Расходы на мобилизационную подготовку в налоговом учете

Опубликовано: 15.05.2024

Пандемия COVID-19 привела к необходимости приспосабливаться к работе в новых условиях. Организации понесли издержки связанные с приостановкой деятельности, повышением мер безопасности для преодоления инфекции, перестройкой рабочего процесса, штрафными санкциями и др. Разберемся как правильно отражать затраты на преодоление COVID-19 в финансовой отчетности.

Расходы по обычным видам деятельности или прочие расходы?

При отражении в финансовой отчетности расходы разделяются на расходы по обычной деятельности и прочие расходы. Расходы по обычным видам деятельности связаны с изготовлением и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг, то есть это расходы, которые формируют себестоимость товаров, работ, услуг (п. 5 ПБУ 10/99). Все остальные расходы относятся к прочим расходам (п. 4 ПБУ 10/99). Подразделение расходов зависит от их характера, условий осуществления и направлений деятельности организации (письмо Минфина РФ от 31.01.2017 N 07-01-09/4728).

Минфин РФ обобщил информацию по квалификации «коронавирусных расходов» для отражения их в бухгалтерской отчетности (см. Информацию Минфина РФ от 15.07.2020 N ПЗ-14/2020 (далее — ПЗ— 14/2020).

Если в периоде распространения новой коронавирусной инфекции (2019—nCoV) организация не прекращает свою деятельность и часть сотрудников переводится на удаленный режим работы, расходы, связанные с деятельностью организации, как правило, относятся к расходам по обычным видам деятельности.

Так, в расходах по обычным видам деятельности учитываются затраты организаций:

- на проведение тестирования работников на наличие коронавирусной инфекции и иммунитет к ней;

- по дезинфекции рабочих помещений;

- по обеспечению связи с работниками, осуществляющими работу удаленно;

- по доставке работников, осуществляющих работу на своих рабочих местах, до места работы и обратно в период действия режима повышенной готовности в связи с распространением коронавируса.

Перечисленные расходы возникают у работодателя при производственном процессе, по законодательству он обязан обеспечить работнику безопасность и нормальные условия труда, бытовые нужды работников, связанные с исполнением ими трудовых обязанностей (ст. 22 ТК РФ). Для учета расходов по обычным видам деятельности при изготовлении продукции, выполнении работ и услуг предназначены счета: 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства». Счет 44 «Расходы на продажу» предназначен для обобщения информации о расходах, связанных с продажей продукции, товаров, работ и услуг и применяется, в том числе, торговыми организациями для учета издержек обращения. В бухгалтерской отчетности в форме «Отчет о финансовых результатах» за 2020 год расходы по обычным видам деятельности отражаются по строкам 2120, 2210, 2220.

Расходы на обеспечение защитных мер в связи с распространением новой коронавирусной инфекции относятся к расходам по обычным видам деятельности независимо от того, выполняла ли эти меры организация самостоятельно или привлекала сторонних лиц (полностью или частично) (п. 1 Информации ПЗ— 14/2020).

Например, торговая организация согласно учетной политике отражает затраты на защитные мероприятия в составе издержек обращения. Расходы на дезинфекцию помещений по договору со специализированной организацией можно отразить в бухучете торговой организации следующей проводкой:

Дебет 44 Кредит 76 — отражены расходы на проведение дезинфекции помещений (отчет (акт) об оказании услуг). В бухгалтерской отчетности за 2020 год эти расходы отразятся в строке 2210 Отчета о финансовых результатах.

Подход при квалификации расходов как прочих, основан на том, что понесенные расходы не относятся к обычной деятельности организации (не участвуют в производстве товаров, работ, услуг), то есть представляют собой убытки в чистом виде.

Так, если организация в период распространения новой коронавирусной инфекции (2019— nCoV) была вынуждена приостановить свою деятельность, то расходы, связанные с вынужденным простоем, отражаются в составе прочих расходов.

Для обобщения информации о прочих расходах, связанных с распространением новой коронавирусной инфекции используется счет 91 «Прочие доходы и расходы». В бухгалтерской отчетности за 2020 год такие расходы отражаются по строке 2350 «Прочие расходы» Отчета о финаносвых результатах. В Информации ПЗ-14/2020 приведены примеры прочих расходов, вызванных пандемией:

- заработная плата работникам за время нерабочих дней и соответствующие отчисления на социальные нужды;

- оплата вынужденного простоя из-за приостановления деятельности организации в связи с коронавирусной инфекцией;

Например, выплаты работникам, которым были установлены нерабочие дни по Указам Президента от 25.03.2020 N 206 и от 02.04.2020 N 239, от 28.04.2020 N 294 признаются в учете как прочие расходы и отражаются бухгалтерской записью Дебет 91-2 Кредит 70. По дебету счета 91-2 и кредиту счета 69 отражаются соответствующие этим выплатам страховые взносы.

Выплаты работникам, переведенным на удаленный режим (и страховые взносы по ним), отражаются в составе расходов по обычным видам деятельности записями Дебет 20 (23, 25, 26, 29,44) Кредит 70, (69).

- штрафы и выплаты по искам за нарушение законодательства РФ в области обеспечения санитарно-эпидемиологического благополучия населения и др.;

- расходы по несостоявшимся служебным командировкам работников организации (невозмещенная оплата проезда к месту командировки и обратно, бронирования гостиницы, услуг, др.);

Пример. Из-за пандемии командировка не состоялась, вместо возврата денег за несостоявшиеся рейсы выдан ваучер. Как отразить его в учете?

Ваучер дает право его держателю оформить другой авиабилет на ту же сумму, помимо стоимости билета ваучер может содержать и иные финансовые параметры (бонусы, скидки). Ваучер отвечает понятию денежного документа, т.к. удостоверяет право его владельца на получение определенных товаров, работ, услуг в установленной таким документом сумме.

Основные средства, НМА, запасы для борьбы с инфекцией

Для обеспечения работы в условиях рисков распространения COVID-19 организации приобретают медицинское и санитарно-гигиеническое оборудование (дозаторы для жидкого мыла, санитайзеры, бактерицидные лампы, др.), средства индивидуальной защиты (маски, перчатки, защитные очки, защитные экраны, др.), дезинфицирующие средства, медицинские изделия (аптечки, тесты, др.). Для организации удаленных рабочих мест производятся дополнительные затраты на приобретение компьютеров и средств связи. Отражение в учете данных активов осуществляется в общеустановленном порядке с учетом ПБУ 5/01 «Учет материально-производственных запасов» и ПБУ 6/01 «Учет основных средств». Другими словами, техника, санитарно-гигиеническое и медицинское оборудование, средства индивидуальной защиты, отвечающие критерию основных средств (п. 4 ПБУ 6/01) принимаются к учету по фактическим затратам на приобретение (п. 8 ПБУ 6/01), отражаются на счете 01 «Основные средства» и подлежат амортизации в течение срока полезного использования (п. 17 п. 20 ПБУ 6/01).

Если произведены затраты на программное обеспечение (ПО), приобретение (создание) которого связано с условиями работы в сложной эпидемиологической ситуации, то они учитываются в порядке, предусмотренном ПБУ 14/2007 (п. 5 ПЗ-14/2020). Права на ПО, отвечающие понятию нематериального актива (НМА) (п. 3 ПБУ 14/2007) с определенным сроком полезного использования учитываются на счете 04 и подлежат амортизации, права с неопределенным сроком полезного использования не амортизируются (п. 23 ПБУ 14/2007).

НМА, полученные организацией в пользование учитываются на забалансовом счете в оценке, определяемой исходя из размера вознаграждения, установленного в договоре. Платежи за право пользования РИД в виде периодических платежей включаются в расходы текущего периода, фиксированный платеж отражается как расходы будущих периодов и списывается на расходы в течение срока действия договора (п. 39 ПБУ 14/07).

Средства индивидуальной защиты (СИЗ), дезинфицирующие средства, медицинские и санитарно-гигиенические изделия, технику, дополнительное оборудование стоимостью менее лимита отнесения активов к объектам ОС, установленного в учетной политике организации, учитываются по фактической себестоимости (п. 5, п. 6 ПБУ 5/01) на счете 10 «Материалы». Списание при отпуске в производство или выбытии производится способом, предусмотренным в учетной политике организации для оценки данной группы МПЗ (ФИФО, по средней или по себестоимости каждой единицы, п. 16 ПБУ 5/01).

Пример.

ООО Лотос в целях защиты сотрудников и посетителей в условиях сохранения рисков распространения COVID-19 приобрело в августе 2020 года маски медицинские защитные трехслойные (одноразовые) 3 000 шт. на сумму 28 800 руб., перчатки одноразовые нитриловые 10 упаковок по 200 шт. на сумму 10900 руб., жидкость-санитайзер для рук и поверхностей 20 флаконов по 1 литру на сумму 8400 руб. (с учетом НДС).

В бухгалтерском учете ООО Лотос отражены проводки.

Август 2020

Приняты к учету в составе МПЗ маски, перчатки и жидкость — санитайзер

Дебет 10 Кредит 60 — 43 400 руб. (товарная накладная)

Отражен НДС, предъявленный продавцом

Дебет 19 Кредит 60 — 8660 руб. (счет — фактура)

Предъявленный НДС принят к вычету

Дебет 68 Кредит 19 — 8660 руб. (счет — фактура)

Произведена оплата продавцу

Дебет 60 Кредит 51 — 51960 руб. (платежное поручение)

Сентябрь 2020

Стоимость масок, перчаток и жидкости — санитайзера включена в состав расходов по обычным видам деятельности

Дебет 26 (44) Кредит 10 — 43 400 руб. (требование — накладная, акт списания).

Выдачу средств защиты и дезинфицирующих средств необходимо документировать: издать локальный нормативный акт о порядке выдачи СИЗ; рассчитать нормативы выдачи и расходования средств защиты с учетом рекомендаций по организации работы предприятий в условиях распространения COVID-19 (см. письмо Роспотребнадзора от 20.04.2020 N 02/7376-2020-24 и др.). Это важно не только для корректного отражения затрат в бухгалтерском учете, но и для признания расходов на борьбу с инфекцией в уменьшение налоговой базы по налогу на прибыль. Организациям надо принять во внимание письмо ФНС России от 13.08.2020 N СД-4-3/13046@ об адекватности расходов на защитные меры. Приобретение СИЗ в виде антисептических средств, градусников, масок, перчаток и других средств индивидуальной и коллективной защиты должно соответствовать количеству работающих лиц, частоте проводимой очистки предметов и дезинфекции помещений, а также площади помещений, подлежащих санитарной обработке.

Так, размер затрат на моющие, чистящие и дезинфекционные средства может зависеть от: расхода средства на 1 кв. м; площади обрабатываемых поверхностей; кратности проведения уборок.

В этой статье я подготовила обзор нового Стандарта и изменений в бухгалтерском учете, которые коснутся МАЛОГО БИЗНЕСА.

Статья представляет из себя конспект со ссылками на законы и моими комментариями, но рекомендую начать с видео ФСБУ 5/2019 "ЗАПАСЫ": БОЛЬШОЙ РАЗБОР для малого бизнеса. Всё об учете запасов с 2021 года.

С любовью,

Елена Позднякова

В новом Стандарте бухгалтерского учета ФСБУ 5/2019 установлено, что его могут не применять МИКРОПРЕДПРИЯТИЯ.

Кроме того, ОРГАНИЗАЦИИ С УПРОЩЕННЫМ УЧЕТОМ могут не применять отдельные (наиболее сложные) положения данного Стандарта.

В этом разделе разберем, какие предприятия относятся к микропредприятиям (и стоит ли им отказываться от применения Стандарта).

Также разберем, что означает формулировка "организации с упрощенным учетом", кто к ним относится и что такое упрощенный учет.

Критерии микропредприятия определены в Федеральном законе № 209-ФЗ от 24.07.2007 "О развитии малого и среднего предпринимательства в РФ":

- среднесписочная численность не более 15 человек(209-ФЗ, статья 4, пункт 1.1., подпункт 2), абзац а);

- доход в год не более 120 млн руб(Постановление 265 от 04.04.2016);

- ограничения по структуре уставного капитала: доля организаций, не относящихся к субъектам малого предпринимательства, не должна превышать 49%, доля государственных компаний или некоммерческих организаций не должна превышать 25% (209-ФЗ, статья 4, пункт 1.1., подпункт 1), абзац а).

Микропредприятия вправе не применять данный стандарт, но не спешите отказываться!

Итак, статус МИКРОПРЕДПРИЯТИЯ дает право не применять ФСБУ 5/2019.

Что это значит?

Еще раз внимательно прочитаем цитату из стандарта, то что выделено жирным (если отказаться от применения Стандарта): затраты, которые в соответствии с настоящим Стандартом должны были бы включаться в стоимость запасов, признаются расходом периода, в котором были понесены.

Теперь переходим к малым предприятиям.

Мы рассмотрим критерии малого предприятия, и почему малые предприятия - это организации с упрощенным учетом.

Критерии малого предприятия определены в Федеральном законе № 209-ФЗ от 24.07.2007 "О развитии малого и среднего предпринимательства в РФ":

- среднесписочная численность не более 100 человек(209-ФЗ, статья 4, пункт 1.1., подпункт 2), абзац а);

- доход в год не более 800 млн руб(Постановление 265 от 04.04.2016);

- ограничения по структуре уставного капитала: доля организаций, не относящихся к субъектам малого предпринимательства, не должна превышать 49%, доля государственных компаний или некоммерческих организаций не должна превышать 25% (209-ФЗ, статья 4, пункт 1.1., подпункт 1), абзац а).

В качестве мини-отступления: что означает упрощенный бухгалтерский учет?

Подробно об этом написано в следующих нормативных документах:

1) Информационное сообщение Минфина России от 24.06.2016 N ИС-учет-5 "Об упрощении ведения бухгалтерского учета субъектами малого предпринимательства и рядом иных организаций"

2) Информация Минфина России от 29.06.2016 N ПЗ-3/2016

"Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности".

Можете почитать сами.

Кратко:

- можно без ПБУ 18/02

- можно без ПБУ 2/2008

- можно без резерва на оплату отпусков

- можно без ежемесячной амортизации

- можно исправлять любые ошибки, как несущественные

- можно составлять упрощенную бухгалтерскую отчетность

- можно не применять многие положения ФСБУ 5/2019 о чем далее и пойдет речь.

Хочу заметить, что ранее, до введения стандарта ФСБУ 5/2019, все малые предприятия имели возможность не признавать в учете материально-производственные запасы, и сразу списывать их на затраты (при условии, что что характер деятельности такой организации не предполагает наличие существенных остатков материально-производственных запасов).

Такая норма следовала из ПБУ 5/01 "Учет материально-производственных запасов", пункты 13.1, 13.2, 13.3.

Теперь такое право осталось только у микропредприятий, а малые предприятия должны применять стандарт и принимать к учету запасы.

При этом для малых предприятий есть целый набор положений Стандарта, которые они имеют право не применять. В формулировке Стандарта малые предприятия называются ОРГАНИЗАЦИИ С УПРОЩЕННЫМ УЧЕТОМ.

Пять новых положений, которые ОРГАНИЗАЦИИ С УПРОЩЕННЫМ УЧЕТОМ могут НЕ ПРИМЕНЯТЬ мы рассмотрим в разделе №3 данной статьи.

А пока переходим у основным положениям ФСБУ 5/2019.

готовая продукция, товары, переданные другим лицам в связи с продажей до момента признания выручки от их продажи

Пример:

- товары, переданные на комиссию;

- отгруженные товары, если выручку от реализации нельзя признать из-за того, что не произошел переход права собственности.

ИЗМЕНЕНИЯ:

Определение дополнено последним пунктом про "затраты, понесенные на выполнение работ, оказание услуг", в остальном не изменилось.

По старым правилам допускались 3 способа оценки незавершенного производства:

- по фактической или нормативной (плановой) производственной себестоимости - (прим.: СПОСОБ СОХРАНЕН) ;

- по прямым статьям затрат - (прим.: СПОСОБ СОХРАНЕН);

- по стоимости сырья, материалов и полуфабрикатов - ОТМЕНЕН.

объекты интеллектуальной собственности, приобретенные или созданные (находящиеся в процессе создания) для продажи в ходе обычной деятельности организации.

Например:

- произведения науки, литературы и искусства;

- компьютерные программы;

- базы данных.

А теперь давайте рассмотрим вид запасов активов, который больше не относится к запасам.

Это МАЛОЦЕННЫЕ ОСНОВНЫЕ СРЕДСТВА.

Речь идет про активы со сроком службы свыше 12 месяцев, но стоимостью меньше лимита для признания основного средства в бухгалтерском учете.

Такие активы с 01.01.2021 больше нельзя учесть в составе запасов по ФСБУ 5/2019, потому что они не соответствуют определению запасов (так как в определении четко сказано, что запасами считаются активы, используемые в течение периода не более 12 месяцев).

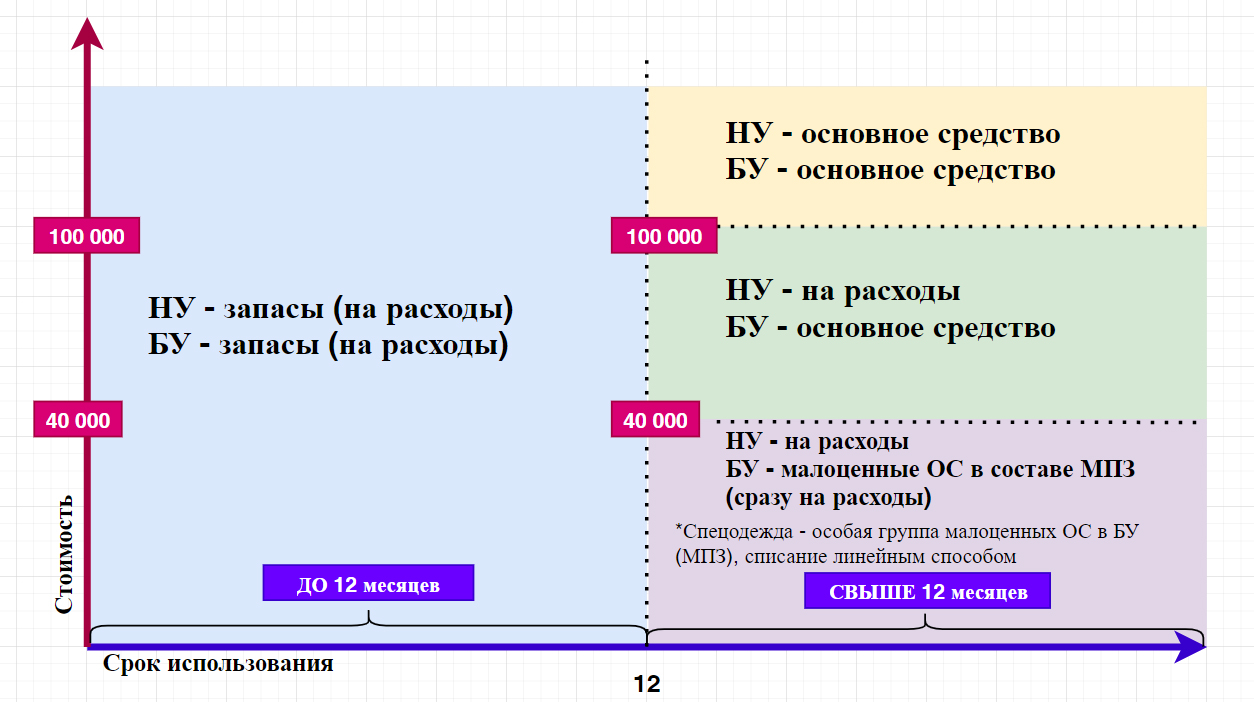

Давайте рассмотрим на схеме, как было ранее (до конца 2020 года).

Речь идет про классификацию имущества, которое используется в производственной и хозяйственной деятельности предприятия (станок, прибор, инвентарь, спецодежда и т.п). Если выразить всё это одним понятием, то можно назвать это - средства труда.

Давайте рассмотрим критерии, на основании которых мы определяли до 2020 года, относить ли имущество к основным средствам или относить к материалам (=запасам).

Пояснение к таблице.

Все активы, со сроком службы до 12 месяцев, учитывались в составе запасов и для целей налогового, и для целей бухгалтерского учета и списывались на расходы при передаче в эксплуатацию.

Все активы, со сроком службы более 12 месяцев и стоимостью свыше 100 000, учитывались в составе основных средств и для целей налогового, и для целей бухгалтерского учета и включались в расходы постепенно, путем амортизации.

Все активы, со сроком службы более 12 месяцев и стоимостью от 40 000 до 100 000 (вместо 40 000 организация могла установить меньший лимит), для целей налогового учета - списывались на расходы при передаче в эксплуатацию, а для целей бухгалтерского учета учитывались в составе основных средств.

Малоценные основные средства (по цене меньше лимита, установленного в бухучете) учитывались в составе МПЗ на основании ПБУ 6/01 "Учет основных средств", пункт 5, абзац 4.

Там говорилось, что активы, предназначенные для производства (или управленческих нужд), со сроком службы свыше 12 месяцев . и стоимостью ниже лимита для принятия в качестве основных средств (допустимый максимальный размер лимита составлял 40 000) - могут отражаться в составе материально-производственных запасов.

Стоимость таких МПЗ учитывалась в расходах в общем порядке: по мере передачи в эксплуатацию (Методические указания 119н, пункты 93-95).

Кроме того, отдельно выделялся особый вид малоценных ОС - СПЕЦОДЕЖДА (и специальный инструмент).

Порядок учета МПЗ этой категории был установлен Методическими указаниями 135н.

В соответствии с пунктом 26 Методических указаний 135н стоимость спецодежды со сроком службы свыше 12 месяцев погашалась линейным способом исходя из сроков полезного использования этой спецодежды.

Мобилизационные расходы

Порядок оформления документов, необходимых для включения в состав внереализационных расходов затрат в виде не подлежащих компенсации из бюджета расходов на проведение работ по мобилизационной подготовке, установлен Положением о порядке экономического стимулирования мобилизационной подготовки экономики, утвержденным Минэкономразвития России N ГГ-181, Минфином России N 13-6-5/9564, МНС России N БГ-18-01/3 от 2 декабря 2002 г. В соответствии с п. 3.4 данного Положения организации подготавливают по установленным формам План проведения работ по мобилизационной подготовке, выполняемых за счет собственных средств организации (форма N 4), Смету затрат на проведение работ по мобилизационной подготовке, выполняемых за счет собственных средств организации, в

разрезе статей затрат по перечню работ по мобилизационной подготовке, предусмотренных Законом от 26 февраля 1997 г. N 31-ФЗ “О мобилизационной подготовке и мобилизации в Российской Федерации“ (форма N 5). В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты в виде не подлежащих компенсации из бюджета расходов на проведение работ по мобилизационной подготовке, включая затраты на содержание мощностей и объектов, загруженных (используемых) частично, но необходимых для выполнения мобилизационного плана (пп. 17 п. 1 ст. 265 НК РФ). Такие затраты учитываются в целях налогообложения только у налогоплательщиков, обязанных осуществлять расходы на содержание мощностей и объектов для выполнения мобилизационного плана, и при условии, что эти расходы не подлежат компенсации из бюджета (Письмо Минфина России от 21 января 2010 г. N 03-03-06/1/13).

ЕНВД с услуг общественного питания

Минфин России в Письме от 25 января 2010 г. N 03-11-06/3/8 пояснил, может ли муниципальный контракт, в котором закреплена часть площади столовой, являться основанием для исчисления ЕНВД с закрепленной площади. Система налогообложения в виде ЕНВД может применяться в отношении оказания услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания (пп. 8 п. 2 ст. 346.26 НК РФ). Учреждения образования, здравоохранения и социального обеспечения в части предпринимательской деятельности по оказанию услуг общественного питания, которые являются неотъемлемой частью процесса функционирования указанных учреждений и оказываются непосредственно этими учреждениями, на уплату ЕНВД не переводятся (пп. 4 п. 2.2 ст. 346.26 НК РФ). Исчисление ЕНВД при оказании услуг общественного питания через объекты организации общественного

питания, имеющие залы обслуживания посетителей, производится с использованием физического показателя базовой доходности “площадь зала обслуживания (в квадратных метрах)“ (ст. 346.29 НК РФ). Площадь зала обслуживания посетителей - площадь специально оборудованных помещений (открытых площадок) объекта организации общественного питания, предназначенных для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также для проведения досуга, определяемая на основании инвентаризационных и правоустанавливающих документов (ст. 346.27 Н К РФ). Если данные технического паспорта не соответствуют данным фактического использования помещения как объекта, предназначенного для организации общественного питания, то в этом случае следует произвести государственный технический учет в связи с изменением характеристик объекта капитального строительства (перепланировка, реконструкция, переоборудование и др. изменения) в целях выявления произошедших после первичного государственного технического учета изменений. По результатам технической инвентаризации изменений характеристик объекта капитального строительства выдается кадастровый паспорт, содержащий уточненные сведения о таком объекте. Налогоплательщику следует рассчитывать и уплачивать ЕНВД для отдельных видов деятельности исходя из фактической величины физического показателя. Если в течение налогового периода произошло изменение величины физического показателя базовой доходности, то при исчислении суммы ЕНВД налогоплательщик учитывает указанное изменение с начала того месяца, в котором оно произошло (п. 9 ст. 346.29 НК РФ).

Если не сдана форменная одежда

Минфин России в Письме от 18 января 2010 г. N 03-03-06/1/8 пояснил, вправе ли учреждение считать остаточную стоимость форменной одежды и денежные средства, выданные под отчет, безнадежным долгом на том основании, что обязательства были прекращены вследствие невозможности их исполнения из-за смерти работника. Безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также

долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации. Для налогообложения прибыли долг гражданина признается нереальным к взысканию по причине смерти должника, за исключением случаев, когда обязательство передается наследникам в порядке правопреемства. При этом стоимость форменной одежды, выданной работнику, единовременно учтенной в составе прочих расходов, связанных с производством и реализацией, и не возвращенной после смерти последнего, во избежание повторного включения указанных затрат в состав расходов (п. 5 ст. 252 НК РФ) не может быть признана безнадежным долгом и отнесена к внереализационным расходам.

Представление документов на черновиках

Минфин России в Письме от 1 февраля 2010 г. N 03-02-07/1-35 рассмотрел вопрос о представлении документов на черновиках при проведении налоговой проверки. В соответствии с законодательством о налогах и сборах налоговые органы вправе требовать от налогоплательщика, плательщика сбора или налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основанием для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов (пп. 1 п. 1 ст. 31 НК РФ). Установленными формами документов предусматривается отражение в них только той информации, которая необходима для целей налогового контроля. Требуемые документы представляются в виде заверенных проверяемым лицом копий. Копии документов организации заверяются подписью ее руководителя (заместителя руководителя) и (или) иного уполномоченного лица и печатью этой организации, если иное не предусмотрено законодательством. В случае необходимости налоговый орган вправе ознакомиться с подлинниками документов (п. 2 ст. 93 НК РФ). В соответствии с п. 4 Правил делопроизводства в федеральных органах исполнительной власти, утвержденных Постановлением Правительства РФ от 15 июня 2009 г. N 477, копией документа является документ, полностью воспроизводящий информацию подлинника документа и его внешние признаки, не имеющий юридической силы. Заверенной копией документа в соответствии с п. 3.2 Методических рекомендаций по разработке инструкций по делопроизводству в федеральных органах исполнительной власти, утвержденных Приказом Росархива от 23 декабря 2009 г. N 76, признается копия документа, на которой в соответствии с установленным порядком проставляют необходимые реквизиты, придающие ей юридическую силу. Аналогичные определения документа и копии документа закреплены в п. п. 2.1.29 и 2.1.30 ГОСТ Р 51141-98 “Делопроизводство и архивное дело. Термины и определения“, утвержденного Постановлением Госстандарта России от 27 февраля 1998 г. N 28. Состав реквизитов документов и требования к их оформлению установлены п. п. 2 и 3 ГОСТ Р 6.30-2003 “Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов“, утвержденным Постановлением Госстандарта России от 3 марта 2003 г. N 65-ст. Пунктом 3.27 указанного ГОСТа установлено, что на оборотной стороне последнего листа документа предусмотрено расположение отметки об исполнителе этого документа (инициалы и фамилия исполнителя и номер его телефона).

Налогообложение компенсаций

Сумма денежных средств, выплачиваемая организацией бывшему работнику на основании мирового соглашения, облагается НДФЛ. Оснований для освобождения от НДФЛ по ст. 217 Налогового кодекса нет (Письмо Минфина России от 3 февраля 2010 г. N 03-04-06/7-9).

Зачет налогов

Зачет суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам осуществляется на основании письменного заявления по решению налогового органа. Решение должно быть принято в течение 10 дней со дня получения заявления налогоплательщика (п. 4 ст. 78 НК РФ). При отсутствии у налогоплательщика недоимки по иным налогам налоговый орган не вправе самостоятельно (без заявления налогоплательщика) проводить зачет сумм излишне уплаченного налога в счет предстоящих платежей по этому или иным налогам. Если переплата по одному налогу была подтверждена актом сверки на первое число месяца, а заявление о зачете излишне уплаченной суммы этого налога в счет предстоящих платежей по другому налогу подано предприятием в последний день установленного срока уплаты налога (до возникновения недоимки по этому налогу), то налоговый орган не нарушил установленный срок (в течение 10 дней) для принятия решения о зачете сумм излишне уплаченного одного налога в счет уплаты другого налога. Кроме того, Налоговым кодексом не предусмотрен пересчет сумм пеней, начисленных до момента принятия налоговым органом решения о зачете (Письмо Минфина России от 12 февраля 2010 г. N 03-02-07/1-62).

НДС с курортных услуг

Услуги санаторно-курортных, оздоровительных организаций и организаций отдыха, расположенных на территории Российской Федерации, оформленные путевками или курсовками, являющимися бланками строгой отчетности, не облагаются НДС согласно пп. 18 п. 3 ст. 149 Налогового кодекса. Это же правило относится к услугам по профилактическому лечению и сестринскому уходу, включенным в стоимость путевок (курсовок) (Письмо Минфина России от 4 февраля 2010 г. N 03-07-11/18).

Сроки налогового контроля

Акт и другие материалы налоговой проверки, в ходе которой были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку (п. 1 ст. 101 НК РФ). Решение по ним должно быть принято в течение 10 дней со дня истечения срока, указанного в п. 6 ст. 100 Налогового кодекса (15 дней). Указанный срок может быть продлен, но не более чем на один месяц (Письмо Минфина России от 9 февраля 2010 г. N 03-02-07/1-51).

Подтверждение расходов на электронный авиабилет

При приобретении работником авиабилета, оформленного в бездокументарной форме - электронной маршрут/квитанции электронного пассажирского билета (электронного авиабилета) для поездок на территории Российской Федерации и за рубеж, подтверждающими документами являются:

в части произведенных расходов по оплате:

- чек контрольно-кассовой техники;

- слипы, чеки электронных терминалов при проведении операций с использованием банковской карты, держателем которой является работник;

- подтверждение кредитного учреждения, в котором работнику открыт банковский счет, предусматривающий совершение операций с использованием банковской карты, проведенной операции по оплате электронного авиабилета;

- или другой документ, подтверждающий произведенную оплату перевозки, оформленный на утвержденном бланке строгой отчетности;

в части факта произведенной перевозки:

- распечатка электронного документа - электронной маршрут/квитанции электронного пассажирского билета (электронного авиабилета) на бумажном носителе с одновременным представлением посадочного талона, подтверждающего перелет подотчетного лица по указанному в электронном авиабилете маршруту.

Учреждение может учесть в составе расходов на оплату труда расходы на оплату проезда работника и лиц, находящихся у него на иждивении, к месту использования отпуска на территории Российской Федерации и обратно при наличии указанных документов (п. 7 ст. 255 НК РФ). Об этом сказано в Письмах Минфина России от 18 января 2010 г. N 03-03-07/2, от 5 февраля 2010 г. N 03-03-07/4.

Налогообложение утерянных билетов

В качестве документа, подтверждающего расходы на проезд работника к месту командировки и обратно, по общему правилу выступает подлинник проездного документа. Учитывая то, что п. 1 ст. 252 Налогового кодекса допускает использование в налоговом учете документов, косвенно подтверждающих произведенные расходы, Минфин России считает, что в случае утраты проездного документа, оформленного на бланке строгой отчетности, его могут заменить дубликат, копия экземпляра билета, оставшегося в распоряжении транспортной организации, осуществившей перевозку физического лица, или справка из транспортной организации с указанием реквизитов, позволяющих идентифицировать физическое лицо, маршрут его проезда, стоимость билета и дату поездки.

Электронный авиабилет оформляется не на бланке строгой отчетности и в случае его утраты восстанавливается путем повторной распечатки (какие документы являются подтверждающими для электронных билетов, см. выше) (Письмо Минфина России от 5 февраля 2010 г. N 03-03-05/18).

НДФЛ с артистов

Учреждение, оплачивающее проезд и проживание артистов-исполнителей (действующих в статусе индивидуального предпринимателя), признается налоговым агентом в отношении таких доходов физических лиц, полученных ими в натуральной форме, в том числе и в случае, когда между физическим лицом и учреждением нет договорных отношений.

Соответственно, на учреждение как на налогового агента при оплате за физических лиц проезда и проживания в связи с проведением концертных мероприятий возлагается обязанность по исчислению, удержанию и перечислению в бюджет сумм налога на доходы физических лиц, а в случае невозможности удержания налога - обязанность письменно сообщить об этом в налоговый орган.

Также налоговые агенты обязаны представлять в налоговый орган по месту своего учета сведения о доходах физических лиц в этом налоговом периоде и суммах начисленных и удержанных в этом налоговом периоде налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ) (Письмо Минфина России от 2 февраля 2010 г. N 03-04-06/3-7).

Новое в гостайне

Постановлением Правительства РФ от 6 февраля 2010 г. N 63 утверждена новая Инструкция о допуске должностных лиц и граждан России к гостайне. В отношении граждан, пребывающих в запасе и подлежащих призыву на военную службу или на военные сборы, решение о допуске принимается военным комиссаром. Определено, как оформляется допуск руководителям госорганов, а также организаций. Как и прежде, для допуска по третьей форме (секретные сведения) не требуется проверки органов безопасности. В то же время расширен перечень лиц, на которых указанное правило не распространяется. Это не только руководители органов и организаций, но и работники структурных подразделений по защите гостайны, а также лица, исполняющие функции данных подразделений. Без проведения проверки к гостайне допускаются члены Совета Федерации, депутаты Государственной Думы, судьи на период исполнения своих полномочий, а также адвокаты, выступающие в качестве защитников по делам, связанным с гостайной. Номенклатура должностей, при назначении на которые оформляется допуск, разрабатывается режимно-секретным подразделением и хранится там. Закреплены особенности оформления допуска при работе по совместительству. Расширен перечень оснований для переоформления допуска. Уточнено, что переоформляется допуск не только по первой (сведения особой важности) и второй (совершенно секретные сведения) формам, но и по третьей (если проверка органов безопасности обязательна). Установлены новые формы учетной документации, необходимой для предоставления допуска.

Постановление вступает в силу с 1 мая 2010 г. Допуск к гостайне, оформленный ранее этой даты, действителен до окончания срока действия.

НДФЛ прошлого периода

Минфин России в Письме от 9 февраля 2010 г. N 03-04-06/10-12 разъяснил вопросы удержания налоговым агентом в текущем налоговом периоде НДФЛ с доходов, полученных физическими лицами в прошедшем налоговом периоде. На основании п. 5 ст. 226 Налогового кодекса при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать НДФЛ и сумме налога. После окончания налогового периода, в котором налоговым агентом выплачивался доход физическому лицу, и письменного сообщения налогоплательщику и налоговому органу по месту учета о невозможности удержать НДФЛ и сумме налога, обязанность налогового агента по удержанию соответствующих сумм НДФЛ не установлена.

| сегодня | |

|---|---|

| USD ЦБ | 73.85 |

| EUR ЦБ | 89.66 |

| BTC/USD | 44890.22 |

- Главная / Документы / Официальная переписка

В связи с письмом Департамент налоговой и таможенно-тарифной политики сообщает следующее.

Правовое регулирование в области мобилизационной подготовки и мобилизации в Российской Федерации, права, обязанности и ответственность органов государственной власти, органов местного самоуправления, а также организаций установлены Федеральным законом от 26.02.1997 № 31-ФЗ «О мобилизационной подготовке и мобилизации в Российской Федерации».

Согласно пункту 1 статьи 9 данного Федерального закона организации обязаны организовывать и проводить мероприятия и работы по мобилизационной подготовке.

На основании пункта 1 статьи 14 вышеуказанного Федерального закона работы по мобилизационной подготовке в целях обеспечения обороны и безопасности Российской Федерации являются расходными обязательствами Российской Федерации. При этом пунктом 2 указанной статьи предусмотрено, что организации по согласованию с соответствующими органами исполнительной власти и местного самоуправления могут нести расходы на проведение работ по мобилизационной подготовке, не подлежащие компенсации из бюджетов, включая затраты на содержание мощностей и объектов, загруженных (используемых) в производстве частично, но необходимых для выполнения мобилизационных заданий (заказов), которые включаются в соответствии с законодательством Российской Федерации во внереализационные расходы.

Данная норма реализована в подпункте 17 пункта 1 статьи 265 Налогового кодекса Российской Федерации (далее — НК РФ), что не противоречит положениям статьи 252 НК РФ, которой определены критерии признания расходов для целей налогообложения прибыли организаций. Согласно данной статье НК РФ расходами для целей налога на прибыль организаций признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Кроме того, следует отметить, что значительная часть расходов на проведение работ по мобилизационной подготовке, дополнительно заявляемых налогоплательщиками в уточненных декларациях по налогу на прибыль организаций, представляет собой затраты капитального характера, связанные с приобретением, созданием, реконструкцией, модернизацией, дооборудованием основных средств. Указанные расходы в общем порядке учитываются для целей налогообложения прибыли организаций через механизм амортизации. Однако норма подпункта 17 пункта 1 статьи 265 НК РФ в редакции, действовавшей до 01.01.2013, позволяла налогоплательщикам учитывать такие затраты единовременно, что давало возможность существенно корректировать свои первоначально заявленные налоговые обязательства в сторону уменьшения.

Федеральным законом от 29.11.2012 № 206-ФЗ «О внесении изменений в главы 21 и 25 части второй Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Закон № 206-ФЗ) подпункт 17 пункта 1 статьи 265 НК РФ изложен в новой редакции, исключившей из перечня расходов на проведение работ по мобилизационной подготовке, учитываемых для целей налогообложения прибыли организаций, расходы на приобретение, создание, реконструкцию, модернизацию, техническое перевооружение амортизируемого имущества, относящегося к мобилизационным мощностям. Такие расходы, согласно пункту 1 статьи 256 НК РФ, учитываются через механизм начисления амортизации.

Указанный порядок применяется к расходам, осуществленным начиная с 1 января 2013 г. Однако согласно пункту 7 статьи 78 НК РФ заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. В этой связи представление налогоплательщиками уточненных налоговых деклараций по налогу на прибыль организаций и заявлений о возврате переплаты, образовавшейся вследствие единовременного принятия расходов на проведение работ по мобилизационной подготовке, за налоговый период 2012 г. возможно в 2015 г.

Директор Департамента налоговой

и таможенно-тарифной политики

И. Трунин

Пунктом 1 ст. 14 ФЗ от 26.02.1997 №31-ФЗ «О мобилизационной подготовке и мобилизации в РФ» установлено, что работы по мобилизационной подготовке в целях обеспечения обороны и безопасности РФ являются расходными обязательствами РФ.

В тоже время согласно п. 2 ст. 14 вышеназванного закона организации вправе нести затраты на проведение работ по мобилизационной подготовке, не подлежащие компенсации из бюджета. При этом данные затраты организаций на основании подп. 17 п. 1 ст. 265 НК РФ признаются внереализационными расходами, учитываемыми при налогообложении прибыли.

Однако в соответствии со ст. 14 Закона №31-ФЗ осуществление организациями данных затрат возможно только по согласованию с федеральными органами исполнительной власти, органами исполнительной власти субъектов федерации и органами местного самоуправления, с деятельностью которых связана деятельность организаций или в отношении имущества которых они осуществляют функции собственника.

С момента подписания организацией Плана проведения работ по мобилизационной подготовке и размера затрат с органами исполнительной власти, вся сумма затрат, а также суммы начисленного ЕСН на выплаты, осуществляемые в пользу работников, занятых на работах по мобилизационной подготовке, подлежат включению в состав расходов, учитываемых для целей налогообложения прибыли (внереализационных и прочих расходов, связанных с производством и реализацией).

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Подготовка компании к IPO

Подготовка компании к IPO Выбор площадки будет определять уровень подготовки вашей компании к IPO. Что имеется в виду под словом «подготовка»? На самом деле разместиться на бирже сможет любая компания, если она формально может удовлетворить требования биржи. Весь вопрос в

Подготовка презентации

Подготовка презентации Возможно, вы, как и я, не раз задавались вопросом, почему не существует волшебной формулы, которая упростила бы подготовку презентаций. К несчастью, среди нас слишком много тех, кто следует так называемой аварийной формуле — особому виду

Подготовка тренеров

Подготовка тренеров По мере карьерного роста наступают времена, когда вам необходимо осваивать новые уровни компетентности. Один из способов достижения этого - самому проходить тренинги. Обучение тренеров в новых для них областях обычно называется подготовкой тренеров

Начальная подготовка

Начальная подготовка • Обозначьте цели и задачи; будьте готовы к их уточнению по мере развертывания программы.• Определите целевую аудиторию; если вы намерены использовать почтовую рассылку, гарантируйте, что фирма, обеспечивающая ее, обладает солидной репутацией,

Подготовка встречи

Подготовка встречи Следует выделять, по меньшей мере, три часа на тщательную подготовку к каждой деловой встрече, особенно если у вас мало опыта личных продаж. Если это возможно, поработайте со своим наставником, готовя идеи и обсуждая вероятные пути развития вашей

3.2. Подготовка к банкротству

2 Подготовка сцены

2 Подготовка сцены "Жарким августовским вечером вы стоите на углу улиц Демстер и Елмвуд в Эванстаунс, штат Иллинойс, и видите вывеску LAN Arena. Раздумывая, что бы это могло быть, вы заходите внутрь. Прямо перед вами на помосте стоит парень странной наружности, одетый в

ПОДГОТОВКА

ПОДГОТОВКА Подготовка бюджета отдела ЧР, как и подготовка бюджета любой другой службы, включает в себя следующие этапы:1) определение целей и планов подразделения;2) прогноз уровней деятельности, которые необходимы для достижения целей и выполнения планов, в соответствии

Подготовка

Подготовка Подготовка к заграничному назначению должна включать в себя знакомство со страной назначения – необходимо знание: культуры той страны, в которой данный человек будет работать (иногда это называют «аккультуризацией» – по аналогии с акклиматизацией),

ПОДГОТОВКА

ПОДГОТОВКА Тщательная подготовка чрезвычайно важна, и это означает, что необходимо внимательно изучить данные кандидата, его анкету и/или резюме. На этой стадии необходимо выявить те особенности кандидата, которые не в полной мере соответствуют требованиям к работнику,

ПОДГОТОВКА К ПЕРЕГОВОРАМ

ПОДГОТОВКА К ПЕРЕГОВОРАМ Переговоры проходят в атмосфере неопределенности. Ни одна сторона не знает, насколько жесткой является позиция другой стороны или чего она хочет на самом деле и что будет готова принять. Они не знают, насколько другая сторона будет готова

5. Подготовка сил вторжения

5. Подготовка сил вторжения «Я всегда убеждался, что в этом мире добрым словом и пистолетом можно добиться гораздо большего, чем просто добрым словом». Уилли Саттон Уилли просто иначе формулирует то, что скажет вам любой полководец: собираясь предпринять акт агрессии,

6. Подготовка к битве

6. Подготовка к битве Накануне вторжения нужно перегруппироваться. Место атаки уже выбрано: это целевой сегмент рынка, мучимый проблемой, решение которой убедит клиента сделать покупку. Целостный продукт, необходимый для решения этой проблемы, уже разработан,

8. Подготовка к действию

8. Подготовка к действию Мы занимаемся этим каждый год. Тратим много времени на то, чтобы выяснить, что нужно для карьерного роста. Время при этом обычно заканчивается, как раз когда мы собираемся выяснить, как этого добиться. Честно говоря, я думаю, что вреда от этого

Подготовка

Подготовка Ключ к успеху собрания – предварительное исследование, оно же «присследование», как шутит наш продюсер Рейчел. Среди жалоб на недисциплинированность участников собрания чаще фигурирует именно эта: «приходят без подготовки». Консультант Рон говорит

Подготовка

Подготовка 1. Сегментация аудитории или различных групп, которым будут адресованы посылы.2. План использования различных каналов для донесения посылов, обеспечивающий применение всех приемов и средств персонального общения: визуальных, слуховых и

Читайте также:

- Общие условия привлечения к ответственности за совершение налогового правонарушения

- Взаимодействие бюджетной и налоговой политики государства

- В налог на прибыль не попадает расчет страховых взносов

- Уведомление о необходимости обеспечения ознакомления с документами связанными с исчислением и уплатой налогов

- Налог на лодочный мотор новгородская обл