Расходный мультипликатор по сравнению с налоговым

Опубликовано: 07.05.2024

1. Выберите компании, в которые вы хотите инвестировать. Для расчёта большинства мультипликаторов компании должны иметь равные внешние условия:

- Работать в одной отрасли. Потому что у каждого сектора есть свои ограничения и возможности: например, нефтяные компании платят высокие налоги.

- Зарегистрированы в одной стране. Конъюнктура рынка, законодательство — всё это влияет на доходы компании.

2. Далее рассчитайте мультипликаторы или найдите готовые показатели на сайтах-агрегаторах investing.com или finviz.com.

3. Сравните показатели компаний и выберите лучший вариант с учётом ваших приоритетов.

Доходные мультипликаторы

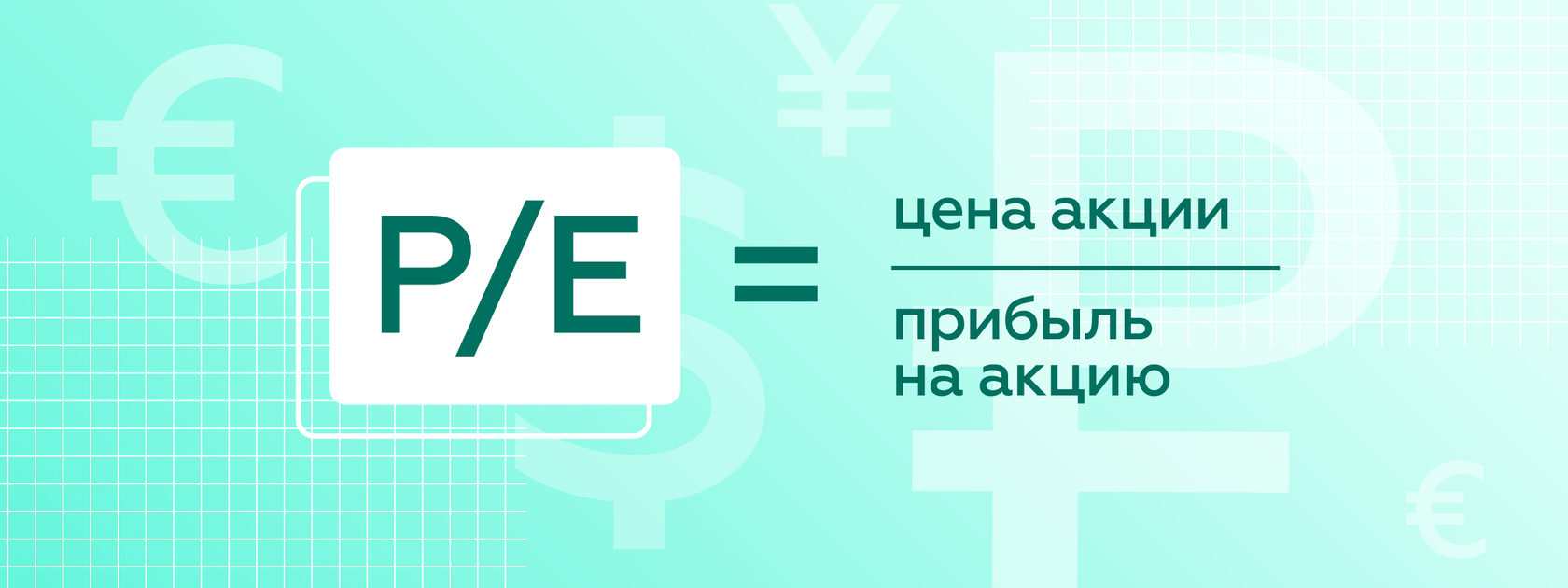

Мультипликатор P/E показывает, сколько лет должна проработать компания, получая ту же прибыль, чтобы окупить акционерный капитал. Чем меньше значение этого мультипликатора, тем лучше: у вас есть возможность по низкой цене купить акцию перспективной компании.

Чтобы посчитать P/E, нужно знать прибыль на акцию (EPS). EPS показывает, сколько зарабатывает компания на одну акцию, и рассчитывается как отношение чистой прибыли к количеству акций в обращении. Количество торгуемых акций компании можно посмотреть на сайте биржи (графа «Объём выпуска») или на официальном сайте корпорации.

P/E можно сравнивать с показателями разных отраслей. Если показатель ниже 5, то компания недооценена. Среднее значение P/E по всему российскому рынку — 5,6, по американскому рынку — 20,9.

Например,

Коэффициент P/E телекоммуникационной компании МТС на момент написания статьи равен 12,18. То есть инвесторы готовы заплатить 12 рублей за 1 рубль годовой прибыли компании. По отрасли среднее значение этого мультипликатора — 14,78.

Такой спрос на акции МТС может быть связан с высокими и стабильными дивидендами, которые компания выплачивает своим акционерам (дивидендная доходность — 9,98%).

Мультипликатор P/S равен капитализации компании к годовой выручке и показывает, сколько годовых выручек стоит компания. Капитализация — это рыночная цена компании. Чтобы её узнать, нужно умножить цену акции на количество акций в обращении.

Чем меньше значение P/S, тем меньше вы платите за 1 рубль (доллар) выручки компании. Меньше 2 — показатель в пределах нормы, меньше 1 — вы покупаете ценную бумагу со скидкой.

Выручка позволяет инвестору понять, востребован ли товар или услуга на рынке. Чистая прибыль искажает спрос на продукцию компании, поскольку её высчитывают уже после уплаты всех платежей и налогов — руководство компании может манипулировать этим показателем в бухгалтерии, изменять его значение. Ещё один плюс P/S — его можно использовать с отрицательной прибылью.

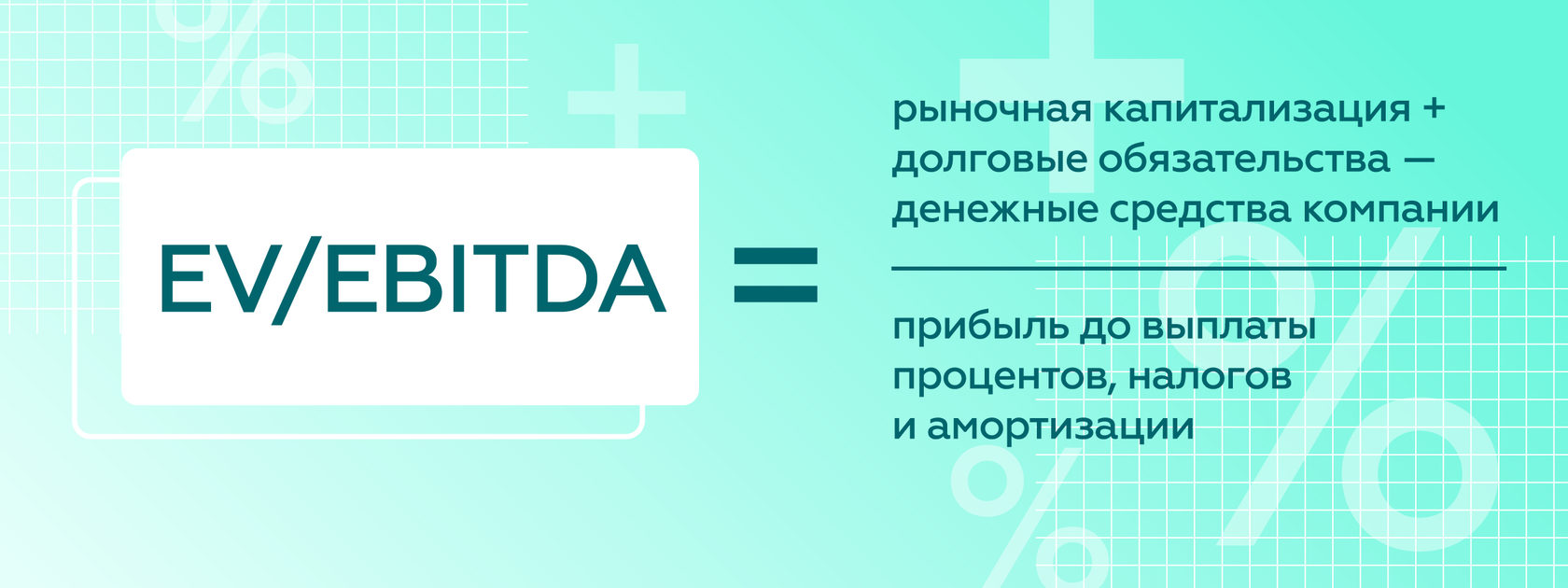

Сначала разберёмся, что такое EV и EBITDA.

EV — справедливая стоимость компании с учётом долговой нагрузки и денег на её погашение. За такую цену компанию могут купить в случае поглощения или слияния. EV можно посчитать так: цену акции умножить на количество всех обращаемых акций и к этому значению прибавить все долговые обязательства компании, а потом вычесть денежные средства компании.

Балансовые мультипликаторы

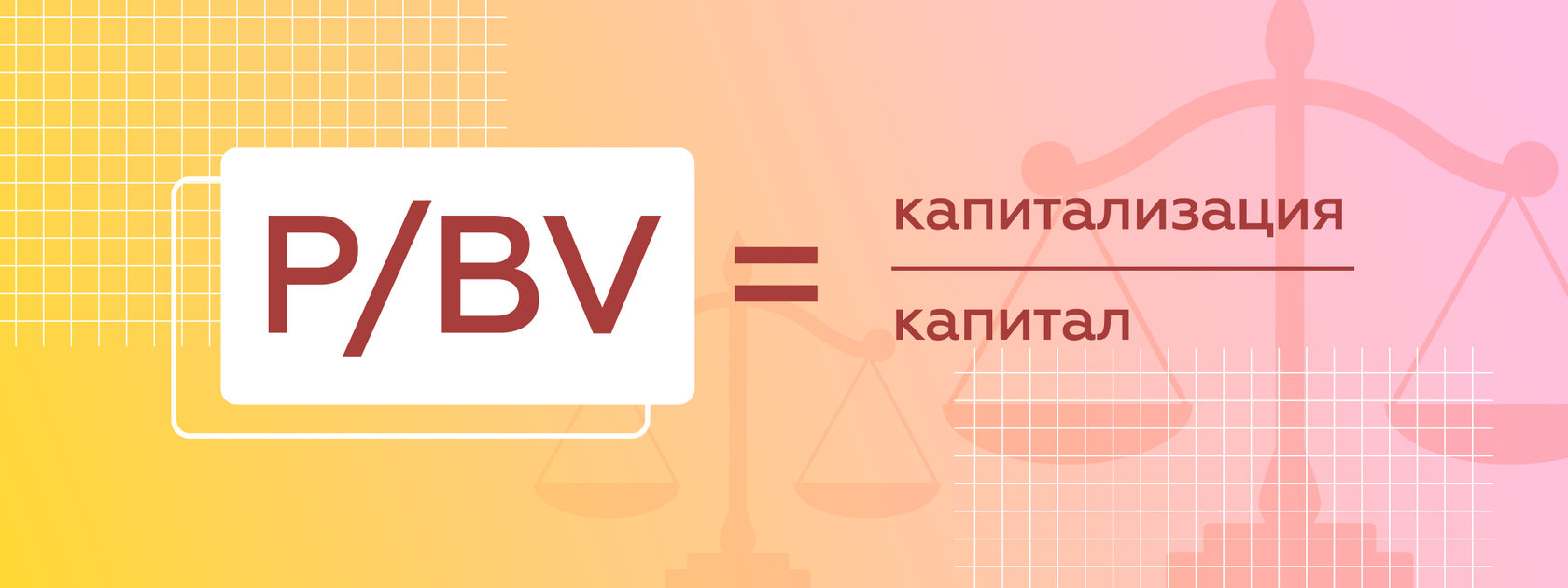

Мультипликатор показывает отношение цены акции к её балансовой стоимости. Балансовая стоимость — это стоимость чистых активов за вычетом общей задолженности. Те деньги, которые разделят между собой акционеры в случае распродажи компании после уплаты всех долгов. Мультипликатор позволяет оценить, переплачивает ли инвестор за остаток, который ему достанется, если компания обанкротится.

Посчитать мультипликатор можно так: капитализацию компании (число акций в обращении, умноженные на цену) поделить на чистые активы. Чистые активы (капитал) — все активы компании минус все долги. Нам подходит значение меньше 1, но больше 0, когда капитализация меньше собственного капитала.

Мультипликаторы рентабельности

Рентабельность собственного капитала: как компания генерирует чистую прибыль за счёт собственных средств, по которым компания не выплачивает проценты.

Условный пример. Если киоск-кофейня на окраине города продаёт кофе на вынос и зарабатывает столько же, сколько кафе с дорогой кофемашиной, оборудованием и интерьером — она эффективнее использует собственный капитал.

ROE должна быть выше среднегодовой ставки по облигациям. Иначе инвестору нет смысла вкладываться в инструмент с небольшой и негарантированной доходностью — он может купить безрисковые активы и получать такую же прибыль.

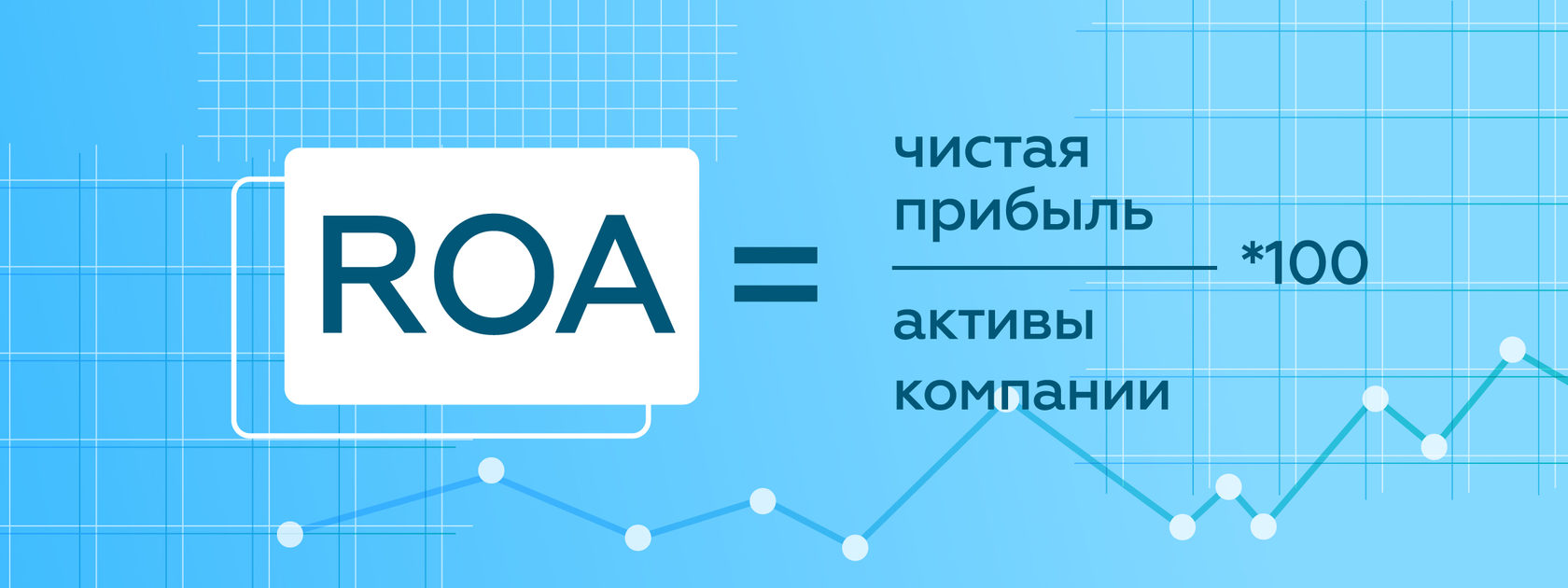

Рентабельность активов: как компания использует все активы, в том числе и заёмные, для получения прибыли.

Нужно сравнивать этот показатель со значениями других компаний отрасли. В розничной торговле показатель будет больше из-за высокой оборачиваемости: здесь быстрее продаются товары. А в горнодобывающих, строительных, железнодорожных — ROE будет ниже из-за высокой капиталоёмкости.

Чем выше показатель, тем лучше.

Представьте, что вы хотите купить акции российских ритейлеров, которые стабильно работали даже в карантин. ROA Магнита за последние 12 месяцев составила 1,04%, X5 Retail Group NV (владеет торговыми сетями «Перекрёсток», «Пятёрочка») — 2,32%, а у Ленты отрицательная рентабельность активов. Из этих трёх компаний лучше всех использует имеющиеся ресурсы — X5 Retail Group NV.

Мультипликаторы финансовой устойчивости и платёжеспособности

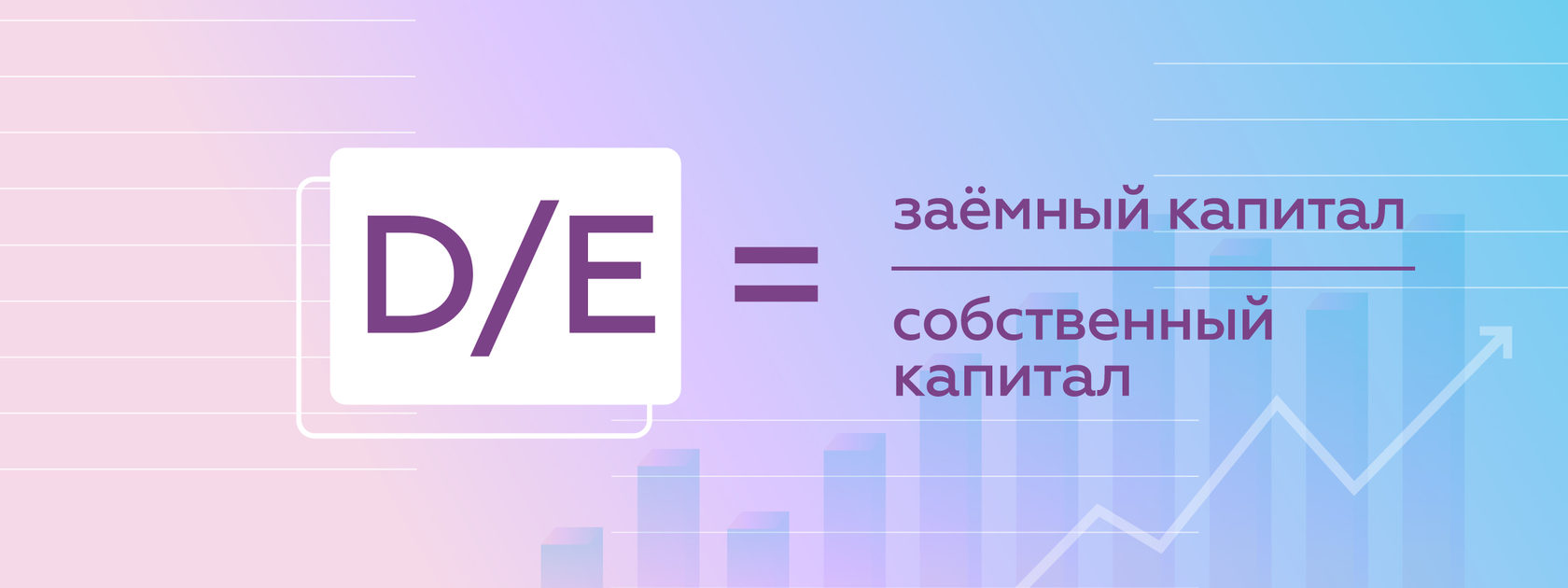

Если вы беспокоитесь, что компания, в которую вы хотите инвестировать, может обанкротиться, посчитайте этот мультипликатор. Он показывает, сколько заёмных средств приходится на каждый рубль собственного капитала.

У финансово устойчивых компаний этот показатель равен 1-1,5. Больше 1,5 — предприятие может потерять свою финансовую независимость. Но слишком низкий уровень заёмных средств говорит об упущенных возможностях: компания не привлекает дополнительное финансирование, чтобы произвести больше продукции или сделать новый проект на рынке.

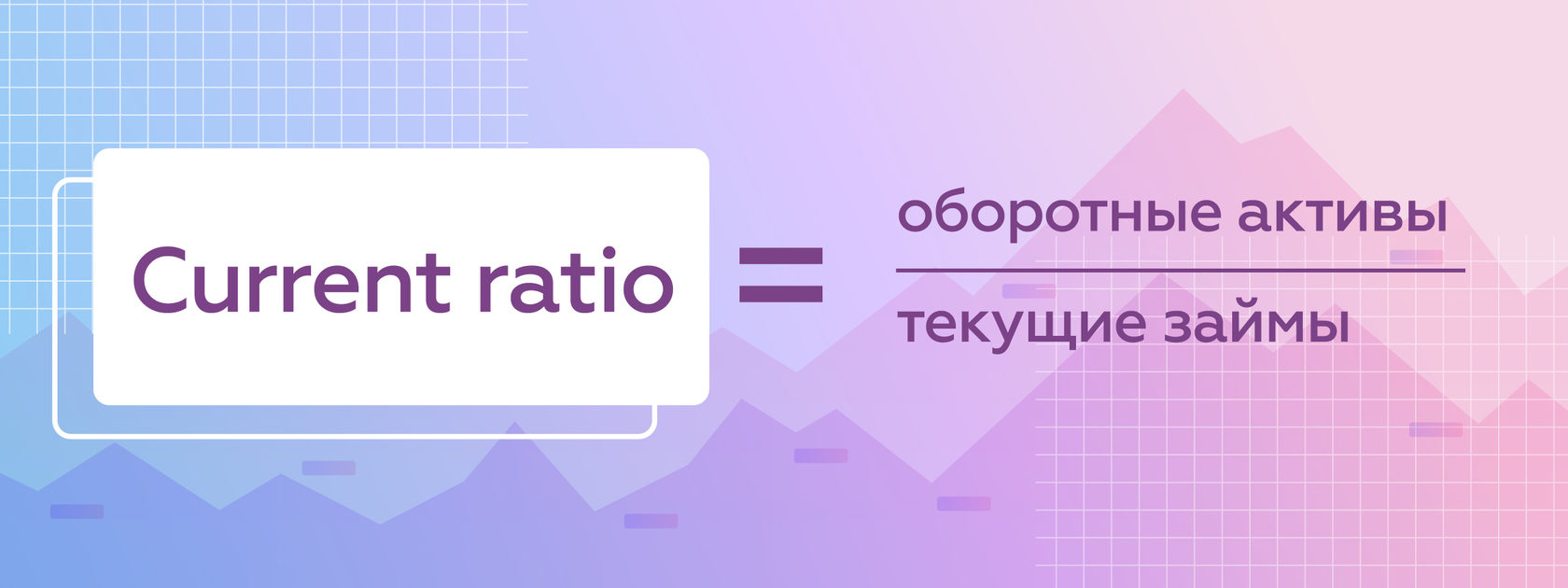

Коэффициент текущей ликвидности. Он показывает возможность компании платить по краткосрочным обязательствам (долги, которые нужно погасить в течение года) за счёт оборотных активов: наличных денег, дебиторской задолженности, запасов.

«Хороший» показатель — 2 и больше. Если мультипликатор меньше 1, это не значит, что компанию в ближайшее время ждёт банкротство. Она может привлечь внешнее финансирование и покрыть долги.

1. Мультипликаторы — это производные финансовые показатели. Инвесторы считают мультипликаторы, чтобы понять: акция компании переоценена, недооценена или соответствует своей цене.

2. Сравнивайте мультипликаторы со средним значением по отрасли.

3. Чтобы оценить, сколько вы платите за 1 доллар/рубль доходов компании, посчитайте P/E, P/S, EV/EBITDA.

4. Чтобы представить балансовую стоимость акции, оцените показатель PV/B.

5. Насколько эффективно компания работает с ресурсами — ROE и ROA.

6. Узнать финансовую устойчивость и способность платить по долгам — Current ratio и D/E.

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

На это раз речь пойдет о наиболее простом из методов фундаментального анализа — сравнительной оценке или оценке по мультипликаторам. Рассмотрим особенности применения этого подхода в зависимости от специфики каждого сектора.

Оценку эту принято считать «быстрой», она способна дать мгновенную, хотя и менее точную по сравнению со сложными моделями дисконтирования денежных потоков картину действительности: показать насколько акция недооценена/переоценена по сравнению с конкурентами. Помимо этого, мультипликаторы могут использоваться в оценке широкого рынка акций, сравнении отдельных секторов, для построения условно целевых уровней по бумагам.

О том, что такое мультипликаторы, какие они бывают и для чего нужны вы можете прочитать в специальном материале «Гид по рыночным мультипликаторам: как оценить компании по аналогии?»

Виды мультипликаторов

Мультипликаторы бывают стандартные и специфические, зависящие от особенностей индустрии. Обычные показатели более универсальны, их можно найти на бесплатных ресурсах, к примеру, Morningstar. Отраслевые мультипликаторы можно встретить в аналитических отчетах, некоторые из них представлены в терминалах Bloomberg и Reuters, в принципе их можно рассчитать и самому. Иногда эти показатели являются надуманными и маскируют неспособность компании выйти на прибыльный уровень.

Помимо этого, мультипликаторы бывают обычные — учитывающие доходы за прошлый финансовый год или последние 12 месяцев, и форвардные — с учетом прогноза по доходам на будущие периоды, обычно следующие 12 месяцев. Форвардные показатели являются взглядом в будущее, поэтому более адекватны для оценки акций, которая базируется, прежде всего, на ожиданиях относительно будущих доходов. Помимо этого, с их помощью можно оценить убыточные или низкомаржинальные предприятия. Минусы форвардных мультипликаторов: прогнозы могут быть ошибочными, показатели сложно найти в открытых источниках.

1) P/Е — соотношение капитализации и годовой чистой прибыли, наиболее известный мультипликатор, имеющий при этом много недостатков. Об этом вы можете прочитать в специальном обзоре «Мультипликатор P/E. Преимущества, недостатки, как его использовать»

2) PEG — P/E, скорректированная на долгосрочный рост. Как правило, представляет собой соотношение P/E и среднегодовые темпы роста eps, спрогнозированные на ближайшие пять лет. Мультипликатор неплохо подходит для оценки быстрорастущих компаний, позволяет сгладить эффект низкой базы. PEG ниже 1 свидетельствует о возможной недооценке акций. Чем более PEG превышает 1, тем «дороже» выглядят бумаги.

3) P/S — Price/Sales — соотношение капитализации и выручки.

4) EV/EBITDA. EV (Enterprise Value) демонстрирует ценность предприятия с точки зрения не только акционеров, но и кредиторов — все активы предприятия. В упрощенном виде EV равна сумме рыночной капитализации и чистого долгосрочного долга, конкретней капитализация + долгосрочный долг — «кэш» на балансе (MC + Debt — Cash). EBITDA — прибыль до вычета амортизации, процентов и налогов. Лучше всего показывает способность компании платить по кредитам. EV/EBITDA является весьма популярным мультипликатором. Он позволяет сопоставлять предприятия с различной долговой и налоговой нагрузкой, то есть абстрагироваться от структуры капитала и особенностей налогообложения.

Динамика EV/EBITDA рынка США в разрезе по секторам (источник: Statista)

5) P/BV- Price/ Balance Value — капитализация компании деленая на балансовую стоимость акционерного капитала (активы минус обязательства).

6) P/ Cash Flow — цена / денежный поток. Как правило, под Cash Flow в таких случаях понимают операционный денежный поток, самый грубый вариант его оценки — чистая прибыль плюс амортизация. Еще одна версия — P/ FCF — цена/свободный денежный поток. Под FCF подразумевается разница между операционным денежным потоком и капитальными расходами.

В зависимости от сектора или индустрии принято использовать различный набор мультипликаторов. Наиболее популярный подход, заключающийся в оценке всего по P/Е не всегда дает корректные результаты. При таком раскладе не учитывается специфика бизнеса, структура капитала, невозможно оценить убыточные предприятия. Фактически лучше использовать комбинацию из 2 и более показателей, включая форвардные. Рассмотрим секторальную специфику на примере рынка США, хотя общие принципы универсальны и могут быть использованы в том числе и для работы на российском рынке.

Технологичный сектор

Ключевыми метриками в данном случае являются динамика прибыли на акцию (EPS) и продаж. Также полезно отслеживать программы buyback, которые наиболее типичны для зрелых компаний сектора. Среди мультипликаторов наиболее значимыми являются P/E, EV/EBITDA, P/ Cash Flow. Так как большинство технологичных компаний ориентированы на рост, смотрим на PEG.

Многие компании, выходящие на IPO, являются убыточными. P/E для ниже не применим. Тут особое значение приобретают форвардные мультипликаторы, а также P/S. Есть еще вариант использования специфических натуральных показателей, к примеру, капитализация на одного подписчика (P/Subscriber).

Потребительский сектор

В целом все стандартно. Однако в фокусе — продажи. Особенно это актуально для ритейлеров. Важная метрика для них — сопоставимые продажи, то есть продажи в точка открытых более 1 года. Такое сглаживание необходимо для оценки качественного роста, а не только эффекта масштабирования. В оценке также используется показатель продаж на 1 кв. метр. Основной мультипликатор — P/S или его аналог EV/Sales, который сложнее найти в открытых источниках, но с точки зрения структуры капитала — это более адекватная метрика.

Транспортная индустрия

В авиационной индустрии и автопроме принято использовать производные от EV/EBITDA мультипликаторы. Дело в том, что прибыль этих компаний зависит от специфических единовременных факторов. Для авиаиндустрии применяют EV/EBITDAR, где к знаменателю возвращаются расходы на аренду самолетов, то есть EBITDA берется за вычетом этих расходов. Традиционному автопрому США присущи высокие пенсионные фонды и затраты, связанные с их обслуживанием. Тут вполне адекватным является мультипликатор EV/EBITDAP, где к знаменателю прибавляются пенсионные обязательства. Интересный момент — Tesla является не только представителем автопрома, но и отчасти технологичной компанией. В связи с этим для ее оценки могут быть адекватными более высокие значения мультипликаторов, необходимо отслеживать ожидания по динамике прибыли на акцию.

Финансовый сектор

Оценка акций финансового сектора очень специфична. Ключевые метрики для оценки банков — рентабельность собственного капитала (ROE), соотношение кредитов и депозитов, чистая процентная маржа и чистый процентный доход (ЧПД), выручка подразделения FICC (облигации, валюта, сырье), коэффициент эффективности (Efficiency Ratio) — соотношение операционных расходов и выручки банка. Помимо этого, важны разные показатели риска, включая уровни достаточности капитала, кредиты низкого качества, просрочки. Для оценки банков традиционно используются два мультипликатора — P/E и P/BV (цена/ чистая стоимость балансовых активов). Помимо этого, выделяют показатель P/TBV (цена/ чистая стоимость материальных балансовых активов), а также форвардные мультипликаторы (с учетом ожиданий по доходам или балансовым показателям). Помимо этого, вполне адекватным может оказаться использование показателя PEG.

Нефть и газ

Самый простой способ сравнительной оценки в данном случае заключается в использовании мультипликатора EV/EBITDA. Он более доступен по сравнению со специфическими показателями. Однако более адекватным является EV/EBITDAX — стоимость компании / EBITDA до вычета расходов на разведывательные работы (exploration expenses). Данный коэффициент широко используется в США для устранения влияния различий в учете расходов на разведку. Учетная политика по расходам на геологоразведку у разных компаний может разница и для более точного анализа показатель EBITDA корректируется на данную величину. Помимо этого, используется целая линейка мультипликаторов, учитывающих производство, резервы, мощности.

Подробности вы можете узнать из специального материала «Как сравнивать нефтяные компании»

Здравоохранение

Ключевая метрика — портфель препаратов, находящихся в процессе разработки и тестирования (pipeline), который может поддержать компанию в высококонкурентной среде. Необходимо отслеживать защищенность препаратов патентами (до 20 лет в США) или документацией о маркетинговой эксклюзивности (от 6 мес. до 7 лет). Для оценки сегмента, как правило, используется традиционный набор мультипликаторов. Если предприятие убыточно, что характерно для молодых биотехов, инвестирующих в новые проекты, то более адекватным будет показатель P/S или EV/Sales. Бизнес битехнологичных компаний характеризуется высокими затратами на исследования, возможны провалы в процессе тестирования и судебные иски. Поэтому важно отслеживать показатели долговой нагрузки (левериджа). К ним относятся соотношение долг/ собственный капитал, соотношение долг/ EBITDA, коэффициент покрытия процентов. Важно отслеживать запасы кэша, их ежеквартальное использование, если кэш сжигается на развитие.

REITs

Ключевой показатель для оценки REITs — FFO (funds from operations). FFO равна чистой прибыли, к которой прибавляется амортизация собственности и из которой вычитается прибыль (прибавляются убытки) от продажи объектов недвижимости. Является своего рода аналогом показателя денежных потоков. Adjusted Funds From Operations (AFFO) — это скорректированная версия FFO учитывающая регулярные доходы и расходы. Для расчета AFFO к FFO прибавляется увеличение арендных доходов, вычитаются капитальные расходы и нормальные затраты на поддержание недвижимости в надлежащем состоянии. Значения FFO и AFFO можно найти в отчетности REIT. Их полезно отслеживать в динамике — за 1, 3, 5 лет. Соотношения P/FFO и P/AFFO позволяют сравнивать бумаги между собой. Обозначенные мультипликаторы доступны в базах Reuters и Bloomberg. В открытом доступе их зачастую найти непросто. Желающие детально проанализировать REITs могут рассчитать их самостоятельно. Если P/FFO и P/AFFO получить сложно, то на помощь может прийти традиционный P/E, хотя полученные при помощи него выводы могут быть менее корректными. Помимо этого, важен дивидендный фактор.

Подводя итоги

Оценка по мультипликаторам — это достаточно простой и интуитивно понятный подход. Однако мультипликаторы необходимо учитывать в сочетании с различными финансовыми метриками. Иногда недооценка или переоценка является истинной, когда идет в разрез с показателями доходов, прогнозами по прибыли, показателями долговой нагрузки. Реальная недооценка наблюдается, когда бизнес силен, а мультипликаторы при этом незаслуженно низки относительно средних по рынку, индустрии, медианных значений по группе сопоставимых компаний или исторических значений. Для оценки ситуации в различных индустриях желательно использовать определенный набор мультипликаторов. Стандартные можно найти в бесплатных источниках. Специфические можно встретить на платных ресурсах или в обзорах аналитиков. В любом случае, в процессе принятия инвестиционных решений необходим комплексный подход, учитывающие общерыночную ситуацию и сентимент, фундаментальный и технический анализ, индивидуальные цели и толерантность к риску.

Государственные расходы ‒ это расходы государства на выполнение им своих функций, а также на приобретение товаров и услуг для собственного потребления или регулирования спроса на рынках благ.

Государственные расходы оказывают непосредственное влияние на объемы национального производства и занятость наряду с потребительскими расходами домохозяйств и инвестициями фирм.

Государственные расходы обладают мультиплицирующим эффектом[10], который определяется через показатель я мультипликатор государственных расходов.

Мультипликатор государственных расходов ‒ это отношение приращения валового внутреннего (или национального) продукта за счет приращения государственных расходов:

где mg ‒ мультипликатор государственных расходов;

ΔY ‒ абсолютный прирост валового национального продукта;

ΔG ‒ абсолютный прирост государственных расходов;

MPC ‒ предельная склонность к потреблению.

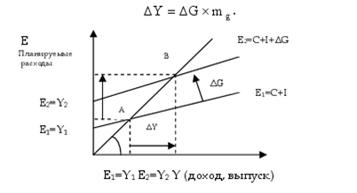

Действие мультипликатора государственных расходов отображается на графике кейнсианского креста (рис. 15.3). Если государственные расходы увеличиваются на ΔG, то кривая планируемых расходов сдвигается вверх на эту же величину, точка равновесия перемещается из положения А в положение В, а равновесный объем производства возрастает от Y1 до Y2 на величину ΔY.

Рис. 15.3. Влияние государственных расходов на национальный доход

Если государство увеличивает свои расходы и при этом не изменяет величину налоговых поступлений, то возникает прирост ВВП (ВНВ) в несколько раз, так как государственные расходы порождают новые витки потребительских расходов, которые в свою очередь приведут к множительному росту инвестиций.

Также данный мультипликатор определяется как обратная величина предельной склонности к сбережению, а именно вследствие возросшего потребления со стороны домохозяйств.

Доходы и расходы государства имеют постоянную тенденцию к изменениям и корректировкам, и, следовательно, находятся под непосредственным регулированием и контролем со стороны государства. Первостепенные факторы влияния на данный процесс ‒ это рост цен, изменение курса валюты и ссудного процента.

При этом механизм государственного влияния на циклические колебания экономики позволяет: в период спада ‒ увеличивать государственные расходы и тем самым увеличивать выпуск продукции, а в период бума ‒ сокращать расходы, защищая экономику от «перегрева».

Фискальная политика государства отражает не только влияние на национальную экономику (национальное производство) изменения величины государственных расходов, но также и эффективность системы формирования доходной части бюджета в первую очередь через механизм налогообложения.

Рост ВВП в закрытой экономике зависит не только от потребительских и государственных расходов, инвестиций, а также и от налоговых поступлений в государственный бюджет.

Увеличение налоговых поступлений в рыночной экономике приводит к увеличению национального дохода, причем на величину большую, чем первоначальный рост налогов. Данное явление характеризуется действием налогового мультипликатора:

где mT ‒ налоговый мультипликатор; ΔТ ‒ изменение налоговых поступлений.

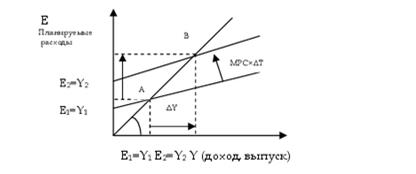

Действие налогового мультипликатора отражено на рис. 15.4.

Рис. 15.4. Влияние снижения налогов на национальный доход

Влияние государства на циклические колебания национальной экономики также проявляются в увеличении или уменьшении налоговой нагрузки на домохозяйства и бизнес. Снижение налогов для физических лиц ведет к росту личного располагаемого дохода и, следовательно, к увеличении потребления, что в свою очередь увеличит совокупный спрос и соответственно предложение. Снижение налогов для предприятий также является стимулирующей мерой, так как большая часть прибыли остается в распоряжении компаний, и возможность увеличивать инвестиции растет (растет спрос на инвестиционные товары).

Анализируя формулы мультипликатора государственных расходов и налогового мультипликатора можно сделать вывод, что первый всегда будет больше второго на единицу. Следовательно и мультипликационный эффект от увеличения государственных расходов будет всегда больше, чем от снижения налогов. Это действие необходимо учитывать при выборе инструментов фискальной политики.

Если государственные расходы и налоговые отчисления возрастают на одну и ту же величину, то и равновесный объем производства возрастает. В этом случае говорят о мультипликаторе сбалансированного бюджета, который всегда равен или меньше единицы.

Мультипликатор сбалансированного бюджета не предполагает абсолютного устранения любых бюджетных дефицитов или излишков. Речь идет о сбалансировании изменений в доходной и расходной частях бюджета, то есть о сохранении равенства ΔT = ΔG.

Вопросы для самоконтроля

1. Охарактеризуйте функции бюджетной системы общества.

2. Назовите основные группы и подгруппы доходов бюджетов РФ.

3. Назовите разделы и подразделы классификации расходов бюджетов в России.

4. Поясните структуру доходов консолидированного бюджета Российской Федерации в 2008 и 2011 годах.

5. Что такое налог, и какие виды налогов по действующему законодательству РФ относятся к федеральным налогам?

6. Какие виды налогов по действующему законодательству РФ относятся к региональным и местным налогам?

7. Какую зависимость отражается на кривой Лаффера?

8. Проведите межстрановое сравнение налоговых ставок.

9. Что такое бюджетный дефицит? Назовите его основные виды.

10. Охарактеризуйте механизм финансирования бюджетного дефицита. Назовите внутренние и внешние источники его финансирования.

11. Назовите и поясните проблемы, встающие перед государством, связанные с денежным и долговым финансированием бюджетного дефицита.

12. Дайте определение фискальной (бюджетно-налоговой) политики. Назовите ее основные виды.

13. Что является основными целями и задачами фискальной политики?

14. Поясните влияние государственных расходов на национальный доход.

15. Поясните механизм действия налогового мультипликатора.

16. Что показывает мультипликатор сбалансированного бюджета?

Важнейшими составляющими фискальной политики государства являются государственные расходы и налоги. Налоги составляют основу государственных регуляторов экономики. Бюджетно-налоговая политика — это совокупность мер правительства по регулированию государственных расходов и налогообложения, направленных на обеспечение полной занятости и производство равновесного ВНП.

Как известно, существуют так называемые мультипликационные эффекты в экономике. Суть эффекта мультипликатора-множителя в рыночной экономике состоит в увеличении инвестиций или расходов и приводит к увеличению национального дохода, причем на величину большую, чем первоначальный рост инвестиций или расходов.

Для закрытой экономики равновесный объем производства ВНП (У) зависит от объемов потребления C, инвестиций I или планируемых инвестиций Е, государственных расходов G, а также налоговых отчислений Т. Как установлено в предыдущем разделе, основное макроэкономическое тождество составляет:

где а — автономное потребление; Ь(МРС) — предельная склонность к потреблению.

Подстановка потребительской функции в основное макроэкономическое тождество позволяет определить равновесный объем производства:

новесный уровень дохода в результате роста государственных и других автономных расходов на единицу.

С учетом налогообложения дохода У модель мультипликатора примет следующий вид:

Подобно инвестициям и госрасходам, налоги также приводят к возникновению мультипликационного эффекта. Мультипликативное воздействие на равновесный уровень оказывает и изменение налогов T. Рассмотрим график (рис.

Если налоговые отчисления снижаются на ΔΤ, то располагаемый доход Yd, (Yd = Y- T) возрастает на величину ΔΤ. Потребительские расходы соответственно увеличиваются на величину ΔΤ х b, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства Y1 до Y2 на величину:

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в госбюджет и суммой выплаченных правительством трансфертов.

Налоговая функция имеет вид:

где Т — автономные налоги, не зависящие от величины дохода Y (например, налоги на недвижимость, наследство и т. д.); t — предельная налоговая ставка.

С учетом функциональной зависимости налоговых отчислений Т от дохода Y функция потребления принимает вид:

В этом случае модель равновесного объема производства имеет вид:

При этом суммарное изменение дохода Y в результате одновременного изменения величин госрасходов и налогов определяется следующим образом:

Из изложенного можно сделать вывод о том, что налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов — к росту ВНП. При этом следует учитывать временные лаги между изменением налогов и изменением национального дохода, которые могут составлять от нескольких месяцев до нескольких лет.

Снижение налогов для потребителей ведет к росту их доходов и соответственно к росту их расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и ведет к росту спроса на инвестиционные товары.

Мультипликативный эффект от снижения налогов слабее, чем от увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором на единицу. Это является следствием более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов). Данное различие является определяющим при выборе инструментов фискальной политики. Если она нацелена на расширение государственного сектора экономики, то для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

В случае, когда государственные расходы и налоговые отчисления возрастают на одну и ту же величину, равновесный объем производства возрастает на ту же величину. При этом мультипликатор сбалансированного бюджета всегда равен единице.

Следует различать проводимую государством дискреционную и недискреционную фискальную политику. Дискреционная фискальная политика представляет собой сочетание изменения величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства в целях изменения уровня занятости, объема производства и темпа инфляции. При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов или снижения налогов. Соответственно в период подъема целенаправленно создается бюджетный излишек.

Недискреционная фискальная политика — это автоматическое изменение названных величин в результате циклических изменений совокупного дохода. Она предполагает автоматическое увеличение (или уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (или уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику. При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически, в результате действия встроенных стабилизаторов экономики.

Наибольший стабилизационный эффект бюджетного излишка связан с его полным изъятием. Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Рост налогов оказывает обратное действие: сокращение располагаемого дохода, потребления, совокупного спроса и соответственно уменьшение ВНП, доходов и рост безработицы.

Анализируя влияние изменения налогов на экономику, необходимо рассмотреть два случая: 1) когда правительство взимает аккордные налоги, не зависящие от уровня доходов, и 2) когда взимаются пропорциональные налоги, величина которых зависит от уровня дохода.

Введение аккордного налога снижает личный доход до уровня располагаемого. Уменьшение дохода приводит к соответствующему сокращению потребления:

С = C0 + МРС (Y – T),

Где С – уровень потребления; C0 – уровень потребления при нулевом доходе;

МРС – предельная склонность к потреблению;Y –доход; Т – налог.

Другая, более типичная, ситуация наблюдается, когда налоговые изъятия зависят от уровня дохода. В этом случае общая сумма налоговых выплат равна t(Y), где t – налоговая ставка. Величина располагаемого дохода тогда составит:

а потребление соответственно:

С= C0 + МРС (1 – t) Y.

Влияние введения налогов на объем национального производства представлено на рис. 12.2.

Рис. 12.2. Влияние налогов на объем национального производства

Первоначально экономика находится в состоянии равновесия в при Q, . Введение налога (T) снижает уровень потребления до C0 + МРС (Y – T) и, следовательно, совокупный спрос до AD2 . В результате равновесный объем производства падает до Qе 2 .

Подобно частным инвестициям правительственные расходы и налоги обладают множительным, мультипликационным эффектом.

Рост государственных расходов ведет к росту ВНП, причем росту большему, чем первоначальный импульс. Мультипликатор правительственных расходов (MRg) характеризует отношение прироста ВНП к приросту правительственных расходов и равен величине, обратной предельной склонности к сбережению.

MRg = 1/ MRS

Мультипликационный эффект обусловлен тем, что увеличение государственных расходов повышает доход и ведет к росту потребления, что в свою очередь увеличивает доход, который способствует дальнейшему увеличению потребления и т.д. Этот переход от потребления к доходу и вновь к потреблению продолжается бесконечно.

Совокупный эффект от увеличения правительственных расходов равен их приросту, умноженному на мультипликатор:

Поскольку мультипликатор действует в обоих направлениях, очевидно, что сокращение правительственных расходов приведет к сокращению ВНП и доходов на величину большую, чем уменьшились правительственные расходы.

Изменение налогов также порождает мультипликационный эффект. Однако налоговый мультипликатор отличается от мультипликатора правительственных расходов. Последний «сильнее», больше первого. Дело в том, что, как уже отмечалось, правительственные расходы непосредственно входят в совокупный спрос и их изменение полностью отражается на величине совокупного спроса. Что касается налогов, то они, воздействуя на величину располагаемого дохода, влияют как на потребление, так и на сбережение. Отсюда налоговой мультипликатор (MRT) зависит от соотношения, в котором предельный доход распадается на потребление и сбережение, т.е. он равен отношению предельной склонности к потреблению МРС к предельной склонности к сбережению MPS:

39. Бюджетно-налоговая политика государства: цели, основные направления, виды, инструменты. Зависимость налоговых поступлений от налоговой ставки. Кривая Лаффера и ее интерпретация.

Бюджетно-налоговая (фискальная) политика - меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП). Цели:

Виды: В зависимости от цели проводится стимулирующая или сдерживающая фискальная политика. В периоды спада производства необходимо увеличивать государственные расходы, снижать налоги или делать и то и другое, т.е. проводить стимулирующую (экспансионистскую) политику. В краткосрочном периоде она смягчает экономический цикл. В долгосрочном – снижение налогов может привести к стимулированию экономического роста. В целях снижения темпов инфляции реализуют сдерживающую(рестрикционистскую) фискальную политику. Она заключается в сокращении государственных расходов, увеличении налогов или в сочетании тех и других мер. В краткосрочном периоде сдерживающая политика позволяет сократить совокупный спрос и тем самым помогает снижению инфляции спроса. В долгосрочном периоде она может привести к спаду производства и росту безработицы. Инструменты: Инструментарий фискальной политики включает: манипуляцию различными видами налогов и налоговых ставок, кроме того, трансфертные платежи и другие виды государственных расходов. Важнейшим комплексным инструментом и показателем эффективности фискальной политики является государственный бюджет, объединяющий налоги и расходы в единый механизм. Трансфертные платежи-они не включаются в ВНП, однако, они входят и учитываются в личном доходе и располагаемом доходе.

Трансфертные платежи косвенно влияют на потребительский спрос, увеличивая располагаемый доход домохозяйств.

Инструментом отрицательного воздействия на совокупные расходы являются налоги.

Кривая Лаффера —графическое отображение зависимости между налоговыми поступлениями и динамикой налоговых ставок. Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума. Зависимость выведена американским экономистом Артуром Лаффером, хотя сам он признавал, что её идея присутствует уже у Кейнса и даже у средневекового арабского учёного Ибн Хальдуна.

Читайте также: