Расчет упрощенного налога 2013

Опубликовано: 09.05.2024

Порядок расчета УСН-налога зависит от того, с каким объектом налогообложения работает «упрощенец»: доходы или доходы за минусом расходов. Практика показывает, что если ваши расходы невелики (вы не платите за аренду офиса, не привлекаете наемных работников), выгоднее применять объект налогообложения «доходы». Если же вы ведете деятельность, связанную с крупными расходами (к примеру, оптовая торговля товарами), выгоднее выбрать объект налогообложения «доходы минус расходы». О том, как рассчитать «упрощенный» налог в обоих случаях, расскажет статья, подготовленная экспертами бератора «УСН на практике».

Если налог платят с доходов

Итак, если в качестве объекта налогообложения вы выбрали доходы, то налоговая база по единому налогу это денежное выражение доходов вашей организации. В состав доходов включают (п. 1, 2 ст. 248 НК РФ):

- доходы от реализации продукции (товаров, работ, услуг);

- доходы от реализации имущества и имущественных прав;

- внереализационные доходы.

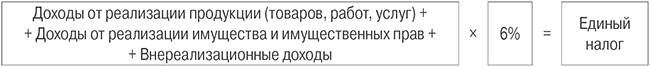

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходной УСН

Доходы от реализации определяются в порядке, установленном статьей 249, а внереализационные доходы – в порядке, установленном статьей 250 Налогового кодекса.

Доходы определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, 9 месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и 9 месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (6%) и фактически полученных доходов.

Читайте в бераторе

Начисленный налог (авансовый платеж) можно уменьшить, но не более чем на 50% от его величины:

- на сумму уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование;

- на сумму взносов «по травме»;

- на сумму пособий по временной нетрудоспособности, выплаченных за счет собственных средств фирмы (за исключением пособий, выплаченных в связи с несчастным случаем на производстве и профзаболеванием);

- на сумму платежей по договорам добровольного личного страхования, заключенным в пользу работников на случай их временной нетрудоспособности со страховыми компаниями, имеющими лицензии на такой вид страхования (п. 3.1 ст. 346.21 НК РФ).

Кроме того, в дополнение к этому перечню вычетов, которые предусмотрены для всех «упрощенцев», те, кто занимается торговлей, могут уменьшать начисленный налог на сумму торгового сбора, уплаченного за отчетный период или год (п. 8 ст. 346.21 НК РФ).

Читайте в бераторе

Уменьшение УСН-налога

Существуют некоторые особенности уменьшения единого налога.

- Начисленный налог уменьшают на сумму страховых взносов, которая была фактически уплачена (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, а не за этот же период (п. 3.1 ст. 346.21 НК РФ). Неважно, за какой период уплачены взносы. Например, страховые взносы за декабрь 2015 года, уплаченные в январе 2016 года, уменьшают авансовый платеж по УСН за I квартал 2016 года.

- Единый налог можно уменьшить на сумму больничных пособий, выплаченных работникам только за счет средств организации, то есть за первые три дня болезни (пп. 2 п. 3.1 ст. 346.21 НК РФ).

Если из средств работодателя к пособию по временной нетрудоспособности работника была начислена доплата до фактического среднего заработка, уменьшить «упрощенный» налог на сумму такой доплаты нельзя (письмо Минфина РФ от 6 февраля 2012 г. № 03-11-06/2/20).

- Уменьшить единый налог на сумму страховых платежей за работников можно только в случае, если страховая выплата по договорам добровольного страхования на случай временной нетрудоспособности не превышает размера больничного пособия за первые три дня болезни работника, определяемого в соответствии с законодательством (пп. 3 п. 3.1 ст. 346.21 НК РФ).

- «Упрощенный» налог можно уменьшить на сумму страховых взносов, уплаченных за счет заемных средств. Из каких средств перечисляются страховые взносы за работников – собственных или привлеченных за счет займа или кредита – значения не имеет. Главное, чтобы взносы были уплачены в том же налоговом (отчетном) периоде, за который начислен «упрощенный» налог (письмо Минфина России от 20 июля 2015 г. № 03-11-06/41618).

- Помимо суммы уплаченных (в пределах исчисленных сумм) страховых взносов из исчисленной суммы «упрощенного» налога можно вычитать и недоимку по страховым взносам, погашенную в этом же периоде. Но опять-таки при условии, что налог уменьшается не более чем на 50% (письмо Минфина России от 7 августа 2015 г. № 03-11-11/45839).

- Индивидуальный предприниматель без наемных работников, применяющий УСН с объектом «доходы», может уменьшить сумму налога на переплату по страховым взносам. Но только после того, как Пенсионный фонд примет решение о зачете переплаты (письмо Минфина России от 16 ноября 2016 г. № 03-11-11/67299).

- С 1 июля 2015 года в Москве введен торговый сбор, под уплату которого подпадают и «упрощенцы».

Те из них, которые применяют объект налогообложения «доходы» в дополнение к суммам, на которые сейчас можно снизить сумму единого налога (страховые взносы, больничные пособия, платежи по договорам добровольного личного страхования) могут уменьшить «упрощенный» налог на сумму фактически уплаченного торгового сбора. С условием, что налог перечислен в бюджет города, в котором введен торговый сбор (п. 8 ст. 346.21 НК РФ).

Этот вывод подтверждают финансисты. Например, если предприниматель на «упрощенке» проживает в Московской области и одновременно торгует в Москве через объект недвижимости, уменьшать сумму УСН-налога на сумму торгового сбора, уплаченного в бюджет города Москвы, он не вправе (письмо Минфина России от 15 июля 2015 г. № 03-11-09/40621).

Фирмы и предприниматели, применяющие УСН, имеют право вести несколько видов бизнеса. Но в этом случае те из них, которые применяют объект «доходы», могут уменьшать единый налог на сумму торгового сбора только по той деятельности, в отношении которой уплачен этот сбор. Такие «упрощенцы» обязаны вести раздельный учет доходов и сумм единого налога, который уплачивается в отношении деятельности, подпадающей под торговый сбор (письмо Минфина России от 27 марта 2015 г. №03-11-11/16902).

В отличие от «упрощенцев» с объектом «доходы», у фирм и ИП на «доходно-расходной» УСН не возникает сложностей с учетом торгового сбора. Поскольку подпунктом 22 пункта 1 статьи 346.16 Налогового кодекса предусмотрено, что при УСН с объектом «доходы минус расходы» «упрощенцы» вправе учесть налоги и сборы, уплаченные в соответствии с законодательством РФ, в составе расходов.

Поэтому вести раздельный учет доходов и расходов, относящихся к «упрощенной » деятельности и к виду деятельности, по которому платится торговый сбор, им не нужно (письмо Минфина России от 30 октября 2015 г. № 03-11-06/2/62729).

Кстати, если «упрощенец» с объектом «доходы» вычтет из суммы исчисленного единого налога уплаченные страховые взносы, больничные и платежи по договорам добровольного личного страхования, но не более чем из 50% налога (п. 3.1 ст. 346.21 НК РФ), всю оставшуюся половину налога он может уменьшить на сумму уплаченного торгового сбора, причем вплоть до нуля (п. 8 статьи 346.21 НК РФ).

Торговый сбор введен с 1 июля 2015 года пока только на территории Москвы. Согласно статье 415 Кодекса периодом обложения сбором признается квартал. Уплатить его нужно в срок не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 417 НК РФ).

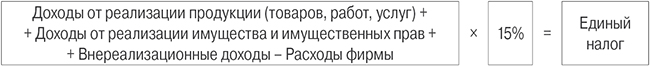

Если налог платят с разницы между доходами и расходами

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходно-расходной УСН

Разницу между доходами и расходами определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, девяти месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и девять месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (15%) и фактических доходов и расходов.

Причем взносы на обязательное социальное страхование (в том числе взносы «по травме»), больничные пособия, оплаченные за счет фирмы и платежи по договорам добровольного личного страхования, включают в состав «упрощенных» расходов. Таким образом, при этом способе определения налоговой базы взносы, «больничные» и страховые платежи единый налог не уменьшают.

ИП на доходно-расходной «упрощенке» имеют право включать с состав расходов не только страховые взносы, уплаченные за страхование своих работников, но и взносы, перечисленные за себя в виде фиксированного платежа (письмо Минфина России от 29 апреля 2013 года № 03-11-11/15001).

Кроме того, «упрощенцы» с объектом налогообложения «доходы минус расходы» могут учесть сумму уплаченного торгового сбора в УСН-расходах, воспользовавшись нормой подпункта 22 пункта 1 стати 346.16 Налогового кодекса. Эта норма позволяет учесть в расходах суммы налогов и сборов, уплаченные в соответствии с законодательством.

Читайте в бераторе

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Если вы открыли ИП или только планируете, эта статья для вас. Мы рассказываем о самой популярной системе налогообложения — упрощенке 6%.

В прошлой статье мы дали простую инструкцию: что и когда платить. А в этой разбираемся в ошибках, в каком городе можно платить меньше 6% и кому нельзя работать по УСН. Статья подходит предпринимателям без сотрудников.

Что такое «упрощенка»

Упрощенка или УСН — это одна из систем налогообложения. Она «упрощенная», потому что отчитываться нужно раз в год и рассчитывать один налог.

Упрощенная система бывает двух видов: «Доходы» или «УСН 6%» и «Доходы минус расходы», по-другому — «УСН 15%». Они отличаются принципом расчета налогов.

На упрощенке 6% налог платится с дохода. Ваш доход — 300 000 за год, вы считаете налог с 300 000 рублей. Ничего дополнительно учитывать не надо.

На упрощенке 15% налог надо платить с разницы между доходами и расходами. Вы заработали 300 000 рублей и 100 000 потратили, ваш налог — это 15% от 200 000 рублей или с разницы между доходами и расходами.

Расходы — это не всё, что вы потратили. У налоговой есть список трат, на которые можно уменьшить налог. Поэтому просто так налог не рассчитать, придется узнавать правила налоговой. Но об этом в другой раз, пока разберемся с упрощенкой только по доходам.

Кто вправе работать на УСН

Для работы на упрощенке ИП обязан соблюдать три условия.

Объем доходов за год. До 2017 года максимальный объем был 60 млн рублей, теперь порог выше — 150 млн рублей в год.

Сфера работы. ИП не может добывать, продавать полезные ископаемые и выпускать подакцизные товары, вроде духов «Розовый индюк», рома, сигарет и бензина. В общем, если планируете стать нефтяным магнатом, УСН не подойдет.

Количество сотрудников. Для упрощенки на вас должно работать не больше ста человек. Это штатные сотрудники и те, кто работает по договору подряда.

Количество сотрудников считается за отчетный период. Это значит, что не должно быть больше ста человек в среднем за первый квартал, полугодие, девять месяцев и год.

Кому выгодно УСН 6%

Упрощенка 6% подходит, если предприниматель почти ничего не тратит на бизнес или тратит, но редко. Например, не надо платить за склад, товары, аренду офиса или бумагу для сотрудников.

Бухгалтеры Модульбанка считают, что упрощенка 6% выгодна, если расходы не больше 60% годового дохода.

Например, если доход за год — миллион рублей, а расходов — 700 000, с упрощенки 6% вы платите 60 000 рублей, это налог с дохода. С упрощенки 15% налог меньше — 45 000 рублей, это налог с разницы между доходами и расходами.

Пример условный, потому что налоговая еще должна принять расходы на семьсот тысяч, а налог можно сократить на сумму взноса, но разница в сумме налога может быть такой.

Что показывает ставка

Ставка налога показывает, сколько процентов от налоговой базы надо заплатить. Для упрощенки 6% налоговая база — это доходы. Вы получили за год 300 000 рублей, ваш налог — 18 000 рублей или шесть процентов от трехсот тысяч.

Не во всех регионах одинаковая ставка. В большинстве регионов она шесть процентов, но по закону регионы могут снизить ставку с шести до одного процента.

Раздел на сайте налоговой об УСН и ставке

Во Владимирской области можно платить 4% с дохода. Для этого надо выпускать одежду, безалкогольные напитки в бутылках или мебель.

Регионы сами определяют ставку для налога и ставка может меняться. Ставки можно посмотреть на сайте налоговой в разделе «Региональное законодательство». Чтобы бы вам было проще, мы нашли таблицу Минфина со ставками по регионам.

С какого дохода платить

На упрощенке 6% налог платится с основного и дополнительного дохода.

Основной доход — это всё, что вы получили за работу. При этом не важно, как вы получили: безналичным переводом, наличными, купюрами, мелочью или верблюдами. Это всё — ваш доход, и вы платите с него налог.

Дополнительный доход — это доход, который не связан напрямую с работой. Такой доход называется «внереализационный». Что считать таким доходом, описывает 248 статья Налогового кодекса. Дополнительный доход — это:

- проценты на остаток по расчетному счету;

- проценты по вкладам ИП;

- штрафы, которые заплатили партнеры за нарушение договора;

- курсовая разница при продаже или покупки валюты. Разница считается между курсом, по которому вы поменяли валюту, и курсом Центробанка.

В целом правило такое: если вы что-то заработали, вы платите налог.

За что не надо платить налог

Но всё же есть то, что не облагается налогом. При расчете налога не надо учитывать:

- кредит, займ, залог или банковскую гарантию;

- деньги за возврат от поставщиков;

- возврат от налоговой, если заплатили слишком много;

- задаток или обеспечительный платеж;

- безвозмездную денежную помощь;

- оплату по агентскому договору или договору комиссии, которую вы переведете клиенту. В договоре такой клиент называется «принципал» или «комитент»;

- грант или целевое финансирование.

Самое частое исключение — если ИП переводит собственные деньги с личного счета на расчетный. Эти деньги не считаются доходом, поэтому платить с них налог не надо.

Когда платить налог

На упрощенке налог платят четыре раза. Три раза за текущий год, такие платежи называются «авансовыми». И четвертый раз — в следующем году, на языке налоговой это «итоговый» платеж.

Налоговый период

За первый квартал

30 апреля следующего года

Деньги могут идти до налоговой три дня, а если платите в выходной день или праздник, еще дольше. Банки переводят деньги в другие банки только по рабочим дням — в дни работы межбанковских платежей. Это правило Центробанка. Чтобы не опоздать с налогами, надежнее не откладывать оплату налога на последний день.

За какой период считать

Иногда из-за названия налогового периода появляется путанница. ИП заплатил налог за первый квартал, а потом надо платить за первое полугодие. При этом первый квартал входит в полугодие и непонятно, какой доход считать.

Чтобы вам не путаться, держите формулу. Сначала надо сложить доход за отчетный период: отчитываетесь за полугодие, значит, складываете доход за полугодие. Потом с этого дохода рассчитываете налог и из него вычитаете налог, который заплатили. То что осталось — и надо заплатить.

Предприниматель Федор за первый квартал получил 200 000 рублей и заплатил налог, за второй — получил еще 200 000 рублей. Теперь он рассчитывает полугодовой налог.

Налог за полугодие — 12 000 рублей. Федор считает так:

- полугодовой доход = 400 000;

- налог за полгода = 24 000;

- оплаченный налог = 12 000;

- остаток для оплаты = 12 000 рублей, или 24 000 минус 12 000.

Кажется, что расчет сложный и проще посчитать налог за нужный квартал. Например, платим за первое полугодие и с первым кварталом уже рассчитались, значит, считаем налог только за второй квартал. Так тоже можно, но есть риск забыть о платеже от клиента, а потом получить штраф.

Чтобы не путаться и не рисковать штрафом, надежнее рассчитывать налог от дохода за весь период — за первый квартал, первое полугодие, девять месяцев и год. Тогда ничего не пропустите.

Ошибки в расчете налога

С расчетом налогов есть детали, которые не всегда очевидны и приводят к ошибкам в расчетах. Вот несколько самых частых.

Рассчитывать налог не с полной суммы платежа. По Налоговому кодексу, доход — это вся сумма поступлений, которая связана с продажей. Это значит, сколько покупатель заплатил за книгу, такой и доход. Подвох в том, что на счет ИП может прийти не вся сумма от покупателя.

Первый случай — это платежи через эквайринг. Владелец интернет-магазина принимает оплату через сайт. Оплату на сайте организовал партнер — провайдер эквайринга. С каждой покупки партнер забирает себе комиссию, поэтому на счет владельца магазина приходит не вся сумма платежа.

Покупатель на сайте оплатил 1000 рублей. С тысячи рублей партнер забрал комиссию два процента или двадцать рублей, поэтому на счет владельца магазина пришла не тысяча, а 980 рублей. При этом налог надо платить со всей тысячи.

Второй случай — работа с курьерской службой. Владелец магазина работает с курьерской службой. Когда служба получает деньги от клиентов, она переводит магазину не всю сумму. Из денег за покупку она вычитает свое вознаграждение, поэтому на счет ИП приходит меньше, чем заплатил покупатель. А налог надо считать с полной суммы оплаты, без вычета комиссии.

Учитывать доход не за ту дату. Для налоговой вы получили доход в тот момент, когда клиент оплатил заказ. Некоторые ИП считают дату оплаты — день, когда деньги оказались на счете. Это ошибка, потому что налоговой неважно, когда деньги оказались на счете.

Книжный магазин продает через сайт и работает с курьерской службой. Если покупатель платит наличными, он передает деньги курьеру.

Покупатель заплатил за книгу 30 марта, деньги отдал курьеру. Курьер передал деньги магазину через месяц, 30 апреля. Кажется, оплату надо включить в доход за полугодие, но это не так. Оплата должна быть в доходе за первый квартал.

Дата получения дохода — дата, когда покупатель заплатил за книгу или 30 марта. А курьер может отдать деньги хоть через год.

Не считать взаимозачет. Иногда проще заплатить не деньгами, а рассчитаться товаром, это законно. Но чтобы не было проблем с налоговой, с товара тоже нужно заплатить налог.

Предприниматель продает рекламу на сайте, его клиент — магазин гаджетов. Предприниматель предлагает платить не деньгами, а новым айфоном, и клиент соглашается.

ИП не получил деньги на счет, но для налоговой айфон — это доход. Для расчета налога ИП должен учесть его стоимость в магазине клиента. Если он стоит сто тысяч, ИП платит налог со ста тысяч.

Нет единого правила, какую стоимость товара учитывать. Надежнее указывать стоимость, по которой ваш партнер продает товар всем остальным, тогда у налоговой не будет вопросов. Чтобы было еще меньше вопросов, к взаимозачету понадобится документ — соглашение о зачете встречных требований.

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

Для соглашения нет строгой формы. Вы пишете, что вы или ваш партнер сделали и на какую сумму и что вы оба решили зачесть работу не деньгами, а самой работой по такой-то цене и описываете принцип расчета цены. Правило одно: чем точнее описываете принцип расчета цены, тем больше веры в соглашение.

Какие документы ждет налоговая

Предприниматель на упрощенке 6% готовит два документа — налоговую декларацию и книгу учета расходов и доходов.

Налоговая декларация — это отчет о бизнесе, по нему налоговая сверяет расчет налогов. Вы готовите ее раз в год и сдаете тоже раз в год.

Для ИП на упрощенке 6% в Модульбанке есть бесплатная бухгалтерия

У декларации есть фиксированная форма, ее менять нельзя. Заполнить декларацию можно самим на компьютере или поручить специалистам. Для этого подойдет интернет-бухгалтерия или банковский бухгалтер.

Срок сдачи — до 30 апреля следующего года. Если день выпадает на выходной или праздник, срок сдвигается на ближайший рабочий день. Из-за выходных и праздников отчет по УСН за 2016 год сдавали до 2 мая 2017 года.

Декларацию надо сдавать всегда. Если дохода не было, декларация всё равно нужна, она называется «нулевая».

Книга учета расходов и доходов — это записи о ваших доходах. Книгу вы не показываете налоговой, но всё равно ее лучше заполнять. Если налоговая решит ее проверить, а книги не будет, вам грозит штраф 10 000 рублей или больше.

У книги доходов есть шаблон. Его можно скачать с сайта и заполнить на компьютере. Книгу надо заводить, даже если не было дохода за год.

Кроме налога

Кроме налога предприниматели платят страховые взносы. Страховые взносы — обязательные: их надо платить каждый год, даже если не было дохода.

Взносы состоят из двух частей: фиксированная часть — 36 238 рублей, и дополнительная — 1% от дохода за год. Дополнительный взнос платится, если доход больше 300 000 рублей в год. Это цифры на 2019 год.

Календарь для упрощенки 6%: когда и что платить

Сроки для оплаты такие: фиксированную часть взноса — до 31 декабря, дополнительную — до 1 июля следующего года.

Фиксированный взнос выгоднее платить раз в квартал. Тогда можно делать налоговый вычет каждый квартал, и налог сократится на сумму взноса. Представьте, вы должны отдать налоговой за 60 000 рублей за год, а отдадите — 36 700 рублей.

Мы написали целую статью на Деле о взносах. Если кратко, заходите на сайт налоговой, заполняете платежку и платите с сайта. Никуда ходить не надо.

Одной таблицей

Мы собрали важные даты и цифры в таблицу. Сохраняйте статью в закладки, чтобы ничего не забыть.

- Бухгалтерия

- Налоги

- УСН

По умолчанию при регистрации ИП или компании налоговая назначает общую систему налогообложения, но она удобна не всем. Начинающим предпринимателям или небольшим компаниям гораздо выгоднее и легче работать на упрощенке: там меньше налогов и проще вести учет.

Рассказываем, как устроена упрощенная система налогообложения, и отвечаем на самые частые вопросы.

Что такое УСН

Упрощенная система налогообложения (УСН) — это специальный налоговый режим для компаний и ИП. Бизнесу нужно платить только один налог. Он заменяет НДС и НДФЛ для ИП, налог на прибыль для ООО и налог на имущество по бизнес-объектам, кроме торговой и офисной недвижимости.

УСН можно совмещать с патентом: одни виды деятельности вести по УСН, другие — учитывать на патенте.

Виды УСН

Есть два вида упрощенной системы налогообложения: «Доходы» и «Доходы минус расходы».

«Доходы» — до 6% со всех доходов, расходы не учитываются. Регионы сами устанавливают ставку для всех или разных сфер бизнеса. К примеру, налог в Крыму для всех — 4%.

«Доходы минус расходы» — от 5 до 15% с разницы между доходами и расходами, итоговая ставка зависит от региона.

Учитываются все затраты из ст. 346.16 НК РФ, которые можно подтвердить для налоговой. Для подтверждения понадобятся документы, об этом дальше.

Ставку для своего региона можно проверить на сайте налоговой:

Выбираем свой регион в верхнем левом углу

В самом конце страницы находим документ с законом, открываем его и ищем свою сферу бизнеса

Кто может работать на УСН

Чтобы работать на упрощенке, ИП и компании должны соответствовать определенным условиям: по сумме доходов, численности сотрудников и сфере деятельности. Дополнительно для организаций есть ограничения по наличию филиалов и проценту владения долей в уставном капитале.

По сумме доходов — до 150 млн рублей в год. Учитывается не фактический доход, а доход, умноженный на специальный коэффициент Минэкономразвития. В 2021 году — 1,032. Если компания заработает за год 100 000 000 ₽, для налоговой ее доход — 100 000 000 × 1,032.

Если предприниматель или компания заработают больше 150 млн рублей, начнется переходный период: лимит по доходу увеличится до 200 млн, но вместе с ним поднимется и налоговая ставка. Когда доход превысит 200 млн рублей, придется перейти на ОСН.

По средней численности сотрудников — до 100 человек. Учитываются сотрудники в штате и те, кто работает по договорам ГПХ.

Количество сотрудников считают в среднем за первый квартал, полугодие, девять месяцев и год.

Если ИП или компания оформят больше 100 человек, лимит увеличится до 130, но повысится процентная ставка. Когда появится 131-й сотрудник, компания перейдет на ОСН.

Ограничения по виду деятельности. На упрощенной системе налогообложения нельзя работать некоторым сферам бизнеса. Например, банкам, инвестиционным фондам, ломбардам, нотариусам и производителям алкоголя или сигарет.

Для ООО — доля других организаций. Доля других компаний в уставном капитале должна быть не больше 25%.

Для ООО — не должно быть филиалов. Это строгое правило на УСН.

| Условие | Переходный период | |

|---|---|---|

| Стандартная ставка | 6% от доходов или 15% от положительной разницы доходов и расходов | 8% от доходов или 20% от положительной разницы доходов и расходов |

| Сумма дохода | до 150 млн рублей | от 150 до 200 млн рублей |

| Средняя численность сотрудников | до 100 человек | от 100 до 130 человек |

| Филиалы ООО | Нет | Нет |

| Доля в ООО | Другие компании владеют не более 25% УК | Другие компании владеют не более 25% УК |

Как считают доходы и расходы

Доходы. Учитывается все, что заработала компания: продажа товаров или услуг, сдача недвижимости или автомобиля в аренду и даже процент на остаток по расчетному счету.

Не учитываются кредитные деньги и деньги, которые пришли по ошибке. Все тонкости учета доходов — в налоговом кодексе.

Расходы Это всё, что помогает бизнесу заработать: покупка нового оборудования, аренда помещения, подключение в магазин интернета и кассы.

Хранить документы о расходах нужно не менее четырех лет, налоговая может потребовать информацию в любой момент. К примеру, документы за 2020 год нужно сохранить до 2024 года включительно.

Что выгоднее: «Доходы» или «Доходы минус расходы»

Чтобы выбрать вид упрощенной системы налогообложения, нужно посчитать примерные доходы и расходы бизнеса. Общий принцип такой.

Для новых предпринимателей из некоторых сфер деятельности в регионах действуют налоговые каникулы: налоговая ставка 0% — платить ничего не надо. Чтобы узнать о каникулах в своем регионе, можно позвонить на горячую линию налоговой — 8 800 222-22-22.

УСН «Доходы» подходит предпринимателям и компаниям, у которых мало расходов на бизнес. Так бывает у дизайнеров, разработчиков и маркетологов — им не нужно закупать материалы или товары для перепродажи. А если они и тратят, то очень мало: например, вызывают курьера раз в месяц, чтобы доставить документы контрагентам.

УСН «Доходы минус расходы» подходит предпринимателям или компаниям, у которых постоянные расходы при стандартной ставке в 15% больше 70% доходов. Например, придорожному кафе приходится закупать продукты и платить зарплату сотрудникам, а небольшому ателье — заказывать ткани и арендовать помещение.

Для этой системы налогообложения есть правило минимального налога. В любом случае компания должна заплатить не меньше чем 1% с дохода.

Минимальный налог платят только по итогам года.

Когда платить налоги и подавать декларацию

Налоги на УСН нужно платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года:

- за первый квартал — до 25 апреля;

- за полугодие — до 25 июля;

- а девять месяцев — до 25 октября;

- за год — ООО до 31 марта следующего года, ИП до 30 апреля следующего года.

Для правильного расчета нужно сложить весь доход за отчетный период, посчитать налог и затем вычесть из него уплаченные ранее авансовые платежи. То, что получилось, и надо заплатить. То есть если мы в первом квартале заплатили 600 000 ₽, из суммы налога за полугодие нужно вычесть 600 000. Давайте разберем на примере.

Итоговый налог считается за год, но платят заранее — поэтому платежи за первый квартал, полугодие и девять месяцев называются авансовыми.

У ИП кроме налога — страховые взносы

ИП платят страховые взносы каждый год, даже если не было доходов. Если у ИП есть сотрудники — взносы платят и за них. Сумма страховых взносов за себя в 2021 году — 40 874 ₽, ее нужно заплатить до конца года.

Если доход ИП за год превысит 300 000 ₽, придется доплатить еще 1% дополнительных взносов. При УСН «Доходы» — процент от годовых доходов минус 300 000 ₽, при УСН «Доходы минус расходы» — от годовой прибыли минус 300 000 ₽. Срок оплаты — 1 июля следующего года.

Страховые взносы ИП выгоднее платить каждые три месяца — тогда можно получить налоговый вычет и полностью или частично компенсировать налоги.

Какая нужна отчетность и когда ее подавать

На упрощенке для налоговой нужно подготовить два документа: налоговую декларацию и книгу учета доходов и расходов (КУДиР).

Налоговая декларация. Подают раз в год: за 2020 год ООО должны подать до 31 марта 2021 года, ИП — до 30 апреля. Ее сдают всегда, даже если дохода не было — иначе можно получить штраф.

Книга учета доходов и расходов. Записывать надо все поступления, даже переводы на банковскую карту или наличные. Книгу не нужно сдавать, но налоговая может попросить ее в любой момент. Если книги не будет, можно получить штраф в 10 000 ₽.

Что будет, если не вести учет и вовремя не платить налоги: ответственность и штрафы

Если вовремя не заплатить налоги и не подать декларацию, налоговая может оштрафовать и начислить пени.

Задержка декларации. Минимальный штраф — 5% от суммы неуплаты налога, заявленного в декларации. Штраф считается за каждый полный или неполный месяц задержки, но заплатить придется не более 30%. Минимальный штраф — 1000 ₽.

Просрочка авансового платежа. Налоговая начисляет пени. Формула расчета сложная, поэтому удобнее рассчитать размер по калькулятору пеней.

Неуплата налогов. Компания может получить штраф в 20% от суммы налога, если ошибку допустили случайно, и 40%, если закон нарушили сознательно. К примеру, не заплатили страховые взносы, но вычли их из налога при УСН.

Как уменьшить налоги на УСН

ИП без работников на УСН «Доходы» могут уменьшить налоги на всю сумму уплаченных страховых взносов. Например, если предприниматель заплатит в первом квартале 8300 ₽ страховых взносов, он может уменьшить авансовый платеж по налогу на 8300 ₽.

ИП без работников на УСН «Доходы минус расходы» могут добавить страховые взносы к расходам. Представим, доходы предпринимателя 100 000 ₽, расходы — 20 000 ₽, а уплаченные страховые взносы — 9000 ₽. Тогда авансовый платеж считается так: (100 000 − 20 000 − 9000) × 15% = 10 650 ₽.

ИП или компании с работниками при УСН «Доходы» могут уменьшить налоговые платежи за счет взносов только наполовину. То есть если компания должна заплатить 20 000 ₽ налога, на 10 000 ₽ можно получить налоговый вычет.

Представим, что доход предпринимателя за квартал — 2 000 000 ₽. Итоговый налог — 2 000 000 ₽ × 6% = 120 000 ₽. Налог получится уменьшить только наполовину, то есть на 60 000 ₽.

ИП или компании с работниками на УСН «Доходы минус расходы» могут добавить к расходам всю сумму уплаченных страховых взносов. Заплатили в первом квартале сотрудникам 50 000 ₽, значит, налоговая база уменьшилась на 50 000 ₽.

Допустим, доход предпринимателя за квартал — 1 000 000 ₽, расход — 500 000 ₽, а уплаченные страховые взносы — 50 000 ₽. Тогда его налог (1 000 000 − 500 000 − 50 000) × 15% = 67 500 ₽.

Главное — платить взносы в том же квартале, в котором хотите уменьшить налог. В первом квартале нужно заплатить взносы с 1 января по 31 марта, во втором — с 1 апреля по 30 июня.

Если вы не хотите платить каждый квартал, все страховые взносы можно заплатить в третьем квартале — до 30 сентября. Тогда получится уменьшить авансовый платеж за девять месяцев на всю сумму страховых взносов. Если работаете на УСН «Доходы», то можно заплатить 27 000 ₽ и вычесть всю сумму из налога. Если на УСН «Доходы минус расходы» — добавить ее к расходам.

Как перейти на УСН

Для перехода на упрощенную систему налогообложения нужно заполнить уведомление по форме 26.2-1.

Образец уведомления для тех, кто только регистрируется как ИП или ООО. Данная форма не обязательна, вы можете подать заявление в любом виде

При регистрации. Компании и ИП могут перейти на УСН прямо при регистрации бизнеса. Для этого нужно подать уведомление вместе с документами о регистрации или в течение 30 дней после нее.

Действующие ИП или компании могут перейти на УСН только со следующего календарного года. Подать уведомление нужно до 31 декабря текущего года.

Самозанятые без статуса ИП при регистрации в качестве предпринимателя могут приложить уведомление о переходе на УСН и сразу начать работать на упрощенке.

Самозанятые со статусом ИП могут перейти на УСН с начала календарного года или раньше, если перестанут соблюдать условия НПД. К примеру, если их доходы превысят 2,4 млн рублей за год, остаться самозанятым не получится.

Порядок расчета налога

Как уже было написано выше, налогооблагаемая база определяется нарастающим итогом. Нарастающий итог означает, что доходы и расходы считаются не поквартально, а с начала года до последнего дня отчетного (налогового) периода. Т.е. не считаются доходы и расходы за 2 квартал, а считаются за полугодие, с 1 января по 30 июня.

Несмотря на то, что налоговая декларация по УСН подается один раз в год, налог платится поквартально, т.е. за отчетные периоды (1 квартал, 1 полугодие и 9 месяцев) уплачиваются авансовые платежи, а за год уже окончательная сумма налога.

Расчет налога при применении УСН с объектом налогообложения «доходы»

При УСН 6% налог рассчитывается просто – берется налогооблагаемая база за отчетный (налоговый) период и умножается на 6%. Получается налог, исчисленный за этот период. Однако не стоит спешить и его уплачивать. Во-первых, надо вычесть то, что уже уплатили раньше за отчетные периоды текущего года (например, при уплате налога за 1 полугодие надо вычесть то, что уплачивалось за 1 квартал).

Обратите внимание! Вычитаются только уплаченные за текущий год суммы, налог за прошлые налоговые периоды текущий налог не уменьшает!

Во-вторых, налог можно уменьшить на начисленные и уплаченные страховые взносы в ПФ, ФОМС и ФСС, а также на выплаченные работникам пособия по временной нетрудоспособности (первые три дня больничного уплачиваются за счет работодателя, а не возмещаются ФСС). Фиксированные страховые взносы, уплачиваемые индивидуальным предпринимателем за самого себя, так же уменьшают налог.

При организации и ИП с работниками могут уменьшить налог не более чем на 50%. 50% надо считать не от взносов, а именно от исчисленного налога. Т.е если налог 100 рублей, а взносов уплачено на сумму 80 рублей, то налог можно уменьшить только на 50 рублей. У ИП без работников лимита по уменьшению налога нет, его можно уменьшить вплоть до нуля.

Обратите внимание! Взносы должны быть уплачены в периоде, за который вы рассчитываете налог. Взносы могут уменьшать налог только того периода, в котором они уплачены, даже если это взносы за прошедшие периоды. Т.е. если организация уплатила взносы за декабрь 2017 года в январе 2018 года, уменьшить налог за 2017 год на эти взносы нельзя, но можно учесть их при расчете авансового платежа за 1 квартал 2018 года. Но стоит иметь ввиду, что переплата по взносам налог не уменьшает.

Пример расчета налога УСН 6%

Вариант 1

Налогооблагаемая база за 9 месяцев 2017 года составила 1 450 000 руб.

Страховые взносы, уплаченные за ИП и за наемных работников составили 35 000 рублей.

Авансовые платежи по налогу за 1 полугодие составили 40 000 руб.

1 450 000 х 6% = 87 000 рублей

87 000 х 50% = 43 500. Сравниваем эту цифру с суммой страховых взносов. Поскольку страховые взносы меньше, то значит они полностью включаются в уменьшение налога.

Считаем налог к уплате 87 000 – 35 000 – 40 000 = 12 000. Именно эту сумму Вы и отправляете в бюджет. Если сумма получается с минусом, значит у Вас переплата по налогу и ничего платить не надо.

Вариант 2

Налогооблагаемая база за 9 месяцев 2017 года составила 1 450 000 руб.

Страховые взносы, уплаченные за ИП и за наемных работников составили 55 000 рублей.

Пособие по временной нетрудоспособности, уплаченное за счет работодателя 4 000 рублей.

Авансовые платежи по налогу за 1 полугодие составили 45 000 руб.

1 450 000 х 6% = 87 000 рублей

87 000 х 50% = 43 500. Сравниваем эту цифру с суммой страховых взносов и пособий по временной нетрудоспособности. Поскольку сумма страховых взносов и пособий больше, то значит включить в уменьшение налога можно только 50% от исчисленного налога.

Считаем налог к уплате 87 000 – 43 500 – 45 000 = - 1 500 руб. Получается переплата налога и, соответственно, в бюджет ничего при этом не уплачивается.

Расчет налога при применении УСН с объектом налогообложения «доходы, уменьшенные на величину расходов»

Для расчета налога при этом объекте налогообложения надо знать не только сумму полученных доходов, но и сумму расходов. Доходы и расходы подсчитываются за отчетный (налоговый) период в книге доходов и расходов. От суммы доходов вычитается сумма расходов, полученная сумма прибыли умножается на 15 % (или на меньшую ставку, если она уменьшена региональным законом). Если прибыль равна нулю или получен убыток, то авансовые платежи по налогу платить не надо. Однако при расчете окончательного налога за год надо учитывать, что в случае если налог за год, исчисленный по ставке 15% (или меньшей, в соответствии с региональным законом) равен 0 или составляет сумму меньше, чем 1% от полученных за год доходов, то уплачивается минимальный налог – 1% от суммы полученных доходов за год.

Пример расчета налога УСН 15%

Вариант 1

Доходы за год составили 4 000 000 руб.

Расходы 3 500 000 руб.

Авансовые платежи по налогу за 9 месяцев составили 45 000 руб.

Считаем налог 4 000 000 – 3 500 000 = 500 000 х 15% = 75 000 Считаем 1% от доходов 4 000 000 х 1% = 40 000. Сравниваем единый налог и минимальный налог. Поскольку единый налог (75 000) больше минимального (40 000), уплачивается единый налог.

Считаем налог к уплате, с учетом уже уплаченных авансовых платежей 75 000 – 45 000 = 30 000 руб.

Итого к уплате в бюджет 30 000 руб.

Вариант 2

Доходы за год составили 4 000 000 руб.

Расходы 3 800 000 руб.

Авансовые платежи по налогу за 9 месяцев составили 45 000 руб.

Считаем налог 4 000 000 – 3 800 000 = 200 000 х 15% = 30 000 Считаем 1% от доходов 4 000 000 х 1% = 40 000. Сравниваем единый налог и минимальный налог. Поскольку единый налог (30 000) меньше минимального (40 000), к уплате будет именно минимальный налог. Но с 2016 года отдельного КБК для минимального налога нет, поэтому при уплате надо учитывать авансовые платежи, которые были уплачены ранее. Из приведенного примера видно, что ничего доплачивать не надо, потому что авансы за 9 месяцев на 5 тыс. руб. больше, чем исчисленный минимальный налог.

Похожие публикации

Показатель

Старые правила, действовавшие до 31 декабря 2012 года

Новые правила, действующие с 1 января 2013 года

Новая норма закона

Общие вопросы применения УСН

Лимит доходов для перехода на УСН

45 млн руб. без учета ежегодной инфляции

45 млн руб. Ежегодно корректируются на коэффициент-дефлятор, который на 2013 год равен 1

Пункт 2 статьи 346.12 НК РФ

Запрет на применение УСН в случае неуведомления инспекции о переходе на спецрежим в установленные сроки

Запрещено применять УСН при непредставлении в инспекцию уведомления о переходе на спецрежим

Подпункт 19 пункта 3 статьи 346.12 НК РФ

Сроки подачи уведомления о переходе на УСН вновь созданными организациями и зарегистрированными предпринимателями

5 рабочих дней со дня постановки на учет в налоговом органе

30 календарных дней со дня постановки на учет

Пункт 2 статьи 346.13 НК РФ

Сроки подачи декларации по УСН за текущий год, если налогоплательщик добровольно перешел с упрощенной системы на иной режим налогообложения

Не позднее 31 марта (30 апреля) года, следующего за истекшим налоговым периодом, – для организаций (предпринимателей)

Не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность на УСН

Статья 346.23 НК РФ

Сроки подачи налоговой декларации по УСН за текущий год, если доходы налогоплательщика с начала года превысили 60 млн. руб.

Не позднее 31 марта (30 апреля) года, следующего за истекшим налоговым периодом, – для организаций (предпринимателей)

Не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

Статья 346.23 НК РФ

Объект налогообложения – доходы минус расходы

Учет в налоговой базе налогов и сборов, уплаченных в соответствии с законодательством иностранных государств

Подпункт 22 пункта 1 статьи 346.16 НК РФ

Учет курсовых разниц

Положительные курсовые разницы включаются во внереализационные доходы, а отрицательные курсовые разницы – в расходы

Пункт 5 статьи 346.17 НК РФ

Объект налогообложения – доходы

Уменьшение единого налога на пособие по временной нетрудоспособности

Суммы единого налога уменьшаются на всю сумму пособия по временной нетрудоспособности

В вычет включается только та часть пособия, которую платит работодатель из своих средств

Пункт 3.1 статьи 346.21 НК РФ

Уменьшение единого налога на взносы по договорам добровольного личного страхования работников на случай их нетрудоспособности

В вычет включаются платежи (взносы) за дни нетрудоспособности, оплачиваемые за счет работодателя

Пункт 3.1 статьи 346.21 НК РФ

Книга учета по упрощенной системе налогообложения

Заверение Книги учета доходов и расходов по УСН

Заверяется в ИФНС по завершении года

Заверять не нужно

Приказ Минфина России от 22.10.2012 № 135н

Расчет налогового вычета «упрощенцами» на доходах

Ведется в регистрах, формы которых «упрощенцы» разрабатывают самостоятельно

Ведется в новом разделе IV Книги учета по УСН

Приказ Минфина России от 22.10.2012 № 135н

Единый налог на вмененный доход

Переход на ЕНВД

Обязательный переход на ЕНВД

Добровольное применение ЕНВД

Статья 346.28 НК РФ

Дата постановки на учет в качестве налогоплательщика ЕНВД

Дата начала осуществления вида деятельности, который в муниципальном образовании облагается ЕНВД

Дата начала применения системы налогообложения, указанная в заявлении о постановке на учет в качестве налогоплательщика единого налога

Пункт 3 статьи 346.28 НК РФ

Расчет налога за квартал, если постановка на учет или снятие с учета произведены не с первого дня календарного месяца

Исходя из полных месяцев начиная с месяца, следующего за месяцем государственной регистрации

С учетом фактического количества дней осуществления предпринимательской деятельности в месяце постановки на учет (снятия с учета)

Пункт 10 статьи 346.29 НК РФ

Расчет предельного количества работников

Не более 100 – среднесписочная численность

Не более 100 – средняя численность (включая работающих по внешнему совместительству и по гражданско-правовым договорам)

Подпункт 1 пункта 2.2 статьи 346.26 НК РФ

Уменьшение ЕНВД на взносы по договорам добровольного личного страхования работников на случай их нетрудоспособности

В вычет включаются платежи (взносы) за дни нетрудоспособности, оплачиваемые за счет работодателя

Подпункт 3 пункта 2 статьи 346.32 НК РФ

Порядок уменьшения ЕНВД на страховые взносы

Исчисленная за налоговый период сумма налога уменьшается на страховые взносы, уплаченные за этот период

Начисленная сумма налога уменьшается на страховых взносов, уплаченные только в данном налоговом периоде (в пределах исчисленных сумм)

Подпункт 1 пункта 2 статьи 346.32 НК РФ

Приказ Минэкономразвития России от 31.10.2012 № 707

Патентная система налогообложения

Патент применялся в рамках УСН

Патентная система налогообложения прописана в отдельной главе 26.5 НК РФ

Федеральный закон от 25.06.2012 № 94-ФЗ

Книга учета утверждена приказом Минфина России от 31.12.2008 № 154н

Применяется новая форма Книги учета

Приказ Минфина России от 22.10.2012 № 135н

Форма заявления для применения патентной системы

Для применения УСН на основе патента в инспекцию подается заявление по форме № 26.2.П-1

Используется рекомендуемая форма заявления на получение патента (форма № 26.5-1)

Приказ ФНС от 14.12.2012 № ММВ-7-3/957@

Срок действия патента

Срок действия патента может переходить на следующий год

Патент выдается на срок от одного до 12 месяцев в пределах календарного года

Пункт 5 статьи 346.45 НК РФ

Возможное число наемных работников

Не более 5 человек (среднесписочная численность)

Не более 15 человек (средняя численность)

Пункт 5 статьи 346.43 НК РФ

Подача заявления о применении патента

Не раньше, чем за месяц до начала деятельности

Не раньше, чем за 10 дней

Пункт 2 статьи 346.45 НК РФ

Ставка страховых взносов по выплатам наемным работникам

Общая ставка – 30% или льготная – 20%, в зависимости от основного вида деятельности

В большинстве случаев ставка – 20%. Предприниматели, занимающиеся видами деятельности, указанными в подпунктах 19, 45 – 47 пункта 2 статьи 346.43 НК РФ, должны применять ставку 30%

Пункт 14 части 1 статьи 58 Федерального закона от 24.07.2009 № 212-ФЗ

Уменьшение стоимости патента на уплаченные страховые взносы

Плательщики УСН на основе патента уменьшают стоимость патента на уплаченные за себя и работников взносы

Патентный налог не корректируется на страховые взносы

Глава 26.5 НК РФ

Порядок оплаты стоимости патента не зависит от срока его действия. 1/3 оплачивается не позднее 25 календарных дней после начала действия патента. Оставшаяся часть – не позднее 25 календарных дней со дня окончания периода, на который получен патент

Если патент получен на срок до 6 месяцев, его нужно оплатить в полной сумме не позднее 25 календарных дней после начала действия патента. Если патент получен на срок от 6 месяцев до календарного года, то 1/3 суммы налога уплачивается не позднее 25 календарных дней после начала действия патента, остальное — за 30 календарных дней до окончания налогового периода

Пункт 2 статьи 346.51 НК РФ

Можно не применять при условии выдачи по требованию покупателя товарного чека

Пункт 2.1 статьи 2 Федерального закона от 22.05.2003 № 54-ФЗ

Налог на доходы физических лиц

Социальный вычет на лечение

Предоставляется при лечении в медицинских организациях

Предоставляется при лечении в медицинских организациях или у индивидуального предпринимателя

Подпункт 3 пункта 1 статьи 219 НК РФ

Социальные вычеты в сумме добровольно уплаченных пенсионных взносов

Предоставляет инспекция или работодатель по выбору гражданина

Пункт 2 статьи 219 НК РФ

Страховые взносы

Предельная величина базы для начисления страховых взносов во внебюджетные фонды

Постановление Правительства РФ от 10.12.2012 № 1276

Пониженная ставка взносов для зарплаты работников-инвалидов

Взносы в ПФР – 16%, ФСС – 1,9%, ФФОМС – 2,3%

Взносы в ПФР – 21%, ФСС – 2,4%, ФФОМС – 3,7%

Часть 2 статьи 58 Федерального закона от 24.07.2009 № 212-ФЗ

Уплата пенсионных взносов с зарплаты временно пребывающих иностранцев

Уплачиваются только при заключении бессрочных трудовых договоров или срочного трудового договора на срок от 6 месяцев

Уплачиваются только при заключении бессрочных трудовых договоров или срочных трудовых договоров на срок по совокупности от 6 месяцев в течение календарного года

Пункт 2 статьи 22.1 Федерального закона от 15.12.2001 № 167-ФЗ

Размер обязательных взносов, уплачиваемых предпринимателем в ПФР и ФФОМС за свое страхование

Части 1.1 и 1.2 статьи 14 Федерального закона от 24.07.2009 № 212-ФЗ

Уплата страховых взносов предпринимателями на свое страхование в случае невозможности вести бизнес

Должны были платить

Предпринимателям разрешено не платить взносы в случаях прохождения военной службы по призыву, ухода за ребенком, инвалидом I группы и др.

Часть 6 статьи 14 Федерального закона от 24.07.2009 № 212-ФЗ

Льготы по взносам на травматизм

Взносы на травматизм за работников-инвалидов по пониженным ставкам (60% от тарифа) платят только организации

Взносы на травматизм за работников-инвалидов по пониженным ставкам могут уплачивать также и предприниматели

Статья 2 Федерального закона от 03.12.2012 № 228-ФЗ

Страхование на случай временной нетрудоспособности и в связи с материнством

Средний дневной заработок для исчисления пособия по беременности и родам и пособия по уходу за ребенком

Рассчитывается по выбору застрахованного: либо исходя из среднего заработка за 12 месяцев, предшествующих месяцу наступления страхового случая, либо исходя из заработка за два календарных года, предшествующих году наступления страхового случая

Рассчитывается только исходя из среднего заработка за два календарных года, предшествующих году наступления страхового случая

Статья 14 Федерального закона от 29.12.2006 № 255-ФЗ

Фиксированные размеры пособий, выплачиваемых в связи с материнством

Размер пособия при рождении ребенка составляет 12 405,32 руб., пособия женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, – 465,2 руб., минимальный размер ежемесячного пособия по уходу за ребенком – 2326 руб. (за первым) и 4651,99 руб. (за вторым и последующими)

Размер пособия при рождении ребенка составляет 13 087,61 руб., пособия женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, – 490,79 руб., минимальный размер ежемесячного пособия по уходу за ребенком – 2453,93 руб. (за первым) и 4907,85 руб. (за вторым и последующими)

Пункт 2 статьи 10 Федерального закона от 03.12.2012 № 216-ФЗ

Предельный размер среднего дневного заработка для расчета пособий по беременности и родам и по уходу за ребенком

1202,74 руб. при расчетном периоде 2 года либо 1136,99 руб. при расчетном периоде 12 месяцев

1335,62 руб. по страховым случаям, наступившим в 2013 году

Часть 3.3 статьи 14 Федерального закона от 29.12.2006 № 255-ФЗ

Бухгалтерский учет

Ведение бухучета «упрощенцами»

Не обязаны вести (за отдельными исключениями)

Должны вести бухучет (кроме предпринимателей)

Федеральный закон от 06.12.2011 № 402-ФЗ

Периодичность представления отчетности в налоговые органы и органы Росстата

Раз в год не позднее 31 марта

Подпункт 5 пункта 1 статьи 23 НК РФ, ]]> статья 18 ]]> Федерального закона от 06.12.2011 № 402-ФЗ

Применение унифицированных форм первичных документов

Обязательное использование унифицированных форм первичных документов

Можно использовать самостоятельно разработанную «первичку»

Статья 9 Федерального закона от 06.12.2011 № 402-ФЗ

Объекты бухгалтерского учета

Имущество и обязательства, хозяйственные операции

Активы, обязательства, факты хозяйственной жизни, источники финансирования деятельности, доходы, расходы

Статья 5 Федерального закона от 06.12.2011 № 402-ФЗ

Состав бухгалтерской отчетности

Бухгалтерский баланс, отчет о прибылях и убытках, приложения к ним, пояснительная записка

Бухгалтерский баланс, отчет о финансовых результатах и приложения к ним

Статья 14 Федерального закона от 06.12.2011 № 402-ФЗ

Составление малым бизнесом бухгалтерской отчетности по упрощенным формам

Не было специальных форм отчетности

Утверждены формы отчетности для малого бизнеса

Приказ Минфина России от 17.08.2012 № 113н

Подписание бухгалтерской отчетности

Бухгалтерскую отчетность подписывает руководитель организации и бухгалтер

Бухгалтерскую отчетность подписывает руководитель организации

Статья 13 Федерального закона от 06.12.2011 № 402-ФЗ

Читайте также: