Расчет социального налога в 2018 году в казахстане

Опубликовано: 18.09.2024

Калькулятор помагает произвести расчет всех налогов и выплат из зарплаты работника, учитывая действующее законодательство в республике Казахстан. Либо же произвести расчет от обратного, введя сумму получаемую на руки работником.

| Вид налога | Делать расчет | Вычет 1 МЗП | Корректировка 90% для оклада менее 25 МРП |

|---|---|---|---|

| ОПВ | |||

| ИПН | |||

| СО | |||

| СН | |||

| ООСМС |

| МРП: | 2 917 тг. |

| МЗП: | 42 500 тг. |

| НДС: | 12% |

| КПН: | 20% |

| ИПН: | 10% |

| ОПВ: | 10% |

| ОППВ: | 5% |

| СН: | 9.5% |

| СО: | 3.5% |

| ООСМС: | 2% |

| ВОСМС: | 1% |

- Нур-Султан

- Алматы

- Атырау

- Актау

- Актобе

- Шымкент

- Караганда

- Темиртау

- Кокшетау

- Щучинск

- Костанай

- Павлодар

- Петропавловск

- Уральск

- Усть-Каменогорск

Как производится расчет заработной платы

Если оплата меньше 25 МРП

В таком случае производится рассчет корректировки 90%

Предположим, оклад 50000 тенге, то расчеты будут такие:

| ОПВ - 10% от 50000 = 5000 тенге |

| ИПН - От оклада отнимаем пенсионный взнос, отнимаем минимальную заработную плату (МЗП) и корректировку, и от полученной суммы берем 10%. Получается 0,1*(50000 - 5000 - 42500 - 2250) = 25 тенге |

| СО - 3.5% от 50000 за минусом пенсионного взноса, получается 0.015*(50000 - 5000) = 1576 тенге |

| СН - 9.5% от МЗП минус СО, получается 0.095(42 000) - 1576 = 2462 тенге |

| ООСМС - 2% от оклада за минусом суммы корректировки, получается 0,020*(50000 - 2250) = 955 тенге |

| ВОСМС - 1% от оклада за минусом суммы корректировки, получается 0,01*(50000 - 2250) = 478 тенге |

| Корректировка - от оклада отнимается 10% оклада, отнимается МЗП и от полученной суммы берется 90%. Получается - (50000 - (50000*0.10)-42500)*0.9 = 2250 тенге |

Если оплата больше 25 МРП

То в таком случае не производтся вычисление корректировкиДля примера возьмеи оклад в 100000 тенге, вычисленяи получятся следующие:

| ОПВ - 10% от 50000 = 5000 тенге |

| ИПН - От оклада отнимаем пенсионный взнос, отнимаем минимальную заработную плату (МЗП), и от полученной суммы берем 10%. Получается 0,1*(100000 - 10000 - 42500) = 4750 тенге |

| СО - 3.5% от 100000 за минусом пенсионного взноса, получается 0.015*(100000 - 10000) = 3151 тенге |

| СН - 9.5% от (100000 минус пенсионный взнос и минус ВОСМ), и от полученного процента отнимаем СО, получается 0.095(100000 - 10000 - 1000) - 3151 = 5305 тенге |

| ООСМС - 2% от оклада, получается 0.02*100000 = 2000 тенге |

| ВОСМС - 1% от оклада, получается 0.01*100000 = 1000 тенге |

- 1. Если сумма оклада меньше 25 мрп и после минуса МЗП и корректировки, получается отрицательное число, но значение ИПН будет равно 0. В таком же случае, значения СО и СН будут считаться от МЗП (42500)

- 2. Максимальная сумма из которой высчитывается % для СО (социальных отчислений) равна 7 МЗП = 297500 тенге

- 3. Максимальная сумма ООСМС равна 10 МЗП = 425000 тенге

- 4. Максимальная сумма ВОСМС равна 10 МЗП = 425000 тенге

Формула расчет заработной платы от обратного

Если вам необходимо рассчитать сумму от обратного, т.е. имея значения суммы, которая выдается на руки сотруднику - можно подсчитать его оклад и налоги. Для этого выберите из выпадающего списка нужны тип расчета.

Формула же для расчета применяется следующая:

Если общий доход меньше или равен 25 МРП

x = (a - МЗП*0.01)/0,891

x - Базовый оклад (на руки + налоги)

a - сумма на руки

Если общий доход больше 25 МРП

x = (a - МЗП*0.1)/0,81

x - Базовый оклад (на руки + налоги)

a - сумма на руки

Иллюстративное фото: gettyimages.com / Yevgeniy Sambulov

От размера социальных отчислений зависят социальные выплаты, которые осуществляются работнику в случае ухода в декретный отпуск, по потере работы, трудоспособности и так далее. Кто и сколько платит в фонд социального страхования, узнали журналисты Нурфин.

C зарплаты работника удерживают несколько обязательных платежей: обязательные пенсионные взносы, взносы за обязательное социальное медицинское страхование (ОСМС) и подоходный налог.

Работодатель тем временем за свой счет также производит в пользу сотрудника несколько видов обязательных отчислений: профессиональные пенсионные взносы при вредной работе, социальный налог, платежи за ОСМС и социальные отчисления в Государственный фонд социального страхования.

На что влияют обязательные взносы и отчисления

Размер и периодичность пенсионных взносов влияют на стаж участия в пенсионной системе и на размер выплат из ЕНПФ. То есть в этом случае деньги выплачиваются из накоплений до их исчерпания.

О "двойном налогообложении" пенсионных излишков рассказали в Комитете госдоходов

Взносы и отчисления за обязательное социальное медицинское страхование влияют на статус работника – застрахован он или нет. Если обязательные платежи за ОСМС производятся, то работник имеет право бесплатно получать более широкий спектр медицинских услуг. Общая сумма взносов при этом не имеет значения.

Также не влияет на размер социальных выплат на случай потери дохода общий размер социальных отчислений работодателя. Влияние на соцвыплаты имеет только размер зарплаты, на основе которой были произведены эти отчисления.

Социальные отчисления какого размера производит работодатель

Еще раз отметим, что социальные отчисления в Государственный фонд социального страхования производит только работодатель.

Размер отчислений – 3,5% от оклада сотрудника. Максимальным объектом исчисления может быть доход, не превышающий семи минимальных зарплат (МЗП). Если оклад больше, то в расчет идут только семь МЗП.

Соцвыплаты какого размера получают потерявшие работу казахстанцы

Минимальная зарплата уже третий год составляет 42 500 тенге, поэтому максимальное социальное отчисление от работодателя равно 10 413 тенге в месяц.

По этой же причине максимальная зарплата, которая учитывается при начислении социальных выплат по потере дохода равна семи МЗП или 297 500 тенге.

Иллюстративное фото: gettyimages.com / bob_sato_1973

В каких случаях оплачиваются социальные выплаты

Социальные выплаты оплачиваются работнику в следующих случаях:

- утрата трудоспособности,

- потеря работы,

- беременность и роды,

- уход за ребенком до года,

- потеря кормильца – в этом случае выплаты производятся иждивенцам участника соцстрахования.

В каждом случае размер социальной выплаты определяется индивидуально. Для этого берется средняя зарплата, с которой работодателем были осуществлены социальные отчисления.

Социальные выплаты какого размера получают декретницы в Казахстане

Поученный доход, который, напомним, не может быть более 297 500 тенге на данный момент, умножается на коэффициент замещения дохода, стажа участия в социальном страховании и так далее.

Как узнать размер своего дохода и социальных отчислений

Узнать, с каких доходов сотрудника работодателем были осуществлены социальные отчисления можно на сайте Электронного правительства в разделе «Трудоустройство и занятость».

Там во вкладке «Услуги» есть ссылка на страницу «Выдача участнику системы обязательного социального страхования информации о состоянии и движении социальных отчислений».

Услугу нужно заказать онлайн и подписать электронной цифровой подписью. Отчет за указанный период придет в течение нескольких минут. Для его получения нужно обновить страницу статуса заявления.

Способы оплаты налога при использовании пенсионных накоплений

В отчете можно увидеть, какие отчисления в счет социального страхования поступили, за какой месяц и от какого работодателя.

Уникальная подборка новостей от нашего шеф-редактора

Комментарии

Социальный налог в Казахстане в 2021 году

Если говорить упрощенно, то социальный налог уплачивается с зарплаты работников или в зависимости от количества работников. При этом соц. налог не удерживается из зарплаты сотрудника, а перечисляется в бюджет за счет работодателя. Также ИП и частнопрактикующие уплачивают налог «за себя». Ставка налога — 9,5% для юридических лиц и 1 МРП для ИП. Для лентяев есть калькулятор соц. налога, для любителей погрузиться в тему читайте раздел «расчет». Актуальность проверена, статья обновлена 02.2021.

Социальный налог (СН) и социальные отчисления — это две совершенно разные вещи, хотя и выполняют похожую функцию в государственном бюджете. Социальные отчисления в отличие от СН удерживаются из зарплаты, т. е. уплачиваются за счет работника. К тому же социальный налог как бы идет в общую копилку, а соц. отчисления «закреплены» за отдельным человеком. В государственном фонде социального страхования всегда можно посмотреть сколько соц. отчислений было выплачено за человека.

Сокращения: ОПВ — обязательный пенсионный взнос, НК РК — налоговый кодекс республики Казахстана, МРП — минимальный расчетный показатель, СО социальные отчисления, МЗП — минимальная заработная плата, ТОО — товарищество с ограниченной ответственностью (вид юр. лица), ОУР — общеустановленный режим налогообложения.

Калькулятор социального налога 2021

Калькулятор был обновлен 15.02.2021 в связи с ежегодными изменениями в законодательстве. Если вы посещали эту страницу ранее, пожалуйста, нажмите Ctrl + F5 для очистки кэша браузера, иначе расчет будет работать некорректно.

ИП, ТОО на упрощенке не платят соц. налог с зарплаты работников (подробнее по ссылке). ИП по патенту не уплачивает этот налог вообще.

Для чего нужен социальный налог?

С помощью этого налога обеспечивается минимальная социальная защищенность для всех проживающих в Казахстане, независимо от того уплачивали они соц. отчисления или нет.

За счет социального налога (в том числе) обеспечивается содержание школ, детских садов, правоохранительных структур, частично — пенсионное обеспечение и т. д.

Кто платит социальный налог?

- Юридические лица — за работников;

- *индивидуальные предприниматели — за себя и работников;

- **частнопрактикующие (лица, занимающиеся частной практикой) за себя и работников.

Т.е. соц. налог платит работодатель за свой счет (он же налоговый агент) за работника.

*Кроме ИП по патенту. Также ИП и ТОО на упрощенке не платят социальный налог с зарплаты, а выплачивают 1.5% налога из своих доходов (не прибыли, а именно доходов).

**К ним относятся: адвокаты, частные нотариусы, профессиональные медиаторы, частные судебные исполнители.

1. Плательщиками социального налога являются:

1) индивидуальные предприниматели;

2) лица, занимающиеся частной практикой;

3) юридические лица-резиденты Республики Казахстан, если иное не установлено пунктом 3 настоящей статьи;

4) юридические лица-нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянные учреждения;

5) юридические лица-нерезиденты, осуществляющие деятельность через структурное подразделение, которое не приводит к образованию постоянного учреждения.

Кто освобожден от уплаты соц. налога?

- ИП по патенту.

- Налогоплательщики, применяющие налоговый режим для крестьянских и фермерских хозяйств.

- Организации, где численность работников инвалидов и расходы на зарплату инвалидов не менее 51% (подпункт. 2, пункта 2 ст. 482 НК РК и п. 3 ст. 290 НК РК)

2. Не являются плательщиками социального налога следующие налогоплательщики:

1) применяющие специальный налоговый режим:

на основе патента;

для крестьянских или фермерских хозяйств;

2) специализированные организации, в которых работают инвалиды с нарушениями опорно-двигательного аппарата, по потере слуха, речи, зрения, соответствующие условиям пункта 3 статьи 290 настоящего Кодекса.

3. Юридическое лицо-резидент своим решением вправе признать одновременное исполнение обязанности своим структурным подразделением по:

исчислению и уплате социального налога по объектам налогообложения, являющимся расходами такого структурного подразделения;

исчислению, удержанию и перечислению индивидуального подоходного налога по доходам, подлежащим налогообложению у источника выплаты, которые начислены, выплачены таким структурным подразделением.

Принятие такого решения юридического лица-резидента или его отмена вводится в действие с начала квартала, следующего за кварталом, в котором принято такое решение.

В случае если плательщиком социального налога признается вновь созданное структурное подразделение, то решение юридического лица о таком признании вводится в действие со дня создания данного структурного подразделения или с начала квартала, следующего за кварталом, в котором создано данное структурное подразделение.

Ставка социального налога

- Для ИП размер налога фиксирован:

- за себя — 2 МРП (2525*2=5942 тг. в 2021 г.)

- за каждого работника — 1 МРП (2971 тг в 2021 г.)

- Для лиц, занимающихся частной практикой — так же как и для ИП.

- Для юридических лиц

- за работника — 9.5% с зарплаты (с учетом формулы)

1. Если иное не установлено настоящей статьей, социальный налог исчисляется по ставке:

с 1 января 2018 года — 9,5 процента;

с 1 января 2025 года — 11 процентов.

2. Индивидуальные предприниматели и лица, занимающиеся частной практикой, исчисляют социальный налог в 2-кратном размере месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату уплаты, за себя и 1-кратном размере месячного расчетного показателя за каждого работника.

Положение настоящего пункта не распространяется на:

1) налогоплательщиков в период временного приостановления ими представления налоговой отчетности в соответствии со статьей 213 настоящего Кодекса;

2) индивидуальных предпринимателей, применяющих специальный налоговый режим на основе упрощенной декларации;

3) индивидуальных предпринимателей, за исключением указанных в подпункте 2) части второй настоящего пункта, и лиц, занимающихся частной практикой, которые не получали в налоговом периоде доход (подпункт вводится в действие с 1 января 2020 года)

3. Ставки социального налога для плательщиков, применяющих специальный налоговый режим на основе упрощенной декларации, установлены главой 61 настоящего Кодекса.

Как рассчитать социальный налог?

Для ИП рассчитать налог, я думаю не представляет проблемы так как он фиксирован (см. ставки). Как рассчитать соц. налог по упрощенке — читайте здесь. А вот расчет для юридических лиц (например, ТОО) чуть сложнее. Не забывайте, что юридические лица на упрощенке платят соц. налог с доходов, а не зарплаты сотрудников.

1. Сумма социального налога, подлежащая уплате в бюджет, определяется путем применения соответствующих ставок, установленных в пункте 1 статьи 485 настоящего Кодекса, к объекту налогообложения, определенному пунктом 2 статьи 484 настоящего Кодекса с учетом положений пункта 3 статьи 484 настоящего Кодекса.

2. Индивидуальные предприниматели, за исключением применяющих специальный налоговый режим на основе упрощенной декларации, лица, занимающиеся частной практикой, исчисление социального налога производят путем применения ставок, установленных в пункте 2 статьи 485 настоящего Кодекса, к объекту обложения социальным налогом, определенному пунктом 1 статьи 484 настоящего Кодекса.

3. Сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений, исчисленных в соответствии с Законом Республики Казахстан «Об обязательном социальном страховании».

При превышении суммы исчисленных социальных отчислений в Государственный фонд социального страхования над суммой исчисленного социального налога или равенстве их сумм сумма социального налога, подлежащая уплате в бюджет, считается равной нулю.

С каких доходов платить соц. налог? Объект налогообложения

- Для ИП и частнопрактикующих, объект налогообложения — это количество работников (1 МРП за каждого сотрудника).

- Для юридических лиц — доход работника (если опустить юридические тонкости, в основном — это зарплата) за вычетом ОПВ и взносов ОСМС с 2020 года.

1. Объектом налогообложения для индивидуальных предпринимателей, за исключением индивидуальных предпринимателей, применяющих специальный налоговый режим на основе упрощенной декларации, и лиц, занимающихся частной практикой является численность работников, включая самих плательщиков.

2. Объектом налогообложения для плательщиков, указанных в подпунктах 3), 4) и 5) пункта 1 статьи 482 настоящего Кодекса, являются расходы:

1) работодателя по доходам работника, указанным в пункте 1 статьи 322 настоящего Кодекса (в том числе расходы работодателя, указанные в подпунктах 20), 23) и 24) пункта 1 статьи 644 настоящего Кодекса);

2) налогового агента по доходам иностранного персонала, указанного в пункте 7 статьи 220 настоящего Кодекса.

3. Из объекта налогообложения исключаются:

1) обязательные пенсионные взносы в единый накопительный пенсионный фонд в соответствии с законодательством Республики Казахстан;

2) взносы на обязательное социальное медицинское страхование в соответствии с законодательством Республики Казахстан об обязательном социальном медицинском страховании; Подпункт 2 вводится в действие с 1 января 2020 года

3) доходы, установленные в пункте 1 статьи 341 настоящего Кодекса, за исключением доходов, установленных в подпункте 10) пункта 1 статьи 341 настоящего Кодекса, а также доходов, установленных в подпункте 53) пункта 1 статьи 341 настоящего Кодекса в части доходов работников, являющихся гражданами Республики Казахстан;

4) доходы, установленные в подпункте 10) пункта 1 статьи 654 настоящего Кодекса;

5) выплаты, производимые за счет средств грантов.

Положения настоящего подпункта применяются, если выплаты производятся в соответствии с договором (контрактом), заключенным с грантополучателем либо с исполнителем, назначенным грантополучателем для осуществления целей (задач) гранта.

4. В случае если объект налогообложения, указанный в пункте 2 настоящей статьи, определенный с учетом пункта 3 настоящей статьи, составляет за календарный месяц сумму от одного тенге до минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из такого минимального размера заработной платы.

Доход работника облагаемый соц. налогом (с чего платить налог юр. лицам)

Упрощенно:

доход работника, облагаемый соц. налогом = доход работника — ОПВ — взносы ОСМС. Подробнее — в формуле для юр. лиц.

Формула для юридических лиц

В законе у социального налога есть одна особенность. После вычисления собственно СН от него вычитаются уплаченные СО и уже это число уплачивается в бюджет.

Соц. налог к уплате в бюджет = соц. налог — социальные отчисления.

Для ТОО на упрощенке

СН = (доход_ТОО * 0.03 — корректировка) / 2 — СО

Формула для ИП

-

Для ИП на упрощенке

- Ип по патенту — не платит.

-

СН = (доход_ИП * 0.03 — корректировка) / 2 — СО.

за себя СН к уплате = 2 МРП — СО (соц. отчисления);

за работника СН к уплате = 1МРП — СО.

Пример расчета на 2021 год

Возьмем обычного работника, который работает по основному месту работы. Написано заявление на стандартный налоговый вычет в 1 МЗП. Подробнее об этом в расчете зарплаты. Работодатель — ТОО на ОУР. Зарплата 60000 тенге.

- Вначале нам надо рассчитать ОПВ и социальные отчисления.

ОПВ = ЗП * 0.1 = 60000*0.1 = 6000 - СО = (ЗП — ОПВ)*0.035 = (60000 — 6000) = 1890 тенге.

- ВОСМС = 60000*2%=1200 тг

- СН = (ЗП — ОПВ — ВОСМС)* 0.095 = (60000 — 6000 — 1200) * 0.095 = 5016 (тиыны по правилам округляются до тенге).

- СН к уплате = СН — СО = 5016 — 1890 = 3126 тенге

- Теперь то же самое, но работодатель ИП на ОУР.

СН = 1 МРП, СН к уплате = СН — СО = 2971 — 1890 = 1081 тенге;

Как платить, если зарплата сотрудника меньше минимальной зарплаты?

По социальному налогу есть минимальный предел — не меньше 9,5% от 1 МЗП. Т.е. даже если доход работника 1 тенге, СН все равно будет 9,5% от 1 МЗП. Это касается юридических лиц (ТОО и т.д.). ИП платят фиксированную ставку за работника, неважно сколько они ему платят.

4. В случае если объект налогообложения, указанный в пункте 2 настоящей статьи, определенный с учетом пункта 3 настоящей статьи, составляет за календарный месяц сумму от одного тенге до минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из такого минимального размера заработной платы.

Как быть если соц. налог равен нулю или отрицательному числу?

Поскольку соц. налог к уплате в бюджет = соц. налог — соц. отчисления, такая ситуация нередка. В этом случае уплачивать СН не нужно. Отрицательное число (превышение соц. отчислений), в отличие от ИПН не переносится на следующий период. Пункт 3 ст. 486 НК РК (см. выше).

Как платить соц. налог если работнику выплачивается социальное пособие?

Соц. налог уменьшается на сумму социального пособия (т.е. СН к уплате = СН — соц. пособие). Если СН — соц. пособие = отрицательное число, то это число (превышение соц. пособия) переносится на следующий период (месяц).

6. Сумма социального налога, исчисленная государственными учреждениями за налоговый период, уменьшается на сумму выплаченного в соответствии с законодательством Республики Казахстан социального пособия по временной нетрудоспособности.

7. В случае превышения за налоговый период суммы выплаченного социального пособия, указанного в пункте 6 настоящей статьи, над суммой исчисленного социального налога сумма превышения переносится на следующий налоговый период.

Как платить если работник — инвалид?

В законе нет никаких пунктов о том, что за инвалидов не нужно платить СН. Следовательно соц. налог уплачивается за инвалидов так же как и за всех остальных работников,

Как платить если работник — пенсионер?

По пенсионерам точно так же как и по инвалидам — соц. налог выплачивается в полной мере, но за одним исключением — пенсионеры освобождены от уплаты социальных отчислений (согласно закону о соц. страховании РК).

Если вы не понимаете почему это важно, то рекомендую прочитать заново раздел «расчет соц. налога».

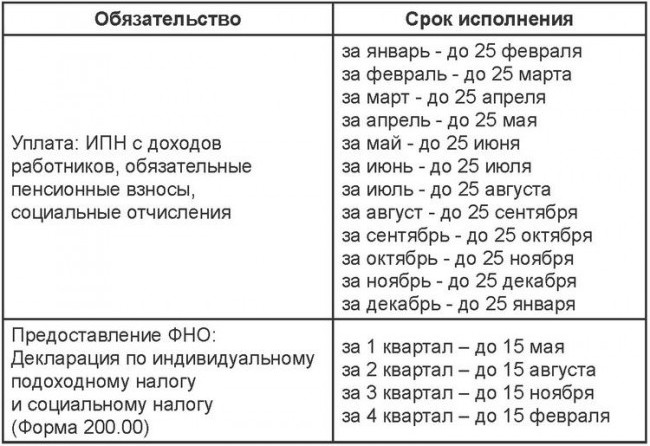

Когда платить социальный налог?

Налоговый период по соц. налогу — 1 месяц. Т. е. СН перечисляется (уплачивается) каждый месяц, не позже 25 числа следующего месяца. Например за январь (1-й месяц) не позже 25 февраля (2-го месяца).

1. Уплата социального налога производится не позднее 25 числа месяца, следующего за налоговым периодом, по месту нахождения налогоплательщика.

2. Уплата социального налога по объектам налогообложения, являющимся расходами структурного (территориального) подразделения, производится по месту нахождения такого структурного (территориального) подразделения.

1. Налоговым периодом для исчисления социального налога является календарный месяц.

2. Отчетным периодом для составления декларации по индивидуальному подоходному налогу и социальному налогу является календарный квартал.

Какая отчетность по соц. налогу и когда сдавать?

Отчетность по соц. налогу (вместе с ИПН) указывается в форме 200 ежеквартально.

Актуальную форму 200 можно скачать на сайте КГД в разделе «формы налоговой отчетности» >>> 20xx год >>> Индивидуальный подоходный налог и социальный налог — http://kgd.gov.kz/ru/section/formy-nalogovoy-otchetnosti . На 2019 год — это http://kgd.gov.kz/ru/content/individualnyy-podohodnyy-nalog-i-socialnyy-nalog-1-3 .

Сроки сдачи формы 200 не позже 15 числа второго месяца, следующего за отчетным кварталом:

- 1 квартал, за январь — март (1 — 3 месяц) — не позже 15 мая (5-го месяца);

- 2 квартал, за апрель — июнь (4 — 6 месяц) — не позже 15 августа (8-го месяца);

- 3 кв., за июль — сентябрь (7 — 9 мес.) — не позже 15 ноября (11-го мес.);

- 4 кв., за октябрь — декабрь (10-12 мес.) — не позже 15 февраля следующего года (2-го мес. след. года).

1. Декларация по индивидуальному подоходному налогу и социальному налогу представляется плательщиками в налоговые органы по месту нахождения ежеквартально не позднее 15 числа второго месяца, следующего за отчетным периодом.

Социальный налог — это термин, который применяется в Казахстане и некоторых других странах. Данный вид налогообложения имеет отношение к субъектам, совершающим хозяйственную деятельность на территории РК. В январе 2018 года в законодательную базу касательно социального налога были внесены изменения.

Пересмотрены налоговые ставки, что должны взять во внимание сотрудники компаний и предприятий, занимающиеся ежемесячным отчислением средств в государственные фонды.

Кто является плательщиком социального налога

По состоянию на 2021 год социальный налог (СН) государство обязывает перечислять из своих доходов следующих субъектов государства:

- Юридических лиц.

- Профессиональных медиаторов.

- Адвокатов.

- Частных судебных исполнителей.

- Частных нотариусов.

- Индивидуальных предпринимателей.

В категорию, которой вменяется в обязанности производить ежемесячные социальные отчисления, могут входить структурные подразделения юридических лиц, в зависимости от доходов, получаемых его сотрудниками.

Законом также предусмотрен перечень хозяйственных субъектов РК, которые не являются плательщиками данного вида платежей в полной мере. К таковым относятся:

- Специализированные предприятия, открытые для трудоустройства лиц с различными физическими нарушениями: потерявшие зрение, слух, речь; с отклонениями в работе опорно-двигательной системы и т. п.

- Фермерские и крестьянские хозяйства, работающие в рамках специального налогового режима (СНР).

Первая категория учреждений должна соответствовать п.3 ст.290 НК (можно скачать здесь).

Более подробно про специальные налоговые режимы в 2021 году предлагаем ознакомиться в следующем видео:

Что представляет собой объект данного вида налогообложения

Для всех перечисленных в предыдущем пункте субъектов, за исключением юридических лиц, объектом СН является количество людей, которые на отчётный период трудятся в штате предприятий. В это количество входят и сами плательщики соцналога.

Что касается юридических лиц, для них объектом налогообложения служат расходы, которые выплачиваются сотрудникам и уже с их стороны рассматриваются как доходы.

В данном случае не берутся во внимание следующие виды доходов:

- выплаты, произведённые из средств, полученных по грантам;

- взносы на ОСМС (вступит в силу с 2020 года);

- ОПВ сотрудников;

- доходы, о которых говорится в П.1 341 НК РК, за исключением пп. 10 (скачать можно здесь).

Изменения, внесённые в налоговое законодательство РК в 2018 году, коснулись выплат компенсационного характера, выплачиваемых гражданам в случае расторжения трудового контракта, а также за неиспользованные дни ежегодного отпуска.

С 2018 года и они подлежат социальному налогообложению.

По закону Республики Казахстан, если облагаемый СН объект будет менее 1 МЗП, налог следует исчислять от 1 МПЗ.

Налоговые ставки в 2021 году для СН

Согласно изменениям текущего года начиная с января и вплоть до 01.01.25, ставка НС будет равняться 9,5%. С 01.01.25 она будет увеличена до 11%. Данное требование не относится к ИП, которые работают по СНР. Эта категория рассчитывается с государством по отдельной формуле.

Плательщики СН, не являющиеся юридическими лицами, производят исчисления налога 1 МРП (месячный расчётный показатель) за каждого сотрудника и 2 МРП за себя.

В том случае, когда ИП в отчётный период не получал доходов, он освобождается от необходимости уплаты социального налога. Это же относится и к налогоплательщикам, приостановившим предоставление отчётности в налоговые органы.

Формулы для расчета налогов

Другие налоговые ставки для СН

Как уже было отмечено выше, ставка 9,5% предусмотрена не для всех хозяйственных субъектов Республики Казахстан. А также применяются ставки:

- 4,5%;

- 6,5%;

- 20% от МРП.

4,5% платят специализированное организации, в которых трудоустроены инвалиды, потерявшие зрение, слух, речь или имеют нарушения в опорно-двигательной системе. Данную категорию предприятий определяет Налоговый Кодекс РК, Статья 135, пункт 3 (скачать можно здесь).

6,5% должны перечислять в казну государства юридические лица, занимающиеся сельскохозяйственной деятельностью и рыболовством. Эта категория также выделена в Налоговом Кодексе страны в статье 147, пункте 2 (скачать здесь).

В статьях 358 (П.4) и 445 (скачать) говорится о налогоплательщиках, на которых возлагается обязанность платить 20% от МРП. Это индивидуальные предприниматели (крестьянские и фермерские хозяйства), которые применяют СНР. Отчисления делаются за каждого работника хозяйства, за гражданина его возглавляющего и совершеннолетних членов его семьи, проживающих вместе с ним.

Сроки сдачи отчётности и сроки перечислений соответствуют срокам, предусмотренным для всех плательщиков социального налога.

Как производятся уплата и исчисление

Расчет социального налога производится следующим образом:

налоговая ставка умножается на налогооблагаемый объект

Хозяйственный субъект обязан выплатить в казну государства разницу между полученными исчислениями и социальными отчислениями, о которых говорится в законе «Об обязательном социальном страховании».

Если при расчётах получается цифра с минусовым значением, предприятие ничего не перечисляет в государственную казну.

Важно не только правильно рассчитать сумму, но и уложиться по срокам. Перечисления делаются не позднее 25 числа месяца, который следует сразу после окончания обозначенного законодательством РК отчётного периода.

Если расчёты производятся отдельным структурным подразделением крупной компании, оплата должна производиться по месту нахождения структурного подразделения.

Юридические лица могут воспользоваться одним из 2 способов начислений СН:

- По СНР, когда составляется упрощённая декларация.

- По стандартной общепринятой схеме.

ИП также могут действовать по одной из 2-х предусмотренных для них схем:

- С упрощённой декларацией по СНР.

- Налоги начисляются по стандартным расчётам, предусмотренным для ИП.

Второй способ делает возможным использование коэффициентов МРП (если организация зарегистрирована как физическое лицо).

Для расчётов можно использовать онлайн-калькулятор, с помощью которого проще выбрать оптимальный вариант.

Как производится сдача налоговой отчётности

По налоговому законодательству, в качестве налогового периода рассматривается каждый календарный месяц. Главным отчётным документом является форма 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу» (скачать можно здесь). Если предприятие имеет структурные подразделения, по ним составляются отдельные отчёты.

Декларацию следует сдавать 4 раза в году, ежеквартально, не позднее 15-го числа 2-го после отчётного периода месяца.

Другие социальные отчисления

Помимо того, что налог социального характера начисляется непосредственно на предприятие, граждане, совершающие трудовую деятельность, обязаны также выплачивать различные социальные отчисления со своих доходов.

Социальные отчисления дают право гражданам, их выплачивающим на социальные выплаты. Это своего рода страховка от государства, фонд в который собираются средства со всех, а затем распределяются между теми, кто в них нуждается — социально незащищёнными слоями населения (плательщиками социальных отчислений).

Размер социальных выплат — 5% от МЗП. В этом объёме платят участники ОСС и самостоятельно занятых лиц.

Далее в видео: “ИПН и Социальный налог c 2018 года”

Налоговое законодательство Республики Казахстан постепенно приводится к международным нормам. Основным документом, определяющим размеры выплат и тех, кто обязан их производить, в какие сроки и на базе какой отчётности, является Налоговый Кодекс государства. Этот документ подкреплён дополнительными решениями и постановлениями.

К примеру, заполнение форм подробно описано в «Бухгалтерии 8 для Казахстана». Для осуществления расчётов за основу берутся минимальная заработная плата и месячный расчётный показатель.

Калькулятор позволяет произвести расчет чистой зарплаты «на руки» в Казахстане за вычетом пенсионных взносов (ОПВ), индивидуального подоходного налога (ИПН) и взносов ОСМС от оклада за 2020, 2021, 2022 года. Также рассчитываются такие взносы и отчисления, как СО, СН и ОСМС. С порядком и примерами расчета Вы можете ознакомиться в этой статье.

Расчет заработной платы может происходить по прямому и обратному методам. Прямой метод высчитывает зарплату «на руки» по доходу (окладу, указанному в трудовом договоре), а от обратного — наоборот, покажет фактический оклад (доход) от начисленной зарплаты.

Форма предпринимательства: ?

Заработная плата (оклад): ?

Метод расчета: ?

Расчетный период: ?

Рабочая неделя: ?

Тарификация: ?

По дням По часам

из

| ? | |

| ? | |

| ? | |

| ? | |

| Владелец ИП | ? |

| По договору ГПХ | ? |

| Вычет МЗП | ? |

| Вредное производство | ? |

| Профсоюзные взносы (1%) | ? |

| Партийные взносы | ? |

| Вычет ВОСМС из ИПН | ? |

| Корректировка 90% для СН, ООСМС, ВОСМС | ? |

| Дополнительные параметры | ? |

Исключить

из расчета: ?

Информация по теме

Погода

| Сегодня | Завтра |

|---|

19 мая в Акмолинской, Павлодарской, Карагандинской областях ожидается дождь, днем местами сильный дождь. 19-20 мая местами гроза, шквал, град. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с, 19-20 мая порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

19-20 мая в Северо-Казахстанской области местами ожидается гроза, шквал, град. 20-21 мая местами туман. 19-20 мая ветер северо-восточный с переходом на северо-западный, местами 15-20 м/с, порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

Днем 19, сутки 20 мая в Восточно-Казахстанской области ожидается дождь, местами сильный дождь. 21 мая ожидаются осадки (дождь с переходом в снег). 19-20 мая местами гроза, шквал, град. 21 мая местами туман. 19-21 мая ветер юго-западный с переходом на северо-восточный местами 15-20 м/с, 19-20 мая порывы 23-28 м/с. Днем 20 мая ожидается резкое понижение температуры воздуха до 10-15, местами 7 тепла. Ночью 21 мая местами заморозки 3 градуса.

19 мая в Костанайской области местами ожидается гроза. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с. Ночью 20-21 мая на северо-востоке области ожидаются заморозки 2 градуса.

г. Нур-Султан: днем 19 мая ожидается резкое понижение температуры воздуха до 18-20 тепла. Временами ожидается гроза, возможен град. Ветер северо-восточный днем порывы 15-20 м/с.

19 мая в Акмолинской, Павлодарской, Карагандинской областях ожидается дождь, днем местами сильный дождь. 19-20 мая местами гроза, шквал, град. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с, 19-20 мая порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

19-20 мая в Северо-Казахстанской области местами ожидается гроза, шквал, град. 20-21 мая местами туман. 19-20 мая ветер северо-восточный с переходом на северо-западный, местами 15-20 м/с, порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

Днем 19, сутки 20 мая в Восточно-Казахстанской области ожидается дождь, местами сильный дождь. 21 мая ожидаются осадки (дождь с переходом в снег). 19-20 мая местами гроза, шквал, град. 21 мая местами туман. 19-21 мая ветер юго-западный с переходом на северо-восточный местами 15-20 м/с, 19-20 мая порывы 23-28 м/с. Днем 20 мая ожидается резкое понижение температуры воздуха до 10-15, местами 7 тепла. Ночью 21 мая местами заморозки 3 градуса.

19 мая в Костанайской области местами ожидается гроза. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с. Ночью 20-21 мая на северо-востоке области ожидаются заморозки 2 градуса.

г. Нур-Султан: днем 19 мая ожидается резкое понижение температуры воздуха до 18-20 тепла. Временами ожидается гроза, возможен град. Ветер северо-восточный днем порывы 15-20 м/с.

19 мая в Акмолинской, Павлодарской, Карагандинской областях ожидается дождь, днем местами сильный дождь. 19-20 мая местами гроза, шквал, град. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с, 19-20 мая порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

19-20 мая в Северо-Казахстанской области местами ожидается гроза, шквал, град. 20-21 мая местами туман. 19-20 мая ветер северо-восточный с переходом на северо-западный, местами 15-20 м/с, порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

Днем 19, сутки 20 мая в Восточно-Казахстанской области ожидается дождь, местами сильный дождь. 21 мая ожидаются осадки (дождь с переходом в снег). 19-20 мая местами гроза, шквал, град. 21 мая местами туман. 19-21 мая ветер юго-западный с переходом на северо-восточный местами 15-20 м/с, 19-20 мая порывы 23-28 м/с. Днем 20 мая ожидается резкое понижение температуры воздуха до 10-15, местами 7 тепла. Ночью 21 мая местами заморозки 3 градуса.

19 мая в Костанайской области местами ожидается гроза. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с. Ночью 20-21 мая на северо-востоке области ожидаются заморозки 2 градуса.

г. Нур-Султан: днем 19 мая ожидается резкое понижение температуры воздуха до 18-20 тепла. Временами ожидается гроза, возможен град. Ветер северо-восточный днем порывы 15-20 м/с.

19 мая в Акмолинской, Павлодарской, Карагандинской областях ожидается дождь, днем местами сильный дождь. 19-20 мая местами гроза, шквал, град. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с, 19-20 мая порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

19-20 мая в Северо-Казахстанской области местами ожидается гроза, шквал, град. 20-21 мая местами туман. 19-20 мая ветер северо-восточный с переходом на северо-западный, местами 15-20 м/с, порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

Днем 19, сутки 20 мая в Восточно-Казахстанской области ожидается дождь, местами сильный дождь. 21 мая ожидаются осадки (дождь с переходом в снег). 19-20 мая местами гроза, шквал, град. 21 мая местами туман. 19-21 мая ветер юго-западный с переходом на северо-восточный местами 15-20 м/с, 19-20 мая порывы 23-28 м/с. Днем 20 мая ожидается резкое понижение температуры воздуха до 10-15, местами 7 тепла. Ночью 21 мая местами заморозки 3 градуса.

19 мая в Костанайской области местами ожидается гроза. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с. Ночью 20-21 мая на северо-востоке области ожидаются заморозки 2 градуса.

г. Нур-Султан: днем 19 мая ожидается резкое понижение температуры воздуха до 18-20 тепла. Временами ожидается гроза, возможен град. Ветер северо-восточный днем порывы 15-20 м/с.

19 мая в Акмолинской, Павлодарской, Карагандинской областях ожидается дождь, днем местами сильный дождь. 19-20 мая местами гроза, шквал, град. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с, 19-20 мая порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

19-20 мая в Северо-Казахстанской области местами ожидается гроза, шквал, град. 20-21 мая местами туман. 19-20 мая ветер северо-восточный с переходом на северо-западный, местами 15-20 м/с, порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

Днем 19, сутки 20 мая в Восточно-Казахстанской области ожидается дождь, местами сильный дождь. 21 мая ожидаются осадки (дождь с переходом в снег). 19-20 мая местами гроза, шквал, град. 21 мая местами туман. 19-21 мая ветер юго-западный с переходом на северо-восточный местами 15-20 м/с, 19-20 мая порывы 23-28 м/с. Днем 20 мая ожидается резкое понижение температуры воздуха до 10-15, местами 7 тепла. Ночью 21 мая местами заморозки 3 градуса.

19 мая в Костанайской области местами ожидается гроза. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с. Ночью 20-21 мая на северо-востоке области ожидаются заморозки 2 градуса.

г. Нур-Султан: днем 19 мая ожидается резкое понижение температуры воздуха до 18-20 тепла. Временами ожидается гроза, возможен град. Ветер северо-восточный днем порывы 15-20 м/с.

19 мая в Акмолинской, Павлодарской, Карагандинской областях ожидается дождь, днем местами сильный дождь. 19-20 мая местами гроза, шквал, град. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с, 19-20 мая порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

19-20 мая в Северо-Казахстанской области местами ожидается гроза, шквал, град. 20-21 мая местами туман. 19-20 мая ветер северо-восточный с переходом на северо-западный, местами 15-20 м/с, порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

Днем 19, сутки 20 мая в Восточно-Казахстанской области ожидается дождь, местами сильный дождь. 21 мая ожидаются осадки (дождь с переходом в снег). 19-20 мая местами гроза, шквал, град. 21 мая местами туман. 19-21 мая ветер юго-западный с переходом на северо-восточный местами 15-20 м/с, 19-20 мая порывы 23-28 м/с. Днем 20 мая ожидается резкое понижение температуры воздуха до 10-15, местами 7 тепла. Ночью 21 мая местами заморозки 3 градуса.

19 мая в Костанайской области местами ожидается гроза. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с. Ночью 20-21 мая на северо-востоке области ожидаются заморозки 2 градуса.

г. Нур-Султан: днем 19 мая ожидается резкое понижение температуры воздуха до 18-20 тепла. Временами ожидается гроза, возможен град. Ветер северо-восточный днем порывы 15-20 м/с.

19 мая в Акмолинской, Павлодарской, Карагандинской областях ожидается дождь, днем местами сильный дождь. 19-20 мая местами гроза, шквал, град. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с, 19-20 мая порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

19-20 мая в Северо-Казахстанской области местами ожидается гроза, шквал, град. 20-21 мая местами туман. 19-20 мая ветер северо-восточный с переходом на северо-западный, местами 15-20 м/с, порывы 25 м/с. Днем 19-20 мая ожидается резкое понижение температуры воздуха до 12-20 тепла. Ночью 20-21 мая местами заморозки 2 градуса.

Днем 19, сутки 20 мая в Восточно-Казахстанской области ожидается дождь, местами сильный дождь. 21 мая ожидаются осадки (дождь с переходом в снег). 19-20 мая местами гроза, шквал, град. 21 мая местами туман. 19-21 мая ветер юго-западный с переходом на северо-восточный местами 15-20 м/с, 19-20 мая порывы 23-28 м/с. Днем 20 мая ожидается резкое понижение температуры воздуха до 10-15, местами 7 тепла. Ночью 21 мая местами заморозки 3 градуса.

19 мая в Костанайской области местами ожидается гроза. 20-21 мая местами туман. 19-21 мая ветер северо-восточный с переходом на северо-западный местами 15-20 м/с. Ночью 20-21 мая на северо-востоке области ожидаются заморозки 2 градуса.

г. Нур-Султан: днем 19 мая ожидается резкое понижение температуры воздуха до 18-20 тепла. Временами ожидается гроза, возможен град. Ветер северо-восточный днем порывы 15-20 м/с.

Читайте также: