Расчет экологического налога в рб

Опубликовано: 16.05.2024

Подписчики этой рассылки получают уведомления о выходах новых номеров журнала, о новых запланированных прямых телефонных линиях, о выходе наших новых проектов и начале очередной подписной кампании. Средняя периодичность рассылки 2—3 раза в месяц.

- «Заработная плата»

- «Планово-экономический отдел»

- «Отдел кадров»

Другие

наши издания

Рубрики в номере

- Колонка редактора

- Новое в законодательстве

- Вопрос — ответ

- Актуальный комментарий

- Разбираем ситуацию

- Статистическая отчетность

- Проектировщику

- Актуальное интервью

Рубрика «Разбираем ситуацию»

Д.А. Карпеш, инженер по охране окружающей среды Частного предприятия «ЭкоТрейдБай»

Положения, касающиеся экологического налога, прописаны в 19 главе Особенной части Налогового Кодекса Республики Беларусь. Рассмотрим самые важные вопросы исчисления и уплаты налога за выбросы загрязняющих веществ в атмосферный воздух, сбросы сточных вод и захоронение, хранение отходов производства на примерах.

Кто обязан платить экологический налог?

Плательщиками экологического налога являются организации и индивидуальные предприниматели; за захоронение отходов производства на объектах захоронения отходов — собственники отходов производства.

По общему правилу бюджетные организации не признаются плательщиками экологического налога. Вместе с тем если бюджетная организация — арендодатель согласно договору аренды приобретает отходы производства арендатора в собственность, она будет являться плательщиком экологического налога.

В других случаях отходы производства не переходят в собственность к арендодателю, собственником остается арендатор. Бюджетная организация организует вывоз на захоронение отходов производства арендатора, но не является плательщиком экологического налога. Плательщиками за захоронение отходов производства на объектах захоронения отходов признаются собственники отходов производства.

За что надо платить экологический налог?

Объектами налогообложения экологическим налогом признаются:

- выбросы загрязняющих веществ в атмосферный воздух, указанные в разрешениях на выбросы загрязняющий веществ в атмосферный воздух или комплексных природоохранных разрешениях;

- сброс сточных вод;

- хранение, захоронение отходов производства.

С 2017 года повышены ставки экологического налога и налога за добычу (изъятие) природных ресурсов. Ставка экологического налога за выбросы загрязняющих веществ в воздух увеличилась на 13%, а за сбросы сточных вод — на 11–14%.

В какой срок нужно представить налоговую декларацию и заплатить налог?

Плательщики ежеквартально представляют в налоговые органы налоговую декларацию (расчет) не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Уплата экологического налога производится ежеквартально не позднее 22-го числа месяца, следующего за истекшим налоговым периодом.

Как рассчитывается налог?

Ставки экологического налога в 2017 году устанавливаются в размерах согласно приложениям 6–8 к Налоговому кодексу Республики Беларусь и дифференцируются в зависимости от объекта налогообложения.

Размер ставок экологического налога за выбросы загрязняющих веществ в атмосферный воздух, суммарно за 1 тонну веществ, указан в приложении 6 к Налоговому кодексу Республики Беларусь.

Таблица 1. Ставки экологического налога за выбросы загрязняющих веществ в атмосферный воздух

Ставка налога (руб.)

Первого класса опасности

Второго класса опасности

Третьего класса опасности

Четвертого класса опасности

Неопределенного класса опасности

Ставки экологического налога за сбросы сточных вод дифференцированы в зависимости от места сброса и установлены в рублях в расчете на 1 м 3 , указаны в приложении 7 к Налоговому кодексу Республики Беларусь (см. таблицу 2).

Таблица 2. Ставки экологического налога за сбросы сточных вод

Ставка налога (руб.)

За сброс сточных вод в поверхностные водные объекты, за 1 куб. метр:

За сброс сточных вод в окружающую среду после очистки на сооружениях биологической очистки в естественных условиях (на полях фильтрации, полях подземной фильтрации, в фильтрующих траншеях, песчано-гравийных фильтрах), а также через земляные накопители, за 1 куб. метр

За сброс сточных вод в недра, за 1 куб. метр

Таблица 3. Ставки экологического налога за захоронение, хранение отходов производства

Ставка налога, руб.

1. За захоронение 1 тонны:

1.1. неопасных отходов производства

1.2. опасных отходов производства:

третьего класса опасности

четвертого класса опасности

2. За хранение 1 тонны:

2.1. неопасных отходов производства

2.2. опасных отходов производства:

первого класса опасности

второго класса опасности

третьего класса опасности

осадка из отстойников (сырой осадок с коагулянтом (флокулянтом), осадок после промывки фильтров), осадков сооружений биологической очистки хозяйственно-фекальных сточных вод

четвертого класса опасности

твердых галитовых отходов, шламов галитовых глинистосолевых, фосфогипса

ила активного очистных сооружений

Для указанных в таблицах 1, 2, 3 групп ставок налога предусмотрены понижающие коэффициенты:

- за выбросы загрязняющих веществ в атмосферный воздух, образующиеся при сгорании топлива для удовлетворения теплоэнергетических нужд населения, — 0,27;

- за выбросы загрязняющих веществ в атмосферный воздух, за сброс сточных вод, за хранение, захоронение отходов производства плательщиками, получившими экологический сертификат соответствия, в течение трех лет со дня получения этого сертификата — 0,9;

- за сброс сточных вод для владельцев коммунальной и ведомственной канализации (сброс от населения), для рыбоводных организаций и прудовых хозяйств (сброс с прудов) — 0,006;

- за сброс сточных вод в водные объекты теплоэлектростанциями, использующими в работе:

- невозобновляемые источники энергии, охлаждение конденсаторов турбин которых осуществляется по прямоточной схеме, — 0,5;

- возобновляемые источники энергии, охлаждение конденсаторов турбин которых осуществляется по прямоточной схеме, — 0,2.

Ситуация 1

Выбросы предприятия при сжигании природного газа для удовлетворения теплоэнергетических нужд населения за отчетный период (квартал) составили 5 т диоксида азота при установленном лимите 18 т/г. Рассчитаем сумму экологического налога, которую должно уплатить предприятие.

Сумма экологического налога исчисляется как произведение налоговой базы и ставки налога. Налоговую базу в данном случае составляют выбросы в атмосферный воздух 5 т диоксида азота. Ставка экологического налога за выброс диоксида азота (2 класс опасности) в соответствии с приложением 6 к Налоговому кодексу Республики Беларусь составляет 769,97 руб./т.

Выброс произошел при сжигании топлива для удовлетворения теплоэнергетических нужд населения. Ст. 207 Особенной части Налогового кодекса Республики Беларусь при исчислении суммы налога предусматривает использование понижающего коэффициента 0,27. Таким образом, сумма экологического налога составит 5х769,97х0,27 = 1039,46 руб.

При расчете экологического налога учитываем превышение лимита выброса диоксида азота: установленный лимит составляет 18 т/г, фактический выброс — 20 т/г. В связи с этим органы Министерства природных ресурсов и охраны окружающей среды Республики Беларусь должны предъявить предприятию претензию на возмещение вреда, причиненного окружающей среде сверхнормативным выбросом 2 т диоксида азота.

Размер возмещения вреда, причиненного окружающей среде, исчисляется уполномоченным государственным органом в соответствии с таксами для определения размера возмещения вреда, причиненного окружающей среде, установленными Указом Президента Республики Беларусь от 24.06.2008 № 348 «О таксах для определения размера возмещения вреда, причиненного окружающей среде»[1].

Ситуация 2

Предприятие за отчетный период (год) вывезло на полигон 2,5 т отходов 3 класса опасности и 40 т отходов 4 класса опасности. Из них 30 т — отходы производства, подобные отходам жизнедеятельности населения. Экологический сертификат соответствия отсутствует, превышение установленных лимитов не наблюдается.

Налоговую базу в данном случае составляют вывезенные на полигон на захоронение 2,5 т отходов производства 3 класса опасности и 10 т отходов производства 4 класса опасности (40-30).

За 30 т отходов производства, подобных отходам жизнедеятельности населения, налог не взимается, так как общее количество отходов производства, вывезенных на захоронение (42,5 тонн/год) не превышает 50 тонн/год[2].

Ставка экологического налога за захоронение отходов производства в соответствии с приложением 8 к Налоговому кодексу Республики Беларусь составляет:

- для отходов 3 класса опасности 115,11 руб./т;

- 4 класса опасности 57,39 руб./т.

Таким образом, сумма экологического налога за отчетный период составит 2,5х115,11 + 10х57,39 =861,68 руб.

Ситуация 3

Предприятие за отчетный период (год) сбросило в реку 10 000 м 3 сточных вод при установленном лимите 10 000 м 3 . Предприятие имеет экологический сертификат соответствия, полученный в 2015 году. За отчетный период предприятие израсходовало на ремонт водоочистных сооружений 3000 руб. собственных средств.

Налоговую базу в данном случае составляют сбросы сточных вод в количестве 10 000 м 3 . Ставка экологического налога за сброс сточных вод в реку (т. е. в водоток) в соответствии с приложением 7 к Налоговому кодексу Республики Беларусь составляет 0,08 руб./м 3 . Таким образом, сумма экологического налога составит 10000х 0,08 = 800 руб.

Предприятие имеет экологический сертификат соответствия, однако понижающий коэффициент 0,9 применяться не будет, так как с момента его получения истекло более трех лет (ст. 207 Особенной части Налогового кодекса Республики Беларусь).

За отчетный период предприятие израсходовало на ремонт водоочистных сооружений 3000 руб. собственных средств. Однако понижать сумму экологического налога на эту величину в данном случае неправомерно, так как средства были израсходованы не на строительство или реконструкцию очистных сооружений, а на их ремонт (ст. 208 Особенной части Налогового кодекса Республики Беларусь).

Резюме

- Экологический налог рассчитывается на основании ставок, указанных в приложениях 6–8 к Налоговому кодексу Республики Беларусь.

- Сумма экологического налога исчисляется как произведение налоговой базы и ставки налога.

- Уплатить налог нужно не позднее 22-го числа месяца, следующего за истекшим налоговым периодом (кварталом).

[1] В ред. от 31.05.2017.

[2] Статья 205 Особенной части Налогового кодекса Республики Беларусь.

Статья опубликована в журнале «Экология на предприятии» № 12 (78), декабрь 2017 г. Воспроизведение возможно только с письменного разрешения правообладателя.

«Клерк» Рубрика Налоги, взносы, пошлины

Министерство финансов предложило заменить различные экологические платежи, такие как за негативное воздействие на окружающую среду (НВОС), экологические и утилизационные сборы одним единым налогом. Что это будет за налог и как с ним работать?

Определения экологического налога в НК РФ еще нет, однако уже разработан проект, по которому с 2020 г. в России может появиться еще один налог, который будет заменять различные экологические платежи. Сейчас эти платежи и называют экологическим налогом.

По мнению Минфина РФ, данная плата обладает признаками налога и должна быть включена в НК РФ. Отметим, что в ст. 24.5 закона «Об отходах производства и потребления» есть понятие «экологический сбор». Экологический сбор не является налогом, но платежи относятся к доходам федерального бюджета. Данный сбор уплачивают производители или импортеры товаров, которые подлежат утилизации после потери ими необходимых потребительских свойств.

Плательщиками нового налога будут признаваться все, кто осуществляет хозяйственную или иную деятельность, причиняющую вред окружающей среде. Сюда относятся не только юридические, но и физические лица. Освобождать от уплаты налога будут две категории плательщиков:

- те плательщики, у которых производство будет признаваться объектом 4 категории, т.е. не наносит или наносит не значительный вред окружающей среды;

- те организации, в ходе деятельности которых образуются лишь твердые коммунальные отходы. К ним относят биологический мусор, целлюлозу, отходы от нефтепродуктов.

Ставка экологического сбора считается из средних сумм издержек на сбор, транспортировку, обработку и, конечно, утилизацию изделия или единицы его массы. Налоговой базой может стать масса выбросов и сбросов веществ в атмосферу, водные объекты, массу образованных отходов производства и потребления.Новый налог позволит увеличить поступления в бюджет за счет расчета платежа исходя из необходимых затрат бюджета на охрану окружающей среды. Проект экономического налога предусматривает, что налоговым периодом будет год, так же и отчетным. Подавать декларацию будут по истечении календарного года в ФНС по месту нахождения организации, а уплату не позднее 1 марта следующего года за налоговым периодом.

Так же проект предусматривает возможность уменьшения налога за счет расходов понесенных при проведении мероприятий, которые реально уменьшают негативное воздействие на окружающую среду. Для этого необходимо будет документально подтвердить расходы и эффективность мероприятия, после чего принять налоговый вычет. Величину ставок в первый год планируют установить в сравнении со ставками за негативное воздействие на окружающую среду, однако Министерство финансов сразу оговаривает, что ставки будут впоследствии учитывать инфляцию в стране.

Таким образом, между экономическим налогом и сбором есть следующие различия:

Стоит отметить что во многих станах ЕАЭС экономический налог давно существует и является эффективным.

- Налог будет регулироваться НК РФ, а сборы общим налоговым законодательством, а также Постановлениями Правительства.

- Первое будет относится к доходам бюджета от налогов, а второе является неналоговым сбором.

- Поступления средств от налога будет расходоваться на разные цели, а в случае со сбором они использовались в конкретных целях.

На данный момент экологический налог является лишь проектом и ранее чем с 1 января 2020 г. он не вступит в силу. Однако ввод нового налога позволит увеличить поступления в бюджет РФ за счет улучшения качества администрирования: ведь если экологические платежи станут налогом у организаций появится в первую очередь налоговая, а также административная и уголовная ответственность. В планах правительства поступления от налога будут идти на улучшение экологической ситуации в стране.

Также на данный момент существует проект Министерства природных ресурсов и экологии по повышению ставки экологического сбора. Проект предлагает установить новые ставки с 1 января 2019 г. При этом, если в действующем постановлении ставки сбора установлены для 36 групп товаров, то в новом документе ставки определены для 54 групп товаров и упаковки. Размеры новых ставок установлены в интервале от 3055 до 40 650 руб.

эксперт-практик в области охраны труда и производственной безопасности, аудитор систем управления охраной труда, начальник лаборатории в ФГБУ «ВНИИ труда» Минтруда России

Расскажем об изменении ставок на 2021 год и КБК для перечисления платы за НВОС

Какой документ устанавливает правила

Основные положения, регулирующие расчет платы за негативное воздействие на окружающую среду (далее — НВОС), установлены ст. 16–16.5 Федерального закона от 10.01.2002 № 7-ФЗ «Об охране окружающей среды» (далее — Федеральный закон от 10.01.2002 № 7-ФЗ).

В 2020 году в Федеральный закон от 10.01.2002 № 7-ФЗ внесли изменения.

Основные моменты — без изменений:

- авансовые платежи вносят лица, которые обязаны вносить плату. Исключение — субъекты малого и среднего предпринимательства (п. 4 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ);

- срок внесения авансовых платежей — не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала текущего отчетного периода (кроме

IV квартала) (п. 4 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ);- плату за НВОС, которая исчисляется по итогам отчетного периода, с учетом корректировки ее размера вносят не позднее 1 марта года, следующего за отчетным периодом (п. 3 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ).

В 2021 году, когда будете рассчитывать плату за НВОС, руководствуйтесь в том числе Постановлением Правительства РФ от 29.06.2018 № 758 «О ставках платы за негативное воздействие на окружающую среду при размещении твердых коммунальных отходов

IV класса опасности (малоопасные) и внесении изменений в некоторые акты Правительства Российской Федерации».Какие изменения

Постановление Правительства от 11.09.2020 № 1393

- 1,08 — коэффициент индексации тарифов платы за негативное воздействие на окружающую среду на 2021 год.

- Это уровень 2020 года. Его планировали повысить до 1,12, но оставили прежним.

Коэффициент применяют к базовым ставкам, которые установлены на 2018 год Постановлением Правительства РФ от 13.09.2016 № 913.

Что учесть, если компания работает на объекте, который находится под особой охраной

Комментирует Наталья Герасименко, юрист, руководитель направления Охраны труда Контур.Школы:

«Если организация ведет деятельность на объекте или территории, которая находится под особой охраной в соответствии с федеральными законами, к ставке платы применяют еще один дополнительный коэффициент — 2 (п. 2 Постановления Правительства РФ от 13.09.2016 № 913)».

Каков порядок и сроки внесения платы за негативное воздействие на окружающую среду

Организации и ИП, которые осуществляют деятельность, оказывающую негативное воздействие на окружающую среду, вносят:

- квартальные авансовые платежи не позднее 20-го числа месяца, следующего за I, II и III кварталом отчетного периода: 20 апреля, 20 июля и 20 октября;

- итоговый платеж — не позднее 1 марта следующего года (п. 3 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ).

Субъекты малого и среднего предпринимательства не уплачивают авансы. Они перечисляют в бюджет всю сумму за год единовременно не позднее 1 марта следующего года (Письмо Росприроднадзора от 11.04.2016 № АС-06-01-36/6155).

- Декларацию все организации подают не позднее 10-го марта года, следующего за отчетным.

- Отчетный период в отношении внесения платы за негативное воздействие на окружающую среду — календарный год (п. 2 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ).

Таблица: что и когда сдавать при отчетах по НВОС

Поможет не пропустить срок отчетности в 2021 году

Что сдавать Когда сдавать Кто сдает (категория) Внесение платы за НВОС До 01.03.2021 1, 2, 3 и без категории Расчет платы НВОС за I квартал 2021 года До 20.04.2021 1, 2, 3 и без категории Расчет платы НВОС за II квартал 2021 года До 20.07.2021 1, 2, 3 и без категории Расчет платы НВОС за III квартал 2021 года До 20.10.2021 1, 2, 3 и без категории Как применять ставки НВОС в 2021 году: расчет платежа

Чтобы рассчитать платеж за НВОС, нужно обратиться к ст. 16.3 Федерального закона от 10.01.2002 № 7-ФЗ:

- регулирует Порядок исчисления платы за негативное воздействие на окружающую среду.

В качестве руководства по расчету платы за НВОС используйте Постановление Правительства РФ от 03.03.2017 № 255 «Об исчислении и взимании платы за негативное воздействие на окружающую среду». Там найдете необходимые формулы и правила исчисления платы за НВОС.

Алгоритм расчета платы за НВОС

1. Определите, какое именно воздействие на окружающую среду оказывает организация. Например, осуществляет:

- выбросы в атмосферный воздух стационарными источниками;

- сброс загрязняющих веществ в водные объекты;

- размещение отходов.

2. Посмотрите Постановление Правительства РФ от 13.09.2016 № 913 «О ставках платы за негативное воздействие на окружающую среду и дополнительных коэффициентах». Найдите ставки к определенному виду негативного воздействия. Выберите соответствующий раздел.

3. Определите:

- ставки платы для конкретного загрязняющего вещества;

- коэффициенты, применяемые по каждому загрязняющему веществу (включая коэффициент, применяемый дополнительно в 2020 и 2021 году, — 1,08).

Данные по количеству, объемах и массе загрязняющих веществ в тоннах, выброшенных в окружающую среду, можно получить на основании данных экологического контроля предприятия.

4. Чтобы рассчитать платеж, все вышеуказанные показатели умножьте друг на друга. Используйте формулы, выбранные из соответствующего раздела Правил, утв. Постановлением Правительства России от 03.03.2017 № 255 «Об исчислении и взимании платы за негативное воздействие на окружающую среду».

Что еще учесть: КБК

КБК для организаций, перечисляющих в бюджет РФ платежи за вред экологии, устанавливает Минфин России.

Коды бюджетной классификации на 2021 год утверждены Приказом Минфина от 08.06.2020 № 99н.

- 048 1 12 01010 01 6000 120 — загрязнение атмосферы стационарными объектами;

- 048 1 12 01030 01 6000 120 — за вредные выбросы в водные объекты;

- 048 1 12 01041 01 6000 120 — за размещение отходов производства и потребления;

- 048 1 12 01070 01 6000 120 — сжигание попутного газа на специализированных установках.

Помните, что КБК требуют актуальной конкретизации, которую приводит в регулярно публикуемых ведомственных правовых актах Росприроднадзор.

Платежные поручения на перечисление платы за загрязнение окружающей среды оформляют в соответствии с Положением Банка России от 19.06.2012 №383-П и приложениями 1 и 2 к Приказу Минфина России от 12.11.2013 №107н.

Точные реквизиты для заполнения платежных поручений можно уточнить в территориальном отделении Росприроднадзора по месту оказания негативного воздействия.

Будьте внимательны: несвоевременное или неполное внесение платы за негативное воздействие на окружающую среду, в том числе квартальных авансовых платежей, влечет за собой уплату пени в размере 1/300 ключевой ставки Банка России, действующей на день уплаты пени (п. 7 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ).

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

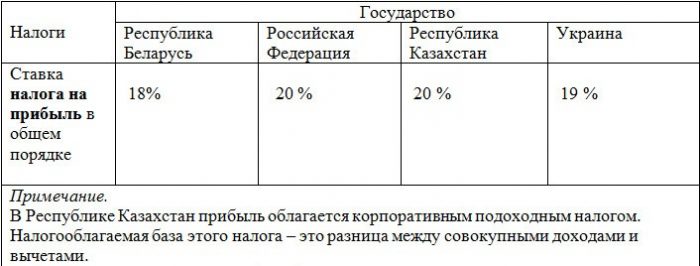

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

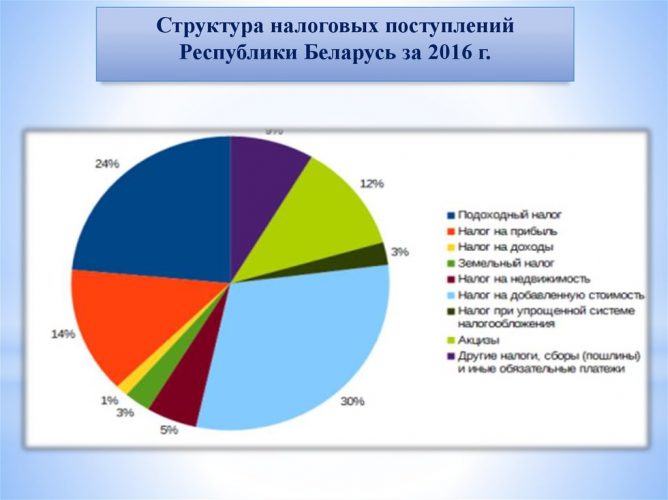

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

Город Размер налоговой ставки (выражено в белорусских рублях) Брестская область Брест 29.0 Барановичи 21.5 Пинск 21.5 Города районного подчинения 10.7 Другие территории 7.5 Витебская область Витебск Центральная зона 27.0 Переходная зона 26.0 Города областного подчинения 10.0 Орша 15.0 Полоцк 15.0 Другие территории 8.0 Гомельская область Гомель От 29.20 до 30.20 Жлобин 22.20 Мозырь 22.20 Речица 22.20 Светлогорск 22.20 Калинковичи 12.60 Рогачев 12.60 Другие территории 11.20 Гродненская область Гродно 28.20 Волковыск 18.00 Лида 18.00 Новогрудок 18.00 Слоним 18.00 Сморгонь 18.00 Другие города Гродненской области 13.00 Минская область Жодино 15.30 Другие города 15.00 Могилёвская область Могилев 27.20 Бобруйск 23.30 Горки 15.50 Кричев 15.50 Осиповичи 15.50 Другие города 11.70 Минск по зонам 1 планировочная 30.50 2 планировочная 25.50 3 планировочная 21.50 4 планировочная 21.50 5 планировочная 17.50

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

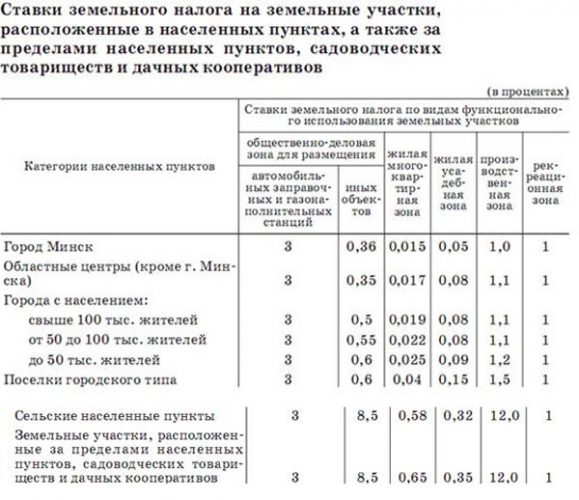

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

Кадастровая стоимость участка Налог (выражено в белорусских рублях) Меньше 20720 белорусских рублей за гектар 20.72 Больше 20720 белорусских рублей за гектар 0.1 процент от кадастровой стоимости

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Общие положения

Плательщики эконалога

Плательщики экологического налога определены в ст.240 НКУ. Согласно данной норме плательщиками эконалога являются:

1. Субъекты хозяйствования, юридические лица, не осуществляющие хозяйственную (предпринимательскую) деятельность , бюджетные учреждения , общественные и другие предприятия , учреждения и организации , постоянные представительства нерезидентов, включая выполняющих агентские (представительские) функции в отношении таких нерезидентов или их учредителей, при осуществлении деятельности которых на территории Украины и в пределах ее континентального шельфа и исключительной (морской) экономической зоны осуществляются:

- выбросы загрязняющих веществ в атмосферный воздух стационарными источниками загрязнения;

- сбросы загрязняющих веществ непосредственно в водные объекты;

- размещение отходов (кроме размещения отдельных видов (классов) отходов как вторичного сырья, размещаемых на собственных территориях (объектах) субъектов хозяйствования);

- образование радиоактивных отходов (включая уже накопленные);

- временное хранение радиоактивных отходов их производителями сверх установленного особыми условиями лицензии срока.

2. Субъекты хозяйствования, юридические лица, не осуществляющие хозяйственную (предпринимательскую) деятельность, бюджетные учреждения , общественные и другие предприятия, учреждения и организации , постоянные представительства нерезидентов, включая выполняющих агентские (представительские) функции в отношении таких нерезидентов или их учредителей, а также граждане Украины, иностранцы и лица без гражданства, осуществляющие выбросы загрязняющих веществ в атмосферу передвижными источниками загрязнения при использовании ими топлива.

Уплата налога и предоставление отчетности для таких плательщиков возлагается на налоговых агентов, к которым относятся субъекты хозяйствования:

- осуществляющие торговлю на таможенной территории Украины топливом собственного производства и/или передают заказчику либо по его поручению другому лицу топливо, произведенное из давальческого сырья такого заказчика;

- осуществляющие ввоз топлива на таможенную территорию Украины (п.241.2 ст.241 НКУ).

Не являются плательщиками эконалога (в соответствии с нормами ст.240 НКУ):

- Субъекты деятельности в сфере использования ядерной энергии, которые:

- а) до последнего календарного дня (включительно) отчетного квартала, в котором приобретен источник ионизирующего излучения, заключили договор о возврате отработанного закрытого источника ионизирующего излучение за пределы Украины предприятию – производителю такого источника; б) осуществляют обращение с радиоактивными отходами, образовавшимися вследствие Чернобыльской катастрофы, в части деятельности, связанной с такими отходами. Такие субъекты не являются налогоплательщиками за образование радиоактивных отходов (включая уже накопленные);

- Государственные специализированные предприятия по обращению с радиоактивными отходами, основной деятельностью которых является хранение, переработка и захоронение радиоактивных отходов, находящихся в собственности государства, а также дезактивация радиационно-загрязненных объектов. Эти предприятия не являются плательщиками налога, взимаемого за образование радиоактивных отходов (включая уже накопленные) и/или временное хранение радиоактивных отходов их производителями сверх установленного особыми условиями лицензии срока;

- Субъекты хозяйствования, размещающие на собственных территориях (объектах) исключительно отходы как вторичное сырье не являются плательщиками налога за размещение отходов;

- Филиалы, отделения и другие обособленные подразделения. В связи с чем, головные предприятия, имеющие в своем составе филиалы и другие обособленные подразделения , которые имеют стационарные источники загрязнения, осуществляют выбросы загрязняющих веществ в атмосферный воздух либо осуществляют выбросы или сбросы загрязняющих веществ и размещают отходы, должны отчитываться и уплачивать налог за выбросы, сбросы и размещение отходов в таких подразделениях 1 .

1 См. категорию 120.01 Общедоступного информационно-справочного ресурса, размещенного на официальном сайте Миндоходов Украины (http://zir.minrd.gov.ua/main/bz/view/?src=ques).

Объект и база налогообложения

Согласно п.242.1 ст.242 НКУ объектом и базой налогообложения являются объемы и виды:

- загрязняющих веществ, выбрасываемых в атмосферный воздух стационарными источниками;

- загрязняющих веществ, сбрасываемых непосредственно в водные объекты;

- (классы) размещенных отходов, кроме объемов и видов (классов) отходов как вторичного сырья, размещаемых на собственных территориях (объектах) субъектов хозяйствования;

- топлива, в том числе произведенного из давальческого сырья, реализованного или ввезенного на таможенную территорию Украины налоговыми агентами (за исключением объемов топлива, вывезенных с таможенной территории Украины в таможенном режиме экспорта или реэкспорта и/или переработки на таможенной территории Украины, удостоверенных надлежащим образом оформленной таможенной декларацией, и мазута, печного топлива, используемых в процессе производства тепло- и электроэнергии);

- категория радиоактивных отходов, образующихся в результате деятельности субъектов хозяйствования и/или временно хранящихся их производителями сверх установленного особыми условиями лицензии срока;

- электрической энергии, выработанной эксплуатирующими организациями ядерных установок (атомных электростанций).

Ставки эконалога

Ставки эконалога установлены ст.243 – 248 НКУ в разрезе каждой из его разновидностей (см. Таблицу 1).

Таблица 1.Ставки эконалога (по видам загрязнений)

Расчет суммы эконалога

Порядок исчисления суммы эконалога подробно описан в ст.249 НКУ. Для каждого из установленных объектов налогообложения (см. «Объект и база налогообложения») предусмотрена своя формула расчета . При этом, если во время осуществления хозяйственной деятельности осуществляются разные виды загрязнения окружающей природной среды и/или загрязнение разными видами загрязняющих веществ, такой плательщик обязан определять сумму налога отдельно по каждому виду загрязнения и/или по каждому виду загрязняющего вещества (см. Таблицу 3) в соответствующем приложении к Декларации по эконалогу.

Таблица 2. Расчет суммы эконалога (по видам загрязнений)

Расчет осуществляется в Приложении 1 к декларации:

Расчет осуществляется в Приложении 2 к декларации:

Расчет осуществляется в Приложении 3 к декларации:

Формула приведена в п.249.7 ст.249 НКУ

Расчет осуществляется в приложениях 5, 6 к Декларации.

Формула приведена в п.249.8 ст.249 НКУ.

Расчет осуществляется в Приложении 7 к Декларации.

* Указанное разрешение выдается субъекту хозяйствования, объект которого согласно законодательству относится к первой группе, – Минприроды по согласованию с Госсанэпидслужбой, субъекту хозяйствования, объект которого согласно законодательству относится ко второй или третьей группе, – областными, Киевской и Севастопольской городскими госадминистрациями, органом исполнительной власти АР Крым по вопросам охраны окружающей природной среды через разрешительные центры по согласованию с территориальными органами Госсанэпидслужбы (см. Порядок проведения и оплаты работ, связанных с выдачей разрешений на выбросы загрязняющих веществ в атмосферный воздух стационарными источниками, учета предприятий, учреждений, организаций и граждан-предпринимателей, получивших такие разрешения, утвержденный постановлением КМУ от 13.03.2002 г. № 302).

Сроки уплаты эконалога

Уплата эконалога осуществляется в течение 10 календарных дней, следующих за последним днем предельного срока представления налоговой декларации (ст.250 НКУ). Срок уплаты налога не переносится в том случае, если он приходится на выходной или праздничный день.

Уплата эконалога импортерами топлива осуществляется до или в день представления таможенной декларации. Контроль за уплатой экологического налога налоговыми агентами, осуществляющими ввоз топлива на таможенную территорию Украины, осуществляется таможенными органами.

Уплата эконалога за образование радиоактивных отходов по решению налогоплательщика может производится ежемесячно в размере одной третьей части планового объема за квартал с перерасчетом по результатам базового налогового (отчетного) периода.

Сроки и порядок представления отчетности

Базовый налоговый (отчетный) период для эконалога равен календарному кварталу (п.250.1 ст.250 НКУ). Следовательно, налогоплательщик обязан представить отчетность по эконалогу в течение 40 календарных дней, следующих за последним календарным днем налогового (отчетного) квартала (см. п.250.2 ст.250 НКУ и пп.49.18.2 ст.49 НКУ).

При этом, если последний день срока подачи налоговой декларации приходится на выходной или праздничный день, то последним днем срока считается операционный (банковский) день, следующий за выходным или праздничным днем.

Сроки подачи Декларации по эконалогу одинаковы для всех налогоплательщиков, а вот места представления – различны и зависят от вида (объекта) загрязнения (см. Таблицу 4).

Таблица 3. Место представления Декларации по эконалогу

Вид загрязнения Место предоставления декларации Выбросы в атмосферный воздух загрязняющих веществ стационарными источниками загрязнения, сбросы загрязняющих веществ в водные объекты, размещение отходов в специально отведенных для этого местах или на объектах По месту размещения стационарных источников, специально отведенных для этого мест или объектов. Если место представления налоговых деклараций не совпадает с местом нахождения на налоговом учете, то в контролирующий орган, в котором такое предприятие, состоит на учете, представляются копии соответствующих налоговых деклараций в течение 40 календарных дней, следующих за последним календарным днем налогового (отчетного) периода Топливо, реализованное налоговыми агентами По месту нахождения налогового агента на налоговом учете в контролирующих органах Образование радиоактивных отходов и временное хранение радиоактивных отходов сверх установленного особыми условиями лицензии срока По месту нахождения плательщика на налоговом учете в контролирующих органах Кроме того, при представлении отчетности по эконалогу следует учитывать, что в случае если налогоплательщик:

- имеет несколько стационарных источников загрязнения либо специально отведенных для размещения отходов мест или объектов в пределах нескольких населенных пунктов либо за их пределами (коды согласно Классификатору объектов административно-территориального устройства Украины (КОАТУУ) разные), то он обязан представить в соответствующий контролирующий орган по месту расположения стационарного источника загрязнения или специально отведенных для размещения отходов мест либо объектов налоговую декларацию по каждому стационарному источнику загрязнения или специально отведенному для размещения отходов месту или объекту отдельно;

- имеет несколько стационарных источников загрязнения либо специально отведенных для размещения отходов мест или объектов в пределах одного населенного пункта либо за его пределами (код согласно КОАТУУ один и тот же), он может представлять в соответствующий контролирующий орган одну налоговую декларацию по налогу за такие источники загрязнения;

- состоит на налоговом учете в городе с районным делением, он может представлять одну налоговую декларацию по месту нахождения налогоплательщика на налоговом учете за выбросы, сбросы всеми своими источниками загрязнения;

- не планирует с начала отчетного года осуществление выбросов, сбросов загрязняющих веществ, размещение отходов, образование радиоактивных отходов в течение отчетного года, он должен уведомить об этом контролирующий орган по месту расположения источников загрязнения и составить заявление об отсутствии у него в отчетном году объекта исчисления экологического налога. В противном случае налогоплательщик обязан представлять налоговые декларации с прочерками (и без приложений) в общем порядке.

Состав отчетности и порядок ее составления

Форма Декларации по эконалогу утверждена Приказом № 1010. Она состоит из непосредственно Податкової декларації екологічного податку и семи приложений:

- Приложение 1 – Розрахунок податкового зобов'язання з екологічного податку, що справляється за викиди в атмосферне повітря забруднюючих речовин стаціонарними джерелами забруднення;

- Приложение 2 – Розрахунок податкового зобов'язання з екологічного податку, що справляється за викиди в атмосферне повітря забруднюючих речовин пересувними джерелами забруднення;

- Приложение 3 – Розрахунок податкового зобов'язання з екологічного податку, що справляється за скиди забруднюючих речовин безпосередньо у водні об'єкти;

- Приложение 4 – Розрахунок податкового зобов'язання з екологічного податку, що справляється за розміщення відходів у спеціально відведених для цього місцях чи на об'єктах;

- Приложение 5 – Розрахунок податкового зобов'язання з екологічного податку, що справляється за утворення радіоактивних відходів (включаючи вже накопичені);

- Приложение 6 – Розрахунок податкового зобов'язання з екологічного податку, що справляється за утворення радіоактивних відходів і сплачується за придбання джерел(а) іонізуючого випромінювання;

- Приложение 7 – Розрахунок податкового зобов'язання з екологічного податку, що справляється за тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк.

Приложения к декларации являются ее неотъемлемой составляющей. При отсутствии у плательщика эконалога соответствующего объекта налогообложения приложения, в которых рассчитывается эконалог по такому объекту, вместе с декларацией не подаются, а в строках декларации, в которые переносятся данные из этих приложений, ставятся прочерки.

Показатели декларации, в т.ч. в приложениях, отражают по данным, полученным в пределах отчетного квартала, т.е., нарастающим итогом не заполняют.

Декларация заполняетсяв гривнях с копейками.

При заполнении«шапки» Декларации отметка в поле «звітна», «звітна нова» или «уточнююча» проставляется в зависимости от того, какая декларация подается:

В графе «Порядковий № за рік» указывается порядковый номер поданной декларации. Номер определяется нарастающим итогом с начала года и зависит от количества поданных в течение года деклараций (учитываются все декларации: отчетные, новые отчетные и уточняющие). Порядковый номер проставляется также и во всех приложениях, которые подаются вместе с Декларацией (независимо от количества таких приложений).

Отметка в поле «копія». Заполняется в случае, если место загрязнения окружающей среды (стационарный источник или место размещения отходов) не совпадает с местом постановки на учет налогоплательщика. В этом случае оригинал декларации подается в налоговую по месту загрязнения (в таком случае в поле «копия» ничего не ставится), а копия – в налоговую по месту налогового учета плательщика налога (при этом в поле «копия» проставляется отметка «Х»).

Поле 3 «платник». Делается соответствующая отметка в одной из строк в зависимости от того, к каким субъектам хозяйствования относится плательщик. Предприятия, которые одновременно являются и налоговыми агентами, и плательщиками экологического налога проставляют две отметки: одну – в строке « юридическое лицо », другую – в строке «налоговый агент» и подают одну декларацию с данными, касающимися разных категорий плательщиков эконалога.

В поле 4 указывают место размещения стационарных источников загрязнения и/или специально отведенных для размещения отходов мест или объектов, по которым плательщик отчитывается в соответствующий налоговый орган (по одному КОАТУУ). Если плательщик подает налоговую декларацию по неосновному месту учета, то такой плательщик в соответствующей строке поля 4 указывает код органа местного самоуправления по месту размещения стационарных источников загрязнения и/или специально отведенных для размещения отходов мест или объектов (по неосновному месту учета плательщика) согласно КОАТУУ, по которым он подает декларацию в контролирующий орган по этому неосновному месту учета.

В табличную часть Декларации переносятся расчеты из соответствующих приложений, в которых предварительно рассчитываются размеры эконалога по отдельным объектам загрязнения окружающей природной среды, а затем суммируются (см. « Расчет суммы эконалога»).

Приведем пример формирования показателей в Декларации.

Пример. В течение отчетного квартала предприятие оптовой торговли осуществляло размещение и хранение отходов в специально отведенном месте, расположенном в пределах населенного пункта. Расчет эконалога осуществляется в Приложении № 4 к Декларации. В графе 5 указывается коэффициент 3, который применяется, если отходы размещаются в пределах населенного пункта или на расстоянии менее чем 3 км от его границ. Приложение №4 будет иметь следующий вид.

Кроме того, как в самой декларации, так и в приложениях предусмотрены отдельные строки для отражения недоплаты и переплаты налога, штрафов и пени.

Если ошибки в предыдущих отчетных периодах выявлены самостоятельно, то налогоплательщик в случае выявления занижения налогового обязательства (согласно п.50.1 ст.50 НКУ):

б) подать уточняющие декларации за каждый период, в котором допущены ошибки. В этом случае налогоплательщик уплачивает заниженное в прошлых налоговых периодах налоговое обязательство и штраф за такое занижение до подачи такой формы. Уплачиваемый размер штрафа равен 3 % от суммы заниженного налогового обязательства.

За непредставление или несвоевременное представление налоговых деклараций (расчетов), штраф в размере 170 грн. за каждый такой случай непредставления или несвоевременного представления. За те же действия, совершенные налогоплательщиком, к которому в течение года уже применялся штраф за такое нарушение, – в размере 1020 грн. (п.120.1 ст.120 НКУ).

Читайте также: