Псн закрытие одной торговой точки

Опубликовано: 15.05.2024

Как закрыть патент ИП досрочно:

- Составляем заявление по установленной форме.

- Обращаемся в территориальный орган налоговой службы.

- Снимаемся с учета.

- Производим перерасчет.

Преимущества ПСН

Многие индивидуальные предприниматели оценивают ПСН как один из самых удобных налоговых форматов: они освобождаются от налогов, характерных для других видов налогообложения, и от обязанности сдавать многочисленные налоговые отчеты и декларации. Патентная система налогообложения регулируется главой 26.5 Налогового кодекса РФ (НК РФ). Достаточно вести книгу учета доходов и расходов (КУДиР). Также закон позволяет некоторым ИП на ПСН обходиться без ККТ.

Изменилась форма заявления о прекращении ПСН

ФНС приказом № КЧ-7-3/882@ от 04.12.2020 утверждена последняя версия заявления о прекращении патента ИП, форма 26.5-4, документом дополнительно устанавливается форма уведомления о его выдаче. Изменения потребовались в связи с принятием федерального закона № 8-ФЗ от 06.02.2020, вступившего в силу 01.01.2021. Его нормами установлено, что при утрате права на ПСН предприниматель может перейти не только на общий режим налогообложения, но и на другие специальные режимы.

Приказом ФНС № ЕД-7-3/11@ от 18.01.2021 утвержден новый формат представления заявления в электронной форме. Документ не определяет, можно ли отказаться от патента, если он уже получен в 2021 году, для этого следует руководствоваться нормами главы 26.5 НК РФ. Бланк и формат начинают действовать с 23.01.2021. С этой даты старую форму налоговики принимать не будут.

Прекращение деятельности досрочно

Преимущества патентной системы налогообложения очевидны, но намерения предпринимателя изменяются. Рассмотрим, можно ли закрыть ИП на патенте среди года, до окончания срока его использования.

Патентная система налогообложения по ст. 346.43 НК РФ аннулируется автоматически при подходе сроков окончания действия. В соответствии с п. 5 ст. 346.45 НК РФ патент выдается на срок от 1 до 12 месяцев в пределах календарного года. Таким образом, срок действия ПСН естественным образом заканчивается 31 декабря. Автоматического продления не предусмотрено: если предприниматель хочет работать так же и дальше, ему придется оформить новый.

Налоговый кодекс РФ предусматривает алгоритм, как закрыть ИП на патенте досрочно. Для этого устанавливаются следующие критерии:

- Если ИП добровольно прекращает заниматься той деятельностью, на которую оформлена патентная система.

- Если его бизнес вышел за рамки, предусмотренные требованиями к применяющим ПСН: по выручке (более 60 млн рублей в год) и по численности работников (более 15 человек).

- Если ИП решил досрочно прекратить бизнес, патент при прекращении деятельности ИП тоже закрывается.

С 2021 года расширен перечень видов деятельности, к которым применяются ПСН. К ним стали относиться: химчистка, ремонт бытовой техники, дизайнерская деятельность, туристические услуги и т.д. Обновленный перечень определен в п. 2 ст. 346.43 НК РФ.

Документальное оформление

Для каждого вида досрочного закрытия предпринимательства предусмотрена особая форма заявления.

В первом случае предприниматель заполняет форму, утвержденную приказом ФНС № ММВ-7-3/957@ от 14.12.2012 (приложение 4).

Во втором случае форма утверждена приказом ФНС № ММВ-7-3/250@ от 23.04.2014 (приложение 3).

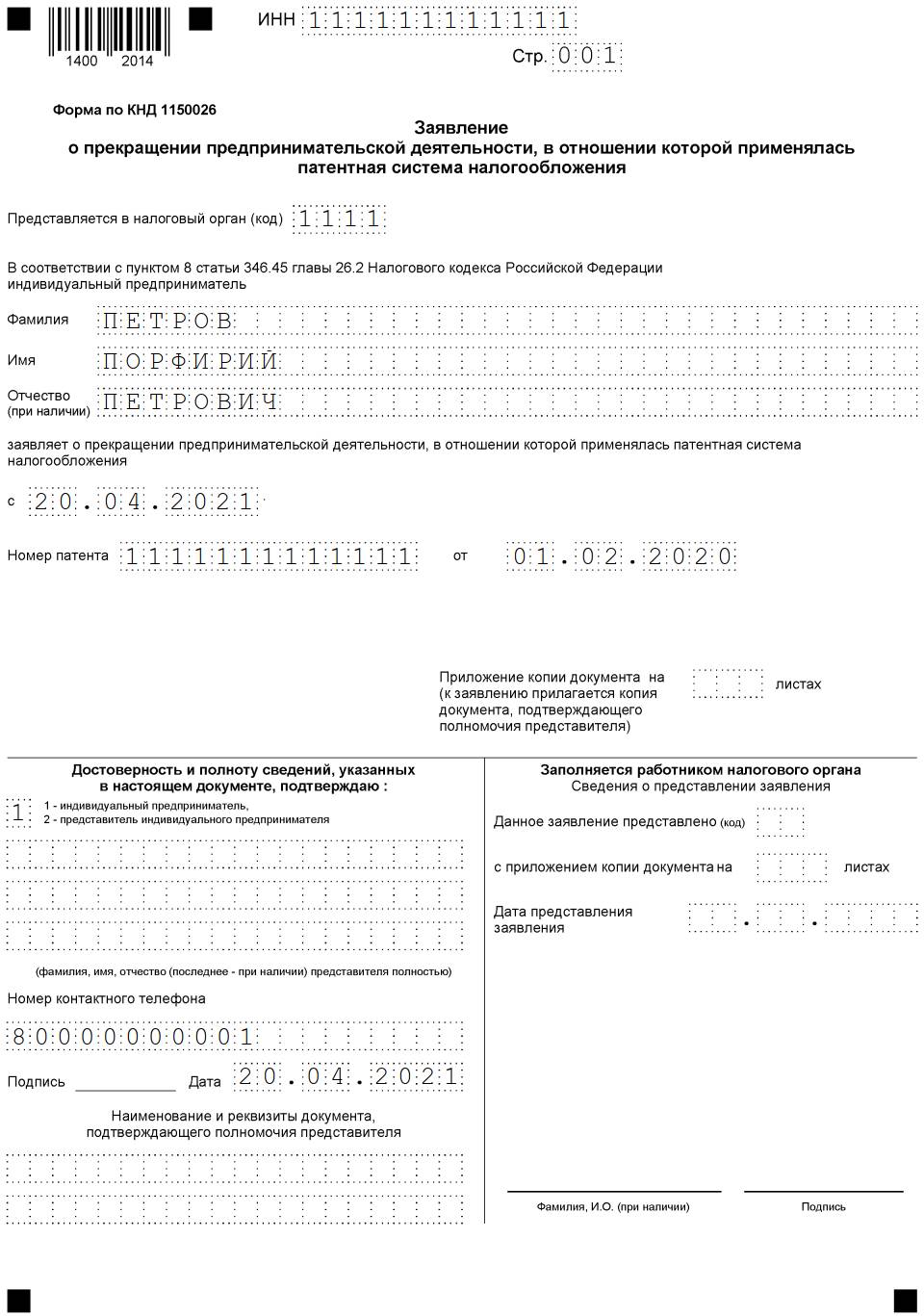

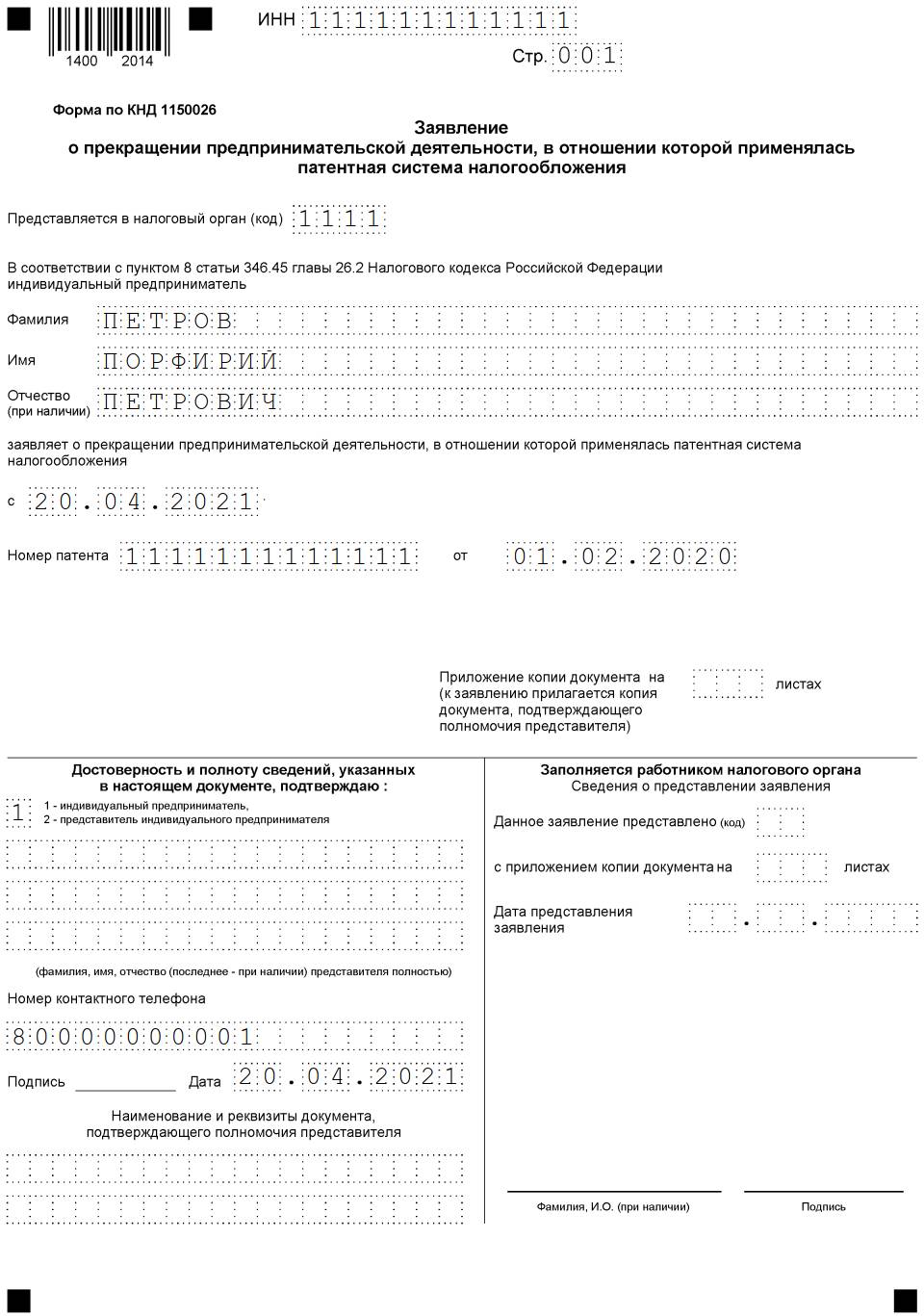

Образец заполнения заявления

Пошаговая инструкция

Следующая пошаговая инструкция по закрытию ИП на патенте без наемных работников раскрывает порядок нужных действий. Потребуется совершить четыре шага.

Шаг 1. Составляем заявление

На бланке формы 25.5-4 указываем следующую информацию:

- код налогового органа, куда собираемся подавать заявление;

- ФИО;

- дата, с которой собираемся досрочно закрыть патент;

- номер патента.

Закрытие патента при закрытии ИП происходит в заявительном порядке. Прекратить работу с использованием ПСН можно и без закрытия ИП.

Шаг 2. Обращаемся в ФНС

Заявление подаем в ФНС (по месту регистрации ИП). Обратиться следует до истечения 10 дней, перед тем как закрыть ИП на патенте без работников в 2021 году или прекратить деятельность. Обращаемся самостоятельно по месту регистрации, или отправляем документы почтой, или оформляем электронную заявку на сайте ФНС.

Шаг 3. Снятие с учета

В течение 5 дней ФНС снимает с учета в качестве плательщика ПСН, и ИП становится плательщиком на общих основаниях.

Шаг 4. Перерасчет

Если ИП уплатил взнос до конца года, но прекращает работу до его истечения, он вправе подать заявление в ФНС о пересчете, если нет — оплачивает пропорционально количеству дней пользования им.

Последствия досрочного закрытия патентной деятельности

Преждевременный отказ от принятой системы налогообложения налагает на ИП определенные последствия. Оформив отказ от патента ИП после его получения через прекращение деятельности, получить новый по этому же ОКВЭД разрешается не ранее 1 января следующего календарного года (п. 8, ст. 346.45 НК РФ).

Если предприниматель поставил себе цель полностью закрыть бизнес, то, помимо добровольного досрочного прекращения деятельности, в отношении которой применялась патентная система, ему важно не забыть сняться с учета ИП, иначе обязанность внесения страховых взносов останется в силе.

Автор: Анна Жлудова, телеграм-канал «Право каждого»

Сегодня вы узнаете:

- Закрытие одной точки – какие могут быть ситуации;

- Прекращение деятельности и как при этом уволить сотрудников.

Содержание

- Закрытие одной точки на ЕНВД

- Прекращение деятельности

- Посчитаем налоги

- Увольнение сотрудников

Закрытие одной точки на ЕНВД

При закрытии одного торгового павильона (магазина или отдела в чужом магазине) могут быть такие ситуации:

- У вас (ООО) несколько магазинов и все находятся в одном городе (районе), т.е. в одной налоговой инспекции;

- Ваши магазины разбросаны по разным налоговым инспекциям, и тот магазин, что вы хотите закрыть, единственный в этой налоговой;

- У вас не только магазины, но и, например, кафе или бар.

В первом случае в данной ИФНС вы, как юридическое лицо и плательщик ЕНВД, без изменений остаетесь на учете, однако, нужно снять с налогового учета обособленное подразделение.

Для этого необходимо заполнить форму ЕНВД-3. При этом в графе «причины снятия с учета» указать 4 (иное). Указать дату снятия с учета – последний фактический рабочий день.

Работа кассы после даты снятия с учета недопустима. При этом, если закрытие магазина временное, закрывать обособленное подразделение не нужно (в противном случае обязательно).

Рассмотрим второй случай. В налоговой инспекции вы полностью снимаетесь с учета. Поэтому, во-первых, необходимо заполнить заявление о снятии с учета (ЕНВД-3), и в графе причина снятия указать 2 (переход на иной режим налогообложения).

Во-вторых, подать в инспекцию форму С-09-3-2 (Сообщение об обособленных подразделениях, которые закрываются организацией). Обязательно в течение трех рабочих дней после закрытия точки.

Третий случай аналогичен первому. У вас остается другой вид деятельности. Поэтому в налоговой инспекции вы остаетесь налогоплательщиком ЕНВД.

Изучим те же ситуации для ИП. В первом (как и в третьем) случае вы остаетесь в этой налоговой инспекции плательщиком ЕНВД. Для закрытия торговой точки необходимо лишь заполнить ЕНВД-4 (Заявление о снятии с учета ИП). В графе «причины» также указывается код «4». Во втором случае в форме ЕНВД-4 в графе «причины» необходимо указать код «2».

Прекращение деятельности

Код причины «1»(прекращение предпринимательской деятельности) в заявлении о снятии с учета (и для ИП, и для ООО) указывается только в случае закрытия юридического лица (либо закрытия ИП) полностью.

Это тот случай, когда у ИП (или ООО) единственный магазин. Либо их несколько и все подлежат закрытию. Но сегодня мы этот случай рассматривать не будем.

Посчитаем налоги

Итак, решение закрыть торговую точку бесповоротное. Необходимо рассчитаться с налоговой инспекцией. Вновь вернемся к нашим ситуациям, приведенным выше.

В первом и третьем случае налог оплачивается до конца месяца, в котором закрылась точка, независимо от даты закрытия. Во втором случае вы снимаетесь с налогового учета полностью. И расчет налога будет пропорционален количеству отработанных в этом месяце дней.

Заполняя декларацию за прошедший квартал, нужно внимательно проверить расчет закрытых точек. В противном случае сложно будет доказать что-то налоговой инспекции, в которой вы уже не стоите на учете.

Повторимся: при заполнении декларации в первом и третьем случае налог не изменяется до конца месяца, в котором закрылся магазин. Во втором случае будет уменьшен, в зависимости от проработанного времени. Срок сдачи декларации не меняется – это двадцатое число месяца, следующего за отчетным.

Пример. Один из магазинов ООО «Шиллинг» закрылся 15 апреля 2021 г. Заполняем декларацию за второй квартал. В первом и третьем случае (см. Закрытие одной точки) в графе 3 второго раздела пишем «30» (полное количество дней апреля). И прочерки во втором и третьем месяце квартала. Во втором случае в графе 3 будет пятнадцать дней и прочерки в последующих месяцах. При заполнении декларации за третий квартал лист второго раздела с этой точкой удаляем.

Не нужно забывать, что при закрытии торговой точки необходимо снять с налогового учета кассовое оборудование. Для этого нужно написать заявление, предъявить паспорт и карточку регистрации ККТ.

Увольнение сотрудников

Следующий очень серьезный и болезненный вопрос: что делать с сотрудниками? Хорошо, конечно, если закрывая один магазин, вы открываете другой.

В этом случае есть возможность весь персонал перевести в новый магазин. Но так бывает очень редко. Поэтому при сокращении сотрудников необходимо соблюсти все процедуры, дабы не нарушить законодательство и «не налететь» на штрафы.

Во-первых, все сотрудники подразделения должны быть оповещены о сокращении за два месяца (приказ под роспись). Им по возможности предлагаются рабочие места на предприятии.

Во-вторых, вы должны подать в Центр занятости населения предварительный список сокращенных сотрудников. По истечении двух месяцев сотрудник увольняется. Ему выплачивается помимо компенсации за неиспользованный отпуск, выходное пособие в размере среднемесячной зарплаты.

Для получения последующих выплат сокращенному работнику необходимо вовремя встать на учет в Центр занятости (у него есть две недели). Если в течение двух месяцев сокращенный не смог трудоустроиться, предприятие ему должно выплатить выходное пособие за второй месяц. Если и далее сокращенный остается безработным – за третий (последний) месяц.

Если ваш сотрудник нашел новое место работы до истечения двух месяцев, ему полагается оплата компенсации со дня увольнения до окончания двухмесячного срока.

Возможен другой вариант. Вы, как работодатель «полюбовно» договариваетесь со своим работником (в трудовой такое увольнение оформляется как «согласование сторон«), при этом у вас друг к другу не возникает в дальнейшем никаких обязательств.

Надеемся, подробно рассмотренная тема была вам полезной. И в подобной сложившейся ситуации вы примите правильные решения, используя полученную сегодня информацию.

Как закрыть патент ИП досрочно:

- Составляем заявление по установленной форме.

- Обращаемся в территориальный орган налоговой службы.

- Снимаемся с учета.

- Производим перерасчет.

Преимущества ПСН

Многие индивидуальные предприниматели оценивают ПСН как один из самых удобных налоговых форматов: они освобождаются от налогов, характерных для других видов налогообложения, и от обязанности сдавать многочисленные налоговые отчеты и декларации. Патентная система налогообложения регулируется главой 26.5 Налогового кодекса РФ (НК РФ). Достаточно вести книгу учета доходов и расходов (КУДиР). Также закон позволяет некоторым ИП на ПСН обходиться без ККТ.

Изменилась форма заявления о прекращении ПСН

ФНС приказом № КЧ-7-3/882@ от 04.12.2020 утверждена последняя версия заявления о прекращении патента ИП, форма 26.5-4, документом дополнительно устанавливается форма уведомления о его выдаче. Изменения потребовались в связи с принятием федерального закона № 8-ФЗ от 06.02.2020, вступившего в силу 01.01.2021. Его нормами установлено, что при утрате права на ПСН предприниматель может перейти не только на общий режим налогообложения, но и на другие специальные режимы.

Приказом ФНС № ЕД-7-3/11@ от 18.01.2021 утвержден новый формат представления заявления в электронной форме. Документ не определяет, можно ли отказаться от патента, если он уже получен в 2021 году, для этого следует руководствоваться нормами главы 26.5 НК РФ. Бланк и формат начинают действовать с 23.01.2021. С этой даты старую форму налоговики принимать не будут.

Прекращение деятельности досрочно

Преимущества патентной системы налогообложения очевидны, но намерения предпринимателя изменяются. Рассмотрим, можно ли закрыть ИП на патенте среди года, до окончания срока его использования.

Патентная система налогообложения по ст. 346.43 НК РФ аннулируется автоматически при подходе сроков окончания действия. В соответствии с п. 5 ст. 346.45 НК РФ патент выдается на срок от 1 до 12 месяцев в пределах календарного года. Таким образом, срок действия ПСН естественным образом заканчивается 31 декабря. Автоматического продления не предусмотрено: если предприниматель хочет работать так же и дальше, ему придется оформить новый.

Налоговый кодекс РФ предусматривает алгоритм, как закрыть ИП на патенте досрочно. Для этого устанавливаются следующие критерии:

- Если ИП добровольно прекращает заниматься той деятельностью, на которую оформлена патентная система.

- Если его бизнес вышел за рамки, предусмотренные требованиями к применяющим ПСН: по выручке (более 60 млн рублей в год) и по численности работников (более 15 человек).

- Если ИП решил досрочно прекратить бизнес, патент при прекращении деятельности ИП тоже закрывается.

С 2021 года расширен перечень видов деятельности, к которым применяются ПСН. К ним стали относиться: химчистка, ремонт бытовой техники, дизайнерская деятельность, туристические услуги и т.д. Обновленный перечень определен в п. 2 ст. 346.43 НК РФ.

Документальное оформление

Для каждого вида досрочного закрытия предпринимательства предусмотрена особая форма заявления.

В первом случае предприниматель заполняет форму, утвержденную приказом ФНС № ММВ-7-3/957@ от 14.12.2012 (приложение 4).

Во втором случае форма утверждена приказом ФНС № ММВ-7-3/250@ от 23.04.2014 (приложение 3).

Образец заполнения заявления

Пошаговая инструкция

Следующая пошаговая инструкция по закрытию ИП на патенте без наемных работников раскрывает порядок нужных действий. Потребуется совершить четыре шага.

Шаг 1. Составляем заявление

На бланке формы 25.5-4 указываем следующую информацию:

- код налогового органа, куда собираемся подавать заявление;

- ФИО;

- дата, с которой собираемся досрочно закрыть патент;

- номер патента.

Закрытие патента при закрытии ИП происходит в заявительном порядке. Прекратить работу с использованием ПСН можно и без закрытия ИП.

Шаг 2. Обращаемся в ФНС

Заявление подаем в ФНС (по месту регистрации ИП). Обратиться следует до истечения 10 дней, перед тем как закрыть ИП на патенте без работников в 2021 году или прекратить деятельность. Обращаемся самостоятельно по месту регистрации, или отправляем документы почтой, или оформляем электронную заявку на сайте ФНС.

Шаг 3. Снятие с учета

В течение 5 дней ФНС снимает с учета в качестве плательщика ПСН, и ИП становится плательщиком на общих основаниях.

Шаг 4. Перерасчет

Если ИП уплатил взнос до конца года, но прекращает работу до его истечения, он вправе подать заявление в ФНС о пересчете, если нет — оплачивает пропорционально количеству дней пользования им.

Последствия досрочного закрытия патентной деятельности

Преждевременный отказ от принятой системы налогообложения налагает на ИП определенные последствия. Оформив отказ от патента ИП после его получения через прекращение деятельности, получить новый по этому же ОКВЭД разрешается не ранее 1 января следующего календарного года (п. 8, ст. 346.45 НК РФ).

Если предприниматель поставил себе цель полностью закрыть бизнес, то, помимо добровольного досрочного прекращения деятельности, в отношении которой применялась патентная система, ему важно не забыть сняться с учета ИП, иначе обязанность внесения страховых взносов останется в силе.

Автор: Анна Жлудова, телеграм-канал «Право каждого»

Из-за отмены ЕНВД перед многими индивидуальными предпринимателями встает вопрос - на какую систему налогообложения перейти? И стоит ли остановить свой выбор на патенте?

В этой статье мы детально разберемся в патенте для ИП, расскажем об условиях перехода на ПСН в 2021 году и разъясним, какие изменения коснутся патентную систему налогообложения в наступающем году.

Что касается пенсионных взносов, то для предпринимателей на патенте исключений не предусмотрено - оплачиваем традиционно, как полагается. Важным условием выбора патента является статус организации, ведь воспользоваться ПСН-ом в России сможет только индивидуальный предприниматель.

Нужна ли касса на патенте

До 1 июля 2021 года ИП на патенте вправе не применять онлайн-кассу. Это правило касается всех предпринимателей следующих категорий:

- ИП без работников при реализации товаров собственного производства;

- Предприниматели, оказывающие услуги без участия наемного персонала;

Предприниматели без работников при выполнении работ.

Налоговый кодекс устанавливает, что налогоплательщики на патентной системы могут не применять онлайн-КТТ, а вместо этого выдавать товарный чек (п. 2.1 ст. 2 Федерального закона № 54-ФЗ). Однако эта льгота НЕ касается следующих видов деятельности на патенте:

- парикмахерские и косметические услуги;

- ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

- техническое обслуживание и ремонт авто- и мототранспортных средств, машин и оборудования;

- оказание автотранспортных услуг;

- ветеринарные услуги;

- проведение занятий по физической культуре и спорту;

- оказание услуг по перевозке водным транспортом;

- ведение охотничьего хозяйства и осуществление охоты;

- занятие медицинской или фармацевтической деятельностью;

- услуги по прокату;

- розничная торговля, услуги общественного питания;

- производство молочной продукции;

- товарное и спортивное рыболовство и рыбоводство;

- ремонт компьютеров и коммуникационного оборудования.

Во всех перечисленных случаях ИП обязан применять онлайн-ККТ при любых оборотах, даже если у него нет сотрудников.

При заключении первого трудового договора (если ваше направление - услуги) вы обязаны в течение 30 рабочих дней приобрести и установить кассовый аппарат.

Также те, кто в одиночку оказывает услуги, независимо от СНО, до 1 июля 2021 года вместо кассового чека должны выдавать клиентам бланки строгой отчетности.

Что изменится в 2021 году

С 2021 года региональные власти имеют полную свободу в назначении патента, больше не нужно выбирать из перечня в ст. 346.43 Налогового кодекса. Практика показывает, что региональные перечни близки к федеральному.

Узнать о видах деятельности, которые подходят под действие ПСН, можно в соответствующем нормативном акте той местности, где основан и ведется ваш бизнес.

На патент не могут рассчитывать:

- организации, работающие в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом (п.6 ст.346.43 НК РФ);

- ИП, которые реализуют подакцизные товары, указанные в подпунктах 6 - 10 пункта 1 статьи 181 НК РФ, а также маркированные товары - лекарства, обувь, одежда, принадлежности к одежде, изделия из натурального меха (полный перечень в пп.1 п. 3 ст.346.43 НК РФ)

Меняем ЕНВД на ПСН

С 1 января 2021 года вступают в силу изменения, предусмотренные Федеральным законом от 23.11.2020 № 373-ФЗ:

- ИП на ПСН, как и на ЕНВД, имеют право право уменьшать сумму налога, исчисленную за налоговый период, на страховые взносы;

- Расширен список видов деятельности, при которых может применяться ПСН: деятельность автостоянок, ремонт, техническое обслуживание и мойка автотранспортных средств;

Теперь ограничения по площади магазинов и заведений общепита увеличены с 50 до 150 кв.м.

Предпринимателей, которые применяли ЕНВД в последнем квартале 2020 года и решили перейти на ПСН с 2021, может коснуться ситуация, когда в регионе еще не принят обновленный закон о патенте. На этот случай налоговая предусмотрела “временный” патент. Максимальный срок его действия составляет три месяца, но не позднее 31 марта 2021 года.

Этот “временный” патент действует для четырёх видов деятельности:

- Стоянка для транспортных средств - 1 м² обойдется в 50 руб.;

- Розничная торговля с площадью торгового зала от 50 до 150 м² по каждому объекту - 1м² торговой площади обойдется в 1800 руб;

- Услуги общепита с площадью зала обслуживания от 50 до 150 м² по каждому объекту - каждый 1м² оплачивается 1000 руб;

- Ремонт, техобслуживание автотранспорта и мототранспорта, мотоциклов, машин и оборудования, мойка, полировка и аналогичные услуги - 12 000 на каждого работника, включая самого ИП.

Сколько стоит патент в России

Прежде чем покупать патент, рекомендуем рассчитать его стоимость. Это можно сделать бесплатно на сайте ФНС.

После сравнения с налоговой нагрузкой на других льготных режимах - например, УСН, вы сделаете правильный выбор. Кроме того, на стоимость патента влияет физический показатель: количество работников, транспортных средств, торговых точек, объектов для сдачи недвижимости и др.

Чтобы верно рассчитать размер налога на ПСН, необходимо знать потенциально возможный годовой доход по региону и физический показатель выбранного направления бизнеса.

Выдается патент на срок от 1 до 12 месяцев, что бывает довольно выгодно для сезонного бизнеса.

Если вы все-таки решили купить патент

Чтобы перейти на патентную систему налогообложения, подайте в налоговую инспекцию по месту ведения деятельности заявление по форме 26.5-1. Если вы только регистрируете ИП, и при этом адрес вашей прописки и местоположение будущего бизнеса находятся в одном муниципальном образовании, то подать заявление можно сразу с документами на регистрацию индивидуального предпринимателя. В этом случае патент вам выдадут вместе со свидетельством ИП. Если вы планируете развивать бизнес в регионе, где не прописаны, то заявление по форме 26.5-1 у вас примут только после регистрации ИП. Подается заявление не позднее 10 дней до начала деятельности.

Остались вопросы? Менеджеры ДЕНВИК с удовольствием проконсультируют вас и подберут решение для любого вида бизнеса!

Бизнес, не приносящий прибыли, не должен превращаться в чемодан без ручки. От убыточного магазина стоит избавиться – чем раньше, тем лучше. Как быстро это происходит? Нужно ли предпринимателю уведомлять налоговую о закрытии торговой точки?

Когда и как необходимо уведомлять налоговую о закрытии

Понятия «ликвидация ИП» не существует. Индивидуальный предприниматель – физическое лицо. Ликвидировать его невозможно, здесь уместен термин «закрытие». Но процедура эта, независимо от того, как ее назвать, сложна – не проще открытия ИП. Даже ликвидация одного из магазинов сопряжена со сбором документов и посещением налоговой.

Предприниматель платит взносы и подает декларацию до тех пор, пока торговая точка не закрыта официально. Отсутствие коммерческой деятельности не освобождает от налогов.

Владелец бизнеса владеет несколькими торговыми точками, одна из которых стала менее прибыльной. Это наиболее распространенная причина закрытия. Всегда ли процедура предполагает посещение налоговой?

При закрытии убыточной точки предприниматель снимается с учета по ЕНВД. Сделать это он обязан в течение следующего месяца. Заполняется заявление и подается в налоговую. Используется форма ЕНВД-4. Налоги начисляются до тех пор, пока не рассмотрено заявление, даже если коммерческая деятельность уже не ведется.

Нужно ли заполнять заявление ЕНВД-4 предпринимателю, у которого есть, помимо убыточного магазина, еще один или несколько? Порядок отчетности зависит от того, сколько точек открыто на ЕНВД и где они находятся. Предприниматели часто открывают филиалы в разных городах, а значит регистрируют каждых из них в разных муниципальных образованиях.

Возможны две ситуации:

- У предпринимателя несколько точек и все они находятся в пределах одного города.

- Магазины (или предприятия общепита) находятся на учете в налоговых, принадлежащих к разным регионам.

В первом случае предприниматель остается плательщиком ЕНВД в инспекции, в которой он зарегистрирован. Если ИП зарегистрировал как плательщик в разных регионах, ему придется оповестить местный налоговый орган – тот, где он встал на учет при открытии точки, которая не оправдала ожиданий. В форме ЕНВД-4 в первом случае в графе «причины» указывают код «4». Во втором – код «2». В этой графе «1» указывается только тогда, когда ИП совсем прекращает существование. Подать декларацию нужно не позднее 20-го числа следующего месяца.

Каков размер госпошлины при закрытии точки? Эта сумма примерно в пять раз меньше той, что оплачивает будущий коммерсант при регистрации ИП. В 2018 году она составляет 160 р. Но при закрытии одного из магазинов оплачивать госпошлину не нужно.

Налоги и торговые сборы при закрытии

Расчет платежей зависит от конкретной ситуации. Если предприниматель ведет деятельность в одном регионе, налог он должен оплатить до конца месяца. Если в разных – с налогового учета придется сняться полностью, то есть расчет пропорционален количеству дней, отработанных в этом месяце.

Увольнение сотрудников

Как сократить штат, не нарушая закона? Это один из самых болезненных вопросов, с которыми сталкивается владелец бизнеса при закрытии одной из точек. Когда магазин переносится в другое место, ответ ясен: сотрудников можно перевести на другую точку. Но это бывает редко. В большинстве случаев увольнение сотрудников неизбежно. И здесь, многие совершают ошибки, которые приводят к штрафам.

Сотрудников нужно ставить в известность за два месяца до закрытия точки. Не на словах – составить приказ и дать на подпись. По возможности работникам нужно предложить другие места. Кроме того, в Центр занятости населения следует подать перечень сотрудников, попавших под сокращение. Спустя два месяца после подписания приказа они уволены. Им выплачены компенсации, выходное пособие.

Если сотруднику после увольнения не удается трудоустроиться, а он стоит на учете в Центре занятости, прежний работодатель выплачивает ему пособие и в первый, и во второй, и в третий месяц. Дабы избежать лишних обязательств, лучше оформить увольнение по согласованию сторон.

Рекомендации

Читайте также: