Псб документы для налоговой

Опубликовано: 24.07.2024

Промсвязьбанк – одна из самых крупных коммерческих банковских организаций на территории Российской Федерации, которая расположилась в ТОП-10 наиболее надёжных и безопасных финансовых групп.

Он специализируется не только на оказании банковских услуг, ведь Промсвязьбанк находится в числе многофункциональных организаций.

Его сервис подойдёт и тем, кто нуждается в брокерских услугах, и тем, кто желает просто зарегистрировать индивидуальный инвестиционный счёт.

На посреднические услуги и возможность заключения договора можно рассчитывать, придя в любой офис банка. Сегодня у него больше 250 подразделений на территории России, но получение высококвалифицированного обслуживания возможно также в Индии, Казахстане, Китае, на Украине и Кипре.

ИИС от Промсвязьбанка – брокерский счёт, который позволяет клиенту осуществлять деятельность в соответствии с условиями специального налогового режима.

- Возможности ИИС

- Открытие ИИС в Промсвязьбанке

- Как открыть ИИС в офисе Промсвязьбанка?

- Перечень актуальных тарифов

- ПСБ День

- ПСБ Месяц

- Обязательные условия регистрации ИИС в Промсвязьбанке

- Отзывы клиентов об ИИС Промсвязьбанка

Возможности ИИС

ИИС представляет из себя разновидность брокерского счёта. При заключении договорных отношений с банком на сервис, клиент выказывает ему своё доверие и передаёт право действовать в качестве брокера в дальнейшем.

Иными словами, банк имеет полное право распоряжаться вверенными ему средствами на счёте клиента. Владелец счёта может отправлять банковским работникам заявки на покупку или продажу ценных бумаг и вывод средств от их продажи на мастер-счёт.

Существуют некоторые особенности индивидуального инвестиционного счёта, установленных законодательством РФ, они выделяют ИИС из ряда стандартных брокерских счетов:

- у одного физического лица может быть лишь один инвестиционный счёт;

- ИИС может быть открыт только в рублёвом эквиваленте;

- счёт может быть использован исключительно в операциях с участием российских ценных бумаг;

- на протяжении 1 календарного года владелец может внести на счёт максимум 1 млн. руб.;

- при использовании индивидуального инвестиционного счёта у его владельца есть право на получение налоговых вычетов.

Всеми перечисленными выше свойствами обладает каждый инвестиционный счёт, независимо от выбранного брокера.

Кроме того, каждая брокерская компания может выставить свои условия пользования данным финансовым инструментом. Теперь стоит более подробно рассмотреть уникальность ИИС в Промсвязьбанке.

Открытие ИИС в Промсвязьбанке

Банк предоставит услугу регистрации индивидуального инвестиционного счёта любому клиенту, который достиг совершеннолетия.

При условии, что гражданин уже является клиентом данной банковской структуры, открытие будет для него ещё проще, чем обычно. Однако и те, кто решил воспользоваться услугами банка впервые, легко и просто обзаведутся данным финансовым инструментом.

Важно помнить, что при отсутствии гражданства РФ открыть ИИС в Промсвязьбанке все равно получится. Для этого понадобится регистрация в налоговом органе в качестве налогового агента России.

Действующий клиент Промсвязьбанка имеет право на оформление соглашения и регистрацию ИИС в удалённом порядке.

Данная функция доступна, если есть доступ к интернет-банкингу ПСБ-Ритейл. Открытие ИИС в Промсвязьбанке проходит в пару этапов:

- прежде всего, нужно осуществить вход в учётную запись;

- далее вводят электронный номер сделки;

- заключается контракт, если есть открытый расчётный счёт и соглашение о комплексном сервисе.

Есть и другой вариант регистрации ИИС – с помощью веб-банкинга. Чтобы воспользоваться им, понадобится так же, как и в предыдущем способе регистрации, код сделки.

После клиент отправляет заявку оператору, который в ближайшее время должен связаться с клиентом и проконсультировать его, по необходимости предоставить помощь в вопросе выбора географически близкого офиса Промсвязьбанка. В отделении завершится процесс оформления.

Инвестор, не являющийся клиентом банка, но желающий получить доступ к индивидуальному инвестиционному счёту, обязан выполнить несколько простых условий:

- составление и регистрация заявки – она поможет потенциальному клиенту получить консультацию сотрудника банковской организации;

- чтобы заполнить заявку, нужно перейти на официальный сайт и найти раздел под названием Частным лицам, затем – в Инвестиционные услуги, далее – в «Открыть ИИС»;

- менеджер должен в скором времени перезвонить заявителю и уточнить место и удобное время для подписания договорных отношений;

- чтобы подписать договор, клиенту понадобится оригинал паспорта.

Как открыть ИИС в офисе Промсвязьбанка?

Новый клиент банка может посчитать более удобным вариантом личное посещение офиса для регистрации ИИС.

Для этого нужно заблаговременно договориться о встрече с одним из специалистов, набрав номер службы поддержки клиентов: 8 800 333 03 03. Чтобы визит был плодотворным, стоит взять с собой некоторые личные документы:

- паспорт гражданина РФ;

- ИНН;

- СНИЛС.

Стоит обратить внимание на то, что лица, не являющиеся гражданами России, кроме указанных выше документов должны будут иметь при себе миграционную карту, либо вид на жительство, либо документ, который может подтвердить их законность пребывания в стране.

Также понадобятся документы, которые подтвердят состояние на учёте в налоговом органе.

Обработав все перечисленные документы, сотрудник Промсвязьбанка заполнит форму договора на комплексный сервис, если такового ещё нет, и договор доверительного управления ИИС.

Клиент напишет заявление, в котором изложит просьбу открыть на него ИИС, выберет тарифный план и вид налогового вычета. Есть и некоторые другие опции, которые доступны всем. Здесь на месте получится изучить доступные условия открытия ИИС в Промсвязьбанке.

Заявление понадобится банку в двух экземплярах, один останется у клиента (предварительно помеченный банковской организацией о том, что заявление принято), второй заберёт менеджер Промсвязьбанка.

Помимо заявки в результате подписания договора клиент получает ксерокопию договора на обслуживание и реквизиты личного инвестиционного счёта. Если судить по имеющимся отзывам, самый сложный случай оформления ИИС займёт не больше 1 часа.

Очень важно знать, что пополнение инвестиционных счетов сразу же после того, как они были открыты, не является обязательным условием пользования. Счёт может быть без денег столько, сколько угодно владельцу. И если операций со счётом не производили, банковская структура не потребует комиссионных сборов.

Перечень актуальных тарифов

У Промсвязьбанка есть несколько тарифов на ИИС, все они имеют общие моменты:

- Открытие ИИС не оплачивается клиентом.

- Порога минимального взноса нет.

- Срок существования – минимум 3 года.

- За ведение счёта средств не взимают.

- Клиенту открыт доступ к ПО для управления своим счётом на безвозмездной основе.

- Оплачивать по счёту владелец должен только за проведённые операции. Величину платы банковское учреждение определит, опираясь на сумму оборота.

Итак, есть несколько действующих тарифов.

ПСБ День

- Обороты в день могут быть (в млн. руб.): до 1 млн. с комиссией за сделку в Промсвязьбанке 0.05%;

- от 1 до 5 – 0.04%;

- от 5 до 10 – 0.03%;

- от 10 до 20 – 0.025%;

- от 20 до 100 – 0.02%.

ПСБ Месяц

Ежемесячный оборот в месяц может иметь следующие условия (в млн. руб.):

- до 50 – 0.08%;

- от 50 до 150 – 0.03%;

- от 150 до 200 – 0.02%;

- от 200 до 500 – 0.015%;

- более 500 – 0.01%.

Банковское учреждение облагает комиссионным сбором не каждую операцию отдельно, а в соответствии с общим объёмом услуг, предоставленных держателю счёта за определённый временной промежуток.

С владельца тарифа День будут взимать плату за обслуживание ежедневно, в конце работы. Те, кто выбрал тариф Месяц, должны производить оплату брокерских услуг в дату последнего торгового дня в месяце.

В остальном условия обслуживания ИИС в Промсвязьбанке выгодные в сравнении с аналогичными предложениями от других банков.

Обязательные условия регистрации ИИС в Промсвязьбанке

Для открытия индивидуального инвестиционного счёта в такой коммерческой организации, как Промсвязьбанк, нужно обязательно являться её клиентом.

Это обязательное условие, при котором возможна полноценная работа с инвесторами. Всё потому, что пополнение ИИС возможно исключительно с того счёта, который был открыт в банке-брокере.

Все финансовые средства в самом начале будут зачислены именно туда, а уже после переведены на индивидуальный инвестиционный счёт. Кстати, перевести средства можно будет в автоматическом режиме. Для этого понадобится установить соответствующие настройки в личном кабинете.

Чтобы пополнить мастер-счёт, существует ряд вариантов и возможностей:

- посредством банкоматов и терминалов;

- в кассе банковской организации;

- воспользовавшись безналичным переводом средств из стороннего банка;

- посредством мобильного приложения;

- через интернет-банкинг.

Следует знать, что банк имеет право списывать комиссионные с инвесторского мастер-счёта за операции по ИИС. Но это произойдёт только в случае, когда на самом ИИС для этого не окажется нужной суммы.

Отзывы клиентов об ИИС Промсвязьбанка

Богдан

Первый недостаток – отсутствие интернет-кабинета брокерского счета. Было удобно иметь возможность видеть в какое время какие проводились транзакции, а не просто смотреть ежедневную рассылку отчетов в таблице. Интернет банкинг от ПСБ очень удобный и мне он нравится, но если расширить функционал до интернет-брокера, то цены ему не было бы.

Александр

Как клиент вижу несколько преимуществ – быстрая служба поддержки и несколько серверов для обработки заявок. В целом работа с брокерским кабинетом меня устроила.

Сергей

На начало 2019 года Промсвязьбанк предлагает самые выгодные тарифы для торговли на фондовых биржах для новичков, это меня и приманило сотрудничать с этим банком. При возникновении вопросов рекомендую обратиться в службу поддержки, они обычно быстро отвечают.

Открыть спецсчет

- Для чего нужен спецсчет

- Специальный счет в Промсвязьбанке

- Тарифы на открытие спец счета

- Как открыть спецсчет в Промсвязьбанке

- Новым клиентам банка

- Действующим клиентам ПСБ

- Какие нужны документы для спецсчета

- Для индивидуальных предпринимателей

- Для юридических лиц

- С какими площадками работает ПСБ

- Отслеживание событий по спецсчету

- Банковская гарантия от Промсвязьбанка

- Аккредитация на торговых площадках

- Отзывы от тендерных клиентов Промсвязьбанка

Обратите внимание , в ПСБ с 1 апреля по 30 июня 2021 года действует акция «Двойная выгода» для новых клиентов! По ней поставщик при открытии специального и расчетного счетов получает до 4% на остаток средств по каждому из счетов при участии хотя бы в одном тендере по 44 или 223 ФЗ в течение 3-х месяцев.

Обратите внимание , у Промсвязьбанка с 1 октября 2020 по 31 декабря 2020 года действует выгодная акция «Победа за наш счет»! По ней банк суммарно возвращает до 20 000 рублей за комиссии, уплаченные поставщиками в пользу торговых площадок за победу в торгах.

Для чего нужен спецсчет

Средства, на спецсчете, используются для обеспечения заявок на участие в аукционах и конкурсах. На время выбора победителя нужная сумма блокируется банком, а после подведения итогов «размораживается».

Правом на открытие спецсчетов наделены 23 российских банка (Распоряжение Правительства РФ № 1451-р от 13 июля 2018 года). В него входят Альфабанк, Открытие, Совкомбанк, ВТБ, Точка, Промсвязьбанк и другие.

Специальный счет в Промсвязьбанке

Промсвязьбанк – один из немногих банков, позволяющий клиентам иметь отдельный спец счет или использовать обычный расчетный счет в качестве специального.

Есть у ПСБ и другие преимущества:

- бесплатное открытие счета;

- бесплатное обслуживание;

- бесплатное подключение к интернет-банку;

- услуга онлайн-резервирования;

- ежемесячное начисление % на остаток (прогрессивная шкала);

- бесплатная блокировка и разблокировка средств;

- бонус в виде бесплатного ведения р/с в течение 6 месяцев;

- использование спецсчетов на любой электронной торговой площадке.

Промсвязьбанк оказывает участникам госзакупок комплексные услуги. Клиентам доступны бумажные и электронные банковские гарантии, факторинг, кредиты для бизнеса, депозиты с повышенными ставками, РКО.

Тарифы на открытие спец счета

Для старых и новых клиентов Промсвязьбанк предлагает единый тариф обслуживания специальных счетов.

Действующим клиентам ПСБ

Клиенты, у которых есть расчетный счет в Промсвязьбанке, могут получить специальный счет двумя способами:

- Использовать текущий р/с в качестве специального.

- Открыть отдельный спецсчет.

В обоих случаях заявление можно подать:

- лично в обслуживающем отделении банка;

- дистанционно через систему PSB On-Line (если подключен интернет-банк и есть USB-ключ).

О готовности спецсчета сотрудник ПСБ сообщает через систему ДБО, в разговоре по телефону или по SMS. После этого останется только получить договор обслуживания.

Какие нужны документы для спецсчета

Все клиенты для открытия специального счета в Промсвязьбанке заполняют два основных документа:

- Заявление об открытии (ставится галочка в пункте про спецсчет).

- Договор на открытие (подписывается в офисе или у менеджера банка).

Действующим клиентам ПСБ дополнительно нужно написать Письмо об актуальности ранее поданных учредительных документов. Новые клиенты предоставляют бумаги, исходя из организационно-правовой формы бизнеса.

Для индивидуальных предпринимателей

ИП без расчетного счета в Промсвязьбанке подают:

- анкету ИП;

- оригинал и копию паспорта;

- документы о финансовом положении (налоговые декларации и т.д.);

- дополнительные документы, зависящие от специфики бизнеса (лицензии, сертификаты и т.д.).

Сведения о постановке на учет в ФНС и выписку из ЕГРИП подавать не нужно – эти данные специалисты берут с официального электронного ресурса налоговой службы.

Для юридических лиц

Юрлица для открытия специального счета подают:

- анкету юридического лица;

- оригинал и копию паспорта руководителя организации;

- учредительные документы (устав, учредительный договор);

- финансовую отчетность (если деятельность ведется больше 3 месяцев);

- бумаги, подтверждающие полномочия единоличного исполнительного органа (протокол, решение, выписку);

- дополнительные документы, если они требуются для ведения конкретного вида бизнеса (лицензии, сертификаты, разрешения и т.д.).

Сведения о регистрации ЮЛ специалист банка получает самостоятельно с официального сайта ФНС.

С какими площадками работает ПСБ

Открытый в Промсвязьбанке спецсчет можно использовать для обеспечения заявок на любой из 8 электронных торговых площадок (Распоряжение Правительства РФ № 1447-р от 12 июля 2018 года).

Отслеживание событий по спецсчету

В Промсвязьбанке представлен широкий спектр возможностей для получения информации по специальному счету. Для проверки предусмотрены:

- Классический интернет-банк , а также мобильное приложение «PSB Мой Бизнес». Подключение и использование обоих методов бесплатно. Через мобильное приложение можно удобно связаться и поговорить со специалистом в чате.

- СМС-информирование (услуга не обязательна). Стоимость при ежемесячном списании 199 рублей в месяц. При оплате сразу на год действует скидка – 2000 рублей за год.

- Кодовое слово (функция также отключается). Предназначена для получения сведений о состоянии тендерного счета по горячей линии. Все, что нужно – набрать номер ПСБ, назвать ИНН и кодовое слово. Оператор посмотрит интересующую данные. Стоимость – 150 рублей в месяц либо 1 350 рублей в год. При открытии только одного спецсчета – бесплатна.

Банковская гарантия от Промсвязьбанка

Промсвязьбанк выдает банковскую гарантию для обеспечения заявок и исполнения контрактов (по 44-ФЗ и 223-ФЗ) на сумму до 150 миллионов руб. Кроме этого, банк может оформить электронную БГ без личного посещения отделения, залогов и поручителей.

Аккредитация на торговых площадках

Аккредитация на одной из федеральных электронных площадок – обязательное условие для открытия специального счета в Промсвязьбанке. Поэтому предпринимателям, еще не участвовавшим в электронных торгах, необходимо сначала пройти аккредитацию, а уже потом обращаться в банк.

С 1 января 2019 года изменился порядок аккредитации участников электронных закупок. Теперь сведения о ИП и юридических лицах хранятся в реестре Единой информационной системы госзакупок (ЕИС), в которой и нужно проходить аккредитацию.

Отзывы от тендерных клиентов Промсвязьбанка

Индивидуальные предприниматели и юридические лица, уже открывшие спецсчет для обеспечения заявок в Промсвязьбанке, положительно отзываются об условиях и обслуживании. Вот некоторые из них:

Клиентом ПСБ являюсь уже давно. Из-за этих нововведений пришлось открывать специальный счет. Р/с для этого использовать не стал – открыл новый дистанционно через PSB On-Line, никуда ехать не пришлось. Личный менеджер проинформировал об открытии спецсчета уже на следующий день и выслал заявление и договор. Пока счет для госзакупок не использовал, поэтому тут сказать ничего не могу.

Михаил Тарасов, Москва

Наша компания обслуживалась в другом банке, но его не оказалось в списке уполномоченных. Поэтому экстренно подбирали новый. В Промсвязьбанке понравилось, что можно не плодить счета и использовать расчетный в качестве специального. Выбрали тариф «Плати меньше», 399 рублей для МО немного. Уже даже успели поучаствовать в торгах. Деньги со счета выводить не стали, чтобы начислялся процент. В прошлом месяце ставка была 2%.

ООО «Гиперток», Балашиха

Кредитование стало одной из самых востребованных услуг за последнее время. Потребительское кредитование, ипотечное, автокредитование, кредитные карты, рефинансирование, кредиты для военных, а также для пенсионеров – все эти виды займов предоставляет Промсвязьбанк.

Для оформления данных видов займов необходимо предоставлять в Промсвязьбанк пакет документов. Для каждой категории заемщиков требуются свои необходимые документы, для подачи заявки. Неизменным и самым главным документом является паспорт, без которого оформление кредита невозможно. Так какие же документы требуются для оформления кредита?

Документы для оформления кредита в Промсвязьбанке

Для оформления потребительского кредита в Промсвязьбанке требуется собрать необходимый пакет документов в зависимости от категории заемщика.

Для оформления кредита заемщик заполняет Анкету, где прописываются все персональные данные, место жительства, адрес прописки, сведения о доходах, наличие зарегистрированного имущества заемщика, а также указывается сумма, которая необходима клиенту и номер карты, на которую будет произведено зачисление одобренной суммы и с которой будет списываться ежемесячная плата за кредит. Данную анкету заемщик может заполнить самостоятельно, скачав с сайта Промсвязьбанка, и непосредственно в отделении, вместе со специалистом. Правильность заполнения анкеты играет большую роль в одобрении кредита.

Если анкета заполняется для военнослужащего, то в графе, где указывается прописка, должна быть обязательно указана постоянная прописка, а также временная, по месту прохождения службы.

Документы, подтверждающие личность

Как правило, основным документом, подтверждающим личность заемщика, является паспорт гражданина РФ. Проживающий и зарегистрированный на территории России гражданин имеет возможность по месту прописки обратиться в ближайшее отделение Промсвязьбанка за получением займа. Если постоянной прописки у клиента не имеется, то требуется предоставить временную прописку, на срок действия которой будет оформляться кредит.

Документы, подтверждающие доход

Как уже говорилось, для каждой категории заемщика необходимо предоставление индивидуального пакета документов.

Для подтверждения доходов работающим физическим лицам необходимо предоставить справку 2- НДФЛ. Справка должна содержать сведения о доходах минимум за последние шесть месяцев. Срок действия справки составляет 30 дней со дня ее получения.

Если клиент Промсвязьбанка находится на зарплатном проекте, то предоставление данной справки не требуется: Промсвязьбанк самостоятельно отслеживает размер зачислений заработной платы заемщика. Если по каким-либо причинам зачисления заработной платы не поступали на карту в течение 6 месяцев, клиент обязан предоставить справку 2-НДФЛ в соответствии с условиями Промсвязьбанка. Стоит понимать, что некоторые работодатели производят зачисления заработной платы на карту Промсвязьбанка без заключения договора с банком, бухгалтерия зачисляет зарплату по предоставленному ей номеру счета, который не привязан к зарплатному проекту. В данном случае клиенту зачисляются денежные средства со статусом «прочие зачисления», когда зарплатному клиенту зачисления производятся со статусом «зачисление зарплаты». Если такая ситуация произошла, то необходимо предоставлять документы на общих условиях.

Предоставлять справку 2-НДФЛ не требуется и пенсионерам, которые получают пенсию на карту Промсвязьбанка. В случае, если пенсионер не получает пенсию на карту Промсвязьбанка, необходимо предоставить выписку из ПФР о получении пенсии за последний месяц. Данная справка так же действует в течение 30 дней с момента ее выдачи. Если клиент имеет иной вид дохода, который может документально подтвердить (для того чтобы увеличить сумму одобрения по кредиту), то в данном случае предоставление справок необходимо.

- Работающим пенсионерам необходимо предоставлять справку с места работы, если доход не зачисляется на карту Промсвязьбанка. При таком раскладе при заполнении анкеты, где указывается доход заемщика, нужно будет указывать что-то одно: либо оформлять кредит в качестве пенсионера, либо физического лица, получающего заработную плату.

- Если пенсионер работающий получает и пенсию, и зарплату на карту Промсвязьбанка, то оформление идет по той категории заемщика, где доход выше, а другое официальное зачисление будет учитываться как дополнительный подтвержденный доход.

- Если заемщиком является индивидуальный предприниматель, то в его случае необходимо предоставить налоговую декларацию в зависимости от вида ведения отчетности. Если декларация сдается ежеквартально, то представляются сведения за два отчетных периода (за два квартала), а если декларация годовая, то предоставляется за предыдущий год.

- Если клиент военный, то для него действуют такие же условия, как и для работающего заемщика, а именно – справка 2-НДФЛ. Военные, также могут находиться на зарплатном проекте Промсвязьбанка. В этом случае предоставление справок не требуется.

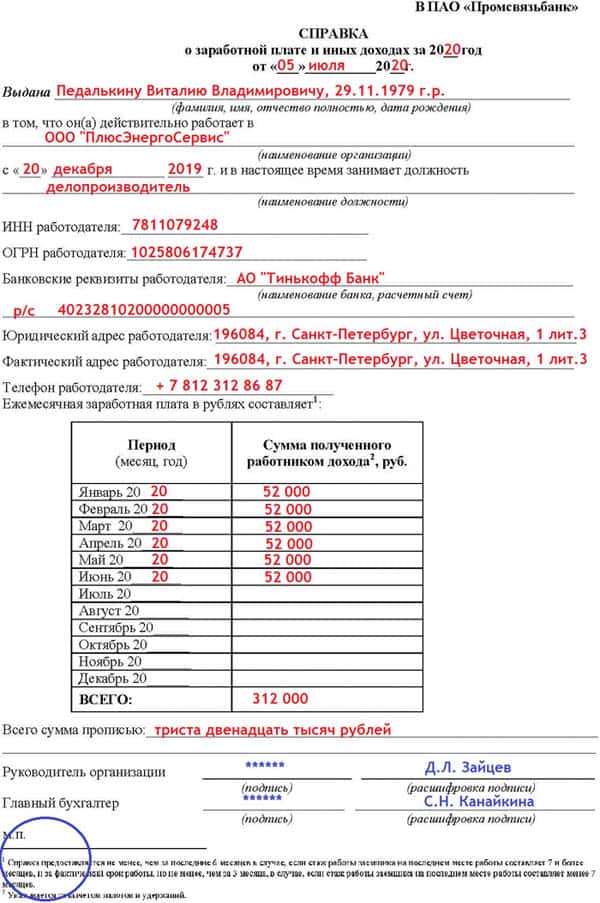

Справка по форме Промсвязьбанка

Если клиент Промсвязьбанка не имеет возможности предоставить подтверждение своего дохода в виде справки 2-НДФЛ, то Промсвязьбанк предлагает заполнить справку по форме Промсвязьбанка. В данной справке также прописывается место работы, стационарный номер телефона организации, доход, должность заемщика и юридический адрес компании.

При проверке предоставленной справки служба безопасности сверяет доход, прописанный в справке, со средним доходом в регионе по аналогичной должности. Если идет завышение дохода, то заявка по данному клиенту отклоняется.

Справку по форме Промсвязьбанка можно скачать на официальном сайте. Заполнять справку обязан сотрудник организации, имеющий на то должностное право, это либо руководитель, либо главный бухгалтер. Справка должна быть заверена подписью начальника организации, лицом, заполняющим данную справку, а также печатью.

Документы, подтверждающие трудоустройство

Для подтверждения трудоустройства необходимо предоставить следующие документы:

Копию трудовой книжки.

Копия трудовой книжки должна соответствовать требованиям Промсвязьбанка, а именно, копия трудовой книжки должна быть заверена на каждом листе следующим образом:

- Копия верна;

- ФИО лица, заверяющего трудовую книжку;

- Дата;

- Подпись;

- Печать.

На последнем листе трудовой книжки необходимо прописать следующее:

- Копия верна;

- ФИО должностного лица;

- Подпись;

- Фраза «работает по настоящее время»;

- Дата;

- Печать.

Если будет отсутствовать хотя бы один пункт, то трудовая книга будет недействительна.

- Для индивидуальных предпринимателей необходимо предоставить ИНН организации и ОГРН. Данные справки должны быть предоставлены в оригинале, а также необходимо при себе иметь копии данных документов.

- Для военных клиентов необходимо предоставить справку о прохождении военной службы, где должна быть прописана длительность контракта.

- Для пенсионеров, которые не получают пенсию на карту Промсвязьбанка, необходимо предоставить пенсионную книжку;

- Для клиентов, находящихся на зарплатном проекте Промсвязьбанка, предоставление заверенной копии документов не требуется. Все данные о месте работы заемщика передаются бухгалтерией организации в бухгалтерию Промсвязьбанка для открытия зарплатного счета;

Заемщикам, предоставляющим справку по форме Промсвязьбанка, также требуется предоставление заверенной копии трудовой книжки в соответствии с требованиями Промсвязьбанка.

Дополнительные документы для физических лиц

Дополнительные документы предоставляются в зависимости от вида кредита, на который подается заявка.

- Если подается заявка на ипотеку, то требуется дополнительно предоставление документов со-заемщиков, а также поручителей. Если кредит будет одобрен, то имеется дополнительный список документов, связанный с оформлением приобретаемого жилья.

- Если подается заявка на автокредитование, то здесь в Промсвязьбанк предоставляется ПТС, договор купли-продажи на автомобиль, справка, подтверждающая внесение первоначального взноса и подтверждение оформления полиса КАСКО.

- Если запрос на кредитную карту, то пакет документов такой же, как и для потребительского кредитования.

- Для оформления потребительского кредита, помимо паспорта, справок, подтверждающих доход и трудоустройство, Промсвязьбанк может запросить дополнительные документы, к примеру, СНИЛС либо водительское удостоверение. По номеру СНИЛС Промсвязьбанк может проверить обязательные отчисления, а по серии и номеру водительских прав – неоплаченные штрафы ГИБДД.

Как оформить кредит в Промсвязьбанке

Промсвязьбанк для своих клиентов предлагает несколько вариантов оформления кредита – это оформление через мобильное приложение Промсвязьбанка, через личный кабинет, через сайт Промсвязьбанка, а также при посещении ближайшего офиса. Каждый заемщик имеет право выбрать для себя более удобный способ подачи заявки.

Вам придет смс-код с паролем, который подтверждает Ваше согласие на обработку персональных данных, и нужно будет ожидать решения по кредиту. Перед принятием решения Вам могут позвонить из службы безопасности, проверить данные, вписанные Вами в заявку. После чего поступит смс-оповещение с решением Промсвязьбанка. Если решение будет положительное, то здесь Вы сможете либо сразу зачислить себе денежные средства на карту, либо Вам предложат обратиться в офис для предоставления оригинала документов.

Второй и третий способ подачи заявки ничем не отличаются – это через личный кабинет заемщика либо через официальный сайт Промсвязьбанка. Для входа в личный кабинет Вам необходимо знать свои данные для входа, которые можно получить через банкомат либо зарегистрироваться самостоятельно. Для регистрации Вам понадобится карта Промсвязьбанка и привязанный к ней номер мобильного телефона. После регистрации Вы войдете в личный кабинет и повторите действия для подачи заявки, как и через мобильное приложение.

Четвертый способ – это посещение отделения Промсвязьбанка. Для подачи заявки через ближайший офис необходимо при себе иметь документ, который удостоверяет личность, справки, подтверждающие доход (если вы не являетесь зарплатным клиентом), и на всякий случай дополнительный документ, СНИЛС либо водительское удостоверение.

Рекомендации

Если оформление кредита прошло успешно, то для исключения просрочек рекомендуется подключать автоплатёж. Данная услуга абсолютно бесплатная и отключить ее можно в любое время.

Никогда и никому не передавайте свои личные данные, в том числе и сотруднику Промсвязьбанка. Не оформляйте кредиты по телефону, даже если Вам позвонили с горячей линии Промсвязьбанка и предлагают оформить дистанционно.

Получение ипотеки или кредита в Промсвязьбанке возможно только, если кандидатом выполнены предъявленные к нему обязательные требования. Одним из них является сбор и предоставление перечня документов от заемщика. Как правило, зарплатные клиенты в этой части имеют некоторые преимущества. Им не требуется подтверждать свои доходы, а также наличие рабочего места. Поскольку, эти данные уже находятся в банке. Однако, новым клиентам сделать это будет необходимо. Для передачи подобной информации подходит справка 2НДФЛ, а также справка Промсвязьбанка по форме банка, скачать которую можно в данной статье.

Для чего нужна справка Промсвязьбанка по форме банка?

Если обратившийся в банк за займом гражданин не является его зарплатным клиентом, то в обязательном порядке, ему придется представить полный пакет документов для кредита. Перечень может меняться в зависимости от кредитной программы, а также одалживаемой суммы, но в основном от заемщика требуются:

- Документы (один или два) для подтверждения его личности. Обычно это паспорт РФ;

- Заполненная анкета на получение кредита;

- Выписка из ПФР или заверенная работодателем копия ТК (трудовой книжки);

- СНИЛС;

- Документ о доходах.

В свою очередь, потенциальный заемщик может подтвердить свое трудоустройство и регулярность получения зарплаты следующими документами:

1. Формой 2НДФЛ:

Справка об уплаченных налогах и доходах физического лица является стандартным документом для указанных целей. Она принимается во всех кредитных учреждениях. Однако, взять ее у работодателя могут только сотрудники с официальной заработной платой.

2. Справка по форме работодателя:

Альтернативная вариация первого документа на шаблоне компании-работодателя, отражающая периодичность и суммы выплаченной зарплаты сотруднику в соответствии с внутренними правилами. К числу недостатков такого бланка можно отнести то, что не во всех банках он котируется и принимается в качестве финансового документа. В частности, в Промсвязьбанке он может быть использован. Вторым нюансом, пожалуй, является то, что не во всех организациях разработан и утвержден такой шаблон. Поэтому в ряде случаев из-за его отсутствия в компании работник, попросту, не смоет его запросить.

3. Выписка со счета или зарплатной карты:

Такое подтверждение финансового положения доступно лишь клиентам, получающих заработную плату на карточку Промсвязьбанка. А вот, всем остальным нужно подтверждать доходы другим способом.

4. Справка по форме Промсвязьбанка:

Специально созданный банком бланк для лиц, которые по различным причинам не могут предоставить стандартную справку 2-НДФЛ или иным образом документально подтвердить свою платежеспособность. Как правило, это лица, получающие оплату за свой труд в виде «серых» или «черных» зарплат.

Таким образом справка Промсвязьбанка дает возможность людям без официального заработка сообщить банку о своей способности выполнять кредитные обязательства, подтвердив уровень своей заработной платы и трудоустройства.

Преимущества справки по образцу банка.

Справка Промсвязьбанка имеет ряд плюсов в пользу заемщика:

- Она конфиденциальна и сведения, содержащиеся в ней, не разглашаются третьим лицам;

- В ней можно указывать как «белый», так и неофициальный доход;

- Легко получить и заполнить;

- Повышает вероятность получения кредита;

- Снижает процентную ставку;

- Дает возможность получить более гибкие условия.

Справка по форме Промсвязьбанка скачать.

Бланк справки Промсвязьбанка свободно распространяем и доступен любому потенциальному клиенту банка. При необходимости граждане могут получить его одним из способов:

Стоит отметить, что на сайте банка доступна для скачивания справка только в pdf. Как следствие, ее придется конвертировать в редактируемый формат или распечатать и заполнять вручную.

2. У специалистов Промсвязьбанка:

Для этого заемщику придется прибыть в ближайшее банковское отделение и обратиться к сотруднику с просьбой предоставить бланк справки по форме Промсвязьбанка. В свою очередь, документ будет предоставлен в распечатанном варианте и его необходимо будет заполнить рукописным способом.

3. На этом сайте:

В отличие от варианта на оф сайте банка, здесь представлена справка Промсвязьбанка по форме банка в ворде (word). Что в свою очередь, позволяет скачать, а затем заполнить данные в электронном виде.

Образец заполнения справки.

За внесение данных в бланк справки, как правило, отвечают работники бухгалтерского или кадрового отдела предприятия. Заполняющему документ необходимо указать:

1. Дату выдачи справки.

Важным моментом является внесение этого значения, поскольку, именно с этого дня начинается отсчет действия справки. В Промсвязьбанк справка по форме банка сохраняет актуальность на протяжении тридцати дней.

2. Личные данные сотрудника.

- Полные ФИО, а также дата рождения;

- Где и в какой должности лицо трудится, а также когда он был на нее поставлен;

3. Сведения о работодателе:

- Реквизиты организации: ИНН, ОГРН, а также номер расчетного счета и в каком банке он открыт;

- Фактический и юридический адреса;

- Контактный телефон для связи с работодателем;

4. Информацию о зарплате сотрудника по месяцам:

Здесь вносятся суммы с учетом удержанных налогов и иных платежей. Рекомендованный период отражения доходов составляет крайние 6 месяцев до подачи заявки в банк. Вместе с тем, исполнитель может отразить зарплату за больший период (до года). Это не будет считаться ошибкой. Минимальный срок по доходам составляет 3 месяца, если он эквивалентен фактическому периоду работы.

5. Заверить документ:

- Должны быть проставлены подписи главбуха, а также директора (руководителя);

- Обязательно наличие печати организации.

Особенности справки Промсвязьбанка.

Чтобы документ был принят банковским сотрудником и признан действительным составителю важно соблюдать некоторые правила его оформления и учитывать ряд особенностей:

- Справка должна быть передана в банк не позднее 30 –ти дневного срока от даты ее получения. В противном случае она станет бесполезной;

- Все разделы бланка подлежат заполнению без пропусков;

- Сумма доходов сотрудника в обозначенном периоде должна быть указана прописью, а также цифрами;

- Внесение исправлений ошибок в документе не разрешается;

- Суммы доходов, а также иная информация должны отражать действительность, поскольку, эти сведения будут проверены;

- Если на документе отсутствует хотя бы одна из подписей или печать компании, то не будет принят в банке;

- При отсутствии в штате должности главного бухгалтера или близкой по назначению, руководитель на бланке ставит соответствующую запись со своей подписью;

- Выдача самому себе не допускается.

Стоит отметить, что справка Промсвязьбанка не выдается следующим категориям сотрудникам:

- Уже не работающим в организации;

- Находящимся в процессе увольнения;

- Чей стаж составляет не более 3 месяцев;

- Имеющим удержания по исполнительным листам, если их сумма превышает половину зарплаты;

- Руководителям организации;

- Супругам, а также близким родственникам руководителей.

Коротко о главном:

В статье рассмотрим условия открытия расчетного счета в Промсвязьбанке. Разберем тарифы для ИП и юридических лиц, а также порядок подачи онлайн-заявки. Мы подготовили для вас список необходимых документов и собрали отзывы.

Что предлагает Промсвязьбанк своим клиентам?

- возможность выбрать оптимальную программу расчетно-кассового обслуживания и поменять ее в случае необходимости;

- доступ к сервисам мобильного и интернет-банкинга для управления активными счетами;

- депозитные и кредитные предложения с особыми условиями;

- возможность пользоваться услугой круглосуточной инкассации;

- гарантии проведения всех финансовых операций «день в день» без задержек и сбоев.

Для поддержки представителей бизнеса также предусмотрена телефонная линия, на которой можно получить консультации и ответы на любые интересующие вопросы.

Тарифы на РКО

В Промсвязьбанке тарифы РКО рассредоточены по 6 программам, каждая из которых старается учитывать интересы бизнеса определенного масштаба:

- «Платите меньше» создан для малого бизнеса, в основном для индивидуальных предпринимателей;

- Открыть расчетный счет в Промсвязьбанке по программе «Бизнес старт» лучше всего компаниям, у которых уже имеется стабильный ежемесячный оборот;

- «Бизнес лайт» ориентирован на средний по размеру бизнес;

- «Бизнес 24х7» был создан в первую очередь для ООО, переживающих стадию активного роста;

- Программы «Бизнес чек» и «Мое дело» предназначены компаниям с активным ведением деятельности, чей ежемесячный оборот превышает 100 000 рублей.

| Вид операции | Тариф «Платите меньше» | Тариф «Бизнес старт» | Тариф «Бизнес лайт» | Тариф «Бизнес 24х7» | Тариф «Бизнес чек» | Тариф «Мое дело» |

|---|---|---|---|---|---|---|

| Размер ежемесячной абонентской платы | 400 рублей | Бесплатно | 1100 рублей | 1700 рублей | 2000 рублей | 2100 рублей |

| Стоимость переводов | 5 в месяц бесплатно, далее 100 рублей за операцию | 3 в месяц бесплатно, далее 100 рублей за операцию | 10 в месяц бесплатно, далее 100 рублей за операцию | 15 в месяц бесплатно, далее 25 рублей за операцию | 15 в месяц бесплатно, далее 25 рублей за операцию | 10 в месяц бесплатно, далее 100 рублей за операцию |

| Стоимость снятия наличности | Без комиссии | Минимум 0,1% от суммы, но не меньше 100 рублей | Минимум 0,3% от суммы, но не меньше 100 рублей | Минимум 0,1% от суммы, но не меньше 100 рублей | ||

| Комиссия за пополнение расчетного счета | Бесплатно при пополнении до 30 000 рублей в месяц. Далее 0,25% от превышения лимита | Бесплатно при пополнении до 300 000 рублей в месяц. Далее 1% от превышения лимита | 0,15% от суммы при пополнении на сумму до 100 000 рублей в месяц. При пополнениях свыше 100 тысяч рублей 0,25% от суммы | 0,25% независимо от суммы пополнения | 0,25% до 0,5 млн рублей; от 0,5 млн рублей до 1 млн рублей – 0,2%; свыше 1 млн рублей – 0,1% | 0,15% — до 100 тысяч рублей, свыше – 0,25% |

Особенности обслуживания расчетного счета

Промсвязьбанк позволяет юридическим лицам подобрать пакет услуг, исходя из направления бизнеса. При выборе важно учитывать следующее:

- ожидаемый доход, годовой оборот и количество проводимых финансовых операций;

- стоимость расчетно-кассового, комплексного обслуживания и соотношение этих показателей с прибылью компании;

- необходимость осуществления экспортно-импортных операций;

- регулярные услуги инкассации (доставке денежных средств, ценных вещей и документов из офиса или торговой точки в банк);

- необходимость открытия и обслуживания счетов в иностранной валюте;

- надобность реализации зарплатного проекта;

- желание получить доступ к программам интернет-бухгалтерии.

Программа сотрудничества с банком должна включать максимальный объем нужных услуг. Одновременно стоит избегать переплаты за услуги, в которых нет никакой необходимости для компании.

Открытие расчетного счета для ООО: инструкция

Для оформления РС компании нужно пройти три простых шага:

- Подать заявку через офсайт или в отделении. В первом случае нужно зайти на сайт Промсвязьбанка, перейти в раздел «Платежи в бизнесе», РКО и открытие счета. В заявке делается отметка напротив «Юридическое лицо», а далее заполняются поля названия, ИНН, имени, номера для связи, города и региона, почтового ящика и офиса банка.

- Сбор документов и их передача в филиал финансовой организации.

- Подписание договора с Промсвязьбанком и следование его условиям.

Для ООО потребуются такие бумаги:

- устав;

- подтверждение полномочий ЕИО и других представителей юрлица;

- бумаги, удостоверяющие личность руководства (тех субъектов, что указаны в КОПОП, и представителей);

- данные о деловой репутации;

- лицензия (при необходимости);

- лист записи ЕГРЮЛ (если с момента госрегистрации юрлица прошло до месяца и нет информации о компании);

- выписки из реестра акционеров.

Пакет документации может корректироваться в зависимости от типа компании, особенностей ООО (резидент или нерезидент), лицензирования деятельности и т. д. Ряд бумаг можно создать с помощью сервиса-помощника — КОПОП, анкета (клиента и налогового резидента), заявление на обслуживание в банке.

Расчетный счет в Промсвязьбанке для ИП

Прежде чем подавать заявку на открытие счета в Промсвязьбанке, ознакомьтесь с условиями, которые предлагает банк. Особое внимание обратите на следующие моменты:

- скорость прохождения платежей;

- качество и удобство обслуживания;

- стоимость услуг, тарифы;

- наличие интернет-банкинга;

- возможность открытия счета онлайн;

- акции для новых клиентов;

- льготные условия кредитования (при необходимости).

Обо всех этих моментах вы можете узнать на сайте Промсвязьбанка или дочитав эту статью до конца.

Преимущества РКО в Промсвязьбанке

Промсвязьбанк, осуществляющий свою деятельность на протяжении 20 лет, и предлагает выгодные условия для субъектов малого бизнеса. Для новичков разработаны довольно привлекательные тарифы, а именно:

- бесплатный счет для бизнеса;

- бесплатное ведение счета – 6 месяцев;

- бесплатные платежи через интернет-банк – 3 месяца;

- бесплатное смс-информирование – 3 месяца.

Срок действия акции – до конца текущего года.

В банке действует еще одно не менее выгодное предложение. Открыв расчетный счет для ИП или ООО, клиент получит доступ к интернет-бухгалтерии 1С, деньги на в интернете и бесплатные консультации юриста.

Стоимость обслуживания расчетного счета

Кроме акционных программ, в Промсвязьбанке разработано три тарифа на РКО для бизнесменов.

| Тариф | Ведение расчетного счета (руб.) | Внесение наличных средств |

| Бизнес-Старт | Бесплатно | До 30 000 рублей в месяц – бесплатно |

| Платите меньше | 400, 6 месяцев бесплатно | До 30 000 рублей в месяц – бесплатно |

| Бизнес Лайт | 1200, 6 месяцев бесплатно | От 0,1% |

| Бизнес 24/7 | 1990, 6 месяцев бесплатно | От 0,15% |

| Бизнес Чек | 2100 | От 0,1% |

| Мое Дело | 2100 | От 0,1% |

Подробно о тарифах

Как открыть расчетный счет для ИП

Прежде чем подать заявку на открытие счета в Промсвязьбанке, ознакомьтесь со списком документов, которые надо предоставить. Чаще всего для оформления расчетно-кассового обслуживания понадобятся:

- свидетельство о государственной регистрации;

- уведомление о постановке на учет в органах налоговой службы;

- уведомление о присвоении кодов статистики (индивидуально);

- выписка из ЕГРИП – справка действует только 1 месяц, получение бесплатное;

- круглая печать ИП – если есть;

- паспорт предпринимателя.

В банке вам потребуется заполнить все необходимые заявления, подписать договор, ознакомиться с приложениями и дополнительными услугами.

Закрытие счета ИП в Промсвязьбанке

При закрытии счета в Промсвязьбанке комиссия не взимается. В своей работе банк руководствуется нормативными документами и законами. В России закрытие счета, как и его открытие, регулируется Инструкцией ЦБ РФ № 153-И. Опираясь на этот документ, основанием для закрытия расчетного счета является прекращения договора на РКО.

Возможные причины, по которым расторгается соглашение:

- Клиент написал заявление на закрытие счета. Он может это сделать в любой момент.

- Банк закрывает счет, если в течение двух лет не проводятся финансовые операции, а на самом счете нет денег.

- Если операции вызывают у банка подозрение, и он отказал в их проведении более 1 раза.

- По решению суда.

Однако какие именно операции считаются подозрительными, кредитные учреждения не всегда сообщают.

Если вы решили закрыть счет по собственному желанию, обратитесь в ближайшее отделение банка с соответствующей просьбой и напишите заявление согласно образцу, который предоставят сотрудники банка.

Читайте также:

- Списание испорченного товара в налоговом учете

- Необходимо подать заявление в налоговую инспекцию

- Отсутствует единая налоговая система союз государств ориентирован на достижение преимущественно

- Что из перечисленного можно отнести к пассивным методам борьбы с безработицей налоговые льготы

- Сообщение органа федерального казначейства в налоговый орган об открытии лицевого счета организации