Проверка осуществленная органом налоговой инспекции показала что в организации отсутствует учет

Опубликовано: 18.05.2024

Должностные лица налоговой службы имеют право потребовать от плательщика предоставления документов и пояснений по отдельным финансовым операциям. Эти пояснения дают возможность налоговикам установить достоверность отражения операций в учете, правильность начисления и уплаты налогов. Действующим законодательством предусмотрена ответственность за непредоставление документов по требованию налоговой.

Рассмотрим, можно ли игнорировать требования налоговой службы и какие санкции грозят плательщикам, которые не ответили на запрос и не направили документы в адрес ФНС.

- Можно ли игнорировать запрос из налоговой

- Ответственность за непредоставление документов

- Дополнительная ответственность плательщика

- В каких случаях штраф является незаконным

- Как уменьшить сумму штрафных санкций

- Выемка документов

Можно ли игнорировать запрос из налоговой

Должностные лица ФНС имеют право истребовать у плательщиков информацию и ее документальное подтверждение. Это требование закреплено в Налоговом кодексе. Налоговики могут запрашивать информацию двух типов:

- В отношении работы самой компании — согласно статье 93 НК;

- В отношении контрагентов — согласно статье 93.1 НК. В этом случае компания должна предоставить документы и сведения по указанной сделке.

Согласно требованиям ст. 93.1 НК налоговая служба имеет право истребовать документы даже в том случае, если работники ФНС полагают, что субъект предпринимательства может располагать конкретной информацией.

Игнорировать требования о предоставлении документов нельзя. Административным кодексом и другими нормативными документам предусмотрена ответственность за непредоставление документов и несообщение информации.

Какую документацию может истребовать ФНС

В НК и законодательных актах РФ нет точного перечня документов, которые налоговая может истребовать у субъекта предпринимательства. Поэтому должностные лица ФНС могут запрашивать любое количество документов с учетом следующих критериев:

- Запрашивать можно только документы, которые датированы периодом, за который проводится проверка;

- Допускается запрашивать документы, которые касаются начисления и уплаты конкретного налога, если не проводится общая проверка;

- При запросе информации о контрагенте в налоговую отправляются только те документы, которые касаются сделки с конкретной компанией или индивидуальным предпринимателем. Остальные документы требовать нельзя;

- ФНС имеет право запрашивать только ту первичку, ведение которой предусмотрено действующим законодательством для конкретного субъекта предпринимательства;

- Нельзя требовать документы, которые уже были истребованы налоговой службой.

Обратите внимание, что из последнего правила есть исключения. ФНС имеет право повторно запросить документы, если до этого она просила предоставить их в подлиннике и после этого возвратила назад.

В какие сроки нужно передать документы

Налоговым кодексом предусмотрены разные сроки подачи документов:

● 5 дней, если ФНС запрашивает документы по сделке при проведении встречной проверки;

● 10 дней, если они запрашиваются в рамках проводимой проверки;

● 10 дней, если у компании налоговая запрашивает сведения относительно конкретной операции;

● 20 дней, если документация запрашивается у консолидированной группы налогоплательщиков;

● 30 дней, если документы должна предоставить иностранная компания.

Обратите внимание, что при определении срока важно правильно вычислить дату, с которой начинается отсчет:

● Дата, указанная в квитанции, если запрос отправлен средствами электронной связи;

● 6 дней, если запрос отправлен по почте;

● Следующий день за размещением в личном кабинете на сайте Федеральной налоговой службы.

Ответственность за непредоставление документов

Субъект предпринимательской деятельности обязан предоставить документы в указанный срок, в противном случае к нему применяются административные санкции. При этом в законодательных актах разделяется ответственность:

- Если субъект не предоставил документы по запросу налоговой службы, он подлежит наказанию по статье 126 НК;

- Если субъект нее сообщим в налоговую инспекцию требуемые сведения, он привлекается ответственности согласно статье 129.1 НК.

- Если плательщик налогов не предоставил документы и не сообщил информацию о проверяемом контрагенте, он может быть привлечен к ответственности по обеим статьям налогового кодекса.

Санкции статей предусматривают:

- По ст. 126 НК в отношении проверяемой компании. Субъект предпринимательства штрафуется в размере 200 рублей за каждый непредставленный документ. Если документацию, отражающую налог на прибыль, не подает иностранная компания, санкция статьи предусматривает штраф в размере 100 тыс. рублей.

- По ст. 126 НК, если запрос касается сделки с контрагентом. Неподача или нарушение срока подачи документов наказывается штрафом в размере 10 тыс. рублей.

- По статье 129.1 НК. С компании взимается штраф в размере 5 тыс. рублей, если это нарушение совершено впервые и 20 тыс., если запрашиваемые сведения не предоставлены второй раз в течение года с момента совершения первого нарушения.

Те же санкции предусмотрены, если компания отказывается предоставить документы или указывает недостоверные данные в них.

При применении санкций в отношении плательщика должностные лица должны четко разграничивать часть статьи 126 НК, по которой назначается штраф. От этого напрямую зависит размер штрафа. Если компания не проверяется, а только предоставляет сведения в рамках встречной проверки, максимальный размер штрафа не может превысить 10 тыс. рублей.

Обратите внимание, что санкции указанных статей не применяются и компания не привлекается к ответственности, если у нее нет запрашиваемых документов. Но об этом нужно прямо сообщить налоговой службе в ответ на запрос.

Дополнительная ответственность плательщика

Санкции к плательщикам налогов, которые не предоставляют сведения налоговой службе, предусмотрены не только налоговым кодексом. Виновные должностные лица и компания могут быть привлечены к ответственности согласно статье 15.6 КоАП. Кроме того, если налоговая не получит запрошенные документы, их могут изъять у компании принудительно согласно статье 94 НК.

Ответственность предусмотрена и в том случае, если плательщик не отправил в налоговую службу электронную квитанцию о получении запроса. В этом случае может быть заблокирован расчетный счет компании, что влечет за собой невозможность совершения платежей к нему.

Другие негативные последствия, вызванные отказом предоставить сведения и документы:

- Можно испортить отношения с контрагентом, который из-за вашего отказа не получит вычет по НДС по приобретенным товарам и услугам.

- Можно спровоцировать выездную проверку, так как отказ в предоставлении документов косвенно свидетельствует о возможных нарушениях.

В каких случаях штраф является незаконным

Штраф за непредоставление документов по требованию налоговой не может быть назначен (а назначенный должен быть отменен), если при направлении запроса ФНС совершила ошибки, составила запрос с неточностями.

Наиболее частые ошибки:

Предусмотрена возможность продления сроков предоставления. Особенности продления:

Как уменьшить сумму штрафных санкций

Применение санкции в виде штрафа к налогоплательщику не говорит о том, что его необходимо сразу оплатить. Рекомендуется прибегнуть к помощи квалифицированного юриста в области налогового права. Он может найти обстоятельства для уменьшения размера штрафных санкций.

Они указаны в статье 112 НК. К ним относятся:

- Нарушение сроков подачи или непредоставление сведений допущено в первый раз;

- Налоговая служба запросила большое количество документов, и компания не смогла их подготовить из-за неправильного расчета необходимого времени;

- Просрочка при предоставлении была минимальной;

- Запрошенные документы находились в вышестоящей организации или головном офисе;

- Компания получила несколько запросов из разных налоговых инспекций одновременно.

Если эти обстоятельства присутствуют, то размер штрафных санкций может быть уменьшен на 50%. Если должностные лица налоговой не соглашаются уменьшить штраф, его размер можно оспорить в судебном порядке.

Субъект предпринимательства освобождается от уплаты налогов в случае, если он допустил нарушение по независящим от него причинам. Например, запрошенные первичные документы были уничтожены во время аварии, пожара, стихийного бедствия. В этом случае факт уничтожения должен быть подтвержден соответствующими актами или справками.

Выемка документов

Принудительное изъятие документов предусмотрено в случае, если плательщик отказывается их предоставить добровольно. Это право налоговой службы закреплено в статье 94 НК. Для получения права на выемку налоговая должна получить отказ от руководителя компании или плательщик должен нарушить сроки предоставления документов.

Но и в случае выемки изъятию подлежат только те документы, которые касаются начисления конкретного налога или отражают взаимодействие с определенным контрагентом. Нельзя забирать другие документы и ту первичку, которая не относится к проверяемому периоду.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

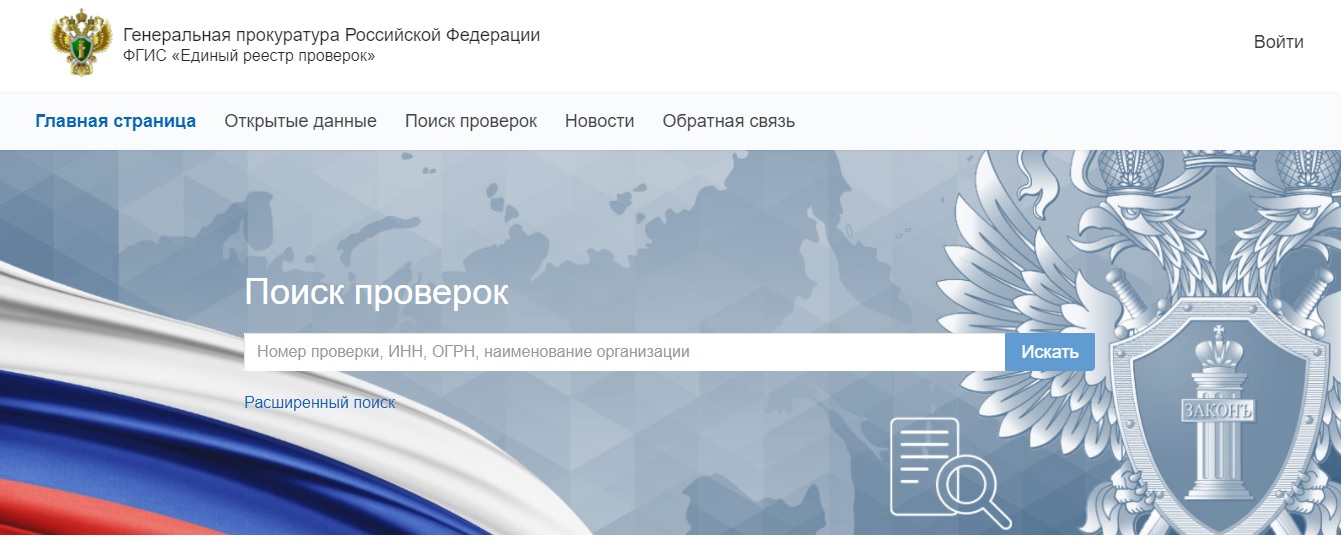

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Налоговые органы в пределах своей компетенции уполномочены проводить такое мероприятие налогового контроля, как осмотр. Осмотр помещений (территорий), документов и предметов — это мера налогового контроля, которая производится в рамках налоговых проверок.

Данная статья ответит на вопросы, которые обычно возникают у предпринимателей при осмотрах налоговой службой.

- Что осматривают налоговые инспекторы?

- Как оформляют результаты осмотра?

- Когда налоговые инспекторы проводят осмотр?

- Осмотр при выездной налоговой проверке

- Осмотр при камеральной налоговой проверке

- Осмотр при наличии недоимки, превышающей 1 млн. рублей

- Осмотр вне рамок налоговых проверок

- На основании каких документов действуют налоговые инспекторы?

- Предупреждают ли налоговые инспекторы о своем визите?

- В какое время может быть произведен осмотр?

- Что могут и что не могут осматривать налоговые инспекторы?

- Вправе ли проверяющие осматривать информацию, содержащуюся на компьютере?

- Кто должен присутствовать при осмотре?

- Что будет, если налогоплательщик откажется пускать проверяющих?

- Возможен ли осмотр помещения физического лица при проведении налоговой проверки?

- Вправе ли налоговые органы проводить осмотр помещений и территории контрагентов налогоплательщика и третьих лиц?

- Что еще важно знать налогоплательщику при проведении осмотра?

- Распространенные ошибки налоговых инспекторов при осмотре

Налоговые инспекторы осматривают производственные, складские, торговые и любые другие помещения и территории, которые организация или ИП используют для получения дохода (пп. 6 п.1 ст. 31 НК РФ). Контролеры также имеют право осматривать документы и предметы, в том числе объекты налогообложения, принадлежащие организации или ИП (п. 2 ст. 91, ст. 92 НК РФ).

Для целей проведения осмотра налоговому органу необходим доступ на территорию или в помещения налогоплательщика.

Специальные правила проведения осмотра Налоговым кодексом РФ не установлены. Результаты осмотра оформляют протоколом. (п.2, п.5 ст. 92 НК РФ). Форма протокола осмотра территорий, помещений, документов, предметов приведена в приложении № 16 к Приказу ФНС России от 07.11.2018 N ММВ-7-2/628@.

Протокол осмотра помещений, территорий, документов и предметов должен соответствовать общим требованиям, установленным в ст. 99 НК РФ:

- Протокол составляется на русском языке (п. 1 ст. 99 НК РФ).

- В протоколе указываются (п. 2 ст. 99 НК РФ):

- его наименование;

- место и дата составления протокола;

- время начала и окончания осмотра;

- должность, фамилия, имя, отчество лица, составившего протокол;

- сведения о лицах, которые участвовали при осмотре;

- сведения об объектах осмотра и их местонахождении;

- подробное описание результатов осмотра.

Протокол подписывается всеми лицами, которые принимали участие в осмотре. При этом налогоплательщик (его представитель), понятые и присутствующие специалисты могут занести в протокол или приложить к нему свои замечания (п. 3 ст. 99 НК РФ). В необходимых случаях при осмотре производятся фото- и киносъемка, видеозапись, снимаются копии с документов или производятся другие действия (п. 4 ст. 92 НК РФ). При этом согласно п. 5 ст. 99 НК РФ фотографические снимки и негативы, киноленты, видеозаписи и другие материалы, которые получены при производстве осмотра, прилагаются к протоколу.

Осмотр помещений и территорий, документов и предметов проводится на основании мотивированного постановления руководителя (заместителя руководителя) налоговой инспекции, проводящей проверку. В обязательном порядке в осмотре участвуют проверяющий и понятые. В качестве понятых могут приглашаться любые незаинтересованные лица в количестве не менее двух человек. Понятыми не могут быть сотрудники налоговых органов и иные, каким-либо образом заинтересованные лица.

Осмотр налоговые органы могут проводить:

- при выездной налоговой проверке;

- при камеральной налоговой проверке по НДС;

- вне рамок налоговой проверки;

- при наличии недоимки, превышающей 1 млн. рублей.

Рассмотрим подробно каждый случай.

Осмотр при выездной налоговой проверке

При проведении выездной налоговой проверке может осуществляться осмотр территорий, помещений, документов и предметов налогоплательщика. Осмотр осуществляется непосредственно должностными лицами, производящими выездную налоговую проверку. При этом осмотр осуществляется без ограничений – для проведения осмотра никаких дополнительных постановлений не требуется. Однако, осмотр не может проводиться за пределами выездной налоговой проверки, в том числе во время ее приостановления или во время проведения дополнительных мероприятий налогового контроля.

По регламенту налоговой службы — ни одна выездная налоговая проверка не обходится без проведения осмотра территорий, помещений, документов и предметов налогоплательщика.

На практике осмотр территорий и помещений при выездной налоговой проверке, как правило, малоэффективен. А вот при осмотре документов и предметов надо быть осторожными. Если, при осмотре будут выявлены подозрительные обстоятельства о подконтрольных компаниях, серых схемах, сделках с фирмами «однодневками» – протокол осмотра будет предъявлен в суд в качестве доказательства налоговых правонарушений.

Осмотр при камеральной налоговой проверке

Возможность проведения осмотра при камеральной налоговой проверке у налоговых инспекторов появилась с 01.01.2015 года и строго в определенных случаях:

- представления налоговой декларации с предъявленной суммой НДС к возмещению;

- выявления противоречий и несоответствий в представленной декларации по НДС, указанные в п. 8.1 ст. 88 НК РФ, которые свидетельствуют о занижении суммы НДС к уплате или о завышении суммы НДС к возмещению.

Соответствующие изменения внесены Законом № 134-ФЗ в п.1 ст. 91 НК РФ и п.1, п.2 ст. 92 НК РФ.

Осмотр при наличии недоимки, превышающей 1 млн. рублей

Возможность проведения осмотра при наличии недоимки, превышающей 1 млн. рублей, у налоговых инспекторов появилась с 01.04.2020 года. Для этого инспекторы вправе осмотреть территории, помещения, документы и предметы организации. Провести осмотр инспекторы смогут не более одного раза по одному решению и с согласия организации.

Соответствующие изменения внесены Законом № 325-ФЗ в ст. 92 НК РФ.

С 01.04.2020 года при наличии недоимки свыше 1 млн. рублей, помимо проведения осмотра, налоговые инспекторы истребуют вне рамок налоговых проверок документы и информацию об имуществе, имущественных правах и обязательствах налогоплательщика. Если организация не представит данную информацию, инспекторы вправе запросить такие данные у третьих лиц.

Осмотр вне рамок налоговых проверок

Налоговый кодекс РФ допускает осмотр вне рамок налоговых проверок только в отношении документов и предметов.

Осмотр документов и предметов вне рамок выездной налоговой проверке допускается, если документы и предметы были получены должностным лицом налогового органа в результате ранее произведенных действий по осуществлению налогового контроля или при согласии владельца этих предметов на проведение их осмотра (п. 2 ст. 92 НК РФ).

Осмотр вне рамок налоговых проверок также предусмотрен законом «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 N 129-ФЗ. Так, по объектам недвижимости право на осмотр вне рамок проверок разрешено статьей 9 данного федерального закона. (Осмотр, как мера налогового контроля, применяется при проверке заявлений в налоговые органы для совершения регистрационных действий. Например, при изменении местонахождения юридического лица в связи со сменой адреса).

Частая практика осуществления осмотров вне рамок налоговых проверок сегодня – изменение адреса местонахождения юридического лица. Осмотры помещений на предмет фактического местонахождения организации и ее единоличного исполнительного органа (руководителя). Такие проверки на предмет достоверности сведений внесенных в ЕГРЮЛ ведутся повседневно.

Это зависит от того, на каком основании налоговые инспекторы проводят осмотр:

При выездной проверке — на основании решения руководителя (заместителя руководителя) ИФНС о проведении выездной налоговой проверке.

При камеральной проверке — на основании мотивированного постановления должностного лица ИФНС о проведении осмотра в случаях, предусмотренных пунктами 8 и 8.1 статьи 88 НК РФ. Постановление составляется специалистом, который осуществляет камеральную проверку декларации по НДС, и утверждается руководителем (заместителем руководителя) ИФНС.

Первым делом следует проверить все документы и полномочия посетивших компанию проверяющих. Не забудьте проверить служебные удостоверения должностных лиц налогового органа при осуществлении осмотра. Их Ф.И.О. и занимаемая должность должны быть отражены в решении руководителя (его заместителя) налогового органа о проведении выездной налоговой проверке (при выездных налоговых проверках) или в мотивированном постановлении должностного лица налогового органа (при камеральных налоговых проверках).

Налогоплательщику может быть заранее направлено уведомление о проведении осмотра его территории и помещений (документов и предметов). Однако Налоговый кодекс РФ не содержит положений, которые обязывают налоговых инспекторов заранее об этом предупреждать. Так что визит инспекторов может стать сюрпризом для предпринимателей.

Инспекторы могут прийти на осмотр только в рабочее время, которое устанавливается по правилам внутреннего трудового распорядка. Если специалисты ИФНС придут за рамки этого времени, налогоплательщик вправе им отказать. Бывает, что осмотр затягивается, то есть рабочий день организация подошел к концу, а осмотр еще нет. В этом случае процесс можно продолжить с обоюдного согласия.

Если процесс осмотра затянулся (или налоговые инспекторы пришли под вечер) – заявляйте о своих законных интересах, о праве на отдых и о переносе осмотра на следующий рабочий день. Свои возражения и замечания занесите в протокол. На практике в таком случае суд поддержит Вашу позицию об отказе в проведении осмотра по окончании рабочего дня.

Налоговый кодекс не содержит положений, которые запрещают инспекторам осматривать определенные предметы либо устанавливают в их отношение какие-то специальные правила. Все, что по мнению инспектора, может иметь значение для проверки, подлежит осмотру. Проверяющие могут в процессе фотографировать и снимать на видео, копировать документы.

Факт применения технических средств должен быть отражен в протоколе. Фотоснимки и видеозаписи, копии документов и другие материалы, полученные при производстве осмотра, должны быть приложены к протоколу.

Налоговые инспекторы могут осмотреть программное обеспечение и информацию, содержащуюся на компьютерах налогоплательщика. Сам по себе компьютер не несет никакой информации, а вот данные, которые на нем хранятся, могут иметь значение для полноты налоговой проверки. По сути, это те же документы, только в электронном формате.

На практике налоговые инспекторы осматривают компьютеры, серверы, флеш-карты, жесткие диски и другие электронные носители информации. В основном, осматривают компьютеры в бухгалтерии. Но также могут осмотреть компьютеры руководителей, юристов, менеджеров. Будьте осторожны! Вас могут попросить осмотреть на компьютере бухгалтерскую информацию, вы вводите логин и пароль и вся ваша деловая переписка, проектная документация и другая информация, в том числе и частная – доступна для ревизоров.

Осмотр производится в присутствии проверяющих должностных лиц и двух понятых. Если последних нет, это является нарушением, которое может повлечь непризнание судом доказательств, полученных в ходе осмотра.

Налогоплательщик вправе участвовать при проведении осмотра лично или через своего представителя (п. 3 ст. 92 НК РФ).

Налоговые органы, пришедшие на осмотр, не обладают правами и ресурсами для принудительного проникновения в помещение.

В соответствии с подпунктом 7 пункта 1 статьи 31 Налогового кодекса, а также статьи 19.7.6 КоАП, незаконное недопущение должностного лица налогового органа на территорию проверяемого субъекта считается воспрепятствованием доступа. Ответственный сотрудник в группе проверяющих должен в этом случае составить акт, который подписывается обеими сторонами.

На должностное лицо налогоплательщика будет наложен штраф в размере 10 тыс. рублей.

Обращаю Ваше внимание. В случае подозрения серьезных нарушений законодательства и умысла, к осмотру могут подключиться сотрудники правоохранительных органов. Но уже по своим правилам. В этом случае читайте рубрику статей – о полицейской проверке бизнеса.

Российское законодательство не позволяет должностным лицам налоговых органов проникать в жилые помещения физических лиц без их согласия. В связи с чем физическое лицо не обязано впускать в дом работников налоговой инспекции для проведения осмотра.

Доступ в жилые помещения физических лиц без их согласия для налоговых инспекторов возможен только по решению суда.

Налоговые органы вправе проводить осмотр помещений и территории проверяемого налогоплательщика. Осмотр помещений и территории его контрагентов, а также третьих лиц возможен только в том случае, если эти площади используются проверяемой организацией для ведения своей деятельности. В противном случае у инспекторов нет прав на осмотр территорий или помещений партнеров проверяемой организации и третьих лиц.

На практике обычная процедура осмотра может в одно мгновенье превратиться в процедуру выемки документов. Выемка документов и предметов регламентируется ст. 94 НК РФ, возможна при камеральных и выездных налоговых проверках. В ходе осмотра надо быть готовым и к возможной инвентаризации. Инвентаризация – это одно из мероприятий налогового контроля хозяйственной деятельности налогоплательщика в рамках выездной налоговой проверки. Возможность проведения инвентаризации в указанных условиях предусмотрена п.13 ст. 89 НК РФ.

Практика показывает, что при осмотре налоговые органы часто нарушают правила Налогового Кодекса РФ и приводят недопустимые доказательства вины налогоплательщика. Это дает возможность налогоплательщикам оспорить результаты такого осмотра, а судам не принять в их качестве доказательств вины.

Существенными нарушениями, с позиции судов, являются:

- отсутствие понятых при осмотре;

- отсутствие в протоколе осмотра: точных сведений об объекте, который осматривался, паспортных данных, присутствовавших при осмотре понятых;

- присутствие заинтересованных лиц при осмотре в качестве понятых;

- проведение осмотра до начала проверки или после ее окончания.

Инспекция всё чаще направляет требования, проводит осмотры и допросы. Закон поможет понять, какие права есть у бухгалтера во время налоговых проверок. Вы можете уточнять сомнительные требования, брать на допросы адвоката, записывать разговоры, снимать на видео осмотр, запрещать проверяющим скачивать документы. Ещё больше рекомендаций для каждого мероприятия — в статье.

Статья подготовлена по материалам бесплатного вебинара Юлии Шиляевой «Правила взаимодействия с налоговыми органами».

Как бухгалтеру реагировать на требования из налоговой

Инспекторы истребуют документы у налогоплательщиков и их контрагентов. Налоговые требования можно разделить на две крупные группы — направленные вне налоговых проверок и в налоговых проверках. Реагировать надо и на те, и на другие, просто промолчать в ответ нельзя: если налоговики не дождутся ответа, то могут оштрафовать компанию.

Разберём алгоритм, по которому бухгалтеру следует работать с требованиями, полученными вне налоговых проверок.

Шаг 1. Проверяем способ вручения требования: официальный или «неофициальный»

Вручёнными официально считаются требования, которые передали лично, по ТКС (с подтверждением факта получения) или почтовым отправлением с описью и уведомлением о вручении.

С даты получения начинает отсчитываться срок для ответа — это десять рабочих дней. Если требование пришло по почте, датой его получения будет шестой день со дня отправки заказного письма. Если требование отправили через оператора, датой получения будет день отправки получателем квитанции о приёме, — на это есть 6 рабочих дней.

Шаг 2. Определяем, унифицирована ли форма требования

Налоговики должны пользоваться формами, которые утверждены приказами ФНС. Тогда у них не будет возможности добавить в требование что-то своё: они просто берут и заполняют унифицированную форму. Заполнение, как правило, автоматизировано, поэтому бывает и так, что налоговики даже не знают, что система включила в требование.

Шаг 3. Устанавливаем дату выставления требования

Эту дату всегда соотносите с глубиной истребуемых документов и с проверочными мероприятиями. Например, вы получили требование вне проверки, в котором сказано, что у контрагента проходит камеральная проверка за I квартал 2020 года, а дата требования — сегодняшняя. Тут и возникает вопрос — не нарушены ли сроки камеральной проверки? Если сопоставим дату и сроки, то поймём, что налоговая истребует документы и информацию за пределами возможных камеральных проверок.

Бывает и так, что дата требования сегодняшняя, а документы требуют за 2014 год. Налогоплательщик должен хранить документы в течение четырех лет, поэтому он не обязан представлять документы шестилетней давности — их может просто не быть.

Шаг 4. Проверяем ссылки на НК РФ и устанавливаем обоснованную необходимость

Если речь о внепроверочной деятельности, то должна быть ссылка на п. 2 ст. 93.1 НК РФ, никаких иных ссылок быть не может.

Далее изучаем основания, позволяющие истребовать соответствующие документы, информацию. Мы говорим о внепроверочной деятельности, поэтому в этой графе помимо статей налогового кодекса должны быть указаны причины, цели, мотивы, которые побудили налоговую на истребование информации.

Шаг 5. Устанавливаем, конкретизирована ли сделка

Сделка должна быть конкретизирована через договор, то есть в требовании должен быть указан номер договора, даты, стороны, период, который исследуется в рамках внепроверочной деятельности или счет-оферта.

Частенько попадают в руки требования, в которых налоговая почему-то видит конкретизацию сделки через акты, счета-фактуры. Я всегда задаюсь вопросом, точно ли налогоплательщику понятно, о какой сделке речь.

Шаг 6. Проверяем, относятся ли к сделке запрошенные документы и информация

Перечень запрошенных документов должен быть конкретный. Исполнение договора подтверждает первичная документация: товарно-транспортные накладные, накладные, акты выполненных работ и т.д., а также счета-фактуры. Бывает, что налоговая обращается к своему налогоплательщику и говорит: «Уважаемый налогоплательщик, мне нужны документы по сделке с ООО “Ромашкой”, касающиеся вашей деятельности». Здесь должен сработать стоп-сигнал — проверьте, весь ли перечень документов касается сделки или налоговая включила в требование в довесок то, что ей нужно для контроля вас.

Шаг 7. Проверяем, есть ли поручение на истребование документов (информации)

Очень важно для исполнения требования его приложение — поручение. Копия поручения на истребование информации обязательно должна быть приложена к требованию.

Сами налоговики не оформляют поручение, если налогоплательщик стоит у них на учёте. Они выполняют рекомендации ФНС. Но правила ст. 93.1 НК РФ не вводят никаких исключений. Оформить и выставить поручение налоговый орган обязан, потому и к требованию его приложить должен.

Шаг 8. Готовим ответ на требование или уточняем его

Если с требованием всё в порядке, подготовьте ответ в установленные сроки. Если же оно не соответствует закону по какому-либо из указанных пунктов, то уточните данные требования в свободной письменной форме. Это ваше право по ст. 21 НК РФ.

Уточняя требование, вы сообщаете налоговой, что оно некорректное, исполнить его невозможно. Вы можете не только уточнить требование, но и продлить сроки его исполнения.

Пример разбора требования от налоговой

Налогоплательщик получил это требование в 2019 году официально по ТКС. Давайте разберём его для примера.

Образец требования из ИФНС с разбором от эксперта

Мы видим, что требование выставлено по установленной форме. Дата — ноябрь 2019 года.

Изучим требование и подумаем, что надо уточнить, а что противоречит закону.

1. Одновременное использование ст. 93 и п. 2 ст. 93.1 противоречит НК РФ. Ст. 93 позволяет истребовать документы только в налоговой проверке, а п. 2 ст. 93.1 — вне налоговой проверки. Так в какой процедуре мы находимся: всё-таки в налоговой проверке или вне?

2. Не конкретизировано мероприятие налогового контроля. Графа с основаниями не заполнена, то есть мы не видим ни причин, ни мотивов, ни оснований для истребования документов вне налоговой проверки. Эта часть требования противоречит законодательству.

3. Не конкретизирована сделка. В требовании должен быть указан номер договора, дата, стороны, период, который исследуется в рамках внепроверочной деятельности. Однако судебная практика идёт по другому пути. Суды считают, что в требовании не обязательно указывать реквизиты договора, если есть иные характеристики сделки, которые позволяют её идентифицировать. У нас по договору указаны стороны и период — IV квартал 2017 года. Глубина проверки в пределах четырёх лет, поэтому этот срок нас не смущает. Могу предположить, что налогоплательщику понятно о какой сделке идет речь.

4. Запрошенные документы должны касаться конкретной сделки. Мы же видим приказ об учётной политике, штатное расписание, оборотно-сальдовые ведомости, расшифровки и только в п. 1.8 — договоры. Всё, что находится выше договоров, требует уточнения, так как непонятно, в связи с чем налоговая истребует такую информацию вне налоговой проверки.

Если бы требование было корректным, то мы должны были бы предоставить договор, счета-фактуры, товарные накладные. Но далее у нас с вами идут ещё и доверенности, сертификаты, деловая переписка — каким образом они относятся к сделке и как сопряжены с налогообложением? Этот блок тоже требует уточнения.

5. Требование направлено вне рамок налоговых проверок. Вопрос: имеет ли право налоговый орган истребовать у налогоплательщика первичную документацию, регистры бухгалтерского и налогового учета и т.п., не входя в налоговую проверку? Нет, не имеет. Ему нельзя истребовать документы (информацию) о деятельности самого налогоплательщика вне налоговой проверки. Поэтому то, что касается сделки, мы обязаны предоставить, а по всему остальному ждём налоговых процедур.

6. К требованию не приложено поручение на истребование документов.

Как бухгалтеру вести себя на допросе

В открытом доступе есть примерный перечень вопросов, по которым инспекторы проводят допрос. Он размещён в методических рекомендациях об установлении умысла в ходе проверок (письмо ФНС от 13.07.2017 № ЕД-4-2/13650@). По ним вы сможете понять, чего ждать. Как правило, налоговый орган интересуется, кто и как выбрал контрагента, кто взаимодействовал с ним, где виделись, где совершена сделка, кто рекомендовал контрагента.

Вызвать на допрос могут работников налогоплательщика и его контрагентов, а также их должностных лиц или учредителей. Иногда инспекторы приглашают бывших сотрудников, которые работали в проблемном периоде или напрямую связаны с изучаемой ситуацией. Вызов оформляется повесткой, в которой указаны причины, время начала и место проведения допроса.

Как бухгалтеру подготовиться к допросу:

- Найдите адвоката и возьмите с собой — он будет вашим помощником, которого инспекторы не имеют права допрашивать.

- Предварительно подготовьтесь к допросу по информации из повестки и списку вопросов из методички.

- Самостоятельно регулируйте время допроса, паузы и т.п. Вы имеете право сделать перерыв или перенести допросную процедуру, прервать допрос.

- Запишите встречу на диктофон. Можно использовать приложение в телефоне.

- Отвечайте на поставленные вопросы коротко и чётко, не углубляйтесь в рассуждения и не говорите лишнего. Можно отвечать уклончиво, но рекомендуется избегать таких фраз как «не помню», «не знаю», «не могу сказать». Они могут трактоваться как некая номинальность, например, в отношении директоров.

- Внимательно прочитайте протокол допроса и в случае некорректных формулировок сделайте замечания и попросите внести исправления.

- Получите копию протокола допроса.

Стоит ли надеяться на ст. 51 Конституции РФ — не свидетельствовать против себя, своего супруга и близких

Свидетель может воспользоваться ст. 51 Конституции РФ не всегда.

Судебная практика по этому вопросу говорит о том, что бухгалтер и директор не могут отказаться от свидетельских показаний, потому что налоговый орган интересует не личная или профессиональная деятельность директора и бухгалтера, а именно деятельность организации, поэтому статья 51 не действует (Постановления Четырнадцатого ААС от 24.09.2013 № А05-957/2013, Восемнадцатого ААС от 24.04.2012 № 18АП-2762/2011, Третьего ААС от 15.05.2014 № А74-5471/2013).

Как бухгалтеру вести себя при осмотре

Налоговики имеют право осматривать территории, помещения, предметы и документы в случаях, предусмотренных законодательством о налогах и сборах. С территориями и помещениями более-менее понятно, но осмотр предметов и документов вызывает много вопросов.

Предметы, например, компьютеры и флешки, налоговый орган действительно имеет право осматривать. Верховный суд не видит в этом ничего предосудительного.

Документы инспектор может только осматривать, забирать или скачивать их ему нельзя, так как это уже выемка документов. Она возможна, только если вы откажетесь предоставить истребуемые документы, их копии или электронные версии. Поэтому вы имеете полное право запретить инспектору скачивать файлы.

Как подготовиться к осмотру:

- Наведите порядок на рабочем месте. Личных вещей на нём быть не должно.

- Поставьте пароли на компьютеры, ноутбуки, планшеты и пр.

- Почистите информацию на компьютере, если вы готовы дать инспекторам доступ, и проверьте, нет ли там секретной информации, личных файлов, переписки.

- Создайте отдельную учётную запись (гостевую), по которой инспектор сможет войти и посмотреть документы, но при этом не сможет скачать файлы или внести какие-то изменения.

- Сделайте «вырезку» базы на отдельном компьютере на время проверки. Дайте возможность инспектору с ней работать, чтобы не копировать документы в ходе налоговой проверки.

- Ограничьте доступ к документам и другим элементам с помощью настроек, которые есть в программе.

- Используйте аудиозапись и видеосъемку во время процедуры осмотра.

- Убытки в декларации: чем опасны и как пояснить их налоговой

- Расхождения налоговой базы по прибыли и НДС: как дать пояснения

- Как возместить НДС быстрее — новые правила камеральных проверок

Автор — Юлия Шиляева, практикующий налоговый юрист, специалист по налогам и налогообложению, советник налоговой службы РФ 2 ранга, руководитель налогово-правового направления АБ «Юркомпэкс»

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Чтобы снизить риски доначисления налогов и штрафов

Налоговые инспекторы могут организовать выездную проверку — приехать в офис частной компании и изучить ее документы на месте.

Кроме того налоговая устраивает камеральные проверки, то есть проверяет отчетность налогоплательщиков в своем офисе.

Цель во всех случаях одна — убедиться, что налогоплательщик верно исчисляет налоги, ничего не скрывает, вовремя платит все положенные суммы.

Когда может приехать налоговая

Инспекторы могут приехать в компанию в любое время по разным основаниям.

Плановая проверка. Общепризнанных плановых или внеплановых выездных проверок не существует. Налоговая не составляет сводный план проверок, как другие государственные органы, и не публикует его на своем сайте. То есть инспекторы не предупреждают о своем приходе.

Но внутренний план, по которому будет идти работа проверяющих в следующем году, налоговая составляет. Происходит это так.

В конце года управление ФНС составляет список налогоплательщиков по критериям риска совершения налоговых правонарушений — о них расскажем чуть ниже, — как претендентов на выездную проверку. Список составляют на основании данных АИС «Налог-3» — программы, в которой есть вся информация о налогоплательщиках, например, какие банковские счета у них открыты, какую выручку они получили, сколько налогов уплатили.

Положения об автоматизированной информационной системе Федеральной налоговой службы — АИС «Налог-3» PDF, 87,9 МБ

Этот список спускают в территориальные налоговые органы, и уже там в отделах предпроверочного анализа начинают проводить мониторинг компании, запрашивать у нее документы, изучать, как она ведет свою деятельность. Если предпроверочный анализ показал, что да, компания, скорее всего, утаивает налоги и есть перспектива их взыскания, налоговики начинают с ней работать.

Как могут привлечь к проверке

Сначала компанию пытаются привлечь в добровольно-принудительном порядке уточнить свои налоговые обязательства. Вызывают руководителя на комиссию рабочей группы, которую формируют в ИФНС, и вменяют ему применение схемы ухода от уплаты налогов.

Рабочая группа требует предоставить уточнения с пояснениями и доплату налогов. При этом грозят тем, что если компания этого не сделает, то налоговики организуют выездную проверку.

Сейчас это стандартный сценарий: вызов на комиссию — добровольная уплата. Если нет, то выездная налоговая проверка.

Другие поводы для выездной проверки — это:

- Истечение даты, до которой компании нужно было устранить нарушения по предписанию налоговой.

- Распоряжение прокурора на проведение проверки.

- Реорганизация или ликвидация, которую затеяла компания. Причем инспектор может приехать, даже если последняя проверка была совсем недавно, например полгода назад.

Повторная выездная проверка бывает в двух случаях:

- Чтобы проконтролировать инспектора, который провел проверку. Контроль проводит должностное лицо из вышестоящего налогового органа. Например, районная налоговая насчитала один миллион недоимки. А УФНС по региону показалось, что это как-то мало, не иначе коррупция. Тогда она распоряжается провести повторную выездную проверку.

- Чтобы проверить уточненку за тот период, который относился к выездной проверке. Уточненка — это декларация, которая исправляет ошибки в уже поданной декларации. Иногда уточненка может уменьшать сумму налога. Тогда ее могут проверить повторно. Например, налогоплательщик указал, что 3 года назад был неучтенный расход, поэтому налог на прибыль был переплачен. До подачи уточненки ИФНС уже провела выездную проверку периода, к которому относится изначальная декларация. Инспекторы приедут еще раз, чтобы проверить, что оно действительно было так.

Какие есть критерии риска

Выше мы упоминали критерии риска совершения налоговых правонарушений. Его понятие раскрыто в концепции планирования выездных налоговых проверок, которую разработала ФНС для своих работников.

В концепции перечислены 12 ситуаций. Если компания подходит под одну из них, она обязательно попадет в поле зрения налоговой.

Когда и кому грозит налоговая проверка

| Ситуация | Что означает | Кого касается |

|---|---|---|

| Низкая налоговая нагрузка | ФНС на основе данных Росстата посчитала, сколько примерно налогов обязаны платить компании в разных отраслях. Например, для тех, кто занимается строительством, налоговая нагрузка составляет 11,9% от оборота. Если по декларации инспектор видит, что строительная компания платит меньше 12% от оборота, это может послужить сигналом для проведения проверки | Всех организаций и ИП |

| Постоянные убытки | Налоговики считают, что если компания в течение двух и больше лет приносит только убытки, то продолжать деятельность подозрительно. Скорее всего, она скрывает доходы | Всех организаций и ИП |

| Значительная сумма вычета по НДС | Если компания хочет вернуть 89% уплаченного НДС или даже больше — есть вероятность, что по этой схеме фирма уклоняется от уплаты НДС | Организаций и ИП на ОСНО |

| Расходы растут быстрее доходов | Налоговую смутит опережающий рост расходов над доходами. Например, если расходы выросли в 2 раза, а выручка не изменилась | Организаций и ИП на ОСНО, на УСН с объектом «Доходы минус расходы» |

| Низкая зарплата работников | Росстат дает информацию о средней зарплате по отраслям в регионе. Если компании платят своим работникам меньше средней зарплаты, это привлечет внимание | Всех организаций и ИП |

| Неоднократное приближение к предельным значениям (менее 5%) | Чтобы применять налоговые спецрежимы, компании и ИП обязаны соблюдать некоторые ограничения. Например, на патенте нельзя нанимать больше 15 человек. Если в компании постоянно меняется число работников — то 13, то 14 — налоговая может заподозрить занижение показателей, чтобы компания не потеряла право на использование спецрежима | Организаций и ИП на УСН, а также ИП на ПСН или НПД |

| Расходы почти равны доходам | Если предприниматель заявляет, что у него расходы почти такие же, как и доходы. А если к тому же ИП оформляет вычет НДФЛ 83% и больше, налоговая заподозрит неладное | ИП на ОСНО |

| Работа построена на сотрудничестве с посредниками | Налоговая посчитает сомнительной деятельность фирмы, если она работает только с посредниками через цепочку контрагентов. Например, закупает сырье и материалы не напрямую у поставщика, а через нескольких посредников, в результате чего цена значительно возрастает в сравнении со среднерыночной | Всех организаций и ИП |

| Компания не предоставляет документы или пояснения по запросу налоговой | Если налоговая потребовала объяснить ошибки или противоречия в декларациях, а компания это проигнорировала, ФНС устроит выездную проверку | Всех организаций и ИП |

| «Миграция» между налоговыми органами | Компании, которые с момента регистрации 2 раза или больше снялись с учета в одной ИФНС и встали на учет в другой, также привлекут внимание инспекторов | Всех организаций |

| Низкий уровень рентабельности | Рентабельность продаж и активов по отраслям перечислена в той же концепции. Если по данным бухгалтерского учета выходит, что рентабельность компании меньше на 10% от нормы, налоговые инспекторы, возможно, приедут с проверкой. | Организаций на ОСНО |

| Деятельность с высоким налоговым риском | Это касается работы с фирмами-однодневками. Если компания выберет недобросовестного контрагента, налоговая заподозрит в необоснованном получении налоговой выгоды | Всех организаций и ИП |

Как подготовиться к приезду налоговой

Итак, инспекторы не предупреждают о своем скором приходе, составление плана работы с налогоплательщиками — это «внутренняя кухня» налоговиков.

Поэтому, чтобы приезд налоговиков не стал неприятным сюрпризом с доначислениями и штрафами, следите, чтобы ваша компания не совпала с критериями риска, и постоянно проверяйте свои документы. Как вариант можно периодически приглашать аудитора, чтобы убедиться, что все в порядке.

Подготовьте к проверке документы и предупредите команду

Проверяйте первичные документы. Это договоры, счета на оплату, кассовые чеки, счета-фактуры, товарные накладные. Они должны быть оформлены по всем проведенным сделкам, содержать все реквизиты, подписи и печати.

Проявляйте должную осмотрительность. Помимо первичных документов стоит обратить внимание на проявление должной осмотрительности. Для этого у предпринимателя должно быть положение о работе с контрагентами и досье на каждого из них, включая распечатки с сервисов nalog.ru.

Поговорите с работниками. Особенно, когда инспекторы уже приехали. Помните, что у налоговых органов сейчас достаточно большой круг полномочий, и к проверке они могут подключить полицию. Поэтому есть смысл дополнительно поговорить с работниками и подготовить их к проверке, чтобы они могли при необходимости рассказать о финансово-хозяйственной деятельности компании и контрагентах.

Предупредите контрагентов. Если есть возможность, стоит предупредить основных контрагентов, чтобы при проведении встречных проверок они могли подтвердить все операции. Также рекомендуем проверить электронную почту и компьютеры сотрудников и удалить неоднозначную информацию.

Общайтесь только с полномочными инспекторами. Впускать на свою территорию нужно только тех проверяющих, которые указаны в решении о выездной налоговой проверке. Посторонних лиц быть не должно.

Как подготовить документы

К налоговой проверке нужно быть готовым всегда. Поэтому работайте по этому чек-листу :

- Проверить наличие всей бумажной и электронной первички, убедиться, что в них заполнены все обязательные реквизиты.

- Если есть сомнения в реальности проведенных сделок, лучше убрать эти расходы или подготовить по ним убедительное экономическое обоснование.

- Проверить все взаиморасчеты с покупателями и поставщиками, нет ли зависших долгов. Это источник для доначислений налогов и повод признать сделку недействительной.

- Провести самоаудит налоговых рисков: соответствует ли уровень зарплат среднеотраслевым, есть ли убыточные сделки, есть ли высокие и необоснованные затраты, соответствует ли уровень налоговой нагрузки и рентабельности данным ФНС.

- Определить линию защиты своих интересов и подготовить свою базу доказательств, чтобы быть убедительными.

Как проходит выездная проверка

Перед проверкой инспекторы должны отдать компании решение о проведении проверки. В законе не сказано, в какие сроки это нужно сделать, поэтому налоговики могут приехать, вручить документ и сразу приступить к проверке.

Еще в решении указывают, по каким налогам и за какие периоды будет проверка. Ориентируйтесь на этот документ — инспектор может запрашивать документы только по налогам и по периодам, указанным в решении. По другим периодам и налогам проверку проводить он не может.

Отчетность смотрят по налогам, которые платил бизнес в течение трех лет до года проверки. Например, в 2020 году инспекторы могут проверять документы по налогам за 2017, 2018 и 2019 годы. Документы за 2020 год инспекторы тоже могут проверить — за закрытые отчетные периоды.

Проверка уточненной декларации с выездом в офис компании проводится, если ее подали именно в период выездной проверки. Инспекторы будут проверять документы, оформленные именно за тот период, за который налогоплательщик представил уточненку.

Если инспектору недостаточно информации из документов, он добывает ее другими способами: проводит инвентаризацию, осматривает помещения, допрашивает сотрудников. На все это у него есть полномочия.

Как долго длится проверка

Выездная проверка длится два месяца начиная с дня вынесения решения до дня, когда инспектор составит справку о проведенной проверке. Срок могут продлить до 4 или даже до 6 месяцев. Вот список причин, по которым так могут сделать:

Продлевать ли проверку, решает вышестоящий налоговый орган. Например, с проверкой приехали инспекторы ИФНС, они не уложились в двухмесячный срок и хотят продлить его. Дать ли им еще время для проверки, решать будет УФНС по субъекту РФ.

Выездную проверку могут приостановить на срок до 6 месяцев, чтобы:

- Получить информацию у контрагентов. Например, инспектор хочет убедиться, что ООО, которое он проверяет, действительно отвез груз для заказчика на другой конец страны.

- Получить информацию от иностранных государственных органов.

- Провести экспертизу.

- Перевести на русский язык документы, представленные налогоплательщиком на иностранном языке.

Приостановка отличается от продления проверки тем, что все процедуры прекращаются: инспекторы уходят из офиса, не могут никого допрашивать и требовать документы и т. д.

Получается, что компанию, у которой большой документооборот и множество контрагентов, могут проверять целый год.

Чем заканчивается выездная проверка

В последний день проверки инспектор составляет справку. С этого момента проверка считается законченной.

Затем в течение двух месяцев инспектор составляет акт налоговой проверки, где указывает:

- Факты нарушения налогового законодательства или отсутствие таких нарушений.

- Сколько нужно доплатить в бюджет — недоимка, пени, и в какие сроки это нужно сделать.

Акт вручают налогоплательщику под подпись. Если предприниматель не согласен с тем, что написано в акте, он может подать возражение по адресу налогового органа, составившего акт. Сделать это можно в течение месяца со дня получения акта.

Читайте также: