При проверке налоговой инспекцией задерживают сотрудников без основания

Опубликовано: 26.04.2024

Автор: Елена Желенкова главный бухгалтер-консультант

Автор: Елена Желенкова

главный бухгалтер-консультант

Стандартный срок для выездной налоговой проверки – два месяца. Если этого срока недостаточно, налоговики имеют право вынести решение о продлении или приостановлении налоговой проверки, и активно этим правом пользуются. Но для этого у них должны быть основания. В этой статье мы расскажем, на каких основаниях могут приостановить выездную проверку, на какой срок, и какие при этом есть права у налогоплательщика и проверяющих.

Что значит «приостановление проверки»

Вопреки названию, проверочные мероприятия на время паузы совсем не прекращаются. Они прекращаются лишь на территории налогоплательщика.

В это время проверяющие сотрудники налоговой инспекции не могут:

- работать на территории налогоплательщика;

- осматривать помещения организации и проводить выемку;

- запрашивать документы у проверяемой компании;

- опрашивать сотрудников на ее территории.

С того дня, как начинает действовать решение о приостановлении, проверяющие должны покинуть территорию налогоплательщика и вернуть все оригиналы документов, которые запрашивали до этого. Но документы, которые получены в ходе выемки, не возвращают.

Если сотрудники налоговой инспекции успели запросить документы до приостановления, вы должны в положенные 10 дней подготовить и предоставить эти документы, даже если 10 дней истекут в то время, когда проверка будет уже «на паузе». Это прямо не прописано в Налоговом кодексе, но такие разъяснения дает Письмо ФНС России от 07.08.2015 № ЕД-4-2/13892@ Таким образом, если за день до приостановления вам выдадут требование, формально проверка прекратится, а по факту для вас продолжится, пока не подготовите нужные документы. Это не будет считаться нарушением со стороны ФНС.

1C-WiseAdvice использует уникальную запатентованную технологию обработки первичных документов («Процессинг»). Это позволяет обеспечить оперативный контроль за состоянием «первички» и в максимально сжатые сроки подготовить документы, которые требует ИФНС в рамках выездной налоговой проверки.

На своей территории продолжать проверочную работу налоговикам никто не запрещает. Они могут анализировать уже имеющуюся информацию, запрашивать документы у третьих лиц, опрашивать третьих лиц и бывших сотрудников организации, проводить экспертизы и т.д. К тому же, в законах нет запрета и на опрос сотрудников налогоплательщика вне его территории. Поэтому налоговики могут вызывать вас и ваших сотрудников к себе для дачи пояснений даже во время паузы.

По сути приостановить проверку – это значит просто не беспокоить налогоплательщика на его территории определенное время.

Основания для приостановления выездной налоговой проверки

Все основания для приостановления выездной проверки прописаны в п. 9 ст. 89 Налогового кодекса РФ.

Налоговики могут поставить проверку на паузу, если нужно:

- Запросить документы у контрагентов или других третьих лиц.

- Запросить информацию в иностранных госорганах.

- Провести экспертизу.

- Перевести полученную от налогоплательщика документацию, если она на иностранном языке.

Только эти основания могут стать поводом приостановить проверку. По другим причинам этого делать нельзя!

Причем по первому пункту есть и дополнительное ограничение: приостанавливать проверку для получения документов от контрагента можно только один раз по каждому контрагенту.

На какой срок можно прервать проверку

В Налоговом кодексе прописан только максимальный срок приостановки налоговой проверки – 6 месяцев. Кодекс не устанавливает ни минимальный срок приостановления выездной налоговой проверки, ни количество перерывов, допустимых для одной проверки. Из этого следует, что налоговики могут брать паузу любой продолжительности сколько угодно раз, главное не превысить общий лимит в 6 месяцев.

К этим шести месяцам налоговые органы могут прибавить еще три, но только в одном случае: если основанием для паузы была необходимость запросить документы в иностранных госорганах, но в положенный срок их получить не удалось.

Приостанавливать проверочные мероприятия можно и во время продления.

Как оформляется приостановление проверки

Руководитель или заместитель проверяющей инспекции должны оформить решение о приостановлении по форме КНД 1160071, утвержденной Приказом ФНС России от 08.05.2015 N ММВ-7-2/189@.

Выглядит она так:

В решение ИФНС вписывает причину приостановления проверки. Если нужно запросить документы у контрагента, указывает этого контрагента. Но это не значит, что во время паузы налоговики не могут параллельно запрашивать документы и у других контрагентов. В нормативных документах нет таких ограничений, и суды не признают это нарушением со стороны налоговых органов. Более того, по мнению судей, нет нарушения даже в том, что в решении о приостановлении совсем не указаны контрагенты, у которых будут запрашивать документы (Постановление ФАС Северо-Западного округа от 19.11.2010 № А05-4432/2010).

Налогоплательщики имеют право получать копии решений налоговых органов (пп. 9 п. 1 ст. 21 НК РФ), поэтому налоговики должны сообщить ему о решении приостановить проверку. Но в какой срок – это в Кодексе не указано. Минфин России в письме от 07.07.2008 № 03-02-07/1-249 тоже говорит, что о приостановлении и возобновлении проверки нужно сообщать налогоплательщику, но сроков нет и в этом письме. Поэтому если налоговики вам вручат уведомление позже, чем начнётся перерыв в проверке, – это не будет нарушением с их стороны. Судебная практика в этом вопросе на стороне налоговых органов.

Когда налоговики решат возобновить проверку, они заполняют форму КНД 1160073.

Выглядит она так:

Со дня возобновления снова начинается отсчет времени, отведенного на выездную налоговую проверку.

Чем грозит приостановление проверки для налогоплательщика

На практике право приостановить проверку налоговые органы используют для того, чтобы затянуть проверку, выиграть время, копнуть глубже и «нарыть» побольше.

Например, сотрудники ИФНС получают от контрагента запрашиваемые документы, но проверку не возобновляют, а продолжают работать на своей территории, проводить опросы и т.д. В нормативных документах нет обязанности возобновить проверку сразу после того, как будут получены документы, и проверяющие этим пользуются. Суды в этом вопросе чаще встают на сторону ИФНС, мотивируя тем, что общий срок приостановления в шесть месяцев не нарушен.

Другими словами, для налоговиков приостановление – это еще один способ продлить выездную налоговую проверку. Это ставит налогоплательщика в невыгодное положение и дает налоговикам больше шансов найти повод для доначислений и штрафов.

Компании, которые находятся у нас на обслуживании, могут быть уверены в том, что мы не оставим их один на один с проверяющими. Мы подготовим ответы на запросы и требования, если нужно привлечем налогового адвоката и поможем пройти проверку с минимальными доначислениями.

Мы говорим «минимальными», потому что почти все выездные проверки заканчиваются доначислениями. По отчету ФНС за 9 месяцев 2018 года проверили 9 676 организаций, нарушения были выявлены в 9 524 организациях, т.е. у 98% проверенных.

Но можно свести к минимуму вероятность самой проверки.

Что для этого делаем мы:

- Ведем налоговый учет и формируем отчетность осознанно, с пониманием возможных рисков.

- Чтобы избежать ненужных вопросов о расхождениях в отчетности, там, где это возможно и не противоречит требованию законодательства, наши специалисты ведут бухгалтерский учет по правилам налогового.

- Анализируем и выдерживаем в отчетах сотни контрольных соотношений, на которые опирается ИФНС, когда принимает решение о более тщательной проверке налогоплательщика.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

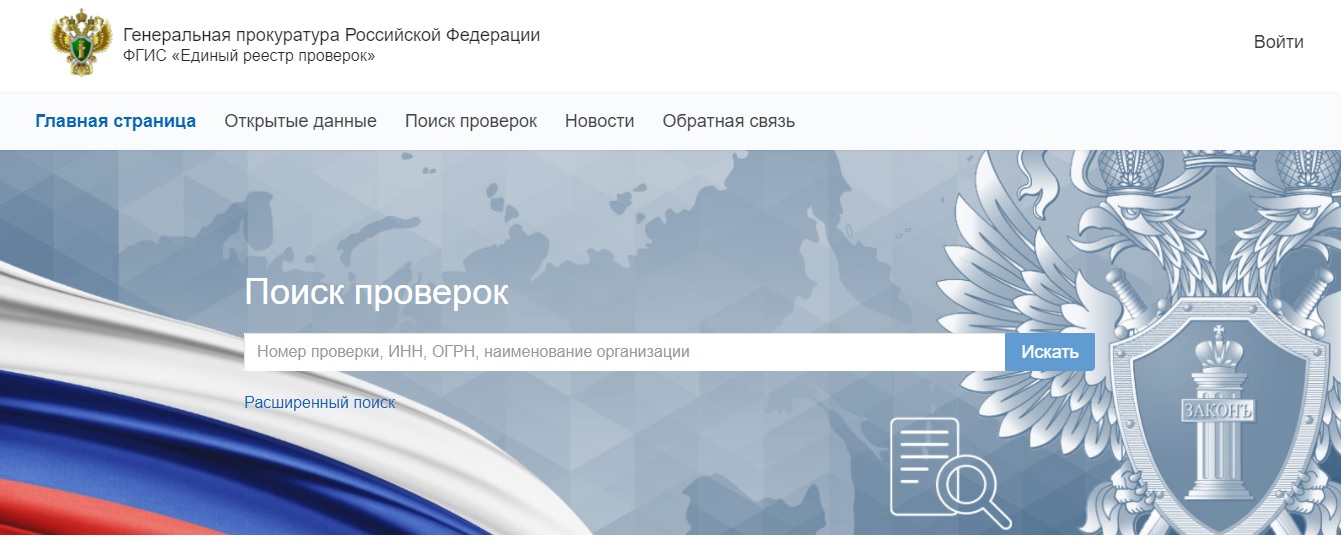

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Дата публикации: 17.10.2019

Актуально на Май 2021 года

Выездная налоговая проверка одна из самых неприятных процедур, проводимых в отношении работы организации или индивидуального предпринимателя. Вместе с тем, данный способ является самым удобным для проверки налоговой. Если верить статистике, наибольшие доначисления налогов, пеней и штрафов осуществляются налоговиками именно по результатам выездной проверки. К кому приходит налоговая проверка и как подготовиться к этому мероприятию? Ответы на эти и другие популярные вопросы в нашей статье.

Как обезопасить себя от внезапных визитов налоговой

Кроме этого рекомендуем открывать сразу несколько расчётных счетов, чтобы быстро перевести деньги с одного на другой, если один из них заблокируют. Удобнее всего выбрать банки с бесплатным обслуживанием счёта, чтобы не платить ежемесячных взносов. Сравнить банки можно, нажав на кнопку ниже.

Список выгодных банков для открытия счёта

Что такое выездная налоговая проверка

Начнем с того, что налоговые проверки можно разделить на два типа: камеральные и выездные. Первая проводится удаленно. Налоговиками проверяются декларации, которые были предоставлены налогоплательщиком ранее и дополнительные документы, которые могут быть запрошены в ходе проверки. При этом, когда нарушения не найдены, налогоплательщик даже может не узнать об этой проверке. Если нарушения все-таки выявили, налоговая может оформить акт, в худшем случае — назначить выездную проверку.

Выездную налоговую проверку проводят на территории (в помещении) налогоплательщика на основании решения руководителя или заместителя руководителя налогового органа. В том случае, когда налогоплательщик не может предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка проводится по месту нахождения налогового органа.

Главная цель проверки — установить, правильно ли были исчислены налоги и страховые взносы, а также вовремя ли они были уплачены (пп. 4, 17 ст. 89 НК РФ). Основной документ, который подтверждает начало выездной налоговой проверки — это решение о ее проведении.

Ходят слухи, что налоговой нельзя осуществлять налоговую проверку в первые 3 года после регистрации, но это лишь домыслы незнающих людей. Налоговикам дано право приходить с проверкой даже на следующий день после регистрации. Если решение о проверке уже есть, то налоговая проводит проверку периода, не превышающего 3 календарных года, предшествующих году, в котором вынесено решение о проведении проверки.

При этом, налогоплательщика могут проверить не больше одного раза по одним и тем же налогам за один и тот же период. За календарный год допускается только 1 выездная проверка (исключение — есть решение о повторной проверке, которое принято руководителем вышестоящего налогового органа ФНС РФ).

К кому может прийти налоговая проверка?

Прежде чем наведаться с выездной проверкой к налогоплательщику, налоговый орган проводит анализ фирмы по 12 критериям:

1. Низкая налоговая нагрузка. Налоговая нагрузка рассказывает о том, сколько денег предприниматель отчисляет государству. Это главный критерий, по которому налоговая отбирает предпринимателей для проверки.

В сумму всех налогов включают налог на доходы физических лиц. Сумма страховых взносов не учитывается. Налоговой орган каждый год производят расчет налоговой нагрузки для каждой отрасли. В том случае, когда показатель окажется ниже, компания, скорее всего, попадет в план проверок.

2. Регулярные убытки на протяжении 2-х и больше лет. Когда в отчетах постоянно отражаются убытки — это подозрительно, по мнению налоговой. Возможно, предприниматель делает это специально, с целью ухода от налоговой.

3. Налоговый вычет по НДС выше 89%. Доля вычетов должна быть равна 89% или выше за период 12 месяцев от суммы начисленного с налоговой базы налога. О НДС и налоговом вычете мы писали здесь.

4. Темп роста расходов опережает темп роста доходов. Если бизнесмен отражает такую тенденцию, возможно, он пытается занизить доходы или завысить расходы, чтобы не платить налог на Пример: компания продала товары на 200 000 рублей. Это доход компании. На закупку этих товаров ушло 100 000 рублей. Прочие затраты компании за месяц – 30 000 руб. Прибыль за месяц составит:

200 000 руб. – 100 000 руб. – 30 000 руб. = 70 000 руб." >прибыль.

5. Низкая заработная плата сотрудников. Если работодатель платит зарплату работнику, которая ниже показателя по отрасли в регионе, то у налоговой закрадываются сомнения. Возможно какую-то часть зарплаты сотрудник получает в конверте. Это указывает на уклонение от уплаты страховых взносов и налога на доходы физических лиц за сотрудников.

6. Показатели на специальных режимах приближаются к предельным значениям. Предельные значения были введены государством. Если предприниматель близится к предельному значению на 1-5% несколько раз в год, это вызывает недоверие налоговой. Может быть, бизнесмен специально уменьшает показатели.

Предельные показатели:

Для УСН:

- годовой доход не более 150 млн рублей;

- количество сотрудников не больше 150 человек;

- остаток основных средств не больше 150 млн рублей;

- доля участия других организаций не больше 25%.

- площадь торгового зала или зала обслуживания посетителей не более 150 м²;

- общая площадь спальных помещений в гостинице или отеле не более 500 м²;

- количество работников не более 100 человек.

- доходы от сельскохозяйственной деятельности должны быть не меньше 70% всех доходов.

7. Расходы индивидуального предпринимателя за календарный год максимально приближены к доходам.

8. Работа через цепочку посредников. Если компания ведет деятельность по цепочке договоров с посредниками и перекупщиками, через новую организацию проходит большое количество денег, и все участники имеют какую-то связь друг с другом, это вызывает подозрение. Скорее всего, это фирма-однодневка, помогающая уходить от уплаты налогов.

9. Игнорирование запросов налогового органа. Если предприниматель не отвечает на запросы инспектора, не предоставляет документы, требуемые налоговиками, его навестят с проверкой.

10. Мигрирование между налоговыми инспекциями. В том случае, когда адрес компании меняется чаще 1 раза, вызывает подозрение у налоговой.

11. Уровень рентабельности компании на 10% ниже нормы. Исходя из показателей рентабельности можно говорить о том, насколько эффективно предприниматель пользуется ресурсами: деньгами, товарами, основными средствами.

12. Деятельность с высоким налоговым риском. Если бизнесмен работал с фирмой-однодневкой, то попадет под подозрение.

Какие мероприятия могут быть произведены в ходе проверки?

Налоговики имеют право проводить следующие процедуры:

- инвентаризация — необходима, чтобы проверить достоверность данных, которые содержатся в документах;

- осмотр — в ходе проверки могут осматриваться производственные, складские, торговые и другие помещения и территории;

- истребование документов — должностное лицо, которое проводит проверку может потребовать дополнительные документы;

- выемка документов — необходима для выявления и подтверждения доказательств нарушений налогового законодательства;

- экспертиза — налоговой орган может привлечь эксперта в необходимых случаях;

- допрос — могут провести допрос свидетелей для выяснения обстоятельств, которые имеют значения;

- вызов в качестве свидетелей — налоговики могут вызвать любое физическое лицо, которое имеет необходимые знания для выяснения обстоятельств;

- получение экспертного заключения;

- привлечение переводчика.

Порядок проведения выездной налоговой проверки

Перед тем, как начать выездную налоговую проверку, налоговикам нужно подготовить основной документ, который дает право на осуществление данной процедуры — решение о проведении выездной налоговой проверки, и вручить его проверяемому юридическому или физическому лицу. В решении должна быть отражена следующая информация:

- полное и сокращенное наименование либо фамилия, имя, отчество налогоплательщика;

- предмет проверки, т.е. налоги, правильность исчисления и уплаты которых подлежит проверке;

- периоды, за которые проводится проверка;

- должности, фамилии и инициалы работников налогового органа, которым поручено осуществление проверки.

При этом решение о проверке выносится только на основании решения руководителя или заместителем руководителя налоговой службы, подписанного руководителем.

С того момента, как проверяемый получит этот документ — можно будет говорить о начале выездной налоговой проверки. После этого налоговый орган получает доступ на территорию проверяемого и проводит все необходимые мероприятия.

Этот период длится обычно 2 месяца, но бывают исключения, об этом мы поговорим позже. Затем по окончанию налоговой проверки составляется справка о проведении выездной налоговой проверки. Она оформляется в последний день процедуры, а потом вручается проверяемому. В справке нет каких-либо сведений, связанных с выводами о проверке, в ней зафиксировано только ее окончание. После этого налоговики покидают помещение и прекращают все мероприятия.

Результаты, которые относятся к проверке, заносятся в акт налоговой проверки. Он должен быть составлен в любом случае, независимо от того, выявили нарушения или нет. Если их нет, в акте отражается их отсутствие. Акт должен быть составлен в течение 2 месяцев со дня составления справки и вручен проверяемому в течение 5 рабочих дней с даты его вынесения.

Бывает такое, что проверяемый не согласен с данными, занесенными в акт. В этом случае нужно будет составить письменное возражение на акт. При этом, предоставить возражение необходимо в течение месяца после получения акта в отделение налоговой органа, проводившего проверку.

Как подготовиться к выездной налоговой проверке

Чтобы встреча с налоговой прошла успешно, к ней нужно подготовиться — привести все дела компании в порядок. На что необходимо обратить внимание в первую очередь? Мы составили небольшой чек-лист:

- Обратитесь к Налоговому кодексу. Изучите права и обязанности проверяемого (статья 21, 23 НК РФ) и налогового органа (статья 31, 32 НК РФ).

- Приведите в порядок документацию. Убедитесь о наличии всех оригиналов учредительных, регистрационных, разрешительных документов. Проверьте на месте ли правоустанавливающие документы на имущество компании, документы об избрании, назначении на должность генерального директора и главного бухгалтера. Не забудьте удостовериться в наличии договоров с контрагентами. Также обратите внимание на подписи первичных документов — они должны быть подписаны от руки.

- Проверьте контрагентов. Проведите проверку на сайте Федеральной налоговой службы: наличие регистрации в ЕГРЮЛ, наличие налоговой задолженности и сдачу отчетов. Кроме этого, у контрагента можно потребовать заверенные копии устава, свидетельства о регистрации и о постановке на учет в налоговый орган, решение о назначении руководителя, последней бухгалтерской отчетности.

- Подготовьте доказательства проявления должной осмотрительности по отношению контрагентов, например, это может быть деловая переписка. Также проверьте наличие доказательств, которые подтверждают экономическую выгоду от сделки.

- Подготовьте помещение. Для проверяющих неплохо будет выбрать отдельное место. Тем самым, ограничив доступ к документам, которые не имеют отношения к данной проверке, и к сотрудникам, которые могут наговорить много «лишнего». Разумно также будет провести беседу с работниками. Поручите общение с налоговиками одному или нескольким сотрудникам. Напомните, что их высказывания должны основываться только на фактах. При этом необходимо отвечать кратко и только по делу.

Сроки проведения выездной налоговой проверки

Обычно выездная налоговая проверка проводится в течение двух месяцев. Однако, налоговикам дано право приостанавливать ее или продлевать. Налоговая выездная проверка может приостановиться на срок не более полугода, при этом оснований для приостановки проверки немного:

- есть необходимость получения данных от иностранных государственных органов в рамках международных договоров;

- есть необходимость провести экспертизу;

- есть необходимость перевести на русский язык документы, которые представлены проверяемым на иностранном языке и истребовать у контрагента проверяемого налогоплательщика или у других лиц документы, которые имеют отношение к работе этого налогоплательщика.

Продлить выездную налоговую проверку инспекторы могут на 4(6) месяцев в следующих случаях:

- проверяемый — крупнейший налогоплательщик;

- налоговый орган получил данные, которые сообщают о возможном нарушении налогового законодательства и требуют дополнительной проверки;

- на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

- у проверяемого несколько обособленных подразделений;

- налогоплательщиком не предоставлены в установленный срок документы по требованию налоговых органов;

- другие причины.

Что делать, если в дверь постучал налоговый инспектор?

Налоговая проверка, пожалуй, самая неприятная процедура для любого бизнеса. Особенно если она застает предпринимателя врасплох. Как подготовиться к ней и успешно ее пройти?

Как избежать внеплановой налоговой проверки?

Думайте как налоговая

Задача ФНС — с наибольшей вероятностью определить злостного налогового неплательщика. Как это делается? Основных четыре метода:

I. Математическая модель налогоплательщика. Анализирует виды деятельности организации, денежный оборот по расчетному счету, наличие филиальной и торговой сети, численность работающих, операции с наличностью, активы предприятия и др. Все это позволяет с точностью до 5-10% определить реальный доход от бизнеса и понять, насколько эти цифры отличаются от тех, которые вы указали в бухгалтерской отчетности.

II. Налоговый портрет налогоплательщика. Что смотрят? Объем, детализацию и регулярность уплачиваемых налогов, попытки возмещения уплаченного в бюджет НДС, уровень официальных зарплат сотрудников, результаты предыдущих камеральных и выездных налоговых проверок, попытки внесудебного и судебного урегулирования налоговых споров. Полученные данные сравниваются с показателями компаний, занимающихся аналогичной деятельностью, но признанных добросовестными налогоплательщиками.

III. Юридический портрет налогоплательщика. Проверяют, где находится фирма, соответствует ли этот адрес юридическому и почтовому, есть ли у фирмы необходимые разрешительные бумаги?

В результате специалисты ИФНС могут с высокой точностью определить сумму поступлений от добросовестного налогоплательщика. И если цифры, которые «выведут» налоговики, более чем на 20-25% отличаются от ваших, вы с вероятностью в 90% попадете в список выездных проверок на ближайший год.

Заранее проверяйте своих контрагентов

Самая частая претензия со стороны ФНС — работа с фирмами-однодневками или уход от налогов. Приготовьте доказательства того, что вы проверили компанию на «добросовестность»:

- ознакомились с ее уставом, учредительным договором, образцами договоров, лицензиями и иными разрешительными документами, образцами продукции, описанием услуг и т д.;

- встречались с руководством фирмы-партнера (вплоть до приложения к протоколу встречи фотографий и видеозаписей), убедились, что учредители, гендиректор и главбух не являются «массовыми»;

- вели протоколы переговоров и подробную интенсивную деловую переписку (оферты, акцепты оферт, спецификации товара, описание услуг и т п.).

Лайфхак: как не попасться на крючок фирмы-однодневки?

1. Перед началом работы знакомьтесь с первичными регистрационными документами контрагента. Перед подписанием основного договора составьте и подпишите соответствующий протокол. Это будет дополнительным свидетельством вашей налоговой добросовестности.

2. Проверяйте соответствие печатей и подписей. Необходимо быть уверенным в том, что печать и подпись — подлинные, что они совпадают с соответствующими образцами (как правило, образцами в банковской карточке, копию которой можно попросить предоставить). Несоответствие подписей или печати делает документ юридически ничтожным.

3. Активно используйте возможности электронного документооборота. Использование электронного инструментария «однодневками» по ряду технических причин невозможно или крайне затруднительно.

4. Проверяйте сквозную нумерацию счетов-фактур, договоров и прочих документов. Несовпадение их номеров на первых и вторых экземплярах существенно увеличивает риск доначислений при проверке. Если счет-фактура, на основании которого НДС принимается к зачету, будет признан при проверке неправильно оформленным, он будет аннулирован.

5. Финансово-хозяйственные документы должны быть подписаны должностными лицами предприятия, имеющими право подписи. Если документы подписываются сотрудниками, не имеющими права подписи, то такие документы считаются юридически ничтожными. Следует проверить действительность полномочий лиц, назначаемых приказом или решением учредителей (акционеров). Может оказаться, например, что полномочия генерального директора закончились три месяца назад и не продлены решением общего собрания акционеров. Данная ситуация, кроме рисков бизнеса, несет в себе риски налоговых доначислений, если договор с вашим контрагентом носил характер затрат, включенных в себестоимость вашей продукции (услуг).

6. Избегайте систематической непрофильной деятельности вашей компании, навязываемой вашими бизнес-партнерами. Например, партнер вашей строительной компании, будучи сам добросовестным налогоплательщиком, предлагает, ссылаясь на общую необходимость снижения издержек, «прокрутить займы» для уменьшения суммы НДС в текущем квартале и поделиться полученной выгодой. Или вам предлагают стать участником тендера «с гарантией победы», но при этом выполнить несвойственные вашей компании функции агента, то есть фактически стать на время транзитной фирмой для денежного потока. Подобные варианты чреваты проверками как со стороны налоговой, так и МВД.

7. Ориентируйтесь на отзывы и рекомендации заслуживающих доверия бизнес-партнеров вашего контрагента и банка, работающего с ним.

8. Изучайте отзывы о данной компании в интернете и других открытых источниках.

Проводите собственные проверки

Пригласите аудитора, который в течение года несколько раз проверит бухгалтерскую отчетность, разъяснит порядок исчисления и уплаты налогов и подскажет, как своевременно устранить ошибки в отчетности и распознать «схемные» налоговые риски.

Соответствуйте ожиданиям налоговой

В отношении каждого налогоплательщика ФНС имеет свой план по сбору налогов, и организация должна соответствовать его минимальным показателям, в крайнем случае не дотягивать до них 10%. Важно поддерживать у налоговиков убеждение, что вы небогатый, но добросовестный налогоплательщик.

С точки зрения приоритетности по отраслевым показателям:

- на первом месте традиционно НДС;

- на втором — страховые сборы с фонда заработной платы;

- далее — налог на прибыль, НДПИ, налог на имущество, подоходный налог.

Как понять, что грядет налоговая проверка?

Поступают запросы о движении средств по расчетному счету

Налоговые инспекторы могут использовать информацию о динамике входящих и исходящих платежей при определении соответствия предприятия отраслевым налоговым показателям, а также для определения уровня его налоговых рисков.

Поступают запросы к контрагентам

Инициируя запросы о предоставлении документов, подтверждающих деятельность, к контрагентам, отдел предпроверочного анализа ИФНС готовится к вынесению рекомендации о выездной или камеральной проверке вашей компании.

Звучат требования к контрагентам о встречных проверках

Это прямой сигнал о том, что решение о проверке вашего предприятия в ИФНС уже принято.

Ваш расчетный банк систематически требует предоставить информацию (договоры, счета, счета-фактуры, накладные и т п.), подтверждающую правомерность входящих и исходящих платежей

Скорее всего, служба финансового мониторинга банка заинтересовалась вопросами законности деятельности вашей фирмы и уже передала запрос о проведении проверки в Росфинмониторинг и параллельно в налоговый орган.

Вас вызвали в налоговую инспекцию для дачи объяснений по хозяйственной деятельности

Это одно из предпроверочных или «психологических» мероприятий, имеющих цель заставить налогоплательщика платить больше налогов, чем сейчас (вызов «на комиссию»). Достаточно часто протокол подобной беседы становится основанием для вынесения постановления о проверке.

Как подготовиться к налоговой проверке?

Приведите первичную документацию организации в соответствие с документацией контрагентов

На предприятии и у контрагентов первые и вторые экземпляры документов должны быть одинаковыми, на них должны иметься идентичные подписи, печати и одинаковая нумерация.

Оповестите всех контрагентов организации о том, что к ним, возможно, придет встречная проверка

Они должны быть готовы выйти на нее, чтобы подтвердить факт хозяйственной деятельности. Если подтверждения нет, то перечисленные им средства, отнесенные на затраты, будут признаны чистой прибылью предприятия — с доначислением НДС, налога на прибыль, пеней и штрафов. Предупреждая контрагентов, вы можете надеяться, что при запросе налоговых органов они тоже предупредят вас.

Приведите в соответствие почтовый, юридический и фактический адрес предприятия

Нужно либо внести изменения в учредительные документы и привести юридический адрес в соответствие с фактическим, либо встать на учет по месту нахождения организации.

Подготовьте офис к визиту налоговиков

Там должны находиться только те документы, наличие которых юридически обоснованно и законно. Необходимо по максимуму ограничить информацию, которая будет поступать к налоговикам. Лишних сведений на бумажных и электронных носителях, а также печатей и штампов, не имеющих отношения к деятельности предприятия, быть не должно.

Выделите для проверяющих отдельное помещение

Все требуемые документы нужно приносить туда. Нельзя допустить, чтобы инспектор свободно ходил по офису, беседовал с любым сотрудником, заглядывал во все компьютеры. Иначе поток получаемой им информации станет неконтролируемым. Организуйте проверяющим «чайный столик» в том же помещении, где они находятся.

Подготовьте сотрудников к визиту налоговиков

Персонал должен знать, что нужно говорить инспекторам, внятно объяснять, чем занимается ваша компания. Лучше, чтобы с налоговиками общался бухгалтер, имеющий опыт прохождения выездных налоговых проверок. Постарайтесь исключить возможность общения с проверяющими остальных сотрудников.

Пригласите налогового консультанта, юриста или адвоката

Они будут защищать ваши права и налоговые интересы, следить, чтобы проверка шла так, как необходимо вам. Опытный налоговый адвокат позволит найти правильный баланс отношений между проверяющими и проверяемыми.

Если сотрудников вызовут для дачи объяснений, их слова не должны противоречить друг другу и сведениям в официальных документах

У персонала могут спрашивать, например, какого числа и в каком размере выплачивается зарплата, чтобы затем сравнить ответ с суммами в ведомостях.

Будьте готовы к участию в проверке экспертов

Налоговики имеют право привлекать экспертов: юристов, бухгалтеров, оценщиков, отраслевых экспертов и т д. Экспертиза назначается в случае, если для разъяснения возникающих вопросов требуются специальные знания в науке, искусстве, технике или ремесле. Как показывает арбитражная практика, такими основаниями может быть необходимость:

- установить подлинность документов;

- восстановить документ;

- уточнить рыночную стоимость товаров, работ, услуг;

- определить, соответствуют ли материалы, компоненты, которые используются в фирме, объему продукции или технологии ее производства;

- определить, какие ремонтно-строительные работы были выполнены (капитальный ремонт, текущий ремонт, реконструкция).

В проведении проверок могут быть задействованы и свидетели

В качестве свидетеля для дачи показаний может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля. Показания свидетеля заносятся в протокол, однако с протоколом может знакомиться только лицо, давшее показание. Налогоплательщик может ознакомиться с таким протоколом только после вручения ему акта налоговой проверки.

Павел Гагарин, председатель совета директоров аудиторско-консалтинговой группы «Градиент Альфа»

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Фото с сайта 365cars.ru

Многие компании, которые проходят проверки налоговой инспекции и других ведомств, задумываются: соглашаться с выводами или возражать против штрафов и других мер. В каких случаях это целесообразно делать — несколько рекомендаций и примеров от Екатерины Рыкуновой, эксперта по налогам компании «Финансовая лаборатория».

— Проверки контролирующих органов неизбежны. Однако результаты их проведения могут привести к неблагоприятным последствиям, поставить под вопрос дальнейшую работу бизнеса. Руководители проверяемых компаний должны не только в полной мере понять суть предъявленных нарушений и оценить предполагаемые финансовые потери и налоговые риски, но и определить алгоритм дальнейших действий. И сразу возникает вопрос: согласиться с результатами проверки и заплатить налоги или отстаивать свои интересы.

Екатерина Рыкунова

Эксперт по налогам компании «Финансовая лаборатория»

Расскажу о нескольких распространенных ситуациях, учитывая которые можно обжаловать решения.

Несоблюдение правил проведения проверок

Законодательство, которое регулирует ведение бизнеса, весьма сложное, емкое, подвержено постоянным изменениям. Однозначно применить его нормы не всегда представляется возможным.

Пример. «Белгосстрах» оштрафовал организацию за не предоставление статистической отчетности по форме 1-страхование («Белгосстрах») за 2015.

В соответствии с законодательством, действовавшим в то время, в случае, если в отчетном периоде отсутствовали выплаты для начисления страховых взносов, отчет не предоставляется. Соответственно, фирма и не начисляла страховые взносы в 2015, а были лишь перечисления за прошлый период.

После предоставления возражений на акт проверки с конкретной ссылкой на нормы законодательства, действовавшие в 2015 году, предъявленный штраф был отменен.

О чем молчат проверяющие:

1. Если к вам пришла проверка и у вас есть расходы, по каким-то причинам не учтенные для целей налогообложения (например, которые позволяют уменьшить налоговую базу), и есть все основания их учесть, вы имеете право заявить о них. Это необходимо делать в письменном виде.

Законодательство запрещает компаниям подавать «уточненные» налоговые декларации по окончании проверки — за проверенный период.

2. В большинстве случаев требование предоставить необходимые для проверки документы должно сопровождаться соответствующим письменным запросом. В нем важно, чтобы был указан срок предоставления (не менее 2 рабочих дней).

При получении запроса, помимо даты, обозначьте время получения. Это актуально в случае, если запрос предъявлен в конце рабочего дня/в конце проверки. Если запрашиваемый объем документов слишком велик или документы находятся в архиве, необходимо в запросе указать реальный срок, к которому документы могут быть представлены.

Фото с сайта econet.ru

Сотрудничество со лжеструктурами

Не перестает быть актуальной тема проверки компаний, которые сотрудничали с так называемыми «лжеструктурами» (фирмами-однодневками, финансовыми компаниями, которые созданы, чтобы «помочь» обратившимся к ним юрлицам скрыть нарушения).

Что вам не поможет. Если ваш контрагент внесен в реестр коммерческих организаций и индивидуальных предпринимателей с повышенным риском совершения правонарушений в экономической сфере в соответствии с Указом № 488 от 23.10.2012 (далее — реестр) спустя определенное время после совершения сделок с вами — это не освобождает вашу компанию от возможных проблем во время проверок. Хотя часто фирмы, которые сотрудничали с лжеструктурами, во время обжалования результатов проверок делают на этом акцент. Реестр является лишь отправной точкой для принятия решений налоговых органов. Отправленный в инспекцию «роман» о том, что вы не знали, что ваш контрагент «однодневка» и в то время он не был в реестре, не принесет положительного результата.

Что вам может помочь. Реестр для контролирующих органов — список, на основании которого будет отрабатываться сам характер сделки контрагентов. Затем нужно доказать сам факт совершения правонарушения. Для этого используются:

- Доступные базы госорганов

- Изучаются первичные учетные документы (ПУД)

- Берутся объяснения должностных лиц организаций, участвующих в сделках

- Используются материалы судов, которыми вынесены приговоры в отношении организаций (лиц), участвовавших в сделке

Если по результатам проверок выносится решение, что ваша компания сотрудничала с лжепредпринимательсткими структурами, и в отношении сделок этой структуры был вынесен приговор суда — это еще не окончательное основание для доначисления налогов вашей компании.

По письменному запросу вы имеете право ознакомиться с материалами дела и изучить приговор, который является основанием для «обсчета» налогов. Если приговором обозначены лжепредпринимательские структуры, перечислены их взаимоотношения с конкретными компаниями и ваша компания там не указана, пересчет и предъявление к выплате налогов будет под вопросом.

Например, учредитель И. являлся организатором группы фирм-однодневок. Судом доказано, что сделки данных компаний носили фиктивный характер. В приговоре перечислен ряд компаний, с которыми работали эти однодневки. Если ваша фирма не входит в указанный перечень, следует изучать материалы проверки в части так называемой доказательной базы.

Для предоставления возражений и жалоб необходимо понимать, что сделки могут быть признаны фиктивными в совокупности многих факторов. И если пересчитали налоги для вашего «соседа» в части сделок с контрагентом, с которым работали и вы — это не значит, что необходимо со всем соглашаться и не пробовать защищать свои интересы как в контролирующих органах, так и в судах.

Фото с сайта mygazeta.com

Что надо знать о подаче жалоб

Сроки подачи возражений, жалоб, а также заключения по ним регулируются несколькими документами:

- В Налоговом кодексе содержатся положения, которые регулируют проверки во время ликвидации компании, или если она не осуществляет деятельность более 12 месяцев подряд

- Президентский Указ № 510 «О совершенствовании контрольной (надзорной) деятельности в Республике Беларусь» регулирует плановые проверки, проверки во время процедуры банкротства, по поручениям правоохранительных органов, по заявлениям плательщиков, по вопросу возврата НДС и др.

Сроки подачи возражений на акт проверки ограничиваются 15 рабочими днями и предоставляются в орган, который проводил проверку. Рассматриваются должностными лицами, проводившими проверку. И как показывает практика, заключение предоставляется без изменений результата.

После составления акта проверки по нему выносится решение. И наиболее эффективными являются жалобы на уже вынесенное решение по акту проверки, которые подаются в вышестоящую инспекцию в течение 30 календарных дней со дня вынесения решения.

При составлении жалобы необходимо учитывать:

Для достижения максимального эффекта и получения результата в виде отмены решения жалоба должна содержать конкретные ссылки на законодательство и четко сформулированные претензии. Жалобы на «тяжелую жизнь» вам не помогут, как и значительный объем написанного. .

Часто компании привлекают для написания возражений и жалоб организации, которые красиво излагают свою точку зрения в части выявленных нарушений, но при этом не раскрывают их суть. Компания получает надежду, платит значительные суммы, а результат — отрицательный.

Необходимо мнение и заключение эксперта и желательно бывшего работника налоговых органов, который был максимально приближен к рассмотрению данных вопросов или специалиста в данной области.

Читайте также: