Презентация на тему налоговая отчетность

Опубликовано: 12.05.2024

№ слайда 1

Бухгалтерская (финансовая) отчетность

№ слайда 2

. Составить назначение и виды отчетности, нормативное регулирование

№ слайда 3

Бухгалтерская отчетность – это единая система данных об имущественном и финансовом положении организации. Она представляет собой совокупность показателей, отражающих результаты хозяйственной деятельности организации за отчетный период.

№ слайда 4

№ слайда 5

№ слайда 6

Состав финансовой отчетности

№ слайда 7

Состав финансовой отчетности

№ слайда 8

Состав финансовой отчетности

№ слайда 9

Состав финансовой отчетности

№ слайда 10

Состав финансовой отчетности

№ слайда 11

Состав финансовой отчетности

№ слайда 12

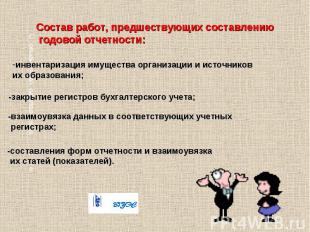

Состав работ, предшествующих составлению годовой отчетности:

№ слайда 13

№ слайда 14

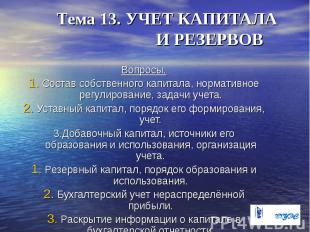

Тема 13. УЧЕТ КАПИТАЛА И РЕЗЕРВОВ Вопросы. Состав собственного капитала, нормативное регулирование, задачи учета. Уставный капитал, порядок его формирования, учет. 3.Добавочный капитал, источники его образования и использования, организация учета. Резервный капитал, порядок образования и использования. Бухгалтерский учет нераспределённой прибыли. Раскрытие информации о капитале в бухгалтерской отчетности.

№ слайда 15

Капитал, в соответствии с концепцией бухгалтерского учета в рыночной экономике России, - вложение собственников и прибыль, накопленную за всё время деятельности организации.

№ слайда 16

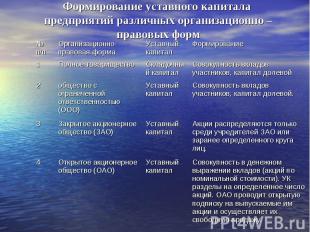

Формирование уставного капитала предприятий различных организационно – правовых форм

№ слайда 17

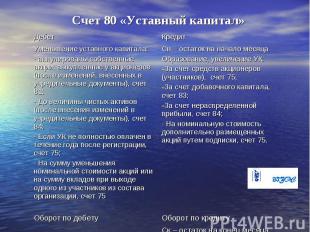

Счет 80 «Уставный капитал»

№ слайда 18

Учет собственных акций, выкупленных у акционеров

№ слайда 19

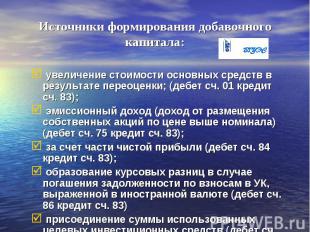

Источники формирования добавочного капитала: увеличение стоимости основных средств в результате переоценки; (дебет сч. 01 кредит сч. 83); эмиссионный доход (доход от размещения собственных акций по цене выше номинала) (дебет сч. 75 кредит сч. 83); за счет части чистой прибыли (дебет сч. 84 кредит сч. 83); образование курсовых разниц в случае погашения задолженности по взносам в УК, выраженной в иностранной валюте (дебет сч. 86 кредит сч. 83) присоединение суммы использованных целевых инвестиционных средств (дебет сч. 86 кредит сч. 83)

№ слайда 20

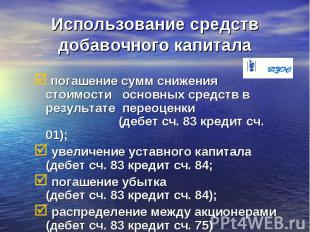

Использование средств добавочного капитала погашение сумм снижения стоимости основных средств в результате переоценки (дебет сч. 83 кредит сч. 01); увеличение уставного капитала (дебет сч. 83 кредит сч. 84; погашение убытка (дебет сч. 83 кредит сч. 84); распределение между акционерами (дебет сч. 83 кредит сч. 75)

№ слайда 21

№ слайда 22

Published by Modified over 6 years ago

Similar presentations

Presentation on theme: "БУХГАЛТЕРСКАЯ ОТЧЕТНОСТЬ"— Presentation transcript:

1 БУХГАЛТЕРСКАЯ ОТЧЕТНОСТЬ

2 Бухгалтерская отчетность

Бухгалтерская отчетность - это единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности. Отчетность составляется на основе данных бухгалтерского учета по установленным формам. Бухгалтерская отчетность является завершающим этапом учетной работы.

3 Нормативные акты Правовой базой для формирования бухгалтерской отчетности организаций являются: Федеральный закон от г. N 129-ФЗ "О бухгалтерском учете» Положение по ведению бухгалтерского учета и бухгалтерской отчетности вРФ, утвержденное приказом Минфина России от г. N 34н ПБУ "Бухгалтерская отчетность организации" (ПБУ 4/99)

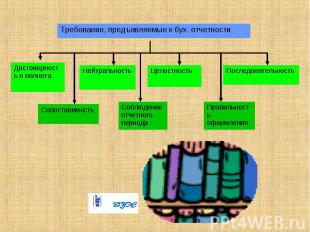

4 Основные требования к отчетности

Достоверность. Бухгалтерская отчетность должна давать достоверное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Полезность. Информация считается полезной, если она уместна, надежна, сравнима и своевременна (п. п. 6.1, Концепции). Полнота. Полнота обеспечивается единством отчетов, а также соответствующими дополнительными данными (п. 6 ПБУ 4/99, абз. 2 п , п Концепции). Существенность. В бухгалтерскую отчетность должны включаться существенные показатели. Показатель считается существенным, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Решение организацией вопроса, является ли данный показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. То есть существенность показателя при формировании бухгалтерской отчетности определяется совокупностью качественных и количественных факторов (п. 11 ПБУ 4/99, п Концепции, Письмо Минфина России от N /01).

5 Требования Существенность.В бухгалтерскую отчетность должны включаться существенные показатели. Показатель считается существенным, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. (п. 11 ПБУ 4/99, п Концепции) Нейтральность. Иключено одностороннее удовлетворение интересов одних групп пользователей бухгалтерской отчетности перед другими. (п. 7 ПБУ 4/99, п Концепции). Последовательность. Организация должна при составлении отчетности придерживаться принятых ею содержания и форм отчетности последовательно от одного отчетного периода к другому. (п. 9 ПБУ 4/99).

6 Виды отчетности По степени обобщения:

Индивидуальная бухгалтерская отчетность выполняет информационную и контрольную функции. В части информационной функции она характеризует финансовое положение и финансовый результат деятельности организации, а в части контрольной функции – обеспечивает системный контроль достоверности данных бухгалтерского учета по каждому учетному циклу. Индивидуальную бухгалтерскую отчетность организации должны составлять за каждый отчетный период. Консолидированная финансовая отчетность предназначена для характеристики финансового положения и финансового результата деятельности группы хозяйствующих субъектов, основанной на отношениях контроля. Она выполняет исключительно информационную функцию.

7 Виды отчетности По видам отчетности

Бухгалтерская отчетность - единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, формируемая на основе данных бухгалтерского учета по установленным формам. Статистическая отчетность составляется по данным бухгалтерского, статистического и оперативного учета и отражает сведения по отдельным показателям хозяйственной деятельности организации как в натуральном, так и в стоимостном выражении. Оперативная отчетность составляется на основе данных оперативного учета и содержит сведения по основным показателям за короткие промежутки времени – сутки, пятидневку, неделю, декаду, полмесяца. Эти данные используются для оперативного контроля и управления процессами снабжения, производства и реализации продукции.

8 Последовательность составления отчетности

Подготовительный этап: проверка правильности отражения фактов хозяйственной жизни и наличие первичных документов Инвентаризация активов и обязательств и отражение результатов в учете Формирование финансового результата Дополнительные процедуры Заполнение форм отчетности Подтверждение достоверности отчетности Утверждение отчетности

9 Формы отчетности До 2010 г. включительно организации самостоятельно разрабатывали и принимали формы бухгалтерской отчетности на основе Образцов, рекомендованных Минфином России в Приказе от N 67н (п. 1 Указаний о порядке составления и представления бухгалтерской отчетности, п. 3 Приказа Минфина России от N 67н). С 2011 г. бухгалтерская отчетность составляется и представляется по формам, утвержденным Приказом Минфина России от N 66н. При этом детализацию показателей по статьям отчетов организации определяют самостоятельно (п. 3 Приказа N 66н).

10 Формирование отчетности

По каждому числовому показателю бухгалтерской отчетности, кроме отчета, составляемого за первый отчетный год, должны быть приведены данные минимум за два года - отчетный и предшествующий отчетному (п. 10 ПБУ 4/99). Для этого форма Бухгалтерского баланса, утвержденная Приказом N 66н, содержит графы, в которых по каждой статье приводятся показатели на отчетную дату, на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему. Форма Отчета о прибылях и убытках содержит графы для отражения показателей за отчетный период и за период предыдущего года, аналогичный отчетному. В бухгалтерской отчетности, представляемой в органы государственной статистики и другие органы исполнительной власти, указываются коды показателей согласно Приложению N 4 к Приказу N 66н. В случае отсутствия у организации числовых данных по активам, обязательствам, доходам, расходам, хозяйственным операциям соответствующие строки (графы) в типовых формах прочеркиваются (п. 11 ПБУ 4/99).

11 Обязательная информация

В формах представляемой бухгалтерской отчетности обязательно наличие следующих данных (п. 14 ПБУ 4/99): - наименование формы бухгалтерской отчетности; - указание отчетной даты, по состоянию на которую составлена бухгалтерская отчетность, или отчетного периода, за который составлена бухгалтерская отчетность. - полное наименование юридического лица (в соответствии с учредительными документами, зарегистрированными в установленном порядке); - идентификационный номер налогоплательщика (ИНН); - вид деятельности (указывается вид деятельности, который признается основным); - организационно-правовая форма/форма собственности (код по ОКОПФ и код по ОКФС); - единица измерения (указывается формат представления числовых показателей: тыс. руб. - код по ОКЕИ 384; млн руб. - код по ОКЕИ 385). - местонахождение (адрес) (указывается в форме Бухгалтерского балансе); - дата подписания.

12 Правила представления отчетности

В общем случае бухгалтерская отчетность подписывается руководителем и главным бухгалтером (бухгалтером) организации. В организациях, где бухгалтерский учет ведется на договорных началах специализированной организацией или бухгалтером-специалистом, бухгалтерская отчетность подписывается руководителем организации и руководителем специализированной организации либо специалистом, ведущим бухгалтерский учет (п. 5 ст. 13 Закона N 129-ФЗ, п. 17 ПБУ 4/99). Сформировать промежуточную бухгалтерскую отчетность организация должна не позднее 30 дней по окончании отчетного периода. Представлять квартальную бухгалтерскую отчетность организация обязана в течение 30 дней по окончании квартала, а годовую - в течение 90 дней по окончании года, если иное не установлено законодательством РФ. В пределах указанных сроков конкретная дата представления

13 Представление отчетности

Бухгалтерская отчетность составляется, хранится и представляется пользователям бухгалтерской отчетности в установленной форме на бумажных носителях. При наличии технических возможностей и с согласия пользователей бухгалтерской отчетности организация может представлять бухгалтерскую отчетность в электронном виде (п. 6 ст. 13 Закона N 129-ФЗ). Пользователями бухгалтерской отчетности являются руководители, учредители (участники), собственники имущества, инвесторы, кредитные организации, кредиторы, покупатели, поставщики, работники и другие лица, заинтересованные в информации об организации. Организация должна обеспечить возможность для пользователей ознакомиться с бухгалтерской отчетностью (п. 3 ст. 1 Закона N 129-ФЗ, п. п. 4, 42 ПБУ 4/99, п. п. 3.3, 3.4 Концепции).

14 Представление отчетности

Бухгалтерская отчетность может быть представлена пользователям организацией непосредственно или передана через ее представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи. Днем представления отчетности считается: - дата отправки почтового отправления с описью вложения; - дата отправки по телекоммуникационным каналам связи; - дата фактической передачи по принадлежности (п. 5 ст. 15 Закона N 129-ФЗ). Если дата представления бухгалтерской отчетности приходится на нерабочий (выходной) день, то сроком представления бухгалтерской отчетности считается первый следующий за ним рабочий день (п. 47 ПБУ 4/99). Организации обязаны хранить бухгалтерскую отчетность в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет (п. 1 ст. 17 Закона N 129-ФЗ).

15 Отчетная дата и отчетный период

Отчетной датой для составления бухгалтерской отчетности считается последний календарный день отчетного периода (п. п. 4, 12 ПБУ 4/99). Отчетным периодом признается период, за который организация должна составлять бухгалтерскую отчетность (п. 4 ПБУ 4/99). Организация должна составлять промежуточную бухгалтерскую отчетность за месяц, квартал нарастающим итогом с начала отчетного года (п. 48 ПБУ 4/99, п. 3 ст. 14 Закона N 129-ФЗ). Отчетным годом является календарный год - с 1 января по 31 декабря включительно. Первым отчетным годом для вновь созданных организаций считается период с даты их государственной регистрации по 31 декабря соответствующего года, а для организаций, созданных после 1 октября, - по 31 декабря следующего года. Данные о хозяйственных операциях, проведенных до государственной регистрации организаций, включаются в их бухгалтерскую отчетность за первый отчетный год (п. п. 1, 2 ст. 14 Закона N 129-ФЗ, п. 13 ПБУ 4/99).

16 Правила составления отчетности

1. Бухгалтерская отчетность должна быть составлена на русском языке (п. 15 ПБУ 4/99). 2. Бухгалтерская отчетность должна быть составлена в валюте РФ (в рублях) (п. 16 ПБУ 4/99). 3. Данные бухгалтерской отчетности приводятся в тысячах рублей без десятичных знаков. Организация, имеющая существенные обороты продаж, обязательств и т.п., может приводить данные в представляемой бухгалтерской отчетности в миллионах рублей без десятичных знаков. 4. В бухгалтерской отчетности не должно быть никаких подчисток и помарок. 5. Если значение какого-либо числового показателя отсутствует, то в строке (графе) ставится прочерк (п. 11 ПБУ 4/99). 6. Вычитаемый показатель или показатель, имеющий отрицательное значение, указывается в круглых скобках (примечание 7 к форме Бухгалтерского баланса (Приложение N 1 к Приказу N 66н)).

17 Правила составления отчетности

7. Статьи бухгалтерской отчетности оцениваются по правилам, установленным соответствующими положениями по бухгалтерскому учету. При оценке статей отчетности организация обязана обеспечить соблюдение допущений и требований, предусмотренных п. п. 5 и 6 Положения по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008), утвержденного Приказом Минфина России от N 106н (п. п. 32, 36 ПБУ 4/99). 8. Бухгалтерский баланс должен включать числовые показатели в нетто-оценке, т.е. за вычетом регулирующих величин, которые должны раскрываться в пояснениях к Бухгалтерскому балансу и Отчету о прибылях и убытках (п. 35 ПБУ 4/99). 9. В бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету (п. 34 ПБУ 4/99). 10. Данные бухгалтерской отчетности должны быть сопоставимы с данными за предшествующие отчетные периоды (п. 6.4 Концепции, п. 10 ПБУ 4/99).

18 Ответственность за нарушение правил ведения бухучета и представления бухгалтерской отчетности

Статьей 120 НК РФ установлена ответственность налогоплательщика за систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений: - если эти деяния совершены в течение одного налогового периода - взимается штраф в размере руб. (п. 1 ст НК РФ); - если эти деяния совершены в течение более одного налогового периода - взимается штраф в размере руб. (п. 2 ст. 120 НК РФ); - если эти деяния повлекли занижение налоговой базы - взимается штраф в размере 20% от суммы неуплаченного налога, но не менее руб. (п. 3 ст. 120 НК РФ).

19 Кроме того, ст КоАП РФ установлена ответственность для должностных лиц организации в виде штрафа в размере от 2000 до руб. за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, под которым понимаются: - искажение сумм начисленных налогов и сборов не менее чем на 10%; - искажение любой статьи (строки) бухгалтерской отчетности не менее чем на 10%. Непредставление в налоговый орган в установленный срок форм бухгалтерской отчетности (в том числе аудиторского заключения в случаях, когда проведение аудиторской проверки обязательно) влечет наложение на организацию штрафа в размере 200 руб. за каждую непредставленную форму, а на должностных лиц организации - от 300 до 500 руб. (пп. 5 п. 1 ст. 23, п. 1 ст. 126 НК РФ, п. 1 ст КоАП РФ). Причем уплата этих штрафов не освобождает от необходимости представить бухгалтерскую отчетность в налоговую инспекцию (п. 4 ст. 4.1 КоАП РФ).

22 Состав бухгалтерской отчетности

Годовая бухгалтерская отчетность коммерческих организаций (кроме страховых и кредитных) включает: - Бухгалтерский баланс; - Отчет о прибылях и убытках; - Отчет об изменениях капитала; - Отчет о движении денежных средств; - иные приложения к бухгалтерскому балансу и отчету о прибылях и убытках; - пояснительную записку; - аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если она подлежит обязательному.

23 Состав бухгалтерской отчетности

Месячная и квартальная бухгалтерская отчетность является промежуточной (п. 3 ст. 14 Закона N 129-ФЗ, п. 29 Положения по ведению бухгалтерского учета и бухгалтерской отчетности). Промежуточная бухгалтерская отчетность включает (п. 49 ПБУ 4/99): - Бухгалтерский баланс; - Отчет о прибылях и убытках. В состав промежуточной бухгалтерской отчетности может включаться пояснительная записка в тех случаях, когда это необходимо для понимания показателей бухгалтерской отчетности заинтересованными пользователями. Если промежуточная бухгалтерская отчетность не содержит пояснений, то графы "Пояснения" в Бухгалтерском балансе и Отчете о прибылях и убытках не заполняются.

24 Активы – это ресурсы (имущество) организации.

Актив признается при наличии следующих условий: Имущество организации принадлежит ей по праву собственности В результате использования актива произойдет увеличение экономических выгод организации Величина актива может быть определена.

25 Активы – это ресурсы (имущество) организации

В активе баланса отражается стоимость имущества организации в разбивке по его составу и направлениям размещения. Оценка: - основные средства, нематериальные активы, доходные вложения в материальные ценности отражаются в балансе по остаточной стоимости; - стоимость остатков товаров и прочих МПЗотражается в активе баланса за вычетом суммы резерва под снижение стоимости материальных ценностей - незавершенное производство может отражаться по нормативной производственной себестоимости или по прямым статьям расходов - если организация после проведения инвентаризации расчетов с покупателями и заказчиками создала резерв по сомнительным долгам, остаток дебиторской задолженности отражается в активе баланса за вычетом суммы этого резерва; - финансовые вложения отражаются в активе баланса за минусом созданного резерва под их обесценение. Актив баланса состоит из двух разделов: разд. I "Внеоборотные активы" и разд. II "Оборотные активы". Статьи актива располагаются по принципу убывания ликвидности.

26 Пассив баланса Пассивы организации - это источники формирования ее активов. К ним относятся капиталы, резервы, а также кредиторские обязательства, возникшие у организации в процессе ведения хозяйственной деятельности. Пассив баланса состоит из трех разделов: разд. III "Капитал и резервы"; разд. IV "Долгосрочные обязательства"; разд. V "Краткосрочные обязательства". Статьи пассива располагаются в порядке закрепленности за организацией, начиная с капитала и заканчивая краткосрочными обязательствами.

27 Отчет о прибылях и убытках (форма N 2)

В Отчете о прибылях и убытках отражаются финансовые результаты деятельности организации за отчетный период и аналогичный период предыдущего года. Учет и отражение в отчетности доходов и расходов регламентированы ПБУ 9/99 "Доходы организации" и ПБУ 10/99 "Расходы организации". Суммы доходов, расходов и финансовые результаты рассчитываются для отражения в форме N 2 нарастающим итогом с начала года до конца отчетного периода. Все расходы организации, а также показатели, имеющие отрицательные значения, в Отчете показывают в круглых скобках.

28 АО в отчете справочно приводят показатели базовой и разводненной прибыли (убытка) на акцию.

Базовая прибыль показывает размер чистой прибыли на одну обыкновенную акцию и рассчитывается как отношение базовой прибыли отчетного года к средневзвешенному количеству обыкновенных акций, находящихся в обращении. Разводненная прибыль на акцию показывает, какова может быть минимальная величина чистой прибыли, приходящаяся на одну обыкновенную акцию в обращении.

--PAGE_BREAK--Потраченные на покупку квартиры деньги уменьшат доходы только в том случае, если жилье находится в собственности налогоплательщика.

Если квартира или жилой дом, по которому можно получить имущественный вычет, принадлежит нескольким лицам, их стоимость уменьшает доход каждого владельца в соответствии с их долей собственности. При этом максимальный размер вычета по одному объекту не может превышать 1000000 рублей, даже если на вычет претендуют несколько человек.

— Налоговый вычет при продаже недвижимого имущества. В данном случае возможны два варианта:

Если при продаже имущество находилось в собственности менее 3-х лет, то сумма вычета составит 1000000 руб.

Если недвижимое имущество находилось в собственности налогоплательщика более 3-х лет, тогда налог платить вообще не нужно – сумма вычета равна полученному доходу.

— Налоговый вычет при продаже движимого имущества и недвижимого в виде личных вещей. Здесь также возможны два варианта:

Налогоплательщик продал имущество, которое находилось у него в собственности менее 3-х лет. Максимальная сумма вычета составит 125000 руб. Проданное имущество находилось в собственности более 3-х лет, тогда налог платить не нужно – сумма вычета равна полученному доходу. Следует обратить внимание на случай реализации имущества, находящегося в общей долевой либо общей совместной собственности. В этом случае соответствующий размер имущественного налогового вычета распределяется между совладельцами этого имущества пропорционально их доле либо по договоренности между ними (в случае реализации имущества, находящегося в общей совместной собственности). При приобретении имущества в общую долевую либо общую совместную собственность размер имущественного налогового вычета распределяются между совладельцами в соответствии с их долей (долями) собственности либо с их письменным заявлением (в случае приобретения жилого дома или квартиры в общую совместную собственность).

Профессиональные налоговые вычеты определены в ст. 221 НК

Профессиональные налоговые вычеты предоставляются:

— индивидуальным предпринимателям, частным нотариусам и иным частнопрактикующим лицам – по окончании налогового периода на основании их письменного заявления при подаче ими налоговой декларации в налоговую инспекцию;

— налогоплательщикам, получающим доходы от выполнения работ (услуг) по договорам гражданско-правового характера, — на основании их письменного заявления. При этом вычет предоставляется налоговыми агентами (организацией или ИП, выплачивающим доход);

— налогоплательщиком, получающим авторские вознаграждения по авторским договорам, — на основании их письменного заявления. При этом вычет предоставляется налоговыми агентами (организацией или ИП, выплачивающим доход);

— налогоплательщикам, получающим доходы от физических лиц, не являющимися налоговыми агентами, за выполнение работ (услуг) по договорам гражданско-правового характера, — на основании их письменного заявления при подаче налоговой декларации в налоговую инспекцию по окончании налогового периода (календарного года).

Таким образом, если налогоплательщик получил вознаграждение по гражданско-правовому или авторскому договор, для целей исчисления НДФЛ его можно уменьшить на сумму произведенных расходов, то есть воспользоваться профессиональным налоговым вычетом. Налогоплательщики определяют доходы и расходы самостоятельно и исчисляют НДФЛ самостоятельно. При документальном подтверждении расходов применяется вычет в 100%-м размере затрат. Если индивидуальные предприниматели, а также частнопрактикующие лица не в состоянии документально подтвердить свои расходы, профессиональный налоговый вычет производится в размере 20% общей суммы доходов. Если расходы не могут подтвердить налогоплательщики, получающие авторские вознаграждения, то доход уменьшают на определенный процент (норматив) в зависимости от вида работы, за которую получено вознаграждение. Нормативы установлены в таблице ст. 221 НК РФ. В ст. 224 НК устанавливаются размеры налоговых ставок. С 1 января 2001 г. в РФ действует фактически единая ставка налога для большинства видов доходов, составляющая 13%. Но для отдельных видов доходов действуют другие ставки налога.

Налоговая ставка, равна 35%, устанавливается для следующих видов дохода:

· стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения 4000 т. руб.;

· процентных доходов по вкладам в банках в части превышения суммы, рассчитанной исходя из действующей (в течение периода начисления процентов) ставки рефинансирования ЦБ РФ по рублевым вкладам и 9% годовых по вкладам в иностранной валюте;

· сумма экономии на процентах при получении налогоплательщиками заемных (кредитных) средств; материальная выгода определяется как разница между суммой процентов, рассчитанных исходя из ѕ действующей ставки рефинансирования ЦБ РФ по займам в рублях (9% годовых по займам в валюте) и суммой процентов по договору займа (кредита).

Налоговая ставка, равна 30%, устанавливается для всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами, за исключением доходов в виде дивидендов от долевого участия в деятельности российских организаций. По таким доходам налоговая ставка устанавливается в размере 15%.

Налоговая ставка, равна 9%, применяется к доходам:

· от долевого участия в деятельности организаций, полученных в виде дивидендов;

· в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.;

· учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных до 1 января 2007 г.

Налоговая ставка, равна 13%, устанавливается для всех остальных видов доходов.

Датой фактического получения дохода является:

Ø для доходов в виде оплаты труда – последний день месяца, за который был начислен доход за выполнение трудовой обязанности в соответствии с трудовым договором;

Ø для доходов по материальной выгоде – день уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, день приобретения товаров (работ, услуг), день приобретения ценных бумаг;

Ø для доходов в натуральной форме – день передачи доходов в натуральной форме;

Ø для прочих доходов в денежной форме – день выплаты дохода, в том числе перечисление дохода на счет налогоплательщика в банке либо по его поручению на счет третьего лица.

Налог рассчитывается при каждой выплате таких доходов с учетом положений ст. 223 НК РФ, определяющей дату фактического получения дохода физическим лицом. При этом суммы исчисленного налога и выплаченного дохода нужно отразить соответственно в разд. 3 — 5 налоговой карточки по форме 1-НДФЛ. Примеры расчета НДФЛ приведены в приложении №1

3.Налоговые проверки

3.1 Налоговые проверки и их место в системе налогового контроля

Налоговые проверки проводятся в отношении налогоплательщиков и плательщиков сборов (организаций, индивидуальных предпринимателей, физических лиц, не являющихся индивидуальными предпринимателями), а также налоговых агентов (которыми являются организации, индивидуальные предприниматели). При этом целью налоговых проверок выступает осуществление контроля за полнотой и своевременностью выполнения налогоплательщиками иными фискально-обязанными лицами обязанностей по правильному исчислению, полной и своевременной уплате налогов, а также обязанности в сфере налоговой отчетности, представления фискально-значимой информации и т. д. Жесткое определение сроков проведения проверки представляет собой важную процессуальную гарантию защиты прав и интересов налогоплательщиков, поскольку неограниченное по времени вмешательство налоговых органов в экономическую деятельность проверяемого создает недопустимую неопределенность его правового положения, может представлять угрозу стабильности и планированию хозяйственных операций, его кредитоспособности, отношениям с контрагентами. Налоговые проверки могут проводиться налоговыми органами, таможенными органами и органами государственных внебюджетных фондов. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа (ст. 88 НК РФ).

Выездная налоговая проверка представляет собой более развернутую и подробную форму налогового контроля, она проводится с выездом к месту нахождения фискально-обязанного лица. Во время проведения проверки налоговые органы вправе исследовать документы, связанные с налогообложением, а также использовать иные формы и методы налогового контроля (ст. 89 НК РФ). В экономической и специальной литературе налоговые проверки называют также фактическими.

В случае если при проведении камеральных и выездных налоговых проверок у налоговых органов возникает необходимость получения информации о деятельности, связанной с иными лицами, проводится так называемая встречная налоговая проверка. При проведении такой проверки налоговые органы получают от этих иных лиц (например, экономически связанных с проверяемым едиными технологическими цепочками производства поставщиков оборудования, комплектующих) документы, относящиеся к деятельности проверяемого.

3.2 Организация и методика проверки правильности исчисления и уплаты в бюджет налога на доходы физических лиц

Мероприятия по обеспечению своевременного исчисления, удержания и перечисления налога на доходы физических лиц Предприятие как основное звено рыночных отношений, является предметом пристального внимания со стороны других объектов хозяйствования, а также государственных налоговых органов, т.к. существует большая потребность в достоверной информации о финансово-экономическом состоянии предприятия. С целью предотвращения фальсификации документов и мошенничества со стороны налогоплательщиков, налоговые органы проводят различного вида проверки, в том числе по правильности удержания, полноты и своевременности перечисления в бюджет налога на доходы физических лиц. Главной задачей Министерства федеральной налоговой службы России (МФНС) является контроль за соблюдением налогового законодательства, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов. При этом предоставляется право проверки денежных документов, бухгалтерских книг, отчетов, смет, деклараций и иных документов, связанных с исчислением и уплатой налогов; право получать необходимые объяснения, справки и сведения по вопросам, возникающим при проверках, за исключением сведений, составляющих коммерческую тайну. Проверки проводятся на предприятиях, в учреждениях и организациях юридических лиц всех правовых форм собственности, независимо от вида осуществляемой деятельности, которые обязаны в соответствии со ст. 23 НК РФ (часть 1) производить удержания и своевременное перечисление удержанных сумм налога на доходы физических лиц в бюджет. При проведении выездных налоговых проверок проверяющие руководствуются законодательными и нормативными актами Российской Федерации, регулирующими вопросы налогообложения доходов физических лиц.

продолжение

--PAGE_BREAK--

Мультимедийная презентация по учебной дисциплине Налоги и налогообложение по теме "Налоговый контроль"

Просмотр содержимого документа

«Мультимедийная презентация по учебной дисциплине Налоги и налогообложение по теме "Налоговый контроль"»

Налоговый контроль

1. Сущность налогового контроля

При помощи механизма налогового контроля налоговые органы проверяют соблюдение налогоплательщиком законодательства о налогах и сборах, в частности по уплате налогов, выявляют допущенные правонарушения, выставляют требования по уплате налогов, пени и штрафных санкций.

- При помощи механизма налогового контроля налоговые органы проверяют соблюдение налогоплательщиком законодательства о налогах и сборах, в частности по уплате налогов, выявляют допущенные правонарушения, выставляют требования по уплате налогов, пени и штрафных санкций.

Сущность налогового контроля состоит в проверке соблюдения налогоплательщиками законодательства о налогах и сборах, в том числе проверке правильности исчисления, полноты и своевременности уплаты налогов и сборов.

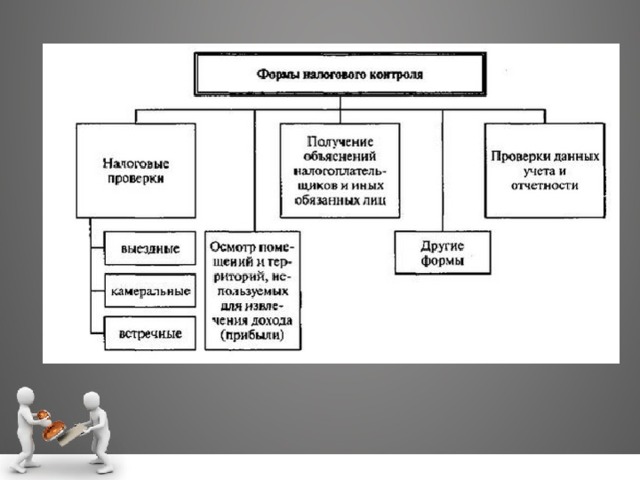

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством:

— получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора;

— проверки данных учета и отчетности;

— осмотра помещений и территорий, используемых для извлечения дохода (прибыли);

— в других формах, предусмотренных НК РФ.

Учет налогоплательщиков в налоговых органах

Для того, чтобы обеспечивать соблюдение налогового законодательства, своевременное и полное перечисление налогов в бюджет, в России действует налоговый контроль ( п. 1 ст. 82 НК РФ ).

Элементом такого контроля является система учета и регистрации налогоплательщиков.

Налогоплательщики подлежат постановке на налоговый учет ( пп. 2 п. 1 ст. 23 НК РФ ).

Налоговый учет организаций и учет физических лиц налоговыми органами осуществляется ( п. 1 ст. 83 НК РФ ):

- по месту нахождения организации;

- месту нахождения ее обособленных подразделений;

- месту жительства физического лица;

- месту нахождения принадлежащих организациям и физлицам недвижимого имущества и транспортных средств;

- по иным основаниям, предусмотренным НК РФ (к примеру, по месту нахождения участка недр для плательщиков налога на добычу полезных ископаемых).

2. Камеральные проверки

Камеральная налоговая проверка – это проверка соблюдения законодательства о налогах и сборах на основе налоговой декларации и документов, которые налогоплательщик самостоятельно сдал в налоговую инспекцию, а также документов, которые имеются у налогового органа.

Порядок проведения камеральной проверки установлен статьей 88 НК РФ.

Камеральная проверка начинается после того, как налогоплательщик представил в налоговый орган налоговую декларацию или расчет. Для начала проверки не требуется какого-либо специального решения руководителя налогового органа или разрешения налогоплательщика.

Уведомление о начале камеральной проверки налогоплательщику не направляется.

Камеральная проверка проводится в течение 3-х месяцев со дня представления декларации в налоговый орган.

Если в ходе камеральной проверки выявлены ошибки, расхождения или несоответствие сведений, налоговый орган сообщает об этом налогоплательщику с требованием представить пояснения и/или внести исправления в налоговую декларацию.

Выявлены нарушения: :

- в течение 10 рабочих дней с момента завершения камеральной проверки составляется акт камеральной проверки в соответствии со ст.100 НК РФ;

- акт не позднее 5 рабочих дней с даты составления вручается налогоплательщику;

- налогоплательщик в течение 1 месяца вправе подать возражения на акт камеральной проверки;

- в течение 10 рабочих дней после окончания срока представления возражений руководитель налогового органа обязан рассмотреть материалы проверки, возражения налогоплательщика, и вынести решение о привлечении либо об отказе в привлечении к ответственности за совершение налогового правонарушения.

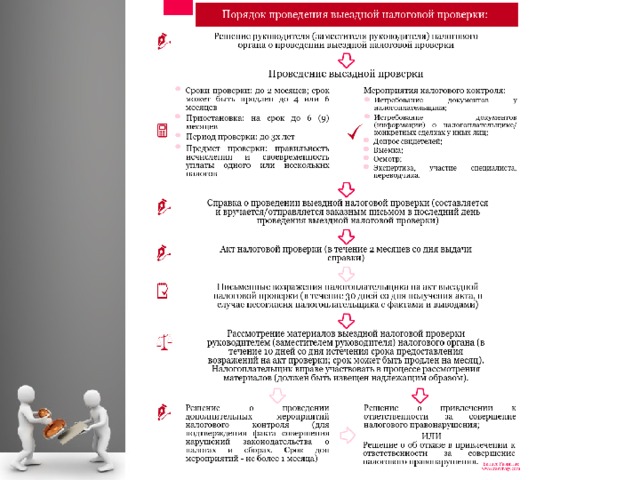

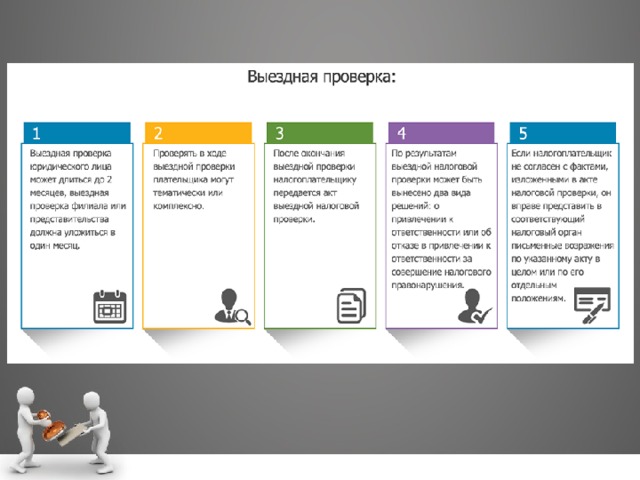

3. Выездные проверки

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика, но в том случае, если налогоплательщик не может предоставить помещение для проведения выездной проверки, она проводится по месту нахождения налогового органа.

Домашнее задание:

- Систематизировать материал лекции;

- Подготовиться к письменному опросу по теме 4.

«Клерк» Рубрика Управление финансами

Все компании, чьи акции находятся в свободном обращении, а также эмитенты долговых ценных бумаг обязаны раскрывать информацию о своих квартальных и годовых результатах в соответствии с требованиями законодательства. Однако требования инвестиционного сообщества и практика компаний-лидеров в области отношений с инвесторами намного опережают требования регулятора. Данная статья знакомит с тенденциями и основными приемами раскрытия информации о квартальных результатах.Минимальные требования

Требования к раскрытию информации о финансовых результатах компаний в России и за рубежом очень похожи, в число обязательных требований входит публикация специального сообщения о результатах через уполномоченные агентства (PIP - primary information providers) и также публикацию специального квартального (годового) отчета эмитента. В отдельных случаях эмитенты освобождаются от подготовки этого отчета. Во многих юрисдикциях, в частности, в США компании обязаны после анонсирования результатов проводить конференц-звонок для инвесторов.

Справка ИБС:

В настоящее время в России информационными агентствами, уполномоченными федеральным органом исполнительной власти по рынку ценных бумаг (ФСФР) на публичное предоставление информации, раскрываемой на рынке ценных бумаг, являются «Интерфакс», «АК&М», «АЗИПИ», «Прайм-ТАСС» и «СКРИН».В Великобритании сейчас таких агентств шесть - это Business Wire, а также Regulatory News Service (RNS), Companynews, PR Newswire, Hugin, Observer Group. В отличие от большинства других компаний в этом списке Business Wire является глобальным игроком. Агентство распространяет сообщения в 150 странах на 45 языках, 24 часа в день и 7 дней в неделю.

Если акции компании находятся в свободном обращении на биржах нескольких стран, выполнение требований регуляторов, может быть весьма нелегким делом, однако активная IR-программа не ограничивается выполнением только законодательных требований, а стремится наиболее полно использовать потенциал корпоративных сообщений для укрепления отношений с инвестиционным сообществом.

Выбор времени и датыТак или иначе, а первым вопросом, который встает перед компанией при презентации своих результатов – это выбор времени такого сообщения.

Прежде, чем назначить дату и время – сверьтесь с календарем событий

Не менее остро стоит вопрос относительно выбора конкретных времени и даты событий. Конкуренция компаний за внимание инвесторов очень велика, поэтому имеет значение, не будет ли корпоративное сообщение "затенено" другими, более значимыми сообщениями.

При планировании корпоративного календаря событий имеет смысл заранее проверить календарь корпоративных и государственных событий. Безусловно, стоит избегать анонсов, совпадающих с праздничными днями в крупных мировых финансовых центрах, стоит учитывать и планируемые государственные события, например, обращения президентов России или США к парламентам своих стран и т.п.

Большинство российских компания не объявляют заранее дату и время будущего релиза, хотя для многих западных компаний известить инвесторов о дате и времени всех таких сообщений на год вперед – нормальная практика. Однако благодаря этому российские компании могут намного свободнее решать вопрос о выборе времени для своих корпоративных сообщений.

Самый правильный способ – воспользоваться международным календарем корпоративных событий. Например, корпоративный календарь Thomson CCBN ("зеркало" календаря для инвесторов Street Events), дает возможность проверить, какие события будут происходить в тот или иной день в вашей отрасли в мире, а также среди компаний Вашего региона.

Справка ИБС

Календарь событий StreetEvents компании Thomson Financial дает возможность инвесторам отслеживать корпоративные события (конференции, презентации, конференц-звонки, релизы финансовых результатов, выплату дивидендов, годовые собрания акционеров, намерение провести размещение акций и т.п.) тысяч компаний во всем мире, включая Россию и страны СНГ.

Thomson MyCCBN – это "зеркало" системы StreetEvents, которое предназначено для использования эмитентами. MyCCBN дает доступ к информации о событиях других компаний и позволяет эмитенту отслеживать интерес инвесторов к собственным корпоративным событиям за счет анализа запросов инвесторов через StreetEvents на получение информации о компании (watchlist) и анализа гостевой книги webcast. Компании, проводящие трансляции в Интернете через Thomson Financial, получают бесплатный доступ в MyCCBN, а Thomson Financial начинает предоставление инвесторам информации о корпоративных событиях данного эмитента вне зависимости от наличия значительного интереса инвесторов.

Пользователями StreetEvents являются более 2000 институциональных инвесторов и более 20000 пользователей по всему миру, включая UBS, CSFB, Deutsche Bank, Wellington, Morgan Stanley, Lehman Brothers, Merrill Lynch, Goldman Sachs.

Стоит избегать сообщать результаты одновременно со значимыми компаниями – аналогами или намного более крупными игроками в той же отрасли, с которыми компания будет напрямую конкурировать за внимание инвесторов.

День недели имеет значение

Стоит сказать, что мировая практика корпоративных сообщений свидетельствует, что наибольшая активность в сообщении финансовых результатов приходится на три месяца – апрель, июль и октябрь. В эти месяцы число корпоративных сообщений в день, по данным Thomson CCBN, может достигать почти 600!

Не менее интересна и статистика в разрезе отдельных дней недели: наиболее загруженным оказывается четверг, в то же время компании явно избегают публиковать свои результаты по пятницам, особенно в летние месяцы (с апреля по октябрь).

Причины популярности четверга легко понять: многие компании готовят сообщение с понедельника, стремясь успеть до пятницы. В пятницу многие инвесторы (да и сами эмитенты) уедут с работы пораньше на weekend, а с точки зрения внимания прессы существует риск, что за выходные новые события окончательно затмят любые сообщения, датируемые прошлой пятницей.

Этой статистикой вполне можно пользоваться в тактических целях: плохие события лучше анонсировать в четверг или даже пятницу, зато с хорошими до четверга лучше не медлить – слишком много событий приходится на этот день.

Число сообщений о финансовых результатах компаний в день – помесячные данные

Источник: www.myccbn.com, данные за май 2006-апрель 2007 годов.

Число сообщений о финансовых результатах компаний в день – по дням недели

Источник: www.myccbn.com, данные за май 2006-апрель 2007 годов.Каждой новости – свое время: хорошие новости лучше анонсировать, а плохие - придерживать

Правильный выбор момента публикации данных о прибыли может удвоить рост цены на акции компании, свидетельствуют данные доклада Reuters Estimates. Исследование показало, что американские компании, стремящиеся повысить цену своих акций, должны сообщать о росте прибыли как можно раньше, а плохие новости скрывать как можно дольше.

Эти выводы для большинства людей являются интуитивно понятными, ведь именно так и поступают обычные люди в повседневной жизни. Однако на финансовых ранках долгое время господствовала теория, что анонсирование событий позволяет снизить волатильность акций и в итоге увеличить доход инвестора. Но, похоже, эта теория оказалась верна только наполовину.

В исследовании Reuters Estimates была предпринята попытка вычислить разницу между изменениями в ценах акций компаний, которые заранее объявляли о хороших прибылях, и тех, которые откладывали обнародование цифр до официальной публикации отчетности, в надежде преподнести рынку сюрприз. В работе было рассмотрено движение стоимости бумаг компаний, входящих в индекс S&P 500, за 2003-2006 годы.

7 из 10 компаний, заранее объявивших о хорошей прибыли, получили рост цен на свои акции, в то время как из корпораций, выпустивших данные согласно графику, только 55% добились увеличения стоимости бумаг.

В среднем предварительная публикация информации приводила к 5%-ному повышению цен на акции - почти вдвое больше роста после позитивных новостей в запланированный день публикации отчетности.

При этом ранняя негативная информация может испортить настроение рынка. Среднее падение цен на акции компаний, заранее сообщивших о своих проблемах, составило 7,4% - намного больше среднего снижения на 2%, вызванного негативными новостями в день публикации отчета.

Оптимальный формат событияСообщение о финансовых результатах компании адресовано сразу многим аудиториям, поэтому компания стремится использовать все каналы для информирования целевой аудитории. В фокусе внимания находятся не только собственно инвесторы, но и пресса, поэтому важно скоординировать информационную политику в отношении журналистов, аналитиков и инвесторов.

Обычно сообщение о финансовых результатах состоит из нескольких частей:

Публикация сообщения о существенном факте (раскрытие информации в ленте уполномоченных агентств в России и за рубежом). Часто регулятор или сложившаяся практика предписывает время раскрытия такой информации – например, до начала торгов, т.е. до 7:00 по Лондонскому времени и 10:00 по Москве. Оптимально обеспечить одновременное раскрытие, что достигается, например, за счет координации публикации на ленте Интерфакса (e-disclosure) и по каналам Business Wire (в Лондоне, Нью-Йорке или других финансовых центрах).

Публикация пресс-релиза о финансовых результатах компании. Особенно важно, если сообщение о финансовых результатах на ленте раскрытия, как, например, в России, носит формальный характер и не дает возможности дать полноценный комментарий к отчетности. В отдельных случаях имеет смысл обеспечить публикацию пресс-релиза, в том числе и на международной ленте пресс-релизов, например, Business Wire с распространением информации в регионах, интересующих компанию – в Великобритании, США, Европе, или даже в Японии, Азии, Австралии и Океании на языках этих стран. Стоит отметить, что интерес компании в данном случае может быть связан не только с привлечением инвесторов, но и информированием клиентов или поставщиков и партнеров.

Публикация отчетности и информационных материалов на сайте компании. Обычно происходит сразу после раскрытия информации как минимум одновременно на двух языках – на русском и английском.

Презентация для аналитиков и инвесторов. Может предшествовать или следовать за пресс-конференцией, решение об этом стоит принимать, тщательно взвесив все обстоятельства.

Пресс-конференция для российских и иностранных журналистов.

Конференц-звонок для аналитиков и инвесторов. В ходе конференц-звонка разные компании по-разному относятся к участию в них журналистов: наиболее частым является разрешение участия журналистов в звонке, но запрет на вопросы с их стороны, т.к. журналистов часто интересуют вопросы, достаточно сильно отличающиеся от интересов аналитиков и инвесторов.

Webcast - Трансляция презентации в Интернете. Может делаться сразу на нескольких языках, обычно в сочетании с конференц-звонком или даже презентацией для аналитиков и инвесторов.

Все эти корпоративные события должны быть взаимоувязаны с учетом требований регулятора и разницы во времени у целевых аудиторий компании. Например, инвесторам компании в Лондоне и Нью-Йорке предпочтительнее вечернее время, журналистам – утреннее, при этом обязательно соблюсти требование о равном доступе всех инвесторов к информации.

Каналы предоставления информации

Стоит отметить, что при всем разнообразии форматов всегда наиболее важными являются каналы прямого, личного общения.

Конференц-звонок и трансляция в Интернете – важнейшие способы обеспечения равного доступа инвесторов к информации.

Конечно, финансовая отчетность и другие виды данных содержат много полезной информации, но у аналитиков и инвесторов всегда будут вопросы к менеджменту, поэтому компании стремятся проводить конференц-звонки. Более того, в некоторых странах, например, в США, к проведению конференц-звонков компанию обязывает регулятор. Если компания одновременно проводит транляцию корференц-звонка в Интернете, то регулятор освобождает ее от заполнения квартальной формы 8-К.

Самый сложный момент с проведением конференц-звонка – это выбор времени.

Обычно российские компании проводят конференц-звонки в 5-6 часов вечера по московскому времени, т.е. в 2-3 часа по полудни по Лондону и 9-10 утра по Нью-Йорку.

Число конференц-звонков – распределение по времени

Источник www.myccbn.com, данные за апрель 2007 года

Однако для европейских компаний этот выбор не столь очевиден.

В США и Европе большая часть конференц-звонков производится вскоре после начала торгов – в период с 9 до 11 утра. Хотя и тут встречаются знаковые исключения – ряд европейских и американских глобальных компаний проводят подобного рода мероприятия глубоко ночью, в момент, когда акции не торгуются ни на одной торговой площадке мира.

В основном решение российских компаний поводить конференц-звонок в вечернее время (а для компаний, расположенных на Урале, в Казахстане и далее на восток, речь идет уже фактически о ночном времени) мотивируется желанием вовлечь американских инвесторов. Но по большей части, особенно у небольших эмитентов, в конференц-звонках российских компаний инвесторы, а особенно из США, не участвуют, что делает возможным выбрать более удобное для менеджмента компании время.

Число конференц-звонков – распределение по времени

Источник www.myccbn.com, данные за апрель 2007 года

Трансляция в Интернете (webcast) – главный способ донести информацию до инвесторов, а не только до аналитиков.

В подавляющем большинстве инвесторы не участвуют в конференц-звонках компаний. Наиболее активными участниками являются аналитики инвестиционных банков (большинство аналитиков, анализирующих акции в России, Украине и Казахстане, находятся в Москве).

Для аналитика участие в конференц-звонке или презентации – это часть оплачиваемой работы. По результатам мероприятия, он сможет предоставить инвесторам более качественную информацию, или даже написать новый отчет либо специальное сообщение для инвесторов.

Преимущества Интернет-трансляций Thomson Financial

Для инвестора конференц-звонок не столь привлекателен: обычно он длится не менее 40 минут, в течение которых инвестор не знает, будет ли сообщено что-то ценное. Провести столько времени на телефоне для большинства инвесторов – пустая трата времени, к тому же в самое ценное рабочее время. Результат известен – низкое участие инвесторов в конференц-звонках.

Однако компанию, прежде всего, волнуют именно инвесторы: эмитенты стремятся доносить до них информацию самостоятельно, а не через ленты агентств, прессу, или отчеты аналитиков (хотя это тоже важные каналы).

В последние годы задача большего вовлечения инвесторов стала достигаться за счет проведения интернет-трансляций презентаций и конференц-звонков (webcast).

Webcast уникальным образом достигает сразу двух целей – снижает важность конкретного времени проведения мероприятия и заметно расширяет его аудиторию за счет пользователей, для которых первоначальное время было или неудобно, или не устраивал сам формат длительного участия в конференц-звонке, который не искупался даже наличием недельного или более playback конференц-звонка.

Обычно доля посетителей webcast, участвовавших в мероприятии "в живую", в месячной аудитории трансляции (т.е. аудитории, посетившей webcast в течение 30 дней после корпоративного события) составляет менее половины, все прочие инвесторы предпочитают иное время для посещения трансляции.

Распределение посетителей Webcast во времени

Источник: по данным регистрации на одну из трансляций в Интернете ( webcast ), проведенных Интерфакс Бизнес Сервис совместно с Thomson Financial .

Автор - Генеральный директор ЗАО "Интерфакс Бизнес Сервис"

Читайте также: