Порядок организации налогового контроля в канаде

Опубликовано: 16.05.2024

Налоговая служба Канады носит название - Агентство по делам таможни и доходов (АТДК).

В арсенал налоговых инспекторов Канады входят методы контроля, аналогичные методам, применяемым в США. Это метод «отличительного параметра».

В Канаде, так же как и в США, существует три вида налоговых проверок:

- заочная (проводится путем направления документов по почте);

- камеральная (проводится по месту нахождения СВД);

- выездная (проводится по месту нахождения налогоплательщика). Проверка крупных компаний и корпораций, их филиалов, зависимых компаний проводится одновременно на всей территории Канады и координируется из центра.

При АТДК создано и работает следственное управление, которое занимается расследованием налоговых правонарушений, сбором доказательств, свидетелей, формированием дела для представления в суд.

При АТДК также создана криминалистическая лаборатория, которая исследует и готовит заключения и выступает в суде в качестве экспертов по незаконному производству продукции в Канаде, которое вышло из под налогообложения; по легальному производству и экспорту в США без уплаты акциза в Канаде; по незаконному ввозу продукции из США, Таиланда и других стран.

Создана специальная судебная система и орган по вопросам налоговых правонарушений и социальных гарантий гражданам - Налоговый суд.

Широко развита сеть предоставления консультационных услуг налогоплательщикам, созданы благоприятные условия в приемных пунктах налогоплательщиков, существует единая телефонная сеть консультационных услуг в целом по стране с единым телефонным номером. На работу со СМИ выделяется достаточно средств из бюджета, так как положительный эффект оправдывает затраты. Проводятся регулярные социологические исследования и изучается качество услуг, которые оказывают государственные структуры, по доступности, понятности, доброжелательности.

4. Правила организации налоговых проверок в Германии

В соответствии с Положением о проведении финансовой проверки, утвержденным Минфином Германии по согласованию с Бундесратом Германии, налоговая проверка проводится с целью установления и оценки обстоятельств дела, имеющих существенное значение для налогообложения, а не для изыскания дополнительных налогов. При назначении и проведении проверки учитываются принципы соразмерности средств, потраченных на проведение проверки, предполагаемым результатам и наименьшего вмешательства в дела предприятия.

Налоговый орган принимает по собственному усмотрению решение о назначении проверки, ее сроках и объеме.

Работа налоговых органов по проведению контрольных проверок организуется на основании планов контрольных проверок, ежегодно и ежеквартально утверждаемых руководителем налогового органа. Вышестоящие налоговые инстанции практически не участвуют в составлении указанных планов. Однако им предоставлено право самостоятельно проводить проверки отдельных налогоплательщиков, которое обычно используется при проверке наиболее крупных налогоплательщиков, имеющих разветвленную производственную структуру.

Заслуживает внимания действующая в Германии система балльной оценки работы налоговых инспекторов, осуществляющих контрольные проверки. Балльный нормативный показатель является средством для осуществления служебного или специального надзора, главным образом, со стороны руководителей отделов налоговых проверок.

Сущность балльной оценки состоит в следующем. В зависимости от категории каждого проверенного предприятия (исходя из классификации на крупные, средние, малые и мелкие, а также отраслевой принадлежности) налоговому инспектору засчитывается определенное количество баллов (от 1 до 8). При этом за отчетный год каждый инспектор должен набрать, как минимум, 34 балла, что является основанием для начальника сделать вывод об его служебном соответствии. По истечении финансового года руководитель отдела налоговых проверок делает заключение о том, имеются ли основания при значительном отклонении результатов работы конкретного налогового инспектора от нормативного показателя критически рассмотреть деятельность данного налогового работника и принять соответствующие организационные меры. Кроме того, балльный норматив служит основой для составления планов проверок на предстоящий отчетный период в части наиболее оптимального распределения нагрузки между отдельными инспекторами.

В распоряжении о назначении проверки указываются правовые основы ее проведения, виды налогов, подлежащих проверке, и отчетные периоды, охватываемые проверкой. К документу о назначении проверки прилагаются указания на основные права и обязанности налогоплательщика при проведении проверки. Если в процессе проверки работники налогового органа приходят к выводу о необходимости контроля каких-либо дополнительных вопросов, то издается дополнительный документ о расширении круга проверяемых вопросов, с которым должен быть ознакомлен налогоплательщик. Как правило, уведомление о предстоящей проверке крупные предприятия получают за 4 недели до ее начала, средние - за 3 недели, малые и мелкие предприятия - за 1 неделю. По ходатайству налогоплательщика дата начала проверки может быть перенесена на другое время при наличии уважительных причин.

Средняя продолжительность контрольных проверок составляет:

на крупном предприятии - 25-30 дней;

на среднем предприятии - 15 дней;

на малом и мелком предприятиях - 6-8 дней.

Налогоплательщик должен оказывать содействие проверяющим при установлении обстоятельств дела, имеющих существенное значение для налогообложения. В частности, он обязан давать справки, предъявлять бухгалтерскую отчетность, журналы, деловую документацию и иные документы, давать пояснения.

Проводимые в Германии документальные проверки охватывают относительно небольшое количество предприятий. Так, например, из 160 тысяч предприятий, расположенных на территории города Берлина, ежегодно проверяются 30 тысяч (для справки: в Берлине насчитывается около 9 тысяч налоговых инспекторов, из которых 900 специализируются на проведении документальных проверок). Под документальную проверку ежегодно подпадают 19% крупных, 7% средних и 2% малых предприятий.

Основным документом, определяющим порядок осуществления процедуры отбора налогоплательщиков для проведения контрольных проверок, является Приказ Министерства финансов Германии от 08.03.81 года «О рационализации отбора налогоплательщиков для проведения контрольных проверок».

Исходя из положений документа, в Германии используются два способа отбора налогоплательщиков для проведения документальных проверок:

- случайный отбор - предполагает выбор объектов для проведения контрольных проверок на основе применения методов статистической выборки. При этом преследуются следующие цели: обеспечение максимально возможного охвата предприятий контрольными проверками; профилактика налоговых нарушений внезапностью и непредвиденностью контрольных проверок; оценка общего состояния налоговой дисциплины на контролируемой налоговым органом территории за счет репрезентативного отбора всех категорий налогоплательщиков для проверок;

- специальный отбор - обеспечивает целенаправленную выборку налогоплательщиков, у которых вероятность обнаружения налоговых нарушений представляется наиболее высокой по результатам анализа всей имеющейся в налоговом органе информации о налогоплательщике. Отбор предприятий указанным способом осуществляется отделами контрольных проверок налоговых инспекций на основании анализа данных картотеки предприятий, содержащей всю необходимую информацию о налогоплательщиках, а также с учетом предложений отдела, занимающегося начислением налогов.

При целенаправленном отборе налогоплательщиков для проверки выбираются такие предприятия, налоговая проверка которых представляется приоритетной. При отборе предприятий для проведения проверок первоочередное внимание уделяется анализу следующих факторов:

а) наличие крупных изменений в структуре налогового баланса пред- приятия по сравнению с налоговым балансом на момент последней про- верки;

б) полнота учета доходов предприятий (при этом широко используются возможности сопоставления с показателями доходности других анало- гичных предприятий);

в) соотношение вложений частных средств в развитие предприятия и объемов изъятия материальных и финансовых средств для личного пот- ребления (превышение вкладов над изъятиями в течение длительного времени является основанием для назначения проверки);

г) информация о нарушениях налогового законодательства, поступив- шая от других контролирующих организаций. В соответствии с законо- дательством Германии все государственные службы обязаны сообщать налоговым органам об известных им фактах уклонения от уплаты нало- гов. Вместе с тем, следует отметить, что налоговые органы имеют право получать информацию о налогоплательщике, являющуюся по законода- тельству его коммерческой тайной, в том числе об операциях по счетам в банках, коммерческих операциях, если только имеются существенные основания предполагать, что данным налогоплательщиком совершено налоговое правонарушение;

д) продажа (приобретение) земельных участков, изменения в правах пользования земельными участками ввиду появления в результате проведе- ния этих операций значительных сумм доходов (расходов) предприятий;

е) реализация другого имущества предприятий в крупных размерах (например, если при продаже автомобиля предприятие в соответствую- щей строке налоговой декларации не показало прибыль от этой опера- ции, возникает сомнение в правильности отражения доходов в налоговой декларации);

ж) участие в других предприятиях, наличие финансовых вкладов, цен- ных бумаг;

и) приобретение, отчуждение, реорганизация, прекращение деятельности предприятия;

к) получение финансовых дотаций от государства, вызывающее необходимость осуществления контроля за соблюдением условий государственного субсидирования;

л) информация от Минфина Германии о совершении предприятием крупных экспортных (импортных) операций (по законодательству Германии таможенные органы входят в систему Минфина).

Анализ опыта Германии и других государств убедительно свидетельствует о том, что наличие эффективной процедуры отбора налогоплательщиков для проведения налоговых проверок является абсолютно необходимым для рациональной организации системы налогового контроля. Только применение данной процедуры может обеспечить в условиях значительной нагрузки на специалистов налоговых органов максимальную результативность проверок как с точки зрения произведенных по их результатам доначислений в бюджет, так и с точки зрения их профилактического воздействия на налогоплательщиков.

Ежегодно в Канаду иммигрируют тысячи иностранцев. Эта страна способна предоставить своим жителям высокий уровень жизни, достойные заработные платы и весьма лояльную налоговую систему. Налоги в Канаде по сравнению с другими странами являются не такими уж и высокими. Например, в среднем канадец ежемесячно отчисляет около 20-30 процентов в государственную казну, притом как в Финляндии этот показатель составляет 35 процентов.

Небольшая улица с магазинами и кафе в старом районе Квебека

80 процентов бюджета Канады составляют именно налоговые платежи с населения. Благодаря налогам правительство Канады смогло разработать весьма стабильную социальную защиту населения. Под социальной защитой имеются в виду выплаты пенсий и различных пособий.

Кто должен платить налоги

В 2021 отчислять налоговые платежи в государственную казну должны все граждане Канады, которые на территории этой страны получают доход независимо от рода их деятельности.

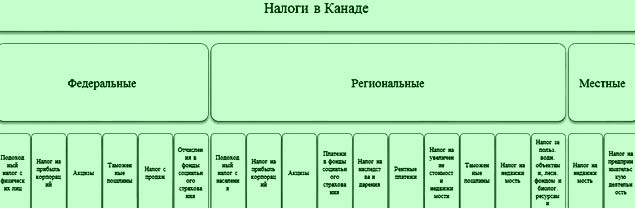

Схема устройства налоговой системы в Канаде

То есть налоги платятся как людьми, которые являются наёмными работниками и получают за свою работу зарплату, так и предпринимателями.

Иностранные граждане также обязаны ежемесячно выплачивать налоговые взносы. Но это касается лишь тех мигрантов, которые пребывают на территории Канады более 183 дней и получают здесь доход.

Классификация налогов

Налогообложение в Канаде характеризуется различными выплатами, которые, в свою очередь, классифицируются по таким типам, как:

- Прямые.

- Косвенные.

- Налоги на заработную плату.

- Выплаты на социальную защиту населения.

Размеры выплат

Основную часть налоговой системы составляют подоходный налог и налог на потребление. Подоходный налог относится к прямым выплатам, а налог на потребление к косвенным. В каждой области существуют свои налоговые ставки на те, или иные выплаты.

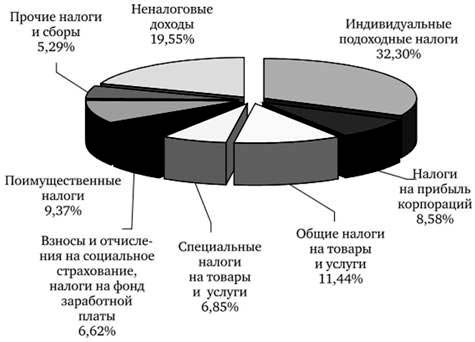

Структура налоговых поступлений в канадский бюджет

Большую часть налоговых выплат составляется подоходный налог (32.3 процента). На втором месте закрепились неналоговые доходы. Их доля примерно 19.55 процента от общего количества. Налогам на прибыль отводится всего 8.5 процента, а общим налогам – 11 процентов. Взносы на социальные нужды равняются 6.6 процента от общего количества налоговых взносов.

На долю преимущественных налогов припадает всего 9.3 процента. Самый маленький процент доли достаётся прочим территориальным налогам и сборам.

Налоговая декларация

Налоговую декларацию должны представлять все без исключения работающие граждане и резиденты этой страны. Также это касается и частных предпринимателей. Налоговая декларация подаётся по итогу прошедшего года. Подать её нужно не позднее 30 апреля. Например: 1 января начался 2020 год, а 31 декабря этот год уже закончился. Подавать декларацию соответственно нужно уже в 2021 году до конца апреля.

Подоходный налог

Подоходный налог в Канаде называется федеральным налогом. Его размер напрямую зависит от уровня заработной платы. Так, если оклад человека более 7500, но менее 42 700 долларов в год, то он обязан заплатить 15 процентов от своего дохода.

При заработной плате от 42 700 долларов до 85 400 долларов налоговая ставка возрастает до 22 процентов. Если сумма выше 85 400 долларов, но ниже 132 400 долларов налог – 26 процентов.

Если годовой оклад человека в 2021 году был более 132 400 долларов, то он обязан был отчислить в государственный бюджет 29 процентов.

Все налоговые ставки были утверждены правительством ещё в 2002 году. С того времени, налоговое законодательство Канады не менялось. Подоходный налог по вышеуказанным ставкам платится исключительно физическими лицами. Общества, то есть юридические лица, также обязаны платить федеральный налог.

Размеры подоходного налога в России и Канаде

Но для них существует совершенно иная шкала налоговых ставок. Базовой ставкой является 30 процентов. Но если предприятие использует кредит, то налоговая ставка может колебаться от 13 до 22 процентов.

Налог на потребление

Налогом на потребление называется НДС или налог на добавленную стоимость. В Канаде этот налог больше известен как НПУ (налог на продукты и услуги). Налоговая ставка колеблется от 5 до 7 процентов. Размер налога напрямую зависит от территориального размещения.

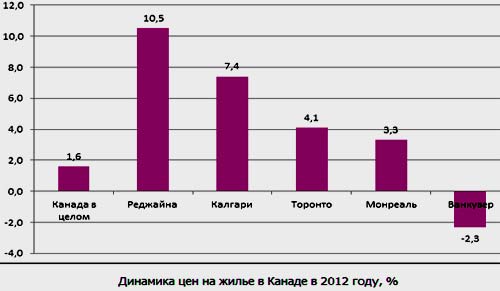

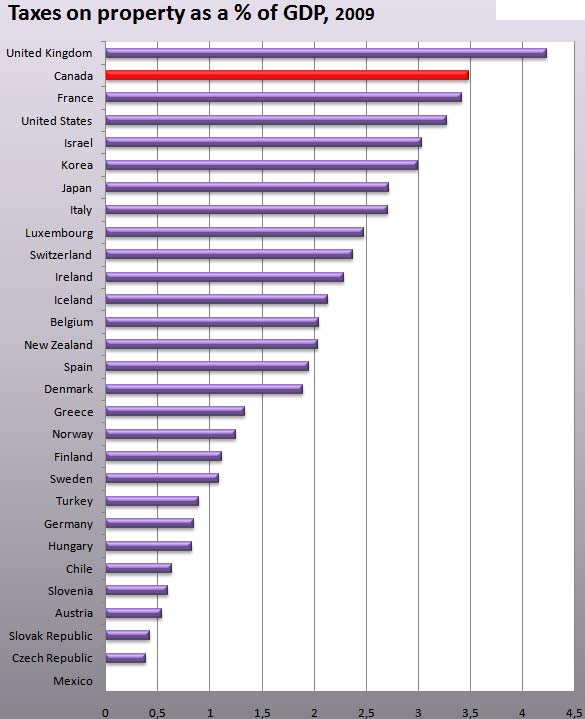

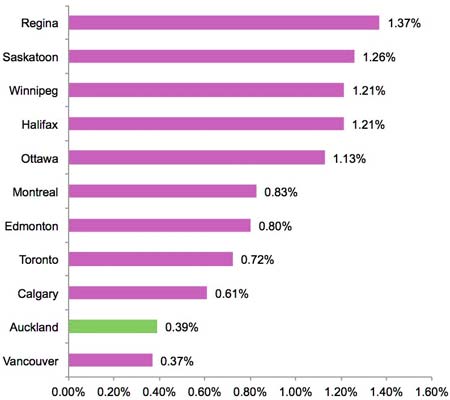

Налог на недвижимость

В Канаде существует налог на пользование недвижимостью. Так, в 2021 году владельцам недвижимости на территории Канады потребуется заплатить в государственный бюджет 1-2 процента от общей стоимости имущества. Налог платится один раз в год. Отчисления идут на содержание государственных учреждений и дорог.

Аналогичный налог должны платить и арендаторы недвижимости.

Налог на приобретение имущества также присутствует. Совершенно не имеет значения, кем была приобретена недвижимость. Одинаковую налоговую ставку платит и гражданин Канады, и иностранный представитель. Размер налоговой ставки рассчитывается индивидуально. Он напрямую зависит от общей стоимости недвижимости.

Так, если недвижимость стоит менее 55 000 долларов, то налог равен сумме в 0.5 процента. Если стоимость недвижимости в 2021 году более этого показателя, но менее 250 000 долларов, то налоговая ставка возрастает до 1 процента.

При стоимости недвижимости от 250 000 до 400 000 долларов потребуется заплатить взнос в размере 1.5 процента. Если имущество стоит более 400 000 долларов, то налоговая ставка равняется 2 процентам от общей стоимости недвижимости.

Налог на недвижимость в Канаде в сравнении с другими государствами

При приобретении недвижимости в Торонто в 2021 году, покупатель обязан заплатить дополнительный налог, который потом частично компенсируется государством.

Под компенсацией имеется в виду скидка на налог на приобретение недвижимости. Максимальная скидка равняется 3 700 долларам. При приобретении недвижимости в Онтарио от общего количества налога отнимается 2 000 долларов.

Налога на продажу недвижимости в Канаде нет. Но это только в том случае если вследствие продажи его владельцы не получили дополнительной прибыли.

Налоги на жилую недвижимость по регионам Канады

Если в прошлом дом приобретался за меньшую сумму, нежели его продали, то с этой разницы потребуется заплатить налог.

Исключения

В Канаде существуют случаи исключения, подпадая под которые гражданин этой страны может не платить налоги. Так обычно налог платится с дохода – это известно, но если источниками дохода являются нижеперечисленные случаи, то налогоплательщик отстраняется от выплат.

Исключения составляют такие доходы, как:

- Пенсионные выплаты ветеранам.

- Страховые выплаты по возмещению ущерба.

- Доход с продажи собственного недвижимого имущества.

- Государственные выплаты на детей.

- Стипендии.

- Гранты.

Также, если резидент Канады получает менее 7500 долларов в год, то он автоматически освобождается от уплаты налогов.

Существуют и упрощенные схемы выплат сборов. Но воспользоваться ими могут не все желающие. Упрощенная схема подразумевает под собой льготы на выплаты. Пользоваться льготами могут лишь определённые категории людей:

- Пенсионеры.

- Малообеспеченные семьи.

- Семьи, на попечительстве которых в данный момент находятся родители преклонного возраста.

- Особы, которые ранее пользовались услугами платной медицины. К этому же списку можно отнести и людей, приобретавших лекарства за свой счёт.

Здание детской больницы SickKids

Канада является одной из стран, где отсутствует налог на наследство.

Автор: Пользователь скрыл имя, 15 Марта 2012 в 10:34, курсовая работа

Описание работы

Проблема налогов одна из наиболее сложных и противоречивых в мировой практике ведения народного хозяйства, т.к. налоги – основной источник бюджетных поступлений и, следовательно, финансирования социальныхи других общегосударственных программ

Работа содержит 1 файл

!КУРСОВАЯ РАБОТА Налоговая система Канады.docx

введение.

Проблема налогов одна из наиболее сложных и противоречивых в мировой практике ведения народного хозяйства, т.к. налоги – основной источник бюджетных поступлений и, следовательно, финансирования социальныхи других общегосударственных программ.

Системы налогов в разных странах отличаются друг от друга: по структуре, набору налогов, способам их взимания, налоговым ставкам, фискальным полномочиям различных уровней власти, налоговой базе, налоговым льготам. Это закономерно, так как налоговые системы складывались и продолжают складываться под воздействием разных экономических, политических и социальных условий. Однако любая налоговая система должна отвечать общим требованиям.

Поэтому целью данной работы является анализ налоговой системы Канады.В числе задач настоящей работы – показать налоговую систему развитой страны, а именно: охарактеризовать особенности налоговой системы, определить основные налоговые органы. Также в данной работе будут рассмотрены формы и методы налогового контроля России,а также порядок организации налогового контроля в Канаде.

Налогообложение в любой стране не может быть чем-то неизменным уже потому, что оно является не только фискальным механизмом, но и инструментом государственной политики, которая, меняясь, обрекает на перемены и систему налогообложения.

Роль налоговых инструментов в преодолении финансового кризиса сегодня чрезвычайно высока. Практически все государства мира в той или иной степени используют различные налоговые инструменты для стимулирования предпринимателей к определенной активности. В частности, были повышены нормы амортизации, периоды для переноса убытков на будущее или в прошлое, разрешено учитывать затраты в целях налогообложения прибыли на более ранних стадиях.

Если говорить о налоговом администрировании, то здесь немало нерешенных проблем. Необходимо снизить объем документов, которые вправе истребовать налоговые органы, упростить систему бухгалтерского учета, перейти от ежеквартальной отчетности к ежегодной, законодательно ввести принцип "одного окна" для налоговой отчетности, радикально сократить размер форм налоговой отчетности.

На сегодняшний день практически во всех странах мира правительства стремятся к оптимизации национальных систем налогообложения. Издревненалоги являются важнейшим источником пополнения бюджета, выполняя тем самым фискальную функцию. За такие правонарушения как уклонение от уплаты налогов, несвоевременная уплата налогов или уплата налогов в неполном объеме, физические и юридические лица несут различную ответственность: от уплаты штрафов (пени), до уголовного делопроизводства. Необходимо помнить, что нормальное функционирование налоговой системы возможно только при наличии крепкой нормативно – правовой базы. Законодательство разных стран имеет свои особенности, содержит различные положения, которые обусловлены ее национальными интересами.

Глава I.общая Характеристика налоговой системы канады.

1.1 Особенности налоговой системы Канады.

В целом современная налоговая система Канады достаточно типична для государств с развитой рыночной экономикой. По уровню налогообложения корпораций Канада занимает среднее положение среди семи ведущих индустриальных стран. Большое внимание в Канаде уделяется стимулированию деятельности малого бизнеса. Доля таких мелких фирм (занято менее 100 лиц наемного труда) достигает 97 % от числа всех компаний (услуги, розничная торговля, строительство, наукоемкие отрасли), и к их доходам применяется единая ставка —12% .[7]

Налоговая система Канады в современных условиях представлена на трех основных уровнях:

• федеральном (48% государственных доходов);

• провинциальном (42% государственных доходов);

• местном (10% государственных доходов). [10]

Полученные средства расходуются в соответствии с конституционно закрепленными полномочиями.

От других федеративных государств Канада отличается более высоким уровнем децентрализации, когда при значительном влиянии федеральных органов власти провинции играют серьезную роль в формировании стратегии национальной экономики. На долю провинций приходятся больше половины всех правительственных расходов Канады и функции по обеспечению сферы образования, здравоохранения и социального страхования. Причем тенденция повышения роли провинций продолжает действовать и в последние годы.

В федеральном налогообложении главную роль играют прямые налоги на доходы населения - налог на доходы физических лиц и обязательные взносы в государственный фонд страхования занятости и государственный пенсионный фонд, на них приходиться порядка 60% всех поступлений в федеральный бюджет. Следующая по величине статья его доходов - косвенные налоги (около 23%), из которых наиболее "весом" налог на товары и услуги по единой ставке 7% и местный налог с продаж. Иногда в провинциях эти 2 налога объединяются в комбинированной ставке 15%. Объединенный налог включается в розничные цены. Налоги на доходы юридических лиц включают налог на прибыль корпораций и налог на капитал крупных корпораций. В сумме они дают около 15,5 доходов федерального бюджета.

При общей сумме доходов федерального бюджета в 2004— 2005 финансовом году в размере 171,3 млрд. канадских долл. поступления от:

-подоходного налога составили 80,3 млрд. долл.,

- НДС — 25,7 млрд. долл.,

- налог на доходы корпораций —123,6 млрд. долл.,

- страховые платежи ––17,8 млрд. долл.,

- таможенные сборы — 4 млрд. долл.,

- неналоговые доходы составили лишь –– 8,4 млрд. долл. [5]

Структура налоговых поступлений в бюджеты провинций аналогична федеральной, но кроме этого важным источником для них являются трансферты (переводы средств) федерального правительства. Доля трансфертов составляет в среднем 19% бюджетов провинций.

Налоговые источники доходов провинций складываются из:

- подоходного налога с населения;

- налога с продаж;

- налога на прибыли корпораций;

- акцизов;

- налогов в фонды социального страхования;

- налогов на дарения;

- рентных платежей;

- различных регистрационных и лицензионных сборов.

Доходы местных органов власти примерно на 47% складываются за счет местных косвенных налогов и продажи различных лицензий и разрешений. Основным налогом является налог на недвижимую стоимость. В ряде провинций муниципалитетам предоставлено право, собирать дополнительные налоги на продажи спиртного, при взимании платы за услуги гостиниц и ресторанов. Еще 47% дают трансферты правительства провинции, на территории которой расположен тот или иной муниципальный округ. Небольшие субсидии поступают целевым назначением и от федерального правительства.

Подоходный налог уплачивается физическими лицами и корпорациями. При этом ставка федерального налога для физических лиц установлена в пределах от 17 до 29%, а для корпораций 28%.

1.2 Налоговые органы Канады.

В Канаде разработкой законов, регулирующих налогообложение, занимается отдел бюджетной политики и экономического анализа Министерства финансов, в котором за работу отвечает Управление налоговой политики. Все проекты выносятся на обсуждение — прежде всего в Палату Общин. Сбором налогов занимается Министерство национального дохода. Все возникающие споры по вопросам налогообложения разрешает Налоговый суд.

Федеральное правительство Канады осуществляет программу выравнивания социального уровня жизни. В этих целях через Министерство финансов налоговые поступления перераспределяются между провинциями. Критерием служат потенциальные возможности налоговой базы провинций и средний уровень доходов на душу населения. Осуществляются совместные федерально– провинциальныепрограммы, такие, как ликвидация безработицы, развитие образования и культуры, развитие здравоохранения, создание инфраструктуры и т. д.

Налоговые декларации оформляют абсолютное большинство канадских граждан, за исключением самых малообеспеченных. Вместе с тем, налоговую декларацию могут предложить заполнить и человеку, прибывшему в Канаду с временной трудовой визой и работающему там за плату. Декларация должна быть заполнена и представлена в налоговую службу до 30 апреля. В нее включают сведения о доходах за предыдущий финансовый год, а также данные, необходимые для получения скидок с подоходных налогов. Финансовый год в Канаде начинается 1 апреля и заканчивается 31 марта.

Налоговые органы Канады проводят выборочный контроль налоговых деклараций, а также бухгалтерских книг предприятий, проводят ревизии. Если налогоплательщик не согласен с налоговыми органами, то бремя доказательств возлагается на него. Он может обращаться с апелляцией в Министерство доходов, в налоговый суд, а при несогласии с ними — в федеральный суд и Верховный суд Канады. Решения судов по неясным вопросам, как правило, основываются на прецедентах. За несвоевременную уплату или уклонение от уплаты налогов плательщик подвергается финансовым санкциям, в отдельных случаях против него может быть возбуждено уголовное дело.

Взиманием налогов и сборов от имени правительства Канады занимается Канадское агентство таможен и сборов ( CanadaCustomsandRevenueAgency, CCRA), которое является пoдотчетным парламенту через министра по национальным доходам, входящего в кабинет министров Канады.

Агентство создано вместо упраздненного Министерства доходов. Подобное изменение в системе органов исполнительной власти осуществлено с целью придания налогообложению характера услуг, оказываемых налогоплательщикам налоговыми органами.

В задачи агентства входит контроль за соблюдением налогового законодательства (более 180 законов). При этом сотрудники агентства, общая численность которых составляет 45 тыс. человек, наделены правом толкования законодательных актов о налогах (население Канады 30,4 млн. человек).

Федеральные налоги взимаются повсеместно агентством через его отделения, расположенные на всей территории страны. Лишь в провинции Квебек федеральные налоги собираются провинциальным Министерством доходов.

На большей части территории Канады агентство также взимает провинциальные налоги, в частности подоходный налог, за символическую плату на основе специальных соглашений, заключенных между центром и территориями. Собранные таким образом налоги перечисляются агентством провинциям в течение года с периодичностью 2—выплаты в месяц, Исключение составляют провинции Альберта, Квебек и Онтарио, не подписавшие подобных соглашений. Например, исчисление и уплата налогов в провинции Онтарио контролируются отделом налоговой политики провинциальногоМинистерства финансов. Состав контролируемых налогоплательщиков включает 23,3 млн. физических лиц и 1,2 млн. корпораций. В структуре податного состава выделяются 2 млн. плательщиков налога на товары.И услуги и 1,3 млн. работодателей, В 2004—2005 финансовом году Агентством взыскано налогов на сумму более 212 млрд. долл., в том числе федерального подоходного налога — 106,2 млрд. долл., налога на товары и услуги — 22,8 млрд. долл., налога на доходы в провинциях — 35,6 млрд. долл., страховых сборов — 18,8 млрд. долл., пенсионных сборов — 16,9 млрд. долл., акцизов — 10,4 млрд.,долл., таможенных сборов — 1,7 млрд. долл. При этом около 70% налогов было удержано у источника выплаты, что позволило существенно уменьшить возможность неуплаты налогов.

В провинции каждому налогоплательщику присваивается идентификационный номер (taxpayername), в пределах федерации учет ведется с помощью социального идентификационного номера (SIN).

Налоговый суд Канады создан в 1983 г. и призван осуществлять независимый пересмотр решений Агентства по таможням и сборам Канады. Налоговый суд Канады имеет региональные отделения, располагающиеся в городах Торонто, Ванкувер и Монреаль-Прием апелляций от налогоплательщиков осуществляется также представительствами Налогового суда Канады, имеющимися более чем в 80 населенных пунктах страны. Основной задачей Налогового суда Канады является разрешение споров между лицом или корпорацией, с одной стороны, и правительством Канады, с другой, по вопросам, отнесенным к его ведению. В состав Налогового суда Канады входят председатель суда, заместитель председателя суда и судьи, которые отправляют правосудие. Общий состав суда — 20 человек.

Налоговый суд Канады является лишь судом первой инстанции. Поэтому апелляции на его решения подаются в Федеральный апелляционный суд в соответствии с п. 27 Закона "О Федеральном суде". Упрощенное производство по общему правилу допускается в случае, если налогоплательщик избрал неформальную процедуру при подаче уведомления об апелляции при условии, что совокупность всех оспариваемых сумм не превышает 12 тыс. долл. Согласно канадскому законодательству нарушения налогового законодательства приобретают криминальный характер в случае, если они сопряжены с обманом налогового ведомства посредством умышленного искажения сведений, необходимых для налогообложения, т.е. в случае налогового мошенничества. Налоговое мошенничество определяется каксознательное действие или намерение совершить действия с целью обмана налоговых органов, позволяющие сократить размер подлежащих уплате налогов или получить незаконное возмещение налогов из бюджета.

Налоговые правонарушения, содержащие признаки преступлений, рассматриваются сотрудниками Управления расследований, являющегося структурным подразделением Агентства по таможням и сборам Канады. Однако компетенция следователей агентства не распространяется на налоговые преступления, за которые предусмотрено наказание, превышающее два года лишения свободы. Их расследование отнесено к компетенции Королевской конной полиции Канады, то есть криминальной полиции. Главная особенность налогообложения в Канаде заключается в том, что государство оставляет за собой право требовать уплаты налогов с любых доходов, в том числе незаконных, например полученных от торговли наркотиками. Поэтому в ходе расследования помимо факта преступной деятельности во всех случаях устанавливается размер дохода, полученного в результате ее осуществления.

Первое, с чем ассоциируется Канада у большинства людей, это клен и хоккей. При этом многие знают, что именно эта страна открыта для иммигрантов. И сюда едут, потому что Канада – это государство с хорошо развитыми социальными гарантиями, а вот как обстоят дела с бухучетом и налогами, выяснили Наталья Алексина и Светлана Кузина.

Канада занимает второе место в мире по размерам территорий, уступая лишь России. Состоит из десяти провинций и трех территорий. Государство образовалось после слияния французских провинций и английских колоний, поэтому влияние двух великих культур ощущается повсеместно.

Официальный символ страны – сахарный клен. Растет он далеко не на всей территории страны, а только в восточной ее части. Для европейцев, которые приезжали в Канаду в XVII–XVIII веках, он был диковинкой, которую доселе они не видели, так как по высоте и пышности кроны этот вид превосходит все остальные. К тому же осенью листья дерева пламенеют всеми оттенками красного, привлекая внимание и раскрашивая действительность.

Общеканадским символом клен стал в 1860 году, когда страна готовилась к торжественной встрече принца Уэльского. Иммигранты из разных стран должны были украсить свою одежду символами родины. У англичан таким символом была красная роза, у шотландцев – чертополох, ирландцы использовали листик клевера. А у тех, кто родился в Канаде, такого символа не было, и на фоне прочих флористических символов было решено использовать для украшения листья клена. В 1964 году выбор был сделан в пользу нынешнего флага – с кленовым листом посередине.

Путь в профессию

Ремесло бухгалтера считается в Канаде весьма престижным и высокооплачиваемым. В стране существует два вида финансовых работников: book-keeper и accountant. Первые занимаются учетом хозяйственных операций, обработкой первичной документации и ведением регистров, – в общем, на них возложена вся самая скучная и рутинная работа. Accountant – высшая ступень. Эти работники сродни нашим главным бухгалтерам и финансовым директорам. В их ведении отчетность и различные управленческие решения, то есть самая ответственная и творческая часть работы.

Небольшие фирмы из соображений экономии часто не берут в штат главного бухгалтера, ограничиваясь рядовыми сотрудниками, а для подготовки отчетности прибегают к услугам аудиторских фирм. Кроме того, сторонние аудиторы могут давать советы и рекомендации штатным бухгалтерам в процессе их трудовой деятельности. В Канаде распространены фирмы, предлагающие бухгалтерское сопровождение, а также частнопрактикующие бухгалтеры. На рынке труда наблюдается устойчивый спрос на финансовых работников, однако любой желающий называться профессионалом бухгалтерского дела знает, что для успешной карьеры необходимо иметь сертификат одной из профессиональных ассоциаций бухгалтеров.

На сегодняшний день в Канаде имеются три профессиональных бухгалтерских ассоциации.

В 1902 году была образована первая из них – Chartered Accountants of Canada. Специалисты, имеющие сертификат СА, считаются настоящими профи. Примерно 40 процентов его обладателей занимаются аудитом или трудятся в бухгалтерских фирмах. Основная часть специалистов пополняет бухгалтерии крупных производственных предприятий в качестве финансовых контролеров различных федеральных и муниципальных ведомств или же занимается преподавательской деятельностью. Многие известные преподаватели в Канаде обучались по программе СА. Обучение длится около трех лет и включает в себя как теоретические курсы по различным предметам, так и практическую деятельность в виде стажировки под руководством сертифицированного бухгалтера. Чтобы сдать выпускной экзамен на получение сертификата, необходимо иметь законченное высшее образование по экономическим специальностям (степень бакалавра) и опыт работы аудитором не менее трех лет. Если сравнивать уровень подготовки специалистов во всех трех ассоциациях, то получить сертификат СА сложнее и дороже всего.

Самой быстрорастущей ассоциацией является Certified General Accountants – CGA. Она была основана в 1913 году и сейчас стала второй по значимости после СА. Специалисты, получившие этот сертификат, чаще всего работают на позиции главного бухгалтера фирмы. Для допуска к сдаче экзамена необходимо пройти около 20 курсов обучения по разным предметам. Но есть возможность «перезачесть» курсы, которые были пройдены за время обучения в университете. Сроки обучения определяются самостоятельно, но для получения сертификата необходимы степень бакалавра, пройденные по программе курсы, а также двухгодичный опыт работы бухгалтером. Многие поступают на программу сразу после школы и совмещают учебу с университетом. Программа столь популярна благодаря своей гибкости и лояльности. Нет жестких сроков и регламента обучения, помимо этого можно учиться онлайн.

Третьей в списке является Society of Management Accountants of Canada. Ассоциация начала свою деятельность в 1920 году. Уклон сделан на изучение управленческого учета и развитие навыков управленца. Готовит финансовых аналитиков, контроллеров. Для получения CMA требуется сдать вступительный экзамен, пройти ряд курсов, иметь степень бакалавра и опыт работы по специальности. После основной программы студенты приступают к занятиям, в основе которых лежит стратегическая программа лидерства (Strategic Leadership Program), по окончании которой они сдают выпускной экзамен.

Рассказывает Риан Вельдма, бухгалтер (CGA) в IT-компании в Ванкувере: «Спрос на бухгалтеров в Канаде достаточно велик, но наиболее всего здесь ценится опыт. Разумеется наличие образования, то есть степени бакалавра, – это обязательно. Образование может быть и не профильным, в этом случае можно окончить специальные курсы. Ради того, чтобы сделать первые шаги в этой области, будущие бухгалтеры готовы начинать с помощников: они рассчитывают зарплаты, ведут учетные записи, выполняют поручения главных бухгалтеров. Дальнейшее продвижение зависит от самого человека, его стараний и способностей. Иногда повышения можно ожидать уже через полгода работы, но в среднем для того, чтобы начать трудиться бухгалтером полноценно, уходит два-три года.

В среднем профессиональный бухгалтер зарабатывает 70–80 тысяч канадских долларов в год – это весьма солидная зарплата. Управляющий бухгалтер может получать в два раза больше, а то и вовсе иметь свой процент в компании. Бухгалтеры в Канаде вполне могут работать аудиторами, без какого-либо дополнительного образования или курсов. Некоторые специалисты, особенно уровня СА, могут трудиться в двух или трех компаниях, по нескольку часов в день или несколько раз в неделю – это обычная практика здесь».

О налогах

Никто не расскажет о налоговой системе Канады лучше ее жителей, и тем более эмигрантов, которым есть, с чем сравнивать. Владислав Куликов живет в Ванкувере уже порядка семи лет и работает программистом в крупной компании: «Канада – страна, которая позиционирует себя как государство с развитой социальной защитой населения. Разумеется, средства на это поступают из налоговых отчислений. Здесь есть налоги федеральные, налоги провинций, а также городских муниципалитетов. Все цены – в магазинах, ресторанах, отелях, на заправках практически всегда даны без учета налогов, потому что в каждой провинции и городе свой налог. Например, на ценнике написано «100 долларов», а заплатить надо будет порядка 112–118. Со временем начинаешь привыкать просчитывать это заранее».

Налог на зарплату зависит от ее суммы и может достигать 30 процентов. Правда, если доход составляет менее десяти тысяч канадских долларов на человека в год, то от налогов этот гражданин освобождается. Помимо федерального налога на зарплату также платится провинциальный налог – от 6 до 11 процентов. Налоги можно уменьшить, если доход вложить в накопительные фонды, например. Всеми отчислениями с заработной платы занимается бухгалтер компании, но каждый житель Канады обязан каждый год до 30 апреля заполнять декларацию и отсылать ее в налоговую. Проще всего сделать это по электронной почте, для чего существует специальная форма.

Облагается налогом и недвижимость. Его необходимо платить каждый год и в среднем он составляет 1-2 процента от стоимости жилья. Те, кто снимают жилье, также платят данный налог, потому что он уже включен в стоимость аренды. Отчисления на дом с землей значительно выше, чем на квартиру.

В Канаде выгоднее быть семейным человеком с детьми, так как женатые люди освобождаются от части налогов и в целом проценты выплат для них снижены с учетом того, что приходится содержать жену и детей.

«Помимо всего прочего, существует масса социальных налоговых отчислений, благодаря которым в Канаде достаточно солидные пособия по безработице, выплаты на детей, «декретные», пенсии и бесплатная медицина, – добавляет Владислав Куликов. – Правда лечения иногда можно ждать месяцами, если речь не идет о чем-то экстренном; но в целом лекарства и медицинское обслуживание действительно бесплатны! На пособия по безработице некоторые живут годами – государственные выплаты вполне позволяют так жить. Вот не знаю, правда, хорошо это или плохо».

Разработкой налогового регулирования занимается Отдел бюджетной политики и экономического анализа Министерства финансов Канады. А сбор налогов ведет Министерство национального дохода. Аналогом российской ФНС является Canada Revenue Agency.

В Канаде действует трехуровневая налоговая система. На федеральном уровне собирается примерно половина всех налоговых поступлений. Доходы провинциального уровня составляют около 40 процентов, а на местном уровне собираются оставшиеся 10 процентов. На каждом из трех уровней власти формируется собственный бюджет, устанавливаются налоговые ставки и размеры налоговых сборов.

Особенностью канадской налоговой системы является программа выравнивания социального уровня жизни, проводимая федеральными властями. В рамках нее происходит перераспределение налоговых поступлений в дефицитные бюджеты провинций, чтобы обеспечить всему населению страны единые социальные гарантии. Для своевременного учета всех изменений в экономической жизни провинций программа пересматривается раз в пять лет.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

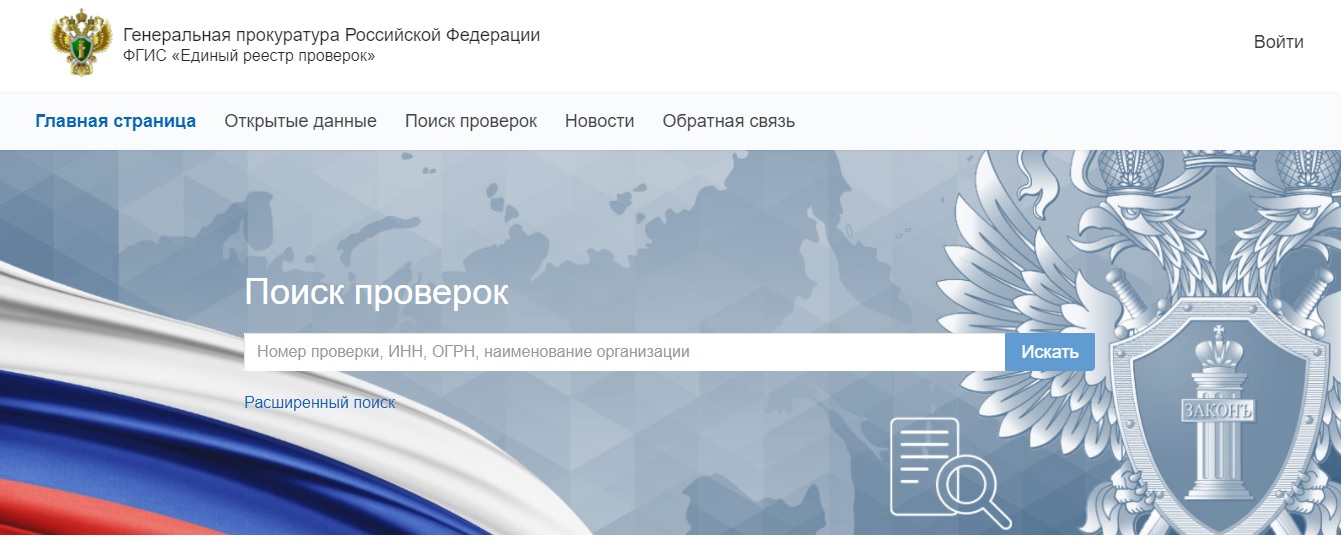

Актуальный ежегодный график планов проверок

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Читайте также: