Почему регрессивные налоги падают на плечи бедного населения

Опубликовано: 29.04.2024

Для управления экономическими процессами и регулярного пополнения государственного бюджета, используются налоги. Они бывают разного вида и не все из них относятся к категории справедливых, так как одинаковы для всех плательщиков, независимо от их материального достатка. К таким налогам относятся регрессивные налоги.

Экономическая система на мировом уровне в настоящее время такой вид налогов использует нечасто в соответствии с теми положениями, которые определяют его тип. Прямые налоги чаще всего заменяют косвенными, но если величина ставки налога увеличивается, то они подходят к категории регрессивного налога.

Поэтому косвенные налоги считаются регрессивными. Государственные пошлины, акцизный налог, налог на добавочную стоимость имеют регрессивный характер. Регрессивные налоги оплачиваются одинаковой для всех фиксированной суммой и неважно, каким доходом располагает потребитель.

- 1 Общие сведения

- 2 Подробности

- 2.1 Манипуляции

- 2.2 Госпошлины

- 3 Итоги

Общие сведения

Для людей с низким материальным достатком регрессивные налоги можно сравнить с ярмом на шее, чего не скажешь о богатых. Вновь сюда войдут косвенные налоги. Их уплата касается того, кого относят к конечной группе потребителей, т.е. вновь не богатых людей. Доля НДС от заработка у бедных тоже выше.

Поэтому при всей продуманности налоговой системы регрессивная система налогообложения имеет и положительные стороны, и отрицательные.

Регрессивный налог вводится для сокращения запросов на товары, количества которых недостаточно или такой товар оказывает негативное воздействие на здоровье человека. Налог на табачную продукцию увеличивает её стоимость и, в идеале, должен привести к отказу от курения.

Если покупатель приобрёл товар или оплатил услугу, то с него взымается налог, который уже вошёл в стоимость его покупки. Но такой регрессивный налог даёт возможность подумать и сделать выбор либо в сторону приобретения товара, либо отказаться от него. Ведь чем выше стоимость, тем выше налог. Люди могут контролировать свои покупки и пользование услугами, если хотят меньше платить налогов.

Применяют регрессивный налог для сдерживания населения от употребления продукции, относящейся к категории вредных. В эту группу входят не только алкогольная и табачная продукция, но и порнографические фильмы, журналы. Сумма налога, которая повлияет на стоимость перечисленных объектов, будет сдерживать их потребление. Но такое налогообложение не должно отразиться на доходах в бюджет муниципалитетов.

Подробности

Манипуляции

При уплате регрессивного налога не происходит разделения людей по материальному достатку. Он для всех одинаков.

Регрессивная система налогообложения исключает манипуляции профессионалов, владеющими экономическими знаниями, не сложна для понимания, так как не ограничена рамками других налогов.

Система регрессивных налогов стимулирует трудолюбие. Чем больше человек работает, тем больше денег он получает, но платит при этом меньше.

Это положительные моменты в регрессивной системе налогов.

Регрессивный налог относится к несправедливому налогу. Для людей с небольшим достатком он очень обременительный, чем для тех, у кого большой достаток.

Рассмотрим на примере покупки телевизора налог с оборота. Две семьи приобрели телевизор одинаковой модели за 12 тысяч рублей с налоговой ставкой 18%, составляющей 2160 рублей. В одной семье доход 30 тысяч рублей, а в другой – 70 тысяч рублей. Сумму налоговой ставки они выплатят одинаковую. Только доля в бюджет семьи с низким доходом будет равна 7,2, а семьи с высоким доходом 3,09. В итоге получаем, что те, кто имеет большой заработок, платят по процентам всегда меньше, чем те, кто получает денежных средств меньше.

Регрессивный налог может спровоцировать сокращение налоговых поступлений в бюджет. Особенно это ярко выражено в кризисные времена в экономике. Если налог увеличивается, то потребитель может отказаться от товара или услуги.

Регрессивный налог больше берёт из кармана бедных. Он не даёт возможности представителям среднего класса улучшить своё материальное положение.

Регрессивный налог — это единый социальный налог, который в Российской Федерации введён с 2001 года. Он помогает избавляться от «серых зарплат», снижая ставки по налогам из-за увеличения расходов.

Госпошлины

К регрессивным налогам относятся: налоги на азартные игры, госпошлина, акцизные сборы, налог с оборотных средств, НДС, транспортный налог и т. д.

В российских законах в открытую не сообщается об использовании плана оплаты регрессивного налога. При всей несправедливости этой системе плюсов в ней предостаточно. Благодаря этой системе налоги всегда собираются в полном объёме. Плательщики с высоким уровнем доходов не скрывают их от государства, потому что несправедливого изымания денег не будет.

Налоги и политика находятся в тесной взаимосвязи. Желающих оплачивать налоги из личных побуждений найти просто невозможно. Все, кому приходится это делать, не испытывают от процедуры уплаты налогов какого-нибудь удовольствия. Но каждый рассчитывает на то, что есть такие люди, которые несмотря ни на что, будут пополнять своими платежами бюджет государства. Государство же, в свою очередь, будет предоставлять благодаря добросовестным налогоплательщикам, всевозможные льготы и другие услуги.

Налоги нужны для развития разных отраслей промышленности, производства, бизнеса, влияют на платёжеспособность. Они работают в разных направлениях государственной политики. От качественной работы всей налоговой системы зависит благосостояние государства.

Итоги

До состояния идеальности налоговой системе нашего государства ещё далеко. Нужно научиться использовать всевозможные ставки по налогам так, чтобы они могли отвечать большей доле эффективности. Регрессивные налоги забирают большую часть от доходов граждан, входящих в категорию с низким уровнем доходов. При подготовке документов, раскрывающих прибыль от доходов, многие скрывают большую часть поступивших средств. Регрессивный налог избавляет от этой проблемы и раскрывает реальную прибыль. Поэтому налоговым органам необходимо контролировать все направления, связанные с уплатой налогов.

"В жизни нет ничего неизбежного, кроме смерти и налогов" (Бенджамин Франклин). Грустно, но очень жизненно. Действительно, каждый социально и экономически активный человек, получающий зарплату, прибыль от ведения бизнеса, приобретающий какие-либо товары и услуги, обязан делиться частью своего денежного блага с государством. Принудительно изъятые органами госвласти средства у юридических и физических лиц составляют основную часть доходов государства, которые в дальнейшем направляются на покрытие расходов, связанных с осуществлением им политики по различным направлениям: экономическая, социальная, демографическая и пр.

Мы пользуемся различными благами и услугами, которые оплачиваются за счет налогов. Однако это не единственная их функция. Благодаря гибкой налоговой системе государство воздействует на экономику в нужном направлении: поощряет те или иные виды деятельности, способствует развитию тех или иных отраслей, влияет на предпринимательскую активность, платежеспособность спроса и предложения и т. д. Таким образом, от эффективности налоговой системы зависит благополучие всего государства и каждого его гражданина в отдельности. Сегодня мы разберем регрессивные налоги, их роль и целесообразность взимания в условиях высокодифференцированных доходов населения страны.

Существующие системы налогообложения

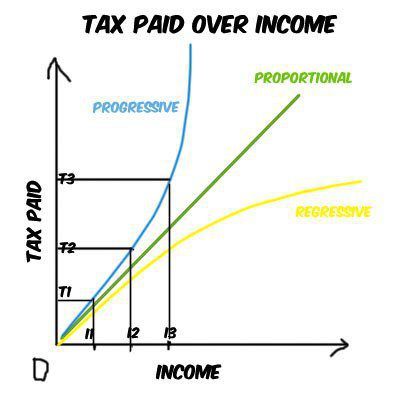

Различные типы налогообложения обусловлены двумя его главными принципами: эффективность и справедливость (люди с разными доходами не должны платить равные налоги). В зависимости от того, как устанавливается ставка налога к доходу, выделяют следующие налоги: прогрессивный, регрессивный, пропорциональный. Давайте разберемся, чем они отличаются.

Пропорциональные налоги

В том случае, если налоговая ставка не меняется в зависимости от величины налоговой базы, речь идет о пропорциональной системе (налог прямо пропорционален доходу). В нашей стране данный метод применяется при расчете огромного количества платежей: пропорциональными являются прямые (кроме подоходного) и практически все косвенные налоги. В наибольшей степени такой подход бьет по карманам среднестатистических граждан и оказывает существенную нагрузку на свободный доход.

Прогрессивные налоги

В случае прогрессивной системы тот, кто больше зарабатывает, больше и отдает. Очень простой и понятный подход. Примером может служить подоходный налог. Применение данного метода при взимании платежей в пользу государства позволяет эффективно перераспределять доходы, но не всегда. Нередко такая система расчетов способствует активному уклонению от налогов (сокрытие реальной прибыли).

Регрессивное налогообложение

Регрессивные налоги с первого взгляда могут показаться нелогичными, так как ставка в данном случае уменьшается по мере роста налоговой базы и увеличивается при ее снижении, однако это не так. Именно данный подход нередко оказывается наиболее эффективным в целях стимулирования декларации реальной прибыли или заработка.

При регрессивном налогообложении доходы, как правило, делятся на части. Каждая из этих частей облагается по определенной ставке: пониженный процент действует только для той части дохода, которая превышает заданную. Например, такая схема применяется при уплате в Пенсионный фонд: до определенной суммы ставка одна (22%), все, что свыше, облагается по ставке 10%.

Государство применяет в своей работе различные виды налогов (регрессивный, прогрессивный, пропорциональный) для более гибкого регулирования экономики и обеспечения наиболее эффективного поступления платежей в бюджет. Такой подход оправдывает себя, хотя и не всегда является справедливым (оптимальным) для разных категорий населения.

Регрессивные налоги в РФ

В современной мировой экономике данная схема начисления налогов встречается довольно редко. На сегодняшний день практически не существует регрессивных налогов в явном виде, то есть прямых. Однако все косвенные налоги можно к ним отнести, и чем больше ставка, тем в большей степени они регрессивны. Яркий пример - акцизные платежи, пошлины, НДС.

Регрессивная система в РФ с 2001 года используется для рассчета единого социального налога. Применение данного метода имеет конкретную цель: выведение из тени заработных плат в конвертах (серый доход) путем снижения налоговых ставок по мере роста расходов, приходящихся на фонд оплаты труда.

Регрессивная система уплаты налогов: примеры

Как работает регрессивная схема уплаты налогов? Разберем на примере сигарет. Если на пачку сигарет установлен акцизный налог в размере 15 рублей, то для покупателя, имеющего доход 10 000 рублей, доля его в бюджете будет больше, чем для того, кто зарабатывает 25 000 рублей (0,15 и 0,06).

Налог с оборота с экономической точки зрения - тоже регрессивный налог. Пример: допустим, две семьи покупают одинаковые стиральные машины стоимостью 12 000 рублей и ставкой налога 18%. Семья с низкими доходами (30 000 рублей) заплатит те же 2 160 рублей налога с оборота, что и семья с высокими (70 000 рублей). Однако доля платежа в бюджете в первом случае будет гораздо выше: 7,2 против 3,09. Таким образом, покупатели, зарабатывающие больше, платят в конечном итоге меньший процент, нежели менее обеспеченные граждане.

Регрессивная система налогов: хорошо или плохо?

В российском законодательстве напрямую не говорится о применении регрессивной схемы уплаты налогов. Многие оценивают данную систему как несправедливую, однако если обратиться к мировому опыту, то можно найти ряд положительных моментов, которым поспособствовали именно регрессивные налоги.

Именно такой подход обеспечивает в ряде стран наиболее полноценный сбор налогов. Граждане с высоким заработком охотнее раскрывают свои доходы, если уверены в том, что существенная часть их денег не будет изъята в пользу государства. Грамотное понижение процентной ставки по мере роста налоговой базы способствует привлечению в бюджет значительного объема денежных ресурсов. Фактический размер выплат высокообеспеченной части населения будет все равно больше, чем у граждан с низкими доходами. В случае же прогрессивного или пропорционального налогообложения этот объем может оказаться в разы ниже (утаивание реального дохода).

При этом для малообеспеченных граждан регрессивные налоги - более тяжелое бремя, чем для богатых. Это касается и косвенных налогов, уплата которых ложится непосредственно на конечного потребителя (носителя налогового бремени). Так, если рассматривать экономическую ставку, а не номинальную, то НДС составляет большую долю заработка тех, кто беднее.

Заключение

В настоящее время налоговая система нашей страны далека от совершенства. Большим вопросом остается эффективность применения различных налоговых ставок. В России очень большая доля непрямых, косвенных налогов, которые тяжелым бременем ложатся на самую большую часть населения страны - средний класс. В конечном итоге это те же самые регрессивные налоги, доля которых в доходах малообеспеченных граждан высока. При этом существует другая, не менее важная проблема, связанная с сокрытием существенной части прибыли при декларации доходов. В такой ситуации применение регрессивной ставки налога на прибыль может быть весьма эффективным решением. Данный подход будет показывать прибыль в полном объеме, ведь по мере ее роста ставка налога снижается. Безусловно, здесь тоже имеется ряд нюансов, а также требуется повышение контроля со стороны налоговых органов.

В целом, системы налогообложения имеют пропорциональный, прогрессивный или регрессивный характер. Пропорциональная система — это система, в которой каждый платит одинаковый процент в виде налогов. В прогрессивной системе, такой как федеральный налоговый кодекс США, процент налогообложения увеличивается с ростом уровня доходов. В регрессивной системе все потребители платят одинаковую сумму, независимо от уровня дохода. Как и во всех формах налогообложения, регрессивная система предполагает определенные преимущества и недостатки.

Общая информация

Предположим, что существует налог в размере 3000 фунтов стерлингов (выплачивается независимо от дохода). В этом случае человек, зарабатывающий 10000 фунтов стерлингов, платит 30% своего дохода — 3000 фунтов стерлингов. А кто-то, зарабатывающий 30 000 фунтов стерлингов, платит 10% своего дохода – те же 3000 фунтов стерлингов. Тот, кто зарабатывает 100 000 фунтов стерлингов, будет платить только 3,33% своего дохода.

Примеры регрессивных налогов

- Налоги на азартные игры. Те, кто имеет низкие доходы, имеют высокую склонность тратить деньги на азартные игры и, следовательно, платить более высокий процент своего дохода на азартные игры.

- Акцизный сбор. Те, у кого высокий доход, могут тратить больше на бензин, но это вряд ли будет слишком значительным, поэтому по мере того, как ваш доход увеличивается, процент вашего дохода от налога на бензин, вероятно, будет падать.

Причины регрессивных налогов

- Регрессивный налог может быть введён с целью снижения спроса на недостающие товары/ товары с «отрицательным действием» на потребителя. Например, налог на табак предназначен для снижения спроса на сигареты. Цель — снизить уровень курения.

- Значительная часть налоговой системы может быть очень прогрессивной. Следовательно, некоторые регрессивные налоги не вызовут крайнего неравенства, поскольку они уравновешиваются прогрессивными налогами.

Достоинства

- Когда регрессивный налог основан на потреблении, таком как налог с продаж, он может ввести элемент свободы выбора. Платить налог должны только те, кто решил использовать определенный продукт или услугу, а те, кто потребляет, платят больше налогов, чем остальные граждане. Люди также имеют некоторую меру контроля над тем, сколько они тратят на налоги. Если они хотят снизить эту сумму, они могут сократить или прекратить потребление товара.

- Регрессивный налог может быть использован, чтобы ограничить потребление людьми потенциально вредных продуктов. Так называемый на западе «налог на грех», вводимый на такие продукты, как табак, алкоголь и порнографические материалы может усложнить доступ к такой продукции, снижая её потребление. При этом правительства и муниципалитеты могут вводить эти налоги при условии, что потребление продуктов будет все еще достаточным для получения необходимых доходов.

- Регрессивный налог, в отличие от прогрессивного, не делит людей на категории, создающие социальное неравенство.

- Первая и наиболее очевидная проблема с прогрессивной налоговой системой заключается в том, что можно попытаться снизить уровень своего дохода, чтобы попасть в более благоприятную налоговую группу. Поскольку чем больше вы зарабатываете, тем больше вы платите налогов, у человека может быть стимул уменьшить свой доход. Конечно, это отрицательный результат.

- Регрессивная налоговая система, в отличие от прогрессивной, не имеет множества налоговых рамок и, как следствие, не очень сложна и не приводит к манипуляциям со стороны подкованных в экономике бизнесменов.

- Наиболее очевидным преимуществом этой системы является то, что она дает положительный стимул работать больше. Чем больше вы зарабатываете, тем меньше платите.

- Привлечение и удержание агентов с большими деньгами в вашей стране. У богатых обычно есть средства и желание перейти под более привлекательную налоговую юрисдикцию, если это будет необходимо, введение регрессивной налоговой системы не только сохранит «усидчивость» местных жителей с высокими доходами, но также может привлечь таковых из других стран.

Недостатки

- С другой стороны, регрессивная налоговая система может рассматриваться как несправедливая, поскольку она в большей степени обременяет тех, кто находится на более низком уровне достатка. Человек, зарабатывающий 20 000 долларов в год, платит ту же сумму в долларах с покупки, что и человек, зарабатывающий 200 000 долларов в год.

- Другим потенциальным недостатком регрессивного налогообложения является то, что необходимые налоговые поступления могут уменьшиться, если потребление сократится. Это может произойти в периоды экономических кризисов, когда потребители сокращают расходы. Увеличение существующего налога может также побудить потребителей пересмотреть вопрос о том, действительно ли им нужен продукт или услуга.

- Даже когда услуги номинально предоставляются одинаково, например, государственное образование, богатые люди стремятся получить лучшее.

- Регрессивный налог, который берёт больше от бедных, в отличие от прогрессивного, не является эффективным механизмом для расширения возможностей граждан нижнего и среднего класса.

- Регрессивный налог не предотвращает удержание богатства в руках немногих и не способствует справедливому распределению.

Заключение

Налоги всегда зависят от политики. Мало кто из членов общества действительно хочет платить налоги. Большинство делает это неохотно. Однако, почти все хотят, чтобы кто-то обязательно платил налоги, чтобы государство могло предоставлять блага.

Таким образом, хотя использование пропорциональных налогов представляется справедливым и разумным подходом к накоплению средств в бюджете, большинство налогов в конечном итоге либо регрессивные, либо прогрессивные. Те, кто находится в верхней части спектра доходов, предпочитают регрессивные налоги, а те, кто находится в нижней части, предпочитают прогрессивные налоги.

Кто его платит и почему?

Об этом налоге вы вряд ли прочтёте в Налоговом кодексе – официально его не существует. Тем не менее самая финансово неграмотная и, как следствие, самая бедная часть нашего населения регулярно его уплачивает, даже если не отдает себе в этом отчёт.

Сегодня мы поговорим об инфляции.

Расскажу, почему я считаю её скрытым налогом для бедных.

Объясню, как богатым удаётся не только уберечь капиталы от инфляции, но ещё и заработать на этом процессе.

И главной мыслью через всю статью пройдет идея, что единственный способ перестать платить налог на бедность – это перестать быть бедным.

Такой вот маленький спойлер.

В чём, на мой взгляд, суть инфляционного процесса для обычного обывателя?

В обесценивании денег относительно стоимости товаров. Например, раньше на сто рублей я мог купить два литра молока и две буханки хлеба, сегодня – один литр молока и одну буханку хлеба, а завтра я куплю только хлеба, потому что на молоко моих ста рублей уже не хватит. Придется либо переходить на воду, либо брать на молоко деньги в долг и думать, как в следующий раз отдать с процентами.

Если мы углубимся в историю, то выясним, что для государств разгон инфляции был (и остаётся) отличной возможностью избавиться от долгов и самым простым способом собрать деньги с населения на свои нужды, не прибегая к помощи налоговых служб.

Происходит это довольно просто : Центральный банк, который формально должен быть независимым от государства, но по факту чаще всего является очень зависимым, включает станок, печатающий деньги, разгоняет денежную массу (количество денег в экономике), что, в свою очередь, приводит к росту цен и обесцениванию денег.

Для государства тут есть сразу два положительных момента:

1. Напечатанные деньги тратятся государством, не успев потерять свою покупательную способность, так как цены растут с небольшим временным лагом. А вот на накопления населения, которое не успело избавиться от денег, это влияет самым пагубным образом – накопления разъедаются инфляцией.

2. Долг государства становится дешевле, и его становится легче обслуживать.

При этом больше всего от подобных манипуляций страдают те, кто не обладает достаточной финансовой грамотностью, чтобы защитить свои сбережения от обесценивания. Можно положить деньги в кошелёк, кошелёк спрятать в шкатулку, шкатулку положить в сейф, а сейф замуровать в бункере за трехметровыми стенами – инфляции всё равно. Она заберёт ваши деньги, спрятанные даже в самом укромном месте, и сделает это так плавно и незаметно, что большинство даже не почувствует кражи.

Для наглядности проиллюстрирую тезисы двумя графиками:

Думаю, дополнительные комментарии здесь излишни.

Теперь поговорим о том, как можно не просто спасти свой капитал от инфляции, но и извлечь из этого процесса дополнительные выгоды.

Исходя из того, как люди предпочитают распоряжаться своими деньгами, я делю их на три большие категории:

1. Потребители.

Люди из этой категории предпочитают все заработанные деньги тратить на потребление. Иногда они тратят даже больше, чем зарабатывают, залезая при этом в долги. В период сильной инфляции, как ни странно, их модель поведения оказывается вполне выгодной, поскольку они тратят деньги, которые сегодня стоят дороже, чем будут стоить завтра, благодаря чему получают больше товаров и услуг за ту же сумму, чем могли бы получить в будущем, если бы сберегли свои деньги, отложив траты.

Те, у кого нет денег, вроде бы не должны страдать от их обесценения. Правда, если потребителям не удается увеличивать доходы или сокращать расходы (что тоже нельзя делать до бесконечности) быстрее, чем растёт инфляция, то рано или поздно они окажутся в долговой яме.

2. Накопители.

В периоды сильной инфляции именно эта категория граждан несёт максимальные прямые потери. Хотя, на мой взгляд, их модель поведения более разумна, чем позиция «будет день, будет и пища».

Эти люди стараются не только жить по средствам, но и откладывать часть денег на сбережения. Они копят: на черный день, на обучение или свадьбу детей, на улучшение жилищных условий или ещё на что-то. Но деньги они хранят в деньгах: в худшем случае – дома под подушкой, в лучшем – на депозите в банке. Наиболее продвинутые накопители хранят свои деньги в нескольких валютах.

Но в долгосрочном периоде доходность банковских депозитов проигрывает инфляции, поэтому этот способ скорее помогает уменьшить эффект от обесценивания своих сбережений во времени. Чуть лучше дела обстоят с ОФЗ (облигациями федерального займа) – риск здесь меньше (всё-таки вероятность, что государство не сможет расплатиться по своим обязательствам, ниже, чем риск банкротства любого конкретного банка), а доходности зачастую выше, и они уже позволяют защищаться от обесценения.

Раскладывание капитала на несколько валютных корзин также не спасает от инфляции – лишь диверсифицирует риск потерять сразу все сбережения в случае гиперинфляции, поскольку валюта любой страны подвержена инфляционным процессам, а предугадать, в какой из стран инфляция будет больше/меньше, очень сложно, если вообще возможно.

3. Инвесторы.

На мой взгляд, именно эта категория людей не только способна защитить от инфляционных процессов свой капитал, но и приумножить его в долгосрочной перспективе.

В чем отличие инвесторов от накопителей? На мой взгляд, принципиальная разница в том, что свои средства инвесторы держат не в деньгах, а в активах, которые способны создавать добавленную стоимость.

Поэтому, чтобы уберечься от инфляции , достаточно встать по другую сторону баррикад и из покупателей, страдающих от роста цен на товары и услуги, превратиться во владельцев бизнесов, поднимающих цены на эти самые товары и услуги. Тогда инфляция перестанет быть для нас чем-то страшным, сжигающим деньги день за днём. Важно лишь, чтобы наши бизнесы обладали устойчивостью и конкурентным преимуществом, потому что в этом случае рост цен не приведет к потере доли на рынке. Идеальный случай – это монополии, которые могут повышать цены, не опасаясь, что покупатель уйдет от них к конкурентам.

При этом вовсе не обязательно быть управляющим или основным владельцем в бизнесах. Можно, например, приобретать доли в компаниях путём покупки акций на фондовом рынке. Сегодня это – один из самых простых способов стать инвестором для обычного человека с небольшим капиталом.

Предлагаю подытожить всё вышесказанное:

1. Государство имеет возможность разгона инфляции посредством печатанья денег и увеличения денежной массы.

2. В первую очередь от инфляции страдает самая финансово неграмотная часть населения, которая не знает, как уберечь свои сбережения от обесценивания.

3. Хранить деньги под подушкой – верный способ потерять свои накопления.

4. Депозит и ОФЗ могут защитить от инфляции или хотя бы снизить её разрушительный эффект на капитал.

5. Лучший способ защитить средства от инфляции – это держать капитал в надёжных и прибыльных бизнесах, которые обладают конкурентным преимуществом и имеют возможность повышать цены на величину инфляции или даже выше без риска потерять свою долю на рынке.

Подписывайтесь на Открытый журнал , чтобы не пропустить новые публикации на канале!

![]()

Налоги собираются государством для того чтобы создавать общественные блага. Это мы все знаем. Однако в момент сбора налогов неизменно возникает вопрос – в чем справедливость? Почему богатые платят столько же, сколько и мы? Должны ли молодые люди платить большие/меньшие налоги, чем люди около 40. Попробуем ответить на некоторые из этих вопросов, рассмотрев, как видят налоги экономисты, и в чем главная загвоздка.

Немного теории

Суть налога заключается в том, что государство получает ресурсы (частные блага) и преобразует их в общественные по своему усмотрению. Это означает, что именно государство решает, какие блага будут созданы на полученные деньги (очевидно, что делает оно это, ориентируясь в какой-то мере на потребности народа). Налоги принято делить на два глобальных вида, различающиеся по принципу распределения процентной ставки, среди народа.

1) Налоги на основе принципа получаемой выгоды

Суть данного налога заключается в том, что большую его часть должен платить тот индивид, который больше использует получаемые в итоге на эти деньги общественные блага. Т.е. по данному типу налога люди платят процент, пропорциональный кол-ву используемых ими общественных благ. Например, богатый в данном случае может платить больший налог, чем бедный, так как полиции требуется гораздо больше времени, чтобы охранять его имущество (упрощенно, просто для примера).

2) На основе принципа платежеспособности

А вот это уже более популярный тип налогообложения. Основная мысль данного подхода заключается в том, что налог зависит от доходов человека, от его благосостояния. Тут стоит понимать, что налоги проходят еще три деления, подразделяясь на прогрессивные, регрессивные и пропорциональные. Именно они и вызывают большую часть споров в обществе. Мы поговорим ниже об этом. Пока же заметим такой немаловажный момент, как то, что чем выше доход человека, тем большую сумму он платит в качестве налога, тем самым в какой-то мере происходит перераспределение дохода между богатыми и бедными, т.е. часть дохода богатых уходит бедным в качестве государственных субсидий.

В экономике очень важными моментами являются принципы вертикального и горизонтального равенства. Последнее говорит нам о том, что между равными людьми (по благосостоянию) не должно быть различий в налогообложении. Независимо от их цвета кожи и прочих характеристик. Вертикальное равенство намного интереснее, и до сих пор вызывает споры у многих экономистов. Оно говорит, что для разных с точки зрения благосостояния людей должны применяться разные варианты налогообложения, но обязательно справедливые. Вопрос справедливости нас как раз и интересует больше всего.

Должны ли богатые платить большие налоги? Молодые меньшие?

Стоит понимать, что в экономике различают три типа налогов, зависящих от благосостояния плательщика. Прогрессивные налоги наиболее популярные в мире, но имеющие множество проблем с точки зрения справедливости. Суть заключается в том, что процентная ставка увеличивается при увеличении дохода человека. Это означает, что программист с зарплатой в 24 тысячи долларов в год будет платить больше, чем учитель с зарплатой в 7200 долларов в год.

Регрессивный налог имеет обратный характер. Более «бедные» платят больше. Ситуацию можно проиллюстрировать, представив, что в стране введен единый фиксированный налог. Единая сумма. Представим, что это 100 долларов в месяц. Тогда для программиста процентная ставка будет равна 5%, а для учителя – 16,6%. Несправедливость в этом случае очевидна, хотя на первый взгляд все кажется наоборот. При пропорциональном налоге все люди платят одинаковую часть от своего дохода.

Большая часть развитых стран сегодня смотрит в сторону прогрессивного налога. Однако он является не бесспорным. С одной стороны подобный тип налогообложения достаточно эффективно перераспределяет ресурсы, т.е. часть доходов богатых уходит к бедным. Но с другой стороны при таком виде налогообложения некоторые люди могут гораздо меньше стремиться к тому, чтобы немного улучшить свое благосостояние. Ведь, тогда им придется платить больший процент от дохода, что существенно уменьшит общую сумму.

С другой стороны это может добавить реалистичности многим людям, отрезвить их, и снизить количество людей, желающих попробовать свои силы в отрасли «Победитель получает все».

Если говорить о проблемах такого типа налогообложения, то тут сразу же возникает моральный вопрос. Скорее всего, раз я больше зарабатывают, то и тружусь я больше. Так почему я должен платить больше налогов, чем какой-то лентяй, который сидит перед телевизором с утра до вечера и жалуется на отсутствие денег? Вспомните начало этой статьи. Мы говорили про принцип распределения общественных благ, о том, что большие налоги платит тот, кто больше пользуется этими благами. Будем откровенны, богатые реже пользуются этими благами.

Ну и, конечно, самое главное – это стимул продвигаться выше в системе благосостояния. Вопрос сложный, насколько более высокие налоги снизят желание человека упорнее трудиться для того чтобы заработать больше денег?

С другой стороны очевидно, что регрессивные налоги являются еще более несправедливыми. Остаются только пропорциональные, которые достаточно справедливы с точки зрения процентных ставок. Но ведь и доходы у людей разные, вследствие их ценности для общества.

Еще один важный вопрос, о котором мы хотели поговорить в этом пункте, так это должны ли молодые платить меньшие или большие налоги? Когда-то мы уже публиковали здесь краткое изложение профессора из Гарварда Грегори Мэнкью, в котором он утверждал, что налоги для молодежи должны быть ниже, так как они больше стимулируют их работать, подниматься по карьерной лестнице. При этом в исследовании профессора указывалось, что люди ближе к 40 годам гораздо менее восприимчивы к повышению процентной ставки. Все дело в том, что в этом возрасте они уже зарабатывают достаточно много денег. И лишние несколько сотен долларов бьют по их карману не так сильно, как по молодому человеку, только что получившему место маркетолога в небольшой компании. Впрочем, здесь опять встает вопрос справедливости и эффективности… И похоже, что эти два понятия расходятся.

А налоги на наследство зачем?

А вот это самый интересный момент. Оказывается, существуют еще и так называемые налоги на наследство. Суть заключается в том, что когда умирает хозяин состояния, и передает его своим детям, то они должны заплатить определенный налог на это наследство. Надо сказать, что экономисты уже давно мусолят проблему данного вида налогообложения. Оно было введено для того, чтобы сгладить неравенство доходов. Ведь, как известно, большая часть богатых людей получила свое состояние по наследству. Однако, не все так гладко. Дело в том, что очень богатые люди все равно могут уйти от таких налогов, скупая недвижимость и компании повсеместно. А вот небольшие предприниматели, скопившие определенную (не столь внушительную) сумму обречены платить эти налоги.

Итак, с моральной точки зрения данный налог не совсем понятен, так как это выглядит странным. Когда отец передает деньги детям, и за это обе стороны должны лишиться части суммы. Но в тоже время государство старается каким-то образом уменьшить получение незаслуженных денег за просто так. Для этого, вероятно, такой налог и введен. Хотя его эффективность пока и не совсем понятна.

Читайте также: