По какому адресу проверенному лицу ооо должен быть направлен по почте акт налоговой проверки

Опубликовано: 27.04.2024

2015-05-20

2100

Ответ: 1. по адресу места нахождения ООО, содержащемуся в ЕГРЮЛ.

Ключ:Как следует из п. 5 ст. 31 НК РФ в случае направления документов, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, по почте такие документы направляются налоговым органом налогоплательщику – российской организации (ее филиалу, представительству) – по адресу места ее нахождения (места нахождения ее филиала, представительства), содержащемуся в ЕГРЮЛ.

225. Материалы проверки были рассмотрены в присутствии проверенного лица заместителем руководителя налоговой инспекции. Решение по результатам проверки вынесено руководителем налоговой инспекции. Указанное обстоятельство:

Ответ: 2. является безусловным основанием для признания недействительным решения налогового органа.

Ключ:П. 42 постановления Пленума ВАС РФ от 30.07.2013 № 57: исходя из системного толкования положений ст. 101 и 101.4 НК РФ вынесение решения по результатам рассмотрения материалов налоговой проверки или иных мероприятий налогового контроля не тем руководителем (заместителем руководителя) налогового органа, который рассматривал указанные материалы, в том числе возражения соответствующего лица, и непосредственно исследовал все имеющиеся доказательства, также является нарушением существенных условий процедуры рассмотрения, поскольку в этом случае лицо, в отношении которого проводилась налоговая проверка или иные мероприятия налогового контроля, лишается возможности дать пояснения относительно содержащихся в акте и иных материалах выводов непосредственно тому должностному лицу налогового органа, которое вынесло решение.

226. Материалы проверки были рассмотрены в присутствии проверенного лица заместителем руководителя налоговой инспекции. Решение по результатам проверки вынесено тем же заместителем руководителя налоговой инспекции. Указанное обстоятельство:

Ответ: 3. не свидетельствует о незаконности решения налогового органа.

Ключ:В соответствии с п. 7 ст. 101 НК РФ решение по результатам проверки может быть вынесено как руководителем, так и заместителем руководителя налогового органа. Важно, чтобы это было одно и то же должностное лицо (п. 42 постановления Пленума ВАС РФ от 30.07.2013 № 57).

227. Налоговый орган по результатам выездной (камеральной) проверки принял решение о привлечении проверенного лица к налоговой ответственности. В этом решении:

Ответ: 2. всегда применены штрафы за налоговые правонарушения, а также могут быть доначислены налоги и пени.

Ключ:В силу п. 8 ст. 101 НК РФ в решении о привлечении к ответственности за совершение налогового правонарушения указываются размер выявленной недоимки и соответствующих пеней, а также подлежащий уплате штраф. Таким образом, если недоимка не выявлена (как и соответствующие пени), в решении о привлечении к налоговой ответственности может быть только штраф (например – за несвоевременное представление налоговой декларации по п. 1 ст. 119 НК РФ).

228. Налоговый орган по результатам выездной (камеральной) проверки принял решение об отказе в привлечении проверенного лица к налоговой ответственности. В этом решении:

Ответ: 2. отсутствуют налоговые санкции, но могут доначисляться налоги и пени.

Ключ:Как следует из п. 8 ст. 101 НК РФ в решении об отказе в привлечении к ответственности за совершение налогового правонарушения могут быть указаны размер недоимки, если эта недоимка была выявлена в ходе проверки, и сумма соответствующих пеней. Соответственно, в таком решении не может быть штрафа.

229. Решение по результатам выездной (камеральной) налоговой проверки в общем случае:

Ответ: 2. вступает в силу по истечении одного месяца со дня вручения проверенному лицу (если оно не обжаловалось в апелляционном порядке).

Ключ:Как следует из п. 9 ст. 101 НК РФ решение по результатам выездной (камеральной) налоговой проверки в общем случае вступает в силу по истечении одного месяца со дня вручения. В случае подачи апелляционной жалобы на решение налогового органа указанное решение вступает в силу в порядке, предусмотренном ст. 101.2 НК РФ, т.е. со дня принятия вышестоящим налоговым органом решения по апелляционной жалобе.

230. Решение по результатам выездной (камеральной) налоговой проверки направлено проверенному лицу по почте заказным письмом. Поскольку апелляционная жалоба не поступала, исчислив дату вступления решения в силу, налоговый орган приступил ко взысканию доначисленного налога. Налогоплательщик оспорил принудительное взыскание и представил справку о том, что решения по почте он не получал. Указанное обстоятельство:

Ответ: 3. не имеет правового значения при решении вопроса о законности принудительного взыскания доначисленного налога.

Ключ:Как следует из п. 4 ст. 31, п. 9 ст. 101 НК РФ, в случае направления решения по почте заказным письмом датой его вручения считается шестой день со дня отправки заказного письма.

231. Решение по результатам выездной (камеральной) налоговой проверки направлено проверенному лицу по почте. Поскольку апелляционная жалоба не поступала, исчислив дату вступления решения в силу, налоговый орган приступил ко взысканию доначисленного налога. Налогоплательщик оспорил решение по результатам проверки и представил справку о том, что этого решения по почте он не получал. Указанное обстоятельство:

Ответ: 3. не свидетельствует о незаконности решения по результатам выездной (камеральной) налоговой проверки.

Ключ:Как следует из п. 4 ст. 31, п. 9 ст. 101 НК РФ, в случае направления решения по почте заказным письмом датой его вручения считается шестой день со дня отправки заказного письма. Соответственно, если решение направлено по почте «обычным» письмом, то данная презумпция не работает. Однако, неполучние решения не может свидетельствовать о незаконности самого решения (как и проверки), хотя это может быть основанием для вывода о незаконности последующих процедур принудительного взыскания (решение не получено, значит, не вступило в силу и не может принудительно исполняться).

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В адрес ООО поступило требование о предоставлении документов (информации) в соответствии с п. 2 ст. 93 НК РФ, абзацем вторым п. 5 ст. 93.1 НК РФ. Требуется представить за 2018 год все имеющиеся договоры с контрагентом общества, счета-фактуры, акты, транспортные и товарно-транспортные накладные, оборотно-сальдовые ведомости, карточки счетов, деловую переписку с контрагентом, доверенности и иные документы. При этом налоговым органом не поименовано, в рамках какого мероприятия истребуются документы (информация), не идентифицированы документы (информация), которые нужно представить.

Нужно ли ООО отвечать на такое требование?

К сведению:

Отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную п. 2 ст. 126 НК РФ (п. 6 ст. 93.1 НК РФ, письма Минфина России от 10.07.2017 N 03-02-08/43465, ФНС России от 27.06.2017 N СА-4-9/12220@, от 27.06.2017 N ЕД-4-2/12216@, определение ВС РФ от 16.11.2018 N 309-КГ18-18488, постановление Девятнадцатого ААС от 05.11.2019 N 19АП-6102/19)).

В свою очередь, неправомерное несообщение (несвоевременное сообщение) истребуемой информации, в том числе относительно конкретной сделки вне рамок налоговой проверки, признается налоговым правонарушением и влечет ответственность, предусмотренную ст. 129.1 НК РФ.

Помимо штрафа за непредставление документов и информации, на должностное лицо организации может быть наложен штраф в размере 300-500 руб. (п. 4 ст. 108 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

- Энциклопедия решений. Поручение налогового органа, проводящего налоговую проверку, об истребовании документов (информации) у третьих лиц (по встречным проверкам);

- Энциклопедия решений. Истребование налоговым органом документов и информации у третьих лиц (встречные проверки);

- Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

- Энциклопедия решений. Ответственность за неправомерное несообщение (несвоевременное сообщение) сведений налоговому органу (п.п. 1 и 2 ст. 129.1 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Войнова Оксана

Ответ прошел контроль качества

28 августа 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

«Клерк» Рубрика Налоговые проверки

Фото Бориса Мальцева

По итогам выездной проверки всегда оформляется акт (даже если нарушения не выявлены). В противном случае решение, вынесенное при отсутствии акта, является незаконным. Процедурные моменты, связанные с актом проверки, определены положениями ст. 100 НК РФ. На практике положения названной налоговой нормы вызывают немало вопросов, ответы на некоторые из них представлены в данном материале.

В начале напомним основные процедурные моменты, связанные с оформлением акта по результатам выездной проверки и его вручением проверяемому лицу.

Общая схема оформления и вручения акта налоговой проверки

В настоящее время применяется форма акта налоговой проверки, утвержденная Приказом ФНС России от 08.05.2015 № ММВ-7-2/189@. Данным приказом утверждены также Требования к составлению акта налоговой проверки (далее – Требования).

Акт налоговой проверки по установленной форме должен быть составлен в течение двух месяцев со дня составления справки о проведенной проверке (п. 1 ст. 100 НК РФ). Причем дата окончания проверки совпадает именно с датой составления справки. В дальнейшем сроки оформления результатов налоговой проверки исчисляются с даты составления справки, а не ее вручения, следовательно, иной срок вручения справки не влечет для налогоплательщика никаких последствий (п. 3 Письма ФНС России от 29.12.2012 № АС-4-2/22690).

Что нужно учесть при получении акта проверки

Подпунктом 9 п. 1 ст. 21 НК РФ определено право налогоплательщика на получение копии акта налоговой проверки. Данному положению корреспондирует норма пп. 9 п. 1 ст. 32 НК РФ, которой установлена обязанность налогового органа направлять налогоплательщику копию акта налоговой проверки.

В свою очередь, в п. 5 ст. 100 НК РФ, в котором говорится об обязанности налоговых инспекторов вручить акт проверки в течение пяти дней с даты составления этого акта, не содержится оговорки о том, что налогоплательщику должен быть вручен именно оригинал.

ФНС со ссылкой на названный пункт в Письме от 27.08.2007 № 06‑1‑02/558 также пояснила, что проверяемому лицу подлежит вручению копия указанного акта.

Однако если обратиться к п. 5 Требований, то станет понятно, что акт выездной проверки должен быть изготовлен в двух экземплярах: один остается у инспекторов, другой – вручается проверяемому лицу.

Выходит, что налогоплательщику в равной степени может быть вручен и оригинал, и копия акта налоговой проверки. Судебная практика также соглашается с обозначенным подходом (см., например, постановления ФАС ЦО от 28.04.2014 по делу № А35-4665/2013, ФАС ДВО от 23.12.2013 № Ф03-6129/2013 по делу № А51-16532/2013).

Выводы судей обусловлены в том числе п. 14 ст. 101 НК РФ, из которого следует, что факт вручения налогоплательщику копии акта вместо оригинала сам по себе не является безусловным основанием для отмены решения по результатам проверки. В рассматриваемой ситуации права налогоплательщика не нарушены, так как он не лишен возможности представить свои возражения на акт и участвовать при рассмотрении материалов налоговой проверки (см. Письмо Минфина России от 22.05.2013 № 03‑02‑07/1/18189).

Инспекция не вправе по своему усмотрению выбрать способ вручения акта

В пункте 5 ст. 100 НК РФ сказано, что акт должен быть вручен проверяемому лицу (или его представителю) под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем), если иное не предусмотрено данным пунктом.

Из содержания приведенной нормы следует, что передача акта проверки иным способом – это, по сути, альтернативный по отношению к основному способ вручения акта под расписку. Причем иным способом передачи акта проверки может быть, например, направление его по почте заказным письмом с уведомлением о вручении.

Арбитры высказывают мнение, что возможность направления акта проверки почтовым отправлением предусмотрена п. 5 ст. 100 НК РФ только в случае уклонения проверяемого лица от получения акта, что должно быть отражено в акте налоговой проверки (см. постановления ФАС МО от 20.01.2014 № Ф05-16692/2013 по делу № А41-11771/10, ФАС УО от 09.11.2011 № Ф09-7185/11 по делу № А76-3222/2011).

Причем они подчеркивают: факт неполучения проверяемым лицом акта сам по себе не может служить основанием для вывода, что данное лицо уклонялось от получения акта проверки (Постановление Девятого арбитражного апелляционного суда от 04.04.2013 № 09АП-7038/2013, 09АП-8501/2013 по делу № А40-95693/12‑90‑491 (Постановлением ФАС МО от 07.08.2013 оставлено в силе).

Между тем Налоговым кодексом не определено понятие «уклонение от получения акта налоговой проверки». Арбитры, в свою очередь, под данным понятием подразумевают сознательные и преднамеренные действия налогоплательщика, направленные на неполучение указанного акта. Подобные действия они расценивают как злоупотребление правами, предоставленными налогоплательщику Налоговым кодексом.

Например, действия общества, сообщавшего налоговому органу различные адреса своего места нахождения, но фактически отсутствовавшего по ним и не получавшего по указанным адресам корреспонденцию, а также указавшего на возможность получения акта и иных документов представителем общества, но не направившего своего представителя для их получения, ФАС СКО оценил как злоупотребление правами налогоплательщика (Постановление от 20.06.2012 по делу № А53-15872/2011).

Приложения к акту налоговой проверки

В соответствии с п. 3.1 ст. 100 НК РФ к акту налоговой проверки прилагаются документы, подтверждающие факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки. При этом документы, полученные от лица, в отношении которого проводилась проверка, к акту проверки не прилагаются.

Словом, Налоговый кодекс возлагает на налоговый орган обязанность приложить к акту документы, подтверждающие факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки. Такой вывод сделан в частности, в постановлениях АС ВСО от 22.09.2015 № Ф02-5056/2015 по делу № А19-17587/2014, АС МО от 17.07.2015 № Ф05-8680/2015 по делу № А41-46433/14.

Отсутствие документов, которые подтверждают факты нарушений законодательства о налогах и сборах, лишает налогоплательщика (налогового агента) полной информации, необходимой для подготовки обоснованных возражений. В свою очередь, это влечет ограничение его прав на полноценное участие в рассмотрении материалов проверки, которое можно квалифицировать как нарушение существенных условий процедуры рассмотрения материалов налоговой проверки (Постановление ФАС СКО от 25.10.2013 по делу № А53-28519/2012).

Однако если в акте проверки и в решении достаточно полно изложены обстоятельства допущенных налогоплательщиком правонарушений, в них имеются ссылки на документы, полученные в ходе проверки и явившиеся основанием для выводов, сделанных налоговым органом, а налогоплательщик реализовал свое право на ознакомление с результатом проверки, представил возражения на акт проверки и участвовал в рассмотрении материалов проверки, то ссылку налогоплательщика на отсутствие приложений к акту как на существенное нарушение процедуры вынесения решения по проверке арбитры, скорее всего, отклонят (см., например, Постановление АС УО от 06.11.2015 № Ф09-7960/15 по делу № А47-5192/2014).

Если акт проверки не был вручен до рассмотрения материалов проверки

Признается ли указанное обстоятельство нарушением существенных условий процедуры рассмотрения материалов проверки (п. 14 ст. 101 НК РФ)? Напомним, таковыми являются:

- возможность проверяемого лица участвовать в процессе рассмотрения материалов проверки лично или через своего представителя;

- возможность налогоплательщика представить объяснения.

Таким образом, если акт проверки не был вручен налогоплательщику до рассмотрения материалов проверки и налогоплательщик не присутствовал при рассмотрении (не был извещен о дате), суд, скорее всего, отменит итоговое решение о проверке. Ведь в данной ситуации нарушены законные права налогоплательщика (см., например, Постановление ФАС ПО от 01.04.2010 по делу № А55-6130/2009).

Внесение изменений в акт проверки

О праве инспекторов внести изменения в акт проверки после его вручения проверяемому лицу ни в Налоговом кодексе, ни в Требованиях не сказано ни слова. В то же время справедливости ради надо признать, что и прямого запрета на подобные действия контролеров не установлено.

Кроме того, в п. 2 Требований сказано, что в акте не допускаются помарки, подчистки и иные исправления, за исключением исправлений, оговоренных и заверенных подписями проверяющего (руководителя проверяющей группы (бригады)) и проверяемого лица (его представителя). При этом исправление ошибок в акте с помощью корректирующего или иного аналогичного средства не допускается.

Из сказанного следует, что налоговое законодательство не предоставляет налоговому органу право самостоятельно вносить какие‑либо изменения и дополнения в принимаемые акты налоговых проверок и решения. Аналогичные выводы содержатся в постановлениях ФАС ПО от 01.11.2011 по делу № А55-3313/2011, ФАС ВСО от 31.10.2008 № А78-6071/07‑С3-8/317‑Ф02-5344/08 по делу № А78-6071/07‑С3-8/317.

Вместе с тем по смыслу п. 2 Требований изменения в акт проверки все же могут быть внесены. Речь здесь идет о так называемых технических ошибках, допущенных самими контролерами при оформлении акта. Ведь исправление подобных ошибок не связано с установлением новых обстоятельств выявленных правонарушений. Соответственно, такие действия контролеров не нарушают права налогоплательщика и не могут привести к принятию неправомерного решения по результатам проверки (см. постановления ФАС ПО от 28.03.2012 по делу № А12-3551/2011, ФАС ВСО от 07.09.2010 по делу № А33-14891/2009 [1] ). Но в любом случае внесение изменений в акт налоговой проверки (в том числе в целях исправления технических ошибок) должно быть согласовано с проверяемым лицом (п. 2 Требований).

Увеличивается ли срок для подготовки возражений, если в акт проверки вносятся изменения?

В соответствии с п. 6 ст. 100 НК РФ налогоплательщик в случае несогласия с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих в течение одного месяца со дня получения акта налоговой проверки вправе представить в соответствующий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям.

Срок (10 дней), отведенный п. 1 ст. 101 НК РФ для вынесения решения по результатам проведенной проверки, начинает исчисляться после истечения одного месяца, установленного п. 6 ст. 100 НК РФ.

При этом Налоговым кодексом не оговорены последствия внесения налоговым органом изменений в акт налоговой проверки.

По мнению арбитров, вследствие внесения изменений в акт выездной проверки после вручения его налогоплательщику срок представления возражений на него должен исчисляться заново. Если решение по итогам проверки вынесено до истечения заново исчисленного месячного срока и без учета возражений лица, в отношении которого проводилась проверка, это нарушает требования ст. 101 НК РФ (см. Постановление ФАС УО от 02.02.2010 № Ф09-19/10‑С2 по делу № А76-11291/2009‑37‑142 [2] ).

Следует обратить внимание и на Постановление ФАС ПО от 25.06.2012 по делу № А12-23020/2011. В нем сказано, что в ситуации, когда инспекция уведомила проверяемое лицо об изменениях в акте непосредственно в день рассмотрения материалов проверки, налогоплательщик лишен возможности представить соответствующие возражения. Данное обстоятельство является нарушением существенных условий процедуры рассмотрения материалов проверки (п. 14 ст. 101 НК РФ), влекущим за собой отмену принятого по результатам проверки решения.

Какие недостатки в акте проверки могут привести к отмене итогового решения

Того же требует и форма акта. Согласно п. 3.2 Требований в описательной части акта проверки должно содержаться подробное описание совершенных проверяемым лицом правонарушений. То есть по каждому отраженному в акте факту нарушения налогового законодательства должны быть четко изложены: вид нарушения, способ и иные обстоятельства его совершения, налоговый период, к которому нарушение законодательства о налогах и сборах относится.

По мнению Минфина, полное отражение в акте налоговой проверки выявленных нарушений наравне с участием налогоплательщика в процессе рассмотрения материалов налоговой проверки служит гарантией соблюдения прав налогоплательщика (Письмо от 22.05.2013 № 03‑02‑07/1/18189).

Информацию о некоторых возможных недостатках в актах проверки и их последствиях для удобства представим в таблице.

Неподписание экземпляра акта, врученного налогоплательщику, всеми лицами, участвующими

Поэтому отсутствие в резолютивной части акта проверки точной суммы начислений по конкретному налогу само по себе не является нарушением процедуры рассмотрения материалов проверки, если в описательной части подробно изложены обстоятельства выявленного налогового правонарушения и сделаны выводы инспекторов относительно него (см. Постановление ФАС ЗСО от 05.02.2014 по делу № А75-3593/2013)

Если акт составлен с нарушением указанных требований (в нем не содержится ясно выраженного описания вменяемого налогоплательщику нарушения со ссылками на соответствующие нормы НК РФ), проверяемое лицо лишено возможности эффективно защищать свои права при рассмотрении результатов выездной проверки, в том числе представлять мотивированные возражения и подтверждающие их документы с учетом доводов проверяющих (Постановление ФАС МО от 31.10.2013 по делу № А40-115085/12‑115‑830)

[1] Определением ВАС РФ от 30.12.2010 № ВАС-16742/10 отказано в передаче данного дела в Президиум ВАС для пересмотра в порядке надзора.

[2] Определением ВАС РФ от 24.05.2010 № ВАС-6175/10 отказано в передаче данного дела в Президиум ВАС для пересмотра в порядке надзора.

Проверка налоговой инспекции предполагает анализ целого ряда документов. Мероприятие, на основании пункта 6 статьи 100 НК РФ, включает в себя рассмотрение материалов, полученных в ходе проверки.

Может ли плательщик присутствовать на рассмотрении материалов?

Если плательщик, получивший уведомление, не является на заседание, оно проводится без его участия. Однако руководитель имеет право отложить рассмотрение материалов в том случае, если участие налогоплательщика является обязательным.

Подготовка доверенности

Кто именно должен явиться на заседание? Не обязательно делать это именно руководителю фирмы. Более того, это даже нежелательно по следующим причинам:

- Руководитель обычно не ориентируется в учете и исчислении налогов.

- Из-за недостатка знаний управленец вряд ли сможет правильно ответить на все вопросы.

Что взять на заседание

Сначала налогоплательщику направляется акт налоговой проверки. Руководитель или бухгалтер рассматривают его, после чего составляют письменные возражения, если они есть. Возражения направляются в ИФНС. На заседание рекомендуется взять копию этого документа. На основании уже сформированных возражений будет проще объясняться с представителями налоговой.

Если возражения не были подготовлены, имеет смысл предварительно составить письменный перечень претензий. На основании этого списка представитель компании будет выступать на заседании. В дальнейшем из него можно сформировать апелляционную жалобу.

Рекомендуется захватить с собой также Налоговый кодекс, чтобы можно ссылаться на определенные статьи при отстаивании своих интересов. Стоит взять акт налоговой проверки и предлагающиеся к нему документы.

Как правило, на заседании выступающий представляет свои претензии к налоговикам. Рекомендуется основывать их на документах. Если имеются письменные доказательства позиции компания, следует взять с собой их копии.

Порядок рассмотрения материалов

Процедура изучения материалов подразделяется на три этапа.

Первый этап

Сначала осуществляются подготовительные действия (пункт 3 статья 101 НК РФ):

- Оглашение перечня материалов, которые будут анализироваться.

- Проверка явки лиц, вызванных на заседание.

- Проверка полномочий явившихся лиц.

- Оглашение прав и обязанностей участников.

После этого начинается основной этап рассмотрения материалов.

Второй этап

Производится анализ материалов на основании статьи 101 НК РФ. Представитель налоговой, на основании пункта 5 статьи 101 НК РФ, должен установить следующие моменты:

- Наличие нарушений налогового законодательства.

- Наличие оснований для привлечения к ответственности.

- Наличие отягчающих и смягчающих обстоятельств, связанных с обнаруженным нарушением.

Сначала представители оглашают акт проверки, а затем возражения на него. На заседании исполняются своего рода прения.

Третий этап

Руководитель налоговой выносит решение по итогам рассмотрения материалов. На налогоплательщика или накладывается ответственность, или нет. Сразу решение оглашаться не будет. Его подготавливают в письменной форме, а потом вручают налогоплательщику.

ВНИМАНИЕ! Иногда налоговой требуются дополнительные доказательства для наложения ответственности. В этом случае проводятся вспомогательные мероприятия. По их итогам проводится повторное заседание на основании Постановления Президиума ВАС №391/09 от 16 июня 2009 года.

Сроки рассмотрения материалов

На рассмотрение материалов выделяется 10 суток по истечении срока подачи возражений налогоплательщиком. Последний составляет 15 суток с даты получения акта проверки. Срок рассмотрения может быть продлен при наличии весомых обстоятельств. К примеру, налоговой потребовались дополнительные доказательства. Максимальный срок продления проверки составляет месяц.

Обстоятельства, принимаемые во внимание на заседании

Как уже упоминалось, на решение о наложении ответственности могут влиять дополнительные обстоятельства. Они могут как смягчать, так и отягощать вину налогоплательщика. Перечень обстоятельств приведен в статьях 111 и 112 НК РФ. Рассмотрим смягчающие факторы (статья 112 НК РФ):

- Нарушение, вызванное тяжелыми личными или семейными условиями.

- Преступление, совершенное под влиянием угроз или принуждения. К примеру, это может быть принуждение, связанное с финансовой или служебной ответственностью.

- Прочие обстоятельства, признанные судом или налоговой.

Обстоятельство, отягчающее ответственность – совершение аналогичного нарушения ранее.

Результаты рассмотрения материалов

Решение заседания составляется по форме, утвержденной Приказом ФНС №ММ-3-06/338@ от 31 мая 2007 года. В документе прописываются обстоятельства нарушения, установленные в ходе проверки (пункт 8 статьи 101 НК РФ). В решении должны содержаться эти сведения:

- Ссылки на бумаги, подтверждающие обстоятельства совершения нарушения.

- Доводы, приведенные плательщиком в защиту своих интересов.

- Итоги рассмотрения этих доводов.

Следующий пункт – решение о привлечении фирмы к ответственности. Оно сопровождается такой информацией, как:

- Указание совершенных правонарушений.

- Положения статей НК РФ, которые были нарушены.

- Вменяемые меры наказания.

- Размер обнаруженной недоимки.

- Объем начисленных пени.

- Штраф.

ВАЖНО! Решение обязательно должно сопровождаться указаниями на нарушенные законодательные акты. В обратном случае решение отменяется на основании пункта 10 Информационного письма Президиума ВАС №71 от 17 марта 2003 года.

Если плательщик не будет привлекаться к ответственности, также составляется решение. В нем указывается эта информация:

- Размер недоимки, если она была обнаружена.

- Сумма начисленных пеней.

- Срок для обжалования.

- Название и адрес налогового органа, рассматривающего дела по обжалованию.

- Прочая нужная информация.

Решение об отказе в наложении ответственности не исключает материальную ответственность плательщика за правонарушения. Как правило, это пени.

Обжалование решения

Для повышения шансов на удачное рассмотрение иска нужно правильно его составить. Линия защиты может предполагать указание процессуальных нарушений, попрание прав налогоплательщика. К примеру, если проверка проводилась с ошибками, можно указать на них. Решение отменяется и в том случае, если к ответственности за нарушение привлечено ФЛ.

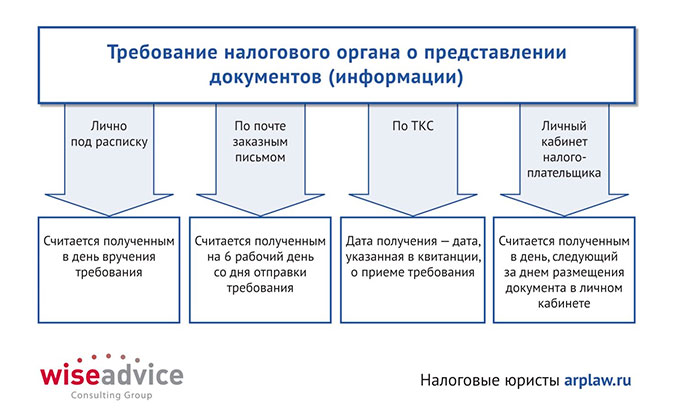

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

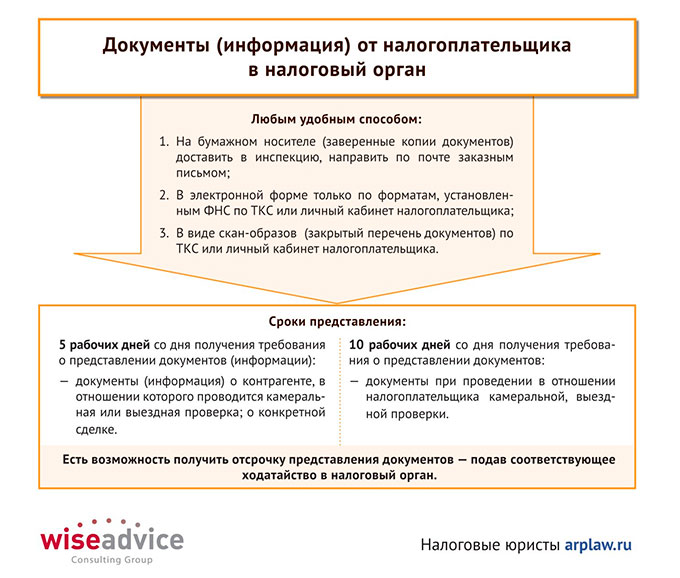

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Читайте также:

- Налоговое планирование в строительной организации

- Налоговый платеж новая почта

- Пошлина на нефть в ноябре 2020

- Пошлина за регистрацию брака 2021

- Субъекты международного налогового права