Письмо в налоговую об оплате пени

Опубликовано: 15.05.2024

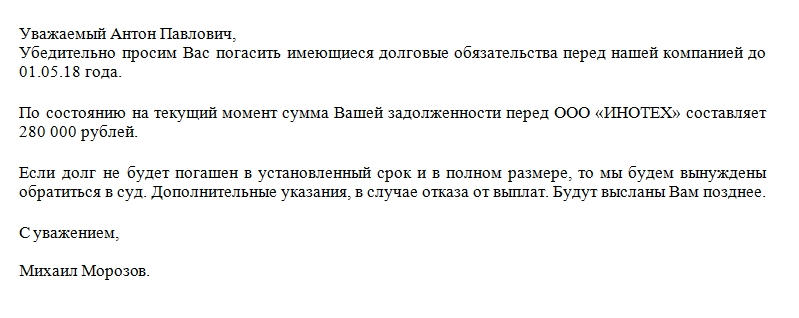

Письмо-требование об оплате задолженности, образец которого приложен чуть ниже, может служить началом конструктивного диалога в деловой переписке. Документ формируется быстро, с соблюдением принятых в деловой переписке норм. Посредством этого письма (его еще называют претензионным) контрагент подталкивает своего делового партнера к оплате существующей задолженности.

Если подходить с юридической точки зрения, то это письмо, верно составленное, заверенное и зарегистрированное, будет дополнительным веским доказательством в пользу существования долга как такового. Это потребуется при возможном обращении в судебные инстанции.

Функционал

Документ имеет ряд неоспоримых плюсов. В организациях, где принято искать компромиссы с контрагентами, обсуждать возникающие недопонимания в досудебном порядке, рабочие процессы протекают гораздо эффективнее. Письмо-требование об оплате задолженности позволит:

- Сохранить существующие договорные отношения. Прерывать взаимовыгодное сотрудничество с партнером, у которого возникли временные трудности по оплате, – нерациональное действие. Деловая переписка уточнит нюансы, может привести к полному взаимопониманию.

- Избежать обращения в суд, которое сулит дополнительные расходы, по крайней мере, при возникновении конструктивного диалога между сторонами.

- Поставить в известность должника об объеме задолженности и конкретных сроках. Организация, которая посылает подобное обращение, обычно ставит четкие рамки перед должником. До этого момента он может питать надежду, что его долг забыт, затерялся в бухгалтерских документах, растворился в воздухе. Особенно если сумма задолженности небольшая.

- Оптимизировать свое делопроизводство таким образом, чтобы дело приносило прибыль. Несколько недобросовестных контрагентов, которым делаются поблажки, способны привести практически любую компанию к банкротству.

- Скоординировать рабочие моменты для того, чтобы избежать значительных материальных затруднений. Несколько писем-требований к «забывающим» контрагентам подчас позволяют самой организации оставаться «на плаву».

На практике поставщик очень часто встречается с дебиторским типом задолженности. Иные организации вообще не придают значение подобным «мелочам» либо откладывают выполнение взятых на себя обязательств по оплате на потом.

Возможные санкции

Кредитора можно мотивировать на выплату существующей задолженностями несколькими способами. Но самый распространенный — взыскание неустойки за определенный период задержки денежных средств. Это условие должно быть заранее прописано в договоре, иначе фактически взыскать ее будет очень трудно. Кроме того, приписывается крайняя мера — обращение в суд.

Ответ

В ответ на письмо-требование от должника может поступить:

- Выплата долга. Это идеальный вариант, встречается не так часто, как хотелось бы.

- Гарантийное письмо. В нем должник называет точную дату, в которую погасит либо уменьшит свою задолженность. Это тоже предпочтительное развитие событий для обеих сторон существующего соглашения.

- Письмо с сообщением о невозможности возврата задолженности в указанные сроки. В этом случае существует лишь одна рекомендация – обращение в суд со всеми имеющимися на руках документами.

Какая-либо вообще ответная реакция — уже хорошо, так как должник готов к диалогу.

Элементы письма

Деловая переписка в большинстве своем однотипна. В конкретном документе выделяются три части: шапка, тело документа и заключительная. В верхней части листа обычно располагаются реквизиты организации, которая отправляет документ и является кредитором. В идеале письмо печатается на фирменном бланке организации, который содержит ее полное наименование, адрес, контактные телефоны, ИНН и другую принципиально важную информацию.

Также шапка, согласно существующим нормам, должна содержать номер, дату, вежливое, а главное — конкретное обращение к деловому партнеру.

Если озаглавлено письмо будет, например, ООО «Ромашка», то не будет ясно, кто является получателем. Поэтому обращение лучше формулировать согласно требованиям, обращаясь по имени и отчеству к руководителю либо другому ответственному за погашение задолженности лицу.

В основной части документа в большинстве случаев прописывается:

- Ссылка на номер договора, который был заключен и согласно которому произвелась поставка товара либо были оказаны услуги. Можно ссылаться на конкретный пункт договора, если есть возможность. Не возбраняется цитирование, если это проясняет создавшуюся ситуацию.

- Какие организации участвовали.

- Конкретная сумма долга, а также за какие товары либо услуги она причитается к выплате.

- Какие действия требуются компании-должнику. Обычно это перечисление средств на какой-либо счет. Если данные счета прописаны в договоре, то достаточно будет сослаться на подписанный обеими сторонами договор.

- Что произойдет в случае неуплаты долга. Меры могут быть как мягкие (неустойка, пени), так и жесткие (обращение в Арбитражный суд). В основном организации прибегают к комбинированным мерам воздействия на должника.

При обращении в суд письмо-требование об оплате задолженности является обязательным условием подачи иска. Без него дело наверняка будет проиграно, особенно если должник не будет признавать существование задолженности.

В качестве дополнения можно приложить расчеты пени, которая полагается за неуплату долга. Однако это не обязательно для такого типа деловой переписки. Кроме того, при отказе оплаты долга и по прошествии длительных сроков, при обращении в суд пени могут значительно увеличиться.

Заключение

Заключительная часть должна содержать дату, подпись, «мокрую» печать организации. Такого рода корреспонденцию рекомендуется регистрировать, а также посылать заказным или ценным письмом с отметкой о вручении. Словом, оформить письмо-требование (в любом количестве экземпляров) не достаточно. Важно потом в суде доказать, что оно вообще существовало, поэтому электронная переписка здесь малоэффективна.

Сроки рассмотрения

Если от должника не поступает ответа на письмо-требование об оплате, то автоматически считается, что он его рассмотрел в течение 30 дней с момента фактического получения. Естественно, что есть доказательства вручения документа.

«Клерк» Рубрика Налоги, взносы, пошлины

Уточнить свои налоговые платежи можно по правилам, прописанным в ст. 45 НК РФ. Так, данной нормой установлено, что при обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджет, он вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату им указанного налога и его перечисление на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика.

С 01.12.2017 вступает в силу Приказ ФНС России от 25.07.2017 № ММВ-7-22/579@, которым утвержден порядок работы налоговых органов с невыясненными платежами (далее – Порядок).В соответствии с п. 1 ст. 45 НК РФ налогоплательщик (в том числе юридические лица и индивидуальные предприниматели) обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено НК РФ, в установленный законодательством срок. Неисполнение (ненадлежащее исполнение) обязанности по уплате налога является основанием для направления налоговым органом в его адрес требования об уплате налога.

Об исполнении и неисполнении обязанности по уплате налога

Согласно пп. 1 п. 3 ст. 45 НК РФ обязанность по уплате налога считается исполненной с момента предъявления в банк поручения на перечисление в бюджет на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа.

В силу п. 7 ст. 45 НК РФ поручение на перечисление налога заполняется в соответствии с правилами, установленными Положением о правилах осуществления перевода денежных средств.

Подпунктом 4 п. 4 ст. 45 НК РФ установлен ряд случаев, когда обязанность по уплате налога не признается исполненной. К ним, в частности, относится неправильное указание налогоплательщиком в поручении на перечисление суммы налога:

– номера счета Федерального казначейства;

– наименования банка получателя, повлекшего неперечисление этой суммы в бюджет.

При этом если в платежном поручении неправильно указан КБК или статус плательщика налога, это не является основанием для признания обязанности по уплате налога неисполненной (письма Минфина России от 19.01.2017 № 03‑02‑07/1/2145, ФНС России от 10.10.2016 № СА-4-7/19125@).

Таким образом, если ошибка налогоплательщика не привела к неуплате налога, то он вправе уточнить свой платеж. Процедура уточнения невыясненного платежа прописана в п. 7 ст. 45 НК РФ.

Как работают налоговики с невыясненными платежами?

– платежи по расчетным документам, в полях которых не указана (неверно указана) информация налогоплательщиком (либо банком при формировании электронного платежного документа);

– платежи, которые невозможно однозначно определить к отражению в информационных ресурсах налоговых органов.

Вся информация о работе с невыясненными платежами собирается в ведомости невыясненных поступлений. В ней налоговики отражают:

– платежи, отнесенные казначейством на соответствующий КБК по учету невыясненных поступлений;

– платежи, оформленные налогоплательщиками с нарушением Правил № 107н, что привело к невозможности отражения их в карточках расчетов с бюджетом либо информационных ресурсах налоговых органов, в которых производится учет соответствующих поступлений;

– платежи, которые не могут быть однозначно классифицированы для отражения в карточках конкретных налогоплательщиков;

– платежи, по которым у налогоплательщиков не открыты карточки расчетов с бюджетом.

Хотите уточнить платеж? Сообщите об этом в ИФНС!

Документ, переданный налоговикам, должен содержать обращение с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. К заявлению необходимо приложить подтверждающие произведенный платеж документы.

Обратная связь с налоговиками

Форма соответствующего информационного сообщения представлена в приложении 2 к Порядку. В сообщении контролеры укажут, что поручение на перечисление налога оформлено с нарушением установленных Правилами № 107н требований, при этом будет названо конкретное произведенное налогоплательщиком нарушение. Нарушения могут быть следующего характера:

– отсутствие либо указание несуществующего (неверного) КБК, кода ОКТМО;

– не указан (неверно указан) ИНН плательщика;

– несоответствие ИНН наименованию плательщика;

– отсутствие либо неверное указание КПП плательщика;

– указание несуществующего (неверного) ИНН получателя;

– отсутствует, указан несуществующий (неверный) КПП получателя;

– налогоплательщик не состоит на учете в налоговом органе;

– уплата налога производится за третьих лиц;

– отсутствие либо неверное указание основания платежа или номера счета получателя и его наименования;

– отсутствие открытой карточки расчета с бюджетом налогоплательщика;

отсутствие либо неверное указание статуса плательщика, налогового периода.

После получения информационного сообщения о необходимости уточнения реквизитов поручения на перечисление налога плательщик представляет в инспекцию заявление о необходимости данного уточнения.

При поступлении в налоговый орган заявления налогоплательщика об уточнении вида и принадлежности платежа налоговый орган в течение 10 рабочих дней с даты поступления указанного заявления выносит соответствующее решение (форма заявления утверждена Приказом ФНС России от 29.12.2016 № ММВ-7-1/731@).

К сведениюВ случае если ошибка в расчетном документе возникла по вине банка при формировании электронного платежного документа, налоговый орган после сверки расчетов с плательщиком вправе сделать запрос в данное кредитное учреждение с целью получения копии расчетного документа, оформленного плательщиком на бумажном носителе.

Порядок проведения сверки регламентирован п. 3 Приказа ФНС России от 09.09.2005 № САЭ-3-01/444@ «Об утверждении Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами».

Итог взаимодействия с ИНФС по невыясненным платежам

О принятом решении об уточнении платежа налогоплательщика уведомят в течение пяти дней после принятия данного решения.

Уточнение реквизитов на уплату страховых взносов

Во-первых, уточнение реквизитов в расчетных документах по уплате страховых взносов не производится в том случае, если сведения об этой сумме учтены на индивидуальном лицевом счете застрахованного лица. Это закреплено в п. 9 ст. 45 НК РФ.

Во-вторых, порядок уточнения реквизитов в платежных документах зависит от даты совершения платежа.

Если платеж совершен за расчетные (отчетные) периоды, истекшие до 01.01.2017, денежные средства по которым поступили в ПФР (до передачи администрирования страховых взносов ФНС), то заявление об уточнении реквизитов необходимо представить в отделение ПФР.

ПФР в течение пяти рабочих дней рассмотрит его и вынесет соответствующее решение, которое направит в ИФНС. Одновременно с данным решением осуществляется и передача суммы пени, подлежащей уменьшению либо доначислению, пересчитанной по состоянию на 01.01.2017. На основании полученных от ПФР сведений налоговики отразят решение и сумму пени в лицевом счете плательщика.

Если же денежные средства поступили после 01.01.2017, то заявление должно быть подано в налоговую инспекцию. Контролеры в таком случае направляют в ПФР запрос с приложением копий заявления плательщика и платежного документа.

ПФР в течение пяти рабочих дней рассмотрит заявление и направит в инспекцию сообщение о возможности (или об отсутствии таковой) проведения соответствующих мероприятий по уточнению реквизитов. А ИНФС на основании данного сообщения примет решение об уточнении платежа. Пересчет пеней при этом будет осуществлен налоговиками в автоматизированном режиме с даты фактической уплаты платежа.

Налоговое законодательство наделяет налогоплательщиков правом уточнить в ИФНС свои ошибочные налоговые платежи (как и платежи по страховым взносам), выставляя при этом одно условие: ошибка в оформлении платежного документа на перечисление налога (страховых взносов) не должна повлечь неперечисления денежных средств в бюджет.

С 01.12.2017 вступает в силу Приказ Минфина России от 25.07.2017 № ММВ-7-22/579@, которым утвержден порядок работы налоговых органов с невыясненными платежами. С указанной даты контролеры во взаимодействии с налогоплательщиками будут руководствоваться положениями данного документа.

Помимо этого, в целях правильного заполнения расчетных документов ФНС планирует проводить масштабную работу по информированию налогоплательщиков о значениях реквизитов, необходимых для заполнения полей платежных документов, путем размещения соответствующей информации на стендах в территориальных налоговых органах. Сведения о реквизитах соответствующих счетов Федерального казначейства можно получить в ИФНС и при постановке на учет (п. 6 ст. 32 НК РФ). Также напомним, что на сайте высшего налогового ведомства можно найти любой реквизит, необходимый для заполнения расчетных документов.

Что такое КБК

Под аббревиатурой КБК скрывается словосочетание «код бюджетной классификации». Вкратце раскрывая это понятие можно объяснить его так:

КБК – это многозначная, четырехступенчатая последовательность чисел, которая указывает всю информацию о произведенном платеже, путь, который он проходит, в том числе дает сведения о том, кто и куда оплатил средства, а также на какие цели они будут потрачены.

Например, если речь идет о налогах по УСН, то выплачивая их в бюджет, налогоплательщик указывает определенный КБК, опосредованно «покрывая» таким образом затраты, которые государство производит на работников бюджетной сферы: медицины, образования и т.п. (точно также и с другими сборами – все они имеет строго целевое назначение).

Если говорить более широко, то КБК позволяют отследить собираемость налогов по тому или иному направлению, делать необходимые мониторинги и с их учетом формировать и планировать будущие бюджетные траты по тем или иным статьям расходов.

Письмо в Налоговую о переносе денежных средств с одного КБК на другой

Заявление пишут либо в произвольной форме, либо используют специальный бланк, который утвердили в марте 2017 года. Найти его можно в приложении к НК Российской Федерации. Документ составляют в двух экземплярах. Один из них передают инспектору ФНС. Второй экземпляр после проставления отметки о приеме заявления с указанием даты налогоплательщик оставляет у себя.

Как написать письмо в ИФНС о зачете с одного КБК на другой

В бланке каждое поле предназначено для указания определенной информации. В начале документа нужно вписать следующее:

- номер и название налогового органа, в который подается заявление;

- ИНН, ОГРН, юридический адрес заявителя;

- номер статьи в НК РФ, согласно которой должен быть выполнен перенос денежных средств.

Для зачета или возврата взносов, налогов, которые были излишне уплачены, используют статью 78 Налогового Кодекса РФ. Для возврата излишне взысканных сумм – ст. 78 НК РФ, для возврата или зачета государственной пошлины – ст. 333.40 НК РФ, для возмещения НДС – ст. 176 НК РФ, для возврата переплаты по акцизу – ст. 203 НК Российской Федерации.

Далее, указывают вид налога, по которому произошла переплата или неверная оплата. Затем – КБК, указанный при перечислении в платежном поручении. После этого прописывают сумму платежа. В основном поле указывают новое назначение платежа с правильным кодом бюджетной классификации. Если назначение не нужно редактировать, в основной части просят перенести денежные средства на определенный КБК.

Обязательно нужно указать за какой период произошла переплата. В бланке для этого предусмотрено специальное поле. Оно состоит из 8-ми знаков. В первых двух указывают, за какое время была излишне перечислена сумма:

- МС – месяц;

- КВ – квартал;

- ПЛ – полугодие;

- ГД – год.

Третий и четвертый знаки предназначены для указания отчетного периода. В нем прописывают значение от «01» до «12». Если это годовой период, проставляют «00». В том случае, если оплата сбора происходит поквартально, указывают значение кварталов от «01» до «04», если за полугодие – «01» и «02». Заявление подписывает руководитель предприятия.

Образец письма в ИФНС о переносе с одного КБК на другой

Заявление рассматривают в течение 10-ти дней с момента его получения. Срок может быть увеличен, если потребуется сделать сверку налоговых платежей. После этого Налоговая инспекция выдает решение о зачете денежных средств с одного кода бюджетной классификации на другой.

Что делать, если допущена ошибка в платежном поручении?

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- основание платежа ;

- ИНН и КПП отправителя или получателя;

- статус налогоплательщика ;

- налоговый период платежа ;

- ОКТМО ;

- номер или дата документа-основания ;

- назначение платежа;

- с 01.01.2019 — счет Федерального казначейства (при условии, что деньги попали в бюджет).

Помните, что уточнить платеж можно только при соблюдении трех условий. Прочитайте о них подробнее в Готовом решении от КонсультантПлюс.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Унифицированный образец — уточнение платежа в налоговую инспекцию — отсутствует. Следовательно, подготовить письменное обращение придется в произвольной форме.

Если в компании утвержден фирменный бланк, то письмо можно составить на нем. Руководствуйтесь основными правилами деловой переписки при подготовки обращения. Форма заявления об уточнении платежа в налоговую в обязательном порядке должна содержать следующие реквизиты:

- Дата, номер, сумма платежного поручения, в котором была выявлена неточность.

- Пропишите назначение платежа по неверной платежке.

- Укажите поле, в котором допущена опечатка, ошибка, укажите значение неверного реквизита.

- Затем пропишите, какое значение для данного реквизита будет правильным.

К готовой форме заявления об уточнении платежа в налоговую инспекцию приложите копию платежного поручения, в котором была выявлена неправильная информация.

Какие ошибки можно исправлять

Если неточность была выявлена до исполнения документа на уплату банком или органами Федерального казначейства, платежку можно отозвать. Но что делать, если платежное поручение (ПП) уже проведено и денежные средства списаны с расчетного счета в пользу ФНС.

Скорректировать платежное поручение с 01.01.2019 года можно по любым ошибкам, но при соблюдении трех условий:

- Срок давности не истек, то есть еще не прошло трех лет с момента осуществления перечислений в ФНС.

- Деньги зачислены в бюджет, то есть поступили на лицевой счет Федерального казначейства.

- При уточнении оплаты не образуется недоимка по конкретному налоговому обязательству.

- деньги не поступили на соответствующий счет Федерального казначейства, то есть в платежном поручении неверно заполнены поля 13 и 17 (банк и счет получателя);

- допущена ошибка в КБК (неправильно указаны первые три цифры кода бюджетной классификации) в поле 104;

- оплата взноса на обязательное пенсионное страхование была зачтена на индивидуальном пенсионном счете работника (застрахованного лица), то есть, уже зачтенные взносы уточнить нельзя (п. 9 ст. 45 НК РФ ).

В остальных случаях налогоплательщик может скорректировать любые ошибки и неточности в следующих полях ПП:

КБК, но только если правильно указаны первые три цифры

Письмо об уточнении платежа в налоговую — образец

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Что дает право на уточнение платежа

Право на исправление ошибок в платежном поручении дает налоговый кодекс, а точнее пункт 7 статьи 45 НК РФ. Однако следует отметить, что не все сведения можно исправлять на основании этой законодательной нормы.

Уточняем платеж в налоговую при неверном КБК

Что уточнить нельзя

- неверно указан номер банка получателя денежных средств;

- перечисленная сумма пенсионных взносов учтена на индивидуальном счете застрахованного лица (абз. 2 п. 9 ст. 45 НК РФ).

В первом случае банк плательщика вовсе не проведет платеж, и компании придется подать новое платежное поручение с правильными реквизитами. Во втором случае взносы придется заплатить повторно.

Можно уточнить

Внести уточнение в платеж может как сам плательщик, так и другое лицо, перечислившее налог по поручению плательщика (абз. 2 п. 7 ст. 45 НК РФ). Как уточнить платеж в налоговую при неверном КПП? Обратиться в ИФНС с соответствующим заявлением.

В случае если сделанная бухгалтером ошибка не повлияла на зачисление налога в бюджет, то компания может уточнить следующие реквизиты:

- номер счета Казначейства;

- основание платежа;

- принадлежность платежа;

- налоговый период;

- статус плательщика;

- ИНН, КПП плательщика;

- ИНН, КПП получателя.

Начиная с 01.01.2019 уточнить такой платеж можно, подав заявление в ИФНС. Раньше приходилось уплачивать налог заново, а ошибочный платеж возвращать. Как уточнить платеж в налоговую при неверном ОКТМО? Также написать заявление на уточнение платежа.

Также сделанную в платежном поручении ошибку может найти сам бухгалтер. Как уточнить платеж в налоговую при неверном получателе? Написать заявление в произвольной форме и приложить к нему документы, подтверждающие перечисление налогового платежа в бюджет. Получив заявление, налоговики рассмотрят документы и примут решение об уточнении платежа. На это им отводится 10 рабочих дней. По итогам решения, налог будет признан уплаченным, а начисленные на этот момент пени спишут.

Срок начнет исчисляться с даты получения заявления от налогоплательщики или со дня подписания акта совместной сверки расчетов (абз. 2 п. 4, п. 8 ст. 78, п. 6 ст. 6.1 НК РФ, приказ ФНС от 25.07.2017 № ММВ-7-22/579).

Заявление об уточнении: пример

Заявление об уточнении КБК подается в произвольной форме. В нем имеет смысл указать:

- информацию о платежном поручении, в котором допущена ошибка (дату, номер платежки, сумму платежа и наименование налога/взноса);

- сведения о реквизите, который вы хотите уточнить, с указанием правильных данных.

К заявлению об уточнении платежа приложите копию платежки, которую хотите уточнить.

от ООО «Стелла»

ИНН 1114123456/КПП 111401001

125040, г. Москва, ул. Петрова пр-т, д.37

Контактное лицо: главный бухгалтер

Синицина Галина Геннадьевна

Телефон: 8-499-111-96-78Заявление об уточнении платежа в связи с допущенной ошибкой

ООО «Стелла» в связи с обнаружением ошибки в платежном поручении на перечисление НДФЛ от 10.01.2020 № 77 на сумму 27000 руб. на основании п. 7 ст. 45 НК РФ просит уточнить следующие реквизиты:

Наименование показателя Правильное значение показателя КБК (104) 182 1 01 02010 01 1000 110 Кроме того, просим произвести пересчет пени, начисленных за период со дня фактической уплаты налога в бюджетную систему РФ до дня принятия решения об уточнении платежа.

Копия платежного поручения от 10.01.2020 № 77 на 1 листе прилагается.

Генеральный директор ______Пушкин__________ А.С. Пушкин

Кто составляет документ

Обычно обязанность по формированию заявления об уточнении платежа в налоговую инспекцию лежит на сотруднике отдела бухгалтерии, который производил платеж, или на главном бухгалтере. При этом само заявление должно быть подписано не только работником, который его составлял, но и руководителем фирмы.

Особенности составления заявления

Заявление об уточнении платежа в налоговую службу на сегодняшний день не имеет унифицированной единой формы, так что сотрудники организаций и предприятий получают возможность писать его в произвольном виде или, если в компании есть разработанный и утвержденный шаблон документа – по его образцу. Главное при этом, чтобы соблюдались нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения.

В «шапке» нужно указать:

- адресата: наименование и номер отделения налоговой службы, в которое отправляется заявление, его месторасположение, должность, фамилию-имя-отчество руководителя территориальной инспекции;

- аналогичным образом в бланк вносится информация о компании-заявителе;

- затем посередине строки пишется название документа, а чуть ниже ему присваивается исходящий номер и проставляется дата составления.

В основной части заявления следует написать:

- какая именно ошибка была допущена, с указанием ссылки на платежное поручение (его номер и дату);

- далее необходимо внести правильную информацию. Если речь идет о каких-то суммах, их лучше писать цифрами и прописью;

- ниже желательно дать ссылку на норму закона, которая допускает внесение уточненных данных в ранее поданные документы;

- если к заявлению прикладываются какие-то дополнительные бумаги, это надо отразить в бланке отдельным пунктом.

Текст заявления

В платежном поручении от 07.05.2019 N 15 на перечисление НДФЛ за апрель 2020 г. на сумму 44 000 руб. допущены ошибки в КБК и ОКТМО. Верные реквизиты:

- КБК – 182 1 01 02010 01 1000 110;

- ОКТМО – 45388000.

Просим уточнить принадлежность платежа (п. 7 ст. 45 НК РФ).

Приложение: копия платежного поручения от 07.05.2019 N 15

Срок уточнения

Решение об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты, когда инспекторы получили заявление. О принятом решении обязаны уведомить.

О принятом решении инспекция обязана уведомить плательщика в течение пяти рабочих дней (п. 7 ст. 45, п. 6 ст. 6.1 НК). Извещение о принятом решении инспекция направит по телекоммуникационным каналам связи, через личный кабинет или по почте.

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Исправляем ошибки в платежках ФСС

Для исправления неточности в платежке на уплату взносов на травматизм придется использовать другой формат обращения:

Когда уточнить платеж нельзя

Уточнить нельзя неправильно указанные номера счета Казначейства России и наименования банка получателя средств (п. 4 ст. 45 НК РФ).

Если допустили такие ошибки, то платеж вообще не будет проведен банком или же средства поступят на счет казначейства, но другого региона. В любом случае налог придется заплатить заново. За возвратом первоначально уплаченной суммы обращайтесь:

- в банк – если платеж не исполнен;

- в налоговую инспекцию по месту учета организации – если средства списаны с расчетного счета организации, но на счет казначейства региона не попали.

В налоговую инспекцию по месту учета подайте заявление. В течение 10 рабочих дней с момента получения этого заявления инспекторы письменно обратятся в УФНС России по месту зачисления платежа. К обращению они приложат копию заявления организации о возврате платежа в электронном виде (скан-образ). Получив эти документы, не позднее следующего рабочего дня УФНС России перешлет их в региональное управление казначейства для возврата ошибочно поступившей суммы. После этого региональное управление казначейства перечислит организации ошибочный платеж и в течение трех рабочих дней известит об этом представителей налоговой службы.

Бывает, что к моменту подачи заявления в налоговой инспекции еще нет сведений о том, зачислен ли платеж на счет казначейства в другом регионе. Тогда в течение двух рабочих дней с момента поступления заявления инспекция направит в региональное УФНС России соответствующий запрос. Ответить на этот запрос (подтвердить зачисление платежа) региональное УФНС России должно в течение двух рабочих дней с момента его получения. После этого возврат ошибочно зачисленной суммы произведут в том же порядке.

Нюансы оформления и представления заявления об уточнении платежа

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

Заявление об уточнении платежа рассматривается ИФНС в течение 10 рабочих дней. Налоговики также вправе провести сверку расчетов. По истечении вышеуказанного срока ФНС принимает решение об уточнении платежа на дату фактической уплаты налога. Это значит, что пени, начисленные за период между уплатой и уточнением платежа, сторнируются.

Если требуется уточнить платеж по страховым взносам, уплаченным в ФНС после 01.01.2017, то действия налоговиков будут немного отличаться от предыдущего варианта:

- налогоплательщик аналогичным образом должен составить заявление об уточнении платежа;

- налоговики отправят запрос в ПФР;

- специалисты Пенсионного фонда в течение 5 дней его рассмотрят и направят в ФНС сообщение о возможности / невозможности проведения уточнения платежа;

- на основании положительного ответа ПФР налоговики примут решение об уточнении платежа, о чем уведомляют налогоплательщика.

Что делать, если ошибку в платежке допустил банк

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Итоги

Если были допущены критичные ошибки: в номере счета получателя или наименования банка-получателя, платеж не поступает в бюджет. В данном случае нужно повторно перечислить сумму налога на правильные реквизиты, уплатить пени и написать заявление о возврате неправильно уплаченного налога на расчетный счет.

ИФНС России по Сысертскому р-ну

УФНС России по Свердловской области

в налоговый орган

Я, … О.Л., прекратила осуществлять деятельность как ИП. Однако, в 2012 году по почте мне стали приходить извещения из налогового органа, содержащие информацию о моей задолженности по налогам и сборам, а также начисленной на них пени и штрафов. Руководствуясь п.5.1, 7 ст. 21 НК РФ, я подавала в налоговой орган налоговые декларации, давала письменные пояснения, к которым прикладывала подтверждающие квитанции об уплате налога, а также справки из Пенсионного Фонда РФ об отсутствии долгов и претензий, но в ответ от налогового органа не получала разъяснений, касающихся начисления суммы задолженности по налогам и сборам, пени и штраф. Полагаю, что образовалась ошибка в налоговой базе, потому что при исключении из ЕГРИП меня как ИП и снятии с учета в налоговом органе проводились проверки моих счетов, которые показали отсутствие задолженности, и данная процедура прошла успешна.

1) По имеющимся данным оперативного учета по состоянию расчетов на 09.08.2012 года мне начислена пеня в размере 6918 (Шесть тысяч девятьсот восемнадцать) рублей 66 копеек на причитающуюся сумму единого налога, уплаченную в более поздний срок по сравнению с установленным законом о налогах и сборах сроком. Сумма единого налога была мною уплачена 18.01.2010 года, что подтверждается квитанцией об оплате. При этом сумма пени, на поздно оплаченную сумму налога, насчитывают вплоть до 17.07.2012 г., да я думаю и продолжают насчитывать до настоящего времени, что неправомерно со стороны налогового органа.

С данной позицией оперативного учета я не согласна и считаю, что сумма пени начислена неправомерно, так как ее начисление должно прекратиться в момент уплаты единого налога. Прошу в соответствии с законом о налогах и сборах пересчитать размер пени, подлежащий уплате.

2) По имеющимся данным оперативного учета по состоянию расчетов на 09.08.2012 года мне начислена сумма недоимки в размере 71118 рублей 00 копеек и пеня в размере 18004 (восемнадцать тысяч четыре) рублей 13 копеек на причитающуюся сумму налога на доходы от осуществления предпринимательской деятельности в качестве ИП, нотариусов, адвокатов и других, занимающихся частной практикой. А также начислена сумма недоимки в размере 60126 рублей 62 копейки и пеня в размере 20909 рублей 48 копеек на причитающуюся сумму налога на доходы лиц от осуществления предпринимательской деятельности в качестве ИП, нотариусов, адвокатов и других, занимающихся частной практикой.

Примечание: данная письмо претензия образец является примером, наши адвокаты готовы составить для Вас свой вариант процессуального документа

Ранее, на основании поданной мной декларации на доходы физических лиц какИП, нотариусов, адвокатов и других, занимающихся частной практикой, я указала сумму налога – около 130000 рублей 00 копейки, после поняла, что исчислила неверную сумму, подлежащую налогообложению и сдала уточнение, с начислением суммы налога — 71118 рублей 00 копеек.

В силу с п.1 ст. 81 НК РФ, с принципами разумности, справедливости и порядочности пересчитала сумму, подлежащую налогообложению и написала исправленную налоговую декларацию на доходы физических лиц как ИП, нотариусов, адвокатов и других, занимающихся частной практикой.

Следовательно, представленные мной декларации уточнили суммы налога подлежащего к уплате, данное право мной реализовано согласно нормам налогового законодательства, и должно было быть учтено при выставлении претензий мне со стороны налогового органа.

Размер причитающегося налога составил 71118 рублей 00 копеек. Я погасила задолженность 18.01.2010 года, что подтверждается квитанцией об оплате.

В связи с чем, с позицией оперативного учета я не согласна и считаю, что сумма налога в размере 60126 рублей 62 копейки, уточненная далее на сумму 71118 рублей 00 копеек, а также пени (как на сумму 60126 рублей 62 копейки, так и на сумму 71118 рублей 00 копеек) начислена неправомерно, а по вопросу пений следует уточнить, что начисление должно прекратиться в момент уплаты налога на доходы физических лиц от осуществления предпринимательской деятельности как ИП, нотариусов, адвокатов и других, занимающихся частной практикой. Считаю необходимым и прошу исключить задолженность в размере 60126 рублей 62 копейки, так как предшествующая декларация должна не действовать при вновь поданной исправленной декларации, а также прошу исключить пени по данным спорным суммам.

3) Кроме того, по данным оперативного учета по состоянию расчетов на 22.08.2012 мне начислена сумма недоимки в размере 1017 (Одна тысяча семнадцать) рублей 60 копеек и пеня в размере 658 рублей 19 копеек на причитающуюся сумму уплаты страховых взносов по вопросу обязательного пенсионное страхования, а также сумма недоимки в размере 394 рубля 64 копейки и пеня в размере 257 рублей 25 копеек на причитающуюся сумму уплаты страховых взносов на обязательное пенсионное страхование.

Считаю, что данные суммы мне начислены неправомерно, так как задолженности перед Пенсионным Фондом РФ я не имею, что подтверждает справка из Пенсионного фонда РФ от 3.04.2009 №05-2495 и 10.04.2009 № 05-2586.

Прошу исключить из базы налогового органа информацию о наличии задолженности страховых взносов на обязательное страхование и пени. (Примечание: читайте также как правильно написать претензию)

На основании вышеизложенного и в соответствии с п. 1, п.4, п.8, п.9, п. 10, п. 12 ст. 32 и ст. 33 НК РФ

ПРОШУ:

- Пересчитать сумму пени в размере 6 918 (Шесть тысяч девятьсот восемнадцать) рублей 66 копеек, причитающиеся уплате с единого налога на момент фактической полной суммы налога на 18.01.2010 года.

- Исключить из налоговой базы претензии на сумму недоимки в размере 60 126 рублей 62 копейки, а также пеню в размере 20 909 рублей 48 копеек и пеню в размере 18 004 рублей 13 копеек на причитающуюся сумму налога на доходы лиц от осуществления бизнес-деятельности в качестве ИП, нотариусов, адвокатов и других, занимающихся частной практикой.

- Исключить из налоговой базы претензии на сумму недоимки в размере 1017 (Одна тысяча семнадцать) рублей 60 копеек и пеня в размере 658 (Шестьсот пятьдесят восемь) рублей 19 копеек на причитающуюся сумму уплаты страховых взносов по направлению обязательного пенсионного страхования, а также сумма недоимки в размере 394 ( Триста девяносто четыре) рубля 64 копейки и пеня в размере 257 рублей 25 копеек на причитающуюся сумму уплаты страховых взносов.

P.S. Наши специалисты решат для Вас и иной вопрос в сфере налоговлибо иными органами власти, возникшие в ходе осуществления предпринимательской деятельности (адвокат по налоговым спорам всегда найдет ответ и выход из сложившейся ситуации, урегулировать конфликт с налоговой намного выгоднее бизнесу, чем вступление в никому не нужную войну).

Автор статьи: © адвокат, управляющий партнер АБ "Кацайлиди и партнеры" А.В. Кацайлиди

rozysk_platezha.jpg

Похожие публикации

Каждый налогоплательщик может попасть в следующую ситуацию: он перечислил сумму налога в бюджет, но до налоговой инспекции деньги так и не дошли, и образовалась задолженность. Как следствие этого, сотрудники ИФНС обвинили налогоплательщика в несвоевременной уплате суммы налога, начислив пени и выставив требование. Можно ли в таком случае доказать свою правоту? Как разыскать платеж и погасить задолженность? Как написать письмо в налоговую о розыске платежа? Об этом далее.

Почему платеж потерялся?

Основные причины «потери» перечисленных в бюджет денег:

Налогоплательщик неверно указал один из реквизитов в платежном поручении.

Сотрудник банка допустил ошибку при обработке платежного поручения.

Далее приведем реквизиты платежного поручения, ошибки в которых приведут к тому, что перечисленные деньги «зависнут» в казначействе как невыясненные поступления:

ИНН и КПП инспекции;

счет УФК, наименование банка;

Когда можно уточнить ошибочно указанные реквизиты, а когда – нет?

При некоторых ошибках в платежном поручении перечисленные деньги дойдут до ИФНС и внебюджетных фондов, но они не смогут разнести их в карточку расчетов организации с бюджетом. Потребуется уточнение реквизитов. Уточнить можно следующие данные:

ИНН и КПП получателя или отправителя;

номер или дата документа-основания.

Совсем по-другому обстоят дела, если налогоплательщик неверно указал номер счета Федерального казначейства или название банка получателя. Ошибки в этих реквизитах ведут к непризнанию обязанности по уплате налога исполненной, поскольку деньги не попадают на необходимый счет (п. 4 ст. 45 НК РФ). Алгоритм действий налогоплательщика в таком случае будет следующим:

вновь перечислить платеж, но уже с правильными реквизитами;

уплатить начисленные пени;

подать в налоговую службу заявление о возврате (или зачете) денежных средств, уплаченных по неверным реквизитам.

Что следует предпринять налогоплательщику, если платеж потерялся?

Прежде всего нужно запросить сверку расчетов с бюджетом, например, в виде Справки о состоянии расчетов. Результаты сверки могут быть оформлены и актом, подписанным налогоплательщиком и уполномоченным должностным лицом налоговой службы. Получение акта сверки расчетов позволит налогоплательщику оперативно реагировать на возникновение разногласий с ИФНС.

платежное поручение на уплату налога,

выписка из банка.

Если платежка была оформлена в бумажном виде – следует приложить экземпляр, имеющий отметку банка (штамп учреждения и подпись оператора, проводившего операцию). Если же платежное поручение оформлялось в электронной форме – к письму в ИФНС надо приложить его распечатку и уведомление банка о приеме платежки к исполнению (обязательно должна быть указана дата приема).

Как составить письмо в ИФНС

Письмо в налоговую о розыске платежа не имеет установленной законодательством формы. Чаще всего его составляют в произвольной форме на фирменном бланке или на обычном листе формата А4. Письмо должно содержать стандартные реквизиты деловой документации.

Структура документа следующая:

«Шапка». Здесь указывают название налоговой инспекции, ее адрес, также в «шапке» документа следует прописать наименование организации, отправившей письмо, ее юридический адрес, ИНН, КПП, ОГРН.

Основная часть. Здесь надо подробно изложить суть проблемы: когда именно платежное поручение было передано на исполнение и в какой форме. Также надо указать сумму платежа и реквизиты платежного поручения, которым перечислялся налог. После этого надо в вежливой форме обратиться с просьбой разыскать пропавший платеж.

В заключительной части указывают, какие документы приложены к письму в качестве подтверждения.

Документ должен подписать руководитель организации-отправителя. Также можно поставить печать юридического лица.

Особенности предоставления письма

Законодательство официально не регламентирует, каким именно способом письмо должно быть передано в ИФНС. Налогоплательщики имеют право предоставить документ следующими способами:

лично принести в налоговую инспекцию;

передать через представителя, предварительно оформив доверенность;

Лучше всего предоставить письмо с прилагающимися документами непосредственно в налоговый орган, тогда на нем сразу будет поставлена отметка о принятии инспекцией.

Сотрудники налоговой инспекции в 30-дневный срок должны рассмотреть письмо и разыскать платеж. При необходимости будет проведена сверка расчетов с налогоплательщиком. Если налоговая служба примет положительное решение – платеж уточнят на дату фактической уплаты налога, а начисленные пени аннулируют.

Если ИФНС после получения всех необходимых документов признает обязанность по уплате налога неисполненной – налогоплательщик может попытаться обжаловать это решение сначала в вышестоящей налоговой инспекции, а затем в арбитражном суде.

Читайте также: