Освобождение от уплаты налогов

Опубликовано: 15.05.2024

![]()

«Клерк» Рубрика Финансовый кризис

Мы живем в сложное время. Впервые за нашу жизнь мы столкнулись с таким понятием как пандемия. Многие люди остались без работы. Многие виды бизнесов пострадали настолько, что находятся на грани банкротства. Государство день за днем анонсирует новые меры поддержки для бизнеса. Среди них:

— Продление сроков сдачи отчетности

— Продление сроков лицензий

— Субсидии на выплату зарплаты

— Освобождение от арендных платежей по договорам аренды федерального имущества и другие.

Но одна из самых действенных мер, на мой взгляд, это — отмена налогов, сборов и страховых взносов за 2 квартал 2020 года. Давайте же разберемся с этим вопросом поподробнее.

Пострадали все — пострадавших единицы

Отмена налогов за 2 квартал 2020 года распространяется не на всех. Перечень организаций и индивидуальных предпринимателей, имеющих право на освобождение от уплаты налогов, авансовых платежей и страховых взносов установлен Федеральным законом от 08.06.2020 № 172. Прежде всего, организация или индивидуальный предприниматель должны быть включены в единый реестр субъектов малого и среднего предпринимательства организации.

Кстати, некоторые мои знакомые были уверены, что они относятся к малому бизнесу. Оборот был меньше трех миллионов в год, а сотрудников всего двое. Но, увы, при проверке в реестре оказалось, что это не так. Причина в том, что для работы они выбрали форму акционерного общества. А это уже не малый бизнес.

Других исключили из данного реестра по ошибке. Пришлось писать письма. Поэтому хотя бы раз в год рекомендую вам заходить по ссылке https://ofd.nalog.ru/ и проверять этот факт. Там всё достаточно просто. Если вы относитесь к СМСП, то сможете скачать выписку, подтверждающую, что ваша организация или ИП внесены в реестр субъектов малого и среднего предпринимательства организации.

Но не спешите радоваться даже, если вы нашли себя в этом перечне. Право на неуплату налогов за 2 квартал 2020 года имеют только:

1. Субъекты, относятся к пострадавшим отраслям. Этот перечень утвержден Постановлением Правительства РФ от 3 апреля 2020 г. N 434. Это авиаперевозчики, санатории, турагентства, гостиничный бизнес. Полный перечень вы найдете в конце данной статьи.

2. Социально ориентированные организации. При условии, что они являются:

- получателями грантов Президента Российской;

- получателями субсидий и грантов в рамках программ, реализуемых федеральными органами исполнительной власти;

- получателями субсидий и грантов в рамках программ, реализуемых органами исполнительной власти субъектов РФ и т.п.

3. Централизованные религиозные организации в соответствии с подпунктом 19.6 пункта 1 статьи 265 Налогового Кодекса Российской Федерации.

4. Некоммерческие юридические лица, которые есть в реестре некоммерческих организаций, пострадавших из-за коронавируса.

Разобраться во всех этих списках и критериях сложно. Поэтому налоговая запустила специальный сервис, с помощью которого можно проверить освобождается ли организация от уплаты налогов, сборов и страховых взносов во втором квартале 2020 года или нет.

Для того, чтобы воспользоваться этим сервисом нужно :

3. Указать свою систему налогообложения.

Сервис очень прост и выглядит вот так:

Какие налоги можно не платить?

Наименование

Период и условия отмены

Налог на прибыль организаций

Ежемесячные авансовые платежи

за апрель, май, июнь

Авансовые платежи за 6 мес.

за вычетом начисленных платежей за 1 кв.

Авансовый платёж за отч.полугодие 2020

Налог, уплачиваемый при УСН (Упрощенной системе налогообложения)

Авансовый платёж за 6 мес. 2020,

уменьшенный на сумму аванс.платежа

за первый квартал

ЕНВД (Единый налог на вмененный доход)

Не платится налог за 2 квартал 2020

НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики

Не нужно платить за первое полуг. 2020

(1 квартал вычитается)

ПСН (Патентная система налогообложения)

Если патент приобретён на этот период,

то налоговая сделает перерасчет

и вернет деньги.

Исключат все календарные дни,

выпавшие на апрель, май и июнь 2020

Не платим акцизы за апрель, май, июнь 2020

Не платим за II квартал 2020

Не платим за апрель, май, июнь 2020

Не платим за II квартал 2020

Налог на имущество организаций

Для всех объектов не платится

за 2 квартал 2020

Транспортный и земельный налоги

Для транспортных средств

и земельных участков,

которые используются или предназначены

для использования в предпринимательской

или уставной деятельности

Налог на имущество физлиц

используемой или предназначенной

в предпринимательской деятельности

Какие налоги придётся заплатить в любом случае?

Обязательно обратите внимание, что есть налоги, которые всё равно придётся заплатить. Если вы нашли свою организацию в списке тех для кого отменены налоги, то вам всё равно нужно будет заплатить:

- НДС;

- Налог на игорный бизнес;

- НДФЛ, удерживаемый при выплате доходов физическим лицам.

Но, например, если вы ИП на УСН и у вас нет сотрудников, то платить ничего не нужно.

Как получить заветное освобождение

Тут всё просто. Благодаря цифровизации, не нужно подавать никаких заявлений и куда-либо обращаться. Также не нужно сдавать нулевые отчеты, если у вас были обороты. Налоговая сама обнулит начисленные налоги и не будет отражать их в карточке расчетов с бюджетом по налогам и сборам

А вот и обещанный перечень пострадавших отраслей с указанием ОКВЭД:

Сфера деятельности, наименование вида экономической деятельности

Код ОКВЭД 2

1. Авиаперевозки, аэропортовая деятельность, автоперевозки

Деятельность прочего сухопутного пассажирского транспорта

Деятельность автомобильного грузового транспорта и услуги по перевозкам

Деятельность пассажирского воздушного транспорта

Деятельность грузового воздушного транспорта

Деятельность автовокзалов и автостанций

Деятельность вспомогательная, связанная с воздушным и космическим транспортом

2. Культура, организация досуга и развлечений

Деятельность творческая, деятельность в области искусства и организации развлечений

Деятельность в области демонстрации кинофильмов

Производство изделий народных художественных промыслов

3. Физкультурно-оздоровительная деятельность и спорт

Деятельность в области спорта, отдыха и развлечений

Деятельность санаторно-курортных организаций

4. Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма

5. Гостиничный бизнес

Деятельность по предоставлению мест для временного проживания

6. Общественное питание

Деятельность по предоставлению продуктов питания и напитков

7. Деятельность организаций дополнительного образования, негосударственных образовательных учреждений

Образование дополнительное детей и взрослых

Предоставление услуг по дневному уходу за детьми

8. Деятельность по организации конференций и выставок

Деятельность по организации конференций и выставок

9. Деятельность по предоставлению бытовых услуг населению (ремонт, стирка, химчистка, услуги парикмахерских и салонов красоты)

Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения

Стирка и химическая чистка текстильных и меховых изделий

Предоставление услуг парикмахерскими и салонами красоты

10. Деятельность в области здравоохранения

11. Розничная торговля непродовольственными товарами

Торговля розничная легковыми автомобилями и легкими автотранспортными средствами в специализированных магазинах

Торговля розничная легковыми автомобилями и легкими автотранспортными средствами прочая

Торговля розничная прочими автотранспортными средствами, кроме пассажирских, в специализированных магазинах

Торговля розничная прочими автотранспортными средствами, кроме пассажирских, прочая

Торговля розничная автомобильными деталями, узлами и принадлежностями

Торговля розничная мотоциклами, их деталями, составными частями и принадлежностями в специализированных магазинах

Торговля розничная мотоциклами, их деталями, узлами и принадлежностями прочая

Торговля розничная прочая в неспециализированных магазинах

Торговля розничная информационным и коммуникационным оборудованием в специализированных магазинах

Торговля розничная прочими бытовыми изделиями в специализированных магазинах

Торговля розничная товарами культурно-развлекательного назначения в специализированных магазинах

Торговля розничная прочими товарами в специализированных магазинах

Торговля розничная в нестационарных торговых объектах и на рынках текстилем, одеждой и обувью

Торговля розничная в нестационарных торговых объектах и на рынках прочими товарами

Деятельность по осуществлению торговли через автоматы

12. Средства массовой информации и производство печатной продукции

Деятельность в области телевизионного и радиовещания

В нашем государстве существует огромное количество налогов, которые обязаны уплачивать в бюджет страны физические лица, организации и предприниматели. У каждого физического или юридического лица возникает законное желание снизить это налоговое бремя.

Для того освобождения от уплаты обязательных платежей нужны веские основания. Законом установлены льготные категории граждан и организаций, которые в полном объеме или частично получают налоговое послабление. При этом это не только пенсионеры или малоимущие граждане.

Не каждый налоговый агент знает свои права. Кто и на каких основаниях может не уплачивать тот или иной тип сборов в бюджет государство выясним из данного материала.

Как законно освободиться от уплаты транспортного налога?

На основании российского законодательства, каждый гражданин государства или предприятие обязаны уплачивать транспортный сбор, при условии, что принадлежащее им транспортное средство прошло официальную регистрацию в отделении ГИБДД.

Каждый обязательный платеж имеет исключение. Это правило распространяется и на владельцев автомобиля.

Если для физических лиц, относящихся к определенной категории граждан, предусмотрено льготное налогообложение, то юридические лица обязаны уплачивать налог на транспорт в полном объеме в соответствие с региональным законодательством.

Категории граждан на легитимных условиях, освобожденных от перечисления транспортного сбора можно посмотреть в НК РФ ст. 356-363, а так же региональных постановлениях. Например, в Москве, начиная с 2008 года, действует льготный №33 закон, в котором собственный взгляд на тарифы.

Если не заполнить бланк специального заявления и не предоставить его в ФСН по месту жительства льгота по неуплате налога на владельцев авто действовать не будет. Форму документа можно скачать с официального сайта налоговой инспекции.

Законные основания для освобождения инвалидов от уплаты транспортного налога

Российское законодательство, как на региональном, так и федеральном уровне едино в отношении предоставление льготного налогообложения лицам с ограниченными возможностями.

Под категории инвалидности – попадают граждане России, которые полностью или частично потеряли способность к труду. Данное условие должно быть подтверждено специальным медико-санитарным заключением. Именно комиссия, на основании своих выводов и государственных рекомендаций, присваивает гражданам определенную группу инвалидности:

- 1 группу;

- 2 группу;

- 3 группу.

Важно! В независимости от группы лица, получившие транспортное средство от органов социальной защиты полностью освобождаются от уплаты налога при условии, что автомобиль имеет мощность не более 100 л/с.

Претендовать на освобождение от уплаты транспортного сбора могут следующие граждане с ограниченными физическими возможностями:

- Инвалиды 1 и 2 группы.

- Нетрудоспособные лица 2 и 3 группы, которые имеют серьезные ограничения в отношении рабочей деятельности.

- Граждане, получившие инвалидность в результате участия в ликвидации аварийных ситуаций на региональном уровне или т.п.

Полезная информация. Инвалидность 3 группы не является причиной для отказа в получении налоговой льготы.

От каких налогов может быть освобожден ИП

Существует несколько категорий ИП, которые могут быть освобождены от определенных налогов.

Для того чтобы понять на какие налоговые послабления имеет право индивидуальный предприниматель, нужно разобраться на какой системе налогообложения он находиться:

- Общая система налогообложения. Здесь уплачивается НДФЛ, НДС и налог на имущество;

- Упрощенная система (УСН). Взимается единый налог;

- Сельскохозяйственный налог;

- Патентная система перечисления сборов.

При этом не стоит забывать, что даже начинающий бизнесмен обязан уплачивать налоги с первых дней открытия дела.

Вновь зарегистрированные предприниматели могут претендовать на некоторое послабление налогового бремени. Во многом льготы зависят от региона, в котором ведется малый бизнес.

Некоторым категориям ИП возможно предоставление налоговых каникул на 24 месяца с момента начала деятельности. Это предприниматели, занявшие следующие экономические отрасли:

- Производство.

- Научные разработки.

- Предоставление бытовых услуг.

- Развитие социальной сферы.

Важно! Каждый регион имеет право самостоятельно определять льготные категории предпринимателей, а также устанавливать ограничения по количеству сотрудников, объему доходов и любым другим критериям.

Подробнее о том, как можно застраховать ИП, вы сможете прочесть в следующей статье.

В каких случаях предусмотрено освобождение от налога на прибыль

На основании налогового кодекса РФ налога прибыль обязаны уплачивать все организации, ведущие производственно-хозяйственную деятельность с целью получения дохода, а также ИП, находящиеся на общей системе налогообложения.

Для освобождения от уплаты налога на прибыль должны быть веские основания, к ним относятся:

- ИП, находящиеся на особой системе налогообложения (единщики, приобретающие патент или оплачивающие сельскохозяйственный налог).

- Предприятия, имеющие статус участника проекта «Сколково». Они получают временное послабление сроком на 10 лет, при условии, что на протяжении всего этого времени они останутся участниками программы.

- Лица, уплачивающие государству игорный налог.

- Организации, занятые в подготовке Чемпионата мира по футболу в 2018 году.

В качестве плательщиков налога на прибыль не рассматриваются бюджетные организации, благотворительные фонды и тому подобное, так как целью их деятельности не является получение дохода.

На перечисленные выше учреждения и организации распространяется возможность не платить НДС, так как в этом налоге нет необходимости.

В каких случаях предусмотрено освобождение от налога на имущество

Имущественный налог относиться к региональному, поэтому именно субъекты федерации определяют льготные категории граждан или юридических лиц.

Есть и федеральные льготники, то есть лица которые имеют право не платить налог на недвижимость независимо от того в какой субъекте федерации они проживают. Исчерпывающий список представлен в ст. 407 НК РФ, это:

- Инвалиды 1 и 2 группы, а также получившие данный статус в детстве.

- Герои СССР и РФ.

- Военнослужащие, лица, уволенные со службы по выслуге лет или в связи определенными обстоятельствами, члены их семьей.

- Другие категории граждан.

Если у льготного лица во владении два имущественных объекта, под освобождение попадает только один, в отношении второго необходимо произвести уплату налога на имущество.

В случае продажи квартиры, дома, гаража или дачи плательщиком налога становиться новый владелец с момента регистрации собственности.

О том, как происходит расчет налога на имущество физических лиц, вы сможете узнать из данной статьи.

Может ли организация получить освобождение по уплате налога на имущество

Все юридические лица, имеющие в своем владении недвижимое имущество, находящееся на территории России, обязаны уплатить в казну государства соответствующей налог.

На основании НК РФ некоторые организации имеют право не платить имущественный сбор. Это утверждение закреплено на федеральном уровне, поэтому распространяется на все регионы. От уплаты налогов освобождаются следующие учреждения:

- Тюрьмы и другие исправительные учреждения, в которых содержаться граждане, лишенные свободы на определенный срок;

- Религиозные организации либо объединения приравненные к ним;

- Компании, занимающиеся производством определенной группы лекарственных препаратов. Например, противоэпидемиологических средств;

- Общество инвалидов.

Если принадлежащая недвижимость используется не по основному назначению, юридическое лицо обязано уплатить с нее имущественный налог.

В каких случаях предусмотрено освобождение от уплаты земельного налога

Любое юридическое или физическое лицо, имеющее во владении или пользовании землю, обязано платить государству налог.

Важно! Если физическое лицо имеет право на землю на бессрочный период, это не освобождает его от обязанности уплаты земельного налога в казну государства.

Облегчение налогового бремени предусмотрено как на федеративном, так и региональном уровне.

С полным списком льготников можно ознакомиться в ст. 395 НК РФ. В него входят те же бюджетные учреждения, которые освобождаются он налога на имущество. Перечень льготников дополняются:

- Коренными жителями северных регионов, которые отнесены к малочисленным этническим группам;

- Компаниями, относящимися к инновационному проекту «Сколково».

Пользоваться льготой можно, если земля не используется для коммерческих целей.

Инвалиды, чернобыльцы имеют право на уменьшение кадастровой стоимости земельного участка. На данный момент сумма уменьшения – 10 000 рублей.

Льгота не применяется автоматически, для ее использования необходимо подать соответствующее заявление в налоговую.

Заявку на уменьшение могут подавать как физлица, так и организации. Подача документа сопровождается сбором различных справок. В каждом регионе могут быть свои категории льготников.

Поэтому порядок предоставления льгот пользователям земельных участков и водного пространства в каждом субъекте федерации свой.

Какие налоги могут не платить многодетные семьи

По российскому законодательству к многодетным относятся семьи, на попечении которых находится от трех и более детей в возрасте до 18 лет. При этом, совершенно не важно являются ли ребята собственными или приемными.

Государство заботиться о семьях с детьми, поэтому разработало для них ряд программ, помогающих существенно сэкономить на уплате налогов.

Наибольшую экономию дает налоговый вычет по НДФЛ. Здесь действует федеральная программа, позволяющая многодетным родителям существенно уменьшиться суммы перечислений по подоходному налогу.

Кроме этого, на региональном уровне могут существовать льготы по следующим налогам:

- Транспортному.

- Земельному.

- Имущественному.

Степень послабления налогового бремени во многом зависит от региональных демографических программ. Поэтому льготы могут существенно отличаться в зависимости от региона проживания.

В некоторых субъектах федерации один из родителей полностью освобождается от уплаты налога на транспорт или имущество.

При каких обстоятельствах происходит освобождения от налога на дарение

Дарение – это очень часто используемая процедура для передачи квартиры или машины близким родственникам. Затраты, на оформление дарственной не существенны, по сравнению со стоимостью передаваемого объекта.

Подарок передается безвозмездно, но при этом одаряемый получает существенную выгоду. А подобная прибыль должна облагаться налогом на дарение (13% от зарегистрированной суммы передаваемого имущества).

Не уплачивать этот сбор имеют право следующие лица:

- родные и приемные дети;

- муж или жена;

- внуки, только первого поколения. Правнуки уже оплачивают налог;

- братья и сестры.

Все остальные лица, которые не являются близкими родственниками, обязаны уплачивать налог на дарение.

Случаи, когда применяется налоговая амнистия, то есть полное освобождение от уплаты налогов

Налоговая амнистия – это действие со стороны ФНС в отношении граждан либо организаций, которые нарушили налоговое законодательство. То есть в результате нарушения налогового законодательства у налоговых агентов на определенную дату могла сформироваться задолженность по различным налогам и сборам.

В результате включения механизма действия амнистии долг может быть списан полностью или частично.

Важно! Практически каждый год объявляется амнистия на задолженность по одному или нескольким налогам. Например, в 2018 году «простили долги» физическим лицам и предпринимателям по транспортному налогу.

Несмотря на то, что в России предприятия, граждане и ИП должны оплачивать большое количество разнообразных налогов и споров, существует масса послаблений, о которых следует знать. За всеми необходимыми разъяснениями необходимо обратиться к сотруднику налоговой инспекции по месту регистрации и подать письменный запрос. В течение 10 дней можно получить информацию о причитающихся льготах.

Подробнее об освобождении от налогов на имущество вы можете узнать в этом видео:

(Пока оценок нет)

Льготы по налогам и сборам – это предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Можно сказать, что налоговые льготы – это система скидок при налогообложении, которые предоставляются физическим и юридическим лицам для стимулирования развития бизнеса или уменьшения налоговой нагрузки.

Льготы позволяют снизить объем налогов, которые уплачивают юридические лица или ИП, отсрочить обязательный платеж или предоставить рассрочку на него. При этом следует иметь в виду, что налоговые льготы предоставляются налогоплательщикам в силу указаний действующего законодательства, а не согласно решениям налоговых органов.

Формы налоговых льгот

Предоставляться такие преимущества могут в различных формах. Например:

пониженные ставки налогов. Например, по основным продовольственным, детским и медицинским товарам применяется льготная ставка НДС 10%;

освобождение от уплаты налога отдельных категорий лиц. К примеру, реализация продуктов питания, произведенных столовыми образовательных и медицинских организаций, освобождается от обложения НДС;

уменьшения суммы налога к уплате. Например, владельцы грузовых автомобилей – плательщики транспортного налога могут уменьшить сумму транспортного налога на сумму платежей, уплаченных в систему Платон;

Классификация налоговых льгот согласно НК РФ

НК РФ не содержит закрытого перечня и классификации льгот по налогам, но можно сказать, что предоставление налоговых льгот заключается в:

освобождении от налога;

уменьшении налоговой базы;

предоставлении налогового кредита.

Налоговые освобождения

Налоговые освобождения включают следующие виды налоговых льгот:

налоговые каникулы – освобождение налогоплательщика от уплаты налога на определенный период. Так, ИП, применяющие «упрощенку» или патент, при соблюдении определенных условий могут получить данную льготу на два налоговых периода;

налоговая амнистия – погашение налогоплательщиком просроченной задолженности без применения к нему санкций за просрочку;

полное освобождение от уплаты налога – может предоставляться некоторым категориям на определенный срок или бессрочно (пенсионерам, ветеранам войны, общественным организациям и т.п.).

изъятие – исключение из налоговой базы ее частей, например, освобождение от налогообложения некоторых видов имущества фармацевтических, религиозных и других организаций (ст. 381 НК РФ);

пониженная ставка налога – позволяет некоторым категориям налогоплательщиков уплачивать налог по процентным ставкам более низким, чем общеустановленные ставки. По некоторым налогам льготные ставки могут снижаться до 0%.

Уменьшение базы по налогу, или налоговые скидки

Уменьшение базы по налогу, или налоговые скидки:

налоговые вычеты – исключение из налогооблагаемой базы определенной ее части, например, стандартные, социальные и имущественные вычеты по НДФЛ;

необлагаемый минимум – минимальная сумма, не подлежащая налогообложению.

Налоговые кредиты

Инвестиционный налоговый кредит – возможность организации уменьшать свои платежи по налогу на прибыль, региональным и местным налогам в течение определенного периода с последующей уплатой кредита и процентов по нему (ст. 66 НК РФ). Срок кредита от года до 5 лет при наличии оснований, указанных в ст. 67 НК РФ.

Кто может использовать налоговые льготы

Поскольку налоговая льгота представляет собой преимущество перед другими плательщиками, то и получать ее могут исключительно резиденты РФ.

Запрет на индивидуальный характер налоговых льгот

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера. То есть льгота по налогам и сборам не может быть предоставлена одной конкретной организации или одному физическому лицу. Это должна быть определенная категория плательщиков, которые соответствуют установленным критериям (пункт 1 статьи 56 НК РФ).

Можно ли не использовать льготы по налогам и сборам

Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено Налоговым кодексом РФ. То есть использование льготы по налогам и сборам не является обязательным к применению для налогоплательщиков.

Таким образом, налогоплательщик, который имеет полное право применять налоговую льготу, может отказаться от этой льготы или приостановить использование льготы по налогам и сборам на определенное время, равное одному или нескольким налоговым периодам (пункт 2 статьи 56 НК РФ).

Уровни применения налоговых льгот

На практике различают льготы по уровню действия. То есть льготы действуют в отношении федеральных, региональных и местных налогов.

Какие нормативные правовые акты устанавливают налоговые льготы

Льготы по федеральным налогам и сборам устанавливаются Налоговым кодексом РФ. Льготы по региональным налогам устанавливаются Налоговым кодексом РФ и (или) региональными законами (законами субъектов Российской Федерации о налогах). Льготы по местным налогам устанавливаются Налоговым кодексом РФ и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах) (пункт 2 статья 56 Налогового Кодекса РФ).

Здесь необходимо отметить, что льготы, установленные НК РФ, применяются на всей территории РФ и дублировать их в нормативных актах субъекта РФ либо муниципального образования нет необходимости (см. Определение ВС РФ от 05.07.2006 N 74-Г06-11).

Порядок отмены налоговых льгот

Отменять налоговые льготы могут те же субъекты, которые вправе их устанавливать.

Таким образом, льготы по федеральным налогам и сборам отменяются Налоговым кодексом РФ; льготы по региональным налогам отменяются Налоговым кодексом РФ и (или) законами субъектов Российской Федерации о налогах; льготы по местным налогам отменяются Налоговым кодексом РФ и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах) (статья 56 Налогового Кодекса РФ).

Здесь необходимо отметить, что льготы, установленные НК РФ, не могут быть изменены или отменены нормативным актом регионального или местного уровня (см. Письмо Минфина России от 17.10.2012 N 03-02-08/92).

Итоги

Налоговые льготы – одна из важнейших составляющих здоровой экономики государства. Скидки на налогообложение помогают в развитии различных отраслей производства и служат стимулом к развитию бизнеса.

Власти применяют разные виды налоговых льгот с целью регулирования социально-экономических отношений.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Этот материал обновлен 15.02.2021.

Налоговые льготы установлены Налоговым кодексом Российской Федерации. После повышения пенсионного возраста условием для части налоговых льгот стало не право на пенсию, а достижение определенного возраста: 55 лет для женщин и 60 лет для мужчин. Дальше в статье эту категорию граждан мы будем называть предпенсионерами.

Пенсионеры пользуются льготами по уплате НДФЛ и судебной госпошлины, а также транспортного, земельного и имущественного налогов. Последние три часто обобщенно называют личными налогами. Предпенсионеры тоже могут на них сэкономить. Рассказываем подробно о сути налоговых льгот в 2021 году.

Что вы узнаете

- НДФЛ

- Госпошлина

- Транспортный налог

- Налог на имущество

- Земельный налог

- Льготы по налогам пенсионерам

- Если налоговые уведомления не приходят

НДФЛ не облагаются любые пенсии, которые выплачиваются от государства: в частности, пенсия по старости, по инвалидности, по случаю потери кормильца.

Остальными доходами — зарплатой и доходами от продажи или сдачи в аренду недвижимости — пенсионеру по-прежнему нужно делиться с государством.

Однако у тех пенсионеров, которые продолжают официально работать либо получают иные доходы, облагаемые НДФЛ по 13%, есть эксклюзивное условие для возврата НДФЛ при получении имущественного вычета. Они могут вернуть налог не только за тот год, в котором оформили право собственности на квартиру, но и за три предыдущих года. Фактически, пенсионер при покупке квартиры вправе вернуть уплаченный НДФЛ сразу за четыре года. Для этого ему нужно подать четыре налоговые декларации. Больше ни у кого такой привилегии нет.

Работающий пенсионер Федотов в 2020 году купил 1-комнатную квартиру за 3 млн рублей. С зарплаты Федотова в год удерживают НДФЛ 65 000 Р .

В 2021 году, чтобы получить 260 000 Р вычета по НДФЛ, он подаст декларацию не только за 2020, но сразу и за 2019, 2018 и 2017 годы. Таким образом, он за один раз получит всю сумму причитающегося ему имущественного вычета.

Госпошлина

Пенсионеры не должны платить госпошлину, если они обращаются к мировому судье или в суд общей юрисдикции с имущественным иском к ПФР, негосударственному пенсионному фонду или, например, военный пенсионер — к Минобороне, при таких условиях:

- Иск связан с каким-то пенсионным вопросом. Например, при назначении пенсии человеку не засчитали в стаж несколько лет работы, из-за чего его пенсия сейчас меньше положенного.

- Исковые требования пенсионера не превышают 1 млн рублей.

За судебные тяжбы по вопросам, не связанным с пенсией, пенсионеры платят госпошлину как и все остальные граждане.

Транспортный налог

Каждый регион устанавливает собственные льготы по транспортному налогу.

Например, в Москве специальных льгот для пенсионеров-автовладельцев нет, но есть льготы для других категорий граждан, среди которых большинство уже пенсионеры.

Транспортный налог за одну машину мощностью до 200 л. с. в Москве не платят:

- Герои Советского Союза;

- Герои Российской Федерации;

- граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- бывшие несовершеннолетние узники фашистских концлагерей;

- ветераны и инвалиды других боевых действий;

- чернобыльцы и инвалиды вследствие ядерных испытаний.

А вот в Санкт-Петербурге все пенсионеры и предпенсионеры не платят транспортный налог за один автомобиль мощностью до 150 л. с., произведенный на территории РФ или ЕАЭС.

Питерские льготники «в возрасте», в частности, герои СССР и России, ветераны, инвалиды — тоже имеют право не платить налог на одну машину, но с ограничением по мощности.

Таких щедрых регионов, как Санкт-Петербург, немного. Большинство наших субъектов РФ ограничилось тем, что установило для пенсионеров и предпенсионеров:

- либо скидку на уплату налога по автомобилям малой мощности. Например, в Костромской области действует 50%-я скидка;

- либо пониженную налоговую ставку. К примеру, в Тамбовской области это 5 Р вместо 20 Р за каждую л. с. для авто мощностью до 100 «лошадок».

Налог на имущество физических лиц

Это местный налог, но льготы по его уплате установлены на федеральном уровне, в налоговом кодексе.

Действующие пенсионеры и раньше были освобождены от уплаты налога на имущество физлиц, а с 1 января 2019 года освобождение распространили также и на предпенсионеров.

Все пенсионеры и предпенсионеры могут не платить налог на имущество лишь с одного объекта недвижимости каждого вида. Это:

- дом или часть дома;

- квартира или ее часть;

- комната;

- гараж или машино-место;

- хозяйственная постройка площадью до 50 м² на дачном участке;

- творческая мастерская, ателье, студия — если льготник профессионально занимается творческой деятельностью.

Если у пенсионера в собственности один дом, одна квартира и один гараж, то он не будет платить налог ни за один из этих объектов. Но если у него, к примеру, две квартиры, то за одну из них налог платить придется.

В этом случае пенсионер может сам выбрать, по какой из квартир применить льготу. Для этого нужно подать уведомление. Срок — до 31 декабря того года, за который начисляют налог. Уведомление по налогам за 2021 год нужно подать до 31.12.2021. Если сделать это позднее, то выбранная льгота начнет действовать только с 2022 года.

Если пенсионер не подаст уведомление о выборе льготной недвижимости, то ИФНС автоматически предоставит ему льготу по тому объекту, где максимальный налог к уплате.

Земельный налог

По этому местному налогу для пенсионеров и предпенсионеров тоже установлена федеральная льгота, которая действует во всех регионах — так называемые необлагаемые 6 соток. Например, если у пенсионерки есть участок размером в 5 соток, то под земельный налог он вообще не попадает. А если у пенсионера 10 соток земли, то платить он будет только за 4 из них.

Дополнительные льготы по земельному налогу могут быть установлены муниципальными властями.

К примеру, петербургские пенсионеры и предпенсионеры с 1 января 2019 года не платят земельный налог за один участок площадью до 25 соток.

В Балаково Саратовской области у пенсионеров скидка 75% на уплату земельного налога с участков, занятых жилой застройкой, и садовых участков независимо от площади. В столице Хакасии Абакане на такие же участки у пенсионеров и предпенсионеров скидка по налогу 50%, а для граждан от 65 лет — все 100%.

Как пенсионерам получить льготы по налогам

Чтобы получить льготу по по транспортному, земельному налогу или налогу на имущество физлиц, нужно один раз подать заявление. Хотя ФНС утверждает, что если человек заявление не подаст, инспекция сама предоставит ему льготу на основании имеющихся у нее сведений, лучше все же подстраховаться. Заявление можно подать:

- через личный кабинет налогоплательщика на сайте nalog.ru. Зайдите в раздел «Жизненные ситуации» и выберите опцию «Подать заявление на льготу». В графе «Информация о документе, подтверждающем право на льготу» предпенсионеры указывают данные своего паспорта;

- лично в любой налоговой инспекции, захватив с собой паспорт;

- заказным письмом;

- через МФЦ.

Если человек в 2021 году достигнет предпенсионного возраста, то оптимальнее всего ему подать заявление о льготе до 1 мая 2022 года, чтобы налоговики успели учесть эту информацию до того, как начнут рассылку уведомлений на уплату налогов.

В заявлении можно указать данные пенсионного удостоверения как документа, подтверждающего льготу, но необязательно: получив заявление, налоговая сама должна запросить недостающие сведения в ПФР.

Получение налоговых льгот — право, а не обязанность, поэтому можно обратиться в ИФНС в любой момент после достижения предпенсионного возраста. Но если сильно припоздниться, то вернуть переплату за давние периоды не получится. Налог пересчитают лишь за три года. Проверьте налоговые уведомления и информацию в личном кабинете.

Налоговая рассматривает заявление о льготе по личным налогам в течение 30 календарных дней. По результатам рассмотрения она направит либо уведомление о предоставлении налоговой льготы, либо сообщение об отказе от предоставления налоговой льготы.

Что делать, если налоговые уведомления не перестают приходить после оформления льготы

Если пенсионер подал заявление на налоговую льготу и уже получил извещение о том, что ее предоставили, по льготным объектам не должно быть текущих начислений. А за прошлые годы налог должны пересчитать. Если прошел месяц после обращения в ИФНС, а уведомления о назначении льготы нет, значит, что-то пошло не так. Причины могут быть разные: нет ответа на запрос по поводу документов, нарушены сроки для ответа и пересчета, что-то не дошло или не так заполнено.

Для начала всегда стоит написать обычное обращение в налоговую. Обычно инспекторы перезванивают либо присылают ответ с пояснениями, что нужно для пересчета и почему его не сделали.

Освобождение от уплаты налогов и страховых взносов за II квартал 2020 года в связи с Covid-19

Кому положена мера?

Какие налоги спишут?

Налоги на доходы

Налог на прибыль организаций

Авансовый платёж за отчетное полугодие 2020 года*

*Авансовый платеж засчитывается в счет уплаты ЕСХН по итогам 2020 года

Налог, уплачиваемый при УСН

Авансовый платёж за полугодие 2020 года, уменьшенный на сумму авансового платежа за первый квартал

Налог за второй квартал 2020 года

НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики

Авансовый платёж за первое полугодие 2020 года, уменьшенный на сумму платежа за I квартал

Из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2020 года*

*если приобретенный патент включал месяцы, приходящиеся на этот период, то будет произведен пересчет и налоговый орган уведомит об этом налогоплательщика

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги

Освобождение от уплаты предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года:

Налог на имущество организаций

Для всех объектов

Транспортный и земельный налоги

Для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской или уставной деятельности

Налог на имущество физлиц

Для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности

Страховые взносы

На выплаты работникам за апрель, май и июнь 2020 года будет действовать нулевой тариф по страховым взносам на обязательное пенсионное страхование, обязательное медицинское страхование и на страхование на случай временной нетрудоспособности в связи с материнством. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё.

Плательщики, представившие расчеты без применения пониженных тарифов, могут предоставить уточненные расчеты в отношении выплат и иных вознаграждений в пользу работников за апрель, май и июнь 2020 года.

Пострадавшие ИП не освобождаются от страховых взносов за себя, но их сумма снижена. Фиксированный платёж на обязательное пенсионное страхование за 2020 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, в размере одного МРОТ.

Прочие налоги

за апрель, май, июнь 2020 года

за II квартал 2020 года

за апрель, май, июнь 2020 года

за II квартал 2020 года

Если льгота на вас распространяется, не забудьте про НДС, налог на игорный бизнес и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Как проверить, спишут ли вам налоги?

Проверить возможность получения меры поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам поможет специальный сервис ФНС: https://service.nalog.ru/covid4/ - достаточно ввести ИНН организации или индивидуального предпринимателя

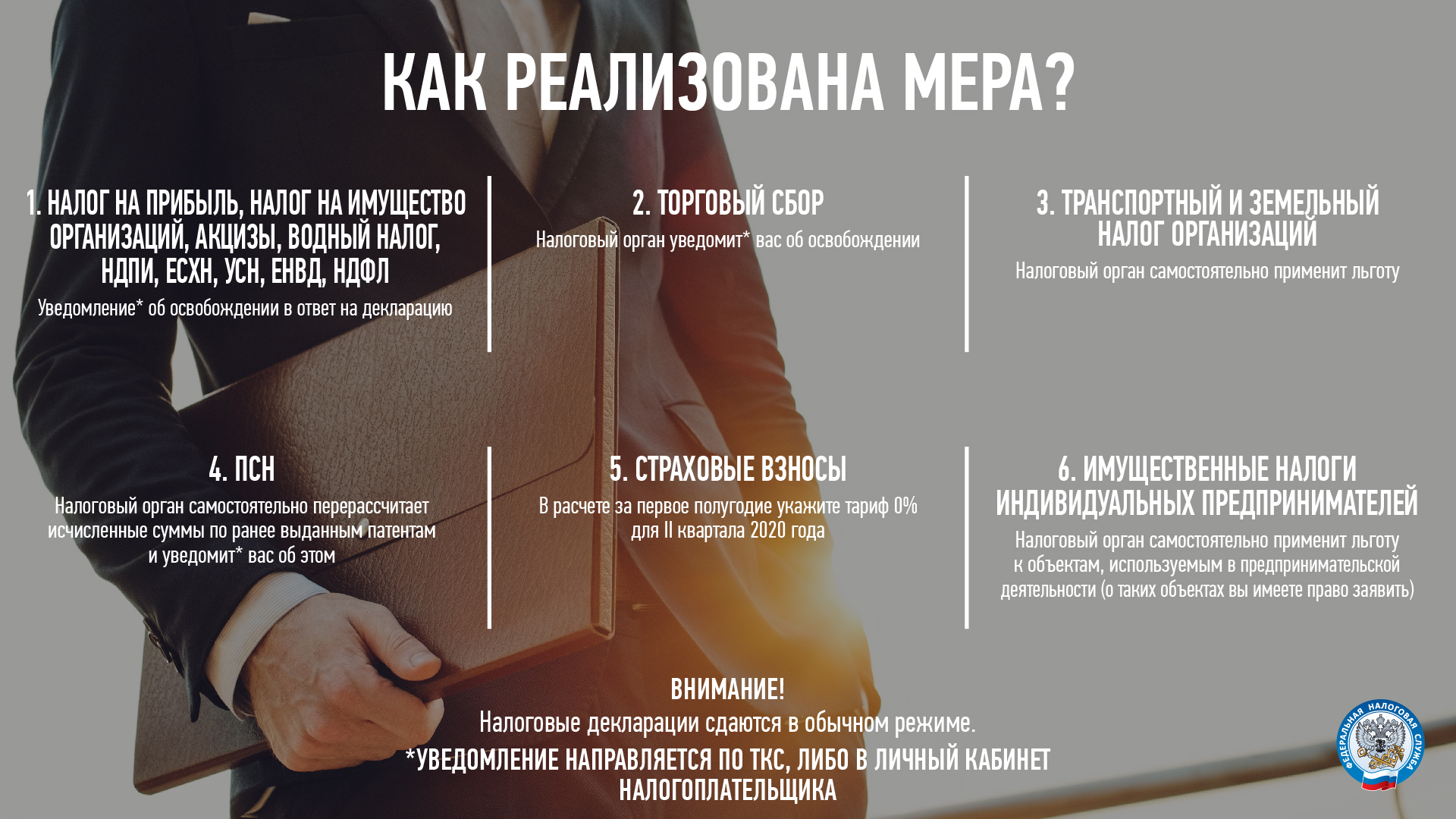

Как списать налоги?

Наиболее часто задаваемые вопросы

Вопрос: Имеет ли значение ОКВЭД, при ведении деятельности по одной из имеющихся систем налогообложения, для права по освобождению от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Включение занятых в наиболее пострадавших отраслях экономической деятельности организаций – субъектов МСП и индивидуальных предпринимателей в перечень лиц, на которых распространяется мера поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, осуществляется по коду основного вида деятельности (ОКВЭД), информация о котором содержится в ЕГРИП либо в ЕГРЮЛ по состоянию на 1 марта 2020 года.

В случае включения плательщика в данный перечень мера поддержки распространяется на все применяемые плательщиком системы налогообложения, вне зависимости от кода вида деятельности по каждой из них.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, возможно ли вернуть/зачесть уже уплаченные налоги (сборы), страховые взносы за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Налогоплательщик, включенный в перечень и осуществивший уплату налогов (сборов), страховых взносов за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, имеет право на возврат/зачет денежных средств в порядке, установленном Налоговым кодексом Российской Федерации.

Кроме того, уплаченные суммы могут быть учтены налоговым органом самостоятельно (без дополнительных заявлений от налогоплательщика) в счёт погашения предстоящих начислений.

Вопрос: Необходимо представлять декларацию (расчёт) за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, в случае включения лица в перечень лиц, освобожденных от исполнения обязанности уплатить налоги, сборы и страховые взносы?

Ответ: Налогоплательщик, включенный в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), не освобожден от представления налоговых деклараций с исчисленными суммами налогов, за исключением случаев, когда на налогоплательщика в соответствии с НК РФ не возложена обязанность по представлению налоговых деклараций за указанный период (например, индивидуальные предприниматели при налогообложении у них имущества всех видов).

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, как мне узнать сумму уменьшения ранее исчисленного патента?

Ответ: Для налогоплательщиков, применяющих патентную систему налогообложения предусмотрено, что налоговым органом самостоятельно при исчислении суммы налога, подлежащего уплате, из количества дней срока, на который выдается патент, исключаются календарные дни, приходящиеся на апрель, май и июнь 2020 года.

В случае если ранее выданный патент включал в себя календарные дни, приходящиеся на этот период, налоговый орган самостоятельно проводит перерасчет исчисленных сумм и направляет налогоплательщику информационное сообщение о пересчете налога, уплачиваемого в связи с применением патентной системы налогообложения.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать имущественные налоги?

Ответ: Освобождение от уплаты имущественных налогов предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года по:

- налогу на имущество организаций – для всех объектов;

- транспортному и земельному налогам – для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской и (или) уставной деятельности;

- налогу на имущество физических лиц – для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности.

Для освобождения налогоплательщиков-организаций в приказ ФНС России от 14.08.2019 № СА-7-21/405@ «Об утверждении формы и формата представления налоговой декларации по налогу на имущество организаций …» и в Классификатор категорий льготируемых налогоплательщиков, предусмотренный приказом ФНС России от 25.06.2019 № ММВ-7-21/324@, будут добавлены новые коды налоговых льгот. Данные коды налоговых льгот, самостоятельно будут применяться налоговым органом при исчислении сумм налога за 2020 год.

В части транспортного и земельного налога освобождение налогоплательщиков-организаций за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года осуществляется налоговым органом самостоятельно.

Для налогоплательщиков-индивидуальных предпринимателей по транспортному налогу, земельному налогу и налогу на имущество физических лиц освобождение от уплаты осуществляется налоговым органом самостоятельно по средствам применения соответствующей льготы, информация о которой будет отражена в налоговых уведомлениях. При этом, в случае отсутствия у налогового органа информации об использовании налогооблагаемого земельного участка и(или) иного объекта недвижимости в предпринимательской деятельности (например, садовый или огородный земельный участок, жилое помещение, гараж и т.п.), налоговая льгота за II квартал 2020 г. будет предоставляться на основании заявления налогоплательщика, оформленного в соответствии с приказом ФНС России от 14.11.2017 № ММВ-7-21/897@ и представленного в любой налоговый орган, а также документов, подтверждающих использование таких объектов (предназначение для использования) в предпринимательской деятельности.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать страховые взносы?

Ответ: Для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2020 года, в пределах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования и свыше установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования установлены следующие пониженные тарифы страховых взносов:

- на обязательное пенсионное страхование - в размере 0,0 процента;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - в размере 0,0 процента;

- на обязательное медицинское страхование - в размере 0,0 процента.

Плательщики, представившие расчет по страховым взносам за отчетный период полугодие 2020 года без применения пониженных тарифов страховых взносов вправе представить уточненный расчет за указанный отчетный период, применив пониженный тариф в размере 0% в отношении сумм страховых взносов, исчисленных за последние три месяца отчетного периода.

При этом, при представлении расчетов по страховым взносам без применения пониженных тарифов, налоговый орган в адрес плательщиков страховых взносов направит по ТКС информационное сообщение о применении пониженных тарифов страховых взносов в размере 0% за апрель, май, июнь 2020 года.

Пострадавшим индивидуальным предпринимателям фиксированный платеж за 2020 год будет снижен на 12 130,00 руб. (размер одного МРОТ) и составит 20 318,00 рублей.

Читайте также: