Основы налогообложения граждан презентация финансовая грамотность 11 класс

Опубликовано: 02.05.2024

презентация на тему: Как использовать налоговые льготы и налоговые вычеты

| Вложение | Размер |

|---|---|

| test_po_teme_kak_ispolzovat_nalogovye_vychety.docx | 13.66 КБ |

| kak_ispolzovat_nalogovye_lgoty_i_nalogovye_vychety.pptx | 1.04 МБ |

Предварительный просмотр:

Тест по теме «Как использовать налоговые льготы и налоговые вычеты?»

Выберите правильные ответы:

- Налоговая льгота- это:

А) право налогоплательщика на частичное или полное освобождение от налога, предусмотренное налоговым законодательством;

Б) величина налога на единицу измерения налоговой базы;

В) обязательный безвозмездный платеж, установленный законодательством и осуществляемый плательщиком в определенном размере и в определённый срок;

Г) нет верного ответа.

2. В каких формах могут предоставляться налоговые льготы гражданам?

А) путем освобождения от налога некоторых объектов налогообложения;

Б) в форме установления не облагаемого налогом минимума объекта налогообложения;

В) в виде возврата или зачёта ранее уплаченного налога;

Г) все ответы верны.

3. Транспортным налогом не облагаются:

А) автомобили, оформленные на детей;

Б) транспортные средства, находящиеся в розыске;

В) транспортные средства иностранного производства;

Г) нет верного ответа.

4. Налоговые вычеты применяются при исчислении подоходного налога:

А) только в отношении доходов, облагаемых по ставке 13%;

Б) в отношении совокупного личного дохода, независимо от применяемых налоговых ставок;

В) ко всему совокупному доходу, превышающему 100 000 руб;

Г) нет верного ответа.

5. Налоговые вычеты по расходам на образование предоставляются:

А) только по расходам на собственное обучение;

Б) по расходам на собственное обучение и обучение детей до 24 лет, получающих образование по очной форме;

В) только по расходам на обучение детей до 24 лет, получающих образование по очной форме;

Г) нет верного ответа.

6. Сумма, на которую уменьшается налоговая база по подоходному налогу, если налогоплательщик продал имущество или купил квартиру, -это

А) стандартный налоговый вычет;

Б) имущественный налоговый вычет;

В) социальный налоговый вычет;

Г) нет верного ответа.

7. Имущественный налоговый вычет можно получить:

А) при покупке автомобиля;

Б) при продаже квартиры;

В) при покупке квартиры;

Г) нет правильного ответа.

8.Куда следует обращаться за предоставлением имущественного налогового вычета?

А) к работодателю;

Б) в налоговую инспекцию;

В) в пенсионный фонд;

Г) в коллекторское агенство.

9. Какие виды налоговых вычетов существуют?

А) стандартные, социальные;

Б) имущественные, профессиональные;

В) государственные и негосударственные;

10. Налогоплательщики, получающие авторские вознаграждения, имеют право на:

А) профессиональный налоговый вычет;

Б) авторский налоговый вычет;

В) стандартный налоговый вычет;

Г) нет правильного ответа.

Предварительный просмотр:

Подписи к слайдам:

Как использовать налоговые льготы и налоговые вычеты?

Грамотный налогоплательщик не только исправно выполняет свои налоговые обязательства, но и пользуется правами на снижение налогооблагаемой базы в случаях, предусмотренных налоговым законодательством. Уменьшить размер своих личных налогов можно, воспользовавшись налоговыми льготами. Налоговая льгота- право налогоплательщика на частичное или полное освобождение от уплаты налогов, предусмотренное законодательством.

Налоговые льготы федеральные региональные местные

Запомните! Уменьшить сумму налога к уплате можно, воспользовавшись налоговыми льготами. • Налоговые льготы дают право на полное или частичное освобождение от уплаты налога. • Узнать, какие льготы установлены для личных налогов, можно в налоговых органах по месту жительства или изучив налоговое законодательство. • Кроме федеральных налоговых льгот, действующих на территории всей страны, региональными и муниципальными органами власти могут устанавливаться льготы, применяемые только на территории данного региона или муниципалитета.

Льготы по налогу на доходы физических лиц В соответствии с налоговым законодательством освобождаются от уплаты подоходного налога следующие виды доходов: – пенсии, стипендии и иные государственные выплаты; – различные компенсационные выплаты; – алименты; – поступления в виде благотворительной помощи; – доходы, получаемые от продажи продукции личного подсобного хозяйства, а также заготовленных для употребления в пищу грибов, ягод, орехов; – доходы от продажи недвижимости, если она была в собственности более трёх лет; – доходы, получаемые в порядке наследования, за исключением вознаграждения за авторские права; – призы, полученные спортсменами на соревнованиях, и другие установленные законом доходы физических лиц.

Запомните! Не все виды личных доходов облагаются налогом. Доходы, не включаемые в налоговую базу по подоходному налогу, определены статьёй 217 Налогового кодекса РФ. •Налог на доходы физических лиц – это федеральный налог, поэтому льготы по данному налогу устанавливаются только на федеральном уровне.

Налоговые льготы по имущественным налогам предусматривают освобождение от уплаты транспортного, земельного налогов и налога на имущество ветеранов и инвалидов Великой Отечественной войны и участников боевых действий, инвалидов I и II групп и других лиц в соответствии с региональным и местным законодательством.

Налоговый вычет- сумма, на которую уменьшается налоговая база по подоходному налогу в определённых законом случаях. Посредством налоговых вычетов можно уменьшить размер взимаемого налога или частично вернуть ранее уплаченные налоги в семейный бюджет Претендовать на налоговые вычеты может гражданин РФ, если получает доходы, облагаемые по ставке 13%. Поэтому те лица, которые не платят подоходный налог (безработные, индивидуальные предприниматели), не могут получить и налоговый вычет.

Налоговые вычеты Стандартные; Социальные; Имущественные; профессиональные Стандартные налоговые вычеты – сумма, на которую уменьшается налоговая база по подоходному налогу, если налогоплательщик относится к определённой категории граждан (инвалид, участник боевых действий и т. д.) или имеет на иждивении детей

Посчитаем?! У Петра Ивановича Иванова двое детей: пятилетняя дочь Лиза и семнадцатилетний сын Илья. Ежемесячная заработная плата Петра Ивановича в 2013 г. – 24 тыс. руб. Налоговый вычет он сможет получать до декабря 2013 г., так как в этом месяце его заработок за год превысит 280 000 руб. Соответственно налоговая экономия от применения стандартного налогового вычета на детей составит 1400 руб. х 2 детей х 13% х 11 месяцев = = 4004 руб., т. е. на эту сумму Пётр Иванович снизит величину уплачиваемого налога на доходы физических лиц.

Социальные налоговые вычеты - сумма , на которую уменьшается налоговая база по подоходному налогу, если налогоплательщик осуществлял расходы на благотворительность, образование, лечение, пенсионное обеспечение.

Таким образом, если гражданин оказал денежную помощь на благотворительные цели благотворительным и другим некоммерческим социально ориентированным организациям, то он может получить социальный налоговый вычет. Сумма вычета зависит от размера расходов на благотворительность, но не может превышать 25% от годового дохода. Расходы, связанные с оплатой обучения, тоже являются основанием для получения социального налогового вычета. Получить налоговый вычет на образование могут: – лица, оплатившие собственное обучение независимо от формы обучения и возраста налогоплательщика, в размере 120 000 рублей ежегодно; – налогоплательщики, оплатившие обучение своего ребёнка (подопечного, брата или сестры), получающего образование по очной форме обучения, до достижения им 24 лет, в размере 50 000 руб. В данном случае вычет предоставляется ежегодно в случаях оплаты обучения в учреждениях, имеющих лицензию на предоставление образовательных услуг.

Посчитаем?! В 2013 году П. И. Иванов поступил в университет для получения второго высшего образования, стоимость обучения – 80 000 руб. в год. Сын Илья (17 лет) поступил в колледж на очную форму обучения со стоимостью обучения 30 000 руб. в год. Сумма вычета за 2013 г. составит 110 000 руб. (80 000 (собственное обучение до 120 000 руб.) + 30 000 (обучение Ильи до 50 000 руб.). Представив налоговую декларацию и подтвердив факт понесённых расходов, П. И. Иванов вернёт 110 000 х 13%=14 300 руб. уплаченного подоходного налога. Для получения вычета необходимо обратиться в налоговую инспекцию по месту жительства, представить налоговую декларацию по форме 3-НДФЛ, заявление на имя начальника инспекции и копии документов, подтверждающих право на получение вычета.

Имущественные налоговые вычеты сумма, на которую уменьшается налоговая база по подоходному налогу, если налогоплательщик продал имущество (жильё, автомобиль), купил или осуществил строительство объекта недвижимости.

Профессиональные налоговые вычеты сумма, на которую уменьшается налоговая база по подоходному налогу по доходам, полученным физическими лицами, от предпринимательской деятельности, по гражданско-правовым договорам, в виде авторского вознаграждения. Данный вычет могут получить : – индивидуальные предприниматели по полученным доходам; – адвокаты и нотариусы, занимающиеся частной практикой, по полученным доходам; – граждане по доходам, полученным на основании гражданско-правового договора; – авторы произведений науки, литературы и искусства, открытий, изобретений в части полученного вознаграждения

Таким образом, экономить на налоговых платежах вполне реально. Знания о налоговых льготах и налоговых вычетах тебе в этом помогут. В результате увеличится размер твоего располагаемого дохода, расширятся возможности для инвестирования, что при правильном обращении с деньгами обеспечит рост твоего финансового благополучия.

По теме: методические разработки, презентации и конспекты

Главная цель образовательной школы воспитание гармоничной личности, а гармоничная личность должна быть всесторонне развитой, т.е. владеть различными знаниями, умениями и навыками, обладать.

Презентация урока "Финансовая грамотность"

Презентация урока финансовой грамотности для учеников 7-8 классов. Можно использовать для проведения внеклассного мероприятия.

Программа факультатива по курсу финансовая грамотность "Основы финансовой грамотности" 7 класс

Целью изучения курса «Финансовая грамотность» являются развитие экономического образа мышления, воспитание ответственности и нравственного поведения в области экономических отношений в сем.

Программа факультатива по курсу финансовая грамотность "Основы финансовой грамотности" 8 класс

От выпускников образовательных учреждений ожидается успешное и достаточно быстрое вхождение в социум, что предполагает принятие ими ценностей и культуры общества, требует способности принимать правоме.

Программа факультатива по курсу финансовая грамотность "Основы финансовой грамотности" 9 класс

Целью изучения курса «Финансовая грамотность» являются развитие экономического образа мышления, воспитание ответственности и нравственного поведения в области экономических отношений в сем.

Педагогическая мастерская «Учим финансовой грамотности: различные виды заданий по финансовой грамотности и возможность их использования в рамках изучения отдельных учебных предметов»

Финансовая грамотность – знание и понимание финансовых понятий и финансовых рисков, навыки, мотивация и уверенность, необходимые для принятия эффективных решений в разнообразных финансовых ситуа.

Презентация по финансовой грамотности (классный час)

Описание презентации по отдельным слайдам:

Что такое налоги и почему их надо платить

Что такое налог? Налог - Устанавливаемый государством обязательный сбор, взимаемый с граждан и предприятий. (Подоходный налог). Толковый словарь Кузнецова

Понятие налога Статья 57 Конституции Каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Исторические факты Допетровская эпоха (IX—XVII вв.) гостиная пошлина – за право иметь склады; торговая пошлина – за право устраивать рынки; мыт – за провоз товаров через горные заставы; пошлины «вес» и «мера» - за взвешивание и измерение товаров судебная пошлина «вира» взималась за убийство; продажа - штраф за прочие преступления дань — прямой налог (подать), собираемый с населения «дым», определявшийся количеством печей и труб в каждом домохозяйстве (рало или плуг) урок — фиксированный размер дани или, возможно, каких-либо работ, которые должны были быть выполнены к определённому сроку. корм - взносы на содержание монгольских послов. выход («царева дань»), - основной налог после татаро-монгольского нашествия для отправки в Орду. Сумма “выхода” зависела от договоренности Великих князей с ханами. В 1480 году уплата выхода была прекращена Иваном III.

Эволюция развития налогов и налогообложения в России при Петре1 Военные налоги: деньги драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей. Вводятся прибыльщики — чиновники, которые должны «сидеть и чинить государю прибыли», придумывать новые виды податей. По инициативе прибыльщиков были введены: подушная подать; гербовый сбор; налоги с постоялых дворов; налоги с пеней; налоги с плавных судов; налоги с арбузов; налоги с орехов; налоги с продажи съестного; налоги с найма домов; ледокольный налог и др. подушной податью. Введены новые виды налогообложения — горная подать, гербовые сборы, знаменитый налог на бороды и др.

Эволюция развития налогов и налогообложения в России (XYIII - XIX в) С XYIII в: - подушные подати - добровольное пожертвование средств во имя общественного блага. - гильдейский сбор - налогообложении купечества, процентный сбор с объявленного капитала - оброк - плата крестьян за пользование землей В XIX в. введены: налогообложение земли, подушная подать, оброк, гильдейскую подать, на строительство дорог, на устройство водных сообщений и др., промысловый налог (с прибыли), обложение наследств и дарений; денежных капиталов; подомовый (квартирный) налог, а также земские (местные) сборы с земли, фабрик, заводов, торговых заведений, питейный и таможенный сборы Акцизы: в 1862 г. введен акциз на соль; с 1 января 1863 г. винные откупа заменены акцизными сборами со спиртных напитков (винным акцизом).; акциз на дрожжи (введен в 1866 г.); акциз на керосин (введен в 1872 г.); акциз на табак, сахар, чай

История развития налогов и налогообложения в СССР 1. Налоги Советской России в эпоху «военного коммунизма» принудительные денежные или натуральные поборы «вплоть до расстрела». 2. Новая экономическая политика (НЭП) с 1921 г. замена продразверстки продналогом и возрождение налоговой системы, снова взимались: промысловый налог; подворный налог; военный налог; квартирный налог; налог с наследств и дарений; акцизы; пошлины; гербовый сбор, а также введены новые налоги: единый натуральный; сельскохозяйственный; подоходно-поимущественный; налог на сверхприбыль; сбор на нужды жилищного и культурно-бытового строительства. 3. Налоговая реформа 1930—1932 гг. - полностью упразднена система акцизов, вся прибыль промышленных и торговых предприятий, изымалась в доход государства.

История развития налогов и налогообложения в СССР 4. Изменения в налоговом законодательстве СССР в 1941—1965 гг.В связи с дополнительными потребностями бюджета указами Президиума Верховного Совета СССР от 21 ноября 1941 г. и 8 июля 1944 г. введены: налог на холостяков, одиноких и малосемейных граждан СССР; военный налог; сбор с владельцев скота. Впоследствии внесены существенные изменения в части подоходного и поимущественного налогообложения физических лиц; сельскохозяйственного налога; единой государственной пошлины; сбора на нужды жилищного и культурно-бытового строительства; налога с доходов от демонстрации кинофильмов и др. Предприятия и организации стали уплачивать налог с оборота. 5. Реформы налоговой системы в СССР в 1985—1991 гг. - 1987 г. устанавливалась плата за патент на право заниматься индивидуальной трудовой деятельностью (государственная пошлина). Формировалась правовая база для введения системы налогов для индивидуальных предпринимателей, а также для кооперативов и предприятий с участием иностранных организаций 1990 г. Закон «О налогах с предприятий, объединений и организаций». Установлены следующие общесоюзные налоги: налог на прибыль; налог с оборота; налог на экспорт и импорт. 1991 г. Введен налог с продаж в виде надбавки к цене товара

История развития налогов и налогообложения в СССР 6. Становление налоговой системы современной России. В октябре 1991 г. установлены земельный налог и налоги, зачисляемые в дорожные фонды. 6—7 декабря 1991 г. приняты законы о налоге на добавленную стоимость, об акцизах, о подоходном налоге с физических лиц и др. 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации». Все новые налоги вводились в действие с 1 января 1992 г. 1992 г. создано Главное управление налоговых расследований при Госналогслужбе РСФСР, преобразованное через год в Федеральную службу налоговой полиции России. Ликвидирована в июне 2003 г. , а ее функции переданы созданному в структуре Министерства внутренних дел Российской Федерации Главному управлению по расследованию экономических и налоговых преступлений. 1998 г. принята первая часть Налогового кодекса РФ, С 2000 г. — принимаются отдельные главы второй части НК РФ. В марте 2004 г. упразднено Министерство Российской Федерации по налогам и сборам. Функции по общей выработке стратегии развития государственной политики и ведомственному нормотворчеству в налоговой сфере были переданы Министерству финансов Российской Федерации. Функции по надзору и контролю в сфере налогообложения закреплены за вновь созданной Федеральной налоговой службой, деятельность которой курирует Минфин России.

Класс: 11

Цели урока:

- Познакомить учащихся с понятиями: налоги, налогоплательщик; видами налогов.

- Прививать уважение к законодательству России, воспитывать в учащихся чувство необходимости уплаты налогов и гражданской ответственности

План урока:

- Что такое налоги и почему их нужно платить?

- Основы налогообложения граждан.

- Налоговые вычеты или как вернуть налоги в семейный бюджет.

- Решение задач

- Учебник В.И.Липсиц «Экономика»

Ожидаемые результаты.

Личностными результатами, формируемыми при изучении темы урока, являются:

- мотивированность и направленность на активное и созидательное участие в будущем в общественной и государственной жизни и важности уплаты налогов;

- заинтересованность не только в личном успехе, но и в развитии различных сторон жизни общества, в благополучии и процветании своей страны;

- ценностные ориентиры - это осознание своей ответственности за судьбу страны через уплату налогов.

Метапредметные результаты изучения темы проявляются:

- в умении сознательно организовывать свою познавательную деятельность (от постановки цели до получения и оценки результата);

- в умении объяснять явления и процессы социальной действительности с научных позиций;

- в способности анализировать реальные социальные ситуации, выбирать адекватные способы деятельности и модели поведения в рамках реализуемых основных социальных ролей, свойственных подросткам;

- в овладении различными видами публичных выступлений (высказывания, монолог, дискуссия) и следовании этическим нормам и правилам ведения диалога;

Предметными результатами изучения темы проявляются в:

- знание научных понятий по теме «Налоги».

- умения рассчитывать НДФЛ

- умения находить нужную информацию по теме «Налоги» в различных источниках;

- адекватно её воспринимать, применяя основные термины и понятия; преобразовывать в соответствии с решаемой задачей (анализировать, обобщать, систематизировать, конкретизировать имеющиеся данные, соотносить их с собственными знаниями);

- давать оценку взглядам, подходам, событиям, процессам с позиций, одобряемых в современном российском обществе социальных ценностей;

- понимание побудительной роли и мотивов уплаты налогов в деятельности человека;

- знание основных нравственных и правовых понятий, норм и правил, понимание роли налогов как решающий регулятор общественной жизни, умение применять эти нормы и правила

- к анализу и оценке реальных социальных ситуаций, установка

- на необходимость руководствоваться этими нормами и правилами в собственной повседневной жизни;

Технологическая карта урока

№ этапа

Название этапа

Деятельность учителя

Деятельность

учащегося

Введение в тему урока.

Организация групповой работы. Мозговой штурм.

Цитаты выдающихся людей по теме.

Налоги для государства – то же, что паруса для корабля. Они служат тому, чтобы скорее ввести его в гавань, а не тому, чтобы завалить его своим бременем или держать всегда в открытом море и чтоб, наконец, потопить его. (Екатерина II Великая)

Налог — это дозволенная форма грабежа. (Фома Аквинский)

Государство прекращает войну всех против всех, и налоги являются ценой, которой покупается общественный мир. (Томас Гоббс)

Безопасность и собственность могут существовать лишь в таком государстве, где налоговая шкала не меняется каждый год. (Наполеон 1 Бонапарт)

Объяснить смысл высказывания каждой группой.

Что такое налоги и почему их нужно платить?

1. Вспомнить и дать каждой группой определение понятия, что такое налог.

2. Предлагает нарисовать кластеры;

2.1. Зачемнужны налоги

2.2. Функции налогов

2.3. Виды налогов

1. Представитель

группы дает определение понятие

2. Работа по темам кластеров

Учебник. Параграф 29.

3. Проверяют правильность составления кластера

Основы налогообложения граждан.

13%: для любых доходов физических лиц, за исключением тех, для которых установлены специальные ставки налога на доход физических лиц (НДФЛ) – 13, 15%, 30%, 35%.

35% облагаются:

- от стоимости выигрышей и призов, в части превышающей 4 000 рублей;

- доходы от процентов по вкладам в банках, в части превышения суммы, рассчитанной, исходя из действующей ставки рефинансирования ЦБ РФ+5 п.п.;

- суммы экономии физических лиц на процентах при получении налогоплательщиками заемных (кредитных) средств, в части превышения суммы процентов, исчисленной исходя из 2/3 действующей ставки рефинансирования ЦБ.

- При получении заемных средств в валюте превышение суммы процентов, исчисленной исходя из условий договора.

30% облагаются: доходы, получаемые физическими лицами, не являющимися налоговыми резидентами РФ

15% действует в отношении: доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, в виде дивидендов от долевого участия в деятельности российских организаций.

13% облагаются: доходы физических лиц от долевого участия в деятельности организаций, полученных в виде дивидендов, физическими лицами, являющимися налоговыми резидентами РФ; доходы физических лиц в виде процентов по облигациям с ипотечным покрытием

Не подлежат обложению налогом на доход физических лиц (НДФЛ) следующие виды дохода:

Конспект с использованием материалов учебника.

Решение задач по теме урока и тестовых заданий для подготовки к ЕГЭ

Карточки с заданиями

Параграф 29 стр. 210-218. Выписать терминологию к параграфу.

В Интернете прочитать статьи налогового кодекса: 21, 25, 32, 217, 218.

Тестовые задания для подготовки к ЕГЭ

1. К числу прямых налогов, уплачиваемых гражданами РФ, относится

1) налог с продаж

2) подоходный

3) акцизный сбор

4) таможенная пошлина

2. Верны ли следующие суждения о назначении налоговой политики?

А) Назначением налоговой политики государства является перераспределение доходов от богатых к бедным с целью стабилизации общественных отношений.

Б) Назначением налоговой политики государства является обеспечение государственных расходов.

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

3. Какой вид налога является прогрессивным?

1) ставка налога не зависит от дохода

2) ставка устанавливается в одинаковом процентном отношении к объекту обложения

3) средняя ставка налога повышается по мере роста дохода

4) ставка налога уменьшается по мере роста дохода

4. Как называется налог, связанный с ввозом товара из-за границы?

1) налог на доход предприятий

2) налог на имущество

3) НДС

4) акциз

5) таможенные пошлины.

5. Верны ли следующие суждения о налогах?

А. С ростом налогооблагаемой базы налоговые поступления в бюджет, как правило, сокращаются.

Б. Снижение налогов на прибыль способствует созданию новых рабочих мест.

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

6. Какого налога не существует?

1) на имущество

2) на доход

3) на образование

4) на автомобили

7. Верны ли следующие суждения о налогах?

А. Косвенные налоги отличаются от прямых тем, что их уплата является добровольной.

Б. Снижение налогов на малый и средний бизнес способствует росту экономики.

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

8. Государство утвердило новые, более высокие тарифы на ввоз в страну иностранных машин. Какую функцию государства в экономике можно проиллюстрировать данным примером?

1) борьба с монополистическими объединениями

2) выстраивание системы социального партнерства

3) производство и обеспечение общественных благ

4) защита отечественного производителя от иностранной конкуренции

9. Отмена таможенной пошлины на импортируемый товар приведет:

1) к снижению внутренней цены данного товара

2) к увеличению потребления этого товара

3) к снижению производства данного товара внутри страны

4) к потерям бюджета

5) все предыдущие ответы верны

10. Кирилл, Никита и Даня заработали за год соответственно 1 млн., 2 млн., 3 млн. рублей, а налогов заплатили 130 тыс., 260 тыс., 390 тыс. рублей. Какой вид ставки у данного налога?

1) твердый

2) пропорциональный

3) прогрессивный

4) регрессивный

11. Кирилл, Никита и Даня заработали за год соответственно 1 млн., 2 млн., 3 млн. рублей, а налогов заплатили 130 тыс., 360 тыс., 590 тыс. рублей. Какой вид ставки у данного налога?

1) твердый

2) пропорциональный

3) прогрессивный

4) регрессивный

12. Кирилл, Никита и Даня заработали за год соответственно 1 млн., 2 млн., 3 млн. рублей, а налогов заплатили 130 тыс., 130 тыс., 130 тыс. рублей. Какой вид ставки у данного налога?

1) твердый

2) пропорциональный

3) прогрессивный

4) регрессивный

13. Какой вид факторного дохода предпринимательской деятельности?

1) прибыль

2) заработная плата

3) рента

4) дивиденд

14. Рома накануне своего дня рождения пришел в магазин и узнал, что его любимый объектив стоит от 195 до 237 тыс. рублей. Какая функция денег проявляется в данном факте?

1) единица измерения

2) средство обращения

3) средство межгосударственных расчетов

4) средство накопления

15.Товар подорожал на 25%, а потом еще на 40%. На сколько процентов подорожал товар?

16. Налог на прибыль составляет 13%. Глебу на карточку перевели 41 760 рублей. Найдите зарплату Глеба до уплаты налога.

Код для использования на сайте:

Скопируйте этот код и вставьте себе на сайт

Для скачивания поделитесь материалом в соцсетях

После того как вы поделитесь материалом внизу появится ссылка для скачивания.

Подписи к слайдам:

Налог- обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований

ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЛОГА

Субъект налога – это лицо, обязанное платить налог. Налоговый кодекс именует субъекта налога( юридическое или физическое лицо) налогоплательщиком.

ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЛОГА

Объект налога- доход или имущество, подлежащее налогообложению .

ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЛОГА

Источник налога- это доход налогоплательщика (заработная плата, прибыль, процент), из которого оплачивается налог.

ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЛОГА

Ставка налога- величина налога на единицу обложения.

финансирование государственных расходов, пополнение бюджета;

поднимая или снижая налоги, государство либо способствует его развитию, либо сдерживает темпы экономического развития;

через налоги перераспределяются доходы населения и поддерживаются неимущие слои населения;

учёт доходов граждан, предприятий и организаций

сдерживание потребления вредных для здоровья продуктов путём установления на них повышенных налогов;

стимулирование развития научно-технического прогресса, увеличения числа рабочих мест, капитальных вложений в расширение производства путём применения льготного налогообложения

Пропорциональный налог

Ставка налога остается неизменной независимо от суммы получаемых доходов

Регрессивный

Ставка налога снижается по мере роста получаемых доходов. Люди с меньшими доходами платят их большую часть в виде налогов.

Прогрессивный налог

Ставка налога повышается по мере роста получаемых доходов. Люди с большими доходами платят их большую часть в виде налогов.

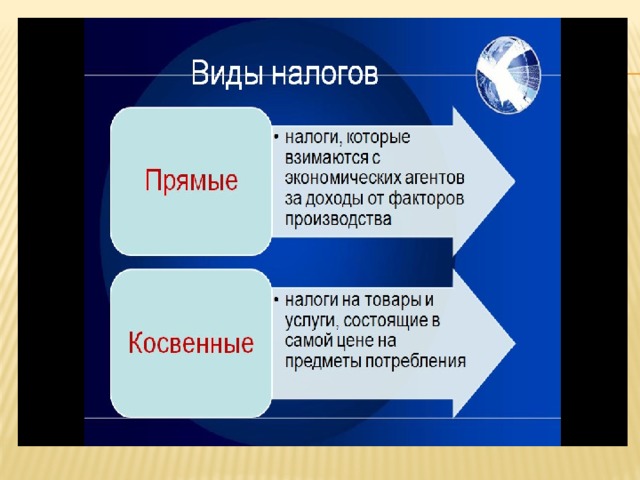

ПРЯМЫЕ И КОВЕННЫЕ НАЛОГИ

По виду объектов налогообложения и способа взимания: прямые (подоходный налог, налог на прибыль хозяйственных организаций, налог на наследование или дарение, земельный налог, налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, лесной налог, водный налог, налог на имущество организаций и т. п.);

косвенные налоги устанавливаются в виде надбавок к цене товаров и услуг и являются налогами на потребителей ( акцизные, налог с продаж, налог на экспорт, частично налог на добавленную стоимость, таможенные пошлины)

ПРЯМЫЕ И КОСВЕННЫЕ НАЛОГИ

Таможенные пошлины – косвенные налоги, взимаемые при ввозе, вывозе и провозе товаров через территорию данного государства.

ПРЯМЫЕ И КОВЕННЫЕ НАЛОГИ

Акциз– косвенный налог, которым облагается продукция, реализуемая внутри страны.

Подакцизные товары в РФ:

спиртосодержащая и алкогольная продукция;

автомобильный бензин, дизельное топливо;

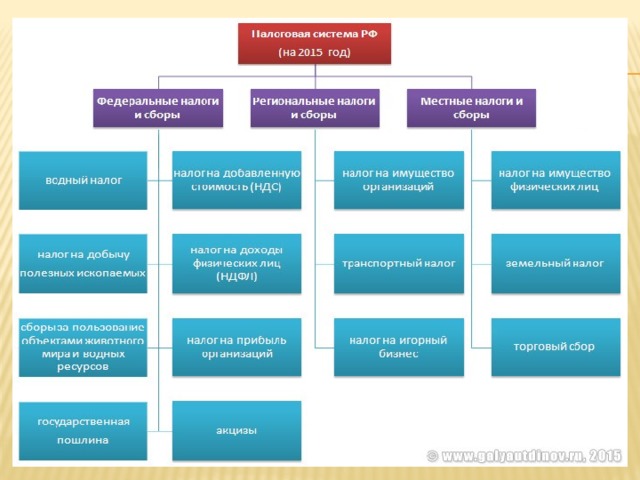

По уровням взимания налогов можно выделить: 1) федеральные 2) региональные 3) местные

ФЕДЕРАЛЬНЫЕ, РЕГИОНАЛЬНЫЕ И МЕСТНЫЕ НАЛОГИ

Федеральные налоги и сборы — налоги и сборы, устанавливаемые Налоговым кодексом Российской Федерации и обязательные к уплате на всей территории Российской Федерации

Налог на добавленную стоимость

Налог на доходы физических лиц

Налог на прибыль организаций

Налог на добычу полезных ископаемых

Водный налог

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

Государственная пошлина

Региональные налоги – обязательные платежи в бюджет соответствующих субъектов РФ, устанавливаемые законами субъектов Российской Федерации в соответствии с Налоговым кодексом и обязательные к уплате на территории всех регионов соответствующих субъектов РФ.

Транспортный налог,

налог на имущество организаций,

налог на игорный бизнес

лесной налог,

плата за воду и пр.

земельный налог.

курортный налог,

налог на рекламу,

налог на содержание жилого фонда и др.

Местные налоги — налоги и сборы, ставки которых устанавливаются представительными органами государственной власти, а налоговые суммы поступают в доходы местных органов государственной власти и расходуются ими

налоги должны быть равными для каждого уровня дохода;

определённость и точность налогов

размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны;

неизбежность осуществления платежа.

Размер налогов и порядок их взимания должны быть утверждены законодательно

Охват налогами всех экономических субъектов, получающих доходы, независимо от организационно-правовой формы

Экономичность и эффективность

тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений

НАЛОГОВАЯ СИСТЕМА РОССИИ

Налоговая система — совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке с плательщиков - юридических и физических лиц на территории страны

Презентация по теме "Налоговая система" направлена на расширение знаний обучающихся по учебной дисциплине Финансовая грамотность

Просмотр содержимого документа

«Презентация по теме "Налоговая система"»

Тема: Налоговая система

- 1.Понятие налоговой системы, основные понятия.

- 2. Ставки налогов.

- 3.Виды налогообложения.

- 4. Кривая Лафера.

- 5. Влияние ставки налога на предложение труда, капитала и сбережения.

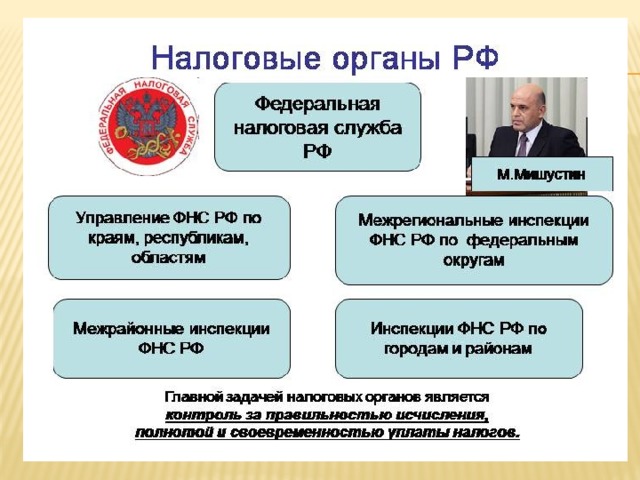

1.Понятие налоговой системы.

- Налог – это обязательный платёж, взимаемый органами государственной власти с организаций и физических лиц в целях финансового обеспечения деятельности государства.

- Объект налогообложения – причина, по которой вы платите налог: доход, прибыль, владение имуществом и т.д.

- Налоговая система — совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке с плательщиков - юридических и физических лиц на территории страны.

- Порядок и условия уплаты плательщиками налогов и сборов определяются Налоговым Кодексом РФ (далее НК РФ) и рядом федеральных законов.

- В России действует трехуровневая налоговая система, включающая федеральные, региональные и местные налоги и сборы.

- * Также в НК РФ определенны специальные налоговые режимы (такие как, УСН). Они предусматривают особые условия и порядок уплаты налогов, а также полное освобождение от необходимости уплаты отдельных их разновидностей.

ЭТО ИНТЕРЕСНО:

- Специальные налоговые режимы в РФ на 2015 год (п.2 ст. 18 НК РФ):

- упрощенная система налогообложения (УСН);

- единый сельскохозяйственный налог;

- единый налог на вмененный доход;

- патентная система налогообложения;

- система налогообложения при выполнении соглашений о разделе продукции.

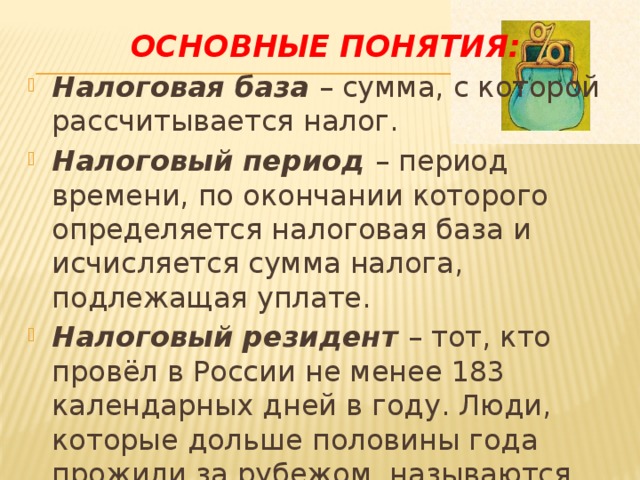

ОСНОВНЫЕ ПОНЯТИЯ:

- Налоговая база – сумма, с которой рассчитывается налог.

- Налоговый период – период времени, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

- Налоговый резидент – тот, кто провёл в России не менее 183 календарных дней в году. Люди, которые дольше половины года прожили за рубежом, называются нерезидентами.

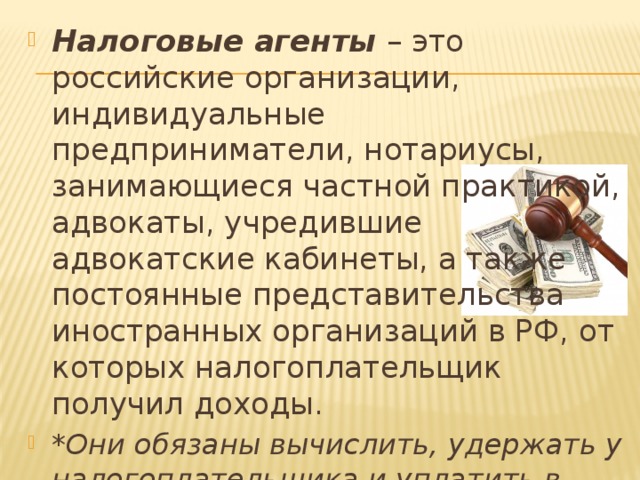

- Налоговые агенты – это российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также постоянные представительства иностранных организаций в РФ, от которых налогоплательщик получил доходы.

- * Они обязаны вычислить, удержать у налогоплательщика и уплатить в госбюджет сумму НДФЛ.

- Если вы - наёмный работник, вам не стоит беспокоиться о заполнении налоговой декларации и уплате каких – либо сумм с вашей заработной платы. Это сделает за вас работодатель.

- Самостоятельно налоговую декларацию подают за себя индивидуальные предприниматели и лица, занимающиеся частной практикой (например, нотариусы или репетиторы).

- Налог на доходы физических лиц (НДФЛ) .

Его налоговая база – величина полученного дохода. Налогоплательщик имеет право на налоговый вычет. Налоговый период – один год. Ставка в РФ 13 %. Облагаемые доходы:

- Зарплата налоговых резидентов;Вознаграждения нал. рез. за профессиональные услуги;Инвестиционный доход от операций с ценными бумагами;доход от перепродажи недвижимости, автомобилей и прочего имущества, которым вы владели менее 3 лет;доход от продажи имущества, полученного в наследство, если вы им владели менее 3 лет;Доход от сдачи имущества в аренду.

- Зарплата налоговых резидентов;

- Вознаграждения нал. рез. за профессиональные услуги;

- Инвестиционный доход от операций с ценными бумагами;

- доход от перепродажи недвижимости, автомобилей и прочего имущества, которым вы владели менее 3 лет;

- доход от продажи имущества, полученного в наследство, если вы им владели менее 3 лет;

- Доход от сдачи имущества в аренду.

ВОПРОСЫ ДЛЯ РАЗМЫШЛЕНИЯ:

- Стоит ли России в ближайшее время переходить на прогрессивное налогообложение?

- Какие проблемы могут возникнуть?

- Какие проблемы переход позволит решить?

О Каком виде налога советского периода идет речь? ( Подсказка на картинке)

Читайте также: