Оценка риска налоговой проверки в 1с

Опубликовано: 02.05.2024

Разбираем 12 критериев риска налоговых проверок. Показываем, как провести анализ критериев в программе «1С:Бухгалтерия 8», ред. 3.0.

Согласно пп. 2 п. 1 ст. 32 НК РФ налоговые органы обязаны следить за соблюдением налогоплательщиком законодательства о налогах и сборах. Формой такого контроля является выездная налоговая проверка в отношении налогоплательщика, право на проведение которой закреплено в пп. 2 п. 1 ст. 31 НК РФ.

Основным документом для проведения выездных налоговых проверок служит Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ (в ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок».

При планировании выездных проверок налоговики руководствуются значениями общедоступных критериев, которые автоматически отображаются у них в программе. Всего критериев 12. Налогоплательщик, соответствующий таким критериям риска, с большой долей вероятности будет включен в план выездных налоговых проверок.

Чтобы не привлекать к своей компании повышенное внимание налоговых органов, бухгалтеру или руководителю целесообразно самостоятельно контролировать данные критерии.

Не хотите читать? Смотрите видео на 15 минут.

На вебинаре Ольга Славнина, ведущий специалист линии консультаций, рассказала, как самостоятельно оценить риск налоговой проверки по 12 критериям.

12 критериев оценки налоговых рисков

Критерий № 1 . Налоговая нагрузка у налогоплательщика является более низкой, чем средний уровень налоговой нагрузки по хозяйствующим субъектам в выбранной отрасли (в выбранном виде экономической деятельности).

Расчет налоговой нагрузки, начиная с 2006 года, по основным видам экономической деятельности, изложен в приложении N 3 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@.

Налоговая нагрузка вычисляется как соотношение суммы уплаченных налогов (по данным отчетности налоговых органов) и оборота (выручки) организаций (по данным Росстата).

Критерий № 2 . В течение 2-х и более лет организация в своей бухгалтерской и налоговой отчетности отражает убыток.

Критерий № 3. Доля вычетов по налогу на добавленную стоимость превышает или равна 89% за период 12 месяцев. Критерий важен для организаций, применяющих общую систему налогообложения (ОСН).

В целом для Российской Федерации на конец 2019 года обновленные показатели на текущую дату представлены в таблице:

Рис. 1 (нажмите, чтобы увеличить)

Актуальные данные для Свердловской области:

Рис. 2 (нажмите, чтобы увеличить)

Критерий № 4. Рост расходов опережает рост доходов. Критерий важен для организаций, применяющих общую систему налогообложения (ОСН) .

Критерий №5. Заработная плата работника выбранной организации ниже, чем ее средний уровень по аналогичному виду деятельности в регионе.

Критерий № 6. Неоднократное (более 1 раза) приближение к крайнему значению таких показателей, как выручка, численность сотрудников, остаточная стоимость ОС, которые дают право применять специальный режим (УСН). Во внимание берется приближение на 5 % и менее.

Критерий № 7. Предприниматель за год в книге учета доходов и расходов отражает суммы расходов, максимально приближенные к сумме доходов.

Критерий №8. Построение бизнеса на базе заключения хозяйственных договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели).

Критерий №9. Игнорирование требований налоговых органов: непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности, и/или непредставление налоговому органу запрашиваемых документов и т. д.

Критерий №10. Многократное снятие с учета в одном налоговом органе и постановка на учет в других налоговых органах налогоплательщиком в связи с изменением места нахождения (частое перемещение между налоговыми органами).

Критерий №11. Уровень рентабельности продаж и активов (по данным бухгалтерской отчетности) отличается более чем на 10 % от уровня рентабельности продаж и активов аналогичных предприятий той же сферы деятельности (по данным статистики).

Критерий №12. Ведение финансово-хозяйственной деятельности с повышенным налоговым риском.

При оценке налоговых рисков, которые могут быть связаны с взаимоотношениями с некоторыми контрагентами, налогоплательщику рекомендуется обратить внимание на следующие моменты:

отсутствие прямых личных контактов руководства (уполномоченных должностных лиц) компании-поставщика и руководства компании (уполномоченных должностных лиц);

отсутствие информации о фактическом адресе нахождения контрагента, а также о нахождении складских и/или производственных и/или торговых площадей;

отсутствие информации о контрагенте в открытых источниках (нет рекламы в СМИ, нет рекомендаций партнеров или других лиц, нет сайта контрагента и т.п.);

отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ.

Наличие данных признаков свидетельствует о высокой степени риска квалификации подобного контрагента налоговыми органами как проблемного или «однодневки», а сделки, совершенные с таким контрагентом, сомнительными.

Оценка рисков в программе 1С

В программе «1С:Бухгалтерия 8», ред. 3.0 вы можете самостоятельно проанализировать и оценить вероятность налоговой проверки. Программа берет усредненные данные по 12 показателям в вашей отрасли (например, средняя з/п) и сравнивает их с аналогичными показателями вашей компаниями.

Для этих целей предназначен отчет «Оценка риска налоговой проверки», который расположен на закладке «Отчеты». С помощью отчета проводится анализ по двенадцати критериям, приведенным в «Концепции системы планирования выездных налоговых проверок».

Проверка на соответствие этим критериям осуществляется по данным, которые содержатся в базе и по данным созданной ранее регламентированной отчетности в информационной базе. Отчет можно сформировать за 1-й квартал, полугодие, 9 месяцев, год.

Найти отчет можно в меню Отчеты — Анализ учета — Оценка риска налоговой проверки.

Рис. 3 (нажмите, чтобы увеличить)

Выберем период для оценки риска проверки, организацию (если в информационной базе ведется учет по нескольким организациям) и нажмем кнопку «Выполнить проверку».

Для получения подробной информации по каждому пункту, раскроем его по знаку «плюс».

Отчет можно распечатать по кнопке «Печать».

Рис. 4 (нажмите, чтобы увеличить)

Проблемные критерии помечены красными восклицательными знаками. Например, для нашей организации это третий критерий – есть значительные вычеты по НДС:

Рис. 5 (нажмите, чтобы увеличить)

Развернув пункт, мы видим, что превышена безопасная доля вычета НДС (89%), значит, есть основание для дополнительной проверки. Также в данном примере возникли вопросы по критерию №11 – рентабельность ниже предельной по отрасли:

Рис. 6 (нажмите, чтобы увеличить)

А вот с зарплатой (критерий №5) все в порядке:

Рис. 7 (нажмите, чтобы увеличить)

Часть критериев проанализировать по данным программы бывает невозможно – в таком случае они помечены оранжевыми кружками с вопросительными знаками и содержат пояснение.

Рис. 8 (нажмите, чтобы увеличить)

Если вы еще не работали с этим отчетом, рекомендуем с ним познакомиться и проанализировать показатели вашей организации. Данные для анализа будут учитываться по итогам ранее созданной отчетности. Обращаем внимание, что данная оценка является приблизительной и не является гарантом исключения проверок.

«Успешной работы в программах 1С.

Пусть налоговые проверки обходят вас стороной! »

Славнина Ольга, ведущий специалист линии консультаций

ООО «Центр сопровождения», автор статьи.

Периодически изучая многочисленные профильные форумы, не перестаю удивляться, как же много у нас критикуют программы 1С. Больше, чем 1С, в нашей стране достается, наверное, только Чубайсу.

По-моему, весьма напрасно. Разделяя в целом конструктивную критику, не могу не отметить, что 1С — мощнейший инструмент и полноценный помощник в работе бухгалтера. Многие, видимо, совсем забыли, каково это — вести учет в «амбарных книгах». Да и целое поколение уже выросло бухгалтеров, которое их и в глаза-то никогда не видело, как и бухгалтерские счеты.

Совсем недавно общался со своим клиентом — руководителем немаленького производственного предприятия, и зашел разговор о печальном, то бишь о налогах. Вопрос о размере текущей налоговой нагрузки поставил моего собеседника в тупик. Были немедленно вызваны финансовый директор и главный бухгалтер для выяснения ситуации, и каково же было мое удивление, когда умные и безусловно опытные дамы тоже не смогли ответить на данный вопрос, смущенно что-то формулируя о сложности вычисления данного показателя.

Через пару минут настала уже их очередь удивляться, когда я показал им, как можно рассчитать параметры для налогового самоконтроля в 1С буквально за 1 минуту, да еще и за любой период.

Оставляю за рамками данной статьи размышления на тему об очевидной необходимости управления налоговыми рисками на предприятиях такого размера, а лучше поделюсь информацией о способе самоконтроля налоговых параметров в 1С — вдруг это не единственные наши коллеги, которые не знают об этих возможностях и считают все вручную или не считают вовсе.

Не буду подробно описывать, что такое налоговая нагрузка, формулы ее расчета, способы проверки на соответствие рекомендуемым налоговиками параметрам и важности контроля этого показателя. Об этом написано немало толковых статей моими замечательными коллегами, в том числе на просторах «Клерка» (например, здесь), перейду сразу к этой опции в 1С:Бухгалтерии.

Разработчик уже предусмотрел специальный функционал: расчет налоговой нагрузки и других параметров налогового контроля есть в любой типовой бухгалтерской конфигурации платформы 8.3.

Находится он в разделе «Руководителю» в отчете «Монитор налогов и отчетности».

Сам отчет содержит три раздела, но непосредственно расчеты налоговых параметров для самоконтроля находятся в разделе «Оценка риска налоговой проверки»

Выбираем интересующий нас отчетный период и жмем на кнопку «Выполнить проверку». Через считанные секунды подробный анализ нашей налоговой ситуации глазами налоговой готов!

Как видно из скриншота, программа рассчитывает и оценивает до 12 критериев.

При первом запуске отчета вы можете столкнуться с необходимостью дополнительных несложных настроек, о которых, как правило, сама программа вам подскажет. Например, в случае, если какой-то критерий должен, но не может быть рассчитан, будет сформулирована рекомендация о необходимых действиях для устранения проблемы.

Нажав плюсик напротив каждого критерия, можно увидеть подробную расшифровку расчета.

Рекомендуемые налоговыми органами параметры актуализированы, определяются в зависимости от вашего основного кода ОКВЭД и подтягиваются автоматически программой с соответствующего сайта.

Что делать с полученной информацией дальше уже решать вам, но, надеюсь, данный функционал дополнительно стимулирует вас поставить под контроль ваши налоговые риски.

Справочная / Всё про налоги

Критерии налогового риска. Как предупредить выездную налоговую проверку

Проверки — головная боль для предпринимателя: они грозят штрафами и доначислениями налогов. В статье разберем, какие бывают виды проверок, можно ли их предупредить и как понять, что вы рискуете внезапной встречей с сотрудниками налоговой.

Для чего проводят налоговые проверки?

Предприниматели намеренно занижают показатели, чтобы уменьшить налоги. Налоговая изучает сведения о налогоплательщиках и ищет тех, кто её обманывает. Ей помогают разные программы, например для поиска нарушений по НДС — АСК-НДС.

Какие бывают виды налоговых проверок?

Основных видов два: камеральная и выездная.

- Камеральная проверка проходит каждый раз после сдачи декларации — и обычно незаметно. Инспектор изучает сведения о компании в своём кабинете. Если возникают вопросы, он присылает предпринимателю требование о предоставлении пояснений или документов.

- Выездная проверка проходит у предпринимателя «в гостях». Сотрудники налоговой изучают предприятие, смотрят документы, беседуют с руководителем и его сотрудниками. Предприниматели обычно боятся именно таких «налоговых мероприятий».

Выездная проверка — тщательное исследование, которое занимает много времени. Все компании проверить невозможно. Поэтому налоговая выбирает самых подозрительных налогоплательщиков. Она следует определённым критериям, о которых мы расскажем ниже.

Можно ли избежать выездных проверок?

Налоговая не тратит время на компании, которые ведут себя законопослушно. Если честно платить налоги и сдавать отчётность без ошибок — вряд ли вами заинтересуются.

Предпринимателям, которые только начали вести бизнес, тоже не о чём переживать. С новой компании пока что нечего взять. Да и зачем налоговой торопиться: срок давности по налоговым нарушениям — три года. Инспекторам выгоднее искать нарушения сразу за несколько лет.

На 100% от проверок не застрахован никто. Чтобы подсчитать риск «нарваться» на выездную проверку, изучите приказ ФНС России от 30.05.2007 № ММ-3-06/333@. В приложении №2 к этому приказу перечислены критерии, которые помогают предпринимателям самим себя проверить.

Критерии налогового риска

Для всех ИП и ООО

- Низкая налоговая нагрузка. Её считают по простой формуле: сумму уплаченных налогов делят на выручку и умножают на 100%. Полученный результат сравнивают со средними показателями по конкретной отрасли. Эти данные в открытом доступе можно найти на сайте налоговой. Если результат заметно ниже среднеотраслевого, то вы на один шаг ближе к налоговой проверке.

К примеру, у вас небольшая гостиница. За год выручили 1 200 000 руб., заплатили 140 000 налогов. Налоговая нагрузка = (140000/1200000)*100% = 11,6%. Это выше средней налоговой нагрузки по сфере гостиничного бизнеса: она составляет 9,5%. Поэтому беспокоиться не о чем.

Например, компания платит налог ЕСХН. Она обязана получать не меньше 70% доходов от сельскохозяйственной деятельности. Весь год её доход держится на уровне 70-75%. Налоговая подозревает, что компания уже потеряла право применять режим и занижает свои доходы от других видов деятельности. Инспектор проверяет её по остальным критериям и обнаруживает, что зарплата сотрудников ниже средней по отрасли, точнее, вся — по МРОТ. Он рассчитывает возможные доначисления и предоставляет план проверки руководителю. В офисе предпринимателя раздаётся стук в дверь.

Для УСН «Доходы минус расходы» и ОСНО

- Отражение в отчетности убытков в течение нескольких налоговых периодов. Критический показатель — два и более календарных лет. У надзорного органа может сложиться впечатление, что это делается искусственно, чтобы обойтись без уплаты налогов. -- только для основы и усн расходы

- Опережающий темп роста расходов над доходами. Что в этом криминального — спросит предприниматель? А оснований для подозрений хватает: ведь существуют способы специально завысить расходы или снизить доходы. И все это с целью заплатить поменьше налогов. Если расходы у вас растут, будьте готовы к тому, что налоговая отправит письмо с требованием пояснений.

- Суммы расходов практически равны суммам доходов, полученным за календарный год. Это пункт касается индивидуальных предпринимателей. Он является сигналом к тому, Если сумма расходов максимально приближается к суммам доходов, у налоговиков есть все основания полагать, что предприниматель подгоняет сумму для снижения величины налога. -- опять для расходов

Для плательщиков НДС

- Отражение в отчетности значительных сумм налоговых вычетов по НДС. По этому критерию проверяются компании, работающие на общей системе налогообложения (ОСНО). Почему он так важен? Иногда предприниматели злоупотребляют фиктивными сделками с поставщиками товаров и услуг ради увеличения размера вычета. Тревожный показатель — 89% и более, у налоговой есть все основания для начала проверки.

- Построение деятельности через заключение договоров с цепочкой контрагентов без наличия разумных экономических или иных причин. Иначе говоря, компания работающая в цепочке поставщиков-покупателей, связанных между собой, и проводящая достаточно крупные суммы денег имеет все признаки компании-однодневки. Подробнее они перечислены в Постановлении пленума Высшего арбитражного суда России от 12.10.2006 №53.

- Ведение деятельности с высокими налоговыми рисками. Налоговая разделяет плательщиков на три категории: с низкими, средними и высокими рисками. Высокий риск означает, что компания похожа на однодневку: возможно, она участвует в схемах по уменьшению НДС. Критерии налоговая приводит на сайте, в п. 12 Приложения №2. Среди них, например отсутствие информации о компании и отказ руководителя от общения.

Иметь дело с проблемными контрагентами — тоже плохо. Налоговая будет подозревать, что вы участвуете в схемах. Поэтому проверяйте компанию перед тем, как заключать сделку.

Выездные налоговые проверки — это не самые приятные для бизнеса любого масштаба мероприятия, с которыми рано или поздно сталкивается практически каждая компания. Статистика выездных проверок неутешительна: большая их часть заканчивается в пользу налоговиков — начислениями, пенями и штрафами. При этом общее количество проверок из года в год снижается: по данным самой налоговой, в прошлом году проверке подвергся всего лишь каждый тысячный налогоплательщик [1] . Налоговики знают, к кому стоит выезжать и «бьют» прицельно. Прежде чем организовывать проверку, они проводят подробный предпроверочный анализ конкретной организации, в ходе которого собирают всю необходимую информацию о ней и ее проступках перед законом. Предпроверочный анализ — закрытая процедура, но иногда руководству компании удается понять, что под фирму «копают». К проявлениям активности со стороны ФНС стоит отнестись серьезно: когда гром грянет и налоговики объявятся на пороге, предпринимать что-то, скорее всего, будет уже поздно. На этапе же предварительной проверки можно сработать на опережение и подготовиться к приходу «фискалов». Такая тактика если не спасет от взысканий, то, по крайней мере, позволит их минимизировать.

Как проходит предпроверочный анализ налоговой, откуда инспекторы могут получать информацию, как можно распознать, что ФНС проявляет излишний интерес к компании? Об этом, а также о том, как подготовиться к проверке, расскажем в статье.

Определение и цели предпроверочного анализа

Предпроверочный анализ выездной налоговой проверки — это, как мы уже сказали, подготовительный этап, в ходе которого налоговики собирают и анализируют доступную информацию о налогоплательщике. Механизм выполнения этого анализа не урегулирован законодательно — в НК РФ вообще не упоминается о нем. Поэтому в своих действиях специалисты основываются на внутренних инструкциях и рекомендациях.

Выездная проверка — это энергозатратное мероприятие не только для проверяемого, но и для самих проверяющих. Выезжать впустую для них значит напрасно тратить время и вдобавок портить статистику взысканий. Поэтому, чтобы проверка в отношении компании была назначена, налоговикам при выполнении предпроверочного анализа нужно убедиться в том, что:

- нарушения в деятельности налогоплательщика действительно есть;

- потенциальная сумма доначислений, пеней и штрафов достаточно велика: если предполагаемое взыскание составит всего несколько миллионов, налоговики едва ли станут организовывать для этого проверку;

- доначисление можно будет взыскать: нет никакого смысла организовывать проверку и взыскивать недоимки с компании, у которой нет ни средств, ни активов на то, чтобы все выплатить. Такой долг только повиснет мертвым грузом и не принесет реальных денег в бюджет.

Отделу ФНС, занимающемуся предпроверочным анализом, в первую очередь предстоит установить все эти обстоятельства во время рассмотрения информации о компании, а уже затем на основании полученных выводов сформировать удобную и эффективную стратегию проверки.

Разумеется, выводы по результатам предпроверочного анализа являются всего лишь предварительными — их еще нужно подтвердить в ходе самой проверки. Таким образом, привлечение к ответственности по итогам одного только анализа недопустимо.

Как налоговые органы проводят анализ

Предпроверочная проверка — это двухступенчатое мероприятие. На первом этапе она проходит в автоматическом режиме с помощью разработанного специально для ФНС программного обеспечения. Здесь происходит достаточно грубый отсев налогоплательщиков, которые очевидно являются законопослушными. Из тех, кто не был исключен автоматически, налоговикам предстоит уже вручную выбрать юрлица, к которым они приедут с очной проверкой.

На автоматизированном этапе используются такие программы, как:

- СУР АСК НДС-2 — она работает с бухгалтерской и налоговой отчетностью компаний. На ее основании программа распределяет всех налогообязанных на три группы: с низким налоговым риском (законопослушные предприниматели, к ним никаких вопросов быть не может); с высоким налоговым риском (подозрительные фирмы, в действиях которых можно обнаружить либо очевидные нарушения законодательства, либо попытки завуалировать потенциальные — их впоследствии будут проверять с особым усердием); со средним налоговым риском (компании, которых программа не смогла отнести ни к первой, ни ко второй категории). Анализ проводится с помощью восстановления цепочек НДС: сверяются данные, предоставленные компанией и ее контрагентами. По сути, программа ищет «разрывы» в этих взаимосвязях и расхождения в отчетных документах;

- АИС «Налог-3» — база данных ФНС, содержит сведения обо всех налогоплательщиках, как из внутренних источников налоговой, так и извне;

- ПК «ВАИ» — выстраивает схемы связи между разными компаниями. Например, если учредители одной компании участвуют в другой или аффилированы с ней, программа это продемонстрирует.

Кода автоматизированный этап завершается, за дело берутся сами специалисты — они работают с информацией о налогоплательщике и формируют выводы, которые определят судьбу компании. На этапе ручного анализа деятельности налогообязанного инспекторы проверяют сведения и документы, которые находятся в самой ФНС, а также запрашивают дополнительные данные из внешних источников.

В самой налоговой, как правило, есть:

- информация из реестра юрлиц или индивидуальных предпринимателей;

- сданные ранее декларации;

- бухгалтерский баланс проверяемого и иные документы;

- отчеты о прибылях и убытках.

Анализируя внутренние материалы, специалисты ищут пробелы, несостыковки между информацией в различных документах или одинаковых, но поданных в разные периоды.

Как уже было обозначено выше, налоговики вправе не только пользоваться имеющимися сведениями, но и добывать дополнительные, а именно:

- направлять запросы в другие органы или организации, например в Росреестр, ГИБДД, кредитные учреждения;

- исследовать открытые данные, в том числе размещенные на сайте налогоплательщика и в социальных сетях сотрудников.

В некоторых случаях аналитики даже запрашивают информацию или документы у самого проверяемого лица — и такая ситуация может оказаться проблемной. Формально, в соответствии с положениями НК РФ, делать так можно только во время официальной проверки. Предпроверочный анализ налоговой проверки не является основанием для истребования документов. Однако пункт 2 статьи 93.1 НК РФ все же позволяет налоговикам запрашивать документы до начала официальных контрольных мероприятий, если соблюдаются следующие условия [2] :

- запросить можно документы, касающиеся одной конкретной сделки;

- запрос должен быть обоснован.

Если в запросе есть все эти пункты, документы придется представить, а неисполнение законного требования ФНС, согласно статье 126 НК РФ, влечет взыскание штрафа [3] . В то же время, если в официальном требовании отсутствует четкое обоснование, предъявлять запрашиваемые бумаги не стоит. Скорее всего, после отказа компании налоговая все равно попытается привлечь ее к ответственности за неисполнение законного требования, но такое решение можно будет оспорить в суде.

Если у проверяемого есть хоть малейшие сомнения в обоснованности требований налоговиков, не следует спешить собирать запрошенные бумаги. Лучше сперва хотя бы проконсультироваться с независимым экспертом — в такой ситуации любое опрометчивое действие может дать налоговикам возможность раздобыть дополнительную информацию о нарушениях со стороны компании.

Результаты предварительной проверки

Сроки проведения предпроверочного анализа не установлены официально (в отличие от сроков самой выездной проверки) — ФНС сама определяет для своих сотрудников регламенты работы. Но, сколько бы ни длились процессы сбора и изучения информации о налогоплательщике, результат предпроверочного анализа оформляется в виде письменного заключения, на котором, вероятнее всего, будет стоять отметка «ДВП» — для внутреннего пользования. Налоговая не афиширует результаты анализа и уж тем более не знакомит с ним проверяемого.

В самом заключении выделяется несколько блоков:

- вводные данные, такие как наименование организации налогоплательщика, его реквизиты:

- аналитическая часть, где отражены источники использованной информации, непосредственно анализ финансово-хозяйственной деятельности проверяемого, оценка по критериям риска и сведения о ранее проведенных контрольных мероприятиях;

- заключительная часть. Она содержит выводы о том, целесообразна ли новая выездная проверка, какова предполагаемая сумма доначисления, какие перспективы взыскания. Также в этой части есть рекомендации по порядку проведения проверки, составу проверяющих и информация о наличии или отсутствии оснований полагать, что в действиях проверяемого имеются составы уголовных преступлений.

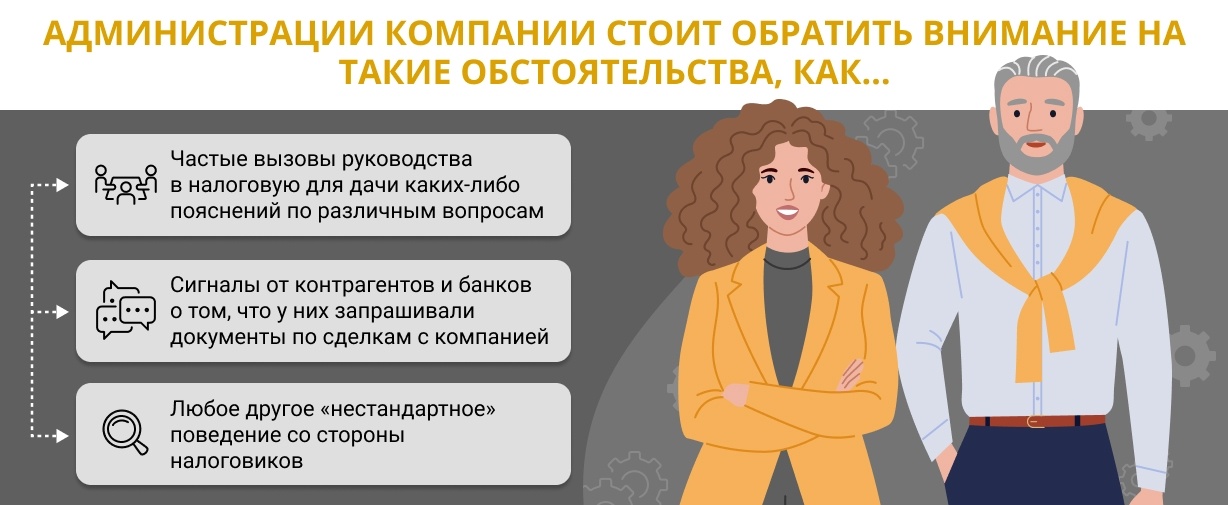

Действительно, предпроверочный анализ выездной налоговой проверки — это внутреннее мероприятие налоговиков, о котором налогоплательщика никто в любом случае официально не уведомит. Однако по косвенным признакам заподозрить повышение интереса со стороны ФНС вполне реально.

Игнорировать эти знаки ни в коем случае нельзя: если дело дошло до предпроверочного анализа, значит, компания уже не прошла автоматизированную проверку и первые этапы ручной. Если дело дошло до истребования документов у контрагентов или банков, вероятность того, что проверка состоится, крайне велика.

Не стоит также рассчитывать на то, что налоговики не смогут ничего найти. Во-первых, в деятельности практически любой компании можно найти огрехи, пусть и не слишком значительные, по части налогов. А во-вторых, если компанией так серьезно заинтересовались, значит, инспекторы, скорее всего, уже что-то нашли.

Обнаружив, что ФНС начала пристально следить за компанией, ее учредитель или руководитель поступит по-настоящему мудро, если решит готовиться к налоговой проверке. В первую очередь для этого понадобится привлечь к вопросу независимого консультанта, специализирующегося на сопровождении налоговых проверок.

В ходе подготовки необходимо:

- провести полный налоговый аудит фирмы, поднять все документы, убедиться, что они соответствуют друг другу, что нет «белых пятен», а если чего-то не хватает — оперативно восполнить;

- провести свою оценку по критериям налогового риска, перечисленным в Приказе ФНС России от 30 мая 2007 года № ММ-3-06/333@ [4] . Таких критериев 12 — на них, в частности, ориентируются сами специалисты налоговой при оценке благонадежности проверяемой компании. Среди этих критериев можно выделить следующие: большой объем применяемых налоговых вычетов, низкая (по сравнению с другими компаниями в данной отрасли) налоговая нагрузка или систематическая убыточность, которая была заявлена в нескольких периодах. В идеале, если проверка документов и оценка по критериям риска проведены качественно, налогоплательщик сможет с высокой степенью достоверности предсказать выводы, к которым придут налоговики в своем заключении;

- подготовить к грядущей проверке коллектив: проинструктировать сотрудников о том, как вести себя во время проверки в присутствии проверяющих, как общаться, какие темы поднимать можно, а каких следует избегать. Желательно выделить среди работников оперативную группу, на которую будут возложены обязанности по коммуникации с проверяющими. К инструктажу членов этой части коллектива следует отнестись с особым вниманием.

Для проведения всех этих мероприятий необходимы не только глубокие познания в области налогового права, но и большой опыт аналитической работы и понимание специфики работы проверяющих. Рассчитывать на собственные силы в таком деле — это не самая хорошая идея, ведь цена возможной ошибки измеряется десятками миллионов рублей, которые фирма может отдать в виде взысканий. Оптимальным решением может стать обращение к независимому профессиональному консультанту, который способен непредвзято оценить ситуацию в компании и помочь подготовиться к проверке, чтобы фирма могла встретить ее во всеоружии.

Проявление повышенного интереса со стороны налоговой почти всегда проходит для налогоплательщика весьма болезненно. Дело в том, что компании, в отношении которых нечего предъявить, отсеиваются еще на этапе автоматизированной проверки, и на столы к специалистам для очного анализа информация о них просто не попадает. Но, если в деятельности фирмы есть хоть малейшие недочеты, ФНС не обделит ее вниманием. Между тем нередко во время проведения предпроверочного анализа налогоплательщикам удается заранее узнать о грядущих выездных проверках и предпринять меры, чтобы минимизировать ущерб. А заручившись поддержкой квалифицированных специалистов, можно повысить свои шансы на максимально удачный для компании исход дела и сберечь огромные денежные суммы.

Независимая оценка готовности к проверке

О том, в чем состоит ценность независимой оценки ситуации в компании, рассказывает Дмитрий Сидоренко — генеральный директор Fomix Consulting Group:

Однако необходимо учитывать один важный момент: если учредитель или руководитель компании понимает, что в отношении нее идет предпроверочный анализ, скорее всего, ему не обойтись без помощи независимого эксперта.

Еще две вещи, с которыми придется смириться. Во-первых, если предпроверочный анализ зашел так далеко, что его удалось заметить, — проверка состоится. А во-вторых, это также означает, что с компании обязательно что-то взыщут. Из этих правил, конечно, есть исключения, но они единичны.

Некоторые, впрочем, считают, что не нуждаются в помощи независимого эксперта, поскольку имеют в штате профессиональных юристов и бухгалтеров. Здесь нужно пояснить: среди сотрудников фирмы вряд ли найдется человек с опытом работы в налоговой, внушительным личным опытом проведения предпроверочного анализа и самих проверок, то есть человек, карьера которого связана с налоговым правом и аудитом.

А вот в Fomix Consulting Group работают именно такие юристы. Они готовы браться даже за нестандартные случаи, используя при этом исключительно индивидуальный подход. Ведь все ситуации и компании разные, и мы, благодаря нашему колоссальному опыту, знаем об этом как никто другой.

Мы четко понимаем, что цель независимой оценки — по сути, продублировать выводы, к которым налоговики придут по результатам предпроверочного анализа. Только работая на опережение, можно действительно переломить ход проверки в свою пользу, а в идеале — попасть в число счастливчиков, которые выходят из таких ситуаций без потерь. Наши специалисты не станут предлагать неэффективные решения, ведь наша задача — не просто проанализировать деятельность компании, но и сэкономить ее деньги, а также время и нервы учредителей или руководителей.

К слову в Fomix Consulting Group можно воспользоваться и рядом других услуг по сопровождению бизнеса: мы помогаем компаниям зарегистрироваться, организовать почтовое обслуживание, получить юридический адрес, а еще провести процедуры ликвидации, банкротства и даже финансовый аудит. К тому же наши эксперты готовы при необходимости защитить интересы клиента в суде и, что немаловажно, оказать любые услуги под ключ».

P. S. Полную информацию о деятельности Fomix Consulting Group можно найти на официальном сайте.

- 1 https://www.nalog.ru/rn77/news/activities_fts/9611238/

- 2 https://clck.ru/RqnMJ

- 3 https://clck.ru/PpzKL

- 4 https://clck.ru/MqMG2

Отзывы о работе компании, оказывающей услуги по подготовке к проверкам, могут многое сказать о ней в целом. Так, оттуда можно почерпнуть информацию о ценовой политике юридической фирмы, уровне квалификации ее специалистов, а также о том, как быстро они выполняют поставленные задачи. Ведь в такой ситуации вопрос времени стоит особенно остро.

Начиная с версии 3.0.38.48, которая выпущена 20 февраля 2015 года в программе 1С Бухгалтерия 8 ред. 3.0 доступна новая функция — оценка риска налоговой проверки. Для оценки вероятности выездной налоговой проверки, необходимо сделать анализ двенадцати показателей.

Их можно найти в Общедоступных критериях самостоятельной оценки рисков для налогоплательщиков, которые используют налоговые органы для отбора организаций и ИП для проведения выездных налоговых проверок (Приложении № 2 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333 «Об утверждении Концепции системы планирования выездных налоговых проверок»).

О возможности ближайшей проверки может служить, например, низкий уровень (в сравнении со средним по отрасли) налоговой нагрузки предприятия, большие суммы налоговых вычетов по НДС, маленькая средняя заработная плата, наличие убытков в отчетности и другие показатели.

Вручную проверить все показатели и сделать оценку риска налоговой проверки достаточно сложно, однако теперь в программе 1С Бухгалтерия 8 ред. 3.0 доступен новый отчет «Оценка рисков налоговой проверки», позволяющий провести такую проверку автоматически.

Для этого переходим на закладку «Учет, налоги и отчетность» и в самом верху слева выбираем «Оценка риска налоговой проверки».

В интерфейсе такси нужно перейти на закладку «Отчеты» и выбрать этот же пункт в разделе «Анализ учета».

В открывшейся форме необходимо выбрать период, за который планируется провести анализ. Это может быть квартал, полугодие, 9 месяцев и год. После этого нажимаем на кнопку «Выполнить проверку».

В полученном отчете каждый из критериев окрашивается в один из трех цветов. Зеленый цвет означает, что критерий соблюдается, и нет риска налоговой проверки по данному критерию. Желтый цвет показывает, что нет данных для сравнения (определения критерия). Красный – что критерий не соблюдается и по этому пункту может быть назначена налоговая проверка.

Нажимая на плюс, рядом с каждым пунктом, можно увидеть расшифровку каждого из критериев.

Результаты оценки риска налоговой проверки основаны на информации, которая содержится в базе и создаваемых ранее регламентированных отчетах. Если такие отчеты не были созданы, можно сделать их из отчета «Оценка риска налоговой проверки».

Обратите внимание, чтобы сформировать отчет со всеми показателями, в базе должны быть сведения по соответствующим периодам. Например, для получения правильного отчета за 2014 год, нужны данные за 2013 год.

Формируя указанный отчет, следует помнить, что его алгоритм основывается на критериях самостоятельной оценки рисков для налогоплательщиков, и не могут точно подсказать будет ли проверка назначена.

То же самое и с противоположной ситуацией, когда все проверенные пункты соответствуют критериям. Поэтому отчет только подсказывает бухгалтеру и руководителю на что нужно обратить внимание в своей деятельности.

Вот так можно провести оценку риска налоговой проверки в 1С Бухгалтерия 8 ред. 3.0, про другие новые возможности, которые появились в версии 3.0.38.48, смотрите здесь.

Читайте также: