Объектом налогообложения акцизами являются следующие операции ввоз авиационного керосина

Опубликовано: 14.05.2024

4.2 Акцизы

Акцизы являются федеральным косвенным налогом, включаемым в стоимость подакцизных товаров и оплачиваемым покупателя ми подакцизных товаров, регулируются НК РФ (главой 22 «Акцизы») и обязательны к применению на всей территории Российской Феде рации.

В соответствии с главой 22 НК РФ налогоплательщиками акциза являются:

- организации;

- индивидуальные предприниматели;

- лица, перемещающие товары через таможенную границу Россий ской Федерации, определяемые в соответствии с Таможенным кодек сом РФ.

Организации и иные лица признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению.

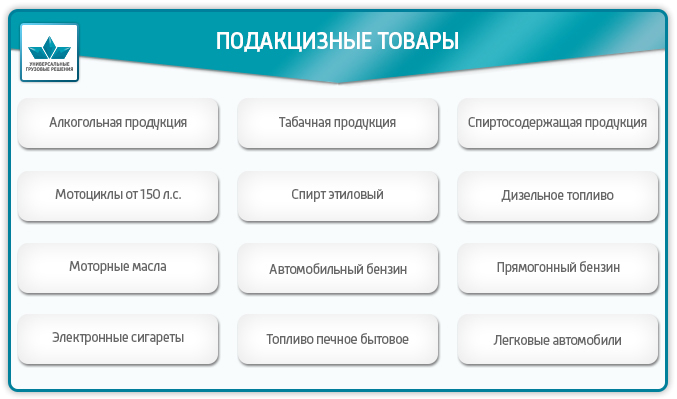

Налоговый кодекс РФ дает исчерпывающий перечень подакциз ных товаров:

- спирт этиловый из всех видов сырья, за исключением спирта коньячного;

- спиртосодержащая продукция с объемами долей этилового спирта более 9%;

- алкогольная продукция;

- пиво;

- табачная продукция;

- автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с);

- автомобильный бензин;

- дизельное топливо;

- прямогонный бензин;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей

Объектом налогообложения признаются следующие операции по обороту подакцизных товаров:

- на территории Российской Федерации лицами произведенных ими подакцизных товаров, в том числе реализация предметов залога и передача подакцизных товаров по соглашению о предоставлении от ступного или инновации. Передача прав собственности на подакциз ные товары одним лицом другому лицу на возмездной и (или) безвоз мездной основе, а также использование их при натуральной оплате признаются реализацией подакцизных товаров;

- лицами переданных им на основании приговоров или решений судов, арбитражных судов или других уполномоченных на то государ ственных органов конфискованных и (или) бесхозяйных подакциз ных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению. В государствен ную и (или) муниципальную собственность.

- на территории Российской Федерации лицами произведенных

ими из давальческого сырья (материалов) подакцизных товаров собственнику указанного сырья (материалов) либо другим лицам, в том числе получение указанных подакцизных товаров в собственность в счет оплаты услуг по производству подакцизных товаров из давальческого сырья (материалов); - в структуре организации произведенных подакцизных товаров для дальнейшего производства неподакцизных товаров, за исключе нием передачи произведенного прямогонного бензина для дальнейше го производства продукции нефтехимии в структуре организации, имеющей свидетельство о регистрации лица, совершающего операции с прямогонным бензином, и (или) передачи произведенного денатури рованного этилового спирта для производства неспиртосодержащей продукции в структуре организации, имеющей свидетельство о регис трации организации, совершающей операции с денатурированным этиловым спиртом;

- на территории Российской Федерации лицами произведенных ими подакцизных товаров для собственных нужд;

- на территории Российской Федерации лицами произведенных ими подакцизных товаров в уставный (складочный) капитал орга низаций, паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества (договору о совместной деятель ности);

- на территории Российской Федерации организацией (хозяйст венным обществом или товариществом) произведенных ею подакцизных товаров (за исключением нефтепродуктов) своему участнику (его правопреемнику или наследнику) при его выходе (выбытии) из организации (хозяйственного общества или товарищества), а также пере дача подакцизных товаров, произведенных в рамках договора просто го товарищества (договора о совместной деятельности), участнику (его правопреемнику или наследнику) указанного договора при выде ле его доли из имущества, находящегося в общей собственности участников договора, или разделе такого имущества;

- произведенных подакцизных товаров на переработку на давальческой основе.

3.Ввоз подакцизных товаров на таможенную территорию Россий ской Федерации.

- денатурированного этилового спирта организацией, имеющей свидетельство на производство неспиртосодержащей продукции. По лучением денатурированного этилового спирта признается приобре тение денатурированного спирта в собственность;

- прямогонного бензина организацией, имеющей свидетельство на переработку прямогонного бензина. Получением прямогонного бензина признается приобретение прямогонного бензина в собствен ность.

Налоговая база определяется отдельно по каждому виду подак цизного товара.

Налоговая база при реализации (передаче) произведенных налого плательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется:

по подакцизным товарам,

в отношении которых установлены:

Твердые (специфические) налого вые ставки (в абсолютной сумме на единицу измерения)

Объем реализованных (переданных) под акцизных товаров в натуральном выра жении

Адвалорные (в процентах) налого вые ставки

Комбинированные налоговые став ки, состоящие из твердой (специ фической) и адвалорной (в про центах) налоговых ставок

Объем реализованных (переданных) подакцизных товаров в натуральном выражении для исчисления акциза при применении твердой (специфической) налоговой ставки и как расчетная стои мость реализованных (переданных) под акцизных товаров, исчисляемая исходя из максимальных розничных цен для исчисления акциза при применении ад валорной (в процентах) налоговой ставки

Налоговый кодекс РФ устанавливает один вид льгот по акцизам: ст. 183 дает перечень операций освобожденных от налогообложения.

Налоговым периодом является календарный месяц.

Исчисление суммы акциза проводится в следующем порядке:

Налоговые ставки по подакцизным товарам, в отношении которых установлены:

Порядок исчисления суммы акцизы:

Твердые (специфические) налого вые ставки

Произведение соответствующей налоговой ставки и налоговой базы

Адвалорные (в процентах) налого вые ставки

Соответствующая налоговой ставке процентная доля налоговой базы

Комбинированные налоговые став ки, состоящие из твердой (специ фической) и адвалорной (в про центах) налоговых ставок

Сумма, полученная в результате сложения сумм акциза, исчисленных как: произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров натуральном выражении и как соответствующая адвалорной (в процентах) налого вой ставке процентная доля максимальной розничной цены таких товаров

В отношении подакцизных товаров, для которых установлены раз личные налоговые ставки, должен вестись раздельный учет и налого вая база определяться применительно к каждой налоговой ставке.

В том случае если налогоплательщик не ведет раздельного учета, определяется единая налоговая база по всем операциям реализации (передачи) и (или) получения подакцизных товаров и сумма акциза по подакцизным товарам определяется исходя из максимальной из применяемых налогоплательщиком налоговой ставки от единой нало говой базы (п. 2 ст. 190, п. 7 ст. 194 НК РФ).

Дата реализации (передачи) и получения подакцизных товаров определяется как день отгрузки (передачи), получения соответствую щих подакцизных товаров.

При передаче на территории Российской Федерации лицами про изведенных ими из давальческого сырья (материалов) подакцизных товаров собственнику указанного сырья (материалов) либо другим лицам, в том числе при получении указанных подакцизных товаров в собственность в счет оплаты услуг по производству подакцизных то варов из давальческого сырья (материалов), датой передачи признает ся дата подписания акта приема-передачи подакцизных товаров.

Суммы акциза, исчисленные налогоплательщиком при реализации подакцизных товаров и предъявленные покупателю, относятся у нало гоплательщика на расходы, принимаемые к вычету при исчислении налога на прибыль.

Суммы акциза, предъявленные налогоплательщиком покупателю при реализации- подакцизных товаров, у покупателя учитываются в стоимости приобретенных подакцизных товаров.

Суммы акциза, уплаченные при ввозе подакцизных товаров на та моженную территорию Российской Федерации, учитываются в стои мости приобретенных подакцизных товаров.

Налогоплательщик имеет право уменьшить исчисленную сумму акциза по подакцизным товарам на суммы налоговых вычетов.

Вычетам подлежат суммы акциза, уплаченные налогоплательщи ком при приобретении подакцизных товаров либо уплаченные на логоплательщиком при ввозе подакцизных товаров на таможенную территорию Российской Федерации, выпущенных в свободное обра щение, в дальнейшем используемых в качестве сырья для подакцизных товаров.

Налоговые вычеты производятся на основании расчетных доку ментов и счетов-фактур либо на основании таможенных деклараций или иных документов, подтверждающих ввоз товаров на таможенную территорию Российской Федерации и уплату соответствующей сум мы акциза.

Сумма акциза, подлежащая уплате налогоплательщиком, опреде ляется по итогам налогового периода как уменьшенная на налоговые вычеты.

В случае если по итогам налогового периода сумма налоговых вы четов превышает сумму акциза, исчисленную по операциям с подакцизными товарами, по итогам налогового периода полученная разни ца подлежит возмещению (зачету, возврату).

Уплата акциза при реализации (передаче) налогоплательщиками произведенных ими подакцизных товаров производится за истекший налоговый период равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем.

Уплата акциза по прямогонному бензину и денатурированному этиловому спирту налогоплательщиками, имеющими свидетельство о регистрации лица, совершающего операции с прямогонным бензи ном и (или) свидетельство о регистрации организации, совершающей операции с денатурированным этиловым спиртом, производится не позднее 25-го числа третьего месяца, следующего за истекшим налого вым периодом.

Налогоплательщики обязаны представлять в налоговые органы по месту своего нахождения, а также по месту нахождения каждого свое го обособленного подразделения налоговую декларацию в срок не позднее 25-го числа месяца, следующего за истекшим налоговым пе риодом.

Налогоплательщики, имеющие свидетельство о регистрации ли ца, совершающего операции с прямогонным бензином, и (или) сви детельство о регистрации организации, совершающей операции с де натурированным этиловым спиртом, представляют налоговую декларацию не позднее 25-го числа третьего месяца, следующего за отчетным.

Формы налоговых деклараций и порядки их заполнения определе ны приказом Минфина России.

Сроки и порядок уплаты акциза при ввозе подакцизных товаров на таможенную территорию Российской Федерации устанавливаются та моженным законодательством Российской Федерации.

Акциз – один из видов налогообложения на некоторые группы товаров. Как рассчитывается величина выплаты, какие грузы являются подакцизными и как организована уплата налога, расскажут специалисты компании «Калипсо».

Дефиниции

Акцизы при импорте взимаются параллельно с таможенными пошлинами. Данный вид налогообложения выбран государством для товаров высокой рентабельности, то есть продукция характеризуется существенным превышением продажной цены над себестоимостью.

Как правило, уплата налога выполняется при подаче таможенной декларации. Для расчета суммы акциза существует специальная формула, которая включает в себя ставку налога, налоговую базу и вид акцизной ставки.

Какие товары входят в подакцизную группу

Уплата акциза при ввозе товаров применяется к ассортименту, который не входит в группу первой необходимости. Как правило, спрос на эти товары существенно не меняется при повышении или снижении их стоимости.

Список подакцизной продукции можно найти в гл. 22 Налогового кодекса Российской Федерации. Среди основных групп:

спиртсодержащие товары (решение по конкретным формам зависит от процента спирта и типа фасовки);

бензин всех октановых чисел;

мотоциклы мощностью от 150 лошадиных сил;

Сумма акциза при импорте оплачивается в казну государства согласно предусмотренному регламенту. Оформление и оплату может выполнять как декларант, так и уполномоченное лицо.

Важно знать! Ставка акцизного сбора напрямую зависит от страны происхождения продукции. Местом ее изготовления считается государство, где товар был произведен полностью или был подвергнут переработке больше, чем на 50%.

Законодательная база

Статьи 85, 86, 179, 182, 183, 193, 205 НК РФ.

Статьи 15, 70, 79, 80, 84 ТК ТС.

Расчет акциза и налоговые ставки

Акциз при ввозе рассчитывается для каждой группы товаров индивидуально. Чтобы узнать итоговую сумму, нужно знать вид акцизной ставки. Он определяется налоговым законодательством. На сегодняшний день для ввоза продукции на территорию Российской Федерации используют три вида ставок:

Твердая ставка демонстрирует сумму налога, который необходимо заплатить за единицу товара. Чтобы получить конечную стоимость, ее умножают на объем груза. Твердая ставка определяется как стоимость за единицу измерения продукции. Объем товара (налоговая база) исчисляется в литрах, штуках, килограммах, лошадиных силах.

Акциз = Ставка * Налоговую Базу

Адвалорная ставка представляет собой долевой показатель от стоимости ввозимого товара. Указывается в процентах и рассчитывается по формуле.

Акциз = Адвалорная ставка * Таможенную стоимость / 100%

Для некоторых групп товаров рассчитывается сразу два значения по адвалорной и твердой схеме. Из полученных сумм выбирают большую. В настоящее время данный метод применяют для табачных изделий.

Схема оплаты акцизов при ввозе товаров из Европы

Уплата акциза при ввозе товаров возложена на декларанта или его представителя. После подсчета суммы налога средства вносят на счет таможенного органа. Платежи является авансовыми и оплачиваются заранее. Квитанция подается вместе с декларацией.

Важно знать! В расчете таможенных платежей необходимо учитывать колебания курса валют.

При ввозе продукции, не подлежащей обязательной маркировке, уплату акциза контролирует фискальный орган.

Когда платится акциз

Взимается акциз при ввозе товаров на территорию Российской Федерации в следующих случаях:

использование товара для внутреннего потребления;

переработка груза на территории страны;

использование товаров для свободного обращения.

Налог не взимается:

в случае транзита через территорию РФ;

Сроки оплаты

В зависимости от цели ввоза акциз при импорте уплачивается в разные сроки. Если товар предназначен для внутреннего потребления, время оплаты регулирует ст. 211 ТК РФ. Налог оплачивается после регистрации таможенной декларации, но до того, как товар выпустят.

Если груз подлежит переработке для внутреннего потребления, ситуацию регулирует ст. 274 ТК. Налог следует заплатить до даты выпуска груза.

Переработка на таможенной территории регулируется ст. 250 ТК и гласит, что необходимость в уплате налога возникает с момента оформления декларации.

Советы и рекомендации специалиста

Начисление акцизного налога имеет целый ряд тонкостей. При неправильном оформлении или некорректном расчете суммы контролирующие органы могут применить штрафные санкции. Чтобы избежать финансовых и временных потерь, воспользуйтесь услугами специалистов. Таможенные брокеры компании «Калипсо» быстро и квалифицированно рассчитают сумму акциза, оформят необходимую документацию и проследят за выпуском груза.

Выводы

Акциз - обязательный дополнительный налог на некоторые группы товаров. Его уплата регламентирована законом, поэтому очень важно соблюдать порядок процедуры и правила ее оформления.

Таможенный акциз - это один из видов платежей, уплачиваемых за ввоз подакцизных товаров на таможенную территорию РФ. Его ещё называют акцизным сбором или налогом. С ввозимых на территорию РФ товаров, кроме акциза уплачиваются другие таможенные платежи и сборы. Деньги, полученные при сборе акцизного налога, поступают в бюджет РФ. Таможенные платежи это акцизы, таможенный сбор, ввозная и вывозная пошлина (ст. 46 ТК ЕАЭС). Акциз взимается помимо таможенной пошлины с подакцизных товаров. Государство выбрало для налогообложения высокорентабельные товары, продажная стоимость которых значительно превышает стоимость их изготовления. Спрос на подакцизные товары обычно не меняется из-за повышения или понижения их стоимости. Они не относятся к предметам первой необходимости и не являются полезными для здоровья. Это, например, сигареты, водка, пиво и т. д.

Подакцизные товары

При ввозе на таможенную территорию РФ подлежат обложению акцизами следующие подакцизные товары (гл. 22 НК РФ):

Есть продукция, ошибочно принимаемая за подакцизную. Это, например, лекарственные средства, спиртосодержащая косметика, ветеринарные препараты (зависит от содержания спирта и фасовки), виноматериалы, сусло виноградное.

Акциз при экспорте

При экспорте акциз не платится. Это повышает конкурентоспособность подакцизных товаров, поддерживает отечественного товаропроизводителя. Порядок освобождения от акцизного налога регулируется 184 ст. НК РФ. Согласно требованиям налогового законодательства, необходимо предоставить в налоговую службу банковскую гарантию или заключить договор поручительства (письмо от 30 июня 2017 г. N СД-4-3/12690). Банковская гарантия обязывает декларанта оплатить акцизный налог, если не будут вовремя предоставлены необходимые документы, подтверждающие факт экспорта товара. Договор поручительства освобождает от уплаты акциза, если документы будут предоставлены в срок, согласно договору. Если условия договора не выполняются, то поручитель должен будет оплатить акциз.

Акциз при ввозе (импорт)

Уплата акциза производится при ввозе подакцизных товаров на территорию РФ, при подаче таможенной декларации. Для того чтобы рассчитать сумму акциза, нужно знать ставку акциза, налоговую базу и вид акцизной ставки. Вид акцизной ставки определяется налоговым законодательством. Ставки бывают трёх видов: твёрдая, адвалорная, комбинированная.

Твёрдая ставка указывает сколько надо заплатить за единицу товара. Умножив твёрдую ставку акциза на налоговую базу (количество товара) мы получим сумму акциза. Твёрдая ставка - это стоимость за единицу измерения продукции. Например, это может быть руб./литр или руб./грамм или руб./шт. и др. Налоговая база для твёрдой ставки определяется как количество ввозимых товаров. Например, литров, л.с., штук, грамм.

Cакц - сумма акциза

Стакц - твёрдая ставка акциза

Нб - налоговая база

Адвалорная ставка указывается в процентах. В качестве налоговой базы берётся таможенная стоимость ввозимого товара. В существующей редакции НК РФ 2019 г. Не используется.

Cакц - сумма акциза

Адвст - адвалорная ставка акциза

Тс - таможенная стоимость

Для комбинированной ставки указываются два значения: одно для адвалорной, другое для специфической. Рассчитывают каждую и из них выбирают большую.

Ставка таможенного акциза

Как узнать нужно платить акцизный сбор за Вашу продукцию или нет и сколько? Для этого нужно правильно определить уникальный цифровой код товара по специальному классификатору Товарной Номенклатуры Внешнеэкономической Деятельности ЕАЭС (ТН ВЭД). По этому цифровому коду определить в Едином Таможенном Тарифе Евразийского экономического союза (ЕТТ ЕАЭС), нужно ли платить акцизный сбор и, если нужно, то сколько?

Пример 1: Ввоз пива солодового в сосудах ёмкостью менее 10 литров, в бутылках, с содержанием этилового спирта менее 8,6%. Находим десятизначный код товара «2203000100» ставка акциза для него равна 21 руб./литр.

Пример 2: Ввоз из Испании виноградных натуральных вин с добавлением растительных или ароматических веществ, в сосудах ёмкостью 2 литра или менее, фактической концентрацией спирта менее 18%. Находим код товара «2205101000», ставка акциза для вина 18 руб./литр.

Если партия ввозимых товаров включает в себя подакцизные товары с разными акцизными ставками, то акцизный налог вычисляется по каждой группе отдельно (Ст. 194 п. 6 НК РФ).

Освобождаются от уплаты акцизного налога ввозимые товары, помещённые под таможенные процедуры:

Уплата таможенного акциза

Обязанность по уплате таможенных платежей в том числе акциза возложена на декларанта (статья 50 ТК ЕАЭС). После расчёта акциза и других таможенных платежей, декларант вносит средства на счет таможенного органа, который осуществляет таможенное оформление. Эти платежи являются авансовыми, т.е. оплатить их необходимо заранее, перед подачей декларации. Для этого нужно перечислить деньги на единый лицевой счёт ЕЛС (лицевой счёт плательщика). В платёжном поручении указывается Код Бюджетной Классификации (КБК), уникальный для каждого вида платежа.

Внимание! При расчете таможенных платежей необходимо учитывать колебания валютных курсов.

Физические лица могут вносить средства через специализированные терминалы на территории таможенного поста (при наличии).

Юридические лица могут воспользоваться таможенной картой или картой платежной системы “Раунд”, позволяющим вносить таможенные платежи без задержек.

Наша компания “Универсальные Грузовые Решения” оказывает услуги по оформлению товаров, подбору кодов ТН ВЭД, расчету необходимых к уплате на таможне акцизов, НДС, сборов, ввозных таможенных пошлин и других таможенных платежей. Если необходимо оформить сертификат, наша компания Вам поможет. При необходимости мы можем оплачивать за клиента таможенные платежи и проводить оперативную растаможку груза на таможне, что поможет сократить издержки и время на прохождение таможне.

Мы уверены, что станем Вам надежным партнером на таможне!

| Документ полезен? | 0 | m | n | 0 |

В целях реализации Федерального закона от 29 сентября 2019 г. N 326-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 1 Федерального закона "О внесении изменений в часть вторую Налогового кодекса Российской Федерации" применять ставки акцизов по подакцизным товарам, ввозимым в Российскую Федерацию, обеспечив учет акцизов, уплачиваемых в доход федерального бюджета, в соответствии с кодами вида платежа и кодами бюджетной классификации Российской Федерации согласно приложению.

Заместитель руководителя

генерал-лейтенант таможенной службы

Е.В.Ягодкина

Приложение

к письму ФТС России

от 6 апреля 2020 г. N 01-11/19309

1 Для целей применения ставок акцизов необходимо руководствоваться наименованием товара и кодом единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза (далее - ТН ВЭД ЕАЭС), за исключением позиции "средние дистилляты".

2 Согласно подпункту 2 пункта 1 статьи 181 Налогового кодекса Российской Федерации не рассматриваются как подакцизные следующие товары: подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти.

3 Согласно подпункту 2 пункта 1 статьи 181 Налогового кодекса Российской Федерации не рассматриваются как подакцизные следующие товары: лекарственные средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и (или) включенные в Государственный реестр лекарственных средств, лекарственные препараты для медицинского применения в целях формирования общего рынка лекарственных средств в рамках Евразийского экономического союза, сведения о которых содержатся в едином реестре зарегистрированных лекарственных средств Евразийского экономического союза, лекарственные средства (включая гомеопатические лекарственные препараты), изготавливаемые аптечными организациями по рецептам на лекарственные препараты и требованиям медицинских организаций, разлитые в емкости в соответствии с требованиями нормативной документации, согласованной уполномоченным федеральным органом исполнительной власти.

4 Согласно подпункту 2 пункта 1 статьи 181 Налогового кодекса Российской Федерации не рассматриваются как подакцизные товары препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости объемом не более 100 мл.

5 Согласно подпункту 2 пункта 1 статьи 181 Налогового кодекса Российской Федерации не рассматриваются как подакцизные следующие товары: спиртосодержащая парфюмерно-косметическая продукция в металлической аэрозольной упаковке, спиртосодержащая продукция бытовой химии в металлической аэрозольной упаковке, спиртосодержащая парфюмерно-косметическая продукция в малой емкости.

К спиртосодержащей парфюмерно-косметической продукции в малой емкости на основании подпункта 3 пункта 1 статьи 179.2 Налогового кодекса Российской Федерации относится:

спиртосодержащая парфюмерно-косметическая продукция с объемной долей этилового спирта до 80 процентов включительно, разливаемая в емкости не более 100 мл;

спиртосодержащая парфюмерно-косметическая продукция с объемной долей этилового спирта до 90 процентов включительно при наличии на флаконе пульверизатора, разливаемая в емкости не более 100 мл;

спиртосодержащая парфюмерно-косметическая продукция с объемной долей этилового спирта до 90 процентов исключительно, разливаемая в емкости не более 3 мл.

6 Согласно Перечню пищевой продукции в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, которая произведена с использованием или без использования этилового спирта, произведенного из пищевого сырья, и (или) спиртосодержащей пищевой продукции, с содержанием этилового спирта более 0,5 процента объема готовой продукции, не относящейся к алкогольной продукции, утвержденному постановлением Правительства Российской Федерации от 9 ноября 2017 г. N 1344 "Об утверждении перечней пищевой продукции, которая произведена с использованием или без использования этилового спирта, произведенного из пищевого сырья, и (или) спиртосодержащей пищевой продукции, с содержанием этилового спирта более 0,5 процента объема готовой продукции, не относящейся к алкогольной продукции", к алкогольной продукции не относятся смеси из сброженных напитков и смеси сброженных напитков и безалкогольных напитков, в другом месте не поименованные или не поименное или не включенные, с содержанием этилового спирта от 0,5 до 1,2 процента включительно, классифицируемые в товарных подсубпозициях 2206 00 390 1, 2206 00 590 1, 2206 00 890 1, 2206 00 890 1 ТН ВЭД ЕАЭС.

7 Согласно пункту 19 статьи 187 Налогового кодекса Российской Федерации налоговая база в отношении табака кальянного определяется как масса табачного сырья в табаке кальянном, но не менее 20 процентов массы нетто табака кальянного при условии указания на потребительской упаковке (таре) информации о массе табачного сырья. В случае отсутствия на потребительской упаковке (таре) информации о массе табачного сырья налоговая база определяется как масса нетто табака кальянного.

8 Курительный табак не облагается акцизами в том случае, если он предназначается для производства сигарет способом, отличным от ручной набивки, и ввозится предприятиями, непосредственно занимающимися производством табачной продукции, для его использования в качестве сырья при ее производстве, либо организациями или физическими лицами, ввозящими данные товары по договорам с вышеуказанными предприятиями.

Курительный табак, предназначенный для использования в качестве сырья для производства табачной продукции и ввозимый предприятиями - производителями табачной продукции для собственных нужд, освобождается от акциза при условии представления документов, подтверждающих его целевое использование в качестве сырья для промышленного производства табачных изделий (учредительных документов, в которых одним из основных видов деятельности предприятия определено производство табачной продукции).

В случае, если данный товар ввозится организациями или физическими лицами по договору с организацией - производителем табачной продукции, целевое назначение ввозимого товара как сырья для промышленного производства табачных изделий подтверждается представлением заверенной согласно установленному порядку копии договора между импортером и потребителем товара, извлечений из учредительных документов предприятия - производителя табачной продукции, в которых одним из основных видов деятельности предприятия определено производство табачной продукции.

При выпуске курительного табака, используемого в качестве сырья для производства табачной продукции, в соответствии с таможенной процедурой выпуска для внутреннего потребления таможенные органы осуществляют контроль за дальнейшим использованием товара. Использование таких товаров и распоряжение ими в иных целях допускается только с разрешения таможенного органа при условии уплаты акциза.

9 Согласно пункту 1 статьи 187.1 Налогового кодекса Российской Федерации расчетной стоимостью признается произведение максимальной розничной цены, указанной на единице потребительской упаковки (пачке) табачных изделий, и количества единиц потребительской упаковки (пачек) табачных изделий, ввозимых в Российскую Федерацию.

10 Согласно подпункту 15 пункта 1 статьи 181 Налогового кодекса Российской Федерации для целей взимания акциза электронными системами доставки никотина признаются электронные устройства, используемые для преобразования жидкости для электронных систем доставки никотина в аэрозоль (пар), вдыхаемый потребителем.

11 Согласно подпункту 15 пункта 1 статьи 181 Налогового кодекса Российской Федерации устройствами для нагревания табака признаются электронные устройства, используемые для образования табачного пара, вдыхаемого потребителем, путем нагревания табака без его горения или тления.

12 Согласно подпункту 16 пункта 1 статьи 181 Налогового кодекса Российской Федерации для целей взимания акциза жидкостью для электронных систем доставки никотина признается любая жидкость с содержанием жидкого никотина в объеме от 0,1 мг/мл, предназначенная для использования в электронных системах доставки никотина.

Перечень кодов ТН ВЭД ЕАЭС приведен для удобства пользования и не является исчерпывающим. Для отнесения товаров к подакцизным следует руководствоваться наименованием (описанием) товаров.

13 Для целей применения справочника нормативно-справочной информации Единой автоматизированной информационной системы таможенных органов в описании товаров при их таможенном декларировании с использованием декларации на товары следует указывать объем товара в соответствии с классификатором единиц измерения, утвержденным Решением Комиссии Таможенного союза от 20 сентября 2010 г. N 378 "О классификаторах, используемых для заполнения таможенных деклараций", в литрах.

14 Для целей взимания акциза под легковым автомобилем понимают транспортные средства категорий М 1 , M 1 G, определяемых в соответствии с Техническим регламентом Таможенного союза "О безопасности колесных транспортных средств" (ТР ТС 018/2011).

15 Согласно подпункту 10 пункта 1 статьи 181 Налогового кодекса Российской Федерации прямогонным бензином признаются бензиновые фракции, за исключением автомобильного бензина, авиационного керосина, акрилатов, полученные в результате:

перегонки (фракционирования) нефти, газового конденсата, попутного нефтяного газа, природного газа;

переработки (химических превращений) горючих сланцев, угля, фракций нефти, фракций газового конденсата, попутного нефтяного газа, природного газа.

Бензиновой фракцией признается смесь углеводородов в жидком состоянии (при температуре 15 или 20 градусов Цельсия и давлении 760 миллиметров ртутного столба), соответствующая одновременно следующим физико-химическим характеристикам:

плотность не менее 650 кг/м 3 и не более 749 кг/м 3 при температуре 15 или 20 градусов Цельсия;

значение показателя температуры, при которой перегоняется по объему не менее 90 процентов смеси (давление 760 миллиметров ртутного столба), не превышает 215 градусов Цельсия.

не признаются бензиновой фракцией следующие виды фракций:

фракция, полученная в результате алкилирования (олигомеризации) углеводородных газов;

фракция, массовая доля метил-трет-бутилового эфира и (или) иных эфиров и (или) спиртов в которой не менее 85 процентов;

фракция, полученная в результате окисления и этерификации олефинов, ароматических углеводородов, спиртов, альдегидов, кетонов карбоновых кислот;

фракция, полученная в результате гидрирования, гидратации и дегидрирования спиртов, альдегидов, кетонов, карбоновых кислот;

фракция, массовая доля бензола и (или) толуола и (или) ксилола (в том числе параксилола и ортоксилола) в которой не менее 85 процентов;

фракция, массовая доля пентана и (или) изопентана в которой не менее 85 процентов;

фракция, массовая доля альфаметилстирола в которой не менее 95 процентов;

фракция, массовая доля изопрена в которой не менее 85 процентов.

16 В соответствии с подпунктом 11 пункта 1 статьи 181 Налогового кодекса Российской Федерации средними дистиллятами признаются смеси углеводородов в жидком состоянии (при температуре 20 градусов Цельсия и атмосферном давлении 760 миллиметров ртутного столба), полученные в результате первичной и (или) вторичной переработки нефти, газового конденсата, попутного нефтяного газа, горючих сланцев, значение показателя плотности которых не превышает 930 кг/м 3 при температуре 20 градусов Цельсия, за исключением:

прямогонного бензина, циклогексана, конденсата газового стабильного, автомобильного бензина;

фракции, полученной в результате алкилирования (олигомеризации) углеводородных газов;

фракции, массовая доля метил-трет-бутилового эфира и (или) иных эфиров и (или) спиртов в которой не менее 85 процентов;

фракции, полученной в результате окисления и этерификации олефинов, ароматических углеводородов, спиртов, альдегидов, кетонов карбоновых кислот;

фракции, полученной в результате гидрирования, гидратации и дегидрирования спиртов, альдегидов, кетонов, карбоновых кислот;

фракции, массовая доля бензола и (или) толуола и (или) ксилола (в том числе параксилола и ортоксилола) в которой не менее 85 процентов;

фракции, массовая доля пентана и (или) изопентана в которой не менее 85 процентов;

фракции, массовая доля альфаметилстирола в которой не менее 95 процентов;

фракции, массовая доля изопрена в которой не менее 85 процентов;

авиационного керосина, дизельного топлива;

высоковязких продуктов, в том числе моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей;

продуктов нефтехимии, получаемых в процессах химических превращений, протекающих при температуре выше 700 градусов Цельсия (согласно технологической документации на технологическое оборудование, посредством которого осуществляются химические превращения), дегидрирования, алкилирования, окисления, гидратации, этерификации;

иных продуктов, представляющих собой смесь углеводородов в жидком состоянии (при температуре 20 градусов Цельсия и атмосферном давлении 760 миллиметров ртутного столба), содержащих более 30 процентов ароматических, непредельных и (или) кислородсодержащих соединений.

Высоковязкими продуктами признаются смеси углеводородов в жидком состоянии (при температуре 20 градусов Цельсия и атмосферном давлении 760 миллиметров ртутного столба) с одной или несколькими из следующих физико-химических характеристик:

кинематическая вязкость при температуре 100 градусов Цельсия составляет 2,2 сантистоксов и более;

температура вспышки в открытом тигле составляет более 80 градусов Цельсия и температура застывания не превышает минус 35 градусов Цельсия.

17 С 1 апреля 2020 года средними дистиллятами признаются смеси углеводородов в жидком или твердом состоянии (при температуре 20 градусов Цельсия и атмосферном давлении 760 миллиметров ртутного столба), полученные в результате первичной и (или) вторичной переработки нефти, газового конденсата, попутного нефтяного газа, горючих сланцев, значения показателя плотности которых не превышают 1015 кг/м 3 при температуре 20 градусов Цельсия, за исключением:

авиационного керосина, авиационного керосина марки Джет-А 1;

высоковязких продуктов, в том числе моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей;

продуктов нефтехимии, получаемых в процессах химических превращений, протекающих при температуре выше 700 градусов Цельсия (согласно технологической документации на технологическое оборудование, посредством которого осуществляются химические превращения), дегидрирования, алкилирования, окисления, гидратации, этерификации;

газового конденсата, смеси газового конденсата с нефтью, непосредственно полученных с применением технологических процессов деэтанизации и (или) стабилизации и (или) фракционирования (при условии комбинации процесса фракционирования с процессом деэтанизации и (или) стабилизации);

битума, асфальта, кокса, технического углерода, серы;

иных продуктов, представляющих собой смесь углеводородов в жидком состоянии (при температуре 20 градусов Цельсия и атмосферном давлении 760 миллиметров ртутного столба), содержащих более 30 процентов ароматических, непредельных и (или) кислородсодержащих соединений.

В целях настоящей главы высоковязкими продуктами признаются смеси углеводородов в жидком или твердом состоянии (при температуре 20 градусов Цельсия и атмосферном давлении 760 миллиметров ртутного столба), полученные в результате применения хотя бы одного из следующих технологических процессов:

депарафинизация селективными растворителями;

В целях настоящего подпункта смеси высоковязких продуктов с неподакцизными товарами признаются высоковязкими продуктами.

При этом такие смеси углеводородов, их смеси с неподакцизными товарами должны соответствовать одной или нескольким из следующих физико-химических характеристик:

кинематическая вязкость при температуре 100 градусов Цельсия составляет 2,2 сантистокса и более;

температура вспышки в открытом тигле составляет более 80 градусов Цельсия и температура застывания не превышает минус 35 градусов Цельсия.

С 1 апреля 2020 года ставка акциза на средние дистилляты определяется в порядке, установленном пунктом 9.1 статьи 193 Налогового кодекса Российской Федерации.

В коде подвидов доходов (14 - 17 разряды кода бюджетной классификации) указывается:

18 1000 - сумма платежа;

19 2000 - пени и проценты по соответствующему платежу.

4.2 Акцизы

Акцизы являются федеральным косвенным налогом, включаемым в стоимость подакцизных товаров и оплачиваемым покупателя ми подакцизных товаров, регулируются НК РФ (главой 22 «Акцизы») и обязательны к применению на всей территории Российской Феде рации.

В соответствии с главой 22 НК РФ налогоплательщиками акциза являются:

- организации;

- индивидуальные предприниматели;

- лица, перемещающие товары через таможенную границу Россий ской Федерации, определяемые в соответствии с Таможенным кодек сом РФ.

Организации и иные лица признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению.

Налоговый кодекс РФ дает исчерпывающий перечень подакциз ных товаров:

- спирт этиловый из всех видов сырья, за исключением спирта коньячного;

- спиртосодержащая продукция с объемами долей этилового спирта более 9%;

- алкогольная продукция;

- пиво;

- табачная продукция;

- автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с);

- автомобильный бензин;

- дизельное топливо;

- прямогонный бензин;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей

Объектом налогообложения признаются следующие операции по обороту подакцизных товаров:

- на территории Российской Федерации лицами произведенных ими подакцизных товаров, в том числе реализация предметов залога и передача подакцизных товаров по соглашению о предоставлении от ступного или инновации. Передача прав собственности на подакциз ные товары одним лицом другому лицу на возмездной и (или) безвоз мездной основе, а также использование их при натуральной оплате признаются реализацией подакцизных товаров;

- лицами переданных им на основании приговоров или решений судов, арбитражных судов или других уполномоченных на то государ ственных органов конфискованных и (или) бесхозяйных подакциз ных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению. В государствен ную и (или) муниципальную собственность.

- на территории Российской Федерации лицами произведенных

ими из давальческого сырья (материалов) подакцизных товаров собственнику указанного сырья (материалов) либо другим лицам, в том числе получение указанных подакцизных товаров в собственность в счет оплаты услуг по производству подакцизных товаров из давальческого сырья (материалов); - в структуре организации произведенных подакцизных товаров для дальнейшего производства неподакцизных товаров, за исключе нием передачи произведенного прямогонного бензина для дальнейше го производства продукции нефтехимии в структуре организации, имеющей свидетельство о регистрации лица, совершающего операции с прямогонным бензином, и (или) передачи произведенного денатури рованного этилового спирта для производства неспиртосодержащей продукции в структуре организации, имеющей свидетельство о регис трации организации, совершающей операции с денатурированным этиловым спиртом;

- на территории Российской Федерации лицами произведенных ими подакцизных товаров для собственных нужд;

- на территории Российской Федерации лицами произведенных ими подакцизных товаров в уставный (складочный) капитал орга низаций, паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества (договору о совместной деятель ности);

- на территории Российской Федерации организацией (хозяйст венным обществом или товариществом) произведенных ею подакцизных товаров (за исключением нефтепродуктов) своему участнику (его правопреемнику или наследнику) при его выходе (выбытии) из организации (хозяйственного общества или товарищества), а также пере дача подакцизных товаров, произведенных в рамках договора просто го товарищества (договора о совместной деятельности), участнику (его правопреемнику или наследнику) указанного договора при выде ле его доли из имущества, находящегося в общей собственности участников договора, или разделе такого имущества;

- произведенных подакцизных товаров на переработку на давальческой основе.

3.Ввоз подакцизных товаров на таможенную территорию Россий ской Федерации.

- денатурированного этилового спирта организацией, имеющей свидетельство на производство неспиртосодержащей продукции. По лучением денатурированного этилового спирта признается приобре тение денатурированного спирта в собственность;

- прямогонного бензина организацией, имеющей свидетельство на переработку прямогонного бензина. Получением прямогонного бензина признается приобретение прямогонного бензина в собствен ность.

Налоговая база определяется отдельно по каждому виду подак цизного товара.

Налоговая база при реализации (передаче) произведенных налого плательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется:

по подакцизным товарам,

в отношении которых установлены:

Твердые (специфические) налого вые ставки (в абсолютной сумме на единицу измерения)

Объем реализованных (переданных) под акцизных товаров в натуральном выра жении

Адвалорные (в процентах) налого вые ставки

Комбинированные налоговые став ки, состоящие из твердой (специ фической) и адвалорной (в про центах) налоговых ставок

Объем реализованных (переданных) подакцизных товаров в натуральном выражении для исчисления акциза при применении твердой (специфической) налоговой ставки и как расчетная стои мость реализованных (переданных) под акцизных товаров, исчисляемая исходя из максимальных розничных цен для исчисления акциза при применении ад валорной (в процентах) налоговой ставки

Налоговый кодекс РФ устанавливает один вид льгот по акцизам: ст. 183 дает перечень операций освобожденных от налогообложения.

Налоговым периодом является календарный месяц.

Исчисление суммы акциза проводится в следующем порядке:

Налоговые ставки по подакцизным товарам, в отношении которых установлены:

Порядок исчисления суммы акцизы:

Твердые (специфические) налого вые ставки

Произведение соответствующей налоговой ставки и налоговой базы

Адвалорные (в процентах) налого вые ставки

Соответствующая налоговой ставке процентная доля налоговой базы

Комбинированные налоговые став ки, состоящие из твердой (специ фической) и адвалорной (в про центах) налоговых ставок

Сумма, полученная в результате сложения сумм акциза, исчисленных как: произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров натуральном выражении и как соответствующая адвалорной (в процентах) налого вой ставке процентная доля максимальной розничной цены таких товаров

В отношении подакцизных товаров, для которых установлены раз личные налоговые ставки, должен вестись раздельный учет и налого вая база определяться применительно к каждой налоговой ставке.

В том случае если налогоплательщик не ведет раздельного учета, определяется единая налоговая база по всем операциям реализации (передачи) и (или) получения подакцизных товаров и сумма акциза по подакцизным товарам определяется исходя из максимальной из применяемых налогоплательщиком налоговой ставки от единой нало говой базы (п. 2 ст. 190, п. 7 ст. 194 НК РФ).

Дата реализации (передачи) и получения подакцизных товаров определяется как день отгрузки (передачи), получения соответствую щих подакцизных товаров.

При передаче на территории Российской Федерации лицами про изведенных ими из давальческого сырья (материалов) подакцизных товаров собственнику указанного сырья (материалов) либо другим лицам, в том числе при получении указанных подакцизных товаров в собственность в счет оплаты услуг по производству подакцизных то варов из давальческого сырья (материалов), датой передачи признает ся дата подписания акта приема-передачи подакцизных товаров.

Суммы акциза, исчисленные налогоплательщиком при реализации подакцизных товаров и предъявленные покупателю, относятся у нало гоплательщика на расходы, принимаемые к вычету при исчислении налога на прибыль.

Суммы акциза, предъявленные налогоплательщиком покупателю при реализации- подакцизных товаров, у покупателя учитываются в стоимости приобретенных подакцизных товаров.

Суммы акциза, уплаченные при ввозе подакцизных товаров на та моженную территорию Российской Федерации, учитываются в стои мости приобретенных подакцизных товаров.

Налогоплательщик имеет право уменьшить исчисленную сумму акциза по подакцизным товарам на суммы налоговых вычетов.

Вычетам подлежат суммы акциза, уплаченные налогоплательщи ком при приобретении подакцизных товаров либо уплаченные на логоплательщиком при ввозе подакцизных товаров на таможенную территорию Российской Федерации, выпущенных в свободное обра щение, в дальнейшем используемых в качестве сырья для подакцизных товаров.

Налоговые вычеты производятся на основании расчетных доку ментов и счетов-фактур либо на основании таможенных деклараций или иных документов, подтверждающих ввоз товаров на таможенную территорию Российской Федерации и уплату соответствующей сум мы акциза.

Сумма акциза, подлежащая уплате налогоплательщиком, опреде ляется по итогам налогового периода как уменьшенная на налоговые вычеты.

В случае если по итогам налогового периода сумма налоговых вы четов превышает сумму акциза, исчисленную по операциям с подакцизными товарами, по итогам налогового периода полученная разни ца подлежит возмещению (зачету, возврату).

Уплата акциза при реализации (передаче) налогоплательщиками произведенных ими подакцизных товаров производится за истекший налоговый период равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем.

Уплата акциза по прямогонному бензину и денатурированному этиловому спирту налогоплательщиками, имеющими свидетельство о регистрации лица, совершающего операции с прямогонным бензи ном и (или) свидетельство о регистрации организации, совершающей операции с денатурированным этиловым спиртом, производится не позднее 25-го числа третьего месяца, следующего за истекшим налого вым периодом.

Налогоплательщики обязаны представлять в налоговые органы по месту своего нахождения, а также по месту нахождения каждого свое го обособленного подразделения налоговую декларацию в срок не позднее 25-го числа месяца, следующего за истекшим налоговым пе риодом.

Налогоплательщики, имеющие свидетельство о регистрации ли ца, совершающего операции с прямогонным бензином, и (или) сви детельство о регистрации организации, совершающей операции с де натурированным этиловым спиртом, представляют налоговую декларацию не позднее 25-го числа третьего месяца, следующего за отчетным.

Формы налоговых деклараций и порядки их заполнения определе ны приказом Минфина России.

Сроки и порядок уплаты акциза при ввозе подакцизных товаров на таможенную территорию Российской Федерации устанавливаются та моженным законодательством Российской Федерации.

Читайте также: