Нужен ли инн в 2021 году

Опубликовано: 29.04.2024

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

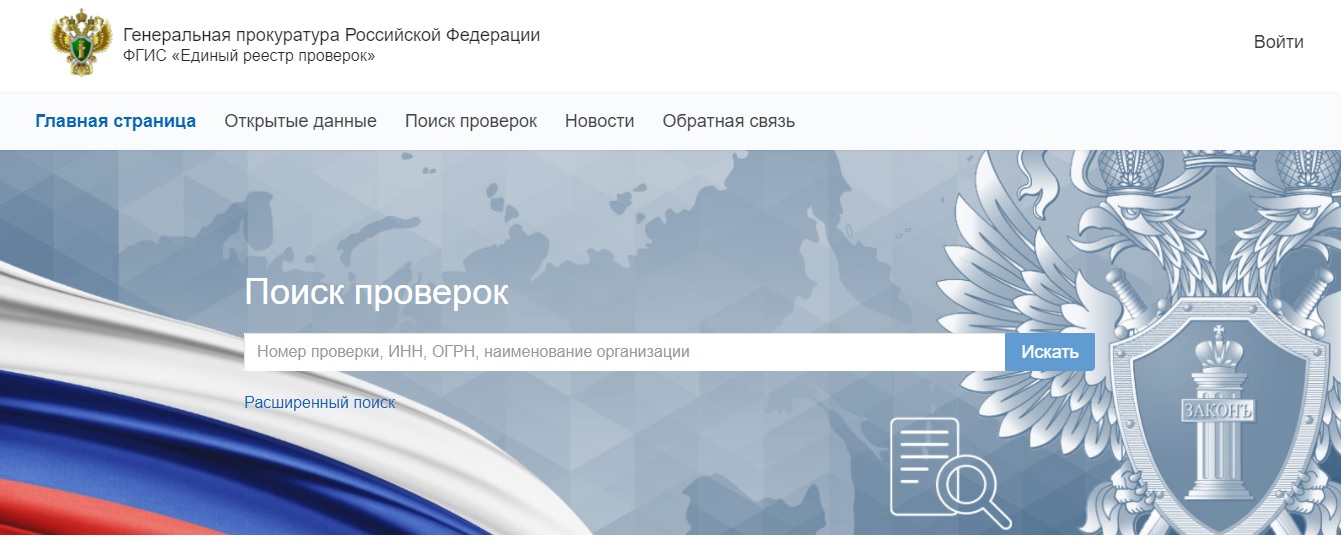

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

26 ноября 2020 г. Роскомнадзор провел онлайн-трансляцию по вопросам персональных данных и фактически рассказал, как будет применять Закон 152-ФЗ в следующем году.

Важное обновление 23.12.2020: принят закон об изменении правил публикации персональных данных.

На семинаре прозвучали доклады:

Дмитрия Рудакова, заместителя начальника отдела ведения реестра операторов, осуществляющих обработку персональных данных. Он рассказал о реестре. Его презентация.

Второй спикер, Альфия Гафурова, заместитель начальника Управления по защите прав субъектов персональных данных Роскомнадзора, озвучила основные вопросы по жалобам граждан. Ее презентация содержит информацию о типовых нарушениях:

- в банковской сфере;

- в ЖКХ;

- в интернете;

- в связи;

- в торговле.

Во время трансляции Юрий Контемиров, начальник Управления по защите прав субъектов персональных данных Роскомнадзора, ответил на самые актуальные вопросы. Здесь полная двухчасовая версия:

Получилось много информации, поэтому я отказался от стенографирования и написал как мне нравится: без потери смысла, сокращая фирменный стиль выступления чиновников.

Читайте и имейте в виду, что практика в регионах может отличаться. Некоторые тезисы выступления спорные, но они показывают, как Роскомнадзор будет применять законодательство о персональных в данных в 2021 году.

GDPR и российские компании

GDPR может применяться к российским компаниям в нескольких случаях:

- Российская компания имеет филиалы на территории Европы.

- Российская компания действует по поручению европейской компании и отвечает перед ней за обработку персональных данных.

- Российская компания работает не только на территории России, но и направлена на европейского потребителя. Например, интернет-магазин предлагает продажу товаров в Европу, при этом одновременно выполняются два условия:

- сайт доступен на языках стран ЕС;

- предусмотрены расчеты в евро.

Если одно из этих условий не выполняется, то требования GDPR на такой магазин не распространяются.

Будет ли приведено российское законодательство к требованиям GDPR

По словам Контемирова, это дискуссионный вопрос. Специалисты изучают практику применения европейского законодательства, но как это будет реализовано в России будет видно в ближайшем будущем.

Трудовые отношения

Как передавать персональные данные сотрудников в рамках групп компаний

Например, при ведении кадрового учета, разработках программ повышения квалификации иностранная компания присваивает логины и пароли для работы в единой информационной системе.

Поскольку каждая компания выступает как отдельный оператор, то необходимо получать письменное согласие работника на передачу его персональных данных от одной компании в другую (ч. 4 ст. 9 Закона “О персональных данных”).

Если в группу компаний входит иностранное юридическое лицо, то необходимо оформлять не только согласие, но и договор поручения на обработку персональных данных.

Нужно ли согласие работника для передачи его персональных данных в аутсорсинговые компании

Да, нужно. Более того, передача данных в другие фирмы для ведения кадрового учета или бухгалтерского предполагает делегирование части обязанностей оператора и это требует оформление договора поручения (ч. 3 ст. 6 Закона “О персональных данных”).

В таком согласии должна быть указана конкретно одна цель, для достижения которой передаются данные сотрудника.

Порядок уничтожения персональных данных

Порядок уничтожения персональных данных работников и иных лиц должен быть закреплен локальных актах оператора. С актами должны быть ознакомлены все заинтересованные лица.

Оператором должен быть обеспечен неограниченный доступ к этим документам, а если сбор персональных данных осуществляется с помощью сайта, то Роскомнадзор рекомендует размещать ссылки на политику обработки персональных данных непосредственно рядом с веб-формами.

Что относится к персональным данным по мнению Роскомнадзора

Центр компетенций Роскомнадзора по Южному федеральному округу разрабатывает матрицу персональных данных. Проект такой матрицы уже существует, планируется, что он будет размещен в открытом доступе в первом полугодии 2021 года.

Сбор копий документов, содержащих персональные данные

Сбор копий документов должен осуществляться на основании согласия субъекта в соответствии с ч.1 ст. 6 Закона “О персональных данных”.

Паспорт — это носитель биометрических персональных данных. Для получения копии документа согласия, предусмотренного ч. 4 ст. 9 ФЗ № 152 не требуется. Но должно быть получено согласие, которое отвечает требованиям ч. 1 ст. 9 Закона: согласие должно быть информированным, конкретным и сознательным.

Т.е. человек должен четко понимать, какие данные он предоставляет, в каких целях, кому, какие действия будут осуществлять с данными. В течение какого срока, кто будет иметь доступ к персональным данным.

Если такие требования соблюдаются, то форма получения согласия определяется оператором: можно в электронном виде, можно на бумаге.

Являются ли идентификаторы персональными данными

Такие идентификаторы как ИНН, СНИЛС, электронная почта и т.п. являются персональными данным. Роскомнадзор исходит из их уникальности: они присваиваются конкретному человеку и не могут быть отнесены к другому.

Даже без дополнительной информации идентификаторы являются персональными данными.

Вопрос о MAC- адресах устройств нужно рассматривать в контексте Закона “О связи”. Без сведений об абоненте они не относятся к персональным данным. Но когда MAC- адрес добавляется сведениями, например, о геолокации или кукис, то в совокупности эта информация является персональными данными.

Комбинация: фамилия, имя и телефон — персональные данные.

Но отдельно номер телефона – не персональные данные, т.к он относится не к пользователю, а к абонентскому устройству.

Фотографии и видеозаписи в контексте персональных данных

Ранее Роскомнадзор уже озвучивал позицию о том, что в случаях, предусмотренных законодательством, фото является биометрическим персональными данными. Для их обработки необходимо выполнить требования статьи 11 Закона “О персональных данных”

Во всех иных случая фотография рассматривается как материальный носитель персональных данных и обработка которых осуществляется на общих основаниях, предусмотренных статьей 6 Закона 152-ФЗ.

Оборот фото-видеоизображений регулируется Гражданским кодексом, который предусматривает случаи использования изображения гражданина как с согласия, так и без такового.

Потоковое видеонаблюдение не рассматривается Роскомнадзором как обработка персональных данных. Но если камера направлена на идентификацию лица, например, для пресечения или раскрытия правонарушений, то записи с этой камеры должны рассматриваться как источники персональные данные.

Профилирование и оценка личностных качеств

Например в мобильном приложении осуществляется сбор информации в объеме: имя, телефон, история заказов, выявление предпочтений пользователя. По мнению Роскомнадзора такой набор информации является персональными данными, поскольку на его анализе осуществляется подготовка маркетинговых предложений. И дальнейшее использование этих данных в рекламе должно осуществляться в соответствии со ст. 15 Закона “О персональных данных” и предполагает согласие на обработку персональных данных

Оценка поведений и личных качеств работников, например, при проведении психологических тестов, представляет собой некую модель профилирования физического лица на основании которой вырабатываются рекомендации: о занятости, приеме или отказе в приеме на работу, на замещение вакантной должности. Для проведения профилирования необходимо получать согласие на обработку персональных данных.

О согласиях на обработку персональных данных

Несколько целей в одном согласии

Разработан законопроект, который предусматривает совмещение нескольких целей в одной форме согласия. Как только он будет принят, РКН скорректирует свою позицию.

Пока же Роскомнадзор считает, что можно указать несколько целей в одном согласии только в некоторых случаях. Например, если происходит обработка биометрических данных, специальных категорий персональных данных, в случаях, если осуществляется трансграничная передача в страны, не обеспечивающие адекватную защиту данных.

Во всех других случаях оформления согласия в письменной форме должна быть указана одна цель.

Получение согласия на обработку персональных данных при заключении договора

Если обработка персданных осуществляется в соответствии с условиями договора и только для его исполнения, то согласие не требуется.

Но если в договор включаются положения, не связанные с его предметом, то на такие действия необходимо получать отдельное согласие на обработку персональных данных.

Например, в договор оказания услуг связи включаются положения о проведении исследований или на рассылку рекламы.

Если впоследствии по этим видам обработки субъект направит отзыв своего согласия, то оператор обязан ее прекратить, поскольку она не является основной применительно к предмету договора.

Согласия на обработку персональных данных соискателя и близких родственников

Трудовым кодексом урегулированы отношения только между работодателем и работником и не охвачены вопросы поиска работы. Поэтому единственным правовым основанием для обработки персональных данных соискателей является его согласие.

Часто соискателю предлагается заполнить анкеты, в которых предусмотрены сведения о близких родственниках, но очень сложно получить согласия от самих родственников. В таких случаях рекомендуется все же убедить соискателя в необходимости получения согласия от родственников.

Например, сообщить о необходимости проверки конфликта интересов.

Обработка персональных данных родственников сотрудника имеет ряд особенностей

Обработка персональных данных в объеме, предусмотренном унифицированными формам, например, карточками Т-2, согласия не требует. Но на обработку ПД, которые не содержаться в типовых формах, но необходимы работодателю, требуется получать согласие.

Электронные копии согласий на обработку персональных данных

Сканы письменных форм согласий на обработку делать не запрещено. Но если есть электронные копии, то можно ли уничтожить оригинал на бумажном носителе?

Роскомнадзор рекомендует принимать во внимание положения процессуальных кодексов, где предусмотрено, что в случае рассмотрения судебного спора необходимо предоставить суду подлинники письменных доказательств. Поэтому при принятии решения о замене оригинальных экземпляров на электронные копии, необходимо учитывать эти риски.

Срок согласия на обработку персональных данных

По мнению Роскомнадзора срок согласия должен быть ограничен конкретным сроком или достижением цели обработки персональных данных, например, исполнением договора.

Нельзя указывать, что согласие дается на неограниченный срок или указывать сроки, не предусмотренные законодательством или ничем не мотивированные. Например, неправильно установить срок согласия на 15, 50 или 70 лет.

Если конкретный срок определить затруднительно, то рекомендуется обработку ПД ограничивать достижением цели обработки.

Форма согласия на получение рассылки от иностранного сайта

Достаточно ли получения согласия в электронной форме в виде проставления галочки в чек-боксе, если сайт или его администратор находятся за пределами РФ?

Роскомнадзор считает, что если сайт направлен на граждан России, то презюмируется, что он соблюдает требования национального законодательства России — в частности, соблюдает правило локализации. Следовательно, такая форма выдачи согласия допустима.

Передача персональных данных третьим лицам

Что делать, если персональные данные передаются третьим лицам? Причем этот список может изменяться.

Если для обработки персональных данных необходимо получать письменное согласие (ч. 4 ст. 9 Закона “О персональных данных”) например, трансграничная передача, обработка биометрических данных и т. д, то в этом случае обязательно поименное указание организаций, которые действуют по поручению оператора. В случае изменения этих организаций, согласие придется переподписывать.

Во всех остальных случаях согласие может содержать отсылку на сайт оператора, где можно разместить список третьих лиц, которым передаются персональные данные. В самом согласии необходимо указать цели, в которых ПД передаются этим третьим лицам.

Об изменении списка Роскомнадзор рекомендует уведомлять субъектов персональных данных. Срок такого уведомления законом не определен, но РКН считает разумным делать это в течение 10 дней.

Договоры поручения на обработку персональных данных

Является ли провайдер облачных услуг оператором?

Конечно, провайдер облачных услуг является оператором, поскольку на его серверах осуществляется хранение персональных данных.

Требуется ли при использовании облачных услуг заключать договор поручения на обработку персональных данных?

Да, потому что один оператор передает для хранения ПД другому оператору. А этот случай предполагает заключение договора поручения. Дополнительно нужно получать согласие субъекта на передачу его персональных данных по договору поручения.

Можно ли в согласии работника указывать всех третьих лиц, которым передаются ПД в рамках договоров поручений?

Можно, но только при условии, что третьи лица привлекаются для достижения единой цели, которая предусмотрена в тексте согласия на обработку персональных данных.

Например, для целей кадрового учета привлекается две организации. В согласии указывается цель: ведение кадрового учета. В этом случае согласие составлено корректно.

Да, эти лица являются операторами и обязаны предоставлять уведомления по общим правилам.

Исключение, предусмотренное для договорных отношений, в этом случае не применяется, поскольку субъекты персональных данных не являются стороной договора поручения, заключаемого оператором с третьим лицом.

Обязан ли оператор предоставлять по договору поручения сведения о правовых основаниях обработки персональных данных?

Действующим законодательством такая обязанность не предусмотрена, поскольку ответственность перед субъектом несет только оператор, даже за действия третьего лица.

Поэтому РКН рекомендует урегулировать этот вопрос в договоре поручения на обработку персональных данных, если необходимо.

Персональные данные представителей компаний в договоре

Типичная ситуация: два юридических лица заключили между собой договор. С одной стороны договор подписал представитель по доверенности.

Организация, которая выдала доверенность своему работнику, обязана получить от него согласие на передачу персональных данных контрагенту по договору.

Для контрагента, получившего доверенность этого работника, получать отдельное согласие на обработку не нужно, т.к. обработка ПД доверенного лица осуществляется в рамках договора.

Ответственное лицо

Будет ли привлечен оператор к ответственности, если он не назначил ответственное лицо за обработку персональных данных?

К административной ответственности РКН привлекать не будет. Но если в ходе проверки такой факт будет выявлен, то проверяющий выдаст предписание с указанием срока его исполнения. И если оператор в этот срок не устранит нарушение, то будет привлечен к административной ответственности по ст. 19.5 КоАП РФ.

Можно ли назначить нескольких лиц, ответственных за обработку ПД?

В уведомлении о намерении осуществлять обработку персональных данных должно быть указано только одно физическое лицо, ответственное за обработку персональных данных. Конечно, ответственный может делегировать часть своего функционала, но об этом нужно указать только в локальных актах оператора.

Можно ли указывать в уведомлении юридическое лицо, ответственное за обработку ПД?

Да, если к обработке привлечено юридическое лицо, то оно может быть указано в уведомлении о намерении осуществлять обработку персональных данных в дополнение к информации, предусмотренной ст. 22 Закона № 152-ФЗ.

Заключение

Контемиров пообещал, что по результатам работы Центров компетенций в 2021 году будут опубликованы: матрица персональных данных, портфель оператора, включающий в себя шаблоны документов, актов, форм, необходимых для работы с персональными данными. РКН хочет, чтобы такой портфель был хорошим подспорьем.

Важное обновление 23.12.2020: принят закон об изменении правил публикации персональных данных.

Ну а я продолжаю наблюдение. Подпишитесь на мои страницы в Фейсбуке, Яндекс Дзене и Телеграм, чтобы делать это вместе.

Остаюсь с вами на связи. Все вопросы по статье можно написать в чат в Я.Дзене.

ps. Чатик придумал, чтобы избежать включения в реестр ОРИ, но быть с вами на связи.

Индивидуальный номер налогоплательщика имеет важное значение при трудоустройстве человека на работу, а также в ходе регистрации ИП. Для того, чтобы получить ИНН физическому лицу, будь то гражданин или частный предприниматель, вовсе не обязательно собирать большое число бумаг и простаивать в очередях: достаточно лишь иметь доступ к сети Интернет и порядка 5-10 минут свободного времени.

При этом посещать отделения ФНС не придется. Порядок представления заявки получения ИНН описан ниже.

Что такое ИНН

Правовые взаимоотношения гражданина, в том числе иностранца, и налоговых органов сопровождаются регистрацией документов. Они сообщают всю необходимую информацию о личности человека, позволяют ему заявить о своих правах, а налоговой службе – реализовать их.

Каждый иностранный гражданин обязан иметь в России документы с индивидуальными номерами. Для налоговой службы такой документ – свидетельство ИНН.

ИНН – это индивидуальный налоговый номер или код. Его формирует налоговый орган. Он закрепляется за человеком на всю жизнь.

Смена паспортных данных при оформлении российского гражданства или фамилии при замужестве предусматривает замену бумажного бланка, в котором будут указаны новые текстовые данные. Эта процедура никак не влияет на сам числовой код свидетельства.

Код привязан к конкретному имени и отображается в базах налоговых органов совместно с ним. ИНН позволяет состоять россиянам и мигрантам на налоговом учёте. Номер предусмотрен только для физических лиц.

Регулируется назначение и использование ИНН статьей №19 Налогового Кодекса РФ

Налоговая служба разъясняет, что физическое лицо – это любой гражданин, с рождения проживающий в Российской федерации.

Физическим лицом считается и приезжий человек, иностранец, имеющий временную регистрацию или оформивший миграционную карту. Право получить свидетельство есть у лиц без гражданства (апатридов).

Нужен ли ИНН иностранцу и зачем

Приезжему, проживающему продолжительное время на российской территории, налоговая служба рекомендует оформить ИНН. В некоторых случаях его регистрация обязательна.

Документ необходим для реализации прав иностранца в России. Он позволяет свободно взаимодействовать с государственными органами на официальном уровне.

В туристическую поездку оформлять документ не обязательно. Но при длительном пребывании в РФ он обеспечит прозрачность и легальность деятельности иностранца.

Любой гражданин, проживающий в России, обязан платить налоги. Это касается и заграничных специалистов.

Согласно пункту 1 статьи Налогового Кодекса России № 83, каждый может встать на учёт в налоговой службе:

- в территориальном отделении по месту регистрации;

- в ближайшем отделении по месту пребывания;

- по месту нахождения личной недвижимости или автомобиля.

Оформление сделок по купле-продаже личного имущества также требует свидетельства.

Документ мигранту позволяет:

- вести учёт налоговых отчислений;

- официально отчитываться о недвижимом имуществе, купленном в России, или транспорте, подлежащем налогообложению, владельцем которого он является.

Личный налоговый номер важен при трудоустройстве в РФ.

Получение ИНН иностранцем оправдано, если он:

- приехал в Россию и оформляет разрешение на работу в России;

- регистрирует любую профессиональную деятельность, бизнес. По индивидуальному номеру, зарегистрированному в ФНС, будут удерживаться и отображаться в системе учёта налоги;

- планирует получать государственные социальные выплаты, предусмотренные на имя мигранта, которые привязаны к числовому налоговому коду;

- желает оформить кредит;

- собирается получить РВП.

Оформление для ребенка

В случае получения ИНН на ребенка до 14 лет, заявление оформляется точно так же. Только делают это законные представители, которыми являются родители или опекуны.

Но стоит учитывать, что в поле Заявитель нужно указывать данные ребенка, а не представителя.

Если ребенок старше14 лет, получить ИНН может он лично.

Когда выдается ИНН в России — читайте здесь.

Порядок получения ИНН 2021 году

Любой желающий мигрант в 2021 году может зарегистрировать личный налоговый номер на основании заявления. Эта процедура осуществляется в России быстро.

Номер ИНН в базе Налоговой Службы России отображается в электронном виде. Свидетельство о его существовании передают заявителю в виде бумажного бланка.

Чтобы получить ИНН для физического лица, необходимо обратиться с заявлением в государственный налоговый орган. Обращение принимается только по адресу миграционного учёта или в территориальном органе, который относится к адресу регистрации.

Иностранные лица, в том числе из стран СНГ, вправе оформить ИНН на равных условиях с гражданами РФ и бесплатно.

Узнайте из видео: как получит ИНН и СНИЛС в России гражданам СНГ.

Оформление ИНН начинается со сбора личных документов. Иногда администрация города или района полностью берёт на себя обязательство по оформлению этого бланка для иностранца.

Для оформления нужно собрать все необходимые документы и зарегистрировать их в ближайшем к месту жительства отделении Федеральной Налоговой Службы (ФНС) согласно статьям №11, №83 Налогового Кодекса (НК РФ).

Процесс получения ИНН для иностранных граждан упрощён. Это обеспечивает комфортные условия взаимодействия между российской налоговой службой и иностранными налогоплательщиками.

Кто должен заниматься оформлением ИНН

Оформить индивидуальный налоговый номер иностранец в России может лично или через третье лицо с помощью регистрации официальной доверенности на его имя у нотариуса.

Полный перечень правил регистрации ИНН для мигрантов описан в российском законе о миграционном учёте №109, принятом 18 июля 2006 года.

Подача заявки

Документы от мигранта принимают 4 способами:

- на личном приёме в офисе Федеральной Миграционной Службе (ФМС);

- в ФНС;

- по почте заказным письмом;

- в электронном виде на портале Госуслуг.

Смотрите в видео: способы получения ИНН.

Сбор необходимой документации

Перечень необходимых документов для иностранца при оформлении бланка указан на сайте налоговой службы России. Во всех документах для получения ИНН должна быть отметка об адресе места пребывания или регистрации.

Информация с сайта российской налоговой службы о документах для ИНН:

Требуется ли перевод

Заявление от иностранца принимается, если оно написано на русском языке. Необходимо перевести все страницы иностранного паспорта и РВП, используя услуги сертифицированного переводчика.

Со всех бумаг нужно снять ксерокопии. Документы должны быть заверены у нотариуса.

Как составить заявление

Заявление следует заполнять по установленной российским законом форме. Оно состоит из 3 страниц. На последнем листе можно указать сведения о работодателе.

заявления можете на нашем сайте:

Образец заявления на ИНН иностранного гражданина и инструкцию по заполнению можно запросить в офисе ФНС России, скачать на официальном сайте российской налоговой службы.

Заполнять можно от руки и в электронном формате.

1 станица

2 страница

3 страница

Заявление представляет собой поля, в которых необходимо изложить личную официальную информацию:

- Полные паспортные данные, включая дату, город и страну рождения;

- Сведения, указанные в удостоверении личности, включая серию, номер, код, дату и место его выдачи;

- Дата регистрации по месту пребывания;

- Адрес места пребывания без сокращений или адрес регистрации;

- Адрес фактического местонахождения, если оно не совпадает с адресом регистрации;

- Страна постоянного проживания;

- Подпись, дата заполнения.

Необходимо указать номер доверенности, если она существует.

Нужно вписать данные заявителя:

- Ф. И. О.;

- Код нового документа;

- Наименование отделения ФНС, сформировавшего свидетельство;

- Серия бумажного бланка, его индивидуальный номер.

Бумажный вариант защищён голограммой государственного образца, подделать его невозможно.

![]()

![]()

Общие требования к заполнению заявления

- Если документ заполняется вручную, необходимо использовать чернила черного и синего цвета.

- Заполнение вручную осуществляется заглавными печатными буквами слева направо, начиная с крайнего левого знака.

- Заполнение на компьютере необходимо производить с помощью шрифта CourierNew высотой 16 – 18 пунктов.

- Не допускается исправление ошибок в документе, использование корректирующих средств и двусторонняя печать заявления.

- В каждом поле указывается только один показатель, если сведения отсутствуют, то ставится прочерк (при заполнении на компьютере прочерки ставить не обязательно).

ИНН и патент на работу

Законодательство России позволяет выдавать ИНН приезжему гражданину автоматически при оформлении патента. Это свидетельство входит в состав пакета документов для оформления разрешения на работу.

Потребуется оплатить пошлину за регистрацию патента 200 российских рублей.

Документ выдают гражданам:

- Азербайджана;

- Узбекистана;

- Таджикистана;

- Украины;

- Молдовы;

- Абхазии.

Получение ИНН

Сообщение о завершении постановки приезжего на налоговый учёт направляют почтой в виде уведомления. Необходимо уточнить срок доставки у сотрудников ФНС в офисе в момент подачи заявления или в почтовом отделении.

Если уведомление в указанный срок не поступило по фактическому адресу проживания, необходимо лично явиться в офис ФНС.

Для апатридов

Лицам без гражданства лучше обратиться в ФМС. В момент регистрации заявления на создание свидетельства там выдают вид на жительство или разрешение о временном проживании в России.

В обоих случаях на бланке указывают адрес регистрации или официального места временного пребывания апатрида. Эти сведения передают в ФНС.

С РВП (разрешение на временное проживание)

При наличии РВП не нужно оформлять разрешение на работу или патент. С разрешением иностранец имеет право стать индивидуальным предпринимателем (ИП), оформить СНИЛС и страховой полис.

Смотрите в видео: как получить ИНН при наличии РВП.

Если есть ВНЖ

Вид на жительство (ВНЖ) в России означает, что приезжий зарегистрирован официально по месту жительства, то есть имеет прописку.

Для беженцев

Беженцы имеют право написать личное заявление в офисе ФНС. На основании статьи №11 НК РФ его место пребывания официально признаётся местом жительства. На основании заявления ему будет выдан номер ИНН.

Как получить ИНН на ребёнка

Детский вариант ИНН регистрируется, если ребёнку исполнилось 14 лет. Документа выдают на основании детского свидетельства о рождении.

Обязан ли человек иметь инн в 2021

По этой причине работодателям предпочтительно наряду с обязательными документами запрашивать при трудоустройстве и ИНН во избежание неприятных моментов при взаимодействии с ФНС и внебюджетными фондами.

Поменять Банк? Новые затраты, Банк в двух шагах от офиса и, главное, отношения с сотрудниками Банка и его директором были на тот момент просто замечательные, в том числе и у меня. Вот и подумайте, что лучше и дешевле для меня и для всех — получить ИНН, затратив 30 минут рабочего (а не личного) времени или вести войну за соблюдение закона?

Как получить или узнать ИНН в 2021 году

- Заявление в произвольной форме о выдаче дубликата свидетельства ИНН.

- Документ, удостоверяющий личность (паспорт РФ).

- Документ, подтверждающий регистрацию по месту жительства (5-я страница паспорта РФ).

- Оплаченная квитанция государственной пошлины в размере 300 рублей (оплатить госпошлину).

- Копия документа, подтверждающего полномочия представителя физического лица (нотариальная доверенность).

В случае успешной подачи заявления, в течение 5 дней на указанный при регистрации e-mail, должно прийти уведомление. В нём будет указан день, в который заявителю необходимо прийти лично с паспортом РФ в тот орган ФНС, в который направлялось заявление, и получить свидетельство ИНН.

Необходимо ли иметь ИНН для устройства на работу в 2021 году

Но зачастую наниматели пытаются воспользоваться неосведомленностью соискателей, неверно информируя их о том, обязательно ли предоставлять ИНН при устройстве на работу. Отчасти причиной подобных действий со стороны работодателя стало письмо, составленное налоговой службой в декабре 2021 года. В данном документе было указано, что прием отчетов от работодателей в отсутствие ИНН невозможен.

- документ, который удостоверяет личность (обычно это паспорт);

- СНИЛС;

- специальные документы для сотрудников, подлежащих призыву на воинскую службу (военный билет или приписное удостоверение);

- документ об образовании;

- трудовая книжка (при наличии). В случае первого поступления на официальную работу сотрудник не может предъявить данный документ;

- другие справки и документы в зависимости от должности,на которую претендует новый сотрудник (так, для сотрудника полиции обязательным документом будет являться справка об отсутствии у него судимости).

ИНН при трудоустройстве: нужен или нет

- паспорт (или иной документ, удостоверяющий личность) – необходим для того, чтобы было понятно, с кем собственно заключается трудовой договор;

- трудовая книжка – подтверждает наличие стажа (при устройстве на работу впервые, естественно, отсутствует);

- страховое свидетельство обязательного пенсионного страхования (СНИЛС) – нужен для ведения индивидуального учёта страхового стажа – того, что позже повлияет на размер пенсии;

- документы воинского учёта – тоже понятно: для ведения учёта военнообязанных;

- документы об образовании (квалификации) – при необходимости подтверждают наличие у претендента необходимых для конкретно этой работы навыков, знаний, подготовки;

- справка об отсутствии судимости – нужна для подтверждения того, что соискателя можно допустить к работе (естественно, нужна она не всем).

Однако в том же Налоговом кодексе, который устанавливает, в каких случаях человек получает ИНН, упомянуто: если физическое лицо не регистрируется как индивидуальный предприниматель, указание им ИНН не обязательно. Указание ИНН можно заменить сочетанием ФИО и данных паспорта – их вполне достаточно, чтобы идентифицировать плательщика.

Обязателен ли ИНН при приеме на работу в 2021 году

- при оформлении права собственности на налогооблагаемое имущество;

- при попытке получить свидетельство на наследственную массу;

- в случае устройства ребенка от 16 лет на работу либо при регистрации ИП в налоговом органе;

- во время оформления социальных и налоговых вычетов.

В-третьих, организация не должна требовать от работницы получения нового свидетельства о присвоении ИНН. Конечно, по собственному желанию при смене фамилии каждый гражданин может получить новое ИНН-свидетельство — для этого нужно подать в инспекцию по месту жительства новое заявление о постановке на учет п. 36 Порядка, утв. Приказом Минфина от 05.11.2021 № 114н . Сделать это можно и через личный кабинет налогоплательщика на сайте ФНС.

Нужно ли в 2021 году сдавать бухотчетность за 2021 год в Росстат: новый закон

Напомним, что обязательный экземпляр годовой бухгалтерской отчетности необходимо представить в территориальный орган статистики не позже 3-х месяцев после окончания отчетного периода, то есть 2021 года (ч. 1 и 2 ст. 18 Закона от 06.12.11 № 402-ФЗ ).

ФЗ «О внесении изменений в Федеральный закон «О бухгалтерском учете» изложил в новой редакции его статьи 13 и 18. Согласно им, с 2021 года отменено представление обязательного экземпляра годовой бухгалтерской отчётности в территориальный орган Росстата.

Как узнать готов ли инн или нет

Соответствующие поправки были внесены в п.7 ст.83 НК РФ Федеральным законом от 03.07.2021 № 243-ФЗ. Для оформления ИНН в 2021 году, необходимо: Заполнить и распечатать заявление на получение ИНН (бланк заявления, образец заполнения). С распечатанным заявлением и паспортом РФ обратиться в любой налоговый орган ФНС.

Возможна ли сдача отчетности СЗВ-М без ИНН

Следовательно, сведения о сотрудниках, находящихся на больничном, в отпуске — оплачиваемом или за свой счет, а также декретницах и прочих аналогичных лицах, в адрес которых не были произведены выплаты страхователем в отчетном периоде, также должны быть отражены в форме.

Здесь как раз речь идет об ИНН, но для целей заключения служебного контракта с гражданским служащим (ст. 28 ТК РФ, п. 6 ч. 2 ст. 26 закона «О государственной гражданской службе РФ» от 27.07.2021 № 79-ФЗ). К коммерческим организациям это требование не относится.

Обязателен ли ИНН в справках 2НДФЛ

Поэтому новый работодатель не может потребовать предоставления свидетельства и не может отказать в приеме, даже если работник сообщит об отсутствии ИНН. Можно только предложить ему пройти процедуру учета и предоставить копию документа или сообщить свой номер.

Хотя письмо налоговой службы является рекомендацией и не может отменять приказ Минфина, разработчики стали менять программы, справки, без указания ИНН, отказывались автоматически, а за каждую несданную вовремя справку грозил штраф 200 руб.

Можно ли получить или поменять ИНН не по месту прописки

Обязательно ли предоставлять ИНН при трудоустройстве

Чтобы дать ответ на этот вопрос, необходимо обратиться к действующему в 2021 году трудовому законодательству, а именно к 65-й статье ТК. В указанной статье даётся полный перечень необходимых для приёма на работу документов, которые обязан предоставить в кадровом отделе соискатель вакантной должности.

В трудовое законодательство были внесены изменения касающиеся номеров, присваиваемых налогоплательщикам. Они вступили в силу с 1 июля 2021 года, но при этом не коснутся 65-й статьи ТК (разночтения в этом вопросе сохранятся!).

Инн обязателен или нет 2021

Если документы подаете по почте или через доверенное лицо, то копию паспорта надо заверить нотариально. Оформление дубликата происходит в течение пяти дней, после чего его надо забрать лично или через доверенное лицо.

- ввести свои фамилию, имя, отчество,

- дату рождения,

- вид документа удостоверяющий личность (один из представленных далее: паспорт гражданина СССР, свидетельство о рождении, паспорт иностранного гражданина, вид на жительство, разрешение на временное проживание, паспорт гражданина РФ)

- серию, номер и дату выдачи документа.

Нужно ли срочно получать в налоговой инспекции ИНН

Достоинства электронного способа в том, что не потребуется заполнять бумажный бланк заявления и направлять его по почте или приходить в инспекцию для сдачи документов. По условиям работы сервиса, личное посещение налогового органа предусмотрено уже непосредственно для получения Свидетельства по месту жительства.

Физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать ИНН в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои персональные данные, предусмотренные пунктом 1 статьи 84 Налогового кодекса.

Вопрос эксперту

Реквизит «кассир» (тег 1021) должен быть в составе чеков во всех случаях, за исключением применения ККТ для расчетов, осуществляемых с использованием автоматических устройств для расчетов, т.е. когда кассира просто нет.

Хорошо, что задали более узкий вопрос, так проще отвечать:)

Требование к составу кассового чека определяется ст. 4.7 Закона 54-ФЗ и Приложением «№2 к приказу ФНС ММВ-7-20/229@. В части сроков появления того или иного реквизита в чеке производители кассового ПО и ОФД ориентируются на Приложение №2.

С 1 января 2021 года утрачивает силу формат данных 1.0, для него требования были «попроще», если так можно сказать. Все кассы должны будут работать по формату 1.05 ли 1.1 — а чем выше формат, тем больше реквизитов включается в состав документов, которые формирует касса.

Обязательно ли сообщать ИНН, когда берешь кредит

Идентификационный код предприятия – налоговый номер компании, где работает человек. Если он известен, то можно легко получить выписку по организации, узнать кто ее учредитель, размер уставного капитала, ФИО директора, вид деятельности. В некоторых МФО и банках нужно обязательно знать ИНН фирмы, когда берешь кредит.

С 1 января 2021 года все банки имеют право запрашивать дела с БКИ только при наличии у них на руках информации о номере СНИЛС. Такие нормы были прописаны в ФЗ «О кредитных историях». Дополнительно проводится тщательная идентификация клиента по двум важным документам, что прописано во внутренних правилах кредитора.

Устраивается ли человек на официальную работу либо открывает свое дело, получает от государства какое-либо пособие или формирует комплект документов для организации торговли – во всех этих случаях ему не обойтись без свидетельства о постановке на налоговый учет, чаще называемого ИНН.

Здесь вы узнаете:

- как формируется код ИНН,

- что нужно делать для его получения и восстановления в случае утраты,

- какие документы понадобятся для этой процедуры,

- а также нюансы использования этого понятия в иноязычной документации.

ИНН – понятие и расшифровка

Знакомую всем россиянам аббревиатуру ИНН принято расшифровывать как «индивидуальный номер налогоплательщика».

Это числовая последовательность, присваиваемая любому лицу, платящему налоги – и гражданам, и организациям. Код ИНН един для всех налогов и сборов, установленных государством, налоговая будет обязательно указывать его во всех уведомлениях, которые она отправляет от своего имени физлицам или юрлицам.

Этот числовой код применяется для обеспечения эффективного учета всех налогоплательщиков России.

Номер ИНН для различных типов налогоплательщиков

Присваиваемый налогоплательщику номер заносится в базу данных ФНС и не подвержен изменениям с тех пор, как в поле зрения налоговиков впервые попало данное лицо – будь оно физическим или юридическим.

От правовой формы хозяйствования зависит количество знаков, составляющее ИНН.

Физические лица – как просто граждане, так и индивидуальные предприниматели – получают номер ИНН, состоящий из 12 знаков (арабских цифр), каждая позиция имеет определенное значение:

- двузначный номер в начале – код субъекта РФ, к которому относится фиксирующий налоговый орган;

- следующие две цифры – номер конкретного отделения ФНС;

- шесть цифр, следующих за территориальным обозначением, дают информацию о номере записи, под которой лицо внесено в соответствующий государственный реестр (ЕГРН);

- заключительные два знака – проверочные цифры, вычисляемые по особому алгоритму, по ним можно проверить подлинность всего кода.

Юридические лица получают код ИНН короче, чем у обычных граждан, на две цифры. Значения позиций сходны:

- в начальных двух знаках закодирован субъект РФ (межрегиональная налоговая инспекция обозначается цифрами 99);

- вторая двойка цифр также означает номер налоговой, производящей регистрацию;

- соседняя пятизначная последовательность – номер записи, под которой организация внесена в ЕГРН (Единый государственный реестр налогоплательщиков);

- финальная позиция – контрольная.

Как узнать ИНН

Узнать ИНН физического лица, располагая его паспортными данными, можно, воспользовавшись сервисом ФНС:

Согласно пп. 2 п. 1 ст. 102 НК РФ, сведения об ИНН являются налоговой тайной. При этом, они являются общедоступными, о чем можно судить по выпискам из ЕГРЮЛ:

И если с упомянутым сервисом все понятно, не давайте свой паспорт кому попало, то с ЕГРЮЛ все сложнее, там не нужно специальных данных для получения информации.

То же самое и с ЕГРИП, введены просто умозрительные ФИО:

Выходит, узнать ИНН несложно, поскольку ЕГРИП открыт. Сложнее, если физическое лицо не является ИП (но если являлось в прошлом — опять-таки просто). И практически невозможно без его паспортных данных, и при этом «физик» никогда не был в статусе ИП.

Как выглядит ИНН

Внешний вид свидетельства ИНН утвержден Приказом Федеральной налоговой службы № ЯК-7-6/488 от 11 августа 2011 года, отредактированном 31 января 2013 года. Это документ на бланке бежевого, розоватого или желтоватого оттенка (в разные годы номера ИНН печатались на бланках отличающихся цветов).

На бланке, кроме самого кода (10-ти или 12-тизначного), содержатся в обязательном порядке такие реквизиты:

- личные данные плательщика (ФИО) в соответствии с паспортом;

- пол налогоплательщика;

- дата и место его рождения;

- день, когда он впервые встал на налоговый учет;

- подпись руководства территориального отделения ФНС;

- печать.

ОБРАТИТЕ ВНИМАНИЕ! Сам бланк свидетельства является вторичным и заменяемым документом, код, внесенный в базу данных ФНС, не изменяется.

Образцы свидетельств

Ошибочно, особенно этим грешат работодатели, словом «ИНН» называют свидетельство на бланке государственного образца, на котором напечатан этот номер. Еще его любят называть «свидетельство ИНН». Это неправильно. Правильно — свидетельство о постановке на учет в налоговом органе.

Если ИНН присвоен физическому лицу, выглядеть свидетельство будет так:

А вот так выглядит свидетельство иностранного гражданина:

Свидетельство коммерческого юридического лица, в форме ООО:

Свидетельство некоммерческой организации:

С 1 января 2017 года печать свидетельства о постановке на учет в налоговом органе более не осуществляют на защищенных бланках. Выдается свидетельство на обычном листе формата А4:

Свидетельства показаны разных годов, менялся бланк, расположение элементов, но сильных различий не было. С 2002 года применяется форма 1-1-Учет, для юридических лиц, и 1-2-Учет для физических. За подробностями — в Приказ ФНС России от 11.08.2011 N ЯК-7-6/[email protected]

ИНН для физического лица

Если гражданин РФ еще не попадал в сферу деятельности налогового права, бланк ИНН не был для него необходимым документом. Но когда возникнет такое желание или обусловленная законом необходимость, номер этот будет присвоен в налоговой инспекции, относящейся к месту проживания физического лица.

Для этого гражданину необходимо совершить такие действия:

- явиться в территориальный налоговый орган для написания заявления с просьбой присвоить ему ИНН (это может быть как по месту жительства, так и по месту регистрации собственной недвижимости или транспортного средства);

- предъявить паспорт или другой его заменяющий документ (понадобятся данные удостоверения личности налогоплательщика);

- подождать 5 рабочих дней – в течение этого времени налоговая поставит нового плательщика на учет, о чем и выдаст соответствующий документ – бланк свидетельства ИНН.

К СВЕДЕНИЮ! Государственная пошлина или другая плата за выдачу свидетельства ИНН не взимается.

Без личного присутствия

- заявление по установленной форме (№ 09-2-1);

- копию паспорта или другого удостоверения личности;

- если высылается не паспорт, дополнительно нужно приложить подтверждение регистрации по месту жительства;

- если адрес прописки не соответствует месту фактического проживания, следует также указать контактную информацию.

ОБЯЗАТЕЛЬНО! Копии документов до подачи придется официально заверить у нотариуса.

Собрав необходимые документы, допустимо отрядить вместо себя к налоговикам любого представителя, снабдив его оформленной нотариальной доверенностью.

Разрешено подавать заявление на получение ИНН и через интернет (для этого существует специальный онлайн-сервис ФНС).

Физлицо-предприниматель

Если гражданин по каким-либо причинам ранее не оформлял ИНН, то вести без него предпринимательскую деятельность он не сможет. Поэтому, регистрируясь в качестве ИП, он получит ИНН автоматически. В пакете документов, подаваемом в ИНФС при регистрации, содержатся все необходимые сведения для присвоения ИНН.

Как получить дубликат ИНН в случае его утраты и в других случаях

Дубликат свидетельства выдается в налоговой инспекции по месту жительства (пребывания, нахождения имущества) физического лица, либо по месту нахождения юридического лица (для иностранных компаний — отдельная инспекция, например, в Москве это МИФНС №47).

Для этого заполняется заявление, уплачивается госпошлина 200 рублей, и через 5 рабочих дней вам выдается новое свидетельство. Можно заполнить заявление на сайте ФНС.

При смене фамилии, имени, отчества, даты рождения, места рождения, пола физического лица — получать новое свидетельство не обязательно. При смене места жительства вообще менять свидетельство не нужно.

Как восстановить ИНН

Свидетельство – материальная вещь, а поэтому подвержено непредвиденным событиям: оно может потеряться, быть украденным вместе с сумкой или портмоне, оказаться испорченным, порваться, обветшать и т.п. Это не значит, что вместе с бумажным бланком вы утратили и номер ИНН.

Код присваивается налогоплательщику однократно, он хранится в базе данных ФНС, поэтому достаточно обратиться в налоговую за получением дубликата свидетельства. Сделать это можно любым удобным способом:

- лично явившись;

- отправив доверителя;

- направив почтовое отправление с уведомлением;

- онлайн.

Пакет документов будет таким же, как и при первичном получении, к нему добавится только квитанция об уплате госпошлины – повторная выдача свидетельства платная (в 2021 году стоимость составляет 300 руб.)

Можно ли открыть ИП/ООО без ИНН

Если ИНН был присвоен, то его нужно указать как при регистрации ИП, так и ООО. Но если нет — то указать его не выйдет.

Тут нужно определиться с тем, что ИНН, вернее, номер в ЕГРН гражданину присваивается при получении свидетельства о рождении. А ИНН формируется при обращении в налоговую для постановки на учет. То есть, ИНН, по сути, есть у всех. Но если человек не обращался в налоговую инспекцию за свидетельством, то номер ему не присваивался, и, соответственно, указать он его не сможет. При регистрации ИП, если ранее ИНН не был присвоен, его присвоят в момент регистрации. К номеру записи в ЕГРН добавят код инспекции и контрольную сумму, и выдадут соответствующее свидетельство.

4.8 / 5 ( 5 голосов )

ИНН при переводе документов на иностранный язык

Некоторым предпринимателям по роду деятельности приходится осуществлять перевод документов, чаще всего на английский язык. Как в таком случае поступать с аббревиатурой ИНН?

Общепринятых и закрепленных норм на этот счет не существует, поэтому используются наиболее очевидные с точки зрения здравого смысла способы перевода:

- расшифровка понятия и перевод его на английский язык – Taxpayer Identification Number;

- сокращение переведенного понятия с помощью аббревиатуры – ТІN;

- транслитерация исходной аббревиатуры – INN.

Как получить ИНН юридическому лицу

Юридическому лицу независимо от формы собственности или способов налогообложения присваивается ИНН. Для постановки на учёт, в течение 10 дней с числа, когда предприятие было зарегистрировано в государственных органах, в ФНС по адресу регистрации предприятия подаётся заявка. Для присвоения ИНН заполняется бланк заявления, к которому прилагаются “Свидетельство о регистрации” и все уставные документы. Заявление в ФНС подаётся и подписывается только руководителем предприятия либо лицом, имеющим право подписи документов предприятия, с предоставлением юридически заверенных документов на право подписи.

При внесении дополнений или изменений в уставные документы, смене места регистрации предприятия или налоговой службы, ИНН предприятия остаётся неизменным. Только после процедуры банкротства предприятия ИНН считается недействительным и подлежит архивированию.

Читайте также: