Новые налоги рб 2020

Опубликовано: 05.05.2024

Фото с сайта infocopter.ru

В 2019 году в Налоговом кодексе Беларуси было множество изменений. О том, какие риски для бизнеса связаны с уже применяемыми нововведениями и каких изменений в НК стоит ожидать в 2020, рассказала директор и учредитель компании «БелАудитАльянс» Елена Жугер.

— С 1 января 2019 года вступила в силу новая редакция НК. Многие статьи переписаны, утверждено много новых норм, особенно в части администрирования. Появился ряд новых норм налогового законодательства, которые формируют совершенно иной подход к налоговому планированию и налоговой оптимизации.

Елена Жугер

Директор и учредитель компании «БелАудитАльянс»

Рассмотрим налоговые нормы, принятые в 2019, которые несут основные риски и могут повлечь негативные последствия для вашего бизнеса — в первую очередь финансовые.

Понятия «налоговая выгода» и «деловая цель»

Новая норма НК-2019 — п. 4 ст. 33 НК вводит понятия «налоговая выгода» и «деловая цель». Согласно этой норме каждая совершенная плательщиком сделка или операция должна иметь «деловую цель», а не преследовать «налоговую выгоду». В противном случае налоговая база может быть скорректирована и доначислены налоги. То есть сделка не признается не имеющей юридической силы (как это было по п. 1.10 Указа № 488), а корректируется налоговая база.

НК не содержит определений «деловая цель» и «налоговая выгода». Верховным Судом Беларуси в разъяснении от 25.04.2019 № 14−22/2839 «Об отдельных вопросах применения пункта 4 статьи 33 Налогового кодекса Республики Беларусь» применено определение — незаконное уменьшение плательщиком налоговых обязательств.

Это разъяснение — пока единственный документ, который поясняет правила применения 33 статьи. Однако акцентирован он в основном на формирование судебной практики и не является нормативным документом, регулирующим контрольную практику. Таким образом, и у плательщика, и у контрольных органов нет четко сформулированного понятия, что такое «налоговая выгода» и «деловая цель». Это формирует субъективный подход у обеих сторон. Как следствие — плательщику придется идти в суд, чтобы аргументировать свою позицию.

Фото с сайта tony.ru

Министерство по налогам и сборам Беларуси отказывается формировать критерии для оценки «налоговой выгоды». Но под напором бизнес-сообщества на сайте МНС были приведены некоторые типичные примеры из практики применения п. 4 ст. 33 НК. Очевидно, что под прицелом наиболее простые случаи незаконной оптимизации, применяемые белорусским бизнесом:

- Сделки с посредниками

- Сделки с ИП-агентами — взаимозависимыми лицами

- Сделки с ИП, которые фактически являются штатными работниками (подмена трудовых отношений гражданско-правовыми).

Однако есть практика применения п. 4 ст. 33 НК еще одним контролирующим органом — ДФР КГК РБ, о которой практически ничего не известно. Я такую информацию получаю от плательщиков непосредственно, когда речь идет о подготовке возражений по актам проверки.

Например. Строительная организация (применяет общую систему налогообложения) в рамках выполнения заказа часть работ передала на выполнение другой организации, которая является взаимозависимым лицом и применяет упрощенную систему налогообложения. Таким образом, через дробление бизнеса достигается снижение налогов. Проверяющими ДФР направлено в адрес строительной организации заключение с предложением провести корректировку налоговой базы в рамках п. 4 ст. 33 НК и доплатить в бюджет налог на прибыль.

Очевидно, что введенная новая норма п. 4 ст. 33 НК фактически является основным источником рисков в ближайшие годы, поскольку применяется при проверках за прошлые периоды уже сейчас.

Ведь ранее (до 2019 года) в НК отсутствовала норма, которая напрямую запрещала бы плательщикам оптимизировать налоги.

Понятие «нормируемые затраты»

Новацией НК-2019 стало введение в налоговое законодательство понятия «нормируемые затраты». Фактически ничего нового в этом термине нет — нормируемые затраты и раньше были в составе расходов, участвующих в налогообложении. Но на практике в 2019 году по таким расходам возникло много вопросов. МНС РБ разъясняло их многократно, при этом так и не выработав до настоящего момента четкого однозначного подхода.

Например, наиболее проблемным в 2019 был вопрос отнесения на затраты, участвующие в налогообложении, расходов на топливо. Суть проблемы в следующем: приобретая новый автомобиль, организация обязана разработать на него нормы расходов топлива (величину, в пределах расхода которой топливо относится на затраты) путем обращения в БелНИИТ «Транстехника». Что многие добросовестно и делали.

Но, как оказалось на практике, нормы, разработанные в БелНИИТ «Транстехника», НЕ являются нормами, установленными законодательством.

Как следствие, относить их на затраты, участвующие в налогообложении, — нельзя. Это очевидный «ляп» со стороны как Минтранса РБ, который с 2016 года не утверждал своим постановлением разработанные БелНИИТ «Транстехника» нормы, так и со стороны МНС РБ, который при утверждении нормы в НК-2019 не проработал ее досконально.

К концу года ведомства практически урегулировали ситуацию — утвердив нормы задним числом (!). Но это не значит, что у плательщиков были решены все вопросы. В некоторых случаях нормы, разработанные институтом и утвержденные, — не идентичны, на ряд транспортных средств нормы так и не были утверждены, а на некоторые они в принципе не могут быть утверждены в силу их уникальности. Эти обстоятельства повлекли перерасчет налогов и представление в налоговую уточненных деклараций. Думаю, вы догадались, кто в этой ситуации — крайний.

В 2020 году МНС обещает изменить данную норму. Что ж, будем ждать.

Фото с сайта livemaster.ru

Камеральный контроль

Камеральные проверки были и раньше, но описание камерального контроля как основного вида контроля с описанием правил и процедур появилось только в НК-2019. В его основе лежит риск-ориентированный подход исходя из принципа добросовестности плательщика в части исполнения налоговых обязательств.

И основная задача камерального контроля — предотвратить нарушение на стадии совершения без применения мер ответственности к плательщику.

Таким образом, теперь камеральный контроль — это не просто дистанционная проверка, в ходе которой проверяются выставленные на портал ЭСЧФ, это более широкий процесс, который охватывает деятельность плательщика комплексно, все участки, которые ранее подвергались контролю только в рамках выездной проверки.

Приведу пример одного из направлений контроля — контроль за выплатой зарплаты в конвертах. С 2019 года налоговым законодательством предусмотрен обмен информацией между ФСЗН и МНС Беларуси о размерах выплат в адрес работников. Получение такой информации МНС позволяет оперативно проводить проверки по вопросам начисления зарплаты и обоснованности налоговых платежей.

В 2019 году налоговые органы в ходе камерального контроля были вправе потребовать у плательщика представить для изучения первичные документы (договоры, накладные, акты, экономические обоснования цены для проверки трансфертного ценообразования, прочую информацию).

Очевидно, что в 2020 году камеральный контроль будет развиваться и усиливаться. Такую тенденцию транслируют не только показатели камеральных проверок, но и принятый на I полугодие 2020 года план выборочных проверок КГК РБ, в котором количество выездных налоговых проверок снижено многократно в сравнении с прошлыми годами.

Новые правила администрирования в части камерального контроля заставляют плательщиков быть предельно дисциплинированными при исполнении налоговых обязательств.

Фото с сайта sporter.md

Налоговые ожидания на 2020 год

2020 год не принесет существенных изменений в налоговом законодательстве. Вот те из них, на которые следует обратить внимание:

- Традиционно будут проиндексированы размеры налоговых вычетов и иные оценочные критерии, применяемые при расчете подоходного налога.

- Ставки акцизов в 2020 году вырастут за счет повышения и индексации (на крепкий алкоголь — плюс 6% и табачные изделия — плюс 15%). На иные виды подакцизной продукции (за исключением автомобильного топлива) предусмотрена индексация ставок в пределах прогнозируемого параметра инфляции.

- С 2020 года прибыль, полученная форекс-компаниями, Национальным форекс-центром от деятельности на внебиржевом рынке Форекс, планируется облагать по ставке 25%.

- Организации, использующие труд инвалидов, для освобождения от налогообложения налогом на прибыль будут применять критерий не менее 30% численности работников вместо 50%.

- С 2020 года будет урегулирован вопрос нормирования расходов на топливо при списании на затраты для расчета налога на прибыль в рамках подпункта 1.2 ст. 171 НК. Так, в будущем году затраты на оплату стоимости топлива для механических транспортных средств, машин, механизмов и оборудования планируется включать в состав нормируемых затрат, учитываемых при налогообложении прибыли, в пределах норм, установленных руководителем организации.

- Проиндексирован критерий для оценки размера выручки, при превышении которого ИП становится плательщиком налога на добавленную стоимость. Он увеличен и составит 441 000 руб. (около $ 220 тыс.).

- В 2020 году не будет отсрочки вычета «таможенного» НДС.

- Для налога по УСН традиционно на 2020 год будут увеличены стоимостные критерии УСН на прогнозный уровень инфляции. Аналогично предполагается увеличение критерия выручки и доходов ИП на общем порядке налогообложения для целей признания их в 2020 году плательщиками НДС.

- В 2020 году планируется увеличение размера кадастровой стоимости земельных участков по всем видам оценочных зон и увеличение ставок налога на земельные участки, по которым в качестве налоговой базы применяется их площадь. Размер увеличения при этом не составит более 5% — на прогнозный уровень инфляции на 2020 год.

- Экологический налог за выбросы загрязняющих веществ в атмосферу, за сбросы сточных вод, а также за захоронение, хранение отходов производства будет производиться по новым ставкам, проиндексированным на прогнозный уровень инфляции.

Как видим, потрясений в налоговых вопросах ожидать не следует.

Указом от 31.12.2019 № 503 «О налогообложении» (далее – Указ № 503) внесены изменения в порядок налогообложения на 2020 год.

Указ № 503 опубликованном на Национальном правовом Интернет-портале 10.01.2020.

КАКИЕ ИЗМЕНЕНИЯ ВНЕСЕНЫ

ВЫРУЧКА ОТ РЕАЛИЗАЦИИ

НДС

АКЦИЗЫ

НАЛОГ НА ПРИБЫЛЬ

НАЛОГ НА НЕДВИЖИМОСТЬ

ЗЕМЕЛЬНЫЙ НАЛОГ

ЭКОЛОГИЧЕСКИЙ НАЛОГ

НАЛОГ 3А ДОБЫЧУ (ИЗЪЯТИЕ) ПРИРОДНЫХ РЕСУРСОВ

ПОДОХОДНЫЙ НАЛОГ

Доходы, освобождаемые от подоходного налога с физических лиц

Вид дохода

Статья НК

Размер дохода, освобождаемого от подоходного налога с физических лиц (бел. руб.)

2020

2019

Стоимость путевок, приобретенных для детей в возрасте до восемнадцати лет

на каждого ребенка от каждого источника в течение налогового периода

Доходы, полученные в результате дарения, в виде недвижимого имущества по договору ренты бесплатно в сумме от всех источников в течение налогового периода

Доходы, получаемые от каждого источника в течение налогового периода от:

организаций и ИП, являющихся местом основной работы (службы, учебы), в том числе пенсионерами, ранее работавшими в этих организациях и у ИП

иных организаций и ИП

Доходы в виде оплаты страховых услуг страховых организаций РБ от каждого источника в течение налогового периода

Безвозмездная (спонсорская) помощь, а также поступившие на благотворительный счет, открытый в банке, пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей в сумме от всех источников в течение налогового периода

Доходы, получаемые от профсоюзных организаций членами таких организаций от каждой профсоюзной организации в течение

– налоговых вычетов по подоходному налогу с физических лиц (приложение 10 к Указу № 503);

Налоговые вычеты по подоходному налогу с физических лиц

Вид налогового вычета

Статья НК

Размер налогового вычета

(бел. руб.)

2020

2019

Стандартный налоговый вычет

в месяц при получении дохода, подлежащего налогообложению, в сумме, не превышающей

в месяц при получении дохода, подлежащего налогообложению, в сумме, не превышающей

в месяц на ребенка до восемнадцати лет и (или) каждого иждивенца

в месяц на ребенка до восемнадцати лет и (или) каждого иждивенца.

Стандартный налоговый вычет, предоставляемый вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю

абз. 1 ч. 7 и ч. 9

в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца

в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца

Стандартный налоговый вычет, предоставляемый родителям, имеющим двух и более детей в возрасте до 18 лет или детей инвалидов в возрасте до 18 лет

ребенка в месяц

ребенка в месяц

Стандартный налоговый вычет ИП, нотариусами, осуществляющими нотариальную деятельность в нотариальном бюро, адвокатами, осуществляющими адвокатскую деятельность индивидуально, не имеющими в течение отчетного (налогового) периода (его части) места основной работы (службы, учебы)

применяется при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, предусмотренных в ст. 205 НК, не превышает в соответствующем календарном квартале 2 126,0

применяется при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, предусмотренных в ст. 205 НК, не превышает в соответствующем календарном квартале 1 994,0

Подоходный налог постоянных представительств, осуществляющих деятельность на территории РБ

Справочно п. 3 и 4 ст. 180 НК:

3. Если иностранная организация выполняет работы и (или) оказывает услуги на территории РБ, место выполнения работ, оказания услуг иностранной организации с начала его существования признается постоянным представительством иностранной организации при условии, что указанная деятельность осуществляется в течение 180 дней непрерывно или в совокупности в любом двенадцатимесячном периоде, начинающемся или заканчивающемся в соответствующем налоговом периоде.

4. Строительная площадка, монтажный или сборочный объект с начала ее (его) существования признаются постоянным представительством иностранной организации, если такие площадка или объект существуют на территории РБ в течение периода, превышающего 180 дней в любом двенадцатимесячном периоде, начинающемся или заканчивающемся в соответствующем налоговом периоде.

Возврат излишне удержанного подоходного налога налоговым агентом

Все нормы по подоходному налогу вступают в силу с 01.01.2020.

УСН

ГОСПОШЛИНА

НАЛОГОВАЯ ТАЙНА

Ознакомиться с полным текстом документа можно здесь.

Статья доступна для бесплатного просмотра до: 01.01.2028

Налоги Беларуси № 18 2020

НАЛОГИ БЕЛАРУСИ № 18 (594)/2020/ 15 мая

НОВОСТИ. СОБЫТИЯ. ФАКТЫ

С. ГРЕКОВА. В республике начали действовать новые правила по микрозаймам

С 27 апреля 2020 г. вступил в силу Указ Президента Республики Беларусь от 23 октября 2019 г. № 394 «О предоставлении и привлечении займов». Документ направлен на совершенствование порядка осуществления деятельности по регулярному предоставлению и привлечению займов, а также усиление защиты прав потребителей услуг, оказываемых микрофинансовыми организациями. О новациях Указа № 394 и нормах соответствующих нормативных правовых актов, принятых в целях его реализации, рассказал в ходе онлайн-брифинга начальник Главного управления регулирования некредитных финансовых организаций Национального банка Республики Беларусь Дмитрий НАБЗДОРОВ.

НОРМАТИВНЫЕ ПРАВОВЫЕ АКТЫ И КОММЕНТАРИИ

Письмо Министерства по налогам и сборам Республики Беларусь от 30 апреля 2020 г. № 2-2-2/00934 «О нормах Указа Президента Республики Беларусь от 24.04.2020 № 143»

ПРАКТИКА НАЛОГООБЛОЖЕНИЯ

С.И. НОВИКОВА. Вознаграждения банков при взаимодействии с АИС ИДО: есть ли льгота по НДС?

С 1 января 2020 г. в Республике Беларусь введена в эксплуатацию автоматизированная информационная система исполнения денежных обязательств — АИС ИДО. В представленной статье автор разъясняет, подлежат ли освобождению от НДС вознаграждения банка, полученные в рамках обслуживания счетов клиентов и взаимодействия с АИС ИДО.

М.Ф. КАРЕДИНА. Единый налог на вмененный доход: отдельные вопросы применения

В данной статье автором рассмотрены некоторые вопросы, касающиеся осуществления организациями отдельных видов деятельности и возникновения (отсутствия) при этом обязанности начать применение единого налога на вмененный доход.

РАЗЪЯСНЕНИЯ

Ю.В. БУТЬКО. Контролируемые сделки с недвижимостью: источники информации о рыночных ценах

Реализуя или приобретая недвижимое имущество, организациям следуют принимать во внимание, что такие сделки могут быть отнесены к категории сделок, подлежащих контролю на предмет соответствия цен, примененных организацией, рыночным ценам. На практике часто возникают вопросы, какими источниками информации необходимо пользоваться, чтобы определить, соответствует ли цена, по которой организация реализовала или приобрела недвижимое имущество, рыночной цене. В представленной статье автор разъясняет указанные вопросы на конкретных примерах.

ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ

О.И. ДЕДЮЛЯ. Механизмы ограничения в посещении игорных заведений

В Республике Беларусь в целях минимизации негативного воздействия азартных игр на население принят ряд мер: введен механизм ограничения в посещении игорных заведений, виртуальных игорных заведений и участии в азартных играх, который реализуется через самоограничение, ограничение по решению и по определению суда; введены ограничения по месту расположения игорных заведений, а также возрастные, рекламные ограничения. В статье автор подробно рассматривает механизмы ограничения в посещении игорных заведений.

ТРУД И ЗАРАБОТНАЯ ПЛАТА

М.В. КОВАЛЕВИЧ. По разрядам и по полочкам. Что изменяется в трудовых отношениях с работниками, чьи профессии прежде не тарифицировались?

16 марта 2020 г. Министерством труда и социальной защиты Республики Беларусь принято постановление № 30 «Об изменении постановлений Министерства труда и социальной защиты Республики Беларусь». Документом введены разряды в отношении некоторых профессий, не тарифицированных прежде. В частности, корректировки затронули профессии рабочих. Даже с учетом того, что профессий рабочих, чей труд наиболее широко используется экономическими субъектами, в принятом документе упомянуто немного (среди них грузчик, уборщик территорий, оператор копировально-множительных аппаратов и др.), все же хочется, чтобы наниматели понимали, каких действий от них требуют шаги, предпринятые Министерством труда и социальной защиты — регулятором в сфере трудовых отношений. А потому в статье перечислены произошедшие изменения и найдены ответы на некоторые вопросы, возникающие у руководителей организаций в подобных ситуациях.

Комментарий к Указу Президента Республики Беларусь от 24 апреля 2020 г. № 143 «О поддержке экономики»

в части выплаты пособия по временной нетрудоспособности

Комментарий к Указу Президента Республики Беларусь от 24 апреля 2020 г. № 143 «О поддержке экономики»

в части вопросов регулирования трудовых отношений

Комментарий к Указу Президента Республики Беларусь от 16 апреля 2020 г. № 131 «О материальном стимулировании работников здравоохранения»

Министерство здравоохранения Республики Беларусь дает ответы на типичные вопросы применения положений Указа Президента Республики Беларусь от 16 апреля 2020 г. № 131 «О материальном стимулировании работников здравоохранения»

БУХГАЛТЕРУ НА ЗАМЕТКУ

С.А. КЛЕВАНОВИЧ. Расходы на питание в бюджетных организациях: особенности учета

В настоящем материале рассмотрены особенности учета расходов на организацию питания и учета продуктов питания в бюджетных организациях.

В.В. РАКОВЕЦ. Учет в условиях пандемии: отражаем отдельные виды затрат

Пандемия коронавирусной инфекции COVID-19 так или иначе сказывается на деятельности многих субъектов хозяйствования. В неблагоприятной эпидемиологической ситуации в силу различных причин некоторые организации прекращают либо временно приостанавливают производство продукции и реализацию товаров. Многие организации продолжают осуществление своей деятельности, но при этом несут нехарактерные затраты и убытки.

В данной статье автор на примере конкретной ситуации рассмотрел порядок отражения в бухгалтерском и налоговом учете отдельных видов затрат, связанных с процессом производственно-хозяйственной деятельности организации в условиях пандемии.

РЕВИЗИЯ И КОНТРОЛЬ

Б.И. АЛЬТЕРМАН. Типичные нарушения в сфере перевозок пассажиров автомобилями-такси

В представленной статье автор с целью профилактики и недопущения субъектами предпринимательской деятельности нарушений в сфере оказания услуг по перевозке пассажиров автомобилями-такси рассматривает типичные нарушения, выявляемые налоговыми органами в результате проверок деятельности лиц, оказывающих услуги по перевозке автомобилями-такси, и применяемые меры ответственности за данные нарушения. Анализ распространенных нарушений законодательства будет особенно актуален для субъектов предпринимательской деятельности, решивших впервые заняться таким видом деятельности, как автомобильная перевозка пассажиров автомобилями-такси.

ЦЕНООБРАЗОВАНИЕ

Г.И. КЕВРА. Регулирование цен в сфере образования

Автором данной статьи подробно рассмотрено формирование регулируемых цен в сфере образования.

СПРАВОЧНАЯ ИНФОРМАЦИЯ

Справочная информация для бухгалтера

Календарь респондента на май 2020 года

Информация об изменениях, внесенных в формы централизованных государственных статистических наблюдений и в указания по их заполнению, утвержденные на 2020 год

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

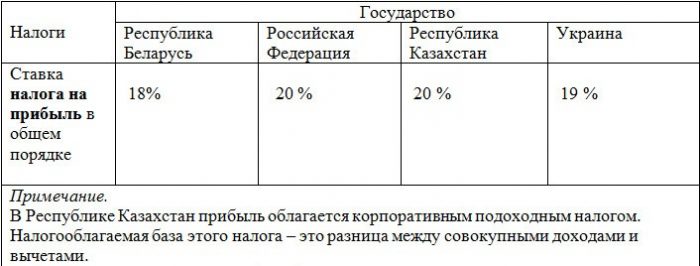

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

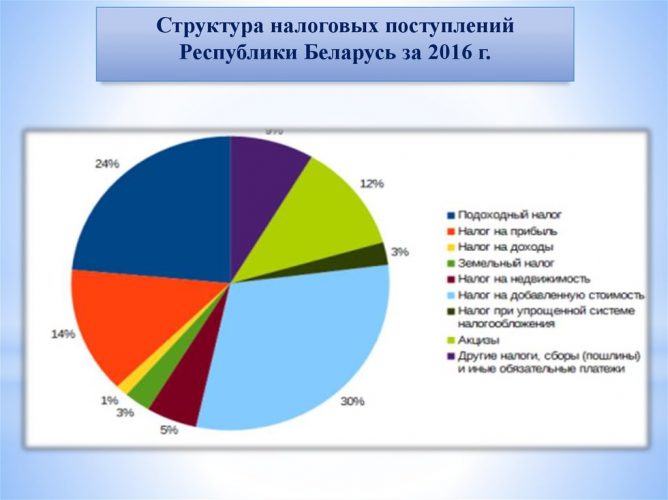

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

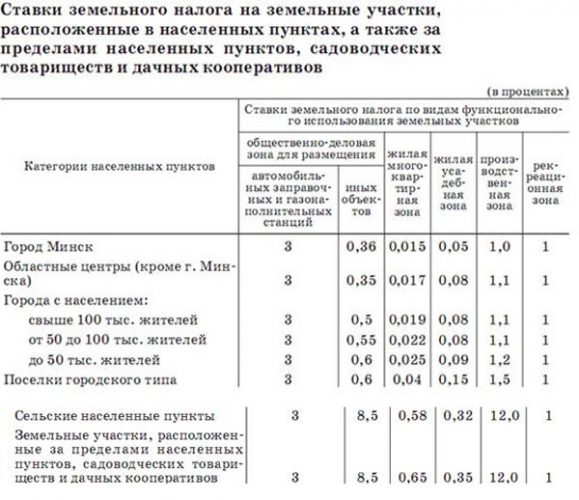

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Президент подписал Указ «О налогообложении», которым устанавливаются новые ставки некоторых налогов и акцизов, а также размеры налоговых вычетов и доходов, освобождаемых от подоходного налога. О том, что изменится для физических лиц, в материале 1prof.by.

Стандартный налоговый вычет для физических лиц в 2020 году в Беларуси

Налоговый вычет – сумма, которая не облагается подоходным налогом.

Согласно Указу «О налогообложении» стандартный налоговый вычет при определенном уровне дохода в 2020 году будет составлять 117 рублей в месяц, если доход в общей сумме не превышает 709 рублей в месяц (ранее – 110 и 665 рублей соответственно).

Что это значит на практике?

Если ваша итоговая сумма в расчетном листке ниже или равна 709 рублям, то в данной ситуации бухгалтер будет применять стандартный вычет на работника.

Предположим, что есть работник Василий, у которого нет детей, а за месяц труда по основному месту работы ему начислено 700 рублей. В таком случае для расчета подоходного налога нужно от начисленной суммы (700 рублей) отнять стандартный налоговый вычет, который теперь составляет 117 рублей, а затем умножить итог на 13 %. В результате подоходный налог составит 75 рублей 79 копеек. Так работает стандартный налоговый вычет на работника.

Важно понимать, что стандартный налоговый вычет предоставляется по основному месту работы. Однако человек может работать у нанимателя и на условиях внешнего совместительства. В таком случае для расчета подоходного налога применяется ставка, действующая в общем порядке в Беларуси. Она составляет 13 %.

Так, если Ивану на работе по совместительству начислено 700 рублей, то для расчета подоходного налога в данном случае необходимо итоговую сумму умножить на 13 %, и подоходный налог Ивана составит 91 рубль. Вот почему размеры стандартный вычетов важны для работников.

Стандартный налоговый вычет на ребенка до 18 лет и/или на каждого иждивенца (дети старше 18 лет, получающие среднее, первое высшее, первое среднее специальное или первое профессионально-техническое образование на дневной форме обучения; инвалиды I или II группы старше 18 лет; несовершеннолетние, над которыми установлена опека или попечительство; физлица, чьи супруга или супруг находятся в отпуске по уходу за ребенком) в 2020 году составят 34 рубля в месяц на ребенка до 18 лет и/или каждого иждивенца (ранее – 32 рубля).

Стандартный налоговый вычет для вдовы или вдовца, одинокого родителя, приемного родителя, опекуна или попечителя – 65 рублей в месяц на каждого ребенка до 18 лет и/или иждивенца (ранее – 61 рубль).

Стандартный налоговый вычет для родителей, имеющих 2 и более детей до 18 лет или детей-инвалидов до 18 лет – 65 рублей на каждого ребенка в месяц (ранее – 61 рубль).

Стандартный налоговый вычет для инвалидов I и II группы независимо от причин инвалидности, инвалидов с детства, детей-инвалидов в возрасте до 18 лет, ликвидаторов катастрофы на ЧАЭС, участников ВОВ и так далее (полный список содержится в подпункте 1.3 пункта 1 статьи 209 Налогового кодекса) – 165 рублей в месяц (ранее – 155 рублей).

За какие доходы не нужно уплачивать подоходный налог?

Стоимость путевок в санаторно-курортные или оздоровительные организации для детей до 18 лет, которые оплачивает организация или индивидуальный предприниматель – если они в размере 888 рублей на каждого ребенка от каждого источника в течение года (раньше – 833 рубля).

Доходы, полученные в результате дарения, – если они в размере 7003 рубля от всех источников в сумме в течение года (раньше – 6569 рублей).

Доходы, полученные от основного нанимателя и не являющиеся оплатой труда. Например, это могут быть путевки, призы, подарки и другое. Не облагаются они и, если их получат пенсионеры, ранее работавшие у этого нанимателя, – в размере 2115 рублей от каждого источника в течение года (раньше – 1984 рубля).

Доходы, полученные от иных организаций и не являющиеся оплатой труда (призы, подарки и другое) – в размере 140 рублей от каждого источника в течение года (раньше – 131 рубль).

Доходы в виде оплаты страховых услуг (добровольного страхования жизни, пенсии, медицинских расходов), получаемые от нанимателя по основному месту работы, в том числе для пенсионеров, ранее работавших у этого нанимателя, – в размере 3622 рублей от каждого источника в течение года (ранее – 3398 рублей).

Безвозмездная (спонсорская) помощь, а также пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей, на благотворительный счет в банке – в размере 13 994 рублей в сумме от всех источников в течение года (раньше – 13 128 рублей).

Доходы, получаемые членами профсоюза от профсоюза, – в размере 423 рублей от каждой профсоюзной организации в течение года (ранее – 397 рублей).

Единовременная выплата на оздоровление для работников бюджетных организаций, получаемая один раз в год, освобождена от подоходного налога.

Читайте также: