Некорректная сумма налога 1с

Опубликовано: 12.05.2024

Рассмотрим, как обнаружить ошибки по налогу на прибыль, начиная с основ, утверждаемых в Учетной политике 1С: Бухгалтерия 8 редакция 3.0, как выручка попадает в строки 011, 012, 013 Листа 02 Приложения 1 в программе. В справочнике есть «Номенклатура» и есть «Номенклатурные группы».

Рисунок 1.

«Номенклатура» находится в перечне «Товары и услуги», где, например, в перечне «Продукции», идет наименование готовой продукции или материалов.

Рисунок 2.

Что касается «Номенклатурной группы» в программе – это виды работ, виды услуг, виды товаров, которые производит либо реализует организация. То есть то, чем занимается организация. Это обобщённое понятие, аккумулирующее затраты и выручку в разрезе видов продукции, товаров, услуг. Сюда же относится вид деятельности как оптовая и розничная торговля.

Рисунок 3.

Необходимо понять разницу между понятиями «Номенклатура» и «Номенклатурные группы», так как они являются базовыми для понимания того, какие настройки нужно сделать в Учетной политике на закладке «Налог на прибыль».

В Учетной политике по гиперссылке «Номенклатурные группы реализации продукции, услуг» определяются виды ТРУ собственного производства, то есть то, что непосредственно производится организацией.

Рисунок 4.

По гиперссылке «Номенклатурные группы реализации продукции, услуг» необходимо прописать «Номенклатурные группы», которые организация производит непосредственно.

Рисунок 5.

В строку 012 Приложения №1 к Листу 02 ДНП попадает сумма выручки от реализации покупных товаров, то есть оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» по НУ.

- В строчку 012 Приложения №1 к Листу 02 попадает выручка по номенклатурным группам, которые не вошли в перечень «Номенклатурные группы реализации продукции, услуг» в Учетной политике.

- В 011 строчку Приложения №1 к Листу 02 ДНП попадает выручка по тем номенклатурным группам, которые отражены на гиперссылке «Номенклатурные группы реализации продукции, услуг».

- В 013 строчку Приложения №1 к Листу 02 ДНП попадает выручка от реализации имущественных прав, если по Кт 91.01 указана статья «Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг».

Важно определить каким образом будет отражена выручка в налоговой декларации по налогу на прибыль, так как выручка напрямую соотносится с расходами в декларации. Налоговая служба делает камеральную проверку ДНП и смотрит, если есть выручка от реализации покупных товаров по 012 строке, то должны быть прямые расходы по списанию товаров в Приложении № 2 к листу 02 по строке 020.

Идет условное согласование: если есть прямые расходы, то должна быть и выручка от реализации покупных товаров. Если выручки нет, а прямые расходы есть, тогда ФНС выставляет требование о пояснении.

Рисунок 6.

Методы определения прямых расходов производства в НУ в программе

Прямые расходы относятся к расходам в момент реализации продукции, работ, услуг, в стоимости которых они учтены. Прямые расходы отражаются в ДНП в листе 02 Приложения № 2 по строке 010, 020 и 030, а далее идут косвенные и внереализационные расходы.

Стоит отметить, что в программе при отражении расходов по 20 счету не значит, что они попадут в прямые расходы. В НУ все зависит от настроек в Учетной политике.

Как прямые расходы попадают в строку 010 Листа 02 Приложения 2

В программе состав прямых расходов определяется в Учетной политике на закладке «Налог на прибыль», по гиперссылке «Методы определения прямых расходов производства в НУ».

Те виды расходов, которые указаны по данной гиперссылке будут попадать в ДНП в составе прямых расходов по строчке 010 Приложения 2 Листа 02 ДНП.

Рисунок 7.

Таким образом, чтобы прямые расходы попали в 010 строчку Приложения 2 Листа 02, их необходимо определить в «Методах определения прямых расходов производства в НУ» и списать в состав расходов по дебету счета 90.02.

Рисунок 8.

Прямые расходы отличаются от косвенных расходов тем, что расходы включаются в состав прямых расходов в момент реализации ТРУ. Если реализация готовой продукции не произошла, то прямых расходов в ДНП не будет.

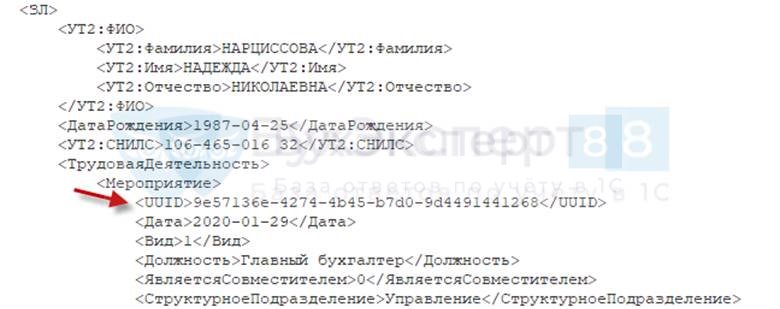

При ведении учета в программах 1С 8.3 и 8.2 с 2016 года важно отслеживать соответствие между фактической датой получения дохода, которая учитывается в регистре учета доходов (в ЗУП 3.0, Бухгалтерии 3.0 это регистр накопления Учет доходов для исчисления НДФЛ, в ЗУП 2.5 – регистр накопления НДФЛ Сведения о доходах) и той, которая учлась в регистре учёта налога (в ЗУП 3.0 и Бухгалтерии 3.0 это регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ, в ЗУП 2.5 – НДФЛ Расчеты с бюджетом). Если между ними возникнет рассинхронизация, то в программе 1С возникнут ошибки при начислении налога.

Важно! Что бы избежать возможных ошибок по НДФЛ отслеживайте в программе 1С 8.3 (8.2) соответствие между датой дохода в регистре учета доходов и датой дохода в регистре учета налога, в противном случае в программе будут ошибки при начислении налога.

При регистрации каких-либо доходов в программе фиксируется дата фактического получения дохода. Для доходов с кодом 2000 – это последний день месяца начисления. Для иных доходов – это планируемая дата выплаты из соответствующего документа начисления. Когда рассчитывается налог, то в программе происходит анализ с какого именно дохода этот налог начисляется, и определяется дата фактического получения дохода, которая фиксируется в регистре учёта налога.

Почему может возникать разница в дате получения дохода, которая учитывается в регистре учёта доходов и регистре налогового учета по НДФЛ? Рассмотрим ниже.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.2 ЗУП 2.5

Рассмотрим в программе 1С ЗУП 2.5 на примере документа «Отпуск». Начислили отпускные, которые изначально планировали выплатить 29.01.2016 г. По факту выплата производится 28.01.2016 г. Поэтому дату выплаты дохода в документе начисления отпуска мы изменяем на 28.01.2016 г. Эта дата попадает в регистр учета доходов.

В регистр учёта налога 1С 8.2 попадает дата из табличной части НДФЛ, которую мы видим на закладке «Оплата» документа «Начисление отпуска сотрудникам организаций». Дата здесь не поменялась, а осталась 29.01.2016 г.

Для того чтобы эта дата также изменилась, нам нужно либо перерасчитать документ полностью либо перерасчитать только НДФЛ. Если перерасчет по каким-либо причинам нежелателен или невозможен, то дату можно скорректировать вручную.

Смоделируем ситуацию, когда у нас имеется расхождение в датах получения дохода и проведем документ. Теперь покажем: какими ошибками это чревато дальше.

Смотрим в регистрах, что у нас возникло расхождение. В регистре учёта доходов у нас учтена дата 28.01.2016 г.

В регистр учёта налога записалось 29.01.2016 г.

Дальше мы выплачиваем отпускные. Проводим документ на выплату. Смотрим его движение по регистру учёта налога, который фиксирует фактически удержанный налог. Здесь записывается дата получения дохода 29.01.2016 г из регистра учета налога.

В форме 6-НДФЛ такая ситуация будет выглядеть следующим образом: дата фактического получения дохода (строка 100) – 29.01.2016 г., а дата удержания налога (строка 110) – 28.01.2016 г. Получилось, что мы налог удержали раньше, чем начислили доход, тогда как для доходов в виде отпускных выплат эти две даты (дата получения дохода и дата удержания налога) должны совпадать.

Далее, при выплате зарплаты, точно также у нас фиксируется удержанный налог. Одна строка в НДФЛ с «минусом» от 29.01.2016 г, а вторая строка с «плюсом» от 28.01.2016 г.

В 6-НДФЛ добавляются еще две группы строк с 100 по 140. В одной все сторнируется, а в другой – все начисляется заново.

Чтобы такой ситуации не возникало, внимательно отслеживайте дату получения дохода, которая будет учтена в Регистре учета доходов и дату получения дохода, которая будет учтена в Регистре учета налога. Они должны совпадать.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 ЗУП 3.0.

В программе 1С ЗУП 3.0 дата получения дохода также учитывается в двух регистрах: Регистре учета доходов и Регистре учета налога. Например, рассмотрим документ «Отпуск». В Регистр учета доходов идет дата выплаты из основной формы документа.

А в Регистр учета налога – дата из формы «Подробнее о расчете НДФЛ».

Эти две даты должны совпадать. Но если мы меняем дату в основной форме документа, автоматически происходит изменение даты в форме «Подробнее о расчете НДФЛ». Здесь проще, программа ЗУП 3.0. сама нам гарантирует, что эти даты будут совпадать.

Единственное, в текущем релизе программы 1С есть ошибка для документа «Больничный лист». Если он выплачивается с зарплатой, и мы меняем дату выплаты, то в этом случае дата получения дохода в форме «Подробнее о расчете НДФЛ» сама не меняется.

Здесь нужно сделать перерасчет, либо поменять дату в форме «Подробнее о расчете НДФЛ» вручную.

Для всех других случаев, дата учета НДФЛ должна меняться автоматически при дате выплаты. Но на всякий случай, этот момент проверяйте, контролируйте совпадение дат.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 Бухгалтерия 3.0

Что касается программы 1С Бухгалтерия 3.0, здесь также есть два межрасчетных документа «Больничный лист» и «Отпуск». Также здесь есть дата выплаты и при изменении этой даты все меняется автоматически. Дата получения дохода для НДФЛ изменяется также автоматически. Но, на всякий случай, проверяйте.

Возможные ошибки при исчислении НДФЛ

Также при исчислении НДФЛ, мы должны обращать внимание на дату начисления налога. Это актуально для программ третьей версии. Дата начисления налога должна быть строго до даты удержания налога. Если на момент удержания налога, сам налог не начислен, то удерживать, собственно, нечего.

Важно! Отслеживайте в программе 1С: даты межрасчетных документов – это дата начисления налога, если на момент выплаты налог не начислен, то он не будет удержан.

Особенно это актуально для незарплатных доходов, так как в качестве даты начисления налога фиксируется дата документа. Таким образом, в третьей версии дата документа «Отпуск», дата документа «Больничный» и других документах тоже важна.

Возможные ошибки в межрасчетных документах на примере 1С 8.3 ЗУП 3.0

На примере программы 1С ЗУП 3.0 в документе «Отпуск» планируемая дата выплаты 28.01.2016, но дату документа установим 30.01.2016 г., то есть позже планируемой даты выплаты. Проведем его.

Запись Регистра учета налога у нас сформировалась по состоянию на 30.01.2016 г.

Если мы выплачиваем отпускные раньше даты документа – 28.01.2016 г. как и планировали, заполняем ведомость, видим – не заполняется НДФЛ удержанный. По состоянию на 28.01.2016 нет исчисленного налога. Соответственно, при проведении такой ведомости НДФЛ удержанный не регистрируется.

Если с датой документа все нормально и она раньше планируемой даты выплаты:

То при заполнении ведомости тоже все будет хорошо, налог будет определен. При проведении Ведомости зафиксирован как удержанный налог.

Возможные ошибки в межрасчетных документах на примере 1С Бухгалтерия 3.0

В программе 1С Бухгалтерия 3.0 все тоже самое. Важна дата документа. Рассмотрим на примере документа «Отпуск». Планируемая дата выплаты – 28.01.2016 г., а дату документа намеренно поставим позже, например, 30.01.2016 г. Проведем документ.

Исчисленный налог зарегистрировался по состоянию на 30.01.2016 г.

После проведения выплаты, причем не в Ведомости, а именно выплату «Выдача наличных» или списание с расчетного счета раньше, чем дата документа «Отпуск», то удержанный налог не регистрируется, не определяется и не фиксируется в Регистре.

Поэтому важна дата документа, если мы поставим 28.01.2016 г. и перепроведем выдачу наличных, то запись по НДФЛ удержанному сформировалась, все попало в Регистр и дальше попадет в форму 6-НДФЛ.

Будьте внимательны! В программе 1С Бухгалтерия 3.0 это особенно важно, потому что НДФЛ удержанный не отображается в Ведомости, то есть в самой экранной форме ошибок не наблюдаем, не видим. Но если заглянуть в Регистр, то можно такой момент отследить. Поэтому в программе 1С Бухгалтерия 3.0 при выплате зарплаты, смотрите и проверяйте как зафиксировался НДФЛ удержанный, смотрите движение по Регистру «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Возможные ошибки в межрасчетных документах на примере 1С 8.2 ЗУП 2.5

Что касается программы 1С ЗУП 2.5, то в текущем релизе дата документа, например, «Отпуск» – никак не влияет на расчет удержанного НДФЛ. Например, возьмем начисление отпуска с планируемой датой выплаты 28.01.2016 г. и поменяем дату документа на 30.01.2016 г. после этого перепроведем Ведомость на выплату зарплаты. Посмотрим движение по Регистрам.

Программа 1С ЗУП 2.5 НДФЛ удержанный увидела и зарегистрировала его. Поэтому даты документа здесь не так важны.

Но такой механизм, когда программа пытается удержать все начисленное по состоянию на конец месяца, который применяется в программе 1С 8.2 ЗУП 2.5, имеет свои недостатки и ведет к другим проблемам, которые мы рассмотрим в следующем вопросе, когда будем говорить об НДФЛ удержанном.

Рейтинг: 13

Ошибка: "Сумма налога превышает расчетную." Чек ККТ не выходит, вместо него надпись "Чек аннулирован". Первым делом обновил все, что связано с ККТ отсюда: KKT_8_16_03_00_Full (установить из exe), Драйвер ККТ 10.4.2 (в папке installer запустить установщик, иначе будет ругаться на отсутствие нужной dll) и обработку ATOLkkt.epf отсюда. Не помогло =)

Полез в код обнаружил, что заявленного обновления, которое касается ставки 20%, в модулях МенеджерОборудованияВызовСервера и МенеджерОборудованияКлиентСервер, нет. Просто пробежался поиском на "18" и везде аккуратно добавил "20". Заработало. Спешу ещё кому-то помочь. Кому лень пробежаться по коду самому, выкладываю уже исправленный код по ссылке (просто замените весь текст модуля).

Специальные предложения

Просмотры 7206

Загрузки 1

Рейтинг 0

Создание 11.01.19 14:40

Обновление 11.01.19 14:40

№ Публикации 978325

Тип файла Архив с данными

Операционная система Не имеет значения

Страна Россия

Налоги НДС

Доступ к файлу Абонемент ($m)

Код открыт Да

См. также

Пакетное пробитие чеков на Онлайн-кассе при оплатах от физических лиц на расчетный счет Промо

Автоматизация процесса пробития чеков онлайн при поступлениях на расчетный счет от физических лиц. Помогает сократить трудозатраты таким организациям, как МФЦ, Управляющие компании и т.д. Подходит для 1С:Бухгалтерия 3.0 любой версии (базовая, ПРОФ, КОРП). Не изменяет конфигурацию. Конфигурация остается на поддержке (типовая).

2 стартмани

24.09.2019 16976 7 r.resh39 7

Расширение для работы с УТМ 4 для Розницы 2.3

Адаптация для работы с УТМ 4.2.0.

2 стартмани

26.03.2021 5282 51 minotavr_x86 20

Возвращаем возможность печатать чеки на принтерах чеков и старых фискальниках в Рознице

Если после очередного обновления вы обнаружили, что больше не можете печатать чеки на принтерах чеков, АСПД и старых фискальниках, то это расширение для вас.

2 стартмани

06.02.2021 1803 30 denmax 2

Разделение чека по системам налогообложения (УСН+Патент)

Расширение для конфигурации Управление торговлей 11.4.13.99-103 при пробитии чека из РМК делит его по системам налогообложения.

3 стартмани

03.01.2021 5651 59 viktor_and_ko 72

Печать чеков для ККМ АТОЛ и ШТРИХ на основании текстового файла, где содержится описание товаров, цен, НДС (все требования 54-ФЗ, поддержка изменений от 01/07/19). Для 1С (7.7 и 8 УФ, обычных форм) есть готовые обработки Промо

Это программа печати чеков, которая читает обычный текстовый файл, где перечислено, что надо распечатать на ФР - описание содержимого чека. Такой механизм позволяет использовать комплект для WEB сайтов, для не типовых или сильно измененных 1с7 или 1с8. Для любых программ которые умеют работать с текстовыми файлами (будь то CLIPPER,FOXPRO,JAVA, WSH, VBS итд). Внутри комплекта лежат готовые внешние печатные формы для печати из документов Реализация товаров и услуг 1с8 УТ10, БП2, БП2Базовая, БП2Корп, УТ11, БП3, БП3Базовая, БП3Корп, Для 1с:ТиС 7.7 Реализация ТМЦ, Бух4.5, Бух1.3 и Печать из ПКО Подключать ФР к 1С не надо! Не надо открывать смену. Подходит для любой конфигурации, для любого документа. Более 300 внедрений на ккм Штрих-Мини-ФР-К, Штрих ОнЛайн Атол 11Ф, 55Ф, 30. Возможна пробитие оплаты наличным или VISA (Электронные деньги). Поддерживает передачу в ОФД имени кассира, телефон или email покупателя. Для каждого чека можно поменять ОСН (ЕНВД, Доходы-расходы итд). Возможна печать чека с выровненными колонками, Наименование,Количество Цена, Сумма, в этом случае фискализация будет одной строкой с общей суммой. Можно пробить не фискальный чек. (чек будет, но в налоговую не уйдет). Добавлена расшифровка длинных наименований, что актуально для Штрих (программа сама переносит длинные наименования на след строку). Есть внесение и выплата денег. 29.06.17 добавлено пробитие 2 видов оплат в одном чеке.

10 стартмани

11.04.2017 78751 234 ah7777777 575

Простая печать на онлайн-кассу с помощью 1С-драйвера "ККТ онлайн"

Самая простая печать на онлайн-кассу с помощью 1С-драйвера "ККТ онлайн" для любых конфигураций 1Сv8. Отвязана от БПО, ВК в обработке. Пример для своей разработки. Перелопатил "1С:Библиотеку подключаемого оборудования" и оставил только то, что необходимо для простой печати чека на "ККТ онлайн". Поддерживаются все ККТ, которые поддерживает 1С. В примере показана печать на ККТ АТОЛ 10х. В макете только драйвер Атол 10х, остальные драйвера можно закинуть самостоятельно из типовых конфигураций. Принцип работы один и тот же для всех ККТ. Можно использовать в любых конфигурациях.

1 стартмани

21.09.2020 3044 18 crimeait 3

Автоматическое создание ПКО на основании выемки ДС из кассы ККМ при закрытии смены Розница 2.3 (расширение)

При закрытии смены в Рознице 2.3 настраивается возможность "полной выемки", которая автоматически создает документ "Выемка денежных средств из кассы ККМ", но потому эти денежные средства надо принять в кассу предприятия, для этого надо создать документ ПКО "Поступление ДС из кассы ККМ".

2 стартмани

11.09.2020 2794 14 ClickUp 3

Исправление ошибок в программе – сложный и трудоемкий процесс. В данной статье мы рассмотрим еще один способ исправления затрат в налоговом учете по налогу на прибыль, если они были отражены больше, чем необходимо.

Пример будет полезен для исправления ошибок, допущенных в регламентных операциях, для которых не предусмотрено штатных документов для исправления. При этом исправление ошибки:

- в бухгалтерском учете будет произведено датой обнаружения;

- в налоговом учете – датой возникновения, что позволит автоматически заполнить уточненную декларацию. При этом мы «обходим» автоматическое перепроведение всех документов с даты возникновения ошибки, т.к. граница последовательности переносится вручную.

Выявление ошибки

Организация 15 сентября 2020 выявила ошибку в расчете транспортного налога за 2019 год – был ошибочно применен повышающий коэффициент «2» на дорогостоящие авто. В результате за 2019 год:

- завышен транспортный налог, начисленная сумма составила 17 700 руб., когда правильная сумма составляет 8 850 руб. за год;

- завышены расходы в бухгалтерском учете на сумму 8 850 руб.;

- занижена налогооблагаемая база по налогу на прибыль в размере 8 850 руб.;

- образовалась недоплата по налогу на прибыль в размере 1 770 руб. (8 850 * 20%).

Условием исправления данной ошибки является то, что бухгалтер не хочет «перепроводить» декабрь месяц в уже закрытом периоде (2019 год) и не хочет исправлять данные налогового учета (НУ) в периоде обнаружения ошибки (в 2020 году), т.к. налоговый учет в 2020 году будет включать исправление этой ошибки. А этот факт не является удобным при заполнении деклараций за 2020 год – всегда надо будет помнить об этой сумме и ее вручную исключать из декларации по налогу на прибыль.

Несущественная ошибка предшествующего отчетного года, выявленная после подписания бухгалтерской отчетности, исправляется в текущем периоде в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 14 ПБУ 22/10).

Подробнее об исправлении ошибок в БУ

Поэтому исправление ошибки оформите следующим образом:

- в бухгалтерском учете данная ошибка признана несущественной, поэтому исправление сделайте датой обнаружения ошибки с помощью документа Операция, введенная вручную;

![]()

- в бухгалтерском учете доначисление налога на прибыль и пеней отразите так же датой обнаружения ошибки с помощью документа Операция, введенная вручную .

- создайте уточненную декларацию по транспортному налогу за 2019 год и данные в ней исправьте вручную.

Исправление ошибки

Рассмотрим пошаговую инструкцию исправления суммы транспортного налога в налоговом учете по налогу на прибыль.

Все нижеуказанные действия сделайте сначала на копии базы, убедитесь по финальной оборотке, что никакие другие данные не поменяются, кроме оборотов по счетам НУ 26, 90.08.1, 90.09, 99.01.1.

Шаг 1. Сформируйте Оборотно-сальдовую ведомость .

Сформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 в налоговом учете ( Отчеты – Оборотно-сальдовая ведомость ). Она нужна для сверки остатков после ручных правок.

Сначала настройте ее форму. Нажмите на кнопку Показать настройки и установите параметры — как на рисунке.

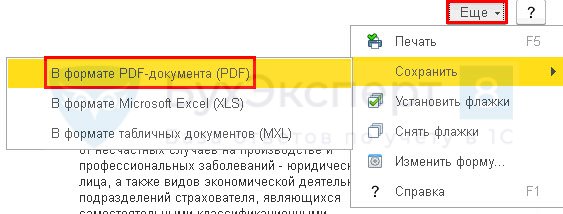

Распечатайте ОСВ и сохраните ее в электронном виде.

Шаг 2. Откройте закрытый период.

Откройте закрытый период Администрирование — Настройки пользователей и прав — Даты запрета изменения — Настроить . Снимите дату запрета редактирования — 31.12.2019.

Шаг 3. Исправьте в НУ сумму в проводке по начислению транспортного налога.

Откройте операцию, которой программа осуществила начисление транспортного налога за 2019 год ( Операции — Регламентные операции- Расчет транспортного налога за декабрь 2019 ). Нажмите на кнопку

.

Установите флажок Ручная корректировка . На вкладке Бухгалтерский и налоговый в графе Сумма НУ Дт укажите правильную сумму транспортного налога за год – 8 850 руб.

Исправьте вручную сумму в проводке по начислению транспортного налога за год – только в налоговом учете! В Бухгалтерском учете и в регистре Расчет транспортного налога ничего не изменяйте.

Кнопка Записать и закрыть .

Шаг 4. Сформируйте оборотно-сальдовую ведомость по НУ.

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 для контроля закрытия счетов в налоговом учете ( Отчеты – Оборотно-сальдовая ведомость ).

Вы увидите, что в ОСВ «вылезло» красное сальдо по счету 26 по статье Имущественные налоги.

Теперь «уберите» красное сальдо, для этого по цепочке «закрытия года» осуществите и закрытие 90х счетов.

Шаг 5. Закрытие сальдо по счету 26 и 90м счетам в НУ.

Эту операцию осуществляем с помощью документа Операция, введенная вручную, в котором вручную закрывается образовавшееся сальдо по счетам налогового учета:

- сначала по счету 26;

- потом по цепочке счета: 90.08.1, 90.09, 99.01.1

Обратите внимание, что данную операцию придется формировать вручную, т.к. мы принципиально не хотим автоматического перепроведения операций за декабрь 2019.

В документе сторнируются суммы только в налоговом учете. В бухгалтерском учете, т.е. в графе Сумма , ничего не указывайте. Дата документа – 31.12.2019.

Проводки, которые указаны в документе, будут такие, если по итогам 2019 образовалась прибыль в налоговом учете.

Шаг 6. Проверьте сальдо по счетам в НУ.

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019. Теперь остатков по счету 26, 90, 99 не должно быть.

Шаг 7. Перенесите границу последовательности вручную.

На этом шаге необходимо осуществить закрытие декабря, без перепроведения документов, т.е. перенести границу последовательности вручную на тот месяц, который был закрыт последним до внесения правок.

Откройте процедуру Закрытия месяца за месяц, следующий за закрытым в базе месяцем ( Операции – Закрытие месяца ).

В нашем примере последний месяц за который мы проводили закрытие месяца был Июль 2019, поэтому выбираем Август 2020.

Нажмите на кнопку Выполнить закрытие месяца .

В нашем примере устанавливаем флажок Закрыть только Август 2020 , т.е. первый месяц в вашем незакрытом периоде.

По рисунку видно, что при такой установке флажка программа не перепроведет документы с 31.12.2019 по 01.08.2020, — что нам и требуется. А документы перепроведутся только за август 2020 – период, который ранее не был закрыт.

Данный перенос границы вручную вам советуем производить в очень крайних случаях. Когда вы уверенны в тех данных, что вы вводите и что это не повлияет уже на сданную отчетность.

Подробнее про нюансы переноса границы последовательности вручную

Шаг 7. Сформируйте уточненную декларацию по налогу на прибыль.

Прежде чем подавать уточненную декларацию, доплатите налог в бюджет, а также начислите и уплатите пени, иначе Организацию будет ожидать штраф в размере 20% от неуплаченной суммы налога (п. 4 ст. 81 НК РФ, п. 1 ст. 122 НК РФ).

Налогоплательщик обязан подать уточненную декларацию за период, в котором была допущена ошибка. В нашем примере за IV квартал 2019.

В программе данные налогового учета подкорректированы вручную датой возникновения ошибки. Если исправления в НУ сделаны корректно, то уточненная декларация по налогу на прибыль заполнится автоматически.

В титульном листе PDF укажите:

- Номер корректировки – 1, номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 34 «год», код периода, за который представляется уточненная декларация.

В Приложении 2 к Листу 02 по стр. 041 будет указана сумма транспортного налога правильно.

И соответственно сумма налога на прибыль на Листе 02 по стр. 180 «Сумма исчисленного налога, всего» должна быть указана больше на сумму доначисленного налога. В нашем примере на 1 770 руб.

См. также:

- Порядок исправления ошибок в БУ

- Порядок исправления ошибок в НУ

- Порядок исправления ошибок в 1С

- Документ Операция, введенная вручную вид операции Сторно документа

- Завышены расходы по услугам поставщика текущего года

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Занижена сумма затрат прошлого года: занижен транспортный налог. Исправление несущественной ошибки после подписания отчетностиЕсли с корректировочными и исправительными документами от поставщика все понятно.

- Завышены расходы по услугам поставщика прошлого года. Исправление несущественной ошибки после подписания отчетностиОшибки в учете не редкость, в т.ч. при регистрации первичных.

- Занижена сумма выручки прошлого года. Исправление ошибки до подписания отчетностиОшибки в учете не редкость, в т.ч. при выписке первичных.

- Занижена сумма затрат прошлого года: не списана дебиторская задолженность. Исправление существенной ошибки до утверждения отчетностиОбнаружили, что в конце года не списали дебиторскую задолженность ликвидированного.

Карточка публикации

(1 оценок, среднее: 1,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Спасибо за очень познавательный семинар! Очень профессиональная подача материала.

![]()

Данную статью решила написать не случайно, так как отчетный 2018 год, так или иначе, уже подходит к концу, но у бухгалтеров ещё есть время, чтобы провести работу по проверке и внесению поправок в учете для корректного формирования годового отчета 6-НДФЛ.

Поэтому, данное положение дел я называю – ситуация «цугцванг» , когда для бухгалтера наступает безвыходная обстановка, и любые уже его действия приводят только к ухудшению существующих дел и означает заведомо плохой результат, но и бездействие тоже нельзя допустить, так как начисление заработной платы – это ежемесячная и обязательная операция. Поэтому бухгалтер стеснен в своих действиях, он потерян, не знает, за что взяться для исправления, а времени свободного на полное исправление учета с самого начала года уже нет. Поэтому, чаще всего, данные ошибки остаются, а отчеты бухгалтер собирает руками, ругая программу, что она неверно считает зарплату и налоги.

В этой статье я не ставлю своей задачей писать полную методологию ведения учета в 1С:ЗУП 3.1, а рекомендую к самостоятельному изучению на портале 1С:ИТС данного вопроса, там максимально подробно и понятно все изложено. Эту статью хочу посвятить грубейшим ошибкам, которые делаются в первичных документах и приводят к необратимым «патовым последствиям».

ОШИБКА №1: ДАТА В МЕЖРАСЧЕТНЫХ ДОКУМЕНТАХ

На первый взгляд, кажется, что ошибка не имеет никакого отношения к НДФЛ, тем не менее, приводит к неправильному расчету, вернее определению удержанного налога. Бухгалтер неправильно указывает дату в межрасчетных документах. Например, в таких

документах, как отпуск, больничный и др. Правильная дата начисления, то есть дата документа в программе, должна быть меньше, либо равна дате ведомости, которой мы выплачиваем этот доход. Такая ошибка зачастую возникает тогда, когда мы заносим документы задним числом.

Например, рассмотрим ситуацию с отпуском. Пусть 25.10.2018 г. я внесла документ - отпуск (Рис.1,п.1), который был выплачен 01.10.2018 г. (Рис.1,п.3). Естественно, что дата документа по умолчанию у меня заполнилась текущая (Рис.1,п.1), которой я заношу документы 25.10.2018 г. Я этого, как часто бывает, не заметила и дальше стала регистрировать выплату отпускных (Рис.1,п.2,п.4).

В документ ведомость в банк я уже проставляю правильную дату 01.10.2018 г. (Рис.1,п.5), но при автоматическом заполнении документа, сумма отпускных заполнилась (Рис.1,п.6), а сумма НДФЛ к перечислению, то есть сумма удержанного налога - не определилась (Рис.1,п.7).

Рис.1

Рис.2

ОШИБКА №2: ПЛАНИРУЕМАЯ ДАТА ВЫПЛАТЫ ДОХОДА

Следующая ошибка, которая приводит к некорректному заполнению формы 6-НДФЛ. И, опять рассмотрим в таких документах, как отпуск . В межрасчетных документах есть такой реквизит, как планируемая дата выплаты, она фиксируется, как дата фактического получения дохода, с кодами доходов, отличных от кода 2000. Очень важно эту дату корректировать, если по факту выплаты этих доходов прошла в какой-то другой день. Поскольку, именно эта дата, попадает в форму 6-НДФЛ в строку 100. И рассмотрим тот же пример с отпуском, который рассматривали в ошибке №1. Планировали выплатить 01.10.2018 г. (Рис.3,п.1), а по факту выплатили, допустим, 10.10.2018 г. (Рис.3,п.2).

Препроводим выплату и заполняем форму 6-НДФЛ (Рис.3,п.3), посмотрим, что же у нас получилось. Проверяем наш блок строк,

соответствующим этим отпускным (Рис.3, п.4,5,6). Стока 100 – дата фактического получения дохода указано 01.10.2018 г. (Рис.3, п.4), эта дата из документа отпуск (Рис.3,п.1). Дальше, 110 строка, дата удержания налога (Рис.3,п. 5) – это дата ведомости на выплату 10.10.2018 г. (Рис.3,п.2). И остается 120 строка – срок перечисления НДФЛ (Рис.3,п.6). Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных, строка 110. А мы видим сейчас, что форма 6-НДФЛ заполнена некорректно.

Рис.3

ОШИБКА №3: НЕСООТВЕТСТВИЕ ДАТ

Следующая ошибка, которая приводит к неправильному заполнению формы 6-НДФЛ – не заполняется 130 строка, там, где у нас указываются доходы. Возникает она вследствие того, что не совпадает дата получения дохода в трех учетах: в учете доходов, исчисленного налога и удержанного налога. И, опять по традиции будем разбираться с нашим примером по отпуску сотрудника.

Дата получения дохода, попадающая в учет доходов, отражается в реквизите – планируемая дата выплаты (Рис.5,п.1). Она при

проведении документа записывается в регистр - учет доходов для исчисления НДФЛ (Рис.5,п.2,3).

Затем, смотрим исчисленный НДФЛ, более подробно можно посмотреть по кнопке - зеленый карандаш (Рис.5,п.4), здесь у нас так же фиксируется дата получения дохода, с которого был исчислен этот налог (Рис.5,п.5). И, очень важно, чтобы эта дата с датой выплаты, указанной в документе отпуск, совпадала. Теперь посмотрим, что дата получения дохода из регистра – расчеты налогоплательщика с бюджетом по НДФЛ , там, где у нас исчисленный налог, заполнен правильно в колонке - дата получения дохода (Рис.5,п.6,7).

Рис.5

Дальше проверяем удержанный налог в документе – ведомость на выплату . Нажимаем двойным кликом на сумму НДФЛ (Рис.5,п.1) в документе и открываем расшифровку и проверяем, что удержанный налог так же фиксируется в привязке к дате получения дохода (Рис.5,п.2).

Определяется дата автоматически при заполнении документа и фиксируется в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ (Рис.6,п.3), уже со знаком минус, удержанный налог так фиксируется (Рис.6,п.4).

Я до этого писала, что все три даты у нас должны совпадать. Совпадает дата учета дохода (Рис.5,п.2,3), дата получения дохода, исчисленного дохода (Рис.5,п.6,7) и дата в учете удержанного налога (Рис.6,п.3,4). Если у нас в регистре - учет доходов для исчисления НДФЛ будет другая дата, то произойдет несоответствие. В форме 6-НДФЛ не определится сумма по 130 строке и строка 100 заполнится по данным учета удержанного налога (Рис.7). Поэтому, сумма налога заполнится, а сумма дохода нет, из-за нестыковки дат.

Сегодня на этом все! Если данная статья оказалась вам полезной, то обязательно подписывайтесь на рассылку, оставляйте комментарии и не пропускайте новые статьи.

Читайте также: