Не выполняется правило бу ну пр вр при расчете налога на прибыль

Опубликовано: 15.05.2024

Уплачивать налоги, согласно НК РФ обязаны всех налогоплательщики. Размер налога на прибыль определяется из той системы, которая используется в организации. Прежде чем приступить к расчету, предварительно следует определить налоговую базу, которая рассчитывается как доход минус расход. Сразу необходимо отметить, что некоторые доходы и расходы из них являются облагаемыми.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

Данный налог относится к прямым и для его расчета следует руководствоваться ПБУ 18/02. Данное положение служит для связи НУ и БУ. Применение данного положения можно включить в настройках. Для этого перейдем в раздел “Главное” и далее выберем пункт “Учетная политика”.

Программа сама осуществляет расчет налога, когда происходит процедура закрытие месяца. За это отвечает одноименная обработка, расположенная в разделе программы “Операции”. На последнем этапе и будет произведен расчет налога.

Как правило, в большинстве случаев программа сама корректно осуществит расчет, но не исключены ситуации, когда могут возникать ошибки. Чтобы их проанализировать и в дальнейшем устранить имеется специальный для этого отчет, который носит название “Анализ учета по налогу на прибыль”. Находится он в разделе программы “Отчеты”.

Для отображения правильных данных необходимо произвести корректное закрытие месяцев, за которые будет формироваться наш отчет. При открытии будет отображен состав налоговой базы по нашему налогу. При помощи данной структуры есть возможность перейти к необходимому разделу.

Для поиска ошибок следует двигаться по схеме от начала к концу. И давайте для начала выполним анализ радела “Налог”. Для этого по нему необходимо щелкнуть мышкой.

Что касается бухгалтерского учета, то должно выполняться следующее равенство: БУ = НУ + ПР + ВР. Если имеются блоки, вокруг которых присутствует красная рамка, то скорее всего в них присутствует ошибка. В нашем случае цвет рамки зеленый. При наличии ошибок мы можем двигаться по блок-схемам и расшифровывать данные. Таким образом при переходе мы будем знать из чего состоит тот или иной блок с данными.

Если у вас есть вопросы по теме налог на прибыль в 1С, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

Возможны две основные причины, вследствие которых могут возникать ошибки. Это ошибки при занесении документов и некорректные операции, введенные вручную.

В том разделе, где есть ошибка проходим до самого нижнего уровня - это отчет по проводкам. В шапке активируем галочку “По документам” и переформируем отчет. В итоге мы увидим какие документы сформировали показатель. Также нажав на кнопку “Еще” и выбрав действие “Сформировать только ошибки” можно отобразить только те проводки, которые не прошли контроль.

При наличии ошибок исправляем некорректные первичные документы, перепроводим их и далее перезакрываем месяц. После чего снова возвращаемся к отчету и смотрим изменение результата.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Оставить заявку

Оставьте свое имя и номер телефона, оператор свяжется с Вами в рабочее время в течение 2 часов.

Хочу получать новости об акциях, скидках и мероприятиях от 1С:Франчайзи Виктория

Рассылка выходит раз в неделю, Ваш адрес не будет передан посторонним лицам.

Для проверки правильности составления декларации по налогу на прибыль необходимо воспользоваться отчетом Анализ состояния налогового учета по налогу на прибыль.

Для примера возьмем организацию, занимающуюся выпуском продукции и продажей товаров.

В 3 квартале организация закупила материалы, выпустила продукцию и реализовала ее покупателю.

Купила и продала товар.

А также купила чай и сахар для сотрудников и списала их на прочие расходы, не принимая в налоговом учете.

На примере рассмотрим принцип работы с отчетом.

Работать будем в программе бухгалтерия предприятия редакция 3.0

Для корректной работы отчета необходимо провести закрытие всех месяцев, входящих в период отчета.

После этого можно переходить непосредственно к анализу.

Переходим в меню Отчеты - Анализ учета по налогу на прибыль.

При открытии отчета выводится структура налоговой базы по налогу на прибыль. С ее помощью можно перейти к интересующему разделу учета.

Основным принципом работы с отчетом для выявления ошибок является движение по разделам "от конца к началу".

Сначала проанализируем данные раздела "Налог" .

Если данные всех видов учета по объекту учета согласуются между собой, то выполняется правило: БУ = НУ + ПР + ВР.

Особое внимание следует уделить блокам, обведенным красной рамкой. Это сигнал о возможной ошибке в учете. Для ее выявления в отчете предусмотрена возможность навигации по графической схеме и расшифровки данных.

Перейдем внутрь блока, чтобы посмотреть из чего складываются Расходы. На схеме состава расходов видим, что есть два источника постоянных разниц и блок с возможной ошибкой.

Существуют две основным причины возникновения ошибок при анализе учета по налогу на прибыль, это ошибки в первичных документах и не корректные ручные операции.

Рассмотрим сначала блок, в котором возникают отрицательные временные разницы. Переходим внутрь блока, здесь снова отражена графическая схема, на которой показатели группируются по экономическому содержанию.

Продолжаем переходить в блоки источники потенциальной ошибки, пока не дойдем до отчета по сводным проводкам (оборотам), сформировавшим показатели блока.

Ставим флажок "По документам", нажимаем "Сформировать" и видим первичные документы, сформировавшие показатели блока.

Так же можно воспользоваться кнопкой Еще - Сформировать только ошибки - для просмотра проводок, не прошедших контроль.

В нашем примере контроль не выполняется в регламентной операции, поскольку она была сформирована при закрытии месяца, вернемся к отчету со всеми документами и посмотрим, какие из первичных документов могли стать причиной ошибки.

Предполагаем, что за ошибку ответственна ручная операция. Сразу из отчета двойным щелчком по строке с названием документа переходим в него.

Видим, что при выполнении операции списания материалов на расходы не была указана сумма по кредиту счета 10.01. Вносим исправления и проводим документ.

После этого, необходимо перезакрыть месяц, в документы которого вносились изменения.

Вернуться в раздел Структура налоговой базы и снова зайти в раздел Налог.

Видим, что источник ошибки был определен нами верно.

Однако, в разделе расходов присутствуют постоянные разницы. Необходимо разобраться с причиной их возникновения.

Переходим в блок Расходы и видим, что источником постоянных разниц является блок Прочие расходы по реализации товаров, а так же блок Прочие расходы не учитываемые в НУ.

Сначала проверим прочие расходы по реализации.

Продолжаем движение по блокам источникам, до отчета о проводках.

Переформируем его, чтобы увидеть документы.

Постоянные разницы возникают при закрытии месяца.

И связано это с производством продукции.

Вернемся к структуре налоговой базы и перейдем непосредственно в раздел производство.

Сразу видим, что затраты на производство не были приняты в налоговом учете, из-за этого и возникли постоянные разницы.

Перейдем к отчету по проводкам, чтобы определить первичный документ.

Из отчета переходим к документу и на закладке Материалы, видим, что неверно указана статья затрат.

Вносим исправления. Проводим документ.

Возвращаемся к разделу Расходы, чтобы разобраться с расходами, не учитываемым в НУ. Доходим до отчета и стоим его по документам.

Определяем документ для проверки и переходим в него. Видим, что было выполнено списание Чая и сахара для сотрудников, мы не можем обосновать это списание для налогового учета и не принимаем расходы в НУ. Этот документ оформлен верно, и в исправлениях нет необходимости.

Теперь нужно перезакрыть месяц и проверить результаты расчета налога на прибыль.

Рекомендуем Вам при составлении декларации по налогу на прибыль пользоваться данным отчетом.

Курсы 1С 8.3 » Обучение 1С Бухгалтерия 3.0 (8.3) » Налог на прибыль » Сравнение данных НУ и БУ – выявление и исправление ошибок в 1С 8.3

При ведении учета в базе 1С 8.3 Бухгалтерия 3.0 данные налогового учёта автоматически учитываются вместе с данными бухгалтерского учёта. В редких случаях требуется вмешательство в программу. Но при введении операций вручную, необходимо самостоятельно отслеживать соответствие данных НУ и БУ. Далее рассмотрим сопоставление данных БУ и НУ в 1С 8.3, а также способы исправления ошибок при выявлении разницы БУ и НУ.

- как найти разницу между БУ и НУ в 1С 8.3,

- БУ и НУ в 1С 8.3 не сходится причины,

- как посмотреть разницу междуБУ и НУ в 1с 8.3.

Соответствие счетов БУ и НУ

В настройках плана счетов отображается соответствие счетов налогового и бухгалтерского учёта, которые в дальнейшем будут анализироваться: раздел Главное – План счетов.

Для отражения НУ на счетах БУ необходимо установить галочку Налоговый (по налогу на прибыль):

В настройках плана счетов отображается НУ на счетах БУ:

Сравнение данных БУ и НУ

Для сравнения НУ и БУ, а также выявление ошибок учёта в 1С 8.3, можно воспользоваться стандартными отчётами из пункта Отчёты, в зависимости от конкретных данных, интересующих бухгалтера:

Сравнение данных НУ и БУ в 1С 8.3 рассмотрим на примере Оборотно-сальдовой ведомости.

Для отражения в отчёте данных НУ, ВР, ПР, а также контроля равенства БУ=НУ+ВР+ПР, необходимо в настройках отчёта, воспользовавшись кнопкой Показать настройки, на вкладке Показатели установить аналогичные галочки.

После установки галочек в отчёте появятся дополнительные строки:

Способы выявления ошибок в учете

Рассмотрим на примере.

Допустим, бухгалтер при занесении безвозмездной передачи ошибся в сумме постоянных разниц и указал неправильную сумму:

Контроль равенства БУ=НУ+ВР+ПР

По строке Контр при правильном учёте суммы не отображаются. Как только равенство нарушается по данной строке – отображается сумма отклонения равенства.

Для более быстрой проверки равенства БУ=НУ+ВР+ПР можно в настройках установить только галочку Контроль и в отчёте отобразятся только строки с ошибками:

Для расшифровки суммы и перехода к необходимым ошибочным операциям, нужно воспользоваться расшифровкой, нажав на ошибочную сумму и выбрать необходимую детализацию отчёта:

Важно! Если при детализации не отображаются данные и выводится сообщение «Не выбран показатель», то необходимо зайти в настройки отчёта и установить интересующий вид учёта на вкладке Показатели.

Такая ошибка может выводиться, если в отчёте-расшифровке нет данных по контролю, а другие показатели изначально убраны:

Анализ учёта налога на прибыль

Также провести сравнение и анализ можно средствами Анализа учёта налога на прибыль из пункта Отчёты.

Этот анализ в 1С 8.3 в основном производится после закрытия периода. Но также можно провести и в течение месяца, но при этом необходимо проверять первоначальные блоки, до блоков Доходы и Расходы. В блоках Доходы и Расходы, а также Налог данные отображаются после закрытия месяца:

Если по данным учёта есть ошибки, то они выделяются красной рамкой:

Исправление ошибок при выявлении разницы БУ и НУ

Чаще всего ошибки по несоответствию БУ и НУ относятся на ручные корректировки или при использовании операций, введённых вручную, а также некорректного ввода остатков, где не отражен НУ.

При использовании типовых документов 1С Бухгалтерия 3.0 (8.3) все проводки формируются автоматически и исключаются случайные ошибки.

Поэтому важно очень внимательно заносить ручные операции и по возможности отказаться от ручных корректировок типовых документов. И по окончанию каждого месяца проводить проверки на исключение случайных ошибок.

А если по окончанию месяца с помощью проверок было обнаружено несоответствие БУ и НУ, то необходимо перейти в некорректную операцию (документ) и проверить её, по необходимости откорректировать:

Ошибки могут быть не только несоответствием БУ и НУ. При ведении базы 1С 8.3 возможны и другие ошибки, как например, искажение информации: занесена неправильная сумма, не тот документ и тому подобное.

Ошибка сделана и обнаружена в одном налоговом периоде

Произведена ошибка в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта, например, НДС. Далее рассмотрим несколько примеров.

Ошибка в реализации

Продавец ошибся при заполнении первичных документов, допустим в количестве оказанных услуг.

В данном случае вводятся корректировочные документы Корректировка реализации из пункта Продажи с видом операции Исправление в первичных документах:

Данный документ делает сторнирующие проводки, если продавец ошибся в большую сторону:

Если продавец ошибся в меньшую сторону, то документ корректировки создаёт дополнительные проводки на недостающую сумму:

Корректировки отображаются в дополнительном листе Книги продаж:

Ошибка в поступлении

Поставщик ошибся при заполнении первичных документов, допустим в количестве оказанных услуг.

Корректировка затрат по оказанным услугам, а также затраты по поступившим товарам производится документом Корректировка поступления с видом операции Исправление в первичных документах:

Аналогично документу Корректировка реализации документ Корректировка поступления делает проводки на недостающую сумму или сторнирует превышающую сумму. При этом необходимо выбрать настройки отражения доходов или расходов по корректировке:

При этом если в корректировочных документах использовался НДС, то необходимо сформировать корректировочный счёт-фактуру и учесть корректировки при формировании записей Книги покупок: Формирование записи книги покупок из страницы Операции – Регламентные операции НДС:

Книгу покупок можно сформировать из страницы Покупки:

Ошибочно введён документ или необходимо скорректировать сумму в прочих документах (например, по учёту ОС)

При этом варианте ошибок необходимо ввести сторнирующие проводки документом Операция, введённая вручную из пункта Операции, выбрав при этом вид операции Сторно документа:

Например, бухгалтер ошибочно ввёл документ и его необходимо аннулировать.

Рассмотрим на примере поступления:

Важно! В документе сторно – операция сразу можно откорректировать данные регистров по выбранному документу.

Если в документе был НДС, то необходимо ввести Отражение НДС к вычету из страницы Операции, после данного документа сторно попадает в Книгу покупок:

На вкладке Товары и услуги необходимо установить отрицательную сумму для того, чтобы в Книгу покупок прошла сторнируемая сумма:

Исключительные ситуации

Но бывают такие случаи, когда по строке контроль равенства БУ=НУ+ВР+ПР отражаются суммы:

но при этом ошибки в ведении учёта нет:

Такая ситуация в 1С 8.3 может возникнуть, когда введён корректировочный документ на прошлый период, допустим Корректировка поступления, который создаёт помимо сторнирующих проводок, проводки по отражению прибыли.

Важно! При корректировке прошлого периода в 1С 8.3 будет выводиться несоответствие правила БУ=НУ+ВР+ПР как в стандартных отчётах, так и в Анализе по учёту налога на прибыль, при этом данную операцию не нужно считать ошибкой.

Ошибка, сделанная в прошлом периоде и обнаружена в текущем периоде

Важно! Если в программе 1С 8.3 установлен запрет редактирования прошлых периодов, то документ невозможно будет провести.

Ошибка в реализации

Продавец ошибся при заполнении первичных документов, допустим в количестве оказанных услуг.

В данной ситуации вводится документ Корректировка реализации с видом операции Исправление в первичных документах:

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Ошибка в поступлении

Поставщик ошибся в первичных документах при оказании услуг.

В данной ситуации вводится документ Корректировка поступления с видом операции Исправление в первичных документах:

А в отражении доходов и расходов указать статью с видом Прибыль, убытки прошлых лет. В этом случае создаются не только сторнирующие проводки, а также проводки по отражению прибыли:

Если операция облагалась НДС, то необходимо сформировать корректировочный счёт-фактуру и учесть корректировки при формировании записей Книги покупок: Формирование записи книги покупок из страницы Операции – Регламентные операции НДС:

Книгу покупок можно сформировать из страницы Покупки:

Ошибочно введён документ или необходимо скорректировать сумму в прочих документах (например, по учёту ОС)

Рассмотрим ошибочно введённую реализацию. При этом варианте ошибок необходимо ввести сторнирующие проводки документом Операция, введённая вручную из пункта Операции выбрав при этом вид операции Сторно документа:

Например, бухгалтер ошибочно ввёл документ и его необходимо аннулировать:

Данная операция аннулирует проводки, а также движения по регистрам.

Для занесения сторно операции в дополнительный лист Книги продаж необходимо ещё откорректировать регистр НДС Продажи по колонкам:

- Запись дополнительного листа – установить Да;

- Корректируемый период – дата корректировки:

Видим сторно операции в дополнительном листе Книги продаж:

После корректировочного документа или сторно-операции в 1С 8.3 также необходимо провести заново реформацию баланса в закрытии месяца по прошлому периоду из пункта Операции:

А для доначисления налога на прибыль необходимо ввести ручную операцию из пункта Операции, далее выбрать Операции, введённые вручную.

Как в 1С 8.2 (8.3) сделать сторно документов рассмотрено в нашем видео уроке:

Для большинства бухгалтеров расчёт налога на прибыль – совсем несложная задача: достаточно лишь нажать на кнопку «Закрытие месяца» в соответствующем разделе программы, и он посчитается автоматически. Но если мы не являемся объектом малого бизнеса, то, выполняя требования законодательства, должны вести учёт в соответствии с ПБУ 18/02, с применением временных (ВР) и постоянных (ПР) разниц в налоговом учёте (НУ), что существенно усложняет задачу.

Рассмотрим первоначальную настройку программы 1С, ввод первичной документации для начисления налога на прибыль и сам расчёт. Возьмём для примера организацию ООО «Радуга», которая специализируется на производстве и реализации мебели.

Начальные настройки программы

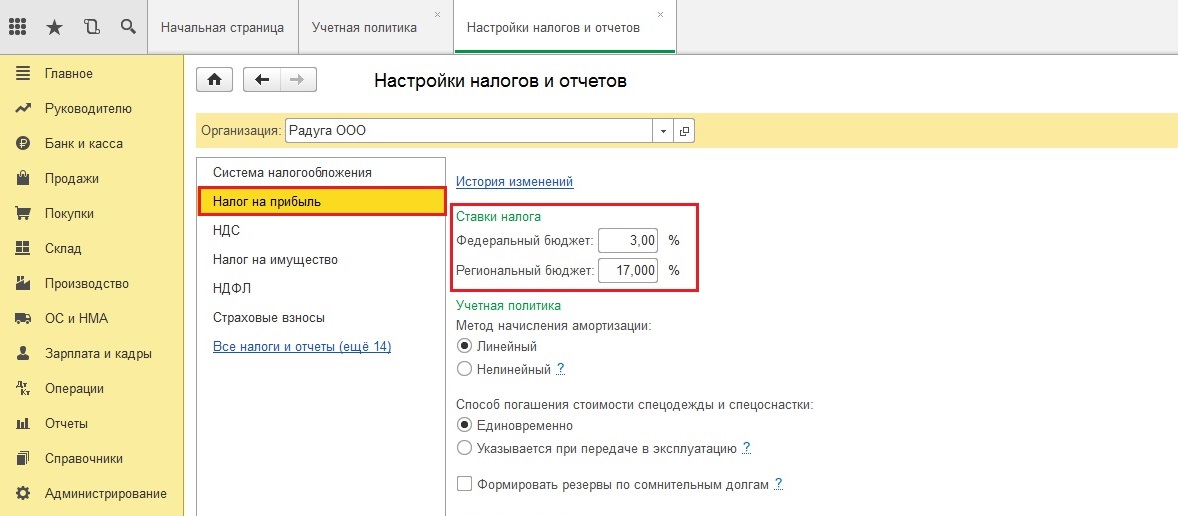

Все настройки по налогу на прибыль компании заносятся по гиперссылкам «Учётная политика» (рис. 1) и «Налоги и отчёты» (рис. 2) в разделе «Главное». Обязательно устанавливаем галочку «Применяется ПБУ 18 „Учёт расчётов по налогу на прибыль организаций“», а также проверяем ставки налога на прибыль.

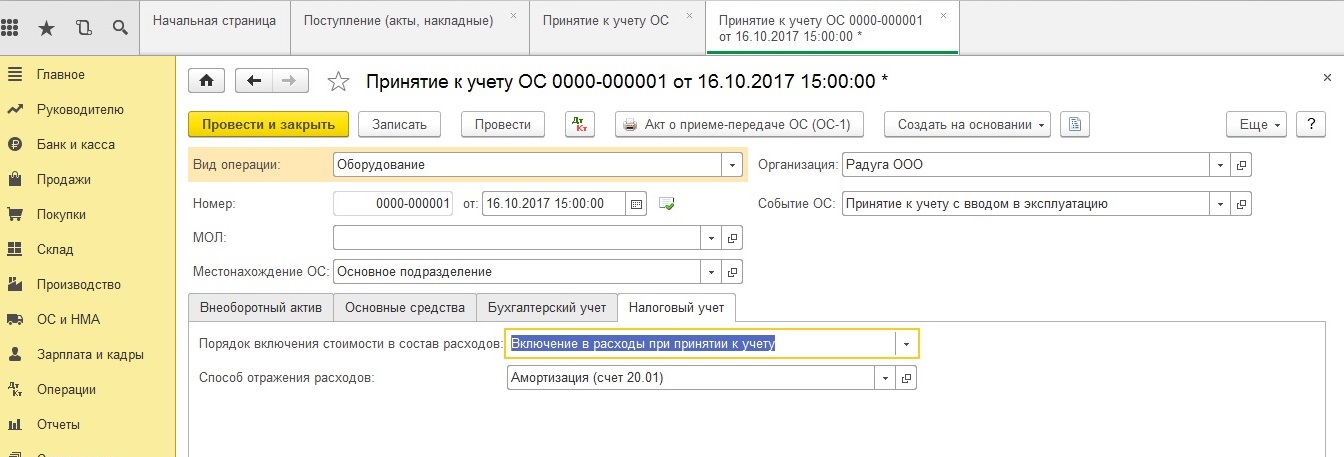

Формирование расхода

В нашем примере мы рассматриваем расчёт налога на прибыль за октябрь 2017 года. Чтобы сумма расхода по амортизации основного средства участвовала в нашем расчёте, нам потребуется купить и ввести в эксплуатацию объект в сентябре. При приятии объекта к учёту включаем в расходы всю его первоначальную стоимость по налоговому учёту (для уменьшения налога на прибыль). В программе есть два документа по приобретению основных средств на закладке ОС и НМА: 1. «Поступление основных средств» и 2. «Поступление оборудования». Чем они отличаются? Тем, что в первом случае документ формирует проводки и по покупке и по постановке на учёт объекта основных средств сразу. Он удобен тем пользователям, у которых не будет отличаться учёт по БУ и НУ. Мы же вносим сначала документ «Поступление оборудования», а затем «Принятие к учёту ОС» (рис. 3).

Если мы щёлкнем на кнопку Дт/Кт и посмотрим проводки, то увидим временную разницу по НУ в размере 700 000 руб (рис. 4), которая сразу списывается в расход по НУ на счёт 20.01.

В процессе работы наша компания осуществляет затраты по закупке материала на производство мебели. Такая хозяйственная операция в программе отражается с помощью документа «Поступление (акт, накладная)» (рис. 5).

Спишем материал сразу в производство документом «Требование-Накладная» (рис. 6). Его можно создать здесь же, нажав на кнопку «Создать на основании».

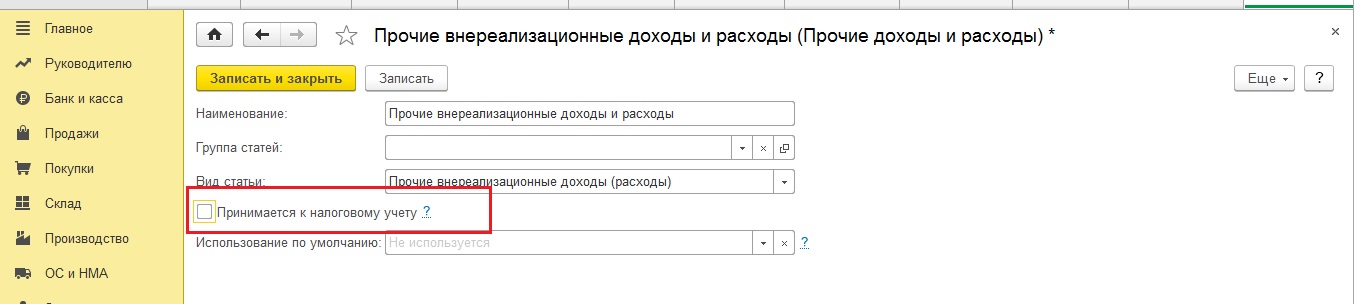

Следующим этапом нашей работы мы отразим расход, который никогда не будет принят к налоговому учёту. Нам поможет документ «Операция, введённая вручную» в разделе «Операции». Его особенность в том, что он оформляется полностью в ручном режиме. И обычно именно он служит причиной возникновения ошибок бухгалтеров при расчёте налога на прибыль. Здесь нужно всегда помнить важную формулу:

БУ = НУ + ВР + ПР

В нашем примере (рис. 7) у счёта 91.02 мы выбрали соответствующую статью расхода «Прочие внереализационные доходы и расходы» без флажка «Принимается к НУ» (рис. 8), образовалась постоянная разница по НУ.

Обычно в конце месяца в программу заносится документ «Отчёт производства за смену». Он отражает выпуск готовой продукции и списание расходного материала. В нашем случае без него не обойтись (рис. 9).

Закладка «Материалы» остаётся пустой, так как мы уже списывали материал документом «Требование – накладная».

Далее рассчитаем заработную плату сотрудникам организации. Если в настройках зарплаты (раздел «Зарплата и кадры») установлено, что её «Учёт ведётся в этой программе» (как в нашем случае), то требуется создать документ «Начисление зарплаты» (рис. 11). В нём будет произведено начисление оплаты труда, НДФЛ и страховых взносов, а также эти операции будут разнесены по счетам бухгалтерского учёта.

Расходов мы произвели достаточно, перейдём к доходной части.

Формирование дохода

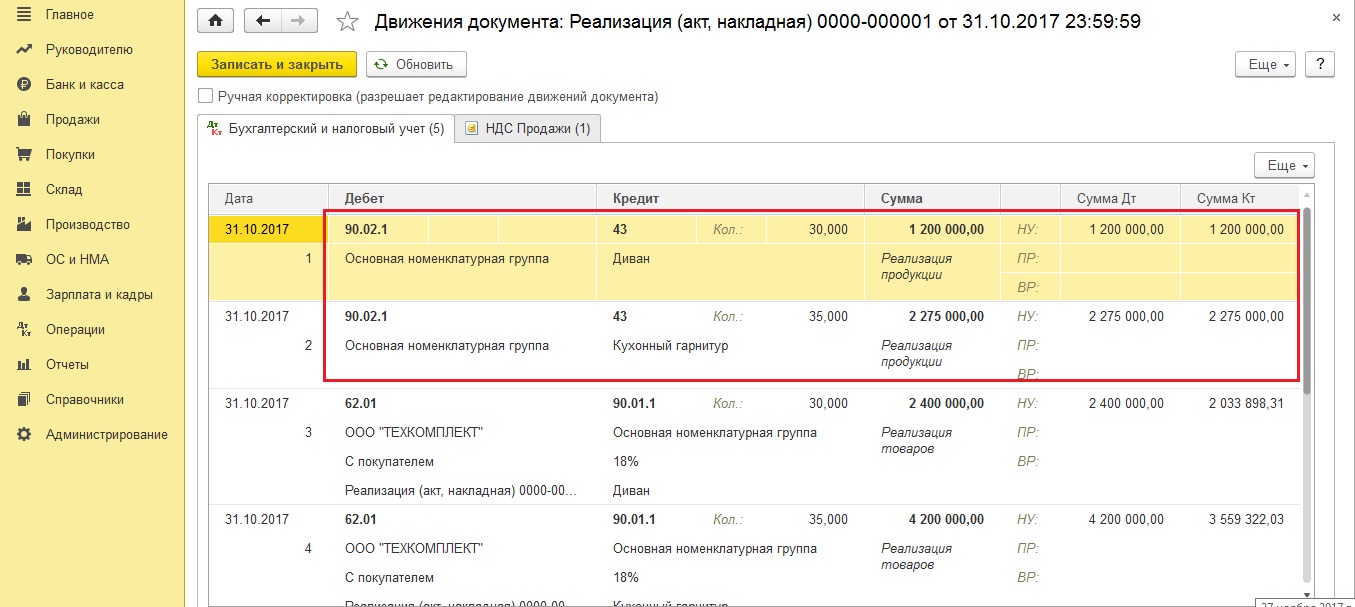

Нашу произведённую продукцию продадим покупателю документом «Реализация (акты, накладные)» (рис. 12).

В проводках по списанию себестоимости продукции обязательно должна быть заполнена графа «Сумма». Если реализация проходит с НДС, то программа делает ещё одну проводку по его начислению (рис. 13). Обратите внимание, сумма по НУ не заполняется.

Расчёт налога на прибыль

Когда вся первичная документация занесена, зарплата и налоги начислены, можно переходить к закрытию периода. Из раздела «Операции» переходим по гиперссылке «Закрытие месяца» (рис. 14) и нажимаем «Выполнить». С помощью этой команды программа перепроводит все документы текущего периода, а также выполняет расчёт амортизации, корректирует стоимость номенклатуры, закрывает 20 и 44, 90 и 91 счета и выполняет расчёт налога на прибыль. Нажав на гиперссылку «Расчёт налога на прибыль», можно увидеть проводки, а также сформировать «Справку-расчёт».

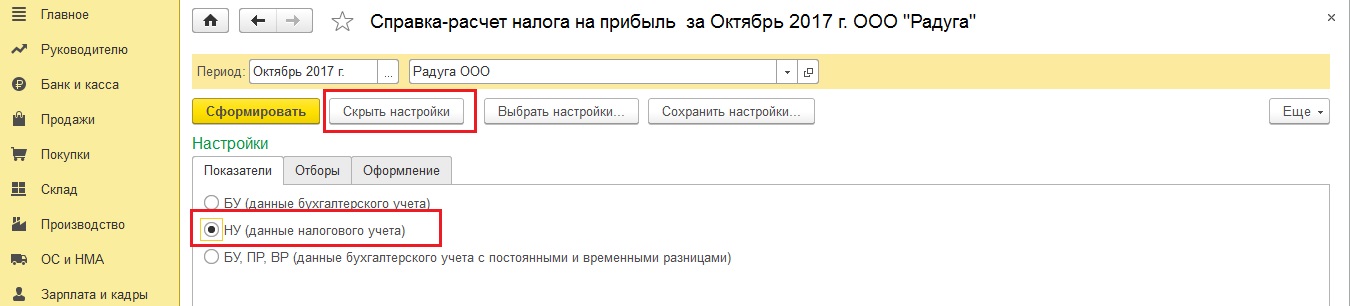

Обратите внимание: её нужно формировать по показателям налогового учёта (рис. 15).

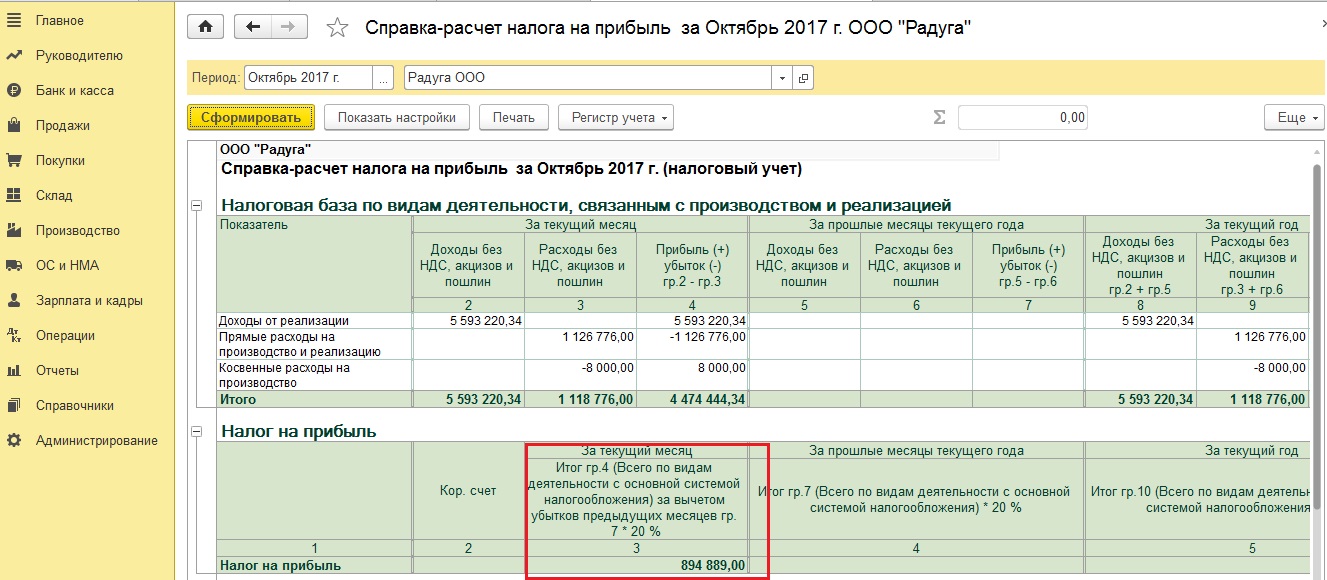

Чем хороша эта справка: финансовый результат деятельности организации и налог на прибыль отображаются как нарастающим итогом с начала года, так и за текущий месяц (рис. 16).

Проверка расчёта

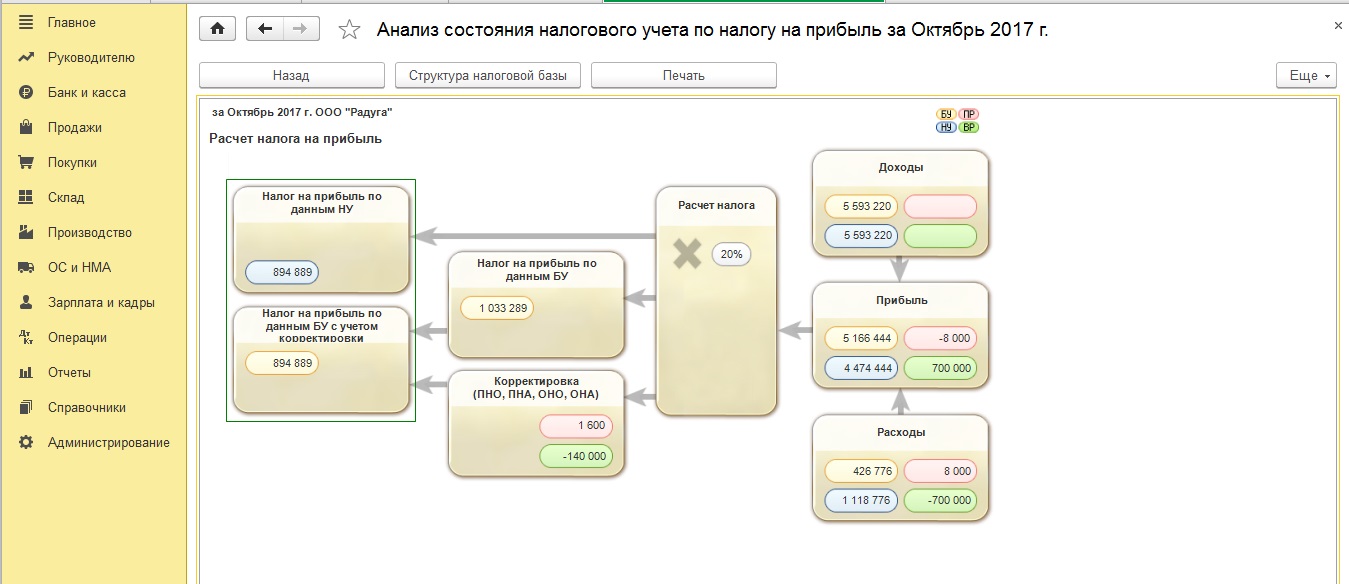

Для анализа учёта по налогу на прибыль в программе существует одноимённый отчёт в разделе «Отчёты» (рис. 17).

И первое, на что необходимо обратить внимание, – это какого цвета рамка в левой части отчёта «Налог на прибыль по данным НУ и БУ». Зелёная рамка означает, что в учёте выполняется правило БУ = НУ + ПР + ВР. Расчёт налога выполнен верно. Если рамка красного цвета – разбирайтесь в причинах. Отчёт представляет собой блок-схему, поэтому вы достаточно легко найдёте ошибки, передвигаясь по блокам. В каждый из них можно заходить и разворачивать информацию по документам. Когда все ошибки найдены и устранены, перезакройте месяц и снова сформируйте отчёт. На втором этапе проверки вы должны увидеть зелёную рамку, значит налогооблагаемая база сложилась правильно.

Если у вас остались вопросы по расчёту налога на прибыль в 1С, с удовольствием проконсультируем вас бесплатно.

Желаем вам успешной работы и только зелёного цвета в жизни!

Проверка правила БУ=НУ+ПР+ВР

«Золотое» правило 1С

Настройки общей ОСВ:

- Период – 01.01.2019 – 31.12.2019;

- вкладка Показатели :Контроль (БУ – (НУ + ПР + ВР)).

Счет 99.01 «Прибыли и убытки»

Настройки ОСВ по счету:

- Период – 01.01.2019 – 31.12.2019;

- вкладка Показатели :БУ, НУ, ПР, ВР, Контроль.

Отчеты – Анализ учета по налогу на прибыль

Как заполнить ПР и ВР в Операции, введенной вручную

Золотое правило БУ = НУ + ВР + ПР

- БУ > НУ – запись ВР, ПР со знаком (+)

![]()

- БУ Когда красная рамка в Анализе по налогу на прибыль — НЕ ошибка

Красная рамка в Анализе учета по н/прибыль – не всегда ошибка.

Красная рамка в Анализе учета по н/прибыль НЕ ошибка, если производили корректировку налоговой базы в прошлом налоговом периоде по алгоритму:

- открыть прошлый налоговый период (год) для редактирования;

- сформировать проводки в НУ датами прошлого периода;

- автоматически заполнить уточненную декларацию по н/прибыль.

- корректировке реализации в сторону увеличения

- при наличии убытков в НУ в прошлом корректируемом периоде и т.д.

Почему появляется красная рамка в Анализе при корректировках?

Нарушается «золотое» правило и не выполняется равенство:

БУ = НУ + ПР + ВР

- Разные правила корректировки ошибки в НУ и БУ:

- НУ – в периоде совершения;

- БУ – в периоде обнаружения;

- Корректировка в прошлом периоде – только в НУ, а ПР и ВР – бухгалтерские понятия.

Делать проводки в БУ нет оснований!

Красная рамка в Анализе и остаток по показателю Контроль «уйдут» после Реформации баланса в периоде исправления ошибки в БУ:

См. также:

- [10.12.2019 эфир] Первоочередные дела бухгалтера по Годовой отчетности в 1С за 2019 г.

- Учетная политика по бухгалтерскому учету: ПБУ 18/02

- ПБУ 18/02. Изменения

- ПБУ 18/02. Учет налога на прибыль. Пример

- ПБУ 18/02. Учет налога на прибыль. Теория

- ПБУ 18/02. Виды и учет разниц

- Учет налога на прибыль (ПБУ 18/02)

- Налог на прибыль: перенос убытков прошлых лет

- Ошибки при переносе убытков прошлых лет

- Закрытие месяца, перенос убытков прошлых лет

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Затратный метод учета разниц по ПБУ 18/02. Проверка ОНА, ОНО.

- Затратный метод учета разниц по ПБУ 18/02. Проверка ПНО, ПНА.

- Затратный метод учета разниц по ПБУ 18/02. Списание округления налога на прибыль.

- Обязательно ли применять балансовый метод учета разниц по ПБУ 18/02 с 2020?.

Карточка публикации

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Спасибо за очень познавательный семинар! Очень профессиональная подача материала.

Читайте также:

- Уровень дохода с учетом налога это

- Строка 131 декларации по налогу на прибыль

- Уведомление в налоговую о приеме на работу иностранного гражданина

- Руководитель администрации города n отказывается платить налоги в федеральный бюджет

- Если правительство предполагает увеличить налоги на 20 то чтобы уровень выпуска остался неизменным