Назначение платежа антидемпинговая пошлина

Опубликовано: 15.05.2024

Международный демпинг однозначно вреден для экономики государства-импортера. Если товар из-за рубежа ввозится по цене ниже, чем он производится и продается на внутреннем рынке экспортирующей страны, это крайне негативно скажется на отечественном производителе. Поэтому государство стремится не допустить демпинга, защищая свою экономику.

Вопрос: Организация ввозит товар стоимостью 3 000 евро, страна происхождения подтверждена сертификатом качества завода. В отношении данного товара, происходящего из Китая, установлена антидемпинговая пошлина. Правомерно ли требование таможенного органа о внесении изменений в декларацию на товары в части указания сведений о том, что страна происхождения не определена, и заявления сведений об исчислении и уплате антидемпинговой пошлины?

Посмотреть ответ

Одним из способов такой защиты являются антидемпинговые пошлины. Рассмотрим, в чем заключается эта мера, а также внесем ясность относительно расчета их суммы. Важно правильно отразить эти пошлины в бухгалтерском учете.

Суть антидемпинговых пошлин

Международный бизнес предполагает ввоз различной заграничной продукции. Довольно часто аналоги таких вещей или продуктов производятся и в принимающей стране. Если происходит экспорт по так называемой «бросовой» стоимости, то есть цены на него занижены, если сравнивать с аналогичной продукцией, производящейся для себя страной-экспортером, такая ситуация называется демпингом. Международное использование демпинговых цен законодательно запрещено в большинстве государств из-за своего деструктивного экономического влияния.

Вопрос: В каких случаях в соответствии с п. 3 ст. 121 ТК ЕАЭС при совершении таможенных операций от имени и по поручению декларанта таможенным представителем, который в соответствии со ст. 405 ТК ЕАЭС несет с декларантом солидарную обязанность по уплате таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин, обеспечение исполнения обязанности по уплате таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин может не предоставляться?

Посмотреть ответ

Чтобы исключить возможность экспортного демпинга, на таможне вводится особый вид сборов, а именно антидемпинговые пошлины – специальные платежи, взимаемые дополнительно к обычным тарифам таможни. Эти спецмеры вводятся, если расследованием компетентных органов установлено, что ввоз импорта по заявленной стоимости:

- материально повредил какой-либо сфере экономики Российской Федерации;

- потенциально может угрожать материальным ущербом;

- мешает или способен помешать прогрессу в данной отрасли отечественной экономики.

Вопрос: Каким образом соотносятся ввозные таможенные пошлины и специальная, антидемпинговая и компенсационная пошлины?

Посмотреть ответ

Под потенциальным или реальным материальным ущербом, причиняемым экономике России, понимается создание ситуации, при которой:

- объемы производства ввозимого товара сокращаются внутри страны;

- отечественная продукция реализуется в значительно меньших объемах либо вообще становится дефицитом;

- производство этой продукции теряет рентабельность;

- уменьшаются товарные запасы;

- растет уровень незанятости и уменьшаются заработные платы в соответствующей экономической отрасли;

- снижается или прекращается инвестирование в данную сферу экономики.

Вопрос: Российская организация ввозит из Китайской Народной Республики грузовые шины, классифицируемые в товарную подсубпозицию 4011 20 100 0 единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза, облагаемые антидемпинговой пошлиной согласно Решению Коллегии Евразийской экономической комиссии от 17.11.2015 N 154 «О применении антидемпинговой меры посредством введения антидемпинговой пошлины в отношении грузовых шин, происходящих из Китайской Народной Республики и ввозимых на таможенную территорию Евразийского экономического союза». Обязана ли российская организация предоставлять обеспечение исполнения обязанности по уплате антидемпинговой пошлины при помещении данного товара под таможенную процедуру таможенного транзита?

Посмотреть ответ

Если такая ситуация подтверждена, справедливо, чтобы сторона, ввозящая товар, понесла дополнительную финансовую нагрузку, которая отойдет в пользу российского бюджета – в компенсацию причиняемого вреда. Предприниматель-экспортер сам вправе решать, будет ли ему выгодно поставлять в страну товар по демпинговым ценам вкупе с такими таможенными пошлинами или же установить так называемую «нормальную» цену.

Нормальная цена

Нормальной считается цена, действующая на аналогичный товар на внутреннем рынке страны-поставщика.

Вопрос: Необходимо ли российской организации при помещении ввезенного из Польши товара (прутки стальные горячекатаные, код 7213 10 000 0 по ТН ВЭД ЕАЭС) под таможенную процедуру выпуска для внутреннего потребления подтверждать страну его происхождения, если таможенная стоимость товара составляет 750 евро и в отношении товара уплачена антидемпинговая пошлина согласно Решению Коллегии Евразийской экономической комиссии от 29.03.2016 N 28?

Посмотреть ответ

Если аналогичный товар в стране не производится, нормальную цену можно посчитать путем расчета себестоимости, добавив к ней разумную наценку, либо посмотреть, по каким ценам этот товар идет на экспорт в другие страны.

ОБРАТИТЕ ВНИМАНИЕ! Демпингом не является снижение цен по сравнению с внутренним рынком принимающей стороны. Сравнение идет с ценами для потребителей в стране-экспортере.

Например, во Франции банка растворимого кофе стоит 2 евро, а в России аналогичный кофе можно купить за 150 руб., это примерно 2,2 евро. Если из Франции привезут такой кофе для продажи в РФ по 2 евро (около 134 руб. по курсу), это не будет демпингом. А вот продавать его дешевле этой цены уже запрещено.

Как закон регулирует антидемпинговые пошлины

Основным законодательным актом, регламентирующим введение антидемпинговых пошлин, порядок их взимания и размер, является «Соглашение о порядке применения специальных защитных, антидемпинговых и компенсационных мер в течение переходного периода», ратифицированное на основании Федерального закона от 19.10.2011 №274-ФЗ. Руководствуясь им, Комиссия Таможенного союза принимает решения относительно особых пошлин или иных ограничений на ввоз конкретных товарных групп из определенных стран.

Подтверждение вероятности оснований для особых пошлин

Антидемпинговая пошлина вводится по итогам доклада, составленного по результатам экономического расследования компетентного органа – представительства Комиссии Таможенного союза. Чтобы решение о введении антидемпинговой пошлины было принято, расследование нужно проводить не быстрее 6 месяцев.

Можно ввести эту пошлину, сделав лишь предварительное заключение (не раньше чем спустя 2 месяца), тогда пошлина тоже считается предварительной, то есть будет взята, но не поступит в федеральный бюджет до окончательных выводов (еще около 120 дней). Если в итоге демпинг не констатируют, пошлину вернут плательщику.

ОБРАТИТЕ ВНИМАНИЕ! Если экспортер сам по собственной воле пересмотрит цены на свой товар в приемлемых размерах, расследование правомерно прервать досрочно, так как для него уже не будет оснований.

Заключение о демпинге не может действовать дольше 5 лет, по истечении этого срока нужно отменять антидемпинговые меры или предпринимать новое расследование. Спустя год после введения антидемпинговых пошлин экспортеру позволено заявить требование о пересмотре ставки или назначении нового расследования, инициирующего отмену этих пошлин.

Поэтому список антимонопольных пошлин постоянно обновляется как в отношении наименований ввозимой продукции, так и в отношении стран-экспортеров. Его актуальность нужно постоянно уточнять у таможенного брокера.

Ставка антимонопольной пошлины

Сумма ставки рассчитывается таким образом, чтобы при уплате она покрыла ущерб, который продажа данных товаров нанесет или может нанести отечественной экономике. Она устанавливается по окончании предпринятого длительного расследования.

ВАЖНО! Если к плательщику была применена предварительная пошлина, а в итоге расследования демпинг подтвержден, но принята ставка ниже уже оплаченной, разница будет возвращена экспортеру. Повышение же ставки не грозит плательщику доплатой – разницу ему прощают.

Ставку устанавливает Комиссия таможенного союза при вводе в действие регламента антидемпинговой пошлины. Если происходит импорт товара, на который соответствующую ставку еще не успели рассчитать, такой товар особой пошлиной не облагается либо она вычисляется индивидуально.

Так как ставка этой пошлины относится к особым, ее нельзя рассчитывать по обычным формулам таможенных ставок (адвалорной, специфической или комбинированной). Они устанавливаются исключительно по итогам специального расследования и могут изменяться или отменяться с течением времени.

Бухгалтерский учет антидемпинговой пошлины

Антидемпинговая пошлина никак не связана с обычной ввозной, они платятся по отдельности. В бухгалтерских документах необходимо отражать импорт из страны, не входящей в Таможенный союз, следующими проводками:

- дебет 76 «Таможня», кредит 51 «Расчетные счета» – уплата авансовых платежей органам таможни;

- дебет 41.01 «Товары на складах», кредит 60.21 «Расчеты с поставщиками и подрядчиками в валюте» – получение товаров;

- дебет 41.01 (или 44.01), кредит 76 «Таможня» – авансовый платеж по уплате ввозных пошлин и сборов.

ВНИМАНИЕ! Если пошлины учитываются в стоимости товара, применяется счет 41 «Товары», а если в составе текущих расходов – счет 44 «Расходы на продажу» (в соответствии с Планом счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н).

Поскольку антидемпинговая пошлина является специальной мерой, ее относят к нетарифному способу урегулирования, а не к ввозным таможенным пошлинам, и на этом основании не включают в налоговую базу для расчета налога на добавленную стоимость.

«Клерк» Рубрика Таможенное право

Федеральная таможенная служба опубликовала КБК, предназначенные для уплаты таможенных пошлин, таможенных сборов, авансовых денежных средств и денежных залогов в 2019 году.

ФТС предупреждает - новые КБК будут применяться в бюджетной классификации доходов РФ строго начиная с 1 января 2019 года. В случае указания новых КБК в платежных поручениях, предъявляемых в кредитные организации до указанной даты, денежные средства будут учитываться Межрегиональным операционным управлением Федерального казначейства, как невыясненные поступления, что потребует в последующем их уточнения участниками внешнеэкономической деятельности на правильный КБК.

Таблица соответствия действующих и новых кодов

бюджетной классификации

Наименование кода классификации доходов федерального бюджета

Действующий до 31 декабря 2018 г. код классификации доходов федерального бюджета

Действующий с 1 января 2019 г. код классификации доходов федерального бюджета

153 1 10 01010 01 1000 180

153 1 10 01010 01 1000 110

153 1 10 01010 01 2000 180

153 1 10 01010 01 2000 110

153 1 10 01021 01 1001 180

153 1 10 01021 01 1001 110

153 1 10 01021 01 1002 180

153 1 10 01021 01 1002 110

153 1 10 01021 01 1003 180

153 1 10 01021 01 1003 110

153 1 10 01021 01 2001 180

153 1 10 01021 01 2001 110

153 1 10 01021 01 2002 180

153 1 10 01021 01 2002 110

153 1 10 01021 01 2003 180

153 1 10 01021 01 2003 110

153 1 10 01022 01 1000 180

153 1 10 01022 01 1000 110

153 1 10 01022 01 2000 180

153 1 10 01022 01 2000 110

153 1 10 01023 01 1000 180

153 1 10 01023 01 1000 110

153 1 10 01023 01 2000 180

153 1 10 01023 01 2000 110

153 1 10 01024 01 1000 180

153 1 10 01024 01 1000 110

153 1 10 01024 01 2000 180

153 1 10 01024 01 2000 110

153 1 10 02000 01 1000 180

153 1 10 02000 01 1000 110

153 1 10 02000 01 2000 180

153 1 10 02000 01 2000 110

153 1 10 05000 01 1000 180

153 1 10 05000 01 1000 110

153 1 10 05000 01 2000 180

153 1 10 05000 01 2000 110

153 1 10 09000 01 0000 180

153 1 10 09000 01 0000 110

153 1 10 10000 01 0000 180

153 1 10 10000 01 0000 110

153 1 10 11010 01 1000 180

153 1 10 11010 01 1000 110

153 1 10 11010 01 2000 180

153 1 10 11010 01 2000 110

153 1 10 11020 01 0000 180

153 1 10 11020 01 0000 110

153 1 10 11030 01 0000 180

153 1 10 11030 01 0000 110

153 1 10 11150 01 1000 180

153 1 10 11150 01 1000 110

153 1 10 11160 01 1000 180

153 1 10 11160 01 1000 110

153 1 10 11160 01 2000 180

153 1 10 11160 01 2000 110

153 1 10 11230 01 1000 180

153 1 10 11230 01 1000 110

153 1 10 11230 01 2000 180

153 1 10 11230 01 2000 110

Таблица соответствия действующих и новых кодов

бюджетной классификации

Наименование кода классификации доходов федерального бюджета

Действующий до 31 декабря 2018 г. код классификации доходов федерального бюджета

Действующий с 1 января 2019 г. код классификации доходов федерального бюджета

153 2 07 01012 01 6000 180

153 2 07 01012 01 6000 140

ПЕРЕЧЕНЬ

КОДОВ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ, РЕКОМЕНДУЕМЫХ

ДЛЯ ИСПОЛЬЗОВАНИЯ УЧАСТНИКАМИ ВНЕШНЕЭКОНОМИЧЕСКОЙ

ДЕЯТЕЛЬНОСТИ ПРИ УПЛАТЕ ТАМОЖЕННЫХ И ИНЫХ ПЛАТЕЖЕЙ

В ДОХОД ФЕДЕРАЛЬНОГО БЮДЖЕТА

Наименование вида платежа

Код классификации доходов федерального бюджета, рекомендуемый для уплаты

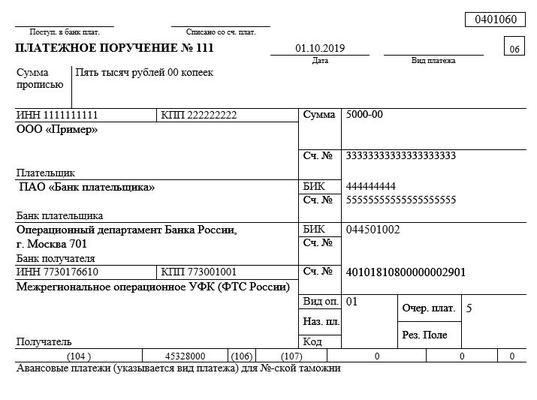

При заполнении платежных поручений для уплаты таможенных платежей участники ВЭД нередко допускают ошибки, которые могут приводить к тому, что денежные средства не могут быть идентифицированы и относятся Федеральным казначейством к невыясненным платежам. Для того, чтобы не допускать таких ошибок, необходимо внимательно ознакомиться с правилами и особенностями заполнения платежных поручений для таможенных органов.

Формат, порядок заполнения и оформления распоряжения о переводе (платежных поручений) денежных средств в уплату платежей в бюджетную систему определены:

- Положением о правилах осуществления перевода денежных средств, утвержденным Банком России от 19.06.2012 г. № 383-П

- Приказом Минфина России от 12.11.2013 г. № 107н "Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ".

Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами установлены Приложением 3 к приказу Минфина России от 12.11.2013 г. № 107н.

Реквизиты счета для уплаты таможенных и иных платежей, администрируемых таможенными органами:

Получатель: Межрегиональное операционное УФК (ФТС России),

ИНН: 7730176610,

КПП: 773001001,

Банк получателя: Операционный департамент Банка России, г. Москва 701,

БИК банка: 044501002,

ОКТМО: 45328000,

Счет №: 40101810800000002901

Код таможенного органа для единых лицевых счетов: 10000010

Особенности заполнения некоторых полей платежного поручения:

В поле 101 указвается двухзначный показатель статуса плательщика:

06 – участник ВЭД – юридическое лицо;

16 – участник ВЭД – физическое лицо;

17 – участник ВЭД – ИП;

В поле 104 указывается КБК для соответствующего вида платежа. Состоит из 20 цифр. Все цифры КБК одновременно не могут принимать значение 0.

В поле 105 указывается значение кода, присвоенного территории муниципального образования (ОКТМО), на которой мобилизуются денежные средства от уплаты таможенного платежа – всегда 45328000.

В поле 106 указывается основание платежа, состоящий из 2 знаков. В случае перечисления денежных средств в счет предстоящих платежей, значение поля 00 – иные случаи.

В поле 108 указывается номер документа, который является основанием платежа. В случае перечисления денежных средств в счет предстоящих платежей значение поля – 0.

В поле 107 указывается восьмизначный код таможенного органа:

- участники, имеющие ЕЛС в ресурсе ФТС России указывают код 10000010;

- участники, не имеющие ЕЛС указывают восьмизначный код соответствующей таможни.

В поле 109 указывается дата документа основания платежа. В случае перечисления денежных средств в счет предстоящих платежей значение поля 00 – иные случаи.

В поле 21 указывается очередность платежа – 5.

В поле 22 указывается уникальный идентификатор начисления (УИН). Состоит из 20 ли 25 знаков.

Все знаки УИН одновременно не могут принимать значение 0.

Указывается в обязательном порядке в платежном поручении на уплату штрафа. В иных случаях указывается значение 0.

Наиболее часто используемые коды КБК при уплате таможенных и иных платежей:

КБК 153 1 10 09000 01 0000 110 "Авансовые платежи в счет будущих таможенных и иных платежей"

КБК 153 1 10 02000 01 1000 110 "Таможенные сборы"

КБК 153 1 10 11010 01 1000 110 "Ввозные таможенные пошлины"

КБК 153 1 10 10000 01 0000 110 "Денежный залог в обеспечение уплаты таможенных и иных платежей"

КБК 153 1 10 11160 01 1000 110 "Специальные, антидемпинговые, компенсационные пошлины"

Кроме того, необходимо внести в соответствующие поля свои реквизиты и реквизиты своего банка

При заполнении платежных поручений по уплате таможенных платежей участники ВЭД чаще всего допускают следующие ошибки:

- не указан код таможни в поле 107

- неверно указан КБК в поле 104. Возврат денежных средств осуществляется по заявлению плательщика.

- некорректро указан ИНН или КПП плательщика.

Денежные средства при этом относятся Федеральным казначейством относятся к невыясненным поступлениям. В этом случае для идентификации платежей нужно обращаться в ФТС для внесения изменений в платежное поручение.

Уточнение некорректно заполненных сведений осуществляется на основании письменного обращения плательщика на имя начальника Главного управления федеральных таможенных доходов и тарифного регулирования ФТС России (ГУФТД и ТР ФТС России) генерал-лейтенанта таможенной службы М.В.Чморы.

Письмо необходимо направлять по факсу (499) 449-73-00 с последующим досылом по адресу: 121087, г.Москва, ул. Новозаводская, д. 11/5.

Телефон ФТС России: (499) 449-73-05.

Электронный адрес ФТС России: fts@ca.customs.ru

С 1 октября 2020 года в соответствии с распоряжением ФТС России от 30.09.2020 № 364-р "О проведении опытной эксплуатации автоматизированной подсистемы "Личный кабинет", размещенной в информационной-телекоммуникационной сети "Интернет", при уточнении заинтересованными лицами сведений в расчетных (платежных) документах" стало возможно уточнять в расчетных (платежных) документах на перечисление денежных средств, отнесенных органами Федерального казначейства к невыясненным поступлениям, через Личный кабинет участника ВЭД следующие сведения:

- КБК расчетных (платежных) документов.

В Личном кабинете в соответствии с ИНН плательщика предоставляется перечень платежных документов, по которым денежные средства учтены как невыясненные поступления.

Для уточнения некорректных сведений в платежном документе необходимо заполнить электронный документ с уточненными сведениями, подписав его усиленной квалифицированной электронной подписью и направив в ФТС России через Личный кабинет.

Подписывать такой электронный документ электронной подписью может:

- лицо, имеющее право действовать от имени юридического лица без доверенности;

- лицо, наделенное соответствующими полномочиями в соответствии с п.6 Порядка получения доступа декларантов, перевозчиков, лиц, осуществляющих деятельность в сфере таможенного дела, уполномоченных экономических операторов, правообладателей и иных лиц к личному кабинету, утвержденного приказом ФТС России от 03.06.2019 г. № 901.

Импорт подшипников в РФ – популярное направление. И главным образом они импортируются из Юго-Восточной Азии. Высокий спрос на недорогие импортные подшипники регулирует предложение.

Виды подшипников

Подшипники используются для поддержки вращающегося вала или оси в машинах и механизмах. Наиболее крупные категории классификации: подшипники качения и подшипники скольжения.

Первые подразделяются на:

Подшипники качения состоят из:

Подшипники скольжения состоят из внутренней втулки и корпуса, между которыми проложена смазка. По типу смазки они могут быть:

ТН ВЭД, виды и расчет пошлин

Для таможенного оформления продукции необходимо определить код ТН ВЭД, рассчитать таможенные платежи и внести оплату.

С импортом подшипников могут возникнуть некоторые сложности. Это связано с действующим Решением Коллегии ЕЭК №139 от 21.08.18, устанавливающим антидемпинговую пошлину для подшипников качения, страной происхождения которых является КНР.

Антидемпинговая пошлина представляет собой меру по защите отечественного рынка. Она уплачивается при таможенном оформлении вместе с импортной пошлиной. В отличие от обычной пошлины, её величина не учитывается при расчете НДС.

Вышеуказанное означает, что при совпадении кода товара с кодом, указанным в Решении, выпадает риск, и таможня запрашивает сертификат происхождения товара, даже если в инвойсе прописана другая страна импорта, а не Китай. Дело в том, что страна импорта и страна происхождения не одно и то же. Подшипники, произведенные в Китае, могут ввозиться из любой страны.

Согласно Решению Совета Евразийской экономической комиссии от 13.07.2018 № 49, вступившему в силу 12 января 2019 г., подтверждать происхождение товаров необходимо для законного применении мер таможенно-тарифного регулирования. В п.25 Решения указывается, что документом, подтверждающим происхождение товара, является декларация или сертификат происхождения.

В таможню предъявляется оригинал сертификата.

Процесс получения сертификата происхождения довольно долгий и увеличивает время таможенного оформления. Получить сертификат можно почтой или с водителем. Если сертификат происхождения не подготовлен заранее, и требуется время на его получение, а груз необходимо растаможить оперативно, можно выпустить подшипники под обеспечение. На уплату обеспечения даётся 10 дней. Пошлина в размере 41,5% списывается с антидемпинговой платёжки, а через 2 месяца, если не будет предоставлен сертификат происхождения, средства списываются окончательно. Обеспечение антидемпинговой пошлины, как и других видов таможенных платежей, вносится на единый лицевой счет ФТС России.

Если нет возможности получить сертификат происхождения по тем или иным причинам. то снять с себя эту обязанность можно, указав, что страна происхождения товара не определена, т.е. в графе 34 проставить «00», но в этом случае будет начислена антидемпинговая пошлина в размере 41,5%.

Под действие антидемпинговой пошлины подпадают подшипники, которые классифицируются в ТН ВЭД под кодами:

Иногда можно избежать запроса сертификата происхождения, если выполнить осмотр перед подачей декларации, зафиксировать маркировку, где указан производитель и страна происхождения, а затем прикрепить к декларации этот документ.

Особенности таможенного оформления

Поскольку подшипники достаточно сложно классифицировать. Для установки кода ТН ВЭД необходимо подробное описание товара. Также для таможенного оформления следует подготовить пакет основных документов, в который входят:

паспорт сделки (если сумма договора превышает 50 тыс. долларов);

платежное поручение об уплате таможенных платежей.

После прибытия груз выгружают из контейнера, размещают на СВХ и начинают процедуру таможенного оформления.

Согласно Решению КТС №299 от 28.05.2010 года подшипники подлежат санитарно-эпидемиологическому контролю на таможенной границе и таможенной территории Таможенного союза, поскольку под действие данного решения попадает:

продукция, являющаяся источником ионизирующего излучения (а также генерирующая его), изделия и товары, содержащие радиоактивные компоненты;

продукция машиностроения и приборостроения производственного, медицинского и бытового назначения;

строительное сырье и материалы, в которых гигиеническими нормативами регламентируется содержание радиоактивных веществ, в том числе производственные отходы для повторной переработки и использования в народном хозяйстве, лом черных и цветных металлов (металлолом).

Растаможку подшипников, прибывших в виде авиагруза, удобно осуществлять на Внуковской, Домодедовской, Шереметьевской таможнях, причем последней чаще всего отдается предпочтение. В этом случае декларация и пакет документов подаются в электронном виде в авиационный ЦЭД Шереметьевской таможни. Можно выбрать для таможенного оформления и другие таможенные посты, например Каширский, Ступинский, Новомосковский, Кубинка и другие. В ЦЭДе производится регистрация декларации и выпуск груза. Операции, связанные с непосредственным фактическим контролем, проводятся по месту нахождения груза.

Сертификация

Подшипники проверяются по техническому регламенту ТС 003/2011 «О безопасности железнодорожного подвижного состава». Автомобильные подшипники проверяются по ТР ТС 018/2011 «О безопасности колесных транспортных средств».

Чтобы определить технический регламент, нужно более точно установить характеристики товара и область действия технического регламента.

Для получения обязательной декларации соответствия или добровольного сертификата соответствия потребуются:

учредительные документы фирмы;

свидетельства ОГРН, ИНН;

Особенности импорта подшипников

Импортерами подшипников являются следующие страны:

Часть подшипников ввозится в составе сложных деталей, поэтому в статистике не учитывается.

В последние годы, начиная с 2017, резко увеличился объем импорта из стран Юго-Восточной Азии. По большей части это продукция низкого качества, но в то же время и недорогая, поэтому она пользуется спросом. Какая-то часть, и довольно большая, подшипников ввозится нелегально. Это представляет опасность для отечественной машиностроительной отрасли. Антидемпинговая пошлина была введена в 2013 году для защиты российского производителя.

Наибольшим спросом пользуются шариковые подшипники, которые устанавливаются в электродвигатели, насосы, станки, бытовую технику. Это порядка 40% от общего объема потребления. 32% выпадает на долю роликовых конических подшипников, которые используются в ступица,х механических передачах и другом. Меньшую, но значительную, долю занимают роликовые цилиндрические подшипники, использующиеся в электродвигателях насосов, в редукторах.

Что касается общей доли импорта, то в 2017 году около 65% продукции импортировалось в РФ. Это объясняется тем, что в России достаточно много заводов, использующих иностранные комплектующие, а также привлекательными ценами на продукцию из Юго-Восточной Азии.

В плане импорта сложилась достаточно сложная ситуация, касающаяся опасности заполнения российского рынка контрафактной продукцией не только из Китая, но и из других стран, в которых подшипники не производятся – Латвии, Литвы, Малайзии. Эта контрафактная продукция нередко реализуется под видом продукции отечественного производства, поэтому она может участвовать в госзакупках и нередко выигрывает государственные тендеры, так как цена во многом является решающим фактором. Такая ситуация провоцирует упадок собственных производственных мощностей. В частности в 2018 году был закрыт Самарский подшипниковый завод. В 2020–2021 годах прогнозируется незначительный рост рынка подшипников качения.

Всемирная торговая организация побуждает страны, которые входят в ее состав, к введению протекционистских мер. Их основной целью является защита национальной продукции страны от демпинга со стороны импортируемых товаров. Для поддержки политики протекционизма вводят ряд пошлин, в том числе пошлину антидемпинговую.

Особенности

Антидемпинговая пошлина – это extra тариф, которым облагаются все ввозимые товары на таможне. Своей целью она имеет защиту коммерческой выгоды представителей национальных компаний. Данный тариф помогает значительным образом ограничить угрозу захвата рынка иностранными компаниями путем искусственного занижения цен на товары.

Пошлина антидемпинговая используется по отношению к ввозимой продукции, цена которой искусственно занижается. Однако ввести ее возможно только после проведения соответствующего расследования, которое подтверждает серьезность угрозы для экономики государства.

![пошлина антидемпинговая]()

Применение

Можно утверждать, что стоимость товара была искусственно занижена, если он экспортируется по цене ниже рыночной, которую можно определить, проследив аналогичные сделки по товарам той же товарной линейки. Угроза национальной экономике может иметь место, если демпинговый товар реализуется в таких объемах, что это могло бы существенно повлиять на стоимость подобной продукции, производимой внутри государства.

Обычно антидемпинговые расследования проводятся в течение периода, не превышающего календарный год. Если факт занижения стоимости доказан, вводят предварительную антидемпинговую пошлину с целью возмещения ущерба экономике страны. Действовать эта мера может не долее четырех месяцев. Если после введения тарифа ее ставка отличается от ставки предварительной антидемпинговой пошлины, то разница должна быть выплачена плательщику.

В том случае, если экспортер самостоятельно принимает решение о пересмотре цен, антидемпинговые меры могут быть отменены. Однако лишь в том случае, если вновь установленные цены в полной мере покроют ущерб, нанесенный экономике государства.

На некоторые группы товаров установлены стандартизированные ставки антидемпинговых пошлин. Во всех других случаях ее размер определяется индивидуально для каждого отдельного случая.

Компенсационные пошлины

Компенсационная пошлина – это тариф, применяемый к ввозимой продукции, которую субсидирует государство-экспортер. Она имеет место быть только в том случае, если установлен факт существования угрозы для экономики страны вследствие импорта данной партии продукции. Субсидирование позволяет таким компаниям увеличить объем экспорта за счет государства. Также в данном контексте речь идет о любого рода финансовом содействии (например, налоговых кредитах, списании средств и разнообразных дотациях).

Порой субсидирование предоставляется определенным компаниям или отраслям. Такие субсидии называют специфическими. Ущерб для экономики от ввоза субсидируемого товара устанавливают таким же образом, как и в результате демпинга. Ведь такие действия провоцируют резкое повышение спроса на ввезенный товар.

После двух месяцев с начала расследования вводят предварительную компенсационную пошлину, которая действует четыре месяца. Её ставку определяют с помощью размера установленной субсидии. Сбор отменяют в том случае, если экспортер самостоятельно отказывается от субсидирования или пересматривает цены на свой товар.

Наибольшим образом от занижения цен страдают: металлургическая отрасль, химическая, пищевая, сельскохозяйственная и машиностроение.

С 2015 года были введены специальные антидемпинговые и компенсационные пошлины для некоторых товарных линеек:

- легковые автомобили, произведенные в Италии, Германии и Китае;

- активированный уголь;

- инструменты для машиностроения;

- сельскохозяйственное оборудование;

- стальные трубы и т.д.

Специальные антидемпинговые и компенсационные пошлины применяются только к той продукции, которая облагается таможенными сборами. Для того чтобы их рассчитать, необходимо знать таможенную стоимость товаров, а также специальную ставку, которая определена для конкретной группы товаров.

Преимущества и недостатки

Специальные антидемпинговые и компенсационные пошлины эффективно применяются во всем мире. Их преимущества неоспоримы:

- защищают национальных производителей;

- регулируют внешнюю экономическую деятельность;

- предупреждают демпинг;

- выполнят протекционистскую функцию.

Однако некоторые недостатки антидемпинговая политика все же имеет. Например, она имеет отношение только к тем товарам, которые облагаются таможенной пошлиной. Как результат, страдает потребитель, который не может позволить себе купить качественный товар из-за его высокой стоимости. К тому же, само определение демпинга на данный момент достаточно размыто.

Видео

Данный видео-ролик расскажет о размерах антидемпинговой пошлины на холоднокатаную сталь при ввозе из России в США.

Читайте также:

- Амортизация на 91 счете в налоговом учете

- Безвозмездное пользование нежилым помещением налоговые последствия

- Нулевая отчетность ооо на осно

- Пришло письмо из налоговой из другого города

- Налоговые проверки в сша