Налоговый агент по доходам иностранных лиц от участия в инвестиционном

Опубликовано: 09.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Федеральной налоговой службы от 24 мая 2017 г. № СД-4-3/9759@ “О налогообложении иностранной организации, участника инвестиционного товарищества”

Федеральная налоговая служба рассмотрев письмо по вопросу налогообложения иностранного участника инвестиционного товарищества в отношении доходов, полученных от источников в Российской Федерации, сообщает следующее.

В соответствии с частью 3 статьи 1041 Гражданского кодекса Российской Федерации (далее - ГК РФ) особенности договора простого товарищества, заключаемого для осуществления совместной инвестиционной деятельности (инвестиционного товарищества), устанавливаются Федеральным законом от 28.11.2011 № 335-ФЗ «Об инвестиционном товариществе» (далее Закон №335-ФЗ).

Согласно частям 2, 3 статьи 1 Закона № 335-ФЗ указанный Закон № 335- ФЗ в соответствии с ГК РФ регулирует особенности договора простого товарищества, заключаемого для осуществления совместной инвестиционной деятельности (договора инвестиционного товарищества), включая правовое положение и ответственность участников договора инвестиционного товарищества, порядок установления, изменения или прекращения прав и обязанностей участников договора инвестиционного товарищества.

По договору инвестиционного товарищества двое или несколько лиц (товарищей) обязуются соединить свои вклады и осуществлять совместную инвестиционную деятельность без образования юридического лица для извлечения прибыли (часть 1 статьи 3 Закона № 335-ФЗ).

При этом каждый участник договора инвестиционного товарищества имеет право получать часть прибыли от участия в договоре инвестиционного товарищества пропорционально стоимости своего вклада в общее дело по договору инвестиционного товарищества, если иной порядок распределения прибыли не предусмотрен договором инвестиционного товарищества (часть 2 статьи 4 Закона № 335-ФЗ).

В соответствии с пунктом 3 статьи 24.1 Налогового кодекса Российской Федерации (далее - НК РФ) управляющий товарищ, ответственный за ведение налогового учета, признается налоговым агентом по доходам иностранных лиц от участия в инвестиционном товариществе.

В соответствии со статьей 246 НК РФ иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации, признаются налогоплательщиками налога на прибыль в Российской Федерации.

Согласно пункту 6 статьи 306 НК РФ факт заключения иностранной организацией договора простого товарищества или иного договора, предполагающего совместную деятельность его сторон (участников), осуществляемую полностью или частично на территории Российской Федерации, сам по себе не рассматривается для данной организации как приводящий к образованию постоянного представительства в Российской Федерации.

Согласно подпункту 2 пункта 1 статьи 309 НК РФ к доходам иностранной организации, подлежащим обложению налогом, удерживаемым у источника выплаты доходов, относятся доходы иностранной организации (не связанные с ее предпринимательской деятельностью в Российской Федерации через постоянное представительство), получаемые в результате распределения в пользу этой иностранной организации прибыли или имущества организаций, иных лиц или их объединений.

Таким образом, если иностранная организация в рамках договора инвестиционного товарищества (совместной деятельности) не занимается осуществлением предпринимательской деятельности в Российской Федерации, приводящей к образованию постоянного представительства, а только получает доходы в виде распределения прибыли от совместной деятельности, то такие доходы, по мнению ФНС России, относятся к доходам от источников в Российской Федерации подлежащим налогообложению в соответствии с подпунктом 2 пункта 1 статьи 309 НК РФ

Если международным договором Российской Федерации установлены иные правила и нормы, чем предусмотренные настоящим Кодексом и принятыми в соответствии с ним нормативными правовыми актами, применяются правила и нормы международных договоров Российской Федерации (статья 7 НК РФ).

| Действительный государственный советник Российской Федерации 3 класса | Д.С. Сатин |

Обзор документа

ФНС России разъяснила, что если иностранная организация в рамках договора инвестиционного товарищества (совместной деятельности) не занимается предпринимательской деятельностью в России, приводящей к образованию постоянного представительства, а только получает доходы в виде распределения прибыли от совместной деятельности, то такие доходы относятся к доходам от источников в России, подлежащим налогообложению в соответствии с НК РФ.

Если международным договором России установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами, то применяются правила и нормы международных договоров России.

Доходы иностранных организаций, облагающиеся налогом на прибыль при выплате

дивиденды, выплачиваемые иностранной организации — акционеру (участнику) российских организаций;

Например: одним из учредителей российского ООО является иностранная организация, по окончании отчетного периода принято решение о распределении прибыли и выплате дивидендов.

доходы, получаемые в результате распределения в пользу иностранных организаций прибыли или имущества организаций, иных лиц или их объединений, в том числе при их ликвидации;

Например: при выходе из состава учредителей ООО иностранная организация получает выплату, превышающую взнос иностранного участника в уставный капитал ООО.

процентный доход от долговых обязательств любого вида, включая облигации с правом на участие в прибылях и конвертируемые облигации: государственные и муниципальные эмиссионные ценные бумаги, условиями выпуска и обращения которых предусмотрено получение доходов в виде процентов; иные долговые обязательства российских организаций;

Например: доходы в виде процентов, полученные иностранной организацией по договору займа с российской организацией.

доходы от использования в РФ прав на объекты интеллектуальной собственности;

Например: выплаты иностранным организациям за использование авторского права на произведения литературы, искусства или науки, патентов, товарных знаков, секретной формулы и т.п.

доходы от реализации акций (долей) организаций, более 50% активов которых прямо или косвенно состоит из недвижимого имущества, находящегося на территории РФ, финансовых инструментов, производных от таких акций (долей), кроме акций, признаваемых обращающимися на организованном рынке ценных бумаг согласно п. 9 ст. 280 НК РФ;

Например: российская организация приобрела у иностранной организации — нерезидента долю в российском ООО. По данным бухгалтерского баланса в стоимости активов российского ООО доля недвижимости составляет 52%.

доходы от реализации недвижимого имущества, находящегося на территории Российской Федерации;

Например: российская организация приобретает здание на территории РФ у иностранной организация, которая не состоит на учете в налоговых органах.

доходы от сдачи в аренду или субаренду имущества, используемого на территории Российской Федерации;

Например: российская организация арендует у иностранной организации недвижимое имущество, находящееся на территории РФ, российская организация получила в лизинг от иностранной организации движимое имущество для использования на территории РФ.

доходы от международных перевозок;

Например: российская организация заказывает морскую перевозку между портами, находящимися за пределами РФ;

штрафы и пени за нарушение российскими лицами договорных обязательств.

Например: российская организация выплачивает в пользу иностранной организации неустойку за несоблюдение условий договора поставки.

Комментарий к п. 10: Мы видим, что список облагаемых доходов иностранной организации, открыт. Как разобраться, является ли доход «аналогичным»? Налоговым агентам помогут сориентироваться выводы Минфина РФ и судебная практика, из которых следует, что аналогичность доходов заключается не в схожести их с видами доходов, перечисленных в подпунктах РФ, а в том, что «аналогичные» доходы, не связанны с предпринимательской деятельность на территории РФ. Это так называемые «пассивные» виды доходов.

К сожалению позиция контролирующих органов по «аналогичным» доходам не всегда однозначна. Иногда имеют место попытки «переквалификации» активных доходов в «пассивные». В частности, случаются споры с налоговыми органами по доходам от консультационных услуг, за предоставление информации (см. постановления ФАС ДО от 27.03.2008 N Ф03-А73/08-2/509, Президиума ВАС от 08.07.2008 N 3770/08, письмо Минфина РФ от 23.06.2014 N 03-00-08/2/29954).

Перечисленные в пунктах доходы иностранной организации облагаются налогом на прибыль независимо от формы, в которой они получены (п. 3 ст. 309 НК РФ).

Например, доходы могут быть перечислены на счет организации, переданы в натуральной форме, могут быть произведены зачет требований, прощение долга.

Напоминаем, что не подлежат обложению налогом на прибыль у источника выплаты доходы, полученные иностранной организацией от оказания услуг на территории РФ, если они не приводят к образованию постоянного представительства в РФ (п. 2 ст. 309 НК РФ). Это доходы от предпринимательской деятельности, которая не носит постоянного характера на территории РФ и не выполняется на регулярной основе.

Например, иностранная организация получает вознаграждение за разовые работы по пуско-наладке оборудования, для проведения работ в РФ командируются работники иностранной организации на срок 2 недели (п.2 ст.308 НК РФ).

Применение норм об устранении двойного налогообложения

В общем случае нормы главы 25 НК РФ (см. п. 2 ст. 284, ст. 310 НК РФ) предусматривают следующие налоговые ставки налога на прибыль по доходам иностранных организаций от источников в РФ, не связанных с деятельностью через постоянное представительство:

10% — по доходам от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок;

15% — по доходам в виде дивидендов и процентов по долговым обязательствам российских организаций;

20% — по всем остальным доходам, с учетом отдельных нюансов, перечисленных в ст. 310 НК РФ.

При налогообложении доходов иностранной организации ставки налога, прописанные в НК РФ, применяются не всегда. Налогообложение доходов иностранной организации от источников в РФ производится с применением положений международных договоров РФ об избежании двойного налогообложения (ст. 7 НК РФ).

Как правило, в таких договорах установлены льготные ставки налога на доходы, или предусмотрено полное освобождение отдельных видов доходов резидентов договаривающихся государств в стране их выплаты.

Например, статьей 11 Соглашение между Правительством РФ и Правительством Республики Кипр об избежании двойного налогообложения в отношении налогов на доходы и капитал (Никосия, 5 декабря 1998 г.) предусмотрено, что «проценты» (доходы от долговых требований любого вида) подлежат налогообложению только в государстве, резиденту которого они выплачиваются. Это значит, что выплата процентов по займу полученному российской организацией от кипрской организации на территории РФ налогообложению не подлежат.

Льготные условия налогообложения, предусмотренные международными договорами не применяются автоматически, право на их использование иностранная организация должна подтвердить (ст. 312 НК РФ). Для этого налоговый агент должен располагать следующими документами, полученными от иностранной организации:

Справка, подтверждающая постоянное местонахождение иностранной организации в государстве, с которым РФ имеет международный договор (соглашение) об устранении двойного налогообложения, заверенная компетентным органом иностранного государства. Форма такой справки устанавливается внутренним законодательством этого иностранного государства.

Минфин РФ считает, что документы, подтверждающие обязанность иностранной организации уплачивать налоги в определенном иностранном государстве, аналогичные свидетельству о постановке на учет в налоговом органе такого иностранного государства, не могут являться подтверждающими постоянное местонахождение иностранной организации в иностранном государстве для целей устранения двойного налогообложения (см. например, письмо Минфина РФ от 31.05.2016 г. N 03-08-05/31265).

Документы, подтверждающие, что иностранная организация имеет фактическое право на получение дохода. Эти документы должны подтверждать, не только наличие правовых оснований для непосредственного получения дохода иностранной организацией, но и то, что это лицо является непосредственным выгодоприобретателем («бенефициаром»), то есть лицом, которое фактически получает выгоду от полученного дохода и определяет его дальнейшую экономическую судьбу.

Перечень таких документов в НК РФ не установлен, документы могут быть оформлены в произвольном виде, законодатель не ограничивает налоговых агентов каким-либо перечнем, отдавая предпочтение содержательной части полученной налоговым агентом информации.

Если на момент выплаты дохода иностранной организации российская организация — источник выплаты дохода не располагает подтверждением, предусмотренным п.1 ст. 312 НК РФ, то она производит удержание налога по ставке, предусмотренной п. 1 ст. 310 НК РФ для соответствующего вида дохода.

НК РФ предусматривает возврат ранее удержанного налога по выплаченным иностранным организациям доходам, в отношении которых международными договорами РФ, регулирующими вопросы налогообложения, предусмотрен особый режим налогообложения, при условии представления подтверждения того, что эта иностранная организация на момент выплаты дохода имела постоянное местонахождение в том государстве, с которым РФ имеет международный договор. Порядок такого возврата предусмотрен п.2 ст.312 НК РФ.

Исполнение обязанности налогового агента

Налоговыми агентами по налогу на прибыль признаются российские организации или иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и производящие выплаты иностранным организациям не связанным с постоянным представительством в РФ, доходов от источников в РФ.

При этом не имеет значения, является ли организация, выплачивающая доход плательщиком налога на прибыль. Согласно нормам НК РФ, организации, применяющие специальные налоговые режимы (УСН, ЕСХН, ЕНВД) не освобождены от исполнения обязанностей налогового агента при выплате доходов иностранной организации (п.4 ст.286, п.3 ст. 346.1, п.2 ст. 346.11, п.4 ст. 346.26 НК РФ).

Исчисление налога и его удержание налоговый агент обязан произвести непосредственно при выплате дохода, а перечислить удержанную сумму налога в бюджет налоговый агент должен не позднее дня, следующего за днем выплаты (или иной передачи) дохода иностранной организации (п. 2 ст. 287 НК РФ).

Налоговая база при этом определяется в полной сумме дохода, за исключением доходов от реализации акций (пп. 5 п. 1 ст. 309 НК РФ) и доходов от продажи недвижимого имущества, находящегося на территории РФ (пп. 6 п. 1 ст. 309 НК РФ). По таким доходам налоговая база может быть уменьшена на понесенные расходы в соответствии со ст. 268 и 280 НК РФ. Естественно, расходы иностранной организации должны быть подтверждены документально.

Налоговая база по доходам иностранной организации и сумма удержанного налога исчисляется в валюте, в которой иностранная организация получает свой доход (п. 5 ст. 309 НК РФ).

По итогам отчетного (налогового) периода, в сроки, установленные НК РФ для представления декларации по налогу на прибыль, налоговый агент представляет в налоговый орган по месту своего учета налоговый расчет о суммах дохода, выплаченных иностранным организациям (п.4 ст.310, п.3 и п. 4 ст.289 НК РФ). Форма налогового расчета и инструкция по его заполнению утверждена Приказом ФНС России от 02.03.2016 N ММВ-7-3/115@.

Ответственность налогового агента

В общем случае за неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок суммы налога для налоговых агентов предусмотрена ответственность в виде штрафа в размере 20% от суммы налога, подлежащей удержанию и (или) перечислению ( ст. 123 НК РФ). Кроме этого с налогового агента могут быть взысканы пени (п.п. 3, 4, 7 ст.75 НК РФ).

При этом надо учитывать активно применяемую налоговым органом судебную позицию, что в случае неудержания налога при выплате денежных средств иностранному лицу с налогового агента могут быть взысканы как налог, так и пени, начисляемые до момента исполнения обязанности по уплате налога (п. 2 постановления Пленума ВАС РФ от 30.07.2013 N 57, письма ФНС России от 10.08.2016 N СД-4-3/14590@, от 22.08.2014N СА-4-7/16692).

До конца апреля необходимо подать декларацию о доходах за 2020 год в ФНС. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, эта статья для вас. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т.д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

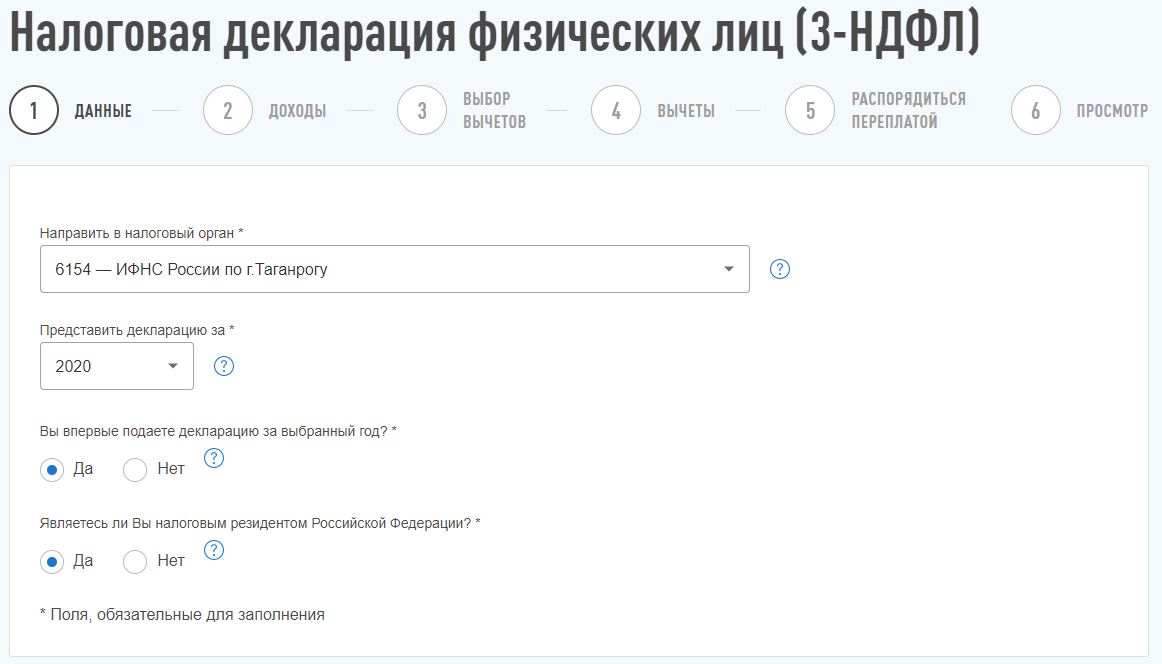

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

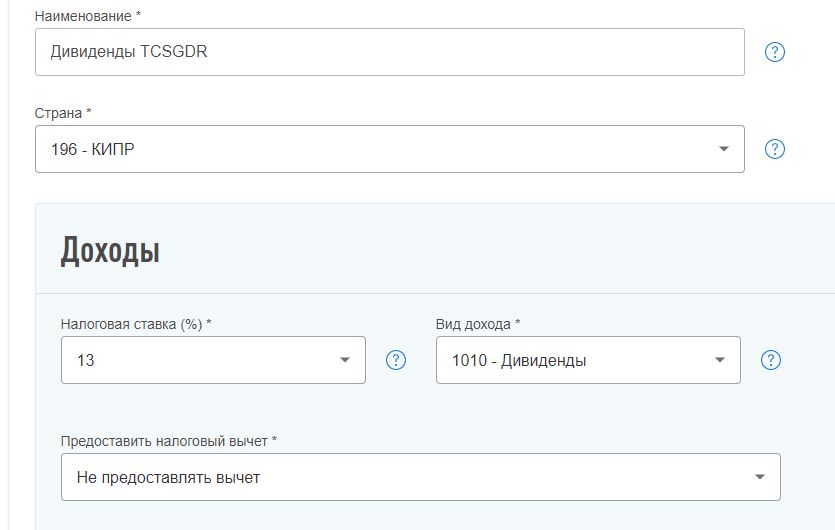

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании (по бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

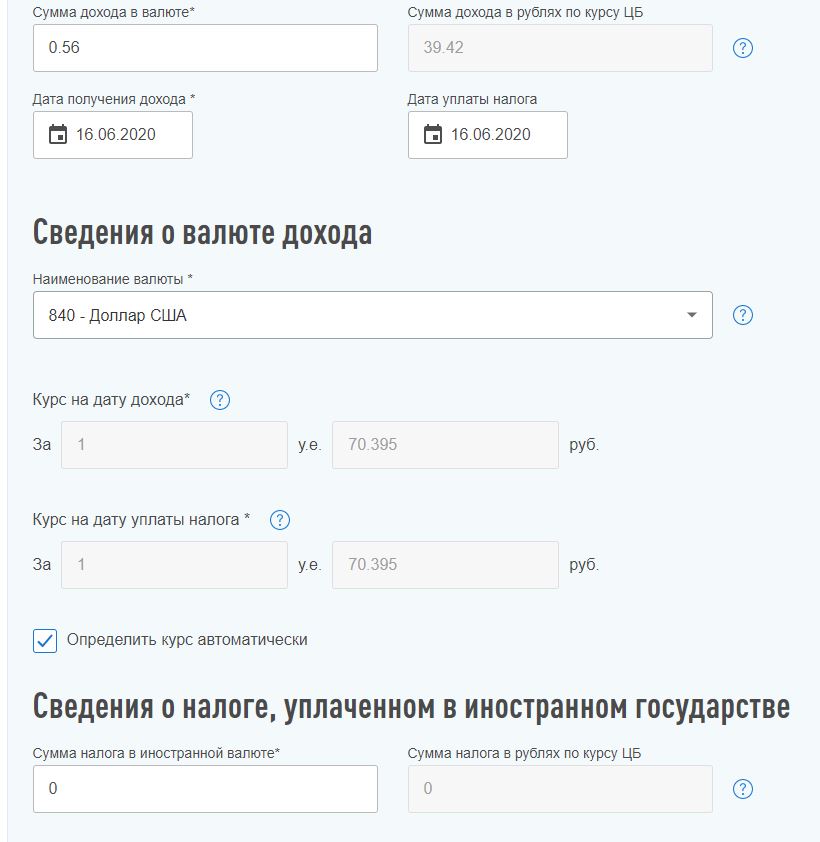

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

Иностранные компании, которые получают доходы в РФ, должны платить с них налоги. Только в одних случаях они сами рассчитываются с российским бюджетом, а в других за них это делают налоговые агенты. Все зависит от того, как работает инофирма – через постоянное представительство РФ или без него. От этого зависит и то, кто отчитывается по доходам иностранной фирмы – она сама или налоговый агент. Если у агента есть подтверждение того, что доходы относятся к постоянному представительству, он может не указывать в своем расчете по налогу на прибыль данные об этих доходах.

Плательщики налога на прибыль перечислены в статье 246 НК РФ. К ним относят:

1) российские организации – коммерческие и некоммерческие;

2) иностранные организации, которые осуществляют деятельность в РФ через постоянные представительства и (или) получают доходы от источников в РФ.

С сумм выплаченных дивидендов, а также доходов иностранных фирм, которые работают не через постоянные представительства, налог в бюджет перечисляют компании, которые выплачивают соответствующие доходы. В данном случае эти организации выступают в роли налоговых агентов и платят налог в бюджет за налогоплательщика – иностранную фирму.

Как инофирма платит налог

Налог с доходов, полученных от деятельности постоянного представительства, иностранная организация рассчитывает и уплачивает самостоятельно – по каждому отделению. Налог на прибыль по итогам года, а также авансовые платежи по налогу с доходов она уплачивает в те же сроки, что и российские фирмы (п. 1 ст. 246, ст. 307 НК РФ).

Налог с доходов от источников в РФ, если такие доходы не связаны с деятельностью российских отделений иностранной организации, исчисляет, удерживает и перечисляет в бюджет налоговый агент (п. 4 ст. 286, п. 1 ст. 309, ст. 310 НК РФ).

Таким образом, как подчеркивается в комментируемом письме, понятие “постоянное представительство” при налогообложении иностранных компаний имеет не организационно-правовое значение. Оно определяет деятельность иностранной организации и возникновение обязанности самостоятельно уплачивать налог на прибыль в РФ.

В таблице 1 мы представили, как распределяются обязанности по уплате налога и декларированию доходов у иностранных фирм.

Постоянное представительство

В целях налогообложения прибыли постоянным представительством (отделением) иностранной организации в РФ признается ее обособленное подразделение или иное место деятельности, через которое она регулярно осуществляет в России предпринимательскую деятельность. На практике она может выполнять работы, оказывать услуги, продавать товары со складов на территории РФ и др. через филиал, представительство, отделение, бюро, контору, агентство и другое обособленное подразделение (ст. 7, п. 2 ст. 306 НК РФ).

В большинстве случаев иностранные фирмы-резиденты сами платят налог на прибыль. При этом они облагают налогом доходы, полученные (ст. 307 НК РФ):

- от производственной, торговой и посреднической деятельности на территории РФ (за вычетом расходов на их получение);

- от сдачи в аренду имущества своего представительства (за минусом расходов на его содержание), от реализации акций и недвижимости в России;

- от использования прав на объекты интеллектуальной собственности, от международных перевозок и др.

С таких доходов ставка налога на прибыль составляет 20%. В том числе в федеральный бюджет платится 3%, в региональный – 17%. Если в РФ у инофирмы несколько отделений, которые работают через постоянные представительства, то налог на прибыль она должна рассчитывать по каждому из них. Налог на прибыль и авансовые платежи по нему зарубежные компании-резиденты платят в том же порядке, что и российские фирмы. И налоговые декларации они сдают по тем же правилам.

Таблица 1. Уплата налога иностранной фирмы

Налоговый агент

Налог на прибыль с доходов иностранной организации исчисляет, удерживает и перечисляет в бюджетную систему РФ налоговый агент по особым ставкам (в зависимости от вида дохода). Налоговый агент “подключается”, если доход выплачивается (п. 4 ст. 286, п. 1, 1.1 ст. 309 НК РФ):

- иностранной организации, у которой нет постоянного представительства в РФ;

- иностранной организации, у которой есть постоянное представительство в РФ, но выплачиваемый доход не связан с деятельностью этого представительства.

Налоговые агенты исчисляют, удерживают и перечисляют в бюджет налог с доходов иностранной организации при каждой выплате ей дохода (п. 1 ст. 310 НК РФ).

Перечислить удержанный налог налоговый агент должен не позднее дня, следующего за днем выплаты дохода (п. 6, 7 ст. 6.1, п. 2, 4 ст. 287, п. 1 ст. 310 НК РФ).

Перечень доходов иностранной организации, облагаемых налогом на прибыль у источника выплаты – налогового агента, установлен пунктом 1 статьи 309 НК РФ. Перечень этот открытый. К доходам, облагаемым у налогового агента, относятся, в частности:

- дивиденды;

- доходы от реализации недвижимого имущества на территории РФ;

- доходы от сдачи в аренду или субаренду имущества, используемого на территории РФ;

- доходы от международных перевозок.

Приказом ФНС России от 02.03.2016 № ММВ-

7-3/115@ утверждена форма налогового расчета о суммах выплаченных иностранным организациям доходов и удержанных налогов, порядок ее заполнения, а также формат представления в электронной форме (далее – Расчет). Эту форму должны заполнять налоговые агенты.

Расчет подается в налоговый орган по месту нахождения организации (налогового агента) не позднее 28 календарных дней после окончания отчетного периода по всем случаям выплаты дохода иностранной фирме и удержания налога на прибыль.

Сведения о доходах иностранных организаций, которые освобождены от налога на прибыль, также отражают в Расчете за тот период, в котором налоговый агент выплатил эти доходы. Документ, подтверждающий право на льготное налогообложение, указывают в строке 160 подраздела 3.2 раздела 3 Расчета.

Когда агент может не удерживать налог

Агент может не удерживать налог в случаях, указанных в пункте 2 статьи 310 НК РФ. В частности, если налоговый агент уведомлен, что выплачиваемый доход относится к деятельности постоянного представительства иностранной организации.

В комментируемом письме Минфин России разъяснил, что в этом случае в распоряжении налогового агента должна быть нотариальная копия свидетельства о постановке получателя дохода на налоговый учет, оформленная не ранее чем в предыдущем налоговом периоде. Таково требование подпункта 1 пункта 2 статьи 310 НК РФ. И еще условие: этот документ иностранная фирма должна предоставить агенту до даты выплаты дохода.

В Расчете агента сумма дохода иностранной организации, относящейся к постоянному представительству получателя дохода в РФ, не отражается. За них иностранная компания отчитается сама.

Эксперт “НА” В.Ю. Кирпичников

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

При торговле иностранными ценными бумагами нужно платить налог на доход. Налогом облагается положительный финансовый результат по сделкам и доход по дивидендам и купонам. Ставка и порядок уплаты налога по этим доходам различаются.

Налог на доход от сделок с иностранными ценными бумагами

При совершении операций с иностранными ценными бумагами налогообложению подлежит положительный финансовый результат — разница между ценой покупки и ценой продажи ценной бумаги. Ставка налога в таком случае составляет 13% от полученного дохода в рублях и 15% для дохода свыше 5 миллионов рублей.

В какой валюте нужно платить налог

В рублях. Сумма дохода конвертируется в рубли по курсу Центрального банка на дату получения дохода за вычетом расходов по сделке.

Нужно ли платить налог на доход самостоятельно

Нет, не нужно. Брокер рассчитает и спишет налог в рублях, когда вы решите вывести деньги с брокерского счета, либо закрыть его, либо в начале календарного года, следующего за годом получения дохода. Декларировать доход от сделок с иностранными ценными бумагами налоговым резидентам РФ не нужно.

Как удерживается налог, если на счете нет денег

Если на вашем брокерском счете не хватит денег для удержания налога, то налог придется заплатить самостоятельно. Вы получите налоговое уведомление и будете должны оплатить начисленный налог не позднее 1 декабря года, следующего за годом получения дохода. Оплатить налог можно на сайте ФНС, Госуслугах, в банке или в отделении «Почты России» или в другом сервисе, который показывает налоговую задолженность.

Налог на дивиденды по иностранным ценным бумагам

Кроме доходов от сделок с ценными бумагами владельцы иностранных акций могут получать дивиденды. С суммы полученных дивидендов должен быть уплачен налог.

Налог на дивиденды удерживается по ставке, предусмотренной налоговым законодательством страны, где зарегистрирован эмитент. По российскому налоговому законодательству дивиденды облагаются по ставке 13% и 15% для дохода свыше 5 миллионов рублей.

Если в стране эмитента, с которой у России есть Соглашение об избежании двойного налогообложения, ставка налога на дивиденды выше ставки, предусмотренной российским законодательством, то налог автоматически засчитывается в счет уплаты российского НДФЛ. Если ставка налога в стране эмитента меньше ставки российского налога, разницу в налогах нужно доплатить в России самостоятельно.

Чтобы зачесть в России уплаченный в стране эмитента налог на доход по дивидендам, нужно подать в налоговую службу декларацию 3-НДФЛ и документы, подтверждающие уплату налога за рубежом. Срок подачи декларации — до 30 апреля года, следующего за годом получения дохода.

Кто удерживает налог по дивидендам

Налог автоматически удерживается иностранным эмитентом акций или депозитарием в момент выплаты дивидендов владельцу акций. Брокер не является налоговым агентом по доходам, полученным в виде дивидендов по акциям иностранных эмитентов.

Налог на дивиденды по американским ценным бумагам

По законодательству США ставка налога по дивидендам американских ценных бумаг составляет 30%. В данном случае владельцу акций не нужно ничего самостоятельно доплачивать в российский бюджет, однако нужно задекларировать полученный доход путем подачи декларации 3-НДФЛ.

Между Россией и США действует Соглашение об избежании двойного налогообложения, поэтому для российских налоговых резидентов для дохода по дивидендам применяется ставка 10%. Чтобы воспользоваться пониженной ставкой, нужно подписать форму W-8BEN.

На инвестиционные фонды недвижимости REIT ставка налога на дивиденды не снижается и составляет 30%.

Что такое форма W-8BEN

W-8BEN — это форма Налоговой службы США (IRS), которую подают иностранные физические лица для подтверждения страны резидентства и снижения ставки налогообложения по доходам.

W-8BEN подтверждает, что вы не налоговый резидент США и платите налоги в России. После подписания этой формы дивиденды на акции американских компаний будут облагаться налогом по ставке 10%.

Поскольку в России дивиденды облагаются налогом по ставке 13% и 15% для дохода свыше 5 миллионов рублей, вам нужно будет самостоятельно доплатить 3% или 5% соответственно, и задекларировать доходы. Для этого нужно подать в налоговую службу декларацию 3-НДФЛ и приложить к ней документы, подтверждающие удержанный по ставке 10% налог у источника выплаты. Срок подачи декларации и документов — до 30 апреля года, следующего за годом получения дивидендов. Срок уплаты налога по поданной декларации – до 15 июля.

Форма W-8BEN распространяется только на налог на доход по дивидендам американских компаний.

В настоящее время в приложении Газпромбанк Инвестиции не принимается форма W-8BEN, поэтому налог на дивиденды будет рассчитываться по ставке в 30%. В будущем мы добавим эту услугу.

Налог на купонный доход по иностранным облигациям

По облигациям иностранных эмитентов может быть получен купонный доход. Налог удерживается по ставке 13% от полученного дохода в рублях и по ставке 15% для суммы свыше 5 миллионов рублей.

Кто удерживает налог на купонный доход по иностранным облигациям

Налог на купоны рассчитывается и удерживается брокером при выплате дохода владельцу облигаций. Декларировать купонный доход, полученный по облигациям иностранных эмитентов налоговым резидентам РФ не нужно.

Читайте также: