Налоговые риски предприятия диссертация

Опубликовано: 09.05.2024

Под налоговыми рисками подразумевают вероятность возникновения у предприятия неблагоприятных правовых последствий в виде финансовых потерь из-за действий госорганов вследствие неоднозначности и некорректности процессов обложения обязательными бюджетными платежами и налогового законодательства.

Налоговые риски могут возникнуть у компании не только из-за ведения хозяйствующим субъектом неэффективной внутренней политики, но и в связи с использованием двойственности некоторых положений, связанных с оплатой налога или применением достаточно рискованных схем, направленных на минимизацию выплат предприятия в бюджет.

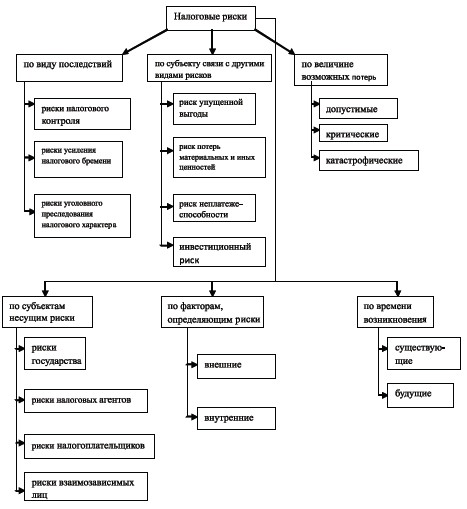

Классификация налоговых рисков

Налоговые риски разделяются на:

- внешние и внутренние;

- непредсказуемые и предсказуемые;

- систематические и несистематические.

Среди иных оснований для разделения рисков присутствуют:

- обладающие риском субъекты;

- вероятностные последствия;

- причины образования.

Еще 3 большие объединения рисков включают риски, наступающие:

- до возникновения спорной ситуации со структурами ФНС (к примеру, при недобросовестности контрагентов, некорректном оформлении выполненной хозяйственной операции);

- в процессе ведения проверки по налоговым перечислениям из-за недостаточности времени, некачественного юридического сопровождения;

- в процессе конфликта с подразделением НС и включающие составление разногласий на акт, обжалование до передачи вопроса в суд досудебное, обжалование в судебном порядке.

На каждом из этапов споров со структурами НС по вопросам обязательных перечислений существуют риски:

- Информационные. Данные риски связаны с недостаточной информированностью, отсутствием законодательного регулирования складывающихся между субъектами отношений. К примеру, ситуация по вычету НДС при заверении счета-фактуры факсимильной подписью ИП не имеет четкого отражения в законодательных или судебных актах.

- Процессуальные. Отражают недостаточность регулирования финансовых процессов в ходе осуществления коммерческой деятельности и образуются при несоблюдении сроков, правил или иных требований, касающихся налоговых норм (к примеру, несвоевременное предоставление декларации о доходах субъекта).

- Окружающие, образующиеся при неравнозначности восприятия норм налоговыми структурами и предприятиями-плательщиками сумм. К примеру, структура НС имеет возможность возложить ответственность на предприятие по истечении законодательно ограниченного срока согласно Постановлению КС РФ (№9, 14.07.2005) о восстановлении сроков давности в отношении юридического лица, совершившего неправомерное деяние. Утверждение не содержит однозначного указания подразумеваемых действий и ситуаций, что провоцирует конфликт мнений.

- Репутационные, связанные с представлением оценочного характера о предприятии в целом. Существование разногласий с проверяющими структурами (независимо от причин возникновения) может оказать негативное влияние на партнерские или спонсорские взаимоотношения организации.

Критерии оценки налоговых рисков

Необходимость оценки налоговых рисков у предприятий является причиной проведения подразделениями НС выездных проверок в соответствии с составленным планом (Приказ ФНС РФ №ММ-3-06/333, 30.05.2007).

Отбор предприятий для проведения проверки их деятельности ведется с учетом некоторых для того оснований, в числе которых:

- Полученные организацией убытки в течение некоторого периода работы (от 2 лет). Особое внимание привлекают предприятия, у которых отсутствуют перспективы выхода из убыточного состояния, установившие сотрудникам низкий уровень заработной платы, вычитающие большие суммы по НДС.

- Невысокий показатель нагрузки по обязательным платежам, в сравнении со средним результатом, характерным для подобного направления коммерческой деятельности. Расчет коэффициента выводится в процентном соотношении путем деления суммы уплаченных за отчетный период налогов на полученную в том же периоде выручку от реализации, не учитывая НДС.

- Значительные размеры вычетов по налогам. Но предпринимаемые попытки переноса суммы НДС, обеспечивающего снижение величины процентной ставки и возможность избежать проверки, могут стать причиной нарушения налогового законодательства.

- Предельные показатели при работе по специальным режимам, связанным с налогообложением.

- Резкое опережение темпов роста расходов, в сравнении с темпами роста доходов. У проверяющих могут возникнуть сомнения в достоверности указываемых данных, вероятностном их завышении или занижении.

- Значительное отклонение — более чем на 10% — показателя уровня рентабельности от среднеотраслевого значения. Уровень рентабельности товаров (в %%) высчитывается делением прибыли от продаж на себестоимость реализованных товаров, а активов – делением прибыли от продаж на валюту баланса.

- Низкий показатель заработка сотрудников (ниже среднеотраслевого уровня). В организации возможно сокрытие реально выплачиваемых заработных плат или занижение ставок на доходы граждан и единого социального налога.

- Соглашения с перекупщиками или посредниками, в большинстве случаев заключаемые для сокрытия сумм прибыли и уменьшения суммы обязательного бюджетного платежа. Сомнения вызывают договора, положения которых не соответствуют правилам делового оборота (к примеру, безосновательная продолжительная отсрочка оплаты), закупаемая/реализуемая продукция не представляет собой результат предпринимательской деятельности компании, а также ситуации активного сотрудничества сторон при несоблюдении обязательств по сделке одним из участников.

- Непредоставление пояснений по полученному компанией уведомлению НС.

- Изменение местонахождения и регистрации юридического лица, предпринимаемое для получения отсрочки по времени с целью исправления недостатков деятельности.

- Сотрудничество с контрагентами, вызывающими подозрения НС по причине одновременного наличия одинаковых адресов регистрации у нескольких фирм или занятия одним лицом одинаковых должностей (директор, учредитель) в нескольких предприятиях.

Управление налоговыми рисками

Для обеспечения безопасности в отношении налоговых рисков следует придерживаться определенных правил в процессе осуществления коммерческой деятельности, в том числе:

- Избегать действий, вызывающих появление риска, к примеру, в виде заключения сделок сомнительного характера, пользования услугами подозрительных компаний, нарушения положений трудового законодательства.

- Предпринимать меры по удержанию риска и его снижению путем определения и изучения последствий риска, их масштабности и критичности для компании.

- Особое внимание в организации должно уделяться наличию документов, в том числе дополнительных, касающихся как деятельности компании, так и нормативного и законодательного характера. Подобная документальная обеспеченность поможет в ходе спорных ситуаций с проверяющими структурами.

- Важно изучать вступившие в силу судебные решения для возможного их использования в качестве прецедента и определенной налоговой нормы при наличии споров.

В некоторых ситуациях рекомендуется наличие определенной суммы переплаченных средств по обязательным бюджетным платежам использовать для оплаты налога и избежания возникновения долга у организации.

Корректное оформление хозяйственных операций, повышение квалификации исполнителей (бухгалтеров), проведение добровольного аудита и внедрение системы управления налоговыми рисками позволит предприятию эффективно распределять собственные средства.

При этом используемые способы финансовой оптимизации должны обладать правовым и экономическим соответствием. В ряде случаев рекомендуется обращение к НС для получения разъяснений о вероятностных налоговых последствиях или о толковании налоговых норм по конкретной правовой ситуации.

К налоговым рискам по общепринятой классификации можно отнести отдельные виды финансовых рисков, которые являются элементами финансово-хозяйственной деятельности предприятия. В этом случае, если организация занимается каким-либо видом деятельности,всегда присутствует риск, сопровождающий ее текущую деятельность. В учебных и нормативных и нормативных источниках встречается определение налогового риска. Это объективная возможность для налогоплательщика нести финансовые потери, связанные с процедурой исчисления, уплаты и оптимизации налогов и прочих неналоговых платежей.

В современных реалиях рыночной экономики растет роль управления налоговыми рисками организации, так как следствием таких рисков являются дополнительные расходы в виде штрафных санкций, уменьшающие финансовый результат предприятия.

Последствия налоговых рисков могут быть: положительными, отрицательными и нейтральными.

Последствия налоговых рисков считаются положительными тогда, когда налогоплательщик получает высокий результат, как итог своей деятельности. Такой результат налогоплательщик может получить при помощи налогового менеджмента, управляя налогами и предугадывая изменения налоговой политики страны, может просчитывать и увеличивать свои налоговые риски.

Последствия налоговых рисков могут быть отрицательными в том случае, если увеличение налоговых рисков имеет негативную сторону, в следствии этого могут возникнуть вредные экономические последствия для общества и государства. Уменьшая налоговые риски при помощи добросовестного экономического поведения, налогоплательщик пытается сопоставить все так чтобы, запланированные результаты его деятельности совпали с фактически полученными.

Целью предпринимательства, в условиях конкурентной борьбы, является получение максимальных доходов при минимальных затратах. Для того, чтобы данную цель воплотить в реальность нужно величину вложенного капитала в производственную деятельность, сравнить с налоговыми рисками и финансовыми результатами этой деятельности, тогда предприятие будет получать максимальный доход, затрачивая при этом не очень большие средства.

В своем исследовании авторы выделяют основные цели, такие как:

- раскрытие теоретических и практических основ управления финансовыми рисками;

- минимизация налоговых рисков предприятия и пути ее решения;

- рассмотрение общих методов и показателей, применяемых для оценки экономических рисков.

Для достижения поставленных целей необходимо решить следующие задачи:

- рассмотреть экономическую сущность и существующую классификацию финансовых рисков;

- принципы управления финансовыми и налоговыми рисками;

- политика управления финансовыми и налоговыми рисками предприятия;

- механизмы нейтрализации финансовых рисков.

Актуальность данной темы состоит в том, что в настоящее время, важным элементом эффективности финансово-хозяйственной дечтельности предприятия является пониманием сути налоговых рисков, следовательно управление налоговыми рисками считается главной составляющей управления финансами и финансовой политики предприятия.

Финансовая деятельность предприятия сопровождается с различными видами рисков, которые влияют на результаты этой деятельности, а также на уровень финансовой безопасности. Эти риски играют главную роль в «портфеле рисков» и образуют особую группу финансовых рисков предприятия. Портфель-это инструмент, с помощью которого обеспечивается стабильность дохода при минимальном риске.

Финансовые риски характеризуются большим многообразием и требуют определенной классификации. В финансовой деятельности предприятия кредитный риск занимает место только при предоставлении товарного или потребительского кредита покупателям. Таким предприятиям, которые ведут внешнеэкономическую деятельность, импортируют сырье и материалы, и экспортируют готовую продукцию, подходят валютные риски. В этом случае происходит недополучение предусмотренных доходов из-за обменного курса иностранной валюты. Инвестиционный риск характеризует возможность возникновения финансовых потерь, которые могут возникнуть при осуществлении инвестиционной деятельности предприятия. Снижением уровня ликвидности оборотных активов хврвктеризуется риск неплатежеспособности предприятия. Ценовой риск несет для предприятия финансовые потери, связанные с неблагоприятным изменением цовых индексов на активы. Риск снижения финансовой устойчивости предприятия характеризуется чрезмерной долей используемых заемных средств. Депозитный риск связан с неправильной оценкой и неудачным выбором коммерческого банка для осуществления депозитных операций предприятия.

По характеру финансовых последствий все риски подразделяются на: риск, влекущий экономические потери и риск, влекущий упущенную выгоду. Финансовые последствия риска, влекущего экономические потери всегда будут только отрицательными, существует возможность потери дохода или капитала. Риск, влекущий упущенную выгоду рассматривает ситуацию, когда предприятие не может осуществить запланированную финансовую операцию в силу каких-либо причин.

По характеризуемому объекту выделяют следующие группы финансовых рисков:

- риск отдельной финансовой операции. Этот риск характеризует все виды финансовых рисков, принадлежащих определенной финансовой операции;

- риск различных видов финансовой деятельности (например, как риск инвестиционной или валютной деятельности предприятия);

- риск финансовой деятельности всего предприятия в общем. Это комплекс различных видов рисков, который определяется спецификой организационно-правовой формы его деятельности, составом активов и структурой капитала.

По комплексности выделяют простой и сложный финансовый риск. Простой финансовый риск характеризует вид финансового риска, который не подразделяется на отдельные подвиды. Примером такого риска является инфляционный риск. Сложный финансовый риск, определяет вид финансового риска, который состоит из совокупности его подвидов. Примером сложного финансового риска является инвестиционный риск.

По совокупности исследуемых инструментов финансовые риски подразделяются на следующие группы:

- индивидуальный финансовый риск;

- портфельный финансовый риск.

Индивидуальный финансовый риск характеризует совокупный риск, принадлежащий отдельным финансовым инструментам. Портфельный финансовый риск характеризует риск, принадлежащий всему комплексу однофункциональных финансовых инструментов.

По характеру проявления во времени выделяют постоянный финансовый риск и временный финансовый риск. Постоянный финансовый риск связан с действием постоянных факторов и характерен для всего периода осуществления финансовой деятельности. Временный финансовый риск возникает на отдельных этапах осуществления финансовой операции и носит беспрерывный характер.

Управление финансовыми рисками строится на определенных принципах, основными из которых являются:

На основании принципов, которые были рассмотрены на предприятии создается политика управления финансовыми рисками. С помощью этой политики разрабатываются мероприятия по нейтрализации, чтобы ликвидировать угрозу риска и его негативных последствий, связанных с осуществлением различных моментов хозяйственной деятельности.

Из всей совокупности финансовых рисков можно выделить налоговые риски:

- риски налогового контроля;

- риски усиления налогового бремени;

- риски уголовного преследования.

Риски налогового контроля зависят от степени активности налогоплательщика в отношении уменьшения налогов. У законопослушного налогоплательщика риски налогового контроля небольшие и приводят к возможности обнаружения налоговыми органами ошибок налогового учета. У налогоплательщика, который предпринимает активные действия по минимизации налогов, эти риски возрастают. Риски усиления налогового бремени принадлежат экономическим проектам длительного характера, например, новые предприятия и инвестиции в недвижимость. К таким рискам относится отмена налоговых льгот и рост ставок налогов.

Значительные финансовые потери могут появиться у налогоплательщиков в пределах уголовного преследования за совершение каких-либо правонарушений. При проведении налоговой проверки, для руководителей крупнейших предприятий, возникает вероятность попадения под возбуждение уголовного дела, эта вероятность приближается к 100%.

Налоговые риски представляют огромное значение в системе управления финансами, потому что налоговые отношения являются важным фактором, определяющим их результат. Под налоговым риском понимается опасность для субъекта налоговых правоотношений нести финансовые потери, которые связанны с процессом налогообложения, следовательно для налогоплательщика рост налоговых издержек, заключается в снижении имущественного потенциала и снижении возможностей для решения задач, которые стоят в будущем. Для государства налоговый риск представляет уменьшение поступлений в бюджет в результате изменяется величина налоговых ставок и налоговой политики.

Основными характеристиками налогового риска являются:

- является неотъемлемой составляющей финансового риска;

- связан с неточностью экономической и правовой информации;

- охватывает всех участников налоговых правоотношений (налогоплательщики, налоговые агенты и другие субъекты, представляющие интересы государства);

- несет негативный характер для всех участников налоговых правоотношений.

Управление налоговым риском-это совокупность приемов и методов, позволяющих предсказывать наступление опасных событий и применять эффективные действия, чтобысвести у минимуму отрицательные последствия.

Управление налоговыми рисками предприятия представляет собой особую сферу экономической деятельности, которая требует глубоких знаний в области налогового, административного, гражданского и уголовного права, методов оптимизации хозяйственных решений и анализа хозяйственной деятельности.

Можно выделить основные приемы управления налоговым риском: избежание риска, снижение степени риска, принятие риска.

В финансовой деятельности предприятия избежание риска представляет собой отказ от выполнения проекта связанного с риском и дает возможность полностью избежать какие-либо неопределенности. Нужно помнить о том, что такой принцип предполагает полный отказ от прибыли. Принцип снижения уровня риска означает сокращение вероятности и объема потерь. Принятие риска означает, что все или какая то часть риска остается на ответственности предпринимателя, и в данной ситуации предприниматель должен принять решение покрыть возможные потери за счет собственных средств.

Кроме того, существуют и другие классификации налоговых рисков:

В финансовой деятельности предприятия уклонение от налогов связано с неправомерными действиями. Способы уклонения от налогов делятся на криминальные и некриминальные. Действия налогоплательщиков являются некриминальными, в том случае, если они связаны с уклонением от уплаты налогов при помощи нарушения гражданско-правового и налогового законодательства, и с некорректным написанием операций в налоговом и бухгалтерском учете. Криминальные действия связаны с нарушением норм налогового и уголовного права.

Основная роль в системе методов управления финансовыми рисками предприятия принадлежит внутренним механизмам нейтрализации. Внутренние механизмы нейтрализации финансовых рисков представляют собой систему методов минимизации негативных последствий.

Преимуществом использования внутренних механизмов нейтрализации финансовых рисков является высокая степень альтернативности принимаемых управленческих решений, одно из двух, не зависящих от других субъектов хозяйствования.

К внутренним механизмам нейтрализации относятся:

- избежание риска;

- лимитирование концентрации риска;

- хеджирование;

- диверсификация;

- трансфертриска;

- самострахование

В финансовой деятельности предприятия избежание риска характеризуется как разработка стратегических и тактических решений внутреннего характера, которая полностью исключает конкретный вид финансового риска.

Также к внутренним механизмам нейтрализации относится лимитирование концентрации риска. Обычно, этот механизм применяется к тем видам, которые выходят за пределы допустимого уровня, по финансовым операциям, осуществляемым в зоне катастрофического или критического риска.

Хеджирование – это механизм нейтрализации, связанный с осуществлением операций с производными ценными бумагами, помогает эффективно уменьшать финансовые потери.

Принцип работы механизма диверсификации основан на разделении рисков, которое препятствует увеличению рисков. В финансовой деятельности предприятия механизм диверсификации применяется, чтобы ослабить негативные финансовые последствия особенных видов рисков.

Механизм трансферта финансовых рисков основывается на перенесении или передачи отдельных финансовых операций своим партнерам по бизнесу. Партнерам отправляется именно та часть рисков, по которой у них есть больше возможности ослабить негативные последствия финансовых рисков.

Предприятие сохраняет часть финансовых ресурсов и позволяет преодолевать негативные финансовые последствия по тем финансовым операциям, по которым эти риски связаны с действиями контрагентов, в этом и заключается механизм самострахования финансовых рисков.

В настоящее время налоговым риском является являетсобъективная реальность с которой сталкивается каждый субъект экономических и правовых отношений. Этот риск несет материальный финансовый результат в виде дохода или убытка, который нужно оценивать, для нормальной работы предприятия.

Система управления налоговыми рисками должна быть построена на основе соответствующих принципов, работать в соответствии с имеющимися возможностями современных методов управления рисками, делать все для того чтобы развивалась инфраструктура, создавать условия для нормального функционирования производства и контролировать риски на всех уровнях финансовой деятельности предприятия.

Понимание природы риска помогает принять верное решение по поводу управления налоговыми рисками и выбрать наиболее эффективные способы уменьшения экономических потерь.

Повышение эффективности управления налоговыми рисками является важным аспектом в финансовой деятельности предприятия, поскольку позволяет уменьшить рост налоговых доначислений по результатам проверок, которые могут стать особенно болезненными для компаний, у которых есть проблемы с ликвидностью.

В настоящее время налоговые риски сильно влияют на развитие и экономическую безопасность государства в целом, следовательно работа налоговых органов должна быть более качественной, чтобы обеспечить наполняемость федерального, регионального и местного бюджета.

В финансовой деятельности предприятия система управления налоговыми рисками должна быть самостоятельной системой.

В финансовой деятельности предприятия управление налоговыми рисками, предполагает возможность целенаправленного уменьшения вероятности возникновения рисков и минимизацию негативных последствий, связанных с процессом налогообложения, а эффективность организации управления риском во многом зависит от классификации риска.

По дисциплине: «Налоги и налогообложение»

На тему: «Управление налоговыми рисками в предпринимательской деятельности» (на примере ООО «Лотос»)

1. ТЕОРРЕТИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ НАЛОГОВЫМИ РИСКАМИ В ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ……………. 5

1.1. Группы рисков и способы осуществления процесса

управления налоговыми рисками ………………………..……………………5

1.2. Виды минимизации налоговых рисков ………………………..……. ….9

1.3. Методика оценки риска налоговой проверки………….……..…………10

2. АНАЛИЗ НАЛОГОВЫХ РИСКОВ ООО «Лотос»……………………… 12

2.1.Краткая характеристика предприятия……………………………………12

2.2.Методика оценки налоговых рисков………………. ………..………….18

2.3.Документальное обеспечение налогообложения предприятия….……..35

3.УПРАВЛЕНИЕ НАЛОГОВЫХ РИСКОВ ООО «Лотос». 38

Тема курсовой: «Управление налоговыми рисками в предпринимательской деятельности».

В цивилизованном обществе основной формой дохода государства являются налоги. Это своего рода экономическое воздействие государства на организации и физических лиц с целью стимулирования научно-технического прогресса, на динамику и развитие производства и т.д. В связи с этим выделяют различные виды налогов. Различают прямые и косвенные налоги, налог на прибыль, подоходный налог, земельный налог, единый налог, транспортный налог, налог на имущество и др.

Так же большую роль в деятельности предприятия играют налоговые риски.

РИСК — это экономическая категория. Как экономическая категория он представляет собой возможность совершения события, которое может повлечь за собой три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль).

Риском можно управлять, т.е. использовать различные меры, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска.

Актуальность темы: на сегодняшний день широко распространяются нарушения налогового законодательства, что приводит к определенным потерям как со стороны государства, так и со стороны субъекта хозяйствования. В этой связи повышается уровень налоговых рисков, управление которыми является одной из приоритетных задач управления предприятием.

— Группы рисков и способы осуществления процесса

управления налоговыми рисками.

— Виды минимизации налоговых рисков

— Методика оценки риска налоговой проверки

-Анализ налоговых рисков ООО «Лотос»

— Документальное обеспечение налогообложения предприятия

-Управление налоговых рисков ООО «Лотос»

Цели: изучить управление налоговыми рисками.

Предметом исследования данной курсовой: налоговые риски.

Объект: предприятие ООО «Лотос».

Курсовая работа состоит из трёх разделов. В первом разделе изучаются теоретические аспекты управления налоговыми рисками в предпринимательской деятельности. Во втором разделе дается краткая характеристика организации, и рассчитываются налоги выплачиваемые фирмой. В третьем разделе рассчитываются показатели по снижению и управлению налоговыми рисками, даются рекомендации.

1. ТЕОРРЕТИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ НАЛОГОВЫМИ РИСКАМИ В ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ.

1.1. Группы рисков и способы осуществления процесса управления налоговыми рисками

Налоговый риск – это любая опасность, которая угрожает компании в процессе начисления и уплаты обязательных платежей. Налоговые риски можно условно разделить на четыре вида.

1. Информационные риски. Возникают, когда в законодательстве нет прямого указания на то, как действовать в той или иной ситуации. Например, Ваша компания получила счет-фактуру, подписанный при помощи факсимиле. Можно ли по такому документу принять НДС к вычету? В Налоговом кодексе информации нет. Судебная практика показывает, что суды в этом вопросе имеют диаметрально разные позиции.

2. Риски процесса. Эти риски возникают из-за неправильных действий самой компании. Так, предприятия чаще всего нарушают сроки представления в банк сведений об открытии или закрытии расчетного счета, сроки представления налоговой декларации, ошибаются при исчислении и уплате налогов.

3. Риски окружения. Связаны с разным толкованием законодательства компаниями и налоговыми органами. Возьмем, к примеру, постановление Конституционного суда РФ от 14.07.2005 №9-П, где указано, в каких случаях налоговая инспекция может восстановить пропущенный срок давности, чтобы привлечь компанию к ответственности. Рекомендуют руководствоваться следующим правилом: если компания препятствует налоговой проверке, использует неясное положение законодательства о сроках давности в ущерб другим организациям и общественным интересам, то инспекция может штрафовать компанию, даже если установленный трехлетний срок прошел. На практике компании и налоговики по-разному понимают это положение, из-за чего и возникают споры о том, какие действия под него подпадают, а какие – нет.

4. Репутационные риски. Компания, к которой есть претензии со стороны налоговиков, будет менее интересна контрагентам, клиентам и тем более инвесторам. Причина происхождения этих претензий (были ли это собственные ошибки компании, непредвиденные изменения законодательства или трактовка неопределенности закона налоговым органом) значения не имеет.

Остановимся на некоторых способах осуществления процесса управления налоговыми рисками. Так, необходимо установить, в результате чего были вызваны те или иные риски. Одним из наиболее распространенных случаев, при которых возникают налоговые риски, является риск неоднозначного толкования закона налогоплательщиком и/или налоговым органом. При осуществлении предварительного юридического и налогового анализа планируемых сделок, как правило, можно выявить так называемые налоговые риски, т.е. ситуации, когда даже специалисту сложно однозначно ответить на вопрос, возникнут ли налоговые обязательства или нет. Для предупреждения возможных негативных последствий степень риска можно оценить на основе сложившейся судебной практики, а при ее отсутствии необходимо самостоятельно инициировать судебный спор, чтобы создать нужный прецедент. При этом несовершенство и постоянные изменения налогового законодательства обусловливают существование неодинаковой практики решения судами разных инстанций дел по искам налогоплательщиков, ведь при рассмотрении дел указанной категории суды руководствуются нормами Закона, который с момента вступления в силу около 130 раз подвергался изменениям и дополнениям

Интересной в этом контексте представляется возможность получения налогоплательщиком информации о том, как налоговые органы расценят те или иные его действия, направленные на уменьшение налоговых обязательств. Подобная возможность может быть реализована посредством введения в законодательство института «предварительного решения».

На сегодняшний день нередки случаи, когда у налоговых органов при проведении выездных проверок мнения по одному и тому же вопросу диаметрально расходятся.

Кроме того, стоит указать на группу рисков, связанных с неверным исполнением налоговых обязательств, а также ошибками в налоговом учете или налоговом планировании, которые в практике называют «риски процесса».

В этой группе можно выделить риски, связанные с проведением конкретной сделки, где опасность выражается и в том, что каждый отдельный риск может быть незначителен, но в сумме такие риски могут создать ситуацию, серьезно угрожающую осуществлению бизнеса. Такие риски принято называть портфельными, т.е. присущими нескольким финансовым инструментам, выполняющим однотипные функции. В данном случае необходимо пересмотреть настройку системы документооборота, обеспечить внутренний контроль, а также регулярно осуществлять аудиторскую проверку внешними аудиторами.

Также в данную группу рисков следует отнести ненадлежаще осуществленное документирование сделки, поскольку одной из наиболее распространенных причин возникновения негативных налоговых последствий является недостаточное документальное подтверждение того, какую сделку осуществил субъект хозяйствования. Недаром фискальные органы часто требуют предоставления полной документации, чтобы удостовериться, что сделка действительно задекларирована.

Также укажем на такие риски, которые возникают в результате применения норм налогового законодательства судебными и налоговыми органами. К данной группе относятся риски, которые возникают вследствие неоднозначного применения законов в различных ситуациях, и риски возможного изменения налогового законодательства или практики. Сюда же можно отнести и судебные решения, изменение политической ситуации в стране и, как следствие, изменение руководства. В некоторых ситуациях даже кадровые перестановки на локальном уровне, включая начальника районного управления налоговой службы и даже налогового инспектора.

Важно отметить, что государство при этом играет главную роль. Так, в частности, те налоговые риски, которые связаны с возможным пересмотром ставок налогов и введения новых налогов или платежей или отмены старых, создаются непосредственно государственными органами. Безусловно, степень рисков зависит от стабильности налогового законодательства.

В этой связи укажем на ту ситуацию, которая существует на сегодня в сфере администрирования НДС. Эта проблема ныне лежит в законодательной плоскости и налоговом судопроизводстве. Экономическая ситуация в стране дает все основания к развитию бизнеса, но, к сожалению, этим не пользуются налогоплательщики, а многие из них прибегают к масштабной оптимизации и уклонению от уплаты налогов, даже путем мошеннических действий.

В заключение необходимо отметить роль информации при оценке налоговых рисков. Очевидно, что, обладая полной информацией, прогноз о возможных последствиях тех или иных действий можно сделать более точным. В налоговой сфере такой информацией могут выступать консультации специалистов в области налогообложения, включая налоговых юристов, запросы в уполномоченные государственные органы, сбор информации о контрагентах, анализ судебной практики и т.д. Кроме того, для обеспечения безопасности бизнеса и минимизации налоговых рисков можно использовать ряд инструментов, таких как установление лимита, т.е. предельных сумм сделок, которые являются рискованными в сфере налогообложения, самострахование компании, а не покупка страховки в страховой компании, тем самым экономя на затратах капитала по страхованию, и другие. Данные инструменты являются общими с точки зрения финансового менеджмента. Специальными же можно признать следующие: совершенствование организационной структуры компании (настройка системы документооборота, внутреннего контроля, тщательная аудиторская проверка, максимальная вовлеченность налоговой службы компании в процесс принятия управленческих решений), акцент на подтверждение экономической обоснованности сделок при совершенствовании системы документирования хозяйственных операций компании или инициация судебного спора (в отсутствие сложившейся практики).

1.2. Виды минимизации налоговых рисков

Можно выделить несколько видов минимизации налоговых рисков, а именно:

· минимизация налога на прибыль при осуществлении определенных операций:

-с основными фондами и нематериальными активами (в т.ч. лизинговых);

— списание запасов (в т.ч. безвозмездная передача);

— с ценными бумагами, рекламного характера;

— со связанными лицами и неплательщиками налога на прибыль;

— с неприбыльными организациями и других;

· минимизация налоговых рисков по налогу на добавленную стоимость:

-при определении базы налогообложения;

— при получении услуг от нерезидента;

-при определении налогового кредита;

-при ликвидации основных фондов и другие.

· минимизация рисков по налогу на:

-доходы физических лиц;

-при выплате доходов частным предпринимателям;

-при возмещении затрат на командировку;

— проблемы персонификации доходов и другие вопросы.

1.3. Методика оценки риска налоговой проверки

· Налоговая нагрузка у данного налогоплательщика ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли (виду экономической деятельности).

· Отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких календарных лет.

· Отражение в налоговой отчетности значительных сумм налоговых вычетов за определенный период.

· Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг).

· Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации.

· Неоднократное приближение к предельному значению установленных Налоговым кодексом Российской Федерации величин показателей, предоставляющих право применять налогоплательщикам специальные налоговые режимы.

· Отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год.

· Построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели).

· Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности.

· Неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения («миграция» между налоговыми органами).

· Значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики.

· Ведение финансово-хозяйственной деятельности с высоким налоговым риском.

2. АНАЛИЗ НАЛОГОВЫХ РИСКОВ ООО «ЛОТОС»

2.1. Характеристика предприятия ООО «Лотос»

Общество с ограниченной ответственностью «Лотос» расположено по адресу Российская Федерация, Республика Татарстан, г. Набережные Челны, Новый Город, 18/07, кв. 164 и является коммерческой организацией. Деятельность компании регулируется законодательством Российской Федерации и учредительными документами общества.

Кадровый состав и организационная структура управления на предприятии имеет вид в соответствии с рисунком 2.1.

Рис. 2.1. Организационная структура управления ООО «Лотос»

Руководство деятельностью компании ООО «Лотос» осуществляет генеральный директор. В непосредственном подчинении генерального директора находятся его заместители, выполняющие функции начальников отделов и главный бухгалтер.

Общество с ограниченной ответственностью «Лотос» находится на общей системе налогообложения и является налогоплательщиком налогов, которые предусматривает законодательство Российской Федерации при применении данной системы. Все налоги в организации ООО «Лотос» начисляются и уплачиваются вовремя, в установленные законодательством сроки.

Налоговый учет на предприятии ООО «Лотос» ведется бухгалтерской службой, которая является самостоятельным структурным подразделением организации. Главная задача налогового учета — сформировать полную и достоверную информацию о том, как учтена для целей налогообложения каждая хозяйственная операция. Данные налогового учета ООО «Лотос» подтверждают первичные документы, расчеты налоговой базы и аналитические регистры налогового учета. Содержание данных налогового учета является налоговой тайной.

Налоговый учет на предприятии ООО «Лотос» ведется с использованием бухгалтерской программы «1С: Бухгалтерия 7.7». В данной программе налоговый учет ведется параллельно бухгалтерскому на специальных налоговых счетах. То есть при вводе информации в журнал хозяйственных операций одновременно с проводками по бухгалтерскому учету, как правило, формируются и проводки по налоговому учету.

ООО «Лотос» является налогоплательщиком налога на прибыль в соответствии с гл. 25 Налогового кодекса Российской Федерации.

ООО «Лотос» определяет сумму налога на прибыль самостоятельно нарастающим итогом с начала года. Для этого умножают налогооблагаемую прибыль на ставку налога, которая до 2009 года составляла 24%, а с 2009 года – 20 %. Налогооблагаемой прибылью ООО «Лотос» является разница между полученными обществом доходами и понесенными расходами за отчетный период (I квартал, первое полугодие, девять месяцев, год).

Налоги и сборы, уплачиваемые организацией ООО «Лотос» в качестве налогоплательщика, составляют ее налоговую нагрузку. Налоговая нагрузка на предприятии меняется в зависимости от изменений экономической политики и определяется как перечнем обязательных платежей, так и особенностями их исчисления и уплаты.

В настоящее время в РФ не разработано стандартной методики исчисления не только абсолютной, но и относительной величины налоговой нагрузки предприятий. Однако общепринятой является следующая формула расчета уровня налоговой нагрузки организации как налогоплательщика:

Унн = SUM Н / В x 100%, (2.1)

где Унн – Уровень налоговой нагрузки;

SUM Н — сумма начисленных (и уплаченных) налогов за календарный год;

В — выручка от реализации товаров налогоплательщика.

Рассчитаем уровень налоговой нагрузки исследуемого предприятия и все данные занесем в таблицу 2.1.

Основные показатели ООО «Лотос» для расчета налоговой нагрузки за 2007-2009 гг.

Предлагаем нашим посетителям воспользоваться бесплатным программным обеспечением «StudentHelp», которое позволит вам всего за несколько минут, выполнить повышение оригинальности любого файла в формате MS Word. После такого повышения оригинальности, ваша работа легко пройдете проверку в системах антиплагиат вуз, antiplagiat.ru, РУКОНТЕКСТ, etxt.ru. Программа «StudentHelp» работает по уникальной технологии так, что на внешний вид, файл с повышенной оригинальностью не отличается от исходного.

Наименование:

Информация:

Описание (план):

ВВЕДЕНИЕ 3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ НАЛОГОВЫМИ

РИСКАМИ В КОММЕРЧЕСКИХ ОРГАНИЗАЦИЯХ 13

7.7. Влияние налогообложения на безопасность коммерческой организации 13

1.2. Понятие налогового риска и особенности принятия решений по

управлению им в коммерческой организации 20

1.3. Факторы, влияющие на величину налогового риска коммерческой

организации 34

КРА ТКИЕ ВЫВОДЫ ПО ПЕРВОЙ ГЛАВЕ. 42

ГЛАВА 2. ВЛИЯНИЕ НАЛОГОВОГО ПЛАНИРОВАНИЯ НА ПРИНЯТИЕ

РЕШЕНИЙ ПО УПРАВЛЕНИЮ НАЛОГОВЫМИ РИСКАМИ В

КОММЕРЧЕСКИХ ОРГАНИЗАЦИЯХ 47

2.1. Понятие и методы налогового планирования, их влияние на уровень

налоговых рисков коммерческой организации 47

2.2. Риски реализации налогового планирования как угроза снижения

налоговой безопасности организации 75

2.3. Управление рисками налогового планирования в коммерческой

организации 84

КРА ТКИЕ ВЫВОДЫ ПО ВТОРОЙ ГЛАВЕ 95

ГЛАВА 3. МЕТОДИЧЕСКИЕ ОСНОВЫ ПРИНЯТИЯ РЕШЕНИЙ ПО

УПРАВЛЕНИЮ НАЛОГОВЫМИ РИСКАМИ В КОММЕРЧЕСКИХ

ОРГАНИЗАЦИЯХ 98

3.1. Основные этапы принятия решени

ВВЕДЕНИЕ

Актуальность исследования. Налогообложение является обязательным элементом системы государственного управления и служит одним из инструментов осуществления ее функций: политических, социальных или экономических. Но в России на данном этапе сложилась ситуация, когда налоговая система ориентирована в основном на сбор налоговых доходов, а задачам регулирования и стимулирования экономического развития не уделяется должного внимания, что в совокупности увеличивает налоговые риски хозяйствующих субъектов.

Нормативно-правовое регулирование российского налогообложения трудно прогнозируется, постоянное внесение изменений в законодательство не устраняет существующих неясностей и пробелов, что порождает дополнительные судебные прецеденты.

В данных условиях риски предприятий, связанные с налогообложением, возрастают, соответственно и появляется необходимость в управлении ими. Неопределенность и неоднозначность толкования законодательства о налогах и сборах, фискальная направленность налогового администрирования и контроля сдерживают экономический рост предприятий и угрожают их безопасности.

В существующих условиях организациям необходимо уделять больше внимания формированию механизма защиты от угроз, вызванных недочетами государственной системы налогообложения, чтобы они не оказывали негативного влияния на развитие бизнес-субъектов и достижение ими поставленных целей, что подтверждает актуальность темы разработки методов управления налоговыми рисками коммерческих организаций в процессе принятия налоговых решений.

Степень разработанности проблемы. Вопросам теории налогов и налогообложения посвящены работы таких российских ученых, как

A. M. Александров, А.В. Брызгалин, Е.Н. Евстигнеев, О.С. Кириллова,

B. Г. Пансков, Г.Б. Поляк, И.Г. Русакова, Д.Г. Черник и многих других, а также

3 зарубежных, положивших основу данному направлению экономической мысли, в их числе - Дж.М. Кейнс, А. Лаффер, Дж. Милль, В. Петти, А. Пигу, П. Прудон, Д. Рикардо и А. Смит.

К теме налоговых рисков и налоговой безопасности в контексте налогового планирования, налогового права, налогового менеджмента обращались отечественные ученые: Н.В. Бондарчук, Л.И. Гончаренко, Е.Н. Евстегнеева, Л.П. Королева, А.В. Литвинова, М.Р. Пинская, Д.Н. Тихонов, С.А. Филина и другие. Налоговые риски в виде налоговых санкций рассмотрены в работах по налоговому праву И.Д. Еналеевой, B.C. Жестковым, В.А. Мальцевым, С.Г. Пепеляевым, Д.М. Щекиным и многими другими.

Вопросы налогового планирования: принципы, классификация, этапы и методы - разрабатывались в трудах таких российских исследователей, как В.А. Бабанин, И.А. Бланк, Н.В. Бондарчук, А.В. Брызгалин, Е.С. Вылкова, А.Р. Горбунов, Л.В. Дуканич, Е.Н. Евстигнеев, В.А. Кашин, В.Я. Кожинов, Т.А. Козенкова, И.А. Майбуров, Б.А. Рогозин, А.В. Ройбу, М.В. Романовский, Ф.Н. Филина, О.В. Фишер, Д.Г. Черник, Т.Ф. Юткина, и других.

Управление налоговыми рисками в литературе выступает как подраздел налогового планирования, как составная часть налогового менеджмента в работах СВ. Барулина, Д.Ю. Мельник, И.В. Родионова, Н.Н. Селезневой и других ученых-экономистов.

Однако вопросы обеспечения налоговой безопасности организации не нашли полного отражения в работах указанных авторов. В литературе часто даются практические схемы минимизации налогов, но при этом отсутствуют комментарии о возможных неблагоприятных последствиях их применения. Различные инструменты и методы снижения налоговых рисков представлены бессистемно, не охватывая всю совокупность их видов. В то же время отсутствие адекватного и системного управления выявленными и оцененными налоговыми рисками может привести к существенным потерям для организации, как финансовым, так и репутационным.

. Таким образом, существует потребность в обобщении и теоретической проработке проблемы управления налоговыми рисками в целях обеспечения налоговой безопасности организации с дальнейшим формированием универсального подхода, что определяет актуальность тематики диссертационного исследования и предопределяет его цель и задачи.

Целью диссертационного исследования являются теоретическое обоснование и разработка методического инструментария управления налоговыми рисками коммерческой организации, способного обеспечить принятие решений, направленных на повышение уровня ее налоговой безопасности.

В соответствии с выбранной целью в работе ставятся и решаются следующие задачи:

— выделить признаки отбора налоговых рисков, управление которыми дает наибольшую эффективность для повышения качества налоговых решений и повышения налоговой безопасности коммерческой организации;

— исследовать особенности принятия решений в области управления налоговыми рисками коммерческих организаций;

— определить отрицательные и положительные аспекты налогового планирования, учитываемые при управлении налоговыми рисками организации;

— комплексно представить этапы управления налоговым риском для обоснования налоговых решений, принимаемых на каждом из них и направленных на повышение уровня налоговой безопасности организации;

— формализовать налоговые решения разработкой матричной формы совокупности возможных методов управления налоговыми рисками коммерческой организации;

— разработать методику оценки эффективности управления налоговыми рисками для оптимизации решений, направленных на повышение уровня налоговой безопасности коммерческой организации.

Объектом исследования являются налоговые риски коммерческой организации (далее - организации), управляемые в целях повышения уровня ее налоговой безопасности.

Предмет исследования - финансовые отношения, возникающие в процессе принятия решений по управлению налоговыми рисками организации.

Теоретическая и методологическая основа исследования. Теоретическую основу исследования составили научные разработки российских и зарубежных ученых по вопросам налогового планирования, риск-менеджмента, управления налоговыми рисками и обеспечения налоговой безопасности. Методологической основой работы является процессный подход к исследованию проблемы снижения налоговых рисков и обеспечения налоговой безопасности организаций.

В качестве основных общенаучных методов применяются анализ и синтез, сочетание исторического и логического инструментария. При обработке фактического материала используются показатели рентабельности и налоговой нагрузки, а также различные методы экономического и финансового анализа: сравнение, группировка, прогнозирование и планирование, коэффициентный анализ, моделирование, прогнозирование и экспертные оценки.

Информационно-эмпирическую базу исследования составили официальные данные Министерства финансов Российской Федерации и Федеральной налоговой службы; материалы периодической печати, научных и научно-практических конференций; результаты исследований отечественных и зарубежных ученых, опубликованные в печати и размещенные в сети Интернет на сайтах научно-исследовательских центров, занимающихся проблематикой налоговой безопасности, налогового планирования и риск-менеджмента.

Основные положения диссертационного исследования, выносимые

UO 70ИП1Т1/»

я км 1 J •

1. Налоговому риску постоянно подвержены все хозяйствующие

субъекты по всем видам налогов, однако приоритетными рисками для

управления из всей их совокупности являются те, которые представляют угрозу

б

налоговой безопасности организации. Для выделения таких рисков целесообразно использовать следующие признаки: 1) значительная доля налога (сбора) в общей налоговой нагрузке организации; 2) постоянство обязанности по уплате налога (сбора); 3) вероятность негативного влияния возможных материальных и нематериальных потерь, связанных с исчислением налога, на достижение стратегической цели бизнеса.

2. Особенностями принятия решений в области управления налоговыми

рисками коммерческих организаций являются: однозначная направленность на

снижение налоговых рисков, обусловленная отсутствием, в отличие от других

видов риска, прямой зависимости между величиной риска и доходностью;

постоянная координация финансовых и юридических служб хозяйствующего

субъекта в соответствии с изменениями налоговой политики государства;

необходимость учета и взаимоувязки интересов всех участников налоговых

отношений: собственников, работников и государства.

3. Выбор решений в рамках налогового планирования оказывает

неоднозначное влияние на уровень налоговых рисков. Увеличение налоговых

рисков проявляется в возможном признании действий налогоплательщика по

сокращению налоговых платежей противозаконными и, соответственно, в

потерях организаций в результате наступления налоговой, а также

административной и уголовной ответственности. Сокращение налоговых

рисков организации в процессе реализации налогового планирования

достигается тем, что внимание финансового менеджмента акцентируется на

учете налоговых последствий всех операций финансово-хозяйственной

деятельности, повышении качества налогового управления в организации с

участием финансовых и юридических служб; получаемая при этом налоговая

экономия способствует достижению целей бизнеса.

4. Последовательность принятия решений в области управления

налоговыми рисками организации состоит из следующих этапов:

1) идентификация налоговых рисков и отбор из их числа наиболее опасных для

налоговой безопасности организации на основе анализа налогового поля и

7

налоговой нагрузки, а также внешних и внутренних факторов, влияющих на величину налоговых рисков; 2) выбор методов управления налоговыми рисками с учетом размера предприятия, в том числе методов налогового планирования, не оказывающих деструктивного воздействия на безопасность организации; 3) осуществление внутреннего налогового контроля в организации; 4) выработка рекомендаций по коррекции недостатков, выявленных в ходе анализа эффективности управления налоговыми рисками. Результаты выполнения предыдущих этапов используются при выполнении последующих.

5. Выбор методов управления налоговыми рисками организации

целесообразно осуществлять в соответствии с матрицей налоговых решений,

которая позволяет согласовать методы управления налоговыми рисками

организации: 1) с анализом внешних (изменения в налоговом законодательстве

и частота их принятия, нечеткость законодательных формулировок, наличие

внешних структур, угрожающих безопасности организации (недобросовестные

конкуренты, рейдеры)) и внутренних (налоговая политика организации,

результативность налогового планирования, отношения с налоговыми

органами, квалификация финансовых и юридических служб) факторов,

влияющих на размер налогового риска; 2) с размером организации (малый,

средний, крупный); при этом необходимо исходить из того, что количество

применимых методов находится в прямой зависимости от размера организации.

6. Для оценки эффективности управления налоговыми рисками

организации и выработки рекомендаций по коррекции принимаемых решений

целесообразно проведение анализа и сопоставления двух групп показателей,

характеризующих достижение стратегической цели бизнеса и приемлемость

уровня налоговых рисков с использованием коэффициентов. Выбор первой

группы показателей индивидуален для каждой конкретной организации в

зависимости от ее жизненного цикла, среды функционирования, формы

собственности, отрасли. При выборе показателей, отражающих уровень

налоговых рисков, необходимо ориентироваться на нормативные документы

8

Федеральной налоговой службы РФ, используемые для отбора кандидатов на проведение выездных налоговых проверок, в которые предлагается ввести следующие дополнительные критерии: 1) отсутствуют крупные налоговые недоимки, штрафы и пени, переплаты в рассматриваемом периоде; 2) налоговая экономия от реализации методов налогового планирования не превышает установленных Уголовным кодексом РФ сумм неуплаченных налогов и сборов, предусматривающих наступление уголовной ответственности, и не ведет к повышению уровня налоговых рисков.

Научная новизна полученных результатов исследования заключается в следующем:

— выделены признаки отбора налоговых рисков, управление которыми является приоритетным для повышения уровня налоговой безопасности коммерческой организации, состоящие из выявления: 1) налогов, наиболее значимых с позиций формирования налоговой нагрузки организации; 2) частоты их уплаты; 3) влияния возможных потерь, связанных с исчислением налогов, на достижение стратегических целей бизнеса;

— выделены принципы, определяющие эффективность решений в области управления налоговыми рисками коммерческих организаций, а именно: направленность на сокращение налоговых рисков; зависимость от государственной налоговой политики; учет и взаимоувязка интересов собственников, работников предприятия и государства;

— показаны альтернативное влияние налогового планирования на выбор решений, направленных на снижение уровня налоговых рисков, и эффективность управления ими посредством рассмотрения отрицательных и положительных аспектов применения налогового планирования в организации;

— комплексно представлены этапы принятия решений в области управления налоговыми рисками организации, включающие их идентификацию, выбор и обоснование методов управления налоговыми рисками, в том числе методов налогового планирования, внутренний налоговый контроль и разработку мероприятий, корректирующих неэффективные решения;

— разработана матрица выбора методов управления налоговыми рисками, основанная на сопоставлении внешних и внутренних факторов, влияющих на величину налоговых рисков, и размера организации, что способствует формализации методического инструментария принятия налоговых решений, дополнительно аргументирует необходимость расширения состава используемых методов управления налоговыми рисками по мере увеличения размера организации;

— предложена методика оценки эффективности управления налоговыми рисками организации на основе соотнесения достижения стратегических целей бизнеса и уровня налоговых рисков, оцениваемого с помощью уточнения и дополнения системы критериев, используемых при планировании выездных налоговых проверок с использованием коэффициентного анализа, что дает возможность разработки рекомендаций по управлению налоговыми рисками, способствующих обеспечению налоговой безопасности организации.

Теоретическая и практическая значимость исследования. Теоретические положения и выводы, изложенные в исследовании, расширяют и систематизируют знания в области налоговых рисков, налоговой безопасности, налогового риск-менеджмента и налогового планирования.

Теоретические материалы могут быть использованы для дальнейших научно-практических разработок в области управления налоговыми рисками коммерческих организаций. Практическая значимость диссертационного исследования определяется возможностью и целесообразностью использования полученных в нем определений, методик, алгоритмов действий, вытекающих из них выводов и рекомендаций по принятию эффективных решений по управлению налоговыми рисками в коммерческих организациях.

Соответствие диссертации паспорту научной специальности. Отраженные в диссертации научные положения, выводы и результаты

* Примечание. Уникальность работы указана на дату публикации, текущее значение может отличаться от указанного.

- Налоговые риски бизнеса — существует ли перечень?

- Какие риски относятся к возникающим при заключении договора?

- Налоговые риски по НДС в 2018 году

- Риски предприятия по налогу на прибыль

- Управление налоговыми рисками

- Итоги

Налоговые риски при ведении бизнеса чреваты пристальным вниманием со стороны налоговых органов, обязанных контролировать достоверность данных для формирования баз, от которых начисляются налоги. Высокий уровень подобных рисков служит основанием для назначения выездной проверки налогоплательщика. Что же относится к числу налоговых рисков и можно ли ими управлять — об этом в нашей статье.

Налоговые риски бизнеса — существует ли перечень?

Возникновение налоговых рисков у бизнеса — явление, обусловленное прежде всего желанием налогоплательщика снизить суммы уплачиваемых налогов законными или незаконными способами. Хотя могут иметь место и иные факторы:

- неосведомленность о положениях законодательства или их изменении;

- недостаточность информации о контрагентах или сути проводимых операций;

- технические ошибки.

То есть налоговые риски имеют место в ситуациях, когда требования законодательства игнорируются либо соблюдаются с нарушениями. Наличие признаков ведения бизнеса с налоговыми рисками является для налогового органа основанием для инициирования процедуры проведения выездной проверки. Руководство к определению наличия/отсутствия налоговых рисков у организации или ИП содержит приказ ФНС России от 30.05.2007 № ММ-3-06/333@, в котором приведен перечень основных критериев оценки налоговых рисков (приложение № 2). Этот перечень не только не закрыт для налогоплательщиков, но и, наоборот, рекомендован им для самостоятельного использования.

В числе критериев, свидетельствующих о присутствии налоговых рисков у предприятия, отмечено:

- наличие:

- низкого в сравнении со средним по отрасли уровня налоговой нагрузки;

- убытков на протяжении ряда налоговых периодов;

- высокой доли вычетов по НДС;

- несоответствия в росте доходов и расходов, указывающего на более высокие темпы увеличения последних;

- низкого в сравнении со средним для отрасли по региону уровня зарплаты;

- близких к граничным критериев, дающих право на применение спецрежимов;

- высокой доли расходов ИП, уменьшающих начисляемый ими НДФЛ от предпринимательской деятельности;

- необоснованного количества посредников в сделке;

- действий, свидетельствующих о нежелании давать необходимую для налогового контроля информацию;

- частой смены мест постановки на налоговый учет;

- низкого в сравнении со средним по отрасли уровня рентабельности осуществляемой деятельности;

- отсутствие:

- личного взаимодействия представителей контрагентов при заключении договоров;

- документов, подтверждающих полномочия руководителя/представителя контрагента;

- данных, подтверждающих факт госрегистрации контрагента, реальность ведения им хоздеятельности;

- обоснования разумности применяемых контрагентом цен по сделке и установления длительных отсрочек по оплате;

- взаимодействия с поставщиками-физлицами, являющимися традиционными производителями продукции определенных видов;

- попыток взыскания образовавшихся долгов;

- процентов и обеспечений по выдаваемым/получаемым займам.

Большую часть этих критериев можно отнести к влияющим на возникновение рисков в момент заключения договора и на расчет наиболее объемных для бюджета налогов (НДС и на прибыль). Несмотря на то что налог на прибыль платят только юрлица, работающие на ОСНО, многие правила учета доходов и расходов по нему применяются при УСН. Поэтому эти правила оказываются значимыми также для организаций и ИП, работающих на вмененке.

Какие риски относятся к возникающим при заключении договора?

Налоговые риски при заключении договоров являются следствием либо преднамеренного включения в число контрагентов сомнительных лиц, либо недостаточной проверки данных о партнере. Причем во втором случае ответственность за невыявление сведений, свидетельствующих о ненадежности контрагента, исходя из положений приказа ФНС России № ММ-3-06/333@, тоже возлагается на налогоплательщика.

Таким образом, заключая договор, надо:

- собрать максимальное количество информации о партнере и его деятельности, подтвердив ее документальными свидетельствами;

- саму процедуру согласования условий соглашения сделать абсолютно прозрачной и сопроводить доказательствами реальности контактов представителей сторон;

- подтвердить документально оправданность выбора именно этого контрагента, в т. ч. в части предложенных им цен и участия его в сделке в качестве посредника;

- запастись обоснованием включенных в договор условий об оплате, отсрочках, штрафных санкциях.

Если условия договора окажутся все-таки нарушенными партнером, то подтверждать свою добросовестность при его выборе налогоплательщику придется, предъявляя доказательства попыток взыскать причиненный ущерб.

Невыполнение этих требований при наличии существенного влияния результатов взаимодействия с таким партнером на объем подлежащих уплате налогов может привести к тому, что контрагент будет сочтен проблемным, а сделка, заключенная с ним, сомнительной. Соответственно, из расчета налоговых обязательств данные по таким сделкам налоговый орган исключит.

Налоговые риски по НДС в 2018 году

В оценке налоговых рисков по НДС в 2018 году следует ориентироваться на величину доли вычетов, устанавливаемую:

- директивно как не превышающую 89% за год в целом (п. 3 приложения № 2 к приказу ФНС России № ММ-3-06/333@);

- как среднюю по регионам ежеквартально на основании данных фактической отчетности, представляемой в налоговые органы.

Последний показатель учитывает особенности налогообложения в каждом из регионов. Эти особенности могут обусловливаться как возможностью применения определенных налоговых льгот, так и преобладанием того или иного вида деятельности, отражающегося на итоговой величине вычета.

Налогоплательщику, данные которого по доле вычетов, задействованных при определении суммы НДС, подлежащего уплате за налоговый период, отклоняются от цифры, средней для региона, придется либо давать налоговому органу убедительные объяснения причин такого отклонения, либо принимать меры к тому, чтобы избежать отклонений. Последнего, в частности, можно достичь, используя возможность применения отсроченного вычета (п. 1.1 ст. 172 НК РФ).

Риски предприятия по налогу на прибыль

Если налоговые риски, возникающие при заключении договора или при работе с НДС, касаются как юрлиц, так и ИП, то исключительно к налоговым рискам организации относятся налоговые риски по налогу на прибыль (при условии что организация работает на ОСНО).

В связи с налогом на прибыль риски возникают прежде всего в отношении обоснованности расходов, учитываемых в уменьшение базы по этому налогу. Роль здесь будут играть:

- наличие/отсутствие поставщиков, относимых к числу проблемных контрагентов, и сомнительных сделок;

- обоснованность цен, применяемых при сделках с поставщиками;

- соответствие затрат критериям возможности принятия их в состав расходов, в т. ч. в части ориентира на лимиты, установленные для этого;

- соотношение доходов и расходов, отражающееся в т. ч. на уровне рентабельности осуществляемой деятельности;

- обоснованность убытков предшествующих лет.

На аналогичные показатели придется ориентироваться и упрощенцам (как юрлицам, так и ИП), работающим с объектом «доходы минус расходы».

О том, какие расходы при УСН учитываются по правилам главы 25, читайте в статье «Перечень расходов при УСН “доходы минус расходы”».

Управление налоговыми рисками

Процесс управления налоговыми рисками предполагает:

- организацию работы только с проверенными контрагентами;

- следование в вопросах определения налоговых баз и итоговых сумм налоговых платежей правилам, не выходящим за рамки действующего законодательства;

- соблюдение соответствия цифровым показателям, считающимся у налогового органа приемлемыми для налога/расхода определенного вида;

- систематическое проведение анализа результатов деятельности и ее налоговых последствий.

Налогоплательщику, сомневающемуся в возможности принятия результатов каких-либо операций к налоговому учету, рекомендуется исключать их из налоговых расчетов (п. 12 приложения № 2 к приказу ФНС России № ММ-3-06/333@). В случае если подобные операции оказались учтенными при составлении налоговой отчетности, эту отчетность следует уточнить, сопроводив ее пояснительной запиской. Такие действия позволят снизить риск проведения выездной налоговой проверки.

Итоги

Ведение коммерческой деятельности сопровождается налоговыми рисками, являющимися результатом несоблюдения налогового законодательства. Перечень признаков, свидетельствующих о наличии рисков, приведен в приказе ФНС России № ММ-3-06/333@. Основные из этих признаков касаются вопросов заключения договоров, начисления НДС и налога на прибыль. Рисками можно управлять, в т. ч. снижать их путем подачи в налоговый орган уточненной налоговой отчетности.

Читайте также: