Налоговые проверки методические рекомендации

Опубликовано: 14.05.2024

Автор: Наталья Шилова, зам. директора департамента аудита и налогового консалтинга ООО «Инвест-аудит»

Шквал публикаций, комментариев и интервью в средствах массовой информации вызвало письмо ФНС РФ № ЕД-4-2/13650@ от 13 июля 2017 г. В письме содержатся методические рекомендации по установлению умысла в действиях налогоплательщика при проведении налоговых и процессуальных проверок, направленного на неуплату налогов (сборов). Документ действительно получился очень занимательный, как с точки зрения стиля его написания, так и с точки зрения перспектив применения на практике. А применять его действительно будут в полной мере все территориальные налоговые органы.

Первым и, пожалуй, самым важным обстоятельством является то, что рекомендации были разработаны ФНС совместно со Следственным комитетом, это, собственно, и определило их содержательную часть.

Практически в первых строках документа написана фраза, свидетельствующая о том, что теперь большая часть налоговых проверок, будет проходить с участием следственных органов. Так в пункте 1 методических рекомендаций сказано, что при привлечении к ответственности по ст. 122 НК РФ и квалификации действий налогоплательщиков, налоговые органы должны посоветоваться с сотрудниками следственных органов, предварительно передав им для ознакомления материалы проверки. Степень участия следственных органов, скорее всего, будет зависеть от масштабов выявленной возможной неуплаты налогов или сборов хозяйствующим субъектом. Но даже сам факт наличия данной рекомендации говорит о тотальном ужесточении контроля над бизнесом.

Читаем далее. Пункт 2 рекомендаций гласит, что если налоговыми органами доказано наличие умысла в неуплате налогов (сборов), то это влечет за собой не только увеличение штрафов, но «улучшает уголовно-правовую перспективу материалов». Таким образом, если сотрудники ФНС докажут наличие умысла в действиях налогоплательщика по неуплате налогов, то материалы налоговой проверки видимо по умолчанию будут передаваться в следственные органы с перспективой заведения уголовного дела на должностных лиц налогоплательщика.

Зная рвение налоговых органов в доказывании вины хозяйствующих субъектов не сложно предположить, что большая часть собранных ими в ходе проверки материалов ляжет на стол следственных органов. Также можно вполне обоснованно утверждать, что такие меры «налогового контроля», как выемка документов следственными органами и вызовы на допросы к ним станут в ближайшее время неотъемлемой частью налоговых проверок, и, как, следствие, особенностью работы российского бизнеса.

Третья «рекомендация», которая дана территориальным налоговым органам для установления субъективной стороны умысла налогоплательщика ставит во главу угла косвенные доказательства, ссылаясь на то, что прямые доказательства либо отсутствуют, либо являются ненадежными. При этом к прямым доказательствам, в том числе, отнесены видео- и аудиозаписи, а также результаты прослушивания телефонных и иных переговоров.

В связи с этим возникают два логичных вопроса. Во-первых, каким образом доказать умысел имея лишь косвенные доказательства вины налогоплательщика? Во-вторых, какое должностное лицо территориального налогового органа, и на каком правовом основании будет принимать решение о прослушивании телефонных разговоров налогоплательщика?! Станет ли прослушивание телефонных разговоров квалифицироваться как «другие формы налогового контроля», задекларированные в абз. 2 п. 1 ст. 82 НК РФ, пока непонятно. Ясно лишь, то, что государство в лице налоговых и следственных органов хочет знать все и про всех и желательно в денежном выражении.

Еще одна «особенность» рекомендаций, на которую однозначно следует обратить внимание – в качестве приложений к ним приведены перечни вопросов, которые подлежат обязательному. выяснению у руководителя и сотрудников налогоплательщика в рамках выяснения каким образом заключаются договоры и подбираются контрагенты. Здесь, что называется, комментарии излишни. С другой стороны, налогоплательщики могут уже сейчас сформировать ответы на поставленные вопросы, чтобы быть во всеоружии.

Обратил на себя внимание и последний пункт рекомендаций. В нем сказано, что они не содержат правовых норм и не являются нормативно-правовым актом, а, соответственно, не препятствуют налогоплательщикам, налоговым и следственным органам руководствоваться нормами законодательства РФ. Пункт вроде стандартный для такого рода документов, но с учетом общего содержания выглядит как сарказм.

от 25 июля 2013 года N АС-4-2/13622@

О рекомендациях по проведению выездных налоговых проверок

(с изменениями на 15 января 2019 года)

Документ с изменениями, внесенными:

Федеральная налоговая служба направляет для использования в работе территориальных налоговых органов настоящие рекомендации, подготовленные в целях обеспечения единообразия процедур проведения выездных налоговых проверок, предусмотренных Налоговым кодексом Российской Федерации (далее - Кодекс).

1. Общие положения

1.1. Целью выездной налоговой проверки является контроль за соблюдением налогоплательщиком, плательщиком сборов или налоговым агентом законодательства о налогах и сборах.

В случае выявления в ходе проверки фактов нарушений иного законодательства Российской Федерации, не относящихся к цели выездной налоговой проверки, они отражаются в акте проверки только в случае, если данными фактами обусловлены деяния, содержащие признаки налоговых правонарушений. Полученные сведения используются в рамках выполнения налоговыми органами функций контроля в пределах своей компетенции в установленной сфере деятельности, если такие функции предусмотрены федеральными законами, нормативными правовыми актами Президента Российской Федерации или Правительства Российской Федерации.

О фактах нарушений иного законодательства, не относящегося к предмету выездной налоговой проверки, в соответствии с заключенными межведомственными соглашениями (федерального и регионального уровней) сообщается в соответствующий территориальный орган такого ведомства, центральный аппарат ведомства. (Например: Соглашение Банка России N 01-15/3182, ФНС России N ММВ-27-2/5@ от 29.06.2010 "Об информационном взаимодействии между Центральным банком Российской Федерации и Федеральной налоговой службой"; Соглашение о сотрудничестве Федеральной службы по надзору в сфере природопользования и Федеральной налоговой службы, утвержденное Росприроднадзором N 3-д, ФНС России N ММ-25-21/2 02.03.2007).

Действие настоящего письма не распространяется на порядок обмена между налоговыми органами в ходе выездных налоговых проверок сведениями, отнесенными к государственной тайне в порядке, предусмотренном Законом Российской Федерации от 21.07.93 N 5485-1 "О государственной тайне".

Иные виды контрольной работы налоговых органов, предусмотренные законодательством Российской Федерации, не являющимся правовыми актами, принятым в соответствии с Кодексом (пункт 1 статьи 1 Кодекса) (проверка соблюдения валютного законодательства, контроль выполнения кредитными организациями установленных Кодексом обязанностей, контроль применения контрольно-кассовой техники и др.), не относящиеся к налоговому контролю, не являются целями выездной налоговой проверки и могут проводиться одновременно с выездной налоговой проверкой в порядке, предусмотренном рекомендациями ФНС России по данным вопросам.

1.2. Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации или по месту жительства физического лица (пункт 2 статьи 89 Кодекса), если иное не предусмотрено Кодексом.

Решение о проведении выездной налоговой проверки организации, отнесенной в порядке, предусмотренном статьей 83 Кодекса, к категории крупнейших налогоплательщиков, выносит налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика (пункт 2 статьи 89 Кодекса).

Решение о проведении выездной налоговой проверки организации, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 N 244-ФЗ "Об инновационном центре "Сколково", выносит налоговый орган, осуществивший постановку этой организации на учет в налоговом органе.

Решение о проведении выездной налоговой проверки консолидированной группы налогоплательщиков выносит налоговый орган, осуществивший постановку на учет ответственного участника этой группы (пункт 2 статьи 89_1 Кодекса).

Решение о проведении выездной налоговой проверки иностранной организации выносит налоговый орган, осуществивший постановку этой организации на учет в налоговом органе, за исключением случаев постановки на учет иностранной организации в связи с открытием ей счетов в банках на территории Российской Федерации. При этом необходимо учитывать следующие особенности. По налогу на добавленную стоимость решение о проведении выездной налоговой проверки выносится налоговым органом, в который иностранная организация согласно пункту 7 статьи 174 Кодекса обязана представлять налоговые декларации и уплачивать налог в целом по операциям всех находящихся на территории Российской Федерации обособленных подразделений иностранной организации. По налогу на прибыль организаций решение о проведении выездной налоговой проверки выносится налоговым органом, в который иностранная организация согласно пункту 4 статьи 307 Кодекса обязана представлять налоговые декларации и уплачивать налог в части налоговой базы и суммы налога, рассчитанной отдельно по каждому отделению либо по нескольким отделениям в части деятельности в рамках единого технологического процесса, или в других аналогичных случаях.

Указанные решения подписываются руководителем (заместителем руководителя) соответствующего налогового органа.

В решении о проведении выездной налоговой проверки необходимо указывать сведения о том, что один из сотрудников налоговых органов, которым поручается проведение проверки, является руководителем проверяющей группы. Руководитель проверяющей группы организует работу проверяющей группы, дает в письменной форме сотрудникам, участвующим в проведении проверки, задания и обязательные указания и уполномочен совершать действия, установленные Кодексом и настоящими рекомендациями.

В решении о проведении проверки организации, имеющей обособленные подразделения, кроме руководителя проверяющей группы необходимо указывать сведения о руководителях проверяющих бригад по месту нахождения обособленных подразделений. Руководитель проверяющей бригады организует работу бригады, дает задания, обязательные указания сотрудникам, участвующим в проведении проверки, и уполномочен совершать действия, установленные Кодексом и настоящими рекомендациями.

В решении о проведении проверки организации, отнесенной в порядке, предусмотренном статьей 83 Кодекса, к категории крупнейших налогоплательщиков, имеющей обособленные подразделения, кроме руководителя проверяющей группы необходимо указывать сведения о руководителях проверяющих бригад по месту нахождения организации и по месту нахождения обособленных подразделений.

Во избежание негативных последствий в случае выбытия проверяющих по объективным причинам (например, увольнение, отпуск по уходу за ребенком, продолжительная болезнь, смерть) не рекомендуется формировать проверяющую группу в составе единственного сотрудника налогового органа.

Руководителю проверяющей группы (бригады) необходимо изучить материалы предпроверочного анализа и наметить мероприятия налогового контроля, необходимые для подтверждения предполагаемых налоговых правонарушений и сбора доказательственной базы.

Руководитель проверяющей группы (бригады) на основании Заключения, составленного по результатам предпроверочного анализа, и предложений сотрудников проверяющей бригады средствами программного комплекса АИС составляет программу проведения выездной налоговой проверки, согласовывает ее с начальником отдела выездных проверок.

Программа проверки должна быть разработана в разрезе налогов и вопросов, подлежащих проверке, а также предусматривать перечень и последовательность необходимых действий, направленных на сбор доказательственной базы по каждому предполагаемому факту налогового правонарушения. В программе следует установить примерные сроки проведения мероприятий с указанием конкретных исполнителей данных мероприятий.

Указанная программа проведения проверки утверждается начальником (заместителем начальника) налогового органа, которым устанавливается периодичность отчетов руководителя проверяющей группы о ходе проведения проверки.

Руководитель проверяющей группы (бригады) еженедельно отчитывается о ходе проведения выездной налоговой проверки и решении проблемных вопросов в части налогообложения перед начальником отдела и (или) курирующим заместителем начальника инспекции.

В целях качественного и полного сбора доказательственной базы по нарушениям законодательства о налогах и сборах, повышения эффективности совместной работы рекомендуется инициировать привлечение сотрудников органов внутренних дел для участия в проводимых налоговыми органами выездных налоговых проверках в следующих случаях:

1) при обнаружении обстоятельств, свидетельствующих о необоснованном возмещении налога на добавленную стоимость, акциза (зачета или возврата иного налога) или признаков необоснованного предъявления налога на добавленную стоимость, акциза к возмещению;

2) при выявлении схем уклонения от уплаты налогов, подпадающих под признаки совершения преступлений, предусмотренных статьями 198-199_2 Уголовного кодекса Российской Федерации, в том числе:

если после вынесения налоговым органом решения о проведении выездной налоговой проверки налогоплательщиком предпринимаются действия, направленные на уклонение от налогового контроля, на затруднение налогового контроля либо иные действия, имеющие признаки активного противодействия проведению выездной налоговой проверки ("миграция" организации, смена учредителей и (или) руководителей организации, реорганизация, ликвидация организации и т.д.);

при обнаружении в ходе проведения предпроверочного анализа или налоговой проверки наличия в цепочке приобретения (реализации) товаров (работ, услуг) фирм-"однодневок", используемых в целях уклонения от уплаты налогов, в том числе зарегистрированных на номинальных учредителей (имеющих номинальных руководителей), зарегистрированных по утерянным паспортам и пр.;

3) при обнаружении признаков неправомерных действий при банкротстве, преднамеренного и фиктивного банкротства налогоплательщика.

Запрос об участии сотрудников органов внутренних дел в выездной (повторной выездной) проверке может быть направлен как до начала проверки, так и в процессе ее проведения.

В случае, если выездная (повторная выездная) налоговая проверка проводится или ее проведение предполагается с участием сотрудников органов внутренних дел, необходимо провести рабочее совещание с сотрудниками органов внутренних дел по следующим вопросам:

выработка и согласование основных направлений проведения предстоящей проверки;

составление аналитической схемы выявления предполагаемых правонарушений, по которым имеется соответствующая информация;

организация и тактика осуществления мер безопасности в целях защиты жизни и здоровья проверяющих.

Результаты проведенного совещания должны быть запротоколированы. Протокол подписываться участниками совещания, и его копия направляется в органы внутренних дел, сотрудники которых включены в выездную налоговую проверку.

В случае проведения выездной (повторной выездной) налоговой проверки с участием сотрудников органов внутренних дел в решении о проведении выездной налоговой проверки указываются также Ф.И.О., должности этих сотрудников, выделенных на основании запроса налогового органа для участия в проведении выездной налоговой проверки и входящих в состав проверяющей группы, за исключением сотрудников органов внутренних дел, которые привлекаются для участия в проведении конкретных действий по осуществлению налогового контроля в качестве специалистов и (или) для обеспечения мер безопасности в целях защиты жизни и здоровья должностных лиц налогового органа.

При необходимости изменения состава лиц, проводящих выездную налоговую проверку, в том числе в случае привлечения сотрудников внутренних дел для участия в уже проводимой выездной налоговой проверке, принимается решение о внесении изменений в решение о проведении выездной налоговой проверки. Рекомендуемая форма Решения о внесении изменений в Решение о проведении выездной налоговой проверки приведена в приложении N 1 к приказу ФНС России от 07.05.2007 N ММ-3-06/281@. Кроме изменения состава лиц, проводящих выездную налоговую проверку, может быть внесено изменение в части назначения нового (изменения) руководителя проверяющей группы (руководителей проверяющих бригад). Такое решение должно быть принято до составления справки об окончании выездной налоговой проверки. Если во время проведения проверки произошла реорганизация налогоплательщика-организации в форме присоединения, то в решение о проведении выездной налоговой проверки может быть внесено изменение о проведении проверки налогоплательщика с учетом присоединившихся организаций, если в отношении данных организаций ранее не была проведена проверка по тем же налогам за проверяемый период и если оставшегося времени достаточно для качественного проведения проверки. Если реорганизация происходит в период незадолго до окончания выездной налоговой проверки, что ограничивает налоговый орган во времени, необходимом для проведения мероприятий налогового контроля, - то выносится отдельное решение о назначении проверки налогоплательщика в части присоединившейся организации.

Внесение изменений и дополнений в ранее принятое Решение о проведении выездной (повторной выездной) налоговой проверки в части изменения проверяемых налогов и (или) периодов недопустимо.

В случае изменения места нахождения (места жительства) проверяемого лица в ходе проведения выездной налоговой проверки в состав проверяющей группы (бригады) в обязательном порядке включаются должностные лица налогового органа по новому месту нахождения (месту жительства) проверяемого лица. С указанной целью налоговый орган, вынесший решение о проведении выездной налоговой проверки, подготавливает и направляет запрос о выделении должностных лиц для проведения проверки в налоговый орган по новому месту нахождения налогоплательщика-организации.

Не допускается внесение изменений в решение о проведении выездной налоговой проверки, в результате которого действие документа прекращается либо аннулируется и т.п., за исключением смерти проверяемого физического лица.

Внесение иных изменений в решение о проведении выездной налоговой проверки не допускается.

Решение о внесении изменений в решение о проведении выездной налоговой проверки подписывается руководителем (заместителем руководителя) налогового органа и заверяется печатью налогового органа.

Решение о проведении выездной налоговой проверки вручается налогоплательщику, а в случае проверки консолидированной группы налогоплательщиков, ответственному участнику этой группы.

Факт ознакомления налогоплательщика с решением о проведении выездной налоговой проверки отражается на экземпляре решения о проведении выездной налоговой проверки, остающемся на хранении в налоговом органе, путем заполнения налогоплательщиком (его представителем) отметки "С решением о проведении выездной налоговой проверки ознакомлен" с указанием соответствующей даты.

В случае невозможности вручения решения о проведении выездной налоговой проверки его экземпляр направляется по почте заказным письмом по адресу, указанному в учредительных документах налогоплательщика либо ответственного участника консолидированной группы налогоплательщиков, а также по адресу регистрации его руководителя.

Не позднее следующего рабочего дня после вынесения налоговым органом, назначившим проверку, решения о проведении выездной налоговой проверки соответствующие экземпляры решения направляются сопроводительным письмом в налоговые органы по месту нахождения каждого обособленного подразделения.

Решение о проведении выездной налоговой проверки доводится до сведения руководителя (уполномоченного им лица) филиала (представительства) и иного обособленного подразделения непосредственно после прибытия проверяющей группы на объект проверки.

Проведение выездной налоговой проверки в части филиала (представительства) и иного обособленного подразделения, в случае проверки организации в целом, не может быть начато ранее проведения проверки в части головной организации.

Предъявление вместе со служебными удостоверениями решения о проведении выездной налоговой проверки организации является основанием доступа должностных лиц, проводящих выездную налоговую проверку, на территорию или в помещение проверяемого лица (за исключением жилого помещения помимо или против воли проживающих в них физических лиц).

1.3. Ограничения при проведении выездных налоговых проверок.

1.3.1. Ограничения по предмету проверки.

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам (пункт 3 статьи 89 Кодекса). Предметом выездной налоговой проверки являются проверяемые налоги.

Предмет проверки указывается путем перечисления наименований конкретных налогов (сборов) либо указанием на проведение выездной налоговой проверки "по всем налогам и сборам". Указание в качестве предмета проверки отдельных вопросов исполнения законодательства о налогах и сборах не допускается.

При проведении проверки налогоплательщиков, применяющих специальные налоговые режимы (главы 26_1-26_5 Кодекса), предмет проверки указывается: "по всем налогам и сборам".

Выездная налоговая проверка в отношении консолидированной группы налогоплательщиков проводится в отношении налога на прибыль организаций. Учитывая, что предметом выездной налоговой проверки консолидированной группы налогоплательщиков является правильность исчисления и своевременность уплаты налога на прибыль организаций по этой группе (пункт 4 статьи 89_1 Кодекса), решение о проведении выездной налоговой проверки консолидированной группы налогоплательщиков содержит неизменяемый реквизит "в отношении исчисления налога на прибыль всех участников консолидированной группы налогоплательщиков". Проведение таких проверок не препятствует проведению отдельных выездных налоговых проверок участников консолидированной группы налогоплательщиков по налогу на прибыль организаций в части доходов, не включаемых в налоговую базу по налогу на прибыль организаций по консолидированной группе налогоплательщиков, а равно в части периодов, когда организация не являлась участником консолидированной группы.

1.3.2. Ограничения по проверяемому периоду.

Период, за который проводится проверка, должен состоять из целого числа налоговых периодов по всем налогам, сборам, по которым назначена проверка. При этом выездная налоговая проверка может быть назначена не ранее наступления сроков представления налоговых деклараций за последний налоговый период по всем налогам, по которым назначена проверка.

При проведении проверки по нескольким или всем налогам и сборам (независимо от формулировки предмета проверки) рекомендуется устанавливать единый период, за который проводится проверка, при этом может не совпадать период по проверкам правомерности заявленных к возмещению сумм налогов, перечисления налоговыми агентами налогов в бюджет.

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки (глубина выездной налоговой проверки) (абзац второй пункта 4 статьи 89 Кодекса). Из этого правила абзацем третьим пункта 4 статьи 89 Кодекса предусмотрено единственное исключение - в случае представления налогоплательщиком уточненной налоговой декларации в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

При применении пункта 4 статьи 89 Кодекса необходимо учитывать следующее:

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

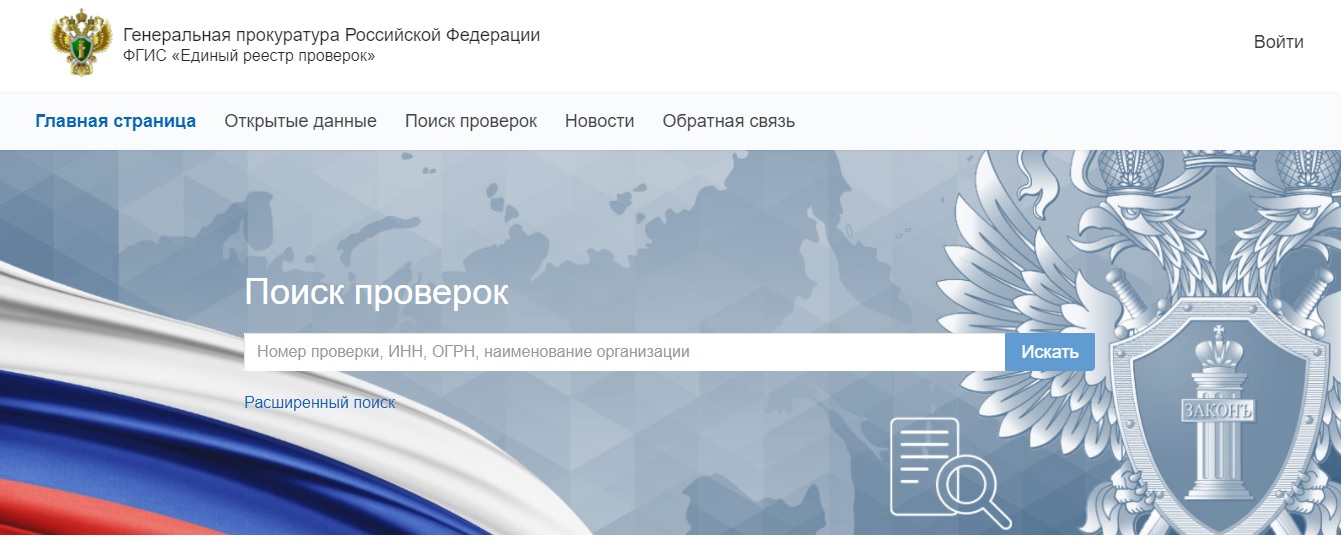

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Отметив в документе ряд позитивных для налогоплательщиков положений, эксперты в то же время обратили внимание, что с его принятием следует ожидать увеличения числа ОРМ, проводимых в ходе налоговых проверок, что чревато подменой ими классических мероприятий налогового контроля.

ФНС России и Следственный комитет РФ разработали «Методические рекомендации по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц, направленном на неуплату налогов (сборов)». Как указывается в сопроводительном письме, рекомендации направлены на повышение эффективности взаимодействия налоговых и следственных органов по выявлению и расследованию преступлений в сфере налогообложения.

Документ содержит подробные инструкции для налоговых и следственных органов по выявлению умышленной неуплаты налогов, порядку сбора доказательств наличия прямого умысла на совершение данного преступления и доказательств совершения налогового правонарушения, порядку проведения проверок с участием сотрудников органов внутренних дел, а также представлен перечень вопросов, подлежащих обязательному выяснению у сотрудников и руководителя организации-налогоплательщика и др.

По мнению старшего партнера АБ «ЗКС» Андрея Гривцова, данный ведомственный нормативный акт по своей сути похож на постановления Пленума Верховного Суда РФ, в которых говорится о необходимости неукоснительного соблюдения закона и прав граждан. При этом он напомнил, что таким рекомендациям следуют далеко не всегда.

«Если бы такие рекомендации соблюдались, особенно в части, где указывается, что при отсутствии данных о наличии прямого умысла привлекать к уголовной ответственности за налоговое преступление нельзя, возможно, следственная практика шла бы по несколько иному, более правильному пути. Посмотрим, будет ли документ соблюдаться правоприменителями или отношение к нему со стороны сотрудников будет аналогичным отношению судей к постановлениям Пленума ВС РФ», – сказал Андрей Гривцов.

Управляющий партнер АБ «Бартолиус» Юлий Тай охарактеризовал методические рекомендации как криминологическое пособие для налоговых инспекторов, содержащее описание основных схем уклонения от уплаты налогов, которые должны обязательно выявляться в ходе налоговых проверок, с перечислением обстоятельств, им сопутствующих.

«После появления данного документа от налоговых органов следует ожидать более активного применения п. 3 ст. 122 НК РФ, устанавливающего повышенный размер санкций за умышленные деяния, а также увеличения количества передаваемых следствию материалов. Вероятно, истинные цели издания методических рекомендаций заключаются не в том, чтобы помочь инспекторам, а в том, чтобы совершенствовать сбор доказательственной базы для будущих уголовных дел еще на стадии налоговой проверки. Следственные органы не обладают компетентными в вопросах налогообложения кадрами и зачастую не могут правильно квалифицировать поведение налогоплательщика», – уверен Юлий Тай.

Адвокат также обратил внимание на содержащиеся в рекомендациях полезные для налогоплательщиков положения. Так, проверяющим предписывается устанавливать принадлежность фирм-однодневок. Вменение недобросовестности лишь по той причине, что участвовавший в отношениях с такой фирмой налогоплательщик имеет имущество и потому более интересен бюджету, должно исключаться из практики налоговых органов. Установление обстоятельств контроля над однодневкой – крайне непростая задача, выполнить которую налоговые органы без привлечения оперативных подразделений не могут. Поэтому, по мнению Юлия Тая, следует ожидать увеличения числа оперативно-розыскных мероприятий, проводимых в ходе налоговых проверок, что чревато подменой ими классических мероприятий налогового контроля.

В то же время Юлий Тай указал, что в рекомендациях не уделено достаточно внимания разграничению умышленного и неосторожного поведения налогоплательщиков. «В современной практике возбуждения уголовных дел даже неосторожное поведение налогоплательщика может выдаваться за умысел, что неприемлемо», – подчеркнул эксперт.

По мнению управляющего партнера АБ «Забейда и партнеры» Александра Забейды, в целом методические рекомендации можно оценить как весьма глубокие и качественные. «Несмотря на то что подследственность по налоговым статьям была изменена в пользу Следственного комитета много лет назад, в большинстве своем следователи так и не научились качественно расследовать этот вид преступлений, используя как “царицу доказательствˮ акт налоговой проверки», – отметил он.

Значительное внимание, которое уделяется в рекомендациях вопросам доказывания умысла на совершение преступления, а также осведомленности руководящего состава, по мнению Александра Забейды, является огромным шагом вперед.

В то же время адвокат считает, что «в методичке имеются и такие “изобретенияˮ, в которых явно прослеживается авторство представителей органов, не обращающихся к уголовному праву в своей ежедневной практике». В качестве примера он привел п. 12 «Поведение, имеющее доказательственное значение», в котором указано, что к нему нужно относить поведение, направленное на уклонение от ответственности, а также поведение, свидетельствующее о «виновной осведомленности», что может рассматриваться как косвенное признание своей вины.

«Ничего подобного уголовно-процессуальное законодательство не содержит. Такие предложения носят больше характер фантазий. В уголовных делах доказыванию подлежат обстоятельства, предшествующие противоправному деянию. Поведение, направленное на уклонение от ответственности, большее значение имеет скорее для раскрытия преступления, нежели для его доказывания», – пояснил эксперт.

Библиографическая ссылка на статью:

Родионова А.И., Трусова Н.С. Анализ и оценка эффективности налогового контроля (на примере города Курска) // Экономика и менеджмент инновационных технологий. 2015. № 1 [Электронный ресурс]. URL: https://ekonomika.snauka.ru/2015/01/6675 (дата обращения: 13.04.2021).

Актуальность исследования эффективности и результативности налогового контроля заключается в нацеленности на решение проблемы уклонения от налогообложения и соблюдения законодательства по налогам и сборам; повышении налоговой культуры налогоплательщиков. Цена недоплаты налогов становиться ощутимой для бюджета, ведь за счет налогов финансируются расходы государственного бюджета.

Проблемы построения эффективной системы налогового контроля исследуют многие ученые-экономисты: Гончаренко Л.И. Майбуров И.А., Пансков В.Г., Рыкунова В.Л., Ткачева Т.Ю. и другие. Анализ эффективности контрольной работы представляет интерес как для региональных органов власти, так и необходим самой налоговой службе, так как он позволяет оценить её работу на основе качественных показателей.

Эффективность контрольной работы налоговых органов выражается в соотношении поставленных контролирующим органом целей и достигнутого им результата. Данным результатом являются суммы доначисленых и взысканных сумм налогов, сборов и пени по результатам проведенных налоговых проверок.

В системе налогового контроля камеральная налоговая проверка играет ключевую роль.

На основе данных отчета 2-НК «О результатах контрольной работы налоговых органов» проанализируем результаты камеральных налоговых проверок на примере Инспекции ФНС России по городу Курску.

Сведения о проведенных камеральных налоговых проверках Инспекцией ФНС России по городу Курску за 2011 -2013 гг. представлены в таблице 1.

Таблица 1 – Проведенные камеральные проверки Инспекцией ФНС России по городу Курску за 2011 -2013 гг. (ед., млн. руб.)

Можно сделать вывод, что количество налоговых проверок (камеральных и выездных) в 2012 году по сравнению с 2011 уменьшилось на 119808 единиц (92,4%), а в 2013 году проверок увеличилось на 4446 единиц и составило 104,1 %.

Уменьшение камеральных налоговых проверок связано с уменьшением количества зарегистрированных налогоплательщиков.

В 2012 году было проведено 1155075 единиц проверок. Это на 9349 единиц меньше, чем в 2011 году, что составило 92,3%. В 2013 году камеральных проверок увеличилось на 4545 единиц(104%). Из них выявивших нарушения в 2012 году 5523 единиц, что меньше на 2232 единиц (71,2%) по сравнению с 2011 годом. В 2013 году по сравнению с 2012 годом нарушений уменьшилось на 449 единиц и составило 91,8%.

Результативность камеральных проверок снизилась в период с 2011 -2013 год с 6,2 до 4,2 %. Низкая результативность камеральных налоговых проверок связана с тем, что налоговым инспекторам приходится обрабатывать большой объем документов, а также с тем, что они имеют право истребовать ограниченное количество документов, следовательно, уменьшаются шансы найти ошибку и выявить правонарушение.

Доначисление на одну результативную проверку, возросло. В 2011 году она составила 0,290 млн. руб., в 2012 году 0,399 млн. руб., что на 0,109 млн. руб. (137,6%) больше, в 2013 году доначислений составило 0,453. Это на 0,054 млн. руб. (133,6%) больше по сравнению с предыдущим годом. Связано это с тем, что налоговый орган эффективно проводит свою работу.

На первый взгляд, эффективность контрольной работы снижается. Но этот показатель без увязки с результатами проверок не может объективно оценивать эффективность налогового контроля.

Одним из самых эффективных направлений налогового контроля является выездная налоговая проверка.

Планирование и прогнозирование невозможно без анализа проведенной работы. Поэтому целесообразно провести анализ работы налоговых органов при проведении выездных проверок.

Отделы выездных налоговых проверок осуществляет налоговую проверку финансово-хозяйственной деятельности налогоплательщика, которая выражается в сопоставлении документов (деклараций, балансов, расчетов и т.д.) с фактическими на предприятии. В процессе проверки проверяется ведение деятельности организации в соответствии с законодательством о налогах и сборах, эффективность использования отдельных финансовых ресурсов, выявляются нарушения налогового законодательства.

На основе данных отчета 2-НК «О результатах контрольной работы налоговых органов» проанализируем результаты выездных налоговых проверк на примере Инспекции ФНС России по городу Курску.

Сведения о проведенных выездных налоговых проверках Инспекцией ФНС России по городу Курску за 2011 -2013 гг. представлены в таблице 2.

Таблица 2 – Проведенные выездные налоговые проверки Инспекцией ФНС России по городу Курску за 2011 -2013 гг. (ед., млн. руб.)

Читайте также: