Налоговое заявление налогоплательщика налогового агента об отзыве налоговой отчетности

Опубликовано: 09.05.2024

Уточненная декларация в обязательном порядке подается по любому налогу в случае, когда налогоплательщик самостоятельно обнаружил в ранее представленной декларации ошибку, которая привела к занижению суммы налога к уплате, а также при применении налогоплательщиком упрощенной системы налогообложения, в случае если организация продала основное средство до истечения срока, установленного п. 3 ст. 346.16 НК РФ. Во всех остальных случаях и неточностях в представленных данных подача уточненной налоговой декларации является правом налогоплательщика, но никак не его обязанностью.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально корректны.

При этом не стоит забывать, что если допущенная ошибка привела к занижению суммы налога к уплате, а срок уплаты уже прошел, то перед тем, как подать уточненную декларацию, следует заплатить не только сумму самой недоимки (дельту между уточнёнными и первоначальными данными по налогу), но и сумму начисленных за соответствующий период пеней. В противном случае, на налогоплательщика будет наложен штраф в размере 20% от суммы неуплаченного в срок налога. Также возможно, что предварительная уплата причитающихся сумм не сможет освободить от ответственности (если налоговый орган обнаружит ошибку раньше налогоплательщика, либо будет назначена выездная налоговая проверка).

Давайте разберем конкретные ситуации, которые могут возникнуть в действительности.

Какие есть сроки для подачи уточненных деклараций?

На практике широко распространено мнение, что подать «уточненку» можно только за период, не превышающий трехлетний срок. Однако это не совсем соответствует действительности. Согласно п. 1 ст. 81 НК РФ при обнаружении налогоплательщиком в поданной им декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном в данной статье. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Однако в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ.

Таким образом, подача «уточнёнки» может быть осуществлена за пределами 3-летнего срока, а вот возврат излишне уплаченного налога возможен только в пределах этого срока. Данное правило применяется и в отношении возврата (зачета) излишне уплаченных авансовых платежей (п. 14 ст. 78 НК РФ).

Итак, основания для возврата переплаты наступают с даты представления налогоплательщиком уточненной декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Такой вывод сделан в Постановлении Президиума ВАС РФ от 28.06.2011 №17750/10.

Заявление о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение 3-х лет, начиная с даты фактического представления налоговой декларации за соответствующий налоговый период, но не позднее срока, установленного для ее представления в налоговый орган (т.е. срок может быть только более ранним, чем законодательно установленный). Дата фактического представления налоговой декларации подтверждается отчетом оператора, через которого сдается налоговая отчетность в электронном виде.

Определяем, грозит ли нам ответственность за представление «уточнёнки»?

Законодательством поощряется намерение налогоплательщиков (плательщиков сборов, налоговых агентов) самостоятельно выявлять допущенные ими искажения в отчетности и устранять их. Так, п. 3 и п. 4 ст. 81 НК РФ предусматривают условия освобождения от налоговой ответственности при сдаче «уточненки» к доплате, если соблюдаются следующие условия:

— когда уточненная декларация представляется после истечения срока подачи декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки;

— когда уточненная декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, при условии, что одновременно соблюдаются следующие требования:

уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период;

до представления уточненной декларации налогоплательщик уплатил недостающую сумму налога и соответствующие ей пени.

При этом необходимо отметить, что согласно многочисленным разъяснениям сам факт представления уточненной декларации с суммой налога, подлежащей доплате, еще не свидетельствует о занижении налогоплательщиком налоговой базы. В любом случае, чтобы привлечь лицо к ответственности должен быть установлен соответствующий состав налогового правонарушения (Письмо Минфина России от 04.02.2013 №03-02-07/1/2279; Постановление ФАС СЗО от 21.01.2014 № А05-1380/2013).

Кроме того, возможен вариант, что по соответствующему налогу у налогоплательщика по данным карточки «Расчеты с бюджетом» (КРСБ) числится образовавшаяся еще до уточняемого периода переплата, сумма которой в полной мере перекрывает суммы недоимки по «уточненке» и начисленных пеней, в таком случае штраф начисляться не должен. Ведь в соответствии с п. 20 Постановления Пленума ВАС РФ от 30.07.2013 № 57 налоговый орган вправе самостоятельно зачесть переплату в счет недоплаченной суммы налога.

В целом все ясно и просто: перед тем как сдать «уточненку» (после положенного срока) нужно заплатить суммы налога и пени либо подтвердить, что суммы переплаты по соответствующему налогу хватит покрыть образующуюся недоимку, нужно убедиться, что в отношении вашей организации (индивидуального предпринимателя) не назначена выездная налоговая проверка (а не знать об этом достаточно сложно, так как налоговый орган уведомляет о таком событии всегда своевременно и по всем имеющимся у него ресурсам), и мы получаем освобождение от штрафных санкций. Казалось бы, все предельно понятно, но что делать с туманной формулировкой «…до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений. ».

Приведем ситуацию, когда вам могут грозить штрафные санкции.

В любом случае стоит помнить, что для привлечения к ответственности, предусмотренной ст. 122 НК РФ, необходимо наличие установленных в ходе проведения выездной или камеральной налоговой проверки обстоятельств, свидетельствующих о совершении налогоплательщиком неправомерных действий либо неправомерного бездействия, повлекших незаконное занижение налоговой базы по налогу за определенный налоговый период, которое, в свою очередь, повлекло его неуплату за этот период.

Как отразится сдача уточненной декларации на ходе налоговой проверки?

Если уточненная декларация сдается до окончания проведения камеральной налоговой проверки за этот же период, то налогоплательщику необходимо учесть следующее:

— проверка первоначальной (предыдущей «уточненки») прекращается, как и все контрольные мероприятия, проводимые в её рамках;

— начинается новая проверка представленной декларации, соответственно, сроки её проведения обновляются;

— налоговый орган может использовать в новой проверке те документы и сведения, которые были получены им в рамках прекращенной проверки, это относится и к результатам проведенных контрольных мероприятий;

— даже если предыдущая проверка, в рамках которой было получено требование о предоставлении сведений, прекращена, запрошенные документы и пояснения стоит всё же представить, иначе вы рискуете стать привлеченным к ответственности в виде штрафа в размере 200 руб. за каждый непредставленный документ. Ведь ст. 88 и ст. 93 НК РФ не содержат норм об отзыве налоговым органом выставленного ранее требования в случае представления налогоплательщиком «уточненки». Такого же мнения придерживаются и суды (Определения ВС РФ от 12.11.2015 № 306-КГ15-14509, от 12.04.2016 № 306-КГ16-2522).

Если уточненная декларация сдается до окончания проведения выездной налоговый проверки за период, входящий в состав проверяемого периода, то проверку, конечно, на этом никто не закончит, а вот последствия будут зависеть от того, в какой именно момент будет сдана «уточненка».

Самый безболезненный вариант — сдать «уточненку» во время проведения проверки, т.е. до того момента, как налогоплательщику будет вручена справка о проведенной выездной налоговой проверке. В таком случае уточнённые данные в обязательном порядке будут учтены проверяющими в результатах такой проверки.

Имейте в виду, что к сдаче «уточнёнок» во время проверок налоговый орган относится с повышенным вниманием. Скорее всего в таком случае будет выставлено требование о представлении документов и пояснений на суммы уточнений. Запрошенные документы и пояснения должны быть представлены в течение 10 рабочих дней. Для подтверждения данных, внесенных в налоговую декларацию, налогоплательщик может дополнительно представить бухгалтерские справки, выписки из регистров налогового и (или) бухгалтерского учета и (или) другие документы, а также дать письменные пояснения в произвольной форме по заданным вопросам, чтобы подтвердить правомерность своей позиции.

Неясным остается вопрос, что произойдет, если уточненная декларация будет сдана уже после проверки. Например, после того, как налогоплательщик получит Акт выездной налоговой проверки или даже Решение о привлечении к ответственности за совершение налогового правонарушения. Конечно, говорить о том, что такая «уточнёнка» будет проанализирована в ходе проверки не приходится, ведь проверка будет уже закончена. Таким образом, у налогового органа будет право на выбор одного из следующих действий:

— проведение дополнительных мероприятий налогового контроля после проведения выездной налоговой проверки (если ещё не было вынесено Решение о привлечении к ответственности за совершение налогового правонарушения);

— назначение повторной выездной налоговой проверки, предметом которой станут именно уточнённые данные по декларации;

— проведение камеральной налоговой проверки, если назначение выездной проверки сочтут нецелесообразным.

Будьте внимательны! Имейте в виду, что представление уточнённой декларации может инициировать назначение выездной налоговой проверки за корректируемый период, в т.ч. повторной. В рамках этой повторной выездной проверки проверяется период, за который представлена уточненная налоговая декларация. При этом норма абз. 6 п. 10 ст. 89 НК РФ не исключает возможность проведения повторной выездной проверки уточненных налоговых деклараций по налогу на прибыль, в которых увеличена сумма первоначально заявленного убытка.

С помощью программной линейки продуктов компании Такском вы всегда гарантированно сможете быстро, надёжно и максимально удобно обмениваться документами с ФНС и другими контролирующими органами. Просто выберите удобный для себя тариф и присоединяйтесь к дружной семье абонентов Такском.

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

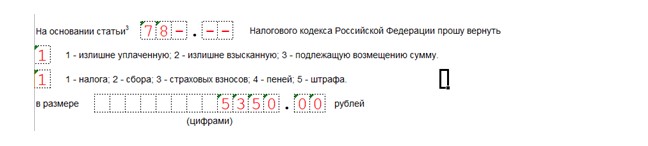

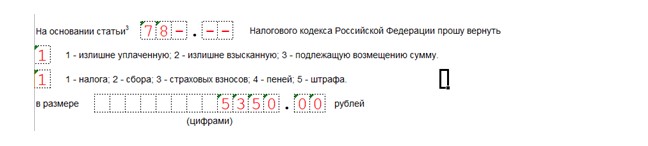

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

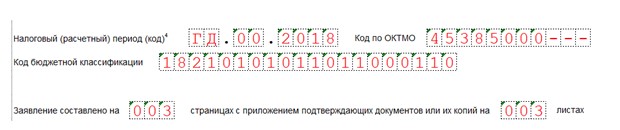

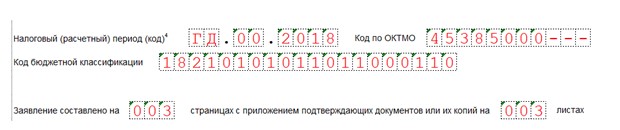

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

В случае отсутствия налоговых обязательств по заполнению и представлению налоговой отчетности, Налогоплательщик (налоговый агент) может отозвать налоговую отчетность методом удаления.

В случае наличия налоговых обязательств по заполнению и представлению налоговой отчетности, при этом в представленной налоговой отчетности не указаны или неверно указаны сведения, Налогоплательщик (налоговый агент) вправе отозвать налоговую отчетность методом изменения либо внести изменения и дополнения в налоговую отчетность путем составления дополнительной налоговой отчетности.

Отзыв налоговой отчетности производится путем заполнения и подачи налогового заявления на отзыв налоговой отчетности в веб-приложении «Кабинет налогоплательщика», ИС «СОНО НП» либо сервисе «Отзыв налоговой отчетности на портале электронного правительства (e-gov).

Пошаговое заполнение и представление Налогового заявления на отзыв налоговой отчетности в Кабинете налогоплательщика:

ШАГ 1. Налогоплательщик (налоговый агент) авторизуется в Кабинете НП и переходит во вкладку «Налоговое заявление».

ШАГ 2. После выбора вкладки «Налоговое заявление», Налогоплательщик (налоговый агент) выбирает ссылку услуги «Отзыв налоговой отчетности».

ШАГ 3. В экранной форме отобразится для заполнения Налоговое Заявление на отзыв налоговой отчетности.

ШАГ 4. После в экранной области отображается форма, в полях которой «Идентификационный номер (ИИН/БИН), «Фамилия, имя, отчество или наименование налогоплательщика (налогового агента)», «Ф.И.О руководителя (налогоплательщика, налогового агента), уполномоченного представителя налогоплательщика», «Дата подачи налогового заявления», «Дата приема налогового заявления» отображаются Системой без возможности редактирования.

ШАГ 5. Сопутствующие сервисы, предоставляемые Системой при заполнении полей Налогового заявления:

5.1. Возможность сохранения формы с помощью кнопки «Сохранить в Кабинете НП», после нажатия на которую, заявлению присваивается статус «Черновик». При последующем входе Налогоплательщик (налоговый агент) сможет продолжить заполнение Налогового заявления, открыв заявление из истории налоговых форм во вкладке «Журнал форм» Кабинета НП.

ШАГ 6. После заполнения полей Налогового заявления и нажатия Налогоплательщиком (налоговым агентом) кнопки «Проверить заполнение» Система проверяет обязательность, и правильность заполнения полей Налогового заявления в соответствии с форматно-логическим контролем (проверкой полноты и корректности заполнения), который проводится Системой при приеме и обработке налоговых форм в соответствии с пунктом 3 статьи 209 Налогового кодекса.

6.1. В поле 3D «Регистрационный номер» Раздела «Информация об отзываемой налоговой отчетности» Налогового заявления указывается регистрационный номер формы отзываемой налоговой отчетности из Уведомления о принятии/ непринятии налоговой отчетности, к примеру, рег.№ 600423072018N01575.

6.2. Если обязательные поля заполнены не правильно, то отправка Налогового заявления невозможна и Система формирует для Налогового заявления информационное сообщение об ошибках заполнения формы. Это информационное сообщение можно сохранить и распечатать. При этом, Налогоплательщику (налоговому агенту) предоставляется возможность отредактировать ранее введенные данные, нажав на кнопку «Вернуться» в экранной области.

ШАГ 7. После подписания и отправки в налоговый орган Налогового заявления и нажатия Налогоплательщиком (налоговым агентом) кнопки «Печать» Налогоплательщик (налоговый агент) может просмотреть и распечатать Налоговое заявление.

ШАГ 8. После приема и обработки Налогового заявления, Налогоплательщик (налоговый агент) может просмотреть и распечатать Сведения об отзыве налоговой отчетности на интернет-ресурсе уполномоченного органа (kgd.gov.kz) во вкладке «Электронный сервисы» — «Сведения о приостановлении (продлении, возобновлении) представления налоговой отчетности, и об отзыве налоговой отчетности».

ШАГ 9. Выходным документом государственной услуги «Отзыв налоговой отчетности» являются указанные в шаге 8 Сведения об отзыве.

По возникшим вопросам по услуге «Отзыв налоговой отчетности» налогоплательщик (налоговый агент) может обратиться:

в Call-центр ГО по номеру «1414» (бесплатно по всему Казахстану);

на электронную почту Службы поддержки пользователей ИС КНП/СОНО sonosd@mgd.kz«>mailto:sonosd@mgd.kz«>sonosd@mgd.kz.

Департамент государственных доходов по городу Нур-Султан

В обязанности налогоплательщиков входит своевременно и в полном объеме исполнять налоговые обязательства, установленные налоговым законодательством РК. Государство в лице налоговой службы имеет право требовать от налогоплательщика исполнения налоговых обязательств в полном объеме, а в случае неисполнения или ненадлежащего исполнения обязательств использовать способы по его обеспечению и применять меры принудительного исполнения в порядке, устанавливаемом Налоговым кодексом РК (далее — НК РК).

В целях исполнения налоговых обязательств (ст. 31 п. 2 НК РК) налогоплательщик:

- встает на регистрационный учет в налоговом органе;

- ведет учет объектов налогообложения и (или) объектов, связанных с налогообложением;

- исчисляет суммы налогов и других обязательных платежей, подлежащие уплате в бюджет, а также авансовые и текущие платежи по ним, составляет и представляет органам налоговой службы налоговые формы, которые включают в себя налоговую отчетность (кроме налоговых регистров);

- уплачивает налоги и другие обязательные платежи.

Обратите внимание! Перечень налоговых обязательств, установленных НК РК, является исчерпывающим и не может дополнительно устанавливаться иными другими актами министерств, ведомствами.

- Налоговая отчетность, составленная на бумажном носителе, должна быть подписана налогоплательщиком (налоговым агентом) либо его представителем. Такая налоговая отчетность обязательно заверяется печатью налогоплательщика (налогового агента) либо его представителя.

- Налоговая отчетность, составленная на электронном носителе, должна быть заверена цифровой электронной подписью налогоплательщика (налогового агента).

- Налоговая отчетность составляется на казахском и (или) русском языках.

Налоговая отчетность включает в себя:

- налоговые декларации;

- налоговые расчеты и приложения к ним;

- отчетность по мониторингу;

- декларации по косвенным налогам по импортированным товарам;

- заявления о ввозе товаров и уплате косвенных налогов.

Виды налоговой отчетности на основании ст. 63 НК РК:

- первоначальная — налоговая отчетность налогоплательщика, представляемая впервые;

- очередная — налоговая отчетность налогоплательщика, представляемая за налоговые периоды, следующие за налоговым периодом;

- дополнительная — налоговая отчетность налогоплательщика, представляемая им в добровольном порядке при внесении изменений и (или) дополнений в ранее представленную налоговую отчетность за налоговый период, к которому относятся данные изменения (дополнения);

- дополнительная по уведомлению — налоговая отчетность, представляемая налогоплательщиком при внесении изменений и (или) дополнений в ранее представленную отчетность, заполняется налогоплательщиком после получения налогового уведомления, когда налоговым органом в результате камерального контроля выявлены нарушения;

- ликвидационная налоговая отчетность — налоговая отчетность налогоплательщика, представляемая при прекращении деятельности или реорганизации налогоплательщика, при снятии с регистрационного учета по налогу на добавленную стоимость.

Налоговая отчетность представляется налогоплательщиком в налоговые органы в сроки, установленные НК РК по выбору:

- по почте заказным письмом с уведомлением на бумажном носителе;

- в электронном виде, допускающем компьютерную обработку информации с использованием криптографического ключа при подписании отчетности налогоплательщика;

- в явочном порядке на бумажном носителе.

Налогоплательщик вправе обратиться в налоговый орган в целях продления срока представления налоговой отчетности при условии представления ее в электронном виде, за исключением отчетности по мониторингу, по косвенным налогам при импорте товаров в РК с территории стран Таможенного союза.

Максимальный срок продления:

- по КПН или ИПН — не более 30 календарных дней;

- по другим налогам и другим обязательным платежам — не более 15 календарных дней.

Обратите внимание! Продление срока представления налоговой отчетности не распространяется на предоставление налогового расчета по авансовым платежам по КПН. Продление срока налоговой отчетности (ст. 72 НК РК) не изменяет срока уплаты налогов и других обязательных платежей в бюджет, обязательных пенсионных взносов, профессиональных пенсионных взносов и социальных отчислений.

При допущении ошибок в заполнении налоговой отчетности (неверно указаны код налогового органа, вид налоговой отчетности, налоговый период и др.) либо при допущении ошибочной отправки налоговой отчетности, которая не подлежит отправке (например, неверно указаны статус резидентства, код валюты, номер или дата контракта на недропользование, ликвидационной отчетности) налогоплательщик вправе отозвать налоговую отчетность.

Налогоплательщик вправе (ст. 70 НК РК) вносить изменения и дополнения в представленную ранее в налоговый орган налоговую отчетность путем составления дополнительной налоговой отчетности. Обязательное условие правильного составления дополнительной налоговой отчетности: должен совпадать налоговый период, к которому относятся данные изменения и дополнения.

Внесение изменений и дополнений в налоговую отчетность не допускается:

- в период проведения комплексной и тематических проверок;

- в период обжалования результатов налоговой проверки;

- в части требования о возврате НДС;

- по авансовым платежам по КПН за месяцы налогового периода, по которому уже наступили сроки уплаты текущих платежей;

- позднее 20 января текущего налогового периода — по авансовым платежам по КПН, до сдачи декларации по КПН за предыдущий налоговый период;

- позднее 20 декабря текущего налогового периода — по авансовым платежам по КПН, подлежащим уплате за период после сдачи декларации по КПН за предыдущий налоговый период;

- в части изменения метода отнесения на вычеты управленческих и общеадминистративных расходов юридического лица-нерезидента.

Налогоплательщик вправе приостановить и возобновить представление налоговой отчетности на основании налогового заявления, представляемого в налоговый орган по форме, установленной уполномоченным налоговым органом. В течение 3 рабочих дней налоговый орган рассматривает налоговое заявление и принимает решение о приостановлении налоговой отчетности налогоплательщика либо отказе, которое вручается налогоплательщику лично под подпись или иным образом, подтверждающим факт отправки и получения (ст. 73 НК РК).

Налоговый орган вправе вынести решение об отказе налогоплательщику в приостановлении представления налоговой отчетности в случаях:

- наличия у налогоплательщика задолженности по налогам и другим обязательным платежам на дату подачи заявления;

- непредставления налогоплательщиком налоговой отчетности;

- признания налогоплательщика бездействующим.

Обратите внимание! Срок приостановления представления налоговой отчетности не должен превышать сроков исковой давности.

Не позднее даты окончания текущего налогового периода налогоплательщик вправе возобновить деятельность и возобновить представление отчетности путем представления в налоговый орган налогового заявления.

Положения НК РК о порядке приостановления и возобновления представления налоговой отчетности не распространяются на:

- ИП, применяющих специальные налоговые режимы для крестьянских или фермерских хозяйств, для субъектов малого бизнеса, работающих по патенту;

- ИП или юридические лица, являющиеся плательщиками налога на игорный бизнес и (или) фиксированного налога;

- юридические лица — производители сельхозпродукции, продукции аквакультуры (рыболовства) и сельскохозяйственных кооперативов.

Эти положения не распространяются также на порядок и сроки представления налоговой отчетности по налогам на имущество, транспортные средства, земельному налогу, оплате за пользование земельными участками.

Налоговая отчетность считается непредставленной в органы налоговой службы, в случаях когда:

- не соответствует налоговым формам, установленным уполномоченным органом;

- не указан код налогового органа;

- не указан или неверно указан ИИН или БИН;

- не указан налоговый период;

- не указан вид налоговой отчетности;

- нарушена структура электронного формата, установленного уполномоченным органом;

- нарушены требования к цифровой подписи налоговой отчетности;

- нарушены другие требования, установленные п. 1 ст. 72, п. 2 ст. 270 НК РК.

В случае непредставления налогоплательщиком налоговой отчетности в сроки, установленные НК РК, — по истечении 30 рабочих дней со дня, следующего за днем вручения уведомления, налоговый орган вправе (п. 1 ст. 611 НК РК) приостановить расходные операции по банковским счетам налогоплательщика.

Налоговая отчетность хранится у налогоплательщика в течение срока исковой давности. Если налогоплательщик — юридическое лицо реорганизовано, то обязательство по хранению налоговых форм за реорганизованное лицо возлагается на его правопреемников.

Налоговое законодательство РК устанавливает сроки исковой давности по налоговым обязательствам и требованию (ст. 46 НК РК):

- минимальный срок — 5 лет;

- максимальный срок — 7 лет.

Общий срок по налоговому законодательству составляет 5 лет. Течение общего срока исковой давности начинается после окончания соответствующего налогового периода.

Налоговый орган вправе (п. 4 ст. 46 НК РК) начислить или пересмотреть исчисленные суммы налогов и других обязательных платежей по операциям с налогоплательщиком, признанным судом лжепредприятием, в пределах 5-летнего срока исковой давности, исчисляемого после вступления в законную силу приговора или постановления суда.

Налогоплательщик вправе (п. 6 ст. 46 НК РК) заявлять требования для проведения зачета и (или) возврата налогов, других обязательных платежей и пеней в налоговый орган в пределах 5-летнего срока исковой давности со дня окончания налогового периода, за исключением случаев возврата уплаченных сумм государственной пошлины.

Налоговое обязательство по представлению налоговой отчетности прекращается (ст. 54 НК РК) в следующих случаях:

налоговое обязательство юридического лица:

- после ликвидации;

- после реорганизации путем присоединения (в отношении присоединившегося юридического лица), слияния и разделения;

налоговое обязательство физического лица в связи:

- со смертью;

- с объявлением его умершим на основании вступившего в силу решения суда;

- в случаях, порядке и условиях, установленных Законом РК «Об амнистии граждан Республики Казахстан, оралманов и лиц, имеющих вид на жительство в Республике Казахстан, в связи с легализацией ими имущества».

Актуальность информации: июль 2016 г.

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Читайте также: