Налоговое письмо считается полученным

Опубликовано: 17.05.2024

Как налоговики доказывают дату, когда они отправляли почту в адрес компании

Согласно пункту 3 статьи 46 НК РФ, контролеры могут подать заявление в суд только в течение шести месяцев после истечения срока исполнения требования об уплате налога. Если они такой срок пропустят и не заявят ходатайство о его восстановлении, то потеряют шанс пополнить бюджет. Чтобы сохранить возможность взыскать налог через суд, налоговики могут пойти на хитрость.

Так, в одном из дел срок исполнения требования об уплате недоимки истек 13 февраля 2010 года. Следовательно, 13 августа 2010 года – это последний день, когда налоговики были вправе обратиться в суд с заявлением о ее взыскании. Но, согласно штемпелю отделения связи, заявление инспекторы сдали на почту только 14 августа. В суде налоговики это отрицали. В подтверждение своих доводов они сослались на письмо заместителя начальника почтамта, согласно которому 13 августа 2010 года в адрес арбитражного суда направлена бандероль весом 1,298 кг.

Однако суд указал следующее. Согласно абзацу 2 пункта 32 Правил оказания услуг почтовой связи, утвержденных постановлением Правительства РФ от 15.04.05 № 221 (далее – Правила № 221), при приеме почтового отправления отправителю выдается квитанция. Бланк такой квитанции по форме № 1 по ОКУД 0752003 утвержден приказом Минфина от 29.12.2000 № 124н. В нем установлено, что дата принятия почтового отправления указывается на лицевой стороне именно этого документа.

Таким образом, документом, который подтверждает дату отправки корреспонденции, может являться только квитанция с оттиском клише ККМ или квитанция, заполненная вручную.

В результате суд решил, что налоговики пропустили срок для взыскания задолженности (постановление Федерального арбитражного суда Дальневосточного округа от 09.03.11 № Ф03-579/2011). В аналогичном споре Федеральный арбитражный суд Северо-Кавказского округа также поддержал налогоплательщика (постановление от 11.05.10 № А32-3171/2008-58/35).

Однако, если компания пытается доказать неполучение от инспекторов корреспонденции письмом начальника почтамта, то суды, как правило, ее поддерживают (постановление Федерального арбитражного суда Северо-Западного округа от 05.09.07 № А05-2916/2007).

Отправку требования инспекторы часто не могут подтвердить уведомлением

Однако часто факт направления письма налоговики подтверждают в суде только реестром почтовых отправлений. Причем без квитанций (уведомлений) о вручении письма. В большинстве случаев это бывает вызвано утерей или неполучением с почты квитанции от заказного письма.

Суды при отсутствии уведомления считают отправления простыми, а порядок уведомления налогоплательщика – нарушенным (постановления федеральных арбитражных судов Уральского от 12.07.10 № Ф09-5181/10-С3, Поволжского от 03.02.04 № А57-12285/02-28 округов). Причем даже в том случае, если контролеры предоставят в суде информацию с официального сайта ФГУП «Почта России» о том, что компания письмо получала (постановления федеральных арбитражных судов Восточно-Сибирского от 03.03.10 № А19-15853/09, Северо-Кавказского от 28.06.10 № А53-16074/09 округов).

Письмо для ИП от налоговиков почтальон часто оставляет в почтовом ящике или вручает его родственнику

Так как ИП регистрируется, как правило, в жилом доме или квартире, отправка почты для него имеет свои нюансы. На практике случается так, что ИП писем от налоговиков не получает.

Заказное письмо почтальон оставляет в почтовом ящике. В этом случае налоговики считают, что они отправили заказное письмо и что это ошибка почты.

Но, по мнению судов, в такой ситуации корреспонденция считается доставленной простым письмом, а не заказным. Следовательно, ее получение адресатом налоговики не обеспечили (постановление Восемнадцатого арбитражного апелляционного суда от 05.03.07 № А76-13059/06-35-591, оставлено в силе постановлением ФАС Уральского округа от 19.06.07 № Ф09-4624/07-С3). К аналогичному выводу пришел ФАС Восточно-Сибирского округа в постановлении от 24.02.11 № А19-10453/10.

Письмо вручено родственнику ИП. Такое случается, если сам ИП уже давно по адресу регистрации не проживает или ему никто не передал письмо.

Существует мнение, что из пунктов 45 и 46 Правил № 221 следует, что адресат и его законный представитель имеют одинаковые права и обязанности. В Рекомендациях Научно-Консультативного совета (принятых 28.02.08) Федеральный арбитражный суд Западно-Сибирского округа высказал мнение о том, что уведомление о вручении корреспонденции родственникам физлица следует считать допустимым доказательством его надлежащего извещения.

Однако этот вывод не является однозначным. К примеру, в конкретном споре предпринимателя с налоговиками суд указал, что вручение требования о представлении документов родственнику ИП не является надлежащим вручением (постановление Федерального арбитражного суда Западно-Сибирского округа от 12.02.08 № Ф04-772/2008(197-А27-23)).

Акт проверки инспекторы направляют по почте, даже если общество не уклонялось от его получения

Согласно пункту 5 статьи 100 НК РФ, контролеры обязаны вручить налогоплательщику или его представителю акт проверки в течение пяти дней с указанной в нем даты. В случае уклонения от получения этот факт отражается в самом акте. Зачастую налоговики направляют акт по почте, не имея доказательств, что компания уклонялась от его получения лично.

Некоторые суды считают, что такие действия допустимы. Якобы в пункте 5 статьи 100 НК РФ предусмотрено два самостоятельных способа направления акта – вручение или направление по почте. Поэтому отсутствие доказательств уклонения не является основанием для отмены решения инспекции (Рекомендации Научно-Консультативного совета от 14.10.10 ФАС Волго-Вятского округа).

Однако чаще встречается иное мнение. Суды считают, что если у налоговиков нет доказательств уклонения от получения акта, то отправка почтой нарушает процедуру рассмотрения материалов проверки, и отменяют решения инспекции (постановления ФАС Московского от 23.11.10 № КА-А40/14436-10, Поволжского от 17.12.09 № А55-5813/2009, Уральского от 24.01.11 № Ф09-10932/10-С2 округов).

Иногда письмо вручают сотруднику другого общества, находящегося по одному адресу с обществом. Или охраннику без доверенности (постановление Федерального арбитражного суда Восточно-Сибирского округа от 17.10.05 № А19-4088/05-15-Ф02-5067/05-С1).

В такой ситуации суды заявляют, что данное лицо не имело полномочий на получение корреспонденции от имени налогоплательщика. Следовательно, факт намеренного уклонения от получения писем не доказан и привлечение налогоплательщика к ответственности по статье 126 НК РФ неправомерно (постановление Федерального арбитражного суда Уральского округа от 23.06.08 № Ф09-10715/07-С2). Аналогичное мнение высказано в постановлении Федерального арбитражного суда Уральского округа от 24.01.11 № Ф09-10932/10-С2.

По весу конверта можно определить, отправляли налоговики акт проверки или нет

На практике встречаются случаи, когда налоговики направляют обществу одни документы, а заявляют, что отправили другие. И в доказательство этому прикладывают квитанции о почтовом отправлении. Так, в одном из дел суд отменил решение контролеров, признав, что до его вынесения инспекция не направила обществу акт проверки.

В этом деле налоговики предоставили в качестве доказательства отправки реестр почтовых отправлений и квитанцию. Но из квитанции следовало, что за отправку письма уплачено 18 рублей. По такому тарифу можно переслать заказное письмо весом не более 20 граммов. Минимальная масса одного листа формата А4 составляет 3,555 грамма. То есть письмо весом 20 граммов может состоять не более чем из пяти листов формата А4. В то время как акт проверки содержал 30 листов (постановление Федерального арбитражного суда Поволжского округа от 03.02.11 № А65-5911/10).

Письмо направляют только по юрадресу, когда инспекция знает фактический адрес налогоплательщика

Не редкой является ситуация, когда налогоплательщик фактически не находится по своему юрадресу. В таких случаях компания просит инспекцию направлять корреспонденцию по фактическому местонахождению. Но налоговики просьбы игнорируют и отправляют письма по юрадресу.

Суды указывают, что если инспекторы знают фактический адрес, то по нему они и должны отправлять документы (постановления Федерального арбитражного суда Московского округа от 05.08.09 № КА-А40/7347-09 и от 10.02.09 № КА-А40/12874-08).

На практике был случай, когда компания уведомила инспекцию о закрытии обособленного подразделения. Но контролеры прислали акт проверки и уведомление о рассмотрении материалов по адресу этого подразделения. Доказательства вручения документов по юридическому адресу налоговики представить не смогли. В результате суд решил, что инспекторы ненадлежащим образом уведомили общество (определение ВАС РФ от 14.09.10 № ВАС-12271/10).

Но существует и противоположное решение. Так, Федеральный арбитражный суд Московского округа отметил, что если отправленный налоговиками акт по проверке вернулся им обратно с пометкой «данная организация по указанному адресу не значится», то это никоим образом не нарушает прав компании (постановление от 17.07.09 № КА-А40/6466-09).

Если компания ошибается в почтовом индексе, то налоговики заявляют, что письмо до них так и не дошло

Однако, согласно Правилам № 221, почтовый индекс – это реквизит соответствующего отделения почтовой связи. Ошибка в его указании либо полное отсутствие при наличии остального правильного почтового адреса позволяет однозначно идентифицировать конечное назначение.

Следовательно, обязанность налогоплательщика по представлению декларации считается своевременно исполненной (постановления Восточно-Сибирского округа от 20.02.08 № А19-14406/07-30-Ф02-307/08, от 31.01.08 № А19-14408/07-52-Ф02-5/08).

Какие ошибки в описи, по мнению налоговиков, не подтверждают факт отправки декларации

Налоговая декларация может быть подана в инспекцию по почте. Согласно пункту 4 статьи 80 НК РФ, такое почтовое отправление должно иметь опись вложения. Если налоговики видят в оформлении описи какие-либо недостатки, то пытаются обвинить в нарушении порядка представления декларации.

Так, в одном из случаев налоговикам не понравилось, что на описи вложения отсутствовала подпись почтового работника. Однако Федеральный арбитражный суд Московского округа указал, что отсутствие подписи – это нарушение работника почтовой связи, а не компании. Кроме того, на листе описи вложения был оттиск штампа объекта почтовой связи. Также отправка декларации в инспекцию подтверждалась почтовой квитанцией на оплату услуг почтовой связи с отправкой бандероли (постановление от 12.09.08 № КА-А40/8626-08).

В другом деле контролеры заявили, что на описи вложения в заказное письмо отсутствует календарный штемпель. Компания в суде указала, что форма описи не утверждена, поэтому отсутствие штемпеля не является грубым нарушением. Тем более что налогоплательщик представил квитанцию об отправке. В результате суд пришел к выводу, что компания подтвердила факт отправки декларации (постановление Федерального арбитражного суда Московского округа от 01.09.08 № КА-А40/8086-08).

Еще один довод – отделение почтовой связи могло ошибиться в дате проставления календарного штемпеля. В этом случае, по мнению Федерального арбитражного суда Западно-Сибирского округа, дату отправки декларации можно определить по почтовой квитанции и реестру налоговой отчетности (постановление от 10.09.07 № Ф04-6097/2007(37903-А81-34)).

В другом деле суд вовсе указал, что для подтверждения отправки декларации подойдет копия описи ценного письма без квитанции (постановление Федерального арбитражного суда Московского округа от 26.02.10 № КА-А40/1035-10).

За последние пять лет, по сути, ничего не изменилось. Практика показывает, что, несмотря на введение электронного документооборота, и компании, и налогоплательщики продолжают пользоваться услугами почтовой связи.

По каким причинам отправленное письмо может вернуться обратно компании

Согласно пункту 36 Правил оказания услуг почтовой связи, утвержденных постановлением Правительства РФ от 15.04.05 № 221, почтовое отправление или почтовый перевод возвращается по обратному адресу в следующих случаях:

по заявлению отправителя; при отказе адресата (его законного представителя) от его получения; при отсутствии адресата по указанному адресу; при невозможности прочтения адреса адресата; при иных обстоятельствах, исключающих возможность выполнения оператором почтовой связи обязательств по договору об оказании услуг почтовой связи.

Когда считается полученным?

П режде чем переходить к рассмотрению сроков ответа на поступившие в организацию запросы, необходимо понять, с какого момента они исчисляются. Дело в том, что в последние годы гражданское законодательство в этой части довольно заметно изменилось. Теперь действует принцип, что за своевременное получение почтовой корреспонденции отвечает сама организация (т.е. все риски ее неполучения полностью несет получатель):

Пункт 3 статьи 54 «Наименование, место нахождения и адрес юридического лица» Гражданского кодекса РФ

Пункт 3 статьи 54 «Наименование, место нахождения и адрес юридического лица» Гражданского кодекса РФ

. Юридическое лицо несет риск последствий неполучения юридически значимых сообщений, доставленных по адресу, указанному в едином государственном реестре юридических лиц, а также риск отсутствия по указанному адресу своего органа или представителя. Сообщения, доставленные по адресу, указанному в едином государственном реестре юридических лиц, считаются полученными юридическим лицом, даже если оно не находится по указанному адресу.

Статья 165.1 «Юридически значимые сообщения» Гражданского кодекса РФ

Статья 165.1 «Юридически значимые сообщения» Гражданского кодекса РФ

1. Заявления, уведомления, извещения, требования или иные юридически значимые сообщения, с которыми закон или сделка связывает гражданско-правовые последствия для другого лица, влекут для этого лица такие последствия с момента доставки соответствующего сообщения ему или его представителю.

Сообщение считается доставленным и в тех случаях, если оно поступило лицу, которому оно направлено (адресату), но по обстоятельствам, зависящим от него, не было ему вручено или адресат не ознакомился с ним.

2. Правила пункта 1 настоящей статьи применяются, если иное не предусмотрено законом или условиями сделки либо не следует из обычая или из практики, установившейся во взаимоотношениях сторон.

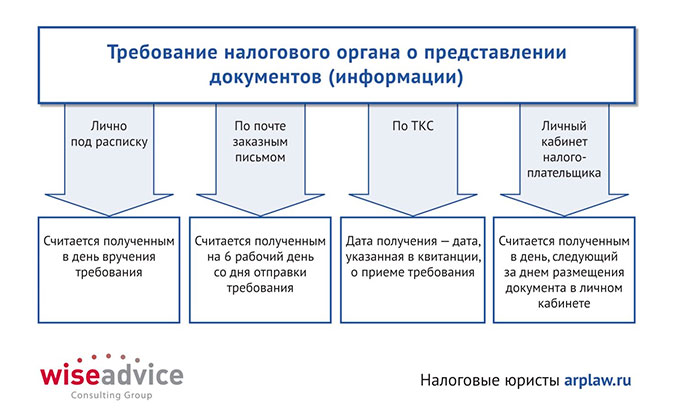

Налоговая инспекция пошла еще дальше. Она нормативно установила, когда ее сообщение будет считаться полученным, даже если адресат его и не видел:

Пункт 4 статьи 31 «Права налоговых органов» Налогового кодекса РФ

Пункт 4 статьи 31 «Права налоговых органов» Налогового кодекса РФ

. В случаях направления документа налоговым органом по почте заказным письмом датой его получения считается 6-й день со дня отправки заказного письма.

В случае направления документа налоговым органом через личный кабинет налогоплательщика датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика.

Для организации сроки ответа на сообщения налоговой инспекции будут зависеть от того, каким способом она получила документы. Налоговики могут передать документы:

- лично;

- по почте заказным письмом;

- в электронной форме по ТКС через оператора электронных данных или

- через личный кабинет налогоплательщика (ЛКН).

См. статью «Представление документов в ходе камеральной и встречной налоговых проверок» журнала № 2′ 2017

Если с первым случаем понятно, то на 3-х оставшихся остановимся подробнее:

1. Если документ направлен заказным письмом по адресу компании (указанному в ЕГРЮЛ), то датой получения будет являться наиболее ранняя из двух дат:

- 6-й рабочий день, считая со дня, следующего за днем отправки письма (например, требование, отправленное по почте 09.01.2018, считается полученным 17.01.2018; методику расчета еще см. в Примере 1);

- дата фактического получения.

См. статью «Изъятие документов в ходе выездной налоговой проверки» журнала № 3′ 2017

3. Если документ направлен через ЛКН, то дата получения – это день, следующий за днем размещения требования в кабинете 2 (см. Пример 2).

См. новость «За неполучение в электронном виде требования налоговиков о представлении документов штрафовать нельзя» журнала № 12′ 2016

Сроки для ответа по иным юридически значимым сообщениям начинают течь в день, следующий за днем доставки письма (определяется по штемпелю на конверте) в то почтовое отделение, к которому относится официальный адрес организации, указанный в ЕГРЮЛ (п. 3 ст. 54 ГК РФ).

Появилась еще одна периодическая обязанность – раз в год обновлять информацию о бенефициарах (за уклонение могут оштрафовать на сумму до 500 000 руб.). В статье «Ежегодно о бенефициарах» журнала № 12′ 2017 описаны базовые алгоритмы работы для сотрудников хозяйственных обществ (АО и ООО): кого считать бенефициарным владельцем бизнеса? как их вычислить – что можно найти в общедоступных источниках, куда писать и какие документы собирать? как и сколько их хранить? кому и в какой срок необходимо предоставлять информацию о бенефициарах?

См. статью «Как применять Перечень 2019 г. со сроками хранения документов в работе с обращениями граждан» в № 6' 2020

Официальные запросы

Перейдем к рассмотрению специфики, установленной для определенных разновидностей документов, разбив их на группы по авторскому признаку.

Налоговые органы и органы финансового мониторинга

В настоящее время большинство запросов, входящих в организацию, можно разделить на 2 больших блока:

- электронные запросы,

- традиционные бумажные почтовые отправления.

Как правило, запросы, поступающие из налоговой инспекции содержат информацию о сроке ответа на них. В ряде случаев срок строго регламентирован. Если законом он не определен, налоговая инспекция устанавливает срок исходя из разумных, на ее взгляд, представлений.

Таблица 1. Установленные законодательством сроки исполнения запросов, получаемых от налоговиков чаще всего

Налоговый кодекс РФ предусмотрел возможность исчисления сроков различными способами: начиная от года и заканчивая днями. Однако основным интервалом для измерения срока в налоговых отношениях являются рабочие дни.

Статья 6.1 «Порядок исчисления сроков, установленных законодательством о налогах и сборах» Налогового кодекса РФ

Статья 6.1 «Порядок исчисления сроков, установленных законодательством о налогах и сборах» Налогового кодекса РФ

1. Сроки, установленные законодательством о налогах и сборах, определяются календарной датой, указанием на событие, которое должно неизбежно наступить, или на действие, которое должно быть совершено, либо периодом времени, который исчисляется годами, кварталами, месяцами или днями.

2. Течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало.

3. Срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока.

При этом годом (за исключением календарного года) признается любой период времени, состоящий из 12 месяцев, следующих подряд.

4. Срок, исчисляемый кварталами, истекает в последний день последнего месяца срока.

При этом квартал считается равным трем календарным месяцам, отсчет кварталов ведется с начала календарного года.

5. Срок, исчисляемый месяцами, истекает в соответствующие месяц и число последнего месяца срока.

Если окончание срока приходится на месяц, в котором нет соответствующего числа, то срок истекает в последний день этого месяца.

6. Срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях. При этом рабочим днем считается день, который не признается в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем.

7. В случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

8. Действие, для совершения которого установлен срок, может быть выполнено до 24 часов последнего дня срока.

Если документы либо денежные средства были сданы в организацию связи до 24 часов последнего дня срока, то срок не считается пропущенным.

Посмотрим на примерах, как рассчитать срок представления затребованных документов.

Пример 1. Срок ответа на требование, направленное в бумажном виде через «Почту России», о представлении документов в рамках встречной налоговой проверки

Пример 2. Срок ответа на требование, направленное по электронным каналам связи, о представлении документов в рамках встречной налоговой проверки

Пример 3. Уведомление о невозможности своевременного представления документов

Если вы понимаете, что предоставить затребованные налоговиками документы вовремя не успеете, то лучше сразу попросить отсрочку (см. п. 3 Таблицы 1 и Пример 3). В составленном уведомлении указывают причины, по которым документы не могут быть своевременно представлены, и новый желательный для вас срок. Свое решение налоговики должны вынести в течение 2 дней со дня получения вашего уведомления: они могут как продлить срок выполнения требования, так и оставить его без изменений, поэтому вам важно в уведомлении грамотно подобрать аргументы.

Следственный комитет, полиция и прокуратура

Запросы «от силовиков» приходят в большинство организаций реже, чем от налоговиков, но тоже с завидной регулярностью. Это может быть связано с очередными массовыми компаниями, проводимыми властями, либо с расследованием конкретных преступлений. Так, в преддверии проведения чемпионата мира по футболу некоторые организации получили запросы о наличии в штате лиц, не являющихся гражданами России.

См. статью «Обыск помещений юридических лиц и изъятие документов» журнала № 10′ 2016

Как и в общении с налоговыми органами, игнорирование таких писем чревато серьезными последствиями. Организацию могут привлечь к административной ответственности (ст. 17.7 и ст. 19.7 КоАП РФ). Причем в ряде случаев может быть применена даже такая серьезная мера, как дисквалификация должностного лица на срок до 1 года или приостановление деятельности организации на срок до 90 дней (в частности, если документы не предоставляются умышленно и это мешает расследованию, дознанию или административным процедурам привлечения к ответственности – ст. 17.7 КоАП РФ).

См. статью «Как организации отразить изъятие ее документов и дел?» журнала № 2′ 2017

Сроки исполнения требований прокурора предоставить информацию, документы или их копии установлены законом о прокуратуре:

Статья 6 «Обязательность исполнения требований прокурора» Федерального закона от 17.01.1992 № 2202-I «О прокуратуре Российской Федерации»

Статья 6 «Обязательность исполнения требований прокурора» Федерального закона от 17.01.1992 № 2202-I «О прокуратуре Российской Федерации»

. 2. Статистическая и иная информация, документы (в том числе электронные документы, подписанные электронной подписью в соответствии с законодательством Российской Федерации), справки и другие материалы или их копии, необходимые при осуществлении возложенных на органы прокуратуры функций, представляются. безвозмездно в течение 5 рабочих дней с момента поступления требования прокурора руководителю или иному уполномоченному представителю органа (организации), а в ходе проведения проверок исполнения законов – в течение 2 рабочих дней с момента предъявления требования прокурора. В требовании прокурора могут быть установлены более длительные сроки.

2.1. При наличии угрозы причинения вреда жизни или здоровью граждан, имуществу физических или юридических лиц, государственному или муниципальному имуществу, окружающей среде, безопасности государства, при наличии чрезвычайных ситуаций природного и техногенного характера необходимые информация, документы и материалы или их копии представляются в течение суток с момента поступления требования прокурора.

Важно, что в самом требовании прокурора могут быть установлены более длительные сроки представления затребованных информации / документов / копий. Если организация будет по каким-то причинам не в состоянии представить запрошенные документы в установленные сроки, то ей необходимо мотивированно уведомить об этом прокурора, который имеет право удлинить срок (аналогичное уведомление налоговым органам показано в Примере 3).

Пример 4. Запрос прокурора о представлении копий документов

На запрос прокурора на представление копий документов, полученный компанией 11.12.2017, ответ должен быть дан «в течение 5 рабочих дней» (согласно п. 2 ст. 6 закона о прокуратуре) – т.е. не позднее 18.12.2017 до 24-00. Естественно, если иное не установлено в самом запросе.

Практика показывает, что большинство запросов от силовиков содержат срок исполнения 30 дней.

Часто они формулируют задание так – информацию представить:

1) «в установленный законом месячный срок» – эта формулировка таит в себе «множество опасностей», потому что существует целых 3 точки зрения относительно того, как ее понимать. Строятся они на разных трактовках словосочетания «срок, исчисляемый месяцами, истекает в соответствующие месяц и число последнего месяца срока»:

- сторонники первой (самой распространенной) позиции полагают, что если запрос получен 11.12.2017, то документ надо отработать до конца дня 11.01.2018;

- вторая позиция заключается в том, что если запрос получен 11.12.2017, то документ надо отработать до конца дня 12.01.2018. Она основывается на правиле, что при исчислении сроков месяцами не принимаются во внимание тот час и те сутки, которыми начинается течение срока;

- при третьем варианте срок начинает течь в день получения запроса, поэтому при получении запроса 11.12.2017 документ следует успеть обработать до 24 часов 10.01.2017.

Чтобы избежать негативных последствий, рекомендуем подготовить ответ в наименьший из перечисленных срок (тем более, что разница составляет всего 1–2 дня). Если же для вас эти сутки могут оказаться решающими, то уточните у органа, направившего запрос, какая конкретно дата имелась в виду;

2) «не позднее 25.12.2017» (его надо отработать до конца дня 25.12.2017);

3) «до 25.12.2017» (вот с этим вариантом тоже сложно: неизвестно, что под ним подразумевает автор документа – необходимость его исполнения до наступления 25 (т.е. 24 декабря) либо возможность это сделать еще 25-го декабря; поэтому лучше подстраховаться и уложиться в более короткий из этих двух вариантов срок);

4) «к 12.00 14.12.2017» (редко, но встречается и такой вариант – четко указан не только день, но и момент времени в нем, когда все уже должно быть сделано);

5) «в течение месяца со дня вынесения настоящего представления» (тут на всякий случай лучше уложиться в месяц со дня издания представления его автором, например, если дата его регистрации автором 11.12.2017, то, следуя нашим рекомендациям, успеть исполнить представление лучше по 10.01.2018 включительно).

Трудовые отношения

В отношениях между работником и работодателем достаточно много моментов, которые связаны с направлением либо получением каких-либо документов. Вместе с тем сроки направления корреспонденции в этом случае служат скорее точками отсчета, связанными с наступлением определенных юридических фактов, возникновением прав, обязанностей.

См. статью «Выдача трудовой книжки при увольнении» журнала № 10′ 2017

Пример 6. Направление уведомления о необходимости забрать трудовую книжку

Направление уволенному работнику уведомления о необходимости забрать трудовую книжку прекращает длящееся нарушение, которое условно можно назвать «незаконное удержание трудовой книжки». До направления такого письма, вне зависимости от причин, по которым книжка осталась у работодателя, он считается виновным в ее удержании. Со дня направления уведомления работодатель освобождается от ответственности за это (см. ч. 6 ст. 84.1 ТК РФ).

См. статью «Какие документы необходимо выдать сотруднику при увольнении» журнала № 10′ 2017

Кроме явных, прямо указанных сроков, ТК РФ содержит и некоторые пробелы. Так, в ч. 6 ст. 84.1 ТК РФ предусмотрено право работника потребовать выслать ему трудовую книжку по почте. При этом срок, в течение которого трудовая книжка направляется сотруднику, не указан. Представляется, что в этой ситуации возможны 2 варианта:

- сроки, исчисляемые годами / месяцами / неделями, истекают в соответствующее число последнего года / месяца / недели;

- в срок, исчисляемый в календарных неделях или днях, включаются и нерабочие дни;

- если последний день срока приходится на нерабочий день, то днем окончания срока считается ближайший следующий за ним рабочий день.

В тексте ТК РФ при определении сроков в днях они, как правило, сразу формулируются именно в рабочих днях (например, «не позднее 3 рабочих дней со дня подачи заявления»).

Однако есть и отличие – ТК РФ различает сроки, связанные с возникновением и прекращением прав:

- срок, связанный с возникновением трудовых прав / обязанностей, начинается с календарной даты, которой определено их начало (например, испытательный срок начинает течь в день заключения трудового договора);

- срок, связанный с их прекращением, начинается на следующий день после календарной даты, которой определено окончание трудовых отношений (например, срок обращения в суд из-за нарушений при увольнении начинается со дня, следующего за днем увольнения).

Если организация посчитает, что не в состоянии выполнить данные требования в срок, она вправе в пределах установленного в первоначальном предписании периода обратиться с аргументированным запросом об увеличении срока предоставления документов / выполнения иного предписания. Если аргументы сочтут убедительными, срок продлят (п. 88).

См. статью «Как контролировать исполнение документов» журнала № 1′ 2018

Коллеги, как известно, федеральный закон № 100 обогатил первую часть ГК важной статьёй, содержащей правила о юридически значимых сообщения – ст. 165.1.

Пункт 1 указанной статьи содержит две нормы:

«Заявления, уведомления, извещения, требования или иные юридически значимые сообщения, с которыми закон или сделка связывает гражданско-правовые последствия для другого лица, влекут для этого лица такие последствия с момента доставки соответствующего сообщения ему или его представителю.

Сообщение считается доставленным и в тех случаях, если оно поступило лицу, которому оно направлено (адресату), но по обстоятельствам, зависящим от него, не было ему вручено или адресат не ознакомился с ним».

Здесь возникает очень интересный вопрос, в какой именно момент юридически значимое сообщение считается доставленным получателю, если оно не было получено им по зависящим от него причинам, например, при возврате почтового отправления в связи с истечением срока хранения:

- с момента доставки получателю первого уведомления о необходимости явиться на почту и забрать отправление, содержащее юридически значимое сообщение;

- с момента истечения срока хранения отправления, содержащего юридически значимое отправление.

Ответ на данный вопрос имеет важное прикладное значение для определения момента начала течения исковой давности, расторжения договора и тд.

При этом применение второго подхода к определению момента доставки продлевает срок на 30 дней.

В практике АС Московского округа я нашёл пример первого подхода к разрешению проблемы(Постановление Арбитражного суда Московского округа от 20.07.2016 N Ф05-7878/2016 по делу N А40-52891/2014). Обстоятельства дела таковы.

Акционер суд с иском о возмещении убытков, причиненных в связи с ненадлежащим определением цены выкупаемых ценных бумаг.

В силу абз. 5 п. 4 ст. 84.8 ФЗ «Об АО» указанный иск может быть предъявлен в течение шести месяцев со дня, когда такой владелец ценных бумаг узнал о списании с его лицевого счета (счета депо) выкупаемых ценных бумаг.

Суды установили, что 05.09.2013 года нотариус направила уведомление о поступлении денежных средств в адрес акционера о списании с его лицевого счета выкупаемых ценных бумаг.

Уведомление нотариуса доставлено по указанному адресу 07.09.2013, однако было возвращено отправителю в связи с истечением срока хранения.

Применив первый подход, суды пришли к выводу, что срок исковой давности истек 07.03.2014 года. При этом иск был предъявлен 08.04.2014 года. В связи с этим в иске было отказано на основании пропуска истцом срока исковой давности.

Таким образом, в случае, если бы истец подал исковое заявление на день раньше, то дело могло быть решено иначе (при применении судами иного подхода к толкованию норм права).

Пример второго подхода продемонстрирован в Постановлении Девятнадцатого арбитражного апелляционного суда от 05.09.2016 N 19АП-4494/2016 по делу N А14-2016/2016:

«Суд первой инстанции пришел к правильному выводу о том, что срок исковой давности в рассматриваемом случае следует исчислять с даты возвращения нотариусу нотариального округа городского округа город Воронеж Воронежской области обратно соответствующего извещения N 1473 от 02.12.2012 г. - с 05.01.2013 г.».

Коллеги, у кого-то есть практика по данному вопросу? Какие будут соображения в пользу первого или второго подхода? Или, может, кто-то ещё какие-то подходы предложит?

Исполнительное производство: практические решения

Эффективная договорная работа

Авторское право в цифровую эпоху

Комментарии (41)

В Налоговом кодексе РФ есть правило - письма считаются полученными по истечении шести дней с момента направления заказного письма налоговым органом (п.3 ст.46, п.4 ст. 52, п.5 ст.68, п.6 ст. 69, п.13 ст.101, п.3 ст. 105.24 НК РФ).

А вот в ГК действительно этот срок не установлен.

Я бы наверное сказал - что второй вариант; получатель действует законно - он имеет право в соответствии с действующими правилами получить письмо в течение срока нахождения его на почте.

Практика СОЮ однозначно за вариант «с момента истечения срока хранения отправления, содержащего юридически значимое отправление». Объяснение банальное — если на то нет особого указания в законе или договоре, ни на кого не может быть возложено бремя «ежедневной» проверки почтовой корреспонденции.

Что же до самóй статьи 165∙1 ГК, то её формулировки оставляют желать лучшего. Это же надо додуматься написать «если оно ПОСТУПИЛО ЛИЦУ, которому оно направлено (адресату), но по обстоятельствам, зависящим от него, не было ему ВРУЧЕНО». Вы уж извините, но если МНЕ письмо поступило, то мне его так или иначе уже вручили. Если же письмо пришло в моё отделение почтовой связи и там лежит, меня дожидается, то оно ПОСТУПИЛО В ОТДЕЛЕНИЕ ПОЧТОВОЙ СВЯЗИ — «для меня», но никак не «мне». По мне, так достаточно было бы написать «Сообщение считается доставленным и в тех случаях, если оно по обстоятельствам, зависящим от адресата, не было ему вручено или адресат не ознакомился с ним». Фраза про «поступило» явно лишняя.

Вы меня извините, но где здесь этот текст?

Моя процессуальная тактика (когда всё-же приходилось получать нежелательные письма):

Не раз указывали (но пока это не было сутью спора) на неопределённость, связанную с датой уведомления, если письмо было получено по доверенности в последний день хранения на почте, а затем (в отсутствие у представителя соответствующих полномочий и в целях соблюдения тайны переписки) - оставалось невскрытым и дожидалось адресата (доверителя) еще несколько недель/месяцев.

У судей пока ни разу не возникало желания представить свои соображения о том, как надо было преодолеть охраняемую Конституцией РФ тайну переписки.

Адресат выдаёт доверенность на получение почтовых отправлений (в доверенности особо прописывается право получать почтовые отправления, без права их вскрытия и ознакомления с ними);

Адресат уезжает или "уезжает";

Доверенное лицо старается получить все без исключения почтовые отправления в последний день срока;

Вскрывать почтовые отправления доверенное лицо не вправе и хранит их до приезда или "приезда" доверителя.

Отправитель радуется, что его юридически значимое почтовое отправление поздно или рано было получено.

НО адресат всегда сможет сослаться на то, что смог ознакомиться с юридически значимым почтовым отправлением, адресованным ему, только после его возвращения или "возвращения" - когда был вскрыт конверт им и только им лично. Этот срок может отстоять от даты получения значимого почтового отправления на недели или даже месяцы.

Анастасия, лишь отчасти. Они не гражданско-правовые представители, это во-первых. Во-вторых, если речь идёт о том, что они фактические посредники при передаче информации (proxies), то с тем же успехом можно считать посредником и почтовое отделение ОТПРАВИТЕЛЯ.

И вообще, в отношении именно почтовых отправлений вопрос мне кажется несколько надуманным. Есть жёсткие почтовые правила, которые предусматривают единый срок хранения почтовых отправлений в ОПС адресата — 30 дней. Они вопрос о сроках закрывают. Если адресат получит почтовое отправление на 30-й день, он ведь будет считаться получившим почтовое отправление на 30-й день, верно? Так почему же если письмо пошло на возврат отправителю на 31-й день, мы должны вводить фикцию того, что адресат должен был получить письмо не в 30-й день, а в 1-й день?

Верховный суд в уже упоминавшемся здесь Постановлении Пленума от 23.06.2015 № 25 указал, что сообщение считается доставленным, если адресат уклонился от получения корреспонденции в отделении связи, в связи с чем она была возвращена по истечении срока хранения (абз. 2 п. 63).

Таким образом, ВС придерживается второго подхода. То есть, если адресат не забирает письма на почте, нужно подождать 30 дней с момента поступления письма в отделение почты (п. 34 Правил оказания услуг почтовой связи).

Такой подход в совокупности с обязательным претензионным порядком в арбитражном процессе и общим 30-дневным сроком для рассмотрения претензии (ч. 5 ст. 4 АПК) приводит к печальным последствиям для истца, у которого в договоре не установлен сокращенный срок для досудебного урегулирования. Истец вынужден ждать доставки претензии в почтовое отделение, затем 30 дней до момента, когда претензия считается доставленной, затем ещё 30 дней до момента, когда срок рассмотрения претензии истечёт.

Сокращенный срок рассмотрения претензии можно установить в договоре. А можно ли установить в договоре срок, с которого претензия считается доставленной? Например:

— с момента доставки адресату вторичного извещения о пришедшем письме; или

— по прошествии 5 рабочих дней с момента поступления письма в почтовое отделение.

Постараюсь найти практику на эту тему.

Фёдор, согласен. Услуга "выдача копии поданной телеграммы, засвидетельствованной оператором связи" — это вообще бомба! Опись вложения в ценное письмо отдыхает. Правда, сам ни разу не пробовал такую телеграмму отправлять, но в следующий раз попробую :-)

Ещё способ — отправлять нарочным с отметкой на втором экземпляре. Но тут есть свои минусы (не ставят отметку, потом возражения, что ставил отметку не работник, а неизвестно кто и пр.) Так что лучше отправлять несколькими способами.

А я отправлял. :) Процессуальные оппоненты были просто в шоке, а у суда, в свою очередь, в принципе не возникает вопросов в стиле «это Вы чистый конверт отправили».

Кстати, аналогичным образом (телеграммой) можно извещать стороны, которые не хотят ходить в постоянно откладываемый из-за этого гражданский процесс. Расходы на телеграмму потом можно включить в состав судебных расходов, если очень хочется.

Когда в отделение почты приходит регистрируемое почтовое отправление (в т. ч. заказное и ценное письмо), в почтовый ящик абонента кладется извещение по ф. 22. Если адресат не забирает отправление, через 5 рабочих дней ему вручается под расписку вторичное извещение. Если не удалось вручить, то вторичное извещение тоже в ящик кладется (п. 32 Правил оказания услуг почтовой связи, п. п. 20.2, 20.4, 20.5 Порядка приема и вручения внутренних РПО).

Как я понимаю, вопрос в том, как доказать, что было первичное и вторичное извещение. В распечатке с сайта Почты России не пишут о доставке первичных и вторичных извещений.

Может помочь справочник кодов операций над отправлениями и атрибутов операций (https://tracking.pochta.ru/support/dictionaries/operation_codes).

Как я понимаю, если после статуса 8.2 «Прибыло в место вручения» появился статус 12 «Неудачная попытка вручения», то было первое извещение. Если после этого появился ещё один статус «Неудачная попытка вручения», то было второе извещение.

Святослав, я неточно выразился в предыдущем сообщении.

«Считается» ли адресат извещённым или нет о поступившей корреспонденции в разнообразных случаях, когда нет доказательств получения корреспонденции лично адресатом — вопрос чётко не урегулированный. Ст. 165∙1 ГК допускает определённую свободу усмотрения, а ст. 117 ГПК регулирует лишь случаи явного отказа от получения.

В частности, сам по себе тот факт, что извещение о поступлении регистрируемого письма было опущено в почтовый ящик, за почтовым отправлением никто не пришёл и письмо было возвращено отправителю спустя месяц, в общем случае не означает ни того, что отправитель проживает по данному адресу, ни того, что он «обязан» получать корреспонденцию по этому адресу. В некоторых случаях (повестка по гражданскому делу из договора, где ответчик явно указал свой адрес) «правильный» адрес уведомления может быть достаточно легко сконструирован, но для других случаев это не так. Любовь судов к адресу регистрации по месту жительства понятна с практической точки зрения, но идёт вразрез с выработанным КС положением о том, что регистрация сама по себе не порождает каких-либо прав и обязанностей.

На фоне основной проблемы: определить, имеется ли у адресата «обязанность» в рамках тех или иных правоотношений получать корреспонденцию по данному адресу или нет — вопрос о том, сколько извещений опускалось в почтовый ящик по данному адресу, одно или два, мне кажется крайне малозначимым.

P.S. Скажите, мы вот тот пишем про корреспондецию ИЗ СУДОВ, а как быть с СУДОМ, КОТОРЫЙ ПО 2-3 НЕДЕЛИ НЕ ПОЛУЧАЕТ ВХОДЯЩУЮ КОРРЕСПОНДЕНЦИЮ?

Фёдор, согласен. Насколько я знаю, на данный момент нет окончательного ответа на вопрос о том, обязан ли гражданин получать корреспонденцию по месту жительства/пребывания и в каких случаях. Этот вопрос обсуждали в блоге Алексея Шарона:

https://zakon.ru/discussion/2014/11/15/obyazannost_grazhdaninu_poluchat_pochtu_po_svoemu_mestu_zhitelstva

https://zakon.ru/discussion/2014/12/13/obyazannost_grazhdanina_poluchat_pochtu_po_svoemu_mestu_zhitelstva_vol_2

В Юрклубе попадались обсуждения по доказыванию неполучения судебных повесток:

http://forum.yurclub.ru/index.php?showtopic=189541

http://forum.yurclub.ru/index.php?showtopic=188196

На Праворубе тоже:

https://pravorub.ru/cases/67315.html

Хотя, п. 63 ППВС от 23.06.2015 № 25 указывает, что «Юридически значимое сообщение, адресованное гражданину, должно быть направлено:

— по адресу его регистрации по месту жительства; или

— по адресу его регистрации по месту пребывания; либо

— по адресу, который гражданин указал сам (например, в тексте договора),

— либо его представителю.

Гражданин несёт риск последствий неполучения юридически значимых сообщений, доставленных по указанным адресам, а также риск отсутствия по указанным адресам своего представителя. Сообщения, доставленные по названным адресам, считаются полученными, даже если соответствующее лицо фактически не проживает (не находится) по указанному адресу».

Моё мнение (как должно быть с точки зрения «политики права»): адресат должен нести риск неполучения сообщений по месту жительства. Если уезжает в другое место — пусть договаривается о пересылке в это место, оставляет своего представителя на прежнем месте или регистрируется на новом месте.

Но могут быть особые случаи, когда адресат не находится в месте жительства по причинам, не зависящим напрямую от его воли (положили в больницу, забрали в армию, посадили в тюрьму и пр.) Какое правило устанавливать для таких ситуаций, не знаю.

Эти положения нужно добавить в ст. 20 ГК.

Не умаляя значения этой проблемы, замечу, что в блоге и в комментариях всё-таки обсуждается ситуация, когда у адресата есть обязанность получать корреспонденцию по адресу отправления (например, когда направляем юрлицу). А проблема достойна отдельного обсуждения.

Если это повлияло на исход дела (суд рассмотрел в отсутствие, не учел позицию, не получил доказательство), указывать на это в апелляции.

Если требование о предоставлении документов и иных сведений получено с 1 марта по 31 мая 2020 года, то установленный НК РФ срок представления документов продлевается в соответствии с п. 3 постановления Правительства РФ от 02.04.2020 № 409. Причем срок продления различен для требований, связанных с камеральной проверкой декларации по НДС, и для остальных требований.

Рассмотрим продленные сроки в таблице.

| Вид требования | Установленный НК РФ срок представления документов (пояснений) | Новый срок по требованиям | Новый срок по требованиям при камеральной проверке по НДС |

|---|---|---|---|

| Требование о представлении пояснений (документов) в рамках камеральной проверки (ст. 88 НК РФ) | 5 рабочих дней | 25 рабочих дней | 15 рабочих дней |

| Требования о представлении документов в рамках камеральной проверки (п. 3 ст. 93 НК РФ) | 10 рабочих дней | 30 рабочих дней | 20 рабочих дней |

| Требование о представлении документов (информации) по встречной проверке (п. 5 ст. 93.1 НК РФ) | 5 рабочих дней | 25 рабочих дней | 15 рабочих дней |

Срок на представление документов или пояснений начинает течь с даты получения требования. Если требование было направлено в электронном виде по ТКС, то днем получения будет дата, указанная в квитанции о его приеме (п. 13 Порядка, утв. приказом ФНС России от 17.02.2011 № ММВ-7-2/168@). При направлении требования по почте датой получения считается шестой рабочий день со дня отправки заказного письма (п. 4 ст. 31 НК РФ).

Перечисленные сроки исчисляются в рабочих днях, поэтому в расчете не участвуют нерабочие дни с 30 марта по 30 апреля и с 6 по 8 мая 2020 года, объявленные Президентом РФ (Указы Президента РФ от 25.03.2020 № 206, от 02.04.2020 № 239, от 28.04.2020 № 294). Такие правила содержит п. 6 ст. 6.1 НК РФ(см. письмо Минфина России от 15.04.2020 № 03-02-08/29938).

Комментируемое письмо не содержит уточнений о том, могут ли организации и предприниматели, которые могли продолжить работу в нерабочие дни, использовать эти положения. Иными словами, будут ли продленные сроки исчисляться одинаково для всех, или же те, кто работал, должны отсчитать новый срок ответа на требование без учета нерабочих дней с 30 марта по 11 мая.

Однако есть разъяснения Минфина и ФНС России о том, что правила продления сроков по п. 6 ст. 6.1 НК РФ применяются только теми организациями, которые не должны работать в соответствии с Указами Президента РФ (письма Минфина России от 31.03.2020 № 03-02-07/2/25589, ФНС России от 14.04.2020 № СД-4-3/6261@). Поэтому организациям, на которые не распространяются Указы Президента РФ о нерабочих днях, безопаснее считать срок представления документов по требованию в обычном порядке, не исключая нерабочие дни.

Рассмотрим на примере. Налоговая отправила по почте требование о предоставлении документов в рамках камеральной проверки (не НДС) 26 марта 2020 года. Если организация работает в соответствии с Указами Президента РФ, то днем получения этого требования считается 3 апреля 2020 года (шестой рабочий день со дня отправки). На направление документов дается 15 рабочих дней, поэтому крайний срок – 24 апреля 2020 года. Сроки не продлеваются, так как нерабочие дни на организацию не распространяются. Если организация не работает по Указам Президента РФ, то датой получения требования будет 18 мая 2020 года (шестой рабочий день со дня отправки с учетом переноса по п. 6 ст. 6.1 НК РФ). 15-дневный срок на представление документов истекает 8 июня 2020 года.

Пример расчета сроков при получении требования в электронном виде в нерабочие дни рассмотрен в ответе на вопрос.

Обратите внимание! До 31 мая 2020 года приостановлено проведение выездных налоговых проверок (п. 4 постановления № 409). В связи с этим налоговая не может истребовать у налогоплательщика документы в рамках приостановленной выездной проверки (п. 9 ст. 89 НК РФ, письмо ФНС России от 09.04.2020 № СД-4-2/5985@).

Кроме того, до 31 мая 2020 года не будут приостанавливаться операции по счетам в банках и переводы электронных денежных средств в соответствии с п. 3 ст. 76 НК РФ, в т.ч. если налоговому органу не направлена квитанция о приеме требования в электронном виде (п. 4 постановления № 409).

Не пропускайте последние новости - подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

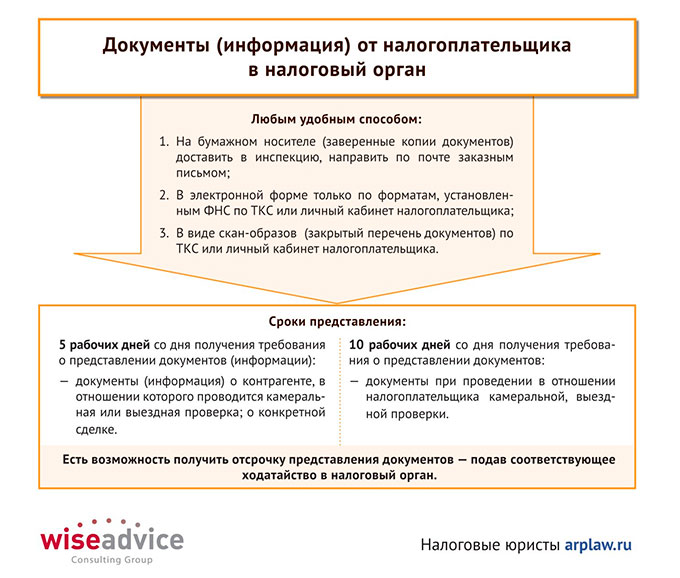

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Читайте также: