Налоговая ставка мебель для гостиной

Опубликовано: 16.05.2024

Вопрос: Организация принимает индивидуальные заказы на изготовление мебели. Образцы мебели выставлены в салоне и продаже не подлежат. Согласно договору, заключенному с клиентом, организация должна провести замеры помещения, разработать эскиз изделия, изготовить и доставить его на дом покупателю. Производство мебели, а также ее сборку на дому у заказчика осуществляет другой налогоплательщик. Должна ли организация уплачивать ЕНВД?

Согласно ст. 346.26 НК РФ система налогообложения в виде ЕНВД применяется в отношении бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению.

Статьей 346.27 НК РФ установлено, что под бытовыми услугами понимаются услуги, оказываемые физическим лицам (за исключением услуг ломбардов и услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств), предусмотренные Общероссийским классификатором услуг населению, за исключением услуг по изготовлению мебели, строительству индивидуальных домов.

При этом прочие услуги (изготовление эскизов и чертежей на изделия по заказам населения, консультации по оформлению интерьера жилого помещения, сборка мебели на дому у заказчика, приобретенной им в торговой сети в разобранном виде, установка и крепление стекол, зеркал, полок, фурнитуры и др.) включены в группу «Бытовые услуги» ОКУН (коды с 014301 по 014309), следовательно, в отношении указанных услуг, оказываемых по договору бытового подряда с физическими лицами, применяется система налогообложения в виде ЕНВД.

Таким образом, налогоплательщики, осуществляющие предпринимательскую деятельность в сфере оказания услуг по изготовлению мебели (коды по ОКУН с 014101 по 014117), на уплату ЕНВД не переводятся.

Кроме того, учитывая, что организация не оказывает услуги по сборке мебели, приобретенной покупателем в разобранном виде, она не признается налогоплательщиком ЕНВД в отношении оказания бытовых услуг.

В отношении услуг по изготовлению эскизов и чертежей на изделия по заказам населения, консультаций по оформлению интерьера жилого помещения организация может быть признана налогоплательщиком ЕНВД только в том случае, если в отношении данных услуг с заказчиком заключается отдельный договор бытового подряда.

В соответствии с подп. 5 п. 2 ст. 346.26 НК РФ на ЕНВД переводится предпринимательская деятельность, связанная с оказанием автотранспортных услуг по перевозке грузов, осуществляемая налогоплательщиками, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг.

Договорные отношения в сфере оказания автотранспортных услуг по перевозке регулируются гл. 40 «Перевозка» ГК РФ. Так, согласно ст. 785 ГК РФ, по договору перевозки груза перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную плату.

Однако предпринимательская деятельность, связанная с оказанием услуг по доставке мебели в рамках договора на изготовление мебели, не может быть отнесена к предпринимательской деятельности в сфере оказания услуг по перевозке грузов и не подлежит переводу на ЕНВД.

Таким образом, доходы организации не подпадают под ЕНВД и подлежат налогообложению в рамках общего режима или упрощенной системы налогообложения.

Вопрос: Вправе ли организация (мебельная фабрика) применять пониженную налоговую ставку по УСН (5 %), если при производстве мебели используется не только собственное, но и давальческое сырье (материалы)?

Согласно подп. 11 п. 2 ст. 2 Закона Свердловской области от 15.06.2009 № 31-ОЗ «Об установлении на территории Свердловской области дифференцированных налоговых ставок при применении УСН в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов», налоговую ставку 5 % вправе использовать налогоплательщики, осуществляющие виды деятельности, входящие в подкласс «Производство мебели». При этом налоговая ставка 5 % применяется только теми налогоплательщиками, у которых в налоговом периоде, за который подлежит уплате налог, удельный вес доходов от осуществления видов деятельности, входящих в подкласс «Производство мебели», составляет в общей сумме доходов до их уменьшения на величину расходов не менее 70 процентов.

Согласно ОКВЭД (ОК 029-2001) в подкласс 36.1 «Производство мебели» входит производство стульев и другой мебели для сидения, мебели для офисов и предприятий торговли, кухонной и прочей мебели, матрасов.

При этом применение налоговой ставки 5 % в отношении указанных видов предпринимательской деятельности не ставится в зависимость от того, из каких материалов производится мебель (покупное или давальческое сырье).

Исходя из положений статей 702, 703 ГК РФ при заключении договора подряда на изготовление продукции из давальческого сырья (материала заказчика) подрядчик оказывает заказчику услугу, связанную с производством (изготовлением) новой продукции из материала заказчика.

Таким образом, организация вправе использовать налоговую ставку 5 %, если удельный вес доходов от производства мебели, изготовленной как из собственного, так и давальческого сырья, составляет в общей сумме доходов до их уменьшения на сумму расходов не менее 70 процентов.

- Бухгалтерия

- Налоги

- Патент

- УСН

От системы налогообложения зависит, сколько бизнес будет платить в бюджет и как часто придется отчитываться. Рассказываем, по каким критериям ее выбирать и какой налоговый режим выгоднее всего для розничной торговли.

Что учитывать магазину при выборе системы налогообложения

В этой статье речь пойдет только про розничные магазины, которые занимаются торговлей в помещениях. Если вы продаете онлайн, то там другая ситуация — подробно разобрали ее в отдельной статье.

Чтобы выбрать систему налогообложения для розничного магазина, нужно учесть несколько факторов: организационно-правовую форму бизнеса, ограничения по виду деятельности, годовой доход и число сотрудников.

Организационно-правовая форма. Важно, как зарегистрирован бизнес: как юрлицо или индивидуальный предприниматель. Для них подходят разные налоговые режимы.

Вид деятельности. Только на ОСН нет ограничений по видам деятельности. При выборе другой системы важно, что именно собираетесь продавать:

- На патенте не получится продавать крепкий алкоголь, так как ИП не дадут лицензию. Еще запрещено продавать лекарства, меховые изделия и обувь.

- На УСН нет ограничений для ООО, которые торгуют в розницу. А вот ИП на любом режиме не сможет продавать крепкий алкоголь.

- На НПД можно продавать товары только собственного производства: заниматься перепродажей нельзя.

Если сомневаетесь, уточните в налоговой ограничения по вашему виду деятельности. Может оказаться, что вам подходит только один налоговый режим и не придется выбирать.

Сумма дохода. Как и с видом деятельности, ограничений нет только на ОСН. На других системах налогообложения есть лимит максимального годового дохода. В 2021 году ограничения такие:

- 2,4 млн рублей в год — для самозанятых;

- 60 млн рублей в год — для патента;

- 200 млн рублей в год — для упрощенки.

Чтобы выбрать подходящую систему, прикиньте, какой доход планируется у вас за год. Сумму лучше брать с запасом.

Число сотрудников. На ОСН можно вести бизнес с любым количеством сотрудников. На других системах есть лимит по сотрудникам:

- до 130 человек — для УСН;

- до 15 человек — для патента.

Предприниматели на НПД вообще не имеют права нанимать работников по трудовым договорам.

Виды налоговых режимов для розничной торговли

Всего есть пять режимов налогообложения: общая система, упрощенка, патент и самозанятые и ЕСХН — единый сельскохозяйственный налог. ЕСХН подойдет только сельхозпроизводителям — тем, кто самостоятельно выращивает, перерабатывает и продает сельскохозяйственную продукцию. Это редкий случай, поэтому для розничных магазинов мы его рассматривать не будем.

Независимо от выбранного налогового режима ИП и компании платят страховые взносы, иногда дополнительные налоги, а также отчитываются за сотрудников, если они есть.

Страховые взносы. Есть два типа страховых взносов:

- страховые взносы ИП за себя: платят все предприниматели, кроме ИП на НПД;

- страховые взносы за сотрудников: платят все ИП и компании, у которых есть сотрудники.

Дополнительные налоги. Эти налоги нужно платить на любой системе налогообложения, если есть объект налогообложения. Они одинаковы для ИП и компаний:

- земельный — если в собственности есть земельный участок;

- налог на имущество — если в собственности есть торговая или офисная недвижимость, например магазин;

- транспортный — если в собственности есть автомобиль.

Еще есть ввозной НДС: его платят все компании или ИП, которые ввозят товар в Россию границы. Правда, в некоторых случаях импорт товаров НДС не облагается: например, при ввозе медицинских товаров.

Кратко все различия налоговых режимов можно представить в таблице.

Дальше расскажем подробнее о каждом налоговом режиме, подходящем для розничной торговли.

ОСН — общая система налогообложения

Ограничения. Этот режим подходит для всех, на нем нет ограничений. По умолчанию ОСН назначается всем компаниям и ИП при регистрации бизнеса: если не выберете другую систему налогообложения, будете работать на общей системе. Для многих предпринимателей это нежелательная ситуация: тут больше всего отчетности и налогов. Но , наоборот, выгоднее работать на ОСН.

Налоги. Различаются для компаний и ИП:

- налог на прибыль по ставке 20% — для компаний, НДФЛ по ставке 13% — для индивидуальных предпринимателей;

- НДС по ставке 20%, 10% или 0%;

- торговый сбор, если ИП или ООО ведет розничную торговлю в Москве. Величина сбора зависит от вида торговли, местоположения магазина и площади зала.

Отчетность. Компании на ОСН сдают:

- декларацию по налогу на прибыль — ежеквартально;

- декларацию по НДС — ежеквартально;

- бухгалтерскую отчетность — раз в год;

- отчетность за сотрудников.

ИП на ОСН сдают:

- декларацию 3-НДФЛ — раз в год;

- декларацию по НДС — ежеквартально;

- отчетность за сотрудников, если они есть.

Еще предприниматели и юрлица ведут книгу покупок и продаж. Ее ведут все, кто отчитывается по НДС. А ИП ведет еще и книгу учета доходов и расходов. То есть предприниматели ведут две книги параллельно.

На ОСН больше всего расчетов и отчетов по сравнению с другими системами налогообложения, поэтому не обойтись без бухгалтера. Самое сложное — правильно учитывать доходы, расходы, считать НДС и налоговую базу.

Когда стоит выбрать. Режим подойдет магазину, если он работает с юридическими лицами, которым важно принимать к вычету НДС. Еще стоит выбрать ОСН, когда годовой оборот превышает лимиты на упрощенке.

УСН — упрощенная система налогообложения

Ограничения. Для работы на УСН есть ограничения:

- годовой доход до 200 млн рублей;

- в штате до 130 сотрудников;

- остаточная стоимость основных средств и нематериальных активов не превышает 150 млн рублей.

Дополнительные условия для юрлиц:

- другой компании может принадлежать не более 25% уставного капитала;

- нет филиалов.

С 2021 года действует правило: если ИП или ООО зарабатывает до 150 млн рублей в год, он платит налоги при УСН по обычной ставке, а если от 150 до 200 млн рублей — по повышенной. Если же доход стал больше 200 млн рублей, то компанию или ИП автоматически снимают с упрощенки и она должна отчитываться по ОСН с того квартала, в котором случилось превышение.

Правило касается и сотрудников: до 100 человек по обычной ставке, от 100 до 130 — по повышенной.

Налоги. Компании и ИП на упрощенке платят в бюджет:

- налог по ставке 6% с объекта «Доходы» или по ставке 15% — «Доходы минус расходы»;

- торговый сбор при розничной торговле в Москве.

Регионы могут устанавливать более низкие ставки, поэтому лучше проверить это на сайте налоговой

Отчетность. Юрлица сдают:

- декларацию по УСН — раз в год;

- бухгалтерскую отчетность — раз в год.

ИП сдают декларацию по УСН — раз в год.

Также компании и ИП на упрощенке обязаны вести книгу учета доходов и расходов и предоставлять ее по требованию налоговой.

Когда стоит выбрать. УСН подойдет магазину, у которого не более 130 сотрудников и оборот не больше 200 млн рублей в год.

ПСН — патентная система налогообложения

Работать на патенте могут только ИП. Каждый регион определяет самостоятельно, по каким видам деятельности выдавать патенты. Но есть общие ограничения, которые действуют для всех.

Ограничения. Для розничной торговли на патенте есть требования:

- выручка не более 60 млн рублей в год;

- площадь магазина — до 150 м²;

- максимальное количество сотрудников — 15 человек;

- нельзя продавать бензин, дизельное топливо, автомасла.

На патенте нельзя продавать отдельные виды маркированных товаров: лекарства, обувь и меховые изделия. Другими маркированными товарами торговать на патенте можно.

Налоги. Величина налога — это стоимость патента. Она не зависит от реального дохода, который получает ИП. Потенциальный доход устанавливает каждый регион самостоятельно. Цену патента можно узнать через налоговый калькулятор на сайте ФНС.

Налоги. Величина налога — это стоимость патента. Она не зависит от реального дохода, который получает ИП. Потенциальный доход устанавливает каждый регион самостоятельно. Цену патента можно узнать через налоговый калькулятор на сайте ФНС.

Преимущество ИП на патенте — они не платят торговый сбор, если ведут торговлю в Москве.

Патент нужно покупать в том же регионе, где находится магазин ИП. Например, если магазины ИП расположены в Курске, патент надо покупать там. А если у него несколько точек в Курске и Дмитрове, патенты оформляют в обоих регионах. Для каждой точки оформляется отдельный патент.

Отчетность. ИП на патенте не сдают декларации, но обязаны вести книгу учета доходов.

Когда стоит выбрать. Патент подойдет небольшим магазинам, в которых не продается крепкий алкоголь, и сезонному бизнесу: патент можно оформить на нужный срок, например три летних месяца.

НПД — налог на профессиональный доход

Предпринимателей и физлиц, которые платят налог на профессиональный доход, называют «самозанятые». Работать на НПД может только физлицо или ИП.

Самозанятым можно продавать товары, сделанные своими руками. Например, кондитер печет торты и продает их на ярмарке или швея шьет халаты и ночные сорочки на заказ.

В жизни у самозанятого может быть свой небольшой магазин-мастерская, где он сам продает товары собственного производства. Но по закону это не считается розницей.

Ограничения. Основное препятствие — можно продавать только товары, который сделал сам. Поэтому НПД не подойдет большинству розничных магазинов.

Для самозанятых есть и другие ограничения:

- нельзя нанимать сотрудников по трудовым договорам;

- годовой доход — до 2,4 млн рублей;

- нельзя продавать товары, подлежащие обязательной маркировке, например обувь;

- НПД нельзя совмещать с другими режимами.

Налоги. Ставки налога: 4% — с доходов от физлиц, 6% — с доходов от юрлиц и ИП.

Отчетность. У самозанятых нет отчетности. ИП вносит доходы в приложение, а налоговая по ним каждый месяц рассчитывает и автоматически начисляет налог.

Когда стоит выбрать. действующих ограничений НПД подойдет только предпринимателям, которые продают товары собственного производства, не планируют нанимать сотрудников и зарабатывают в среднем до 200 тысяч в месяц.

Как рассчитать налоговую нагрузку

Если вы учли ограничения и теперь выбираете из нескольких налоговых режимов, нужно рассчитать налоговую нагрузку. Где будет меньше всего платежей, та система налогообложения для вас выгоднее всего.

При выборе системы налогообложения и расчете доходов учтите, что для некоторых новых ИП действуют «налоговые каникулы». Это значит, что можно вообще не платить налоги два года.

Приведем пример для ИП без сотрудников, это упрощает расчеты. За сотрудников нужно платить НДФЛ и страховые взносы — они одинаковы для всех налоговых режимов и не влияют на выбор

Представим, что ИП без сотрудников открывает розничный магазин в Казани, площадь торгового зала — 50 м². Планирует, что годовой доход будет 6 000 000 ₽, расходы за год — 4 200 000 ₽.

Расчет платежей на ОСН. Для простоты расчета представим, что все доходы и расходы облагались НДС.

Получили, что на общей системе налогообложения предприниматель заплатил бы за год 643 685 ₽.

Расчет платежей на УСН «Доходы минус расходы». На УСН «Доходы минус расходы» есть минимальный налог: 1% от полученных за год доходов. Его сравнивают с налогом по ставке 15% и платят в бюджет сумму, которая оказалась больше.

На этом налоговом режиме страховые взносы тоже можно вычесть из доходов, как и остальные расходы на бизнес.

ИП на УСН «Доходы минус расходы» заплатит в бюджет 318 795 ₽.

Расчет платежей на УСН «Доходы». Налог считается от всех поступлений ИП — наличными и на расчетный счет, расходы не учитываются.

Зато из исчисленного налога можно вычесть уплаченные страховые взносы.

Общая сумма налогов в бюджет у ИП на УСН с объектом налогообложения «Доходы» — 360 000 ₽.

Патент. Стоимость патента на год для розничной торговли в Казани — 259 800 ₽. Цена высокая, потому что стоимость патента зависит от потенциально возможного дохода, местности, где расположен магазин, и его метража. Например, годовой патент для такого же магазина в Майкопе стоил бы 114 000 ₽.

Патент тоже можно уменьшить на страховые взносы.

НПД. НПД не подходит, потому что в примере доход выше 2,4 млн рублей.

Получили такие результаты:

- ОСН — 643 685 ₽;

- УСН «Доходы минус расходы» — 318 795 ₽;

- УСН «Доходы» — 360 000 ₽.

- патент — 259 800 ₽.

В нашем случае наиболее выгодная система налогообложения для предпринимателя — патент. Для другого города и магазина меньшего размера выгоднее может оказаться УСН «Доходы минус расходы», нужно считать для каждой ситуации.

Какую систему налогообложения выбрать для розничного магазина

В общем случае алгоритм такой:

- Определитесь с организационно-правовой формой. Выберите, что лучше подходит для вашего бизнеса: ИП или ООО. От этого будет зависеть, из каких режимов налогообложения вы сможете выбирать.

- Учтите все ограничения. Выберите из режимов налогообложения те, что подходят вашему бизнесу — по уровню доходов, числу сотрудников и другим ограничениям. Может оказаться, что вам подойдет только один из налоговых режимов и не придется ничего рассчитывать.

- Рассчитайте платежи в бюджет: сколько налогов и взносов надо платить на каждой подходящей вам системе налогообложения.

Дальше разберем частные ситуации, для которых есть свои особенности.

Продажа через вендинговые аппараты. Подойдут любые режимы налогообложения, ограничений для вендинга нет. А если предприниматель без работников будет продавать товары собственного производства, то может стать и платить самый минимальный налог — на профессиональный доход.

Совмещение оптовой и розничной торговли. При оптовой торговле запрещено применять патент. Но при этом патент можно совмещать с другими режимами. Поэтому есть два варианта:

- выбираете упрощенку или ОСН для обоих видов деятельности;

- выбираете для розничной торговли патент, для оптовой — УСН или ОСН.

Розничная торговля маркированными товарами. Ограничения есть только на патенте: запрещено продавать отдельные виды маркированных товаров — лекарства, обувь и мех. Для них ПСН не подойдет.

При продаже других маркированных товаров, например духов или шин, нет ограничений. Поэтому компании и ИП могут выбирать любые режимы налогообложения.

Розничная торговля алкоголем и табаком. Компании могут работать на любой системе налогообложения — для ООО ограничений нет. ИП может применять любой режим, кроме самозанятости, потому что на нем можно продавать только товары, которые изготовил сам.

Но для ИП есть дополнительные ограничения: из спиртного они могут продавать только пиво и пивные напитки. Торговать крепким алкоголем предприниматели не имеют права, для этого надо регистрировать ООО.

Бухгалтерское обслуживание от Тинькофф

Бухгалтер на удаленке без отпусков и выходных:

- расчет налогов для ИП и ООО на УСН или патенте;

- подготовка документов и отчетности по сотрудникам;

- консультации по льготам для бизнеса.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Строительная организация приобрела мебель для эксплуатации в вагон-городке (штаб, жилые вагоны). Данный комплект будет разукомплектован на несколько, стоимость каждого будет составлять менее 40 тысяч рублей. В отгрузочных документах прописано "комплект мебели в количестве 1 комплекта стоимостью 200 тысяч рублей".

Как учитывать такое движимое имущество?

По данному вопросу мы придерживаемся следующей позиции:

При постановке на учет приобретенной мебели, указанной в документах поставщика как единый комплект, организация может принять к учету отдельные входящие в него единицы. Тогда, поскольку стоимость таких предметов меньше 40 000 рублей, оно может воспользоваться нормой о единовременном принятии расходов, закрепив свое право в учетной политике для целей бухгалтерского и (или) налогового учета.

Обоснование позиции:

Бухгалтерский учет

Актив признается в учете в качестве объекта основных средств, если в отношении него одновременно выполняются условия, перечисленные в п. 4 ПБУ 6/01 "Учет основных средств" (далее - ПБУ 6/01). Активы, в отношении которых они выполняются и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов. В целях обеспечения сохранности этих объектов при эксплуатации в организации должен быть организован надлежащий контроль за их движением (п. 5 ПБУ 6/01). Таким образом, в учетной политике для использования этой нормы должно быть установлено, что в организации применяется положение четвертого абзаца п. 5 ПБУ 6/01, а также должен быть утвержден лимит стоимости объектов (в пределах 40 000 руб.) (смотрите также Энциклопедию решений. Изменение учетной политики по бухгалтерскому учету).

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций для обобщения информации о наличии и движении материально-производственных запасов используется счет 10 "Материалы". Такие активы подлежат включению в расходы организации при вводе в эксплуатацию (п. 93 Методических указаний по бухгалтерскому учету материально-производственных запасов). То есть в момент ввода в эксплуатацию фактическая себестоимость активов списывается с кредита счета 10 в дебет счетов производственных затрат (расходов на продажу) в зависимости от направления использования. Для организации контроля за таким имуществом после ввода их в эксплуатацию может быть использовано ведение количественного учета с отражением имущества за балансом.

Подробнее с вопросами бухгалтерского учета "малоценных" основных средств, учитываемых в качестве материально-производственных запасов, можно ознакомиться здесь и здесь.

К сведению:

В материале Вопрос: ООО на УСН (объект налогообложения - "доходы") после ремонта помещения заказало изготовление мебели для парикмахеров (стол со столешницей, зеркало) в количестве 16 штук. Вся мебель установлена в одном зале и представляет собой единое целое. Стоимость мебели - 176 000 рублей. Правильно ли, что в данной ситуации стол со столешницей, зеркало - это основные средства (далее - ОС), учитывая, что стоимость каждого в отдельности комплекта составляет 11 000 рублей? (ответ службы Правового консалтинга ГАРАНТ, январь 2020 г.) допускается альтернативный подход с использованием счета 08 "Капитальные вложения" в корреспонденции со счетом учета материалов при фиксировании поступления и принятия к учету такого имущества, в отношении которого была использована установленная п. 5 ПБУ 6/01 возможность. Но традиционным является вариант, указанный выше.

Мы также хотели бы обратить внимание на вопрос разделения приобретенного имущества, названного его поставщиком "комплектом мебели".

Каких-то специальных требований к активу как объекту основных средств, касающихся его минимального, состава ПБУ 6/01, равно как и связанный с ним Общероссийский классификатор ОК 013-2014 (СНС 2008) "Общероссийский классификатор основных фондов" не устанавливает. В то же время в силу п. 6 ПБУ 6/01 единицей бухгалтерского учета основных средств является инвентарный объект, которым признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно-сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект. В Рекомендации Р-82/2017-КпР "Единицы учета основных средств в составе комплексных объектов" это правило упомянуто и в отношении него сообщено: в целях проведения инвентаризации основных средств организация может компоновать (объединять или разделять) единицы учета основных средств в инвентарные объекты - обособленные объекты имущества, удобные для проверки их фактического наличия; в случае приобретения комплексного основного средства первоначальная стоимость отдельных его единиц учета представляет собой эквивалент цены при условии немедленной оплаты денежными средствами на дату признания, т.е. фактическая стоимость остальных единиц учета комплексного актива может быть определена расчетным путем с применением профессионального суждения учетных и производственных служб в соответствии с условиями признания, указанных в п. 6 ПБУ 6/01.

Согласно п. 11 Методических указаний по бухгалтерскому учету основных средств для организации бухгалтерского учета и обеспечения контроля за сохранностью основных средств каждому инвентарному объекту основных средств должен присваиваться при принятии их к бухгалтерскому учету соответствующий инвентарный номер. В тех случаях, когда инвентарный объект имеет несколько частей, имеющих разный срок полезного использования и учитывающихся как отдельные инвентарные объекты, каждой части присваивается отдельный инвентарный номер. Если по объекту, состоящему из нескольких частей, установлен общий для объектов срок полезного использования, указанный объект числится за одним инвентарным номером. Инвентарный объект должен представлять собой технически законченную единицу учета основных средств, которая выделяется благодаря самостоятельным эксплуатационным возможностям. При этом единицей бухгалтерского учета основных средств является именно инвентарный объект (Решение АС Республики Коми от 10.10.2012 N А29-5314/2012).

В рассматриваемом случае приобретен не комплекс сочлененных частей, установленных на отдельном фундаменте и выполняющих функцию только вместе, а набор предметов (мебели), каждый из которых может выполнять самостоятельную функцию отдельно от иных включенных в него. Поэтому считаем допустимым даже при несущественном различии в сроках полезного использования разделить покупку и при принятии к учету исходить из того, что это - отдельные единицы номенклатуры и самостоятельные учетные единицы, к которым применим п. 5 ПБУ 6/01.

Налог на прибыль организаций

Стоимость основных средств не является самостоятельным видом расходов, но участвует в налоговой базе путем амортизации (пп. 3 п. 2 ст. 253, п. 5 ст. 270 НК РФ). Амортизируемым признается в т.ч. имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей (п. 1 ст. 256 НК РФ). Эти два критерия нужны, чтобы классифицировать расходы. Если стоимость имущества меньше установленного стоимостного критерия амортизируемого имущества, оно учитывается в составе материальных расходов (письмо Минфина России от 08.07.2019 N 03-03-06/1/49999). Из пп. 3 п. 1 ст. 254 НК РФ следует, что данная норма предусматривает возможность выбора порядка списания стоимости имущества, не признаваемого для целей налогообложения амортизируемым, а именно:

- учитывать в расходах единовременно на дату ввода актива в эксплуатацию;

- учитывать в течение нескольких отчетных периодов в самостоятельно определенном организацией порядке, причем такой порядок должен быть разработан с учетом экономически обоснованных показателей, в частности, с учетом срока использования имущества.

В учетной политике для целей налогообложения необходимо зафиксировать выбранный способ и применять его ко всем таким объектам (письма Минфина России от 20.05.2016 N 03-03-06/1/29124, от 26.05.2016 N 03-03-06/1/30414) (смотрите также Вопрос: Организация при расчете налога на прибыль списывает равномерно имущество стоимостью более 40 000 руб. в соответствии с подп. 3 п. 1 ст. 254 НК РФ, а имущество ниже этого лимита списывается сразу (способ списания закреплен в учетной политике организации в целях налогообложения). Правомерно ли применение данного способа? (ответ службы Правового консалтинга ГАРАНТ, март 2020 г.)).

К сведению:

Регулятор и в целях налогообложения употребляет термин "инвентарный объект", разъясняя, что в случае наличия у одного объекта основных средств нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект (письмо Минфина России от 01.03.2019 N 03-03-06/1/13587). С учетом этой позиции мы не отвергаем риск спора с контролирующим органом, который, возможно, сочтет, что следовало признать расходы на приобретение комплекта как формирующие первоначальную стоимость амортизируемого имущества и признать их уже с использованием механизма амортизации. Из встреченных примеров судебной практики следует, что суды касательно применения пп. 3 п. 1 ст. 254 НК РФ оценивают, могут ли выполнять части комплекта свою функцию отдельно друг от друга или только вместе (смотрите Постановление АС Северо-Западного округа от 24.10.2017 N Ф07-10704/17 и Решение Сокольского районного суда от 17.12.2010 N 2-1447/2010) и касательно мебели указывают на правомерность этого (смотрите Решение АС Самарской области от 12.09.2006 N А55-10820/2006).

Предъявленный по такому приобретению НДС заявляется к вычету по общим правилам: при наличии счета-фактуры, использовании активов в облагаемой деятельности и постановке его на учет на основании соответствующих первичных документов (пп. 1 п. 1 ст. 172, п. 2 ст. 171 НК РФ).

Объект налогообложения налогом на имущество организаций в отношении рассматриваемого актива не возникает (п. 1 ст. 374 НК РФ).

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Учет "малоценных" основных средств;

- Энциклопедия решений. Стоимость приобретенных инструментов, приспособлений, инвентаря и т.п. в целях налогообложения прибыли;

- Вопрос: Бухучет и налог на имущество при приобретении некоммерческой организацией "малоценного" нежилого здания (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.);

- Вопрос: Учет малоценных активов (ответ службы Правового консалтинга ГАРАНТ, май 2020 г.);

- Вопрос: Организация приобретает в собственность два объекта (турбокомпрессор и датчик пламени). Указанные объекты приобретаются в целях совместного использования с уже имеющимся в организации основным оборудованием. Стоимость каждого из данных объектов составляет выше 40 тыс. руб. и меньше 100 тыс. руб. Каков порядок отражения в бухгалтерском и налоговом учете организации расходов на приобретение указанных объектов, если в учетной политике организации лимит стоимости ОС для целей бухгалтерского учета - 40 тыс. руб., для целей налогового учета - 100 тыс. руб.? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2019 г.);

- Вопрос: На территории элеватора стояло три беседки, в учете они не учитывались. Эти беседки убрали, так как они пришли в негодность, и построили новые беседки хозяйственным способом. Согласно учетной политике организации основными средствами признаются объекты, первоначальная стоимость которых превышает 20 000 руб. На данный момент окончательная стоимость беседок еще не определена, но предположительно стоимость одной беседки не будет превышать 20 000 руб. Как учесть затраты на беседки? Их нужно выделить в учете как основные средства или учесть на забалансовом счете? (ответ службы Правового консалтинга ГАРАНТ, май 2016 г.);

- Крутякова Т.Л. Годовой отчёт 2016: бухгалтерский и налоговый учёт, все изменения 2016 года, сложные и спорные вопросы, учётная политика 2017. - "АйСи", 2016;

- Вопрос: В июне 2013 года организация закупила материал, из которого изготовила малоценные активы - столы, рельсы под тележку, стеллажи. Данные активы изготавливались для производственных нужд обособленного подразделения. Обособленное подразделение, для которого они были изготовлены, не выделено на отдельный баланс. В организации стоимостный лимит отнесения активов к основным средствам в целях бухучета составляет 40 000 руб. Стоимость активов, изготовленных хозяйственным способом, с учетом стоимости их изготовления составляет менее 40 000 руб. за единицу. Как отразить изготовление малоценных активов и их дальнейшее использование в бухгалтерском и налоговом учете? (ответ службы Правового консалтинга ГАРАНТ, июль 2013 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Ответ прошел контроль качества

28 августа 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Финансовая модель мебельного магазина

1. Краткий инвестиционный меморандум

Мебель относится к той группе товаров массового спроса, без которой невозможно существование современного человека. К тому же существующие технологии производства мебели, разнообразие стилей и дизайна, а также логистика, сделали доступным большинству населения страны виды мебели, которые ранее были привилегией более обеспеченных граждан.

При разработке данного бизнес-плана в качестве экономического обоснования проекта использовались две главные тенденции, существующие на рынке мебели в России:

- Среди российских потребителей за последние 20 лет свободной экономики и рынка развилась европейская культура выбора стиля и стандарта жизни, где не последнее место занимает обустройство своего жилища, его интерьера. Люди стали более разборчивы в выборе мебели, ее дизайне, качестве. Тем более, что большинство россиян уже не рассматривают покупку мебели как нечто капитальное в плане инвестиций и не собираются передавать купленную мебель по наследству своим детям, внукам и правнукам. Т.е. существует чисто практический подход к мебели, и, например, при смене места проживания или приобретения квартиры предпочтение отдается покупке совершенно новой мебели. Таким образом, существующее разнообразие на рынке располагает клиентов к более частой смене своего мебельного интерьера, что непосредственно находит выражение в том, что российский мебельный рынок растет примерно по 5% в год.

- Второй момент связан с тем, что появившиеся новые возможности недорогой доставки качественной мебели практически из любой страны мира позволяет предпринимателям, работающим на рынке мебели не только быстро подстроиться под потребительские предпочтения покупателей, но и в некоторой степени формировать спрос на разные виды мебельной продукции. Наглядным подтверждением этой тенденции является то, что почти 45% российского мебельного рынка занимает мебель иностранного производства.

Кроме этого в пользу работы на рынке мебели говорит и тот факт, что политика импортозамещения приносит свои определенные плоды и уже есть немало мебельных фабрик и компаний целиком и полностью работающих на российский рынок с использованием отечественного лесного сырья.

Срок окупаемости составляет 10 месяцев.

Первоначальные вложения будут равны 1 720 000 руб.

Точка безубыточности достигается на 3 месяц работы магазина.

Средняя прибыль в месяц 195 000 руб.

2. Описание бизнеса, продукта или услуги

В данным проекте рассматривается работа на местном (локальном) мебельном рынке с преимущественной ориентацией на потребителя, принадлежащего к среднему классу, а также работа с поставщиками мебели для коммерческих компаний, государственных и муниципальных учреждений.

Покупателям предлагается ассортимент из следующей мебельной продукции:

- Мебель для гостиной (корпусная мебель) — преимущественно импортный товар. Средняя цена чека — 24000 руб. за один комплект.

- Мягкая мебель для спален и гостиных. 50% товара предполагается закупать у отечественных производителей. Средний чек за каждый комплект — 22 000 руб.

- Кухонные гарнитуры и мебель для столовой. Предполагается закупка у отечественных производителей на уровне 40%. Средний чек за комплект — 20 000 руб.

- Офисная мебель — на 70% ассортимент предполагается формировать от отечественного производителя. Средний чек за комплект офисной мебели (рабочее место) — 16 000 руб.

Для клиентов рассматриваются системы накопительных скидок и доставка купленной мебели в пределах города.

В качестве дополнительной услуги покупателям предлагается подбор мебели по индивидуальным заказам.

Сильные стороны проекта:

Слабые стороны проекта:

Возможности проекта:

Угрозы проекта:

3. Описание рынка сбыта

Для проведения всестороннего анализа локального рынка сбыта продукции мебельного магазина (анализ данных — среднее кол-во потенциальных покупателей, общая емкость рынка, сегментирование рынка конкурентов), в данном бизнес-плане предлагается использовать следующие параметры.

На сегодняшний день на российском мебельном рынке присутствует в основном продукция итальянских, немецких, шведских и отечественных производителей мебели. Немало представлено на российском мебельном рынке (особенно в той части, что находится в Сибири и на Дальнем Востоке) продукции из Китая и из других стран Юго-восточной Азии. Например, пользуются большой популярностью мебельные гарнитуры из бамбука и дешевых сортов красного дерева (Малайзия и Индонезия).

Если же учитывать ценовой параметр, то самая дорогая мебель — это немецкая. Ее качество очень высокое. Следующими идут итальянские производители. Их продукция дешевле, но в области дизайна им нет равных. Российская мебель в основном мидл-класса. Она все еще немного уступает в стильности дизайна, но по качеству в некоторых случаях превосходит шведские и итальянские аналоги. В России мебельный рынок, начиная с начала 2000—х годов, начинает активно развиваться и в последние десять лет (с кризисного 2008 г.) темпы роста составляют в среднем 5% в год. Соотношение российских и зарубежных производителей составляет 60% на 40%.

В Москве, Санкт-Петербурге и других российских крупных городах страны — это соотношение 70 на 30 % в пользу импортных производителей.

Емкость рынка составляет приблизительно 8 — 10 млрд. долларов ежегодно. Потребление мебели по среднегодовому показателю составляет 4500 руб. на человека, что в 6–8 раз ниже европейских показателей. Для нашей страны этот показатель слишком мал, но, учитывая быстрый рост емкости рынка и постепенное улучшение благосостояния граждан России, можно надеяться на быстрый прирост этого показателя.

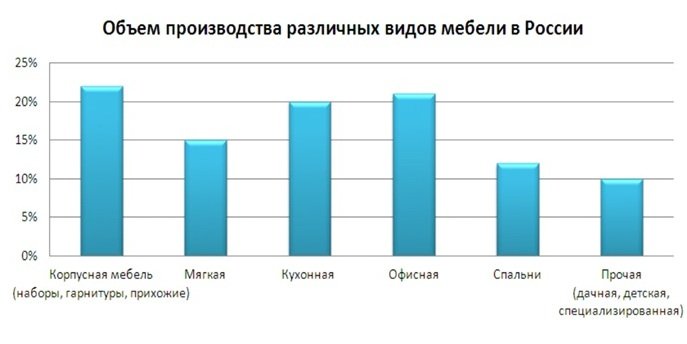

Основная доля спроса приходится в России на корпусную мебель. Вторую позицию занимает мягкая мебель. Почетное третье место — кухонная мебель. Серьезные позиции сегодня занимает офисная мебель — сектор, на котором устойчиво лидируют отечественные производители. Вместе с ростом спроса на офисную мебель наблюдается рост уровня продаж мебели для домашних кабинетов.

Мебель для кафе и ресторанов занимает не более 5% рынка. Сегодня в России около 6000 производителей мебели, включая средние и мелкие предприятия. И конкуренция на рынке достаточно высока. Лидером в производстве мебели является Центральный округ, в котором производится более 50 % всей российской мебели.

Принимая в качестве основы приведенные данные, можно сделать следующие выводы.

- Мебельный рынок в России находится в растущем тренде, прибавляя примерно по 5% в год. Это через 10 лет приведет к удвоению объемов продаж мебельной продукции.

- Средняя доля рынка, где имеется относительно стабильный спрос со стороны обеспеченных граждан, составляет порядка 20 — 30% .

- Объем российского мебельного рынка отстает от своего европейского аналога в несколько раз, что дает уверенную надежду на то, что с повышением качества и уровня жизни россиян рынок мебели будет один из первых фаворитов увеличения рыночного спроса.

Для города с населением в 300–400 тысяч человек максимальный объем рынка составит примерно 1.35 — 1.5 млрд. рублей в год. Если охватить только 1% от всего этого рынка, то мебельный магазин может рассчитывать на свою долю в сумме как минимум 15 млн. рублей (конкурируя только с такими же небольшими магазинами). Это является достаточно убедительным стимулом к тому, чтобы развивать мебельный бизнес, несмотря на кратковременные кризисы и спады в экономике.

4. Продажи и маркетинг

Для того чтобы мебельный магазин нашел свою рыночную нишу на рынке, где существует довольно высокая конкуренция, наиболее оптимальной будет маркетинговая стратегия, направленная не на охват всего спектра возможных покупателей, а концентрацией усилий на нескольких ключевых сегментах потребителей.

В данном бизнес-проекте предполагается сконцентрировать усилия на привлечении клиентов из следующих сегментов:

- Покупатели, принадлежащие к среднему классу с уровнем ежемесячного дохода порядка 30 — 40 тысяч рублей на каждого члена семьи.

- Коммерческий сектор в виде компаний и бизнесов, для которых необходима качественная офисная мебель.

- Государственный и муниципальный сектор — поставка мебели по контрактам, заключенным в ходе участия в аукционах и торгах по государственным и муниципальным закупкам (мебель для школ, детских садов и др.).

Основными каналами продаж для выбранных сегментов покупателей является как розничная продажа мебели с торгового зала и склада магазина, так и работа по предварительным заказам. Также предусмотрена деятельность в виде агента по оптовым поставкам крупных партий мебели для государственных или муниципальных учреждений.

В качестве рекламных инструментов предусмотрены следующие форматы работы с существующими и потенциальными покупателями:

- создание собственного сайта магазина с опциями каталога, предварительного заказа и оплаты через платежные онлайн — сервисы.

- распространение рекламы через традиционные информационные каналы СМИ, включая и местные радио и ТВ станции;

- распространение рекламных материалов в виде флаеров, бесплатных каталогов.

- предоставление клиентам системы накопительных скидок и бонусов

- участие магазина в различных социальных и благотворительных акциях в рамках мероприятий на уровне района или города.

На создание сайта, а также на распространение рекламы, на начальном этапе предполагается использовать рекламный бюджет в сумме 60 000 руб.

В ежемесячном режиме на рекламу предполагается расходовать минимум 15 000 рублей.

5. План производства

Отличительной особенностью организации бизнеса мебельного магазина является то, что подобная деятельность не требует прохождения процедуры получения лицензий в различных разрешительных, контролирующих органах (это значительно сэкономит не только время, но и деньги).

На начальном этапе оптимально использование организационной правовой формы ИП. Это позволит с одной стороны сократить документооборот по ведению различной отчетности, а с другой — выбрать наиболее оптимальный режим налогообложения. В данном случае выбран вариант налогового режима по форме УСН с 6% налоговой нагрузкой (по схеме: «доходы — расходы»).

Кроме этого при подаче заявления на регистрацию оптимальным вариантом является указание помимо основного кода деятельности ОКВЭД — 52.44.1 — «Розничная торговля мебелью» также и аналогичных кодов, связанных с продажей мебели розничным и оптовым потребителям. Такими кодами, в частности, могут быть:

- 52.12 — Прочая розничная торговля в неспециализированных магазинах;

- 52.44 — Розничная торговля мебелью и товарами для дома;

- 52.48.1 — Специализированная розничная торговля офисной мебелью, офисным оборудованием;

- 52.48.11 — Розничная торговля офисной мебелью

- 51.15 — Деятельность агентов по оптовой торговле мебелью, бытовыми товарами, скобяными, ножевыми и прочими металлическими изделиями;

- 51.15.1 — Деятельность агентов по оптовой торговле бытовой мебелью;

- 51.47.1 — Оптовая торговля бытовой мебелью, напольными покрытиями и прочими неэлектрическими приборами;

- 51.47.11 — Оптовая торговля бытовой мебелью;

- 51.64.3 — Оптовая торговля офисной мебелью.

Такая предусмотрительность даст возможность в будущем при расширении бизнеса мебельного магазина беспрепятственно работать на рынке без дополнительной регистрации и оформления документов в ФНС.

К моменту открытия магазина необходимо иметь следующие документы:

- Официальное разрешение органов Роспотребнадзора на торговлю товарами массового спроса.

- Положительное заключение местных подразделений СЭС и Роспотребнадзора о готовности помещения магазина к обслуживанию покупателей.

- Оформление договоров на проведение дератизационных, дезинсекционных, дезинфекционных работ, что предполагает исполнение санитарных работ по истреблению болезнетворных микроорганизмов, грызунов, насекомых.

- Сертификаты соответствия и качества на каждую партию привозимой мебели. Особое внимание следует уделить получению фитосанитарных сертификатов на импортную мебель, прибывающую на российский рынок из стран Юго — Восточной Азии и Китая.

- Разрешительные документы, получаемые от местного подразделения МЧС — (пожарного надзора) на соответствие помещения мебельного магазина принятым стандартам пожарной безопасности. Поскольку помещение для магазина предполагается использовать на правах аренды, то владелец помещения (арендодатель) обязан предоставить заверенную копию такого сертификата.

Исходя из существующей российской практики, на полное юридическое оформление бизнеса мебельного магазина, потребуется порядка 70 000 рублей и 2-3 месяца времени.

6. Организационная структура

Для эффективной работы мебельного магазина, с размером эффективной торговой площади 200 — 250 кв. м, предусмотрено следующее штатное расписание:

Управляющий. Кроме основных обязанностей по текущему управлению работой мебельного магазина, на управляющего возложена обязанность работы с поставщиками мебели, договорная работа с оптовыми клиентами, с местными органами власти. Кроме этого управляющий занимается рекламным бюджетом, выстраивает маркетинговую политику применительно к меняющимся условиям рынка. Также он несет ответственность за ведение первичного учета, оформления документов. Кандидату на эту должность желательно иметь некоторый опыт продаж в коммерческом секторе, управления сбытовым подразделением компании.

Администратор. В основной круг обязанностей администратора входит работа c клиентами, оформление покупки, в том числе и с использованием кредитных опций банка-партнера. В перечень обязанностей администратора торгового зала также входит оперативное руководство комплектовщиками-грузчиками с тем, чтобы обеспечить для клиента наилучшие условия демонстрации мебели, ее сборки, комплектации. Администратор должен иметь опыт не менее 3 лет в сфере продаж потребительских товаров.

Продавец-консультант торгового зала. Основная задача человека, занимающего эту должность, состоит в непосредственной работе с клиентами магазина, показе интересующих их образцов мебели, консультирования по вопросам продажи, имеющихся скидок, вариантов доставки. Занимающий эту должность человек должен обладать хорошими коммуникативными навыками, разбираться в основных типах мебели, новых брендах, материалах и фурнитуре. Работа у продавцов консультантов торгового зала дневная — с 10-00 до 18-00.

Грузчик-комплектовщик. В состав обязанностей этой должностной позиции входит работа по погрузке-выгрузке, доставке мебели клиентам, сборки корпусной мебели, перемещение и установка мебели в торговом зале. Непосредственно подчиняется администратору и продавцу-консультанту при показе клиентам образцов мебели, ее комплектации, упаковке и доставке. Должен иметь водительские права категории «В» для управления грузовым автомобилем-фургоном. Рабочий день — с 10-00 до 18 — 00 в режиме стандартной рабочей недели.

Для ведения бухгалтерского учета и подготовки отчетности в налоговые и прочие государственные (муниципальные) органы, предусмотрено использовать услуги бухгалтера на аутсорсинге (или удаленно).

Персонал

Кол-во

Зарплата на 1 сотрудника (руб.)

Люди стремятся к комфорту и уверенности. Хотят, чтобы работа была выстроена основательно и приносила солидный доход, хотят начинать свой день в обстановке, радующей глаз и отвечающей всем потребностям. Слова «качество», «стабильность», «респектабельность» применимы и к отлично налаженному быту и к процветающему бизнесу. Одним из устойчивых и перспективных направлений последнего является мебельная сфера.

- Анализ мебельного рынка России

- Бизнес план мебельного салона

- Выбор помещения под мебельный магазин

- Реклама магазина мебели

- Поиск и выбор поставщиков

- Ценообразование: как провести анализ конкурентов

- Юридическое оформление бизнеса

- Выбор системы налогообложения

- Выбор формы собственности

- Подбор персонала и оформление

- Интернет-магазин: хороший способ сокращения затрат

Анализ мебельного рынка России

С географической точки зрения большая часть предприятий по производству мебели расположена в Центральном Федеральном округе, а именно в Московском регионе – Москве и Московской области. При этом крупные игроки стремятся протянуть сеть от столицы в города поменьше.

В 90-е годы Российский рынок занимала преимущественно импортная продукция. Период востребованности отечественного товара наступил после кризиса 98-го года, когда люди просто не могли позволить себе дорогую иностранную мебель и отдавали предпочтение российским производителям. Аналогичная динамика прослеживалась и в 2008 году.

В 2015-2017 годах в России велась плотная застройка, тогда как общая доля продаж в мебельной нише снизилась на 5-7%. А вот 2018-й сулит рост спроса. Самое время войти в дело.

Преобладают в легионе мебельщиков торговые организации, реализующие продукцию готовую и «под заказ». Компаний, работающих полным технологическим циклом: проектирование, изготовление материалов, выпуск готового изделия, оказание услуг по доставке и сборке куда меньше. Собственное производство, содержание складских помещений – дело затратное.

Мебель условно делят на несколько категорий: бытовая, офисная и специальная. Далее на корпусную и мягкую. Нишу экономичного и среднего ценового сегмента прочно занимают отечественные производители, а вот в сфере премиум-класса конкуренция со стороны зарубежных компаний предельно высока.

На сегодняшний день на российском рынке доминирует (в порядке убывания): корпусная, офисная, кухни, мягкая, детская, мебель для дачи, специализированная (включает в себя обстановку общественных зданий, транспорта, садов, парков).

Бизнес план мебельного салона

Итак, с чего начать бизнес по продаже мебели? В первую очередь следует выяснить, что на текущий период востребовано покупателем, что предлагает современный рынок и как получить прибыль, избегая высокой конкуренции. А затем просчитать затраты, риски и стратегию.

Бизнес-план по производству и/или продаже мебели включает в себя следующие обязательные пункты:

Важно: во избежание непредвиденных расходов каждый пункт плана следует тщательно проработать и просчитать.

Кто является потенциальным покупателем нового интерьера? По большей части это:

- молодые семьи;

- семьи с детьми школьного возраста;

- открывающиеся фирмы и организации;

- пожилые люди, пенсионеры.

Выбор помещения под мебельный магазин

Китайский проект мебельного центра

Торговую площадь можно арендовать/купить в крупном торговом центре, отдельно стоящем здании, помещении с отдельным входом и т.д. Основной критерий при выборе – проходимость. Не столь важно центр это будет или спальный район, залог успеха – интенсивный поток людей в данной локации. Также выигрышно, если магазин будет видно с проезжей части. Яркая, вывеска, заметная с дороги, позволит сократить затраты на рекламу и привлечь потенциальных покупателей.

Небольшую торговую площадь с несколькими экспозициями можно обыграть в виде квартиры и представить образцы каждого помещения по целевому назначению: кухня, спальня, гостиная, прихожая. Обширные торговые пространства распределить тематически: мягкая мебель, корпусная, стеклянная, плетеная.

Чтобы свободно переходить от предмета к предмету и не пропустить ни одного образца проходы следует сделать просторными, перетекающими один в другой. И не стоит бояться смелых решений! Чем незауряднее будут стили и сочетания, тем больше шансов запомниться и выделиться из массы типовых, избитых решений.

Кроме того, можно нанять дизайнера и проработать выставку во всех деталях. Ведь если выставлена спальня, на кроватях должно быть покрывало, постельное белье, на тумбочках композиции из цветов, на стене затейливая картина, на кухне посуда с оригинальным орнаментом, в гостиной восхитительный ковёр, который так и манит скинуть обувь и ступить босыми ногами на мягкий ворс. Нередко, интерьер оживает и «продаётся» именно за счёт декора и стильных мелочей.

Чем больше площадь помещения – тем выше должны быть потолки. В любом случае — от 3-х метров. Особое значение имеет освещение: оно не должно слепить или искажать цвет, но его должно быть достаточно, чтобы рассмотреть детали.

Реклама магазина мебели

Зачем вкладывать деньги в рекламу? Чтобы люди знали, что есть фирма, занимается она обустройством жилых помещений, регулярно информирует клиентов о поступлении новых коллекций, начале скидок и, при грамотно выстроенной работе, привлекает, тем самым, новую аудиторию.

Для развития бизнеса нужен сайт. Еще нужны страницы в популярных социальных сетях, база клиентов, которым можно рассылать коммерческие предложения по e-mail, печатные каталоги с образцами продукции, фирменные брошюры. Методы комбинируют между собой и выбирают оптимальный.

При наличии первоначального бюджета, можно обратиться к маркетологу, который проведет детальный анализ рынка, поможет выделить целевую аудиторию и просчитает варианты рекламных вложений с высокой вероятностью окупаемости.

Для тех, кто стартует без финансовой «подушки», есть масса вариантов заявить о себе с минимальными вложениями. Изрядное количество фирм торгуют мебелью «по фотографии» – создают страницу в Инстаграм или Вконтакте, постят картинки красивых интерьеров и предлагают услуги по просчету, проектированию и изготовлению идентичного товара. И, как показывает статистика, народ заказывает.

Если выставочная площадка расположена на территории мебельного центра – это уже реклама. Дело за малым – привлекательная вывеска и оригинальная экспозиция. Дальнейшее развитие зависит от работы консультантов и качества продукции.

Если магазин базируется в отдельно стоящем здании, следует организовать пышное открытие: напечатать листовки, нанять промоутеров, украсить вход и предложить в честь начала работы приятные бонусы первым клиентам.

Поиск и выбор поставщиков

Работа в мебельной сфере подразумевает взаимодействие с рядом контрагентов. В первую очередь это производители. Идеальный вариант сотрудничать с фабрикой напрямую, но возможно это только в том случае, если объем заказа выгоден изготовителю. Делать пару шкафов и кухню для малогабаритной квартиры завод не станет. Вот почему небольшим фирмам проще общаться с дилерами и дистрибьюторами.

При выборе поставщика важны следующие моменты:

- Соответствует ли мебель установленным стандартам качества?

- Соответствуют ли возможности поставщика техническим и конструкторским задачам Ваших проектов?

- Стабильность и надежность компании, известность на рынке, рекомендации крупных фирм.

- Гарантийные условия.

Внимание: поставщик должен гарантировать соответствие мебели заявленным характеристикам при соблюдении условий транспортирования, хранения, сборки и эксплуатации, производить заменяемые элементы изделия в течение гарантийного срока обслуживания для обеспечения ремонтопригодности мебели.

Ценообразование: как провести анализ конкурентов

Для того, чтобы оценить обстановку на рынке эксперты советуют провести маркетинговое исследование. Это не значит, что нужно платить бешеные деньги, ждать месяцы и ломать голову над десятком схем и таблиц. Нет, это свод данных чем и как торгуют конкуренты, в чём их преимущества и недостатки.

Фирмы-новички, как правило, не готовы тратить бюджет на аналитику. Вот что можно сделать в этом случае: посещать мебельные выставки. Производители со всего мира презентуют действующие и новые образцы, охотно знакомятся и делятся профессиональной информацией. На выставке много как простых покупателей, так и представителей розничных сетей и это отличная возможность понять, что предлагают, какой системой скидок пользуются и какие бонусы обещает сотрудничество.

В крайнем случае прибегните к помощи интернета и соберите всю возможную информацию о своих конкурентах там.

Юридическое оформление бизнеса

Выбор системы налогообложения

В сфере розничной торговли действует 4 основных налоговых режима: ЕНВД (единый налог на вмененный доход), УСН (упрощенная система налогообложения), ОСНО (общая система налогообложения), ПСН (патентная система налогообложения).

Самой востребованной считается УСН – упрощенная система налогообложения. Для ИП ограничений в применении УСН нет, для ООО есть ряд требований к количеству штатных сотрудников, доходам и филиалам.

Справка: налоговая ставка зависит от региона, вида деятельности фирмы и оборота средств.

В целом, выбор системы выглядит так:

- небольшой магазин без филиалов – УСН

- магазин с высокой, бесперебойной прибылью – ЕНВД

- сезонная торговля, выставки – ПСН

- сотрудничество с юридическими лицами с учетом НДС – ОСНО

Выбор формы собственности

Форм собственности для работы мебельной компании 2 – ООО и ИП. Для работы с заказами от коммерческих организаций нужно регистрировать ООО, а если работать только с физическими лицами, достаточно открыть ИП.

Для регистрации фирмы необходимо подготовить следующие документы:

- название компании

- протокол принятия решения об открытии

- сведения о директоре и бухгалтере

- устав с указанием вида деятельности и величиной уставного капитала

- банковские реквизиты

- квитанцию об оплате гос.пошлины

Для торговли мебелью особых требований немного. Понадобится заключить соглашения с Роспотребнадзором, Роспожнадзором и МУП «Горэнерго».

Подбор персонала и оформление

Для запуска проекта в работу необходим штат сотрудников: директор, продавцы-консультанты (количество зависит от площади и ассортимента магазина), дизайнер-проектировщик, бухгалтер, менеджер по работе с заказчиками. Также необходимо заключить договора с транспортными компаниями и грузоперевозчиками.

Оформлять сотрудников в штат следует официально в соотвествии с положениями ТК РФ: подписать трудовой договор, приказ о принятии на работу, завести личную карточку сотрудника и внести запись в трудовую книжку.

Обычная наценка на мебель составляет +/- 50%, есть модели со 100% наценкой и больше. На время акций скидки устанавливают в размере 20%, 30% и доходят до 50%. Максимальную скидку дают для того, чтобы быстрее распродать застоявшийся товар и закупить новую коллекцию.

Отлично работают предложения, гарантирующие клиенту личную выгоду: беспроцентная рассрочка, кредит под небольшой процент, бесплатная доставка, выезд на замер или безналичный расчет.

Работая в одной сфере, предприниматели пристально следят друг за другом. Одним из способов воздействия на потребительский рынок является демпинг – искусственное занижение цен. Многие компании, что выжить конкурентов и захватить нишу ставят ценники ниже себестоимости товара, вызывая тем самым у людей ощущение «вокруг обман, а эти честные». Но рано или поздно стоимость придется поднять, люди отреагируют негативно и снова пойдут искать где подешевле. Как бороться с демпингом? Стать не конкурентами, а коллегами и на договорной основе согласовывать систему скидок, которая будет привлекательна для клиентов и даст возможность заработать продавцам.

Интернет-магазин: хороший способ сокращения затрат

Как продеть слона в игольное ушко? Или применимо к мебели: как представить максимальное количество коллекций и образцов товара не вкладывая ни одного лишнего рубля в аренду? Открыть интернет-магазин. Большая часть покупателей прежде чем прийти в салон ищет и подбирает модели в интернете. Многие даже не доходят до салона и оформляют покупку он-лайн – достаточно фото товара с различных ракурсов, описания, гарантии и консультации менеджера.

Чем больше ассортимент, тем больше поступает звонков с вопросами. Вот почему целесообразно организовать работу колл-центра и нанять специалистов, которые будут компетентно консультировать и подводить покупателя к просчетам и заказу.

Отслеживая поведения покупателей на сайте, Вы получаете в чистом виде статистику того, какие модели пользуются максимальным спросом, где, напротив, есть явные недостатки в обиходе. На базе полученной информации можно корректировать работу реального салона, открывать дополнительные точки и выставлять гарантированно востребованный ассортимент.

С ростом спроса и оборота имеет смысл открывать новые салоны, расширять модельные ряды. Многие крупные предприятия делают ставки на регионы и открывают филиалы в области и близлежащих городах.

Как бы не были изменчивы экономическая сфера, мода, поведение конкурентов, главным в любом деле остаётся сервис. Хочется возвращаться туда где обслуживают качественно, быстро и доброжелательно. Грамотно выстроенное общение, чёткая работа сотрудников внутри коллектива и следование актуальным тенденциям помогут выстоять и процветать при любых обстоятельствах.

Читайте также: