Налогообложение при уменьшении уставного капитала ао

Опубликовано: 14.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 1 апреля 2020 г. N 03-04-05/25728 О налогообложении НДФЛ доходов, полученных при уменьшении уставного капитала общества

Департамент налоговой и таможенной политики рассмотрел обращение и сообщает, что в соответствии с Регламентом Минфина России, утвержденным приказом Минфина России от 14.09.2018 N 194н, в Минфине России, если законодательством не установлено иное, не рассматриваются по существу обращения по разъяснению (толкованию норм, терминов и понятий) законодательства Российской Федерации и практики его применения, по практике применения нормативных правовых актов Министерства, по проведению экспертизы договоров, учредительных и иных документов организаций, по оценке конкретных хозяйственных ситуаций.

Вместе с тем по вопросу обложения налогом на доходы физических лиц доходов, полученных при уменьшении уставного капитала общества, в соответствии со статьей 34 2 Налогового кодекса Российской Федерации (далее - Кодекс) разъясняем следующее.

Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

В соответствии с подпунктом 1 пункта 1 статьи 220 Кодекса при определении размера налоговой базы по налогу на доходы физических лиц налогоплательщик имеет право на получение имущественного налогового вычета, в частности, при уменьшении номинальной стоимости доли в уставном капитале общества.

В соответствии с абзацем вторым подпункта 2 пункта 2 статьи 220 Кодекса при продаже доли (ее части) в уставном капитале общества, при выходе из состава участников общества, при получении денежных средств, иного имущества (имущественных прав) акционером (участником, пайщиком) организации в случае ее ликвидации, при уменьшении номинальной стоимости доли в уставном капитале общества, при уступке прав требования по договору участия в долевом строительстве (по договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством) налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (имущественных прав).

В состав расходов налогоплательщика, связанных с приобретением доли в уставном капитале общества, могут включаться следующие расходы:

расходы в сумме денежных средств и (или) стоимости иного имущества (имущественных прав), внесенных в качестве взноса в уставный капитал при учреждении общества или при увеличении его уставного капитала;

расходы в сумме денежных средств и (или) стоимости иного имущества (имущественных прав) на приобретение или увеличение доли в уставном капитале общества.

При получении дохода в виде выплат участнику общества в денежной или натуральной форме в связи с уменьшением уставного капитала общества расходы налогоплательщика на приобретение доли в уставном капитале общества учитываются пропорционально уменьшению уставного капитала общества.

В соответствии с пунктом 7 статьи 220 Кодекса имущественные налоговые вычеты по налогу на доходы физических лиц предоставляются при подаче налогоплательщиком налоговой декларации в налоговые органы по окончании налогового периода, если иное не предусмотрено статьей 220 Кодекса.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | В.А. Прокаев |

Обзор документа

Налогоплательщик вправе получить имущественный налоговый вычет при уменьшении номинальной стоимости доли в уставном капитале общества.

При уменьшении номинальной стоимости доли можно уменьшить доходы на расходы, связанные с ее приобретением.

В состав расходов, связанных с приобретением доли, могут включаться:

- расходы в виде взноса в уставный капитал при учреждении общества или при увеличении его уставного капитала;

- расходы на приобретение или увеличение доли в уставном капитале общества.

При получении выплат в связи с уменьшением уставного капитала общества расходы на приобретение доли учитываются пропорционально уменьшению уставного капитала.

Имущественные налоговые вычеты предоставляются при подаче декларации по НДФЛ.

«Клерк» Рубрика Уставный капитал

Процедура и условия уменьшения уставного капитала организации регламентированы ст. 29 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах» и ст. 20 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».

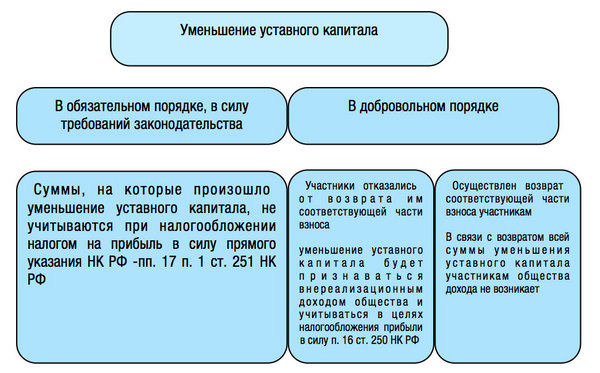

Однако на практике при налогообложении налогом на прибыль общества, уменьшающего уставный капитал, и его участников возникает большое количество спорных моментов.

Так, для принятия обществом решения о том, нужно ли платить налог на прибыль с суммы, на которую произошло уменьшение уставного капитала, необходимо определиться, является ли уменьшение уставного капитала добровольным либо явилось следствием выполнения обществом законодательно возложенной на него обязанности; а в случае добровольного уменьшения уставного капитала - производится ли выплата участникам общества части взноса пропорционально уменьшению действительной стоимости их доли в уставном капитале либо участники отказались от таких выплат.

На основании п. 6 ст. 35 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах", п. 3, ст. 20 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом, по окончании которых стоимость чистых активов общества оказалась меньше его уставного капитала, общество не позднее чем через шесть месяцев после окончания соответствующего финансового года обязано принять одно из следующих решений:

1) об уменьшении уставного капитала общества до величины, не превышающей стоимости его чистых активов;

2) о ликвидации общества.

При выполнении обществом законодательно закрепленной обязанности по уменьшению уставного капитала право не учитывать полученные обществом при этом доходы при налогообложении налогом на прибыль прямо предусмотрено пп. 17 п. 1 ст. 251 НК РФ.

Судебная практика отмечает, что для признания сумм, на которые произошло уменьшение уставного капитала, не подпадающими под налогообложение налогом на прибыль, решение об уменьшении уставного капитала до размера, не превышающего стоимости чистых активов общества, должно быть зарегистрировано в установленном законом порядке (Определением ВАС РФ от 13.10.2009 N ВАС-11664/09).

Если же говорить о добровольном уменьшении уставного капитала общества, осуществляемого на основании решения общего собрания участников, то, анализируя положения п. 16 ст. 250 НК РФ, арбитражные суды отмечают, что в данном случае уменьшение уставного капитала будет признаваться внереализационным доходом общества и учитываться в целях налогообложения прибыли. При этом обязательным условием для признания дохода облагаемым налогом на прибыль, является отказ участников от возврата им соответствующей части взносов (Постановление ФАС Восточно-Сибирского округа от 23.03.2011 по делу N А19-12624/10).

Думается, что в данном случае норму п. 16 ст. 250 НК РФ возможно обойти, оформив отказ от возврата стоимости соответствующей части взноса участникам как дополнительные взносы участников в целях увеличения чистых активов общества. Напомним, что в силу пп. 3.4 п.1 ст. 251 НК РФ доходы, полученные обществом в целях увеличения его чистых активов, не учитываются при формировании налогооблагаемой базы по налогу на прибыль.

Таким образом, схематично налогообложение налогом на прибыль уменьшения уставного капитала общества будет выглядеть следующим образом:

Если по налогообложению налогом на прибыль доходов самого общества существуют законодательно установленные нормы и уже сложилась судебная практика, то вопрос о том, облагается ли налогом на прибыль возвращаемая при уменьшении уставного капитала соответствующая часть взноса участника общества, ответ не так очевиден.

Государственные органы неоднократно давали положительный ответ на даный вопрос и указывали, что при уменьшении уставного капитала общества и возврате части внесенного ранее в уставный капитал взноса у участника общества возникает доход, подлежащий учету при формировании налогооблагаемой базы по налогу на прибыль (Письмa Минфина России от 20 сентября 2011 г. №03-03-06/1/567, 17.02.2009 №03-03-06/1/71, от 13.01.2009 №03-03-06/1/4, Письмо УФНС России по г.Москве от 23.04.2010 №16-15/043546).

В обоснование своей позиции они ссылаются на то, что указанный в ст.251 НК РФ перечень доходов, не учитываемых для целей налогообложения прибыли организаций, является закрытым и не предусматривает описанный выше случай.

Пп.4 п.1 ст.251 НК РФ относит к доходам, не учитываемым при налогообложении прибыли, только доходы, которые получены в пределах вклада участником хозяйственного общества при выходе из общества либо при распределении имущества ликвидируемого общества. При уменьшении же уставного капитала ни выхода участника из общества, ни ликвидации общества не происходит.

Судебной практики до недавнего времени по данному вопросу не было. Однако в постановлении от 14 декабря 2011 г. по делу №А07-3590/2011 ФАС УрФО указал на наличие пробела в регулировании данного вопроса. Отмечая, что законодательством не установлен порядок налогообложения прибыли участника общества при добровольном уменьшении уставного капитала по решению участников, где возвращается часть взноса без уменьшения размера доли, суд признал, что доходом полученные средства не являются, так как имеет место частичный возврат ранее внесенного взноса. Следовательно, доход, исходя из принципов, определенных ст.41 НК РФ, у участника общества не возникает.

Таким образом, в противовес позиции налоговых органов доходы, полученные как часть внесенного ранее взноса при добровольном уменьшении уставного капитала, были признаны судом не подлежащими налогообложению налогом на прибыль по аналогии с ситуацией выхода участника из общества, предусмотренной перечнем ст.251 НК РФ.

В поддержку позиции ФАС УрФО считаем важным отметить следующее: пп. 4 п. 1 ст. 251 НК РФ формально в данной ситуации действительно не подлежит применению, поскольку в данной норме речь идет только о выходе из общества или распределении имущества общества при ликвидации, а ситуация с уменьшением уставного капитала не предусмотрена. Однако, исходя их определения дохода для целей налогообложения, приведенного в ст. 41 НК РФ (экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить), возникать доход у участника общества не будет. Ведь при уменьшении уставного капитала участнику лишь возвращается часть его взноса, внесенного ранее в уставный капитал. При внесении средств в качестве вклада в уставный капитал расходами у участника они не признавались (п. 3 ст. 270 НК РФ). Следовательно, никакой экономической выгоды при возврате части внесенных средств у участника общества не образуется.

Как будет складываться судебная практика по данному вопросу далее, пока малопонятно. Думается, что исходя из указанных выше доводов, налогоплательщики смогут в судебном порядке отстоять свое право не платить налог на прибыль с возвращенной им части взносов при уменьшении уставного капитала.

В данной статье я позволю себе больше рассуждать, нежели констатировать факты и давать ответы. Поскольку данная тема (весьма спорная по сей день) вызывает у меня ряд вопросов.

Рассмотрю несколько ситуаций, от простой к более сложной.

- Уменьшение уставного капитала общества.

Для начала определимся, что под уставным капиталом в данном случае понимается зарегистрированный и отражённый в учредительных документах капитал компании – номинальная стоимость доли (ст. 14 ФЗ «Об обществах с ограниченной ответственностью» ст. 25 ФЗ «Об акционерных обществах»). Фактическая стоимость долей (включая чистые активы компании, добавочный капитал) не включена в понятие номинальной стоимости.

В данной ситуации вопросов нет, потому что законом прямо предусмотрено, что выплаты, полученные участниками (акционерами) в результате уменьшения номинальной стоимости уставного капитала освобождены от налогообложения. В части физических лиц это указано в п. 1 ст. 220 НК РФ, которым предусмотрен налоговый вычет в размере понесённого расхода при получении прибыли в виде средств от уменьшения номинального уставного капитала общества. П. 2 этой же статьи гласит, что вместо получения имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества. Т.е. если участник общества может документами доказать, что он внёс самостоятельную данную сумму в счёт оплаты номинальной стоимости своей доли в ООО (акций в АО) или приобрёл эту долю у третьего лица по аналогичной цене, то налог платить не придётся (аналогично с акциями).

В части юридических лиц пп. 4 п.1 ст. 251 НК РФ предусмотрено, что не учитывается при определении налоговой базы доход в виде имущества, имущественных прав, которые получены в пределах вклада участником организации, при уменьшении уставного капитала.

- Уменьшение добавочной стоимости доли (акций) общества.

Здесь ситуация уже неоднозначная. Определимся, что под добавочным капиталом мы понимаем активы общества (помимо уставного капитала), в частности финансовую помощь и вклады в имущество от участников (акционеров) (ст. 27 ФЗ Об ООО и ст. 32.2 ФЗ об АО). Рассматриваемая ситуация: участники вложили в имущество общества определённые средства (они отражены в отчётности как добавочный капитал) и спустя время решили вернуть эти средства обратно путём уменьшения капитала. Указанные выше статьи НК РФ применимы к номинальному уставному капиталу. А можно ли их же логику применить к другим вложениям участников в капитал общества (сверх номинального уставного капитала)?

В соответствии со ст. 41 НК РФ доходом признаётся экономическая выгода. Если же участник получил обратно ровно столько, сколько вложил, то экономической выгоды нет, соответственно и дохода нет. Но смуту вносит письмо Минфина от 6 февраля 2017 г. N 03-08-05/6035, в котором даётся ответ на ситуацию, где российское общество выплачивает средства кипрскому участнику в связи с уменьшением добавочного капитала. Там идёт отсылка на уже названный мной п.п.4 п.1 ст. 251 НК РФ и потом идет оговорка буквально следующая: «Поскольку в рассматриваемом случае не происходит ни уменьшения уставного капитала, ни выхода участника из общества, ни ликвидации общества, получаемые участником выплаты следует признавать доходами… Таким образом, исходя из вышеизложенного доход, выплачиваемый участнику российского общества - резиденту Республики Кипр в связи с уменьшением добавочного капитала общества, признается доходом указанного участника». Т.е. Минфин утверждает, что применимые в части уменьшения номинальной стоимости уставного капитала статьи Налогового кодекса к случаю уменьшения добавочного капитала не применимы. Но и доходом такие выплаты признать нельзя, если они не превышают сумму вклада участника, потому что у участника нет экономической выгоды.

Можно ли применить по аналогии статью, регулирующую ликвидационные выплаты, где прописано, что налогом облагается только сумма выплат, превышающая сумму вклада. Было бы логично. Но законом это не закреплено, если трактовать его буквально.

В сентябре 2019 года в ст. 251 НК РФ в данный вопрос была внесена ясность, путём добавления вида дохода, не учитываемого при определении налоговой базы при налогообложении организаций. А именно доход:

«п. 11.1) в виде денежных средств, полученных организацией безвозмездно от хозяйственного общества или товарищества, акционером (участником) которых такая организация является, в пределах суммы ее вклада (вкладов) в имущество в виде денежных средств, ранее полученных хозяйственным обществом или товариществом от такой организации». Важно хранить документы, подтверждающие сумму соответствующих вкладов в общество. Причём это изменение распространяется на период начиная с 01.01.2019г (ФЗ от 27.11.2018 N 424-ФЗ).

Полагаю, что данное дополнение проясняет ситуацию и даёт ответ на поставленный вопрос: выплаты в виде уменьшения добавочного капитала общества в пользу участника (акционера) не облагаются налогом, если есть документарное подтверждение оплаты этим участником (акционером) данного вклада. Данная позиция также подтверждается письмом Минфина от 14 февраля 2019 г. N 03-03-06/1/9345. Но остается вопрос: если организация – участник не сама делала вклад в ООО, а купила долю ООО по цене, равной сумме ранее сделанных вкладов. Расход на приобретение доли будет учитываться в данном случае? Я полагаю, что должен. Но об этом детальнее речь пойдёт в следующем примере.

Также я не нашла аналогичной трактовки освобождения от налогообложения любых выплат (а не только уменьшения номинального уставного капитала) при уменьшении капитала общества в части налогообложения физических лиц.

- Уменьшение премии кипрской компании и выплата в пользу российского акционера.

На Кипре тоже разделяется понятие уставного капитала (оплаченного и зарегистрированного) и премии (незарегистрированный капитал, получаемый в виде вкладов от акционеров сверх номинальной стоимости акций). Т.е. на Кипре компания может выпустить акции с премией, при этом размер уставного капитала будет увеличен на сумму номинальной стоимости выпущенных акций, а сумма премии по этим акциям будет отражены в учёте компании в специальном разделе «Премия». Размер премии будет сказываться на фактической цене акций. На мой взгляд, данная ситуация в бухгалтерском и корпоративном понимании идентична уставному капиталу в обществе и добавочному капиталу, формирующемуся за счёт вкладов в имущество от участников (акционеров).

Ситуация: российское ООО, являясь единственным участником кипрской компании, акции которой оно купило по цене чистых активов компании (т.е. в цене за акции была учтена номинальная стоимость + премия, оплаченная предыдущим акционером), решила вернуть себе часть ранее оплаченного предыдущим акционером капитала кипрской компании путём уменьшения премии. Как российская налоговая квалифицирует данные выплаты? Это не уменьшение уставного капитала. Если можно провести аналогию с российским понятием добавочного капитала, то к данной ситуации будет применим ответ, отражённый в п.2 настоящей статьи. При условии, что акционер сможет документарно подтвердить расходы на приобретение акций в размере получаемой обратно премии. Но данный расход будет учтён, если по аналогии с налогообложением физических лиц можно применить п.2 ст. 220 НК РФ. В отношении налога на прибыль организаций такого уточнения по расходам в НК РФ нет.

На основании изложенных материалов, я делаю следующие выводы в части налоговых последствий для физических и юридических лиц при получении выплат от общества в случае уменьшения капитала:

- Есть несоответствие в толкование налоговых последствий для участников при уменьшении добавочного капитала общества в части физических лиц и в части организаций. НК РФ чётко указал, что данный доход для организаций не является налогооблагаемым, а вот для физических лиц чёткой позиции в Кодексе нет. Также с вопросом подтверждения расходов на получение доли: будет ли расход на приобретение доли учитываться при освобождении от налога (в части физических лиц есть четкая позиция, что будет. В части организаций - не предусмотрено, речь идёт только о прямых вкладах в общество).

- Физическим лицам, для того, чтобы избежать непредвиденных налогов, надо документами подтверждать все расходы (вложения) связанные с обществом (в частности на приобретение долей (акций) общества). Тогда сможете доказать, что прибыли не возникает, соответственно налогом облагать нечего.

- Юридическим лицам надо корректно отражать в своей бухгалтерской отчётности все вложения в общество. Чтобы в дальнейшем не возникало несоответствие между статьёй расхода на общество и статьёй дохода от общества. Тогда сможете обосновать, что прибыли от полученной выплаты не получаете.

Если кто-то из коллег сталкивался с данными вопросами на практике – просьба поделиться опытом, буду признательна.

Ведущий эксперт по вопросам бухгалтерского учёта и налогообложения «Что делать Консалт»

Немало вопросов возникает у бухгалтеров, когда компания в обязательном или добровольном порядке в соответствии с решением учредителей уменьшает свой уставный капитал. Елена Горнева рассмотрела вопросы отражения в бухгалтерском и налоговом учёте данных операций как у общества, так и учредителей-организаций.

Общество вправе, а в ряде случаев обязано уменьшить свой уставный капитал (п. 1 ст. 20 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). В нашей статье речь пойдёт о выплате участникам стоимости части вклада денежными средствами, а не имуществом. Начнём с учёта у общества при уменьшении уставного капитала.

Налог на прибыль

А) Общество обязано принять решение об уменьшении УК

Общество обязано принять решение об уменьшении уставного капитала общества до размера, не превышающего стоимости его чистых активов, если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом (пп. 1 п. 4 ст. 30 Федерального закона от 08.02.1998 № 14-ФЗ).

Так как уменьшение произойдёт в соответствии с требованиями законодательства, то суммы, на которые уменьшится уставный капитал, не признаются доходом общества (пп. 17 п. 1 ст. 251 НК РФ, Письмо Минфина России 17.09.2015 № 03-03-06/1/53369).

Б) Уменьшение УК в добровольном порядке

Если уставный капитал уменьшается в добровольном порядке (по решению учредителей) и при этом уменьшение уставного капитала не сопровождается соответствующей выплатой (возвратом) стоимости части вклада участникам общества, то, по мнению Минфина (со ссылкой на Определение ВАС РФ от 13.10.2009 № ВАС-11664/09), сумма уменьшения уставного капитала общества будет считаться внереализационным доходом общества и учитываться в целях налогообложения прибыли (Письмо Минфина России от 23.05.2014 № 03-03-РЗ/24777). Но если производятся выплаты (возврат) стоимости части вклада участникам, то доход у общества не возникает.

При этом сумма выплаченных участникам денежных средств не может быть признана в составе расходов, поскольку рассматриваемая выплата не соответствует требованиям пункта 1 статьи 252 НК РФ, так как не направлена на получение дохода.

В) Уменьшение УК путём погашения долей, принадлежащих обществу

Доля переходит к обществу, например, когда участник выходит из общества. Пунктом 2 статьи 24 Закона № 14-ФЗ определено, что в течение года со дня перехода доли или части доли в уставном капитале общества к обществу они должны быть по решению общего собрания участников общества:

- распределены между всеми участниками общества пропорционально их долям в уставном капитале общества;

- предложены для приобретения всем либо некоторым участникам общества и (или), если это не запрещено уставом общества, третьим лицам.

Не распределённая или не проданная в установленный указанной статьёй срок доля или часть доли в уставном капитале общества должна быть погашена, и размер уставного капитала общества должен быть уменьшен на величину номинальной стоимости этой доли или части доли (п. 5 ст. 24 Закона № 14-ФЗ).

В этом случае сумма, на которую общество уменьшит уставный капитал, обложению налогом на прибыль не подлежит (пп. 17 п. 1 ст. 251 НК РФ).

НДС

Уменьшение размера уставного капитала общества в рассматриваемых ситуациях не влечёт возникновение объекта обложения НДС (пп. 1 п. 2 ст. 146, пп. 1 п. 3 ст. 39 НК РФ).

Бухгалтерский учёт у общества при уменьшении уставного капитала

В соответствии с планом счетов для обобщения информации о состоянии и движении уставного капитала организации предназначен счёт 80 «Уставный капитал». Записи по счёту 80 производятся в случаях увеличения и уменьшения капитала лишь после внесения соответствующих изменений в учредительные документы организации.

А) Уменьшение уставного капитала в соответствии с требованиями законодательства РФ

При уменьшении УК по требованиям законодательства РФ о доведении величины уставного капитала до стоимости чистых активов, а также при недостаточности разницы между чистыми активами общества и его уставным капиталом для выплаты действительной стоимости доли (его части) участнику в бухгалтерском учёте делается проводка:

- Д80 «Уставный капитал» ‒ К84 «Нераспределённая прибыль (непокрытый убыток)» ‒ отражено уменьшение уставного капитала с целью доведения его величины до стоимости чистых активов.

Б) Уменьшение уставного капитала за счёт уменьшения номинальной стоимости долей в добровольном порядке

Закон не содержит норм, запрещающих выплачивать участникам денежные средства или передавать им иное имущество при уменьшении номинальной стоимости доли. Следовательно, указанная выплата может быть произведена по решению общего собрания участников (п. 1 ст. 32, пп. 2 п. 2 ст. 33 Федерального закона от 08.02.1998 № 14-ФЗ).

При уменьшении УК в добровольном порядке по решению общества с возвратом соответствующей части вклада участникам общества:

- Д80 «Уставный капитал» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражено уменьшение уставного капитала с возвратом соответствующей части вклада участникам общества.

Затем по мере погашения задолженности перед учредителями делается запись:

Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К50 (51) ‒ выданы денежные средства в оплату долей участников.

Справочно. Поскольку сроки выплаты участникам (акционерам) общества денежных и иных средств при уменьшении уставного капитала не регламентированы законодательством, выплаты могут быть начаты и до внесения изменений в устав.

При уменьшении УК, по решению общества, с одновременным принятием решения об отказе возврата участникам стоимости соответствующей части вклада:

- Д80 «Уставный капитал» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражено уменьшение уставного капитала за счёт участников;

- Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К91 ‒ признан прочий доход в сумме, не возвращённой участникам.

В) Уменьшение уставного капитала путём погашения долей, приобретённых у участников

Для учёта стоимости долей, приобретённых самим обществом, предназначен счёт 81 «Собственные доли».

При приобретении обществом долей в бухгалтерском учёте делают записи:

- Д81 «Собственные доли» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражена задолженность по выплате участнику стоимости приобретённых у него долей;

- Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К50 (51) ‒ выплачены денежные средства за доли, выкупаемые у участников.

При уменьшении уставного капитала путём погашения долей принадлежащих обществу, по решению общего собрания, в бухгалтерском учёте делают проводки:

- К80 «Уставной капитал» – Д81 «Собственные доли» ‒ погашена номинальная стоимость долей, принадлежащих обществу;

- Д91 «Прочие расходы» ‒ К81 «Собственные доли» ‒ отражена разница между фактическими затратами на выкуп долей и номинальной стоимостью.

Иначе регулируется учёт у учредителя – юридического лица.

Налог на прибыль

Доходы в виде имущества, имущественных прав, которые получены в пределах вклада (взноса) участником общества при уменьшении уставного капитала, не учитываются при определении налоговой базы по налогу на прибыль (пп. 4 п. 1 ст. 251 НК РФ).

Необходимо отметить, что НК РФ не установлено, что понимается под вкладом (взносом) участника в целях применения нормы подпункта 4 пункта 1 статьи 251 НК РФ. Минфин России в своих разъяснениях указал, что под вкладом (взносом) участника следует понимать взносы в уставный капитал общества (как при его учреждении, так и при увеличении его уставного капитала) или в случае приобретения доли у других участников (Письмо минфина России от 17.03.2006 № 03-03-04/2/81).

Хотя указанные разъяснения касаются иных ситуаций, а именно выхода участника из общества и ликвидации общества, сделанный в нём вывод, по нашему мнению, применим и в случае оценки размера вклада при получении имущества в связи с уменьшением уставного капитала. Это обусловлено тем, что все перечисленные случаи предусмотрены подпунктом 4 пункта 1 статьи 251 НК РФ. Следовательно, доходы, полученные участником общества при уменьшении уставного капитала, не признаются для целей налогообложения прибыли в пределах внесённого им ранее вклада (как первоначального, так и дополнительных).

Бухгалтерский учёт у участника при уменьшении уставного капитала

В синтетическом бухгалтерском учёте участника отражается только уменьшение уставного капитала путём уменьшения номинальной стоимости доли и только в случае, если оно сопровождается получением участника соответствующих выплат.

Если ранее уставный капитал не увеличивался за счёт имущества общества, то на дату государственной регистрации изменений, внесённых в устав, необходимо сделать запись (п. 18 ПБУ 19/02, п. 6 ПБУ 1/2008 «Учётная политика организации»):

- Д76 «Расчёты по причитающимся дивидендам и другим доходам» ‒ К58-1 «Паи и акции» ‒ уменьшен вклад в уставный капитал.

Если ранее уставный капитал увеличивался за счет имущества общества, то причитающуюся выплату участник признаёт доходом от участия в другой организации (п. 7 ПБУ 9/99, п. 6 ПБУ 1/2008). На дату государственной регистрации изменений, внесённых в устав, необходимо сделать следующую запись:

- Д76 «Расчёты по причитающимся дивидендам и другим доходам» ‒ К91-1 «Прочие доходы» ‒ отражена задолженность по выплате в связи с уменьшением уставного капитала в сумме, на которую ранее была увеличена номинальная стоимость доли за счёт имущества общества.

Уменьшение уставного капитала путём уменьшения номинальной стоимости долей без осуществления выплат участникам или путём погашения долей, принадлежащих обществу, в учёте участника бухгалтерскими записями не отражается, потому что в результате такого уменьшения уставного капитала происходят лишь изменения в структуре собственного капитала ООО.

Если учредитель ‒ нерезидент

Как нами было отмечено выше, при расчёте налога на прибыль не учитываются доходы в виде имущества и имущественных прав, полученных участником в пределах его вклада при уменьшении уставного капитала в соответствии с законодательством РФ (пп. 4 п. 1 ст. 251 НК РФ).

Однако при добровольном его уменьшении у участников, являющихся юридическими лицами, возникает облагаемый доход. О получении такого дохода можно говорить в случае, когда дочерняя компания выплачивает им разницу между первоначальной и новой стоимостью доли. Если таких выплат не производится, облагаемого дохода у участников или акционеров при добровольном уменьшении уставного капитала также не возникает (ст. 41 НК РФ).

В соответствии со статьёй 7 НК РФ, если международным договором Российской Федерации, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах и сборах, применяются правила и нормы международных договоров РФ.

Рассмотрим на примере.

Компания из Нидерландов получила доход в виде выплаты, произведённой в результате уменьшения уставного капитала российской организации. Каковы налоговые последствия?

Между Правительством РФ и Правительством Королевства Нидерландов заключено Соглашение об избежании двойного налогообложения доходов и имущества (далее – Соглашение).

При применении международных договоров Российской Федерации по вопросам налогообложения следует учитывать комментарии к Модельной конвенции Организации экономического сотрудничества и развития по налогам на доход и капитал, на основе которой заключаются соглашения об избежании двойного налогообложения с иностранными государствами.

Согласно пункту 28 комментариев к статье 10 «Дивиденды» Модельной конвенции выплаты, рассматриваемые в качестве дивидендов могут включать не только распределение прибыли на основе решения, принимаемого на ежегодных собраниях акционеров компании, но также иные выплаты в денежной форме или имеющие денежный эквивалент, такие как премиальные акции, премии, ликвидационные выплаты и скрытое распределение прибыли.

Таким образом, доход в виде выплат, производимых участникам в результате уменьшения уставного капитала российского общества, не превышающих вклад общества в уставный капитал, квалифицируется как «Другие доходы» в соответствии с нормами соглашений об избежании двойного налогообложения (Письмо Минфина России от 17.11.2016 № 03-08-05/67758).

Согласно пункту 1 статьи 21 «Другие доходы» Соглашения виды доходов резидента одного договаривающегося государства, независимо от источника их возникновения, о которых не говорится в предыдущих статьях настоящего Соглашения, подлежат налогообложению только в этом государстве.

То есть доход резидента Нидерландов в виде выплат, производимых участнику в результате уменьшения уставного капитала, не облагается налогом на прибыль в РФ.

А чтобы российская организация не удерживала налога на прибыль в качестве налогового агента с доходов полученных резидентом Нидерландов (если сумма выплачивается в пределах первоначального вклада), последний должен предоставить необходимые документы для подтверждения своего резидентства (п. 1 ст. 312 НК РФ).

Доход в виде выплат, производимых в адрес иностранного юрлица в результате уменьшения уставного капитала российской организации в части превышения суммы взноса этого иностранного участника в уставный капитал, должен быть квалифицирован как дивиденды для целей налогообложения и подлежать налогообложению у источника по ставке, установленной Соглашением.

Если получатель имеет фактическое право на дивиденды, то взимаемый российской организацией налог не должен превышать (п. 2 ст. 10 Соглашения):

a) 5 % от общей суммы дивидендов, если фактическим владельцем дивидендов является компания (иная, чем партнёрство), прямое участие которой в капитале компании, выплачивающей дивиденды, составляет не менее 25 % и которая инвестировала в неё не менее 75 000 экю или эквивалентную сумму в национальной валюте договаривающихся государств;

б) 15 % от общей суммы дивидендов во всех других случаях.

Надеемся, что статья поможет вам учесть все нюансы учёта, а также нормы международных актов, если учредителем будет принято решение об уменьшении уставного капитала.

Вопросы, рассмотренные в материале:

- Что представляет собой уставный капитал компании

- Зачем компании нужен большой уставный капитал

- Какие риски связаны с наличием большого уставного капитала

- Как правильно увеличить уставный капитал ООО

Одним из обязательных действий компаний, начинающих свою работу как общество с ограниченной ответственностью, является формирование уставного капитала, ведь он играет роль гарантии для будущих партнеров. При этом нужно решить, что лучше: указать минимальную сумму или сформировать большой уставный капитал. Далее расскажем о плюсах и минусах большого уставного капитала.

Что такое уставный капитал

Уставным капиталом (УК) называют ресурсы предприятия, необходимые для успешного начала его работы. В этот фонд входят денежные средства, ценные бумаги, имущество – к его формированию привлекаются собственные и инвестиционные суммы. Все ресурсы, привлеченные извне, обязательно имеют гарантию возврата в виде средств уставного фонда. Иначе говоря, большой или маленький УК свидетельствует о первоначальной стоимости активов компании.

Учредителями уставного капитала могут стать один или несколько человек, при этом все соучредители вносят вклад материальными/нематериальными ценностями. Им это выгодно, поскольку, чем больше их доли, тем больше дивиденды на протяжении всей работы предприятия.

Если упростить определение, то уставный фонд – это личный материальный вклад в бизнес на начальном этапе. Если ваши средства становятся частью уставного фонда, вы сразу превращаетесь в одного из собственников предприятия.

Данные средства являются резервом, который допускается тратить только на развитие фирмы. Но тогда сумма, равная уставному капиталу, вычитается из чистой прибыли компании, а значит, совладельцы бизнеса не получат с нее доход.

Топ-3 статей, которые будут полезны каждому руководителю:

Размер и состав уставного капитала

Уставный капитал является обязательным условием для таких типов компаний:

- Общество с ограниченной ответственностью, где минимальный размер данного фонда составляет 10 тысяч рублей.

- Народное предприятие (свыше 75 % акций являются собственностью сотрудников компании), минимальный объем уставных средств равен одному МРОТ, установленному на день открытия фирмы и умноженному на тысячу.

- Публичное акционерное общество, минимальный УК – 100 тысяч рублей.

- Непубличное акционерное общество, минимальный объем уставного фонда – 10 тысяч рублей.

Есть ряд предпринимательских категорий, для которых определен другой нижний порог стартового капитала:

- частная охрана – 100 000 руб.;

- тотализаторы и азартные игры – 100 000 000 руб.;

- учредители банков – 300 000 000 руб.;

- финансовые компании небанковского характера (в зависимости от лицензии) – 90 000 000 – 180 000 000 руб.;

- фирмы, оказывающие услуги по медицинскому страхованию – 60 000 000 руб.;

- иного рода страхователи – 120 000 000 руб., умноженные на коэффициент конкретной сферы страхования;

- производители крепкого алкоголя – 80 000 000 руб.;

Также свои особенности размера УК есть в разных регионах, они устанавливаются местными законодательными актами.

Закон не устанавливает максимальной планки для стартового капитала, поэтому учредители сами могут выбрать размер большого уставного капитала. Но не стоит забывать, что этот показатель должен указываться в учредительных бумагах.

В случае признания компании банкротом долги закрывают на сумму, соответствующую УК общества. Это важно понимать, говоря о положительных, отрицательных сторонах большого уставного капитала.

Какие ценности могут быть включены в уставный капитал? Зафиксированная законом минимальная сумма вносится исключительно в денежной форме (п. 2 ст. 66.2 ГК РФ). Все, что превышает этот размер, может вноситься иначе. Так, помимо денег, частью вклада могут стать:

- материальные ценности;

- ценные бумаги;

- права собственности, которые можно оценить в деньгах.

Внимание! Патент либо иной объект интеллектуальной собственности не может стать частью уставного капитала (согласно постановлению Пленума ВС РФ, Пленума ВАС РФ от 01.07.1996 №6/8). Право пользования объектом авторского права, зарегистрированное в соответствии со всеми требованиями закона, считается имущественным правом, а значит, допускается его внесение в УК.

Зачем нужен большой уставный капитал

Сегодня предприятия часто отказываются от большого уставного фонда, предпочитая использовать минимальный. Данная сумма не изменяется в течение долгого времени, поскольку собственники не видят в этом смысла. Через какой-то срок оказывается, что небольшой объем уставных средств свидетельствует о фирме как о непривлекательном бизнес-партнере.

Зачем ООО большой уставный капитал? Существует ряд ситуаций, в которых фирме выгодно располагать большим уставным капиталом:

- Нужен кредит. Средства, о которых идет речь, это гарантия для кредитора, ведь их объем говорит о финансовом положении заемщика. Напомним, что компания отвечает по обязательствам в размере УК. А значит, 10 000 рублей, которые сегодня чаще всего служат уставным фондом, не дают больших шансов на получение кредита.

- Фирма привлекает серьезных партнеров/участвует в тендерах. Крупные заказчики, как и кредиторы, требуют от партнеров надежности. Поэтому им нужно видеть большой уставный капитал, который говорит о финансовых гарантиях и определенном имидже партнера.

Но необязательно делать уставной фонд большим для конкретного случая – это изменение можно произвести в любой момент, как только собственники бизнеса посчитают возможным.

Большой уставный капитал: плюсы и минусы

- Большой уставный капитал делает компанию более надежной с точки зрения контрагентов и банков. В результате фирме дают более серьезные заказы, ей становятся доступны государственные инвестиционные программы. Инвесторы считают такой бизнес более привлекательным.

- Средства, находящиеся даже в большом уставном фонде, не облагают налогами. Если компании понадобятся дополнительные инвестиции, по ним не нужно платить подоходный налог и налог на прибыль. Таким образом, удается сэкономить на налогах, если речь идет о продолжительных проектах.

- Еще одним ответом на вопрос о том, для чего нужен большой уставной капитал, является возможность получить лицензии на ряд видов деятельности, которые требуют немалых ресурсов.

Как увеличить уставный капитал общества: 3 способа

Существует несколько приемов, позволяющих сделать данную сумму ресурсов больше. Если говорить в целом, то для этого используют собственные либо привлеченные со стороны средства. Выделяют три подхода.

Способ № 1: вклад дополнительных средств участниками.

-

Пропорциональное увеличение всех взносов.

Общее собрание решает, каков будет размер дополнительных вкладов всех членов общества. Далее собственники вносят средства (деньги или имущество) в соответствии с размером своей доли, тем самым повышая ее номинальную стоимость.

Увеличение доли по заявлению участника.

Один или несколько участников могут решить повысить собственную долю, тогда они пишут заявление с конкретной суммой. Общее собрание принимает решение, номинальная стоимость доли увеличивается. Кроме того, изменяется пропорциональное соотношение долей всех владельцев бизнеса.

Способ № 2: увеличение уставного фонда за счет имущества.

Имущество, принадлежащее компании, превращается во вклад в уставный капитал, делая его больше. Процентное соотношение долей при этом не изменяется, но возрастает их номинальная стоимость.

Способ № 3: вклад третьего лица/лиц.

Новый участник вносит свой вклад в уставные средства, получая статус полноправного учредителя. Данный фонд может быть увеличен за счет вложения денег или имущества. Так как меняется состав собственников, после данной процедуры обязательно пересматривают их доли в организации. Номинальная стоимость остается без изменений, пересчитывается только соотношение долей в процентах.

Как увеличить уставный капитал ООО: пошаговая инструкция

- Выбрать способ, позволяющий получить большой уставный капитал.

- Оформить один из документов:

- решение единственного участника;

- протокол собрания участников, в том случае, если речь идет о группе.

Собрать бумаги для налоговых органов об изменении размера фонда в большую сторону.

При любом способе увеличения придется оформить:

- Заявление по форме Р13001 об увеличении уставных средств, где необходимо указать измененную сумму и доли собственников. Его подписывает генеральный директор, далее документ скрепляется нотариально.

- Новый вариант устава либо лист изменений в двух экземплярах.

- Квитанция, свидетельствующая об оплате госпошлины.

- Решение единственного участника/протокол собрания участников об увеличении фонда – все удостоверяется нотариусом.

- Доверенность на право подачи документов, заверенная нотариусом, если в налоговую идет представитель генерального директора.

Также необходимо подготовить пакет документов под конкретный выбранный метод увеличения УК.

Оплатить уставный капитал, предоставить бумаги в налоговую.

Нужно положить деньги на расчетный счет фирмы, после чего взять соответствующую справку в банке. Сроки подачи документов зависят от определенного способа, выбранного для повышения размера уставного капитала.

Получить бумаги в налоговой службе.

Для регистрации данного изменения требуется пять рабочих дней. По истечении срока вы получите:

- документ, подтверждающий поправки в учредительных документах;

- новый устав/лист изменений к нему, с пометкой налоговой;

- лист записи о внесении изменений.

Не забудьте проверить все выданные вам бумаги.

Вне зависимости от того, какой из названных способов кажется вам наиболее рациональным, помните, что изменения обязательно проходят регистрацию в налоговой службе. На эту процедуру и подготовку большого пакета бумаг требуется много времени, трудозатрат, а также необходимы предельная внимательность и глубокие знания в сфере права.

Читайте также: