Налогообложение ооо в 2014 году

Опубликовано: 11.05.2024

- Какие налоги должны заплатить ООО на УСН в 2014 году

- Какие налоги платит ООО

- Как платить налоги с фирмы

УСН на сегодня наиболее выгодный налоговый режим для ООО, так как компания в данном случае освобождается от уплаты ряда налогов - налога на прибыль, НДС, имущественного налога. Все они заменяются на единый налог.

Для того, чтобы применять "упрощенку" в 2014 г., компания должна была подать заявление о переходе на УСН до конца 2013 г., либо одновременно, при регистрации нового ООО.

- Какие налоги платит ИП на упрощенке

- Как платить налоги на усн, если нет доходов

- Как платить налоги в пенсионный фонд индивидуальному предпринимателю

- Как оплатить налог по УСН

![Как оплатить налог по УСН]()

- Какие взносы уменьшают налог УСН

![Какие взносы уменьшают налог УСН]()

- Как платятся налоги с дохода учредителя ООО

![Как платятся налоги с дохода учредителя ООО]()

- Как платить единый налог при УСН

![Как платить единый налог при УСН]()

- Как платить налог по упрощенной системе

![Как платить налог по упрощенной системе]()

- Как платить упрощенный налог

![Как платить упрощенный налог]()

- Стоит ли оформлять УСН

![Стоит ли оформлять УСН]()

- Как начислить единый налог по УСН

![Как начислить единый налог по УСН]()

- Как ООО уменьшать налог УСН в 2017 году

![Как ООО уменьшать налог УСН в 2017 году]()

- Какие документы нужно подать в налоговую при «упрощенке»

![Какие документы нужно подать в налоговую при «упрощенке»]()

- Какие фиксированные выплаты есть у ИП и ООО

![Какие фиксированные выплаты есть у ИП и ООО]()

- Как рассчитать налоги ООО

![Как рассчитать налоги ООО]()

- Какие налоги должен платить ИП

![Какие налоги должен платить ИП]()

- Как платить новые налоги

![Как платить новые налоги]()

- Можно ли ИП не платить налоги при нулевом доходе

![Можно ли ИП не платить налоги при нулевом доходе]()

- Как уплачивать единый налог

![Как уплачивать единый налог]()

- Сколько заплатят предприниматели в Пенсионный фонд в 2014 году

![Сколько заплатят предприниматели в Пенсионный фонд в 2014 году]()

- Ключевые изменения в налоговом законодательстве для компаний на УСН в 2015 году

![Ключевые изменения в налоговом законодательстве для компаний на УСН в 2015 году]()

- Что такое общий режим налогообложения

![Что такое общий режим налогообложения]()

- Что такое упрощенная схема налогообложения

![Что такое упрощенная схема налогообложения]()

- Как работать ИП на УСН

![Как работать ИП на УСН]()

- Как отчитываться по УСН, если нет дохода

![Как отчитываться по УСН, если нет дохода]()

- Как отчитываться в налоговой по УСН

![Как отчитываться в налоговой по УСН]()

- Как минимизировать налоги на УСН

![Как минимизировать налоги на УСН]()

Такое явление, как упрощенная система налогообложения для ООО, является добровольно выбранным специфическим режимом, используемым наравне с остальными системами налогообложения, но при этом предполагающим особенный порядок начисления налогов, а также ведения налоговой отчетности.

Основное преимущество данной системы заключается в значительном смягчении несения налогового бремени в сравнении с классической системой. Кроме того, значительно упрощается ведение бухгалтерии для небольшой компании.

При этом каждому обществу с ограниченной ответственностью необходимо учитывать, что в соответствии с письмами Министерства Финансов, упрощенная система для ООО не позволяет отказаться от бухгалтерского учета. Также в 2013 году были приняты некоторые изменения, которые были внесены в Налоговый кодекс, поэтому система немного модернизировалась.

Какие существуют обязательные условия использования УСН

УСН для ООО в 2014 году предполагает соблюдение строгих ограничений и требований. В частности:

- за 1 налоговый период численность лиц, которые официально работают в организации, не должна составлять более 100 человек;

- 60 миллионов рублей – в пределах такой суммы устанавливается годовой доход компании;

- все основные средства и нематериальные активы по своей стоимости не должны превышать 100 млн. рублей;

- другие организации могут принимать участие в ООО, но с ограниченной долей в 25%.

УСН не имеют право использовать ООО:

- которые используют ЕСХН;

- которые имеют свои филиалы или представительства;

- являются сторонами соглашения относительно раздела продукции;

- профессионально участвуют в рынке ценных бумаг.

Кроме того, заявление на УСН ООО предприятие не имеет права подавать тогда, когда оно осуществляет отдельные виды деятельности, которые прямо ограничены для использования упрощенки. Частные предприниматели могут использовать любые разновидности УСН, а для общества с ограниченной ответственностью существуют ограничения:

- налогооблагаемый доход, который включает чистую прибыль;

- доходы при 6-процентной ставке.

Общество с ограниченной ответственностью имеет право в начале любого отчетного периода поменять порядок налогообложения, для чего необходимо всего лишь уведомить собственный налоговый орган.

Схема налогов ООО в виде упрощенки выбирается самостоятельно, кроме обществ, которые принимают участие в соглашениях доверительного управления. Для таких компаний установлен единственный вариант упрощенки – доходы, которые исключают расходы.

По такой системе в качестве объекта налогообложения выступает только чистая прибыль. Минимальное значение налогового платежа составляет 1% от налоговой базы, однако субъекты федерации имеют право самостоятельно определять ставки.

Преимущества

- любая организация имеет право перейти на эту систему добровольно;

- организация самостоятельно выбирает ту базу, которая будет использоваться для начисления единого налога;

- широкие возможности использования сниженной ставки налогов;

- единый налог заменяет выплату нескольких налогов (налог на имущество, на доход, на прибыль);

- налоговую декларацию необходимо подавать только 1 раз в год по истечении отчетного периода (для организаций – до 31.03);

- ставки по взносам в различные фонды существенно ниже (14%).

Документы для перехода

Для того чтобы перейти на упрощенку, организация должна предоставить в налоговый орган уведомление с 1 октября по 31 декабря того года, который предшествует году начала работы по УСН. Переход на упрощенку является уведомительным, поэтому никаких подтверждений об использовании системы не нужно.

В произвольной форме ООО может подать собственный запрос в налоговый орган на подтверждение режима, а налоговая инспекция в течение 1 месяца отправляет ответ. В качестве приложения к отчету по упрощенной системе используются все первичные документы ООО, которые и будут подтверждать операции, которые совершаются по этой системе.

Виды деятельности

Большинство видов деятельности ООО попадает под упрощенку, кроме:

- организаций, у которых есть филиалы и представительства;

- негосударственного пенсионного фонда;

- ломбарда;

- банков;

- страховых компаний;

- инвестиционных фондов;

- ООО, работающих в игорном бизнесе.

Упрощенка и бухгалтерия

Всем обществам с ограниченной ответственностью следует учитывать, что налоговую отчетность обязаны вести все организации, которые подают в полном объеме информацию об итогах деятельности (отчет о результатах, о финансах, приложения, баланс и т.д.).

Уже сегодня следует учитывать небольшой нюанс. В частности, бухгалтерский баланс за этот год следует пополнить аналогичными данными за 2 года, поэтому если упрощенец не вел бухгалтерию раньше, это может стать определенной проблемой. Не исключено, что в будущем будут сделаны некоторые послабления, но ситуация останется неизменной.

ООО с упрощенным налогообложением в современных условиях является достаточно выгодным. Самое важное правило, чтобы у компании все данные ее деятельности подходили под требования закона.

Изменения 2013-2014 гг.

- Основное изменение коснулось необходимости ведения отчетности для вех участников УСН.

- Для вновь зарегистрированных компаний был продлен срок для подачи заявления о переходе на упрощенку до 30 дней с момента включения сведений в государственный реестр.

- ООО отныне избавляются от подсчета курсовой разницы, а все валютные сделки фиксируются также в рублевом эквиваленте на момент оплаты.

- Налоги ООО на УСН, которые уже работают по данной системе, могут быть уменьшены на сумму пособий, выплачиваемых предприятием. При этом снижать налог можно только на 50%.

- Будет происходить индексация годового дохода, что предполагает, что каждый субъект предпринимательской деятельности в 2014 году будут принимать в расчет коэффициент-дефлятор. В итоге максимальная сумма дохода в 60 млн. рублей будет увеличена пропорционально по этому коэффициенту.

Упрощенная система налогообложения для ООО не переживет никаких нововведений, кроме того, что компании, которые в 2013 году не вели свой бухгалтерский учет, обязаны будут полностью восстановить его. Те субъекты, которые уже находятся на упрощенке, в 2014 году должны подать налоговую декларацию не позже 31 марта.

Ставки налогов

Для тех компаний, которые в 2014 году только перейдут на упрощенку, ставки налогов останутся прежними. В частности, для компаний, выбравших систему «доходы – расходы» ставка будет составлять 15%. Для тех, кто выбрал систему УСН исключительно в части доходов, налоговая ставка составляет 6%.

11 МИН

Как выбрать систему налогообложения для ООО

После регистрации компании нужно выбрать систему налогообложения. От неё зависит размер платежей, их график и способ ведения бухгалтерского учёта. Рассказываем, какие системы существуют и как выбрать самую выгодную для конкретного типа бизнеса.

Что учесть при выборе системы

Большинство режимов налогообложения имеют ограничения. Вот от каких параметров собственного бизнеса стоит отталкиваться при выборе:

Вид деятельности организации

Специальные режимы налогообложения (УСН, ЕНВД, ЕСХН) доступны не каждому бизнесу. Подробно разбираем ограничения режимов ниже.

Количество сотрудников и сумма дохода

Некоторые системы устанавливают лимиты по доходу и численности персонала. Если нарушите их, «слетите» с режима на ОСНО.

Контрагенты и специфика бизнеса

Подумайте, хотите ли работать с плательщиками НДС, открывать филиалы или менять поле деятельности. Выбирайте систему налогообложения с учётом планов на будущее.

Общую систему налогообложения (ОСНО) назначают автоматически после регистрации ООО. И если вы не уведомили налоговую службу о выборе специального режима, придётся платить такие налоги:

- Налог на недвижимое имущество организации. Ставка зависит от региона РФ, но не превышает 2,2 % от кадастровой (по оценке государства) или остаточной (с учётом износа) стоимости имущества (ст. 380 НК РФ).

- Налог на прибыль. Ставка налога — 20 %, из которых 3 % идут в федеральный бюджет, а 17 % — в региональный. В некоторых регионах ставка может быть снижена до 12,5 % на усмотрение местных властей. Сумма налога рассчитывается с разницы между доходами и расходами.

- Налог на добавленную стоимость (НДС). Ставка — 20 %. НДС облагается выручка от реализации продукции.

Плюсы системы

На ОСНО нет ограничений по размеру прибыли, количеству сотрудников и арендуемым площадям для ведения бизнеса. Кроме того, это выгодная система для организаций, которые сотрудничают с компаниями — плательщиками НДС. При использовании ОСНО ваши партнёры могут уменьшить сумму выплат в бюджет на сумму НДС от полученных от вас работ, услуг и товаров.

Минусы системы

ОСНО — непростая система налогообложения из-за сложности расчётов, строгости налоговой службы к выплатам НДС, большого количества отчётности (к примеру, нужны отдельные ежеквартальные декларации по прибыли компании, книги учёта всех продаж и покупок) и высокой налоговой нагрузки.

Упрощённая система налогообложения (УСН) — режим, специально созданный для предприятий малого и среднего бизнеса. Его ещё называют «упрощёнкой», потому что вместо трёх налогов, как на ОСНО, нужно платить один, а сдавать отчётность по налогу — раз в год. Налог перечисляется авансовыми платежами за первый квартал, 6 месяцев текущего года, 9 месяцев и итоговым платежом за весь год (за вычетом авансовых).

Для использования УСН есть ряд ограничений:

- По виду деятельности. Банки, страховые организации, нотариусы, инвестиционные фонды и некоторые другие виды бизнеса не могут применять «упрощёнку» (п. 3 ст. 346.12 НК РФ).

- По размеру сети. Если у вашей компании есть филиалы или представительства в других населённых пунктах, УСН тоже не для вас.

- По количеству сотрудников — не более 100 человек.

- По размеру годового дохода — не более 150 млн рублей.

- По остаточной стоимости основных средств — не более 150 млн рублей.

- По доле участия других юрлиц— не более 25 %.

УСН бывает двух видов: «доходы» и «доходы минус расходы». Если объект налогообложения — доходы, ставка будет 6 %. Если объект — доходы, уменьшенные на величину расходов, то ставка — 15 % (все расходы нужно подтверждать документально).

Комбинировать или менять ставку по УСН в течение года нельзя. Изменить тип УСН или перейти на другую систему налогообложения можно один раз в год. Для этого нужно подать уведомление в ФНС до 31 декабря текущего года.

Чтобы выбрать тип УСН, посчитайте, чего в организации меньше: доходов или расходов. Если расходы сложно подтверждать документами или они меньше доходов на 60 %, выгоднее выбрать объектом налогообложения доходы и ставку 6 %. В противном случае выбирайте тип «доходы минус расходы» и 15 %-ю ставку.

Плюсы системы

На УСН проще платить налоги и отчётность не сложная. Кроме того, можно выбрать удобный для деятельности компании объект налогообложения — тип УСН, от которого будет зависеть налоговая ставка.

Минусы системы

УСН могут использовать не все компании, а для режима «доходы минус расходы» устанавливается обязательная минимальная ставка — 1 % от доходов. Его придётся платить, даже если расходы превысили доходы.

Применять единый сельскохозяйственный налог (ЕСХН) могут только компании, занимающиеся растениеводством, животноводством, выращиванием рыб, сельским и лесным хозяйством, и компании, которые оказывают услуги сельхозтоваропроизводителям.

Ставка налога — 6 %, но в регионах она может быть снижена до 0 %. С 2019 года предприятия на ЕСХН признаются плательщиками НДС (п. 4 ст. 8 335-ФЗ). То есть при реализации продукции и оказании услуг, а также при получении аванса от покупателя и заказчика необходимо начислять НДС 20 %, а затем платить этот налог в бюджет.

Но согласно п. 1 ст. 145 НК РФ от уплаты НДС на ЕСХН можно отказаться. Право на отказ имеют организации, которые подали в налоговую уведомление о переходе на ЕСХН и уведомление на освобождение от НДС в течение одного календарного года. При условии, что величина дохода от деятельности компании на ЕСХН без учёта НДС не превысила 90 млн рублей за 2019 год, 80 млн рублей за 2020, 70 млн рублей за 2021, 60 млн рублей за 2022 и последующие годы.

Условие перехода на ЕСХН — доход от сельского хозяйства более 70 %. В бюджет выплачивается авансовый платёж по итогам первого полугодия и сумма налога за год (за вычетом авансового платежа).

Плюсы системы

Основное преимущество ЕСХН — уплата двух налогов вместо трёх при ОСНО. Выплаты в бюджет, авансовый платёж и итоговый, нужно перечислять раз в полгода, отчётность по налогу сдавать раз в год.

Минусы системы

Воспользоваться ЕСХН не смогут фирмы, которые закупают или перерабатывают сельхозпродукцию. Эта система налогообложения предназначена только для производителей товаров и поставщиков услуг в сфере сельского хозяйства.

Ещё один специальный режим — единый налог на вменённый доход (ЕНВД). Сумма налога зависит от конкретного вида деятельности организации, размера торговых площадей, количества сотрудников и других физических показателей.

Самыми распространёнными сферами, где можно применять ЕНВД, являются общепит (не относящийся к здравоохранению и соцучреждениям), розничная торговля и бытовые услуги.

Согласно ст. 2 178-ФЗ этот налоговый режим действует до 2021 года, позже он может быть продлён или отменён. Кроме того, в некоторых регионах ЕНВД не применяется. Действует в данном регионе «вменёнка» или нет, нужно уточнять на сайтах местных учреждений. В частности, в Москве ЕНВД применять нельзя.

Налогообложение дивидендов в 2014 г.

Как известно, организация-источник выплаты дивидендов обязана удержать НДФЛ или налог на прибыль и уплатить в бюджет. То есть на нее возлагаются обязанности налогового агента. С 1 января 2014 года детализированный перечень налоговых агентов, выплачивающих дивиденды, приведен в пункте 7 статьи 275 НК РФ (налог на прибыль) и в пункте 2 статьи 226.1 НК РФ (НДФЛ).

Напомним, что налог при выплате дивидендов удерживается по льготным ставкам. При выплате физлицу - налоговому резиденту или российской организации ставка налога составляет 9% (НДФЛ или налога на прибыль соответственно), физлицу - нерезиденту или иностранной организации ставка 15% - НДФЛ или налога на прибыль соответственно (если иные ставки не предусмотрены международными соглашениями).

Кроме того, в подпункте 1 пункта 3 статьи 284 НК РФ перечислены условия для применения ставки 0% к полученным от материнской компании дивидендам. Обратите внимание, для применения пониженных ставок выплаты должны соответствовать понятию дивиденды, приведенному в статье 43 НК РФ.

Дивиденд - любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации. К дивидендам также относятся любые доходы, получаемые из источников за пределами России, относящиеся к дивидендам в соответствии с иностранным законодательством.

Выплата дивидендов должна быть оформлена документально (решение о распределении прибыли, расчет чистых активов).

Расчет чистой прибыли

Особое внимание следует уделить правильному расчету показателя чистой прибыли в бухучете. В Постановлении Президиума ВАС РФ от 25 июня 2013 года N 18087/12 указано, что согласно Плану счетов конечный финансовый результат деятельности организации в отчетном году формируется и обобщается по счету 99 «Прибыли и убытки».

По окончании года при составлении годовой отчетности этот счет закрывается, сумма чистой прибыли списывается с него в кредит счета 84 «Нераспределенная прибыль». Направление части прибыли на выплату доходов учредителям организации по итогам утверждения годовой отчетности отражается по счету 84 в корреспонденции со счетом 75 «Расчеты с учредителями».

Таким образом, чтобы правильно сформировать прибыль, а затем и дивиденды, необходимо отразить в учете все доходы и расходы фирмы, а также резервы, которые организация обязана начислить, в соответствии с требованиями нормативных актов, регулирующих учет в России.

К примеру, организация проигнорировала нормы ПБУ 8/2010 и пункта 70 Положения по ведению бухучета и бухгалтерской отчетности в РФ (утв. Приказом Минфина России от 29.07.1998 N 34н) и не отразила в учете оценочные обязательства и резервы сомнительных долгов.

В итоге распределяемая прибыль завышена и возникают риски признания выплат не дивидендами, а прочими доходами. Следовательно, налоговый орган может оспорить статус выплат и пониженные налоговые ставки.

Уточнена формула для расчета дивидендов

С 1 января 2014 года в новой редакции изложена статья 275 НК РФ, которой установлены особенности определения налоговой базы по доходам, полученным от долевого участия в других организациях (изменения внесены Федеральным законом от 02.11.2013 г. N 306-ФЗ).

В статье 275 НК РФ содержится формула, по которой определяется сумма налога, подлежащего удержанию из доходов налогоплательщика - получателя дивидендов.

До 1 января 2014 года данная формула содержала показатель "Д". Он равнялся общей сумме дивидендов, полученных налоговым агентом в текущем и предыдущем отчетном (налоговом) периоде к моменту распределения дивидендов в пользу налогоплательщиков, при условии, что суммы дивидендов ранее не учитывались при определении налоговой базы, определяемой в отношении доходов, полученных налоговым агентом в виде дивидендов.

До 1 января 2014 года вопрос о включении в общую сумму дивидендов, выплаченных налоговому агенту, дивидендов, полученных ранее предыдущего налогового периода, являлся спорным. Так, Минфин России указывал, что при определении показателя "Д" необходимо учитывать дивиденды, полученные во всех предшествующих периодах, если ранее налогоплательщик не учитывал данные суммы при выплате дивидендов своим участникам (письма от 23.07.2013 N 03-03-06/1/28891, от 05.06.2013 N 03-03-06/1/20809).

ФНС России придерживалась позиции, согласно которой учитывается только период, непосредственно предшествующий текущему (письмо от 10.06.2013 N ЕД-4-3/10475). Судебная практика складывалась противоречиво.

Законом N 306-ФЗ этот спорный вопрос урегулирован. Теперь соответствующий показатель рассчитывается исходя из общей суммы дивидендов, полученных российской организацией в текущем отчетном (налоговом) периоде и предыдущих отчетных (налоговых) периодах. Остальные условия остались прежними. Отметим, что теперь показатель "Д" обозначается как "Д2", а "д" - как "Д1".

Сроки выплаты дивидендов

Срок выплаты дивидендов ООО не должен превышать 60 дней со дня принятия решения о распределении прибыли между участниками. Если срок выплаты дивидендов уставом или решением общего собрания участников не определен, он считается равным 60 дням со дня принятия решения о распределении прибыли между участниками ООО (п. 3 ст. 28 Закона № 14-ФЗ).

Сроки выплаты дивидендов у АО с 1 января 2014 года изменились. Поправки внесены в статью 42 Закона № 208-ФЗ. Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров, не должен превышать 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам - 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

При этом в целях налогообложения несвоевременная выплата дивидендов не несет никаких негативных последствий. Поскольку даже при нарушении сроков выплаты статус дивидендов не потеряют. А вот с точки зрения корпоративного права участники и акционеры могут через суд потребовать выплатить им не только дивиденды, но и проценты за несвоевременное исполнение обязательства.

Кроме того, за просрочку выплаты дивидендов АО могут привлечь к административной ответственности по статье 15.20 КоАП РФ, согласно которой штраф для должностных лиц составляет от 20 тыс. до 30 тыс. руб., для юридических лиц - от 500 тыс. до 700 тыс. руб.

Проценты по заемным средствам

Напомним, ранее Минфин России в письмах от 06.05.2013 г. N 03-03-06/1/15774, от 18.03.2013 г. N 03-03-06/1/8152 разъяснял, что расходы в виде процентов по займу, привлеченному для выплаты дивидендов, нельзя учесть для целей налогообложения прибыли, так как они произведены не с целью получения дохода.

Ссылки:

* (ст. 34 Федерального закона от 08.02.1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью», ст. 47 Федеральный закон от 26.12.1995 г. N 208-ФЗ «Об акционерных обществах»).

Подходит к концу годовой отчетный период, и каждый бухгалтер начинает задумываться о приближающейся подготовке годовой отчетности. Эксперты бератора решили напомнить об основах отчетности, ее составе и особенностях оформления с учетом всех новшеств, введенных в законодательство в 2013 году.

Состав отчетности и особенности ее оформления

Любая фирма, обязанная вести бухгалтерский учет, должна составлять бухгалтерскую (финансовую) отчетность.

Состав отчетности и отчетные периоды установлены статьями 14 и 15 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете».

Начиная с 2011 года бухгалтерскую отчетность необходимо представлять по формам, которые утверждены приказом Минфина России от 2 июля 2010 г. № 66н.

Бухгалтерская отчетность может быть промежуточной и годовой.

Промежуточную бухгалтерскую (финансовую) отчетность составляют за период с 1 января по отчетную дату периода включительно. То есть за месяц, квартал, девять месяцев, а возможно и за любой другой период. Состав промежуточной бухгалтерской (финансовой) отчетности устанавливается федеральными стандартами (п. 3 ст. 14 Закона от 06.12.2011 № 402-ФЗ). В настоящее время ее состав не утвержден. Однако, согласно пункту 49 ПБУ 4/99, в состав промежуточной отчетности включают бухгалтерский баланс и отчет о прибылях и убытках. Начиная с отчетности за 2012 год, отчет о прибылях и убытках именуют отчетом о финансовых результатах (информация Минфина России № ПЗ-10/2012 «О вступлении в силу с 01.01.2013 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

По итогам года фирмы составляют годовой отчет. В годовой отчет включают:

- Бухгалтерский баланс;

- Приложения к бухгалтерскому балансу и отчету о финансовых результатах;

- Отчет об изменениях капитала;

- Отчет о движении денежных средств;

- Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах (в табличной и текстовой форме).

Cогласно Федеральному закону от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» пояснительную записку и аудиторское заключение не нужно представлять в составе годовой бухгалтерской (финансовой) отчетности.

Аудиторское заключение можно не представлять в налоговую инспекцию уже с отчетом за 2012 год. Это подтвердил Минфин России в письме от 30 января 2013 г. № 03-02-07/1/1724.

Малые предприятия могут формировать бухгалтерскую отчетность по упрощенным формам. Они приведены в приложении № 5 к приказу Минфина России от 2 июля 2010 г. № 66н. Это формы бухгалтерского баланса и отчета о финансовых результатах, в которых показателей существенно меньше, чем в обычных формах. Также представление этих форм не предусмотрено на отчетные даты в течение года – только на 31 декабря отчетного года. Более подробно о том, как составить формы отчетности малым предприятиям, читайте в разделе Бухгалтерский баланс – Баланс для малых предприятий и Отчет о финансовых результатах – Отчет для малых предприятий.

Вместе с тем малые предприятия имеют право сдавать бухгалтерскую отчетность и в общеустановленном порядке.

Как оформить отчетность при прекращении какого-либо вида деятельности

Для отражения данных о прекращении деятельности используйте ПБУ «Информация по прекращаемой деятельности» (ПБУ 16/02).

В бухгалтерской отчетности такую информацию надо отразить обособленно. В отчетности должны быть указаны:

- описание прекращаемой деятельности;

- стоимость активов и обязательств фирмы, предполагаемых к выбытию или погашению при прекращении деятельности;

- суммы доходов, расходов, прибыли (убытка) до налогообложения, а также начисленного налога на прибыль, которые относятся к прекращаемой деятельности;

- приход и расход денежных средств по прекращаемой деятельности.

Всю эту информацию вы можете привести в Пояснительной записке. Однако в ПБУ 16/02 есть и другой способ: доходы и расходы можно показать в Отчете о финансовых результатах, а движение денежных средств – в Отчете о движении денежных средств.

Для этого в нужные формы отчетности следует ввести дополнительные графы – продолжающаяся и прекращаемая деятельность.

Отчет о движении денежных средств нужно заполнить в аналогичном порядке. В нем отдельно указывают данные по продолжающейся и прекращаемой деятельности, а также по фирме в целом.

Как оформить отчетность при реорганизации фирмы

Реорганизация фирмы может проходить в форме слияния, присоединения, разделения, выделения или преобразования.

При слиянии и разделении несколько фирм прекращают свою деятельность и передают свое имущество вновь созданной организации. Если реорганизация проходит в форме присоединения, то одна или несколько фирм передают все свое имущество уже существующей организации.

При разделении фирма передает только часть своего имущества другой, вновь образованной организации. Например, на базе филиала фирмы может быть создана другая организация.

Преобразование – это изменение организационно-правовой формы фирмы. Например, если общество с ограниченной ответственностью становится открытым или закрытым акционерным обществом.

Решение о реорганизации принимает общее собрание акционеров (в ОАО или ЗАО) или участников (в ООО). Об этом решении вы должны сообщить в налоговую инспекцию не позднее трех дней после утверждения такого решения.

Если этого не сделать, вас оштрафуют по статье 129.1 Налогового кодекса. Сумма штрафа – 5000 рублей.

После того как налоговая инспекция получит уведомление о реорганизации, она должна будет провести выездную проверку фирмы.

Если ваша фирма реорганизуется, бухгалтерскую отчетность составляют в соответствии с Методическими указаниями, утвержденными приказом Минфина от 20 мая 2003 г. № 44н.

Документы о реорганизации

Отразить операции, связанные с реорганизацией (например, списать или оприходовать какое-либо имущество), бухгалтер сможет после того, как будут оформлены необходимые документы. Прежде всего это решение владельцев фирмы о реорганизации, учредительные документы новых предприятий и их свидетельства о госрегистрации.

Дополнительно к этим документам при слиянии, присоединении или преобразовании вашей фирмы составляют передаточный акт.

При реорганизации фирмы в форме выделения или разделения оформляют разделительный баланс.

Кроме того, в некоторых ситуациях нужно оформить заключительную и вступительную отчетность.

К указанным документам должны прилагаться: акты инвентаризации имущества фирмы и ее обязательств; бухгалтерская отчетность, составленная на последнюю отчетную дату; первичные документы по передаваемому имуществу (накладные, акты приемки-передачи и т. д.); расшифровка дебиторской и кредиторской задолженности и уведомления партнерам фирмы о ее реорганизации.

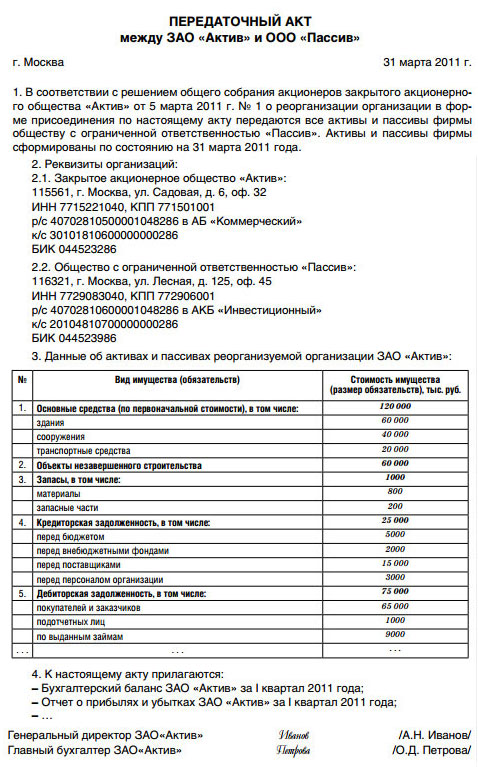

Передаточный акт

Специального бланка для передаточного акта нет. Поэтому его составляют в произвольной форме. В нем нужно указать:

- реквизиты фирм, которые участвуют в реорганизации;

- данные актива и пассива баланса реорганизуемой фирмы;

- список прилагаемых документов (форм бухгалтерской отчетности, актов инвентаризации, сличительных ведомостей и т. д.) .

На основании данных передаточного акта имущество приходуют (или списывают) на баланс фирмы. Копия акта должна быть направлена в тот отдел налоговой инспекции, который занимается регистрацией организаций.

После этого инспекторы внесут необходимые изменения в государственный реестр.

Передаточный акт может выглядеть так:

Разделительный баланс

Этот баланс составляют на основе обычной формы Бухгалтерского баланса, утвержденной Минфином России.

Однако в отличие от обычной формы в разделительный баланс включают данные ранее действующей фирмы и всех новых организаций.

Заключительная отчетность

Реорганизуемые фирмы обязаны составить заключительную бухгалтерскую отчетность. В нее входят те же формы, что и в годовую: Бухгалтерский баланс, Отчет о финансовых результатах и приложения к ним.

Если фирма реорганизуется в форме слияния, разделения или преобразования, сформируйте заключительную бухгалтерскую отчетность по состоянию на тот день, который предшествует дате внесения записи о новых организациях в Единый госреестр. При этом, отчетность должна содержать данные о хозяйственной жизни в период с даты утверждения передаточного акта (разделительного баланса) до даты госрегистрации последней из возникших организаций (даты внесения в Единый госреестр записи о прекращении деятельности присоединенной компании). Эти правила установлены пунктами 3 и 4 статьи 16 Федерального закона от 6 декабря 2011 г. № 402-ФЗ.

Перед составлением отчетности в бухгалтерском учете реорганизуемой фирмы закройте счет 99 «Прибыли и убытки»:

ДЕБЕТ 99 (84) КРЕДИТ 84 (99)

– отражена чистая прибыль (непокрытый убыток) отчетного года.

Фирмам, которые не ликвидируются при реорганизации, не нужно оформлять заключительную отчетность. Это бывает в случаях, когда к одной фирме присоединяется другая или из фирмы выделяется только ее часть.

Обычно государственная регистрация новой фирмы происходит гораздо позже оформления передаточного акта (разделительного баланса). В период до регистрации реорганизуемая фирма может продолжать свою деятельность: продавать товары, рассчитываться с кредиторами и т. д. Поэтому данные передаточного акта будут отличаться от данных заключительной бухгалтерской отчетности. Все возникшие изменения расшифруйте в Пояснительной записке к ней или в уточнениях к передаточному акту.

Вступительная отчетность

Вступительную отчетность новой фирмы сформируйте на основании передаточного акта (разделительного баланса) и данных о фактах хозяйственной жизни, которые произошли в период с даты утверждения передаточного акта (раздели-тельного баланса) до даты государственной регистрации предприятия.

Началом отчетного периода для новой фирмы будет считаться день ее государственной регистрации по 31 декабря года, в котором произошла реорганизация.

Фирма, возникшая в результате реорганизации, должна заново установить порядок начисления амортизации по полученным основным средствам и нематериальным активам. Порядок амортизации этого имущества, который применялся ранее, значения не имеет.

Учредители вновь образованной фирмы должны определить размер ее уставного капитала. Для этого они принимают решение о порядке конвертации акций (обмена долей или паев) ликвидируемых предприятий в акции (доли или паи) вновь созданных фирм.

Такое решение можно закрепить, например, в договоре о слиянии или присоединении.

Размер уставного капитала новой фирмы укажите во вступительной отчетности. Он может быть больше или меньше суммы уставных капиталов реорганизованных предприятий. Возникшую разницу включите в состав нераспределенной прибыли.

Уставный капитал вновь образованной фирмы также может не совпадать с величиной ее чистых активов.

Если он окажется меньше чистых активов после конвертации (обмена) акций, то во вступительном балансе отнесите разницу на добавочный капитал (строка 1350 баланса).

Если же размер уставного капитала окажется больше чистых активов, такую разницу покажите по строке 1370 баланса в круглых скобках. При этом в бухгалтерском учете никаких записей делать не нужно.

Как оформить отчетность при ликвидации фирмы

Ликвидация – это прекращение деятельности фирмы без перехода прав и обязанностей к ее правопреемникам. Ликвидация считается законченной, а фирма прекратившей существование с момента ее исключения из Единого государственного реестра юридических лиц.

Решение о ликвидации принимает общее собрание учредителей (участников) общества. Общее собрание должно назначить ликвидационную комиссию. Эта комиссия должна оформить документы, связанные с ликвидацией, и провести инвентаризацию.

Фирма обязана сообщить о своей ликвидации налоговой инспекции не позднее чем через три дня со дня утверждения такого решения.

Если этого не сделать, вас оштрафуют по статье 129.1 Налогового кодекса. Сумма штрафа – 5000 рублей.

После того как налоговая инспекция получит уведомление о ликвидации, она должна будет провести выездную проверку фирмы

В процессе ликвидации фирма составляет промежуточный и ликвидационный баланс.

В промежуточном балансе указывают сведения о составе активов и пассивов общества, стоимости его имущества, дебиторской и кредиторской задолженности.

Ликвидационный баланс составляют после всех расчетов с кредиторами. Оставшееся имущество распределяется между владельцами фирмы. В результате все статьи баланса закрываются, а его валюта обнуляется.

Промежуточный баланс

Для составления промежуточного баланса используют данные последнего бухгалтерского баланса, составленного накануне утверждения решения о ликвидации фирмы.

Ликвидационный баланс

После продажи имущества и окончательного расчета с кредиторами комиссия составляет ликвидационный баланс.

На его основе принимается решение о распределении оставшегося имущества фирмы между ее собственниками.

Выбор читателей

С 1 июля новые правила блокировки расчетных счетов

Авансовый отчет 2021: шпаргалка для бухгалтера

Не все ошибки в СЗВ-М приводят к штрафам

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: