Налогообложение бюджетных организаций презентация

Опубликовано: 02.05.2024

Презентация была опубликована 7 лет назад пользователемАфанасий Сапрыкин

Похожие презентации

Презентация на тему: " «Особенности налогообложения бюджетных учреждений нового типа: казенных, бюджетных, автономных учреждений в свете Федерального закона от 08.05.2010г. 83-ФЗ»" — Транскрипт:

1 «Особенности налогообложения бюджетных учреждений нового типа: казенных, бюджетных, автономных учреждений в свете Федерального закона от г. 83-ФЗ» Докладчик: доцент кафедры финансов и кредита Бузулукского гуманитарно-технологического института (филиала) ОГУ, к.э.н. Завьялова И.В.

2 Налог на прибыль при определении налоговой базы не учитываются: казенными учреждениями - доходы в виде лимитов бюджетных обязательств (бюджетных ассигнований) бюджетными и автономными учреждениями - доходы в виде субсидий Доходы, не соответствующие перечню средств и критериям целевого финансирования (целевых поступлений), учитываются как внереализационные доходы (ст. 250 НК РФ)

3 Доходы от внебюджетной деятельности для целей налогообложения прибыли: Казенные учреждения Бюджетные учреждения с расширенными правами Автономные учреждения приносящая доход деятельность не облагается налогом на прибыль подлежит налогообложению налогом на прибыль сдача имущества в аренду если сдача в аренду имущества не обозначена в уставе, доходы подлежат обложению налогом на прибыль организаций суммы арендной платы учитывают как внереализационные доходы

4 Налоги, уплачиваемые государственными (муниципальными) учреждениями Налог Автономное учреждение Бюджетное учреждение Казенное учреждение Налог на прибыль Уплачивают (субсидия в налогооблагаемую базу не включается) Уплачивают (субсидия в налогооблагаемую базу не включается) Не уплачивают (налогооблагаемая база отсутствует) НДС от аренды Уплачивают (платит арендатор – налоговый агент) НДС от платных услуг Уплачивают (с учетом льгот, установленных ст. 149 НК РФ) Уплачивают (с учетом льгот, установленных ст. 149 НК РФ) Уплачивают (с учетом льгот, установленных ст. 149 НК РФ)

5 Налог Автономное учреждение Бюджетное учреждение Казенное учреждение Госпошлина за наименование «Россия» Уплачивают (при регистрации учредительных документов) Уплачивают (при регистрации учредительных документов) Не уплачивают Упрощенная система налогообложе- ния Применяется Не вправе применять Налоги, уплачиваемые государственными (муниципальными) учреждениями

6 Налог Автономное учреждение Бюджетное учреждение Казенное учреждение Налог на имущество, земельный налог Уплачивают (расходы на уплату налога на недвижимое имущество и особо ценное движимое имущество включены в сумму субсидии) Уплачивают (расходы на уплату налога на недвижимое имущество и особо ценное движимое имущество включены в сумму субсидии) Уплачивают (за счет доведенных им на эти цели ЛБО) Налоги, уплачиваемые государственными (муниципальными) учреждениями

7 Возможности автономных учреждений в области налогового планирования: Сохранение льгот, присущих муниципальным учреждениям; Имущество, находящееся на праве оперативного управления и получаемые субсидии и субвенции освобождены от налогообложения; Выбор системы налогообложения.

8 Возможности выбора системы налогообложения автономными учреждениями: общий режим налогообложения; упрощенная система налогообложения (УСНО); в случае оказания услуг, облагаемых ЕНВД, уплачивать этот налог независимо от того, по какой схеме из первых двух автономное учреждение работает.

9 Системы налогообложения в отношении автономных учреждений: 1. Налог на прибыль (20 %) 2. НДС (18, 10 %) 3. Налог на имущество (2,2 %) 4. Транспортный налог 5. Земельный налог (1,5 %) 1. Единый налог при применении упрощенной системы ( 10 % при объекте доходы минус расходы, 6 % при объекте доходы) 2. Транспортный налог 3. Земельный налог (1,5 %) 1. Единый налог при ЕНВД (15 %) 2. Транспортный налог 3. Земельный налог (1,5 %) Общая Упрощенная (УСН) ЕНВД Уплачиваемые налоги: С полученной прибыли, имеющегося имущества: 1. Страховые взносы на обязательное страхование (34 %) 2. Взносы на страхование от несчастных случаев 3. НДФЛ (13 %) – организация выступает в роли налогового агента 1. Страховые взносы на обязательное страхование. 2. Взносы на страхование от несчастных случаев 3. НДФЛ (13 %) – организация выступает в роли налогового агента 1. Страховые взносы на обязательное страхование. 2. Взносы на страхование от несчастных случаев 3. НДФЛ (13 %) – организация выступает в роли налогового агента С заработной платы работников:

10 Условия перевода на упрощенную систему налогообложения с 1 января 2011года: численность работников не должна превышать 100 человек; остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством РФ о бухгалтерском учете, не должна превышать 100 млн. руб.; сумма доходов за девять месяцев 2010 г. не должна превышать 45 млн. руб.

11 Ограничения на использование УСНО: ×не вправе применять учреждения, имеющие филиалы; ×средняя численность учреждения не должна превышать 100 человек; ×остаточная стоимость имущества, находящегося в собственности, не должна превышать 100 млн. руб.; ×годовые доходы от предпринимательской деятельности не должны превышать 60 млн. руб.

12 Преимущества упрощенной системы налогообложения: ×Налог на прибыль (20%), ×НДС (18%), ×Налог на имущество (2,2%). Ставка УСНО: 6%, если «доходы» 10%, если «доходы – расходы»

объект налогообложения - «доходы» Расходы составляют 60% доходов => «точка безразличия» Расходы свыше 60% доходов => объект налогообложени" title="Упрощенная система налогообложения: что выбрать в качестве налогооблагаемой базы? Расходы менее 60 % доходов => объект налогообложения - «доходы» Расходы составляют 60% доходов => «точка безразличия» Расходы свыше 60% доходов => объект налогообложени" > 13 Упрощенная система налогообложения: что выбрать в качестве налогооблагаемой базы? Расходы менее 60 % доходов => объект налогообложения - «доходы» Расходы составляют 60% доходов => «точка безразличия» Расходы свыше 60% доходов => объект налогообложения - «доходы минус расходы» объект налогообложения - «доходы» Расходы составляют 60% доходов => «точка безразличия» Расходы свыше 60% доходов => объект налогообложени"> объект налогообложения - «доходы» Расходы составляют 60% доходов => «точка безразличия» Расходы свыше 60% доходов => объект налогообложения - «доходы минус расходы»"> объект налогообложения - «доходы» Расходы составляют 60% доходов => «точка безразличия» Расходы свыше 60% доходов => объект налогообложени" title="Упрощенная система налогообложения: что выбрать в качестве налогооблагаемой базы? Расходы менее 60 % доходов => объект налогообложения - «доходы» Расходы составляют 60% доходов => «точка безразличия» Расходы свыше 60% доходов => объект налогообложени">

Описание презентации по отдельным слайдам:

Особенности налогообложения в сфере образования. Налоговые льготы.

Налоговая система Российской Федерации представляет собой совокупность предусмотренных Налоговым Кодексом налогов и сборов, принципов, форм и методов их установления, изменения и отмены, уплаты и применения мер по обеспечению их уплаты, а также форм и методов налогового контроля и ответственности за нарушение налогового законодательства.

Задачи налоговой системы: обеспечение государства финансовыми ресурсами с помощью перераспределения национального дохода; противодействие спаду производства (в качестве “встроенных амортизаторов”); создание благоприятных условий для развития предпринимательства; реализация социальных программ.

Главная функция налоговой системы – фискальная (формирование доходной части государственного бюджета). Прочие функции : -ослабление дифференциации общества по доходам; -воздействие на структуру и объем производства через механизм спроса и предложения; -стимулирование научно-технического прогресса; -регулирование внешнеэкономической деятельности.

Особенности налогообложения образовательных учреждений Учебные заведения можно отнести к специфическим плательщикам налогов. Специфика заключается в том, что уплата отдельных видов налогов в основном связана с налоговыми льготами, установленными для учебных учреждений. Для услуг по образованию установлены льготы по НДС. Так, освобождаются от НДС операции по оказанию услуг по высшему, среднему, профессионально-техническому и начальному образованию заведениями образования, имеющими специальное разрешение (лицензию) на оказание таких услуг, и услуг по воспитанию и образованию детей домами культуры в сельской местности, детскими музыкальными и художественными школами, школами искусств.

В учреждениях образования объектом налогообложения может быть не только оказание платных дополнительных услуг, но и реализация продукции, неиспользуемого имущества, в том числе основных средств, материалов и так далее.

Так, не подлежит налогообложению (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории РФ: услуг по содержанию детей в дошкольных учреждениях, проведению занятий с несовершеннолетними детьми в кружках, секциях (включая спортивные) и студиях; продуктов питания, непосредственно произведенных студенческими и школьными столовыми, столовыми других учебных заведений, столовыми медицинских организаций, детских дошкольных учреждений и реализуемых ими в указанных учреждениях, а также продуктов питания, непосредственно произведенных организациями общественного питания и реализуемых ими указанным столовым или указанным учреждениям; услуг в сфере образования по проведению некоммерческими образовательными организациями учебно-производственного (по направлениям основного и дополнительного образования, указанным в лицензии) или воспитательного процесса, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений.

В образовательных учреждениях могут иметь место доходы, как учитываемые, так и не учитываемые при исчислении налоговой базы. В целях обложения налогом на прибыль при определении налоговой базы к расходам, связанным с осуществлением коммерческой деятельности, помимо расходов, произведенных для ведения предпринимательской деятельности, относятся: суммы амортизации, начисленные по имуществу, приобретенному за счет полученных от этой деятельности средств и используемому для осуществления такой деятельности; расходы на ремонт основных средств, эксплуатация которых связана с ведением некоммерческой и (или) коммерческой деятельности и которые приобретены (созданы) за счет бюджетных средств, если финансовое обеспечение данных расходов не предусмотрено бюджетными ассигнованиями, выделенными бюджетному учреждению.

В случае неуплаты или неполной уплаты налогов, сборов, соответствующих пеней и штрафов налоговые органы вправе предъявлять в арбитражные суды иски об их взыскании к бюджетным учреждениям. В соответствии с п. 3 ст. 105 НК РФ применение налоговых санкций к организациям, которым открыты лицевые счета, производится в порядке, установленном бюджетным законодательством РФ, на основании вступивших в законную силу решений судов. Исполнение судебных актов, предусматривающих обращение взыскания на средства федерального бюджета по денежным обязательствам федеральных бюджетных учреждений, осуществляется в соответствии со ст. ст. 242.1 и 242.3 БК РФ.

При установлении налога законами субъектов РФ также могут предусматриваться налоговые льготы и основания для их использования налогоплательщиками. Таким образом, налоговые льготы могут быть различны в разных регионах. Льготами по налогам и сборам являются преимущества, предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов, по сравнению с другими плательщиками, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере (ст. 56 части первой Налогового кодекса Российской Федерации).

Все налоговые льготы имеют одну общую цель — сокращение размера налогового обязательства налогоплательщика. Федеральный перечень налоговых льгот по налогу на имущество установлен ст. 381 НК РФ. Федеральным законодательством льгот по налогу на землю для образовательных учреждений не предусмотрено. Однако в отличие от налога на имущество этот налог является местным, поэтому льготы могут быть установлены решениями органов местного самоуправления. В результате на территории одного региона возможна ситуация, когда в одном муниципальном образовании (например, в сельском районе) образовательные учреждения освобождены от уплаты налога на землю, а в соседнем (например, в городе) - нет.

Рассматриваются виды налогов в РФ по поступлению в бюджет, по виду взымания, по характеру ставок

| Вложение | Размер |

|---|---|

| nalogi.pptx | 402.22 КБ |

Предварительный просмотр:

Подписи к слайдам:

Налог — обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Государственная пошлина - сбор, взимаемый с физических и юридических лиц , при их обращении в государственные органы, органы местного самоуправления, иные органы и (или) к должностным лицам, которые уполномочены, за совершением в отношении этих лиц юридически значимых действий. Выдача документов (их дубликатов) приравнивается к юридически значимым действиям.

Налогоплательщиками (субъект) плательщиками налогов, сборов , плательщиками страховых взносов признаются организации и физические лица, на которых в соответствии с НК возложена обязанность уплачивать соответственно налоги, сборы, страховые взносы Налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы Налоговая база (налогооблагаемая база) – стоимостная, физическая или иная характеристика объекта налогообложения. Объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику

Виды налогов по поступлению денег в бюджет 1.Федеральные налоги и сборы 1.Налог на доходы физических лиц (НДФЛ) 2.Налог на прибыль организации 3.Налог на добавленную стоимость (НДС) 4.Акцизы 5.Налог на добычу полезных ископаемых (НДПИ) 6. Водный налог 2.Региональные налоги 1.Налог на имущество организаций 2.Игорный налог 3.Транспортный налог 3.Местные налоги 1.Земельный налог 2.Налог на имущество физических лиц 3 . Торговый сбор

По методу взимания налоги делятся на прямые и косвенные Прямые налоги взимаются с имущества плательщика и его доходов, характеризуется отсутствием каких-либо посредников в установлении налоговых платежей. Косвенный заранее включается в стоимость товара или услуги, и потребитель вместе с приобретением предмета уплачивает и налог

Прямые налоги : Налог на доходы физических лиц ( НДФЛ, подоходный налог) Налог на имущество Налог на прибыль Игорный налог Земельный налог Водный налог Налог на добычу полезных ископаемых Косвенные налоги : Налог на добавленную стоимость (НДС) Акцизы Таможенный сбор

Прогрессивные налоги — налоги, у которых налоговая ставка повышается с увеличением уровня дохода и падает с его понижением. Регрессивные налоги — налоги, чья ставка налога снижается при увеличении уровня дохода и увеличивается при его снижении. Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

Функции налогов Различают следующие функции налогов : -фискальная; -регулирующая; -социальная (распределительная): -контрольная.

Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца. ПРИМЕЫ ВИДЫ НАЛОГОВ А) подоходный 1.прямой Б) с прибыли 2.косвенный В) акциз Г) на наследство Д) на имущество Е) на добавленную стоимость Ж) Таможенный сбор

Ниже приведён перечень налогов и сборов. Все они, за исключением двух, в соответствии с Налоговым кодексом РФ относятся к федеральным налогам и сборам. налог на добавленную стоимость ; 2) налог на доходы физических лиц ; 3 ) торговый сбор ; 4 ) транспортный налог ; 5) акцизы ; 6) водный налог . Найдите два налога и сбора, «выпадающих» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

Сергей Владимирович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги. Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца. ПРИМЕРЫ ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА А) легковой автомобиль Б) заработная плата В) 1 л.с . Г) Сергей Владимирович Д) земельный участок 1) субъект налога 2) объект налога 3) единица налогообложения 4) источник уплаты налога

По теме: методические разработки, презентации и конспекты

Презентация по теме виды деформации тел. Рассматриваются виды деформаций.

Первая часть презентации по видам и жанрам искусства для учащихся 9 класса.

Презентация к уроку Классификация налогов - 8 класс

Презентация Классификация налогов.

Презентация "Основы малого бизнеса (налоги)"

Презентация к уроку "Основы предпринимательства".

презентация 11 класс право.

Презентация. День зимних видов спорта. Наглядное пособие для изучения зимних видов спорта

В нашей стране всегда много внимания уделялось спорту. В советское время жители городов и сел, начиная со школьной скамьи, привлекались к занятиям физкультурой, и весьма успешно. С.

Классификация налогов, порядок их исчисления.

№ слайда 1

Финансирование и налогообложение учрежденийЯговкина Вита Александровнакандидат юридических наукстарший экспертИнститута реформирования общественных финансов

№ слайда 2

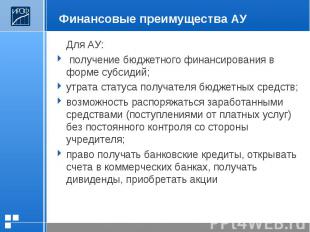

Финансовые преимущества АУ Для АУ: получение бюджетного финансирования в форме субсидий;утрата статуса получателя бюджетных средств; возможность распоряжаться заработанными средствами (поступлениями от платных услуг) без постоянного контроля со стороны учредителя;право получать банковские кредиты, открывать счета в коммерческих банках, получать дивиденды, приобретать акции

№ слайда 3

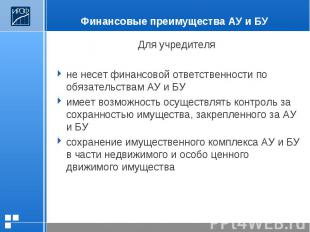

Финансовые преимущества АУ и БУ Для учредителя не несет финансовой ответственности по обязательствам АУ и БУимеет возможность осуществлять контроль за сохранностью имущества, закрепленного за АУ и БУ сохранение имущественного комплекса АУ и БУ в части недвижимого и особо ценного движимого имущества

№ слайда 4

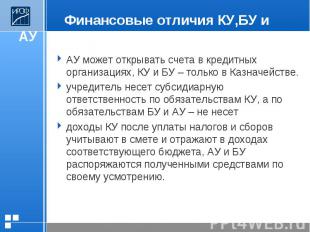

Финансовые отличия КУ,БУ и АУ АУ может открывать счета в кредитных организациях, КУ и БУ – только в Казначействе. учредитель несет субсидиарную ответственность по обязательствам КУ, а по обязательствам БУ и АУ – не несетдоходы КУ после уплаты налогов и сборов учитывают в смете и отражают в доходах соответствующего бюджета, АУ и БУ распоряжаются полученными средствами по своему усмотрению.

№ слайда 5

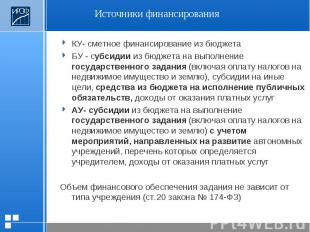

Источники финансирования КУ- сметное финансирование из бюджетаБУ - субсидии из бюджета на выполнение государственного задания (включая оплату налогов на недвижимое имущество и землю), субсидии на иные цели, средства из бюджета на исполнение публичных обязательств, доходы от оказания платных услуг АУ- субсидии из бюджета на выполнение государственного задания (включая оплату налогов на недвижимое имущество и землю) с учетом мероприятий, направленных на развитие автономных учреждений, перечень которых определяется учредителем, доходы от оказания платных услуг Объем финансового обеспечения задания не зависит от типа учреждения (ст.20 закона № 174-ФЗ)

№ слайда 6

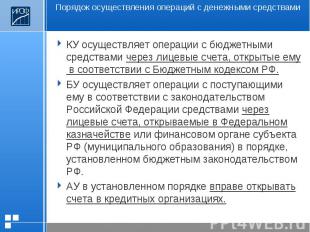

Порядок осуществления операций с денежными средствами КУ осуществляет операции с бюджетными средствами через лицевые счета, открытые ему в соответствии с Бюджетным кодексом РФ.БУ осуществляет операции с поступающими ему в соответствии с законодательством Российской Федерации средствами через лицевые счета, открываемые в Федеральном казначействе или финансовом органе субъекта РФ (муниципального образования) в порядке, установленном бюджетным законодательством РФ.АУ в установленном порядке вправе открывать счета в кредитных организациях.

№ слайда 7

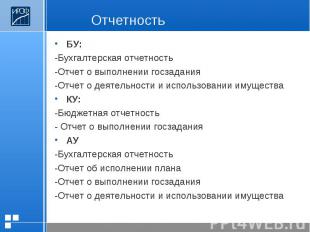

Отчетность БУ:-Бухгалтерская отчетность-Отчет о выполнении госзадания-Отчет о деятельности и использовании имуществаКУ:-Бюджетная отчетность- Отчет о выполнении госзаданияАУ-Бухгалтерская отчетность-Отчет об исполнении плана-Отчет о выполнении госзадания-Отчет о деятельности и использовании имущества

№ слайда 8

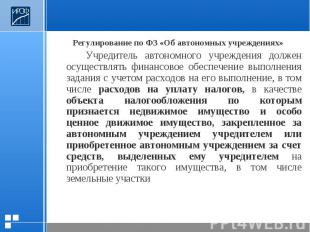

Регулирование по ФЗ «Об автономных учреждениях»Учредитель автономного учреждения должен осуществлять финансовое обеспечение выполнения задания с учетом расходов на его выполнение, в том числе расходов на уплату налогов, в качестве объекта налогообложения по которым признается недвижимое имущество и особо ценное движимое имущество, закрепленное за автономным учреждением учредителем или приобретенное автономным учреждением за счет средств, выделенных ему учредителем на приобретение такого имущества, в том числе земельные участки

№ слайда 9

Порядок финансового обеспечения деятельности - Финансовое обеспечение деятельности КУ осуществляется за счет средств соответствующего бюджета бюджетной системы РФ и на основании бюджетной сметы. - Финансовое обеспечение выполнения государственного (муниципального) задания БУ осуществляется в виде субсидий из соответствующего бюджета бюджетной системы РФ. Финансовое обеспечение выполнения государственного (муниципального) задания осуществляется с учетом расходов на содержание недвижимого имущества и особо ценного движимого имущества, закрепленных за БУ учредителем или приобретенных БУ за счет средств, выделенных ему учредителем на приобретение такого имущества, расходов на уплату налогов, в качестве объекта налогообложения по которым признается соответствующее имущество, в том числе земельные участки. - Финансовое обеспечение деятельности АУ осуществляется в виде субсидий из соответствующего бюджета бюджетной системы РФ и иных не запрещенных федеральными законами источников. Учредитель осуществляет финансовое обеспечение выполнения задания с учетом расходов на содержание недвижимого имущества и особо ценного движимого имущества, закрепленных за АУ учредителем или приобретенных АУ за счет средств, выделенных ему учредителем на приобретение такого имущества, расходов на уплату налогов, в качестве объекта налогообложения по которым признается соответствующее имущество, в том числе земельные участки, с учетом мероприятий, направленных на развитие автономных учреждений, перечень которых определяется учредителем.

№ слайда 10

Общие правила получения доходов от приносящей доход деятельности - соответствие целям деятельности учреждений;- закрепление таких видов деятельности в уставе;- расходование только на цели деятельности учреждений (широкий спектр понимания - от инвестиций до повышения зарплаты и вложения в ценные бумаги и иные юрлица).

№ слайда 11

В случае сдачи имущества в арендус согласия учредителя недвижимого имущества или особо ценного движимого имущества, закрепленных за БУ и АУ учредителем или приобретенных БУ и АУ за счет средств, выделенных ему учредителем на приобретение такого имущества, финансовое обеспечение содержания такого имущества учредителем не осуществляется.

№ слайда 12

Регулирование по Налоговому кодексу РФКоллизии возникают из-за употребления в НК РФ терминов «государственные (муниципальные) учреждения», «автономные учреждения», «казенные учреждения» или «бюджетные учреждения». Если НК РФ в качестве субъекта отношения определяет «государственное учреждение», то правило распространяется и на автономные, и на казенные, и на бюджетные учреждения.Либо прямо указывается, что правило касается только АУ, или только БУ, или только КУ.Большинство льгот в НК РФ и в региональных (муниципальных) правовых актах относятся ныне только к бюджетным учреждениям, а потом будут касаться казенных учреждений. Следовательно, меняя свой тип, учреждение теряет право на такие льготы.

№ слайда 13

Сохраненные для АУ особенности налогообложения Налог на добавленную стоимостьБезвозмездная передача основных средств АУ не будет облагаться НДС (подп.5 п.2 ст.146 НК РФ), при безвозмездной передаче основных средств АУ организации и индивидуальные предприниматели, являющиеся плательщиками НДС, этот налог не уплачивают (подп.5 п.2 ст.146 НК РФ).

№ слайда 14

НДС Изменения, вносимые в гл. 21 НК РФ, касаются порядка исчисления и уплаты НДС с арендной платы. Если арендодателем будет являться казенное учреждение (предоставляющее в аренду федеральное имущество, имущество субъектов РФ, муниципальное имущество), то налоговым агентом по НДС будет признаваться арендатор (п. 3 ст. 161 НК РФ). В этом случае арендатор должен будет исчислить и уплатить в бюджет соответствующую сумму налога, которую впоследствии он сможет принять к вычету (п. 3 ст. 171 НК РФ). Бюджетные учреждения будут исчислять и уплачивать НДС с арендной платы в установленном гл. 21 НК РФ порядке.

№ слайда 15

Налог на прибыль Имущество, полученное БУ и АУ по решению органов исполнит. власти всех уровней, не относится к доходам при исчислении налога на прибыль (пп.8 п.1 ст.251 НК РФ). Пп. 14 п. 1 ст. 251 НК РФ: при формировании налоговой базы по налогу на прибыль не учитываются доходы в виде имущества, полученного в рамках целевого финансирования. Однако: обязанность вести раздельный учет доходов (расходов) в рамках целевого финансирования, иначе – налогообложение с даты их получения.Средства целевого финансирования - имущество, полученное налогоплательщиком и использованное им по назначению, определенному источником целевого финансирования, в т.ч. в виде субсидий. КУ не включают в базу полученные ассигнования. Не признаются доходами средства казенных учреждений, полученные от оказания ими государственных (муниципальных) услуг (выполнения работ), а также от исполнения ими иных государственных (муниципальных) функций.

№ слайда 16

Средства, выделяемые АУ и БУ в форме субсидий, признаются средствами целевого финансирования и не относятся к доходам, облагаемым налогом на прибыль (подп.14 п.1 ст.251 НК РФ). Доходы, не соответствующие перечню средств и критериям целевого финансирования, учитываются в целях налогообложения прибыли в порядке гл. 25 НК

№ слайда 17

Правила налогообложения, распространяемые только на АУНалог на прибыльАУ вправе уплачивать квартальные платежи по налогу на прибыль лишь на общих основаниях, в то время как КУ вправе пользоваться этой возможностью независимо от размера дохода (п.3 ст.286 НК РФ).

№ слайда 18

Правила налогообложения, распространяемые только на АУПереход на упрощенную систему налогообложенияАУ, в отличие от БУ и КУ, могут беспрепятственно переходить на упрощенную систему налогообложения.Письмо Министерства финансов РФ № 03-11-03/15 от 28/07/2008 – нет ограничений на применение в отношении АУ упрощенной системы, кроме предусмотренных Налоговым кодексом ограничений.

№ слайда 19

Правила налогообложения, распространяемые только на АУНалог на добавленную стоимостьУслуги автономных учреждений облагаются НДС независимо от источника финансирования.Пп. 2 п. 1 ст. 162 НК: налоговая база по налогу на добавленную стоимость увеличивается на суммы, полученные в счет увеличения доходов либо иначе связанные с оплатой реализованных товаров (работ, услуг). Бюджетные субсидии, получаемые АУ в связи с оказанием услуг организациям, финансируемых из бюджета, увеличивают налоговую базу по НДС (письмо Минфина России от 23.01.2008 N 03-07-07/03).

№ слайда 20

Налоговая отчетностьАУ обязано вести бухгалтерский учет, представлять бухгалтерскую и статистическую отчетность в порядке, т.е. в соответствии с Законом «О бухгалтерском учете» и Планом счетов (п.11 ст.2 Закона № 174-ФЗ)Для всех учреждений отменяются особенности ведения налогового учета по налогу на прибыль, предусмотренные ст.321.1 "Особенности ведения налогового учета бюджетными учреждениями" НК РФ.

№ слайда 21

Налоговое законодательство содержит нормы, устанавливающие льготы не для всех учреждений, а только отдельных их категорий, например, учреждений культуры. В этом случае следует обращать внимание не только на точное определение типа учреждения, подпадающего под указанную льготу (автономное учреждение, бюджетное учреждение, казенное учреждение или государственное учреждение в целом), но и на виды оказываемых ими услуг в сфере культуры.

№ слайда 22

Пп. 20 и 21 п. 2 ст.149 части 1 НК РФ - перечень платных (частично платных) услуг в сфере культуры, не подлежащих налогообложению НДС, если они предоставляются учреждениями культуры.Предлагается сохранять в наименовании учреждения (при изменении его организационно-правовой формы) словосочетание «учреждение культуры», поскольку данное решение будет способствовать налоговому освобождению услуг, оказываемых таким юридическим лицом.В связи с этим можно рекомендовать применение в деятельности учреждения в части составления юридических и финансовых документов, бюджетного планирования и отчетности, перечня услуг учреждений в сфере культуры (театрально-зрелищных предприятий, концертных организаций и коллективов филармонии, кино и кинопроката и т.д.), приведенного в Общероссийском классификаторе услуг населению ОК 002-93. (см. также ОКВЭД ОК 029-2001 (КДЕС Ред. 1).

№ слайда 23

125009, г.МоскваБол.Кисловский пер., 1/12, стр.2Тел. (495) 691-6789Факс (495) [email protected]

эксперт по учету в организациях бюджетной сферы, координатор образовательных программ в бюджетной сфере в Контур.Школе

7 новых ФСБУ для бюджетных учреждений, изменения в отчетности, инструкциях по учету, а также система казначейского обслуживания и новые платежные реквизиты

1. Семь новых федеральных стандартов по учету

С 2021 года в бюджетной сфере нужно применять семь новых стандартов учета:

В стандарте прописали единые требования к учету нематериальных активов: первоначальная стоимость, оценка, амортизация, обесценение, списание. Также финансисты утвердили правила учета неисключительных прав на НМА.

Стандарт делит непроизведенные активы на группы (земля, ресурсы недр, водные ресурсы, некультивируемые биологические ресурсы и прочие непроизведенные активы) и устанавливает единые правила учета для НПА.

Стандарт делит все выплаты работникам учреждений на текущие и отложенные и устанавливает обязательное правило создавать резервы по отпускам.

Методические рекомендации по применению стандарта доведены Письмом от 30.11.2020 № 02-06-07/104576.

- 4. СГС «Затраты по заимствованиям» — Приказ Минфина России от 15.11.2019 № 182н.

В стандарте закреплен порядок признания затрат по государственному и муниципальному долгу и затрат по заимствованиям учреждений.

Разъяснения о том, как применять стандарт, Минфин опубликовал в Письме от 30.11.2020 № 02-07-07/104382.

Стандарт применяют, когда отражают в учете объекты, которые возникли при совместной деятельности по договору простого товарищества без юрлица или по соглашению о совместных действиях без объединения имущества (вкладов).

- 6. СГС «Информация о связанных сторонах» — Приказ Минфина от 30.12.2017 № 277н.

В стандарте прописано, в каком порядке раскрывать в отчетности информацию о связанных сторонах: лицах, на деятельность которых учреждение может влиять, или случаях, когда они могут повлиять на деятельность самого учреждения. Применяется с отчетности с 2021 года.

Стандарт делит финансовые активы на шесть групп (денежные средства, дебиторская задолженность, долговые требования, финансовые активы, удерживаемые до погашения, активы для перепродажи и активы для получения доходов от участия) и устанавливает требования для принятия активов к учету.

- Подробнее о том, как меняется учет и отчетность по правилам новых ФСБУ, какие особенности учитывать и как решать сложности, вы узнаете на вебинаре Александра Опальского « ФСБУ‑2021. Обзор изменений. Рекомендации практикам ». Посмотрите отрывок из этого вебинара:

2. Новые правила учета и счета: изменения в Инструкции № 157н

- Приказ Минфина России от 14.09.2020 № 198н (действует с 17.10.2020)

С 2021 года в бухучете учреждений бюджетной сферы нужно применять новые правила.

- Например, в план счетов добавили единые аналитические буквенные коды N, R, I и D. Операции с нематериальными активами перевели на баланс и добавили новые счета учета по резервам, ошибкам, забалансовые счета и пр.

Подробнее о новых правилах и счетах читайте в статье:

3. Изменения в Инструкциях по бухучету № 162н, № 174н и № 183н

- Приказ Минфина России от 30.10.2020 № 253н (изменения в Инструкции № 174н, действует с 21.12.2020)

- Приказ Минфина России от 30.10.2020 № 256н (изменения в Инструкции № 183н, действует с 21.12.2020)

- Приказ Минфина России от 28.10.2020 № 246н (изменения в Инструкции № 162н, действует с 20.12.2020)

Финансисты внесли правки в план счетов, правила учета и добавили новые проводки в инструкции для казенных, бюджетных и автономных учреждений. Изменения в учет стали следующим шагом после внедрения новых ФСБУ и обновления Инструкции № 157н.

Об изменениях Инструкций № 162н, № 174н и № 183н вы узнаете на вебинаре « Обзор изменений Инструкций по бюджетному учету », лектор Александр Опальский.

4. Новый состав и изменения в бюджетной отчетности за 2020 год

Минфин внес поправки в приказы по отчетности организаций бюджетной сферы № 191н, № 33н и № 15н. Приводим обзор изменений.

Отчетность бюджетных и автономных учреждений

- Приказы Минфина России от 30.06.2020 № 127н, от 30.11.2020 № 292н — изменения в Инструкции № 33н.

1. Скорректировали порядок заполнения и формы:

- баланс государственного (муниципального) учреждения (ф. 0503730);

- отчет о результатах деятельности (ф. 0503721);

- отчет о движении денежных средств (ф. 0503723);

- пояснительная записка к балансу учреждения (ф. 0503760):

- таблица № 1 «Сведения о направлениях деятельности» — ранее «Сведения об основных направлениях деятельности»;

- таблица № 4 «Сведения об основных положениях учетной политики учреждения» — ранее «Сведения об особенностях ведения учреждением бухгалтерского учета»;

- сведения об исполнении плана финансово-хозяйственной деятельности» (ф. 0503766) — ранее «Сведения об исполнении мероприятий в рамках субсидий на иные цели и на цели осуществления капитальных вложений (ф. 0503766)»;

- сведения о движении нефинансовых активов учреждения (ф. 0503768);

- сведения по дебиторской и кредиторской задолженности учреждения (ф. 0503769);

- сведения о финансовых вложениях учреждения (ф. 0503771);

- сведения об изменении остатков валюты баланса учреждения (ф. 0503773);

- сведения о принятых и неисполненных обязательствах (ф. 0503775);

- сведения об остатках денежных средств (ф. 0503779);

- сведения о вложениях в объекты недвижимого имущества, об объектах незавершенного строительства (ф. 0503790).

2. Из состава Пояснительной записки (ф. 0503760) исключили сведения о количестве обособленных подразделений (ф. 0503761), о целевых иностранных кредитах (ф. 0503767).

Отчетность казенных учреждений

- Приказы Минфина России от 02.07.2020 № 131н, от 16.12.2020 № 311н — изменения в Инструкции № 191н.

1. Скорректировали порядок заполнения и следующие формы:

- баланс главного распорядителя, получателя бюджетных средств, главного администратора доходов, источников финансирования дефицита бюджета (ф. 0503130);

- отчет о финансовых результатах деятельности (ф. 0503121);

- справка по консолидируемым расчетам (ф. 0503125);

- пояснительная записка к балансу (ф. 0503160):

- таблица № 1 «Сведения о направлениях деятельности» — ранее «Сведения об основных направлениях деятельности»;

- таблица № 4 «Сведения об основных положениях учетной политики» — ранее «Сведения об особенностях ведения бюджетного учета»;

- сведения об исполнении бюджета (ф. 0503164);

- сведения об исполнении мероприятий в рамках целевых программ (ф. 0503166);

- сведения о движении нефинансовых активов (ф. 0503168);

- сведения по дебиторской и кредиторской задолженности (ф. 0503169);

- сведения об изменении остатков валюты баланса (ф. 0503173);

- сведения о принятых и неисполненных обязательствах получателя бюджетных средств (ф. 0503175);

- сведения о вложениях в объекты недвижимого имущества, объектах незавершенного строительства (ф. 0503190).

2. Из состава Пояснительной записки (ф. 0503160) исключили сведения о количестве подведомственных участников бюджетного процесса, учреждений и государственных унитарных предприятий (ф. 0503761), о результатах деятельности (ф. 0503162).

Дополнительная отчетность федеральных казенных учреждений

- Приказ Минфина России от 16.12.2020 № 313н — изменения в Приказе № 15н.

Финансисты скорректировали заполнение расшифровки дебиторской задолженности по выданным авансам (ф. 0503191).

Консолидированная отчетность

- Приказ Минфина России от 29.10.2020 № 250н — изменения в Инструкции № 191н.

В составе системы бюджетов появился новый уровень — бюджеты муниципальных округов. Отчетность этих бюджетов с 2021 года будет входить в состав консолидированной отчетности. Поэтому финансисты внесли правки в следующие формы:

- консолидированный отчет о кассовых поступлениях и выбытиях (ф. 0503152);

- отчет об исполнении консолидированного бюджета субъекта РФ и бюджета территориального государственного внебюджетного фонда (ф. 0503317);

- баланс исполнения консолидированного бюджета субъекта РФ и бюджета территориального государственного внебюджетного фонда (ф. 0503320);

- консолидированный отчет о финансовых результатах деятельности (ф. 0503321);

- консолидированный отчет о движении денежных средств (ф. 0503323).

5. Новые КВР, КВД и КОСГУ с 2021 года

Внесли поправки в Порядок № 209н и добавили новые доходные и расходные коды, а также скорректировали описание действующих КОСГУ. Например, с 2021 года появился новый КОСГУ 139 «Доходы от возмещений Фондом социального страхования Российской Федерации расходов». По коду следует учитывать доходы (возмещение) от фонда на мероприятия по сокращению травматизма и профзаболеваний сотрудников, а также на санаторно-курортное лечение сотрудников, которые работают во вредных условиях.

Также более подробно разделили схожие расходы по кодам 226 «Прочие работы, услуги» и 228 «Услуги, работы для целей капитальных вложений».

Подробнее о новых кодах и других изменениях читайте в статье « Бухгалтеру бюджетной сферы: топ‑5 изменений за ноябрь ».

В Порядок № 85н добавили шесть новых кодов видов расходов. В частности, КВР 247 «Закупка энергетических ресурсов». С 2021 года по этому коду нужно отражать расходы на электроэнергию, газ и теплоснабжение. Еще закрепили закрытый перечень расходов, которые нужно оплачивать по КВР 119, 129, 139 и 149.

Чтобы узнать подробнее обо всех нововведениях, регистрируйтесь на вебинар лектора Марии Беляевой « КВР и КОСГУ в 2021 году: изменения и примеры ».

6. Новая форма плана ФХД и расчетов-обоснований с 2021 года

Законодатели утвердили новые формы плана ФХД и обоснований к нему по поступлениям и выплатам для федеральных бюджетных и автономных учреждений. Учреждения субъектов РФ также вправе использовать эти формы обоснований, если их утвердит и доведет учредитель.

Подробнее о том, как составлять План ФХД и как менять его в течение 2021 года, можно узнать на экспресс-курсе « ПФХД‑2021 по новым правилам ».

7. Единый казначейский счет (ЕКС) и новый порядок казначейского обслуживания

- Закон от 27.12.2019 № 479-ФЗ (поправки в БК РФ)

- Приказы Федерального казначейства от 14.05.2020 № 21н, от 01.04.2020 № 15н

Законодатели ввели понятие «единый казначейский счет» и утвердили новые правила обслуживания для участников системы казначейских платежей. Участники системы делятся на прямых (ФК, финорганы субъектов РФ, администраторы, федеральные ПБС, бюджетные и автономные учреждения) и косвенных (муниципальные бюджетные и автономные учреждения, ПБС субъектов РФ и др.). Каждому участнику системы будет открыт счет в территориальных органах ФК (ТОФК). О том, в каком порядке и в какой период откроются счета, — в Приказе ФК от 01.04.2020 № 15н .

Оператором новой системы будет само Федеральное казначейство. Казначейское обслуживание проводят ТОФК. Старые счета, открытые участникам системы до 2021 года, будут закрыты. Переходный период установлен до 1 января 2023 года.

Также для нового казначейского обслуживания утвердили новые формы документов для денежных операций:

- заявка на кассовый расход (код формы по КФД 0531801);

- заявка на кассовый расход (сокращенная) (ф. 0531851);

- заявка на возврат (ф. 0531803);

- заявка на получение наличных денег (ф. 0531802);

- распоряжение о перечислении денежных средств на банковские карты «Мир» физических лиц;

- уведомление об уточнении вида и принадлежности платежа (ф. 0531809) и др.

8. Поправки в первичной документации учреждений и проект нового приказа, который заменит Приказ № 52н

С 27 сентября 2020 года законодатели внесли ряд поправок в Приказ № 52н.

Изменили не только состав «первички» и регистров учета, но также обновили действующие формы и указания по их заполнению. Однако использовать в работе новые документы и правила должны не все учреждения.

О том, каким учреждениям и как применять документы и правила, читайте в статье « Новые формы первичных документов и регистров: изменения в Приказе № 52н ».

Также в конце декабря на портале проектов нормативных правовых актов появился проект нового приказа, который полностью заменит Приказ Минфина России от 30.03.2015 № 52н.

В проекте приказа есть формы первичной документации и регистров, которые были раньше, а также новые формы, например:

- акт приема-передачи объектов, полученных в личное пользование (ф. 0504434);

- решение о признании безнадежной к взысканию задолженности по платежам в бюджет (ф. 0504436);

- решение о списании задолженности, невостребованной кредиторами, с учета по счету № (ф. 0504437);

- ведомость начисления доходов (ф. 0504837);

- решение комиссии по поступлению и выбытию активов о принятии к учету нефинансовых активов (ф. 0504441) и др.

9. Новый федеральный МРОТ и порядок расчета прожиточного минимума с января 2021 года

С 1 января 2021 года величина МРОТ составила 12 792 руб.

Также внесли изменения в методику расчета минимального размера оплаты труда. Больше МРОТ не зависит от стоимости потребительской корзины. Теперь он будет составлять 42% от медианной зарплаты за прошлый год. Это величина, от которой 50% населения получают зарплату выше, а 50% — ниже.

Прожиточный минимум также будут считать по-новому: из медианного среднедушевого дохода. На 2021 год эта величина составляет 44,2% от указанного показателя.

10. Новые реквизиты для ЗКР и платежек на уплату налогов и взносов

Из-за новой системы казначейских платежей с 1 января 2021 года изменились реквизиты, которые нужно заполнять в заявках на кассовый расход и платежных поручениях на перечисление налогов, сборов и страховых взносов в ФНС. А именно:

- в ЗКР в графе 5 теперь заполняют номер казначейского счета, а в графе 8 — номер счета, который с 2021 года входит в состав единого казначейского счета (ЕКС);

- в платежном поручении: номер счета, который входит в состав ЕКС, указывают в поле 15, а в поле 17 — номер казначейского счета.

Для удобства в письме налоговики привели таблицу реквизитов ТОФК для каждого региона.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Все важные изменения в бюджетной сфере с 2021 года 841.7 КБ

Читайте также: