Налоги в венгрии для физических лиц

Опубликовано: 12.05.2024

При осуществлении бизнес иммиграции и смены личного налогового резидентства вопрос изменения налогового статуса возникает всегда. И прежде чем куда-то переезжать, состоятельные граждане всегда взвешивают налоговые последствия. По просьбе российских предпринимателей, заинтересованных в ведении бизнеса в Венгрии, мы подготовили краткий обзор основных корпоративных и личных налогов в Венгрии.

Валюта Венгрии – венгерский форинт (HUF)

Валютный контроль – отсутствует

Принципы бухгалтерского учета – венгерский GAAP. Финансовую отчетность нужно подавать ежегодно.

Основные формы организации бизнеса – Общество с ограниченной ответственностью, Публичная компания с ограниченной ответственностью, Частная компания с ограниченной ответственностью и Филиал иностранной компании.

Корпоративное налогообложение:

Резидентность – Корпорация считается резидентной в Венгрии, если зарегистрирована в Венгрии или, если она зарегистрирована за рубежом, но управляется из Венгрии.

Источник – Резиденты Венгрии облагаются налогом на доходы, полученные во всем мире. Нерезиденты платят налог только на доходы из венгерских источников. Филиалы облагаются налогом так же, как и дочерние компании.

Налогооблагаемый доход – Налог на корпорации налагается на бухгалтерскую прибыль, с некоторыми поправками (изъятиями). При подсчете налогооблагаемого дохода обычно можно вычесть все нормальные бизнес расходы.

Налогообложение дивидендов – Дивиденды, получаемые венгерской компанией, корпоративным налогом не облагаются, за исключением дивидендов, распределяемых управляемой иностранной корпорацией.

Прирост капитала – Доходы на прирост капитала облагаются как часть бухгалтерской прибыли по ставкам 10 % или 19 % (в зависимости от величины дохода). Тем не менее, при наличии изъятий налог не взимается. Если доход на прирост капитала возникает при продаже акций компании, управляющей недвижимостью, резидентом страны, у которой с Венгрией нет договора об избегании двойного налогообложения, то продажа акций облагается налогом 19 %.

Убытки – Налоговые потери до 50 % прибыли до налогообложения в налоговом году могут быть использованы и перенесены на любой год в будущем (со специальными условиями для слияний и поглощений). Перенос убытков на предыдущие годы не разрешен.

Ставка налога на прибыль - Ставка налога 10 % на базу HUF 500,000,000 (на август 2013 это примерно EUR 1,680,000) и 19 % на сумму, превышающую HUF 500,000,000.

Дополнительный налог – Дополнительный налог с различными ставками принимается к финансовым организациям, а также на энергию, розницу и телекоммуникационные компании, а также с 2013 года, на финансовые сделки.

Альтернативный минимальный налог – При определенных обстоятельствах может применяться альтернативный минимальный налог.

Зачет налогов, уплаченных за границей – Венгерский закон дает возможность зачесть налоги, уплаченные за границей, хотя большинство договоров об избегании двойного налогообложения отменяют это правило и дают налоговое исключение.

Освобождение от налогов – Освобождение от налогов применяется к получаемым дивидендам (Смотрите выше налогообложение дивидендов) без каких-либо требований к держателю, а также к доходу на прирост капитала при продаже инвестиций, но налогоплательщик должен владеть 30 % долей в венгерском филиале (это не может быть управляемая иностранная корпорация) не менее одного года. Такое же освобождение от налога применяется и к приросту капитала, возникающему при продаже интеллектуальной собственности.

Режим холдинговых компаний – смотрите выше про освобождение от налогов

Стимулы для инвестиций – При определенных инвестициях (в зависимости от суммы инвестиции, отрасли промышленности и региона внутри страны) применяются налоговые льготы для развития, которые даются в форме налогового кредита.

Дивиденды – Если дивиденды выплачиваются нерезидентной компании, то налог не удерживается. На дивиденды, выплачиваемые физическому лицу нерезиденту, платится налог 16 %, если эта сумма не уменьшена по соответствующему договору об избегании двойного налогообложения.

Проценты – Если проценты выплачиваются нерезидентной компании, то налог не удерживается. На проценты, выплачиваемые физическому лицу нерезиденту, платится налог 16 %, если эта сумма не уменьшена по соответствующему договору об избегании двойного налогообложения.

Роялти – Если роялти выплачиваются нерезидентной компании, то налог не удерживается. На роялти, выплачиваемые физическому лицу нерезиденту, платится налог 16 %, если эта сумма не уменьшена по соответствующему договору об избегании двойного налогообложения.

Другие корпоративные налоги:

Налог на капитал – отсутствует

Налог с заработной платы – отсутствует

Налог на недвижимость – Строительный налог и налог на землю могут взиматься на усмотрение муниципалитетов.

Социальное страхование – Работодатели должны платить социальный налог в размере 27 % на грязную зарплату (брутто-зарплату) работника (смотрите также налогооблагаемый доход в разделе личного налогообложения ниже по тексту). Работодатели делают также отчисления 1,5 % за профессиональное обучение сотрудников.

Гербовый сбор – отсутствует.

Налог на передачу – При передаче недвижимости или акций компании, на балансе которых есть венгерская недвижимость, приобретатель платит 4 % налог при стоимости недвижимости до HUF 1,000,000,000 и 2 % на часть, которая превышает HUF 1,000,000,000, но с ограничением не более HUF 200,000,000 на один объект недвижимости.

Другие налоги – Другие налоги включают налог на дарение, ставка которого 18 %, и местный налог на оборот в размере максимум 2 %.

Личное налогообложение:

Источник – Резиденты, проживающие в Венгрии, платят налог со всех своих доходов (в любых странах). Иностранные резиденты платят налог только на доходы, полученные из источников на территории Венгрии.

Резидентность – Индивид считается налоговым резидентом в следующих случаях:

1) индивид является гражданином Венгрии;

2) у него/нее есть постоянный дом исключительно в Венгрии;

3) центр жизненных интересов индивида находится в Венгрии;

4) в случаях, когда резидентность не может быть определена на основании постоянного дома или центра жизненных интересов, человек будет считаться резидентом Венгрии;

5) граждане ЕС будут считаться налоговыми резидентами Венгрии, если они присутствуют в Венгрии 183 дня в календарном году.

Режим подачи деклараций – Применяется режим самостоятельной оценки, и индивиды должны подавать свои собственные декларации.

Налогооблагаемый доход – Доход от заработной платы облагается налогом, как и доход от индивидуального предпринимательства или свободных профессий.

Прирост капитала – Прирост капитала обычно облагается по ставке 16 %.

Вычеты и пособия – При определенных ограничениях для прироста капитала при сделках избавления от недвижимости могут предоставляться налоговые вычеты. Также могут быть вычеты, связанные с расходами по уходу за ребенком.

Ставки налога – Обычная ставка подоходного налога 16 %. Дивиденды и проценты также облагаются по ставке 16 %.

Другие личные налоги:

Налог на капитал – отсутствует

Гербовый сбор - Различные гербовые сборы взимаются в административных и судебных процедурах.

Налог на приобретения – данный налог взимается при покупке моторных транспортных средств.

Налог на недвижимость – Строительный налог и налог на землю налагаются на усмотрение муниципалитетов.

Налог на наследование и на покупку недвижимости – Общая ставка налога на наследование 18 %, но этот налог не применяется в случае наследования близкими родственниками или супругой/супругом. Ставка налога на покупку жилой недвижимости составляет 9 %.

Налог на чистую стоимость активов (налог на богатство) – отсутствует

Социальное страхование – От наемных сотрудников требуется выплата взносов социального страхования в размере 18,5 %, что вычитается из брутто-зарплаты работодателем.

Налоговый год – Календарный год

Сдача отчетности и уплата налога – Налоговые декларации должны быть сданы, а налоги уплачены до 20 мая следующего налогового года. При выполнении определенных условий этот срок может быть продлен до 20 ноября.

Штрафы – За недоплату налога применяются штрафы в размере 50 %. Также при запоздалых платежах применяется по умолчанию пеня, равная двойной ставке интереса Национального Банка Венгрии.

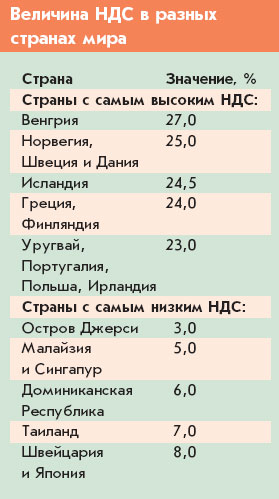

Налог на добавленную стоимость (НДС):

Налогооблагаемые сделки – НДС взимается при местной поставке товаров и услуг и на импорт.

Ставка налога – Стандартная ставка НДС равна 27 %, но в некоторых случаях применяются пониженные ставки 18 % и 5 %.

Сдача отчета и уплата налога – Помесячно, ежеквартально или один раз в год (в зависимости от суммы налоговой нагрузки по НДС).

Приведенная информация актуальна по состоянию на 2013 год. Это общий обзор налогового законодательства, который не должен использоваться как личная налоговая консультация.

Наши телефоны: +7 (962)937-26-73 - в Москве, +7 (812) 920-36-52 в Санкт-Петербурге, +7 (918) 448-4922 в Краснодаре,

записывайтесь на консультацию, пишите нам письмо.

2006 - 2021 © Данный материал защищен законом об авторском праве РФ. Допускается копирование в онлайн изданиях при условии сохранения html-форматирования и при наличии гиперссылки на страницу-источник.

ПРИСОЕДИНЯЙТЕСЬ К НАМ

Несмотря на то что офшорный режим в Венгрии с 2006 года был отменен, некоторые черты действующего налогового законодательства сохраняют ей статус популярной юрисдикции. В частности, это касается налогообложения пассивных доходов: дивидендов, процентов и роялти. Кроме того, Венгрия входит в Евросоюз и обладает отрегулированной сферой услуг, в том числе финансовых и юридических.

Основными же недостатками Венгрии являются довольно высокие ставки налогов на доходы и нестабильность налогового законодательства, чем эта страна очень похожа на Россию.

Налог на прибыль в Венгрии взимается по двум ставкам – 19 и 10 процентов

Налоговые резиденты Венгрии уплачивают налог на прибыль предприятия в размере 19 процентов от общемировой прибыли. Если она не превышает 50 млн венгерских форинтов (около 7,5 млн рублей), то при соблюдении определенных требований налог уплачивается по пониженной ставке – 10 процентов. Резидентом считается любая венгерская компания или постоянное представительство иностранной компании.

Налоговая база формируется обычным способом – доходы компании уменьшаются на величину признаваемых расходов. При этом убытки могут быть перенесены на будущее без каких-либо ограничений.

Доход от продажи акций в общем случае облагается в Венгрии налогом как часть дохода от основной деятельности. То есть по ставке 19 процентов. Однако прибыль от такой продажи может быть освобождена от налогообложения вовсе, если:

- – продавец реализует не менее чем 30-процентный пакет акций «дочки»;

- – период владения им составляет более года;

- – продавец в свое время уведомил венгерскую налоговую службу о приобретении пакета акций – это условие исключает оформление покупки задним числом для необоснованного получения освобождения.

Размер процентов по займам, которые венгерский резидент может учесть в расходах, нормируется по правилам тонкой капитализации. Так, не признаются в учете проценты по той части задолженности (за исключением банковского долга), которая превышает сумму собственного капитала в три и более раза.

Контроль за ценами по сделкам между взаимозависимыми сторонами тоже есть. В частности, документация об установлении цены по этой сделке должна быть в наличии и предоставляться налоговым органам по первому требованию. Если последние заподозрят, что цена сделки не соответствует рыночной, то она пересчитывается со всеми вытекающими последствиями для всех участников сделки.

Налоговый год обычно составляет 12 месяцев и соответствует календарному году. Бухгалтерская отчетность подается до 31 мая года, следующего за отчетным. При этом компаниям разрешено вести и подготавливать ее не в национальной венгерской валюте, а в евро. Может использоваться и иная валюта, но только если в ней осуществляется более 25 процентов оборота общества.

В Венгрии установлено льготное налогообложение процентов, дивидендов и роялти

Самым интересным элементом налоговой системы Венгрии является налогообложение процентов, роялти и дивидендов, полученных из-за рубежа или перечисленных иностранному партнеру. Это делает страну привлекательной для международного налогового планирования.

Полученные дивиденды независимо от резидентства дочерней компании не облагаются налогом на прибыль, а выплаченные – налогом у источника. Однако с дивидендов, перечисленных учредителям – физическим лицам, удерживается налог у источника по ставке 25 процентов.

Проценты по займу, полученные из иностранных источников, увеличивают налогооблагаемую прибыль венгерской компании. Однако 75 процентов этой суммы подлежит вычету. То есть реально налоговая база увеличивается лишь на четверть полученной суммы. Следовательно, входящие проценты облагаются в Венгрии по эффективной налоговой ставке в размере 4,75 процента (19% : 4).

Роялти, перечисленные в Венгрию иностранным контрагентом, также включаются в налоговую базу местной компании. Однако и в этом случае ей предоставляется вычет в размере 50 процентов полученной суммы. То есть лишь половина лицензионных платежей облагается налогом на прибыль. Что дает эффективную ставку налога в размере 9,5 процента (19% : 2).

Что же касается обложения налогом у источника процентов и роялти, то их выплата резидентам страны, подписавшей соглашение об избежании двойного налогообложения с Венгрией, освобождена от налога. Это же касается и платы за ряд услуг, в частности, управленческие, консультационные, рекламные, маркетинговые, посреднические.

Подобные перечисления резидентам прочих зарубежных юрисдикций облагаются в Венгрии налогом у источника по довольно внушительной ставке – 30 процентов.

Льготные ставки могут применять не все иностранные компании

Чтобы затруднить уклонение от налогообложения с использованием пассивных доходов, в Венгрии введены правила о контролируемых иностранных компаниях. Таковой считается зарубежная организация, в отношении которой выполняются три условия:

- – юрлицо уплачивает налоги по месту регистрации по действительной налоговой ставке ниже 12,67 процента (2/3 от общей венгерской ставки);

- – юрисдикция, где зарегистрировано общество, не является членом Организации экономического сотрудничества и развития (ОЭСР) и не подписала налоговое соглашение с Венгрией;

- – реальным владельцем не менее чем 10-процентной доли зарубежной компании в течение большей части налогового периода является частное лицо – налоговый резидент Венгрии, либо это иностранное общество получает большую часть своего дохода от источника в Венгрии.

Если нерезидента признают контролируемым, то венгерской организации придется изменить налоговый учет в отношении сделок с ним. Во-первых, проценты, роялти и иные вознаграждения, перечисленные контролируемому обществу, могут быть учтены в налоговых расходах, только если будет доказана их деловая цель.

Во-вторых, дивиденды, полученные от контролируемого юрлица, облагаются налогом в Венгрии по общей налоговой ставке 19 процентов. В отличие от дивидендов, полученных от независимых «дочек».

В-третьих, в отношении дохода от продажи акций контролируемого иностранного общества не применяются правила освобождения. То есть они также облагаются налогом по ставке 19 процентов, независимо от срока владения акциями и величины пакета.

Российско-венгерская конвенция предусматривает выгодный порядок уплаты налогов

Жесткие правила по контролируемым компаниям касаются лишь откровенных офшоров, тогда как Венгрия подписала 65 международных налоговых соглашений, в том числе с Кипром, Нидерландами, Великобританией и Россией. Конвенция от 01.04.94 между нашими странами была ратифицирована Федеральным законом от 25.05.97 № 81-ФЗ.

В соответствии с ее положениями при выплате дивидендов налог у источника не может превышать 10 процентов (п. 2 ст. 10 конвенции). Получается, что при движении сумм из России в Венгрию ставка налога у источника составит 10 процентов, а в обратную сторону – 0 процентов. При выплате же процентов и роялти налог у источника не удерживается в принципе (п. 1 ст. 11 и п. 1 ст. 12 конвенции).

Осложнения могут вызвать дополнительные налоги

Все венгерские резиденты обязаны уплачивать дополнительные налоги. При принятии решения о размещении дружественного резидента в этой стране необходимо их учесть.

Муниципальный налог на предпринимательскую деятельность. Налоговой базой является выручка компании, уменьшенная лишь на некоторые расходы. В частности, на себестоимость реализованных товаров, стоимость сырья и материалов, а также посреднических услуг. Амортизация, расходы по заработной плате и общехозяйственные расходы вычету не подлежат. Решение о ставке налога принимается местными органами управления, но она не может превышать 2 процентов от налоговой базы.

Налог на покупку недвижимости. Он уплачивается при покупке недвижимого имущества или доли не менее 75 процентов в уставном капитале общества, владеющего недвижимостью в Венгрии. Общая ставка налога составляет 4 процента от стоимости объекта, но не более 200 миллионов венгерских форинтов (то есть не более 30,2 млн рублей).

В случае приобретения доли в уставном капитале может быть применена пониженная ставка – 2 процента. Но только если рыночная стоимость недвижимости, принадлежащей этому юрлицу, превышает 1 млрд венгерских форинтов (около 150,8 млн рублей). Эта же ставка применяется и к приобретению жилой недвижимости с рыночной стоимостью до 4 млн форинтов (около 0,6 млн рублей).

НДС уплачивается по стандартным правилам

Система исчисления НДС в Венгрии стандартна для стран Евросоюза. Налог взимается по ставке 25 процентов при реализации товаров, работ, услуг, а также при импорте товаров. При этом налог, уплаченный компанией поставщикам, можно принять к вычету. Отчетность по начислению НДС представляется ежемесячно, ежеквартально или ежегодно, в зависимости от суммы налога, подлежащей уплате.

Пониженная ставка 18 процентов применяется при реализации основных продуктов питания, 5 процентов – медицинских товаров и услуг, коммунальных услуг населению и художественной литературы. Реализация некоторых товаров и услуг от НДС освобождена. Экспорт облагается налогом по ставке 0 процентов.

Налоги на заработную плату довольно высокие

В Венгрии работа физлица по найму предполагает уплату следующих налогов и взносов: подоходный налог, взнос в пенсионный фонд, взнос в фонд социального страхования, взнос в фонд медицинского страхования и профессиональный взнос.

Ставка подоходного налога составляет 17 процентов для налогооблагаемого годового дохода, не превышающего 5 млн форинтов (около 0,8 млн рублей). С доходов, превышающих эту сумму, уплачивается 32 процента.

Отметим, что в налогооблагаемый доход физлица включается также и сумма отчислений на социальное страхование с зарплаты работника, уплаченная в бюджет работодателем. Учитывая, что последний отчисляет на эти цели 27 процентов от фонда оплаты труда, получается, что подоходным налогом облагается 127 процентов заработной платы сотрудника.

Также компания уплачивает за работников 1,5 процента фонда оплаты труда – в качестве профессионального взноса. Работник в свою очередь перечисляет взнос в пенсионный фонд – 9,5 процента и в фонд медицинского страхования – 7,5 процента.

Доход от прироста капитала и дивиденды, полученные частными лицами, облагаются по ставке 25 процентов. С этих сумм также уплачивается взнос в размере 14 процентов в фонд медицинского страхования. Однако максимальная сумма выплат в этот фонд ограничена и составляет не более 450 тыс. форинтов в год (около 68 тыс. рублей).

Как венгерские компании используются в международном налоговом планировании

Из-за льготного налогообложения пассивных налогов Венгрию нередко выбирают для размещения материнской компании группы. Вот несколько примеров ее использования на практике.

Перераспределение прибыли из стран, где осуществляется реальная хозяйственная деятельность, в любые низконалоговые юрисдикции. Как уже упоминалось, и входящие, и исходящие (в ряде случаев) дивиденды не облагаются налогом на прибыль. Для этого иностранные «дочки» не должны быть контролируемыми, поскольку в таком случае освобождение от налогообложения не применяется.

Схема 1 иллюстрирует подобную передачу прибыли в офшор транзитом через Венгрию. Единственное место, где может возникнуть дополнительное налогообложение по этой схеме, – при первичном перечислении дивидендов в Венгрию от юрлиц, осуществляющих реальную хозяйственную деятельность. Последние могут располагаться в любой стране.

В большинстве заключенных Венгрией соглашений об избежании двойного налогообложения в качестве максимально возможного налога у источника выплаты дивидендов установлена ставка 5 или 10 процентов. Например, из России – 10 процентов, из Кипра – 0 процентов. Кроме того, на территории Евросоюза выплата дивидендов может осуществляться без налога у источника в соответствии с положениями Директивы о материнских и дочерних компаниях.

Эффективная выплата лицензионных платежей. Как уже упоминалось, венгерское законодательство разрешает принять к вычету из прибыли до уплаты налога половину полученного дохода в виде роялти. Конечно, если такой вычет не превышает 50 процентов общей прибыли компании до налогообложения.

Это позволяет создать в Венгрии компанию (см. схему 2), владеющую дорогостоящим нематериальным активом, например торговой маркой. Она получает лицензионные доходы от резидентов других стран, с которых уплачивает налог по ставке 9,5 процента. Тем более что некоторые из действующих налоговых соглашений Венгрии (в том числе и с Россией, Францией, Швейцарией, Израилем) предусматривают обложение роялти налогом лишь в стране получателя. То есть лицензионные платежи могут выплачиваться из этих стран в Венгрию без удержания налога у источника.

После уплаты 9,5 процента налога в Венгрии аккумулированную сумму роялти без дополнительной налоговой нагрузки перечисляют в любую низконалоговую юрисдикцию. Например, в виде дивидендов.

Центр финансирования в Венгрии. Поскольку три четверти процентного дохода из иностранных источников не облагается в Венгрии налогом на прибыль (эффективная налоговая ставка – 4,75%), в этом государстве может быть создан финансовый центр, кредитующий иностранную группу компаний. Особенно актуально это в случае с российскими компаниями, так как в соответствии с налоговой конвенцией между Россией и Венгрией проценты не облагаются налогом у источника.

Выплата процентов с территории Венгрии также может осуществляться без налога у источника, если получатель является резидентом страны, у которой с Венгрией заключено соглашение. Причем сам факт наличия такого соглашения дает право на освобождение независимо от содержания документа.

Если деньги группы компаний аккумулированы в офшоре, например, на Британских Виргинских островах, то венгерскому финансовому центру выгодно получить их в заем по цепочке БВО – Кипр – Венгрия, а только затем перекредитовать российского заемщика. Тогда ни на одном из этапов перечисления процентов не возникнет налог у источника (см. схему 3).

Если же венгерская компания предоставляет заем из собственных средств, то проценты также будут выплачиваться российским юрлицом в Венгрию без налога у источника. А после уплаты 4,75процентного налога в Венгрии прибыль венгерской компании в случае необходимости может быть распределена в качестве дивидендов в любую низконалоговую юрисдикцию (например, той же виргинской компании) без удержания налога у источника выплаты.

Система налогообложения в Венгрии считается одной из самых благоприятных. По сравнению с другими странами Европы здесь довольно низкие ставки для большинства налогов. И облагаются ими и местные жители, и иностранцы.

О налогах в разных странах можете узнать из статьи на нашем сайте.

Налоги в Венгрии платят следующие люди:

- Граждане государства.

- Иностранцы, живущие в стране от 183 дней в году.

- Иностранные граждане, проживающие в стране на ПМЖ.

- Физические лица, у которых в стране есть центр жизненных интересов.

Налоги в Венгрии взимаются даже с туристов. Для них предусмотрена плата за гостеприимство. Правда, не во всех городах. В Будапеште, к примеру, этот сбор составит 4 % от платы за ночь в гостиничном номере. Как правило, он уже включен в стоимость проживания, поэтому большинство путешественников даже не узнают, что такое туристический налог.

Основные налоги

Если не углубляться в налоговые тонкости страны, то платежи условно можно разделить на следующие:

- Подоходный.

- На прибыль.

- На добавленную стоимость.

- Социальный.

Поборов значительно больше, но те, что названы, являются самыми существенными и составляют значительную часть ВВП страны. В целом налоги имеет право взимать как муниципалитет, так и государство. Сумма выплат регулируется также либо на высшем уровне, либо на местах.

Показатели экономики Венгрии

Подоходный налог

Все, кто работает в стране и имеет доходы на территории Венгрии, обременен подоходным налогом. К венграм, которые имеют заработки за пределами страны, тоже имеет отношение НДФЛ. С рядом стран заключено соглашение об избежании двойного налогообложения.

Ставка НДФЛ составляет 16 %. Она одинакова и для наемных рабочих, и для индивидуальных предпринимателей, и для крупных бизнесменов. Доход может быть получен в том числе и от купли-продажи имущества, процентов, дивидендов, вложений.

Отчет представляется по итогам налогового года. Декларацию и плату принимают до 20 мая следующего платежного года. Есть возможность отсрочить подачу документов, но за частичную уплату налога можно заработать штраф.

Венгерские семьи, в которых растут дети, могут воспользоваться налоговым кредитом. Он составляет 62 500 форинтов, если малыш один, и эта сумма не учитывается при расчете НДФЛ. Если детей двое или трое, то сумма, не облагаемая налогом, в три раза больше.

Размер подоходного налога в различных странах мира

Налог на прибыль

Налог на капитал в Венгрии не предусмотрен, зато компании, зарегистрированные в стране, обязаны платить корпоративный налог. Им обременены следующие юридические лица:

- Компании-резиденты.

- АО.

- ООО.

- Общественные фонды.

- Адвокатские бюро.

- Вузы.

- Компании-нерезиденты с долей прибыли на предприятиях, у которых есть недвижимость на территории страны.

Ставка налога равняется 10 % с базы налогообложения до 500 млн форинтов. Если сумма больше, то выплата — 19 %.

Налог на прибыль может быть пересмотрен. Налоговые послабления предоставляют, например, тем, кто инвестирует больше миллиарда форинтов в венгерские проекты и создает новые рабочие места. Меньший процент выставят и предприятиям, которые поддерживают спорт.

Каждая компания обязана ежегодно платить 3000 форинтов. То есть пошлины предусмотрены и за подачу отчета.

Налог на добавленную стоимость

С НДС в Венгрии имеют дело юридические лица и предприниматели. Даже если налогоплательщик не имеет регистрации, но работает в стране и по закону может облагаться налогом на добавленную стоимость. Он обязан встать на учет, получить номер в налоговой и платить по счетам.

Величина НДС в различных странах

Ставка НДС составляет 27 %. Под нее попадает больше половины товаров и услуг. Однако налог на остальные рассчитывается на льготных условиях. Нижняя граница в 5 % распространяется на такие виды:

- медицинское оборудование и услуги;

- книги;

- журналы.

Продукция, на которую распространяется налог в 12 %:

- продукты питания;

- фармацевтические товары и лечебные препараты;

- энергоносители;

- научные, культурные, гостиничные, транспортные услуги.

До 18 % ставка снижена для следующих продуктов:

- молока;

- молочных продуктов;

- кукурузы;

- муки.

Не попадают под налогообложение некоторые лекарства, легковые машины вместе с обслуживанием, двигатели внутреннего сгорания. От НДС освобожден экспорт.

Социальный налог

Работодатель в Венгрии обязан платить не только зарплату своим сотрудникам, но и налоги по ставке 27,5 %. Деньги направляются на разные цели:

- 24 % на пенсионную защиту.

- 2,5 % на медицинское страхование.

- 1 % в фонд занятости.

Частных лиц от налоговой нагрузки не освобождают. От своих доходов работники отчисляют социальные платежи на те же цели, но только в меньшем объеме.

Где и какие налоги платят в мире, процент отчислений в различных государствах

О зарплате в Венгрии можете подробнее узнать на нашем сайте.

Другие налоги

Список налогов в Венгрии для физических лиц весьма широк. Налогам подвергается недвижимое имущество, наследство, дарение (неблизким родственникам), происшествия, транспорт и даже нездоровая пища. Под последнюю, например, попадают чипсы, печенье, упакованные пирожные и энергетические напитки. Подобным образом власти страны борются за здоровое питание.

А вот недвижимость, в отличии, к примеру, от России, налогообложению подвергается не везде. Соответствующий платеж вносят только в отдельных муниципалитетах. Как правило, это крупнейшие города-курорты, где дома зачастую сдают туристам.

Именно с домов, а не квартир и необходимо платить налог. Он рассчитывается пропорционально рыночной стоимости жилья или его площади. Ставка составляет примерно 5–7 евро с одного квадратного метра.

Если недвижимость нужно продать, тоже потребуется заплатить налог. Он зависит от времени, которое жилье находилось в собственности: чем меньше срок, тем больше налог.

Ну а сумма вычисляется пропорционально разнице цен на начало и окончание владения. После пяти лет налог не платят совсем.

Транспортный налог в Венгрии примерно такой же, как и в России. И его тоже необходимо оплачивать раз в год. Хотя платеж можно разбить на два раза.

Сумму рассчитывают исходя из возраста машины и количества киловатт, а не лошадиных сил. Ставка — 345 форинтов за кВт.

Неуплата налогов в стране считается серьезным нарушением и наказывается крупными штрафами, которые могут равняться сумме налога. Если законодательство проигнорировал иностранец, то это может стать преградой на его пути к получению ВНЖ или ПМЖ.

Рассмотрим некоторые нюансы венгерской системы налогообложения, расширив уже имеющуюся на нашем сайте информацию о видах налогов и их роли в развитии экономики страны.

Подоходный налог

Налог с корпораций

Взимание корпоративного налога (на прибыль) осуществляется с компаний-резидентов Венгрии, в том числе – АО, ООО, адвокатских бюро, общественных фондов и вузов, а также компаний-нерезидентов, имеющих долю прибыли в бизнес-ассоциациях, владеющих недвижимостью на территории страны в размере 75 % от балансовой стоимости ее активов.

Упрощенная система налогообложения в Венгрии действует для компаний, ожидаемый годовой оборот которых не превышает 30 млн HUF

При оценке базы налогообложения, согласно Закону LXXXI 1996, учитываются, в частности, убытки, ассигнования, амортизация, нематериальные активы, дивиденды, роялти, затраты на научно-исследовательские и опытно-конструкторские работы, инвестиции в развитие спорта, спонсорство в области киноиндустрии и театрального искусства, а также штрафы. Ставка корпоративного налога составляет 10 % с базы налогообложения до 500 млн HUF плюс 19 % с остальной части базы налогообложения (с суммы превышения этого порога).

Налоговые льготы предоставляются для компаний:

- инвестирующих от 1 млрд HUF в проекты, создающиеся или работающие в юрисдикции местных органов самоуправления;

- обеспечивающих широкий спектр интернет-услуг;

- вкладывающих 100 млн HUF и выше в выпуск кино- и видеопродукции;

- создающих новые рабочие места;

- поддерживающих следующие виды спорта: футбол, гандбол, баскетбол, водное поло и хоккей.

Налоги на малый бизнес (KIVA)

Компании, среднестатистическая численность персонала которых не превышает 25 человек, с оборотом до 500 млн HUF и общим балансом не более 500 млн HUF 500, облагаются налогом по ставке 16 %.

Минимальная база налогообложения не может быть меньше суммы выплат персоналу. Данный налог уплачивается ежемесячно, если его сумма, уплаченная в предыдущем году, превысила 1 млн HUF, или ежеквартально – в противном случае.

Периодичность выплат налога на малый бизнес зависит от суммы выплат предыдущего отчетного года

Упрощенная система (EVA)

Данная система налогообложения целесообразна для предприятий, ожидаемый годовой оборот которых не превышает 30 млн HUF, а годовой валовый доход – 30 млн HUF, при этом налогоплательщик не должен владеть акциями других юрлиц. Ставка налога составляет 37 % и он, как правило, заменяет НДС, корпоративный, подоходный и на дивиденды.

Подоходный налог (НДФЛ)

Все доходы налогоплательщиков-резидентов подлежат обложению данным видом налога. Что касается нерезидентов, то налогом облагаются только те их доходы, что были получены на территории Венгрии, а также облагаемые на основе международных соглашений. Здесь следует пояснить, что резидентом считается:

- любой гражданин Венгрии, кроме лиц с двойным гражданством, без места жительства или места пребывания в Венгрии;

- граждане государств – членов ЕЭС, проживающих в Венгрии более 183 дней в году;

- граждане третьих стран с видом на жительство;

- лица, имеющие место жительства только в Венгрии.

База налогообложения слагается из совокупности доходов от самостоятельной и других видов деятельности, а также от продажи недвижимости, процентов, дивидендов, долгосрочных инвестиций и других доходов. Исчисляется она либо путем ведения учета расходов, либо применением коэффициента расходов 10 %. Ставка НДФЛ составляет 16 %.

Семьи, имеющие детей, могут воспользоваться налоговым кредитом

Для семей, имеющих ребенка, применяется налоговый кредит, составляющий 62500 HUF на каждого ребенка, и 206250 HUF — если детей трое и более. Эти средства не учитываются при взимании НДФЛ, а также могут вычитаться из суммы медицинской страховки или пенсионного вклада. Иностранное физлицо-резидент может воспользоваться таким кредитом, если не имеет права на такой же или аналогичный кредит в другом месте в тот же период, а также если 75 % его общего дохода подлежит налогообложению в Венгрии.

Частные предприниматели обязаны платить подоходный налог и налог на дивиденды. Налоговой базой является разница между общей суммой доходов и расходов. Подоходный налог предпринимателя составляет 10 % от базы налогообложения до 500 млн и 19 % от оставшейся части базы налогообложения. Предприниматель также обязан платить 16 % налога на дивиденды.

Налог на зарплату

Налог на валовую заработную плату уплачивается работодателем (социальное обеспечение – 27 %; профессиональные отчисления – 1,5 %) и работником (НДФЛ – 16 %; пенсионные взносы – 10 %; социальное страхование – 7 %; на занятость – 1,5 %).

НДС (VAT)

Плательщиками НДС являются юридические лица или организации, осуществляющие предпринимательскую деятельность, независимо от расположения, назначения или результата. Если налогоплательщик не прописан в Венгрии и осуществляет деятельность, облагаемую НДС в этой стране, он должен зарегистрироваться и получить налоговый номер.

Общая налоговая ставка составляет 27 %. В дополнение к ней Закон CXXVII от 2007 г. устанавливает две нижние ставки:

- 5 % – на медицинские услуги и медоборудование, книги (в том числе – электронные), журналы, и некоторые услуги;

- 18 % – на молоко и молокопродукцию, кукурузу, муку и некоторые коммерческие услуги.

Не облагаются НДС некоторые виды товаров и услуг, в том числе – легковые автомобили и их обслуживание, двигатели внутреннего сгорания, жилая недвижимость, продукты питания.

Как правило, налогоплательщики обязаны подавать налоговую декларацию каждый квартал, за исключением некоторых оговоренных особо случаев (ежемесячно или ежегодно).

Если плательщик НДС зарегистрирован в другом государстве – члене ЕС и поставляет товары венгерской компании или физлицу на сумму свыше EUR 35000 в год, то такая поставка облагается налогом, причем сумма конвертируется по курсу Нацбанка Венгрии, который действовал на момент присоединения Венгрии к ЕС (то есть EUR 35000 эквивалентны 8826650.4 HUF).

Местный и строительный налоги

Местный налог взимается со всех предпринимателей, чьи офисы и филиалы зарегистрированы в пределах юрисдикции того или иного муниципалитета, и его максимальная ставка составляет 2 %. Налоговая база исчисляется путем вычета из чистого дохода от продаж.

Максимальная ставка строительного налога за год – 1100 HUF за 1 м 2

Временная деловая активность (например, строительно-монтажные работы), которую предприниматель, не имеющий зарегистрированного офиса, осуществляет в течение от 30 до 181 дня, облагается местным налогом, максимальный размер которого составляет 5000 HUF в день.

Строительный налог уплачивается собственником здания независимо от использования его в жилых целях. Максимальная ставка налога за год – 1100 HUF за 1 м 2 или максимум 3,6 % от рыночной стоимости недвижимого имущества. Уплачивается он 15 марта и 15 сентября.

Налоги на автомобиль (транспортные)

Налогов, связанных с автотранспортными средствами, несколько.

Компании уплачивают налог на служебные легковые автомобили (если их владельцы — не частные лица), независимо от использования их в личных целях. В зависимости от мощности и экологического класса авто ежемесячная сумма налога составляет от 7700 до 44000 HUF.

В Венгрии, как и во всем мире, величина транспортного налога зависит от мощности, массы и экологического класса вашего авто

Автомобильный налог уплачивается владельцами транспортных средств с венгерскими номерами, и его сумма зависит от года выпуска, массы и мощности машины. Налог составляет от 140 до 345 HUF за 1 киловатт мощности для легковых автомобилей.

Регистрационный налог начисляется на автотранспортные средства, зарегистрированные в Венгрии. Он уплачивается при импорте, покупке в странах ЕС и модификации транспортного средства. Сумма налога для легковых автомобилей колеблется от 0 до 4,8 млн HUF в зависимости от года выпуска, экологического класса и технических характеристик (исключение составляют гибридные и электрические транспортные средства, для которых стандартный регистрационный налог — 76000 HUF).

Недвижимость

Доход от продажи недвижимого имущества облагается налогом по ставке 16 %. Сумма определяется частным лицом в его годовой налоговой декларации и уплачивается к сроку, указанному для ее подачи.

После пяти лет владения недвижимостью в Венгрии вы можете продать ее без уплаты налога

Жилой фонд

Если физическое лицо продает жилой дом или квартиру, то в зависимости от времени владения ею (с момента приобретения до момента продажи), налогооблагаемый доход уменьшается следующим образом: налог начисляется в нулевой (год приобретения) и первый год – на 100 % суммы дохода; во второй год – 90 % от дохода; в третий – 60 %, в четвертый – 30 % и в пятый – 0 % от дохода.

Например, если физическое лицо продает в 2014 году жилой дом, приобретенный в 2009 г. или ранее, налог не начисляется.

Нежилой фонд

Дома отдыха, офисные помещения, гаражи и другие объекты недвижимости нежилого фонда имеют иные, нежели у жилой недвижимости, параметры снижения налогооблагаемой базы — в зависимости от времени владения ею лицом, совершающим продажу. Так, если объект перепродается в течение первых пяти лет (2010-2015), то налогом облагается полностью вся сумма дохода от продажи, затем каждый год она снижается на 10 % и к пятнадцатому году налогообложению не подлежит. Например, если частное лицо продает в 2014 году дом отдыха, приобретенный в 1999 году, налог не взимается.

Другой пример: в 2014 году частное лицо продает за 20 млн HUF дом отдыха, приобретенный в 2000 году за 12 млн HUF. За 6 месяцев до продажи в доме отдыха был сделан ремонт на 2,4 млн HUF, что превышает 5 % от выручки и поэтому может рассматриваться в качестве инвестиций, следовательно, это уменьшает базу налогообложения. Общие расходы, связанные с передачей объекта недвижимости и оплатой по счетам, составили 0,6 млн HUF. Таким образом, с учетом расходов, сумма уменьшается и составляет в млн HUF: 20 – 12 – 2,4 – 0,6 = 15. Кроме того, 90 % могут быть вычтены из расчетного количества с учетом периода владения: 5 – 4,5 = 0,5. Таким образом, налогооблагаемая прибыль составляет «всего» 500 тысяч, а налог – 80 тысяч HUF.

Все численные значения и рассчетные данные соответствуют налоговому законодательству Венгрии на конец 2014 – начало 2015 года согласно информации сайта Национальной налоговой и таможенной администрации Венгрии (National Tax and Customs Administration of Hungary) nav.gov.hu. Пожалуйста, уточняйте актуальную информацию, используя первоисточник, поскольку законодательная база обновляется.

Если после прочтения статьи у вас остались вопросы, задайте их в комментариях. Выражайте ваше мнение и делитесь интересными фактами с читателями нашего блога!

На наш блог можно подписаться!

Оформив подписку на нашу рассылку, вы будете первыми получать полезные и интересные статьи о жизни и работе в Венгрии!

Основные данные

- Все частные лица выплачивают до 16% от личного дохода.

- Для юридических лиц предусмотрена процентная ставка 9%. При большом уровне дохода – 19%.

- Прирост капитала входит в налоговую базу и облагается по ставке 10 или 19%.

- Основной уровень НДС – 27%, льготные – 18%, 5% и нулевая.

- Государственная пошлина за рассмотрение Annual Return – 3000 венгерских форинтов, гербовый сбор не взимается.

Всего на территории государства зарегистрировано 18 разных видов пошлин, большая часть из которых относится к рядовым гражданам.

Подоходный налог в Венгрии для физических лиц

Оплата взыскивается с резидентов страны, они обязаны перечислять в пользу государства налог с общемирового дохода. То есть от средств, полученных в любой юрисдикции законным путем. Нерезиденты республики, занятые трудовой деятельностью, также попадают под регламент налогообложения, однако ставка распространяется только на внутреннюю прибыль.

Размер пошлины – 16%. Сбор взимается с заработных плат населения. В данном случае физические лица не заполняют декларации и лично ничего не перечисляют в казну – все операции за них совершает работодатель. Есть пошлина взыскивается с предпринимательской деятельности или иных видов дохода, контрагент обязан самостоятельно запросить бланк декларации и заполнить его с указанием всех сумм, а также источников прибыли.

Налоговый год в государстве приравнивается к календарному, декларация подается до 20 мая года, следующего за отчетным периодом. В этот же срок должна проводиться оплата. В ряде случаев возможна отсрочка подачи на полгода. За несвоевременную передачу документа грозит пеня по двойной ставке, утвержденной Национальным банком. За недоплату или уклонение от пошлин предусмотрен штраф в размере 50% от суммы, указанной в декларации.

Юридические лица

Предприятия-резиденты выплачивают пошлину с общего дохода всех филиалов и представительств как на территории Венгрии, так и за рубежом. Нерезиденты перечисляют налоги от суммы, заработанной внутри государства. Налогом облагается только финансовая прибыль корпораций. Стандартная ставка для компаний, чья прибыль составляет более 500 миллионов в местной валюте – 19%, остальные организации выплачивают 9%. При начислении пошлины вычитаются все необходимые расходы на ведение бизнеса.

- Налог на прибыль не учитывается в случае, если у фирмы есть освобождение от пошлины на дивиденды. Если прирост возник после реализации акций компании лицу-резиденту страны, с которой нет соглашения о пресечении двойного налогообложения, ставка составляет 19%. Во всех остальных случаях взимается сбор 10%.

- Все дивиденды, кроме полученных от иностранных компаний, освобождаются от налогов.

- Убытки в размере 50% от планируемой прибыли в следующем году переносятся на любой срок, относить потери назад запрещается.

- Протяженность налогового года может быть менее 12 месяцев, но соответствие календарному году приветствуется.

- Существуют льготы в форме налогового кредитования для исследовательских центров и инвестиционных компаний.

При выплате дивидендов, роялти или процентов предприятию-нерезиденту налоговая ставка отсутствует. Если средства перечисляются иностранному физическому лицу, уровень налогообложения составляет 16% за исключением случаев, когда сделка защищена соглашением об избежании двойного налогообложения.

НДС в Венгрии на сегодняшний день

Пошлина характерна для импорта, а также внутренних поставок товаров и услуг. 0% применяется к финансовому и инвестиционному сервису, 5% - к печатным изданиям в виде газет и книг, а также к медикаментам. 18% - для свежих продуктов питания: выпечка, молочные продукты, мясо и так далее. Все остальные группы товаров и услуг облагаются по ставке 27%.

Порог по регистрации предприятий на НДС-учете отсутствует. Если годовой товарооборот компании не превышает 5 миллионов форинтов, ей не нужно вставать на учет. Для других корпораций обязательная подача ежемесячной или ежеквартальной отчетности. Оплата прилагается к декларации.

Читайте также: