Налоги на бумажном носителе

Опубликовано: 15.05.2024

Пользователи "Личного кабинета налогоплательщика для физических лиц", выбрав соответствующую опцию, смогут по-прежнему получать налоговые уведомления в бумажном виде

Согласно новым поправкам в Налоговый кодекс РФ физические лица, получившие доступ к "Личному кабинету", получают налоговые уведомления в электронной форме через личный кабинет. При этом таким лицам документы на бумажном носителе по почте не направляются.

Налогоплательщиками, получившими доступ к "Личному кабинету", считаются физические лица, получившие регистрационную карту и сменившие первичный пароль, а также все пользователи, подключившиеся с помощью сертификата ключа электронной подписи или с помощью учетной записи Единой системы идентификации и аутентификации. Исключение составляют пользователи, отказавшиеся от пользования "Личного кабинета" или заблокировавшие свою учетную запись, а также пользователи, утратившие возможность доступа к информационному ресурсу в случае неизменения полученного первичного пароля в течение 30 дней с момента получения регистрационной карты.

Однако для пользователей "Личного кабинета" реализована возможность направления в налоговый орган (по умолчанию - по месту жительства) уведомления о направлении документов в бумажном виде, подписанного электронной подписью при снятии отметки с опции "Отказ от получения документов на бумажном носителе".

В этом случае налоговые уведомления таким налогоплательщикам будут включены в график массовой печати и рассылки налоговых уведомлений после 01.09.2016.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 22 августа 2016 г. N БС-4-11/15377@

В целях реализации положений пункта 2 статьи 11.2 Налогового кодекса Российской Федерации, введенных в действие Федеральным законом от 01.05.2016 N 130-ФЗ "О внесении изменений в часть первую Налогового кодекса Российской Федерации", ФНС России сообщает следующее.

В соответствии с указанной нормой налогоплательщики - физические лица, получившие доступ к личному кабинету налогоплательщика, получают от налогового органа в электронной форме через личный кабинет налогоплательщика документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах.

Документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, налогоплательщикам - физическим лицам, получившим доступ к личному кабинету налогоплательщика, на бумажном носителе по почте не направляются.

При этом налогоплательщиками, получившими доступ к информационному ресурсу "Личный кабинет налогоплательщика для физических лиц" (далее - ЛК ФЛ), считаются физические лица, получившие регистрационную карту и сменившие первичный пароль при входе в ЛК ФЛ, а также все пользователи, подключившиеся с помощью сертификата ключа электронной подписи или с помощью учетной записи Единой системы идентификации и аутентификации (ЕСИА). Исключение составляют пользователи, отказавшиеся от пользования ЛК ФЛ или заблокировавшие свою учетную запись, а также пользователи, утратившие возможность доступа к информационному ресурсу в случае неизменения полученного первичного пароля в течение 30 дней с момента получения регистрационной карты.

Для всех налогоплательщиков, получивших доступ к ЛК ФЛ, в программном обеспечении налогового органа автоматически проставлен признак - отказ от получения документов на бумажном носителе (в том числе и пользователям, ранее направившим уведомление об использовании личного кабинета в соответствии сприказом ФНС России от 08.06.2015 N ММВ-7-17/231 "Об утверждении формы и формата уведомления об использовании (об отказе от использования) личного кабинета налогоплательщика, а также порядка и сроков его направления в налоговые органы физическими лицами").

Подтверждением направления Уведомления служит визуализация в разделе "Документы налогоплательщика" - "Электронный документооборот" сведений о статусе обработки Уведомления - "документ был отправлен и обработан налоговым органом". Требование отметки о закрытии (исполнении) документа в приемном программном комплексе налогового органа не требуется.

Наличие признака возможно проверить в АИС "Налог-3" (подсистема "Личный кабинет налогоплательщика ФЛ (ЛК2) - Список пользователей ЛК ФЛ - 1.1 Список пользователей личного кабинета - индикатор зеленого цвета).

Уведомление о направлении документов в бумажном виде направляется только посредством ЛК ФЛ. При получении налоговым органом заявления (интернет-обращения) на получение документов на бумажном носителе налогоплательщику направляется типовой ответ о необходимости направления Уведомления посредством ЛК ФЛ из раздела "Профиль" или "Документы налогоплательщика" - "Электронный документооборот".

Налоговые уведомления, сформированные налогоплательщикам, предоставившим Уведомления, будут включены в график массовой печати и рассылки налоговых уведомлений после 01.09.2016.

Одновременно сообщаем, что информирование в ЛК ФЛ налогоплательщиков о вступлении в силу норм Федерального закона от 01.05.2016 N 130-ФЗ производится путем направления сообщений на адрес электронной почты (в случае его подтверждения пользователем ЛК ФЛ), а также в виде сообщения на стартовой странице ЛК ФЛ и на официальном сайте ФНС России в соответствующем разделе.

Указанную информацию довести до нижестоящих налоговых органов для использования в работе.

Существует два вида отчетности: бухгалтерская и налоговая. К первой относится баланс и приложения к нему, а также отчеты о финансовых результатах, об изменении капитала и движении денежных средств. Налоговая отчетность включает в себя различные декларации, расчеты и справки.

Нормативное регулирование налоговой отчетности организации

Основной документ, регламентирующий состав и сроки отчетности, — Налоговый кодекс. На основании отчетности организации платят положенные налоги, сборы и взносы.

Можно выделить две отчитывающиеся категории: налогоплательщики и налоговые агенты. Юридические и физические лица, которые согласно НК РФ обязаны уплачивать налоги, называются налогоплательщиками. Лица, которым вменена обязанность по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджет, признаются налоговыми агентами.

Помимо Налогового кодекса к нормативным документам относятся:

- приказы ФНС об утверждении отчетных форм и инструкции по их заполнению;

- официальные разъяснения ФНС по применению законодательства;

- внутренние документы компании (учетная политика).

Состав налоговой отчетности организации

Состав отчетности по налогам зависит от системы налогообложения и вида деятельности.

Больше всего отчетов сдают компании на ОСНО. Организации, применяющие спецрежимы, тратят на заполнение деклараций чуть меньше времени.

Условно можно поделить налоговую отчетность на категории:

- Декларации по налогу, уплачиваемому в связи с применением спецрежима.

- Декларации по имущественным налогам (транспорт, земля, имущество).

- Отчетность по НДФЛ.

- Отчетность по страховым взносам.

- Декларации по налогам, уплачиваемым на общем режиме.

- Декларации по налогам, уплачиваемым за пользование ресурсами (например, водный налог).

На спецрежимах сдают декларацию по ЕНВД, декларацию по налогу, уплачиваемому в связи применением УСН или декларацию по ЕСХН.

На ОСНО основные налоговые отчеты — декларации по НДС и налогу на прибыль.

Обратите внимание, что сроки для одной и той же отчетности могут быть разными для ИП и ООО. Например, декларацию по УСН предприниматели сдают до 30 апреля, а компании должны отчитаться на месяц раньше.

Общая налоговая отчетность

Есть отчеты, которые сдаются независимо от режима налогообложения. Это касается отчетов по НДФЛ и страховым взносом. Все компании должны сдавать в ФНС формы 2-НДФЛ, 6-НДФЛ и расчет по страховым взносам.

Если компания владеет имуществом, по нему сдаются отдельные декларации.

Существует отчет, в котором нет данных ни о доходах, ни о налогах. Ежегодно организации подают в налоговую инспекцию сведения о среднесписочной численности работников. Срок отчетности до 20 января включительно. При открытии новой фирмы нужно заполнить и сдать сведения о численности до 20-го числа месяца, наступающего за месяцем регистрации.

Налоговая отчетность ООО

Рассмотрим два популярных режима и особенности формирования отчетности на каждом из них.

ООО на ОСНО

Декларация по налогу на прибыль в общем случае сдается каждые три месяца нарастающим итогом. Сроки: 28 марта (годовая декларация), 28 апреля, 28 июля и 28 октября. Некоторые компании исчисляют налог на прибыль ежемесячно, поэтому раз в месяц должны сдавать налоговую декларацию и отправлять в бюджет авансовый платеж.

При выплате доходов физическим лицам ООО сдает ежеквартально расчет по форме 6-НДФЛ. Сдать форму нужно до 31 числа месяца, наступающего за отчетным кварталом. Отчет 6-НДФЛ заполняется нарастающим итогом. Раз в год сдается форма 2-НДФЛ (на каждого сотрудника) до 1 марта включительно.

По страховым взносам нужно сдавать в ФНС соответствующий расчет. Сроки сдачи: 30 апреля, 30 июля, 30 октября и 30 января.

Перечисленные отчеты — неотъемлемая часть работы на ОСНО. Если у компании есть транспорт или земля, она должна уплачивать налоги. А вот декларации по этим налогам с 2020 года сдавать не нужно.

Если у ООО на ОСНО есть недвижимое имущество, придется сдать декларацию по налогу на имуществу по итогам года до 30 марта.

ООО на УСН

Упрощенный налог заменяет налог на прибыль, поэтому декларация на прибыль упрощенцами не сдается.

Компании должны сдавать декларацию по УСН. Срок отчетности — 31 марта. При этом состав декларации зависит от выбранного объекта налогообложения. Если компания работает на УСН с объектом «доходы минус расходы», в декларацию следует включить титульный лист, разделы 1.2, 2.2 и раздел 3 (при целевом финансировании). Организации с объектом «доходы» заполняют все разделы декларации, кроме 1.2, 2.1.2, 2.2. Раздел 3 заполняется при наличии соответствующих данных.

При выплате доходов физическим лицам ООО на УСН сдает ежеквартально расчет по форме 6-НДФЛ. Сдать форму нужно до 31 числа месяца, наступающего за отчетным кварталом. Отчет 6-НДФЛ заполняется нарастающим итогом. Раз в год сдается форма 2-НДФЛ (на каждого сотрудника) до 1 марта включительно.

По страховым взносам упрощенцы, как и все компании, сдают расчет. Сроки сдачи: 30 апреля, 30 июля, 30 октября и 30 января.

Декларацию по налогу на имущество нужно сдать при наличии недвижимости.

Представление налоговой отчетности на бумажном носителе

Все больше компаний и ИП переходят на электронную отчетность. Во-первых, это удобно. Во-вторых, немногие налогоплательщики имеют право сдавать отчеты на бумаге.

Дата представления отчетности равна дате отправки письма или дате вручения ее инспектору при личном визите.

Представление налоговой отчетности в электронном виде

Плюсы представления налоговой отчетности по ТКС:

Налогоплательщики обязаны представлять налоговую декларацию в электронной форме при наличии одного из факторов (п. 3 ст. 80 НК РФ):

- среднесписочная численность работников превышает 100 человек;

- обязанность отчитываться электронно предусмотрена для конкретного налога.

Только в электронном формате принимается декларация по НДС. Численность роли не играет.

Способ сдачи отчетов по форме 2-НДФЛ и 6-НДФЛ зависит от численности. Компании, в которых доходы получили 10 и менее человек, имеют право отчитаться по налогу на бумаге. Остальные организации сдают эту отчетность в электронном виде (п. 2 ст. 230 НК РФ).

Хранение налоговой отчетности

Налоговую отчетность нужно хранить в течение нескольких лет. Сроки хранения документов налогового учета установлены в п. 1 ст. 23 и п. 3 ст. 24 НК РФ. Сроки хранения налоговой отчетности зафиксированы в Приказе Росархива от 20.12.2019 № 236.

Налоговые декларации и расчеты необходимо хранить пять лет. Для ИП есть оговорка: все декларации за 2002 год и ранее нужно хранить 75 лет. Расчет по страховым взносам хранится 50 лет с момента его составления.

Чтобы не тратить время на визиты в ИФНС, не стоять в очередях на почте — отправляйте отчетность через интернет. Система Контур.Экстерн поможет сдать любую налоговую отчетность в электронном виде. Заходя в систему, у вас всегда будут только актуальные формы, соответствующие законодательству. Вам останется выбрать нужную декларацию и заполнить ее. Система проверит соблюдение контрольных соотношений и подскажет, какие строки отчета нужно заполнить обязательно. Вы увидите весь цикл движения отчетности: от отправки до принятия налоговым органом. Если декларация по каким-то причинам не пройдет, в Контур. Экстерне появится уведомление, а также понятное разъяснение причин отказа и рекомендации по исправлению ошибки. Также можно создать и заполнить отчетность в учетной программе и выгрузить в Экстерн уже готовую форму.

А.В. Нестерович,

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

ВОПРОС

Какую налоговую отчетность можно сдавать на бумажном носителе за 2019 год?

ОТВЕТ

Сдать бумажную декларацию можно по любому налогу кроме НДС, если только вы не обязаны сдавать ее в электронной форме. Исключительно по ТКС обязаны подавать декларацию по НДС все плательщики НДС. Другие декларации - организации со среднесписочной численностью работников за прошлый год больше 100 человек. Новые организации - при численности работников свыше 100 человек.

Кроме того, по нижеследующим формам на бумаге разрешено представлять отчетность при соблюдении условий о численности работников:

- Расчет по страховым взносам, 2-НДФЛ, 6-НДФЛ - при сдаче отчетности до 10 человек.

- 4-ФСС - при средней численности за прошлый год менее 25 человек.

- СЗВ-М, СЗВ-СТАЖ - при сдаче отчетности на менее 25 человек.

ОБОСНОВАНИЕ

В соответствии с п.3 ст.80 НК РФ налоговая декларация (расчет) представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) по установленной форме на бумажном носителе или по установленным форматам в электронной форме.

Налоговые декларации (расчеты) представляются в налоговый орган по месту учета налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) по установленным форматам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота следующими категориями налогоплательщиков (плательщиков страховых взносов):

- налогоплательщиками (плательщиками страховых взносов), среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

- вновь созданными (в том числе при реорганизации) организациями, численность работников которых превышает 100 человек;

- налогоплательщиками (плательщиками страховых взносов), для которых такая обязанность предусмотрена частью второй НК РФ применительно к конкретному налогу (страховым взносам).

По налогу на добавленную стоимость налогоплательщики (в том числе являющиеся налоговыми агентами), а также лица, указанные в п.8 ст.161 и п.5 ст.173 НК РФ, обязаны представить в налоговые органы по месту своего учета налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота. Исключением из данного правила являются некоторые налоговые агенты, а также иностранные организации, которые платят "налог на Google" (п.5 ст.174 НК РФ).

Документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляется налоговым агентом в электронной форме по телекоммуникационным каналам связи. При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговый агент может представить указанные сведения и расчет сумм налога на бумажных носителях (п.2 ст.230 НК РФ).

Плательщики, у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты по страховым взносам в налоговый орган в электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи. (п.10 ст.431 НК РФ).

Страхователи, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек, и вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает такой предел, представляют расчеты по начисленным и уплаченным страховым взносам по форме 4-ФСС в территориальный орган страховщика по форматам и в порядке, которые установлены страховщиком, в форме электронных документов (п.1 ст.24 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний").

Страхователь представляет сведения на 25 и более работающих у него застрахованных лиц (включая лиц, заключивших договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации начисляются страховые взносы) за предшествующий отчетный период в форме электронного документа, подписанного усиленной квалифицированной электронной подписью в порядке, который устанавливается Пенсионным фондом Российской Федерации (п.2 ст.8 Федерального закона от 01.04.1996 N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования"). В данной норме речь идет, в частности, о формах СЗВ-М, СЗВ-СТАЖ, СВЗ-ИСХ, СЗВ-К.

Таким образом, сдать бумажную декларацию можно по любому налогу кроме НДС, если только вы не обязаны сдавать ее в электронной форме. Исключительно по ТКС обязаны подавать декларацию по НДС все плательщики НДС. Другие декларации - организации со среднесписочной численностью работников за прошлый год больше 100 человек. Новые организации - при численности работников свыше 100 человек.

Кроме того, по нижеследующим формам на бумаге разрешено представлять отчетность при соблюдении условий о численности работников:

- Расчет по страховым взносам, 2-НДФЛ, 6-НДФЛ - при сдаче отчетности до 10 человек.

- 4-ФСС - при средней численности за прошлый год менее 25 человек.

- СЗВ-М, СЗВ-СТАЖ - при сдаче отчетности на менее 25 человек.

А.В. Нестерович,

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

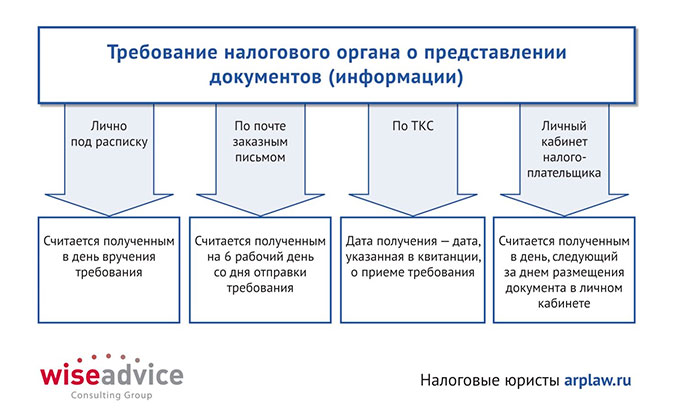

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

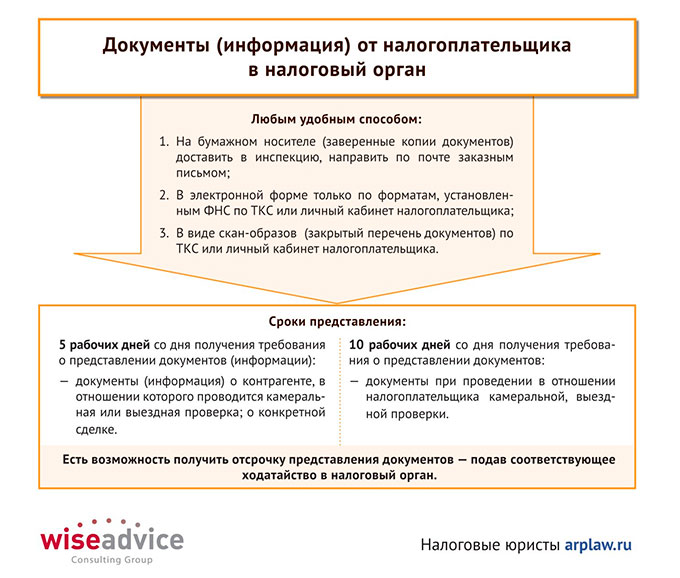

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Варианты представления налоговой отчетности в ИФНС зависят от субъективных предпочтений бухгалтера. Правда, это касается тех случаев, когда у вас нет обязанности сдавать отчетность в электронном виде.

Рассмотрим, как удобнее сдать декларации и расчеты.

В электронной форме через оператора электронного документооборота

Прием отчетности по телекоммуникационным каналам связи (ТКС) позволяет налоговым органам автоматически разносить данные деклараций по лицевым счетам налогоплательщиков. Эта возможность уменьшает технические ошибки при вводе данных, позволяет взаимодействовать практически в режиме реального времени.

Еще одно преимущество – экономия бумаги. Отчеты можно хранить в электронном виде, либо распечатывать их в одном экземпляре.

Самое «вкусное» - в автоматическом режиме можно хоть каждый день контролировать состояние расчетов с бюджетом.

Недостатков при сдаче отчетности по ТКС немного. Во- первых, придется потратиться на покупку ЭЦП и оплату услуг оператора связи. Во-вторых, электронная отчетность полностью зависит от наличия интернета. Если он есть, то отчетность ушла, а вот если его нет, то сдать не получится.

Личное посещение инспекции

Если у вас нет обязанности представлять налоговую отчетность только в электронном виде, способ представления налоговой отчетности (на бумажном носителе или в электронной форме) вы выбираете самостоятельно.

Налоговые инспекции пытаются автоматизировать процесс сдачи отчетности и бывает, отказываются принимать декларации на бумаге.

Однако, в п. 3 ст. 80 НК РФ четко прописано, что декларации (расчеты) представляются по установленной форме на бумажном носителе или по установленным форматам в электронной форме.

Более того, НК РФ обязывает налоговые органы бесплатно предоставлять налогоплательщикам бланки налоговых деклараций (расчетов) (абз. 5 п. 3 ст. 80 НК РФ).

Если вы предпочитаете сдавать отчетность в бумажном виде и ежеквартально лично общаться с налоговыми инспекторами, сэкономить время вам поможет онлайн-запись. На сайте налоговой службы есть удобный электронный сервис. С его помощью вы сможете выбрать удобное время и дату для сдачи отчетности.

Представление отчетности почтой

Еще один способ представления налоговой отчетности – пересылка в инспекцию по почте с описью вложения.

Датой представления отчетности считается дата ее отправки. Ее можно установить по почтовому штемпелю. Налоговый кодекс считает, что почтовое отправление доходит до адресата за 6 дней.

В чем преимущества почтовой отправки? Вы не будете взаимодействовать с сотрудниками налоговых органов (заменяется на общение с работниками почтовой службы).

Можно сдать отчетность через представителя

Уполномоченный организацией представитель (ст. 29 НК РФ) вправе сдавать отчетность всеми вышеуказанными способами: по ТКС, лично или почтовым отправлением. Самое главное – у него должна быть доверенность!

Если отчетность, которая подписана уполномоченным лицом, отправляется по ТКС, к ней всегда прилагается доверенность в электронном виде. При сдаче отчетности на бумажном носителе, к ней нужно приложить копию доверенности.

Обратите внимание! На титульном листе отчетности в строке "Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю" нужно поставить определенную цифру. Проставьте:

1 - если отчетность подписывает сам предприниматель или руководитель организации. Нужно указать Ф.И.О. подписанта;

2 - если отчетность подписывает представитель по доверенности. В этом случае нужно указать Ф.И.О. доверенного лица либо наименование организации-представителя. Под подписью нужно указать наименование и реквизиты документа (доверенности), подтверждающего полномочия.

Доверенность от имени организации выдается за подписью его руководителя или иного лица, уполномоченного на это в соответствии с законом и учредительными документами (п. 4 ст. 85.1 ГК РФ).

Предприниматель приравнен в правах к юридическому лицу (п. 3. ст. 23 ГК РФ). Но при отсутствии у ИП печати, выдаваемые им доверенности подлежат нотариальному заверению. На практике налоговым органам некогда вникать в нюансы, есть печать у предпринимателя или нет, и они требуют от представителей ИП нотариальные доверенности всегда.

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Надежная альтернатива дорогим СПС

Документы с комментариями экспертов. Выходит более 24 лет, помогает бухгалтерам разбираться в новых документах по учету.

Выбор читателей

С 1 июля новые правила блокировки расчетных счетов

Авансовый отчет 2021: шпаргалка для бухгалтера

Не все ошибки в СЗВ-М приводят к штрафам

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: