Налог на воздушную колонну в австрии

Опубликовано: 16.05.2024

Креативные налоги: 15 странных источников пополнения бюджета со всего мира. Еще с самого начала формирования государства, как формы жизни и деятельности общества. Население обязывали уплачивать налоги, причем в самом разном виде. И этот способ пополнения казны успешно существует и сегодня.

Вот только, несмотря на то, что налоги сейчас больше ассоциируются с финансовой стороны вопроса, существуют такие странные статьи, по которым должны платить граждане самых разных стран мира. Предмет налога порой откровенно вводит в ступор.

Креативные налоги: 15 странных источников пополнения бюджета со всего мира

1. Налог на шум (Швейцария)

Этот необычный налог был введен в двух крупнейших городах Швейцарии

- Женеве

- и Цюрихе.

Речь идет не о шуме как таковом, а о слишком громких звуках, которые издают самолеты во время взлета. Действовать столь нетривиальный налог начал в 1980 году.

2. Налог на танец живота (Египет)

История этого откровенно странного налога имеет предысторию в далеком 19 веке. Тогда в Египте вообще были запрещены публичные танцы. Когда они стали все-таки разрешены, то танцовщицы взамен обязывались вносить определенную сумму денег в казну за возможность исполнять танец живота.

Интересный факт: поразительно, но этот налог стоит на пятом месте среди самых доходных в Египте

- ежегодно исполнительницы танца живота пополняют государственный бюджет на сумму от 250 до 400 миллионов долларов.

3. Налог на пирсинг и татуировки (штат Арканзас, США)

Американские ученые уже давно изучают влияние чрезмерного увлечения татуировками и пирсингом на организм человека. И результаты этих исследований неутешительные. Поэтому в большинстве американских штатов уже давно думают о том, как ограничить эту небезопасную тенденцию увлечения гражданами США росписью на теле.

А вот в штате Арканзас к решению этой проблемы подошли радикально. В 2005 году там ввели налог на татуировки. Теперь каждый потенциальный посетитель тату-салона помимо услуг мастера, должен

- платить дополнительно 6% от стоимости самой услуги.

4. Налог на гипс (Австрия)

Эта странная статья пополнения австрийского бюджета оплачивается не гражданами, а туристами. Ведь на горнолыжных курортах страны ежегодно ломают руки и ноги десятки отдыхающих

- Поэтому потенциальная стоимость гипса для травмированных конечностей включается в стоимость тура.

5. Налог на тень (Венеция, Италия)

Этот налог действует в Венеции практически двадцать лет. И отменять его, похоже, никто не собирается. Платить его приходится владельцам домов или кафе с навесами. От которых падает тень на муниципальные земли. Многие, чтобы не попасть под действие налога, даже демонтировали фасады своего имущества.

Интересный факт:

- венецианцы, попадающие под действие налога на тень, обязаны уплачивать его вне зависимости от того, насколько на улице солнечно.

6. Налог на воробьёв (Германия)

В немецком городе Вюртемберг в 16 веке придумали поразительные в своей абсурдности статью пополнения казны. Всем жителям предписывалось убивать воробьёв. А если они это не сделают, то будут платить. Причем причину введения налога обосновали просто потрясающую. Местные власти выдумали

- что воробьи, мол, громко чирикают и мешают спать.

Работал механизм взимания налога так

- каждый гражданин Вюртемберга должен был приносить в срок дюжину убитых им воробьёв

- и получать за это 6 крейцеров.

Если же местный житель не сдавал тела погибших птиц, то должен был

- пополнить государственную казну на 12 крейцеров.

По информации Novate.ru, некоторые особо ленивые граждане просто покупали у других нужное количество птиц.

7. Налог на мир (Гвинейская республика)

В Гвинейской республике население не богатое. Однако это не мешает правительству стягивать с них налоги по самым странным статьям. Один из таких это

- налог на мир.

Граждане платят фиксированную сумму денег ежегодно просто за то, что им обеспечивают мирное существование. Путем неучастия в каких-либо военных конфликтах на территории государства. И это несмотря на то, что боевые действия в Гвинее не ведутся давным давно.

8. Налог на коровий метан (Эстония)

А вот в Эстонии взимают весьма забавный налог

- там платят за…коровьи газы.

Все дело в том, что местное правительство обвинило бедных буренок, что метан, который они испускают, негативно сказывается на экологической ситуации в стране. Поэтому фермеры, имеющие в своих хозяйствах коров, обязаны за их газы платить.

9. Налог на трусость (Великобритания)

Еще один странный налог эпохи Средневековья

Уплачивали его рыцари, которые по какой-либо причине не собирались участвовать в предстоящих боевых действиях. По сути, это был легальный способ откупиться от ухода на войну. На репутацию конкретного рыцаря это явно влияло не лучшим образом.

10. Налог на гражданский брак (Китай)

Практика гражданского брака существует в нашем обществе уже очень давно. Однако и сегодня далеко не все, хотя бы нейтрально, к нему относятся. А иногда это проявляется и в государственной политике.

Так, в Китае существует налог на гражданские браки. Если пара китайских граждан хочет жить вместе, не оформляя при этом свои отношения официально, то они обязуется

- платить в государственный бюджет 1000 юаней в год.

11. Налог на одноразовые палочки для еды (Китай)

О том, что китайцы едят палочками, а не привычными для большинства людей столовыми приборами, известно давно. А вот тот факт, что

- нередко им приходится доплачивать за эту возможность, покажется многим удивительным.

Справедливости ради, следует уточнить, что

- налог на палочки для еды оплачивают только те, кто пользуется одноразовыми вариантами приборов.

Таким образом правительство Китая пытается снизить производство таких палочек, ведь для этого в стране массово вырубают деревья.

12. Налог на пыль (Армения)

Необычный налог ввели в Армении

- там граждане платят за пыль. Точнее, за избавление от него.

Логика местного правительства такая

- во дворах скапливается слишком много пыли,

- а владельцы сами с ней не справляются.

И, чтобы улучшить санитарное положение в стране, граждане уплачивают

- фиксированную цену за очистку одного квадратного метра своего участка.

13. Налог на использование гриля (Бельгия)

Некоторые время назад, когда проблема глобального потепления стала тревожить большинство людей на планете. Бельгийское правительство нашло необычный способ борьбы с этой экологической напастью. Они решили ввести налог

Власти посчитали, что использование гриля

- создаёт парниковый эффект, который негативно влияет на температуру нашей планеты.

Поэтому все граждане, которые хотят в выходные или праздники устроить себе обед на барбекю,

- должны за это заплатить.

14. Налог на шляпы (Великобритания)

В конце 18 века, когда в Британской империи как раз была эпоха моды денди, власти нашли гениальный в своей простоте способ пополнить государственную казну. Всего-то потребовалось ввести налог

Раньше англичане не мыслили себя на улице без этого элемента образа, то бюджет пополнялся прилично.

Кроме того, платить приходилось за каждый головной убор,

- поэтому модникам приходилось выкладывать приличные суммы.

15. Налог на солнце (Балеарские острова)

А этот налог можно по праву считать одним из самых абсурдных. Ведь люди имеют одинаковое право на солнечную энергию и свет и не должны за это платить. Но так думают не везде.

На Балеарских островах для туристов был введён налог:

- они обязаны платить по одному евро в день за пребывание под солнцем.

И, хотя власти объясняют этот налог

- желанием развивать и поддерживать туристическую инфраструктуру,

назвать такое взыскание оправданным довольно сложно.

Детские государственные сады бесплатны при наличии прописки в городе. Расходы на питание в саду в месяц составляют около 68,23 € (5 034 ₽) плюс расходы на специальные кружки и курсы.

Начальная, средняя и высшая ступени в школьном образовании в Австрии бесплатные и обязательные. Считается, что качество образования в частных школах лучше, чем в обычных, но стоимость обучения может варьироваться от 1 500 € (110 685 ₽) в год до 7 700 € (568 183 ₽) в семестр в зависимости от учебного заведения. Для примера: год в известной гимназии Терезианум стоит от 5 800 € (427 982 ₽).

Высшие учебные заведения в Австрии входят в 100 лучших университетов мира. Образование в государственных учреждениях бесплатное для австрийцев, граждан ЕС и европейского экономического пространства при условии окончании учёбы в срок. В противном случае стоимость семестра составляет 363,36 € (26 812 ₽). Гражданам третьих стран обучение обходится в 726,72 € (53 624 ₽) в семестр плюс обязательный студенческий взнос ÖH-Beitrag в размере 20,20 € (1 490 ₽). Обучение в частных университетах стоит примерно от 6 160 € (454 546 ₽) в семестр и выше в зависимости от университета и получаемой степени.

Пенсионный возраст в Австрии составляет 65 лет для мужчин и 60 для женщин. Средняя пенсия по стране за 2018 год у мужчин приравнивалась к 2 268 € (167 355 ₽), а у женщин 1 292 € (95 336 ₽). Если пенсия не достигает 933,06 € (68 850 ₽), можно запросить компенсационное пособие.

Полная ставка в Австрии составляет 38,5 часов, а средняя оплата труда за час приблизительно 10 € (737 ₽). Переработанные часы выплачиваются в конце месяца либо берутся в качестве отгула. По закону минимальная заработная плата в Австрии должна быть не менее 1500 € (110 685 ₽) в год. Среднестатистический доход по стране составляет 2900 € (213 991 ₽).

В Австрии есть 13 и 14 зарплата: дополнительный месячный оклад в июне и перед рождественскими праздниками.

«В нашей профессиональной среде (IT)

с нашей зарплатой и особенно в нашей компании — действительно хороший баланс между работой и личной жизнью. По большей части мы можем сами организовывать рабочие задания вместе с заказчиком и таким образом определять своё свободное время».

«В нашей профессиональной среде (IT) с нашей зарплатой и особенно

в нашей компании — действительно хороший баланс между работой

и личной жизнью. По большей части мы можем сами организовывать рабочие задания вместе с заказчиком и таким образом определять своё свободное время».

«В нашей профессиональной среде (IT) с нашей зарплатой

и особенно в нашей компании — действительно хороший баланс между работой

и личной жизнью.

По большей части мы можем сами организовывать рабочие задания вместе

с заказчиком и таким образом определять своё свободное время».

Культурная программа в Вене всегда насыщенна. В городе большой выбор театров и музеев как классических, так и современных. В центральной части города всегда можно попасть на какой-нибудь фестиваль: еды, музыки или кино. Площадь перед городской ратушей редко можно застать пустой, на ней практически круглогодично проводят мероприятия.

Билет на стоячие места в государственную оперу можно купить примерно за 5 евро, отстояв предварительно длинную очередь. Обычные билеты могут стоить до 300 € (22 137 ₽).

Горнолыжный спорт — одно из любимых занятий австрийцев. Стоимость дневного билета на ближайший от Вены горнолыжный курорт Семмеринг стоит от 20-36 € (1476 – 2 656 ₽). В более тёплое время года — скалолазание, прогулки по лесу, езда на велосипедах. Через Вену проходит велосипедная трасса вдоль Дуная до Чёрного моря, прогулки по ней тоже популярны.

Австрийцы также любят проводить время в термальных источниках, по стране насчитывается около 38 организованных курортов. В черте Вены тоже есть термальный комплекс, посещение его на три часа стоит 20,50 € (1 513 ₽). Будьте готовы к тому, что в термальных источниках не всегда есть раздельные зоны для мужчин и женщин: в саунах все должны снимать купальники, в «нюдовых» зонах с бассейнами на открытом воздухе можно увидеть прогуливающиеся по парку обнажённые парочки.

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Австрийская Республика, в отличие от офшорных территорий, является респектабельной юрисдикцией. Законодательство этого государства позволяет осуществлять ряд эффективных налоговых схем, чем уже достаточно давно пользуется европейский бизнес для целей международного налогового планирования. Кроме того, Австрию можно поставить в один ряд с Бельгией, Лихтенштейном и Швейцарией как по уровню банковской тайны, так и по уровню понятности и гибкости налогового и корпоративного законодательства.

Налог на прибыль в Автрии уплачивается исходя из результатов прошлого года

Компания – налоговый резидент Австрии обязана уплачивать корпоративный налог на прибыль (Закон о налогообложении корпораций 1988, BGBI I. p. 3150 от 1999 года – Koerperschaftsteuergesets). Он взимается с общемирового дохода организации, уменьшенного на величину расходов. При этом компания признается налоговым резидентом, если ее юридический адрес или орган управления находятся на территории Австрии. Единая ставка корпоративного налога составляет 25 процентов. Также установлен минимально возможный уровень налога: для ООО (GmbH) – 1750 евро (около 77 тыс. руб.), для акционерных компаний (AG) – 3500 евро (около 155 тыс. руб.).

Налоговым периодом является календарный год, но по согласованию с налоговиками он может быть изменен. Уплата налога производится авансом равными частями (15 февраля, 15 мая, 15 августа, 15 ноября). Размер аванса, как правило, исчисляется исходя из данных об уплате налогов за прошлый период. В дальнейшем, если сумма авансированного налога превышает фактический начисленный налог, избыточные платежи подлежат возврату или зачету.

Полученные дивиденды в большинстве случаев не облагаются налогом на прибыль

Что касается пассивных доходов, то проценты и роялти, полученные австрийской компанией, облагаются корпоративным налогом по обычной ставке. С дивидендами немного сложнее. В общем случае дивиденды, поступившие от резидента Австрии, освобождаются от налогообложения. Что касается сумм, полученных от иностранной компании, то корпоративный налог платить нужно только при выполнении одного из следующих условий:

головная компания владеет менее чем 10 процентами уставного или акционерного капитала дочерней иностранной компании не менее года;

налогообложение дочерней компании гораздо ниже австрийского, и она получает пассивные доходы в виде роялти, процентов, дивидендов от неквалифицированного участия и продажи долей или акций.

Заметим, на практике налоговыми службами Австрии налогообложение считается не ниже австрийского, если ставка корпоративного налога составляет не менее 15 процентов. При этом если компания платит налог по меньшей ставке из-за использования специальных налоговых режимов внутри страны, то ее налогообложение также признается нормальным.

Таким образом, дивиденды могут не облагаться налогами в Австрии, даже если дочерняя компания вообще не платит налогов у себя в стране, то есть является офшором, если будут соблюдены остальные условия.

Если австрийская компания владеет иностранной «дочкой» менее года, дивиденды облагаются налогом по ставке 25 процентов. Однако после истечения годичного периода владения акциями уплаченный налог может быть возмещен или зачтен. Также облагается налогом по обычной ставке дивидендный доход австрийской компании от дочерней компании, не осуществляющей никакой другой реальной деятельности, кроме получения дивидендов из-за рубежа. В случае с офшором этого можно легко избежать, если «дочка», распределяющая дивиденды австрийской компании, получает прибыль от торговой деятельности.

Освобождается от налогообложения прибыль от продажи долей или акций дочерней иностранной компании. Причем независимо от того, есть ли между Австрией и страной, где учреждена дочерняя компания, соглашение об избежании двойного налогообложения.

Также не облагаются налогом доходы компании в виде взносов в ее уставный капитал при его формировании или увеличении.

Налоги у источника в Автрии зависят от вида выплат

Налог у источника на дивиденды, распределяемые иностранному учредителю, взимается по ставке 25 процентов, в случае если соглашением об избежании двойного налогообложения не предусмотрена пониженная ставка.

Проценты, выплачиваемые любым иностранным компаниям (за исключением процентов по займам, секьюритизированным австрийской недвижимостью), не облагаются налогом у источника выплаты в Австрии. При выплате роялти налог у источника удерживается по ставке 20 процентов, если более низкая ставка не предусмотрена соглашением об избежании двойного налогообложения.

В частности, Директива ЕС о процентах и роялти 2003/49/EC освобождает роялти от налога у источника при выплате в пользу компании, зарегистрированной в пределах ЕС. Однако при этом европейская компания-получатель должна осуществлять и какую-то иную хозяйственную деятельность помимо получения пассивных доходов и соответствовать требованиям, указанным в директиве. В противном случае роялти могут быть квалифицированы как выплата скрытых дивидендов.

Отсутствие ограничений по контролируемым компаниям выгодно для налогового планирования

Австрия не имеет норм о переносе нераспределенной прибыли подконтрольных зарубежных компаний на австрийские материнские компании. То есть на практике нераспределенная прибыль дочерней офшорной компании ни в коем случае не может быть ассоциирована с австрийской материнской компанией и соответственно обложена налогами в Австрии.

Правила тонкой капитализации также отсутствуют. Соответственно, в большинстве случаев проценты, выплачиваемые дочерней австрийской компанией иностранному акционеру, полностью принимаются к вычету для целей налогообложения. Следовательно, налогооблагаемую базу можно регулировать таким образом, чтобы существенно снизить налогообложение австрийской компании.

НДС и налог на имущество аналогичны российским

НДС установлен Законом о налоге с оборота (Umsatzsteuergesetz 1994) и регулируется директивами (Umsatzsteuerrichtlinien 2000). Стандартная ставка этого налога в Австрии составляет 20 процентов. Иные ставки, равные 12 и 10 процентам, применяются при строго определенных операциях, а ставка 0 процентов – при экспорте.

Налоговые резиденты Австрии также несут обязанность уплаты налога на имущество, находящееся на территории Австрии. Стандартная ставка налога на имущество составляет 0,2 процента, умноженные на муниципальный коэффициент от 1 до 5.

Подоходный налог физлица взимается по прогрессивной ставке

С доходов сотрудников компаний, работающих на территории Австрии, удерживается подоходный налог (регулируется Законом о подоходном налоге 1988, BGBI.I. p. 1270 от 1997 года – Einkommensteuergesets) и уплачиваются взносы по социальному страхованию (Sozialsteuer).

Подоходный налог исчисляется исходя из дохода физического лица, уменьшенного на налоговые вычеты. Причем помимо социальных налоговых вычетов установлен также перечень допустимых расходов физического лица, на которые можно уменьшить налоговую базу. За счет этого эффективная ставка подоходного налога может быть снижена в разы.

В течение года шкала налогообложения дохода физических лиц выглядит следующим образом:

до 10 000 евро (около 442 тыс. руб.) – 0 процентов;

от 10 001 до 26 000 евро (от 442 тыс. руб. до 1,15 млн руб.) – 38,33 процента;

от 26 001 до 51 000 евро (от 1,15 млн руб. до 2,25 млн руб.)– 43,59 процента;

более 51 000 евро (свыше 2,254 млн руб.) – 50 процентов.

Обязанность по уплате взносов по социальному страхованию возложена на австрийских работодателей. Необлагаемый минимум – 47 160 евро в год (около 2,085 млн руб.) или 3930 евро в месяц (около 174 тыс. руб.) – взносы уплачиваются лишь с сумм, превышающих этот лимит.

Совокупная ставка страховых взносов составляет 21,7 процента для рабочих и 21,83 для служащих.

Австрия имеет соглашения об избежании двойного налогообложения со многими офшорами

В большинстве случаев соглашениями об избежании двойного налогообложения устанавливаются пониженные либо нулевые ставки на выплату дивидендов, процентов и роялти, которые, как правило, используются в качестве инструментов международного налогового планирования. Примечательно также, что Австрия имеет реально применяемые соглашения с такими низконалоговыми/офшорными странами как Барбадос, Белиз, Кипр, Лихтенштейн, Объединенные Арабские Эмираты, Швейцария.

Между правительствами Австрийской Республики и Российской Федерации заключена Конвенция об избежании двойного налогообложения от 13.04.2000 (ратифицирована Федеральным законом от 26.11.02 № 146-ФЗ). Ее положения, в частности, предусматривают, что прибыль австрийской компании, полученная в России от предпринимательской деятельности не через постоянное представительство, не облагается налогом у источника в России (ст. 7 Конвенции). То же самое справедливо и для российской компании в Австрии.

В отношении дивидендов допустимо взимать налог у источника не выше 15 процентов, а если сумма инвестиций в дочернюю компанию превысила 100 тыс. долларов США (около 3,35 млн руб.) и 10 процентов капитала – не выше 5 процентов (ст. 10 Конвенции).

На практике право на использование 5-процентной ставки можно получить и без взноса 100 тыс. долларов США в капитал российской компании. Для этого офшорная компания регистрирует российскую компанию, а затем продает свою долю в уставном капитале дружественной австрийской компании по цене более 100 тыс. долларов США. При этом доплата производится, например, векселем. Претензии по поводу разниц между размером уставного капитала и стоимостью долей российские налоговые органы предъявить не смогут – этот вопрос относится только к сторонам сделки купли-продажи акций.

При перечислении дивидендов из Австрии в Россию совокупный налог составит 15 или 9 процентов в зависимости от доли участия, так как 15 или 5 процентов у источника выплаты в Австрии можно будет зачесть в счет уплаты российского налога на прибыль, но не более 9 процентов. В определенных случаях он может быть снижен до 5 процентов, если дивиденды в России будут облагаться по ставке 0 процентов (подп. 1 п. 3 ст. 284 НК РФ). При выплате дивидендов из России в Австрию – 15 или 5 процентов (российский налог у источника).

Проценты и роялти подлежат налогообложению исключительно в стране-получателе (ст. 11 и 12 Конвенции).

Три примера использования автрийских компаний в налоговом планировании

Поскольку Австрия как таковая не является офшорной юрисдикцией, то для получения налоговой выгоды необходимо привлечение еще одной дружественной компании. В частности, мы рассмотрим три примера налоговой оптимизации с помощью компании из Объединенных Арабских Эмиратов, с которыми у Австрии заключено соглашение об избежании двойного налогообложения.

Если компания из Объединенных Арабских Эмиратов зарегистрирована на территории одной из свободных экономических зон (в настоящий момент на территории ОАЭ действуют 8 свободных экономических зон и 1 особая промышленная зона), то полученные ею, к примеру, дивиденды не будут облагаться налогами. Далее вся полученная прибыль без дополнительной налоговой нагрузки может быть переведена на личный счет конечного бенефициара.

Вместо компании из ОАЭ на практике часто используют кипрскую. Такая компания подпадает под действие Директивы ЕС о материнских и дочерних компаниях (90/435/EEC). То есть дивиденды, выплачиваемые кипрской компании, будут освобождены от налогообложения в Австрии. На Кипре доход в виде дивидендов также не будет облагаться налогами при условии выполнения требований Закона о специальном взносе на оборону. При дальнейшем перечислении средств бенефициару не нужно удерживать налоги, если деятельность иностранной компании-получателя не образует постоянного представительства на Кипре либо бенефициар не является резидентом Кипра.

Распределение прибыли между учредителями. Компания из Объединенных Арабских Эмиратов владеет австрийской компанией (см. схему 1). Последняя в свою очередь инвестирует в российскую дочернюю компанию сумму, эквивалентную не менее 100 тыс. долларов США, либо покупает долю в ее уставном капитале на вторичном рынке. Российская компания при выплате дивидендов австрийской удержит налог у источника по ставке лишь 5 процентов (п. 2а ст. 10 Конвенции).

Если австрийская компания владеет более чем 10 процентами капитала российской организации на протяжении календарного года, полученные дивиденды будут освобождены от налогообложения в Австрии.

При дальнейшем распределении дивидендов в компанию, зарегистрированную в ОАЭ, применяется Соглашение об избежании двойного налогообложения между Австрийской Республикой и Объединенными Арабскими Эмиратами от 29.07.04. Статья 10 Соглашения предусматривает, что налог на распределяемые дивиденды удерживается в стране – получателе дивидендов, то есть в ОАЭ. А как уже было сказано выше, компания, зарегистрированная в свободной экономической зоне в ОАЭ, не уплачивает налог с полученных от австрийской компании дивидендов.

Безналоговая продажа акций или долей российской компании. Известно, что прибыль от продажи акций или долей в России облагается налогом по ставке 20 процентов. А в случае продажи отдельного актива, к примеру недвижимости, помимо налога на прибыль возникает еще и обязанность по уплате НДС по ставке 18 процентов. Для оптимизации налогообложения при продаже бизнеса или имущественного комплекса (при этом имеет смысл выделить актив в отдельное юридическое лицо) можно использовать уже рассмотренную структуру группы компаний (см. схему 2).

В случае продажи австрийской материнской компанией акций или долей российской дочки российскому же покупателю прибыль облагается налогом только на территории Австрии (п. 4 ст. 13 Конвенции). Причем вне зависимости от того, какую долю составляет недвижимое имущество в капитале российской компании (письмо УФНС по г. Москве от 17.12.07 № 20-12/121031). Указанный доход на территории России налогом на прибыль не облагается. Как уже было сказано выше, доходы от продажи акций или долей в зарубежных компаниях в Австрии налогами также не облагаются.

После продажи российской компании полученная материнской компанией прибыль распределяется в качестве дивидендов в ОАЭ или на Кипр аналогично предыдущему примеру. Как итог: офшорная компания получает чистую прибыль от продажи российской компании с существенной налоговой экономией.

Перевод прибыли в офшорную компанию с помощью займа. Например, офшорная компания в ОАЭ предоставила заем австрийской материнской компании, которая в свою очередь передала его российской «дочке» по чуть большей ставке (см. схему 3).

При этом проценты, выплачиваемые российской фирмой по договору займа, будут облагаться налогом на прибыль только на территории Австрии (ст. 11 Конвенции). Для российской же компании данные выплаты – внереализационный расход (подп. 2 п. 1 ст. 265, п. 1 ст. 269 НК РФ). Однако при этом стоит учитывать, что в России в отношении аффилированных лиц применяются правила тонкой капитализации по контролируемой задолженности (п. 2 ст. 269 НК РФ). Поэтому при построении подобной схемы целесообразно избегать аффилированности австрийской и российской компаний либо скрыть ее (например, через заем от другой австрийской компании, контролируемый тем же бенефициаром через цепочку офшорных компаний). Очевидно, что в последнем случае возникает некоторый риск предъявления налоговых претензий в России.

При выплате процентов из Австрии в ОАЭ налога у источника в Австрии не возникнет – данный доход облагается налогом в ОАЭ (ст. 11 Соглашения). Австрийская компания уплатит лишь местный корпоративный налог с разницы между полученными и уплаченными процентами. В случае если прибыль австрийской компании составит 1–2 процента от суммы займа, эффективная налоговая ставка в Австрии составит 0,25–0,5 процента (1% ? 25 % или 2% ? 25%).

Дивиденды могут не облагаться налогами

в Австрии, даже если «дочка» вообще не платит налогов у себя в стране, то есть является офшорной

Нераспределенная прибыль дочерней офшорной компании ни в коем случае не может быть обложена налогами в Австрии

Австрия имеет реально применяемые соглашения об избежании двойного налогообложения с такими офшорными странами как Барбадос и Белиз

СХЕМА 1. Распределение прибыли между учредителями с минимальным налогообложением

СХЕМА 2. Безналоговая продажа акций или долей российской компании

СХЕМА 3. Перевод прибыли в офшорную компанию с помощью займа

Данный обзор посвящен налоговой политике Австрии – рекомендуем внимательно изучить требования местных властей к резидентам страны

Постоянное проживание в Австрии связано с выплатой государству налогов. Суммы их велики и могут иногда достигать 50% от дохода. Тем не менее австрийцы считаются образцовыми налогоплательщиками, ведь идут эти средства на оздоровление экономики, организацию социальных выплат и медицину.

Особенности налоговой системы Австрии

В Альпийской республике сложилась евроконтинентальная налоговая модель с высокой долей отчислений на медицину, образование и другие социальные нужды. Косвенные налоги в Австрии дают около трети поступлений, остальное – результат прямого налогообложения.

В Австрии функционирует также система уменьшения обложения прибыли юридических лиц (по более низкой ставке) и акционеров (частичная отмена налога на дивиденды независимо от корпорационного налога с прибыли).

Все налогоплательщики в Республике, согласно австрийскому законодательству, подразделяются на два типа:

-

с неограниченной ответственностью: резидент располагает постоянным местом жительства, главным офисом, юридическим адресом и т. п. на территории Австрии, налог выплачивается со всех доходов, в том числе с зарубежных; с ограниченной ответственностью: резидент имеет зарубежное место жительства или проживает в Австрии менее 6 месяцев, не заводил юридического адреса или органов управления в Республике. Выплачиваются налоги лишь за доход, полученный в Австрии.

Ряд государств (страны ЕС, США, Швейцария, Россия, КНР и др.) подписал с Австрией соглашение об избежании двойного налогообложения. Налог с дивидендов платится по месту постоянного проживания плательщика.

Налоги в Австрии для физических лиц

Доход физлиц за календарный год облагается налогом. Согласно действующим законам, налогом облагаются доходы, полученные от:

-

ведения сельского или лесного хозяйства; занятия самостоятельной деятельностью (актуально для врачей и адвокатов); занятия ремеслами, предоставления платных услуг, коммерции; наемного труда; вложения капитала; недвижимости (сдача в аренду земли и др.); других денежных источников (например, от ренты или посреднических услуг и др.).

Подоходный налог в Австрии

| РАЗМЕР ДОХОДА | СТАВКА |

|---|---|

| до 11 000 евро | 0% |

| от 11 000 до 25 000 евро | 36,5% |

| от 25 000 до 60 000 евро | 43,21% |

| свыше 60 000 евро | 50% |

Некоторые категории плательщиков с ограниченной ответственностью облагаются фиксированным налогом в размере 20%, если это:

-

доходы деятелей культуры, писателей, артистов, архитекторов; доходы спортсменов; гонорары артистов, участников развлекательных мероприятий; оплачиваемые консультации.

Доходы полученные от операций с недвижимостью (продажа, сдача в аренду) облагаются налогом по ставке 25%. Налоги на недвижимость в Австрии составляют 1%. При смене владельца земельного участка взимается налог 3,5% от его цены (для близких родственников – 2%).

При подаче декларации налоговым органом может быть принято решение о частичном списании налогов:

-

по 220 евро на ребенка (по 132 евро с каждого родителя при подаче заявления двумя лицами); на особые расходы (на страхование, строительство / ремонт жилья, покупку новых акций и др.) – примерно ¼ часть от общей суммы. При доходе свыше 60 тысяч евро списания не происходит. В случае отсутствия таких расходов вычитается 60 евро; суммы пожертвований на церковь (до 200 евро); суммы благотворительных взносов в пользу науки и гуманитарных организаций (список можно посмотреть на https://www.bmf.gv.at/Steuern/Fachinformation/Einkommensteuer/AbsetzbarkeitvonSpenden/_start.htm); на непредвиденные траты (лечение, форс-мажорные ситуации, напрмер, стихийные бедствия, потеря кормильца и др.); на оплату детского сада (не более 2300 евро в год).

Если налогоплательщик является единственным кормильцем в семье, австрийские власти предоставят ему налоговые льготы (364 евро – при отсутствии детей, 494 евро – если в семье один ребенок, 660 евро – если в семье двое детей, и 220 евро – за каждого последующего ребенка).

Налог на наследство в Австрии был отменен в 2008 г. Все дарения в кругу семьи (кроме недвижимости) декларируются в случае превышения 50 000 евро за 5 лет, вне семьи – 15 000 евро.

Налоги при покупке автомобиля в Австрии

Если вы планируете купить в Австрии новый автомобиль, готовьтесь заплатить НДС – 20%. Затем за легковую машину нужно уплатить регистрационный налог, а также специальный сбор (получение номерного знака и сертификата).

Транспортный налог в Австрии составляет от 68 до 82 центов (за kW мощности). Точный способ рассчитать сумму выплаты можно посмотреть на сайте Министерства Финансов Австрии (http://www.nova-rechner.at/index.php/rechner-menu/rechner-privat).

Дорожный налог в Австрии

Дорожный налог в Австрии оплачивается путем покупки специальной виньетки-стикера на 10 дней (8,40 евро), на 2 месяца (24,20 евро) или на год (80,60 евро). Приобрести ее можно на автозаправочных станциях, при пересечении границы, на почте, в табачных киосках и в других местах.

На виньетке насечками должен быть обозначен срок действия. После покупки стикер нужно приклеить на лобовое стекло автомобиля до выезда на магистраль. Сумма штрафа за неуплату дорожного налога в Австрии составляет от 300 до 3000 евро.

Для автомобилей общей массой свыше 3,5 тонны в Австрии применяется другая система оплаты дорожного налога – например, оснащение прибором «GO-Box» или расчет суммы в зависимости от пробега по австрийским дорогам. Помимо виньеток, приходится дополнительно оплачивать 141 км специализированной сети дорог (тоннели, мосты и др.).

Другие налоги в Австрии для физических лиц

Помимо основных налогов в Австрии предусмотрен и ряд дополнительных. Например, в стране введен обязательный сбор для горнолыжников и сноубордистов – так называемый налог на гипс – он включается в Австрии в стоимость услуг при каждом спуске. Собранные средства поступают в местные медицинские учреждения и идут на лечение травмированных спортсменов и туристов.

Граждане-католики Австрии обязаны выплачивать церковный налог (1,1%), который был введен еще в 1939 году. Его может собирать любая признанная в Австрии церковь.

Также, в Австрии есть налог на владение телевизором, который составляет 25 евро в месяц. Оплачивать необходимо за каждый экран, который находиться в квартире или доме.

Налоги в Австрии для юридических лиц

Корпоративный налог

Юридические лица в Австрии платят корпоративный налог (взимается поквартально по результатам за предыдущий год). Это – прямой федеральный налог с общей налоговой ставкой 25%.

Такие юридические лица, как ГмбХ и АО должны платить минимальный налог – 5% от номинального капитала в 35 000 евро (ГмбХ) и 70 000 евро (АО). В год учреждения корпоративный налог составит 2,5%. Если юридическое лицо не ведет активной финансово-хозяйственной деятельности, налоговое законодательство Австрии разрешает ежегодно платить минимальную ставку налога: для ГмбХ – 1750 евро, для АО – 3500 евро.

Компании не резиденты платят в Австрии налог на прибыль только по доходам, полученным из источников на территории страны.

Налог на дивиденды

Дивиденды, выплачиваемые австрийской компанией своим акционерам, облагаются налогом по ставке 25%. В соответствии с международными договорами об избежании двойного налогообложения, налог на дивиденды (а также налог на проценты и роялти) может понижаться или не взиматься с резидентных в Австрии предприятий. Владение австрийским холдингом позволяет использовать льготы в системе налогообложения Австрии и решить задачу «оффшорного запрета».

НДС (налог на добавленную стоимость)

Ставка НДС в Австрии составляет 20% (к продуктам питания, с/х продукции, туризму, развлекательным отраслям и др. применяется 10%).

Налогообложение в Австрии обязывает к дисциплине: минимальная задержка подачи декларации в установленные сроки может привести к штрафу в 10% от налога, просрочка платежа – 2% пени. С 2002 года существует правило, позволяющее взимать 1% пени в случае второй или третьей просрочки уплаты НДС. Налоговое ведомство не предписывает пеню только в том случае, если ее сумма не превышает 50 евро.

Возврат налогов в Австрии

При переплате налогов физические лица в течение 5 лет имеют право обратиться в финансовое управление и вернуть деньги в том случае, если они:

-

проработали неполный год или сменили за это время нескольких работодателей; при расчете налогов на зарплату в Австрии не учли скидки для единственного кормильца в семье; заявили о ранее не учтенных чрезвычайных тратах.

Компания, владеющая головным офисом на территории ЕС, имеет право при обложении налогом скрытых дивидендов (которые были распределены среди акционеров) потребовать от австрийских налоговых властей возврата налога.

Заключение

Согласно австрийскому законодательству, налогообязанным считается каждый гражданин, проживающий в Австрии непрерывно.

Налоговые обязательства вступают в силу после 6 месяцев постоянного пребывания в стране, при этом совершенно неважно, какое у вас гражданство. С этого момента все доходы, полученные в Австрии, будут облагаться налогом.

Как и другие европейские страны, Австрия обладает сложной системой налогообложения: помимо вышеуказанных налогов, действуют акцизы, нотариальные, гербовые и судебные сборы.

Налоги в Австрии выплачивают все. Юридические лица платят их на основе организационно-правовой формы ведения предпринимательской деятельности.

Подоходный налог

Граждане, проживающие в Австрии более 6 месяцев в год, определяются как резиденты страны. Соответственно, для них предусмотрена уплата налогов по государственному законодательству с доходов от предпринимательской деятельности, недвижимости и инвестирования.

Резиденты страны обязаны подавать налоговые документы, когда уровень налогооблагаемой базы становится больше 11 тыс. евро в год.

Налогооблагаемым доходом в Австрии считается:

- зарплата;

- доход от фриланса;

- прибыль самозанятых (ИП);

- валовая прибыль бизнеса;

- прибыль от производства товаров и оказания услуг;

- доход от сдачи недвижимости в аренду;

- прибыль сельского и лесного хозяйства.

Ставка налога на прибыль рассчитывается соответственно доходам:

| Годовая прибыль | Процентная ставка |

| До €11 000 | 0% |

| €11 000 – €18 000 | 25% |

| €18 000 – €31 000 | 35% |

| €31 000 – €60 000 | 42% |

| €60 000 – €90 000 | 48% |

| €90 000 – €1 000 000 | 50% |

| Более €1 000 000 | 55% |

В 2021 году минимальный налоговый порог заработной платы в Австрии (11 тыс. евро в год) облагается по меньшей ставке в 25%. Таков подоходный налог в Австрии. В случае трудоустройства в компании работодатель платит за работника налоги. Но если человек работает удалённо или на себя, то он сам в ответе за своевременные выплаты.

Выигрыши в казино, лотереи, ставки (легальны в Австрии) не считаются доходом, поэтому налогом не облагаются.

Рассчитать брутто можно самостоятельно в этом калькуляторе.

Кроме подоходного налога из зарплаты вычитают социальные отчисления:

- медицинское страхование – 7,65%;

- страховка от несчастных случаев – 1,2%;

- пенсионные отчисления – 22,8%.

- страховка от безработицы – 6%.

Юридические лица платят не подоходный налог, а корпоративный – 27,5%. ИП относится к физическим, а не юридическим лицам. Даже если компания не приносит прибыль, нужно платить установленный минимум – 1 750 (ООО) или 3 000 евро в год (АО).

Дивиденды тоже считаются доходом и облагаются налогом – 25% от суммы отчислений.

Налоги на недвижимость

Налог на недвижимость в Австрии платят те, кто покупает её или получает право застраиваться. Его размер – 3,5% от стоимости сделки. Также он может быть 2%, если сделка происходит между близкими людьми на территории, которая причисляется к сельскохозяйственным и аграрным хозяйствам в стране.

Ещё нужно платить за регистрацию недвижимости новых владельцев в земельном кадастре. Налог равен 1,1% оценочной кадастровой стоимости объекта. Выплачивают его в региональные властные структуры в том месте, где находится недвижимость. К исключениям относятся объекты, которые используются для следующих целей:

- образовательных;

- медицинских;

- научных;

- благотворительных.

Покупая австрийскую недвижимость, нужно учитывать следующие нюансы:

- В земельных книгах регистрационные сборы составляют 1% от цены объекта недвижимости.

- Работа нотариусов и юристов оплачивается клиентами в среднем в размере 2%, иногда эта стоимость возрастает до 5%.

- Граждане государств, которые не входят в состав ЕС, покупающие недвижимость в Австрии, выплачивают пошлины за разрешение местных чиновников, ответственных за передачу собственности.

Если австрийский дом или квартиру продадут в течение 10 лет после приобретения, то разница в стоимости продажи и покупки (полученная прибыль) будет обложена подоходными налогами.

Размер НДС в Австрии

В самом конце австрийских чеков есть надпись «MwSt», что означает НДС (Mehrwertsteuer). Налог уже включён в стоимость продукта, который написан на ценнике, и рассчитывать его самостоятельно не нужно.

В чеках всегда указан НДС – MWST

Для большинства продуктов действует ставка 20%. Кроме этого есть пониженная – 13%, и супернизкая – 10%. Ради интереса можно рассчитать НДС самостоятельно.

- НДС не облагаются общественный транспорт и размещение в отеле.

- Ставка 10% распространяется на общепит, билеты на поезда (внутренние и международные), газеты и журналы, ТВ и радио, собственную продукцию магазинов (например, Clever от Billa, Jeden Tag от Unimarkt).

- 13% для внутренних рейсов, билеты на спортивные мероприятия, концерты, парки развлечений, фермерское вино, цветы (букеты, в горшках).

- 20% на остальные товары и услуги.

Налогообложение для владельцев автомобилей

Ежегодно владельцы авто должны платить 2 разных налога: на выброс CO2 и страховой взнос. На покупку машины действует НДС 20%. Декларацию на приобретение автомобиля нужно подавать в ближайшем налоговом офисе (форма заявки).

Налогом не облагаются:

- авто на тест-драйве;

- общественный транспорт и такси;

- машины полицейских, скорой помощи, пожарных и т. д.;

- сельскохозяйственная техника (тракторы);

- ретро авто (если представляет историческую ценность);

- авто для инвалидов.

Стоимость регистрации автомобилей (одинакова для новых и подержанных), выплачивается один раз:

| Тип авто | Стоимость |

| Легковой | €191.1 |

| Грузовой | €191.1 |

| Землеройно-транспортный | €180.6 |

| Трейлер | €180.6 |

| Мотоцикл | €182.1 |

Расчёт страхового налога зависит напрямую от мощности двигателя. Ч ем больше кВт, тем больше нужно заплатить. От этого налога освобождаются владельцы электромобилей. Рассчитать, сколько платить в год или месяц, можно в калькуляторе.

Налог за выброс CO2 нужно платить, если превышена установленная норма — 2% от стоимости авто. В 2021 году это 118 г/км.

Ещё есть дорожный налог – Vignette. Он предназначен для езды по магистралям (касается и авто, и мотоциклов). При оплате дорожного налога владельцу машины выдают стикер с датой, который нужно приклеить на лобовое стекло. Его стоимость составляет (для машин и мотоциклов соответственно):

- 9,40 или 5,40 евро на 10 дней;

- 27,40 или 13,7 евро на 2 месяца;

- 91,10 или 36,2 евро на один год.

Другие налоги

В Австрии есть ряд дополнительных, немного странных, налогов.

Туристический налог

Иностранцам, которые приехали в Австрию в отпуск, необходимо оплатить туристический налог. Сделать это можно прямо в отеле. Размер налога составляет 2,20 евро/ночь за человека, а дети до 15 освобождаются от уплаты. Этот налог должны вносить только туристы с шенгенской визой «С», а не эмигранты.

Налоги на гипс

В Австрии отлично развит горнолыжный туризм. Как только начинается сезон, сюда съезжаются спортсмены со всех точек земного шара. Из-за этого появился любопытный налог.

У туристов есть обязательная медицинская страховка, которую всегда оформляют для получения визы в Австрию, но местным чиновникам этого показалось мало. Они придумали специальные горнолыжные сборы и назвали их «налог на гипс».

Ежегодно 150 тыс. людей травмируются во время катания на горных лыжах. Что им остаётся? Конечно же, обращаться в госпитали. Лечение в общей сложности обходится в 1 млрд шиллингов.

Из-за этого у чиновников Австрии возникла идея о помощи своим клиникам. Они берут со спортсменов дополнительный налог, который включён в стоимость услуг. Он взимается за каждый спуск. Неважно, что лыжник катается аккуратно и не получает травмы. Государство считает так: сейчас он ездит без последствий, а завтра может произойти неприятность.

Все собранные финансы передаются в австрийские больницы и клиники на лечение травм. Учитываются даже лёгкие царапины. Этот сбор входит в десятку самых странных и нелепых налогов в мире.

Косвенные налоговые сборы

В Австрии в 2021 году распространены косвенные налоговые сборы. Яркий тому пример – это государственная пошлина. Её используют при всевозможных сделках (например, по договорам лизинга). Размер составляет около 2%.

Таможенные пошлины применяются для продуктов, которые привозят из стран, не входящих в состав Евросоюза. Акцизные австрийские сборы распространяются на табак, алкоголь и горюче-смазочные материалы.

За рекламу нужно платить налог в 5%. Предусмотрены муниципальные сборы из зарплаты, составляющие 3% от её размера. За вывоз мусора тоже нужно платить, но во всех городах процент этого налога разный.

Церковный налог

Верующие совершеннолетние граждане и резиденты Австрии обязаны платить церковный налог — 1.1% от заработной платы. Это распространяется только на последователей католической церкви. Приверженцы других религий и атеисты имеют право официально отказаться от уплаты этого налога.

Правда, в таком случае больше нельзя воспользоваться церковными услугами: причастие, венчание, отпевание и захоронение на религиозном кладбище.

Из 8 859 992 людей в Австрии 4,98 млн — католики. Больше всего верующих в Вене, меньше всего — в Бургенланде.

Но есть и категория лиц, которые могут быть освобождены от церковного налога:

- безработные;

- государственные служащие;

- матери в декретном отпуске.

Чтобы отказаться от церковного налога, надо обратиться в ближайший офис Kirchenbeitragsstelle.

Налог на телевидение и радио

Австрийский закон гласит, если в доме есть телевизор или радио, нужно платить налог. Хотя «полноценным» налогом называть это не совсем верно.

Лицензия на ТВ и радио, как называют её австрийцы, распространяется на один адрес. Выплата покрывает до 10 девайсов в доме. Но если у налогоплательщика две квартиры и в каждом по телевизору, то платить придётся дважды.

У лицензии есть один плюс. Её владельцам предоставляют пакет федеральных каналов. Каждый месяц за ТВ нужно заплатить 13 евро, а за радио – 5 евро.

Оформить и оплатить лицензию или отказаться от неё можно на сайте GIS (Gebühren Info Service).

Двойное налогообложение в Австрии

В некоторых случаях налоги в Австрии придётся платить дважды:

- при трудоустройстве в одной стране ЕС и жизни в другой;

- в случае командировок за границу;

- при получении пенсии в Австрии из другой страны.

Возврат налогов

У иностранных гостей в Австрии есть ощутимые выгоды. При любых покупках стоимостью более 75 евро можно вернуть наличными 13% налоговой компенсации на добавленную стоимость при выезде из страны.

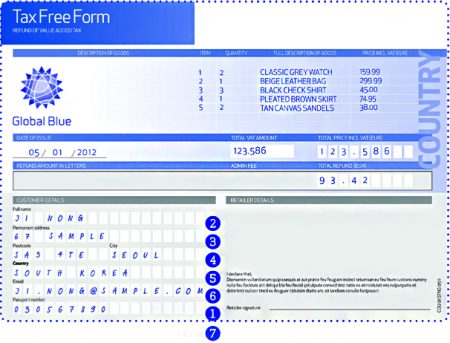

Форма Tax Free для возврата налога

Вернуть налог Tax Free можно через кредитную карту. При заполнении формы Tax Free нужно получить таможенную отметку. Она подтверждает экспорт товаров. Необходимо убедиться, что в ней правильно указан номер действующей кредитной карты.

Последствия уклонения от налогов в Австрии

От уплаты налога на ТВ можно уклоняться долго. Никто не придёт с обыском на дом, если человек не регистрировался на сайте GIS. Но если поймают, штраф может достигать 2 000 евро.

Можно не платить подоходный налог при работе фрилансером на российский рынок, если зарплата идёт на карточку российского банка. Но целенаправленное уклонение от уплаты налогов в Австрии наказывается административно (штраф) или уголовно.

Всё зависит от степени тяжести. Обычно присуждают штраф в 200% размере. Если нарушение серьёзное, то человек будет нести уголовную ответственность — от 6 месяцев до 10 лет.

В случае фальсификации бухгалтерской отчётности дополнительно могут присудить штраф до 25 000 евро. А вот за неоплаченный дорожный налог предусмотрено только административное наказание — штраф от 300 до 3 000 евро.

Читайте также: