Налог на тунеядство в беларуси

Опубликовано: 09.05.2024

2 апреля 2015 года был подписан Декрет №3 «О предупреждении социального иждивенчества». Так появился известный далеко за пределами Беларуси «Налог на тунеядство», «Налог на безработных».

Но основные понятия «Налога на безработных» и определения «Социального иждивенчества» не ушли в прошлое с подписанием нового Декрета, а приобрели другие формы и породили далеко идущие следствия.

Потому имеет смысл вспомнить и Декрет №3, и ход его реализации, и предпосылки Декрета №1, и нынешнее положение дел.

Как все начиналось?

Подписанию Декрета №3 предшествовал напряженный период ожидания, обсуждения обоснованности и законности такого документа, предположений возможных последствий его принятия. Было требование Президента не бояться повторять наработки советского периода, заставить работать уклоняющихся от общественно-полезного труда, но пользующихся льготами социально-ориентированного государства. Были заявления Министерства по налогам и сборам, Министерства внутренних дели и других официальных лиц.

В ответ звучали серьезные возражения:

- По мнению критиков, принятие Декрета делало законным принудительный труд.

- Предполагалось, что стоимость принуждения к труду и уплате налогов может многократно превысить экономический эффект от таких действий.

- Было обоснованное замечание, что значительная часть свободных вакансий - это низкооплачиваемые рабочие места в бюджетной сфере и на государственных предприятиях, получающих господдержку. Говорили для страны выгоднее оставить эти места незанятыми.

- Упоминали, что сумма косвенных налогов, включаемых в стоимость товаров, значительно превышает сумму подоходного налога. Т.е. покупка коробки спичек – тоже пополнение бюджета.

Однако, несмотря на возражения, Декрет был принят.

В чем суть налога на тунеядство?

Суть Налога на безработных можно кратко изложить так:

Граждане Беларуси, не участвующие в финансировании бюджета 183 календарных дня, т.е. не уплачивающие налоги в бюджет, стали обязаны уплатить налог в размере 20 базовых величин.

Декрет принят: «В целях предупреждения социального иждивенчества».

Однако, в отличие от советского времени, неприемлемым стало не само нежелание трудиться, а отказ от участия в финансировании госрасходов. Т.е. гражданин, который платит налоги, трудиться все-таки не обязан (а вот декларировать источник дохода обязан, как определено в налоговом законодательстве).

Для установления лиц не участвующих в финансировании госрасходов активизировали контроль декларирования доходов и имущества.

«Налог на тунеядство» не стал вариантом легализации доходов, т.е. и после добровольной его уплаты налоговые органы вправе и обязаны проводить действия по выявлению незадекларированных доходов и налагать соответствующие взыскания. Это стало еще одной причиной для уклонения от любых контактов с налоговыми органами.

Кто не стал тунеядцем?

В Декрете был дан список категорий граждан, с которых налог не будет взиматься:

- недееспособные граждане и инвалиды любой группы;

- лица до 18 лет;

- граждане пенсионного возраста;

- воспитывающие ребёнка до 7 лет; ребёнка-инвалида до 18 лет; троих или более несовершеннолетних детей;

- проживающие на территории республики менее 183 дней в году (требуется документальное подтверждение – штамп о выезде в паспорте);

Под действие налога не попадали граждане, которые, согласно Указу, признавались участвующими в финансировании государственных расходов, а именно:

- проходящие срочную военную службу по призыву, резервисты и находящиеся на военных сборах, не менее 183 дней в году;

- занимающиеся творческим трудом, при условии официального членства в творческом союзе;

- привлекаемые к труду в течение срока отбывания наказания в виде ареста, ограничения свободы, пребывания в ЛТП.;

- выполняющие работы по гражданско-правовым договорам;

- отработавшие полный сезон на сезонных работах;

- работающие по трудовому договору или на условиях членства в производственном кооперативе или крестьянском фермерском хозяйстве;

- ведущие личное подсобное хозяйство, зарегистрированные по месту жительства в сельской местности или поселке городского типа;

- учащиеся дневной формы обучения, кроме получающих дополнительное образование;

- выпускники учреждений образования, направляемые на место работы по распределению или направлению на работу, на период предоставляемого отдыха;

- зарегистрированные безработные, проходящие профессиональную подготовку, или повышение квалификации по направлению соответствующих государственных органов;

- священнослужители, церковнослужители в религиозных организациях, члены монашеских общин;

- занимающиеся ремесленной, адвокатской, нотариальной или иной деятельностью, при условии уплаты за отчетный период подоходного налога, единого налога с индивидуальных предпринимателей, налога при упрощенной системе налогообложения или иного налога на соответствующий вид деятельности в размере не меньшем 20 базовых величин;

- получающие (за исключением единовременных выплат) пенсии, пособия из республиканского бюджета или от других государств, страховые выплаты по обязательному страхованию от несчастных случаев и профессиональных заболеваний;

- Под действие Декрета не попадали граждане, более 183 дней в году отбывавшие наказание в виде лишения или ограничения свободы в учреждениях закрытого или открытого типа, в лечебно-трудовых профилакториях, находившиеся под стражей или домашним арестом.

Затем список корректировался и разъяснялся, например из числа «тунеядцев» исключили не только тех, кто занимается подсобных хозяйство в сельской местности, но и ведущие такое хозяйство в городах, за исключением областных центров. Более не тунеядцы официально работающие и учащиеся на дневной форме за границей, а также супруги находящихся за границей госслужащих.

Что изменилось в налоге для тунеядцев, что осталось?

Осталась неизменным отношение к «иждивенцам». Поменялась лишь форма сбора денег с таких граждан, вместо налога им отказывают в субсидировании некоторых услуг.

С подписанием Декрета №1 ситуация выглядит так:

- «налог на тунеядство» более не применяется и не упоминается как средство финансирования госрасходов;

- уже внесенный Налог подлежит возврату плательщикам по их заявлению;

- основной мерой воздействия на лиц не участвующих в финансировании госрасходов стала 100% оплата услуг субсидируемых государством.

Так с 1 января 2019 года те, кто не работает без объективных на то причин, должны оплачивать по полным тарифам горячее водоснабжение, а с 1 октября платить по экономически обоснованным тарифам также за газоснабжение и теплоснабжение.

Нынешнее отношение власти к «социальным иждивенцам» правильнее будет считать каким-то переходным состоянием. Вероятно экономическое давление на них будет расти, но произойдет это через требование оплачивать государству все социальные блага.

Однако вся страна постепенно уходит от перекрестного субсидирования и приближаемся к 100% возмещению многих услуг. Что будет с «тунеядцами» дальше неизвестно.

2 апреля 2015 года был подписан Декрет №3 «О предупреждении иждивенчества» (более известный в Беларуси, как декрет о тунеядстве). Под его действие попали граждане, которые «не участвовали в общественно-полезном труде». Несмотря на неодобрение со стороны населения, декрет вступил в силу.

В чём суть налога на тунеядство?

Смысл принятого декрета состоял в следующем: каждый гражданин Беларуси, который на протяжении 183 дней в году не участвовал в пополнении государственного бюджета (т.е. не уплачивал налог), был обязан уплатить 20 базовых величин. Фактически, человек мог и не работать, но обязательно декларировать источники дохода и уплачивать налог.

Действие декрета распространялось не на всех. Из списка «иждивенцев» были исключены:

- Инвалиды и недееспособные граждане

- Лица до 18 лет

- Пенсионеры

- Один из родителей, воспитывающий ребёнка в возрасте до 7 лет, ребёнка-инвалида до 18 лет или 3 и более несовершеннолетних детей

- Проживающие в Беларуси менее 183 дней в году (доказательство – штамп в паспорте о выезде за границу)

- Военнослужащие (срочники, резервисты, участвующие в сборах)

- Участники творческих союзов, которые занимаются творческим трудом

- Лица под арестом и отбывающие срок боле 183 дней в году

- Работники по гражданско-правовым договорам

- Сезонные работники, трудящиеся полный сезон

- Члены или работники по трудовому договору, задействованные в производственном кооперативе или фермерском хозяйстве

- Собственники личного подсобного хозяйства

- Студенты дневного отделения, получающие первое образование

- Священнослужители, члены монашеских общин

- Самозанятые, уплачивающие подоходный налог

- ИП, уплатившие налог более 20 базовых величин

- Спортсмены национальных сборных команд

- Лица, получающие государственные пенсии или страховые выплаты ввиду несчастных случаев и профессиональных заболеваний

- Безработные, зарегистрированные в центрах занятости

- Безработные в период профессиональной переподготовки или повышения квалификации

Соответствующие органы осуществляли строгий контроль за всеми неработающими гражданами. В качестве предупреждения им высылались извещения с указанием обязательной уплаты сбора за безработицу.

Как изменился налог на тунеядство?

Принятые меры по борьбе с иждивенцами продлились недолго. Три года спустя, 25 января 2018 года Президент подписал новый Декрет №1 «По содействию занятости». Он внёс существенные изменения в ранее принятый закон и буквально отменил его положения. С этого времени все граждане, которые не заняты в экономике, освобождались от выплаты налога.

Кроме того, на территории всей страны начали действовать комиссии, которые помогали гражданам:

- Трудоустроиться

- Пройти переобучение

- Получить временную работу

Что грозит безработным?

Теперь, согласно последним новостям о законе, в 2020 году налог на тунеядство в Беларуси перестал действовать. Но несмотря на то, что крайнюю меру наказания отменили, неработающие всё равно находятся в зоне риска.

Если вы не работаете на протяжении 183 дней в году, вам грозит:

- 100% оплата ЖКУ. Если вы не трудоустроены и при этом являетесь собственником квартиры или дома, то оплачивать горячее водоснабжение, теплоснабжение и газоснабжение при наличии индивидуальных отопительных газовых приборов придётся по полным, а не субсидируемым тарифам.

- Отсутствие государственной поддержки. Если вы попали под статус иждивенца, вам не выдадут льготный кредит или субсидию на строительство, реконструкцию или покупку жилья.

Как узнать, что вы тунеядец?

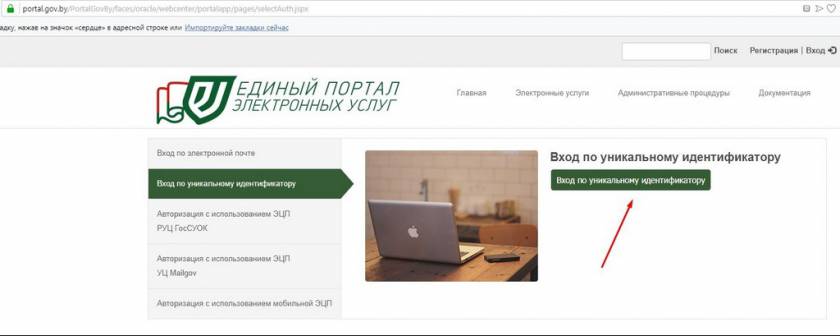

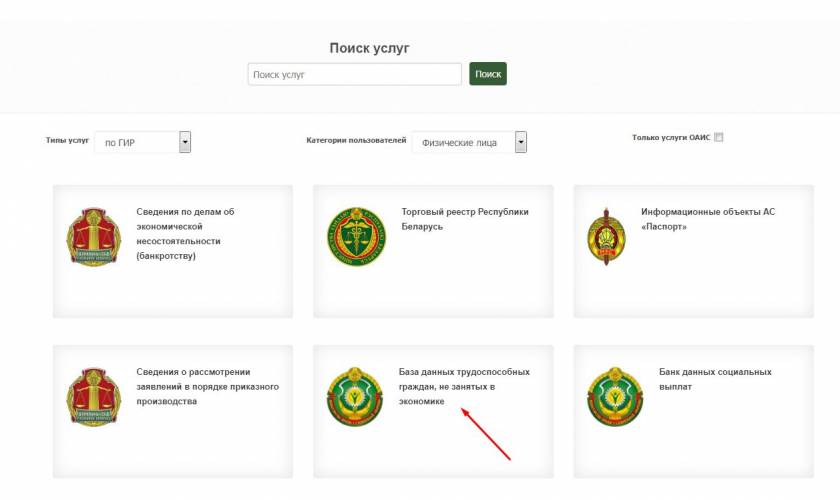

С 1 декабря 2018 года начала действовать база, в которую заносят всех трудоспособных, но не трудоустроенных граждан. Проверить, числитесь вы в ней или нет, можно несколькими способами:

- На Едином портале онлайн услуг

- Обратиться в комиссию по содействию занятости населения по месту регистрации по телефону, электронной почте или письменным обращением

При обращении в комиссию информацию можно получить бесплатно. За онлайн услугу с марта 2020 года была введена стоимость в 0,42 рубля.

Чтобы воспользоваться электронной базой, необходимо обратиться в службу «Одно окно», где вам выдадут логин и пароль – ваш уникальный идентификатор для входа в базу. Для его получения вас попросят дать своё согласие на проверку информации и заполнить заявление с указанием ваших данных:

- Ф.И.О.

- Дата рождения

- Паспортные данные

- Место проживания и регистрации

- Номер телефона

Войти в личный кабинет можно как с помощью личного идентификатора, так и электронной подписи. Как только вы их получили, далее нет ничего сложного:

После обработки вашей заявки на экране появится ответ. Дальнейшие события могут развиваться по 3 направлениям:

- Вас нет в базе данных. В этом случае можете не беспокоиться о повышенных тарифах на ЖКХ и невозможности получить кредит.

- Вы занесены в базу данных. Если вы есть в «базе иждивенцев», то ждите, что вам пришлют жировку для тунеядца.

- Вы занесены в базу данных, но работаете. Если вы ошибочно оказались в базе или получили жировку тунеядца, но при этом трудоустроены, то вам необходимо обратиться в налоговый орган и предоставить доказательства о трудоустройстве – справку с места работы.

Сказать, что благодаря введению налога на тунеядство сократился уровень безработицы, нельзя. Многим удавалось и дальше обходить налоговый контроль и избегать уплаты сбора. Что касается полной оплаты жилищно-коммунальных услуг, то Беларусь уже постепенно начала отходить от субсидированной системы оплаты. В скором времени каждый гражданин будет возмещать услуги ЖКХ в полном объёме, поэтому такая мера наказания утратит актуальность. Как в дальнейшем будут бороться с иждивенцами в стране, остаётся под вопросом.

В 2015 году в Беларуси был введен закон о выплате налога на тунеядство. Согласно такому закону все граждане страны, которые на протяжении полугода не выплачивали трудовые налоги, должны были заплатить налоги на тунеядство. Причем, размер налога составлял порядка 200 евро в год.

Такие сборы с граждан вызвали негативную реакцию общественности. Шутка ли, платить налоги из воздуха? На самом деле причины введения подобных налогов гораздо глубже. Это еще один способ со стороны правительства найти неплательщиков налогов, которые скрывают свои доходы от государства. Правда, эксперты называют такой шаг слишком резким, болезненным для многих незащищенных категорий людей. И это вызвало слишком сильную волну негодования.

Можно сразу сказать, что опыт Беларуси не вызвал одобрения и у стран Европы. Даже соседняя Украина, как одна из стран постсоветского пространства, тактично промолчала по этому поводу. Заинтересовалась практикой введений закона для получения налогов от официально безработных только Россия и очень осторожно, чтобы не вызвать волну негодования у своих граждан. А вот Европейские власти намекнули, что новый налог для них кажется странным. Так как в правительство большинства европейских страна направляет все усилия на то, чтобы поддерживать нормальный уровень дохода молодой семьи, что способствует рождаемости и становлению новых ячеек общества. А в Беларуси в связи с введением налога ситуация может наблюдаться противоположная, ведь финансовая нагрузка на семьи, где хотя бы один из членов семьи не работает, становится намного больше. И это никак не способствует росту благополучия граждан.

Как обстоят дела с налогом на безделье в России?

На данный момент «налог на тунеядство» из стран постсоветского пространства практикуют только в Беларуси. Россия задумывалась о подобной практике, и законопроект уже неоднократно подавался на рассмотрение. Но принятие подобного решения было бы слишком непопулярным для жителей страны, так как уже на моменте подачи законопроекта граждане выказывали недовольство подобным отношением. Это стало причиной того, что до сих пор проект остается только на стадии разработки. Так что нет ничего удивительного, что до сих пор законопроект не доработан. Многие вопросы не раскрыты, нет уточнений. И так останется до того момента, пока власти вновь не задумаются о введении подобных сборов. А разговоры о необходимости перенять практику северного соседа есть. И имеются некоторые опасения, что довольно скоро правительство снова поднимет этот вопрос. Возможно, название законопроекта будет несколько иным, да и принципы введения налогов будет существенно откорректированы, но основная суть останется той же.

Что говорят о налоге на тунеядство сегодня?

Пристальное внимание Россия уделила закону о тунеядстве в 2015 году. Именно в это время в соседней Беларуси президент подписывает соответствующий указ. Инициатором введения такого закона стал вице-премьер Ольга Голодец. Не все члены правительства поддержали эту инициативу, так как она многим показалась непопулярной. И законопроект был отложен. По заявлениям самой Ольги Голодец уже в 2017 году о налоге в правительстве говорить вовсе перестали. Но идею продумать систему налогообложения для граждан, которые официально не работают, не оставили.

В 2018 году было принято решение запустить пробный проект для самозанятых граждан страны. Этот проект сразу ввели только в четырех регионах РФ. Суть налога – оплачивать 3% за услуги физических лиц и 6% за услуги организаций, которые предоставляются самозанятым людям. Чтобы заявить о себе, нужно установить на телефон мобильное приложение. Такую идею ввели для начала в тех областях, где отмечено самое большое количество самозанятого населения. Это Москва и область, Калужская область и Республика Татарстан. Но из всех регионов это сделали всего лишь 1,5 тысячи человек. Слишком мало для столь густонаселенных территорий.

Проблема в том, что люди просто не доверяют правительству. Они считают, что низкие ставки налогов – это уловка, а слишком высокие ставки платить не хочет никто. Получается своего рода замкнутый круг.

Выходит, что пробный проект потерпел фиаско. Но власти не остановятся на этом, потому что правительство все равно изучает возможные варианты для того, чтобы заставить неофициально работающих людей платить налоги в государственную казну. И не исключено, что в скором времени новостную полосу всколыхнет информация о введении какого-то нового оригинального решения для получения взносов в госбюджет от самозанятых граждан.

К слову, идея ввести налог на тунеядство в Беларуси провалилась. В 2018 году закон отменили. Люди не приняли это решение правительства, в результате чего по Беларуси прокатилась волна митингов и протестов. Вместо него президент подписал новый декрет, который регламентирует меры по содействию занятости граждан.

В чем основная суть нового налога?

Цель закона о налоге на тунеядство – получить налоги в государственную казну от граждан, которые работают не официально. А таких действительно много.

Правительство предполагает, что посредством введения налога на тунеядство можно добиться пополнения казны за счет граждан, которые работают неофициально, или работают за границей. Ведь многие граждане трудоспособного возраста, по мнению правительства, либо работают и уклоняются разными способами от уплаты налогов, либо трудятся за пределами страны, что тоже не подразумевает уплату налогов в государственную казну. А каждый гражданин должен работать, чтобы приносить пользу государству.

Разумеется, некоторые категории граждан освобождаются от уплаты налогов. К таким относятся:

- инвалиды

- пенсионеры

- несовершеннолетние граждане

- многодетные родители

- женщины, которые воспитывают детей до 7 лет или до 18 лет, если на руках ребенок с инвалидностью

Остальные должны перечислять государству определенную сумму. И эта сумма может быть внушительной, исходя из количества безработных в стране:

Интересно, что борьба с тунеядством – это не реалии современного времени. Такая борьба велась еще советской властью. Просто молодые люди сейчас не имеют представления о том, как происходило все в те годы, а пожилые люди воспринимали законы СССР как должное.

Если сегодня в Конституции труд признается правом человека, то в СССР труд являлся обязанностью любого гражданина. И это было четко прописано в законодательстве. Так что по достижению совершеннолетия любой гражданин великой и могучей страны должен был работать, причем только в официальной экономике, чтобы приносить пользу стране.

При этом любая инициатива человека могла трактоваться как тунеядство. Так что тунеядством в то время называли и сдачу в аренду квартиры, автомобиля, и выращивание на собственном участке фруктов и овощей для последующей их продажи, и разведение живности на мясо, которое тоже потом могло быть продано. Такие методы заработка совершенно не приветствовались. Человек должен был официально работать на заводах, фабриках, предприятиях. Кстати, творчество писателей по этой же причине тоже воспринималось как тунеядство, если своими произведениями авторы зарабатывали на жизнь. Поэтому поэты и писатели должны были искать работу, которая бы позволяла иметь достаточно времени для творческой деятельности. Ведь за тунеядство советские власти предусматривали строгое наказание – как минимум исправительные работы, а как максимум могли дать тюремный срок. Все зависело от степени уклонения от работ на благо страны.

Практика советской власти показала абсурдность введения налога на тунеядство. Само слово современное правительство старается обходить при разговорах о законопроектах для самозанятых граждан. Но все же стремление наполнить казну одерживает вверх. И поиск решений для обложения налогов самозанятых граждан или граждан, которые зарабатывают за границей, продолжается.

Размер налога на безделье

О том, каким должен быть налог на тунеядство в России конкретной информации нет. В момент обсуждения законопроекта чиновники оговаривали сумму в размере 25 тысяч рублей в год. При этом из этих средств около 10 тысяч планировалось отдавать на медицинское страхование, а остаток в Пенсионный фонд Росси в счет будущих пенсионных отчислений. По мнению чиновников это именно та сумма, которую в среднем должны тратить люди, которые пользуются услугами социальной сферы страны.

Правда, такие цифры не имеют официальных расчетов. И, по мнению экспертов, подобные суммы были значительно завышены, так что оплатить за год 20-25 тысяч рублей могут далеко не все неработающие граждане страны. Когда речь идет о неофициальной занятости, еще можно рассматривать подобные варианты выплат в бюджет, но не все трудоспособные граждане действительно работают неофициально, зарабатывают за границей. Часть людей, к сожалению, не работают по разным причинам.

В процессе обсуждения называлась и другая цифра – 8 тысяч рублей. Но и она для отдельных категорий граждан слишком большая. Были и высказывания о запуске пилотного проекта с суммой в размере 500 рублей.

Кто может не платить налог на тунеядство?

При разговоре о налоге на тунеядство упоминается и тот факт, что некоторые категории граждан должны быть освобождены от выплаты таких сборов в государственную казну. В списке освобожденных от уплаты налога такие категории:

- Студенты и несовершеннолетние.

- Матери, которые содержат детей инвалидов.

- Инвалиды.

- Пенсионеры.

- Матери детей до семи лет.

- Люди, которые числятся в базе Центра занятости на тот период, пока они подыскивают себе работу.

Рассматривают варианты освобождения от налогов граждан страны, которые получают доход за счет продажи сельскохозяйственной продукции или разведения животных. Но это возможно только при условии, что они своевременно перечисляют соответствующие налоги от своей деятельности. Иными словами, это и есть так категория самозанятых граждан, которые часто уклоняются от выплаты налогов. Им и придется выбирать – какой из видов сборов платить - налог на доход или налог на тунеядство. Причем, не обязательно, что налоги на доходы будут выше.

Еще одна категория граждан, которые в проекте могли бы не перечислять сборы, это те, кто получает доход за счет дивидентов от размещенных депозитов или акций. Но и в этой ситуации все налоги и сборы от такой прибыли должны быть аккуратно перечислены стране.

Получается, что все, кто работает официально или не официально, но честно отдает часть дохода в счет налогов РФ, могут не переживать о том, что их коснется закон про налогообложение тунеядцев. Если он, конечно, будет принят в ближайшие годы.

Какая цель уплаты налога на тунеядство?

Налог на тунеядство в РФ рассматривают не просто как способ обогатить государственную казну. Правительство аргументирует необходимость рассмотреть вариант получения налогов от граждан, которые не работают официально, потому что это вызывает дисбаланс в экономике.

Налоги страны, которые оплачивают ответственные граждане, идут на финансирование социальной сферы. Это медицина, школы, детские сады, пенсия. Воспользоваться услугами учреждений государства может каждый, ведь в Конституции все имеют право на бесплатную медицину, образование и на получение пенсионных отчислений по достижению соответствующего возраста. Но на практике, получается, что услугами этой сферы пользуются все, а оплачивают их только некоторые.

Отсюда и стремление продумать механизм получения налогов с тех, кто так же, как налогоплательщики посещает поликлиники, отдает детей в школы и детские сады, пользуется другими привилегиями, оплачиваемыми за счет государственного бюджета, не вложив в эту систему ни копейки.

Речь не идет о незащищенных категориях населений, которые в любом случае освобождены от уплаты налогов. Речь о самозанятых гражданах, которых в нашей стране большое количество. Эти люди ведут деятельность с целью получения дохода, как и предприниматели. По сути, самозанятое население ничем не отличается от индивидуального предпринимателя. Разница только в том, что официально зарегистрированный индивидуальный предприниматель выплачивает налоги государству, а самозанятые граждане всю прибыль забирают себе. И внедрение новых законопроектов направлено на выведение из тени самозанятых категорий граждан.

Пока все попытки добиться честной уплаты налогов от самозанятых граждан РФ терпят поражение. Люди находят новые способы оставаться в тени. Причин неуплаты много – в частности, недоверие к государству, недоверие Пенсионному фонду, который мог бы обеспечить безбедное существование гражданина после выхода на пенсию. И это недоверие основано на реальных причинах. Поэтому перед тем, как предпринимать попытки получить налоги от неофициальных работников в стране, не помешало бы обратить внимание на политику социального обеспечения граждан. Возможно, изменения в этой сфере вернут доверие к государству, и люди с большей охотой самостоятельно будут выходить из тени.

Никто еще не оставлял комментариев. Вы можете стать первым!

Закон принят недавно, но действует с 1 января 2015 года. То есть у неработающих осталось меньше 3 месяцев, чтобы устроиться на работу. Так, налог в размере 20 базовых величин (3,6 миллиона рублей) придется заплатить тем гражданам, которые не участвовали в финансировании бюджета 6 месяцев и один день (183 дня). Налог должно быть уплачен до 15 ноября 2016 года.

Кто не в списке

- подростки, которым еще нет 18 лет (если 18 лет исполнилось в 2015 году, то можно не работать до конца года);

- пенсионеры (женщины в возрасте 55 лет и старше, мужчины – 60 лет), в том числе те, кто достиг пенсионного возраста в текущем году;

- студенты дневной формы обучения (различные курсы и тренинги не засчитываются);

- безработные, состоящие на учете в службе занятости (но на бирже можно состоять не более 3 месяцев);

- владельцы агроусадеб: те, кто официально занимается агроэкотуризмом (это должен подтвердить местный исполком);

- жители села и других населенных пунктов, имеющие участок и занимающиеся сельским хозяйством (Сельсовет должен подтвердить факт ведения сельского хозяйства);

- женщины или мужчины, воспитывающие детей до 7 лет или детей-инвалидов до 18 лет или троих и более несовершеннолетних детей;

- художники, музыканты, писатели, скульпторы, дизайнеры и др. Но они обязательно должны быть членами соответствующих творческих союзов;

- фрилансеры, творческие люди, заработавшие за год минимум 70 базовых величин (сегодня это 12,6 миллиона). При этом неважно, сколько дней они работали;

- адвокаты и нотариусы;

- владельцы квартир, которые официально сдают свое жилье и платят налог;

- монахи, священники и члены монастырской общины;

- больные, находящиеся на больничном (должна быть соответствующая справка);

- осужденные, отбывающие наказание в тюрьме, ЛТП или колонии более 183 дней;

- военнослужащие, резервисты и военнообязанные во время сборов;

- инвалиды независимо от группы или те, с кого сняли инвалидность в текущем году;

- недееспособные граждане;

- люди, которые получают выплаты по потере кормильца;

- путешественники и гастарбайтеры - граждане Беларуси, которые находились в стране суммарно менее 183 календарных дней;

- сезонные рабочие, отработавшие в течение полного сезона на сезонных работах.

Докажи!

- Как будут искать неплательщиков? Кто это будет делать?

- Налоговая инспекция. МНС составит общий список всех, кто должен заплатить так называемый «сбор на финансирование государственных расходов». Туда попадут все, кто не работает более 183 дней. Местные налоговые инспекции будут рассылать приглашения к уплате налога. В случае неуплаты они же будут передавать сведения о неплательщиках в правоохранительные органы.

- Прислали извещение. Как доказать, что ты не тунеядец?

- Гражданин вправе в течение 30 календарных дней со дня получения извещения представить в налоговый орган документы, пояснения, которые свидетельствуют об отсутствии у него обязанности по уплате сбора либо о неправильном исчислении суммы сбора, - пояснил начальник главного управления налогообложения физических лиц Министерства по налогам и сборам Михаил РАССОЛЬКО. - Эти документы, пояснения рассматриваются налоговым органом в течение месяца. Меры по взысканию сбора в это время приниматься не будут. В указанный срок налоговый орган примет решение о подтверждении ранее врученного извещения, внесении в него изменений либо аннулировании. В случае пропуска по уважительной причине срока представления документов, пояснений этот срок по заявлению гражданина может быть восстановлен.

Есть тонкости

Я зарабатываю 20 млн в месяц. Жена занимается домашним хозяйством. В совокупности наша семья платит налогов больше, чем указанная сумма налога. Почему и за что моя жена должна платить?

Виктор, Минск

- Конституцией Беларуси установлена обязанность каждого гражданина участвовать в финансировании государственных расходов путем уплаты налогов, пошлин и иных платежей (статья 56). Каждый гражданин уплачивает налоги со своих доходов вне зависимости от их размера. Сбор, предусмотренный декретом №3, также не зависит от размера дохода. Взаимозачет дохода между членами семьи декрет не предусматривает, сбор каждый уплачивает индивидуально.

- Освобождены ли белорусы, работающие за границей, от уплаты сбора?

- От уплаты сбора за соответствующий налоговый период освобождены граждане, которые фактически находились на территории Беларуси менее 183 календарных дней. Понятно, что факт нахождения за пределами республики должен быть подтвержден документально.

Отвечать по закону

- Что грозит тем, кто не заплатил налог на тунеядство?

- За неуплату или неполную уплату сбора декрет №3 предусматривает административную ответственность в виде штрафа от двух до четырех базовых величин или административный арест до 15 суток. При этом лица, в отношении которых применено административное взыскание в виде административного ареста, в обязательном порядке (в течение срока его отбывания) будут привлекаться к выполнению общественно полезных работ, - говорит начальник департамента по гражданству и миграции МВД Алексей БЕГУН. - Это работа без оплаты, для выполнения которой не требуются определенные профессиональные знания и навыки.

- Что делать, если у человека реально нет денег на уплату налога на тунеядство?

- Этому человеку все-таки необходимо предпринять усилия по трудоустройству либо занятию любым видом деятельности, не запрещенным законодательством и приносящим доход. Если самостоятельно не получается, следует обратиться в службу занятости по месту жительства.

15 ноября в Беларуси – срок уплаты “налога на тунеядство”. Так в стране назвали декрет президента “О предупреждении социального иждивенчества”, подписанный 2 апреля 2015 года. Согласно ему, белорусы, не участвующие более полугода в финансировании госбюджета, при этом не имеющие оснований для освобождения от налогов, обязаны заплатить сумму в 20 базовых величин.

Опрошенные эксперты уверены, что экономический и воспитательный эффект несопоставим с расходами по сбору налога. Но замминистра финансов Максим Ермолович, отвечая на вопрос, сколько государство потратило на администрирование “налога на тунеядство”, на Октябрьском экономическом форуме заявил: “Поверьте, – немного”.

“Цели собрать деньги не было”

Цель введения налога, на взгляд эксперта Центра экономических исследований BEROC Екатерины Борнуковой, была “скорее воспитательная”. Чиновники хотели либо заставить граждан, которые официально не работают, зарегистрироваться на бирже труда, либо выйти из тени. Они высчитали, что в Беларуси 400 тысяч граждан трудоспособного возраста, которые не числятся ни на какой работе, и тут же заявили, что все они – потенциальные плательщики нового налога.

По логике властей, предполагалось также заставить платить налоги зарабатывающих с помощью маятниковой миграции, например в России, где учет работающих белорусов не ведется, поясняет эксперт.

Она обращает внимание на то, что под декрет подпадают и женщины, выбравшие для себя роль домохозяек. Количество зарегистрированных безработных в Беларуси действительно выросло, но реальной картины безработицы официальные данные все равно не отражают, по ее оценке, они в четыре-пять раз выше.

“50 000 – это выстрел в воздух”

Понять, сколько денег собрали, невозможно, это усиленно скрывают, констатирует Борнукова. По ее мнению, есть основания не доверять чиновникам, утверждающим, что сейчас IT-технологии позволяют организовать сбор налога и выявление подлежащих его уплате относительно дешево. Ведь речь идет о сведении большого количества баз данных (то есть по многим критериям человек может не платить этот налог), и работа чиновников стоит денег.

Известно, что извещения на уплату налога налоговые службы разослали 50 тысячам граждан, однако, сомневается эксперт, вряд ли все они заплатят, и впереди еще много трат, в том числе “на отлов” плательщиков.

Сравнивая ситуацию в Беларуси с международной практикой налогообложения, Борнукова указывает на то, что государство, по сути, наложило на своих граждан штраф за то, что они не работают, а это является нарушением прав человека, принуждением к труду. В конечном счете, полагает она, сам факт существования этого налога позорит страну на весь мир.

Принципиально согласен с Екатериной Борнуковой и главный редактор белорусской “Экономической газеты” Леонид Фридкин: “Новый налог вводили под предлогом восстановить социальную справедливость и пополнить бюджет, а заодно припугнуть “теневиков”. Однако и то, и другое вряд ли получилось: цифры не бьют. Налоговая нашла 50 000, остался вопрос – где еще 350 000?”

Схемы ухода от нового налога отрабатываются

Кроме того, он уверен, что из найденных налоговой службой потенциальных плательщиков половина отобьется, представив оправдательные документы. Фридкин обращает внимание на то, что декрет принят задним числом, то есть в этом году еще не все запаслись необходимыми справками, но в следующем таковых будет больше. В 2016 году, по его подсчетам, государство рассчитывало собрать около 84 млн долларов, но в реальности соберет максимум 10 млн.

Схемы ухода от нового налога отрабатываются. Например, муж, имеющий свою фирму, может урезать свою зарплату, оформить на работу жену, положив ей минимальный заработок. Также фиктивно устраиваются на работу и в других случаях, даже не имея родственников-владельцев собственных предприятий.

Единственная возможная польза от этой кампании – выявление тех, чьи расходы превышают официальные доходы, что в будущем позволит государству предъявить им свой счет, считает Фридкин. Однако, замечает он, это можно было сделать, даже не вводя новый налог. Ведь это и так входит в обязанности налоговой службы.

“Налог на тунеядство” вредит имиджу Беларуси

Вред же от кампании, на взгляд Фридкина, очевиден. Например, государство демонстрирует свое отношение к институту брака: в развитых странах семьям предоставляется вычет, если, например, муж содержит неработающую жену. В Беларуси же в таком случае муж платит двойную цену: налог за себя и за жену.

Эксперты также указывают, что все белорусы, покупая любые товары и услуги в Беларуси, платят налоги, следовательно, уже хотя бы по одной этой причине им нельзя предъявлять претензии по статье “неучастие в финансировании госрасходов”.

“Я абсолютно уверен, что расходы, связанные с выявлением “тунеядцев”, и вся эта кампания повлекла за собой такие материальные и имиджевые потери для Беларуси, которые не компенсируются никакими собранными суммами”, – резюмирует эксперт.

Читайте также: