Налог на труд в мире

Опубликовано: 14.05.2024

Человеческий труд является ведущим фактором развития цивилизации. В современных условиях издержки на труд определяют уровень конкурентоспособности не только отдельных производителей, но и государств в целом. Оплачиваемая трудовая деятельность, порождая движение денежных средств между нанимателем и нанимаемым, влечет за собой возникновение у них налоговых отношений с государством. Именно поэтому возрастает актуальность исследований, посвященных системному изучению особенностей налогообложения труда в конкретной стране. Кроме того, налогообложение труда может рассматриваться как фактор налогового потенциала населения региона.

Целью статьи является определение сущности и особенностей налогообложения труда в современной России как фактора налогового потенциала населения региона. Выявление особенностей налогообложения труда в современной России в представленной статье строится на анализе налогообложения трудовых доходов нанимаемого налогом на доходы физических лиц и расходов нанимателя на оплату труда своих работников в части их обложения страховыми взносами, уплачиваемыми в Пенсионный фонд Российской Федерации (ПФ РФ), в Фонд социального страхования РФ (ФСС РФ), в Федеральный фонд обязательного медицинского страхования (ФФОМС РФ). Отдельное внимание уделяется разнице в налогообложении труда иностранных граждан – трудовых мигрантов и остальных лиц. Для обоснования взаимосвязи налогообложения труда с налоговым потенциалом населения региона в статье раскрывается сущность и факторы налогового потенциала населения региона. Ресурсной базой налогового потенциала населения региона выступают доходы населения. Доходы населения на макроэкономическом уровне, помимо прочего, включают в себя денежные доходы в форме оплаты труда, доходы от предпринимательской деятельности и отчисления работодателей во внебюджетные фонды. Именно эти элементы доходов тесно связаны с налогообложением труда в России.

Степень разработанности в научных исследованиях теории и практики налогообложения труда характеризуется преобладанием исследований, посвященных отдельным аспектам подоходного налогообложения в России и за рубежом, а также особенностей обложения страховыми взносами расходов работодателей на оплату труда наемных работников. Комплексные исследования налогообложения труда осуществляются Е.С. Вылковой и коллективом объединенных ее авторов из России, Украины, Германии и Польши. В их числе: Л.И. Гончаренко, Е.А. Ермакова, И.А. Майбуров, Т.Ф. Юткина. Отдельно следует отметить исследования: М.П. Степановой, посвященные налогообложению труда в развитых странах, С.В. Разгулина о расходах на оплату труда, А.О. Федоренко и О.В. Федоренко о путях совершенствования подоходного налогообложения и льготного налогообложения детского труда, и о взаимосвязи налогообложения труда и человеческого капитала. Исследования, посвященные изучению взаимосвязи налогообложения труда и налогового потенциала населения конкретной территории, отсутствуют.

Степень разработанности налогового потенциала населения в отечественной финансовой науке также характеризуется недостаточным уровнем. Так, как большее внимание уделяется изучению финансового потенциала в целом. Изучение налогового потенциала как отдельной части, позволит лучше изучить финансовый потенциал, а так же сделать исследование налогового потенциала эффективным инструментом бюджетной политики и налогового администрирования.

Труд – целесообразная, сознательная деятельность человека, направленная на удовлетворение потребностей индивида и общества [9]. Трудовая деятельность – выполнение за плату работы по определенной специальности, квалификации или должности в соответствии с законодательством о труде, а также иная приносящая доход деятельность, осуществляемая физическим лицом [7]. Осуществление трудовой деятельности в России регулируется Конституцией Российской Федерации, Трудовым, Налоговым и Гражданским кодексами Российской Федерации, а так же федеральными законами: ФЗ № 1032-1 «О занятости населения в Российской Федерации», ФЗ № 10 «О профессиональных союзах, их правах и гарантиях деятельности», ФЗ № 134 «О прожиточном минимуме в Российской Федерации», постановлениями Правительства РФ № 163 «Об утверждении списка работ, на которых запрещен труд лиц, моложе 18 лет», а также международными договорами.

В трудовых отношениях выделяют двух основных участников: нанимаемого (работника) и нанимателя (работодателя). Быть работодателем может любое юридическое и/или физическое лицо, независимо от его организационно-правовой формы и от того, осуществляет ли это лицо предпринимательскую деятельность или нет. Трудовой деятельностью в России может заниматься лицо, достигшее 14 лет и старше. Законодательство достаточно жестко регулирует правовое закрепление трудовых отношений с целью защиты всех сторон этих отношений. Отдельное внимание уделяется трудоустройству и найму иностранных работников [6].

Согласно Гришину А.В. [2], налогообложение труда – это совокупность мероприятий по установлению, исчислению и взиманию налогов, объектом налогообложения которых являются расходы работодателей на оплату труда и/или доходы работников. Таким образом, совокупность мероприятий по установлению, исчислению и взиманию налогов и сборов, объектом налогообложения которых являются расходы работодателей на оплату труда, а также трудовые доходы нанимаемого, представляет собой налогообложение труда.

Теоретически у нанимателя и нанимаемого возникают налоговые статусы: у нанимаемого, получающего доход от трудовой деятельности, – статус налогоплательщика; у нанимателя, оплачивающего труд нанимаемого, в зависимости от юридического закрепления отношений найма (от заключенного между ними договора), возникают или не возникают статусы налогового агента и плательщика страховых взносов (см. рисунок 1).

Рис. 1. Налогообложение труда в России

Пунктирной линией отображена возможность возникновения у нанимателя статусов налогового агента и/или плательщика страховых взносов. Как видно из представленной схемы, при заключении трудового договора между нанимателем (работодателем) и нанимаемым (работником) у последнего всегда возникает статус налогоплательщика, а у первого – налогового агента и плательщика страховых взносов. Отношения могут оформляться гражданско-правовыми договорами, например, договорами подряда, бытового подряда, комиссии, возмездного оказания услуг. Возникновение у нанимателя статусов налогового агента и плательщика страховых взносов зависит от юридических статусов нанимаемого (ФЛ – индивидуальный предприниматель или нет; налоговый резидент или нет; иностранный гражданин или нет) и самого нанимателя (просто ФЛ или ФЛ – индивидуальный предприниматель; организация или нет; российский налоговый резидент или нет), а в некоторых случаях от условий договора.

Отметим, что во всех перечисленных отношениях нанимаемое лицо всегда является налогоплательщиком по НДФЛ, разнится только форма выполнения им своих обязанностей по исчислению и уплате в бюджет сумм налога: либо через налогового агента, либо самостоятельно. Ставка НДФЛ зависит от налогового статуса нанимаемого – налоговый резидент или нет. Если нанимаемый является налоговым резидентом, то размер НДФЛ составляет 13%, у налоговых нерезидентов и иностранных рабочих, работающих не по трудовому патенту, – 30%. Помимо этого, налоговым резидентам предоставляется право на вычеты по НДФЛ, нерезидентам такое право не предоставляется. При подписании трудового договора работодатель становится налоговым агентом, а при подписании гражданско- правовых договоров нет. В этом случае налогоплательщик – нанимаемый самостоятельно через декларационный метод уплачивает НДФЛ. Размер НДФЛ остается прежним – 13% и 30%. Декларацию необходимо подать не позднее 30 апреля года, следующего за годом получения дохода. Сумму налога, которая была рассчитана и указана в декларации, нужно уплатить не позднее 15 июля года, следующего за годом получения дохода. В действующем законодательстве больше внимания уделено отчислению НДФЛ через налогового агента, в то время как с каждым годом все активнее развивается фриланс, предполагающий самостоятельное начисление и уплату НДФЛ налогоплательщиком.

Наниматель – плательщик страховых взносов уплачивает их в размере 30% от фонда оплаты труда нанимаемого, из них отчисления в ПФР составляет 22%, ФСС РФ – 2,9% и ФФОМС 5,1%. Помимо этого, работодатели уплачивают взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (а это 32 страховых тарифа размером от 0,2% до 8,5%, дифференцированных по видам экономической деятельности в зависимости от класса профессионального риска).

За иностранных граждан, постоянно проживающих на территории России, с которыми заключен трудовой договор, начисляются взносы во все фонды, за временно пребывающих в России иностранных граждан – взносы не начисляются в ФСС РФ и ФФОМС РФ (в ПФ РФ взносы начисляются, если трудовой договор бессрочный, либо сроком более 6 месяцев и более в течение календарного года, и иностранец не является высококвалифицированным специалистом).

В результате налогообложение труда влияет на уровень доходов населения как на микроэкономическом уровне (поскольку уровень «чистых» доходов напрямую зависит от ставки НДФЛ), так и на макроэкономическом уровне (на макроэкономическом уровне к доходам населения относятся все страховые взносы, поступившие во внебюджетные фонды от работодателей). В свою очередь, доходы населения являются ресурсным базисом налогового потенциала населения конкретной территории, в нашем случае – региона.

Налоговый потенциал населения региона в широком смысле – совокупность финансовых ресурсов, которая может быть эффективно мобилизована через налогообложение в системе «население – хозяйство – территория», в координатах которой протекают основные процессы жизнедеятельности населения в границах региона [4]. В таком случае, можно утверждать, что налоговый потенциал населения региона – это совокупный объем его налогооблагаемых ресурсов, и, следовательно, рассматривается как объективно существующее явление, прямо не зависящее от действующего налогового законодательства. В узком смысле налоговый потенциал населения региона – это обобщающий показатель, представляющий собой финансовые ресурсы населения, которые подлежат аккумулированию в бюджет через налоговые платежи в соответствии с действующей в стране и регионе системой налогообложения. При таком подходе учитывается налогооблагаемая база с поправкой на региональную налоговую политику, при этом налоговый потенциал населения региона имеет практическое значение как максимально возможная сумма поступлений налогов и сборов, исчисленных в условиях действующего законодательства. Особенности рассмотрения налогового потенциала на этом уровне исследования заключаются в том, что он зависит от существующего налогового законодательства, т.е. включает управленческий аспект и возможности измерения.

Налогообложение труда рассматривается нами как фактор налогового потенциала населения конкретной территории (региона), поскольку существует неоспоримая зависимость между налогообложением доходов населения от трудовой и предпринимательской деятельности и уровнем налоговых поступлений в бюджетную систему страны и региона (см. рисунок 2).

Россияне – физические лица (не занимающиеся предпринимательской деятельностью) уплачивают прямые налоги с доходов (НДФЛ) и имущества (земельный налог, транспортный налог, налог на имущество физических лиц) и косвенные – с потребления (НДС и акцизы). Прошлые, текущие и будущие доходы населения ограничивают потребительские возможности населения, а, следовательно, могут рассматриваться как ресурсный базис для косвенного и имущественного налогообложения. В свою очередь уровень, структура и динамика денежных доходов населения в разрезе доходов в форме оплаты труда, предпринимательского дохода, социальных пенсий и пособий, уплачиваемых за счет средств внебюджетных фондов тесно связаны с прошлыми, текущими и будущими особенностями налогообложением труда в стране.

Рис. 2. Взаимосвязь налогообложения труда и налогового потенциала населения региона

Источник: составлено по [3].

Ситуация на рынке труда в России, согласно данным Росстата на 1.01.2013 года [8], характеризуется тем, что из 143,3 млн.чел. россиян, в трудоспособном возрасте находится всего 60,1% (что составляет чуть более 86 млн.чел.), численность экономически активного населения составляет 75,7 млн.чел. (т.е. менее 53% россиян) при среднегодовой численности занятых в экономике 67,97 млн.чел. (чуть более 47% всего населения) и численности безработных в 4,1 млн.чел.. При этом на занятых в государственной и муниципальной сферах приходится 19,5 млн.чел. (т.е. 28,7% от всех занятых или 13,67% от всего населения), в частной – 40,6 млн.чел. (почти 60% от всех занятых или 28,3% от всего населения). Экономически активное население преимущественно состоит из лиц старше 19 лет и младше 60 лет (на занятых данного возрастного диапазона приходится 94,7% всех занятых, средний возраст занятых 40,3 лет). В России находится 1,6 млн. чел. иностранных граждан, осуществляющих трудовую деятельность, из них разрешение на работу имеют 1,1 млн.чел.

Уровень доходов россиян, согласно данным Росстата на 1.01.2013 года [8], характеризуется приростом реальных денежных доходов населения (на 5,8% в 2012 году по сравнению с 2011 годом), начисленной заработной платы (на 8,4%), назначенных пенсий (на 3,3%). Среднедушевые доходы россиян составляют 23 058 руб. в месяц, среднемесячная начисленная заработная плата работников организаций – 26 629 руб. в месяц, работников местного самоуправления – 25 649 руб. в месяц, средний размер назначенных пенсий – 9 154 руб. в месяц. В общей сумме денежных доходов россиян 41,5% составляет оплата труда, 8,6% – доходы от предпринимательской деятельности, 18,5% – социальные выплаты.

Численность предприятий и организаций в России 4,9 млн.шт. (4 млн.шт. – коммерческие юридические лица, 0,7 млн.шт. некоммерческие юридические лица), больше всего их в сфере торговли (1,8 млн.шт.), операций с недвижимостью (0,9 млн.шт.), строительстве (0,45 млн.шт.) и обрабатывающем производстве (0,4 млн.шт.). Оборот организаций составляет 87 651,3 млрд.руб.. Малых предприятий в России всего 2 млн.шт., из них больше всего занято в сфере торговли (0,7 млн.шт.), строительстве (0,2 млн.шт.), обрабатывающих производствах (0,17 млн.шт.). Организаций с иностранным капиталом в России 24 тысячи [8].

Доходы консолидированных бюджетов субъектов Российской Федерации 8 064,5 млн. руб., из которых 2 261,5 млн.руб. (28%) приходится на поступления НДФЛ. В ПФ РФ в 2012 году поступило 5 890364 млн.руб., в ФСС РФ – 630 783,5 млн.руб., в территориальные ФОМС 1 041908,4 млн.руб. [8].

Не смотря на то, что уровень доходов россиян считается прогрессирующим за последнее время, среднедушевые доходы по-прежнему остаются не высокими, согласно официальным данным Росстата. Однако, существует теневой сектор экономики и индивидуальные предприниматели, которые не декларируют свои доходы, уменьшая тем самым налоговый потенциал региона. В наше время найм без оформления договора и его регистрации в налоговых органах приобретает все большую популярность, особенно в такой сфере, как фриланс.

Таким образом, чтобы увеличить поступления в бюджетную систему (именно налоговыми поступлениями может измеряться налоговый потенциал населения) необходимо повышать заинтересованность наемных работников, особенно в сфере фриланса, в легализации средств, получаемых ими в качестве вознаграждения за осуществление ими трудовых обязанностей и выполненные работы. Повышать заинтересованность указанных лиц в легализации доходов и уплате с них налогов возможно путем: формирования системы государственной поддержки индивидуальных форм предпринимательства; предоставлением налоговых преференций легализировавшим свой трудовой доход лицам по сравнению с не легализировавшими; усилением контроля и надзора за оформление и осуществлением отношений найма одним лицом другого, в том числе повышение размеров административной и налоговой ответственности для нанимателя и нанимаемого. При этом в целях социальной справедливости предлагается: выводить из-под налогообложения минимум доходов, необходимый для проживания, а оставшиеся доходы уменьшать на суммы понесенных фрилансером расходов (эти суммы возможно установить в: фиксированных размерах для отдельных видов деятельности, если доходы не могут быть подтверждены документарно или в размере реально понесенных и документально подтвержденных нанимаемым лицом расходов).

Для мониторинга эффективности государственного регулирования налогообложения труда также представляется необходимым реформирование системы государственного статистического учета путем включения в фиксируемые данные информацию об объеме, структуре и динамике: численности и отраслевой принадлежности работодателей; заключенных ими в разной форме договоров найма; выплаченных ими сумм по этим договорам; численности фрилансеров; объемах заключаемых ими договоров найма; зарегистрированных в налоговых органах числе и формах договоров найма; сумм уплачиваемого НДФЛ в разрезе самостоятельной его уплаты и уплаты его через налогового агента; сумм страховых взносов, уплачиваемых работодателями во внебюджетные фонды. В настоящее время некоторые из предложенных показателей учитываются разрозненно разными государственными органами, комплексное их сопоставление зачастую невозможно.

В дальнейшем необходимо формировать в России импутационную (интеграционную) систему семейного налогообложения доходов россиян как систему семейного налогообложения, учитывающую, что членами одной семьи как укрупненной группы налогоплательщиков могут быть помимо просто физических лиц еще и физические лица – индивидуальные предприниматели и/или лица, занимающиеся частной практикой (детективы, нотариусы, адвокаты, писатели, артисты и пр.). Такое предложение опирается на мировой опыт полного или частичного интегрирования налогообложения граждан и юридических лиц, применяемое в мировой практике в противовес «отживающей» (в терминах Е.С. Вылковой и А.Л. Тарасевич [1]) модели полностью раздельного обложения доходов граждан и юридических лиц. Предлагаемая модель предусматривает полное или частичное интегрирование налогообложения граждан и юридических лиц в рамках одной семьи в единую систему взаимосвязанных налоговых режимов и процедур, при которой обеспечивается унифицированное распределение налогового бремени среди граждан как конечных получателей дохода. Отметим, что налогообложение фермерских хозяйств на сегодняшний день уже являет собой симбиоз семейного налогообложения и налогообложения предпринимательской деятельности.

Осуществление предлагаемых нами мероприятий позволит, на наш взгляд, сделать налогообложение труда в современной России эффективным инструментом развития налогового потенциала населения.

Исследование выполнено при финансовой поддержке Российского гуманитарного научного фонда и Администрации Волгоградской области (проект «Потенциал финансов населения региона как инновационный фактор сбалансированного регионального развития (на примере Волгоградской области)» № 14-12-34026 а/В).

Рецензенты:

Перекрестова Л.В., д.э.н., профессор кафедры теории финансов, кредита и налогообложения ФГАОУ ВПО «Волгоградский государственный университет», г. Волгоград;

Попова Л.В., д.э.н., профессор, заведующий кафедрой «Страхование и финансово-экономический анализ» ФГБОУ ВПО «Волгоградский государственный аграрный университет», г. Волгоград.

Перед официальным открытием любого бизнеса будущему предпринимателю необходимо продумать, какие сотрудники ему потребуются и во сколько обойдется их содержание. В данной ситуации лучше воспользоваться калькулятором и просчитать все предстоящие расходы.

Любые организации или предприниматели, которые производят выплату заработной платы и иные вознаграждения физическим лицам, являются налоговыми агентами.

При выплате сотрудникам зарплаты налоговый агент обязан рассчитать сумму налога, удержать его и перечислить в бюджет. Согласно п. 4 ст. 226 НК РФ налог на доходы, то есть НДФЛ, удерживается из доходов работников при их фактической выплате. А вот в момент выплаты аванса этот налог не уплачивается.

Доходы физического лица для расчета налога на доходы могут выражаться в любом виде: в денежном, материальном и нематериальном.

Что нужно знать об НДФЛ

C 2021 года произошли некоторые изменения в уплате НДФЛ. И они коснутся тех компаний, в которых работают сотрудники с высокими зарплатами.

Ранее НДФЛ рассчитывался от фактических доходов сотрудников за месяц, «работала» единая ставка в размере 13 % для резидентов РФ. С 1 января 2021 года введена ставка НФДЛ стала прогрессивной. Это значит, что удерживаемая сумма будет зависеть от размера доходов (Федеральный закон от 23.11.2020 № 372-ФЗ).

Если размер годовой зарплаты превышает 5 млн руб., то на нее распространяется НДФЛ 15 %. При этом повышенная ставка применяется не на весь доход, а только на часть, которая выходит за рамки 5 млн руб.

Для нерезидентов РФ продолжает действовать НДФЛ в размере 30 %.

Уменьшение налога

Для уменьшения налога в Налоговом кодексе предусмотрены специальные вычеты:

- стандартный (применяется при наличии детей определенного возраста);

- социальный (применяется в случае предоставления документов на лечение или образование);

- имущественный (применяется при приобретении жилья).

Вышеуказанные вычеты оформляются в ИФНС или у работодателя. Вычет на детей предоставляется по заявлению работодателя с приложением необходимых документов.

В налоговую работодатель сдает отчеты 2-НФДЛ (ежегодно) и 6-НДФЛ (ежеквартально). Несмотря на то, что с 2021 года 2-НФДЛ отменяется, за 2020 год его придется сдать — до 1 марта. Правила заполнения формы описаны в Приказе ФНС РФ от 02.10.2018 N ММВ-7-11/566@.

О порядке заполнения формы 6-НДФЛ читайте в Приказе ФНС РФ от 14.10.2015 N ММВ-7-11/450@.

Взносы в фонды

Страховые агенты ежемесячно начисляют на ФОТ своих сотрудников взносы во внебюджетные фонды. Это обеспечивает застрахованным лицам права на получение пенсий, медобслуживания, пособия по временной нетрудоспособности, декретные.

Компании и предприниматели уплачивают взносы из собственных средств, не за счет средств работников.

Налоги с ФОТ сотрудников в 2021 году

НДФЛ по ставке 13 % уплачивают налогоплательщики-резиденты, у которых зарплата не превышает 5 млн руб. в год. НДФЛ по ставке 15 % рассчитывается с зарплат свыше 5 млн руб. Работники-нерезиденты уплачивают 30 % НДФЛ.

Страховые взносы во внебюджетные фонды начисляются и перечисляются по следующим тарифам, тарифы закреплены ст. 425 НК РФ:

- в Пенсионный фонд России (ПФР) — 22 %

- в Фонд социального страхования (ФСС) — 2,9 %

- в Федеральный фонд обязательного медицинского страхования (ФФОМС) — 5,1 %

- на страхование от несчастных случаев — от 0,2 до 8,5 % (ставка зависит от класса профессионального риска)

На работах с тяжелыми условиями труда, на подземных работах, в горячих цехах женщинам трактористкам-машинисткам, водителям локомотивных бригад (категории работников указаны в ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ) предусмотрены дополнительные тарифы страховых взносов (ст. 428 НК РФ).

Калькулятор страховых взносов

Для самостоятельного расчета взносов, в том числе за неполный год, воспользуйтесь бесплатным калькулятором взносов.

Обратите внимание на КБК по страховым взносам во внебюджетные фонды РФ на 2021 год.

Что изменилось в связи с действием прямых выплат

С 1 января 2021 года на прямые выплаты перешли оставшиеся регионы, и теперь работодатели избавлены от необходимости резервировать средства под выплаты и изымать их из оборота.

Работодатели назначает и выплачивает за счет собственных средств пособие по временной нетрудоспособности за первые три дня, а за последующие дни нетрудоспособности «отвечает» региональное отделение ФСС, то есть выплачивает пособие за остальной период за счет средств бюджета фонда

Обязательные отчисления ИП в 2021 году

При любом режиме налогообложения ИП обязан производить систематические отчисления за самого себя. У ИП не бывает работодателя, ему не начисляется заработная плата, поэтому фиксированные платежи рассчитываются от доходов. Именно от величины полученного дохода зависит сумма взносов в фонды.

Еще в 2018 году страховую нагрузку ИП отвязали от величины МРОТ, после этого размер взносов стал фиксированным. В Федеральном законе от 15.10.2020 № 322-ФЗ указаны размеры страховых взносов на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) вплоть до 2023 года.

По общему правилу ИП обязаны уплачивать страховые взносы во внебюджетные фонды:

- на собственное пенсионное и медицинское страхование;

- на социальное страхование работников, если они есть у предпринимателя.

Также ИП могут добровольно уплачивать страховые взносы на социальное страхование за себя, если хотят получать пособия из средств ФСС (например, пособие по беременности и родам, детские пособия, пособие по временной нетрудоспособности). Для этого нужно самостоятельно встать на учет в ФСС. О том, как это сделать, мы писали в статье «Больничный для ИП без работников».

Сумма страховых взносов, которую ИП нужно перечислить в ФСС, если он вступает с ним в добровольные правоотношения по социальному страхованию, в 2021 году составит 4 4516 руб.

Стоимость страхового года вычисляется по формуле: 12 792 (МРОТ) * 2,9 % (страховой тариф) * 12

Бухгалтерский и налоговый учет, расчеты по сотрудникам, отчетность в ФНС, ПФР, ФСС и Росстат, валютный учет — все в одном сервисе.

В соответствии с п. 1 ст. 430 НК РФ страховые взносы на ОПС рассчитываются следующим образом:

- если доход ИП укладывается в пределы 300 000 руб., то фиксированный размер составляет 32 448 руб.;

- если доход ИП превышает 300 000 руб., то фиксированный размер составляет 32 448 руб. + 1 % от суммы дохода, превышающей лимит в 300 000 руб., но не более восьмикратного увеличения фиксированного платежа — 8 * 32 448 руб.

Предельный размер взносов на ОПС в 2021 году установлен на уровне 1 465 000 руб. (Постановление Правительства РФ от 26.11.2020 № 1935).

Страховые взносы на ОМС для ИП в 2021 году составляют 8 426 руб.

Сколько нужно платить за одного сотрудника в месяц?

Изучив все налоги, давайте подсчитаем, сколько необходимо платить за одного сотрудника в месяц.

Если зарплата по трудовому договору составляет 20 000 руб. в месяц (до вычета налогов), то за год составит 240 000 руб.

Рассчитаем НДФЛ: 20 000 х 13 % = 2 600 руб.

На руки сотрудник получает 17 400 руб. (20 000 — 2 600).

Каждый месяц при неизменных условиях нужно будет платить взносы:

- на ОМС: 20 000 х 5,1 % = 1 020 руб.

- на ОПС: 20 000 х 22 % = 4 400 руб.

- на ОСС: 20 000 х 2,9 % = 580 руб.

- «на травматизм»: 20 000 х 0,2 % = 40 руб.

В общей сумме получается 6 040 руб. в месяц и 72 480 руб. в год.

Итого: расходы на одного сотрудника составят 26 040 руб. в месяц или 312 480 руб. в год.

Помимо зарплаты нужно также учитывать затраты работодателя на оборудование рабочего места каждого сотрудника. До недавнего времени считалось, что значительно экономят те, кто переводит сотрудников на удаленку. Однако Федеральный закон от 08.12.2020 № 407-ФЗ внес изменения в Трудовой кодекс и стало понятно, что удаленная работа накладывает на работодателей отдельные обязательства.

В частности, работодатель за свой счет обязан обеспечить работника, выполняющего свои трудовые функции из дома, оборудованием, которое ему нужно для полноценной работы, программно-техническими средствами, средствами защиты информации. Возможны варианты, когда работник использует свою технику, оборудование и программы, но тогда работодатель должен ему компенсировать затраты.

Опасная экономия

Многие предприниматели ищут различные возможности минимизации расходов на сотрудников. И на смену зарплатам в конвертах приходят новые варианты сокращения величины выплат с ФОТ. Но каждый из них несет определенные риски.

Заключение договоров ГПХ

Такой вариант минимизации расходов интересен работодателю тем, что отпадает необходимость предоставлять сотруднику гарантии и компенсации, предусмотренные Трудовым кодексом. Работодатель не обязан выплачивать пособия, он не тратится на создание условий труда. Единственное, что ему нужно от работника, — это результат работы.

Однако в большинстве случаев выплаты по договорам ГПХ все же облагаются страховыми взносами. При этом НДФЛ платится в любом случае, поскольку компания выступает в роли налогового агента при выплате доходов в пользу физлиц.

В п. 4 ст. 420 НК РФ указаны случаи, когда выплаты по договорам ГПХ не облагаются взносами. Речь идет о ситуациях, когда предмет договоров — переход права собственности или иных вещных прав на имущество (имущественные права). Сюда же относятся договоры, связанные с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности, указанные в пп. 1-12 п. 1 ст. 1225 ГК РФ, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования результатов интеллектуальной деятельности, указанных в пп. 1-12 п. 1 ст. 1225 ГК РФ.

Суть риска состоит в том, что договоры ГПХ, фактически регулирующие трудовые отношения, могут быть переквалифицированы в трудовые (ст. 19.1 ТК РФ). Существует ряд признаков, на которые обращают внимание суды, признавая отношения трудовыми.

Следствие переквалификации договора — это начисление недоимки, штрафы, пени, ответственность за нарушение законодательства об охране труда и т.д.

Оформление сотрудников как ИП

Это еще один вариант минимизации расходов на сотрудников. Например, если взять ИП на УСН «доходы», то сумма выплаты фактической зарплаты составит 6 %, также нужно учитывать взносы на ОПС — 32 448 руб. и взносы на ОМС — 8 426 руб. Если доходы ИП превысят 300 000 руб. в год, то уплачивается плюс 1 % от суммы превышения.

С целью экономии работодатели даже компенсируют необходимые суммы в рамках 6 %, что для ИП тоже выгодно — по факту предприниматель получает полную сумму. При этом сотрудник-ИП лишается всех гарантий, предусмотренных Трудовым кодексом.

Договор с ИП, так же как и в предыдущем случае, могут признать трудовым, если он содержит признаки того, что ИП по факту задействован в производственном процессе, ежедневно выполняет одни и те же обязанности наравне со штатными работниками, имеет рабочее место в офисе компании и пользуется ее оборудованием. Налоговая учитывает совокупность признаков и показания свидетелей. Если окажется, что компания действительно «спрятала» трудовые отношения в договорах с ИП, то последует доначисление налогов.

«Перевод» сотрудников в самозанятые

Об этой схеме стало известно сразу же, как только начал действовать налог на профессиональный доход, который позволил людям, работающим на себя, стать самозанятыми официально.

С 1 января 2021 года все без исключения регионы подключились к эксперименту с налогом на профессиональный доход. Те, кто зарегистрировался в качестве самозанятого, уплачивает налог в размере 4 % с дохода от сделок с физлицами и 6 % с дохода от сделок с ИП и юрлицами. Некоторые работодатели решили перевести часть сотрудников в плательщиков налога на профессиональный доход, то есть уволить их и переоформить с ними отношения, используя договоры ГПХ.

Работодатели поняли, что выгода от этого довольна большая: они перестают быть налоговыми агентами по НДФЛ в отношении работника, который стал самозанятым, и избавляются от обязанности уплачивать страховые взносы. Соответственно, никаких гарантий по Трудовому кодексу они тоже не обязаны соблюдать. Самозанятые сотрудники остаются без выходных пособий, оплачиваемого отпуска и пособий на случай временной нетрудоспособности.

Однако стоит учесть, что помимо явных признаков, которые могут свидетельствовать о реальном статусе «самозанятого» (например, ежедневное присутствие в офисе бывшего работника и использование им конкретного рабочего места), существуют еще положения самого закона о самозанятых. Они указывают на то, что работодатель может в рамках договора ГПХ сотрудничать с бывшим сотрудником, ставшим самозанятым, только при одном условии — если с момента увольнения этого сотрудника из компании прошло не менее двух лет.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Многие утверждают, что в России высокие налоги на труд. В этой статье мы покажем, почему это не так, если отталкиваться от международных сравнений.

Ставка НДФЛ на зарплаты составляет 13% и является плоской (т.е. не зависит от размера дохода). И это весьма низкая по мировым меркам ставка подоходного налога. Однако многие возражают: 13% - это еще малая часть уплачиваемых налогов. Обратите внимание на то, что, помимо 13%, есть еще страховые взносы в размере 30% от gross зарплаты. Да, они уплачиваются работодателем, а не сотрудником, но какое это имеет значение? Так или иначе, с точки зрения экономической сути они составляют тот же налог на труд. Таким образом реальная ставка налога на труд составляет 43% (13% + 30%). Не так ли?

На самом деле, не совсем. Во-первых, вышесказанное не вполне верно математически. Если при зарплате 100 рублей уплачивается 13 рублей НДФЛ и 30 рублей страховых взносов, то совокупные расходы на труд составляют 130 рублей (100 рублей зарплаты + 30 рублей страховых взносов), а налоги 43 рубля, соответственно ставка равна 33,1% (43/130). Даже если это не 43%, а 33%, в любом случае это не так мало.

Причем 33% - это не так мало, как многие утверждают, в том числе по мировым меркам. Да, в Германии налог составляет 40%-50%, но и у нас же, казалось бы, налог не 13%, а все 33% (не надо забывать, как утверждают многие, про страховые взносы, они же огромны). И это не так мало, с учетом того, что в Германии действуют действительно широкие социальные гарантии, а в России они минимальны.

Однако вышеуказанная логика тоже не в полной мере верна. Дело в том, что и в других странах мира тоже есть аналог страховых взносов, уплачиваемых работодателем. По сути труд облагается 3 формами налога:

- Подоходный налог (Income tax)

- Страховые взносы, уплачиваемые сотрудником (Employee Social Security Contributions)

- Страховые взносы, уплачиваемые работодателем (Employer Social Security Contributions)

Ниже график с разделением налогов на труд на вышеуказанные 3 формы в странах OECD (как % от совокупных расходов на труд):

Более того, важный момент, который нужно понимать: 33,1% - это максимальная ставка, которой облагаются лица с невысоким доходов. Де-факто в России шкала регрессивная. Ставки страховых взносов действуют в России следующим образом ( Источник: https://glavkniga.ru/situations/s509673 ) :

- Обязательное пенсионное страхование – 22% в пределах 1 292 000 рублей в год, 10% на весь доход выше этой суммы

- Обязательное медицинское страхование 5,1% на любую сумму (без верхних лимитов)

- Временная нетрудоспособность и материнство – 2,9% в пределах 912 000 рублей в год, доход выше этой суммы не облагается

Ниже можно увидеть, как выглядит эффективная ставка всех налогов на труд в России в зависимости от номинальной годовой зарплаты. Как мы видим, шкала является регрессивной.

Так как же выглядит эффективная ставка налога в России для различных групп населения в сравнении с другими странами? Обратимся вновь к данным OECD.

Ниже представлена таблица с указанием эффективных ставок налогов на труд для разных кейсов: низкий доход, средний доход, пара, одинокий человек, наличие детей и т.п. В нее (в самый верх) нами были добавлены расчеты по России.

Средняя зарплата в России – понятие растяжимое, для всех релевантны разные средние значений. Именно поэтому были представлены 3 средних:

- Средняя зарплата по России за 2019 год (42 933 рублей в месяц)

- Средняя зарплата по Москве за 2019 год (88 900 рублей в месяц)

- Средняя зарплата по развитым странам – членам OECD (около 240 000 рублей в месяц). Данное среднее все-таки весьма релевантно для достаточно широкого круга населения в России, которое в наибольшей мере соответствует по своим характеристикам сотрудникам из развитых стран (как я уже показывал ранее, зарплаты в высокооплачиваемых сегментах в России не сильно ниже даже в сравнении с развитыми странами)

В таблице по России указана как эффективная ставка налога на труд, так и перцентиль в сравнении со странами OECD (доля стран с более высокими налогами, чем в России – т.е. 0% означает, что ни у одной страны нет более высоких налогов, 90% - что у 90% стран налоги более высокие). OECD приводит статистику по налогам за вычетом прямых социальных выплат населению – Пренебрежем этим для России (за неимение данной статистики под рукой и в связи с незначительностью этих выплат).

Из приведенной таблицы мы видим следующее:

На выходе мы видим, что Россия вполне придерживается либеральных принципов в своей налоговой политике. Налоги низкие, шкала регрессивная (в т.ч. нет повышенных налогов на высокие зарплаты), меры налоговой поддержки для социально незащищенных слоев ограничены.

Тех, кто жалуется на высокое налоговое бремя на труд, тоже можно понять. Многие бизнесы существуют в очень некомфортных условиях и работают на очень бедных рынках, где возможности для заработка ограничены, а любой расход (в т.ч. налог на труд) кажется весьма значительным. Как у населения, так и у бизнеса есть понимание того, что, даже если ставки в России ниже, чем в условной Германии, население в Германии получает гораздо более высокое качество государственных и социальных услуг, есть развитые меры социальной защиты. Более того, даже регрессивная шкала во многом вполне оправдана. Все-таки страховые взносы идут на финансирование услуг и социальной защиты для небогатых. Лица с более высоким доходом лечатся не по ОМС, а по ДМС (который, кстати, очень часто работодатель оплачивает дополнительно). Различные пособия имеют верхнюю границу, которая делает их интересными только для небогатых. По сути большая часть пакета государственных услуг для населения – это услуги для бедных. А лица с более высоким доходом предоставлены рынку (например, могут сами себе купить ДМС, или в случае безработицы придется рассчитывать на собственные запасы для поддержания сколь угодно сопоставимого уровня жизни), при этом эти лица во многом софинансируют функционирование тех государственных услуг, которыми они не пользуются.

Как следствие, можно даже сказать, что в случае с Россией де-факто регрессивная шкала налога на труд вполне себе оправданна. Другое дело, что не надо подменять понятия – в России не такие уж высокие налоги на труд (по крайней мере, если сравнивать с достаточно развитыми странами, в т.ч. с такими сопоставимыми с нами по уровню развития странами, как Турция, Венгрия, Польша, Словения, Словакия).

В конце прошлого месяца стало известно о новом законе, подписанном Владимиром Путиным, который дает налоговые послабления для некоторых категорий граждан. Так, от НДФЛ (налога на доходы физических лиц) освобождаются граждане, пострадавшие от чрезвычайных ситуаций, и их семьи. А также студенты и аспиранты, которые получают от вузов материальную помощь не больше четырех тысяч рублей в год. Также Минфин собирается ужесточить критерии и признавать человека налоговым резидентом, если тот провел в России всего 90 дней в году или имеет здесь центр жизненных интересов.

Новые законы и законопроекты приняли положительно. Однако некоторые эксперты полагают, что такие небольшие послабления — предвестник куда более масштабных изменений в структуре налогообложения Российской Федерации. Например, увеличения подоходного налога с 13 до 15% или перехода на прогрессивную шкалу налогообложения.

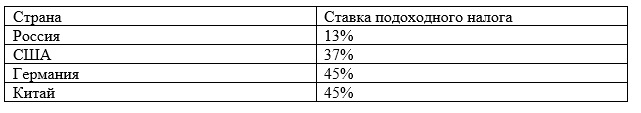

К чему могут привести такие перемены, мы уже обсуждали с нашими экспертами. А сегодня отвечаем на вопрос: сколько на сегодняшний день гражданин РФ платит налогов по сравнению с гражданами других стран. В частности — США, Германии и Китая.

Налоговая нагрузка складывается не только из НДФЛ

— Отвечая на вопрос об общем объеме уплачиваемых налогов среднестатистического россиянина, следует учесть, что не все из них «лежат на поверхности». Конечно, чаще всего мы слышим об НДФЛ, или налоге на доходы физических лиц, с его одной из самых низких в мире ставок в 13% от суммы дохода налогоплательщика. Тем не менее мы платим и другие прямые и косвенные налоги, вносящие свою коррективу в общую картину, называемую налоговой нагрузкой.

Ежегодно ряд международных исследовательских институтов проводит изыскания в области функционирования систем налогообложения стран мира. Например, Всемирный банк (World Bank Group) совместно с аудиторской компанией ПрайсуотерхаусКуперс (PricewaterhouseCoopers, PwC) ежегодно с 2004 года составляет рэнкинг налоговых систем стран мира в рамках проекта Paying Taxes.

Параллельно фонд Heritage Foundation совместно с The Wall Street Journal публикует свое регулярное исследование — «Индекс экономической свободы» (Index of economic freedom). Для стран — членов ОЭСР (Организация экономического сотрудничества и развития) отдельные исследования по этому направлению публикует американский аналитический центр Tax foundation.

Достаточно сухую статистику по ставкам подоходного налога стран мира дает независимый аналитический ресурс Trading Economics. Для примера взяты показатели четырех стран, а полный перечень доступен по ссылке.

Налоговая система в России

Структура налогообложения РФ состоит формально только из одного прямого налога — НДФЛ (налог на доходы физических лиц) — с плоской ставкой 13%, пропорциональной получаемому доходу. Соответственно, для дохода как в 10 000 рублей, так и в 1 000 000 рублей ставка будет одинаковой.

В случаях, когда речь идет о доходе, уплачиваемом физическому лицу работодателем или другим нанимателем (например, по договору гражданско-правового характера), последний принимает на себя ответственность за исчисление и уплату так называемых страховых взносов во внебюджетные фонды: Пенсионный фонд России, Фонд социального страхования, Фонд обязательного медицинского страхования.

По общим правилам совокупная ставка таких взносов составляет 30,2%, или 302 рубля сверх каждой 1000 рублей, с которой потом мы заплатим свои 13%.

Формально страховые взносы не относятся к налогообложению физических лиц, но практика других стран неразрывно связывает их уплату с доходом граждан (например, Social Security и Medicare в США). Поэтому мы тоже вправе их учитывать.

С учетом социальных отчислений итоговая налоговая нагрузка на зарплату в России составит около 35%.

Также необходимо отметить еще одну группу — косвенные налоги: НДС и акциз. Первый, опять же формально, снова не относится напрямую к физическим лицам, но, поскольку НДС учитывается в стоимости практически любого товара, мы уплачиваем его непосредственно из своего дохода.

Основные ставки — 20% и 10%, а также 0% для законодательно установленных ситуаций (мало относящихся к бытовым ситуациям). Акциз, имеющий отношение к определенным товарам (например, это алкоголь, табак, бензин), уже включен в их стоимость и уплачивается нами «по умолчанию».

Налоговая система в США

Структура налогов в США состоит из трех основных ступеней:

- федеральный уровень;

- налоги отдельных штатов;

- местные налоги.

Если сложить все уровни вместе, причем по максимальным ставкам, подоходный налог может достигать 57%. Важное уточнение: в отличие от России, в США прогрессивная система налогообложения, и для максимальной ставки американцу нужно иметь очень высокий доход.

Также часть дохода уходит на:

- социальное страхование (Social Security) — 12,4% (40% уплачивает работник, 60% — работодатель);

- медицинское страхование (Medicare) — 2,9% совокупно (работник и работодатель платят пополам).

Косвенные налоги в США также есть. Прежде всего, налог с продаж (аналог нашего НДС со ставкой до 15% в зависимости от штата) и налог на топливо (включен в стоимость каждого галлона).

В среднем налоговая нагрузка на зарплату в США составляет около 32%. Но чем выше зарплата, тем выше и нагрузка.

Налоговая система в Германии

Как и в США, в Германии действует прогрессивная шкала налогообложения, которая предусматривает диапазон ставок от 14 до 45%. Но по более сложной схеме. Для определения итоговой ставки необходимо учитывать два ключевых параметра — свой налоговый класс (Steuerklasse) и так называемую налоговую зону.

Налоговая зона зависит от размера дохода. Первая налоговая зона предполагает доход до 8821 евро в год и не облагается налогом. А пятая — доход свыше 256 304 евро в год — получает самую высокую ставку: 45%. С ростом дохода увеличивается и налоговая ставка, но при этом учитывается ваш налоговый класс.

Налоговый класс напрямую зависит от социального статуса гражданина. Например, к первому налоговому классу относятся те, кто холост или разведен, ко второму — родители-одиночки, к третьему — состоящие в браке. Самый «дорогой» налоговый класс — шестой. Он дополнительно присваивается тем, кто работает на нескольких работах. Соответственно родители-одиночки будут платить меньше налогов, чем холостые.

В среднем налоговая нагрузка на зарплату в Германии составляет около 32%.

Система налогообложения в Китае

Подоходный налог в Китае уплачивается наемными работниками по прогрессивной ставке, прямо пропорциональной уровню дохода. С 1 января 2019 года в КНР были внесены изменения в закон «О налоге на доходы физических лиц», в соответствии с которыми изменились условия исчисления сумм налога, присвоения статуса налогового резидента, применения налоговых льгот, а также подачи деклараций.

Ранее используемые одиннадцать категорий дохода физических лиц сократили до семи — четыре из них (оплата труда по найму, доход от других трудовых услуг, роялти и гонорары) теперь объединены в единую категорию «совокупного дохода». Каждая категория предусматривает свою собственную налоговую ставку для совокупного годового дохода.

Например, доход до 36 000 юаней в год (около 326 000 рублей) облагается 3% налога. А вот доход свыше 960 000 юаней в год (около 8 700 000 рублей) — 45%.

В среднем налоговая нагрузка на зарплату в Китае составляет около 34%.

В итоге налоговая нагрузка россиян вполне сопоставима с налоговой нагрузкой граждан других стран — несмотря на то, что на первый взгляд мы отдаем в казну всего 13% от заработной платы, — с той лишь разницей, что во многих других странах на плечи людей с более высоким достатком ложится более мощное финансовое бремя.

В этой публикации я хочу сравнить налоги в России и США: рассмотрю основные налоги, которые платит человек, их ставки, принципы налогообложения, проведу сравнение налоговых систем этих двух стран. Почему именно Россия и США? Во-первых, потому что США — страна с самой сильной экономикой в мире. Во-вторых, потому что США нам часто противопоставляют в СМИ, и любят рассказывать и показывать, как у них там все плохо. Вот, давайте возьмем отдельную сферу — налогообложение, и проведем сравнение налогов в России и США.

- Отчисления с фонда оплаты труда

- Налог на доходы

- Налог на добавленную стоимость

Не так давно я уже опубликовал статью Какие налоги в России платит человек?, в которой пришел к выводу, что прямо и косвенно граждане страны отдают в бюджет в виде налогов и сборов около 60-70% заработанных денег. Сам по себе этот факт мало о чем говорит, возможно в других странах еще больше, мы об этом пока точно не знаем. И чтобы узнать — как раз и проведем сравнение налогов в США и России. Для наглядности я буду рассчитывать, сколько налогов заплатит человек и там, и там, с условной 1000 долларов (округленно 70 тыс. рублей). Начнем по порядку.

Отчисления с фонда оплаты труда

Взносы с ФОТ платит работодатель, но косвенно они влияют на размер оклада работников. Потому что оклад+отчисления — это та сумма, которую работодатель готов платить за труд своего сотрудника. И чем меньше в этой сумме отчислений — тем потенциально больше может быть оклад.

Налоги в России с ФОТ составляют в совокупности 30%. И включают в себя:

- 22% — взносы в Пенсионный фонд (а при годовом доходе свыше 1,021 млн. рублей — еще 10% от превышающей суммы);

- 5,1% — взносы на медицинское страхование;

- 2,9% — взносы на социальное страхование.

Налоги в США с ФОТ составляют в совокупности 10,35% (то есть, почти в 3 раза меньше). И включают в себя:

- 6,2% — социальный сбор (аналог наших взносов в ПФ);

- 1,45% — медицинский сбор;

- 2,7% — взносы в фонд безработицы.

Таким образом, с дохода работника в 70 тыс. рублей работодатель в России заплатит 30000 рублей отчислений и взносов, а в США — 8081 рублей — более, чем в 3 раза меньше. (Формула расчета здесь такая: Оклад + отчисления = 100%).

Налог на доходы

После начисления «грязного» оклада работодатель уплачивает за работника (и уже из средств, причитающихся работнику) налог на доходы. В России он называется НДФЛ.

Налог с доходов физлица в России составляет 13%. В отдельных случаях — 30% (например, при работе по совместительству или для нерезидентов).

Налог с доходов физлиц в США рассчитывается по прогрессивной шкале: чем больше человек зарабатывает — тем больше налогов он платит. Для самых маленьких доходов (а маленькие — это до 9525 долларов в месяц) ставка подоходного налога составляет 10%. Для следующего диапазона — от 9525 до 38700 долларов в месяц — 12% от суммы, превышающей 9525, + 952,50 (10% от 9525). И так далее, наивысшая ставка — 37% для сумм свыше 150689,05 долларов в месяц.

Но главное — налог на доходы в США рассчитывается не от суммы дохода, а от т.н. налогооблагаемой базы. Это доход за вычетом суммы т.н. «освобождения». В США действует огромное количество освобождений от уплаты налога на доходы. Например:

- Для одинокого (холостого) человека налогооблагаемая база снижается на 12000 долларов в месяц;

- Для супружеской пары — на 24000 долларов в месяц.

Также существуют налоговые освобождения для родителей, опекунов, ухаживающих за инвалидами, выплачивающих ипотечные кредиты, военнослужащих и других категорий лиц. Таким образом, под налоговые освобождения в определенной сумме попадает фактически любой гражданин страны, разница лишь в сумме этого освобождения.

В нашем примере с зарплаты 70 тыс. рублей россиянин заплатит налог на доходы 9100 рублей, американец с такого дохода не заплатит налог вообще. И даже с 700 тыс. рублей — тоже не заплатит.

Налог на добавленную стоимость

И последний крупный налог, который я хочу сравнить в России и США — это НДС. Он включается в стоимость товаров и услуг и уплачивается покупателем в момент их приобретения.

НДС в России составляет 18% пока еще, а 2019 года — уже 20%: подписан закон об его увеличении.

НДС в США разный, в зависимости от штата может составлять от 0 до 15%. Там в это понятие входят 2 налога: налог с продаж, который устанавливает штат, и «городской налог», который устанавливает город. Причем, в США эти налоги не закладываются в цену товара, а оплачиваются покупателем отдельно на кассе при совершении покупки. Для нас это было бы не совсем удобно — сложно заранее рассчитать стоимость покупки.

Если говорить о ставках — то они зависят, как я уже сказал, от конкретного штата и города, вида продукции (в частности, имеет значение, сельскохозяйственный это товар или промышленный) и происхождения продукции (произведена в США или импортная).

Для примера, в штате Нью-Йорк налог с продаж составляет 4%, а городской налог еще 5-7%. Таким образом, совокупный «НДС» — 9-11%. Для расчета возьмем средний — 10%.

В нашем примере при покупке товаров и услуг в России на оставшуюся «чистую» зарплату 60900 рублей, с 2019 года человек заплатит НДС 10150 рублей, потратив на покупки «чистую» сумму 50750 рублей. В США человек сможет использовать для покупок все 70000 рублей, из которых налоги составят, например, в Нью-Йорке, 6364 рубля, а «чистая» стоимость товаров — 63636 рублей.

Подведем итоги, каковы основные налоги в США и в России:

- Налоги с ФОТ в России 30%, в США — 10,35%. С условных 70 тыс. рублей — это 30000 рублей в России и 8081 рубль в США.

- Налог на доходы в России 13%, в США — по шкале от 10 до 37%, причем, действует множество налоговых освобождений. С 70 тыс. рублей в России гражданин заплатит 9100 рублей налога, в США — не заплатит ничего.

- НДС в России с 2019 года — 20%, в США — от 0 до 15%. В России, потратив зарплату после уплаты НДФЛ, гражданин заплатит НДС 10150 рублей, в США, усредненно, 6364 рубля.

Итого, в целом с 70 тыс. рублей дохода человек в России прямо и косвенно заплатит только основных налогов — 49250 рублей. В США с такой же суммы — 14445 рублей, что более, чем в 3 раза меньше.

И уровень социального обеспечения в России и США тоже совершенно разный. Так что, вот вам наглядный пример, как можно платить в 3 раза меньше налогов, и при этом иметь уровень жизни намного выше. Как видите, такое возможно.

Теперь, зная, каковы основные налоги в США и в России, вы сами можете сравнить и сделать свои выводы.

Я же на этом прощаюсь с вами. Оставайтесь на Финансовом гении — сайте, который станет вашим проводником в мир финансовой грамотности. До новых встреч!

Читайте также: