Налог на роскошь на 2014 год

Опубликовано: 30.04.2024

С 1 января 2014 вступил в силу Федеральный закон от 23.07.2013 № 214-ФЗ, которым внесены изменения в ст. 362 НК РФ в части порядка исчисления транспортного налога по дорогостоящим легковым автомобилям (средней стоимостью более 3 млн руб.). В связи с этим некоторые автовладельцы могут столкнуться с необходимостью исчисления транспортного налога с применением повышающего коэффициента. Давайте разберемся, от чего зависит размер повышающего коэффициента.

Каков размер повышающего коэффициента?

Размер коэффициента зависит от средней стоимости легкового автомобиля и периода, прошедшего с года его выпуска.

| Средняя стоимость авто | Срок, прошедший с года выпуска | Повышающий коэффициент |

|---|---|---|

| от 3 до 5 млн руб. | не более 1 года | 1,5 |

| от 3 до 5 млн руб. | от 1 года до 2 лет | 1,3 |

| от 3 до 5 млн руб. | от 2 до 3 лет | 1,1 |

| от 5 до 10 млн руб. | не более 5 лет | 2 |

| от 10 до 15 млн руб. | не более 10 лет | 3 |

| от 15 млн руб. | не более 20 лет | 3 |

Откуда берется средняя стоимость легкового автомобиля?

Это не та стоимость, за которую был куплен автомобиль. Средняя стоимость рассчитывается Департаментом транспортного и специального машиностроения (является структурным подразделением Минпромторга) в соответствии с порядком, утвержденным Приказом Минпромторга РФ от 28.02.2014 № 316. Перечень легковых автомобилей средней стоимостью от 3 млн руб. должен ежегодно не позднее 1 марта размещаться на официальном сайте Минпромторга в Интернете. Такой перечень мы публикуем и на Дроме.

На 2016 год он состоит из 708 моделей (версий) легковых автомобилей разных марок, но без указания средний стоимости по каждому автомобилю в зависимости от года выпуска, поскольку названные данные пока рассчитать не представляется возможным. Убедиться в этом можно, ознакомившись с процедурой расчета средней стоимости легковых автомобилей.

Формула № 1

Для расчета средней стоимости легкового автомобиля используется одна из двух формул. Формула № 1 применяется в том случае, если производитель (его уполномоченное лицо) представлен на территории РФ и им по запросу Минпромторга не позднее 1 июля и 1 декабря текущего налогового периода представлены данные о рекомендованных розничных ценах автомобиля. Данная формула выглядит так:

Спр = (Р1 + Р2) / 2, где:

Спр — средняя стоимость автомобиля по формуле № 1;

Р1 — рекомендованная розничная цена автомобиля данной марки, модели, базовой версии автомобиля и года выпуска, полученная по состоянию на 1 июля соответствующего налогового периода по уплате транспортного налога;

Р2 — рекомендованная розничная цена, полученная по состоянию на 1 декабря.

Расчет средней стоимости автомобилей по формуле № 1 основан на информации о рекомендованных производителями розничных ценах на автомобили по состоянию на 1 июля и 1 декабря соответствующего налогового периода. Эта формула используется в том случае, если производитель или его уполномоченное лицо представлены на территории РФ и от них поступила соответствующая информация.

Формула № 2

Если необходимая информация от производителя (его уполномоченного лица), представленного на территории РФ, не поступила, а также в ситуации, когда производитель (его уполномоченное лицо) на территории РФ не представлен, расчет средней стоимости производится с использованием формулы № 2. У этой формулы есть два варианта, выбираемых в зависимости от возраста автомобиля.

Средняя стоимость нового легкового автомобиля (не старше пяти лет) определяется таким образом:

Ск = (Рcrmax + Рcrmin) / 2, где:

Ск — средняя стоимость автомобиля по формуле № 2;

Рcrmax — максимальная цена продажи автомобиля на территории РФ по состоянию на 31 декабря соответствующего налогового периода по данным российских каталогов (например, ФГУП «НАМИ», «Прайс-Н»);

Рcrmin — минимальная цена продажи автомобиля по состоянию на 31 декабря.

Если же автомобиль старше пяти лет, формула расчета выглядит так:

Ск = (Рcrmax + Рcrmin) x (Кс + Кt) / 2

В этом случае максимальная и минимальная цены продажи автомобиля по состоянию на 31 декабря берутся из каталогов иностранных издательств (к примеру, Audatex, DAT, Kelley Blue Book, Mitchel, Motor, Canadien Black Book, Schwacke). С целью перевода каталожной цены автомобиля в цены в рублевом эквиваленте согласно валютному курсу года выпуска автомобиля используется коэффициент Кс, значение которого устанавливается следующим образом:

Кс = (Q1 + Q2) / 2, где:

Q1 — курс иностранной валюты к валюте РФ, установленный ЦБ РФ на 1 января года выпуска автомобиля;

Q2 — курс иностранной валюты по состоянию на 31 декабря года выпуска автомобиля.

Полученная средняя цена автомобиля увеличивается на коэффициент Кt, равный сумме утилизационного сбора и ввозной таможенной пошлины, уплачиваемых за подобный автомобиль.

Ключевой момент

В формуле № 2 за основу берутся данные российских каталогов или каталогов иностранных государств о максимальной и минимальной ценах продажи автомобиля по состоянию на 31 декабря года выпуска автомобиля.

Сколько лет прошло с года выпуска автомобиля?

Помимо применения повышающего коэффициента для определения средней стоимости легкового автомобиля необходимость его применения зависит от того, какой период прошел с года выпуска автомобиля. В пункте 2 ст. 362 НК РФ указано только, что исчисление данного срока начинается с года выпуска соответствующего легкового автомобиля. Надо ли при расчете учитывать непосредственно год выпуска, из этой фразы непонятно.

ФНС подсказала: количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства (Письмо ФНС РФ от 24.03.2014 № БС-4-11/5316).

Другими словами, период, прошедший с года выпуска легкового автомобиля, следует определять в том же порядке, который используется при установлении дифференцированных налоговых ставок с учетом количества лет, прошедших с года выпуска транспортных средств (п. 3 ст. 361 НК РФ).

Пример. Автомобилист использует зарегистрированный на него легковой автомобиль Mercedes-Benz CL 500, выпущенный в мае 2012 года. При расчете транспортного налога по итогам 2014 года срок, прошедший с года выпуска легкового автомобиля Mercedes-Benz CL 500, составит два года. Тогда транспортный налог исчисляется с применением повышающего коэффициента 2 в том случае, если средняя стоимость автомобиля попадет в диапазон от 3 млн до 10 млн руб.

Вывод

Если ваш автомобиль официально продается в России и попадает в актуальный для текущего года «Перечень легковых автомобилей средней стоимостью от 3 млн руб.», то скорее всего налоговая служба выставит вам счет с повышающим коэффициентом. Если же автомобиль у вас дорогостоящий, но в список не попал, то возможны варианты. Не исключено, что налоговики и не смогут распознать ваш авто как попадающий под «налог на роскошь».

"Глава 25.4. Налог на объекты роскоши

Статья 333.43. Налогоплательщики налога на объекты роскоши

1. Налогоплательщиками налога на объекты роскоши (далее в настоящей главе - налогоплательщики) признаются организации, индивидуальные предприниматели и физические лица, обладающие имуществом, признаваемыми объектом налогообложения в соответствии со статьей 333.44 настоящего Кодекса, на праве собственности.

2. Не признаются налогоплательщиками:

инвалиды Великой Отечественной войны, а также инвалиды боевых действий;

Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

лауреаты государственных премий Российской Федерации в области науки и технологий, в области литературы и искусства, за выдающиеся достижения в области гуманитарной деятельности;

лауреаты Нобелевской премии.

Статья 333.44. Объекты налогообложения

1. Объектами налогообложения признаются следующие виды имущества:

1) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше жилые дома, части жилого дома, квартиры, части квартир;

2) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше дачи и иные жилые строения, помещения и сооружения, а также земельные участки, на которых находятся указанные объекты недвижимости, дачные и садовые земельные участки, земельные участки (доли в них), выделенные под индивидуальное жилищное строительство;

3) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше объекты незавершенного жилищного строительства вместе с земельными участками, по истечении трехлетнего срока строительства;

4) приобретенные на территории Российской Федерации или впервые зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации на нового собственника стоимостью от 3 млн. рублей и выше автомобили, пассажирские морские, речные и воздушные суда: самолеты, вертолеты, теплоходы, яхты, парусные суда, катера.

2. Не признаются объектами налогообложения:

1) имущество, находящееся в собственности Российской Федерации, субъектов Российской Федерации, муниципальных образований;

2) общее имущество в многоквартирном доме

3) земельные участки (доли в них), отнесенные к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования для сельскохозяйственного производства;

4) находящиеся в собственности юридических лиц и индивидуальных предпринимателей земельные участки (доли в них), строения, помещения и сооружения, которые используются ими для осуществления основного вида деятельности;

5) транспортные средства, пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности, на праве хозяйственного ведения или оперативного управления, организаций или индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

6) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), и другая сельскохозяйственная техника;

7) самолеты и вертолеты санитарной авиации, медицинской и пожарной службы;

8) строительная техника.

Статья 333.45. Налоговая база

1. Налоговая база определяется как стоимость указанного в статье 333.44 настоящего Кодекса имущества, исчисленная исходя из рыночных цен, определяемых с учетом принципов, указанных в статье 333.46 настоящей главы, по состоянию на 1 число первого месяца налогового периода.

2. Оценку имущества, указанного в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, для целей обложения налогом на объекты роскоши проводят органы, осуществляющие кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним в порядке, определяемом нормативными правовыми актами Правительства РФ, с учетом положений настоящей главы.

Статья 333.46. Принципы формирования методики оценки

1. Оценка объектов налогообложения, указанных в статье 333.44 настоящего Кодекса осуществляется в порядке, определяемом актами Правительства РФ, исходя из оценки рыночной стоимости объектов налогообложения.

2. Для целей налогообложения имущества, указанного в пункте 4) части 1 статьи 333.44 настоящего Кодекса рыночная цена определяется с учетом положений статьи 40 настоящего Кодекса.

3. Оценка рыночной стоимости объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, определяется на основе применения методов массовой оценки с учетом:

сбора и анализа рыночных данных (цен сделок, предложений к продаже, оценок рыночной стоимости объектов недвижимости);

установления статистически достоверной зависимости цен от учетных характеристик объектов недвижимости;

проведения массовой оценки всех объектов, подлежащих налогообложению, на основе учетных характеристик объектов на дату переоценки;

проведения регулярного мониторинга качества оценки и переоценки недвижимости для целей налогообложения не реже одного раза в год.

4. Органы, осуществляющие кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, создают реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса.

5. Сведения, указанные в пункте 4 настоящей статьи, представляются органами, ведущими реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

6. Факт нахождения имущества, указанного в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, в долевой или совместной собственности разных лиц не может рассматриваться в качестве фактора, понижающего стоимость земельного участка или расположенного на нем объекта недвижимости.

7. Неотделимые улучшения объекта недвижимости и земельного участка не могут являться основанием для снижения оценки рыночной стоимости объектов налогообложения.

Статья 333.47. Налоговый период

1. Налоговым периодом по налогу признается календарный год.

2. В отношении объектов налогообложения, указанных в пункте 4) части 1 статьи 333.44 настоящего Кодекса, налог на объекты роскоши уплачивается налогоплательщиками один раз при приобретении налогоплательщиком права собственности на объект налогообложения и постановке на учет в органах, осуществляющих регистрацию транспортных средств, морских, речных и воздушных судов.

Статья 333.48. Налоговые ставки

Устанавливаются следующие ставки налога в процентах от стоимости имущества, являющегося объектом налогообложения:

1) в отношении объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса:

Стоимость объекта налогообложения Ставка налога

От 30 млн. рублей до 50 млн. рублей

От 50 млн. рублей до 100 млн. рублей

От 100 млн. рублей до 150 млн. руб.

Свыше 150 млн. руб. 0,3 процента

2) в отношении объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, находившихся в собственности у физического лица на праве безвозмездного срочного пользования, либо на праве бессрочного пользования, или которые были переданы ему по безвозмездному договору аренды в период до 1991 года, и приватизировавшего указанное имущество:

Стоимость объекта налогообложения Ставка налога

От 30 млн. рублей до 150 млн. руб.

Свыше 150 млн. руб. 0 процентов

3) в отношении объектов налогообложения, указанных в пункте 4) части 1 статьи 333.44 настоящего Кодекса:

Стоимость объекта налогообложения Ставка налога

От 3 млн. рублей до 5 млн. рублей

От 5 млн. рублей до 20 млн. рублей

От 20 млн. рублей до 60 млн. рублей

Свыше 60 млн. рублей 1 процент

Статья 333.49. Порядок исчисления и уплаты налогов.

1. Исчисление налога на объекты роскоши производится налоговыми органами.

Налогоплательщики уплачивают налог на основании налогового уведомления, направляемого налоговым органом.

2. За имущество, находящееся в общей долевой собственности нескольких налогоплательщиков, налог уплачивается каждым из налогоплательщиков соразмерно их доле в этом имуществе.

За имущество, находящиеся в общей совместной собственности нескольких налогоплательщиков без определения долей, налог уплачивается одним из указанных налогоплательщиков по соглашению между ними. В случае несогласованности налог уплачивается каждым из налогоплательщиков в равных долях.

3. Органы, ведущие реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, обязаны ежегодно до 1 марта представлять в налоговый орган реестр объектов налогообложения по состоянию на 1 января года, следующего за отчётным.

Органы, осуществляющие регистрацию транспортных средств, морских, речных и воздушных судов, обязаны ежегодно до 1 марта представлять в налоговый орган сведения о регистрации имущества, являющегося объектом налогообложения в соответствии с пунктом 4) части 1 статьи 333.44 настоящего Кодекса, по состоянию на 1 января года, следующего за отчётным, по форме, утверждаемой органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

4. Налоговая база для каждого налогоплательщика определяется налоговыми органами на основании реестров, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, и органами, осуществляющими регистрацию транспортных средств, пассажирских морских, речных и воздушных судов.

5. В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на имущество, признаваемое объектом налогообложения в соответствии с пунктами 1)-2) части 1 статьи 333.44 настоящего Кодекса, исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых указанное имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

6. За имущество, признаваемое объектом налогообложения в соответствии с пунктом 3) части 1 статьи 333.44 настоящего Кодекса, налог уплачивается с 1 января года, в котором оценочная стоимость указанного имущества превысила 30 млн. рублей.

За имущество, признаваемое объектом налогообложения в соответствии с пунктом 4) части 1 статьи 333.44 настоящего Кодекса, налог уплачивается с 1 января года, следующего за годом, в котором осуществлено приобретение или регистрация права собственности на него.

За имущество, признаваемое объектом налогообложения в соответствии с пунктами 1)-2) части 1 статьи 333.44 настоящего Кодекса, перешедшее по наследству, налог взимается с наследников с момента открытия наследства. Исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

В случае уничтожения (утраты) имущества, признаваемого объектом налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, взимание налога прекращается начиная с месяца, в котором оно было уничтожено (утрачено), на основании документов, подтверждающих уничтожение (утрату) имущества, выданных уполномоченными органами. Документы, подтверждающие уничтожение (утрату) имущества, предоставляются налогоплательщиком в налоговый орган по месту жительства налогоплательщика, а также в органы, ведущие реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса.

7. Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 августа.

С 1 января 2014 года вступил в силу повышенный налог на транспорт, который все автовладельцы в обязательном порядке будут платить по завышенной ставке исходя из средней стоимости машин 3 000 000 рублей.

Однако автомобили, попавшие под завышенную ставку, появились в списке совсем недавно. Минпромторгом России около 200 автомашин признано дорогими — стоимостью от трех миллионов рублей и собственники, попавшие в список автомобилей налога на роскошь автомобилей 2014 — список которых обязывает заплатить их этот налог.

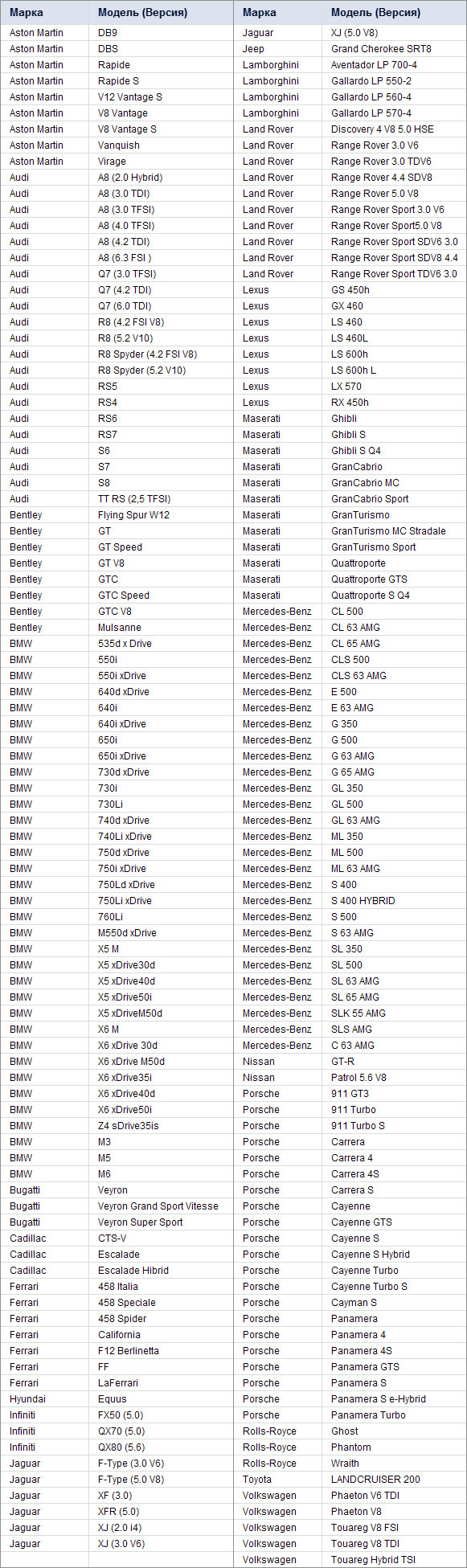

Список автомобилей:

Кликните по картинке для её увеличения. Откроется в новой вкладке

Однако этот список авто удивляет многих, так как в него вошли не только самые элитные, но и всем известные марки европейских, американских и японских производителей, которые довольно часто можно встретить на наших дорогах.

К одним из самых дорогих моделей, опубликованных в перечне Минпромторгом, стоимость которых свыше 15 миллионов рублей, относятся:

Ferrari F12 Berlinetta — новый и самый мощный дорожный итальянский суперкар.

Ferrari F12 Berlinetta

Aston Martin DBS — самое дорогостоящее спортивное купе класса GT английской компании.

Aston Martin DBS

В этом списке заслуживает внимания авто с максимальным комфортом марки Hyundai, модель Equus 5.0 V8 GDI корейского производства, средняя стоимость которого составляет свыше 3.5 миллионов рублей.

Equus 5.0 V8 GDI

Однако ряд экспертов уверяют, что количество роскошных и дорогих моделей автомобилей с каждым годом будет расти, что связано со снижением планки роскоши, с которой придётся платить повышенный налог.

Повышающий коэффициент ставки налога на транспорт

Вначале планировали налог на роскошь распространить на автомобили со стоимостью от 5 миллионов рублей, но через некоторое время пришли к выводу, что подобная ставка явно завышена.

Депутаты и чиновники начали обдумывать следующий вариант определения расчета степени роскошности дорогого автомобиля, исходящего из мощности двигателя. К примеру, была рассмотрена версия Минэкономразвития, по которой мощность автомобиля от 250 лошадиных сил считалась бы излишеством. Минфином также выдвинут расчет мощности от 410 лошадок.

Однако ценовую категорию автомобиля увязывать с мощностью его двигателя власти все-таки не стали, так как сочли это нецелесообразным, потому что могли попасть автомобили, не имеющие никакого отношения к престижным и дорогим авто, и решили остановиться на первоначальном параметре, понизив цену автомашины с пяти до трех миллионов рублей.

В итоге автовладельцам дорогостоящих машин все же придется оплачивать завышенную ставку так называемого налога на роскошь с применением следующих повышающих коэффициентов, зависящих от возраста машины и соответствующей ценовой категории:

- Повышающий коэффициент — от 1,5 до 1,1 (от возраста авто), при стоимости авто 3 — 5 миллионов рублей.

- Соответствующий коэффициент – 2 при цене автомашин 5 — 10 миллионов рублей с возрастом не больше 5 лет с даты изготовления авто.

- Повышающий коэффициент – 3 при цене авто 10 — 15 миллионов рублей и возрастом менее 10 лет со дня их выпуска.

- Этот же коэффициент был предложен для авто с ценами 15 — 20 миллионов рублей, у которых возраст не больше 20 лет.

Налог на роскошь автомобилей, однако, не утратил своей привязки к мощности двигателя, где расчет производится с каждой лошадиной силы путем умножения на повышенный коэффициент роскоши.

Эта же причина, послужила возможной мерой отступления собственниками автомашин, к примеру, перерегистрации авто в другом регионе, от которого ставка налога будет намного ниже, так как налог на роскошь в этом случае станет варьироваться от региона к региону.

Таким образом, владение дорогостоящей машиной в Чечне, станет не таким дорогостоящим. В Москве, напротив, будет достаточно дорого.

Ключевые аспекты при обложении налогом

Одним из основных моментов, представляется год выпуска транспортного средства. То есть, если в автосалоне автомобиль находился 5 лет, то он является фактически новой моделью, все же в рамках этого закона он считается старым и на него распространяется минимальная ставка повышенного коэффициента.

К следующему, не менее важному аспекту относятся льготники, которые не подлежат такому налогообложению. Естественно, что от обложения этим налогом освобождаются следующие категории лиц:

- Герои Социалистического труда и России.

- Кавалеры Орденов Славы трех степеней.

- Герои Советского Союза.

- Ветераны ВОВ.

- Участники боевых действий.

В этот список добавлены пенсионеры и инвалиды, решившие приобрести на свою пенсию престижное и роскошное авто, а также многодетные семьи. Нетрудно догадаться, на кого в дальнейшем будут оформляться такие автомашины.

Некоторые нюансы оплаты налога на роскошь за 2014 год

Юридическим лицам, новый коэффициент учитывается с 1 квартала 2014 года, а обычным гражданам придется уплатить налог как владельцам, которые попали в перечень автомобилей попадающих под налог на роскошь 2014 — уже в 2015 году.

Подавляющая часть общественности согласилась с принятием такого нового закона, но все-таки стоит помнить, что мы живем в России и весомая часть автомобилей, возможно, перейдет в собственность наших ветеранов и инвалидов, пользующимся льготами по транспортному налогу.

Впрочем, хочется добавить в отношении оплаты льготными группами граждан РФ о том, что льготники, включенные в список, действительно освобождаются от уплаты налога. Однако вводится ограничение на действие такой льготы самим автомобилем, а именно мощностью его двигателя – не более 200 лошадиных сил и зависеть ещё будет от региона. Из этого следует, что роскошные автомобили, у которых мощность будет меньше двухсот «лошадок» со стоимостью свыше трех миллионов рублей, на российском рынке попросту отсутствуют.

В общем итоге, соответствующей группе обеспеченных граждан действительно придётся платить налог на роскошь, попавших в качестве владельцев в список автомобилей попадающих под налог на роскошь 2014 года.

На основании решения Минпромторга РФ совместно с ФНС, оплата дорожного налога за 2014 год должна осуществляться из расчета налога на роскошь списка автомобилей в 2015 (следующем году), механизм расчета которого будет определен уже окончательно с учетом повышенных коэффициентов и колебания цен.

Налог на роскошь, о необходимости которого в России поборники социальной справедливости говорили почти весь постсоветский период, свершился! Закон о повышенном налогообложении дорогих автомобилей подписан президентом Владимиром Путиным в июле 2013 года, а с 1 января 2014-го он вступил в силу (но выплачивать налог владельцы люксовых авто начнут с 1 января 2015 года).

10 апреля 2014 года Минпромторг РФ обнародовал в «Российской газете» приказ о расчете стоимости легковых автомобилей, которые подлежат обложению налогом на роскошь. Приказ начнет действовать уже в третьей декаде месяца, то есть с 20 апреля 2014 года.

Этим же ведомством опубликован первый перечень роскошных авто (списки будут обновляться ежегодно и размещаться на официальном сайте Минпромторга не позднее 1 марта). В нем исключительно автомобили иностранного производства (191 модель 21-й престижной иномарки).

Общий принцип – цена и год выпуска

Закон определяет, что повышенному налогообложению подлежат автомобили, цена которых превышает 3 млн рублей. Для расчета конкретной суммы вводятся повышающие коэффициенты (к уже существующим ставкам транспортного налога), учитывающие цену и год выпуска машины.

Автомобили стоимостью от 3 млн до 5 млн рублей «возрастом» от 2-х до 3-х лет с года выпуска: стандартная ставка транспортного налога, умноженная на коэффициент 1,1. Те же машины «возрастом» от 1 года до 2-х лет – коэффициент 1,3, а если «возраст» не превышает одного года – 1,5.

На машины ценой от 5 млн до 10 млн рублей включительно не старше 5 лет распространяется повышающий коэффициент 2,0; ценой 10-15 млн рублей не старше 10 лет и дороже 15 млн не старше 20 лет – коэффициент 3,0.

Огласите весь список, пожалуйста!

Как уже говорилось выше, в первом списке Минпромторга – 191 моделей 21-й престижной марки (все иностранного производства). Полный перечень моделей можно найти в Интернете, мы же назовем только марки автомобилей, за которые придется выплатить повышенный налог уже с 1 января 2015 года.

· Aston– стоимостью от 6 до 14,5 млн рублей.

· Audi– по цене от 3 до 7 млн рублей.

· Bentley – средняя стоимость каждой модели превышает 10 млн рублей.

· BMW– стоимостью от 3 до 7,5 млн рублей.

· Bugatti – никогда не был дешевым авто.

· Cadillac – по цене от 3 до 4 млн рублей.

· Ferrari – стоимостью от 12 до 17 млн рублей.

· Hyundai– по цене 3,7 млн рублей.

· Infiniti– по цене в среднем более 3 млн рублей.

· Jaguar – стоимостью от 3 до 6 млн рублей.

· Jeep – в среднем по цене 3,6 млн рублей.

· Lamborghini – по цене от 11 до 17,5 млн рублей.

· LandRover– стоимостью от 3 до 6 млн рублей.

· Lexus– по цене от 3 до 6 млн рублей.

· Maserati – стоимостью от 3,5 до 6,3 млн рублей.

· Mercedes–Benz– по цене от 3 до 14 млн рублей.

· Nissan– по цене соответственно от 3,2 до 4,8 млн рублей.

· Porsche – стоимостью от 3,2 до 10 млн рублей.

· Rolls–Royce – в среднем по 29 млн рублей.

· Toyota– по цене от 3,2 млн рублей.

· Volkswagen – стоимостью от 3 до 4 млн рублей.

По информации Минпромторга, владельцы-физлица будут самостоятельно определять, попадает ли их марка автомашины в указанные выше ценовые категории. Минпромторг станет рассчитывать только средние цены на модели, выпускаемые в РФ или официально импортируемые (по информации официальных дилеров и автопроизводителей), с учетом комплектации моделей и курсовой разницы.

Если автомобиль был куплен на американском или европейском рынке и самостоятельно ввезен на территорию РФ, базовая стоимость будет определяться по отраслевым международным каталогам Федеральной налоговой службой по запросу Минпромторга.

Алгоритм расчета налога на роскошный автомобиль

В приказе Минпромторга содержится алгоритм, следуя которому владельцы дорогих иномарок способны самостоятельно вывести сумму налога, а также перепроверить расчет налоговой службы, если не согласны с ним.

Для этого приказ предлагает две формулы расчета, по которым можно определить среднюю стоимость автомобиля. Первая предусматривает, что автопроизводитель официально работает на территории РФ и потому способен предоставить рекомендуемую цену на ту или иную модель автомобиля. Вторая формула касается тех машин, на которые этих данных нет, и предлагает найти их в российских или иностранных каталогах.

Для наглядности приведем пример расчета налога на Hyundai Equus (5.0 V8 GDI, мощность двигателя 430 л/с.) выпуска 2013 года, но подержанный, купленный москвичом за 1,2 млн рублей. Обычный транспортный налог за 2013 год для этой иномарки составляет 64,5 тыс. рублей – по 150 рублей за 1 л/с.

Теперь рассчитаем налог на такой же Equus, только новый. Выводим среднюю розничную цену машины (для этого берутся данные на 1 июля и на 1 декабря 2013 года: соответственно 3,4 и 3,38 млн рублей), итого она составит: 3,4+3,38:2 = 3,39 млн рублей. (Согласно приказу Минпромторга, данные по ценам за соответствующий налоговый период предоставляются в министерство официальными дилерами производителя).

Таким образом, новый Equus попадает под ценовую градацию от 3 до 5 млн рублей и в возрастную группу от 1 года до 2-х лет, то есть к нему применяется повышающий коэффициент 1,3. Поэтому транспортный налог исчисляется как 1,3х64,5 тыс. рублей = 83, 85 тыс. рублей. А если бы Equus выпустили в 2014 году, «коэффициент роскоши» составил 1,5, а налог соответственно 96, 75 тыс. рублей.

Как законно обойти новый налог

Многие автовладельцы не пожелают транспортный налог в повышенном размере. Для этого есть два законных выхода: продать роскошную иномарку или найти регион с более низкой базовой ставкой налога и перерегистрировать автомобиль там, чтобы снизить итоговую сумму налога даже с учетом повышающего коэффициента. Такие тенденция уже просматривается.

Кроме того, полезно следить за ценами на автомобили у официальных дилеров. Поскольку некоторые иномарки в определенной комплектации по своей стоимости лишь чуть-чуть превышают планку в 3 млн рублей, дилеры начинают снижать цены на некоторые модели (чуть-чуть ниже этой планки), чтобы предотвратить спад продаж дорогих автомашин. То есть можно купить престижную, но относительно недорогую иномарку, и при этом не платить налог на роскошь.

С 1 января 2014 г. в Налоговый Кодекс РФ внесены существенные изменения в части порядка исчисления транспортного налога по дорогостоящим легковым автомобилям, средняя стоимость которых превышает 3 млн. руб.

Согласно пункта 2 статьи 362 Налогового кодекса Российской Федерации каждый владелец автомобиля, попадающего под действие данного законодательного акта, обязан уплачивать повышенный транспортный налог.

В народе ее назвали «налогом на роскошь».

Таким образом, собственники дорогостоящих автомобилей должны рассчитывать транспортный налог с учетом повышающих коэффициентов.

Их размер зависит от стоимости автомобиля и от его года выпуска.

Перечень легковых автомобилей средней стоимостью от 3 млн. руб. должен ежегодно не позднее 1 марта размещаться на официальном сайте Минпромторга в информационно-телекоммуникационной сети Интернет.

И только на этот перечень и нужно ориентироваться.

Цель введения повышающих коэффициентов к транспортному налогу на дорогостоящие легковые автомобили

Введение с 2014 г. так называемого налога на роскошь, то есть повышение транспортного налога в отношении ТС стоимостью более 3 млн руб., призвано решить несколько задач.

Во-первых, речь идет о социальной политике, а именно: богатые должны заплатить за свое "роскошное" потребление.

Во-вторых, тем самым у региональных бюджетов появляются дополнительные средства.

В-третьих: параллельно разрешается актуальная на сегодняшний день проблема, связанная с импортным замещением - отечественные автомобили под "роскошное" налогообложение не подпадают.

Льготная группа граждан

Существует несколько социальных слоев населения, которые полностью освобождаются от уплаты налога на роскошь.

Под это правило попадают следующие граждане:

родители многодетных семей;

инвалиды (независимо от присвоенной степени);

ветераны Великой Отечественной войны;

участники боевых действий;

герои Российской Федерации и СССР.

Данной льготой можно воспользоваться только в том случае, если мощность автомобиля не превышает 200 л.с.

Причем транспорта, соответствующего этим требованиям со стоимостью более 3 млн. рублей, достаточно мало в России.

Размер повышающих коэффициентов к транспортному налогу на дорогостоящие легковые автомобили

Налоговый Кодекс РФ предусматривает следующие коэффициенты:

- 1,1 - для легковых автомобилей средней стоимостью от 3 млн. до 5 млн. руб. включительно, с года выпуска которых прошло от 2 до 3 лет;

- 1,3 - для легковых автомобилей средней стоимостью от 3 млн. до 5 млн. руб. включительно, с года выпуска которых прошло от 1 года до 2 лет;

- 1,5 - для легковых автомобилей средней стоимостью от 3 млн. до 5 млн. руб. включительно, с года выпуска которых прошло не более 1 года;

- 2 - для легковых автомобилей средней стоимостью от 5 млн. до 10 млн. руб. включительно, с года выпуска которых прошло не более 5 лет;

- 3 - для легковых автомобилей средней стоимостью от 10 млн. до 15 млн. руб. включительно, с года выпуска которых прошло не более 10 лет, и легковых автомобилей средней стоимостью от 15 млн. руб., с года выпуска которых прошло не более 20 лет.

При этом собственник транспортного средства уплачивает транспортный налог только за те месяцы, когда он фактически владеет автомобилем (п. 3 ст. 362 НК РФ).

Месяц регистрации транспортного средства, а также месяц снятия автомобиля с регистрации принимаются за полные месяцы.

Порядок расчета налога на роскошь

Чтобы рассчитать повышенный транспортный налог, нужно кол-во лошадиных сил умножить на ставку транспортного налога и повышающий коэффициент:

Налог на роскошь (повышенный транспортный налог) = Количество лошадиных сил Х Региональная ставка транспортного налога Х Повышающий коэффициент;

Пример

Организация имеет легковой автомобиль 2015 г. выпуска с мощностью двигателя 250 л. с.

Налоговая ставка в соответствии с законом субъекта РФ - 80 руб./л. с.

Автомобиль включен в Перечень дорогостоящих автомобилей, в отношении которых при исчислении транспортного налога применяется повышающий коэффициент.

Стоимость автомобиля - от 3 до 5 млн. руб.

В отношении "роскошного" автомобиля имеем следующее.

Повышающий коэффициент (Кп) равен 1,3, поскольку возраст ТС - от 1 до 2 лет и его стоимость - от 3 до 5 млн. руб.

Тогда, авансовые платежи по "роскошному" автомобилю составят:

- за I квартал - 6500 руб. (1/4 x 250 л. с. x 80 руб/л. с. x 1,3);

- за II квартал - 6500 руб. (1/4 x 250 л. с. x 80 руб/л. с. x 1,3);

- за III квартал - 6500 руб. (1/4 x 250 л. с. x 80 руб/л. с. x 1,3).

Исчисленная сумма "роскошного" налога за год равна 26 000 руб. (250 л. с. x 80 руб/л. с. x 1,3)

Порядок представления организациями декларации по транспортному налогу

В соответствии с п. 3 ст. 80 Налогового кодекса декларация по транспортному налогу может быть представлена в налоговый орган одним из следующих способов:

на бумажном носителе - лично налогоплательщиком или через его представителя;

по почте с описью вложения;

в электронном виде может передаваться по телекоммуникационным каналам связи.

При этом важно, что право выбора любого из названных способов имеют только организации, среднесписочная численность работников которых за предшествующий календарный год не превышает 100 человек.

В противном случае отчитаться перед налоговой компания должна исключительно по установленным форматам в электронной форме по ТКС через оператора электронного документооборота.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Читайте также: