Налог на прибыль в сша

Опубликовано: 12.05.2024

Евгений Смирнов

Сравнение налогов в Америке и России

В России на медстраховку наемного работника бизнесмен отчисляет 5,1% от оклада, в США – более чем втрое меньше – 1,45%.

Система налогообложения бизнеса в США представляет собой сложный комплекс правовых норм, собранных в главном фискальном законе страны – «Кодексе внутренних доходов США». Согласно закону, все юридические лица и частные предприниматели, зарегистрированные на территории США, обязаны платить налоги. Американская фискальная система предусматривает 3 уровня налогообложения:

- федеральные налоги;

- налоги штатов;

- местные налоги.

Федеральное налогообложение малого бизнеса и корпораций одинаково во всех штатах. Но муниципальные налоги и налоги штатов устанавливаются местными властями и не должны противоречить федеральному законодательству. Для США нормальным явлением есть то, что жители одних штатов платят меньше налогов и сборов, чем, к примеру, жители Нью-Йорка, где действуют одни из самых высоких ставок.

Как правило, более высокие местные налоги объясняются повышенной экономической привлекательностью конкретного региона. Налоги для организаций, зарегистрированных в Нью-Йорке, выше, однако в этом штате покупательная способность населения тоже выше, а значит и доходы местных компаний превышают среднестатистический уровень. Учитывая то, что основным фискальным принципом США является справедливое распределение налогового бремени среди компаний с низкими и высокими доходами, такое положение вещей воспринимается как рациональное и не подвергается критике. Богатые платят больше – бедные пользуются налоговыми льготами.

Налогообложение физических и юридических лиц

Базовыми налогами, связанными с предпринимательской деятельностью, в США являются:

- подоходный налог;

- налог на прибыль корпораций.

Рассмотрим каждый из них отдельно.

Подоходный налог

Подоходный налог – один из наиболее весомых источников фискальных поступлений в федеральный бюджет США. Этот налог уплачивается всеми гражданами, которые живут и получают доход на территории страны, в том числе индивидуальными предпринимателями. Налог рассчитывается в процентном соотношении к сумме валового дохода, который включает все доходы, полученные лицом за конкретный период. Если говорить в контексте индивидуального предпринимательства, то в базу налогообложения включается:

- доход от предпринимательской деятельности;

- доход от ценных бумаг;

- доходы, полученные из других источников.

База налогообложения может быть снижена за счет разрешенных льгот и деловых издержек на получение дохода. К последним могут быть отнесены издержки на покупку и обслуживание капитальных активов, таких как земля, недвижимость, оборудование, а также текущие производственные расходы. После вычета разрешенных льгот и деловых издержек, остается сумма, которая именуется чистым доходом плательщика.

Налоговая база может быть дополнительно уменьшена за счет необлагаемого налогом минимального дохода, который для разных категорий граждан варьируется в зависимости от семейного и социального статуса (одинокие люди, главы семей с иждивенцами, супружеские пары, пожилые люди, инвалиды). Из базы налогообложения также вычитаются благотворительные взносы, уплаченные местные налоги и налоги штата, алименты, проценты по ипотеке и т. п. После всех вычетов остается так называемый налогооблагаемый доход.

Ставка федерального подоходного налога в США составляет от 15 до 39%, в зависимости от размера прибыли. К примеру, компания, годовой доход которой не превышает 50 000 долларов, платит федеральный подоходный налог в размере 15%. Юридические лица, чей годовой доход составляет от 100 000 до 335 000 долларов, платят налог в размере 22 250 долларов + 39% от каждого доллара свыше 100 000. В то же время компании с годовым доходом от 18 333 333 долларов платят корпоративных подоходный налог в размере 35%. Такая система обеспечивает справедливое налогообложение малого бизнеса и, так называемых «локомотивов» американской экономики.

Фискальное законодательство США, если говорить о подоходном налоге, предусматривает множество льгот и возможностей снизить базу налогообложения. Этот механизм сложный и направлен на справедливое перераспределение фискальной нагрузки между более платежеспособными и менее платежеспособными налогоплательщиками. Подоходный налог относится к федеральным налогам, но может также взиматься в отдельных административно-территориальных единицах, однако в гораздо меньшем объеме, чем на федеральном уровне.

Фактически, налог на малый бизнес представлен в США именно подоходным налогом. Индивидуальный предприниматель как самозанятое лицо также должен производить дополнительные отчисления в фонды социального страхования – то, что за наемных работников делают работодатели.

Налог на доходы корпораций

Корпоративный налог уплачивается американскими компаниями со всех доходов, полученных как в пределах страны, так и заграницей. Учитывая то, что международные корпорации вынуждены также платить налоги в тех странах, в которых ведут свой бизнес, фискальная система США предусматривает механизм защиты от двойного налогообложения. Компании-плательщику возмещаются налоги, уплаченные за границей, в лимитах установленной налоговой ставки.

Налог на доходы корпораций взимается и на федеральном уровне, и на уровне штатов. Уплата налога осуществляется вместе с предоставлением годового отчета, крайний срок подачи которого – 15 марта следующего за отчетным года.

Корпорация, зарегистрированная в США, должна встать на налоговый учет в федеральную фискальную службу Internal Revenue Service. Важно понимать, что под категорию «корпорация» попадает далеко не каждое юридическое лицо.

В американской фискальной практике юридические лица разделяются на такие категории, как товарищества (partnership) и корпорации (corporation). Товарищества являются аналогом российских обществ с ограниченной ответственностью и не являются плательщиками налога на доходы корпораций. Участники товарищества (аналог – учредители) распределяют между собой доход компании и каждый по отдельности уплачивают подоходный налог.

Что касается корпораций, то юридические лица этой организационной формы уплачивают налог на доход корпораций, фискальной базой для которого является прибыль компании. В то же время доходы акционеров, распределенные в качестве дивидендов, также подлежат налогообложению. Являясь частными лицами, акционеры (каждый по отдельности) декларируют свой доход в виде дивидендов и уплачивают подоходный налог.

Ставка налога на прибыль в Америке не является фиксированной для всех. Налог на доходы корпораций предусматривает льготный режим для отдельных плательщиков. Так, в законе предусмотрено два варианта налогообложения корпораций, относящихся к категории малого или среднего бизнеса. Корпорации-плательщики делятся на две категории: S-корпорации и C-корпорации.

Для того чтобы воспользоваться налоговым режимом, предусмотренным для S-корпораций, юридическое лицо должно соответствовать следующим критериям:

- являться американской компанией;

- иметь в составе акционеров не более 35 граждан США или резидентов;

- все акционеры-резиденты должны соответствовать параметрам, описанным в подглаве «S»;

- не являться филиалом другой корпорации;

- эмитировать только один тип акций и не являться владельцем более 80% акций другой компании;

- не являться банком, страховой компанией, кредитной или строительной организацией.

Если корпорация не соответствует всем вышеперечисленным условиям, тогда её доходы подлежат налогообложению в соответствии с режимом «С». Базой налогообложения для таких компаний выступает валовая выручка от такой деятельности, как:

- продажа товаров и услуг;

- получение дивидендов;

- получение рентных платежей;

- продажа ценных бумаг;

- другая коммерческая деятельность.

При этом база налогообложения уменьшается на сумму предусмотренных законом скидок, которые могут быть обычными и специальными. К обычным скидкам относятся:

- выплата заработной платы работникам;

- налоги местного уровня и уровня штата;

- платежи в фонд соцстрахования;

- рентные платежи;

- издержки на ремонт и амортизацию;

- издержки на научно-исследовательскую деятельность;

- рекламные расходы;

- выплаты процентов за пользование кредитными средствами;

- безнадежные долги.

К специальным скидкам относятся:

- расходы на некоторые виды деятельности компаний, которые государство признает социально-необходимыми и стратегически важными;

- издержки на мероприятия и технологии, связанные с охраной природы;

- чистые операционные убытки.

Также в налоговую базу не включается от 85 до 100% от суммы полученных дивидендов, что тоже является специальной скидкой.

Налог на доходы корпораций рассчитывается на чистую прибыль за вычетом предусмотренных законом льгот. Важно то, что в первые 3 года своей деятельности корпорации освобождаются от уплаты этого налога, и только с 4-го года налоги взимаются на федеральном, штатном и местном уровнях.

Налогообложение нерезидентов

Если юридическое лицо было зарегистрировано согласно законодательству США, тогда оно является налоговым резидентом. Прибыль компаний-резидентов облагается налогом для юрлиц вне зависимости от того, получена ли прибыль на территории США или за её пределами. Если головная компания-резидент имеет дочерние подразделения в других странах, которые возвращают прибыль головной компании, то эта прибыль в обязательном порядке подлежит налогообложению.

Налогообложение нерезидентов США осуществляется по следующему принципу. Если иностранная компания получает прибыль в результате ведения предпринимательской деятельности на территории США, то эта прибыль подлежит налогообложению. При этом налогом облагается прибыль от любой финансовой или торговой деятельности. Так же как и американские компании, нерезиденты имеют право на ряд налоговых скидок, предусмотренных законом.

Налогообложение пассивных доходов

Среди американских компаний довольно распространенной практикой является владение одной компанией акциями других компаний. В этом случае юридическое лицо-владелец акций, получая дивиденды, обязано заплатить с них налоги. Поскольку общий налог включает федеральный налог и налог штата, то конечная ставка разнится в зависимости от места регистрации налогоплательщика.

Также в США практикуется налог на прирост капитала. Доходы, получаемые от прироста капитала, в обязательном порядке включаются в прибыль и подлежат налогообложению. В процессе расчета размера дохода от прироста капитала учитываются также капитализационные убытки. Это позволяет американским компаниям использовать убыточную деятельность для того, чтобы уменьшать базу налогообложения в последующих отчетных периодах. Согласно закону, делать это можно в течение 20 лет.

НДС в США

Многих предпринимателей, особенно выходцев с постсоветского пространства, интересует, сколько процентов составляет НДС в Америке. Сразу надо отметить – НДС в США на федеральном уровне не применяется. Тем не менее, в США существует некий аналог НДС на уровне штатов и называется он налогом с продаж. Ставка этого налога зависит от таких параметров, как:

- Штат. Каждая территориальная единица устанавливает свой налог с продаж в зависимости от экономической специфики региона.

- Товар. Как правило, редкая продукция, которая не распространена широко, облагается в США большим налогом с продаж, чем популярные товары широкого потребления.

- Производитель. Импортная продукция, как правило, облагается налогом с продаж по более высокой ставке.

Отличием налога с продаж от привычного НДС заключается в том, что он не включается в стоимость товара и платится покупателем отдельно, в размере, предусмотренном законодательством конкретного штата.

Сравнительная таблица налогов США и РФ

Ниже приведена сравнительная таблица, по которой можно в общих чертах понять, чем принципиально отличаются системы налогообложения в США и РФ.

Самые низкие налоги в США

Для того чтобы определить наиболее привлекательные с точки зрения налогообложения американские штаты, предлагаем ознакомиться с нижеприведенной таблицей. В качестве критериев привлекательности были выбраны такие параметры:

Выводы

Налоговая система США построена на простых и понятных принципах справедливого распределения доходов. Тем не менее, сама система сложная, и чтобы разобраться в специфике налогообложения конкретной компании, необходим тщательный анализ фискального законодательства, поскольку налогоплательщики в США дифференцируются по множеству принципов.

Основным источником налоговых поступлений в бюджет страны является федеральный налог США. Налоги штатов и муниципальные налоги могут сильно отличаться. Для индивидуальных предпринимателей и компаний, не являющихся корпорациями, основу налогового бремени составляет подоходный налог. Корпорации платят налог на прибыль, размер которого зависит от многих факторов.

Налог на прибыль в США в 2018 году признан одним из самых высоких в мире. Но благоприятная бизнес-среда дает возможность компаниям выстраивать эффективные и прибыльные бизнес-модели, даже с учетом жесткой фискальной политики.

Американский рынок ценных бумаг заслуженно привлекает инвесторов со всего света, в том числе и многих россиян. Хорошо это или плохо, но на сегодняшний день крупнейшие биржи мира (NYSE и NASDAQ) находятся именно здесь.

Американский рынок ценных бумаг заслуженно привлекает инвесторов со всего света, в том числе и многих россиян. Хорошо это или плохо, но на сегодняшний день крупнейшие биржи мира (NYSE и NASDAQ) находятся именно здесь.

Но далеко не все инвесторы понимают, что статус налогового нерезидента в стране нахождения имущества может существенно повлиять на процесс его наследования – например, в форме повышенной ставки налога на наследство. В отличие от России, в США такой налог есть и довольно велик: до 40% по прогрессивной шкале в зависимости от рыночной стоимости активов на момент открытия наследственного дела. В особенности это важно для тех, кто не является налоговым резидентом США.

С точки зрения американского законодателя, взимание налогов с нерезидентов вполне логично. Ведь, живя в России, Казахстане, на Кипре, в Испании или какой-либо другой стране, и инвестируя на американском фондовом рынке, для получения прибыли вы используете не только свой капитал и знания, но и американскую инфраструктуру, к созданию и содержанию которой вы не имеете ни малейшего отношения. И всё же налог на наследство (estatetax) можно существенно снизить, а то и вовсе не платить. Притом на вполне законных основаниях.

С чего взимается федеральный налог на наследство

Закон о налоге на наследство был принят в США в 1916 году. С тех пор положения его периодически обновляются. Однако многие налоговые агенты долгое время закон не соблюдали; по крайней мере, по отношению к нерезидентам. Сейчас же разговоров об этом становится всё больше. Причина проста – развитие системы автоматического обмена финансовой информацией и FATCA.

Весь не связанный с ведением бизнеса или продажей имущества в США валовой доход (например, fixed or determinable, annual, or periodic income или FDAP: дивиденды, процентный доход, роялти; а также доходы, полученные по определённым видам облигаций; доходы от отчуждения исключительных прав на результаты интеллектуальной деятельности и др.) облагается у источника выплаты по ставке 30%, если меньшая ставка не предусмотрена действующим международным налоговым соглашением. Некоторые виды доходов нерезидентов США от американских источников налогом не облагаются вовсе – например, прирост капитала (capitalgain) при закрытии позиций по обращающимся ценным бумагам.

Однако с налогом на наследство для нерезидентов США дела обстоят иначе. В налоговую базу активы попадают в зависимости от типа, местонахождения их самих или места регистрации компании, которая ими владеет. Одни активы для целей налогообложения считаются американскими (US situs assets), другие – нет. В случае смерти нерезидента США в налоговую базу включается только стоимость его так называемых «американских активов». Конечно, прежде всего, это физически находящееся на территории США имущество: недвижимость, транспортные средства. Однако в отношении ряда объектов имущества могут применяться и другие критерии.

Так, согласно Кодексу внутренних доходов (Internalrevenue code или IRC), также находится в США и, следовательно, является «американским» следующее имущество нерезидента:

- акции, выпущенные американскими корпорациями;

- долговые обязательства американских физических и юридических лиц, и самих США, процентный доход по которым не освобожден от налогообложения на основании так называемого portfolio interest exemption;

- имущество, передача которого отменена (аннулирована), а также подарки в течение трех лет, предшествующих дате смерти наследодателя.

Напротив, не находится в США и не является «американским», помимо имущества, физически находящегося за пределами страны, например, следующее имущество нерезидента:

- выплаты по договорам страхования жизни нерезидента;

- сберегательные счета и вклады (депозиты) в американских банках, не связанные с ведением бизнеса на территории США;

- вклады (депозиты) в иностранных филиалах американских корпораций и партнерств, занимающихся банковской деятельностью;

- долговые обязательства, процентный доход по которым освобожден от налогообложения на основании portfolio interest exemption;

- долговые обязательства, реализуемые с дисконтом (original issuedis countobligations или OID), если процентный доход по ним не связан с ведением бизнеса в США;

- акции в регулируемых инвестиционных компаниях (regulated investment company или RIC), но в определенной пропорции.

Исходя из вышеизложенного, нетрудно заметить, что, например, владение акциями американских корпораций через иностранные инвестиционные фонды не должно приводить к появлению у нерезидента «американского» имущества для целей налога на наследство в США.

Вышеуказанные правила могут быть изменены международным налоговым соглашением США, регулирующим взимание налога на наследство.

Сколько предстоит платить

От уплаты налога на наследство в США освобождаются только супруг или супруга наследодателя. Для всех остальных ставка налога доходит до 40%. Законодательством различных штатов предусматриваются освобождения и пониженные ставки для разных категорий родственников наследодателя. Налог на наследство уплачивается вне зависимости от гражданства или резидентского статуса самого наследника. Важно отметить, что объектом налогообложения по налогу на наследство в США является именно переход наследственной массы, а не факт её получения наследником. Поэтому и значение имеет именно резидентский статус и гражданство наследодателя, а не наследника (за исключением случаев перехода имущества к пережившему супругу, от наличия или отсутствия американского гражданства у которого зависит размер разрешенного вычета по налогу).

В юридическом смысле налогообязанным субъектом выступает, как это ни парадоксально, именно наследственная масса (estate), а не сам наследник, хотя налог в большинстве случаев платить будет именно он. Это связано с особенностями американского наследственного права. После смерти наследодателя-нерезидента США исполнитель завещания (executor), если оно было составлено, или, при отсутствии завещания, фактический владелец имущества умершего подает в Internal Revenue Service (IRS) декларацию по форме 706-NA (инструкция по ее заполнению – здесь). В ней он указывает рыночную стоимость наследуемого имущества по состоянию на дату открытия наследственного дела, применяет вычеты (если они ему положены) и таким образом рассчитывает налоговую базу.

Вот выдержка из инструкции.

TABLE A – UNIFIED RATE SCHEDULE

Column A

Taxable amount over

Column B

Taxable amount not over

Column C

Tax on amount in column A

Column D

Rate of tax on excess over amount in column A

Чтобы рассчитать налог, нужно найти сумму, подлежащую налогообложению, в колонке B (по принципу «не более, чем») и применить формулу: (B – A) * D + C.

Например, для суммы в $60k получится $13k. Это сумма налога, от уплаты которой освобождается подавляющее большинство американцев, а также тех, кто не является ни гражданином, ни держателем грин-карты, ни налоговым резидентом – так называемый «unified tax credit». Если же рыночная стоимость наследуемых активов превышает $60k, ставка налога будет от 26 до 40%, и его придется уплатить.

На это дается 9 месяцев с момента смерти наследодателя. В некоторых случаях IRS может увеличить сроки, но до момента уплаты будет начислять пени.

Для уплаты налога на наследство можно использовать средства, подлежащие наследованию. Но рассчитаться квартирой, кольцом с бриллиантами или ценными бумагами нельзя – IRS принимает только деньги. Если актив ликвидный, его можно быстро продать по близкой к рыночной цене, если нет – продавать придётся срочно и на условиях покупателя. Ещё один повод задуматься о наследственном планировании заблаговременно.

Как уменьшить сумму налога на наследство в США

Есть теория, что от налога спасают совместные брокерские счета. Дескать, после смерти одного второй просто выводит деньги. Говорят также, что подобный трюк можно проделать и с обычными брокерскими счетами – достаточно знать пароли от торгового терминала и личного кабинета. Однако это не так.

В случае с совместными брокерскими счетами для целей налогообложения IRS по умолчанию воспринимает первого умершего совладельца счёта как владельца всех активов и облагает налогом его наследников. Оставшийся совладелец может попробовать опровергнуть эту информацию, но для этого придётся подавать документы в IRS. Второй способ тоже весьма сомнительный: деньги поступят с личного брокерского счёта на личный же банковский счёт человека, которого больше нет. Мало того, что воспользоваться ими вы не сможете ввиду «заморозки активов» на период ведения наследственного дела, информация о таких манипуляциях рано или поздно всплывёт, и последствия вряд ли будут приятными. Так что «просто вывести»деньги постфактум, увы, не получится. Хотя сделать это заблаговременно – можно.

Есть и другие, правда уже законные, способы оптимизации налогообложения.

1. Поддерживать сумму активов ниже $60 000. По налогу на наследство предусмотрены льготы, освобождения и вычеты. Для граждан и резидентов США в 2018 году от налогообложения освобождалось $11 180 000. Сумма ежегодно индексируется на уровень инфляции и в 2020 году составляет уже $11 580 000 – чуть меньше или больше в зависимости от штата. Применяется освобождение к суммарной стоимости всех активов (не только ценных бумаг) наследодателя в мире (не только в США). Подавать декларацию всё равно нужно, но налога на наследство не будет. Для супружеских пар размер освобождения в два раза больше, потому что оно положено каждому супругу. Важно отметить, что в США налог на наследство взимается не только на федеральном уровне, но и на уровне некоторых штатов – правила освобождения в них могут отличаться.

Для наследства, оставленного нерезидентом США, ситуация иная. Исполнитель завещания обязан подать налоговую декларацию, если налоговая база превысит $60 000.Но некоторые вычеты при этом применить всё же можно.

2. Использовать облигации, сберегательные счета и банковские вклады. Долговые обязательства, процентный доход по которым освобожден от налогообложения на основании portfolio interest exemption, не относятся к «американскому» имуществу. Как правило, это государственные, а также иные, в основном обращающиеся на биржах и потому легко доступные частному инвестору американские облигации. Также не относятся к «американскому» имуществу сберегательные счета и вклады в американских банках, открытые на имя физического лица-нерезидента и не используемые для ведения бизнеса в США. Доход будет совсем не большим, но и налог платить не придётся.

3. Инвестировать в США «в зарубежной оболочке». Американские ценные бумаги, купленные в виде паев ETF и ПИФ или через страховые компании, зарегистрированные за пределами США (Люксембург, Ирландия, Каймановы острова и так далее), налогом на наследство не облагаются. Не путайте с покупкой американских ценных бумаг через зарубежного посредника (например, российского брокера на Санкт-Петербургской бирже или швейцарский банк): если владельцем активов являетесь вы как физическое лицо, налог нужно платить.

4. Покупать неамериканские бумаги через ADR, а не ETF. Хотя американские депозитарные расписки (ADR) обращаются на американских биржах и права на них учитываются в американских же депозитариях, для целей налогообложения налогом на наследство в США в наследственную массу они не попадают. Напротив, если купить неамериканский актив через обращающийся в США ETF – налог будет.

5. «Хеджировать» при помощи страховых полисов. Можно купить один или несколько полисов рискового страхования жизни с тем, чтобы наследники могли от страховой компании получить сумму, которую заберет IRS при передаче наследства. Скажем, у человека в США есть портфель на $2 млн. Его наследники заплатят 40% от этой суммы – $800k. Можно купить полис с соответствующим покрытием. Это может быть дорого – в зависимости от возраста человека, состояния его здоровья, страны проживания, политики страховой компании –но всё же дешевле, чем платить налог.

6. Стать гражданином США. Существуют различные иммиграционные программы, позволяющие получить гражданство Соединенных Штатов Америки. Это могут быть как «золотые визы», так и более приемлемые по цене для большинства людей программы, связанные с работой, бизнесом или обучением. США разрешает двойное гражданство – вы можете иметь сразу два паспорта. Сумма освобождения при уплате налога на наследство для граждан США значительно выше, чем для нерезидентов. Впрочем, стоит иметь в виду, что расходы на жизнь и текущие налоги тоже существенно вырастут. Экономить на «посмертном налоге» за счёт повышенных налоговых отчислений при жизни – сомнительный способ оптимизации.

7. Делать подарки и заниматься благотворительностью. Если сумма активов превышает установленные законодательством лимиты, её можно уменьшить, делая при жизни подарки супруге или супругу,и жертвуя деньги на благотворительность американским компаниям или для использования на территории США. Подарки между нерезидентами налогом на дарение не облагаются. Подарки свыше освобожденного лимита, сделанные в течение трех лет, предшествующих дате смерти, налоговую базу по налогу на наследствоне уменьшают.

8. Создать свою инвестиционную компанию за пределами США. Можно зарегистрировать компанию за пределами США, в том числе и в офшоре, и покупать американские активы на её имя. Компания не умирает, а значит и не платит налог на наследство – наследуются акции (уставный капитал) самой компании, но по законам страны ее местонахождения. Тем не менее, стоит отменить, что при владении американскими активами через иностранную компанию всегда есть риск признания IRSтакого владения фиктивным с единственной целью избежать налога на наследство в США, поэтому следует заранее позаботиться о том, чтобы компания вела активную хозяйственную деятельность.

Передача американских активов в траст может быть оспорена IRS по той же причине (фиктивность) и не позволит избежать налога на наследство. Но даже если траст не будет фиктивным, у его бенефициаров возникнут обязательства по уплате налога на доходы, поэтому финансовый эффект такой передачи следует просчитывать заранее.

Также стоит учитывать особенности удержания налога на дивиденды. Он удерживается у источника выплаты, а ставка зависит от постоянного местопребывания (то есть фактически налогового резидентства) получателя дивидендов. Например, на основании Договора между РФ и США об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17.06.1992, c выплачиваемых американской компанией резиденту РФ дивидендов налог у источника составляет 10%;в других случаях и на основании других соглашений ставка может отличаться в большую сторону.

По одной из версий зарегистрировать такую инвестиционную компанию можно и на территории США. Налоги на все доходы (включая FDAP) в этом случае нужно будет рассчитывать и уплачивать в IRS самостоятельно, а местонахождение активов (legal situs) для целей налогообложения налогом на наследство будет определяться по налоговому резидентству наследодателя на момент его смерти.

Впрочем, как и при любой налоговой оптимизации, сперва необходимо рассчитать стоимость обслуживания подобной структуры, хоть как-то спрогнозировать продолжительность жизни наследодателя и соотнести величину дополнительных затрат с возможным инвестиционным доходом и потерями на налоге.

Говорят, всё это выдумки

На практике налога якобы нет: американские брокеры фактически не удерживают налоги на наследство с нерезидентов. Наследник обращается к брокеру, представляет соответствующие документы и просто переписывает брокерский счет на свое имя, либо закрывает его, и деньги поступают на указанный наследником счет. Далее он на своё усмотрение либо платит, либо не платит налог на наследство в США (интересно, что же он выберет?).

Но обычно для перерегистрации активов на имя наследника необходим сертификат из IRS, получить который можно только сообщив о факте смерти и, следовательно, заплатив налог на наследство. Если брокер находится в США, то и работает он в соответствии с американским законодательством, а значит, берёт на себя большие риски, не запрашивая в IRS сертификат при перерегистрации брокерского счета на наследника.

Как обстоят дела в других странах

Следом за США по объему инвестиций в ценные бумаги на фондовых биржах идут Япония, Китай, Гонконг, Европа, Великобритания, Канада и Индия.

Налог в Японии доходит до 55%, в разных странах Европы – от 0% до 60%. К примеру, во Франции ставка для прямых наследников составляет 20% от стоимости имущества, причем не от кадастровой, а от рыночной. Наследники же второй и последующих очередей, включая тех, кто находился в гражданском браке, платят до 60%.В Великобритании ставка налога достигает 40%.

Впрочем, налог на наследство на сегодняшний день не взимают в Китае, Гонконге, Канаде, Индии и, как было отмечено выше, некоторых европейских странах. Нет этого налога и в России, хоть наши фондовые рынки особой популярностью среди инвесторов и не пользуются.

Обращайтесь к финансовому советнику

Во-первых, даже сама IRS оценивает необходимое для заполнения декларации по форме 706-NA время в 4,5 часа, в чём вы можете убедиться, прочитав инструкцию. И это для знакомого с местным налоговым законодательством и хорошо знающего английский язык человека.

Во-вторых, у наследников может не хватить денег для уплаты налога на наследство и придётся продавать его по любой цене в сжатые сроки.

В-третьих, дело могут осложнить разные типы имущества в разных странах, а не только ценные бумаги в США, равно как и множество наследников, в том числе и детей от разных браков – каждый со своим налоговым резидентством.

Описать все кейсы в одной статье попросту невозможно, поэтому в наследственном планировании готовых решений вы никогда не найдете – их не может быть в принципе. Всё очень индивидуально, case-by-case.

Главное – продумать оптимальную систему распределения имущества по странам, собственникам и наследникам заблаговременно. Для начала стоит обратиться к финансовому консультанту, который оценит положение дел и постарается помочь, а при необходимости призовёт на помощь своих коллег – узкопрофильных и локальных специалистов.

Налоги в США играют важнейшую роль в устройстве экономической системы, и, конечно же, от уплаты налогов невозможно уйти. Одна из известных присказок в отношении налогов здесь — это, что их невозможно избежать, равно как и смерти. Каждый гражданин страны и владелец грин-карты обязан отдавать государству часть заработанных средств.

Провинциальный городок в Америке

Суть в том, что каждый налогоплательщик своевременно подает декларацию и уплачивает налоги. Ни один государственный орган не занимается подсчетом налогового вычета для населения.

Контроль осуществляется организацией IRS — службой внутренних доходов. Система устроена таким образом, что у людей не возникает желание укрываться от налогов в надежде на осуществление неполного контроля. Дело в том, что IRS проверяет не более двух процентов от общего количества деклараций, а это значит, что вероятность проверки именно той декларации, которая подана с укрытием дохода, крайне мала. Но если такое выяснится, наказание будет очень и очень суровым.

Часть налогов взимается косвенно, например, с продаж. Плательщики в конце отчетного периода должны сообщать о платежах.

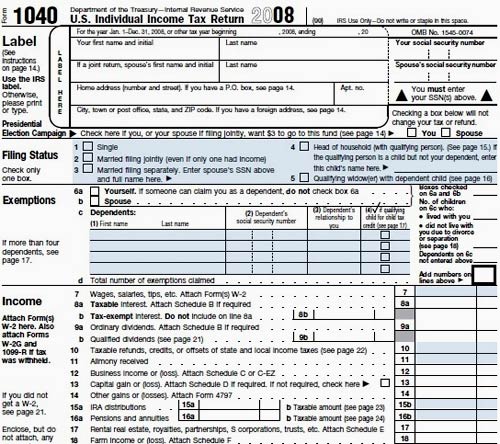

Так выглядит налоговая декларация в США

То есть, образно говоря, если человек решил скрыть свой доход, то, скорее всего, это раскроется:

- Банком;

- Плательщиком;

- Коллегами, которые составляли финансовую отчетность.

Система штрафов устроена так, что значительно превышает размер налогового сбора. То есть ситуация на 2021 год такова: либо человек платит от 33 и более процентов от своего дохода в налоговую службу, либо штрафуется на сумму от 100 % и более.

Все федеральные агентства взаимодействуют между собой, а это значит, что доход налоговой службе по определенному гражданину могут раскрыть банковские структуры, страховые компании, таможенные службы и многие другие организации.

Виды налогов в США

- Федеральный подоходный налог.

Его платят сотрудники компаний и корпораций, вычет происходит автоматически, размер налогового сбора зависит от размера заработной платы и от семейного статуса. - Налоги штата и города.

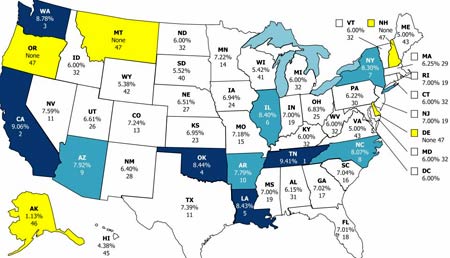

Карта налогов по штатам Америки

Помимо федерального подоходного налога, также необходимо платить и по месту проживания. Размер выплат варьируется в зависимости от штата и составляет 3—10 процентов дохода.

Подоходный налог в США

Налогообложение имеет свою строгую систему, в которую входят различные законы, правила, решения и постановления. Благодаря ей обеспечивается высокий уровень жизни населения в США.

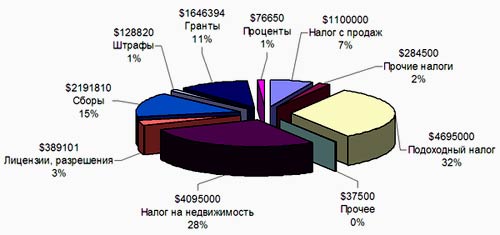

Налоговая структура по формированию бюджета в США

Граждане страны участвуют в этих процессах начиная с момента студенчества. Мигрантам довольно сложно разобраться в устройстве этой системы. Основной налоговый документ — Кодекс внутренних доходов, в нем содержаться полные тексты всех законов на эту тему. Также кодекс позволяет казначейству принимать собственные регламенты: эти регулирующие документы должны поддерживать положения кодекса.

Для тех, кто мало знаком с устройством экономической системы США, необходимо уяснить следующие моменты:

- Практически все сборы и вычеты являются дифференцированными;

- Налоговый период длится с течением календарного года, то есть с 1 января 2021 и до 31 декабря 2021;

- В нынешнем 2021 году американцы и владельцы Грин-карт уплатят в казну кругленькую сумму — около 5 трлн $;

- Заполнение налоговой декларации отнимает у всей страны значительное время;

- В общей сложности американцы платят почти сотню различных сборов в течение года.

Таблица подсчета налогов

Что облагается налогами:

Подробная карта штата Мериленд

- Продукты питания.

- Франшиза.

- Мусор.

- Бензин.

- Подарки.

- Сбор за лицензию на оружие.

- Утилизация вредных отходов.

- Использование автомагистралей.

- Отели.

- Охота.

- Импорт.

- Программа ОМС.

- Налог на наследование (отличается от налога на наследство) .

- Использование вредных веществ.

- Инспекция.

- Страховые платежи.

- Дизельное топливо.

- Инвентаризация.

- Раннее окончание программы IRA.

- Сбор с внутренних доходов.

- Штрафы внутренних доходов.

- Библиотечный сбор.

- Номера на автомобили.

- Алкоголь.

- Муниципальный корпоративный сбор.

- Муниципальный школьный сбор.

- Муниципальный сбор по безработице.

- Роскошь (налог элиты) .

- Свадебный налог.

- Сбор участия в Medicare.

- Использование одновременно Obamacare и Medicare.

Так выглядит карточка медстраховки в США

- Дополнительный сбор по Obamacare программе.

- Парковка.

- Выдача документов.

- Лицензирование работы.

- Имущество и недвижимость.

- Фургоны.

- Открытие новой компании.

- Дорожные КПП.

- Продажи.

- Работа без найма.

- Канализационный сбор.

- Септический сбор.

- Предоставление услуг.

- Соцобеспечение и социальные программы.

- Дорожные работы.

- Устройство спортивных стадионов.

- Госорганизации.

- Подоходный сбор в казну штата.

- Штатный сбор за парки.

- Сбор SUTA.

- Солярии.

- Служба спасения.

- Акциз на телефонную связь.

- Федеральный сбор на телефонные сервисные структуры.

- Побочный сбор за низкую интенсивность телефона.

- Местные телефонные сборы и налог по TUA.

- Шины и их утилизация.

- ПДД и штрафы.

- Коммунальные службы и эксплуатация.

Это далеко не полный перечень налоговых вычетов, штрафов и сборов, которые платят американцы, это лишь усредненный список тех позиций, которые присутствуют в декларациях большинства.

В отличие от стран постсоветского пространства Америка обязывает каждого гражданина подавать налоговую декларацию. Мигранты часто переживают, что это слишком сложно; на этот случай существуют бухгалтеры, экономисты и юристы, которые оказывают услуги консультационного характера в отношении декларации.

Торговля

Налог с продаж в США является косвенным налогом, который просто включается в стоимость покупки. Налоги на покупки отличаются в каждом штате.

Взимается этот сбор в том случае, когда продавец или его магазин физически присутствуют в том штате, который представляет покупатель. Физическое присутствие — термин для нашего уха непривычный. Он означает физическое расположение какого-либо представительства той или иной корпорации в определенном регионе.

То есть если человек пошел в магазин и приобрел книгу, то он должен заплатить налог на покупку. Однако если это электронный шопинг, и в его регионе нет представительства этого магазина, то он не уплачивает сбор.

Уход от сбора за покупки и продажи

Приобретение товара в физическом магазине подразумевает уплату сбора. Однако есть специальные сервисы, которые позволяют найти магазины, не взимающие этот вычет.

Налоги на прибыль

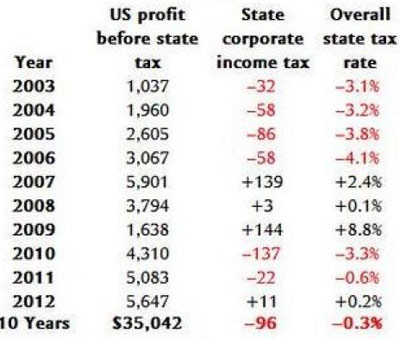

Налог на прибыль в США является одним из наиболее высоких в мире.

Таблица динамики изменения налога на прибыль в США

Вести бизнес здесь дорого, поэтому многие производители выносят производства за пределы США. Страна с мощной экономикой, Америка может себе позволить статус самой требовательной страны в отношении налогового сбора.

- Несмотря на то что налогообложение систематизировано, устанавливать собственные сборы могут практически все органы власти. Однако есть особые нюансы;

- Так, например, партнерство не будет облагаться корпоративным налогом: каждый из партнеров будет подавать декларацию только на собственный доход;

- Компания может освободиться от налогового сбора в том случае, если не имеет расчетного счета в Америке, а также если компания не ведет свою деятельность в США;

- Штаты, освобожденные от налогов, могут существенно упростить задачу. Однако следует учесть, что федеральные сборы остаются на том же уровне.

Вместе с тем американские компании обязаны уплачивать налоги даже с тех средств, которые заработаны за границей. Для того чтобы исключить вариант двойной уплаты сборов, налоговая структура США использует методику кредитного налога. Это означает, что если компания, которая ведет свою деятельность за рубежом, испытывала там какие-либо налоговые издержки, то их можно возместить. Конечно, только по верхней черте налоговой ставки Америки.

Разница между партнерством (наиболее близкий русский синоним — товарищество) и корпорацией с точки зрения налоговой службы весьма простое.

Товарищество не является организацией, у которой есть прибыль с точки зрения налоговой инспекции, товарищество — это лишь объединение людей, ориентированных на получение прибыли.

И рассчитывается по налоговым сборам каждый партнер самостоятельно. А вот с корпорацией дело обстоит иначе: на прибыль корпоративного плана существует налог, и точно так же владельцы компаний будут платить собственный налог на прибыль. Это касается также и акционеров.

Общая теория налоговой системы для мигрантов

Налоговые сборы в Штатах составляют примерно треть от общего ВВП. Если рассматривать непосредственно федеральный бюджет, то он будет состоять на большую часть из налоговых сборов граждан.

- Проживающие в Америке, то есть и граждане страны, и обладатели грин-карты подлежат участию в налогообложении, вне зависимости от того, где они получают свой доход, а также без привязки к фактическому проживанию. Единственное исключение, если гражданин проживает за пределами США не менее 330 дней в году;

- Прогрессивная шкала дифференцированного налогообложения предусматривает следующие пункты:

- есть размер оплаты труда, который не облагается налогами в принципе. Таким образом, лица с низким доходом оплачивают налог лишь с той части, которая превышает нижний предел;

![американская зарплата]()

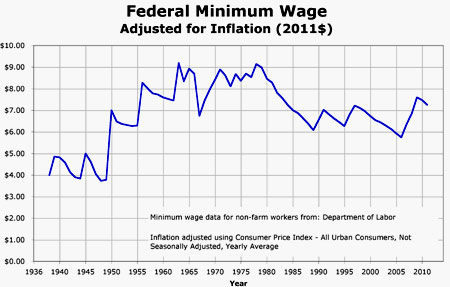

График изменения минимальной зарплаты в США

Налоги для мигрантов

В том случае, если мигрант является резидентом и налогоплательщиком в обеих странах, то вводится понятие всемирного дохода и его участия в системе налогообложения одной из стран. Так, например, есть понятие центра жизненных интересов: при прочих равных условиях (наличие недвижимости, например), рассматриваются такие аспекты, как уплата коммунальных платежей, наличие друзей и родственников, уровень трат в каждой стране.

![мигранты]()

Работа мигрантов в США

По итогам резидент включается в налоговую систему той страны, где и сосредоточено его внимание.

Какие налоги точно будет оплачивать мигрант?- Федеральный подоходный налог;

- Налог на наследование;

- Налог на подарки;

- Налог на выезд.

Также следует учитывать и то, что обязательна подача информационных деклараций. За отсутствие таких документов власти обязывают выплачивать штраф. Налоги на продажу и недвижимость снимаются автоматически.

Возврат налогов

Конечно, существуют также и прочие варианты налогообложения в зависимости от цели пребывания в стране и деятельности. Например, если человек работал когда-либо в Америке, то он может попробовать вернуть налоги. Это абсолютно законно: человек имеет право вернуть федеральный и государственный сборы, социальную страховку, студенческие выплаты, налоговый вычет для художников и спортсменов.

Сравнение налоговых систем в России и в Америке

Существует множество различных вариантов с расчетом налоговых вычетов. Они могут зависеть от семейного и социального статуса, порядка годового дохода (в том числе и от его источников). Каждая страна предоставляет налоговым резидентам определенные бонусы и льготы, которые позволяют выплачивать налоги более аккуратно и, конечно же, своевременно.

Сравнивать налоговые вычеты в обеих странах практически не имеет смысла — принципиально разные подходы, условия удержания и выплат. Таким образом, логичнее ориентироваться на заработную плату после удержания всех налоговых сборов и вычетов.

![сравнение налогов]()

График сравнения налогов США и России

Налоговые условия для бизнес-иммиграции

Перенести свой собственный бизнес в процессе иммиграции в США можно, но перед этим необходимо ознакомиться с условиями декларирования собственного бизнеса.

![CFC]()

Любой бизнес прежде всего попадает под действие CFC. Контроль иностранных компаний осуществляется для того, чтобы выявить теневые офшоры. Чем это чревато? Практически ничем, кроме того, что для местной экономики эти компании — зона пристального внимания. Например, потребуется подавать отчетность по специальной форме, но это не так уж страшно. Следующее значение по праву имеет PFICs — это те фирмы, которые в основном имеют пассивный доход, например, инвестиционные фонды. Такой статус для бизнеса крайне нежелателен, чаще всего эта компания будет платить налоги по повышенной ставке. И, конечно, есть специальная отчетная система.

![Федеральные налоги США]()

В США, как и в любой стране мира, существует своя структура налогообложения для физических и юридических лиц. В Штатах налоговая система довольно сложная, и многие её аспекты могут отличаться от налоговой системы России и стран СНГ.

Основной доход США получают от налогов, уйти от которых невозможно и не рекомендуется, так как это может повлечь за собой серьёзную административную (возможно, и уголовную) ответственность.

![Федеральные налоги в США]()

Капитолий – американское здание правительства расположенное в Вашингтоне

Кто платит налоги в США?

Подоходный налог в США обязан платить каждый граждан и обладатель Green Card, а также различные компании и корпорации. На 2021 год размер процентной налоговой ставки в стране составляет 33-35% от общего дохода гражданина.

Ежегодно каждый гражданин или обладатель Green Card, достигший 18 лет обязан раз в год подавать налоговую декларацию в специальное учреждение, которое занимается сбором налогов в США. Платят, в основном, за недвижимость, за свой доход, а также вносят вклад в обустройство своего города/штата.

![Федеральные налоги в США]()

Структура налоговой системы в Америке

Как рассчитать налог?

Таким образом, если ваш доход в год составляет около 20000$ (средняя годовая зарплата американца на 2018 год), вы обязаны отдавать каждый год около 6600$. Переводя на понятный для русского человека помесячный доход, мы получаем доход в 1700$ в месяц, из которого налогами облагается 561$.

Следует учитывать, что для нормального проживания в провинциальном городке требуется хотя бы 2000$. Поэтому не рекомендуется по приезду в Штаты пытаться оформлять Green Card, лучше всего первые несколько месяцев попытаться освоиться и найти хорошую работу.

Если же вы собрались открывать своё дело в США, то учтите, что подоходный налог и налог с продаж обязан платить каждый, в том числе и юридические лица. Также следует учитывать высокую конкуренцию, так как в Штатах практически половина граждан держит мелкий подсобный бизнес.

![Федеральные налоги в США]()

Сравнительная таблица процентного соотношения мелкого бизнеса в США и России

Лучше всего пред тем как открывать своё дело, поработать на легальной основе у нескольких начинающих бизнесменов, чтобы лучше разобраться в тонкостях ведения бизнеса в этой стране. Чтобы легально начать свой бизнес и получить кредит на выгодных для вас условиях, необходимо будет оформить Green Card.

Налоги в США в 2020 году платят даже студенты со своей стипендии или другого дохода (если таковой имеется). Однако если вы являетесь студентом по обмену и не имеете Green Card или проводите в стране меньше 180 дней в году, то вы официально освобождаетесь от уплаты налога.

Налоговая система в США

На 2019 год в стране свобод имеется довольно сложная и не совсем понятная для иностранца система налогообложения граждан. Сегодня каждый американец обязан выплачивать четыре основных вида налога.

![федеральный налог]()

Размер федерального налога по всем штатам Америки

- Основной подоходный налог (федеральный налог). Его выплачивают все без исключения сотрудники различных компаний и корпораций, в том числе его обязаны платить из своего дохода сами работодатели. Так как на 2018 год более 90% американцев работает в различных частных фирмах, то этот налог можно назвать основным. Процентная ставка на него может изменяться в зависимости от размеров предприятия и его доходов, а также от экономической ситуации в определённом штате. Сотрудники государственных предприятий могут получать льготы или частично освобождаться от подобного налога.

- Налог от штата и города (местный). Это скорее не совсем налог, а сборы на улучшение инфраструктуры города и штата. Однако каждый гражданин Америки обязан произвести выплаты на нужды своей малой родины. Размер налога напрямую зависит от экономической ситуации в штате, городе и стране в целом. Если вы откажетесь платить налог штату и городу, то вас могут оштрафовать.

- Налог на недвижимость. С налогом на недвижимость сталкивались и жители нашей страны, но если у нас он составляет около 1,5-2% от стоимости недвижимости, то в Штатах нет чёткой процентной ставки. Всё опять зависит от того, находитесь ли вы в браке, имеются ли у вас дети, а также ещё зависит от штата и города проживания, от экономической ситуации в стране в целом, от вашего официального дохода. Поэтому иметь недвижимость в США может быть как выгодно, так и невыгодно.

- Налог с продажи. Это своего рода аналог нашего НДС. Данным налогом облагается прибыль с продаж. Такой налог обязаны платить различные компании, а также граждане, покупающие определённые товары.

![налог с продажи]()

-

Карта американских штатов с указанием размера налога с продажи.

Налог с продаж

Налог с продажи обычно сразу включается в стоимость покупки.

Получается, что средняя налоговая ставка по стране составляет около 33-35% от прибыли за год (включая и налог на недвижимость, продажи и т. д). Также налоговая система США предусматривает определённые льготы для некоторых граждан. Например, если ваш доход менее 15000$ в год, то вы входите в категорию малоимущих граждан и, соответственно, платите меньше остальных – около 25% от своего дохода.

Можно ли не платить налоги в США?

Законодательство Штатов не предусматривает законы, которые разрешали бы вам на легальной основе полностью не платить налоги в государственную казну. Однако существует несколько поправок, благодаря которым можно платить меньше или вовсе не платить определённое время. Рассмотрим всё подробнее.

Например, вы находитесь в США по рабочей визе и работаете на территории этой страны более 180 дней в году, из чего выходит, что вы обязаны отдавать часть своего дохода в казну чужой страны, да и ещё и в казну своей. Таким образом, вы будете терять около 45% вашего дохода. Однако есть возможность не платить налог в казну США.

Для этого вы не должны иметь при себе Green Card, так как в таком случае вы считаетесь практически полноправным гражданином.

![green card сша]()

Так выглядит американская green card

Итак, вы уезжаете раз в год в командировку в Штаты на 181 день. Вы сможете избежать двустороннего налога при условии, что ваш работодатель имеет на руках договор об избежание двойного налогообложения. В таком случае вы платите налоги только российской стороне (около 13% от вашей прибыли).

Как освободиться от налогов?

Однако если вы проживаете в США на легальной основе, вы можете частично освободиться от налога.

- Если вы работаете на государственном предприятии. Но устроится работать в государственное предприятие (в любое) бывает довольно сложно для среднестатистического иммигранта.

- Если отслужили в армии США. Однако при наборе на военную службу кандидаты проходят жёсткий отбор, так как в самих Штатах служба в армии считается довольно престижной.

- Если имеете серьёзные проблемы со здоровьем. Помимо частичного освобождения от уплаты налогов вам будут предоставляться различные льготы.

![паспорт США]()

Образец паспорта американского гражданина

Однако есть некоторые нюансы, например, очень трудно получить гражданство или Green Card, если вы уже приехали со своими заболеваниями. Но если вы получили инвалидность уже после переезда и получения Green Card в США, то вы можете рассчитывать на различные льготы и частичное освобождение от налогов.

Что будет, если не платить налоги

Если вы иммигрант, но уже успели оформить гражданство или хотя бы Green Card, то можете не волноваться – вас за такое нарушение не депортируют из страны. Но могут выдать очень серьёзный штраф, который будет равняться всему вашему годовому доходу или двум. В ваших же интересах не избегать уплаты налогов.

Обмануть налоговую систему США не составит особого труда, так как комитет, отвечающий за налоги (ISB), может не раскрыть с первого раза ваш обман, потому что через него проходят только 5-10% всех налоговых отсчётов по стране.

![налоги в америке]()

Процентное отношение сборов налогов с различных отраслей в США

Кто может обнаружить укрывание от налогов?

Если даже ISB не раскроет вашу попытку уклониться от налогообложения (что очень вероятно), то вас запросто могут обнародовать:

- Банки. Большинство американцев несколько раз в год оформляют кредиты с низкой процентной ставкой в местных банках, и вы, вероятнее всего, если ехали в Штаты за хорошей жизнью, не будете исключением, просто потому, что вам постоянно будет не хватать вашей зарплаты. Как мы знаем, перед тем как выдать кредит, добросовестные банки проверяют все документы, подтверждающие ваш доход, а также тот факт, платите ли вы налоги. Естественно, в кредите будет отказано, а информацию об уклонении от уплаты налогов передадут в местный департамент ISB.

- Вы можете сами себя раскрыть. Например, при оплате дорогих товаров (машина, оплата жилья) с вас могут спросить квитанцию об оплате налогов. Если вы откажетесь её дать, то не сможете приобрести товар и вызовете определённые подозрения.

- Ваши коллеги, соседи, знакомые. Американцы – законопослушные граждане. Они посчитают своим долгом проинформировать компетентные органы о том, что кто-то уклоняется от уплаты налогов, естественно, с указанием всех данных преступника.

- Воля случая. IBS за год подробно проверяет около 5-10% всех налоговых вычетов со страны. Вероятность того, что именно ваш отчёт о доходах и налоговых выплатах будет проверен, довольно мала, но всё же имеется.

Налоговая система Америки считается одной из самых эффективных в мире. При этом на практике, налогообложение в США является довольно сложным и многогранным процессом. Наряду с доходами, которые облагаются по стандартным ставкам, существуют и доходы, облагаемые дважды (например, дивиденды по акциям), а также доходы, вовсе не подлежащие обложению (доход от покупки ценных бумаг, эмитированных местными органами власти).

Содержание

- Система налогообложения США

- Какие налоги платят фирмы

- Налог на прибыль в США (Corporate Income Tax)

- Налог с продаж (Sales Tax)

- Подоходный налог (Income Tax)

- Отчисления на социальное и медицинское обеспечение

- Налог с лиц, работающих на себя (Self-Employment Tax)

- Налог на дивиденды

- Налоги на недвижимость

- Налог на подарки (Gift Tax)

Система налогообложения в США

Система имеет несколько уровней: федеральный, региональный, местный. Перечень налогов на каждом из них свой, при этом некоторые взимаются параллельно в несколько бюджетов.

Ниже представлены наиболее распространенные виды налогов США:

На федеральном уровне На региональном уровне Города и муниципалитеты На доходы физических лиц На доходы физических лиц На прибыль На прибыль На прибыль На наследство и дарение Акцизные и таможенные сборы С продаж Лицензионные сборы На наследство и дарение Акцизы Экологический На прирост капитала На транспорт На транспорт Отчисления в фонд соц. страхования На прирост капитала На недвижимость Все уровни госуправления полностью обособлены. Федеральное правительство не вмешивается в налоговые дела штата, региона, муниципалитета. Региональные законодательные органы могут принять решение о введении на подотчетной территории лишь тех налогов, которые не противоречат федеральному законодательству. А местные власти могут устанавливать только разрешенные штатом сборы.

![]()

Какие налоги платят фирмы

К основным налогам, уплачиваемым компаниями, относятся:

![]()

корпоративный налог на прибыль; ![]()

налог с продаж; ![]()

налог на недвижимость; ![]()

налог на прирост капитала; Региональные и местные власти могут взимать налоги на: прирост капитала, на нераспределенную прибыль, на имущество, на добычу полезных ископаемых, экологический и др.

Кроме того, каждая компания, выступающая в качестве работодателя, обязана зарегистрироваться на всех уровнях госуправления и платить отчисления с фонда заработной платы - в региональный и федеральный фонды безработицы.

Разные типы компаний уплачивают в США разные виды налогов, а также имеют право на различные вычеты и льготы. Поэтому, особенно на этапе планирования открытия бизнеса, важно досконально разобраться в механизме налогообложения.

Налог на прибыль в США (Corporate Income Tax)

Корпоративный налог на прибыль, подлежащий к уплате юридическим лицом, напрямую зависит от его организационно-правовой формы.

С точки зрения налогообложения стоит отдельно выделить такие типы компаний как:

![]()

Корпорации, которые бывают в виде C-корпораций и S-корпораций; ![]()

LLC - Limited Liability Company (аналог российского общества с ограниченной ответственностью). ![]()

S-Corporation не уплачивает налог на прибыль от своего имени, доходы или убытки деятельности разделены между участниками корпорации, на которых возлагается обязанность по уплате налогов.

С-Corporation уплачивают Corporate Income Tax от своего имени. Федеральный налог для корпораций рассчитывается по ставке 21%. Помимо этого каждый штат может устанавливать собственные ставки: где-то он не взимается вообще (Делавэр), а в Айове составляет 12%.

У корпорации облагаются абсолютно все доходы, что были получены во всех странах мира. Однако из этого правила есть исключения в зависимости от наличия налоговых соглашений США с другими странами.

Базой обложения служит чистая прибыль, которая определяется как разница между всеми поступлениями и суммой разрешенных законодательством расходов, понесенных компанией за отчетный период. При этом в отношении корпораций налог охватывает не только полученную юридическим лицом чистую прибыль, но и распределенную прибыль, т.е. акционеры обязаны также уплатить налог на прибыль с полученных дивидендов.

Механизм корпоративного налогообложения LLC может быть различным: они могут облагаться как корпорация, уплачивая Corporate Income Tax, или как партнерство, распределяя полученный доход между участниками.

Если у Вас возникли вопросы относительно налогооблагаемой базы, ставок, сроков подачи или заполнения налоговой отчетности по Income Tax, обратитесь за помощь к профессиональным налоговым консультантам.

Компания American Corporate Services, Inc. уже почти 30 лет оказывает различные налоговые услуги. Опытные CPA-специалисты и налоговые адвокаты готовы оказать как консультативную поддержку по отдельным вопросам корпоративного налогообложения, так и взять на себя весь комплекс работ по минимизации налогообложения и заполнению налоговой декларации. Налог с продаж (Sales Tax)

В 2019 году Sale Tax присутствовал в 38 штатах. Максимальный размер ставки составлял 10,02%, 5 штатов вовсе его не взимали (Аляска, Орегон, Делавер, Монтана, Нью-Хемпшир).

Налог с продаж в США, представляющий аналог российского НДС, существует на региональном и местном уровнях. Плательщиком является покупатель товара, но перечисляет в бюджет Sale Tax продавец товара.

Широкий перечень товаров освобожден от налогообложения: рецептурные лекарственные средства, продукты питания, сельскохозяйственные товары и т.д.

Подоходный налог (Income Tax)

Любые доходы физического лица подлежат налогообложению. Подоходный налог в Америке (Income Tax) охватывает доходы:

В 43 штатах имеется Income Tax с физических лиц. Максимальная ставка достигает 13,3% (в Калифорнии), минимальная находится на уровне 2,9% (в Северной Дакоте).

Связанные с трудоустройством (зарплата, премии, компенсационные выплаты, бонусы),

От владения капиталом и имуществом (проценты, дивиденды, аренда),

Связанные с приростом капитала (при продаже недвижимости, земельных участков, корпоративных прав),

Самозанятых лиц (при самостоятельной предпринимательской деятельности).

Налогооблагаемая база корректируется на сумму разрешенных вычетов и льгот (затраты на повышение квалификации, на медицинское обслуживание, в связи с переездом в новую местность, расходы на благотворительность, зачёт для престарелых лиц и инвалидов и др.)

После этого следует определение необлагаемого минимума. Он зависит от семейного (социального) статуса плательщика (например, холостой резидент или состоящий в браке, общая декларация от супругов или две отдельные, вдова (вдовец) с ребенком, основной кормилец семьи и т.д.). Так, для одиноких лиц до 65 лет такой минимум равен 12,2 тыс. дол. в год; для супругов, которые совместно подают декларацию, это уже 24,4 тыс. дол. и т.д.

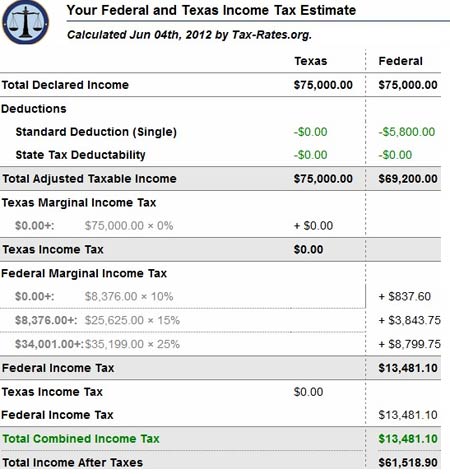

Далее определяется ставка (на федеральном уровне она является прогрессивной). Например, для неженатого молодого человека с доходом в 75000 долларов налог на доход в США будет высчитываться по ставке в 22%.

В повседневной жизни самостоятельными вычислениями редко пользуются, есть специальные таблицы, программы и консультации специалистов.

Income Tax можно уплачивать двумя способами: работодатель удерживает его сумму до выплаты зарплаты или работник получает полную зарплату, а налог платит сам в течение года.

Отчисления на социальное и медицинское обеспечение

![]()

Кроме подоходного налога с заработной платы все резиденты уплачивают:

Social Security Tax, полная ставка которого составляет 12,4% от фонда заработной платы, он перечисляется в социальный фонд;

Medicare, полная ставка которого составляет 2,9% от фонда заработной платы, он перечисляется в медицинский фонд.

Половину этих отчислений (6,2% Social Security Tax и 1,45% Medicare) уплачивает работодатель, оставшуюся половину – сам работник.

При этом существует ряд особенностей при исчислении данных платежей. Например, работодатели обязаны удерживать и перечислять дополнительный налог на медицинскую помощь в размере 0,9%, если заработная плата работника в течение календарного года превышает 200 тыс. долларов.

В 2020 году базовый лимит заработной платы составляет $137700.

При расчете Social Security Tax надо иметь в виду существование базового лимита заработной платы. Это максимальная сумма, которая облагается налогом за текущий год. Это означает, что вся сумма зарплаты сверх этой цифры не подлежит обложению социальным налогом.

С одной стороны, никому не хочется уплачивать излишнюю сумму налогов, с другой стороны, недоплата грозит серьезными последствиями, в том числе уголовными. Поэтому все применяемые вычеты и льготы должны быть законодательно обоснованы и выверены.

Лицензированные налоговые специалисты American Corporate Services готовы предоставить персональные консультации обладателям сложных зачетов и вычетов, людям, не владеющим английским языком, а также всем, кто сомневается в правильности заполнения налоговой декларации. Мы окажем помощь в составлении отчетности, рассчитаем сумму к уплате и поможем легально минимизировать налоги в США. Налог с лиц, работающих на себя (Self-Employment Tax)

Налог на самозанятость - это налог на социальное обеспечение и медицинскую помощь, уплачиваемый работающими не по найму лицами. Сюда относятся фрилансеры, владельцы мелкого бизнеса, независимые подрядчики.

Каждый работающий не по найму человек, заработная плата которого превышает 400 долларов, должен уплачивать Self-Employment Tax.

Главными составляющими являются отчисления на социальное обеспечение (Social Security) и программу Medicare. Общая ставка составляет - 15,3% (из них - 12,4% идет в фонд социального обеспечения и 2,9% - в фонд программы «Медикеэ»).

Налог на дивиденды

![]()

Дивиденды, полученные в США, подлежат налогообложению. Они могут облагаться в рамках декларации по Income Tax, т.е. как часть дохода. Налоговая ставка составляет до 37% в зависимости от общей суммы валового дохода и от семейного статуса налогоплательщика.

Однако есть вариант налогообложения дивидендов по пониженным ставкам. Это возможно только в случаях, когда речь идет о квалифицированных дивидендах (сюда относятся, например, дивиденды компаний, акции которых свободно обращаются на крупных американских биржах). Ставка налога составит 0, 15 или 20% в зависимости от размера дохода.

Отдельно стоит рассмотреть ситуацию, когда дивиденды выплачиваются не в традиционной форме (в виде денежных средств), а путем дополнительного выпуска акций. В таком случае у акционера есть два пути: продать дополнительные акции или оставить их в расчете на рост котировок. При продаже нужно будет уплатить налог на доход или на прирост активов. А вот в случае, если акции будут присоединены к портфелю ценных бумаг, они не будут облагаться вовсе.

Налоги на недвижимость

Налог на недвижимость в США предусмотрен на уровне штатов и местных муниципалитетов. Говоря о налогах на недвижимое имущество, часто подразумевают несколько связанных между собой налогов.

![]()

Property Transfer Tax платит продавец после передачи покупателю документов на владение собственностью. Сумма исчисляется по оценочной стоимости продаваемого имущества.

Property Tax уплачивают ежегодно на всё недвижимое имущество (в том числе земельные участки), находящееся во владении. Каждый штат сам определяет его ставку.

Capital Gain Tax - фактически, это налог на прирост капитала, но он напрямую связан с недвижимостью. Уплачивается при продаже имущества, налогооблагаемой базой является разница между ценой недвижимого объекта при его покупке и ценой последующей продажи.

Отдельно стоит недвижимость, получаемая в порядке наследования или дарения. В этом случае ставки зависят не только от оценочной стоимости, но и от степени родства лиц, между которыми переходит право собственности на имущество.

В США существует огромное количество различных форм отчетности и налоговых деклараций, касающихся владения недвижимостью или перехода права собственности на нее. Ставки этих налогов весьма отличаются от штата к штату.

Налоговые эксперты American Corporate Services готовы проконсультировать Вас по вопросам правильности заполнения или взять на себя составление всех необходимых деклараций по налогам на недвижимость, обеспечив полное соответствие требованиям IRS. Налог на подарки (Gift Tax)

Безвозмездная передача имущества (денежные средства, акции, доли в компании, недвижимость) может облагаться налогом на подарки.

Ставка может доходить до 40%. Однако в подавляющем большинстве случаев платить налог на дарение не придется. Главное – правильно воспользоваться льготами, предусмотренными налоговым законодательством. Ежегодный необлагаемый минимум составляет 15 тыс. долларов. Т.е. на эту сумму человек в течение года может делать подарки совершенно любому лицу.

Но даже если подарок одному лицу составит более этой суммы, это совсем не значит, что налог надо будет уплачивать. Законодательством предусмотрен еще одна необлагаемая сумма в течение всей жизни – 11,4 млн. долларов (по состоянию на 2019 год). Поэтому на подаренные, к примеру, 50 тыс. долларов надо будет заполнить декларацию, но превышение в 35 тыс. долларов может пойти в зачет в пожизненный лимит.

Минимизация налогообложения в США возможна лишь в случае досконального знания законодательства, а также его правоприменительной практики. Именно поэтому в Америке широко распространено налоговое консультирование. Не стоит пренебрегать консультацией налогового адвоката, особенно на этапе планирования переезда в Соединенные Штаты или открытия бизнеса в этой стране.

Данная статья носит исключительно ознакомительную цель и не является консультацией по индивидуальным вопросам. Для реализации конкретных решений предлагаем обратиться к нашим опытным налоговым адвокатам и CPA.

Читайте также: