Налог на прибыль в 2000 году ставка

Опубликовано: 13.05.2024

Дата публикации

Четверг, 21.03.2002

Авторы

Д. Некипелов

Серия

Международная конференция «Экономический рост: после коммунизма» 20-21 марта 2002 г., Москва

Работа, о которой я сейчас буду говорить, была проведена коллективом сотрудников Института экономики переходного периода под руководством Сергея Германовича Синельникова.

В результате налоговой реформы 2000 г. изменилась система подоходного налогообложения. Вторая часть Налогового кодекса установила пропорциональную ставку подоходного налога на уровне 13% налогооблагаемого дохода, в то время как до этого предельная ставка варьировала, в зависимости от размера базы налогообложения от 12 до 30 процентов. Одновременно с реформой подоходного налога произошла реформа системы отчислений граждан в социальные фонды, в частности для высоких доходов предельная ставка социальных отчислений может быть снижена в соответствии с Налоговым кодексом с 39.5% до 15%.

Такое значительное снижение предельных ставок неизбежно должно было повлиять на налоговые поступления (особенно для налогоплательщиков с высокими доходами).

В своём сегодняшнем докладе, я расскажу о проведённом нами исследовании реформы подоходного налога и опишу его основные результаты. В начале своего доклада я затрону основные макроэкономические результаты реформы и сформулирую основные причины роста поступлений подоходного налога. Затем я перейду к обзору моделей уклонения от подоходного налога, что позволит мне сформулировать конкретные гипотезы о влиянии изменения предельной налоговой ставки на поступления подоходного налога. В последней части моего выступления я опишу построенные нами модели изменения налоговых поступлений и базы налогообложения и сделаю выводы о справедливости сделанных гипотез.

Переходя к обзору макроэкономических результатов реформы подоходного налогообложения, нужно отметить, что в подавляющем большинстве регионов России в 2001 году по сравнению с 2000 годом наблюдался рост налоговых поступлений.

Из приведённой гистограммы мы видим, что регионы можно разделить на три группы по величине прироста поступлений на душу населения: регионы с отрицательными приростами поступлений подоходного налога, регионы с низкими приростами налоговых поступлений и регионы с высокими поступлениями подоходного налога.

Поступления подоходного налога в реальном выражении выросли в 2001 году по сравнению с 2000 годом на 19%.

Согласно нашей основной гипотезе, такое значительное повышение налоговых поступлений обусловлено снижением уклонения от уплаты подоходного налога.

Тем не менее, можно предположить, что повышение могло произойти и под влиянием других причин.

Во-первых, следует отметить тот факт, что для большого числа налогоплательщиков предельная налоговая ставка в результате реформы повысилась. Тем не менее, такое повышение при прочих равных условиях по нашим оценкам могло повлечь за собой прирост поступлений не более чем на 8%.

Во-вторых, рост налоговых поступлений мог произойти и под влиянием общего экономического роста в стране.

В третьих, дополнительный рост поступлений может быть связан с тем, что с 2001 года подоходный налог стал взиматься с доходов военных, что составило около 2% в общем приросте поступлений налога.

В-четвёртых, часть налогоплательщиков могла перенести часть доходов 2000 года на 2001 год, когда эти доходы облагались по более низкой ставке. Однако, налогоплательщики с низкими доходами 2000 года не могли претендовать на снижение ставки социальных платежей в 2001 году, что могло служить ограничением для перенесения доходов.

И, наконец, в связи с тем, что ставка налога на прибыль оказалась выше в 2001 году, чем минимальная ставка налогообложения доходов, часть прибыли могла быть замаскирована под заработную плату работников предприятий.

Оказывается, что наибольший рост налоговых поступлений преимущественно происходил в регионах с большими значениями среднедушевого дохода и эффективной ставки подоходного налога.

На приведённой диаграмме, показывающей зависимость приростов налоговых поступлений от среднедушевого дохода видна тенденция к повышению прироста налоговых поступлений в 2001 году по сравнению с 2000 годом при росте среднедушевого дохода.

На следующей диаграмме мы видим, что прирост налоговых поступлений имеет тенденцию к повышению и с ростом эффективной ставки налога.

Таким образом, данные говорят о больших приростах налоговых поступлений в более богатых регионах.

Для более формального изложения этой гипотезы я сделаю краткий обзор результатов теоретических моделей.

Одна из самых первых моделей была разработана Аллингэмом и Сандмо [1] , а затем несколько позднее дополнительные выводы из неё были сделаны Ицхаки [2] и Сринивасаном [3] . В модели предполагается, что при уклонении от налогообложения налогоплательщик решает задачу максимизации ожидаемой полезности при фиксированной и известной ему вероятности проверки правильности декларируемого им дохода. Штрафы и налоги считаются пропорциональными. В такой модели оказывается, что сумма дохода, скрытая от налогообложения снижается при увеличении предельной налоговой ставки.

Модель Аллингема и Сандмо может быть обобщена если сделать её многопериодной. Одна из первых попыток проанализировать долгосрочную динамику уклонения от налогообложения была сделана Энджелем и Хайнсом. [4] Они проанализировали модель уклонения от налогообложения для нейтральных к риску налогоплательщиков.

Обобщение модели на случай логарифмической функции полезности [5] было сделано Кабалле и Панадес [6] . Результатом обеих моделей был вывод о положительной связи уклонения с предельной ставкой подоходного налога.

Во всех моделях, кратко описанных выше, не учитывался тот факт, что собранные налоги, в конечном счёте, предназначены для финансирования деятельности государственных институтов и для предоставления общественных благ.

Попытка приблизиться к решению этого вопроса была сделана Коуэллом и Гордоном [7] . Их выводом является то, что уклонение от налогообложения происходит при недофинансировании общественных благ.

Изложенные модели позволяют предположить наличие отрицательной связи между изменением предельной ставки (или, для региона, средней предельной ставки) подоходного налога и налоговой базы. Для прироста налоговых поступлений такая связь также будет наблюдаться, когда отношение декларируемых доходов к скрытым доходам не превосходит эластичности скрытых доходов по предельной ставке налога.

Сформулировав гипотезу о связи изменения налоговой базы и налоговых поступлений с изменением средней предельной ставки налога, я перейду к построению регрессионных моделей.

При построении моделей учитывалось два основных фактора, повлиявших на изменение налоговых поступлений и налоговой базы: это изменение средней предельной ставки налога и реальный экономический рост.

На основании региональных данных Госкомстата и Министерства по налогам и сборам нами была построена следующая модель изменения налоговых поступлений:

| ∆НП = | -185,4 | - | 63362 | ∆ t+ | 0,43 | ∆Расх |

| (-0,81) | (-5,77) | (4,37) | R 2 =0,50 |

∆Расх - изменение потребительских расходов в регионе.

Вместо показателя изменения расходов было бы логичнее использовать индикатор изменения налоговой базы, например доходы. В то же время связь между изменением предельной налоговой ставки и доходами выше, чем между изменением предельной налоговой ставки и потребительскими расходами, поэтому в модели использовался последний показатель.

Как видно данное уравнение говорит о значимой отрицательной зависимости изменения налоговых поступлений с изменением средней предельной налоговой ставки.

Для изменения налоговой базы построение такой модели некорректно, поскольку предельная ставка подоходного налога до реформы определялась размером налоговой базы. Поэтому мы специфицировали модель зависимости изменения налоговой базы от изменения средней предельной налоговой ставки в виде системы.

Мы оценивали систему с помощью обобщённого метода моментов с оценкой матрицы ковариации коэффициентов в форме Уайта. В качестве инструментальных переменных мы использовали долю нетрудоспособного населения в регионе как индикатор возможного объёма вычетов и льгот по уплате подоходного налога, долю заработной платы в доходах в регионе, как индикатор склонности к сокрытию доходов от налогообложения, долю сельскохозяйственной продукции в ВРП региона и наконец, мы использовали показатель доли расходов на питание в расходах региона как индикатор уровня жизни в регионе.

Полученная система выглядела следующим образом:

| |||||||||||

|

Таким образом, на основании этой модели мы можем сделать вывод об отрицательной связи изменения налоговой базы и изменением средней предельной налоговой ставки. Это также говорит в пользу высказанной мной гипотезы.

Итак, в заключение следует сказать, что построенные модели изменения налоговых поступлений и налоговой базы говорят в пользу гипотезы об отрицательной связи изменения средней предельной налоговой ставки и изменением налоговой базы и налоговых поступлений. То есть, гипотезы, сформулированной при анализе теоретических моделей.

Таким образом, можно предположить, что одним из основных факторов, обусловивших большой прирост поступлений подоходного налога было снижение уклонения от уплаты налога из-за снижения средних предельных налоговых ставок.

[1] Allingam M.G., Sandmo A. (1972)" Income Tax Evasion: A Theoretical Analysis", Journal of Public Economics 1, pp. 323-328.

[2] Yitzhaki S. (1974) "A Note on Income Tax Evasion: A Theoretical Analysis", Journal of Public Economics 3, pp. 201-202.

[3] Srinivasan T.N. (1973) "Tax Evasion: A Model", Journal of Public Economics 2, pp. 339-346.

[4] Eduardo M.R.A. Engel, James R. Hines, Jr. “Understanding Tax Evasion Dynamics”, NBER WP6903

[6] J. Caballe, J. Panades, “On the Relation Between Tax Rates and Evasion in a Multi-period Economy”, Universitat Automna de Barcelona, Dept. Economia I Ha., 2001

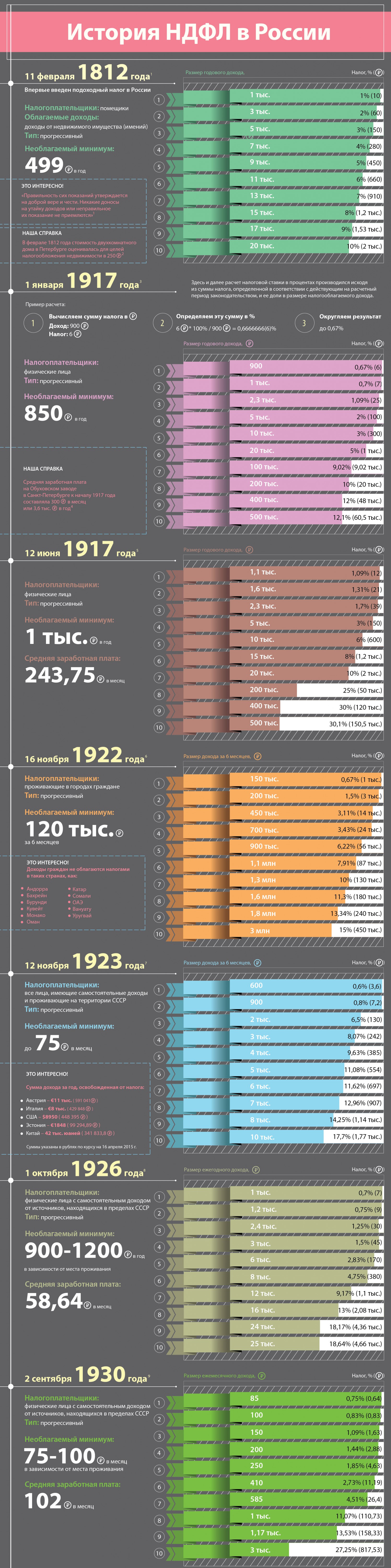

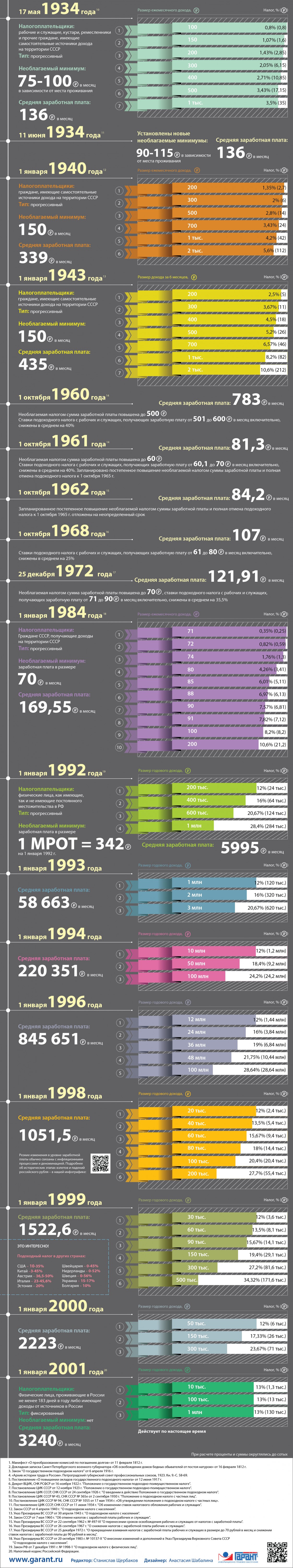

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

2020-01-15

445

Основы ныне действующей налоговой системы Российской Федерации заложены в 1992 г., когда был принят большой пакет законов РФ об отдельных видах налогов. 21 ноября 1992 года указом президента Российской Федерации была образована самостоятельная Государственная налоговая служба РФ, на которую были возложены основные функции по разработке и реализации налоговой политики в стране.

Налоговая реформа является одним из важнейших достижений, стимулировавших экономический рост в России, начавшийся с 2000 года. Основные задачи налоговой реформы — снижение налоговой нагрузки на предприятия, усиление значения добывающих отраслей как источника налоговых поступлений, а также упрощение налогообложения малого бизнеса.

Наиболее важные реформы налоговой системы были реализованы в программе 2000-2002 года. Речь идет о следующих мерах:· Отмена неэффективных «оборотных» налогов;· Существенное снижение налогообложения фонда оплаты труда за счетвведения пропорциональной шкалы и снижения социальных отчислений;· Новый режим и снижение ставки налога на прибыль;· Введение налога на добычу полезных ископаемых, что стало важным шагом в направлении изъятия в доход государства части природной ренты, образующейся у пользователей недр;· Реформирование системы налогообложения малого бизнеса;· Отмена налога с продаж и налога на покупку иностранной валюты.Эта масштабная программа была проведена в беспрецедентно короткие для мировой практики сроки. Следствием этих мер стало более равномерное распределение налоговой нагрузки на всех налогоплательщиков, изменение в положительную сторону структуры поступлений, улучшение администрирования, легализация многих налогоплательщиков. Важнейшим промежуточным результатом стало реальное снижение общей налоговой нагрузки на экономику, поддерживающее дальнейший экономический рост.

В отношении населения был введен налог на доходы физических лиц — ставка налога для граждан с любыми доходами была установлена в размере 13 %. Бюджет в результате существенно пополнился налогами с доходов, «вышедших из тени». В 2001 году произошла полная отмена налога на содержание жилищного фонда и объектов социально-культурной сферы. Был отменён налог на приобретение автомобилей. Единый социальный налог (ЕСН) заменил страховые взносы во внебюджетные фонды. В 2002 году была снижена ставка налога на прибыль предприятий до 24 %. Налог на добычу полезных ископаемых стал зависеть от цен на сырьё на мировом рынке, что существенно пополнило бюджет России.

Замена в 2003 году налога на пользователей автомобильных дорог и налога с владельцев транспортных средств на транспортный налог, а также отмена налога на покупку валюты существенно сократили доходы регионов. Однако изменение схемы распределения акцизов — на алкогольную продукцию в пользу федерального бюджета, на нефтепродукты в пользу регионального — стабилизировало ситуацию.

В сфере малого бизнеса также произошли изменения, в частности были снижены ставки налогов для предпринимателей, применяющих упрощённую систему налогообложения. На федеральном уровне утверждён список предпринимателей, имеющих право платить единый налог на вменённый доход. В 2004 году был отменён налог с продаж, однако выпадающие доходы бюджетов регионов были компенсированы очередным увеличением норматива отчислений от налога на прибыль организаций.

Основные направления налоговой политики Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов разработаны Минфином России остаются такими же, как и ранее – создание эффективной налоговой системы, сохранение сложившегося к настоящему моменту налогового бремени. Таким образом, Основные направления налоговой политики составлены с учетом преемственности ранее поставленных базовых целей и задач. Однако при этом следует принимать во внимание, что налоговая политика, с одной стороны, будет направлена на противодействие негативным эффектам экономического кризиса, а с другой стороны, - на создание условий для восстановления положительных темпов экономического роста. В этой связи важнейшим фактором проводимой налоговой политики будет являться необходимость поддержания сбалансированности бюджетной системы.

Заключение

Фискальная политика призвана обеспечивать устойчивость экономического развития, она является инструментом в борьбе против инфляции и для поддержания занятости. Но механизм фискальной политика довольно непрост.

Выработка оптимальной модели фискальной политики правительства – задача довольно сложная, поскольку в экономике действуют, как правило, параллельные и разнонаправленные факторы.

Учитывая все эти моменты, надо сказать, что воздействие фискальной

политики на макроэкономическую стабилизацию довольно относительно.

Фискальная политика приносит значительный эффект тогда, когда она

строится на основе предвидения ситуации. Поэтому очень важно при применении инструментов фискальной политики знать, каковы будут их последствия.

Но фискальную политику не следует сбрасывать со счетов в борьбе с инфляцией и безработицей помня при этом, что максимальный эффект она

дает в краткосрочном периоде.

Ознакомившись с понятием, основными видами, инструментами фискальной политики, а также ее взаимосвязью с налогами и налогообложением необходимо отметить ограниченность ее возможностей:

· Положительные результаты фискальная политика дает в краткосрочный период, в долгосрочном плане такая политика может привести к отрицательным результатам;

· Возможно возникновение противоречий между направлениями изменений налогов и правительственных расходов, осуществляемых в целях достижения макроэкономической стабильности, и другими целями, стоящими перед обществом;

· Фискальной политики характерен «эффект запаздывания». Требуется определенное время, прежде чем данная политика окажет ожидаемое воздействие на экономику. Часть времени уходит на принятие решения о проведение тех или иных мер бюджетно-налогового характера, затем пройдет еще время, прежде чем эти меры начнут давать результат. К этому моменту экономическая ситуация может измениться и меры по расширению экономики начнут давать эффект в период подъема, а сдерживающие меры придутся на период спада. В таком случае фискальная политика будет играть дестабилизирующую роль.

Эффективность фискальной политики значительно возрастает, если она сочетается с проведением соответствующей фискально-кредитной политики.

Список литературы

1. Бюджетный Кодекс Российской Федерации от 31 июля 1998 г. Глава 3 статья 17 «Целевой бюджетный фонд». Принят Государственной Думой 17 июля 1998 года.

2. Гражданский Кодекс Российской Федерации статья 118 «Фонды». Принят Государственной Думой 21 октября 1994 года.

3. Налоговый Кодекс Российской Федерации статья 38 «Объект налогообложения» от 29.07.2004 N 95-ФЗ.

4. Иохин В. Я. Экономическая теория. Учебник. ЮРИСТЪ, Москва, 2000.

5. Райзберг Б. А. Курс экономики. Учебник. ИНФРА-М, Москва, 2004.

6. Сажина М. А., Чибриков Г. Г. Экономическая теория. Учебник для ВУЗов, Издательство НОРМА, Москва, 2003.

В 2000 году произошли серьезные изменения в налоговом законодательстве, изменяющие структуру налоговой системы. В частности, были приняты и вступили в силу с 2001 года четыре главы второй части Налогового Кодекса, вносящие серьезные изменения в подоходный налог, НДС и акцизы, о которых подробнее будет сказано ниже.

В то же время был принят ряд изменений, повлиявших на налоговые доходы бюджетной системы уже в 2000 году. К их числу можно отнести следующие.

Статьей 58 Закона "О федеральном бюджете на 2000 год" было приостановлено на 2000 год действие абзаца второго пункта 1 статьи 5 Закона Российской Федерации от 14 июля 1992 года №3297-1 "О закрытом административно-территориальном образовании", а также действие пункта 1 статьи 142 Бюджетного кодекса Российской Федерации для органов местного самоуправления ЗАТО, за исключением ЗАТО, на территориях которых расположены федеральные ядерные центры.

Все налоги и сборы в той их части, которые подлежат зачислению в федеральный бюджет, должны вноситься организациями, зарегистрированными в закрытых административно - территориальных образованиях, в федеральный бюджет, за исключением ЗАТО, на территории которых расположены федеральные ядерные центры; налоги и сборы, зачисляемые в федеральные и территориальные целевые бюджетные и внебюджетные фонды, поступающие с территорий ЗАТО, зачисляются в эти фонды.

Общая сумма средств, оставляемых в распоряжении налогоплательщиков в результате применения дополнительных льгот по налогам, установленных решениями органов местного самоуправления ЗАТО, на территориях которых расположены федеральные ядерные центры, не должна превышать 50 процентов от сумм, начисленных по налогам и сборам в соответствующем отчетном периоде без применения льгот или 2 млрд рублей, при этом льготы по акцизам на подакцизные товары не предоставляются.

Федеральным законом "О внесении изменений и дополнений в Закон РФ "О подоходном налоге с физических лиц" от 25 ноября 1999 года № 207-ФЗ была установлена новая шкала подоходного налога . По ставке 12% облагается совокупный доход до 50 тыс. руб. Максимальная ставка снижена до 30%. Федеральный закон применяется по доходам, полученным после 1 января 2000 года.

Федеральным законом от 20 ноября 1999 года № 197-ФЗ были установлены на 2000 год тарифы страховых взносов в Пенсионный фонд Российской Федерации (для работодателей - организаций - в размере 28 процентов, спец. ставки – 20,6% и 14% для отдельных отраслей); для индивидуальных предпринимателей (включая применяющих упрощенную систему налогообложения, учета и отчетности) - в размере 20,6 процента дохода от предпринимательской либо иной деятельности за вычетом расходов, связанных с его извлечением; для граждан (физических лиц), работающих по трудовым договорам или получающих вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, - в размере 1 процента выплат, начисленных в пользу указанных граждан по всем основаниям независимо от источников финансирования.

На 2000 год тариф страховых взносов в ФСС РФ для работодателей - организаций и граждан (физических лиц), осуществляющих прием на работу по трудовому договору, в размере 5,4 процента выплат в денежной и (или) натуральной форме; в Государственный фонд занятости населения Российской Федерации для работодателей - организаций в размере 1,5 процента; тариф страховых взносов в фонды обязательного медицинского страхования в размере 3,6 процента (из них 0,2 процента в Федеральный фонд обязательного медицинского страхования).

Основные положения второй части Налогового Кодекса

К концу весенней сессии Государственной Думой приняты в третьем чтении четыре главы второй (специальной) части Налогового Кодекса и Закон о введении в действие специальной части НК, состоящей на настоящий момент из четырех глав. Речь идет о главах, посвященных подоходному налогу, социальному налогу, налогу на добавленную стоимость и акцизам. Вводный закон предусматривает отмену налога на содержание жилищного фонда и объектов социально-культурной сферы, налога на приобретение автотранспортных средств, налога на реализацию горюче-смазочных материалов, снижение ставки налога на пользователей автодорог. Для компенсации выпадающих в связи с отменой оборотных налогов бюджетных доходов предполагается ввести муниципальный налог на прибыль по ставке, устанавливаемой органами местного самоуправления, но не свыше 5 процентов.

В целом принятые законопроекты соответствуют основным направлениям налоговой реформы, сформулированным в одобренной 29 июня на заседании Правительства «Концепции: стратегия развития РФ до 2010 г.». Первоначальные проекты законов, отстаиваемые Правительством, в процессе прохождения через налоговый подкомитет и бюджетный комитет, а затем пленарное заседание Государственной Думы претерпели не слишком существенные изменения. Концептуальные цели налоговой реформы, заключающиеся в снижении уровня налогового бремени, упрощении налоговой системы и придании ей более справедливого характера, в значительной степени достигнуты. Мнения депутатов и Правительства при обсуждениях расходились скорее не по вопросам необходимости тех или иных преобразований, а по темпам их реализации.

В результате законопроекты закрепляют серьезнейшие изменения в российской налоговой системе. Начиная с будущего года радикально трансформируется подоходное налогообложение. Вводится плоская шкала подоходного налога со ставкой 13%. Ликвидирован целый ряд необоснованных льгот по налогу. Платежи во внебюджетные фонды социального назначения объединены в единый социальный налог, контроль за уплатой которого будут осуществлять налоговые органы. При этом снижается ставка налогообложения фонда оплаты труда с 38,5% до 35,6%. Вводится регрессия шкалы социального налога. В области обложения налогом на добавленную стоимость произошло упорядочение льгот, предусмотрен переход к общим правилам территориальности при уплате налога при торговле со странами СНГ. Ликвидирован налог на содержание жилищного фонда и объектов социально-культурной сферы, взимаемый в настоящее время по ставке 1,5% от оборота предприятий. С 3,5% до 1% снижена предельная ставка налога на пользователей автодорог, который в перспективе предполагается полностью отменить. Одновременно отменяется налог на реализацию ГСМ. Как компенсирующая мера произведено повышение акцизов на бензин.

Подоходный налог. В соответствии с принятой в третьем чтении главой Налогового Кодекса, посвященной налогу на доходы физических лиц (подоходному налогу), установлена единая ставка в размере 13%, что является одним из ключевых элементов стимулирования легализации доходов. В то же время в отношении тех доходов, которые зачастую используются в качестве скрытой формы выплаты заработной платы (для ухода от платежей во внебюджетные фонды), установлена повышенная ставка в 35%. К такого рода доходам относятся: выигрыши в лотерею, выигрыши и призы, получаемые в конкурсах, играх и других рекламных мероприятиях, страховые выплаты по договорам добровольного страхования в случае, если такие выплаты превышают проиндексированную на инфляцию сумму внесенных страховых взносов (по договорам личного страхования) или размеры ущерба застрахованному имуществу (по договорам имущественного страхования), процентные доходы по вкладам в банках в части превышения суммы, рассчитанной исходя из трех четвертых действующей ставки рефинансирования Центрального банка Российской Федерации и 9% годовых суммы вклада в иностранной валюте, суммы экономии на процентах при получении налогоплательщиками заемных средств ниже трех четвертей ставки ЦБ.

Устранено двойное налогообложение дивидендов путем зачета ранее уплаченных сумм налога на прибыль в счет обязательств по подоходному налогу.

Существенно увеличен необлагаемый минимум (до 400 рублей в месяц до достижения доходом уровня 20 000 рублей), а также так называемый вычет на детей (до 300 рублей в месяц).

Установлен ряд льгот социального характера. В частности, расходы на образование, свое или своего ребенка, в размере 25 000 рублей вычитаются из налогооблагаемой базы налогоплательщика. Аналогичный порядок установлен и для расходов на здравоохранение, за исключением расходов на дорогостоящие виды лечения по перечню, утверждаемому Правительством, которые вычитаются из налогооблагаемой базы в размере фактически осуществленных расходов.

Размер имущественного вычета при продаже недвижимости установлен на уровне 1 000 000 рублей, при продаже прочих видов имущества - 125 000 рублей, при покупке или новом строительстве - на уровне 600 000 рублей. При этом вся сумма доходов от продажи недвижимого имущества, принадлежавшего налогоплательщику в течение 5 лет, и прочего имущества - в течение 3 лет, вычитается из налогооблагаемых доходов в полном объеме.

Единый социальный налог. Тарифы страховых взносов, взимавшиеся ранее в различные государственные внебюджетные фонды, заменяются единым социальным налогом, ответственность за сбор которого возлагается на МНС. При этом в соответствии с проектом закона о введении в действие второй части Налогового кодекса сохраняют силу все договоры о предоставлении отсрочек (рассрочек) и реструктуризации задолженности по страховым взносам, ранее заключенные между органами государственных внебюджетных фондов и налогоплательщиками.

Единый социальный налог расщепляется на три части: наибольшая его доля поступает в Пенсионный фонд, остальные две – в Фонд социального страхования и фонды обязательного медицинского страхования. Государственный фонд занятости консолидируется в федеральный бюджет.

Регрессия социального налога выражается следующей шкалой: 35,6% - при уровне годового дохода на одного работника до 100 тысяч рублей, 20% - при уровне дохода от 100 тысяч до 300 тысяч рублей, 10% - при уровне дохода от 300 тысяч до 600 тысяч рублей, и, наконец, 2% - при уровне дохода свыше 600 000 рублей. Однако в соответствии с законопроектом о введении специальной части НК в действие вплоть до 1 января 2003 года нижняя ставка налогообложения (для доходов свыше 600 000 рублей) составляет 5 %.

Установлены следующие условия вступления в силу регрессии: средняя заработная плата на одного работника без учета 20% наиболее высокооплачиваемых работников должна составлять не менее 50 000 рублей в год.

Налоговая база, равно как и перечень не подлежащих налогообложению социальным налогом доходов, приведены в соответствие с налоговой базой налога на доходы физических лиц.

Принятие социального налога в том виде, который описан выше, имеет целый ряд положительных последствий. Они заключаются, во-первых, в снижении совокупной ставки отчислений в социальные внебюджетные фонды с применяющихся в настоящее время 38,5%, уплачиваемых работодателями, и 1%, уплачиваемого работником, до 35,6% для первого шедуля шкалы социального налога. Это существенно снизит общее налоговое бремя на фонд оплаты труда. Если в настоящее время совокупная ставка обложения фонда оплаты труда (включающая подоходный налог и отчисления в социальные внебюджетные фонды) составляет 37,2% - 50% в зависимости от применяемой ставки подоходного налога, то согласно законопроектам о подоходном и социальном налогах совокупная ставка обложения фонда оплаты труда сокращается до 35,8%.

Объединение социальных платежей в единый налог позволяет, во-первых, упразднить до сих пор сохраняющиеся отдельные процедуры регистрации в качестве налогоплательщика и плательщика страховых взносов в каждый из внебюджетных фондов, что создает возможности для уклонения от регистрации. Во-вторых, это повышает уровень налогового администрирования, т.к. в целом внебюджетные фонды по сравнению с органами Государственной налоговой службы обладают меньшим опытом и организационно-техническими возможностями для контроля за поступлением обязательных платежей (этим объясняется то, что в Фонде обязательного медицинского страхования сбор платежей в неденежной форме достигает 60%, в Пенсионном фонде превышает 10%), а отсутствие единообразия в процедурах уплаты налогов и страховых взносов в различные внебюджетные фонды затрудняет налогоплательщику исполнение его обязательств. В-третьих, объединение параллельно существующих пяти независимых друг от друга органов, осуществляющих фискальные функции, существенно снижает административные издержки и облегчает положение налогоплательщиков.

Установление регрессии социального налога имеет ряд дополнительных преимуществ, заключающихся в том, что у налогоплательщиков появляются серьезные стимулы для вывода из "тени" больших доходов. При этом, учитывая тот факт, что снижение ставки социального налога начинается с уровня, превышающего средний уровень заработной платы в настоящее время, существенного снижения поступлений в социальные фонды не произойдет. Точно так же из-за предусмотренных ограничений применения регрессии по социальному налогу мы не ожидаем серьезного уменьшения поступлений налога на прибыль. Применение регрессии позволяет увеличить степень справедливости системы социального обеспечения за счет устранения излишнего обложения высоких доходов, которое сосуществует с ограничениями на максимальный размер получаемой из социальных фондов помощи.

Налог на добавленную стоимость. Важным вопросом являются правила территориальности при уплате НДС, в т.ч. при экспорте и импорте в страны СНГ. Другие государства СНГ (прежде всего Украина и Белоруссия) оказывают постоянное давление с целью вынудить Российскую Федерацию к переходу на принцип страны назначения во взаимной торговле (при котором НДС взимается в стране, в которую импортируются товары и не взимается в стране, из которой они экспортируются). Законопроект о введении в действие второй части Налогового кодекса предусматривает постепенный переход от взимания налога по принципу страны происхождения к принципу страны назначения. Такой переход приведет к некоторым потерям для российского бюджета из-за положительного сальдо торговли с этими государствами, а также из-за отсутствия обустроенной таможенной границы России (что открывает широкие возможности для злоупотреблений с использованием ложного экспорта), однако переход на этот порядок целесообразен для унификации налогового режима, тем более что при существующем режиме не менее актуальна проблема ложного импорта. Важнейшим условием при этом должно стать укрепление фискальных границ внутри СНГ. Тем не менее, до вступления в силу межгосударственных соглашений со странами СНГ уплата налога на добавленную стоимость при экспорте товаров в государства СНГ производится в соответствии с действующим порядком.

Законопроект упорядочивает список льгот по налогу на добавленную стоимость. В частности, введен порядок, согласно которому льготы по медицинской продукции предоставляются по перечню, утверждаемому Правительством.

Акцизы. По сравнению с ныне действующим законодательством произошли изменения, в целом отвечающие духу налоговых реформ, предлагаемых Правительством, заключающиеся в снижении налогового бремени на экономику. В частности, индексация ставок на алкогольную продукцию была произведена в меньшем объеме, нежели прогнозные темпы инфляции на 2001 год, что, учитывая специфический характер акцизов, существенно снизит налоговую нагрузку на плательщиков акцизов. Кроме того, было принято решение разделить уплату акцизов на алкогольную продукцию между ее производителями и организациями, занимающимися ее оптовой реализацией. В качестве компромисса депутаты решили согласиться с поправкой СПС, предлагающей ввести режим налогового склада, предусматривающий более строгий по сравнению с существующим порядок контроля за реализацией алкогольной продукции. Введены акцизы на дизельное топливо и моторные масла, а ставки акциза на бензин повышены по сравнению с существующими в среднем приблизительно в три раза в рамках компенсации отмены налога на реализацию ГСМ и снижения ставки налога на пользователей автомобильных дорог, взимаемого с оборота предприятий. Если в настоящее время ставки акцизов на легковые автомобили установлены в зависимости от объема двигателя, то по проекту главы об акцизах – в зависимости от мощности двигателя.

Законопроект о введении в действие части второй Налогового кодекса РФ. Помимо упомянутых выше положений данного законопроекта, касающихся отмены некоторых видов налогов, являющихся источниками образования дорожных фондов, и временной ставки социального налога для доходов свыше 600 тысяч рублей в год, законопроект предполагает также:

- окончательную отмену налога на пользователей автомобильных дорог и налога с владельцев автотранспортных средств с 1 января 2003 года;

- переход с 1 января 2002 года на определение объема реализации товаров (работ, услуг) в целях налога на добавленную стоимость по выставлению счетов-фактур (по методу начислений).

В конце года был принят Федеральный Закон №166-ФЗ от 29.12.00 "О внесении изменений и дополнений в часть вторую Налогового Кодекса Российской Федерации", призванный устранить редакционные неточности.

В начале 2001 года был принят Федеральным Собранием и 24 марта подписан Президентом Федеральный Закон №33-ФЗ " О внесении изменений и дополнений в Федеральный Закон "О введении в действие части второй Налогового Кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах". Помимо редакционных поправок данный закон перенес на год (до 1 января 2002 года) вступление в силу положения, согласно которому имущественные вычеты при налогообложении доходов от ценных бумаг предоставляются лишь по истечении налогового периода. Кроме того, на полгода (до 1 июня 2001 года) переносится вступление в силу положения об акцизных складах при налогообложении алкогольной продукции.

Определение величины и уплата налога на прибыль — важнейшая задача компаний, работающих на общей налоговой системе. Порядок и примеры того, как организациям рассчитывать налог на прибыль и какие расходы при этом учитывать, рассмотрим далее.

Общие правила для ИП и организаций по расчету налога на прибыль

Прежде всего, чтобы посчитать налог на прибыль, нужно знать размер налоговой базы. Статья 274 НК РФ определяет налоговую базу как прибыль налогоплательщика в денежном выражении и предлагает следующую формулу для расчета:

Налоговая база = Реализационные и внереализационные доходы — Расходы, связанные с реализационным и внереализационным доходом — Убытки отчетных (налоговых) периодов прошлых лет

Не все полученные и потраченные суммы можно признать доходами и расходами. Есть поступления, которые вообще не учитываются в целях расчета налога на прибыль (ст. 251 НК РФ). Аналогично с расходами — некоторые вообще не принимаются для целей налогообложения (ст. 270 НК РФ), а некоторые принимаются только в пределах норм. В любом случае все расходы должны быть экономически обоснованы, подтверждены документы и произведены для дальнейшего получения дохода.

Определяется налогооблагаемая база нарастающим итогом за налоговый период. При этом, по п. 8 ст. 274 НК РФ, база может равняться нулю, если расходы превышают доходы в отчетном (налоговом) периоде.

Отчетные периоды по налогу на прибыль — 1 квартал, полугодие, 9 месяцев и год (п. 2 ст. 285 НК РФ). Это касается организаций, которые уплачивают только ежеквартальные платежи или ежеквартальные и ежемесячные платежи внутри квартала.

Для налогоплательщиков, которые рассчитывают авансовые платежи исходя из фактической прибыли, отчетность предусмотрена ежемесячно нарастающим итогом — за январь, январь-февраль, январь-март и так далее до конца года (п. 2 ст. 285 НК РФ).

Налоговый период приравнивается к календарному году, по итогам которого организации рассчитывают налог на прибыль. В течение года они платят авансовые платежи одним из трех способов:

- ежеквартально, по формуле:

- ежемесячно по прибыли предыдущего квартала и ежеквартально, по формуле:

Ежемесячный авансовый платеж к уплате = Квартальный авансовый платеж, исчисленный по итогам прошлого квартала / 3

Квартальный авансовый платеж к уплате = Прибыль за отчетный период нарастающим итогом × Ставка налога — Сумма ежемесячных авансовых платежей к уплате в соответствующем квартале

- ежемесячно по фактической прибыли, по формуле:

Налог по итогам года к доплате рассчитывается по формуле:

Сумма налога по итогам года = Налоговая база × Процентная ставка — Авансовые платежи

Если организация платит ежеквартальные и ежемесячные платежи, то отнимает авансовый платеж за 9 месяцев и ежемесячные платежи 4 квартала. Если она платит только ежеквартальные платежи — отнимает авансовый платеж за 9 месяцев. Если платит ежемесячно по фактической прибыли — вычитает только авансовый платеж за 11 месяцев.

По ст. 284 НК РФ налог установлен в размере 20 %, из которых компании в 2021 году должны перечислить в федеральный бюджет 3 %, в региональный — 17 %. Для некоторых экономических субъектов, например для участников инвестиционных проектов, установлен более низкий региональный платеж.

В упрощенном виде пример расчета налога на прибыль организациями, которые платят только ежеквартальные платежи, выглядит так:

Пример

По окончании первого квартала 2021 года компания получила следующие данные:

- реализационные доходы — 2 млн руб.;

- внереализационные доходы — 0,2 млн руб.;

- расходы, связанные с реализационным доходом — 1,15 млн руб.;

- расходы, связанные с внереализационным доходом — 0,23 млн руб.

Налогооблагаемая база составит 0,82 млн руб. (2 млн руб. + 0,2 млн руб. – 1,15 млн руб. – 0,23 млн руб.).

Сумма квартального налога равна 0,164 млн руб. (0,82 млн руб. × 20 %).

Авансовый платеж платится в срок до 28-го числа месяца, идущего за отчетным месяцем или кварталом, а налог по окончании налогового периода — до 28 марта следующего года (п. 1 ст. 287 НК РФ). Аналогичные сроки действуют для сдачи налоговых деклараций.

Главная особенность организации учета расчетов по налогу на прибыль заключается в определении доходов и расходов, которые компания может включить в налоговую базу.

Расходы организации на оплату труда в расчетах налога на прибыль

Расходы на оплату труда составляют первую из четырех групп расходов, которые НК РФ позволяет учитывать в расчетах по налогу на прибыль. К таким расходам, согласно ст. 255, относятся:

- зарплата по принятой в компании системе оплаты труда;

- стимулирующие и поощрительные выплаты;

- компенсации, связанные с условиями труда;

- стоимость коммунальных услуг, питания, форменной одежды и обуви;

- другие предусмотренные НК РФ выплаты.

Отметим, что перечисленные выше расходы учитываются при определении налога на прибыль, только если они отражены в трудовом или коллективном договоре. Вознаграждения, не предусмотренные договорами и не касающиеся напрямую трудовой деятельности, принять в расход нельзя (п. 21 ст. 270 НК РФ). Выплаты работникам учитываются как в денежной, так и в натуральной форме.

Отчитайтесь по налогу на прибыль легко и быстро

Контур.Экстерн поможет заполнить декларацию и выполнить расчеты. Перед отправкой в налоговую документ пройдет проверку на ошибки, а после — Контур.Экстерн автоматически сформирует для вас платежку на оплату.

Кроме того, по ст. 252 НК РФ, затраты налогоплательщиков на оплату труда должны быть экономически обоснованы и подтверждены документами.

Отдельные расходы, относящиеся к оплате труда, нормированы и учитываются при налогообложении частично. Так, например, расходы на уплату взносов по ДМС вместе с расходами на оказание работникам медицинских услуг не могут превышать 6% от суммы расходов на оплату труда.

Порядок признания затрат на оплату труда также имеет особенности. Если компания применяет кассовый метод, то учитывает указанные расходы в налоговой базе по факту выплаты (п. 3 ст. 273 НК РФ). При применении метода начисления прямые расходы на оплату труда учитываются по мере реализации продукции, в стоимость которой они вошли, а косвенные — в периоде начисления (п. 2 ст. 318 НК РФ).

Рассмотрим на примере, как организации рассчитать налог на прибыль с учетом информации о расходах на оплату труда.

Пример

Предположим, реализационный доход компании в первом квартале 2021 года составил 950 тыс. руб., внереализационный доход — 20 тыс. руб.

Расходы компании на оплату труда за указанный период включают:

- заработная плата по трудовым договорам — 125 тыс. руб.;

- компенсации, связанные с условиями труда — 25 тыс. руб.;

- платежи на накопительную часть пенсии и по долгосрочному страхованию жизни сотрудников — 37 тыс. руб.;

- доплаты за госнаграды, полученные вне трудовой деятельности сотрудников и не предусмотренные трудовыми договорами, — 21 тыс. руб.

Прочие реализационные расходы составили 290 тыс. руб., внереализационные расходы — 24 тыс. руб.

Определим налоговую базу.

Общая сумма расходов на оплату труда — 150 тыс. руб. (125 тыс. руб. + 25 тыс. руб.). Взносы на накопительную часть пенсии и по страхованию жизни работодатель имеет право учесть в сумме 18 тыс. руб. (150 тыс. руб. × 12 %). Доплаты за госнаграды нельзя учесть, потому что они не связаны с профессиональными достижениями сотрудников.

Налоговая база равна 488 тыс. руб. (950 тыс. руб. + 20 тыс. руб. – (290 тыс. руб. – 150 тыс. руб. – 18 тыс. руб. – 24 тыс. руб.)).

Рассчитаем сумму налога на прибыль.

Величина налога за отчетный период составит 20 % от 488 тыс. руб., или 97,6 тыс. руб.

Материальные расходы организации в расчетах налога на прибыль

Другую группу расходов, учитываемых в расчетах по налогу на прибыль, составляют материальные расходы. Эта группа, согласно ст. 254 НК РФ, включает затраты на приобретение:

- материалов и сырья, которые предназначены для производственных нужд;

- материалов, которые расходуются на упаковку продукции и прочие хознужды;

- инвентаря, инструментов, спецодежды, приспособлений и другого имущества, которое не амортизируется;

- комплектующих и полуфабрикатов для последующей обработки;

- энергии, воды и топлива в технологических целях;

- работ и услуг сторонних организаций и ИП;

- обслуживания и эксплуатации ОС и имущества природоохранного назначения.

Приведенный перечень открытый, так как материальные — это любые расходы, которые касаются производственного процесса.

Также для целей налогообложения учитываются расходы:

- на рекультивацию земель и другие мероприятия природоохранного характера;

- в виде понесенных потерь от порчи и недостачи МПЗ в пределах действующих норм;

- в виде технологических потерь в ходе производства и транспортировки;

- на горно-подготовительные работы в процессе добычи полезных ископаемых.

Учет материалов, приобретаемых организацией, ведется по фактической стоимости, которая получается из стоимости материалов, расходов на их транспортировку, вознаграждений посредникам, пошлин, сборов и других подобных затрат.

Признание материальных расходов происходит в порядке, который зависит от применяемого в компании метода налогового учета. Если используется кассовый метод, расходы учитываются по факту оплаты, а сырье и материалы — по мере списания в производство. Если используется метод начисления и расходы относятся к косвенным — их учет осуществляется в периоде, к которому эти расходы относятся.

Кроме того, материальные расходы могут относиться к прямым, тогда материалы списываются в расход в процессе реализации продукции, в стоимости которой они учтены. Это касается в основном затрат на сырье и материалы, которые использовали в производстве.

Отпуск материалов и сырья в производство происходит одним из трех способов, установленных НК РФ:

- по стоимости единицы запасов;

- по средней стоимости;

- по ФИФО (оценка по стоимости первых по времени приобретения).

Выбранный способ компания должна зафиксировать в своей учетной налоговой политике.

Состав материальных расходов организации влияет на порядок проведения расчетов по налогу на прибыль. Например, компания учитывает потери МПЗ в границах естественной убыли. Однако нужно учитывать, что это распространяется только на материальные ценности, для которых действуют нормы. Если для МПЗ нормы не утверждены, учесть их в расходах по налогу на прибыль нельзя (пп. 2 п. 7 ст. 254 НК РФ).

Зачет налога, уплаченного за границей, в расчетах по налогу на прибыль

Налоги, уплаченные в иностранном государстве, российская компания может зачесть при уплате налога на прибыль, если выполняются условия, перечисленные в ст. 311 НК РФ:

- в налоговую базу включаются полученные за границей доходы с учетом расходов, которые были произведены как в иностранном государстве, так и в России;

- компания фактически перечислила налог за границей по международному соглашению во избежание двойного налогообложения, если такое соглашение заключено. При нарушении подобного соглашения компания не вправе зачесть уплаченный налог и должна обратиться в соответствующий орган зарубежного государства, чтобы возвратить сумму налога;

- представлены подтверждающие уплату налога документы — копия договора с иностранным контрагентом, копия платежного поручения, SWIFT-сообщения и письма зарубежных налоговых органов. Перечисленный перечень не закрыт, можно использовать и другие подтверждающие бумаги, но только переведенные с иностранного языка на русский.

При этом организации вправе зачесть налог в сумме, не превышающей величину налога, который подлежит уплате на территории России. Если налог, уплаченный за границей, меньше налога, рассчитанного по российскому законодательству, он засчитывается полностью. Правда, формулы, по которой организации рассчитывают предел зачета по налогу на прибыль, НК РФ не устанавливает.

Налог можно зачесть только в том отчетном (налоговом) периоде, в котором полученные за пределами РФ доходы были учтены в целях уплаты налога на прибыль в РФ(письмо Минфина РФ от 30.08.2019 N 03-03-06/1/67060). Возможность зачесть налог за компанией сохраняется в течение трех лет (Письмо ФНС России от 24.09.2019 N СД-4-3/19469@).

Дивиденды и налог на прибыль для налогового агента

Порядок, по которому организации рассчитывают налог на прибыль с дивидендов, зависит от следующих обстоятельств:

- За что платятся дивиденды — вклады в уставный капитал компании или акции российской компании.

- Кому платятся дивиденды — иностранная или российская компания.

- Получение налоговым агентом дивидендов от других компаний ранее.

- Кто налоговый агент.

Процентные ставки по дивидендам для определения налога на прибыль указаны в п. 3 ст. 284 НК РФ:

- 0 % и 13 % — при выплате российским компаниям;

- 15 % — платежи только иностранным компаниям (иная ставка может устанавливаться международным соглашением), а также в случае, если налоговым агентом выступает депозитарий.

Если дивиденды получает российская компания, то используется ставка 13 %. Здесь налоговому агенту важно учесть, получал ли он в текущем или в прошлых периодах дивиденды от других компаний. Если не получал, то, согласно п. 5 ст. 275 НК РФ, применяется формула:

Налог к удержанию с дивидендов = Начисленные российской компании дивиденды × 13 %

В случае когда полученные дивиденды учитывались в расчетах налога с начисленных российским компаниям дивидендов, той же статьей предусмотрена другая формула:

Налог к удержанию с дивидендов = Отношение начисленных российской компании дивидендов к общей сумме подлежащих распределению дивидендов × Разница между дивидендами к распределению и полученными дивидендами × 13 %

Отметим, что в расчетах налога с дивидендов российским компаниям не учитываются дивиденды иностранным компаниям, дивиденды нерезидентам России и полученные налоговым агентом дивиденды, облагаемые нулевой процентной ставкой (п. 5 ст. 275, пп. 1 п. 3 ст. 284 НК РФ).

Нулевая процентная ставка применяется, когда компания на момент решения о выплате дивидендов минимум 365 дней на праве собственности владеет не менее 50 % уставного капитала налогового агента или депозитарными расписками, дающими право получить по меньшей мере 50 % от выплачиваемых компанией дивидендов. При этом подтверждающие это право документы должны подаваться в налоговую службу и налоговому агенту (п. 3 ст. 284 НК РФ).

Если дивиденды получает иностранная компания, то используется ставка 15 %. Формулу для расчета налога на прибыль в данном случае смотрите в п. 6 ст. 275 НК РФ:

Налог к удержанию с дивидендов = Начисленные иностранной компании дивиденды × 15 %

Обратите внимание, что по международным соглашениям могут действовать более низкие процентные ставки. Чтобы не допустить ошибок, организациям следует проводить аудит расчетов налога на прибыль на предмет правильности отражения операций с дивидендами в бухгалтерском и налоговом учете.

Читайте также:

- Гаражный кооператив ликвидирован налоговая земля находится в общей долевой собственности

- Налог на украшение коня

- Источники страхового права гражданский кодекс налоговый кодекс

- 2 налоговый кодекс российской федерации нк рф с изменениями и дополнениями

- Прочитайте два утверждения крестьянская община помогала усиливавшемуся государству в сборе налогов