Налог на доходы в 2001 году

Опубликовано: 04.05.2024

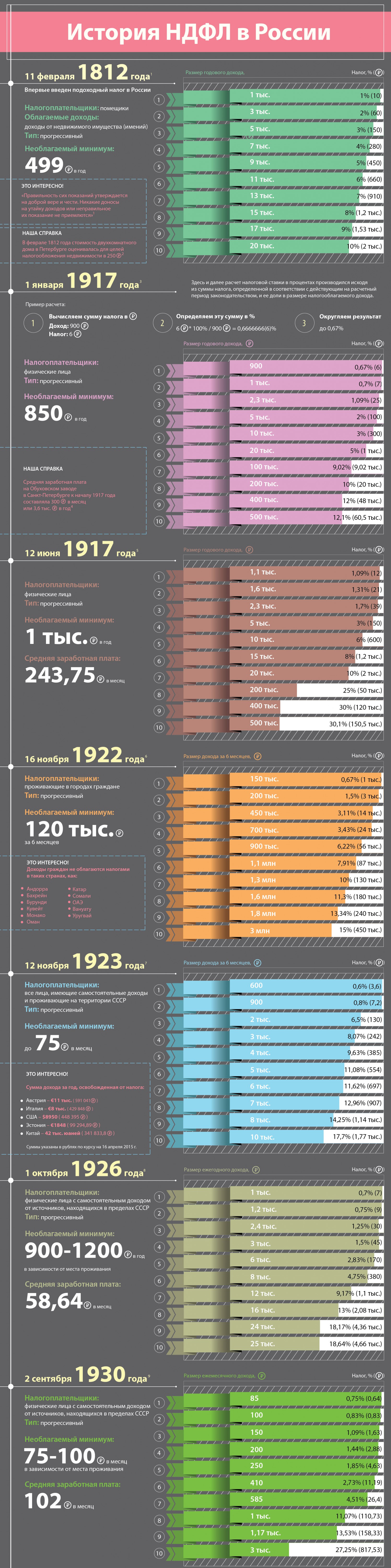

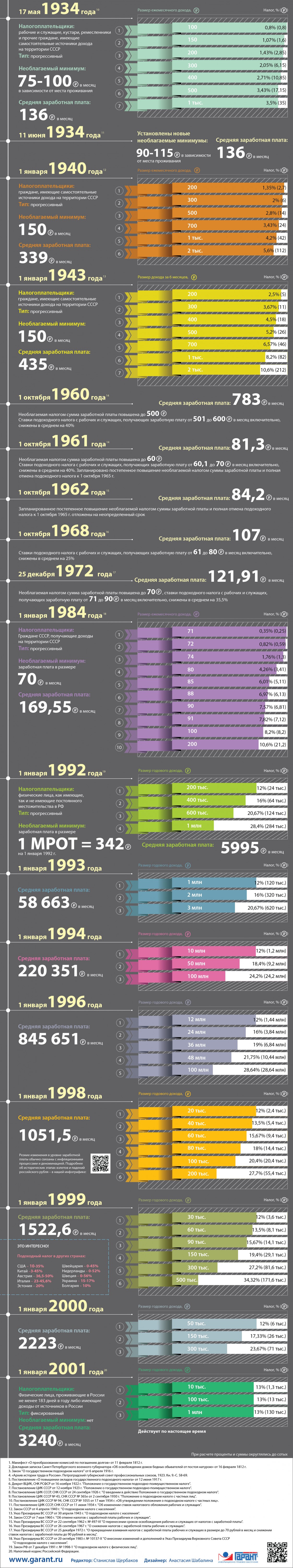

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

Материал из Documentation.

В 2001 году налоговые доходы федерального бюджета России составили 16,2 % ВВП. [1]

Содержание

С 1 января 2001 года были введены четыре главы части второй Налогового кодекса Российской Федерации: «Налог на добавленную стоимость» (глава 21), «Акцизы» (глава 22), «Налог на доходы физических лиц» (глава 23), «Единый социальный налог» (глава 24). Согласно положению новой главы 23, была введена единая ставка налога на доходы физических лиц в размере 13 %. Эта ставка объединила в себе существовавшую ранее прогрессивную шкалу налогообложения доходов физических лиц (при уплате подоходного налога, ставка зависела от доходов и колебалась в пределах от 12 до 45 %) и 1 %, перечисляемого работниками со своей заработной платы в Пенсионный фонд РФ. Введенный Единый социальный налог (ЕСН) заменил существовавшие ранее взносы в государственные социальные внебюджетные фонды (Пенсионный фонд — 28 %; Фонд социального страхования — 5,4 %; Фонд занятости населения — 1,5 %; Фонд медицинского страхования — 3,6 %). Это позволило установить для плательщиков унифицированный порядок исчисления налоговой базы в виде выплат и иных вознаграждений, начисляемых работодателями в пользу работников. Глава 21 НК РФ определила новый порядок исчисления НДС. [2]

С 1 января 2001 года был отменён налог на реализацию горюче-смазочных материалов (ГСМ). [3]

С 1 января 2001 года был отменён налог на содержание жилищного фонда и объектов социально-культурной сферы. [4] [5]

24 января 2001 г. в ходе встречи с представителями российских деловых кругов в Кремле Путин обратил особое внимание на конкретную сферу взаимодействия власти и бизнеса — законодательство о налоге на доходы организаций. По словам В.Путина, позитивным в законопроекте о налоге на доходы организаций является значительное расширение списка необлагаемой налогом деятельности. Но предлагаемый режим ускоренной амортизации встречает опасение у некоторых предприятий в связи с тем, что на многих крупных фирмах оборудование в значительной степени изношено, основные фонды в плачевном состоянии, и эти предприятия могут попасть в сложное положение. Президент призвал доработать нюансы законопроекта в течение одного-полутора месяцев. Дополнения в первую и вторую части Налогового кодекса предполагают отмену ресурсных платежей и введение роялти — важной составляющей деятельности энергетики и совершенствования системы трансфертного ценообразования. [6]

13 февраля 2001 г. Путин на Всероссийском совещании руководителей налоговых органов и федеральных органов налоговой полиции заявил, что налоговая политика государства — один из ключевых инструментов стратегии экономического развития. Первая и главная задача налоговой реформы — создать эффективную систему государственного финансового контроля, сделать ее более действенной и работоспособной. Для этого надо не только ясно представлять, но и откровенно обсуждать фундаментальные вопросы налоговой политики, ее принципы и перспективы. Глава государства назвал современную ситуацию в налоговой системе «общим кризисом». Люди стали смотреть на налоги, как на наипервейшее зло. Надо менять сами подходы, принципы налоговой системы, устанавливать простые, ясные и стабильные условия налогообложения. Такие действия начались. Приняты важнейшие законодательные акты, и с 1 января 2001 года они вступили в силу. На их основе принят бюджет 2001 года. Это — начало масштабной, многоэтапной работы, рассчитанной на несколько лет. По мнению Президента, логика действий в налоговой сфере должна быть следующей. Первое — достижение стабильности и предсказуемости налоговой политики. Без этого нельзя говорить о стратегическом развитии экономики и каких-либо долгосрочных инвестициях. Второе — последовательное и просчитанное снижение налогового бремени. Изменения в налоговой сфере не должны ухудшать положения налогоплательщика. Третье — упрощение и дебюрократизация налоговой системы. Анализ ситуации показывает, что именно в административные барьеры упираются очень многие, годами не решаемые проблемы. Исходя из этих принципов, следует выстраивать и приоритеты в работе. Надо преодолевать психологию ведомственности, совершенствовать механизмы кооперации и сотрудничества. Четче координировать деятельность органов финансового контроля и правоохранительной сферы. Существует множество схем ухода от уплаты налогов государству. При этом налоговой службе не хватает аналитической работы. Законы, в особенности налоговые, должны иметь характер прямого действия, не должны нуждаться в отсылках и разного рода толкованиях. Следует отходить от практики преимущественного регулирования налоговых отношений ведомственными инструкциями. [7]

3 апреля 2001 года в послании к Федеральному Собранию Путин напомнил, что кардинальная налоговая реформа была одним из пунктов его предвыборной программы. «Сделаны первые шаги, и нужно, конечно, двигаться дальше», — отметил он. В.Путин обозначил как стратегический приоритет «рациональное, справедливое обложение природных ресурсов — основного богатства России, недвижимости, последовательное снижение налогообложения нерентных доходов, окончательная ликвидация налогов с оборота». [8] [9] Путин подчеркнул, что налоговая реформа должна продолжаться. [10] [11]

16 апреля 2001 г. Путин на расширенном заседании коллегии Министерства финансов и Министерства по налогам и сборам заявил, что цель реформирования налоговой сферы — хорошо просчитанное последовательное снижение налогового бремени. Президент обратил внимание на необходимость повышения качества готовящихся в налоговой сфере документов, прежде всего законопроектов. [12]

31 мая 2001 г. Путин на встрече с представителями Российского союза промышленников и предпринимателей (РСПП) заявил, что одна из проблем в сфере налогообложения — налог на добычу полезных ископаемых. Две соответствующие главы Налогового кодекса, которые регулируют данную сферу отношений, в целом бизнес-сообществом поддерживаются. По этому поводу есть определенная обеспокоенность в отдельных регионах, прежде всего, в добывающих. Совместно с экспертами РСПП Правительство формулирует ряд предложений, суть которых — выйти на определенную пропорцию разделения этих налогов: что должно оставаться в регионе, а что — идти в федеральный бюджет (со значительным перевесом в пользу федерального бюджета). [13]

29 июня 2001 г. Путин подписал федеральный закон «О внесении изменений и дополнений в федеральный закон „О едином налоге на вмененный доход для определенных видов деятельности“», принятый Госдумой 27 июня и одобренный Советом Федерации 29 июня 2001. [14]

18 июля 2001 г. в ходе пресс-конференции в Кремле Путин назвал преобразования в налоговой сфере революционными. [15]

6 августа 2001 Путиным был подписан закон № 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах» (Налог на прибыль организаций), который дополнил часть вторую Налогового кодекса главой 25 «Налог на прибыль организаций». Ставка налога на прибыль была снижена с 35 % до 24 %, при этом было принято решение отказаться от всех льгот (включая инвестиционную). [16]

26 ноября 2001 года Путин подписал Федеральный закон № 148-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса РФ и статью 20 Закона РФ „Об основах налоговой системы в РФ“». [17]

В декабре 2001 года Путин настолько очаровал налоговыми планами Всемирный экономический форум, что буквально во время форума инвесторы решили озвучить намерение инвестировать в проект «Сахалин-1» дополнительно 30 млрд долл. [18]

5 декабря 2001 г. На встрече с представителями Объединения предпринимательских организаций России Путин заявил о необходимости ввести так называемый единый налог на результаты хозяйственной деятельности, который заменил бы более пяти действующих статей налогообложения. Президент сообщил предпринимателям о мерах в области налогового администрирования, которые прорабатываются во властных структурах. В частности, обсуждается возможность упрощения самой процедуры уплаты налогов. Прежде всего, это касается единого социального налога. [19]

В 2001 году произошло резкое сокращение льгот по НДС, упорядочены правила налогообложения. [20]

С 2001 года ЕСН заменил существовавшие ранее взносы во государственные социальные внебюджетные фонды. [21]

В 2001 г. была проведена реформа подоходного налога, в результате которой была введена плоская шкала налогообложения со ставкой налога в 13 %. [22]

По итогам 2001 г. был зафиксирован рост налоговых поступлений по подоходному налогу. Одним из факторов роста является то, что до реформирования налог уплачивался по ставке 12 %, поэтому ее увеличение на 1 процентный пункт при предположении о неизменности налоговой базы или ее расширении привело к заметному росту поступлений (по различным оценкам, приблизительно на 0,1 % ВВП) даже несмотря на снижение предельной ставки налога для той части населения, которая платила налог по более высокой ставке (снижение поступлений приблизительно на 0,05 % ВВП). Кроме того, по оценкам, около 0,2 % ВВП роста поступлений подоходного налога был обусловлено расширением налоговой базы. [23]

На прошедшей 19 июня 2001 года в Госдуме конференции по проблемам местного самоуправления председатель Госдумы Геннадий Селезнёв предложил повторно внести в Думу законопроект, согласно которому подоходный налог с физических лиц должен зачисляться строго по их месту жительства. В прошлый раз правительство дало на этот законопроект отрицательное заключение. Но Селезнёв заявил, что с введением ИНН все практические препятствия на пути реализации законопроекта устранены, и Дума вполне могла бы вернуться к повторному рассмотрению.

С 2001 года была снижена ставка налога на пользователей автомобильных дорог с 2,5 % до 1 % от выручки, полученной от реализации продукции (работ, услуг). [24]

29 июня 2001 года Путин подписал указ о меняющий состав и структуру руководства ФСНП. [25]

Налог на доходы физических лиц (НДФЛ) корнями уходит в историю древней Руси. Только тогда он назывался данью. Князь с дружиной объезжал свою вотчину и собирал с населения платежи, разумеется, в натуральном виде. Но бывало, что и сами люди привозили дань князю. Позднее доходы населения, подлежащие налогообложению, стали называться подушной податью. А потом в 1812 году был выпущен документ, который ввел сбор с помещичьих доходов. Но он был чересчур гуманным, а посему надолго не задержался. В соответствии с его нормами помещики исчисляли свои доходы самостоятельно без какого-либо контроля со стороны государства.

Уже знакомые нам черты НДФЛ начал обретать с выхода в свет Закона «О государственном подоходном налоге», подписанного Николаем II в 1916 году. Он распространялся на граждан и организаций. В его нормы даже были заложены основы «резидентства». Однако время шло, менялись ставки налога, порядок обложения и перечисления в бюджет. Очередным знаковым нормативным документом в хронике НДФЛ стал Закон РСФСР от 07.12.1991 № 1998-1 «О подоходном налоге с физических лиц». Он внес значительные коррективы, в частности установил порядок исчисления налога в зависимости от общей суммы выплат, полученных гражданином в течение года.

Новая история НДФЛ

И, наконец, глава 23, введенная в НК РФ 1 января 2001 года обозначила совершенно новый этап в развитии современного налогообложения: подоходный налог стал налогом на доходы физических лиц, была введена ставка 13 % для всех налогоплательщиков и учрежден институт «резидентства». И совсем недавно 23 ноября правовое поле НДФЛ скорректировал еще один документ — Федеральный закон № 372-ФЗ. Он ввел вторую ставку 15 %. И теперь с 2021 года в России начнут действовать две налоговые ставки – 13 % и 15 %. Порядок их применения будет зависеть от размера заработка гражданина. Если годовой доход составит до 5 млн рублей, нужно будет уплатить 13 % НДФЛ. А если он превысит эту сумму, придется отдать в бюджет 13 % (650 000 рублей) с 5 млн рублей и 15 % от суммы, превышающей эту планку.

Есть доходы, не подлежащие налогообложению НДФЛ

В налоговую базу по НДФЛ попадают зарплата, премия, гонорары и многие другие денежные выплаты. Но не только они составляют совокупный годовой доход физлица. Сюда включаются также оплата сотруднику питания, обучения, отдыха, возможно, коммунальных платежей — в общем, все доходы в натуральной форме.

Однако есть такие доходы, которые не облагаются НДФЛ. Их можно условно разделить на социально ориентированные и предназначенные для развития депрессивных направлений деятельности. К первым можно отнести:

— пенсию, пособия и другие социальные платежи;

— стимулирующие выплаты;

— платежи с целью поддержки благотворительности и волонтерства;

— поощрения для отдельных социально не защищенных лиц.

Все доходы, не попадающие в налоговую базу НДФЛ, перечислены в статье 217 НК РФ, которая содержит около 80 пунктов.

Перечень не облагаемых НДФЛ доходов расширен

С 1 января 2020 года этот перечень пополнили следующие выплаты.

— Оплата проезда к месту отпуска и обратно работникам, проживающим в районах Крайнего Севера и приравненных к ним местностях, которая включает стоимость провоза багажа весом до 30 кг, проезда неработающих членов его семьи (мужа, жены, несовершеннолетних детей), провоза их багажа. Ранее с такого дохода тоже не надо было платить НДФЛ, но отдельной нормы в НК РФ не было, что иногда вызывало споры.

— Оплата дополнительных выходных для ухода за ребенком-инвалидом. Такие доходы должны быть получены не ранее 2019 года и причитаются родителям, опекунам, попечителям, ухаживающим за детьми-инвалидами.

— Выплаты в денежной и натуральной формах в связи с рождением ребенка. Речь идет о доходах, полученных не ранее 2019 года и выплачиваемых в соответствии с законодательством, актами Президента и Правительства РФ, законами и/или иными актами органов государственной власти регионов.

— Единовременные компенсации медицинским работникам, не превышающие 1 млн рублей, выплачиваемые по госпрограмме, утверждаемой Правительством РФ. Право на получение таких выплат возникает в 2018-2022 годы. До 2020-го от НДФЛ освобождались только единовременные компенсации в рамках статьи 51 Федерального закона об ОМС от 29.11.2010 № 326-ФЗ.

— Единовременные выплаты педагогам, не превышающие 1 млн рублей, в рамках госпрограммы. Право на получение таких доходов появляется в 2020-2022 по Федеральному закону от 29.09.2019 № 325-ФЗ.

— Возмещение расходов на оплату ЖКХ, включающее услуги по обращению с твердыми бытовыми отходами. До 2020 года не облагались только компенсации, связанные с бесплатным предоставлением жилых помещений и коммунальных услуг, топлива или соответствующего денежного возмещения.

— Денежные компенсации взамен полагающегося из государственной или муниципальной собственности земельного участка, если она установлена законодательством РФ или региона, выплаченная с налогового периода 2019 года.

— Выплаты в денежной и/или натуральной формах отдельным категориям граждан в рамках оказания им социальной поддержки (помощи) в соответствии с законом. Они касаются доходов, полученных с налогового периода 2019 года.

— Ежегодные денежные премии почётным донорам при наличии соответствующего нагрудного знака.

— Материальная помощь, которую оказывают образовательные организации студентам (курсантам), аспирантам, адъюнктам, ординаторам, ассистентам-стажерам при условии, что доход составляет не более 4 000 рублей за налоговый период.

Нужно ли указывать в 6-НДФЛ и 2-НДФЛ суммы, не облагаемые налогом

Доходы, не облагаемые НДФЛ, не нужно отражать в строке 020 раздела 1 отчета 6-НДФЛ. Но, если полученная сумма такого дохода превышает необлагаемый лимит, то ее следует отразить в разделе 1 в строке 020, а необлагаемую часть — в строке 030. В справке 2-НДФЛ также не надо указывать не облагаемые налогом доходы.

Цели и принципы

Формирование налогового законодательства Российской Федерации началось с принятием Закона РФ от 27.12.1991г. N 2118-1 "Об основах налоговой системы в Российской Федерации" и отдельных законов, регулирующих порядок взимания конкретных налогов и сборов (о налоге на добавленную стоимость, о налоге на прибыль предприятий и организаций, о подоходном налоге с физических лиц и другие).

Дальнейшее развитие налогового законодательства проходило как по пути физического возрастания объемов нормативной информации, так и накопления качественно иного материала, требующего принципиального изменения в механизме правового регулирования - проведения масштабной налоговой реформы.

Основной целью налоговой реформы является достижение оптимального соотношения между стимулирующей и фискальной ролью налогов;

основные принципы налоговой реформы заключаются в выравнивании условий налогообложения, снижении общего налогового бремени и упрощении налоговой системы. При этом система администрирования налогов должна обеспечивать снижение уровня издержек исполнения налогового законодательства как для государства, так и для налогоплательщиков.

С 1 января 2001 года введены в действие главы части второй Кодекса о налоге на добавленную стоимость (ставки - 0 процентов, 10 процентов и 20 процентов), акцизах, налоге на доходы физических лиц (плоская ставка - 13 процентов) и едином социальном налоге (регрессивные ставки). Одновременно с введением их в действие практически полностью отменены налоги, уплачиваемые с выручки от реализации товаров, существенно снижено налогообложение фонда оплаты труда.

С 1 января 2001 года отменены: налог на отдельные виды транспортных средств; налог на содержание жилищного фонда и объектов социально-культурной сферы; налог на реализацию горюче-смазочных материалов, налог на приобретение автотранспортных средств.

С 1 января 2002 года вступил в силу новый порядок исчисления и уплаты налога на прибыль организаций и ресурсных платежей.

Основные изменения законодательства о налогах и сборах, произошедшие в 2003 году, заключаются в следующем.

- налог на пользователей автомобильных дорог, являющийся оборотным налогом;

-налог с владельцев транспортных средств.

Введен транспортный налог, заменяющий налог с владельцев транспортных средств и налог на водно- воздушные транспортные средства, предусмотренный Законом РФ "О налогах на имущество физических лиц".

В дополнение к ранее предусмотренному специальному налоговому режиму для сельскохозяйственных товаропроизводителей введены в действие специальные налоговые режимы: упрощенная система налогообложения и система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (соответственно главы 26.2 и 26.3 Налогового кодекса).

С 10 июня 2003 года вступила в силу новая глава Налогового кодекса "Система налогообложения при выполнении соглашений о разделе продукции".

Согласно положениям данной главы организации, перешедшие на данный режим налогообложения, освобождаются от уплаты всех федеральных и региональных налогов и сборов (за исключением налога на добавленную стоимость, налога на прибыль организаций, единого социального налога, налога на добычу полезных ископаемых, платежей за пользование природными ресурсами, включая платежи за загрязнение окружающей среды, платы за пользование водными объектами, государственной пошлины, таможенных сборов, земельного налога, акцизов, за исключением акцизов на подакцизное минеральное сырье), а также от местных налогов и сборов установленных в соответствии с Кодексом.

С 27 июня 2003 года вступил в силу Федеральный закон от 22.05.2003 г. N54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт", регламентирующий ведение денежных операций не только с населением, но и между юридическими лицами и индивидуальными предпринимателями, а также устанавливающий сферу применения контрольно-кассовой техники (ККТ). При этом вместо ККТ возможно применение бланков строгой отчетности, утвержденных Минфином России. В текст закона включен перечень организаций, освобожденных от применения ККТ.

Законом также предусмотрено, что через шесть месяцев после вступления его в силу при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт применение контрольно-кассовой техники без фискальной памяти не допускается.

В 2003 году сделан важный шаг в направлении ослабления налогового бремени: принят Федеральный закон от 07.07.2003 г. N 117-ФЗ, в соответствии с которым с 1 января 2004 года:

1) снижена ставка налога на добавленную стоимость с 20 до 18 процентов;

2) отменены 20 региональных и местных налогов и сборов, в том числе налог с продаж (региональный налог);

3) введен единый подход к налогообложению газового конденсата - установлена налоговая ставка 17,5 процента при добыче газового конденсата из всех видов месторождений углеводородного сырья (вместо действующих ставок - 340 рублей за 1 тонну газового конденсата из нефтегазоконденсатных месторождений и 16,5 процента при добыче газового конденсата из других видов месторождений);

4) установлена специфическая ставка налога на добычу полезных ископаемых при добыче горючего природного газа в размере 107 рублей за 1000 кубических метров газа при добыче из всех видов месторождений углеводородного сырья (вместо действующей налоговой ставки 16,5 процента).

Налоговая ставка при добыче нефти на период до 31 декабря 2006 года установлена в размере 347 рублей за 1 тонну (вместо действовавшей ставки в размере 340 рублей за 1 тонну);

5) отменен акциз на природный газ.

С 1 января 2004 года вступила в силу принятая в 2003 году глава "Налог на имущество организаций".

С 1 января 2004 вступила в силу глава 25.1 "Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов" Налогового кодекса Российской Федерации.

В целях совершенствования порядка налогообложения сельскохозяйственных товаропроизводителей подготовлена новая редакция главы 26.1 "Единый сельскохозяйственный налог" Налогового кодекса Российской Федерации, которая также вступила в силу с 1 января 2004 года.

ТАСС-ДОСЬЕ. 23 июня 2020 года президент РФ Владимир Путин в своем обращении к россиянам предложил ввести с 1 января 2021 года повышенную ставку налога на доходы физлиц (НДФЛ) для граждан с доходами более 5 млн рублей в год - 15% вместо стандартной 13%. При этом дополнительно будет облагаться только часть дохода, превышающая 5 млн рублей.

ТАСС подготовил материал об истории НДФЛ в современной России.

История

После распада СССР в России действовала прогрессивная шкала налога на доходы физических лиц: чем больше доход получал россиянин в год, тем больше он платил.

В соответствии с законом РСФСР от 7 декабря 1991 года, подписанным президентом Борисом Ельциным, устанавливалась минимальная ставка НДФЛ на доходы до 42 тыс. рублей. При официальном курсе доллара в 57 копеек это соответствовало месячной зарплате, приблизительно, в $6 тыс. При превышении этой суммы налог возрастал: так, с годовых доходов от 42 тыс. до 84 тыс. рублей необходимо было заплатить 5 тыс. 40 рублей и 15% от суммы, превышающей 42 тыс. Максимальная ставка была установлена для доходов более 420 тыс. рублей - 144 тыс. 540 рублей и 60% от суммы, превышающей 420 тыс. рублей.

Уже 16 июля 1992 года в закон были внесены поправки - ставка в 12% была установлена для годовых доходов размером менее 200 тыс. рублей. К тому времени в России уже был введен свободный курс рубля, и эта сумма соответствовала месячной зарплате в $127.

В 1992 году в закон были внесены поправки, уменьшающие или освобождающие от НДФЛ некоторые виды доходов, в том числе "северные надбавки".

В 1993 году лимит для минимальной ставки в 12% был повышен до 1 млн рублей, в 1994 году - до 10 млн рублей, в 1996 году - до 12 млн рублей. С 1998 года 12% налога взимались с годового дохода размером до 20 тыс. деноминированных рублей. В 1999 году минимально облагаемый уровень был поднят сначала до 30 тыс., а затем до 50 тыс. рублей.

К концу 2000 года закон предусматривал три варианта НДФЛ. Получавшие в год до 50 тыс. рублей (в 4,2 тыс. рублей, $150 в месяц) уплачивали 13%. Годовые зарплаты от 50 тыс. до 150 тыс. рублей облагались налогом в 6 тыс. рублей и дополнительно 20% с суммы, превышающей 50 тыс. рублей. Максимальный налог платили те, кто получал доход более 150 тыс. рублей в год (42 тыс. рублей, $1,5 тыс. в месяц) - с них взимали 26 тыс. рублей и 30% с суммы, превышающей 150 тыс. рублей. Средняя месячная заработная плата в то время составляла 3,2 тыс. рублей.

С 1 января 2001 года в России вступила вторая часть Налогового кодекса РФ, которая установила плоскую шкалу НДФЛ - 13%, которая действует до сих пор. При этом существуют увеличенные или, наоборот, уменьшенные ставки для доходов, полученных от специфических видов деятельности (с крупных денежных призов, дивидендов и так далее). Освобождаются от налогообложения государственные пособия, пенсии, некоторые спортивные призы и так далее.

Дискуссии о возвращении прогрессивной шкалы

Плоская шкала НДФЛ вводилась в начале 2000-х годов для повышения собираемости налогов. Предполагалось, что она поспособствует исчезновению "черных" зарплат, и люди даже с большими доходами будут декларировать их целиком. Вопрос о возврате прогрессивной шкалы начал звучать в начале 2010-х годов: соответствующие законопроекты неоднократно вносили в Госдуму депутаты от КПРФ и "Справедливой России", но все они не получили одобрения правительства или были отклонены.

14 июня 2013 года президент РФ Владимир Путин на гражданском саммите "Группы двадцати" в Ново-Огарево заявил, что плоская шкала НДФЛ не введена "на века", хотя и позволила увеличить доходы бюджета.

Также в июне 2013 года первый вице-премьер Игорь Шувалов сказал, что считает целесообразным отмену плоской шкалы НДФЛ, но не ранее 2018 года.

30 ноября 2017 года премьер-министр Дмитрий Медведев в интервью телеканалам заявлял, что никаких решений об изменений ставки НДФЛ нет, и плоская шкала этого налога "оказалась очень удачной".

В начале 2018 года в Госдуме начали обсуждать возможность введения прогрессивной шкалы НДФЛ с небольшим повышением для больших зарплат - до 15%. В частности, такой вариант в марте 2018 года озвучил глава комитета Госдумы по финансовому рынку Анатолий Аксаков.

7 июня 2018 года в ходе прямой линии президент РФ Владимир Путин заявил, что переход к прогрессивной шкале налогообложения нецелесообразен: "фискальный результат почти нулевой, а шума много, и ухудшение в целом инвестиционного климата очевидно".

20 февраля 2020 года министр финансов РФ Антон Силуанов в интервью РБК заявлял, что введение прогрессивной шкалы НДФЛ возможно будет после 2024 года.

Читайте также: