Налог на дивиденды tcs group

Опубликовано: 18.05.2024

Вопрос о том, как грамотно платить налог по сделкам с иностранными ценными бумагами, интересует и начинающих инвесторов, и более опытных трейдеров. В этой статье вы узнаете все об общем порядке уплаты налога с зарубежных акций, как рассчитать и заплатить налоги с дивидендов по ним, а также что такое валютная переоценка и как она влияет на НДФЛ.

Налоги по операциям с американскими акциями

Налоги с иностранных акций уплачиваются в двух случаях:

- С дохода от продажи;

- С дохода по дивидендным выплатам.

Как платить налоги с дивидендов иностранных акций, мы рассмотрим в одном из следующих разделов статьи, а сначала остановимся на торговых операциях.

В инвестиционной среде (мы говорим о простых "физиках" и не касаемся тех, кто на рынке профессионально) принято разделение участников рынка на трейдеров и инвесторов. Первые зарабатывают на кратко- и среднесрочной торговле ценными бумагами, вторые больше ориентированы на долгосрочный рост капитализации эмитентов, в которых они инвестируют.

Деление, конечно, условное. Кто-то совмещает спекулятивную стратегию с инвестиционной, иногда даже не своей воле. Есть такая шутка, что инвестор - это трейдер, у которого не вышло продать акции с прибылью. Нам же важно то, как указанные различия в стратегии могут влиять на налогообложение.

Общая схема, как платить налоги с иностранных акций, такова:

- Трейдер, который купил и продал ценные бумаги, платит налог с дохода от продажи. То есть посчитать НДФЛ он должен с положительной разницы между ценой продажи и ценой покупки.

- Исключительно покупка иностранных акций не влечет за собой налоговых обязательств. Ведь обязанности уплатить НДФЛ не возникает до тех пор, пока акция не продана. Поэтому инвестор, который купил и удерживает ценную бумагу, от обязанности уплачивать налог освобождается, даже если его актив растет в цене.

О порядке и нюансах расчета налога на акции иностранных компаний расскажем далее.

Налогообложение при купле-продаже иностранных акций: нюансы

Налог с продажи иностранных акций физическим лицом взимается с учетом следующих особенностей:

- НДФЛ по сделкам купли-продажи иностранных акций рассчитывается в отношении каждой сделки отдельно. Налоговой базой является разница между ценой продажи и ценой покупки, также базу можно уменьшить на сумму брокерских комиссий. Ставка НДФЛ - 13% для налоговых резидентов и 30% - для нерезидентов. С 2021 года налоговые резиденты, чей годовой доход превысил 5 млн. рублей, будут облагаться налогом по ставке 15 %.

- Иностранные акции торгуются в валюте. Поэтому для целей НДФЛ доходы и расходы нужно пересчитать по курсу ЦБ РФ на дату каждой сделки (доходы - на дату сделки продажи, расходы - на дату покупки). Из-за этого возникает валютная переоценка, о которой поговорим в одном из следующих разделов.

- Если вы торгуете акциями через российского брокера, то он выступает налоговым агентом: сам рассчитывает НДФЛ, сам подает в налоговую сведения, сам удерживает налог и уплачивает его в бюджет, а в случае невозможности удержания сообщает об этом в налоговую инспекцию. Соответственно, трейдеру, являющемуся клиентом российского брокера, никаких действий по части НДФЛ от купли-продажи акций предпринимать не нужно. Если же торговля идет через иностранную брокерскую площадку, все расчеты и отчетность ложатся на трейдера.

Важно! Рекомендуем проверять расчеты, которые делает брокер, и сведения, которые он сдает налоговикам. Ошибки редки, но все же случаются. Для этого нужно запросить у брокера карточку расчета НДФЛ и проверить поданную им информацию в личном кабинете налогоплательщика на сайте ФНС (www.nalog.ru).

- Для долгосрочных владельцев ценных бумаг, налоговых резидентов РФ, предусмотрена льгота по НДФЛ (ст. 219.1 НК РФ). Если акции куплены после 01.01.2014, находились в собственности больше трех лет и на момент продажи обращаются на ОРЦБ, от налогообложения освобождается доход от продажи в пределах 3 млн руб. за каждый год владения (если владели 3 года -вычет 9 млн руб., 4 года - 12 млн руб. и т. д.). Получить освобождение можно у брокера или в налоговой инспекции. В первом случае нужно подать соответствующее заявление брокеру, без заявления вычет он не предоставит (письмо Минфина от 01.09.2016 № 03-04-06/51247). Во втором - самому физлицу надо подать в свою налоговую 3-НДФЛ.

Важно! Для получения вычета на долгосрочное владение акции на момент продажи должны быть допущены к торгам на российских площадках - Московской или Санкт-Петербургской бирже. Но это не значит, что по акциям, купленным через зарубежного брокера или через российского брокера, но на иностранной бирже (с тикером ".US", если говорить об американских акциях), получить такой вычет нельзя. Важен сам факт допуска бумаг к торгам в России, а не то, где фактически они были приобретены. Это подтверждает Минфин в письме от 30.05.2017 № 03-04-06/33381.

Учитываем валютную переоценку

Иностранные акции номинированы в иностранной валюте, курс которой постоянно меняется. А доходы и расходы для налогообложения мы учитываем в рублях: доходы от продажи пересчитываем по курсу Банка России на дату продажи, расходы на покупку - на дату покупки, а НДФЛ уплачиваем с рублевой разницы.

Важно! По иностранным акциям на Московской бирже налог не будет отягощен валютной переоценкой, так как они сразу торгуются в рублях. Список иностранных эмитентов, акции которых доступны к покупке на Мосбирже, можно найти на ее сайте.

Предлагаем рассмотреть несколько примеров, которые объяснят, как рассчитывается валютная переоценка и как она влияет на налоги.

Допустим, мы купили 100 акций компании N по 60 долл. США и через некоторое время продали их по 70 долл. Курс на дату покупки - 71 руб. за доллар, на дату продажи - 72 руб. за доллар. Мы не будем брать в расчет брокерские комиссии, чтобы не усложнять расчет. Но они также падают на расходы и переводятся в рубли по курсу на дату сделки.

На росте акций нам удалось заработать 1 000 долл. (100 шт. × 70 долл. – 100 шт. × 60 долл.).

Переоцениваем сделку в рубли и получаем облагаемый НДФЛ доход в сумме 78 000 руб. (100 шт. × 70 долл. × 72 руб. – 100 шт. × 60 долл. × 71).

С этой суммы мы и должны уплатить 13% НДФЛ, то есть 10 140 руб. (78 000 руб. × 13%).

Здесь с уплатой налога всё логично: у нас прибыль и в долларах, и в рублях. Значит, налоговая база объективно есть.

Возьмем ту же сделку, но предположим, что купили мы акции, когда доллар стоил 81 руб., а продали при курсе 69 руб. за доллар.

В долларах у нас та же прибыль равна 1 000.

А в рублях будет убыток 3 000 (100 шт. × 70 × 69 руб. – 100 шт. × 60 долл. × 81 руб.).

Значит, несмотря на долларовую прибыль, платить НДФЛ нам не придется. Выгодно? Не то слово. Но, к сожалению, российские реалии таковы, что со временем курс рубля к доллару слабеет. И более вероятной будет следующая ситуация.

Покупка акций состоялась по курсу 65 руб. за доллар, а продажа по 81 руб.. Кроме того, снизились котировки, ведь акции могут как расти, так и падать, и иногда существенно.

Условимся, что купили мы 100 акций по 60 долларов, а продать их пришлось по 50 долларов.

Финрезультат в долларах - убыток 1 000 долларов (100 шт. × 50 долл. – 100 шт. × 60 долл.).

А вот в рублях, сюрприз - доход 15 000 руб. (100 шт. × 50 долл. × 81 руб. – 100 шт. × 60 долл. × 65 долл.) и НДФЛ к уплате 1 950 руб. (15 000 руб. × 13%).

Можно ли избежать уплаты НДФЛ с валютной переоценки? Один способ есть - удерживать акции больше трех лет и получить вычет на долгосрочное владение, о котором мы говорили ранее.

Кто рассчитывает переоценку? Если вы торгуете через российского брокера, все посчитает он. Если же вы счастливый обладатель счета у зарубежного брокера, все расчеты придется делать самостоятельно.

Налоги на дивиденды по американским акциям

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является. А принцип налогообложения американских дивидендов такой. При их выплате налог с вас удерживает сам иностранный эмитент:

- По ставке 10%, если вы подписывали у брокера форму W-8BEN. Исключение - ценные бумаги фондов недвижимости (REIT), по ним ставка 30%. Это особенность налогообложения США.

- По ставке 30%, если не подписывали.

Далее в первом случае вы должны самостоятельно задекларировать и доплатить оставшиеся 3% НДФЛ в бюджет РФ. 3% - это разница между налогом на доходы по российской ставке 13% и налогом по ставке США 10%, который вы поставите к зачету. Между Россией и США действует Договор об избежании двойного налогообложения (подписан 17.06.1992), поэтому налог, уплаченный в США, можно зачесть в счет уплаты российского НДФЛ.

Важно! Подтверждением уплаты налога в США для ИФНС будут являться отчет брокера и форма 1042-s, которую нужно получить у него же. В налоговой рекомендуем уточнить, нужен ли им построчный перевод этих документов на русский язык. По опыту можем сказать, что где-то перевод требуют, а где-то нет.

Во втором случае (если эмитент удержал 30%) в отношении налога с дивидендов иностранных акций также нужно подать 3-НДФЛ, но доплачивать в бюджет РФ уже ничего не придется.

Налоги на инвестирование в европейские бумаги и по операциям с депозитарными расписками

Принципы налогообложения в акции европейских компаний такие же, как и в акции США.

Если у вас российский брокер, то НДФЛ по сделкам купли-продажи он рассчитает и удержит сам. Дивиденды придут на счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране.

А дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения. Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет.Если выше, то просто отразить дивиденд в декларации. При отсутствии соглашения дополнительно отдать в казну России придется все 13%.

При работе через иностранного брокера посчитать и задекларировать весь НДФЛ по европейским ценным бумагам необходимо самостоятельно.

Что касается налогообложения депозитарных расписок (ДР), то налог с купли-продажи исчисляется по тем же правилам, что и при покупке иностранных акций. Схожий принцип и по дивидендам - чтобы понять, платить ли что-то в РФ, нужно знать:

- ставку налога на дивиденды в той стране, на бирже которой торгуется ДР;

- о наличии или отсутствии соглашения об избежании двойного налогообложения.

Действия с налогом мы описали выше.

Важно! При подсчете налога к доплате имейте в виду, что дивиденд начисляется на 1 акцию, а 1 ДР может равняться нескольким акциям (2, 5, 75) или долям акции (например, 1 ДР = 0,1 акции). Эту информацию можно найти на сайте компании в разделе для инвесторов и там же посмотреть сумму начисленных дивидендов до удержания налога.

Есть ли разница при покупке иностранных бумаг в России или за рубежом?

Для налогообложения имеет значение не страна площадки, на которой куплены акции, а страна брокера, через которого работает инвестор.

Российские брокеры предоставляют возможность покупки иностранных ценных бумаг на Санкт-Петербургской бирже, Московской бирже и при определенных условиях дают выход на иностранные площадки (например, Nasdaq, NYSE). При этом независимо от того, на какой бирже совершена сделка купли-продажи, брокер является налоговым агентом инвестора и занимается его НДФЛ (кроме дивидендов). Это может быть выгодно. К тому же список торгуемых на наших биржах инструментов сейчас приличный, постоянно пополняется и вполне удовлетворит массового инвестора.

Иностранный брокер не является налоговым агентом для российских граждан. Поэтому все обязанности по НДФЛ ложатся на плечи физлица-налогоплательщика. Но тут работают уже не налоговые, а другие преимущества: гораздо более широкий выбор инструментов для торговли и инвестирования, страхование депозита и др.

Если купить акции иностранных компаний на ИИС

ИИС - особый тип брокерского счета, позволяющий не только заработать на инвестировании или трейдинге, но и получить определенные налоговые выгоды:

- в виде возврата НДФЛ на внесенные на ИИС средства - до 52 000 руб. в год (тип А);

- освобождение от налога на прибыль по торговым операциям на ИИС (тип Б).

Покупать на ИИС можно в том числе и иностранные акции, которые торгуются на Санкт-Петербургской и Московской биржах. Особенностью ИИС является то, что заводить на него деньги можно только в рублях. Затем на них покупается валюта и уже потом акции (на Санкт-Петербургской бирже). На Мосбирже иностранные акции сразу торгуются в рублях. Вывод денег по окончании трехлетнего срока действия ИИС тоже делают исключительно в рублях: продают акции, продают валюту и делают рублевый перевод.

Налогообложение иностранных акций на ИИС зависит от того, какой тип вычета выбрал инвестор. Если это тип "А", то НДФЛ с операций исчисляется в обычном порядке, который мы описали в статье. Если тип "Б", то по истечении трехлетнего срока от НДФЛ освобождается весь доход от купли-продажи акций, включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях, в том числе владельцами счетов типа "Б". Освобождение от НДФЛ к дивидендам не применяется.

И имейте в виду, что не каждый брокер дает возможность покупать на ИИС иностранные акции. Поэтому если вы заинтересованы в инвестировании не только в рынок РФ, уточняйте этот момент до открытия индивидуального инвестиционного счета.

Как задекларировать доходы и вовремя оплатить налоги

Самостоятельно декларировать необходимо только те доходы от иностранных акций, по которым брокер не является налоговым агентом.

Если вы обслуживаетесь у российского брокера, то это все полученные от иностранных эмитентов дивиденды. По торговым операциям брокер отчитается сам.

Если брокерский счет открыт за рубежом, то декларация подается и по дивидендам, и по всем сделкам купли-продажи.

Декларацию можно заполнить любым способом. Удобнее всего делать это в программе от ФНС (ее можно бесплатно скачать на сайте службы) или в личном кабинете налогоплательщика.

В декларации по доходам от иностранных ценных бумаг заполняют:

- титульный лист;

- разделы 1 и 2;

- приложение 2 по доходам от источников за пределами РФ - его заполняют на каждую сделку купли-продажи и каждый дивиденд, поэтому при активной торговле или многочисленных дивидендных выплатах декларация будет очень объемной;

- приложение 8 по расходам и вычетам по операциям с ценными бумагами (приводятся суммарно).

К декларации нужно приложить брокерский отчет, форму 1042S (по дивидендам). Также рекомендуется прикрепить и сам расчет налога по позициям (в рублях). Это может быть таблица в Excel в свободной форме, например, такая:

Но для отправки ее налоговикам через личный кабинет придется делать скрины, так как файлы в формате xlxs ЛК не принимает.

Крайний срок сдачи декларации - 30 апреля года, следующего за отчетным.

Уплатить налог, если вы декларируете его самостоятельно, необходимо до 15 июля следующего года.

По операциям, где брокер - налоговый агент, удержание и перечисление НДФЛ в бюджет производит он.

Штрафные санкции

Оштрафовать инвестора в иностранные ценные бумаги могут:

- За неподачу в срок декларации 3-НДФЛ по ст. 119 НК РФ - на 5% от налога за каждый месяц просрочки, но не более 30% и не менее 1 000 руб.;

- За неуплату НДФЛ по ст. 122 НК РФ - на 20% (а если докажут умышленность - на 40%) от незадекларированной и неуплаченной суммы налога. Если декларацию вы подадите, то за неуплату начислят только пени - 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Кроме этого, с 2020 года введена обязанность подавать в ИФНС уведомления:

- об открытии (закрытии) зарубежных брокерских счетов - в течение месяца с даты открытия/закрытия;

- о движении денежных средств на этих счетах - до 1 июня года, следующего за отчетным; первый такой отчет нужно сдать до 01.06.2021.

Отчет о движении денежных средств не подается, если соблюдаются два условия (одновременно):

- Финансовая организация (брокер) находится на территории страны - члена ОЭСР или ФАТФ и автоматически обменивается финансовой информацией с РФ.

- Пополнения или списания по счету за год не превышают 600 000 руб. или их не было и при этом остаток на счете не превышает 600 000 руб. (валютный остаток пересчитывается в рубли по курсу ЦБ на 31 декабря отчетного года).

Клиентам американских брокеров от сдачи отчета не освободиться: США входит в ОЭСР и ФАТФ, но финансовой информацией с РФ не обменивается.

Штрафы за неподачу этих документов прописаны в ст. 15.25 КоАП РФ:

- 1 000–1 500 руб. за просрочку или представление уведомления об открытии/закрытии счета не по утвержденной форме;

- 4 000–5 000 руб. за неподачу уведомления об открытии/ закрытии счета;

- 300–1500 руб. за просрочку отчета о движении денежных средств (в зависимости от длительности просрочки);

- 2 000–3 000 руб. за несдачу отчета о движении денежных средств.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Сегодня, 24 марта, последний день для получения дивидендов в бумагах TCS Group. В четверг, 25 марта, бумаги компании будут торговаться уже без дивидендов.

TCS Group

Размер дивиденда на одну расписку: $0,24

Текущая дивидендная доходность: 0,5%

Дата закрытия реестра под дивиденды: 26.03.2021

Последняя возможность купить с учетом Т+2: 24.03.2021

Совет директоров TCS Group рекомендовал выплатить дивиденды за IV квартал 2020 г. в размере $0,24 на одну расписку.

Дата, на которую определяются лица, имеющие право на получение дивидендов по акциям: 26 марта 2021 г.

Чтобы попасть в реестр и получить право на дивиденды, необходимо купить бумаги за два торговых дня до даты закрытия реестра. Таким образом, последний день торгов бумаг TCS Group с дивидендами — 24 марта.

25 марта бумаги компании будут торговаться уже без дивидендов. Стоит соблюдать осторожность: в этот день просадка по акциям может оказаться сопоставимой с размером дивидендов.

С датами закрытия реестра вы можете ознакомиться в нашем Дивидендном календаре >>

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Пессимизм быстро сменился эйфорией

Как старение населения влияет на прибыльность акций. Дискуссия экспертов

Новая стратегия Белуги. Что ждать от акций

Что из себя представляет АФК Система? Инфографика

8 фишек БКС Экспресс, которые вам пригодятся

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Прогноз ближайших дивидендов Тинькофф Банк на сегодня

Ближайшие дивиденды неизвестны

Подписывайтесь в телеграм

История дивидендов Тинькофф Банк

Исторические данные по дивидендам и дивидендной доходности

| Купить до | Реестр | Дата выплаты | Период | Дивиденд | Доходность | Цена на закрытии |

|---|---|---|---|---|---|---|

| 24 мар 2021 | 26 мар 2021 | 9 апр 2021 | 12М 2020 | 0,24 $ | 0,43 % | 4 289,6 ₽ |

| 25 ноя 2020 | 27 ноя 2020 | 11 дек 2020 | 9М 2020 | 0,25 $ | 0,82 % | 2 304,6 ₽ |

| 19 авг 2020 | 21 авг 2020 | 4 сен 2020 | 6М 2020 | 0,20 $ | 0,81 % | 1 804 ₽ |

| 26 мая 2020 | 28 мая 2020 | 11 июн 2020 | 3М 2020 | 0,14 $ | 0,81 % | 1 221,2 ₽ |

| 24 мар 2020 | 26 мар 2020 | 9 апр 2020 | ПД 2020 | 0,21 $ | 1,73 % | 951,6 ₽ |

| 22 мая 2019 | 24 мая 2019 | 7 июн 2019 | НП | 0,17 $ | 0,82 % | 1 339,26 ₽ |

| 16 янв 2019 | 19 янв 2019 | 1 фев 2019 | НП | 0,32 $ | 1,87 % | 1 134,96 ₽ |

| 5 дек 2018 | 7 дек 2018 | 21 дек 2018 | 9М 2016 | 0,28 $ | 1,65 % | 1 132,97 ₽ |

| 12 сен 2018 | 14 сен 2018 | 28 сен 2018 | 3М 2016 | 0,24 $ | 1,48 % | 1 122,18 ₽ |

| 13 июн 2018 | 15 июн 2018 | 29 июн 2018 | 12М 2015 | 0,24 $ | 1,12 % | 1 340,73 ₽ |

| 30 мар 2018 | 3 апр 2018 | 17 апр 2018 | 12М 2014 | 0,31 $ | ||

| 29 ноя 2017 | 1 дек 2017 | 15 дек 2017 | 12М 2013 | 0,18 $ | 0,98 % | 1 081,44 ₽ |

| 29 ноя 2017 | 1 дек 2017 | 15 дек 2017 | 9М 2014 | 0,22 $ | 1,19 % | 1 081,44 ₽ |

| 6 сен 2017 | 8 сен 2017 | 22 сен 2017 | 12М 2012 | 0,20 $ | 1,33 % | 863,33 ₽ |

| 14 июн 2017 | 16 июн 2017 | 30 июн 2017 | 12М 2011 | 0,17 $ | 1,42 % | 686,3 ₽ |

| 14 дек 2016 | 16 дек 2016 | 30 дек 2016 | 12М 2010 | 0,21 $ | 2,02 % | 645,64 ₽ |

| 10 дек 2014 | 12 дек 2014 | 26 дек 2014 | 12М 2008 | 0,303 $ | 8,42 % | 197,47 ₽ |

Курс акций Тинькофф Банк на сегодня

Получите расширенный доступ к сервису по дивидендам

- Купить акции заранее и продать сразу после дивидендного гэпа в ноль, получив дивиденды.

- Купить акции после гэпа с расчетом на быстрое восстановление цены акции.

- Использовать 1 и 2 стратегии вместе.

Данные берутся на основе цены закрытия.

История закрытия дивидендного гэпа и оптимальной покупки

Когда нужно было купить, чтобы выйти после гэпа в ноль и как закрывался дивидендный гэп

История результатов последнего дня покупки и экс-дивидендной даты

Как вела себя бумага в эти дни

| Купить до | Реестр | Доходность | Последний день покупки | Экс-дивидендная дата | ||

|---|---|---|---|---|---|---|

| Откр. → Макс. | Откр. → Закр. | Откр. → Макс. | Откр. → Закр. | |||

| 24 мар 2021 | 26 мар 2021 | 0,43 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 25 ноя 2020 | 27 ноя 2020 | 0,82 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 19 авг 2020 | 21 авг 2020 | 0,81 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 26 мая 2020 | 28 мая 2020 | 0,81 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 24 мар 2020 | 26 мар 2020 | 1,73 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 22 мая 2019 | 24 мая 2019 | 0,82 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 16 янв 2019 | 19 янв 2019 | 1,87 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 5 дек 2018 | 7 дек 2018 | 1,65 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 12 сен 2018 | 14 сен 2018 | 1,48 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 13 июн 2018 | 15 июн 2018 | 1,12 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 29 ноя 2017 | 1 дек 2017 | 0,98 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 29 ноя 2017 | 1 дек 2017 | 1,19 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 6 сен 2017 | 8 сен 2017 | 1,33 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 14 июн 2017 | 16 июн 2017 | 1,42 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 14 дек 2016 | 16 дек 2016 | 2,02 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 10 дек 2014 | 12 дек 2014 | 8,42 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

Как использовать: можно заработать несколько процентов на росте акции купив в последний день покупки или экс-дивидендную дату.

Подписывайтесь в телеграм

В таблице прогнозы сортируются по дате, когда этот прогноз был сделан.

Прогнозы инвест-домов Тинькофф Банк

| Дата | Инвест-дом | Прогнозная цена | Потенциал |

|---|---|---|---|

| 21 апр 2021 | BCS | ░░░░ | ░░░░ |

| 20 апр 2021 | JPMorgan Chase | ░░░░ | ░░░░ |

| 8 апр 2021 | Alfa Bank | ░░░░ | ░░░░ |

| 8 апр 2021 | BofA | ░░░░ | ░░░░ |

| 8 апр 2021 | Morgan Stanley | ░░░░ | ░░░░ |

| 8 апр 2021 | VTB Capital | ░░░░ | ░░░░ |

| 11 мар 2021 | Renaissance Capital | ░░░░ | ░░░░ |

| 10 дек 2020 | Aton | ░░░░ | ░░░░ |

Прогнозы аналитиков инвест-домов по акции за последний год. Обычно прогнозы дают на год вперёд.

Следите за прогнозами инвест-домов в телеграм

Мультипликаторы Тинькофф Банк

Получите расширенный доступ к сервису по дивидендам

Раскрытие информации

Дивиденды Тинькофф Банк

- Как получить дивиденды Тинькофф Банк. Дата дивидендной отсечки пока неизвестна. Чтобы получить дивиденды Тинькофф Банк необходимо купить акции за два дня до закрытия реестра акционеров, потому что торги проходят в режиме Т+2.

- Как происходит выплата дивидендов по акциям. Выплата на одну акцию по прогнозу неизвестна. Выплачивают дивиденды не позднее 25 рабочих дней с даты закрытия реестра. Начисляются средства на ваш брокерский счет или карту.

- Сколько раз в год выплачивают дивиденды. Тинькофф Банк выплачивает дивиденды в среднем 3,0 раз в год.

- Как купить акции. Откройте брокерский счет. У крупных брокеров есть приложение или программа для торговли. Укажите название компании или тикер — TCSG. Вы можете купить минимум 1 лот, который равен 1 акции. Используйте калькулятор для расчета дохода.

- Налог на доходы физических лиц (НДФЛ). Ваш брокер удержит НДФЛ в размере 13%. И перечислит поступления за вычетом налога на прибыль с дивидендов.

- Комиссии брокера и биржи. Вы платите комиссию, когда совершаете сделку. Она снижает итоговую доходность вашего портфеля. Чтобы снизить расходы на комиссии: выберите брокера с низкими комиссиями и реже совершайте сделки.

Последние новости

Финансовые показатели Тинькофф Банк

Дивиденды

Дивиденды0,303 $

Дивиденды0,17 $

Дивиденды0,21 $

Дивиденды0,17 $

Дивиденды0,2 $

Дивиденды0,18 $

Дивиденды0,53 $

Дивиденды0,24 $

Дивиденды0,52 $

Дивиденды0 $

Дивиденды0 $

Дивиденды0,49 $

Дивиденды1,04 $

Дивидендная доходность

Доходность8,42%

Доходность2,02%

Доходность1,42%

Доходность1,33%

Доходность0,98%

Доходность1,19%

Доходность1,12%

Доходность3,13%

Доходность0%

Доходность0%

Доходность2,69%

Доходность4,6%

Выручка за последние 12 месяцев

Доступно по подписке от 291 ₽/мес

Чистая прибыль за последние 12 месяцев

Доступно по подписке от 291 ₽/мес

Дивидендная окупаемость Тинькофф Банк за 3 года

Сколько можно было бы заработать, если бы вы купили акции перед отсечкой три года назад. Расчеты покажут процент роста котировки, накопленные дивиденды за 3 года и итоговое значение. Подойдёт долгосрочным инвесторам, в том числе и на ИИС.

Инвестпривет, друзья! TCS Group Holding объявил о долгожданном возобновлении выплаты дивидендов. Тинькофф заплатит дивиденды за 4 квартал 2019 года и будет продолжать платить деньги акционерам ежеквартально. Таким образом эта акция становится интересной не только как растущая, но и как дивидендная фишка, тем более, что выплата дивидендов производится в долларах. У меня на сайте пока еще не было обзора Тинькофф, поэтому расскажу немного подробнее.

Об эмитенте

TCS Group Holding появилась в 2006 году. Создатель, идейный вдохновитель и крупнейший акционер – Олег Тинькофф. Флагманский проект группы – Тинькофф Банк, первый в России моно-банк (т.е. банк с одним офисом). Основной продукт банк – кредитная карта Tinkoff Black, которая распространяется по почте и с помощью курьерской службы.

По итогам 2018 года Тинькофф Банк занял 2 место на рынке кредитных карт с долей в 11,8% (угадайте, кто на первом месте?). Президент банка – Оливер Хьюз (Тиньков же является Председателем совета директоров и не оказывает непосредственного влияния на операционные процессы – ну, по крайней мере, официально).

С 2013 года на Лондонской бирже торгуются депозитарные расписки группы под тикером TCS (эмитированы в долларах). С октября 2019 года на Мосбиржи торгуются ГДР-ки группы по тикером TCSG, эмитированные в рублях. С декабря 2019 года эти ГДР включены в индекс Мосбиржи.

Главный двигатель группы, как я уже писал, Тинькофф Банк, но помимо него в состав группы входят такие проекты:

- виртуальный мобильный оператор «Тинькофф Мобайл» (работает на базе Теле2);

- компания «Тинькофф Страхование»;

- УК «Тинькофф Капитал», предоставившая проект «Тинькофф Инвестиции» и выпустившая 3 ETF;

- сеть центров разработки IT-продуктов «Тинькофф Центр Разработки»;

- «Тинькофф Образование», занимающийся учебными проектами.

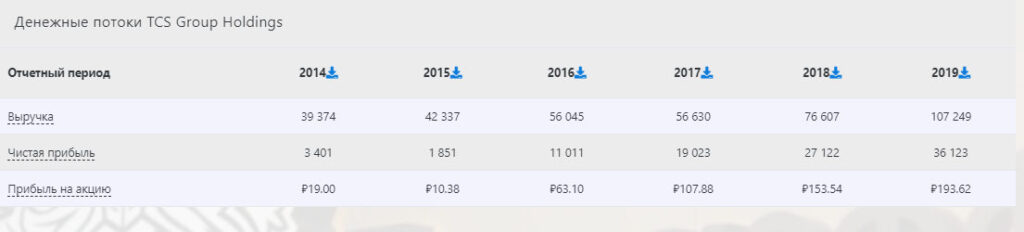

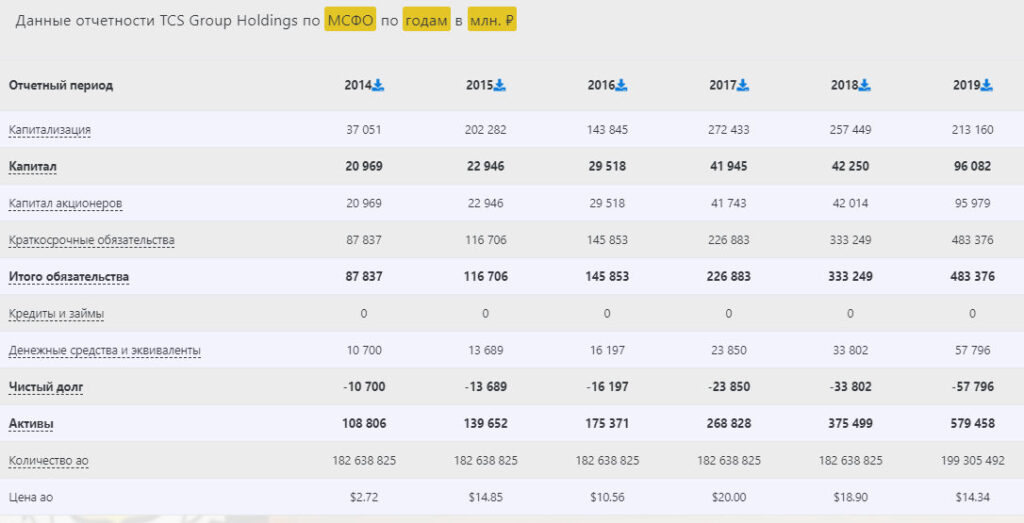

Финансовые результаты группы растут год от года (далее сравниваю итоги 2018 и 2019 годов):

- капитал вырос с 42,2 млрд рублей до 96 млрд (но тут оказало влияние SPO);

- чистый долг продолжает сокращаться – с -33,8 млрд до -57 млрд;

- выручка выросла с 76,6 млрд до 107 млрд;

- чистая прибыль – с 27,1 млрд до 36,1 млрд рублей;

- чистая маржа выросла на 43% составила 86,8 млрд руб. (в 2018 г. — 60,5 млрд руб.).

По словам Оливера Хьюза, в 2019 году банков привлечено более 4,3 млн новых клиентов по кредитным продуктам, а чистый прирост кредитного портфеля составил 66%. Через Тинькофф Инвестиции на Московскую биржу вышли более 800 000 новых розничных инвесторов — больше, чем через любую другую брокерскую платформу. Управляющей компаний были запущены сразу 3 новых ETF по модели «вечного портфеля» Рэя Далио.

Группа объявила довольно амбициозный прогноз на будущий 2020 год:

- чистый прирост кредитного портфеля — не менее 20%;

- стоимость риска — приблизительно 9%;

- стоимость фондирования — приблизительно 6%;

- чистая прибыль — не менее 42 млрд рублей.

Однако есть и риски, связанные с основателем и главным акционером TCS – Олегом Тиньковым. Во-первых, налоговая США имеет к миллиардеру ряд претензий – его обвиняют в сокрытии налогов. Во-вторых, Олег Юрьевич объявил о наличии у него острой фазы лейкемии, вызванной раком крови.

Такие новости уже сказались отрицательно на котировках TCS, и даже новость о возобновлении дивидендов не оказала особого положительного влияния. Не исключено, что медвежий тренд в акциях Тинькофф затянется, особенно, в связи с внешним фоном – т.е. падением рынка в целом.

SPO 2019 года

В 2019 году Тинькофф Группа провела SPO (вторичное размещение акций) на Лондонской бирже. Банку потребовалась докапитализация, чтобы соответствовать требованиям Центрального Банка РФ – Тинькофф рос слишком быстро, и часть кредитного портфеля оказалась не обеспеченной.

В ходе SPO банк привлек 300 млн долларов. Часть акций купили менеджеры TCS Group (на сумму в 780 тысяч долларов) и Олег Тиньков (на 10 млн рублей). В результате доля Олега Юрьевича снизилась с 43,8% до 40,4%, и он по-прежнему остался крупнейшим акционером группы.

Кроме того, для поддержания финансового состояния Тинькофф на 2 квартала заморозил выплату дивидендов, т.е. за 2 и 3 квартал 2019 года выплат не было.

В 2020 году группа обещала возобновить выплаты – и теперь акционеры могут получить дивиденды за 4 квартал 2019 года.

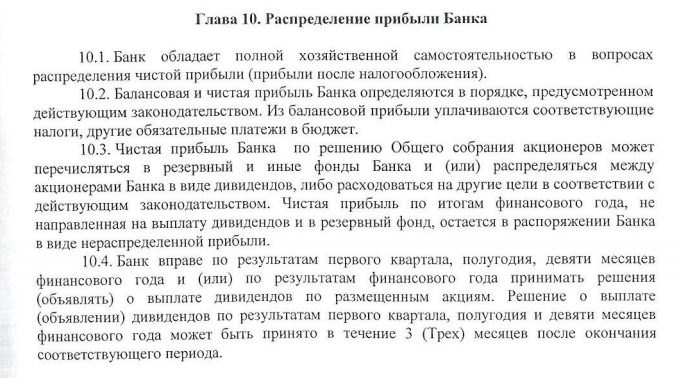

Дивидендная политика

Основные принципы дивидендной политики изложены Уставе в главе 10 «Распределение прибыли банка».

В Уставе не прописан конкретный размер дивидендов, но Тинькофф стабильно платит с 2014 года 30% чистой прибыли по МСФО.

В 2019 году группа выплатила в виде дивидендов 0,17 долларов на одну акцию / ГДР (одна ГДР равна одной акции) за 1 квартал. Общая сумма выплат составил 31 млн долларов.

За 2 и 3 квартал 2019 года выплат не было.

Дивиденды за 4 квартал 2019 года

10 марта 2020 года Совет директоров TCS Group принял решение о возобновлении дивидендных выплат. Была одобрена выплата промежуточных (квартальных) дивидендов Тинькофф за 4 квартал 2019 года. Акционеры получат дивиденды в размере 0,21 доллара на одну акцию или ГДР (или около 15,75 рублей по текущему курсу). Общая сумма выплат составит 42 млн долларов.

При цене акции в 1045 рублей дивидендная доходность составляет порядка 1,51%.

Реестр акционеров закрывается 27 марта 2020 года, следовательно, последний день для покупки акций из-за особенностей режима торгов: 26 марта – при покупке ГДР на Лондонской бирже и 25 марта – при покупке ГДР на Московской бирже.

Дивиденды за 1 квартал 2020 года

Банк объявил о намерении заплатить дивиденды за 1 квартал 2020 года. Выплата составит 0,14 доллара на акцию или одну ГДР.

При цене акции в 1036 рублей дивидендная доходность составляет ровно 1%.

Реестр акционеров закрывается 29 мая. Последний день для покупки акций на Мосбирже с учетом режима торгов Т+2 – 27 мая.

Стоит ли брать акции Тинькофф

Сейчас этот вопрос волнует многих инвесторов. В целом положительных факторов, говорящих о том, что акции Тинькофф в 2020 году взять стоит, множество:

- у компании растут фундаментальные показатели и денежные потоки;

- по мультипликаторам Тинькофф является недооцененным в банковском секторе;

- компания возобновила выплату квартальных дивидендов;

- падение котировок вызвано, главным образом, внешними факторами, а не показателем самого бизнеса.

Однако у инвесторов есть опасения, вызванные, в первую очередь, здоровьем основателя и главного акционера группы – Олегом Тиньковым, а также его личными финансовыми проблемами.

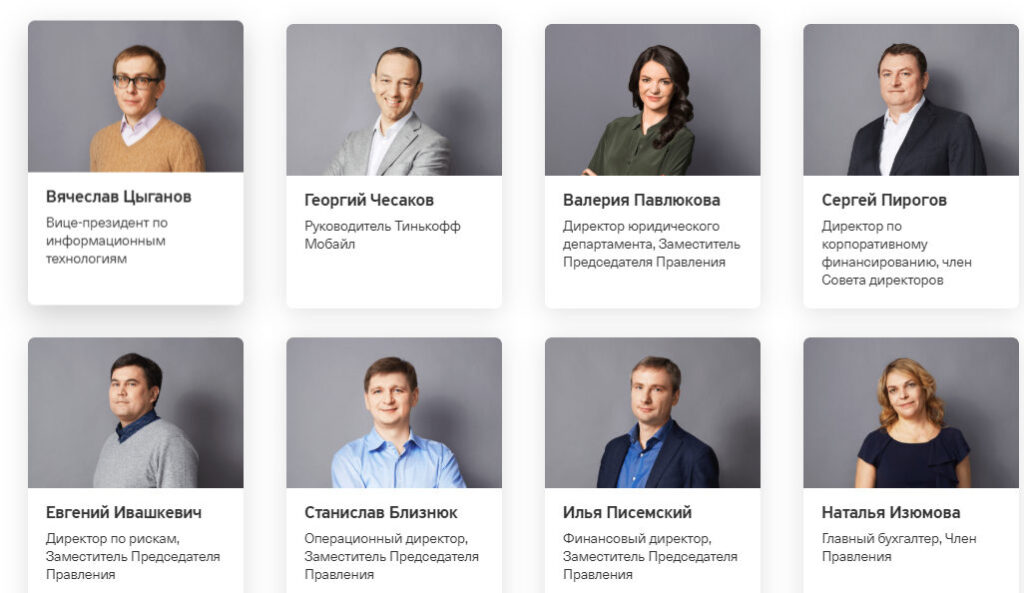

Несмотря на то, что официально Тиньков уже давно не принимает оперативного участия в управлении бизнесом (банк возглавляет Оливер Хьюз, а на прочих постах расставлены компетентные специалисты), его влияние на политику и развитие группы сложно переоценить.

Поэтому опасения инвесторов понятны. Складывается и внешний негативный фактор – все рынки падают, и российский – не исключение. Банковский сектор сопротивлялся долго, но настала и его, если можно так сказать, «очередь». Так что обвал в любом случае был неизбежен.

Что будет с банком дальше? Тут есть несколько сценариев, отмечу только крайние:

- Позитивный – всё решится хорошо, Тиньков вылечится от болезни и решит вопрос с претензиями налоговых органов США. В таком случае котировки полетят наверх, подкрепленные отличными фундаментальными показателями бизнеса и щедрыми дивидендами.

- Умеренно негативный – Тиньков вылечится, но не решит проблем с налоговым органами. В результате ему придется либо выплачивать штраф, либо садиться в тюрьму – тут уж как решит суд. В любом случае котировки отреагирует падением.

- Негативный – Тиньков скончается и его империю придется делить. Тут вообще ничего предсказать нельзя.

Одно ясно: TCS в 2020 году и в последующие годы будет платить щедрые дивиденды, так как ее главному акционеру понадобятся деньги – либо на лечение, либо на погашение штрафа. И, как бы ни цинично это не звучало, инвесторы могут на этом заработать.

Тут важно сделать оговорку: Олег Тиньков не непосредственно владеет акциями группы, а через компанию компания ТиСиЭс Груп Холдинг ПиЭлСи (TCS Group Holding PLC), зарегистрированную на Кипре. Именно TCS Group Holding PLC владеет 100% акциями, а Тиньков владеет ГДР на эти акции, а также 80% голосующих акций типа B, обеспечивающих ему решающий голос по любым вопросам, связанных с распределением прибыли.

До конца апреля необходимо подать декларацию о доходах за 2020 год в ФНС. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, эта статья для вас. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т.д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

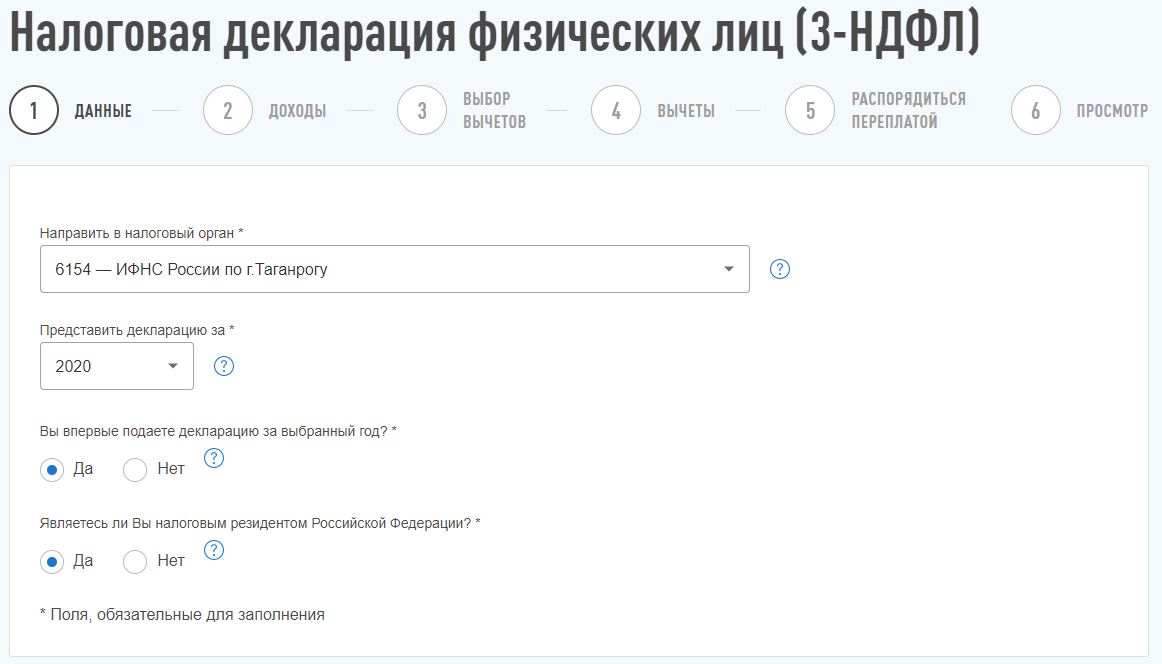

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

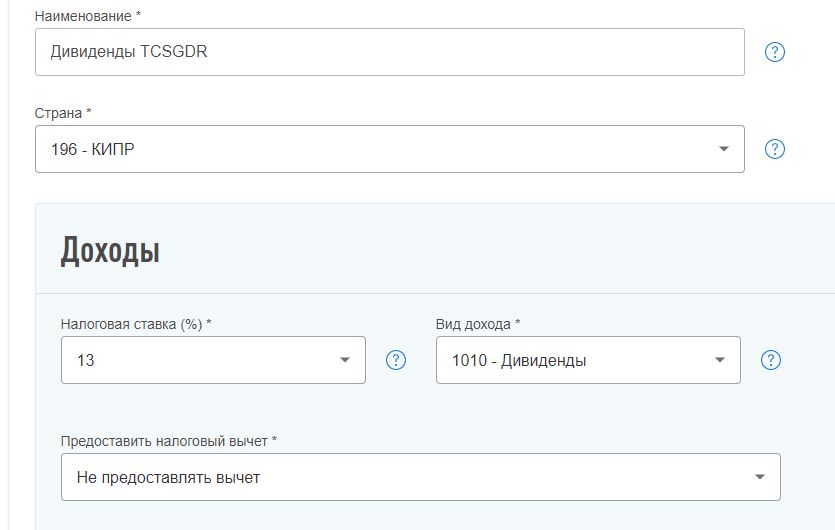

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании (по бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

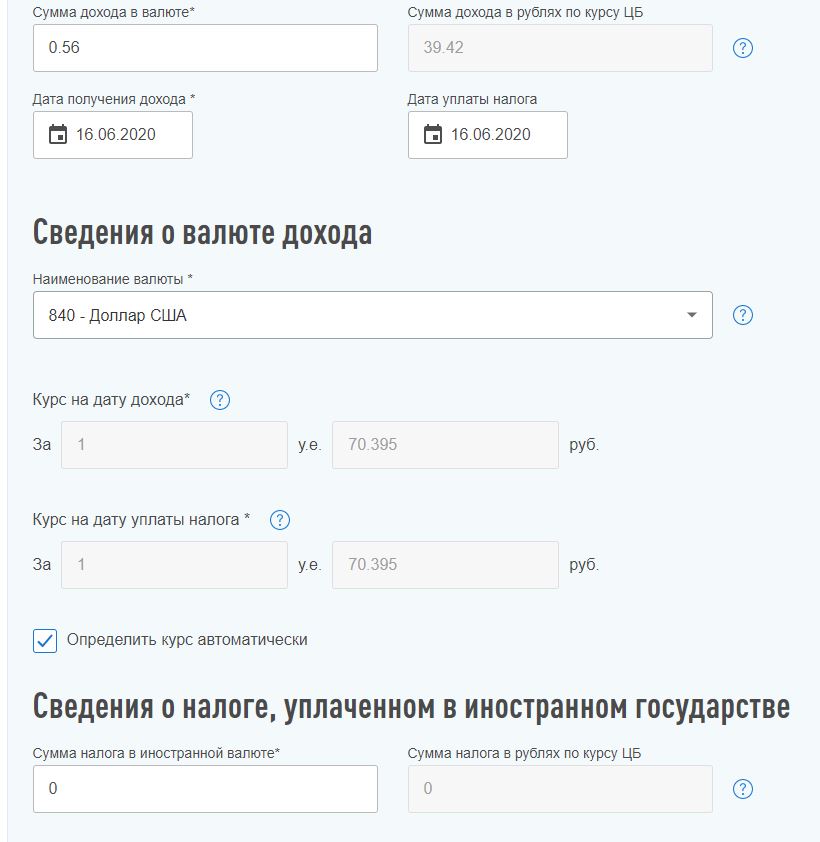

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

Читайте также: