Налог на дивиденды бразилия

Опубликовано: 16.05.2024

Написал напоминалку по налогам на дивиденды.

Надеюсь, будет полезно.

Здесь будут затронуты только налоги на дивиденды американских, европейских и других компаний.

О налогах на прибыль от купли-продажи ценных бумаг здесь не говорим.

О дивидендах российских компаний ничего не говорим. Тут делать тоже ничего не нужно.

🔸За исключением компаний, работающих в РФ, но зарегистрированных в других странах, например Tinkoff, X5 Retail Group, GlobalTrans и т.д.

Но об этом будет ниже

🟦🟦🟦 Дивиденды американских компаний

1️⃣ Эти дивиденды в любом случае по правилам нужно декларировать, даже если налог с них платить не нужно.

Целесообразность этого действия на ваше усмотрение.

2️⃣ Если у вас не подписана форма W-8BEN, то дивиденды по акциям США уже придут за вычетом налога в 30%. Ставка налога на дивиденды в РФ для резидентов - 13%. Вы уже заплатили больше 13%, следовательно: Вам ничего больше в РФ доплачивать не нужно.

🔸Форма W-8BEN позволяет подтвердить, что вы налоговый резидент России, и снизить налог с дивидендов по акциям США, который удерживается американским эмитентом, с 30% до 10%.

⚠️ Но, вы все же должны задекларировать эти дивиденды и предоставить справку по форме 1042-S от брокера, где будет подтверждено, что вы уже заплатили с этих дивидендов налог в 30%.

🔸Форма 1042-S используется для сообщения о доходах из источника в США и об удержании налогов в Службу внутренних доходов США (IRS), а также лицу или компании, получившим платеж. Эту справку можно получить у брокера.

3️⃣ Если у вас подписана форма W-8BEN, то дивиденды по акциям США придут за вычетом налога в 10%. И вы должны будете заплатить в РФ оставшийся налог на дивиденды в размере 3%, который считается как сумма дивидендов до налога в 10% * 0,03.

4️⃣ Есть исключения, например, дивиденды компаний типа REIT's составят все те же 30% даже при подписанной форме W-8BEN, если вы работаете через российского брокера. По MLP компаниям также будет удержан налог на дивиденды 37%. Если удержанный налог более 13%, то по этим дивидендам в РФ ничего доплачивать не нужно, только задекларировать и подтвердить удержание налога.

⚠️ Если вы работаете через иностранного брокера, проверяйте налог на дивиденды, даже по REIT's и MLP, налог, как правило, составит 10% и оставшиеся 3% нужно будет доплатить.

🟦🟦🟦 Дивиденды европейских, британских, китайских, чешских, польских, e t.c. компаний

1️⃣ Эти дивиденды также в любом случае по правилам нужно декларировать, даже если налог с них платить не нужно.

Целесообразность этого действия на ваше усмотрение.

2️⃣ Общее правило очень простое. В РФ нужно доплачивать разницу между уплаченным налогом на дивиденды и ставкой в 13%, приведу примеры для ясности.

🔹British American Tobacco (BATS) - британская компания. Налог на дивиденды британских компаний для нас 0%. Дивиденды приходят такие, какие есть, налоги не удерживаются. Следовательно, в РФ нужно доплатить 13% - 0% = 13%. Доплачиваем 13%.

🔹Total (TOT) - французская компания. Налог на дивиденды 28%. Следовательно, в РФ нужно доплатить 13% - 28% = - 15%. Ничего доплачивать не нужно, мы уже заплатили 28% и это больше 13%.

🔹X5 Retail Group (FIVEDR) - зарегистрирована в Нидерландах. Налог на дивиденды 15%. Следовательно, в РФ нужно доплатить 13% - 15% = - 2%. Ничего доплачивать не нужно, мы уже заплатили 15% и это больше 13%.

Я думаю, суть ясна. Если бы с нас удержали, например 5%, то нужно было бы доплатить 13 - 5 = 8%.

🟦🟦🟦 Общие правила расчета. Мы понимаем что с чего нужно платить, что дальше.

1️⃣ Срок подачи декларации до 30 апреля 2021 года, но, может быть изменен, например, в прошлом году его продлевали до 30 июля 2020 года.

А срок оплаты обычно до 15 июля.

2️⃣ Сделать это можно через ЛК ФНС в разделе «Жизненные ситуации» —> «Подать декларацию 3-НДФЛ» —> «Заполнить онлайн», а все необходимые документы получить у своего брокера. Из документов, вам потребуются:

🔹Отчет брокера за отчетный год

🔹Справка вида 1042-S за отчетный год, где будут указаны налоги, которые уже удержаны эмитентом

3️⃣ Налог на дивиденды не сальдируется с другими налогами, сколько насчитали, столько и платите.

4️⃣ Сумма налога по каждой выплате считается в рублях по курсу Центробанка России на дату зачисления средств.

5️⃣ После отправки ждем принятия декларации, после принятия в личном кабинете ФНС появится сумма налога к уплате, оплачиваем.

1️⃣ Вопрос: А как налоговая узнает, что я не уплатил налог, если я работаю через иностранного брокера?

Ответ: Никак, если речь идет о США, то обмена налоговой информацией, например нет. Но он всегда может появиться.

Также может узнать при выводе средств с брокерского счета на счета в юрисдикции РФ.

2️⃣Вопрос: А я против того чтобы платить налоги! Не хочу! Не буду! Можно не платить? Что будет если не платить?

Ответ: Я тоже не хочу. Этот вопрос здесь не обсуждается и остается на ваше усмотрение. Что будет если не платить? Понятия не имею. Может ничего. налоговая вряд ли сейчас будет бегать за каждым физиком, который не уплатил свои 103 рубля. Но в можно попасть на штрафы и пени.

3️⃣Вопрос: У РФ есть соглашения об избежании двойного налогообложения и с другими странами, например, с Францией. Я могу не платить там налог 28? А платить только 13?

Ответ: Да, это возможно, но это не простой процесс, требующий работы с зарубежными регуляторами. Скорее всего брокер вам тут не поможет. Если хотите, пробуйте, потом расскажете и поделитесь опытом, будет интересно. Но для небольших сумм проще вообще не заморачиваться.

4️⃣Вопрос: Предусмотрены ли вычеты или льготы по налогам на дивиденды?

⚠️ Напомню, если вы получаете любые дивиденды от иностранных компаний или имеете счета в зарубежных брокерах, необходимо подать декларацию за 2020 год в налоговую до 30 апреля 2021 г.

Это дело, в принципе, не сложное, если разобраться что и как считается. Но вот при большом количестве бумаг и див. выплат или же при большом количестве сделок, это превращается в огромную рутинную работу, каждую операцию в рубли по курсу ЦБ.. такое себе занятие 😝 И если большого количества сделок у меня нет, хоть это радует, зато бумаг много, а значит и див. выплат и все расчеты и заполнения занимают очень много времени.

☝🏻Поэтому, для всех желающих свое время занять чем-то более полезным или приятным, могу посоветовать вот что.

Обратиться к людям, которые занимаются этим профессионально. Почему я их рекомендую?

Потому что я сам с ними поработал в этом году. Все посчитали за один день (обычно я сам трачу на это целые выходные), причем абсолютно точно и без ошибок, я сверил со своими расчетами.

📝 За последний год коллеги подали более 300 деклараций для инвесторов. В этом году они сделали уже более 150 деклараций для своих клиентов.

🔐 Так что они могут сделать отчет и для вас. Делается полностью под ключ.

Вы получаете следующие документы:

1. Полностью готовый расчет в рублях

2. Пояснительная записка для инспектора в налоговую

3. И остальные необходимые документы.

4. Инструкцию для самостоятельной подачи (При желании подадут за вас)

Бухгалтера имеют огромный опыт. Штат бухгалтеров более 10 человек.

Работает крупная бухгалтерская фирма, обслуживающая крупный миллиардный холдинг в Санкт-Петербурге.

Они имеют большой опыт работы с Interactive Brokers, помогут вам в составлении отчета по налогам. ( Если у вас несколько зарубежных брокеров, сделают по всем, во всяком случае, мне сделали по всем, вопросов не возникло)

💥Ребята сказали, что делают отчеты любой сложности, ЛЮБОЙ.

Мне сделали даже по американским инструментам срочного рынка!

Знаю, на рынке есть и другие компании, которые занимаются налоговыми отчетами, их много.

Но я не работал с ними и ничего не могу сказать. А здесь работал и был приятно удивлен. Да и цена оказалась ниже рыночной.

📩 Так что пишите, звоните, сделают отчет и для вас.

‼️И одна важная вещь! Как мне сказали, цены разные для своих клиентов и для людей со стороны.

И для вас есть скидка!

Если будете обращаться, напишите, что вы от Dmitry Matievskiy, тогда вам дадут специальную цену, как для их клиентов.

Если не напишите, то вам, наверное, выставят другой ценник и он будет немного выше. Поэтому, не забывайте написать "Я от Dmitry Matievskiy"

Ценник для вас со скидкой следующий:

1. До 100 сделок – 50$

2. От 100 до 1000 сделок – 100$

3. От 1000 до бесконечности (в течении 2020г, по 1 брокеру) – 200$

WhatsApp / Viber / Telegram :

+7 (995) 911-94-01

Mail : bavin.vict@yandex.ru

P.S. Не считать рекламой, все мы понимаем, что любой отчет можно сделать самостоятельно, вопрос только во времени.

Если будете обращаться, то ребята готовы, согласовал, что размещу у себя информацию о них. Сказали, готовы взять любой объем работ.

Бразилия по праву считается одним из самых развитых государств Латинской Америки в 2021 году, что подтверждается и её развитой налоговой системой. Она включает в себя сразу несколько уровней, позволяющих сделать процедуру сбора налогов максимально эффективной. Это подтверждает тот факт, что собранные платежи составляют порядка 40 % от ВВП.

Основные разновидности сборов

Местная налоговая система имеет сложную структуру и состоит из трех основных уровней. Первый составляют федеральные сборы, которые устанавливаются для всех жителей страны. Второй уровень представляется муниципальными налогами, размер которых индивидуален для каждой из областей государства.

Третьим уровнем можно считать налоги и сборы, установленные властями местных штатов, а также прочих административных единиц. Общее число сборов, которые требуется оплачивать физическим и юридическим лицам, составляет порядка 18. При этом оно постоянно меняется, что вызвано введением новых и отменой старых налогов.

Среди самых распространенных являются налоги на следующее:

- Соцстрахование граждан — 8 %.

- Поддержание федеральных служб, соцпрограмм.

- Соцобеспечение.

- Прибыль — около 15 %.

- Финансовые транзакции.

Вышеназванные сборы относятся к категории федеральных. При этом налогообложению в Бразилии подлежат не только денежные средства, но и служебный транспорт, жилье, а также прочее подобное имущество.

Средние ставки налогов в разных странах мира

Кто признается резидентом?

Налоговое резидентство Бразилии не пользуется большой популярностью среди предпринимателей. Ведь местная фискальная нагрузка заметно выше, чем у многих других государств данного региона, расположенных по соседству.

Законодательство страны предусматривает ряд правил и условий, при соблюдении которых гражданин другого государства может считаться налоговым резидентом Бразилии. При этом критерии значительно различаются в зависимости от статуса лица, которое претендует на подобное звание.

Если это компания, она должна быть основана на территории страны, а также осуществлять в ней свою основную деятельность. При этом физическое лицо может приобрести подобный статус при условии наличия визы для постоянного пребывания.

Однако предусмотрена возможность налогового резидентства и лиц с временными разрешениями на въезд, но только при действующем контракте на работу.

Если подобный документ у физического лица отсутствует, он всё равно может претендовать на резидентство, если проживает легально на территории страны не менее 183 дней за последние — 365.

Основные сборы

Местное законодательство предусматривает множество различных сборов и налогов. Однако существуют наиболее распространенные и значимые среди них. Помимо вышеупомянутого перечня федеральных взносов, это НДС, который устанавливается властями каждого отдельного штата.

Налоговая нагрузка на экономику в странах БРИКС

Величина подобного рода ставки может колебаться от 17 до 25 %, в зависимости от местонахождения предприятия. А также в штатах действуют местные налоги, которые составляют не менее 5 % от ставки, установленной на федеральном уровне. Для упрощения уплаты сборов компаниями правительство ввело единый налог.

Он позволяет тем, у кого доход менее 1,37 млн долларов США, платить 4–17,42 % от общей прибыли, вместо внушительного перечня сборов. Подобное нововведение стало действовать на территории страны в 2007 году и позволило значительно снизить налоговую нагрузку на представителей бизнеса.

На данный момент для налоговой политики Бразилии характерным является плавное увеличение нагрузки на предпринимателей и трудоустроенных граждан. Это компенсируется ростом социальных пособий, пенсий и прочих государственных выплат.

О пенсии в Бразилии можете узнать из статьи на нашем сайте.

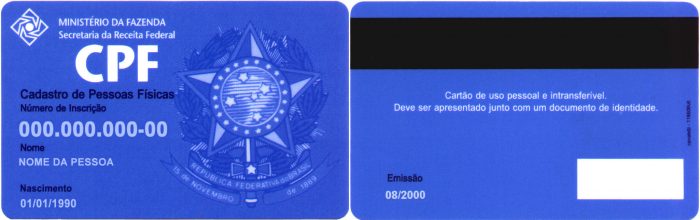

CPF: что это, для чего нужен?

Лица, которые планируют регулярно платить налоги в Бразилии, нередко сталкиваются с понятием CPF. Подобная аббревиатура является местным аналогом ИНН — подобный номер необходим для постановки лица на налоговый учет. Кроме того, это основной документ, который требуется предъявлять при совершении большинства операций.

Чаще всего CPF нужен при следующем:

- Открытии счетов в банках.

- Приобретении, регистрации имущества.

- Поступлении в образовательные учреждения, трудоустройстве.

Получить подобный документ может не только местный гражданин, но и турист, который находится в стране по оформленной визе. Для этого, потребуется:

- Посетить посольство либо ближайшее почтовое отделение.

- Представить загранпаспорт, подтверждение проживания в стране (например, счет за отель).

- Заполнить анкету, указав имена родителей (они будут внесены в документ).

- Оплатить взнос (примерно 1,5 $ США).

- Посетить местный филиал налоговой службы с чеком-квитанцией об оплате пошлины, загранпаспортом, заполненной анкетой.

- Получить пластиковую карточку CPF с индивидуальным номером.

После выполнения подобных манипуляций турист сможет получить данный документ, который потребуется предъявлять вместе с загранпаспортом при совершении различных покупок, прочих финансовых операций.

Поскольку все необходимые данные представители банков и других учреждений могут проверить через базы данных, для выполнения большинства операций потребуется лишь продиктовать указанный на карте код.

Подобный документ является лишь подтверждением регистрации туриста/гражданина в местной налоговой службе и не дает права на трудоустройство, а также постоянное проживание.

Узнайте о способах иммиграции в Бразилию из статьи на нашем сайте.

Вопрос о том, как грамотно платить налог по сделкам с иностранными ценными бумагами, интересует и начинающих инвесторов, и более опытных трейдеров. В этой статье вы узнаете все об общем порядке уплаты налога с зарубежных акций, как рассчитать и заплатить налоги с дивидендов по ним, а также что такое валютная переоценка и как она влияет на НДФЛ.

Налоги по операциям с американскими акциями

Налоги с иностранных акций уплачиваются в двух случаях:

- С дохода от продажи;

- С дохода по дивидендным выплатам.

Как платить налоги с дивидендов иностранных акций, мы рассмотрим в одном из следующих разделов статьи, а сначала остановимся на торговых операциях.

В инвестиционной среде (мы говорим о простых "физиках" и не касаемся тех, кто на рынке профессионально) принято разделение участников рынка на трейдеров и инвесторов. Первые зарабатывают на кратко- и среднесрочной торговле ценными бумагами, вторые больше ориентированы на долгосрочный рост капитализации эмитентов, в которых они инвестируют.

Деление, конечно, условное. Кто-то совмещает спекулятивную стратегию с инвестиционной, иногда даже не своей воле. Есть такая шутка, что инвестор - это трейдер, у которого не вышло продать акции с прибылью. Нам же важно то, как указанные различия в стратегии могут влиять на налогообложение.

Общая схема, как платить налоги с иностранных акций, такова:

- Трейдер, который купил и продал ценные бумаги, платит налог с дохода от продажи. То есть посчитать НДФЛ он должен с положительной разницы между ценой продажи и ценой покупки.

- Исключительно покупка иностранных акций не влечет за собой налоговых обязательств. Ведь обязанности уплатить НДФЛ не возникает до тех пор, пока акция не продана. Поэтому инвестор, который купил и удерживает ценную бумагу, от обязанности уплачивать налог освобождается, даже если его актив растет в цене.

О порядке и нюансах расчета налога на акции иностранных компаний расскажем далее.

Налогообложение при купле-продаже иностранных акций: нюансы

Налог с продажи иностранных акций физическим лицом взимается с учетом следующих особенностей:

- НДФЛ по сделкам купли-продажи иностранных акций рассчитывается в отношении каждой сделки отдельно. Налоговой базой является разница между ценой продажи и ценой покупки, также базу можно уменьшить на сумму брокерских комиссий. Ставка НДФЛ - 13% для налоговых резидентов и 30% - для нерезидентов. С 2021 года налоговые резиденты, чей годовой доход превысил 5 млн. рублей, будут облагаться налогом по ставке 15 %.

- Иностранные акции торгуются в валюте. Поэтому для целей НДФЛ доходы и расходы нужно пересчитать по курсу ЦБ РФ на дату каждой сделки (доходы - на дату сделки продажи, расходы - на дату покупки). Из-за этого возникает валютная переоценка, о которой поговорим в одном из следующих разделов.

- Если вы торгуете акциями через российского брокера, то он выступает налоговым агентом: сам рассчитывает НДФЛ, сам подает в налоговую сведения, сам удерживает налог и уплачивает его в бюджет, а в случае невозможности удержания сообщает об этом в налоговую инспекцию. Соответственно, трейдеру, являющемуся клиентом российского брокера, никаких действий по части НДФЛ от купли-продажи акций предпринимать не нужно. Если же торговля идет через иностранную брокерскую площадку, все расчеты и отчетность ложатся на трейдера.

Важно! Рекомендуем проверять расчеты, которые делает брокер, и сведения, которые он сдает налоговикам. Ошибки редки, но все же случаются. Для этого нужно запросить у брокера карточку расчета НДФЛ и проверить поданную им информацию в личном кабинете налогоплательщика на сайте ФНС (www.nalog.ru).

- Для долгосрочных владельцев ценных бумаг, налоговых резидентов РФ, предусмотрена льгота по НДФЛ (ст. 219.1 НК РФ). Если акции куплены после 01.01.2014, находились в собственности больше трех лет и на момент продажи обращаются на ОРЦБ, от налогообложения освобождается доход от продажи в пределах 3 млн руб. за каждый год владения (если владели 3 года -вычет 9 млн руб., 4 года - 12 млн руб. и т. д.). Получить освобождение можно у брокера или в налоговой инспекции. В первом случае нужно подать соответствующее заявление брокеру, без заявления вычет он не предоставит (письмо Минфина от 01.09.2016 № 03-04-06/51247). Во втором - самому физлицу надо подать в свою налоговую 3-НДФЛ.

Важно! Для получения вычета на долгосрочное владение акции на момент продажи должны быть допущены к торгам на российских площадках - Московской или Санкт-Петербургской бирже. Но это не значит, что по акциям, купленным через зарубежного брокера или через российского брокера, но на иностранной бирже (с тикером ".US", если говорить об американских акциях), получить такой вычет нельзя. Важен сам факт допуска бумаг к торгам в России, а не то, где фактически они были приобретены. Это подтверждает Минфин в письме от 30.05.2017 № 03-04-06/33381.

Учитываем валютную переоценку

Иностранные акции номинированы в иностранной валюте, курс которой постоянно меняется. А доходы и расходы для налогообложения мы учитываем в рублях: доходы от продажи пересчитываем по курсу Банка России на дату продажи, расходы на покупку - на дату покупки, а НДФЛ уплачиваем с рублевой разницы.

Важно! По иностранным акциям на Московской бирже налог не будет отягощен валютной переоценкой, так как они сразу торгуются в рублях. Список иностранных эмитентов, акции которых доступны к покупке на Мосбирже, можно найти на ее сайте.

Предлагаем рассмотреть несколько примеров, которые объяснят, как рассчитывается валютная переоценка и как она влияет на налоги.

Допустим, мы купили 100 акций компании N по 60 долл. США и через некоторое время продали их по 70 долл. Курс на дату покупки - 71 руб. за доллар, на дату продажи - 72 руб. за доллар. Мы не будем брать в расчет брокерские комиссии, чтобы не усложнять расчет. Но они также падают на расходы и переводятся в рубли по курсу на дату сделки.

На росте акций нам удалось заработать 1 000 долл. (100 шт. × 70 долл. – 100 шт. × 60 долл.).

Переоцениваем сделку в рубли и получаем облагаемый НДФЛ доход в сумме 78 000 руб. (100 шт. × 70 долл. × 72 руб. – 100 шт. × 60 долл. × 71).

С этой суммы мы и должны уплатить 13% НДФЛ, то есть 10 140 руб. (78 000 руб. × 13%).

Здесь с уплатой налога всё логично: у нас прибыль и в долларах, и в рублях. Значит, налоговая база объективно есть.

Возьмем ту же сделку, но предположим, что купили мы акции, когда доллар стоил 81 руб., а продали при курсе 69 руб. за доллар.

В долларах у нас та же прибыль равна 1 000.

А в рублях будет убыток 3 000 (100 шт. × 70 × 69 руб. – 100 шт. × 60 долл. × 81 руб.).

Значит, несмотря на долларовую прибыль, платить НДФЛ нам не придется. Выгодно? Не то слово. Но, к сожалению, российские реалии таковы, что со временем курс рубля к доллару слабеет. И более вероятной будет следующая ситуация.

Покупка акций состоялась по курсу 65 руб. за доллар, а продажа по 81 руб.. Кроме того, снизились котировки, ведь акции могут как расти, так и падать, и иногда существенно.

Условимся, что купили мы 100 акций по 60 долларов, а продать их пришлось по 50 долларов.

Финрезультат в долларах - убыток 1 000 долларов (100 шт. × 50 долл. – 100 шт. × 60 долл.).

А вот в рублях, сюрприз - доход 15 000 руб. (100 шт. × 50 долл. × 81 руб. – 100 шт. × 60 долл. × 65 долл.) и НДФЛ к уплате 1 950 руб. (15 000 руб. × 13%).

Можно ли избежать уплаты НДФЛ с валютной переоценки? Один способ есть - удерживать акции больше трех лет и получить вычет на долгосрочное владение, о котором мы говорили ранее.

Кто рассчитывает переоценку? Если вы торгуете через российского брокера, все посчитает он. Если же вы счастливый обладатель счета у зарубежного брокера, все расчеты придется делать самостоятельно.

Налоги на дивиденды по американским акциям

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является. А принцип налогообложения американских дивидендов такой. При их выплате налог с вас удерживает сам иностранный эмитент:

- По ставке 10%, если вы подписывали у брокера форму W-8BEN. Исключение - ценные бумаги фондов недвижимости (REIT), по ним ставка 30%. Это особенность налогообложения США.

- По ставке 30%, если не подписывали.

Далее в первом случае вы должны самостоятельно задекларировать и доплатить оставшиеся 3% НДФЛ в бюджет РФ. 3% - это разница между налогом на доходы по российской ставке 13% и налогом по ставке США 10%, который вы поставите к зачету. Между Россией и США действует Договор об избежании двойного налогообложения (подписан 17.06.1992), поэтому налог, уплаченный в США, можно зачесть в счет уплаты российского НДФЛ.

Важно! Подтверждением уплаты налога в США для ИФНС будут являться отчет брокера и форма 1042-s, которую нужно получить у него же. В налоговой рекомендуем уточнить, нужен ли им построчный перевод этих документов на русский язык. По опыту можем сказать, что где-то перевод требуют, а где-то нет.

Во втором случае (если эмитент удержал 30%) в отношении налога с дивидендов иностранных акций также нужно подать 3-НДФЛ, но доплачивать в бюджет РФ уже ничего не придется.

Налоги на инвестирование в европейские бумаги и по операциям с депозитарными расписками

Принципы налогообложения в акции европейских компаний такие же, как и в акции США.

Если у вас российский брокер, то НДФЛ по сделкам купли-продажи он рассчитает и удержит сам. Дивиденды придут на счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране.

А дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения. Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет.Если выше, то просто отразить дивиденд в декларации. При отсутствии соглашения дополнительно отдать в казну России придется все 13%.

При работе через иностранного брокера посчитать и задекларировать весь НДФЛ по европейским ценным бумагам необходимо самостоятельно.

Что касается налогообложения депозитарных расписок (ДР), то налог с купли-продажи исчисляется по тем же правилам, что и при покупке иностранных акций. Схожий принцип и по дивидендам - чтобы понять, платить ли что-то в РФ, нужно знать:

- ставку налога на дивиденды в той стране, на бирже которой торгуется ДР;

- о наличии или отсутствии соглашения об избежании двойного налогообложения.

Действия с налогом мы описали выше.

Важно! При подсчете налога к доплате имейте в виду, что дивиденд начисляется на 1 акцию, а 1 ДР может равняться нескольким акциям (2, 5, 75) или долям акции (например, 1 ДР = 0,1 акции). Эту информацию можно найти на сайте компании в разделе для инвесторов и там же посмотреть сумму начисленных дивидендов до удержания налога.

Есть ли разница при покупке иностранных бумаг в России или за рубежом?

Для налогообложения имеет значение не страна площадки, на которой куплены акции, а страна брокера, через которого работает инвестор.

Российские брокеры предоставляют возможность покупки иностранных ценных бумаг на Санкт-Петербургской бирже, Московской бирже и при определенных условиях дают выход на иностранные площадки (например, Nasdaq, NYSE). При этом независимо от того, на какой бирже совершена сделка купли-продажи, брокер является налоговым агентом инвестора и занимается его НДФЛ (кроме дивидендов). Это может быть выгодно. К тому же список торгуемых на наших биржах инструментов сейчас приличный, постоянно пополняется и вполне удовлетворит массового инвестора.

Иностранный брокер не является налоговым агентом для российских граждан. Поэтому все обязанности по НДФЛ ложатся на плечи физлица-налогоплательщика. Но тут работают уже не налоговые, а другие преимущества: гораздо более широкий выбор инструментов для торговли и инвестирования, страхование депозита и др.

Если купить акции иностранных компаний на ИИС

ИИС - особый тип брокерского счета, позволяющий не только заработать на инвестировании или трейдинге, но и получить определенные налоговые выгоды:

- в виде возврата НДФЛ на внесенные на ИИС средства - до 52 000 руб. в год (тип А);

- освобождение от налога на прибыль по торговым операциям на ИИС (тип Б).

Покупать на ИИС можно в том числе и иностранные акции, которые торгуются на Санкт-Петербургской и Московской биржах. Особенностью ИИС является то, что заводить на него деньги можно только в рублях. Затем на них покупается валюта и уже потом акции (на Санкт-Петербургской бирже). На Мосбирже иностранные акции сразу торгуются в рублях. Вывод денег по окончании трехлетнего срока действия ИИС тоже делают исключительно в рублях: продают акции, продают валюту и делают рублевый перевод.

Налогообложение иностранных акций на ИИС зависит от того, какой тип вычета выбрал инвестор. Если это тип "А", то НДФЛ с операций исчисляется в обычном порядке, который мы описали в статье. Если тип "Б", то по истечении трехлетнего срока от НДФЛ освобождается весь доход от купли-продажи акций, включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях, в том числе владельцами счетов типа "Б". Освобождение от НДФЛ к дивидендам не применяется.

И имейте в виду, что не каждый брокер дает возможность покупать на ИИС иностранные акции. Поэтому если вы заинтересованы в инвестировании не только в рынок РФ, уточняйте этот момент до открытия индивидуального инвестиционного счета.

Как задекларировать доходы и вовремя оплатить налоги

Самостоятельно декларировать необходимо только те доходы от иностранных акций, по которым брокер не является налоговым агентом.

Если вы обслуживаетесь у российского брокера, то это все полученные от иностранных эмитентов дивиденды. По торговым операциям брокер отчитается сам.

Если брокерский счет открыт за рубежом, то декларация подается и по дивидендам, и по всем сделкам купли-продажи.

Декларацию можно заполнить любым способом. Удобнее всего делать это в программе от ФНС (ее можно бесплатно скачать на сайте службы) или в личном кабинете налогоплательщика.

В декларации по доходам от иностранных ценных бумаг заполняют:

- титульный лист;

- разделы 1 и 2;

- приложение 2 по доходам от источников за пределами РФ - его заполняют на каждую сделку купли-продажи и каждый дивиденд, поэтому при активной торговле или многочисленных дивидендных выплатах декларация будет очень объемной;

- приложение 8 по расходам и вычетам по операциям с ценными бумагами (приводятся суммарно).

К декларации нужно приложить брокерский отчет, форму 1042S (по дивидендам). Также рекомендуется прикрепить и сам расчет налога по позициям (в рублях). Это может быть таблица в Excel в свободной форме, например, такая:

Но для отправки ее налоговикам через личный кабинет придется делать скрины, так как файлы в формате xlxs ЛК не принимает.

Крайний срок сдачи декларации - 30 апреля года, следующего за отчетным.

Уплатить налог, если вы декларируете его самостоятельно, необходимо до 15 июля следующего года.

По операциям, где брокер - налоговый агент, удержание и перечисление НДФЛ в бюджет производит он.

Штрафные санкции

Оштрафовать инвестора в иностранные ценные бумаги могут:

- За неподачу в срок декларации 3-НДФЛ по ст. 119 НК РФ - на 5% от налога за каждый месяц просрочки, но не более 30% и не менее 1 000 руб.;

- За неуплату НДФЛ по ст. 122 НК РФ - на 20% (а если докажут умышленность - на 40%) от незадекларированной и неуплаченной суммы налога. Если декларацию вы подадите, то за неуплату начислят только пени - 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Кроме этого, с 2020 года введена обязанность подавать в ИФНС уведомления:

- об открытии (закрытии) зарубежных брокерских счетов - в течение месяца с даты открытия/закрытия;

- о движении денежных средств на этих счетах - до 1 июня года, следующего за отчетным; первый такой отчет нужно сдать до 01.06.2021.

Отчет о движении денежных средств не подается, если соблюдаются два условия (одновременно):

- Финансовая организация (брокер) находится на территории страны - члена ОЭСР или ФАТФ и автоматически обменивается финансовой информацией с РФ.

- Пополнения или списания по счету за год не превышают 600 000 руб. или их не было и при этом остаток на счете не превышает 600 000 руб. (валютный остаток пересчитывается в рубли по курсу ЦБ на 31 декабря отчетного года).

Клиентам американских брокеров от сдачи отчета не освободиться: США входит в ОЭСР и ФАТФ, но финансовой информацией с РФ не обменивается.

Штрафы за неподачу этих документов прописаны в ст. 15.25 КоАП РФ:

- 1 000–1 500 руб. за просрочку или представление уведомления об открытии/закрытии счета не по утвержденной форме;

- 4 000–5 000 руб. за неподачу уведомления об открытии/ закрытии счета;

- 300–1500 руб. за просрочку отчета о движении денежных средств (в зависимости от длительности просрочки);

- 2 000–3 000 руб. за несдачу отчета о движении денежных средств.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Налоговая система представляет собой сумму всех налоговых платежей, а также всю налоговую деятельность какой – либо страны.

Налоговая база и ставки налога

Налоги и вся налоговая система призваны пополнять казну государства, еще с древних времен люди платили налоги, которые назывались иначе и могли иметь не только денежное выражение, но и материальное.

Общее содержание всей налоговой системы сводится к наведению порядка правового и финансового порядка, в общем, его понимании, то есть по всей стране.

Сущность и содержание налоговой системы характеризует весь характер реализации этой системы на практике. Содержание налоговой системы достаточно понятное как для граждан страны, так и для юридических лиц, которые являются основными налогоплательщиками страны.

Готовые работы на аналогичную тему

- Курсовая работа Налоговая система Бразилии 440 руб.

- Реферат Налоговая система Бразилии 260 руб.

- Контрольная работа Налоговая система Бразилии 190 руб.

Основным направлением деятельности налоговых органов любой страны является контроль за использованием налоговых льгот, а также осуществления торговых операций.

Налоговые органы имеют право корректировать налоговые обязательства налогоплательщиков в том случае, если совершенные сделки направлены на уклонение от уплаты налогов. Налоговая ставка представляет собой процент, который рассчитывается исходя из налоговой базы.

Ставка налога, выраженная в процентах, определяется в денежном эквиваленте и подлежит обязательной уплате в налоговые органы налогоплательщиком. Налоговая ставка по одному и тому же налогу может быть различна, так как это связано с различными факторами: вид бизнеса, получаемый доход от бизнеса, категория налогоплательщика или определенные условия ведения бизнеса. Прежде всего, ставка определяет величину налоговых поступлений в бюджеты страны.

Увеличение налогового бремени напрямую зависит от увеличения налоговой ставки. В налоговой системе любой страны существует множество различных видов налогов: федеральные, региональные, местные или специальные режимы налогообложения. Но так или иначе, налоговые ставки по всем этим налогам различны, причем надо заметить, что по одному налогу могут быть несколько ставок.

Налоговая база представляет собой выраженный в денежной, натуральной, количественной или иной другой форме, объект налогообложения. Именно с налоговой базы начисляется налоговая ставка, поэтому инструмент формирования и определения налоговой базы является практически одним из самых важных.

Любое государство и налоговые органы, руководствуются, прежде всего, налоговым законодательством и могут изменить налоговую базу, увеличив ее или уменьшив, что будет способствовать либо поддержке налогоплательщика, либо, наоборот, приведет к увеличению налогового бремени.

Налоговая система Бразилии

Бразилия страна в Южной Америки, ее налоговая система, по праву считается одной из самых сложных, а также дорогих, так как налоговые ставки, по уровню других стран достаточно высокие, а налогов и сборов много. В совокупности все налоговые поступления Бразилии составляют около 40% ВВП страны.

В Бразилии существуют:

- Налоги Федерального уровня;

- Налоги муниципального уровня;

- Налоги по отдельным штатам Бразилии и др.

Эксперты насчитывают около 18 видов различных налогов и сборов по Бразилии, их число меняется, вводятся новые или отменяются старые.

Основным налогом в Бразилии для налогоплательщиков, как физических, так и юридических лиц, считается налог на прибыль, ставка которого составляет 15%. Здесь надо обратить внимание, что даже не резиденты Бразилии, которые получают дивиденды от вложенных инвестиций на территории страны, также облагаются по ставе 15%.

Вместо отчислений на социальное страхование, в Бразилии существуют отчисления в пенсионную систему страны, которые составляют 8% от прибыли налогоплательщика.

Налог по отдельным штатам Бразилии составляет 5% от принятой на определенной момент ставки Федерального налога. Но здесь надо отметить, что прибыль, которую компании могут получать вне деятельности, осуществляемой на территории Бразилии, не облагается налогом штата.

Также в Бразилии есть налог НДС, как и в России, только ставка от 17% до 25%, данное колебание обусловлено штатами Бразилии, то есть в каждом штате своя ставка НДС.

Резиденты Бразилии

Резидентами Бразилии признаются как физические, так и юридические лица, причем к каждому из них предъявляются свои требования.

Любая компания, иностранного происхождения, может стать резидентом Бразилии, если она образована на ее территории и осуществляет свою деятельность также на территории Бразилии.

Любое физическое лицо может стать резидентом Бразилии, если есть оформленная постоянная виза. Также физическое лицо может стать резидентом и при временной визе, правда при этом надо иметь договор о трудоустройстве, хотя закон разрешает и без договора, но тогда человек должен прожить в Бразилии более 183 дней в течение 12 месяцев.

Основные виды налогов Бразилии

Как было сказано выше, в Бразилии более 18 различных налогов и сборов, основными из них считаются (все перечисленные налоги федеральные):

- Налоги на обеспечение социального страхования граждан Бразилии;

- Налоги, которые необходимы для поддержания и работы служащих федерального значения, а также на реализацию социальных программ и мероприятий;

- Налоги, которые необходимы для социального обеспечения;

- Налоги, взимаемые с юридических лиц Бразилии, где налоговой базой выступает их чистая прибыль;

- Налоги, уплачиваемые с финансовых операций, которые проводят резиденты страны.

Важно отметить, что не только доход налогоплательщиков облагается налогами и сборами, но и не денежные блага, к примеру, служебный транспорт, служебное жилье или блага товарного значения. С не денежного дохода и имущества граждане Бразилии также должны платить налоги.

Таким образом, налоговая система Бразилии имеет свои особенности, достоинства и недостатки. Важно отметить, что она считается одной из самых «дорогих», то есть ставки по большей части налогов превышают общемировой уровень.

НАЛОГОВАЯ СИСТЕМА БРАЗИЛИИ

Налоговая система Бразилии является одним из самых сложных в мире, что подтверждено исследованиями Мирового Банка. Ошибочные кадровые назначения бухгалтеров компании могут привести к необходимости существенных затрат на внешних аудиторов для исправления проблем, а совершенные налоговые ошибки могут спровоцировать проверки и опасность большого материального ущерба.

Основные положения налоговой системы Бразилии прописаны в конституции 1998г., которая содержит основные принципы налогообложения, полномочия налоговых органов различных уровней, а также порядок распределения налоговых доходов. По конституции налоги могут быть установлены как федеральным правительством, так и администрациями штатов и муниципалитетов. В этом заключается особенность основного закона Бразилии, который гарантирует право налогового нормотворчества всем субъектам федерации и указывает, какие налоги, сборы и обязательные отчисления могут учреждаться и собираться властями различных уровней.

Налоговая база и ставки налога

Налоги и вся налоговая система призваны пополнять казну государства, еще с древних времен люди платили налоги, которые назывались иначе и могли иметь не только денежное выражение, но и материальное. Общее содержание всей налоговой системы сводится к наведению порядка правового и финансового порядка, в общем, его понимании, то есть по всей стране. Сущность и содержание налоговой системы характеризует весь характер реализации этой системы на практике. Содержание налоговой системы достаточно понятное как для граждан страны, так и для юридических лиц, которые являются основными налогоплательщиками страны.

Налоговые органы имеют право корректировать налоговые обязательства налогоплательщиков в том случае, если совершенные сделки направлены на уклонение от уплаты налогов. Налоговая ставка представляет собой процент, который рассчитывается исходя из налоговой базы.

Ставка налога, выраженная в процентах, определяется в денежном эквиваленте и подлежит обязательной уплате в налоговые органы налогоплательщиком. Налоговая ставка по одному и тому же налогу может быть различна, так как это связано с различными факторами: вид бизнеса, получаемый доход от бизнеса, категория налогоплательщика или определенные условия ведения бизнеса. Прежде всего, ставка определяет величину налоговых поступлений в бюджеты страны.

Увеличение налогового бремени напрямую зависит от увеличения налоговой ставки. В налоговой системе любой страны существует множество различных видов налогов: федеральные, региональные, местные или специальные режимы налогообложения. Но так или иначе, налоговые ставки по всем этим налогам различны, причем надо заметить, что по одному налогу могут быть несколько ставок.

Налоговая база представляет собой выраженный в денежной, натуральной, количественной или иной другой форме, объект налогообложения. Именно с налоговой базы начисляется налоговая ставка, поэтому инструмент формирования и определения налоговой базы является практически одним из самых важных.

Любое государство и налоговые органы, руководствуются, прежде всего, налоговым законодательством и могут изменить налоговую базу, увеличив ее или уменьшив, что будет способствовать либо поддержке налогоплательщика, либо, наоборот, приведет к увеличению налогового бремени.

Налоговые полномочия субъектов федерации.

Федеральное правительство: на внешнеторговые операции – на экспорт и импорт товаров и услуг; на доход из любых источников; на промышленную продукцию – исчисляется как НДС; на финансовые операции – кредитно-обменные, страховые, фондовые; на земли, используемые в сельском хозяйстве.

Правительства штатов: на завещанное и дареное имущество; на оборот товаров и оказание транспортных услуг по перемещению продукции между штатами и муниципалитетами, услуги связи – исчисляется как НДС на товары и ряд услуг; на автотранспорт.

Администрации муниципалитетов: на постройки и использование городской территорий; на дарение недвижимости; на услуги – за исключением налогооблагаемых на уровне штатов.

Конституция позволяет центральному правительству вводить обязательные отчисления (сборы), которые должны осуществляться при условиях, определенных федеральными законами; сборы на социальные цели; сборы, направленные на изменение условий профессиональных или экономических групп. Штаты и муниципалитеты имеют право учреждать новые сборы, охватывающие только субъектов, действующих на их территории, и использовать полученные по ним средства для выполнения бюджетных задач, создания особых условий для указанных субъектов, для ассигнований на соцнужды.

Среди уже «действующих сборов основными являются следующие (все относятся к федеральным): на финансирование социального обеспечения (COFINS); на программы социальной интеграции и обеспечения федеральных служащих (PIS/PASEP); на социальное страхование (с фонда зарплаты предприятий и дохода индивидуальных предпринимателей); социальный сбор с чистой прибыли юрлиц (CSLL); с осуществляемых финансовых операций (CPMF).

Основной целью большинства бразильских налогов является создание условий для выполнения задач гос. управления на всех уровнях. Однако некоторые из них носят преимущественно регулирующий характер, в частности налог на финансовые операции и налог на пром. продукцию, которые используются правительством в качестве инструментов денежной и промышленной политики.

Конституция определяет обязательные налоговые трансферты между федеральным правительством, штатами и муниципалитетами. Они могут быть прямыми или через специально создаваемые фонды. Трансферты всегда направляются с более высокого государственного уровня на более низкие: с федерального – в штаты и муниципалитеты, из штатов – в муниципалитеты.

Перечень обязательных трансфертов: штаты и муниципалитеты собирают налог на прибыль со всех доходов, которые выплачиваются из средств соответствующих бюджетов, средств компаний и организаций, подчиненных штатам или муниципалитетам, средств организаций, учрежденных и финансируемых этими субъектами федерации; муниципалитетам причитается 50% от налога на земли, используемые в сельском хозяйстве и находящиеся в границах муниципалитета;муниципалитетам причитается 50% от налог на автотранспорт, зарегистрированный на их территории; муниципалитетам причитается 25% от налога на оборот товаров и оказание транспортных услуг (в т.ч. минимум 3/4 от стоимости, созданной на их территории и 1/4 – по законодательству штата); 30% налога на финансовые операции и сделки с золотом остается в штате, а 70% – в муниципалитете, откуда переводятся средства.

ФОНДЫ.

Для трансферта средств используются следующие фонды:

- Фонд компенсации за экспортируемую продукцию: создан из 10% поступлений от налога на промпродукцию. Средства из фонда распределяются пропорционально объему экспорта промпродукции. При этом максимальная доля отчислений из фонда не может превышать 20% его капитала.

- Фонд развития штатов: 21,5% поступлений от налогов на промпродукцию и на прибыль распределяются между штатами пропорционально количеству населения и в обратной пропорции к доходу на душу населения штатов.

- Фонд развития муниципалитетов: 22,5% поступлений от налогов на промпродукцию и на прибыль распределяются между муниципалитетами пропорционально количеству населения. 10% фонда идет в муниципалитеты столиц штатов.

- Фонды развития регионов: в фонды, занимающиеся финансированием развития северных, центрально-западных и северо-восточных регионов (группы штатов, выделяемые в соответствии с местным административным делением страны) поступает 3% поступлений от налогов на промпродукцию и на прибыль.

Через фонды в штаты и муниципалитеты передается 47% поступлений от налога на прибыль и 57% – от налога на промпродукцию.

При покупке недвижимости в Бразилии иностранцы (вне зависимости если они являются или нет налоговыми резидентами) платят те же самые налоги, что и граждане Бразилии.

Если мы возьмем типичную городскую недвижимость дом, квартиру, офис, участок земли, то возможную налоговую ответственность можно разбить на три типа.

Федеральные налоги

Недвижимость которая находится на территории принадлежащей União – Федеральному правительству или Marinha – Бразильскому ВМФ платят ежегодно Foro – налог на пользование государственной землёй (составляющий менее 0.001 процента от стоимости недвижимости и Laudemio – налог при продаже собственности который колеблется между 2.5 и 5 процентами от ее стоимости.

Налоги Штата

Налоговые обязанности Штата практически отсутствуют при покупке и продаже городской недвижимости за исключением тех случаев когда недвижимость находится на территории принадлежащей Штату. В тех случаях, налоговое обложение по структуре и суммам похоже на налоговое обложение федеральной собственности (годовой налог плюс налог при продаже).

Важно заметить, что подобные налоговые обложения применяются также в тех случаях когда собственность находится на территории принадлежащей городу, Католической церкви, Императорской семье или частному лицу.

Важно заметить, что собственность находящаяся на территории любого из вышеуказанных, находится под полным контролем индивидуального владельца и может продаваться, переходить по наследству, даваться в залог, итд без каких-либо ограничений. Таже возможно во многих случаях выкупить такую собственность и впоследствии избежать обязанности выплачивать Foro и Laudemio.

Муниципальный Налог

ITBI платится при продаже недвижимости и составляет от 2 до 5 процентов от ее стоимости.

Традиционно вышеуказанные налоги при продаже платятся покупателем. Полная налоговая нагрузка при покупке городской недвижимости в Бразилии может колебаться от 2 до 15 процентов.

Единственный обязательно присутствующий при покупке/продаже недвижимости налог это муниципальный налог – ITBI.

ПЕРЕЧЕНЬ НАЛОГОВ БРАЗИЛИИ

| Налог/сбор | уд.вес в общих налоговых поступл. | в сопост. с ВВП |

| Федеральные | ||

| Налог на прибыль | 16,91 | 5,81 |

| Налог на промышленную продукцию | 4,75 | 1,63 |

| Налог на финансовые операции | 0,87 | 0,3 |

| Налоги на внешнюю торговлю | 2,24 | 0,77 |

| Налог на земли, используемые в сельском хозяйстве | 0,05 | 0,02 |

| Обязат. федер. сборы (пенсионный фонд госслуж.) | 0,08 | 0,03 |

| Сбор на социальное страхование | 15,01 | 5,16 |

| Сбор на финансирование социального обеспечения | 11,17 | 3,84 |

| Сбор с осуществляемых финансовых операций | 4,22 | 1,45 |

| Сбор с чистой прибыли юрлиц | 2,21 | 0,76 |

| Сбор на программы соц. интеграции и обеспечения федеральных служащих | 2,74 | 0,94 |

| Сбор на страхование федеральных служащих | 0,94 | 0,32 |

| Прочие социальные сборы | 0,51 | 0,17 |

| Сбор в Фонд обеспечения занятости населения | 5,18 | 1,78 |

| Сбор «на пособия для обучения» | 0,77 | 0,26 |

| Сбор, распред. среди ряда фед. фондов (Sistema «S») | 0,8 | 0,27 |

| Итого | 68,72 | 23,61 |

| Штаты | ||

| Налог на оборот товаров и оказание трансп. услуг | 23,17 | 7,96 |

| Налог на автотранспорт | 1,55 | 0,53 |

| Налог на завещанное и дареное имущество | 0,08 | 0.03 |

| Прочие сборы | 0,41 | 0,14 |

| Отчисления в пенсионные фонды штатов | 1,5 | 0,52 |

| Прочие | 0,09 | 0,03 |

| Итого | 26,8 | 9,21 |

| Муниципалитеты | ||

| Налог на услуги | 1,67 | 0,57 |

| Налог на постройки и использ. городской территорий | 1,32 | 0,45 |

| Налог на дарение недвижимости | 0,24 | 0,08 |

| Прочие сборы | 0,84 | 0,29 |

| Отчисления в пенсионные фонды муниципалитетов | 0,31 | 0,11 |

| Прочие | 0,11 | 0,04 |

| Итого | 4,48 | 1,54 |

| Общий итог | 34,36 |

Резиденты Бразилии

Резидентами Бразилии признаются как физические, так и юридические лица, причем к каждому из них предъявляются свои требования. Любая компания, иностранного происхождения, может стать резидентом Бразилии, если она образована на ее территории и осуществляет свою деятельность также на территории Бразилии.

Любое физическое лицо может стать резидентом Бразилии, если есть оформленная постоянная виза. Также физическое лицо может стать резидентом и при временной визе, правда при этом надо иметь договор о трудоустройстве, хотя закон разрешает и без договора, но тогда человек должен прожить в Бразилии более 183 дней в течение 12 месяцев.

ПОСОБИЯ И ВЫЧЕТЫ

Вычету из налогооблагаемого дохода, среди прочего, подлежат:

- Расходы на иждивенцев — до R$ 126/ в месяц (на иждивенца)

- Вклады социального обеспечения (INSS)

- Выплаты алиментов, сделанные в соответствии с постановлением о разводе, вынесенным бразильским судом

- Расходы на образование — до R$ 2,373/ежегодно (на иждивенца)

- Подлежащие возмещению медицинские и стоматологические расходы

- Вклады в бразильские частные пенсионные программы (не более 12% от суммы ежегодного налогооблагаемого дохода)

Следует обратить внимание, что расходы на образование и медицинские расходы так же, как частные пенсионные вклады, могут быть исключены из налогооблагаемого дохода только в налоговой декларации годового дохода. Их не указывают в ежемесячном налоговом вычете. Внося в ежегодную индивидуальную налоговую декларацию сведения о подоходном налоге, большинство налогоплательщиков может выбрать любой из предлагаемых налоговых выводов:

- согласно фактическим затратам, возможные вычеты указываются в декларациях, или

- основываясь на предполагаемом методе вычитания (вычитание, эквивалентное 20% налогового дохода, ограниченное суммой R$ 11 167).

ВНЕШНИЕ ПОСТУПЛЕНИЯ — CARNE-LEAO

Механизм удержания налога относится только к платежам, выплаченным бразильской компанией физическим лицам. Налог с внешних поступлений вычисляется в соответствии с той же самой прогрессивной таблицей, но физическое лицо непосредственно (или провайдер услуг), должен вычислить и заплатить налог через так называемый режим carne-leao.

НАЛОГОВАЯ ДЕКЛАРАЦИЯ ГОДОВОГО ДОХОДА

Налоговая декларация годового дохода должна быть подана к последнему рабочему дню апреля с сообщением о доходе, заработанном в предыдущий календарный год (с 1 января до 31 декабря). Все жители Бразилии, облагаемые налогом, обязаны показывать их международный персональный актив и пассив по состоянию на 31 декабря каждого года. Правило является обязательным, несмотря на то, что часть жителей, регистрируя это обязательство, таких налогов платить не будет, как с общих активов, так и с частичных активов финансового жителя.

НАЛОГООБЛОЖЕНИЕ ПРИБЫЛИ С ИМУЩЕСТВА (ДОХОДА)

Основная прибыль на недвижимое имущество облагается налогом по 15%-ой ставке. Для бразильских жителей количество прибыли уменьшается на 5% в течение каждого года, которым была оформлена собственность, приобретенная до 1989 года. Если подобная сделка не произошла в течение предыдущих пяти лет, если жилая недвижимость продана за цену ниже или равную сумме R$ 440 000 и если человеку не принадлежит другое недвижимое имущество, прибыль на имущество освобождается от налогообложения. Такое же освобождение возможно, если налогоплательщик использует коммерческие доходы, чтобы купить другое недвижимое имущество в течение следующих шести месяцев.

Прибыль от прироста капитала (выплата дивидендов) и от продажи на бразильской фондовой бирже (или по согласованию с ней) освобождается от налога, если сумма дохода ниже, чем R$ 20 000, в отдельном месяце. Если доходы от продаж в отдельном месяце превышают эту сумму, общая прибыль облагается по 15% или 20%-ой налоговой ставке.

Общие убытки могут использоваться, чтобы возместить ежемесячную прибыль. Любой может применить неиспользованные потери с целью получения налогового вычета.

Общая прибыль, которую владельцы вклада не согласовали с бразильской фондовой биржей, подлежит налоговой ставке 15%, если доходы в отдельном месяце превышают R$ 35,000. В этом случае общие убытки не могут использоваться, чтобы возместить общую прибыль.

Общая прибыль от продажи другой личной собственности, произведенная на территории или за пределами Бразилии, является подлежащей налоговой ставке в 15%, если доходы превышают R$ 35 000, в каждом отдельном месяце. Налог на все виды имущественной прибыли должен быть выплачен к последнему дню месяца после месяца продажи. Прибыль от продажи иностранного товара или личной собственности, которая была приобретена до того, как лицо стало жителем Бразилии, не подлежит налогообложению.

Читайте также: