Налог на богатство в россии

Опубликовано: 24.07.2024

4 февраля 2020

Налоги на богатых

Экономист, автор нескольких десятков статей по экономике, бизнесу и политике. В каждом своем материале стремится освещать вопросы с иной точки зрения, основанной на практическом опыте работы в коммерческой сфере.

Регрессивная шкала налогообложения в России

Какие налоги сейчас платят физические лица? На данный момент следующие:

- НДФЛ (налог на доходы физических лиц) – 13%, для нерезидентов – 30%.

- В пенсионный фонд – 22% (с доходов свыше 1,15 млн руб. в месяц – всего 10%!).

- В фонд медицинского страхования – 5,1%.

- Социальное страхование – 2,9% (с доходов свыше 865 тыс. руб. – 0%!).

В сумме взносы социального страхования составляют 30% – для менее обеспеченных и 15,1% – для более обеспеченных, то есть, условно, богатые платят в 2 раза меньше бедных.

Но и это еще не все. Владельцы ООО получают не зарплату (если они не оформлены в своих же предприятиях как директора), а дивиденды с прибыли: 13% для резидентов и 15% для нерезидентов. Если же получателем дивидендов является юридическое лицо, доля которого в ООО более 50%, то оно не платит ничего с этих доходов. 0% также платят некоторые международные холдинговые компании.

И, самое главное, с дивидендов физических лиц не уплачиваются страховые взносы, то есть владельцы условных ООО платят всего 13% со своих личных доходов. До этого, правда, предприятие должно уплатить налог на прибыль 20%. Однако этот налог уплачивается в любом случае: получает ли владелец доход в виде зарплаты или в виде дивидендов.

Для того чтобы посчитать фискальную нагрузку на зарплаты в целом, нельзя просто сложить проценты по страхованию и НДФЛ, так как отчисления в фоны идут от ФОТ (фонд оплаты труда), а налог считается от начисленной зарплаты.

Предположим, что работнику начисли 50 000 руб.

Тогда в фонды он заплатит 50 000 х 0,3 = 15 000 руб.

НДФЛ составит 50 000 х 0,13 = 6500 руб.

Итого, государству работник отдаст 15 000 + 6500 = 21 500 руб.

На руки он получит 50 000 х 0,87 = 43 500.

Таким образом, всего на 1 человека затрачено 21 500 + 43 500 = 65 000.

Соответственно, фискальная нагрузка составила 21 500 / 65 000 = 33%

Общая формула для последующих расчетов (данные в процентах

(НДФЛ + Соцстрах) / (1+Соцстрах) = Фискальная нагрузка

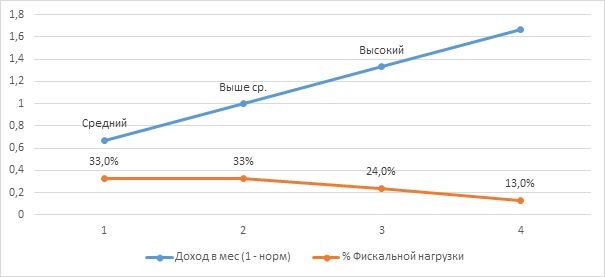

Таким образом, в России по факту реализована регрессивная шкала налогообложения: чем богаче, тем меньше платишь! Низкая и средняя заработная плата – 33%; выше средней – 24% и высокие доходы – 13% (см. рисунок 1).

Рисунок 1. Регрессивная шкала (НДФЛ + Соцстрах) в России

Налоговая нагрузка в других странах

В большинстве развитых стран введена прогрессивная шкала налогообложения. При этом есть страны с необлагаемым минимумом, а есть без такого. В большинстве стран часть взносов в разные фонды вносят сами работники. В России за них это делают работодатели, поэтому мы даже не чувствуем, что государство изымает у нас 30% нашей зарплаты (не говоря уже об НДС, который мы оплачиваем).

При расчете фискальной нагрузки взносы, которые выплачивают сами работники, приплюсовываются к НДФЛ. Тройка лидеров по налогам и сборам на доходы физических лиц – это Бельгия, Франция и Швеция, которая длительное время являлась самой социально благополучной страной в мире. И это логично, поскольку чем больше налогов с богатых собирает государство, тем больше оно может помогать малообеспеченным гражданам.

Самые низкие налоги – в Чили, так как экономика данной страны целиком завязана на инвестиции США, то есть, чем ниже там уровень налогов, тем интереснее предпринимателям туда вкладывать свои капиталы.

Ну и, наконец, что это за яркая красная линия, которая поперек всех государств стремится вниз? Конечно же, это Россия, олицетворяющая собой особый третий путь: выжать последние соки из бедных и отдать все самым богатым.

Прежде всего, необходимо убрать НДФЛ с доходов ниже реального прожиточного минимума. Это же логично: если людям едва хватает на жизнь, то какие еще налоги они должны платить?

Прогрессивная шкала на доходы физических лиц для России

Прежде всего, необходимо убрать НДФЛ с доходов ниже реального прожиточного минимума. Это же логично: если людям едва хватает на жизнь, то какие еще налоги они должны платить?

Минимальный необлагаемый доход

По данным аналитического центра «Левада-центр», минимально необходимый для жизни уровень доходов на одного человека составляет в регионах РФ 20 000 руб., а в крупных городах, таких как Москва и Санкт-Петербург – 30 000 руб. на человека.

В Думу вносилось предложение освободить от НДФЛ доходы ниже двух МРОТ – это как раз около 22 500 руб. Конечно, Единая России (партия – лидер по числу олигархов) отвергла данное предложение. Главных аргументов против данного решения два: казна потеряет значительную часть доходов с нищей части населения, и предприниматели начнут сводить зарплату к минимально необлагаемому уровню.

На мой взгляд, данные аргументы не состоятельны вовсе, так как НДФЛ уплачивается с уже начисленной зарплаты работника. Это не взносы, которые работодатель уплачивает в России за работника. То есть предприниматель в любом случае заинтересован свести зарплату к МРОТ, так как он отчисляет 30% взносов. И, чем ниже налогооблагаемая база, тем меньше он отдает государству. Вопрос лишь в том, что сейчас минимальная заработная плата никак не соответствует реальному прожиточному минимуму. МРОТ должен быть увеличен в 2 раза минимум, тогда и доходы самых малообеспеченных категорий наемных работников увеличатся и отчисления во внебюджетные фонды вырастут в 2 раза с минимальных зарплат (см. таблицу 1).

Таблица 1. Прирост доходов государства и работников при увеличении МРОТ в 2 раза с одновременной отменой НДФЛ для минимальной зарплаты

Работник получает на руки

Как видим из таблицы – всем хорошо, кроме работодателей. И государство, и работники получают больше доходов. Происходит перераспределение доходов в пользу бедных. Для справки, в среднем в развитых странах в пересчете на рубли необлагаемая сумма минимального дохода составляет около 60 000 руб. в месяц (около 1000 долл. США). Что в 3 раза больше, чем предлагается в данной статье, в качестве мягкого варианта (см. рисунок 2).

Рисунок 2. Минимальный доход, необлагаемый НДФЛ по некоторым развитым странам, руб. в месяц (по данным Википедии)

В общем, если убрать НДФЛ с реального прожиточного минимума, то налоговая нагрузка на основную часть населения составит (0 + 0,3) / (1+ 0,3) = 23%. То есть в целом фискальная нагрузка на бедных уменьшается на 10%.

НДФЛ для трудящихся

По официальной статистике Росстата, более половины работников получают меньше 32 000 руб. в месяц (медианная ЗП). Насколько можно верить этим данным? С одной стороны, работодатели стремятся занизить реальный уровень зарплат, используя разные серые схемы, но, с другой, сам Росстат стремится показать президенту рост благосостояния граждан.

Насколько я могу наблюдать по Санкт-Петербургу, зарплаты, за исключением специфических отраслей, не поднимаются выше 100 000 руб. в месяц. В любом случае, другой официальной статистики у нас нет, и будем считать, что потолок большинства зарплат – это 150 000 руб. в месяц.

Фискальная нагрузка на зарплату в 33%, которая есть сейчас в России, вполне соответствует европейским стандартам. Напомню, что средняя ставка колеблется от 32% до 36%. Поэтому трогать основную массу зарплат считаю не целесообразным.

НДФЛ для обеспеченных и богатых

Для начала давайте посмотрим, как обстоят дела в мире с прогрессивным НДФЛ. В среднем максимальная ставка прогрессивного НДФЛ в развитых странах равна примерно 40%, и применяется она при доходах около 1 млн руб. в мес. Теперь нам надо рассчитать возможную ставку НДФЛ для upper-middle класса с учетом того, что социальные взносы они должны были бы платить так же, как и все остальные, т.е. 30%, а максимальная фискальная нагрузка составляет 40%.

Напомню формулу, которую мы выводили в начале: (НДФЛ + Соцстрах) / (1 + Соцстрах) = Фискальная нагрузка в %.

Отсюда, НДФЛ = 0,4 х 1,3 - 0,3 = 22%. Что касается самых богатых, то надо учесть, что общая фискальная нагрузка на доходы по кривой Лаффера не должна превышать 50% (кривая Лаффера – графическое и устойчивое отображение зависимости между налоговыми поступлениями и налоговыми ставками. Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума).

Поэтому НДФЛ для богачей будет = 0,5 х 1,3 - 0,3 = 35%.

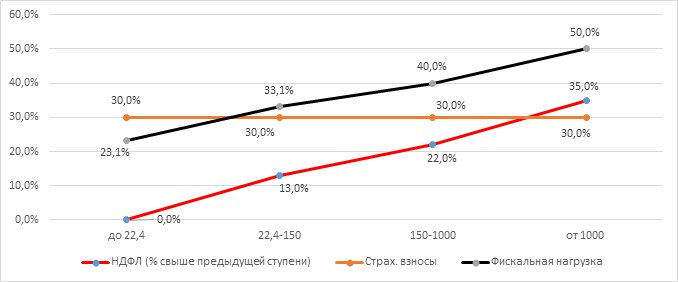

Итак, у нас получилась красивая теоретическая модель прогрессивного ИНДФЛ для России (см. таблицу 2).

Таблица 2. Теоретически возможная модель прогрессивного НДФЛ для России

Доход в мес., тыс. руб.

НДФЛ (% свыше предыдущей ступени)

Для большей наглядности представим это на графике (см. рисунок 3).

Рисунок 3. Теоретически возможная модель прогрессивного НДФЛ для России

Здесь важно понимать, что процент НДФЛ взимается не со всей суммы дохода, а каждая ступень дохода облагается своим процентом. Для понимания давайте посчитаем, какой НДФЛ заплатит человек, зарабатывающий в месяц 2 млн руб. Сначала вычитаем из 150 000 руб. необлагаемый минимум 22 400 руб. и берем 13% = (150 000 -22 400) х 0,13 = 16 600 руб.

Далее, считаем следующую ступень: (1 000 000 – 150 000) х 0,22 = 187 000 руб.

И уже затем считаем последнюю ступень: (2 000 000 - 1 000 000) х 0,35 = 350 000 руб. Итого, миллионер заплатит НДФЛ 554 000 руб. Что составляет всего 27% от 2 000 000 руб.

Соотношение: НДФЛ / Доход называется «эффективная ставка НДФЛ» (см. таблицу 3).

Таблица 3. Эффективная ставка НДФЛ

Доход в месяц, тыс. руб.

НДФЛ (% свыше предыдущей ступени)

При доходе в 2 млн, тыс. руб. в мес.

Борьба с уклонением от налогообложения

Основной контраргумент, который я постоянно слышу от либералов против введения прогрессивного налогообложения на доходы физических лиц, это то, что все доходы начнут уходить в тень. В отличие от европейских капиталистов, привычных к высокому налогообложению своих доходов, российские олигархи скорее удавятся, чем согласятся отдать половину своих доходов в казну.

Даже если предположить, что к власти в России когда-нибудь придут социал-демократы (сторонники прогрессивного налогообложения), то олигархи найдут массу способов, чтобы уйти в тень. И здесь важно рассмотреть основные способы ухода и борьбы с ними.

Процент фискальным службам от возвращенных государству средств

Во-первых, это как игра в кошки-мышки. Бизнес найдет массу лазеек, как уйти от налогов, но и налоговые органы найдут столько же способов, как их достать оттуда, если будут получать свой прогрессивный процент с сумм, которые удастся вернуть государству. Уже сейчас с каждым годом становится все трудней и трудней уйти от налоговой. По мере вытеснения наличности электронными деньгами и безналичными расчетами, внедрением онлайн-касс, контролем государства над банками уходить от контроля государства становится все сложнее и сложнее.

Мне сложно представить, как можно спрятать прибыль, если государство знает обо всех продажах и закупках и затратах. При этом государство регламентирует затраты, на которые имеет право тратиться предприятие. Например, если предприятие оплатило какой-нибудь бизнес-план за миллион рублей, то, во-первых, эти деньги уже нельзя будет отнести к затратам, а, во-вторых, фирма автоматически попадает под закон об отмывании и обналичивании средств.

Ну и в конечном итоге, если налоговики будут получать свои проценты от поиска скрытых доходов, то у них не будут такие нищенские зарплаты.

Прогрессивный налог на элитную недвижимость, автотранспорт и роскошь

Предположим, что индивидуальный предприниматель решил схитрить и купил не себе лично, а оформил на свое ИП какую-нибудь машиину за 10 млн руб. Тем самым, он не только скрыл свой личный доход, но и прибыль предприятия уменьшил, снизив тем самым еще и налог на прибыль. Т.е. одним ударом убил двух зайцев.

Но что мешает взимать доходы с богатых не в момент их получения, а в момент, когда они расходуются? Что мешает ввести прогрессивный налог на элитную недвижимость, автомобили, ювелирные украшения и прочую роскошь? Ведь даже если олигарх купит виллу не на Рублевке, а в Ницце, это все равно станет известно. И не важно, приобретет ли он ее на свою фирму или оформит на жену, он должен будет заплатить налог государству! Конечно, вместо одной яхты предприниматель мог бы купить сотню катамаранов, чтобы не попадать под прогрессивное налогообложение, но зачем они ему вместо белоснежного корабля?

Разумеется, здесь необходимо избегать двойного налогообложения. И еще масса возникающих вопросов, но о системе прогрессивного налогообложения на элитные расходы и роскошь – в следующей статье.

13 мая 2021, 15:28 — Общественная служба новостей — ОСН В эфире телевидения Общественной службы новостей участники пресс-конференции обсудили законодательные инициативы депутатов Государственной Думы РФ, предполагающие введение налога на дорогостоящие автомобили, яхты, частные самолеты и …

В эфире телевидения Общественной службы новостей участники пресс-конференции обсудили законодательные инициативы депутатов Государственной Думы РФ, предполагающие введение налога на дорогостоящие автомобили, яхты, частные самолеты и элитную недвижимость.

- Член Центрального Совета Социалистической политической партии «Справедливая Россия – патриоты – за правду» Николай Стариков;

- Первый заместитель председателя Комитета Государственной Думы РФ по энергетике Дмитрий Ионин;

- Председатель Социалистической политической партии «Справедливая Россия – патриоты – за правду», руководитель фракции «Справедливая Россия» в Государственной Думе ФС РФ Сергей Миронов.

Почему возникла необходимость в налоге за роскошь?

Сергей Миронов: – К слогану «россияне заплатят за роскошь» обязательно нужно добавить «БОГАТЫЕ россияне заплатят за роскошь». Мы видим, что количество бедных людей увеличилось, по официальной статистике их около 20 млн. Удивительно то, что количество долларовых миллиардеров стало на 20% больше. Учитывая опыт многих стран, нужно видеть разрыв между бедными и богатыми. На сегодняшний день 10% граждан России обладают 82% всех богатств нашей страны. Это несправедливо. Если человек богат, пусть платит налог на роскошь.

Под роскошью подразумевается недвижимость стоимостью от 50 млн. рублей; яхты, самолеты, вертолеты – от 15 млн. рублей; автомобили – от 8 млн. рублей.

Как отнеслись коллеги к такой инициативе?

Сергей Миронов: – Идея налога за роскошь есть в программе партии «Справедливая Россия – за правду». За многие годы мы неоднократно вносили подобную инициативу в Государственную думу. Нашу идею поддерживают и другие партии. Однако, я думаю, когда дело дойдет для рассмотрения нашей инициативы, «Единая Россия» начнет ссылаться на отсутствие заключения Правительства, а Правительство заключение, вероятно, не даст, потому что члены партии – явно люди не бедные.

Но, в целом, поддержки много.

Какова вероятность принятия законопроекта?

Сергей Миронов: – У меня есть надежда на Государственную думу VIII созыва, состав которой, я уверен, поменяется в лучшую сторону. Думаю, тогда этот закон мы будем не только рассматривать, но и примем.

Должен ли в обществе существовать налог на роскошь?

Николай Стариков: – У законопроекта о налоге на роскошь есть масса плюсов. Честно говоря, я не вижу ни одного минуса. Во-первых, это не касается рядовых граждан. Во-вторых, в нашей стране запрос на социальную справедливость всегда был очень высок. В условиях пандемии, бедные стали еще беднее, средний слой теряет свои доходы, а долларовых миллиардеров становится все больше. Этот налог дает возможность перераспределить социальные блага, снизить социальную напряженность внутри общества, что является очень важным в условиях постоянно нарастающего давления на нашу страну. Оценивая потенциал и временные промежутки работы Государственной думы, конечно, основные надежды возлагаются на новый созыв. Здесь важно заметить, что это во многом будем зависеть от тех избирателей, которые обязаны прийти 19 сентября 2021 года на Выборы и проголосовать за партию «Справедливая Россия – за правду».

В советской системе имел место определенной модификации налога на роскошь?

Николай Стариков: – Понятия роскоши Советского союза и понятия роскоши сегодня – отличаются. Мы понимаем, что сверхдорогих автомобилей, яхт, квартир, вертолетов в СССР не было. Однако все равно была система, которая позволяла перераспределять национальный доход. Если ты хочешь купить золотое изделие, если ты покупаешь золотой автомобиль – ты должен заплатить больше. Тем самым, государство получает определенные средства для того, чтобы дотировать квартплату, проезд.

В одной Москве сегодня можно собрать налога 1,7 млрд. рублей.

Поскольку речь идет о том, чтобы этот налог поступал в Федеральный бюджет, даже в этом соблюдается социальная справедливость. Большинство богатых людей живет в Москве, они заплатят этот налог в Федеральный бюджет, а бюджет распределит эти деньги по всей нашей стране.

Должна ли быть сформирована система учета налога?

Николай Стариков: – Было бы странно собирать налоги, не имея системы их учета и распределения. Вопрос в другом: что сегодня, например, считается роскошным автомобилем? Мы знаем, что цены на них все время увеличиваются, ежегодно изменяется список автомобилей, которые относятся к списку роскошных. Но там можно найти и автомобиль за 8 млн. рублей, и за 3 млн. рублей. На наш взгляд это является совершенно несправедливым.

Допускается ли два налога на одного человека? (За автомобиль и роскошь)

Дмитрий Ионин: – Скорее, роскошь заплатит россиянину, которому это требуется. Сегодня в обществе присутствует дикое расслоение. У многих людей сегодня нет возможности купить продукты первой необходимости. Для большинства богатых людей – это не заслуга, это строение системы.

Транспортный налог – это большая афера и атавизм.

Еще в 2010 году, когда вводили акцизы за топливо, говорили, что они должны заменить транспортный налог. Но отменить транспортный налог забыли. Сегодня присутствует двойной налог. Получается, государство людей обмануло. Мы сторонники того, что должны существовать акцизы и отдельный налог на роскошь.

Почему именно 8 млн. рублей?

Дмитрий Ионин: – Мы собирали экспертов и обсуждали, где та цифра, то отсечение, та роскошь на средство передвижения. Ежегодно Министерство промышленной торговли пересматривает перечень машин, которые они считают роскошью. Мы считаем, если говорить о роскоши, о существенных платежах, о перераспределении национального богатства, то цифра 8 млн. идеально показывает, где уже точно человеку будет не больно отдать часть своих средств, которые могут пойти на борьбу с бедностью.

Что такое элитная недвижимость?

Дмитрий Ионин: – Есть цифры. Например, у яхт – это 15 млн. рублей. Если у человека есть возможность, пусть оплачивает, но при этом платит налог на полезные вещи. Мы каждый квартал читаем новости о том, что олигархи строят себе новые яхты за 500 млн. долларов, за 200 млн. долларов. Разве у бабушки в центральной полосе России должна быть гордость за этого олигарха? Мне, честно говоря, стыдно.

Стыдно быть богатым в бедной стране.

Это не значит, что человек, который сам всего добился, в чем-то виноват. Мы говорим про государственную политику перераспределения. Эта практика общемировая. Юридические лица тоже будут платить налог на роскошь.

В какие направления можно было бы перераспределить поток?

Сергей Миронов: – К сожалению, таких направлений более, чем достаточно. Здесь нужно исходить из приоритетов и понимать. Сейчас налог на доходы физических лиц облагаются по ставке не 13%, а 15% с тех, кто получает более 5 млн. рублей в год. Президент сказал, что эти деньги будут окрашены, то есть направлены на закупку лекарств для детей. В первую очередь нужно смотреть, на какие нужды необходимо направлять эти деньги.

Мне стыдно, когда наша страна не может обеспечить ребенка операцией и лечением. Когда дело дойдет до принятия закона, будет прописываться, на что будут направляться средства.

В бюджеты каких уровней будут зачисляться сборы от налога на роскошь?

Дмитрий Ионин: – Принципиально, чтобы это был Федеральный налог. Тут может быть определенный диссонанс, потому что ряд инициатив «Справедливой России» говорят о том, что необходимо давать средства, в первую очередь, в региональный бюджет. Если говорить конкретно о налоге на роскошь, то самые богатые россияне живут в крупных городах. Есть территории, где просто нет этой роскоши. Мы же говорим о том, что средства должны быть потрачены на регионы относительно равномерно, потому что проблемы есть везде.

Предусматривает ли инициатива какие-либо исключения?

Дмитрий Ионин: – Безусловно, есть ряд исключений. Например, люди, которые имеют звания Ветеранов. Здесь главное – не переборщить с исключениями.

Те, кто не хочет платить и делиться национальным благосостоянием, будут перекладывать ответственность.

Должно ли государство вести определенный реестр роскоши?

Николай Стариков: – В том законопроекте, который внесен в Государственную думу, планка стоит достаточно высоко. К сожалению, мы видим регулярную девальвацию нашей национальной валюты, но мы надеемся, что промежуток между 3-мя и 8-ю млн. не очень быстро пробежит в деле девальвации. Будет определена стабильность в экономике России.

Несколько миллиардов рублей никогда не будут лишними.

Недвижимость за 50 млн. рублей – это не то, что может приобрести любой гражданин нашей страны. Высоко взятая планка говорит о том, что этот налог будут платить сверхбогатые люди. Это справедливо, у них на это есть средства. Деньги могут быть потрачены на лечение детей и другие социальные проекты.

«Клерк» Рубрика НДФЛ

Новость о новом порядке расчета НДФЛ озвучил Президент РФ в телеобращении к гражданам России 23 июня 2020 года. Вскоре соответствующие поправки появятся и в Налоговом кодексе. В народе новый порядок окрестили «налогом на богатых». Для чего его ввели, как он будет рассчитываться и затронет ли обычных граждан и ИП, расскажем в нашем материале.

Почему НДФЛ решили повысить

Разговоры о введении прогрессивной ставки НДФЛ ведутся давно. В свете коронавирусных потрясений эти разговоры зазвучали активнее. Параллельно обсуждался вопрос и об отмене НДФЛ для граждан с низким уровнем дохода.

В итоге законодатели не стали кардинально менять систему расчета НДФЛ, а лишь повысили на два процентных пункта действующую ставку налога с существенной оговоркой —облагаться повышенной ставкой будут не все получаемые гражданами доходы, а только превышающие законодательно установленный лимит.

Гадать о том, почему был выбран именно такой вариант корректировки ставки НДФЛ, мы не будем. Остановимся на том, что по прогнозам государства эта мера позволит бюджету получать ежегодную прибавку 60 млрд руб. Направлены эти деньги будут на конкретные цели ? лечение детей с редкими тяжелыми заболеваниями, закупку дорогостоящих лекарств, средств реабилитации, а также проведение высокотехнологичных операций.

Что меняется в расчете НДФЛ

С 2001 года по сегодняшний день мы применяли в расчетах НДФЛ 13% ? по этой фиксированной ставке в настоящее время ведутся расчеты налогов с доходов большинства граждан нашей страны. С 2021 года эта система видоизменится и будет выглядеть так:

Кого затронет новый порядок расчета НДФЛ

Путем нехитрых вычислений с учетом базовых знаний гл. 23 НК РФ можно сделать такие выводы ? уплата НДФЛ по повышенной ставке затронет тех налогоплательщиков, чей заработок в среднем ежемесячно в течение года составляет более 416 667 руб. (5 000 000 руб./12 мес.).

Граждан с такими доходами по предварительным оценкам экспертов менее 1%. Проживают они в основном в столичных агломерациях (Москве, Санкт-Петербурге, Казани), а также в нефтяных регионах (ЯНАО, ХМАО).

Попадут ли ИП под налог на богатых

Президент ничего сказал по поводу применения ставки НДФЛ 15% в отношении доходов индивидуальных предпринимателей.

Скорее всего, новый порядок расчета НДФЛ затронет ИП на ОСНО, которые по действующим правилам уплачивают с полученных доходов НДФЛ 13%. Зарабатывающим более 5 млн руб. в год предпринимателям с такой системой налогообложения придется отдавать в казну НДФЛ в повышенном размере.

В целях экономии такие бизнесмены могут принять решение о смене традиционной системы налогообложения на один из спецрежимов (УСН или ПСН).

Какие доходы будут облагаться НДФЛ по ставке 15 процентов

Пока не появился закон с изменениями в НК РФ, преждевременно говорить о том, какой перечень доходов попадет под новую налоговую шкалу. Напомним, что в настоящее время действуют следующие ставки НДФЛ в зависимости от вида получаемого дохода:

Вид дохода

Ставка НДФЛ

Нормативная ссылка

Заработная плата и другие доходы резидентов, кроме облагаемых по ставке 35%

п. 1 ст. 224, п. 2 ст. 214 НК РФ

Заработная плата нерезидентов-ииностранцев с патентом, граждан ЕАЭС, высококвалифицированных специалистов, беженцев и получивших в РФ временное убежище

п. 3 ст. 224 НК РФ письма Минфина от 27.02.2019 № 03-04-06/12764, от 24.01.2018 № 03-04-05/3543

п. 3 ст. 224 НК РФ

Другие доходы нерезидентов

п. 3 ст. 224 НК РФ

Выигрыши, призы и материальная выгода резидентов

п. 2 ст. 224 НК РФ

В таблице указаны только основные ставки НДФЛ. Кроме них действуют и другие. К примеру, по ставке 9% облагаются доходы в виде процентов по облигациям с ипотечным покрытием (п. 5 ст. 224 НК РФ).

Пока неясно, будет ли применяться повышенная ставка НДФЛ 15% в отношении доходов, полученных гражданами от реализации дорогостоящего имущества. Сейчас такие доходы облагаются по ставке 13%, если срок владения им менее законодательно установленного предела (п. 17.1 ст. 217, п. 2 ст. 217.1, подп. 2 п. 1 ст. 228, п. 1 и п. 4 ст. 229 НК РФ). И как при этом будут применяться вычеты. По действующим правилам они уменьшают только тот доход, который облагается НДФЛ 13%. Дождемся официальных разъяснений по этому вопросу.

Пример расчета НДФЛ 15%

Пока новый порядок не прописали в НК РФ, мы можем только предположить, как будет исчисляться налог на богатых с 2021 года.

Приведем пример расчета НДФЛ по новым правилам исходя из того, что по ставке 15% будут облагаться только те доходы, которые в 2020 году облагаются по ставке 13% (зарплата большинства граждан-резидентов, доходы резидентов по договорам подряда и т. д.).

Пример

Заработная плата руководителя одного из подразделений нефтегазовой компании составляет ежемесячно 337 000 руб. В июне ему выплачена премия по итогам работы за предыдущий год в размере 2 000 000 руб. Условимся, что права на вычеты по НДФЛ у этого лица нет.

Распределение полученных доходов смотрите в таблице. Для наглядности расчет НДФЛ представлен по прежним и новым правилам:

После введения новых правил расчета НДФЛ налогоплательщик из рассмотренного примера заплатит в бюджет налог на доходы в большем размере. Разница составит 20 880 руб. (806 600 ? 785 720).

Использование наших материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. Приведенные цифры верны на дату публикации.

Прежде всего, было предложено введение повышенной ставки в 15 % по налогу на доходы физических лиц для доходов, превышающих пять миллионов рублей в год. Важно, что облагаться по ставке 15 % будет только та часть доходов, которая превышает пять миллионов рублей. Это президент отметил отдельно.

На сегодняшний день каких-либо уточнений по данному вопросу нет, поэтому стоит дождаться текста законопроекта, вносящего изменения в главу 23 Налогового кодекса РФ («Налог на доходы физических лиц»), чтобы оперировать точными данными.

Многие комментаторы бросились подсчитывать, какая же должна быть зарплата, чтобы доход начал облагаться по повышенной ставке, и пришли к выводу: свыше 417 тыс. р. в месяц. Однако такое утверждение справедливо лишь отчасти. Налогоплательщикам — физическим лицам следует иметь в виду, что налогооблагаемые доходы не ограничиваются одной лишь заработной платой.

В состав налогооблагаемого дохода, который будет учитываться при подсчете пятимиллионного порога, входят также доходы, полученные:

Все это математически сокращает размер заработной платы, при которой возможно применение повышенной ставки налогообложения.

Остается непонятным вопрос: будут ли учитываться расходы (вычеты) при определении вышеназванного суммового порога? Например, физическое лицо купило ценные бумаги на общую сумму 6 млн рублей и затем продало их по цене 7,5 млн рублей. Какая сумма должна будет учитываться для определения суммового порога: доход 7,5 млн р. или финансовый результат от операций с ценными бумагами в целом — 1,5 млн р. (7,5 млн р. минус 6 млн р.)?

Сейчас формально (в силу п. 3 ст. 210 НК РФ) налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов. Это означает, что для расчета налога берется доход за вычетом установленных налоговым законом расходов (вычетов). Представляется, что закон «О внесении изменений в главу 23 НК РФ» сохранит действующий порядок определения налоговой базы по НДФЛ.

Возложить обязанность по самостоятельному исчислению налога физическими лицами через подачу налоговых деклараций по форме 3-НДФЛ по итогам года означает положиться на правовую сознательность каждого человека в отдельности. И что-то нам подсказывает, что добровольного декларирования доходов свыше пяти миллионов рублей в год государство может от всех граждан не дождаться.

Существует вероятность того, что обязанность расчета суммы налога по повышенной ставке будет возложена непосредственно на сами налоговые органы, куда стекается вся информация о налогооблагаемых доходах физических лиц. Получив подобную информацию, налоговики могли бы направлять физическим лицам уведомления о необходимости доплаты налога по ставке 15 % с суммы превышения их годовым доходом установленного порога.

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года. Общество с ограниченной ответственностью УК «Система Капитал» © 2000–2017 (на сайте используется сокращение — УК «Система Капитал»). Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефоны: +7 (495) 228-15-05, http://www.sistema-capital.com. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого-либо дохода, а также полного возврата ценных бумаг и (или) денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9; по телефонам: +7 (495) 228-15-05, по факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30; на сайте Управляющей компании: http://www.sistema-capital.com; в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании: http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу: http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал - Валютные накопления» (в настоящем материале – «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 3 мес. -1,47%, за 6 мес. 8,52%, за 12 мес. 29,08%, за 36 мес. 54,44%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Сберегательный" (в настоящем материале – «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 6 мес. 3,61%, за 12 мес. 8,03%, за 36 мес. 33,68%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Российские акции» (в настоящем материале – «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 13.01.2021г. в рублях за 6 мес. 27,90%, за 12 мес. 10,03%, за 36 мес. 58,10%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал - Резервный. Валютный» (в настоящем материале – «Резервный. Валютный»). Регистрационный номер — 2671, дата регистрации — 04 Октября 2013 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 13.01.2021г. в рублях за 6 мес. 7,60%, за 12 мес. 25,54%, за 36 мес. 50,93%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Резервный" (в настоящем материале – «Резервный»). Регистрационный номер — 2204-94177868, дата регистрации — 13 Сентября 2011 года, регистрирующий орган — Федеральная служба по финансовым рынкам. Доходность на 13.01.2021г. в рублях за 6 мес. 2,77%, за 12 мес. 6,48%, за 36 мес. 29,48%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Высокие технологии» (в настоящем материале – «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 3 мес. 26,62%, за 6 мес. 54,28%, за 12 мес. 91,83%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал - Биотехнологии» (в настоящем материале – «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 3 мес. 4,37%, за 6 мес. 13,12%, за 12 мес. 55,26%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «Информатика +» (в настоящем материале – «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России. МТС Инвестиции — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый Обществом с ограниченной ответственностью УК «Система Капитал» на основе лицензионного договора. Материалы, представленные на настоящем ресурсе (далее — материалы), не являются предложением финансовых инструментов, а также не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). В материалах не принимаются во внимание Ваши личные инвестиционные цели, финансовые условия или нужды. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в материалах, и не рекомендует использовать указанные материалы в качестве единственного источника информации при принятии инвестиционного решения. Материалы подготовлены исключительно в информационных целях и не направлены на побуждение Вас к приобретению финансовых инструментов, упомянутых в них. Информация и мнения, изложенные в материалах, были собраны или получены на основании данных, полученных из источников, которые, по мнению авторов материалов, являются надежными и достоверными. В материалах не дается ни прямых, ни косвенных заявлений или гарантий в отношении точности, полноты или надежности содержащихся в них данных, полноты обзора ценных бумаг, рынков или исследований, указанных в материалах. Любое мнение, выраженное в материалах, может быть изменено без предварительного уведомления и может отличаться или даже быть противоположным мнению, изложенному в других материалах ООО УК «Система Капитал». Любые суждения или мнения, представленные в материалах, актуальны на момент их публикации. Если дата представленного материала неактуальна, его содержание может не отражать текущее мнение авторов материала и текущую ситуацию на рынке. Цены, указанные в материале, представлены исключительно в информационных целях и не являются оценкой конкретной ценной бумаги или другого инструмента. ООО УК «Система Капитал» не гарантирует совершение каких-либо сделок, упомянутых в материалах, в том числе по указанным в них ценам.

Материалы не следует рассматривать в качестве предложения или побудительной причины принять участие в инвестиционной деятельности и на них нельзя рассчитывать как на заверение того, что какая-либо конкретная транзакция может быть осуществима по указанной в материалах цене. Инвесторам следует самим принимать решения об обоснованности инвестиций в каждый финансовый инструмент или инвестиционную стратегию, упомянутые в материалах. Материалы являются собственностью ООО УК «Система Капитал». Использование материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. ООО УК «Система Капитал» не несет ответственности за действия третьих лиц в результате такого использования и распространения. Материалы по налоговым вопросам подготовлены ООО «СКК», оказывающим консультационные услуги ООО УК «Система Капитал». «МТС Инвестиции» — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый ООО УК «Система Капитал» на основе лицензионного договора при предложении физическим лицам услуг в рамках деятельности по управлению паевыми инвестиционными фондами. Мобильное приложение «МТС Инвестиции» — возрастная категория 0+

Налог в пользу тяжелобольных

Идею о повышении налоговой ставки Владимир Путин высказал в своем телеобращении к стране 8 июля. С нового года должна вырасти ставка налога на доходы физических лиц больше 5 миллионов рублей в год. Чтобы иметь такой доход, в месяц нужно зарабатывать более 416 тысяч рублей.

Ставка НДФЛ вырастет с 13% до 15% на все доходы свыше 5 миллионов рублей. Дополнительные сборы ожидаются в размере 60 миллиардов рублей в год, заявил Путин. Еще немаловажно, что все эти дополнительные налоговые сборы с богачей, по словам президента, пойдут на вполне конкретные цели — на лечение детей с тяжелыми, редкими заболеваниями, на закупку дорогостоящих лекарств, техники и средств реабилитации, на проведение высокотехнологичных операций.

На запуск прогрессивной шкалы налогообложения у федерального правительства полгода . Разработать документ, который позволит увеличить ставку, федеральному правительству поручено до 24 июля. Ответственным за исполнение этого поручения назначен сам председатель кабмина Михаил Мишустин. Однако информации о подготовленном законопроекте до сих пор нет.

Отсутствие проработанного законопроекта в свою очередь пока не позволяет делать точные прогнозы по росту налоговой базы.

Сколько миллионеров в Ставропольском крае?

Точных данных о том, сколько миллионеров в Ставропольском крае, тоже пока нет. Самая свежая статистика Федеральной налоговой службы — двухлетней давности.

В 2018 году в крае насчитывалось 9428 человек с доходами свыше 1 миллиона рублей. Более 100 миллионов рублей годового дохода задекларировали 96 человек. Среди них — трое миллиардеров. Их число не менялось как минимум с 2017 года.

Население Ставропольского края — около 2,8 миллиона человек . Налоги платят меньше половины — более 954 тысяч человек, по последним данным ФНС за прошедший год. Общий задекларированный доход физлиц в крае за этот период — более 255,7 миллиарда рублей. Выходит, что средний чистый доход среди населения Ставрополья — 267,8 тысячи рублей в год (или 22,3 тысячи рублей в месяц).

То есть доля миллионеров, проживающих на Ставрополье, около 0,99% от всех налогоплательщиков. Но еще меньше тех, кто станет платить повышенную ставку.

Скольких миллионеров на Ставрополье коснется повышение ставки, сказать сложно. У налоговой нет данных о том, сколько в крае самых бедных миллионеров с доходами меньше 5 миллионов рублей в год. Такую статистику налоговики пока отказываются предоставить, ссылаясь на то, что законопроект о дифференцированном повышении ставки еще не принят.

По некоторым оценкам, повышенная ставка затронет порядка 60% всех ставропольских миллионеров, то есть около 5,6 тысячи человек.

Росстат тоже не располагает подробными данными о сверхдоходах жителей Ставрополья. Официальную статистику интересует среднестатистические гражданине — с зарплатами от 7 до 60 тысяч рублей в месяц. Богачей, преодолевших верхнюю планку Северо-Кавказстата, в крае насчитывается около 4,5 тысяч человек.

Кто будет платить?

Ставропольские миллионеры и миллионеры в столице — люди из разных сфер деятельности. Если на Ставрополье в миллионеры в основном выбиваются руководители филиалов крупных корпораций, то в Москве миллионные заработки могут иметь также сотрудники иностранных компаний.

«На региональном уровне у нас вряд ли есть простые сотрудники с таким доходом. Миллионеры — это топ-менеджмент государственных и негосударственных структур. У нас и “Газпром” присутствует, и прочие подобные организации. Как правило, [миллионеры] — это руководители высшего звена. Если говорить про Москву и Санкт-Петербург, там с такими доходами есть средний персонал, который работает в иностранных компаниях. Поэтому на региональном уровне не сильно заметно будет», — считает коммерческий директор ООО «Крайналогсервис.26» Сергей Несмелов.

Для таких людей увеличение ставки, по мнению аналитиков, не станет существенным поводом для недовольства.

«Таких людей, у которых сумма будет превышать 5 миллионов рублей не так много. Тем более, это будет повышенная ставка на доходы свыше 5 миллионов рублей. Не вижу никакой трагедии для этих людей, никуда они не сбегут и работу не бросят. Потому что в Ставрополе найти работу на 50 тысяч в месяц уже большой успех. А уж с такими зарплатами…» — считает сопредседатель регионального отделения «Опоры России» Павле Мрвалевич.

Возмущения элит, по его мнению, ждать не стоит, поскольку ставропольские миллионеры — руководители больших производственных коллективов — воочию наблюдают огромный разрыв между своими доходами и зарплатами своих подчиненных.

«Думаю, если это крупные менеджеры, крупные руководители своих предприятий, они прекрасно знают, какое положение дел у них на предприятии — сколько у них получает простой слесарь, уборщица, водитель. Простому сотруднику его предприятия нужно работать 4 года, чтобы он просто получил столько же, сколько зарабатывает руководитель в месяц. Они все это прекрасно понимают. И я не думаю, что [повышение ставки НДФЛ] вызовет какое-то возмущение нашей элиты. Они прекрасно понимают, что что-то нужно делать с уровнем заработной платы, потому что разброс очень большой. Такого быть не должно», — считает Мрвалевич.

Зачем это нужно?

Чтобы ответить, зачем федеральному правительству понадобилась такая непопулярная мера именно сейчас, в период кризиса, нужно понимать, на какие политические дивиденды рассчитывают власти.

Инициативу Путина аналитики связывают именно с социальным разрывом между бедными и богатыми. По их мнению, власти услышали запрос населения на социальную справедливость.

«Сейчас запрос общества на справедливость достаточно высокий. Власть будет сильнее откликаться на него ближе к выборам. Поэтому то, что делается сейчас, вполне уместно», — отметил Мрвалевич.

Более гибкий подход к распределению налоговой нагрузки между богатыми и бедными требовался давно. Дифференциацию аналитики считают более справедливой в условиях существенного разрыва между доходами федерального центра и регионов. И не только в налоговой политике, но и в других сферах жизни.

«Нужно понимать, что справедливость и равенство — это разные вещи. Общество у нас разное — люди с разными доходами, территории с разным социальным уровнем. Поэтому нужна дифференциация. Должны быть коэффициенты, я считаю, даже на автомобильные штрафы. Для Москвы и Петербурга размер штрафа должен быть установлен базовый, а для регионов должен применяться понижающий коэффициент», — отметил Мрвалевич.

Но инициатива имеет скорее политические, чем экономические цели. Ее эффективность с точки зрения финансовой политики незначительна, по мнению экспертов. Реальный вклад в экономику 60 миллиардов рублей, на которые рассчитывает правительство, внести не могут.

«Это некие популистские шаги, которые большого финансового результата иметь не будут. Но с точки зрения большей массы населения это шаги к выравниваю доходов, отчислений в пользу государства и восстановления справедливости», — считает Сергей Несмелов.

В регионах, по его мнению, прирост сборов будет не существенным, поскольку основная масса капитала сосредоточена в столице.

«На региональном уровне это не сильно заметно будет», — отметил Несмелов.

Не налог на богатство, а прогрессивная шкала

Еще один вопрос для прогнозирования развития ситуации — можно ли считать повышение ставки стартом для прогрессивной шкалы налогообложения, которую Путин отменил еще в свой первый президентский срок в 2001 году. Тогда и появилась единая на всех ставка 13%.

Косвенно Путин подтвердил в своем обращении, что прогрессивная шкала возвращается. Он попытался объяснить, зачем почти 20 лет назад бедных уравняли с богатыми по налоговой нагрузке.

«С 2001 года у нас действует плоская шкала налога на доходы физических лиц. И ее введение в свое время позволило вывести зарплаты и доходы из тени, упростить, сделать понятным налоговое администрирование. То, что граждане с разным уровнем доходов платят налог одинаково, по одной ставке в 13%, на первый взгляд, выглядит даже несправедливым. Однако если учесть, что после введения плоской шкалы НДФЛ собираемость налога увеличилась, причем увеличилась значительно, и государство получило возможность направлять эти дополнительные средства на решение социальных задач, то станет ясно, что справедливость здесь абсолютно ни при чем», — объяснил президент.

Насколько масштабные изменения ждут налоговую систему, по мнению экспертов, будет зависеть от эффективности этого первого шага — по повышению налоговой ставки. От того, на сколько увеличатся сборы. В случае успеха, по словам аналитиков, можно ожидать, что прогрессивная шкала будет развиваться, может увеличиться разнообразие коэффициентов для разных уровней доходов.

«Если динамика будет положительная, думаю, через год можно ждать следующего шага. То есть те, кто зарабатывает много, будут платить государству в виде налогов больше тех, кто зарабатывает мало. Если этот первый шаг приведет к положительным результатам», — считает Несмелов.

В противном случае, по его мнению, ставка в 15% останется единственной переменной, на которую пойдет правительство. По крайней мере, до новых президентских выборов 2024 года.

«Если этого не произойдет… Надо понимать, что это сказывается на сфере социальной политики. Есть сегодня напряженность в этой сфере. Поэтому, если положительной динамики не будет, то раньше 2024 года (год выборов) ничего в этом направлении больше сделано не будет, учитывая сопротивление министерства финансов», — отметил Несмелов.

Читайте также:

- Доходы по авансам полученным от покупателей в прошлом налоговом периоде по умолчанию

- Не вправе переходить на уплату есхн

- Налоговый орган обратился в суд с иском о ликвидации ооо тополь

- Базовые налоговые ставки на земли населенных пунктов на 2020 год рк

- Особенности налогообложения торговой организации