Налог как правовая категория презентация

Опубликовано: 21.09.2024

№ слайда 1

Налоговое право Абдрашитова Ю.В., учитель истории и обществознания МОУ СОШ № 17 г. Твери

№ слайда 2

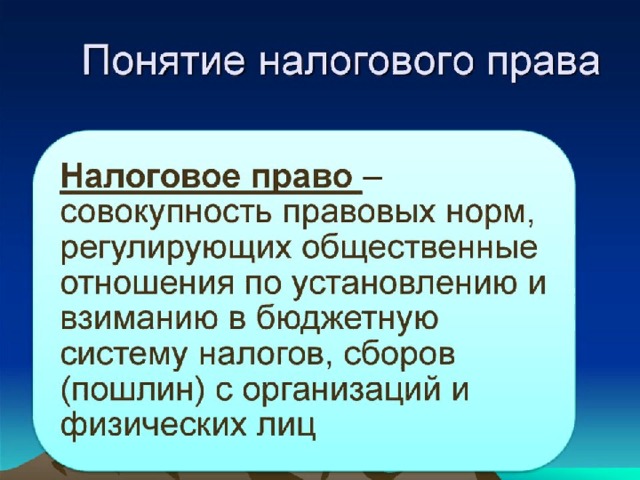

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

№ слайда 3

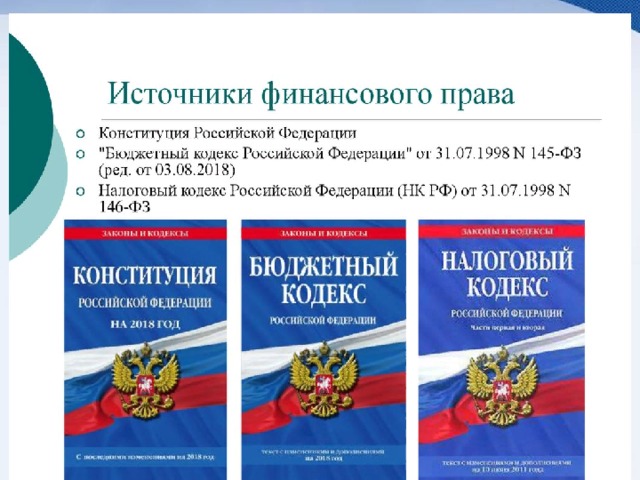

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления.3. Решения Конституционного Суда РФ.4.Нормы международного права и международные договоры Российской Федерации.

№ слайда 4

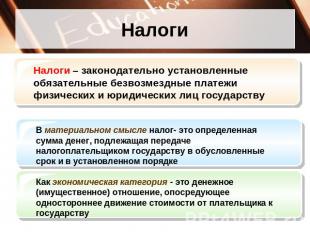

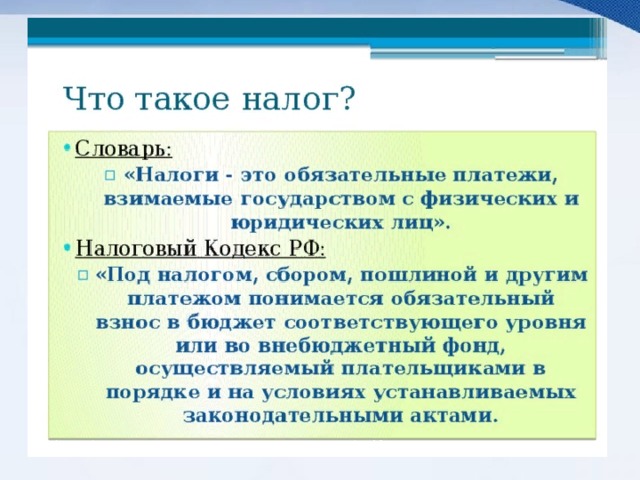

НалогиНалоги Налоги – законодательно установленные обязательные безвозмездные платежи физических и юридических лиц государствуВ материальном смысле налог- это определенная сумма денег, подлежащая передаче налогоплательщиком государству в обусловленные срок и в установленном порядкеКак экономическая категория - это денежное (имущественное) отношение, опосредующее одностороннее движение стоимости от плательщика к государству

№ слайда 5

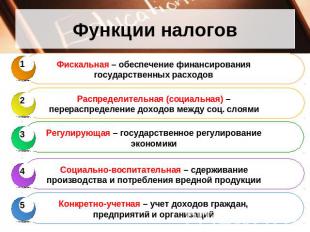

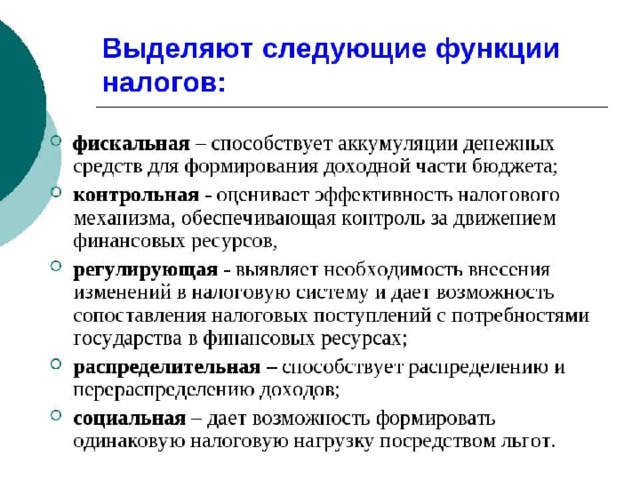

Функции налогов Фискальная – обеспечение финансирования государственных расходовРаспределительная (социальная) – перераспределение доходов между соц. слоямиРегулирующая – государственное регулирование экономикиСоциально-воспитательная – сдерживание производства и потребления вредной продукцииКонкретно-учетная – учет доходов граждан, предприятий и организаций

№ слайда 6

Элементы налога Объект налога – имущество или доход, подлежащий обложениюСубъект налога – налогоплательщик – физическое или юридической лицоИсточник налога – доход, из которого выплачивается налогСтавка налога – величина налога с единицы объекта налогаНалоговая льгота – полное или частичное освобождение плательщика от налога

№ слайда 7

№ слайда 8

Участники налоговых отношений Налогоплательщики – физические и юридические лицаНалоговые органы и налоговые агенты, таможенные органыВнебюджетные фондыФинансовые органы государства и местного самоуправленияНалоговая полиция

№ слайда 9

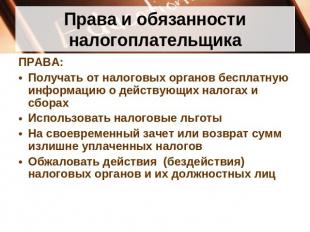

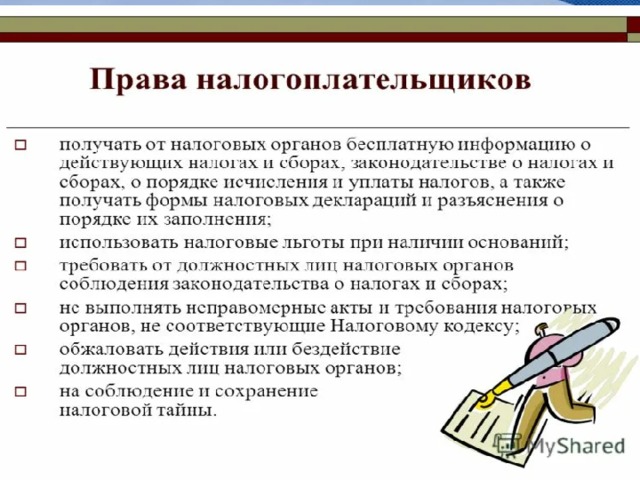

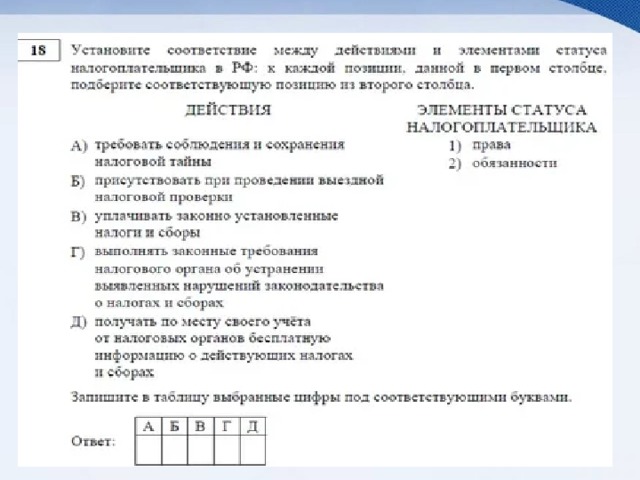

Права и обязанности налогоплательщика ПРАВА:Получать от налоговых органов бесплатную информацию о действующих налогах и сборахИспользовать налоговые льготыНа своевременный зачет или возврат сумм излишне уплаченных налоговОбжаловать действия (бездействия) налоговых органов и их должностных лиц

№ слайда 10

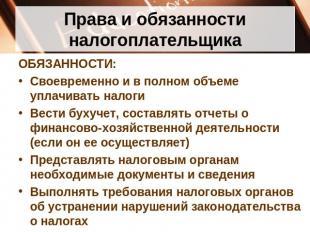

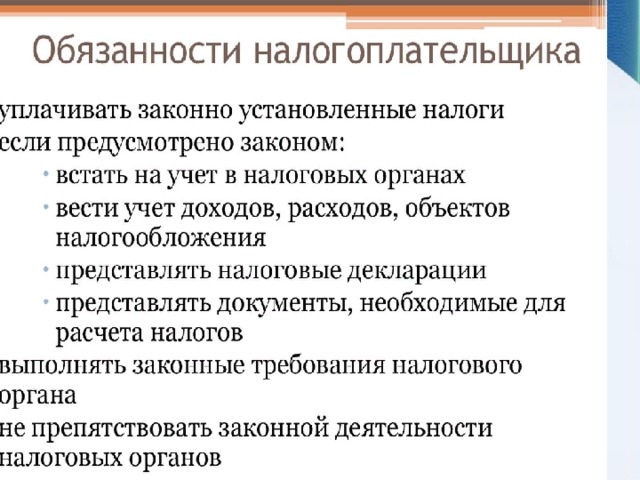

Права и обязанности налогоплательщика ОБЯЗАННОСТИ:Своевременно и в полном объеме уплачивать налогиВести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет)Представлять налоговым органам необходимые документы и сведенияВыполнять требования налоговых органов об устранении нарушений законодательства о налогах

№ слайда 11

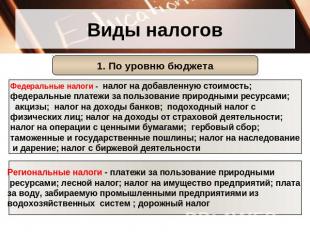

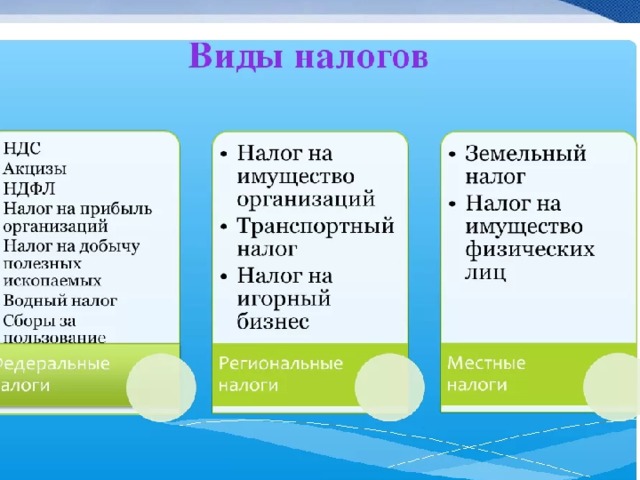

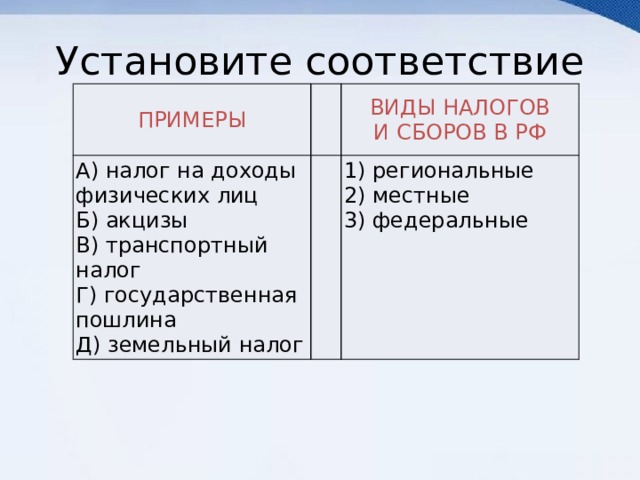

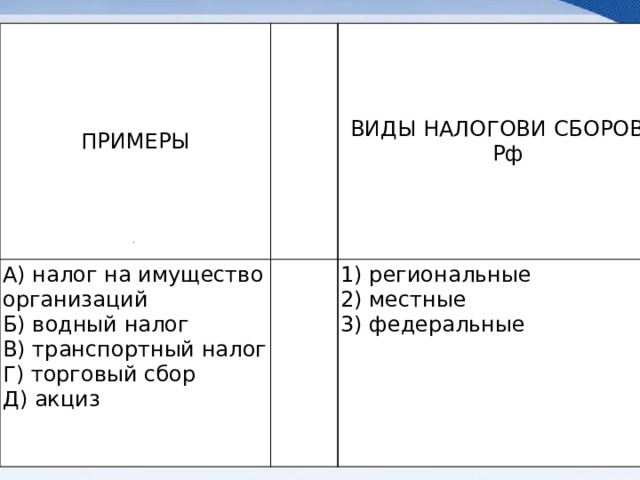

Виды налогов 1. По уровню бюджетаФедеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельностиРегиональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог

№ слайда 12

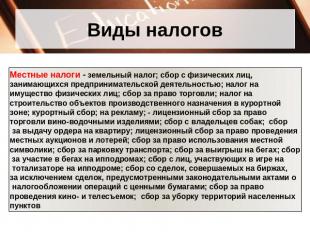

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

№ слайда 13

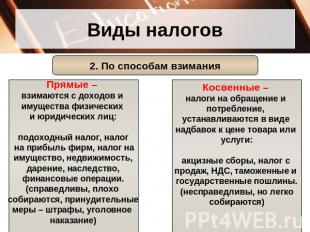

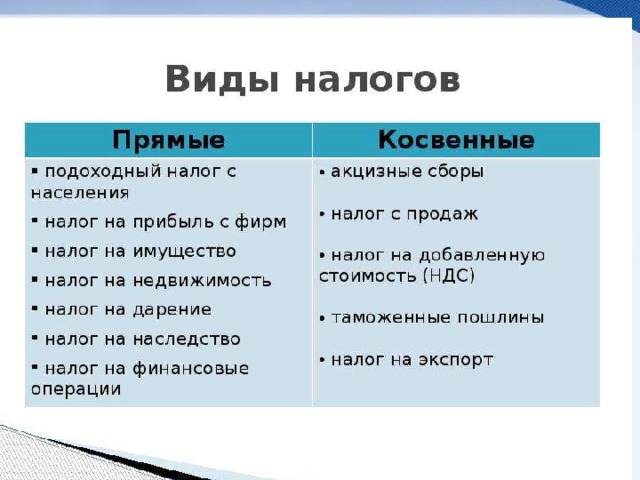

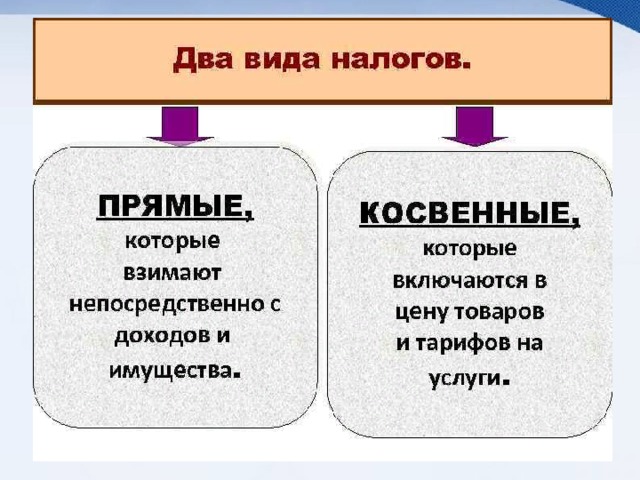

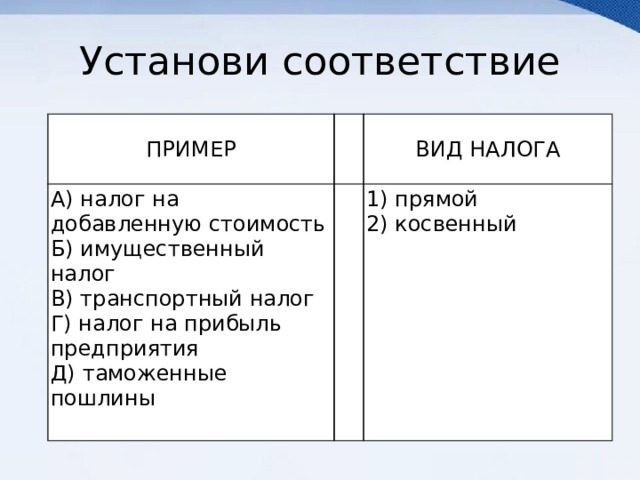

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц:подоходный налог, налог на прибыль фирм, налог наимущество, недвижимость,дарение, наследство,финансовые операции.(справедливы, плохо собираются, принудительныемеры – штрафы, уголовное наказание)Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги:акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины.(несправедливы, но легкособираются)

№ слайда 14

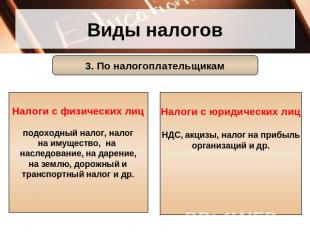

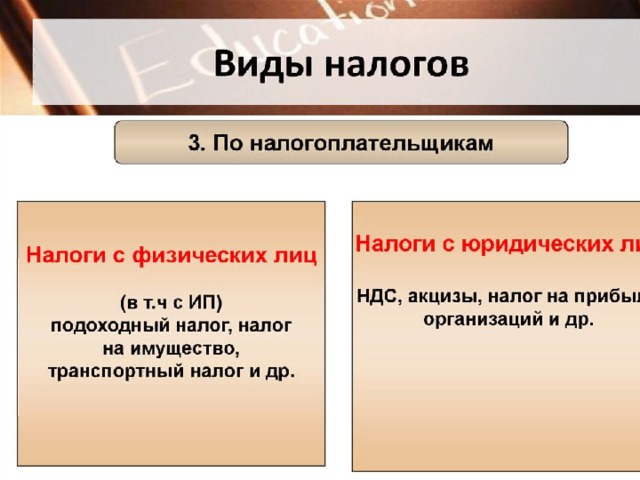

Виды налогов 3. По налогоплательщикамНалоги с физических лицподоходный налог, налогна имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др.Налоги с юридических лицНДС, акцизы, налог на прибыльорганизаций и др.

№ слайда 15

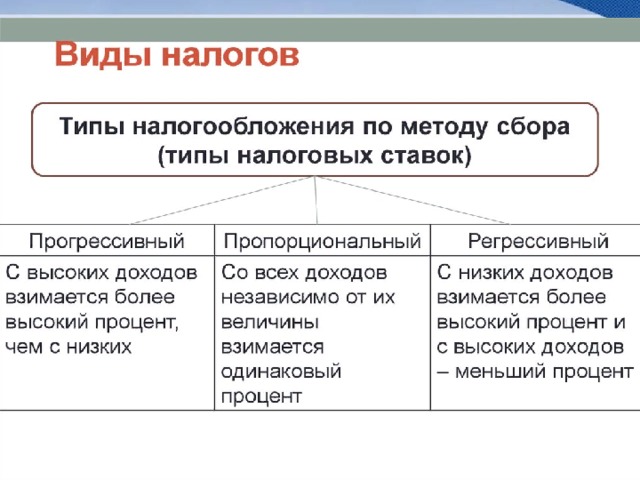

Системы налогообложения Регрессивныйналог налог тем выше, чем ниже доходПропорциональный налог сумма налога пропорциональна доходамПрогрессивный налогналог тем выше, чем выше доход

№ слайда 16

№ слайда 17

Домашнее задание § 40-41, конспект выучить.

Презентация на тему Налоги как экономико-правовая категория из раздела Разное. Доклад-презентацию можно скачать по ссылке внизу страницы. Эта презентация для класса содержит 20 слайдов. Для просмотра воспользуйтесь удобным проигрывателем, если материал оказался полезным для Вас - поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций TheSlide.ru в закладки!

Слайды и текст этой презентации

Налоги

как экономико-правовая категория

Основные понятия налоговых отношений

Функции налогов и принципы налогообложения

Налог -

обязательный, индивидуально безвозмездный платеж, взимаемый с юридических и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

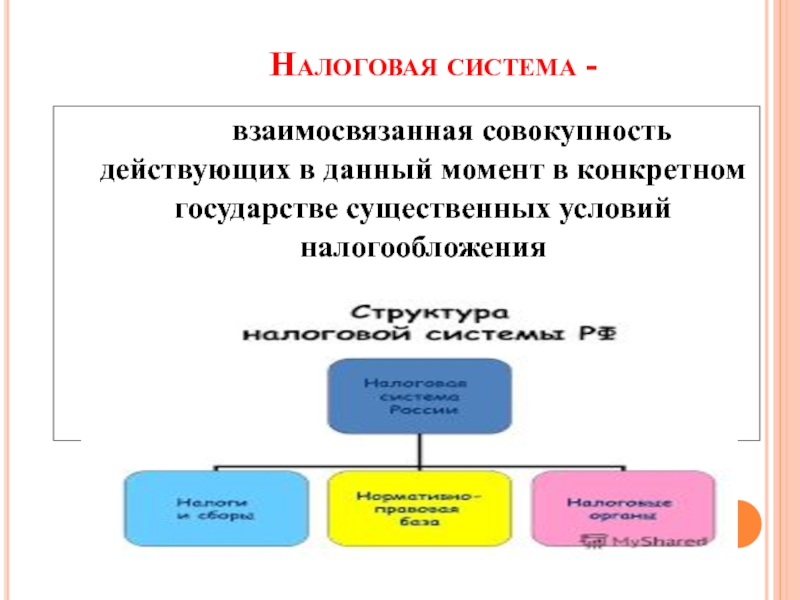

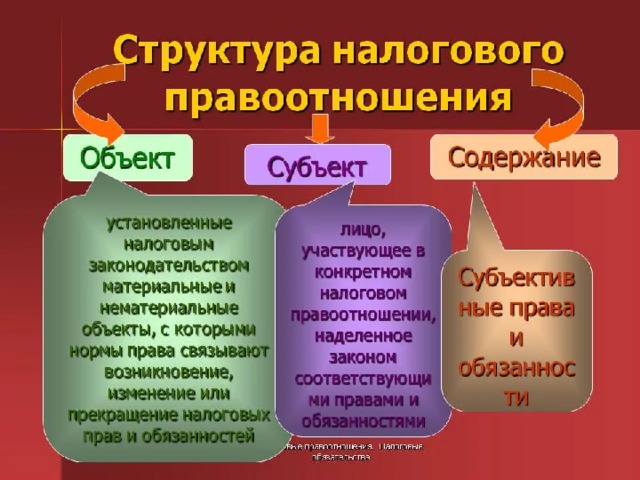

ОСНОВНЫЕ ПОНЯТИЯ НАЛОГОВЫХ ОТНОШЕНИЙ

взаимосвязанная совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения

Элементы налоговой системы:

налоговые отношения;

субъекты налоговых отношений;

объекты налоговых отношений;

нормативно-правовая база налогообложения.

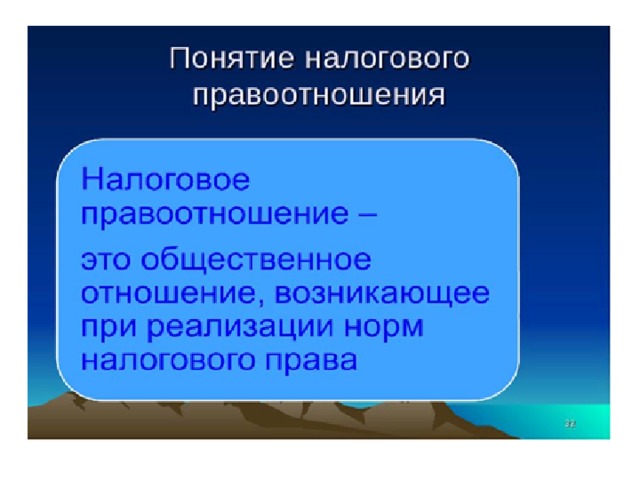

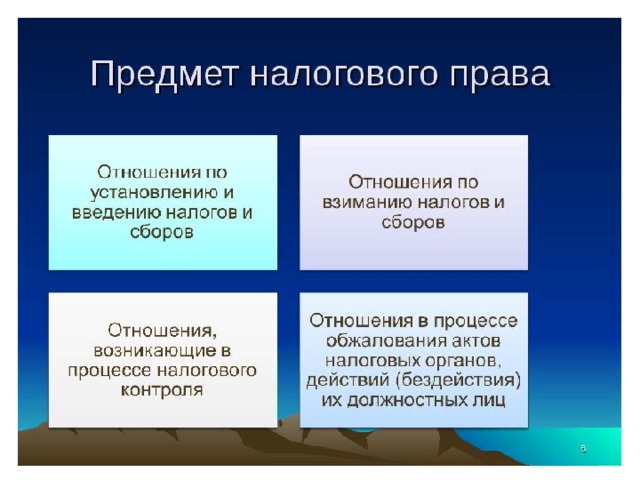

Налоговые отношения –

это совокупность властных отношений по:

установлению налогов и сборов;

введению налогов и сборов;

взиманию;

контролю;

привлечению к ответственности за совершение налоговых правонарушений.

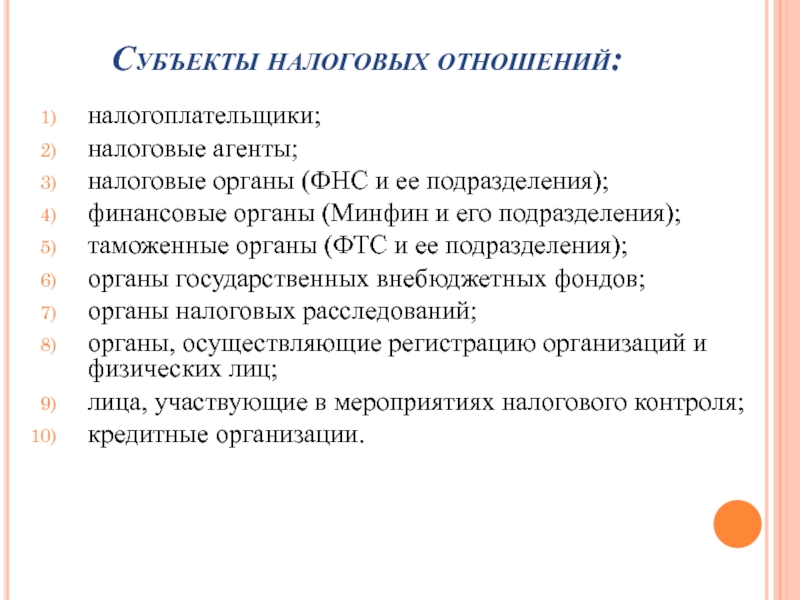

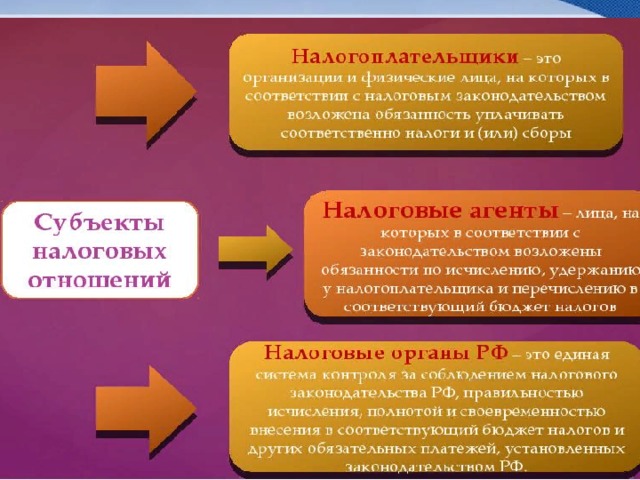

Субъекты налоговых отношений:

налогоплательщики;

налоговые агенты;

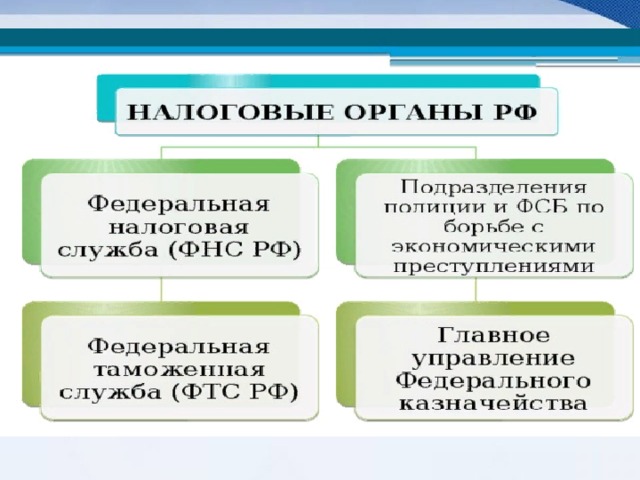

налоговые органы (ФНС и ее подразделения);

финансовые органы (Минфин и его подразделения);

таможенные органы (ФТС и ее подразделения);

органы государственных внебюджетных фондов;

органы налоговых расследований;

органы, осуществляющие регистрацию организаций и физических лиц;

лица, участвующие в мероприятиях налогового контроля;

кредитные организации.

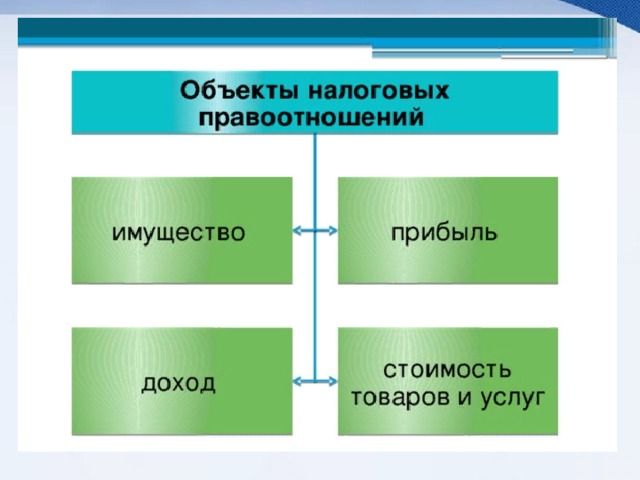

Объекты налоговых отношений:

денежные средства;

правопорядок в налоговой сфере.

Нормативно-правовая база налогообложения:

налоговый кодекс;

законы и иные нормативные правовые акты о налогах и сборах законодательных органов субъектов;

нормативные правовые акты о налогах и сборах представительных органов местного самоуправления;

законы, содержащие нормы не налогового права (Таможенный кодекс, Бюджетный кодекс и др.).

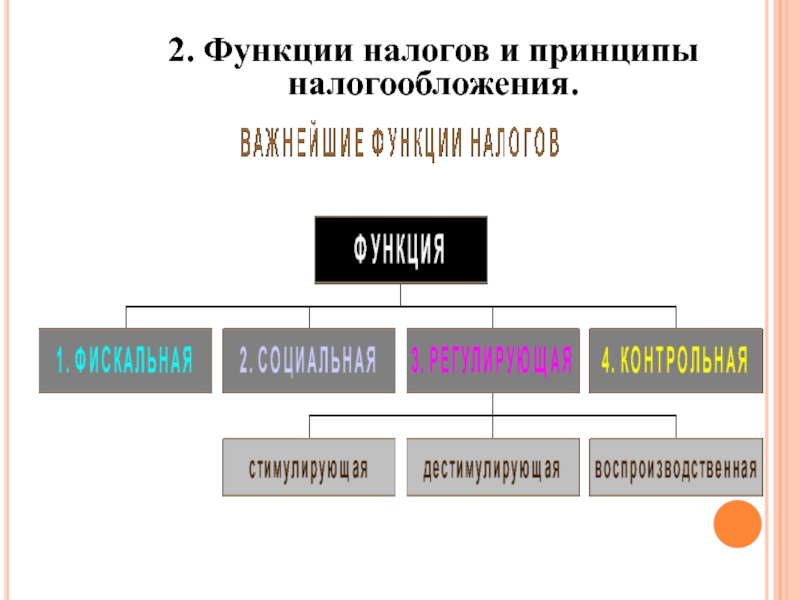

2. Функции налогов и принципы налогообложения.

Фискальная функция (“фиск” – казна, хранилище денег или совокупность финансовых ресурсов государства)

Фискальная функция обеспечивает перераспределение части финансовых ресурсов общества в пользу государства.

Фискальная функция проявляется через формирование доходов посредством аккумулирования средств в бюджете и внебюджетных фондах. Расходование средств производится на самые различные государственные нужды.

Реализуется посредством неравного налогообложения

разных сумм доходов.

Социальная функция позволяет перераспределять доходы между различными категориями населения

(например, применяя прогрессивную шкалу налогообложения личных доходов).

Регулирующая функция

Предполагает влияние налогов на инвестиционный процесс, спад или рост производства, его структуру, а также на научно-технический прогресс, экологическую безопасность, распределение национального дохода, спрос и предложение, объем доходов и сбережений населения

Контрольная функция

позволяет государству:

отслеживать своевременность и полноту поступления в бюджет налоговых платежей;

сопоставлять их величину с потребностями в финансовых ресурсах;

определять необходимость реформирования налоговой системы и бюджетной политики.

всеобщности – каждое лицо должно через налоги участвовать в финансировании общегосударственных расходов;

равного налогообложения – равенство всех плательщиков перед главным налоговым законом; не допускается предоставление индивидуальных льгот и привилегий;

законности – ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК либо установленные в ином порядке, чем это определено НК.

справедливости – при установлении налогов учитывается фактическая способность налогоплательщика к уплате налогов;

экономической обоснованности – налоги и сборы должны иметь экономическое основание и не могут быть произвольными; не должно нарушаться единство экономического пространства;

стабильности – федеральные налоги и сборы устанавливаются, изменяются или отменяются только НК, а местные или региональные – только в соответствии с НК; при установлении налогов должны быть определены все элементы налогообложения;

презумпции правоты налогоплательщика – все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

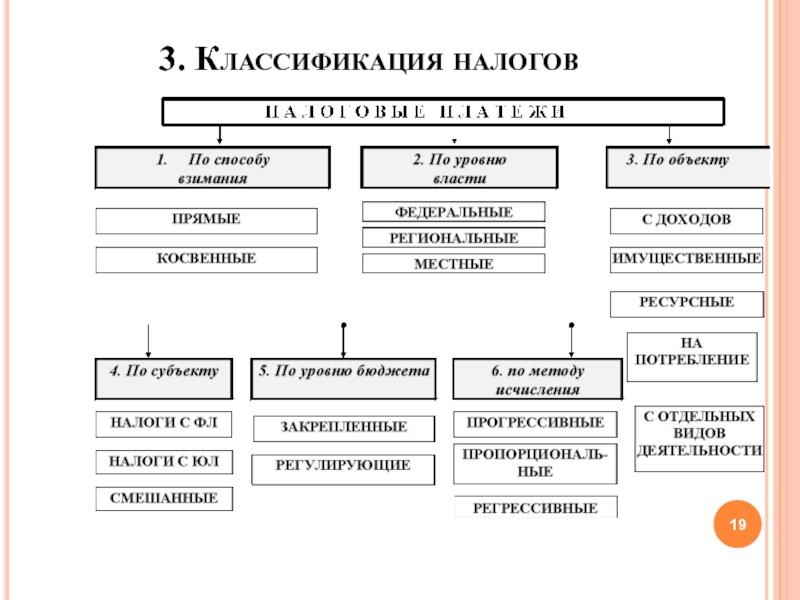

3. Классификация налогов

Налоги

как экономико-правовая категория

Презентация на тему "Налоговое право".

основные вопрсы: источники налогового права, права и обязанности налоглатильщика.

| Вложение | Размер |

|---|---|

| nalogovoe_pravo_prava_nalogoplatelshchika_.ppt | 381 КБ |

Предварительный просмотр:

Подписи к слайдам:

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления . 3. Решения Конституционного Суда РФ. 4.Нормы международного права и международные договоры Российской Федерации.

Налоги Налоги – законодательно установленные обязательные безвозмездные платежи физических и юридических лиц государству В материальном смысле налог- это определенная сумма денег, подлежащая передаче налогоплательщиком государству в обусловленные срок и в установленном порядке Как экономическая категория - это денежное (имущественное) отношение, опосредующее одностороннее движение стоимости от плательщика к государству

Функции налогов Фискальная – обеспечение финансирования государственных расходов 1 Распределительная (социальная) – перераспределение доходов между соц. слоями 2 Регулирующая – государственное регулирование экономики 3 3 Социально-воспитательная – сдерживание производства и потребления вредной продукции 4 4 Конкретно-учетная – учет доходов граждан, предприятий и организаций 5

Элементы налога Объект налога – имущество или доход, подлежащий обложению 1 Субъект налога – налогоплательщик – физическое или юридической лицо 2 Источник налога – доход, из которого выплачивается налог 3 Ставка налога – величина налога с единицы объекта налога 4 Налоговая льгота – полное или частичное освобождение плательщика от налога 5

Объекты налогообложения Прибыль Стоимость определенных товаров Имущество Операции с ценными бумагами Отдельные виды деятельности Передача собственности Добавленная стоимость Доходы

Налогоплательщики – физические и юридические лица 1 Налоговые органы и налоговые агенты, таможенные органы 2 Внебюджетные фонды 3 Участники налоговых отношений Финансовые органы государства и местного самоуправления 4 Налоговая полиция 5

Права и обязанности налогоплательщика ПРАВА: Получать от налоговых органов бесплатную информацию о действующих налогах и сборах Использовать налоговые льготы На своевременный зачет или возврат сумм излишне уплаченных налогов Обжаловать действия (бездействия) налоговых органов и их должностных лиц

Права и обязанности налогоплательщика ОБЯЗАННОСТИ: Своевременно и в полном объеме уплачивать налоги Вести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет) Представлять налоговым органам необходимые документы и сведения Выполнять требования налоговых органов об устранении нарушений законодательства о налогах

Виды налогов 1. По уровню бюджета Региональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог Федеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельности

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц: подоходный налог, налог на прибыль фирм, налог на имущество, недвижимость, дарение, наследство, финансовые операции. (справедливы, плохо собираются, принудительные меры – штрафы, уголовное наказание) Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги: акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины. (несправедливы, но легко собираются)

Виды налогов 3. По налогоплательщикам Налоги с физических лиц подоходный налог, налог на имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др. Налоги с юридических лиц НДС, акцизы, налог на прибыль организаций и др.

Системы налогообложения 1 Регрессивный налог налог тем выше, чем ниже доход 2 Пропорциональный налог сумма налога пропорциональна доходам 3 Прогрессивный налог налог тем выше, чем выше доход

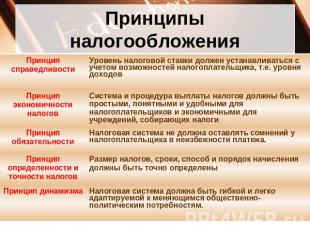

Принципы налогообложения Принцип справедливости Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов Принцип экономичности налогов Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги Принцип обязательности Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа . Принцип определенности и точности налогов Размер налогов, сроки, способ и порядок начисления должны быть точно определены Принцип динамизма Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

Домашнее задание § 40-41, конспект выучить.

По теме: методические разработки, презентации и конспекты

Данный материал позволит закрепить знания учащихся по теме «Налоговое право» в 11 классе, изучающих право. Задания требуют умения преобразовывать информацию, опираться на статьи Нало.

Игровое занятие по теме "Налоги" может быть использовано как внеклассное мероприятие так и для проведения урока обществознания.

Урок Налоговое право

Фото 11 класс Налоговое право.

Открытый урок по теме: "Налоговое право, как отрасль право"

Открытый урок представлен в виде презентации по теме "Налоговое право, как отрасль право" для студентов специальности "Экономики и бухгалтерского учета".

презентация 11 класс право.

Тест "Налоговое право"

Тест по праву по теме "Налоговое право" для 11 класса.

Тест по налоговому праву

Тест позволяет учителю проверить знания учащихся по основным вопросам налогового законодательства.

Описание презентации по отдельным слайдам:

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления. 3. Решения Конституционного Суда РФ. 4.Нормы международного права и международные договоры Российской Федерации.

Налоги сайт Федеральной налоговой службы www.nalog.ru Раздел «Информационные ресурсы для юридических и физических лиц».

Объекты налогообложения Прибыль Стоимость определенных товаров Имущество Операции с ценными бумагами Отдельные виды деятельности Передача собственности Добавленная стоимость Доходы

Участники налоговых отношений

Права и обязанности налогоплательщика ПРАВА: Получать от налоговых органов бесплатную информацию о действующих налогах и сборах Использовать налоговые льготы На своевременный зачет или возврат сумм излишне уплаченных налогов Обжаловать действия (бездействия) налоговых органов и их должностных лиц

Права и обязанности налогоплательщика ОБЯЗАННОСТИ: Своевременно и в полном объеме уплачивать налоги Вести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет) Представлять налоговым органам необходимые документы и сведения Выполнять требования налоговых органов об устранении нарушений законодательства о налогах

Виды налогов 1. По уровню бюджета Региональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог Федеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельности

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц: подоходный налог, налог на прибыль фирм, налог на имущество, недвижимость, дарение, наследство, финансовые операции. (справедливы, плохо собираются, принудительные меры – штрафы, уголовное наказание) Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги: акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины. (несправедливы, но легко собираются)

Виды налогов 3. По налогоплательщикам Налоги с физических лиц подоходный налог, налог на имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др. Налоги с юридических лиц НДС, акцизы, налог на прибыль организаций и др.

презентация для уроков по праву и обществознанию

Просмотр содержимого документа

«Презентация "Налоговое право. Налоговые органы. Аудит"»

Налоговое право. Аудит.", право. 11 класс

Выполнила презентацию учитель обществознания: Шипилова В.В.

МБОУ « Макушинская СОШ №1»

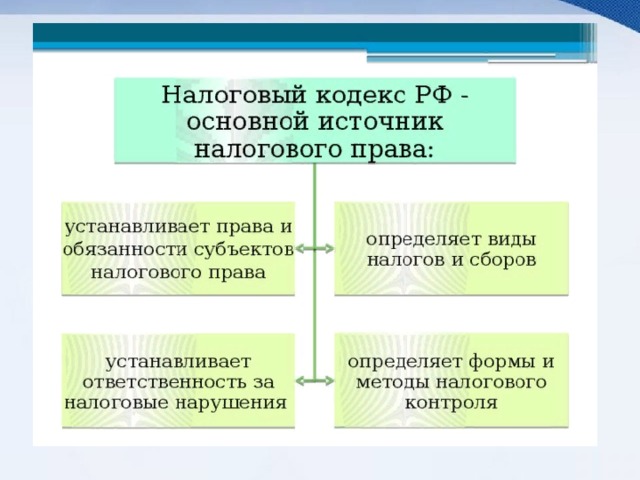

- Источники налогового права. Налоговый кодекс РФ.

- Характер норм налогового права.

- Что такое «налог»?

- Объекты налоговых правоотношений.

- Субъекты налоговых правоотношений.Понятие « Налоги». Виды налогов

- Субъекты налоговых правоотношений.

- Понятие « Налоги». Виды налогов

- Налогоплательщики.

- Права и обязанности налогоплательщика..

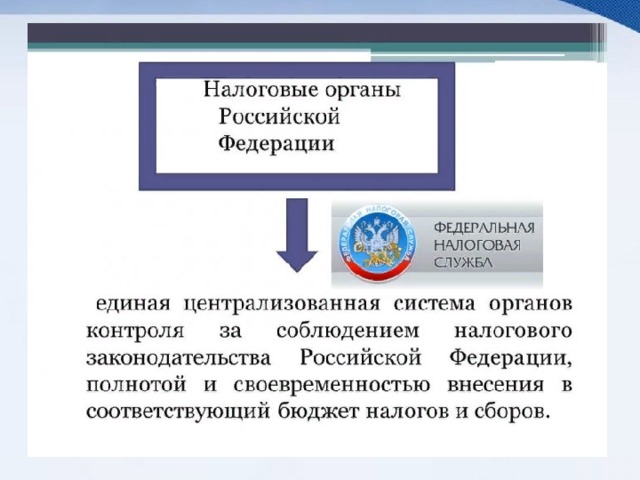

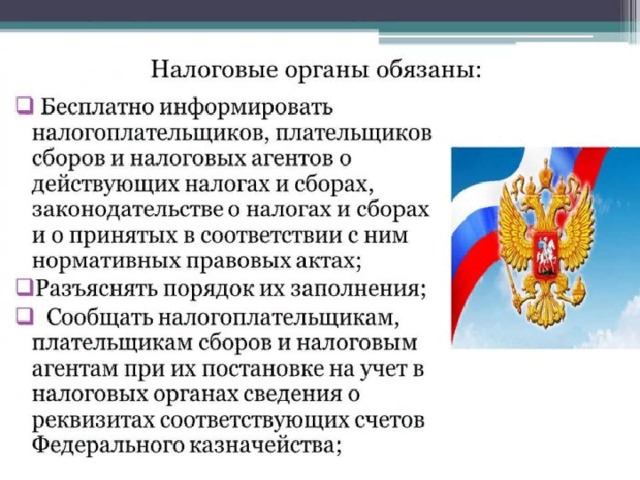

- Налоговые органы РФ.

- Аудит.

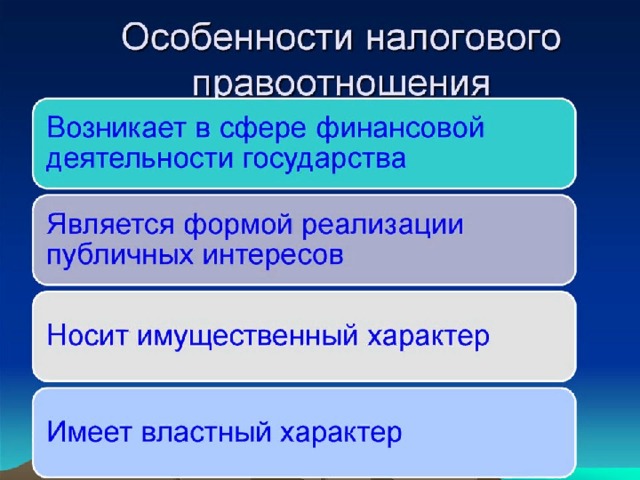

Характер норм налогового права

- ПУБЛИЧНЫЕ

- ИМПЕРАТИВНЫЕ (ОБЯЗЫВАЮЩИЕ)

- Носят характер власти и подчинения.

- Обязательны, не допускают выбора.

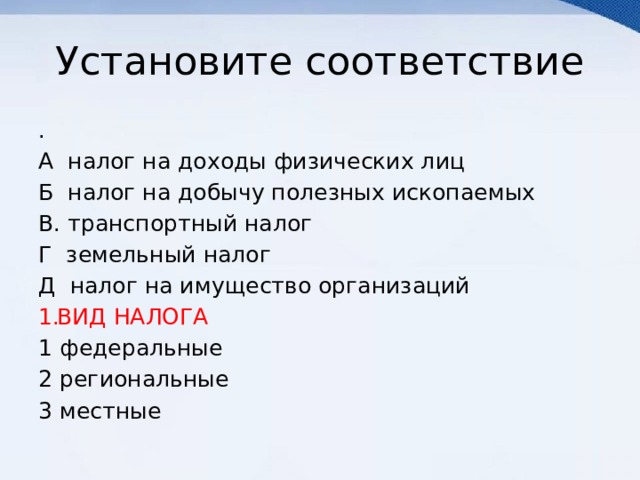

А налог на доходы физических лиц

Б налог на добычу полезных ископаемых

В. транспортный налог

Г земельный налог

Д налог на имущество организаций

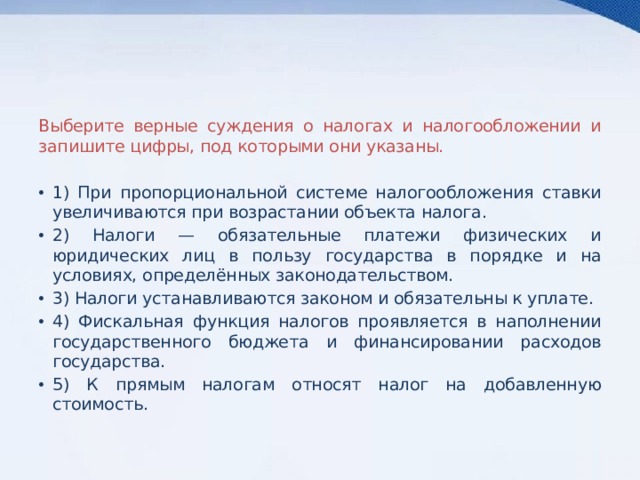

Выберите верные суждения о налогах и налогообложении и запишите цифры, под которыми они указаны.

- 1) При пропорциональной системе налогообложения ставки увеличиваются при возрастании объекта налога.

- 2) Налоги — обязательные платежи физических и юридических лиц в пользу государства в порядке и на условиях, определённых законодательством.

- 3) Налоги устанавливаются законом и обязательны к уплате.

- 4) Фискальная функция налогов проявляется в наполнении государственного бюджета и финансировании расходов государства.

- 5) К прямым налогам относят налог на добавленную стоимость.

А) налог на доходы физических лиц

ВИДЫ НАЛОГОВ И СБОРОВ В РФ

В) транспортный налог

Г) государственная пошлина

Д) земельный налог

А) налог на имущество организаций

ВИДЫ НАЛОГОВИ СБОРОВ В Рф

В) транспортный налог

Г) торговый сбор

А) налог на добавленную стоимость

Б) имущественный налог

В) транспортный налог

Г) налог на прибыль предприятия

Д) таможенные пошлины

- Вам поручено подготовить развёрнутый ответ по теме « Налоги и их роль в экономической жизни общества»

- Составьте план, в соответствии с которым Вы будете освещать эту тему.

- План должен содержать не менее трёх пунктов, из которых два или более детализированы в подпунктах.

- Раскройте на трёх примерах значение налоговой системы в жизни государства и общества. Сначала укажите роль (функцию) налоговой системы, затем пример. (Каждый пример должен быть сформулирован развёрнуто).

- 1) стимулирующая функция. Пример: В период кризиса властями государства Х. было принято решение снизить налоги для бизнеса, что обеспечило постепенный выход страны из рецессии.

- 2) социально-воспитательная функция. Пример: властями государства Х. было принято решение об увеличении акцизов на алкогольную продукцию, что привело к снижению ее потребления населением.

- 3) распределительная функция. Пример: в России за счет налогов и сборов финансируются различные социальные трансферты населению: пенсии по инвалидности, пособия по безработице и т.д.

Читайте также: