На конкурентном рынке перемещение налогового бремени зависит от

Опубликовано: 13.05.2024

Возможность налогоплательщиков перемещать налоговое бремя на своих контрагентов во многом зависит от характера рынка, на котором они взаимодействуют. В случае, когда рынок конкурентный, возможность перемещения налогового бремени определяется исключительно соотношением эластичности спроса и предложения. Далее рассмотрим ситуацию на примере рынков с абсолютно неэластичным и с абсолютно эластичным спросом и предложением. В нашем примере в фиксированной сумме на единицу товара или услуги установлен налог, т.е. специфический налог.

Обязательства по стоимостным налогам устанавливаются исходя из стоимости объекта налогообложения, по специфическим налогам - на единицу товара или услуги. Например, специфический акциз на табачные изделия предполагает уплату фиксированной суммы за каждую проданную пачку, т.е. налоговые обязательства определяются по отношению к натуральным, а не стоимостным показателям.

Рассмотрим вариант, при котором спрос абсолютно эластичен (рис. 5.1а). Кривая предложения сдвигается вверх, но потребители не готовы платить цену, выше, чем Р0. В этом случае их реакция выражается в уменьшении количества потребления данного товара с Q0 до Q1. Продавцы, которые не имеют возможности включить налог в цену товара, будут вынуждены выплатить его за счет сокращения собственных доходов. При этом если до введения налога выручка составляла PQQQ,то после введения объем выручки сократился до P0Ql. Важно отметить, что на долю продавцов приходится только разность (P0Q1 - UQ1). В результате налоговое бремя оказалось возложено на продавцов. При этом покупатели также сталкиваются с определенными проблемами. Хотя налоговое бремя не распространяется на их денежные доходы, им приходится находить замену данному товару, поскольку сокращается его потребление.

В случае, если спрос абсолютно неэластичен, объем покупок не зависит от цены. Данный случай редко встречается в практике налогообложения (рис. 5.1б).

На рис. 5.1б показано, как после введения налога сдвигается точка равновесия. Если налоговые обязательства возложены на поставщиков, то введение специфического налога в размере U приводит к пропорциональному увеличению издержек на каждую единицу товара. При этом кривая предложения смещается вверх на величину U. С учетом фактора неэластичности спроса покупатели будут вынуждены принять цену Р1 = Р0 + U, и налоговое бремя в размере P1PQEQE1

|

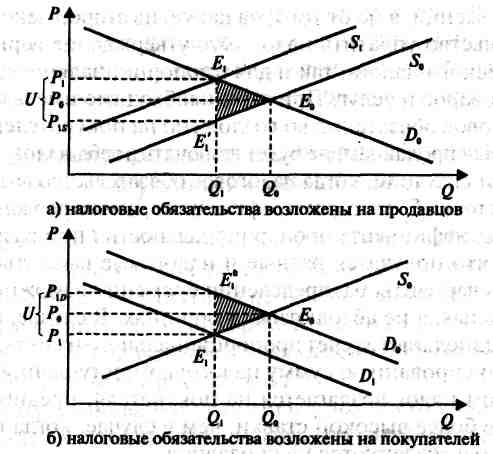

Рис. 5.1. Распределение налогового бремени на конкурентном рынке при абсолютно эластичном и абсолютно неэластичном спросе

Q – количество товара; P – цена; индексом 0 отмечены значения этих переменных, соответствующие точке равновесия E0 достигаемого при отсутствии налога; индексом 1 – значения, соответствующие точке равновесия E1, достигаемого после введения налога; U – размер налога

Еще один из рассматриваемых нами вариантов - это рынок с абсолютно эластичным предложением (рис. 5.2 а). На данном рынке продавцы имеют возможность неограниченно изменять объем предложения, поэтому они будут продавать товар по цене, которая им возмещает прирост издержек. В этом случае предложение будет сокращаться, а цена расти до Р1 , когда покупатели возьмут на себя все налоговое бремя в размере UQ1 . Налог будет весь включен в цену (Р1 = PQ + U). Но и в этой ситуации продавцы могут оказаться в проигрыше, поскольку раньше им удавалось реализовать на том же уровне цен большее количество товара, а теперь им приходится перестраиваться на торговлю другими видами товаров.

В случае с абсолютно неэластичным предложением (рис. 5.2б) продавцы не могут влиять на рыночную ситуацию, поскольку у них нет возможности реагировать на повышение издержек сокращением объема предложения. Кривая предложения «сдвигается вверх», при этом оставаясь на месте. Покупатели не ощущают изменений, поскольку точка равновесия остается прежней, а налоговое бремя целиком ложится на продавцов, чистый доход которых сокращается.

|

Рис. 5.2. Распределение налогового бремени на конкурентном рынке при абсолютно эластичном и абсолютно неэластичном предложении

Обозначения те же, что на рис. 5.1

Если будет использоваться не специфический, а стоимостный налог, то ничего практически не изменится. Так, сдвиг кривой предложения будет характеризоваться не числом U, а функцией, которая будет отражать определенные особенности налоговых обязательств. Например, если поставщики продукта либо фактора производства обязаны уплачивать пропорциональный налог со ставкой t (0

При абсолютно неэластичном спросе либо абсолютно эластичном предложении цена будет равняться Р1 - PQ = tP1. To есть после введения указанного стоимостного налога равновесие установится при цене, равняющейся по значению Р0 / (1 - t), а включенный в нее налог составит tP0 (1 - t). Размер налоговых обязательств, перемещенный на потребителей, в первом случае равен tP0QQ /(1 - t), а во втором - tP0Q1 / (1 - t).

При абсолютно неэластичном предложении либо эластичном спросе в цену включается налог, равный tP0. Дополнительные издержки продавцов, обусловленные применением данного вида налогообложения, соответственно составят tPQQl и tP0QQ, а значение Q1 может быть разным и будет зависеть от характера функции спроса.

Рассмотренные нами выше ситуации дают возможность выявить общую закономерность, а именно на конкурентном рынке отдельного товара или услуги (в том числе труда) переместить налоговое бремя на контрагента имеет возможность та сторона, которая будет обладать преимуществом в эластичности объема сделок по цене. Так, для продавцов выделение налога означает рост издержек, и они, адаптируясь к данному налогу, вынуждены сокращать предложение. В свою очередь, для покупателей введение налога предполагает рост цен, к которому они могут адаптироваться, сократив спрос.

Результат будет определен тем, насколько каждая из сторон готова жертвовать частью объема сделок по данному товару, заменяя его другим, и тем самым предотвращается потеря денежного дохода.

Вывод: распределение налогового бремени зависит во многом не оттого, на какую из сторон непосредственно возлагаются налоговые обязательства, а как уже отмечалось выше, от эластичности объема сделок. Рассмотрим это на примере специфического налога. Допустим, что функции спроса и предложения вблизи точки равновесия можно изобразить прямыми линиями.

В случае если налоговые обязательства возложены на продавцов, кривая предложения будет сдвигаться параллельно вверх на расстояние U. При достижении равновесия Е1 продавцы должны выплатить налог, и в их распоряжении, как видно на рис. 5.3а, остается P1s.

Когда равнозначные обязательства возлагаются на покупателей, то, как видно на рис. 5.3б, кривая спроса сдвигается параллельно вниз на то же расстояние U.

|

Рис. 5.3. Распределение налогового бремени на конкурентном рынке при обложении продавцов и покупателей специфическим налогом

P1S – цена за вычетом налога; P1D – реальная стоимость единицы товара для потребителя после введения налога. Остальные обозначения те же, что на рис 5.1

В этом случае равновесие может быть достигнуто в другой точке, поскольку сделки будут заключаться по цене, в которую налог не включен. В то же время, уплатив продавцам по P1, покупатели должны выполнить свои обязательства перед государством, заплатив налог U за каждую единицу товара. Как видно из рис. 5.3б, единица товара обходится им по P1D.

Треугольники, заштрихованные на обоих графиках, равны между собой (их основания, обращенные к вертикальной оси цен, равны U, а равенство углов задано параллельностью оси). Высота треугольника отражает сокращение объема сделок и одинакова в обоих случаях. Как следствие, точки Р1 и P1s на первом графике (см. рис. 5.3 а) соответствуют точкам P1D и Р1 на втором графике (см. рис. 5.3 б).

При этом надо особо отметить, что денежные потери в расчете на единицу товара для продавцов в первом случае будут равны величине отрезка PQP]S , а во втором - отрезка PQP1 . Равны между собой и потери покупателей.

Вывод: реальные экономические последствия налогообложения (сокращение объема продаж и потери в доходах) зависят от соотношения эластичности спроса и предложения и размера налогообложения, а не от того, на какую из сторон закон возлагает обязательство уплатить налог. Это утверждение верно как для специфического налога, так и для пропорционального налогообложения товаров и услуг. При этом необходимо иметь в виду, что если налоговое обязательство возложено на покупателей, то цена, уплачиваемая продавцам, не будет включать в себя налог, например, в отличие от ситуации, когда налоговое обязательство возложено на продавцов (точка Е1 на втором графике ниже, чем на первом). В случае равенства коэффициента пропорциональности t при разных ценах, очевидно, что получатся разные и налоговые выплаты, поэтому сравнивать варианты распределения бремени возможно только в относительных, а не абсолютных величинах. В случае если государство предполагает за счет пропорционального налогообложения собрать фиксированную сумму налоговых поступлений, вариант, при котором налог возлагается на покупателя, предполагает установление более высокой ставки, чем в случае, когда налоговые обязательства возлагаются на продавцов.

Вместе с тем доли продавцов и покупателей при распределении на конкурентном рынке налогового бремени в конечном итоге будут определяться характером кривых спроса и предложения, а не размерами формально возложенных обязательств. Именно эти доли и являются теми относительными величинами, которые характеризуют распределение. При абсолютном фиксированном размере налоговых отчислений они определяют и размеры абсолютных потерь для каждой из сторон. Эти размеры, очевидно, будут инвариантны по отношению к распределению обязательств.

В качестве примера можно использовать и платежи в фонды социального и медицинского страхования. Во многих странах налоговые обязательства распределяются между работодателями и работниками, при этом доля каждой из сторон является предметом острых политических дискуссий. В то же время, если ситуация на рынке труда благоприятна для работников (эластичность предложения гораздо выше эластичности спроса), работодатели не сумеют переложить на них большую часть бремени страховых платежей. Напротив, когда работодатели находятся в преимущественном положении (эластичность предложения труда относительно низка, а эластичность спроса высока), то они, столкнувшись с обязательством вносить платежи, сумеют переместить значительную часть бремени на работников за счет относительного понижения заработной платы.

В краткосрочном периоде изменение характера налоговых обязательств может принести реальные выгоды одной из сторон. Это объясняется тем, что перемещение не происходит мгновенно, на практике оно требует времени и иногда значительных трансакционных издержек. Поэтому борьба за временные выгоды ведется тем интенсивнее, чем менее стабильна налоговая система в целом.

Налоговая система

32. Распределение налогового бремени в конкурентной и монополистической среде.

Налоговые обязательства (бремя) – установленные законом обязанности по уплате налогов. Специфический налог – налог, исчисляемый путем умножения ставки, выраженной в денежных единицах, на количество облагаемых товаров, выраженных в натуральных единицах. Стоимостной налог – исчисляемый путем умножения ставки, выраженной в процентах, на величину стоимости товаров. По удельному весу налогового платежа налоги делятся на прогрессивные (растут быстрее дохода), регрессивные (медленнее) и пропорциональные (неизменные независимо от величины дохода).

Совокупность индивидов, на которых фактически ложится бремя налога, т. е. тех, чье положение при прочих равных условиях ухудшается в связи с введением данного налога, представляет собой сферу действия налога.

Расхождения между законодательно устанавливаемой сферой налоговых обязательств (кругом плательщиков) и экономической сферой действия налога обуславливаются перемещением налогового бремени. В основе механизма перемещения лежит взаимозависимость участников рынка. Способность полностью или частично покидать сферу действия налога, перемещая бремя на других лиц, очевидно, зависит от гибкости экономического поведения. Гибкость проявляется в том, чтобы без больших потерь сокращать свое участие в сделках, выгодность которых уменьшается в связи с налогообложением.

Перемещение налога на конкурентном рынке товара

С Специфический налог

Налоговые обязательства возлагаемые на плательщика, далеко не всегда совпадают с реальным налоговым бременем, которое он вынужден нести, Причина этого заключается в том, что вводимые налоги влияют на поведение продавцов и покупателей и в конечном счете на общее равновесие на рынке. Именно на рынках происходит перемещение налогового бремени, которое и приводит к расхождениям между законодательно установленной сферой налоговых обязательств и экономической сферой действия налога. Причем на различных рынках это происходит по-разному. Рассмотрим, как происходит это перемещение на конкурентом рынке.

Пусть некий товар, кривые спроса (D) и предложения (S) которого представлены на рис, обложен налогом в размере t руб. на единицу продаж. Если налоговое обязательство возложено на продавцов, ему соответствует перемещение линии S вверх на расстояние t в положение S'; если обязательство несут покупатели, этому соответствует перемещение линии D вниз на ту же величину в положение D'. Под воздействием налога исходное равновесие Е0 и цена Р0 заменяются новыми.

Еd1 – налог платят продавцы. ЕS1 – налог платят покупатели. Распределение налогового бремени между продавцами и покупателями определяется соотношением абсолютных величин DPd и DРs, где DPd = Рd — Р0, а DРs = Рs — P0. Содержательно это означает относительно большую гибкость рыночного поведения продавцов по сравнению с покупателями, на участке Q1Q0, спрос эластичнее по цене, чем предложение.

При абсолютно неэластичном спросе все налоговое бремя ложится на потребителя. Вместе с тем хорошо видно, что и в общем случае преимущество в эластичности благоприятствует перемещению налогового бремени. Это справедливо независимо от того, специфический налог или стоимостной. Доказательство – график ниже, т. к. при стоимостном налоге распределение налогового бремени между продавцами и покупателями по-прежнему определяется соотношением абсолютных величин dРd и dРs Оно, в свою очередь, зависит от соотношения эластичностей спроса и предложения, а не от того, как именно исчисляется налог. Но есть особенность при использовании стоимостного налога. Если налог уплачивает продавец, то налоговые обязательства (процентная ставка) определяется по отношению к Рd , а если покупатель – к Рs. Одному и тому же значению разности Рd и Рs соответствуют разные значения налога в зависимости от того, кто находится в сфере обязательств. Чтобы собрать одну и ту же сумму, государству необходимо установить более высокую долю отчислений от цены продавцов, чем от цены покупателей.

Доли платежей, устанавливаемые законом, обычно воспринимаются как доли соответствующих сторон в реальном налоговом бремени. Между тем совпадение сферы налоговых обязательств с экономической сферой действия налога возможно лишь случайно. В действительности решающее значение имеют характеристики рынков и влияние налога на рыночное поведение. Идеальный конкурентный рынок – тот, который без промедления реагирует на налогообложение адекватными сдвигами в спросе и предложении.

51. Распределение налогового бремени в условиях монополии

Как и на конкурентном рынке, решающее значение для монополиста имеет гибкость экономического поведения, т. е. способность без значительных потерь переходить под влиянием налога в адекватную ему новую точку равновесия. Если монополист, в полной мере использовав преимущества своего положения до введения налога, не имеет возможности выбрать относительно равноценную ситуацию после его появления, он вынужден нести налоговое бремя. Для монополиста гибкость — это способность менять объем продаж (выпуска) в достаточно широком диапазоне при относительно небольших сдвигах в уровне предельных издержек. Данное свойство представляет собой аналог эластичного предложения на конкурентном рынке.

Монополист, продающий уникальный товар, стоит перед выбором: или полностью принять на себя налоговое бремя, или покинуть рынок. Сфера действия налога формируется в данном случае так же, как при абсолютно неэластичном предложении на конкурентном рынке.

Линейная функция спроса

График ниже - ситуация, когда предельные издержки монополиста постоянны, что в некотором смысле эквивалентно абсолютно эластичному предложению. При линейной функции спроса прирост цены, по которой осуществляет продажи монополист, покрывает только половину прироста его предельных и средних издержек, обусловленного налогом, его возможности перемещения налогового бремени ограничиваются. "Цена покупателей" РS выше доналоговой цены Р0, но "цена продавца" РS, — ниже Р0.

Монополизированный рынок с

функцией спроса с постоянной

эластичностью по цене.

Что происходит, если сдвиг точки равновесия на более эластичные участки кривой спроса не имеет места? MR = Р(1+1/еd). Монополист выбирает такую точку равновесия, чтобы предельный доход был как минимум неотрицательным. Обозначим сумму (1+1/ed) символом z. Очевидно, 0

Налогоплательщик старается вести себя таким образом, чтобы в конечном счете уменьшить ту часть налогового бремени, которую ему предстоит нести. Добиваясь уменьшения налогового бремени, налогоплательщик может использовать два легальных пути: 1) сократить налоговые обязательства за счет изменения структуры и интенсивности своей экономической деятельности (за счет сокращения налогооблагаемой деятельности, расширения деятельности, дающей право на налоговые льготы), 2) переместить налоговое бремя на других.

На последнем остановимся подробнее.

Способность налогоплательщиков перемещать налоги на своих контрагентов зависит главным образом от двух факторов: от ценовой эластичности и от характера рынка (конкурентный рынок или монопольный рынок).

Распределение налогового бремени в условиях конкуренции

Если рынок является конкурентным, то возможности перемещения налогового бремени определяются соотношением эластичности спроса и эластичности предложения.

Допустим, что спрос абсолютно неэластичен (рис. 17.2). Тогда продавцы перекладывают на потребителя налог в виде увеличения цены (возросшие издержки привели к сокращению предложения). На рисунке кривая предложения S1 сдвигается вверх. При этом растет и цена от Р1 до Р2.

Легко перекладывать налоги на потребителей изделий алкогольных, табачных, бензина.

Пусть теперь спрос абсолютно эластичен (рис. 17.3). Хотя в этом случае кривая предложения S\ также сдвигается вверх, цена Р1 не будет расти.

Таким образом, именно продавцы оказываются в сфере действия налога.

Сложно перекладывать налоги на потребителей товаров, имеющих много субститутов.

Если предложение абсолютно неэластично (рис. 17.4), налоговое бремя ложится на продавцов, поскольку они не могут отреагировать на повышение издержек уменьшением предложения.

Вертикальная кривая предложения «сдвигается вверх», оставаясь на месте, а цена не меняется.

В случае абсолютно эластичного предложения (рис. 17.5) продавцы могут варьировать объем предложения, они не станут продавать товар по цене, не возмещающей прирост издержек. Предложение будет уменьшаться, а цена – расти до тех пор, пока покупатели не возьмут на себя налоговое бремя. Но продавцы

все же оказываются в некотором проигрыше: они вынуждены частично переключаться на торговлю другими товарами.

Рассмотренные простейшие ситуации приводят к выводу: на конкурентном рынке отдельного товара или услуги переместить налоговое бремя на контрагентов удается той стороне, которая обладает преимуществами в эластичности объема сделок по цене.

Распределение налогового бремени в условиях монополии

Допустим, что монополист не способен варьировать количество предлагаемого для продажи товара. Например, при продаже уникального произведения искусства. Если сделка облагается налогом (акцизом, налогом на добавленную стоимость и т.п.), его бремя полностью ложится на продавца-монополиста, поскольку возможности повышения цены исчерпываются уже в «доналоговом» равновесии.

Когда монополист способен при прочих равных условиях варьировать количество предлагаемого товара (рис. 17.6), чем более пологая кривая предельных издержек (чем более эластично предложение), тем меньшим сокращением продаж монополисту приходится платить за вовлечение покупателей в сферу действия налога.

У производителя появляется возможность перекладывать бремя налога на потребителя. Увеличение эластичности спроса будет означать меньшую возможность для производителя переместить налог на потребителя.

На монополизированном рынке, в отличие от конкурентного, даже самая высокая гибкость предложения не гарантирует продавцу возможность полного перемещения налогового бремени на покупателей.

Дело в том, что налоговые обязательства монополиста затрагивают и монопольную ренту. В полной мере реализовав преимущества в «доналоговом равновесии» (цена Р\ уже оптимально высока; существует опасность при повышении цены до Р^ уйти от точки максимизации прибыли), монополист после введения налога сталкивается с необходимостью поделиться с государством частью своей монопольной ренты. Возможности маневра для продавца определяются характером функции спроса.

Налоговые обязательства возлагаемые на плательщика, далеко не всегда совпадают с реальным налоговым бременем, которое он вынужден нести и причина этого заключается в том, что вводимые налоги влияют на поведение продавцов и покупателей и в конечном счете на общее равновесие на рынке. Именно на рынках происходит перемещение налогового бремени, которое и приводит к расхождениям между законодательно установленной сферой налоговых обязательств и экономической сферой действия налога. Причем на различных рынках это происходит по-разному. Рассмотрим, как происходит это перемещение на конкурентом рынке.

Пусть некий товар, кривые спроса (D) и предложения (S) которого представлены на рис, обложен налогом в размере t руб. на единицу продаж. Если налоговое обязательство возложено на продавцов, ему соответствует перемещение линии S вверх на расстояние t в положение S'; если обязательство несут покупатели, этому соответствует перемещение линии D вниз на ту же величину в положение D'. Под воздействием налога исходное равновесие Е0 и ценаР0 заменяются новыми.

Когда налог платят продавцы, равновесие Е d 1 достигается в точке пересечения линий S' и D. Ему соответствует "цена покупателей" Рd, определяющая их реальные расходы, а следовательно, покрывающая t (наряду с издержками продавцов). Когда налогом непосредственно облагаются покупатели, они платят на рынке лишь "цену продавцов" Рs, которая не включает t, а равновесие достигается в точке Е 5 1 , в которой пересекаются S и D'. Однако налог государству покупатели платят отдельно, так что фактически единица товара обходится им в (Рs +t).

Независимо от того, на какую из сторон возложены налоговые обязательства, посленалоговое равновесие достигается при таком объеме продаж Q1, при котором расстояние между S ' и D ' соответствует г. Такое значение Q — единственное

Распределение налогового бремени между продавцами и покупателями определяется соотношением абсолютных величин DPd и DРs , где DPd = Рd — Р0, а DРs = Рs — P0. Из предыдущих рассуждений ясно, что вопрос о том, кто непосредственно платит налог, при этом не имеет значения. На рис. первый из соответствующих отрезков большевторого. Причина, очевидно, в том, что линия D в данном случае круче линии S. Содержательно это означает относительно большую гибкость рыночного поведения продавцов по сравнению с покупателями. Более строго та же мысль может быть выражена следующим образом: на участке Q1Q0, спрос эластичнее по цене, чем предложение.

После нехитрых математических преобразований получаем следующую зависимость:

Итак, производные "цен покупателей и продавцов" по ставкам налога определяются величинами эластичности спроса и предложения.

Следует подчеркнуть, что для продавцов существенна величина Рs Она совпадает с Р0, когда dPs/dt = 0, а это происходит, когда ed = 0. Иными словами, при абсолютно неэластичном спросе все налоговое бремя ложится на потребителя. Вместе с тем хорошо видно, что и в общем случае преимущество в эластичности благоприятствует перемещению налогового бремени.

Сохраняется ли в силе этот вывод, если налог является не специфическим, а стоимостным?. На новом рисунке изображена ситуация, когда в доход государства поступает половина всех средств, расходуемых потребителями на облагаемый налогом товар. Это можно изобразить поворотом линии спроса D в положение D / или линии предложения S в положение S', но так, чтобы Рd оказалось вдвое больше Рs Аналогично можно изобразить налог с иной процентной ставкой. Ясно, что распределение налогового бремени между продавцами и покупателями по-прежнему определяется соотношением абсолютных величин dРd и dРs Оно, в свою очередь, зависит от соотношения эластичностей спроса и предложения, а не от того, как именно исчисляется налог.

Вопрос о том, кто должен непосредственно уплачивать налог, часто приобретает политическую остроту. Так, во многих странах платежи по пенсионному, медицинскому и иному общественному страхованию осуществляют как работодатели, так и сами работники, причем пропорции, в которых эти платежи распределяются между сторонами, неизменно являются предметами жесткой дискуссии. Причина в том, что доли платежей, устанавливаемые законом, обычно воспринимаются как доли соответствующих сторон в реальном налоговом бремени. Между тем совпадение сферы налоговых обязательств с экономической сферой действия налога возможно лишь случайно. В действительности решающее значение имеют, как мы видели, характеристики рынков и влияние налога на рыночное поведение.

Налогоплательщики могут приспособиться к действующим налогам 2-мя способами:

1) изменив форму, структуру деят-ти, интенсивность труда, стараться уменьшить размер налог. обязательств перед гос-вом. Поскольку отд. сферы деят-ти, некоторые производства товаров и услуг облагаются меньшими налогами, чем другие.

2) участники рынка могут влиять на количество покупаемых и продаваемых товаров, на цену продаж и т.о. полностью или частично фактически перекладывать свои налог. обязат. на др. участников.

Если произв. перекладывает налоговое бремя на покупателей – это наз-ся перемещение вперед.

Если покупатель переклад. налог. бремя на производителя, то это – перемещение назад.

| P |

| Q |

| D |

| P0 |

| P1 |

| (Q0)Q1 |

| Q0 |

| S1 |

| S0 |

| S0 |

| P |

| Q |

| Q0 |

| D |

| P1(P0) |

| P |

| Q |

| P0 |

| S |

| D |

| P |

| Q |

| P0 |

| P1 |

| Q1 |

| Q0 |

| S1 |

| D |

| S0 |

| 1. |

| 2. |

| 3. |

| 4. |

1. Предположим, что установлен новый налог в размере Н. До введения налога равновесная цена и равновесный объем Р0, Q0. Т.к. покупатель в условиях абсолютно неэластичного спроса не может влиять на цену, то производитель повышение собств. издержек при введении налога компенсирует ростом цены продаж. В этом случае производитель полностью перекладывает налоговое бремя на покупателя.

Гос-во для ограничения роста цен на товары первой необходимости может вводить регул. цены и компенсировать убытки производителям.

2. Абсолютно эластичный спрос (на предметы роскоши).

В условиях абсолютно эластич. спроса производитель не сможет навязать покупателю повышение цены. Т.к. величина спроса уменьшится до нуля.

Производитель полностью платит налог за счет своего дохода.

3. Абсолютно неэластичное предложение (огранич. ресурсы и (или) время)

При абсолютно неэластичном предложении производитель вынужден продавать фиксированный объем продукта при любом изменении равновесной цены на рынке. Производитель платит налог за счет уменьшения своего дохода.

Абсолютно эластичное предложение

При абсолютно эластич. предложении при самом незначит снижении цены величина предложения падает до нуля. Покупатель не может влиять на цену продаж.

Введение налога приводит к росту предельных издержек предприятия до уровня Р1. График предложения смещается в положение S1, бремя уплаты налога перекладывается полностью на покупателя. Однако продавец несет эк. потери от снижения объема продаж.

Т.о. бремя уплаты налога несет тот участник рынка, спрос или предложение которого абсолютно неэластичны.

| P |

| Q |

| Q1 |

| Q0 |

| P1 |

| P0 |

| D |

| S0 |

| S1 |

| N1 |

| N2 |

| N3 |

| P1 |

| Q0 |

| Q1 |

| P |

| Q |

| P0 |

| D0 |

| D1 |

| N1 |

| N2 |

| N3 |

| S |

| 5. |

| 6. |

5. Эластичность по цене меньше ∞, больше 0.

Вводится налог на продукцию, которым облагаются продавцы.

N1N3 – налог; N1N2 – часть налога, которую платит покупатель; N2N3 – часть налога, которую плати продавец.

Введение налога приводит к росту издержек продавца (смещение кривой предложения в положение S1)

Продавец уменьшает объем продаж и увеличивает цену. Большую часть налог. бремени несет покупатель N1N2, т.к. ф-ция спроса менее эластична. Меньшую часть – продавец.

Вводится налог на потребление

N1N3 – налог; N1N2 – часть, которую заплатит покупатель, выражается в уменьшении потребления по сравнению с ситуацией до введения налога

N2N3 – часть, которую заплатит производитель за счет уменьшения объема продаж.

Распределение налогового бремени зависит не от того, кто по закону платит налог, а от соотношения эластичности спроса и предложения.

Перемещение налогов в условиях монополий.

На монополизированном рынке решающее значение для распределения налогового бремени имеет возможность каждого участника изменять объем продаж, покупок => цену.

Предположим, что предельные издержки для разных объемов производства равны, поэтому график предельных издержек монополиста параллелен горизонтальной оси.

| Р |

| Q |

| Q1 |

| Q0 |

| P0 |

| P1 |

| D |

| N1 |

| N2 |

| MR |

| MC1 |

| MC0 |

МС – график предельных издержек

MR – график предельного дохода

До введения налога равновесный объем Q0 формируется точкой пересечения МС0 и MR.

Равновесная цена Р0 строится след. образом. Из точки пересечения МС0 и MR восстанавливаем перпендикуляр до пересечения со спросом.

Введение налога приводит к увеличению издержек монополиста. График предельных издержек смещается в положение МС1.

МС1 – МС0 = Н (налог)

Изменение цены в результате введения налога в условиях монополии составит:

, где Ed – эластичность спроса по цене

Вывод: введение налога приведет к наиб. приросту цены, если эластичность спроса при выпуске оптимального для монополии объема продукции будет близка к 1. Тогда увеличение цены в следствие налогооблажения будет многократно превышать сумму налога.

P1P0N2N1 – расходы потребителя в связи с введением налога.

На монопольном рынке налоговое бремя может перекладываться на предприятия смежных областей и работников.

В краткосрочном периоде эластичность ф-ции предложения капитала низка. Поэтому переложить налоговое бремя на производителей смежных отраслей невозможно.

В среднем и долгосрочном периоде монополия может переложить бремя налога тем больше, чем выше эластичность спроса монополии на продукцию смежных отраслей и чем ниже эластичность предложения продукции предприятий смежников.

В среднем и долгосрочном периоде монополия может переложить часть налогового бремени на работников, уменьшить их реальную заработную плату.

Читайте также: