Мультипликатор гос закупок мультипликатор налогов

Опубликовано: 23.04.2024

Изменение величины государственных закупок DG так же, как и изменение других видов автономных расходов потребительских или инвестиционных расходов) имеет в кейнсианской модели эффект мультипликатора

Общий прирост совокупного дохода (D Y) в результате роста государственных закупок составит:DY =DG×mult=DG × (1/1 –mpc)

представляет собой мультипликатор любого вида

автономных расходов: потребительских, инвестиционных и

Рассмотрим сначала действие мультипликатора автономных налогов, т.е. не зависящих от уровня дохода. Поскольку в простой кейнсианской модели предполагается, что налоги взимаются только с домохозяйств, т.е. оказывают влияние на величину потребительских расходов, то с включением в наш анализ налогов меняется функция потребления, принимая вид: С = С + mрc (Y – Т).

Изменение налогов ведет к изменению величины располагаемого дохода. (РД = ЛД – Т). Рост налогов сокращает располагаемый доход, а сокращение налогов - увеличивает располагаемый доход

Определим теперь величину мультипликатора налогов. Налоги действуют на совокупный спрос через изменение потребительских расходов.

Подставив формулу (2) в формулу (1) и несколько перегруппировав, получим:

Þ

Величина

и есть мультипликатор налогов. А поскольку (1 – mрc) есть не что иное, как mрs (предельная склонность к сбережению), то мультипликатор налогов можно записать и как (-mрc / mрs). В нашем примере он равен (- 4) (- 0.8 / (1 - 0.8) = - 0.8 / 0.2 = - 4). Мультипликатор налогов – это коэффициент, который показывает, во сколько раз увеличится (сократится) совокупный доход при сокращении (увеличении) налогов на единицу.

Выведем мультипликатор автономных налогов алгебраически. Подставим функцию потребления:

в функцию национального дохода Y= С + I + G, получим: Y = С + mрc (Y – Т) + I + G, откуда

. Если обозначить мультипликатор автономных налогов КТ, то

и, следовательно Y = КТ Т

Следует обратить внимание на 2 момента:

1) мультипликатор налогов всегда величина отрицательная. Это означает, что его действие на совокупный доход обратное. Рост налогов приводит к снижению совокупного дохода, а сокращение налогов – к росту совокупного дохода

2) по своему абсолютному значению мультипликатор налогов всегда меньше мультипликатора автономных расходов. Итак, мультипликативный эффект налогов меньше, чем мультипликативный эффект государственных закупок (очевидно, что [mрc / (1- mрc)] 25 / 42 25 26 27 28 29 30 31 32 33 > Следующая > >>

Тут вы можете оставить комментарий к выбранному абзацу или сообщить об ошибке.

2015-01-30

15206

Сущность стабилизационной политики, постоянно проводимой правительством, сводится к воздействию государства на совокупный спрос и (или) совокупное предложение с целью поддержания их динамического равновесия при желаемых значениях занятости, уровня цен и дохода. Главной целью государственной экономической политики является поддержание экономики в состоянии полной занятости. Это гарантирует отсутствие безработицы и инфляции.

Современная рыночная экономика при всем разнообразии ее моделей характеризуется социально-ориентированным хозяйством, которое дополняется государственным регулированием.

Выполнение функций государственного регулирования невозможно без централизации средств, необходимых для:

- поддержания социальной сферы и социальной защиты населения (здравоохранение, развитие культуры, выплаты заработной платы бюджетным учреждениям, пенсий и пособий, финансирование дошкольных учреждений, финансовая поддержка малообеспеченных и т.д.);

- развития приоритетных областей хозяйства (финансирование научно-исследовательских разработок, поддержка агропромышленного комплекса, перераспределение средств между отраслями народного хозяйства и т.д.);

- обеспечения обороны и безопасности государства (содержание армии, финансирование военно-промышленного комплекса);

- содержания государственного аппарата управления для выполнения им своих функций (финансирование государственных служб всех уровней управления и контроля: администрации Президента, депутатского корпуса, налоговой администрации, Контрольно-ревизионного управления, милиции и т.д.);

- поддержки международных отношений (взносы в международные организации для обеспечения участия в них государства и т.п.).

Для выполнения всех этих функций правительством страны разрабатывается и проводится бюджетно-налоговая (или фискальная) политика, которая объединяет в себе мероприятия по формированию целостного устройства бюджетной системы и налоговой системы государства.

Фискальная политика (от лат. fisc – налог) – совокупность правительственных мер по взиманию налогов и расходованию средств государственного бюджета для достижения макроэкономического равновесия на уровне полной занятости при отсутствии инфляции.

Кейнсианская теория рассматривает эту политику в качестве наиболее эффективного инструмента государственного воздействия на экономический рост, уровень занятости и динамику цен, т.к. государство выражает не частные интересы, как фирмы и домохозяйства, а общественные. В кейнсианской модели экономического равновесия стабилизирующая роль фискальной политики связана с ее воздействием на равновесный ВНП (ЧНП, НД) через изменение совокупных расходов (совокупного спроса).

К фискальной политике относятся только такие манипуляции бюджетом, которые не сопровождаются изменением количества денег в обращении.

Фискальная политика складывается из дискреционной и автоматической.

Дискреционная фискальная политика (лат. discrecio – действующий по своему усмотрению) – это сознательное изменение величин налогов и государственных расходов со стороны правительства с целью достижения макроэкономического равновесия на уровне полной занятости при отсутствии инфляции.

Основные инструменты этой политики:

1. Изменение объема государственных закупок товаров и услуг (G).

2. Изменение суммы подоходного налогообложения (Т).

На характер дискреционной фискальной политики большое влияние оказывает состояние экономики; на разных фазах экономического цикла эта политика использует различные инструменты (рис. 8.1).

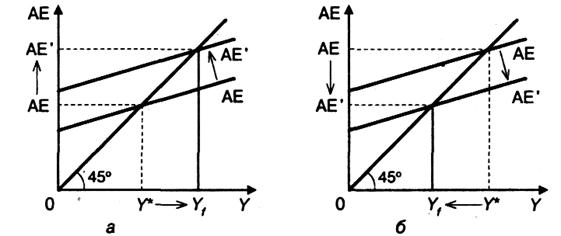

Рис. 8.1. Государственная экономическая политика в периоды спада (а) и подъема (б)

В период экономического спада (недостаточного спроса) осуществляется стимулирующая дискреционная политика (политика бюджетной экспансии, экспансионистская), которая складывается из роста государственных расходов и снижения налогов, что предотвращает падение производства и направлено на увеличение совокупного спроса. Задача государственной экономической политики в период экономического спада (см. рис. 8.1, а) – добиться увеличения объема производства Y* до потенциального уровня Y1 и достижения полной занятости посредством увеличения планируемых расходов (АЕ – aggregated expenses).

В период экономического подъема (избыточного спроса) осуществляется сдерживающая (рестрикционная) фискальная политика, направленная на сокращение совокупного спроса путем уменьшения государственных расходов и (или) роста налогов. Задача государственной экономической политики в период экономического подъема (см. рис. 8.1, б) – добиться снижения объема производства Y* до потенциального уровня Y1 и устранения избыточной занятости путем сокращения планируемых расходов (АЕ).

Также часто применяется и комбинированная фискальная политика, представляющая собой применение обоих инструментов одновременно.

Воздействуя таким образом на совокупный спрос, дискреционная фискальная политика оказывает влияние на величину равновесного выпуска в стране. Это влияние имеет множительный характер и измеряется с помощью мультипликаторов государственных расходов (закупок), налогов и сбалансированного бюджета.

Мультипликатор государственных расходов (mG) – отношение изменения равновесного выпуска и дохода к изменению величины государственных закупок товаров и услуг, показывающий, во сколько раз конечный прирост совокупного дохода превосходит вызвавший его первоначальный прирост государственных закупок товаров и услуг.

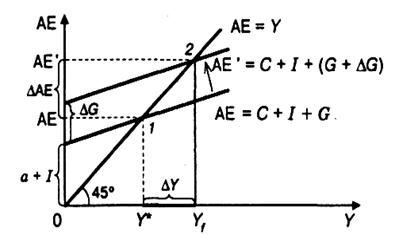

Данный мультипликативный эффект рассмотрим на примере стимулирующей фискальной политики (рис.8.2).

Рис. 8.2. Эффект мультипликатора государственных расходов

Увеличение государственных закупок товаров и услуг на ?G сдвигает функцию планируемых расходов АЕ вверх и смещает точку равновесия из положения 1 в положение 2. Изменение государственных расходов имеет явно мультипликативный эффект, поскольку конечное увеличение планируемых расходов ?АЕ и совокупного дохода ?Y больше, чем исходный прирост государственных закупок ?G.

В период экономического подъема с целью снижения объема производства и занятости производится уменьшение государственных закупок товаров и услуг. Тогда величина планируемых расходов снижается на величину сокращения государственных закупок товаров и услуг ?G. При этом объем выпуска и совокупный доход сокращаются больше чем на ?G благодаря эффекту мультипликатора (см. рис. 8.2 – обратный переход из точки 2 в точку 1).

Его формула расчета аналогична мультипликатору инвестиций:

Это доказывается алгебраически для трехсекторной экономики (с участием государства). В точке равновесия Y = АЕ = С + I + G = (a + MPC*Y) + I + G. Решим это уравнение относительно Y:

. Отсюда очевидно, что .

Поскольку МРС n -1 .

По окончании процесса мультипликационного расширения доходов суммарный прирост совокупного дохода составит (согласно (5.8)):

Следовательно, увеличение государственных закупок приводит к многократному (мультипликативному) расширению совокупного дохода и планируемых расходов.

Мультипликатор налогов (mТ) – отношение изменения равновесного выпуска к изменению налоговых поступлений, показывающий, во сколько раз конечный прирост совокупного дохода превосходит первоначальное изменение объема подоходных налогов.

При наличии подоходного налогообложения располагаемый доход, идущий на потребительские расходы и сбережения, становится меньше совокупного дохода на сумму собранных налогов. Функция потребления принимает вид: .

В период экономического спада сцелью увеличения объема производства и занятости производится сокращение объема подоходного налогообложения. При этом располагаемый доход домохозяйств возрастает, и увеличивается их потребительский спрос. Тогда объем планируемых расходов возрастет, и объем производства, и совокупный доход тоже увеличиваются, причем больше чем на величину сокращения налогов благодаря действию налогового мультипликатора.

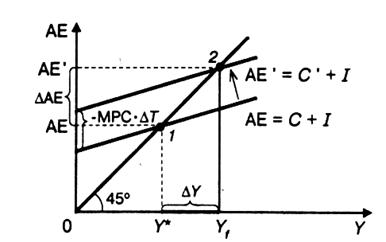

Графическое изображение эффекта налогового мультипликатора при проведении стимулирующей фискальной политики представлено на рис. 8.3.

Рис. 8.3. Эффект налогового мультипликатора

Сокращение подоходных налогов на ?Т увеличивает располагаемый доход домохозяйств на ту же величину (?Yd = –?T). Этот прирост располагаемого дохода будет израсходован на прирост сбережений на сумму MPS*?Yd = –MPS*?T и на увеличение потребления на сумму MPС*?Yd = –MPС*?T. В результате функция планируемых расходов сдвинется вверх на величину MPС*?T и точка равновесия сместится из положения 1 в положение 2. Изменение подоходного налогообложения имеет мультипликативный эффект, поскольку конечное увеличение планируемых расходов ?АЕ и совокупного дохода ?Y по модулю больше, чем исходное сокращение подоходных налогов ?Т.

Мультипликатор налогов всегда меньше мультипликатора государственных расходов, т.к. при изменении налогов потребление изменяется частично (часть располагаемого дохода используется на сбережения), тогда как каждая единица прироста расходов государства оказывает прямое воздействие на объем выпуска и дохода.

Поэтому:

Знак «минус» означает отрицательное воздействие роста налогов на объем выпуска и дохода.

Это также доказывается алгебраически. В точке равновесия имеет место равенство Y = С + I.

Введем функцию потребления с учетом налогообложения:

Решим данное уравнение относительно Y:

. Отсюда очевидно, что

, где – налоговый мультипликатор.

Налоговый мультипликатор по модулю может быть и больше, и меньше единицы, но в любом случае по модулю он меньше мультипликатора государственных закупок согласно (8.2).

В период экономического подъема с целью снижения объема выпуска и занятости производится увеличение уровня подоходного налогообложения. Тогда объем планируемых расходов снизится на величину ?Т*МРС. При этом объем производства и совокупный доход сокращаются по модулю больше чем на ?Т благодаря действию налогового мультипликатора (см. рис. 8.3 – обратный переход из точки 2 в точку 1).

Экономический смысл налогового мультипликатора. Рассуждения во многом аналогичны выводу мультипликатора государственных закупок. При сокращении подоходного налогообложения на ?Т планируемые расходы увеличиваются на -?Т*МРС. В ответ на ту же величину возрастет и объем производства, а значит, и совокупный доход: ?Y1 =-?Т*МРС. Дальнейшее развитие процесса мультипликативного расширения планируемых расходов и совокупного дохода будет происходить так же, как и в случае увеличения государственных закупок.

В общем виде:

По окончании процесса мультипликационного расширения доходов суммарный прирост совокупного дохода составит (согласно (5.8)):

Следовательно, сокращение подоходного налогообложения также приводит к многократному (мультипликативному) расширению совокупного дохода и планируемых расходов.

Одновременное воздействие изменения государственных расходов и подоходных налогов на изменение объема производства и совокупного дохода представляется следующей формулой:

Мультипликатор сбалансированного бюджета показывает, что одинаковые увеличения государственных расходов и налогов ведут к росту равновесного выпуска на величину их прироста (это очевидно из (8.3)). Изменение государственных расходов имеет наиболее сильное влияние на совокупные расходы, чем изменение величины налогов такого же масштаба. Государственные расходы прямо и непосредственно влияют на совокупные расходы, а изменение суммы налогов влияет косвенно – через изменение доходов после уплаты налогов, что изменяет величину потребительских расходов. Он всегда равен 1 (та как ), что равнозначно отсутствию мультипликативных эффектов. Поэтому соблюдение правила сбалансированности бюджета резко снижает эффективность фискальной политики.

Цели и инструменты фискальной политики. Фискальная (или бюджетно-налоговая) политика, как и монетарная политика, – это разновидность антициклической (стабилизационной) политики, направленной на сглаживание циклических колебаний экономики, т. е. стабилизацию экономики в краткосрочном периоде. Целью фискальной политики являются стабильный экономический рост, полная занятость (отсутствие циклической безработицы) и стабильный уровень цен (отсутствие инфляции).

Фискальную политику проводит правительство. Ее инструменты воздействуют как на совокупный спрос (на величину совокупных расходов), так и на совокупное предложение (величину издержек фирм). Инструментами фискальной политики выступают расходы и доходы государственного бюджета, а именно: государственные закупки, налоги и трансферты.

Государственные закупки товаров и услуг и трансферты представляют собой расходы государственного бюджета, а налоги – основной источник доходов бюджета, поэтому фискальная политика также носит название бюджетно-налоговой. Изменение величины государственных закупок товаров и услуг оказывает влияние только на совокупный спрос, а изменение величины налогов и трансфертов – и на совокупный спрос, и на совокупное предложение. Снижение налогов увеличивает совокупное предложение, стимулируя деловую активность, а их рост сдерживает производство. Снижение трансфертов, наоборот, уменьшает совокупное предложение, а их увеличение, обусловливая уменьшение издержек фирм на производство единицы продукции, ведет к росту совокупного предложения.

Воздействие инструментов фискальной политики на совокупный спрос. Использование инструментов фискальной политики для регулирования совокупного спроса предполагает их воздействие на величину совокупных расходов. Влияние этих инструментов на совокупный спрос разное. Вспомним формулу совокупного спроса:

AD = C + I + G + Xn.

Государственные закупки являются компонентом совокупного спроса, поэтому их изменение оказывает прямое воздействие на совокупный спрос, а налоги и трансферты оказывают косвенное воздействие на совокупный спрос, изменяя величину потребительских расходов (С) и инвестиционных расходов (I). Опыт исследования влияния инструментов фискальной политики на совокупный спрос принадлежит Дж. М. Кейнсу и его последователям, которые пытались обосновать более высокую эффективность фискальной политики по сравнению с монетарной политикой для стабилизации экономики, и прежде всего для преодоления рецессий в экономике. Их предположение основывалось на идее о том, что все инструменты фискальной политики воздействуют на экономику с эффектом мультипликатора.

Рассмотрим, как влияют на экономику государственные закупки. Предположим, что государство дополнительно закупило товаров или услуг на 100 долл. (повысило заработную плату чиновнику или учителю либо купило дополнительное оборудование для своего предприятия или начало строить автостраду и т. п.), т. е. ?G = 100 долл. Продавец товара или услуги получил дополнительный доход на эту сумму. Это означает, что его располагаемый доход увеличился. Поскольку располагаемый доход делится на потребление (С) и сбережения (S), то рационально действующий экономический агент потратит на потребление не весь свой дополнительный доход, часть прироста дохода он использует на увеличение сбережений. Эту идею Кейнс назвал основным психологическим законом и сформулировал следующим образом: «Основной психологический закон. состоит в том, что люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той же мере, как растет доход». Отношение прироста потребления к приросту дохода Кейнс назвал предельной склонностью к потреблению (mрс), а отношение прироста сбережений к приросту дохода – предельной склонностью к сбережению (mps). (Математический смысл предельной склонности к потреблению и предельной склонности к сбережению состоит в том, что это частные производные.) Сумма mрс и mps равна единице:

mрс + mps = 1.

Обе величины для каждой страны достаточно стабильны (неизменны), поскольку обусловлены ее национальными, историческими и культурными особенностями.

Величина 1 / (1 – mрс) называется мультипликатором автономных расходов (в данном случае государственных закупок – multG, но это верно также и по отношению к автономным потребительским и автономным инвестиционным расходам):

multG = 1 / (1 – mрс).

Мультипликатор автономных расходов – это коэффициент, который показывает, во сколько раз увеличивается (уменьшается) совокупный доход при росте (уменьшении) автономных расходов на единицу. Мультипликатор действует в обе стороны: при росте автономных расходов (в нашем случае государственных закупок товаров и услуг) совокупный доход мультипликативно увеличивается, при уменьшении автономных расходов он мультипликативно сокращается.

Налоги также действуют на совокупный спрос с эффектом мультипликатора. Однако их мультипликативный эффект меньше, чем у государственных закупок. Это объясняется тем, что изменение государственных закупок воздействует на совокупный спрос непосредственно (они включены в формулу совокупного спроса), а изменение налогов – косвенно, через изменение потребительских расходов.

Следует обратить внимание на два момента:

> во-первых, мультипликатор налогов – всегда величина отрицательная. Это означает, что его действие на совокупный доход обратное. Рост налогов приводит к снижению совокупного дохода, а их сокращение – к росту совокупного дохода;

> во-вторых, по своему абсолютному значению мультипликатор налогов всегда меньше мультипликатора расходов. Поэтому если государственные закупки и автономные налоги увеличиваются на одну и ту же величину, то происходит рост совокупного дохода, причем это изменение равно величине изменения государственных закупок и налогов. Например, если при mрс = 0,8 и государственные закупки, и налоги увеличиваются на 100 долл., то рост государственных закупок увеличивает совокупный доход на 500 долл., а рост налогов сокращает совокупный доход на 400 долл. В результате совокупный доход увеличивается на 100 долл., т. е. на величину изменения государственных закупок и налогов. Это означает, что мультипликатор сбалансированного бюджета равен единице.

Мультипликативный эффект имеют и трансферты, представляющие собой как бы «антиналоги». Они так же, как и налоги, оказывают косвенное воздействие на совокупный спрос, т. е. через потребительские расходы. Рост трансфертов ведет к росту располагаемого дохода, а их сокращение – к уменьшению располагаемого дохода. (Строго говоря, трансферты изменяют величину личного дохода, что при неизменной величине налогов означает изменение располагаемого дохода.) Если трансферты увеличиваются на 100 долл., то располагаемый доход увеличивается на ту же величину. При mрс, равной 0,8, потребление увеличится на 80 долл., а поскольку мультипликатор расходов в данном случае равен 5, то совокупный доход увеличится на 400 долл. Опять мультипликатор начинает действовать как бы со второй ступени по сравнению со случаем, когда увеличиваются государственные закупки, т. е. не со 100 долл., а с 80 долл., поэтому и прирост совокупного дохода составляет не 500 долл., а только 400 долл.

Величина мультипликатора трансфертов равна:

multTr = mрс / (1 – mрс), или multTr = mрс / mps.

Мультипликатор трансфертов – это коэффициент, который показывает, во сколько раз увеличивается (уменьшается) совокупный доход при увеличении (уменьшении) трансфертов на единицу. По своему абсолютному значению он равен мультипликатору автономных налогов. Величина мультипликатора трансфертов меньше, чем величина мультипликатора расходов, поскольку трансферты оказывают косвенное воздействие на совокупный доход, а расходы (потребительские, инвестиционные и государственные закупки) – прямое.

Виды фискальной политики. В зависимости от фазы цикла, в которой находится экономика, инструменты фискальной политики используются по-разному. Выделяют два вида фискальной политики – стимулирующую и сдерживающую.

Стимулирующая фискальная политика применяется при спаде (рис. 12.1, а), она направлена на увеличение деловой активности и используется в качестве средства борьбы с безработицей. Инструментами стимулирующей фискальной политики выступают увеличение государственных закупок, снижение налогов и увеличение трансфертов.

Заметим, что снижение налогов и увеличение трансфертов ведет к росту не только совокупного спроса, но и совокупного предложения. В этом случае происходит не только рост совокупного выпуска (от Y1 до Y*), но и снижение уровня цен (от Р1 до Р2) (рис. 12.1, в). Поэтому данные инструменты могут использоватьс я в качестве средства борьбы одновременно и с безработицей, и с инфляцией.

Сдерживающая фискальная политика используется при буме («перегреве» экономики), она направлена на сдерживание деловой активности в целях борьбы с инфляцией (рис. 12.1, б). Инструментами сдерживающей фискальной политики являются сокращение государственных закупок, увеличение налогов и сокращение трансфертов.

Рис. 12.1. Воздействие фискальной политики на экономику:

I. На совокупный спрос – а) стимулирующая политика; б) сдерживающая политика; II. На совокупное предложение – в) стимулирующая политика

Кроме того, в зависимости от способа воздействия инструментов рассматриваемой политики на экономику различают дискреционную и автоматическую фискальную политику.

Дискреционная фискальная политика представляет собой сознательное законодательное изменение правительством величины государственных закупок, налогов и трансфертов с целью стабилизации экономики. Эти изменения находят отражение в основном финансовом плане страны – государственном бюджете.

Автоматическая (недискреционная) фискальная политика основана на действии встроенных (автоматических) стабилизаторов. Встроенные (или автоматические) стабилизаторы представляют собой инструменты, величина которых остается неизменной, но само наличие которых (встроенность в экономическую систему) автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при перегреве. К автоматическим стабилизаторам относятся: а) подоходные налоги, включающие в себя все виды налогов на доходы, в том числе налог на прибыль корпораций (заметим, что наиболее сильное стабилизирующее воздействие оказывает прогрессивный подоходный налог); б) косвенные налоги (в первую очередь налог на добавленную стоимость); в) пособия по безработице; г) пособия по бедности. (В США к встроенным стабилизаторам относятся также субсидии фермерам.)

Рассмотрим механизм воздействия встроенных стабилизаторов на экономику. Подоходный налог действует следующим образом: при спаде уровень деловой активности сокращается, поэтому величина налоговых поступлений уменьшается, а при «перегреве» экономики, когда фактический ВВП максимален, налоговые поступления увеличиваются. Заметим, что ставка налога остается неизменной. Однако налоги – это изъятия из экономики, сокращающие поток расходов и, следовательно, доходов (вспомним модель кругооборота). Получается, что при спаде изъятия минимальны, а при перегреве максимальны. Таким образом, из-за наличия налогов экономика как бы автоматически «остужается» при перегреве и «подогревается» при рецессии.

Аналогичным образом встроенную стабильность обеспечивает налог на добавленную стоимость. При рецессии объем продаж сокращается, а поскольку НДС является косвенным налогом (частью цены товара), то при падении объема продаж налоговые поступления от косвенных налогов (т. е. изъятия из экономики) сокращаются. При перегреве, наоборот, из-за роста совокупных доходов объем продаж увеличивается, что увеличивает поступления от косвенных налогов. Экономика автоматически стабилизируется.

Что касается пособий по безработице и по бедности, то общая сумма их выплат увеличивается при спаде (по мере того как люди начинают терять работу и нищать) и сокращаются при буме, когда наблюдаются «сверхзанятость» и рост доходов. (Очевидно, что для того чтобы получать пособие по безработице, нужно быть безработным, а чтобы получать пособие по бедности, нужно быть очень бедным.) Эти пособия являются трансфертами, т. е. инъекциями в экономику. Выплата их способствует росту доходов, а следовательно, расходов, что стимулирует подъем экономики при спаде. Уменьшение же общей суммы этих выплат при буме оказывает сдерживающее влияние на экономику.

В развитых странах экономика на две трети регулируется с помощью дискреционной фискальной политики, а на одну треть – за счет действия встроенных стабилизаторов.

Поскольку государственные закупки товаров и услуг оказывают прямое непосредственное влияние на величину национального дохода и так как они являются величиной экзогенной и автономной, т.е. не зависящей от уровня дохода (G=G), то добавление их к сумме потребительских и инвестиционных расходов на графике отображается параллельным сдвигом вверх кривой совокупных расходов.

Изменение величины государственных закупок DG так же, как и изменение других видов автономных расходов (потребительских расходов DC или инвестиционных расходов DI) имеет в кейнсианской модели эффект мультипликатора и вызывает ту же цепочку событий, которая была рассмотрена в параграфе 9.5. в связи с изменением автономных потребительских расходов. Если государство закупает товары или услуги дополнительно на $100 (нанимает чиновника или учителя и выплачивает ему заработную плату, или покупает оборудование для своего предприятия, или начало строить автостраду и т.п.), т.е. DG = $100, то располагаемый доход продавца этого товара или услуги увеличивается на эту сумму и делится на потребление (С) и сбережения (S). Если предельная склонность к потреблению (mpc) равна 0.8, то в результате мы получим уже знакомую нам пирамиду и эффект мультипликатора.

Общий прирост совокупного дохода (DY) в результате роста государственных закупок составит: DY = DG × mult = DG × (1/1 – mpc) = 100 × 5 = 500. Таким образом, в результате роста государственных закупок на 100 совокупный доход вырос пятикратно. Величина 1/(1 – mрc) называется мультипликатором государственных закупок. Мультипликатор государственных закупок – это коэффициент, который показывает, во сколько раз увеличился (сократился) совокупный доход при увеличении (сокращении) государственных закупок на единицу. Для алгебраического вывода мультипликатора государственных закупок добавим их величину в функцию совокупного дохода (выпуска) Y еще и G. Получим: Y= C + I + G . Поскольку функция потребления имеет вид: С = С + mрc Y, подставим ее в наше уравнение:

, перегруппируем и получим:

.

Таким образом,

представляет собой мультипликатор любого вида автономных расходов: потребительских, инвестиционных и государственных. Обозначим его КА – мультипликатор автономных расходов КА = Кс = КI = КG , где Кс – мультипликатор автономных потребительских расходов, КI – мультипликатор автономных инвестиционных расходов, КG – мультипликатор государственных закупок (его иногда называют мультипликатором государственных расходов, что не совсем корректно, поскольку в величину государственных расходов, как мы знаем, включаются еще и трансферты, мультипликатор которых имеет иную формулу и величину, что будет рассмотрено позже.) Чем больше mрc, тем более крутая кривая планируемых расходов Ep и тем больше величина мультипликатора расходов.

Следует иметь в виду, что мультипликатор действует в обе стороны. При увеличении расходов совокупный (национальный) доход мультипликативно возрастает, а при сокращении расходов совокупный (национальный) доход мультипликативно уменьшается. Этот принцип применим не только к мультипликатору расходов, но и ко всем другим видам мультипликаторов.

Налоги и их виды

Как писал Бенджамин Франклин: «В жизни нет ничего неизбежного, кроме смерти и налогов».

Налог – это принудительное изъятие государством у домохозяйств и фирм определенной суммы денег не в обмен на товары и услуги. Налоги появляются с возникновением государства, поскольку представляют собой основной источник доходов государства. Выполняя свои многочисленные функции, государство (правительство) несет расходы, которые оплачиваются из его доходов, поэтому налоги выступают источником средств оплаты расходов правительства.

Поскольку услугами государства (которые, разумеется, не могут предоставляться бесплатно) пользуются все члены общества, то государство собирает плату за эти услуги со всех граждан страны. Таким образом, налоги представляют собой основной инструмент перераспределения доходов между членами общества.

Налоговая система включает в себя: 1) субъект налогообложения (кто должен платить налог); 2) объект налогообложения (что облагается налогом); 3)налоговые ставки (процент, по которому рассчитывается сумма налога).

Величина, с которой выплачивается налог, называется налогооблагаемой базой. Чтобы рассчитать сумму налога (T), следует величину налогооблагаемой базы (BT) умножить на налоговую ставку (t): Т = BT x t

Принципы налогообложения были сформулированы еще А.Смитом в его великом произведении «Исследование о природе и причинах богатства народов», опубликованном в 1776 году. По мнению Смита, налоговая система должна быть: справедливой (она не должна обогащать богатых и делать нищими бедных); понятной (налогоплательщика должен знать, за что он платит тот или иной налог и почему именно он); удобной (налоги должны взиматься тогда и таким образом, когда и каким образом это удобно налогоплательщику, а не налогосборщику); недорогой (сумма налоговых поступлений должна существенно превышать расходы по сбору налогов).

В основу современной налоговой системы положены принципы справедливости и эффективности.

Справедливость должна быть вертикальной (это означает, что люди, получающие разные доходы, должны платить неодинаковые налоги) и горизонтальной (подразумевающей, что люди с равными дохами должны платить равные налоги).Различают два основных вида налогов: прямые и косвенные. Прямой налог – это налог на определенную денежную сумму, полученную экономическим агентом (доход, прибыль, наследство, денежную оценку имущества). Поэтому к прямым налогам относятся: подоходный налог; налог на прибыль; налог на наследство; налог на имущество; налог с владельцев транспортных средств. Особенностью прямого налога является то, что налогоплательщик (тот, кто оплачивает налог) и налогоноситель (тот, кто выплачивает налог государству) – это один и тот же агент. Косвенный налог – это часть цены товара или услуги. Поскольку этот налог входит в стоимость покупок, то он носит неявный характер. Косвенный налог может быть включен в цену товара либо как фиксированная сумма, либо как процент от цены. К косвенным налогам относятся: налог на добавленную стоимость (НДС) (этот налог имеет наибольший вес в налоговой системе России); налог с оборота; налог с продаж; акцизный налог (подакцизными товарами являются сигареты, алкогольные напитки, бензин, нефть, автомобили, ювелирные изделия); таможенная пошлина. Особенностью косвенного налога является то, что налогоплательщик и налогоноситель – это разные агенты. Налогоплательщиком является покупатель товара или услуги (именно он оплачивает налог при покупке), а налогоносителем – фирма, которая произвела этот товар или услугу (она выплачивает налог государству).

В развитых странах 2/3 налоговых поступлений составляют прямые налоги, а в развивающихся странах и странах с переходной экономикой 2/3 налоговых поступлений составляют косвенные налоги, поскольку их легче собирать и объем поступлений зависит от цен, а не от доходов. По этой же причине государству выгоднее использовать косвенные, а не прямые налоги в период инфляции. Это позволяет минимизировать потерю реальной стоимости налоговых поступлений.

В зависимости от того, как устанавливается налоговая ставка, различают три типа налогообложения: пропорциональный налог, прогрессивный налог и регрессивный налог

| Таблица 1. Системы налогообложения | ||||||

| Пропорциональный налог | Прогрессивный налог | Регрессивный налог | ||||

| Доход | Ставка налога | Налоговая Сумма | Ставка налога | Налоговая Сумма | Ставка налога | Налоговая Сумма |

| $100 | 10% | $10 | 10% | $10 | 15% | $15 |

| $ 200 | 10% | $ 20 | 12% | $24 | 12% | $24 |

| $ 300 | 10% | $ 30 | 15% | $45 | 10% | $30 |

При пропорциональном налоге налоговая ставка не зависит от величины дохода. Поэтому сумма налога пропорциональна величине дохода.

Прямые налоги (за исключением подоходного налога и в некоторых странах налога на прибыль) и почти все косвенные налоги являются пропорциональными.

При прогрессивном налоге налоговая ставка увеличивается по мере роста величины дохода и уменьшается по мере сокращения величины дохода.

Примером прогрессивного налога служит подоходный налог. Такая система налогообложения в максимальной степени способствует перераспределению доходов.

При регрессивном налоге налоговая ставка увеличивается по мере сокращения дохода и уменьшается по мере роста дохода.

В явном виде регрессивная система налогообложения в современных условиях не наблюдается, т.е. нет прямых регрессивных налогов. Однако все косвенные налоги являются регрессивными, причем чем выше ставка налога, тем в большей степени регрессивным он является. Наиболее регрессивными являются акцизные налоги. Поскольку косвенный налог – это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход, и тем меньше, чем больше доход. Например, если акцизный налог на пачку сигарет составляет 10 рублей, то доля этой суммы в бюджете покупателя, имеющего доход 1000 руб., равна 0.1%, а в бюджете покупателя, имеющего доход 5000 руб. – лишь 0.05%.

В макроэкономике налоги также делятся на: автономные (или аккордные), которые не зависят от уровня дохода и обозначаются Т и подоходные, которые зависят от уровня дохода и величина которых определяются по формуле: tY, где t – налоговая ставка, Y – совокупный доход (национальный доход или валовый национальный продукт)

Сумма налоговых поступлений (налоговая функция) равна: Т = Т + tY

Различают среднюю и предельную ставку налога. Средняя ставка налога – это отношение налоговой суммы к величине дохода: t ср = Т/Y. Предельная ставка налога – это величина прироста налоговой суммы на каждую дополнительную единицу увеличения дохода. (она показывает, на сколько увеличивается сумма налога при росте дохода на единицу) : t пред = DТ/DY. Предположим, что в экономике действует прогрессивная система налогообложения, и доход до 50 тыс.долл. облагается налогом по ставке 20%, а свыше 50 тыс.долл. – по ставке 50%. Если человек получает 60 тыс.долл. дохода, то он выплачивает сумму налога, равную 15 тыс.долл. (50 х 0.2 + 10 х 0.5 = 10 + 5 = 15), т.е. 10 тыс.долл. с суммы в 50 тыс долл. И 5 тыс.долл. с суммы, превышающей 50 тыс.долл., т.е. с 10 тыс.долл. Средняя ставка налога будет равна 15:60 = 0.25 или 25%, а предельная ставка налога равна 5:10 = 0.5 или 50%. При пропорциональной системе налогообложения средняя и предельная ставка налога равны.

Налоги оказывают влияние как на совокупный спрос, так и на совокупное предложение. Однако в рамках нашей модели «расходы-доходы», поскольку это кейнсианская модель, рассматривается воздействие налогов только на совокупный спрос.

В рамках модели «расходы-доходы» налоги, так же как и государственные закупки действуют на национальный доход (совокупный выпуск) Y с мультипликативным эффектом.

Различают два вида налогового мультипликатора: 1) мультипликатор автономных (аккордных) налогов и 2) мультипликатор подоходного налога

Рассмотрим сначала действие мультипликатора автономных налогов, т.е. не зависящих от уровня дохода. Поскольку в простой кейнсианской модели предполагается, что налоги взимаются только с домохозяйств, т.е. оказывают влияние на величину потребительских расходов, то с включением в наш анализ налогов меняется функция потребления, принимая вид: С = С + m рc (Y – Т).

Изменение налогов ведет к изменению величины располагаемого дохода. (РД = ЛД – Т). Рост налогов сокращает располагаемый доход, а сокращение налогов - увеличивает располагаемый доход. Если, например, налоги сокращаются на 100$, то располагаемый доход увеличивается на 100$. Но располагаемый доход делится на потребление (С) и сбережения ( S ). Если мрc = 0.8, то при увеличении располагаемого дохода на 100$ потребление увеличивается на 80$ (100 х 0.8= 80), а поскольку мультипликатор расходов в этом случае равен 5 (1/(1 – 0.8) = 1/0.2 = 5), то прирост совокупного дохода в результате изменения налогов на 100$ составит 400$ ( D Y = D С х 1/(1- мрc) = 80 х 5 = 400), а не 500$, как в случае изменения государственных закупок на те же 100$, т.е. мультипликативный эффект меньше. Т.е. мультипликатор начинает действовать как бы со второй ступени (первым членом геометрической прогрессии будет не 100, а 80).

Определим теперь величину мультипликатора налогов. Налоги действуют на совокупный спрос через изменение потребительских расходов.

Подставив формулу (2) в формулу (1) и несколько перегруппировав, получим:

Величина и есть мультипликатор налогов. А поскольку (1 – m рc) есть не что иное, как m рs (предельная склонность к сбережению), то мультипликатор налогов можно записать и как (- m рc / m рs). В нашем примере он равен (- 4) (- 0.8 / (1 - 0.8) = - 0.8 / 0.2 = - 4). Мультипликатор налогов – это коэффициент, который показывает, во сколько раз увеличится (сократится) совокупный доход при сокращении (увеличении) налогов на единицу.

Выведем мультипликатор автономных налогов алгебраически. Подставим функцию потребления: в функцию национального дохода Y= С + I + G, получим: Y = С + m рc (Y – Т) + I + G, откуда . Если обозначить мультипликатор автономных налогов КТ, то и, следовательно D Y = КТ D Т

Следует обратить внимание на 2 момента:

1) мультипликатор налогов всегда величина отрицательная. Это означает, что его действие на совокупный доход обратное. Рост налогов приводит к снижению совокупного дохода, а сокращение налогов – к росту совокупного дохода. В нашем примере сокращение налогов на 100$ (DТ= - 100) привело к увеличению совокупного дохода на 400$ (DY = - mрc /(1 – mрc) х (DТ) = - 0.8/(1 – 0.2) х 100 = - 4 х (-100) = 400)

2) по своему абсолютному значению мультипликатор налогов всегда меньше мультипликатора автономных расходов. Итак, мультипликативный эффект налогов меньше, чем мультипликативный эффект государственных закупок (очевидно, что [mрc / (1- mрc)] а рост налогов сокращает совокупный доход на 400$ (DY = DТ х [-mрс /(1 – mрс)] = 100 х (- 4) = 400). Т.е. в результате совокупный доход (выпуск) увеличился на $100.

Исходя из этого обстоятельства, можно вывести мультипликатор сбалансированного бюджета для автономных (аккордных) налогов.

Мультипликатор сбалансированного бюджета

Бюджет называется сбалансированным, если государственные закупки и налоги увеличиваются на одну и ту же величину ( D G = D Т). Как следует из нашего примера, одновременный рост и государственных закупок, и автономных налогов на $100 привел к росту национального дохода Y на $100, что означает, что мультипликатор сбалансированного бюджета равен 1 (100 : 100 = 1).

Выведем мультипликатор сбалансированного бюджета алгебраически. Сравним мультипликативный эффект, который дает изменение автономных расходов государства и налогов. Изменение величины государственных закупок приводит к изменению дохода: ,

а изменение автономных налогов приводит к изменению дохода: .

Общее изменение Y произойдет под суммарным воздействием этих двух эффектов, т.е. .

А поскольку бюджет сбалансированный, т.е. , после замены получим:

. Т.е. мультипликатор сбалансированного бюджета равен 1.

Таким образом, если государственные закупки и автономные налоги увеличиваются (сокращаются) на одну и ту же величину, то это ведет к росту (сокращению) совокупного дохода, причем ровно на величину роста (сокращения) государственных закупок и налогов.

Трансферты и их воздействие на экономику. Мультипликатор трансфертов.

Трансферты представляет собой платежи, которые делает государство не в обмен на товары и услуги. Государство выплачивает трансферты: а) домохозяйствам и б) фирмам

Государственные трансфертные платежи домохозяйствам включают в

себя различного вида социальные выплаты: пособия по безработице, пособия по бедности, пособия по нетрудоспособности, пенсии, стипендии и т.п. Государственные трансфертные платежи фирмам – это субсиди и.

Трансферты являются автономной величиной, поскольку их размер определяется государством, т.е. является параметром управления.

Трансферты можно рассматривать как «антиналоги», т.е. их воздействие на экономику аналогично воздействию автономных налогов, но трансферты действуют в противоположном направлении. Так, если рост налогов сокращает совокупный спрос, то рост трансфертов его увеличивает. И наоборот. Трансферты, как и налоги, оказывают косвенное воздействие на национальный доход, являясь инструментом не его создания, а его перераспределения. И так же как и налоги, трансферты в кейнсианской модели обладают мультипликативным эффектом изменения национального дохода (совокупного выпуска).

Чтобы вывести формулу мультипликатора трансфертов, вспомним, что изменение трансфертов означает изменение располагаемого дохода: D Тr = D РД

Изменение располагаемого дохода ведет к изменению потребления в соответствии с величиной предельной склонности к потреблению: . А изменение потребления мультипликативно изменяет совокупный доход:

Величина мультипликатора трансфертов, таким образом, равна m рс /(1– m рс) или m рс / m р s . Мультипликатор трансфертов – это коэффициент, который показывает, во сколько раз увеличивается (уменьшается) совокупный доход при увеличении (уменьшении) трансфертов на единицу. По своему абсолютному значению мультипликатор трансфертов равен мультипликатору налогов. Величина мультипликатора трансфертов меньше, чем величина мультипликатора расходов, поскольку трансферты оказывают косвенное воздействие на совокупный доход, а расходы (потребительские, инвестиционные и государственные закупки) – прямое.

Алгебраический вывод формулы мультипликатора трансфертов. Поскольку в простой кейнсианской модели предполагается, что трансферты получают только домохозяйства, то изменение трансфертов действует на потребительскую функцию, которая с учетом трансфертов выглядит следующим образом:

Подставим потребительскую функцию в уравнение совокупного дохода (выпуска), затем перегруппируем и в результате получим:

Таким образом, мультипликатор трансфертов равен: . Заметим, что мультипликатор трансфертов:

1) по абсолютной величине совпадает с мультипликатором автономных налогов, но имеет противоположный знак;

2) меньше мультипликатора автономных расходов.

Любое изменение автономных (т.е. не зависящих от уровня дохода) переменных – потребительских расходов, инвестиционных расходов, государственных закупок, налогов, трансфертов – ведет к параллельному сдвигу кривой совокупных планируемых расходов и не меняет ее наклон. Единственная величина, которая влияет на величину мультипликаторов всех этих видов расходов – предельная склонность к потреблению. Чем она больше, тем величина мультипликатора больше. Кроме того, именно предельная склонность к потреблению определяет наклон кривой совокупных планируемых расходов. Чем больше предельная склонность к потреблению, тем кривая более крутая.

Рефераты Курсовые Дипломные Контрольные Домашние задания помощь в учебе

РЕКЛАМНЫЙ БЛОК РЕКЛАМНЫЙ БЛОК РЕКЛАМНЫЙ БЛОК

Читайте также: