Может ли программист быть самозанятым

Опубликовано: 10.05.2024

Кто еще может быть самозанятым гражданином?

Программисты

Положительно влияет на творчество

Фотографы

Помогает в работе, добавляет усидчивости

Верстальщики

Решает проблемы с адаптивной версткой в IE

Копирайтеры

Положительно влияет на творчество

Статус самозанятого постепенно становится всё более популярным, а в рунете растёт интерес к таким запросам как «может ли программист или дизайнер стать самозанятым», «самозанятый рерайтер» и «копирайтер самозанятый». Статус самозанятого гражданина выбирают специалисты разных профессий, при этом в законе предусмотрены существенные ограничения по видам деятельности самозанятых лиц.

Ограничения, связанные с деятельностью самозанятых, зафиксированы в Законе № 422-ФЗ от 27.11.2018 года. Так, самозанятые граждане не вправе продавать подакцизные товары, заниматься перепродажей товаров и оказывать услуги по договору поручения, комиссии либо агентскому договору. При этом в законе о самозанятых нет прямых ограничений для оказания услуг программиста.

Может ли программист стать самозанятым?

Как стать самозанятым? Налоги и взносы, плюсы и минусы самозанятости.

С 1 января 2019 по 31 декабря 2028 в качестве пилотного проекта был принят Федеральный Закон 551845-7 “О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в регионах федерального значения: Москве, в Московской и Калужской областях, Республике Татарстан и т. д.“ Полный список состоит более чем из 20 регионов. Данный закон актуален исключительно для граждан РФ.

В конце ноября 2018 года президентом был подписан пакет законов о проведении эксперимента по введению налога на профессиональный доход (НПД). Самозанятыми могут стать те, кто оказывает услуги или работает по договорам (или без) и в год получает не больше 2,4 млн рублей.

Да, может!

Программист может зарегистрироваться в качестве самозанятого лица и уплачивать налог на профессиональный доход (НПД).

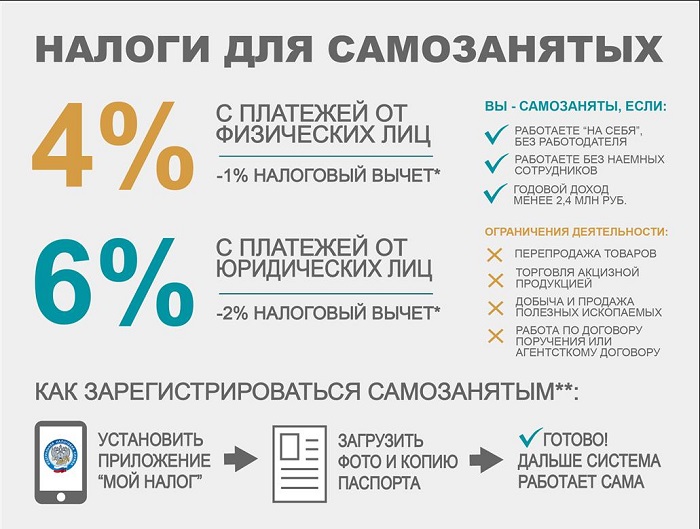

Для самозанятых граждан установлены две налоговые ставки: 4% при расчетах с физлицами и 6% — с юридическими лицами и предпринимателями. Самозанятые не должны вести специальную отчётность, а уплата налогов происходит в автоматическом режиме через приложение «Мой налог».

Давайте разбираться, подробная инофрмация

Читаем текст закона о самозанятых

Что нельзя делать самозанятым?

Популярные вопросы и ответы

В России с 1 января 2019 года идет эксперимент, призванный легализовать профессиональные доходы граждан. Чтобы «выйти из тени», россиянам предлагают оформиться в качестве самозанятого. Разбираемся с предметом и отвечаем на важные вопросы об эксперименте и налоговом режиме для самозанятых.

Итак, вы можете стать самозанятым программистом, если:

- вы разработчик программ для мобильных устройств, системный программист, Front-end веб-разработчик, Back-end разработчик, Full-stack веб-разработчик, программист 1С, инженер-программист, разработчик игровых приложений, внештатный сотрудник или ваша работа каким-то образом связана с программным обеспечением

- вы работаете сдельно

- вы не являетесь ИП

- заказчик ваших услуг не является вашим бывшим работодателем уже более 2-х лет

- вы не работаете в штате компании

- вы не являетесь работодателем для другого лица, то есть вы не должны быть ООО, не числится в реестре предпринимателей, не использовать труд другого физического лица

- вы не применяете другие режимы налогообложения, такие как упрощенная система налогообложения (УСН), общая система налогообложения (ОСНО), единый налог на вмененный доход (ЕНВД)

- вы не являетесь самозанятым, доходы которого превысили в текущем календарном году 2,4 миллиона рублей

Где и как долго будет действовать законопроект?

- Законопроект распространяется на 23 российских региона ( Полный список регионов по установлению специального налогового режима ). Это означает, что компания, с которой вы можете работать, должна находиться исключительно в этих населенных пунктах. Вы же можете пребывать в любой точке мира.

- Начиная с 2020 заказчики из других областей могут добровольно присоединиться в том случае, если итоги по этим 23-м областям будут положительными.

- Эксперимент проводится до 31 декабря 2028 года включительно.

Основные особенности для юридических и физических лиц:

Чтобы заплатить программисту, не надо оформлять его в штат и платить НДФЛ и другие налоги, программист это делает сам. Нужно лишь заключить договор, договор оферты, составить акт выполненных работ и т.д.

При работе по схеме физическое лицо - физическое лицо-ИП и оплате наличными, предусмотрен налог 13%.

Какие предусмотрены размеры налоговых ставок:

- 6 % в отношении доходов, полученным при работе с компанией (юридическим лицом)

- 4 % в отношении доходов, полученным при работе с физическим лицом

Также может быть предоставлен вычет в размере 1% или 2% от дохода соответственно, но не более 10 тыс. рублей в год.

Кому не выгодно использование налога на профессиональный режим:

- Не подходит для программистов с большим доходом.

- Если ваш заработок составляет больше 60-70 тысяч в месяц, платить 6% становится невыгодно. В этом случае лучше зарегистрировать ИП.

- При годовом доходе выше 2,4 миллиона, использование данного налогового режима запрещено.

Как все работает?

С заказчиком (юридическим лицом или физическим лицом-предпринимателем) заключается договор, договор-оферты или акт выполнения работ. Легитимной также является переписка по электронной почте.

Важно:

- В отсутствие договора сугубо для безопасности разработчика ПО обязательны акты выполненных работ.

- Основным документом, регулирующим взаимоотношения между программистом и заказчиком является чек.

- Переписка в мессенджерах не является легитимной.

- Заключение договора не лежит в рамках налогового законодательства, а по-прежнему регулируется гражданско-правовыми отношениями.

Фрилансер или самозанятый. В чем разница?

Самозанятость

Понятие «Самозанятость» появилось в российском законодательстве в 2017 году. Самозанятость – это форма получения дохода от реализации своих услуг заказчикам. Это твой личный бизнес. Ты только начинаешь, у тебя нет большого штата, у тебя нет полноценного бизнеса. И это не фриланс. Это - предпринимательство.

Фриланс

Это способ заработка, который не привязывает вас к конкретному месту работы. Вы можете работать дома, на даче или в поезде. Фрилансер – это человек, который занимается фрилансом. Фрилансеры могут выполнять как разовые заказы, так и работать с заказчиками длительное время. Обычно фрилансеры ищут заказы на биржах фриланса.

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

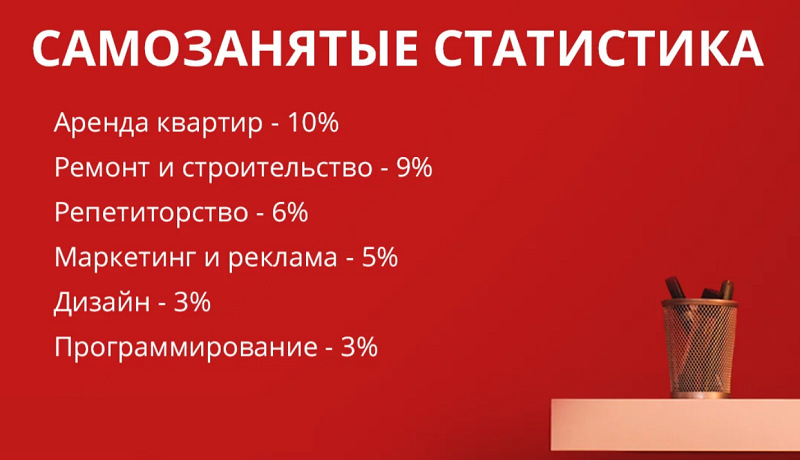

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

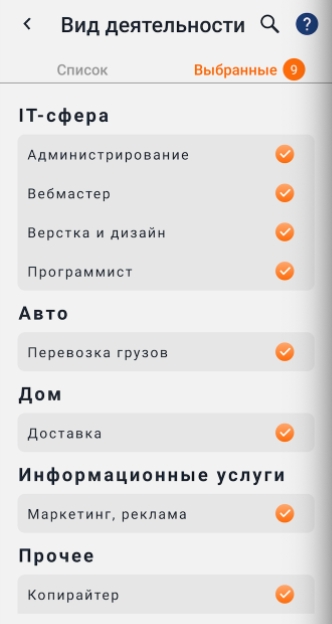

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

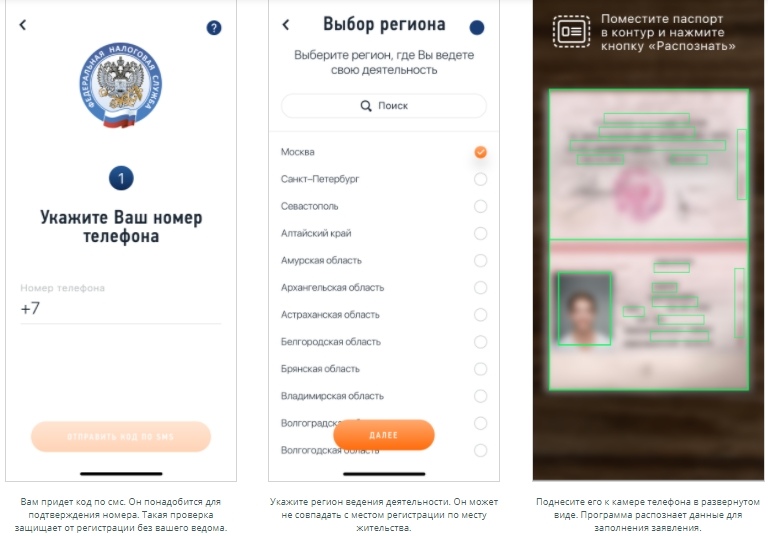

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

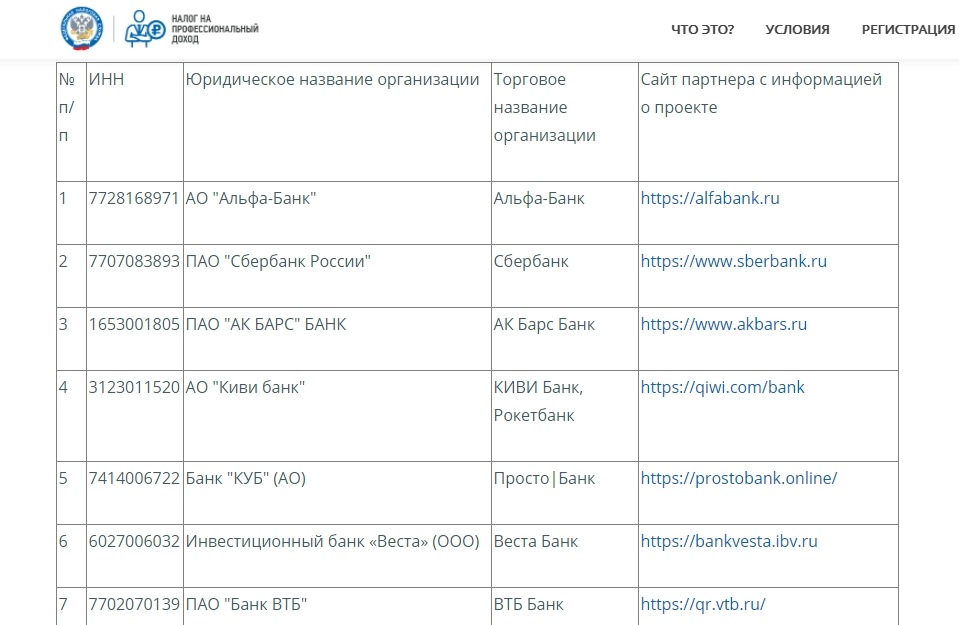

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

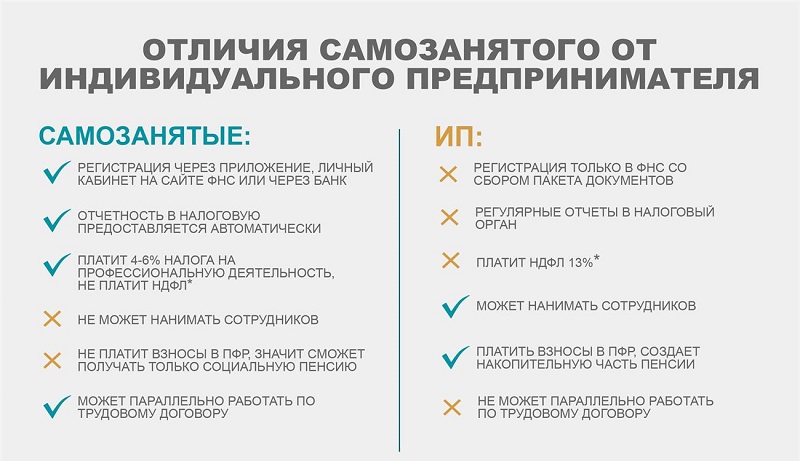

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Раньше у IT-фрилансеров было только два варианта работать легально: зарегистрировать ИП на УСН или на патенте. С этого года появилась ещё одна альтернатива — стать самозанятым. Пока новый режим действует только в 4 регионах, но в 2020 году его планируют ввести на всей территории РФ.

Когда регистрировать ИП? Кто такие самозанятые? Какой режим выгоднее для фрилансера? Что выбрать c доходом 100, 200 или 300 тыс. руб. в месяц? Мы подробно ответим на эти и другие вопросы.

Статья состоит из трёх частей. В первой части мы расскажем про ИП и самозанятых. Во второй — сравним УСН, патент и налог для самозанятых. В третьей — рассчитаем налоговую нагрузку для ИП на разных режимах.

Добавляйте в закладки, чтобы почитать на выходных. И добро пожаловать под кат.

Введение

Зачем вообще работать легально? Эта тема уже поднималась на Хабре. Поэтому мы не будем на ней подробно останавливаться, а только перечислим выводы:

Когда нужно регистрировать ИП

Зарегистрировать ИП можно удалённо, без визита в налоговую, через банк. Вам бесплатно выпустят электронную подпись и отправят документы в налоговую через интернет. Платить госпошлину за электронную отправку не нужно. Вы сэкономите 800 руб.

Если вы ещё не определились с банком, то можете самостоятельно сформировать документы и подать их в налоговую инспекцию.

Коды ОКВЭД для IT:

- 62.01 Разработка компьютерного программного обеспечения

- 62.02 Деятельность консультативная и работы в области компьютерных технологий

- 62.03 Деятельность по управлению компьютерным оборудованием

- 62.09 Деятельность, связанная с использованием вычислительной техники и информационных технологий, прочая

- 63.11 Деятельность по обработке данных, предоставление услуг по размещению информации и связанная с этим деятельность

Самозанятые

Новый режим для самозанятых появился почти год назад. За это время зарегистрировалось более 260 тыс. самозанятых. Пока данный режим действует только в 4 регионах. С 1 января 2020 года его планируют ввести ещё в 19 регионах, а с июля — предоставить всем регионом право вводить его на своей территории.

Где планируют ввести налог для самозанятых с 1 января 2020 года:

- Санкт-Петербург

- Ленинградская область

- Воронежская область

- Волгоградская область

- Нижегородская область

- Новосибирская область

- Омская область

- Ростовская область

- Самарская область

- Сахалинская область

- Свердловская область

- Тюменская область

- Челябинская область

- Красноярский край

- Пермский край

- Ненецкий и Ямало-Ненецкий автономные округа

- Ханты-Мансийский автономный округ — Югра

- Республика Башкортостан

В чём суть налога для самозанятых

На налог для самозанятых могут перейти как ИП, так и обычные физлица с доходом до 2,4 млн руб. в год. Налог уплачивается по ставке 4 % при расчётах с физлицами и 6 % при расчётах с юрлицами и ИП.

Самозанятым не нужно платить страховые взносы или сдавать отчётность. Всё, что нужно, это вовремя сформировать чек в приложении «Мой налог» и передать его покупателю. На сумму в чеке автоматически начислится налог, который нужно заплатить в следующем месяце.

Кто может стать самозанятым

Чтобы перейти на налог для самозанятых, нужно выполнить следующие требования.

Требование 1. Вы ведёте деятельность на территории любого из следующих регионов: Москвы, Московской области, Калужской области или Республики Татарстан.

При этом необязательно быть в нём «прописанным» или даже физически там находится. Место ведения деятельности может определяться как по месту нахождения самозанятого, так и его заказчика. Такие разъяснения недавно дала налоговая служба:

Учитывая, что положения Закона № 422-ФЗ не содержат определения места ведения деятельности, осуществляемой дистанционно, до внесения изменений в Закон № 422-ФЗ, место ведения указанной деятельности может определяться по выбору налогоплательщика НПД: либо по месту нахождения налогоплательщика НПД, либо по месту нахождения покупателя (заказчика).

(Письмо Федеральной налоговой службы от 18 ноября 2019 г. № СД-4-3/23424@)

Если вы ведёте деятельность в нескольких регионах, в том числе в тех, которые не включены в эксперимент, то можете платить налог для самозанятых со всех полученных доходов. Никакие другие налоги с предпринимательской деятельности вне территории эксперимента платить не нужно.

Вывод: Вы можете перейти на налог для самозанятых, если ведёте деятельность в одном из регионов, где проводится эксперимент, или если у вас есть хотя бы один заказчик из данного региона.

Требование 2. Вы не привлекаете наёмных работников по трудовым договорам. Всю деятельность самозанятый должен выполнять самостоятельно.

Гражданско-правовые договоры заключать можно, прямого запрета на это в законе нет.

Требование 3. Ваш доход не связан с вашим работодателем, в том числе бывшим, если с момента увольнения прошло менее двух лет.

С таких доходов придётся заплатить НДФЛ как обычное физлицо.

При этом работать по трудовому договору и одновременно быть самозанятым можно. Работодатель будет платить все налоги с вашей зарплаты, а вы — налог для самозанятых с доходов, не связанных с трудовой деятельностью.

Требования 4. Ваша деятельность не подпадает под исключения, установленные в законе.

Самозанятые могут оказывать услуги, выполнять работы, продавать товары собственного производства, сдавать в аренду жильё, автомобиль или другое движимое имущество. Они могут заниматься любыми видами деятельности за исключением тех, которые запрещены в законе.

Налог для самозанятых не вправе применять те, кто занимается:

- перепродажей товаров (кроме личных вещей) или имущественных прав (например, лицензий на чужое ПО),

- продажей подакцизных товаров и товаров, подлежащих обязательной маркировке,

- добычей и продажей полезных ископаемых,

- посреднической деятельностью (по договорам комиссии, поручения или агентским договорам),

- доставкой товаров с приёмом платежей в пользу других лиц (за исключением применения ККТ, зарегистрированной на продавца).

Как только самозанятый начал заниматься чем-то из запрещённого списка, он сразу утрачивает право на новый режим.

В законе также перечислены доходы, которые не облагаются налогом для самозанятых. Например, доходы от продажи недвижимости, транспортных средств или доли в ООО. С них придётся заплатить НДФЛ.

Требование 5. Ваш доход с начала года не превышает 2,4 млн руб. Сумма в месяц значения не имеет.

Как только доходы самозанятого превысят этот лимит, он будет автоматически снят с учёта и сможет снова стать самозанятым только в следующем году.

Если обычное физлицо продолжит предпринимательскую деятельность, то он должен зарегистрировать ИП. Заниматься бизнесом без регистрации могут только самозанятые. Без регистрации, с разовых услуг, нужно заплатить НДФЛ.

Если лимит превышен у ИП, то он может перейти на другой спецрежим, например, УСН или патент.

Вывод: Если вы знаете, что ваш доход будет больше 2,4 млн руб. и хотите применять налог для самозанятых, то лучше сразу зарегистрировать ИП, чтобы не прерывать свою деятельность.

Требование 6. Вы не применяете другие спецрежимы или ОСНО.

Если у ИП несколько видов деятельности и он хочет по одним применять УСН, а по другим — налог для самозанятых, то так не получится. В течение месяца после перехода на новый режим он должен отказаться от применения УСН, иначе налоговая аннулирует его регистрацию в качестве самозанятого.

Подписывайтесь на наш канал в Telegram, чтобы не пропустить важные новости для предпринимателей.

С 2019 года в России появится новый налоговый режим — налог на профессиональный доход. Или, как его уже окрестили в народе, — налог для самозанятых.

Формально эксперимент проводят в четырех регионах: Москве, Московской и Калужской областях и Татарстане. Но даже если вы живете в Хабаровске, Самаре или Печоре, вам тоже пригодятся наши статьи:

Мы обещали вернуться к вам с ответами на вопросы из комментариев. Вернулись. Ответы максимально короткие — без пояснений и ссылок. Вся матчасть и ссылки — в статьях выше.

Что найдете здесь

- Доходы и расходы

- Регионы

- Чеки и приложение

- Валюта и иностранцы

- Совмещение режимов

- Способы расчетов

- Работа с юрлицами

- Виды деятельности

- Аренда недвижимости

- Пенсионеры

Доходы и расходы

Вопрос: Сможет ли самозанятый подтвердить доход — например, для кредита?

Ответ: Да, в приложении «Мой налог» можно будет сформировать справку.

Вопрос: Кто и как будет отделять выручку от других поступлений?

Ответ: Вы сами с помощью чеков в приложении.

Вопрос: Как налоговая будет определять, что этот перевод за услугу, а этот от подруги за совместный счет в кафе?

Ответ: Это вы сами будете говорить налоговой. Она увидит только те чеки, которые вы пробьете в приложении.

Вопрос: Можно ли вычитать расходы из доходов, если есть документы? И платить налог только с разницы?

Ответ: Нет.

Вопрос: Проценты с вкладов в банке, от инвестиций на бирже, зарплата на работе по найму входят в лимит 2,4 млн?

Ответ: Нет.

Вопрос: Допустим, я вообще не работаю и нет у меня никаких доходов. Меня этот налог коснется?

Ответ: Нет.

Регионы

Вопрос: Когда этот режим введут в остальных регионах?

Ответ: Пока этого никто не знает. Не мы, а вообще никто. Но это не мешает вам жить в одном регионе, а зарегистрироваться в экспериментальном.

Вопрос: Если я веду деятельность удаленно, не находясь в Московской области, хотя там зарегистрирован и все клиенты у меня в Москве и области, — подходит ли моя деятельность под самозанятость?

Ответ: Да. Выбирайте при регистрации Москву или область.

Вопрос: Если я работаю из дома в Москве по интернету, а платят мне клиенты со всего мира — это подходит под новый налоговый режим?

Ответ: Да.

Вопрос: Если я работаю по трудовому договору в Москве и одновременно оказываю услуги по сопровождению и продвижению сайта фирмы из Орла, могу ли я перейти на этот новый режим для оказания услуг фирме? Я их оказываю в Московской области, хотя сама фирма из Орла.

Ответ: Да, можете.

Вопрос: Если человек прописан в регионе, но работает с клиентами из Москвы, он сможет платить налоги в этом режиме?

Ответ: Да.

Чеки и приложение

Вопрос: Можно ли уже с декабря регистрироваться в этом режиме и как это сделать? Где взять приложение?

Ответ: Заранее нельзя, надо ждать января. Само приложение выпустят в конце декабря.

Вопрос: Приложение будет бесплатным?

Ответ: Да.

Вопрос: Если мне пришел доход, но я не успел выставить чек в приложении в тот же день, можно ли сформировать чек задним числом?

Ответ: Да.

Вопрос: Как выписывать чеки? Это можно будет делать через приложение?

Ответ: Да, и это будет несложно.

Вопрос: Но ведь приложение называется не «Мой налог», а «Мой доход». Вы ошиблись?

Ответ: Мы не ошиблись. Приложение называется «Мой налог». Уже есть подделки — не попадитесь.

Валюта и иностранцы

Вопрос: Можно ли получать доход в валюте?

Ответ: Да, но нужно пересчитывать доход в рубли по курсу ЦБ на день получения.

Вопрос: Программисты-фрилансеры, работающие над зарубежными заказами, попадают под этот режим? Как там вообще с иностранными платежами?

Ответ: Попадают. Ограничений по платежам нет.

Вопрос: Нерезидент, сдающий в аренду свою недвижимость в России, попадает под этот режим?

Ответ: Да. Но только если недвижимость жилая и у вас есть гражданство любой из стран ЕАЭС : России, Киргизии, Армении, Казахстана или Беларуси.

Вопрос: Гражданин Украины может быть самозанятым?

Ответ: В России — нет.

Совмещение режимов

Вопрос: Можно ли совмещать два вида деятельности? Например, наемная работа — постоянный источник дохода. А с дохода от хобби хочу платить налог на профессиональный доход. Так можно?

Ответ: Да.

Вопрос: Можно ли быть одновременно самозанятым физлицом и самозанятым ИП ?

Ответ: Нет.

Способы расчетов

Вопрос: Могут ли со мной рассчитаться безналичным платежом, если я буду зарегистрирован как самозанятый?

Ответ: Да.

Вопрос: А наличные можно принимать?

Ответ: Да.

Работа с юрлицами

Вопрос: Если юрлицо платит самозанятому деньги за работу, тогда фирма выступает налоговым агентом? Она должна удерживать НДФЛ ? А взносы нужно платить?

Ответ: Нет, нет и нет.

Вопрос: С какого счета будут проводиться налоговые платежи, на какой счет можно будет принимать деньги от юрлиц?

Ответ: Платить налог можно как угодно, хоть наличными. С любого счета. Принимать деньги — тоже, если банк не против. Но лучше завести отдельный счет.

Вопрос: Если работодатель ищет нового сотрудника, что мешает ему предложить кандидату оформиться как самозанятому? Ведь такое действие не подпадает под перевод сотрудника на режим самозанятости, где есть ограничение — два года.

Ответ: Мешают статьи 11 и 19.1 трудового кодекса.

Виды деятельности

Вопрос: У меня интернет-магазин по продаже сумок, которые я шью сам. Можно ли мне платить 4% с дохода?

Ответ: Да.

Вопрос: Я перепродаю готовые товары. Можно ли мне стать самозанятым и платить 4%?

Ответ: Нет.

Вопрос: Как новый налоговый режим будет работать в плане привязки к определенному региону для такого вида деятельности, как перевозка грузов автомобильным транспортом?

Ответ: Привязки нет. Вы сами указываете, в каком регионе ведете деятельность. В нескольких регионах работать на этом режиме не запрещено. В том числе в тех регионах, которые не участвуют в эксперименте.

Вопрос: Если я работаю на «Юду», теперь могу платить 4 вместо 13%? И могу ли я оказывать услуги и физлицам, и юрлицам?

Ответ: Да и да.

Аренда недвижимости

Вопрос: Как быть с доходами от сдачи в аренду собственной коммерческой недвижимости? Можно ли платить этот налог?

Ответ: Нет, недвижимость должна быть жилой.

Вопрос: На сдачу квартиры эти 4% налога тоже будут распространяться?

Ответ: Да.

Вопрос: Человек сдает квартиру в аренду и платит этот новый налог, а потом решает квартиру продать. Не получится ли так, что наше государство решит, что это было имущество, которое использовали в предпринимательской деятельности, и не разрешит применить вычет по НДФЛ ?

Ответ: Нет, не получится. В законе это предусмотрено.

Вопрос: Если я прописан в Чебоксарах, а квартиру сдаю в Казани, то могу ли я платить налоги по этому закону?

Ответ: Да.

Вопрос: Можно ли платить 4% с дохода от сдачи апартаментов?

Ответ: Нет.

Пенсионеры

Вопрос: Я пенсионер. Смогу ли я зарегистрироваться как самозанятый и ремонтировать компьютеры и оргтехнику?

Ответ: Да.

Вопрос: Если я стану самозанятым и буду показывать доход и платить налог, то не будет ли уменьшена моя пенсия при наступлении пенсионного возраста?

Ответ: Если хватает стажа и баллов, на пенсию самозанятость не повлияет. Но этот период в стаж не засчитывается и баллов не прибавляет. На этот случай есть добровольные взносы.

Вопрос: Лишат ли неработающих пенсионеров социальных выплат, если они зарегистрируются как самозанятые? Московские пенсионеры волнуются.

Ответ: Неработающие пенсионеры — это люди, которые не занимаются какой-то деятельностью, при которой они подлежат обязательному пенсионному страхованию. Самозанятые такому страхованию не подлежат. В постановлении правительства о льготах неработающим пенсионерам написано то же самое. Профессиональный доход в сумме материального обеспечения, которая учитывается для назначения социальных выплат, не упоминается — ни по России в целом, ни в Москве.

Репетиторы и няни

Вопрос: Можете ли дать ссылку на официальный источник, где сказано, что налоговые каникулы для репетиторов продлили? Говорят, тот закон отклонили и вы все врете.

Ответ: Не врем. Смотрите статью 6 вот этого закона. Он подписан, а каникулы точно продлены на 2019 год.

Вопрос: Я репетитор и хочу быть самозанятым. Я сам должен буду указывать в приложении, что вот я провел урок, мне за него заплатили и я честно хочу отдать положенные 4%?

Ответ: Да. Но можно вообще ничего не платить: у репетиторов и нянь налоговые каникулы.

Может ли программист быть самозанятым? Как стать самозанятым? Налоги и взносы, плюсы и минусы самозанятости. Онлайн-консультация специалиста.

Статус самозанятого с каждым месяцем становится всё более популярным, а в рунете увеличивается интерес к таким темам как «самозанятый программист» и «программирование самозанятый». Статус самозанятого выбирают специалисты разных профессий, при этом законодательством предусмотрены значительные ограничения по видам деятельности самозанятых граждан. Может ли программист быть самозанятым – читайте ниже.

Кто такие «самозанятые»?

Под самозанятостью понимают форму занятости, при которой гражданин получает доход от деятельности по реализации произведённых им работ, товаров или услуг, при осуществлении которой не имеет работодателя и наёмных сотрудников.

Обзорную статью экспертов портала о самозанятости и особенностях ведения деятельности в качестве самозанятого лица читайте по ссылке.

Может ли программист быть самозанятым?

Ограничения, связанные с деятельностью самозанятых, оговорены в Законе № 422-ФЗ от 27.11.2018 года. Например, самозанятые не могут заниматься перепродажей товаров, продавать подакцизные товары и оказывать услуги по договору поручения, комиссии либо агентскому договору. Однако в законе о самозанятых не предусмотрено прямых ограничений для деятельности программистов.

Программист может зарегистрироваться в качестве самозанятого гражданина и уплачивать налог на профессиональный доход (НПД).

Какие налоги и взносы платят самозанятые? В чём плюсы и минусы статуса самозанятого и не лучше ли быть ИП? Как зарегистрироваться самозанятым? Ответы на эти вопросы читайте далее.

Налоги и взносы при самозанятости

Для самозанятых установлены две налоговые ставки: 4% при расчетах с физическими лицами и 6% — с юридическими лицами и ИП. Самозанятые граждане не обязаны вести какую-то специальную отчётность, а начисление налога и его уплата производится автоматически через мобильное приложение «Мой налог».

Статью экспертов портала о мобильном приложении для самозанятых «Мой налог» читайте по ссылке.

Платить страховые взносы самозанятые граждане не должны, но могут по своему желанию. Согласно постановлению Правительства РФ от 19 февраля 2019 года №160, период уплаты таких взносов засчитывается в страховой стаж при определении пенсии.

Обзорную статью экспертов портала о налогах и взносах самозанятых граждан читайте по ссылке.

Плюсы и минусы самозанятости для программиста

Статус самозанятого лица позволяет заниматься любимым делом в рамках закона. Явные плюсы регистрации в качестве самозанятого: регистрация и снятие с учёта онлайн за 10-15 минут, никаких деклараций, легальность деятельности и низкий налог.

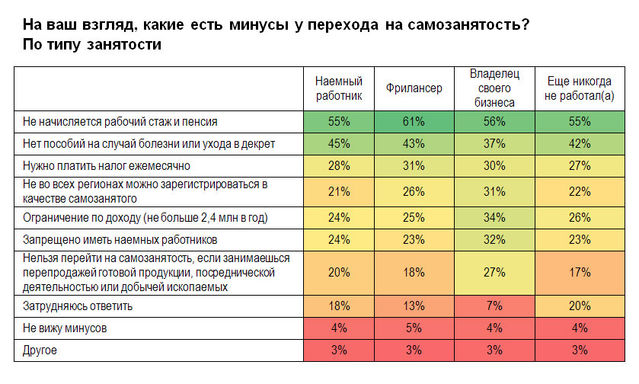

Несмотря на явные плюсы самозанятости, стоит отметить и определённые недостатки: запрет нанимать работников по трудовому договору, лимит по доходам не более 2,4 млн. руб./год и минимальная пенсия в старости.

Статью экспертов портала о плюсах и минусах самозанятости читайте по ссылке.

Несмотря на некоторые минусы, регистрация в качестве самозанятого гражданина это хороший вариант для тех, кто хочет выйти «из тени», не опасаясь быть привлечённым к ответственности за незаконное предпринимательство, но опасается регулярной уплаты страховых платежей, сложностей налогового и бухгалтерского учёта или обязанности иметь онлайн-кассу. Самозанятые граждане полностью освобождены от этих нюансов ведения бизнеса.

- через мобильное приложение ФНС России «Мой налог» (доступно в App Store и Google Play);

- через веб-кабинет «Мой налог» на сайте ФНС России (lknpd.nalog.ru);

- через уполномоченный банк (через мобильное приложение или онлайн-банк).

Статью экспертов портала о вариантах регистрации самозанятых с пошаговой инструкцией читайте по ссылке.

Если у вас остались вопросы по регистрации или нюансам ведения деятельности в качестве самозанятого лица, то обратитесь за консультацией к специалисту.

Авторы: Татьяна Князева, Алексей Кулебякин

Фото: AlfredMuller, Pexels, edar, geralt, Pexels / Pixabay

Остались вопросы? Каждая ситуация индивидуальна – для решения именно вашей проблемы позвоните по телефону 8 (800) 333-94-83 (доб. 155) или заполните форму ниже и юристы бесплатно проконсультируют вас.

Внимание! Юристы НЕ консультируют по справочным вопросам (кто такой самозанятый гражданин, как скачать приложение для самозанятых и т. п.).

Читайте также: