Может ли фрилансер быть самозанятым

Опубликовано: 12.05.2024

Многие фрилансеры боятся налоговиков, но не работают официально: не хотят платить социальные взносы и возиться с отчетностью. Им может подойти новый налоговой режим — налог на профессиональный доход или самозанятость. Самозанятым не надо сдавать отчетность, общаться с инспекторами и покупать кассу. Достаточно зарегистрироваться в приложении «Мой налог», а при поступлении денег от клиента пробить чек и передать заказчику.

О том, как фрилансеру работать официально и без бюрократии, я поговорила с копирайтером Вероникой Чурсиной. Она рассказала, почему выбрала самозанятость и как заказчики относятся к новому налоговому режиму.

Переход с наемной работы на фриланс

Почему решили заняться копирайтингом?

Я работаю с текстами 20 лет: 10 лет журналистом и уже 10 лет копирайтером. Была спецкором в «Новой газете», сидела в Государственной Думе, записывала речи спикеров и брала интервью. Затем возвращалась в редакцию и писала статьи. После декрета мне предлагали вернуться обратно, но я не захотела. Начала искать варианты работы с текстами из дома, муж моей знакомой подсказал сайт Fl.ru.

Как появились первые постоянные клиенты?

Первые заказчики пришли с сайта фриланса. Сначала создавала свое портфолио — выложила журналистские работы, сама придумывала себе задания, писала тексты и выкладывала на странице. Мне кажется, копирайтеру не нужно сразу думать про деньги и заработок, надо наработать опыт и прокачать навык писательства. Затем я стала откликаться на проекты, так пришел первый клиент, с которым я проработала 6 лет.

Как сейчас продвигаете свои услуги?

Я мало использую платное продвижение, хватает бесплатных методов. Например, продвижение в соцсетях, особенно, в Facebook. У меня активная страница, много друзей-подписчиков, я каждый день размещаю посты.

Иногда оплачиваю аккаунт на Fl.ru, публикую бесплатные объявления на Avito. В основном работаю с постоянными клиентами, которые найдены несколько лет назад.

Где искать клиентов новичкам?

Биржи фриланса. Совсем «зеленым» новичкам я рекомендую начать с биржи фриланса. Биржи часто ругают за низкие цены, но большой плюс в том, что заказ может получить любой человек. Не думайте в первое время про деньги, думайте про опыт и портфолио. Как наберется 5-6 работ, можно идти на сайты фриланса (Fl.ru, freelance.ru и другие) и поднять цены.

Сайты поиска работы — HH.ru, SuperJob.ru и т. д. Ищите вакансии, отвечайте на них, пишите сопроводительные письма. Сделайте интересное резюме, и оно будет приводить заказчиков.

Сообщества в социальных сетях — на Facebook, во «ВКонтакте», есть чаты в Telegram. Там можно бесплатно прорекламировать услуги, получить поддержку от новичков и опытных авторов.

Как оформляли документы и получали оплату, когда были фрилансером?

Работала по-разному: официально и «вчерную». Разовые заказы клиенты оплачивали наличностью, и меня это напрягало. Правда, это была небольшая часть дохода. В основном, работала постоянно с крупными клиентами по договору услуг, как физическое лицо. Они платили за меня страховые взносы, отчитывались в фонды и у меня шел пенсионный стаж.

Что важно знать фрилансерам о самозанятости

Почему выбрали самозанятость, а не ИП или работу по гражданско-правовому договору?

В интернете постоянно появляются новости, что банки фиксируют переводы физических лиц с карты на карту. И это становится опасно — человек может лишиться всех денег, которые лежат на счету.

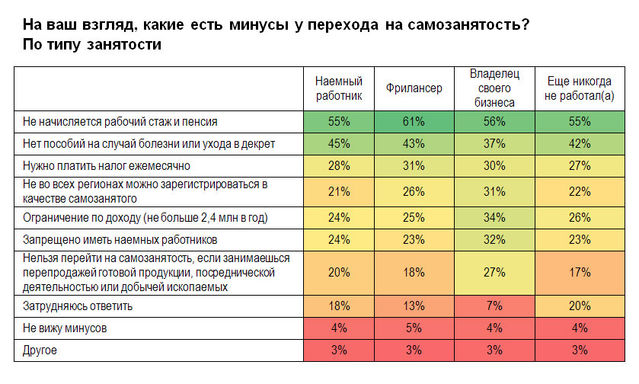

Поэтому решила легализоваться. Весь прошлый год следила за новостями о самозанятости, читала посты в соцсетях и задавала вопросы экспертам. Выбирала между самозанятостью и ИП. Но ИП для меня сложно: оформление документов, ведение бухгалтерии, сдача деклараций, общение с налоговиками. Можно было продолжить работать по гражданско-правовому договору, но не все заказчики готовы платить дополнительные налоги и отчитываться в фонды.

Юридический отдел Нетологии и редакция блога сравнили два варианта регистрации фрилансеров — ИП и самозанятость — и составили инструкцию, как оформиться и работать легально.

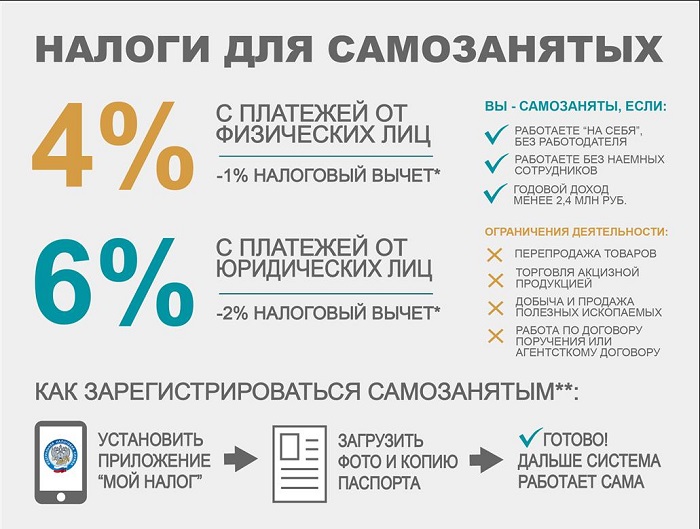

Чтобы не волноваться о возможных проблемах с налоговой, получать официальный доход и сотрудничать с крупными компаниями, которые платят официально, фрилансеры регистрируют свою деятельность. Раньше оптимальным вариантом был статус индивидуального предпринимателя, но с 1 января 2019 года появилась альтернатива — самозанятость. Дальше расскажем о способах регистрации фрилансера подробнее и сравним их.

Фрилансер-ИП

Кто может зарегистрироваться. Стать индивидуальным предпринимателем может любой гражданин России с 14 лет (для регистрации с 14 до 18 лет нужно предоставить дополнительные документы). Любую деятельность фрилансер в сфере диджитал может выполнять как ИП. Чтобы писать тексты на заказ, рисовать изображения, программировать, не нужно открывать юридическое лицо.

Как зарегистрировать ИП

Документы для работы с заказчиками. Если ИП работает только на себя без наемных работников, он не обязан вести бухгалтерский учет. Но по гражданскому законодательству должен оформлять сделки и заключать договоры в письменной форме, если:

- работает на компанию — для сделок на любую сумму;

- работает на частного заказчика, то есть физическое лицо — для сделок от 10 000 рублей.

ИП не обязаны подписывать акты оказанных услуг, вместо этого можно включить в договор фразу «Заказчик и исполнитель не подписывают акты оказанных услуг, оплата подтверждает качество оплаченных услуг». На практике — крупные компании часто отказываются работать с ИП без актов.

Налоги и страховые взносы

— 6% от общей суммы доходов;

— или 15% от результата «доходы минус расходы» — процент определяют местные органы, в отдельных регионах для некоторых видов деятельности ставка может быть ниже.

Кроме УСН, индивидуальные предприниматели могут выбрать патентную систему налогообложения. Патент также заменяет НДФЛ, НДС и налог на имущество, но доступен не для всех видов деятельности — полный список доступен на сайте налоговой. На патенте платят налог платят в твердой сумме один или несколько раз в год. Рассчитывается патент по формуле: налоговая база за год х 6%. Рассчитать стоимость патента можно с помощью сервиса налоговой.

Фрилансер-самозанятый

Кто может зарегистрироваться:

- Возраст — с 14 лет.

- Гражданство — только граждане России. Граждане Беларуси, Армении, Казахстана и Киргизии также могут стать самозанятыми при наличии регистрации в личном кабинете на сайте российской налоговой. Другим иностранным гражданам налоговый режим недоступен.

- Доход — до 2,4 миллиона рублей в год.

- Контрагенты — сотрудничать можно с физическими лицами, ИП и компаниями.

Проект действует в 23 субъектах РФ. По условиям проекта, самозанятыми могут быть люди, которые ведут деятельность в этих субъектах. Но если самозанятый оказывает услуги дистанционно, то место ведения деятельности может выбрать самостоятельно (по месту своего нахождения, либо по месту нахождения заказчика).

Как зарегистрироваться

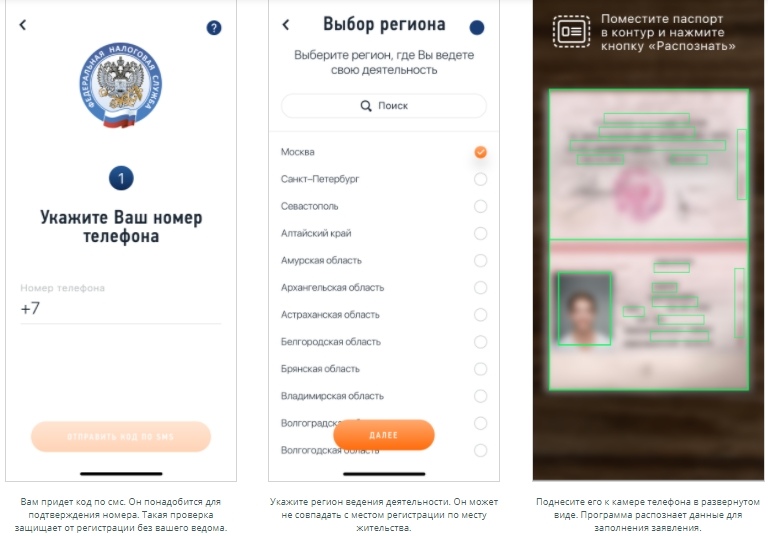

- Скачайте приложение «Мой Налог» с AppStore или GooglePlay или зайдите в веб-версию.

- Пройдите регистрацию. Приложение предлагает сделать это через личный кабинет налогоплательщика или указать паспортные данные вручную:

- Через личный кабинет. Чтобы зарегистрироваться, сначала нужно создать аккаунт на сайте nalog.ru и получить пароль в налоговой. Если аккаунт уже есть, достаточно указать в приложении ИНН и пароль.

- С паспортными данными — этот вариант доступен только для граждан РФ. Для регистрации укажите номер телефона и выберите регион. Прямо в приложении сфотографируйте разворот паспорта с фото и сделайте селфи так, чтобы лицо оказалось в овальном контуре.

Документы для работы с заказчиками. Бухгалтерский учет самозанятые не ведут. Вместо периодической отчетности на нескольких листах по каждому налогу для них предусмотрены электронные чеки, которые можно сформировать прямо в приложении. С договорами ситуация такая же, как у ИП. Договор в письменной форме нужно оформлять для любого заказа от компании и для заказа от частного лица на сумму от 10 000 рублей.

Когда вы получили оплату на карту, банковский счет или наличными, нажмите «Новая продажа» в приложении, укажите сумму, плательщика и назначение:

Если получили оплату от юридического лица или ИП, нужно указать ИНН. Для клиентов физических лиц ИНН не нужен. Сумма, которую вы укажете в приложении, не включает налог.

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

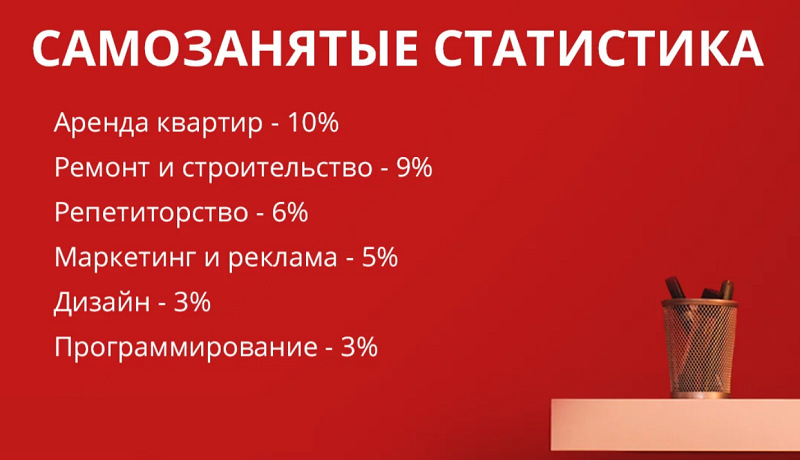

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

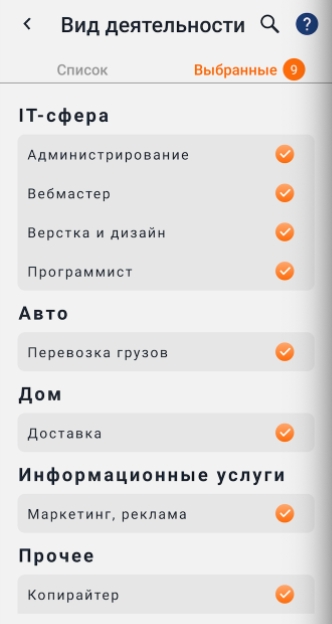

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

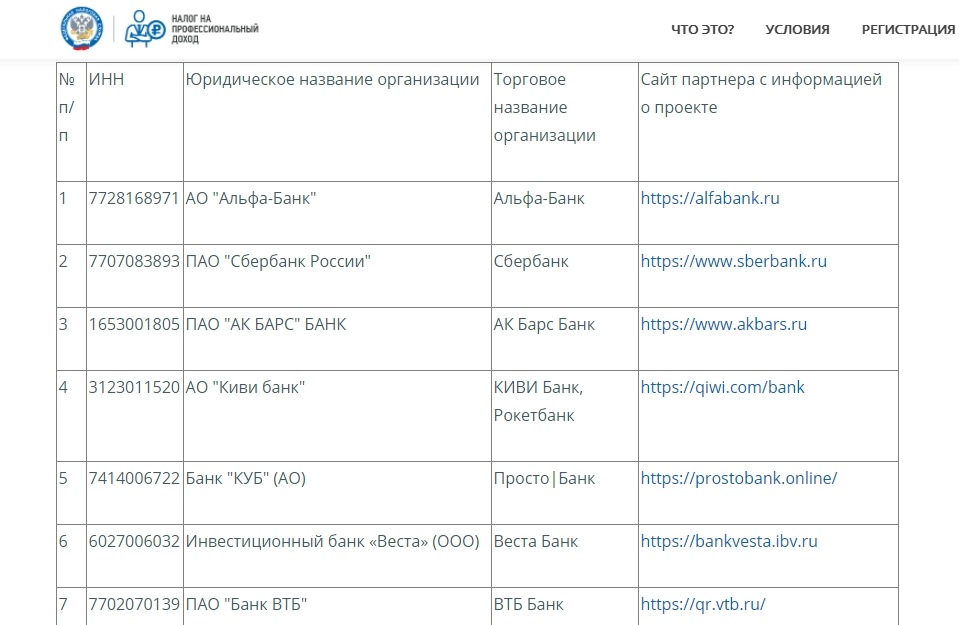

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

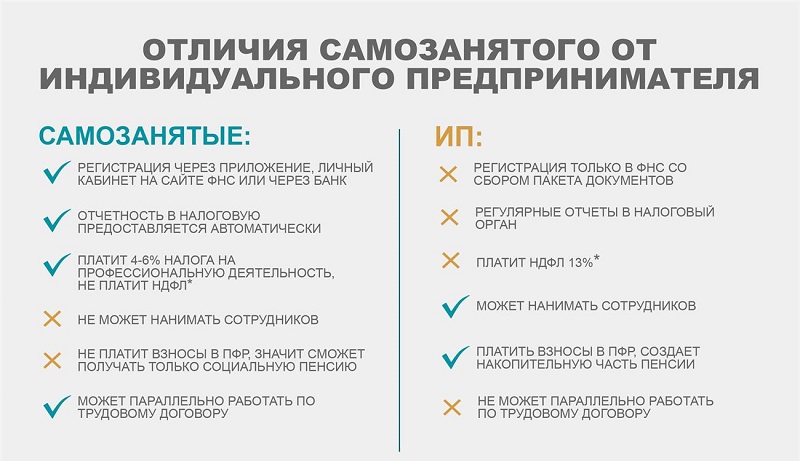

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Сменить серые будни фрилансера на яркие трудовые дни официального предпринимателя — это тренд цивилизованного развития, который приведет исполнителя-одиночку к реализации личных гражданских прав и свобод во всех сферах жизни.

Аргументированным доводом в пользу легализации служит успешная практика налоговиков. Так, например, сотрудники УФНС по Тверской области провели пилотный проект и выявили в прошлом году через социальные сети порядка 30 незарегистрированных предпринимателей.

Не стоит забывать и о законе 115-ФЗ, руководствуясь которым все банки вправе не просто анализировать денежные операции своих клиентов, но и проверять их на подозрительность. Согласно Положениям Центробанка № 375-П от 02.03.2012 банки отслеживают операции, похожие на «обналичивание», на запутывание схем расчетов и сокрытие истинных целей и участников сделок. В случае каких-либо подозрительных моментов банк может временно заблокировать банковскую карту клиента, отказать в выдаче наличных или в переводе денег по безналу. Поэтому легализация деятельности становится гарантом спокойствия и отсутствия неожиданных проблем.

Давайте разберемся, какие возможности открываются для официальных предпринимателей и как они могут вести бухгалтерское сопровождение.

ИП, ООО или самозанятый?

Каждый день в городах-миллионниках в свободное плавание уходят фрилансеры, которые хотят заниматься своим делом. Законодательная база РФ предлагает для них три варианта развития: открыть ООО, зарегистрировать ИП или стать самозанятым. Какую из форм выбрать, зависит от типа услуги.

Если вы оказываете на дому сервисные услуги частным лицам, например, печете тортики, стрижете, проводите психологические консультации, не имеет наемных работников и максимальный доход от вашей деятельности не превышает 2,4 млн руб. в год, то вам подойдет введенный с 1 января 2019 года налог на профессиональный доход, то есть самозанятость. Но пока этим спецрежимом могут воспользоваться только тот, кто ведет свою деятельность в однои из четырех субъектов — в Москве, Московской и Калужской областях, в Республике Татарстан.

Если же вы хотите работать с компаниями малого и среднего бизнеса, то выгоднее открыть ИП. Если речь идет о сотрудничестве с крупными холдингами или международными концернами, тогда лучше всего подойдет форма ООО. Хотя граница между ИП и ООО постепенно стирается в силу органически происходящих внутри крупных компаний процессов оптимизации.

Плюсы и минусы

Форма ИП так же, как и самозанятость, не относится к юридическим лицам. В связи с этим есть различия между индивидуальным предпринимателем, самозанятым и владельцем ООО.

ИП получает деньги на свой бизнес-счет, и они уже принадлежат ему. Самозанятый получает деньги на личный счет, и они также принадлежат ему. В случае с собственником ООО деньги принадлежат юрлицу, поэтому чтобы их получить нужно выплатить дивиденды, а сделать это можно не чаще, чем раз в квартал. При этом с суммы удерживается НДФЛ 13 %.

Что на счет команды, торгового знака? Самозанятый не может иметь команду и торговую марку. ИП так же, как и ООО, может заключать договоры, обладать печатью, товарным знаком, а также принять на работу команду. Однако налоги за команду в обоих случаях нужно будет платить соответствующие. Удерживать с зарплаты НДФЛ (13 %), уплачивать страховые взносы на обязательное пенсионное страхование (22 % в 2019 году), ОМС (5,1 % в 2019) и ФСС (2,9 %, без учета взносов от несчастных случаев) за каждого сотрудника.

В форме ИП командная модель неплохо работает в составе до пяти человек, потом лучше открывать ООО, так как даже на обычное ведение бухгалтерии нужно будет привлекать специалиста.

Кстати, с ИП есть законодательный лайфхак. Родственники, которые по собственной инициативе разово или на постоянной основе помогают предпринимателю, могут делать это без договорной основы, не интерпретируя эти отношения как трудовые. Зарплату и пенсионные отчисления родственники в таком случае получать не будут.

3. Работа с юрлицами

У каждого ответственного и серьезного аутсорсера уже давно открыто ИП. Ведь компаниям, как правило, намного дешевле и проще работать с индивидуальными предпринимателями по УСН или ЕНВД, чем с самозанятым по договору ГПХ.

Ключевой недостаток заключения договора юрлица с ИП — это невозможность возврата НДС в конце отчетного налогового периода. Хотя гибкость в ценообразовании услуг ИП, которому не нужны в отличие от ООО раздутые административные расходы, большая налогооблагаемая база и штат специалистов, утративших трудовую эффективность, с лихвой перекрывает названное у ООО конкурентное преимущество.

4. Бизнес как бизнес

По долговым обязательствам ИП отвечает собственным имуществом. ООО отвечает капитализацией бизнеса. Самозанятые отвечают как граждане в рамках ГК РФ.

ООО может продать бизнес. Самозанятые так же, как и ИП, продать бизнес не могут, потому что по закону это, скорее, дело жизни, неразрывно связанное с самим человеком.

5. Про совмещение

Статус собственника ООО не мешает отдельно зарегистрировать ИП. Самозянятый также может зарегистрировать ИП. Эти две ипостаси одного гражданина никак не пересекаются, не «суммируются», а значит и оптимизировать налоговые траты не позволяют, а даже, наоборот, увеличивают их.

Также важно понимать, что ИП — это не альтернатива малому бизнесу, зарегистрированному под ООО. Форма ИП так же, как и самозанятость, создана для тех, кто трудится удаленно и хочет получить больше возможностей для финансового роста и профессионального развития.

По сути незарегистрированный фрилансер при взаимодействии с юрлицами не защищен законом и не может быть полноправным участником не только кредитно-финансовой системы, получая максимально выгодные предложения, но и гражданско-правовой. Он не может защититься от недобросовестных клиентов и заказчиков, которые зачастую априори пользуются юридической слабостью специалиста.

Экономьте время на поиске потенциальных клиентов. Повышайте эффективность продаж за счет сегментации и анализа B2B-рынка.

Базовая расходная часть

Во второй части статьи подробно раскрою детали по расходам и бухгалтерскому учету формы ИП. Тема самозанятости прекрасно раскрыта в статье «Самозанятые: инструкция по применению». А по форме ООО вам поможет квалифицированный бухгалтер, а также личный опыт ведения бизнеса, поскольку расходная часть у каждой компании индивидуальна.

Сегодня индивидуальные предприниматели активно представлены сформированным рынком аутсорсинговых услуг, среди которых IT-разработчики, PR-специалисты, бухгалтеры, дизайнеры, ведущие. В последнее время к ним активно примыкают фотографы, event-продюсеры, режиссеры, сценаристы, маркетологи, бизнес-тренеры, психологи. А в последнее время к ним всё чаще присоединяются мастера-ремесленники, небольшие крафтовые производства и фермерские хозяйства.

По факту ИП может работать дома, встречи проводить в приятном коворкинге поблизости, оплачивать интернет и телефон, совмещая с личными ежемесячными платежами.

Обязательные платежи на начальном уровне:

1. Налог: УСН — 6 % или ЕНВД — 15 % от «доход минус расход», — в зависимости от выбранного режима.

ЕНВД необходимо применять, если вы работаете в одной из следующих сфер: розничная торговля, общественное питание, бытовые, ветеринарные услуги, услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств, распространение и (или) размещение рекламы, услуги по передаче во временное пользование торговых мест, земельных участков, услуги по временному размещению и проживанию, услуги по перевозке пассажиров и грузов автотранспортом, услуги стоянок, тогда.

В остальных случаях, если ваши доходы ниже 50 % от оборота, то выгоднее применять УСН 6 %. То есть налог считается от всей суммы поступивших на счет платежей. В данной модели нет понятия расходы.

2. Страховые и пенсионные взносы.

Они каждый год одинаковые. Необходимо оплачивать ФОМС и страховую часть пенсии, которая по сути является самой большой суммой. Важно, что эти платежи обязательны даже при нулевом заработке по году.

Если ваша прибыль превысила 300 000 руб., то необходимо заплатить дополнительный взнос в ПФР в размере 1 % от суммы, которая превысила лимит. То есть, если вы заработали 340 000 руб. за год, то дополнительно придется заплатить 400 руб.

(340 000 руб. – 300 000 руб.) * 1% = 400 руб.

3. Расчетно-кассовое обслуживание

Это ежемесячный платеж, который вы совершаете в банке, где будете обслуживаться. Во многих банках есть приятный бонус у РКО. Если вы не совершаете операций в течение месяца, то и платить за обслуживание не нужно. Уточняйте детали у менеджера при открытии счета.

Это еще один важный базовый платеж, который серьезно облегчит вашу жизнь. Как правило, у каждой бухгалтерской IT-платформы разработан специальный тариф, который учитывает специфику деятельности ИП. Например, есть Эльба, стоимость которой начинается от 1 900 руб. в месяц.

Со временем у продвинутых ИП появляются расходы на сайт, ежегодный платеж за доменное имя (цена варьируется в зависимости от зоны:.ru,.su,.pro и т.д.). Если вы используете конструктор сайта, то нужно будет каждый месяц платить и за него.

Кто-то запускает соцсети, минуя сайт-визитку. Кто-то привлекает клиентов через Директ. Тут главное не увлекаться на расходную часть и все время держать форму, помня, что ценообразование — это ключевое конкурентное преимущество ИП по сравнению с любым ООО.

7 простых правил бухучета

- Авансовый платеж по налогу требуется платить раз в квартал, до конца периода. Если оплаты не будет, ФНС поставит счет на пени, которые будут начисляться до момента оплаты.

- Пенсионные и страховые сборы можно платить в любой момент в течение года. Но есть одна важная деталь: если вы платите сборы раз в квартал, то их сумма вычитывается из авансового платежа по налогу. И бывает так, что авансовый платёж не требуется, так как сумма налога получается ниже взносов.

- Калькуляция платежей. В конце года все сборы вычитаются из налога. Все эти функции и правила есть в интернет-бухгалтерии, поэтому задача ИП — корректно заполнять доходы, расходы (если выбран режим ЕНВД) и вносить бюджетные платежи в свою онлайн-бухгалтерию.

- Декларация. Из всех документов ИП отчитывается перед ФНС только декларацией до 30 апреля каждого года. Подавая декларацию после 1 апреля или в январе-феврале, вы сбережете больше нервов и времени, потому что не будете пересекаться с ООО и сохраните статус добропорядочного налогоплательщика.

- ИП обязан вести бухгалтерию. Но сдавать ее необходимости нет. К декларации добавляется книга бухгалтерской отчетности, а также договоры, счета и акты. В качестве простой формы рекомендую форму счета-договора. Она удобна, если вы оказываете услуги клиенту на проектной основе. То есть когда нет абонентского обслуживания. При абоненте удобнее и безопаснее для двух сторон заключить договор.

- Мелкие платежи. С 1 июля 2019 года нельзя использовать бланки строгой отчетности (БСО). БСО были удобны при перечислении денег на личную карту. Теперь этот момент аннулируется. По факту это значит, что надо будет понять, как поступать с мелкими платежами. Суть в том, чтобы налоговая видела актуальный статус по вашим доходам. Если платежей много, то можно применить онлайн-кассу, если мало, то просто узнать какие возможности по этому вопросу предлагает ваш банк, в котором вы заведете корпоративный счет.

- Состояние счета в ФНС. Самый важный момент — следить за состоянием финансового счета, чтобы не было переплат или недостач по налогам и сборам. Для этого заведите правило: каждый год после отчетного периода, то есть 30 апреля, нужно ездить в налоговую и брать справку о состоянии финансового счета. Если везде 0, значит ни переплат, ни недоплат нет. ФНС активно работает над автоматизацией процессов, и скоро состояние лицевого счета можно будет отслеживать через личный кабинет ИП.

В начале каждого года нужно проверять, не попало ли ИП в выборку Росстата, куда следует предоставить справку о вашей деятельности. Однако при наличии интернет-бухгалтерии оповещения вам будут приходить исправно.

Открытие ИП процедура быстрая и стандартная, она не отнимет много времени. Осталось только сделать это и начать двигаться вперед на встречу своему ответственному будущему.

Делитесь деньгами с государством, и оно вернет вам виртуальные рубли

Детям — радость, государству — налоги!

Фото: Олег Каргаполов / 74.RU

Власти обещали, что с этого года налог для самозанятых появится во всех регионах — власти сдержали слово. С особый налоговый режим в России ввели повсеместно, а делиться деньгами с государственной казной будут начиная с . Разбираемся, зачем официально регистрировать доход фрилансерам, как копить на пенсию вместе с правительством и что вам с того.

Законодательно самозанятые появились в 2017 году, тогда в их число вошли сиделки, репетиторы и уборщики. Но стране, которая старательно пыталась выбраться из затянувшегося кризиса, нужно было больше налогов, и этот список быстро пополнили остальные фрилансеры — официально нетрудоустроенные таксисты, репетиторы, фотографы, аниматоры и другие. Выражаясь языком президента, они оказались «между Сциллой и Харибдой». С одной стороны, идея закона заключалась в том, чтобы дать людям «возможность выйти из тени и войти в правовое поле», с другой — тем самозанятным, кто не воспользуется предложением, угрожали статьями УК за занятие незаконной предпринимательской деятельностью и неуплату налогов, говорит председатель думского комитета по бюджету и налогам Андрей Макаров.

Летом 2018 года тогда еще глава ФНС России Михаил Мишустин подсчитал, что доходы в обход трудового договора получают «примерно человек». Чтобы вывести фрилансеров на чистую воду, власти подготовили «пряник»: бонусных баллов (начисляются при регистрации), которыми можно оплатить налог.

1 января 2019 года новый налоговый режим в качестве эксперимента ввели в Москве, Санкт-Петербурге, Татарстане и Калужской области. Все, кто оказывал платные услуги в этих регионах, не привлекая наемных рабочих, отчисляли 4% от суммы дохода при работе с физлицами и 6% — при работе с компаниями. В новую налоговую группу попали те, чей доход не превышал рублей в год. Это правило действует и сейчас. Получаете больше обозначенной суммы или привлекаете к работе наемников? Оформляйтесь как ИП.

Налог на профессиональный доход — относительно безболезненный способ выйти из тени. Во-первых, льготная процентная ставка по сравнению с тем же НДФЛ (13%). Во-вторых, можно не опасаться штрафа за уклонение от уплаты налогов, который достигает 500 тысяч рублей — порядочная сумма для репетиторов и домашних пекарей.

Зарегистрироваться в качестве самозанятого может практически каждый. Было бы желание

Фото: Евгений Вдовин / 161.RU

Как зарегистрироваться и выставить счет?

На регистрацию в качестве самозанятого уйдет . Скачайте приложение «Мой налог» в App Store или Google Play и подтвердите свою личность через личный кабинет налогоплательщика (система попросит ввести ИНН и пароль — понадобится учетная запись на сайте ФНС или на «Госуслугах») или введя паспортные данные. Зарегистрироваться можно и через Сбербанк.

Чтобы выставлять счета, вам понадобится ИНН и юридическое название заказчика. Здесь всё понятно интуитивно. Если что-то пошло не так, чек всегда можно аннулировать. Налог с этой продажи платить не придется.

Если на каком-то этапе у вас возникнут вопросы, ответы на них вы наверняка найдете в специальном разделе на сайте ФНС.

Получать деньги можно на кредитную или дебетовую карту и наличными через платежные системы. Налог рассчитывается только с той суммы, которую вы сами указали в приложении, и платить его нужно раз в месяц не позднее . Приложение само вас уведомит. Можно настроить автоплатеж или оплачивать счета вручную.

Первый налоговый период — время со дня постановки на учет в качестве самозанятого до конца календарного месяца, следующего за месяцем, в котором вы встали на учет. То есть если налогоплательщик налога на профессиональный доход зарегистрировался в качестве такового в июле 2020-го, то первая уплата налога — 20 августа 2020 года.

При регистрации государство «подарит» вам бонус в . Но потратить его можно только на оплату налогов.

Кроме низких налогов и налогового бонуса самозанятым предоставили внушительное количество льгот. Это и преимущества для работы в системе госзакупок (аналогичные тем, что есть у малого и среднего бизнеса), отсутствие НДФЛ и страховых взносов, в перспективе — субсидии. Разве что пенсионный стаж не формируется. Но и это вопрос решаемый. Через «Мой налог» можно перечислять добровольные взносы в пенсионный фонд. Достаточно подать соответствующее заявление в приложении — идти в отделение ПФР не нужно.

Что даст получение статуса самозанятого

Фото: Виталий Калистратов / Сеть городских порталов

Во время коронавируса самозанятые, сами того не ожидая, попали в число тех, кому перепала господдержка. Вместе с безработными, многодетными семьями и соцработниками. И это — за пару месяцев до повсеместного внедрения налога на профессиональную деятельность.

29 июня на оперативном совещании Михаила Мишустина с вице-премьерами министр финансов РФ Антон Силуанов заявил, что госбюджету поддержка самозанятых во время пандемии обошлась в рублей — налоговый вычет получили более человек.

— В период эпидемии им были предоставлены особые меры поддержки. В полном объеме возвращается налог на профессиональный доход за прошлый, 2019 год, а для его уплаты в текущем году можно использовать так называемый налоговый капитал в размере одного МРОТ — , — отметил Владимир Путин во время телеобращения .

Заодно президент распорядился подключить к налоговизации молодых предпринимателей от и посулил начинающим бизнесменам за это налоговый капитал в размере одного МРОТ — «чтобы не отвлекать ресурсы от развития своего дела на уплату налога». По национальным планам такие поблажки заинтересуют легализацией доходов дополнительно три миллиона человек.

— Предпринятые властями шаги — это шаги в верном направлении. Но все экономисты говорят об одном и том же: глубина, мощность этих мероприятий недостаточна, — подытожил доцент Уральского государственного экономического университета Константин Юрченко. — Хорошо, что помогли, хорошо, что вернули ранее уплаченные налоги самозанятым, но понятно, что из настоящего начавшегося кризиса это нас не вытащит.

За годы эксперимента в правительстве как будто поняли, что заставлять людей легализоваться не нужно — лучше создать выгодные условия. Насколько они действительно выгодны — каждый решает для себя. Но эксперты говорят, что для того, чтобы налогоплательщики окончательно поверили правительству, двух лет эксперимента недостаточно.

— Даже мизерные 4% для кого-то — тоже деньги. Но и здесь у людей должна быть уверенность в том, что эта ставка не поднимется в ближайшее время, пусть правительство и заявляет, что такие цифры продержатся до конца 2028 года, — говорит экономист Александр Трахтенберг. — Государство должно изначально продумать такую правовую конструкцию, которая будет для граждан гарантией того, что вскоре ставки не вырастут или не будет усложнения администрирования: например, заставят вести статистику доходов-расходов и так далее.

— У нас массовое неуважение к закону. Если есть возможность сэкономить — будут экономить до последнего.

— У нас очень низкая культура в юридическом отношении: знать не знаем, выполнять не будем, пока нас не поймали, а если поймают, будем делать вид, что ничего не происходит. Пока не будет тотальных проверок, наказаний, ничего не поменяется.

В мае 2019 года специалисты подсчитали, что к эксперименту присоединились самозанятых, они пробили чеков, с которых государство обогатилось на налоговых рублей. Больше всего новый режим тогда заинтересовал таксистов, рантье, консультантов и репетиторов. К ноябрю того же года узаконить свои финансовые отношения с государством решили уже более человек.

С 1 января 2020 года к эксперименту подключились еще два десятка российских регионов, и Владимир Путин заявил, что «менее чем за полгода число самозанятых в России выросло в — с трёхсот до семисот тысяч человек», и отметил, что эксперимент по введению налога для самозанятых прошел успешно.

— Поэтому с 1 июля на территории всей страны, у всех регионов должно появиться право вводить режим для самозанятых — везде, по всей стране. А значит, люди смогут официально и спокойно работать, — заявил глава государства.

Пока правительство рапортует о серьезном увеличении числа официально самозанятых, эксперты не торопятся делать выводы о том, что в ближайшее время все побегут регистрироваться. Напротив, чаще прогнозируют рост уклоняемости от уплаты налогов.

СЮЖЕТ

И хотя официальная статистика говорит, что всё больше людей хотят выйти из «серой зоны», вспомним, что в Михаил Мишустин назвал весомую цифру в налоговых уклонистов (допустим, до сих пор их число не увеличилось). За это время на светлую сторону легализации доходов встали чуть больше 3% от их числа. Не самое серьезное достижение.

Читайте также: