Международное налоговое право презентация

Опубликовано: 10.05.2024

Презентация на тему "Налоговое право".

основные вопрсы: источники налогового права, права и обязанности налоглатильщика.

| Вложение | Размер |

|---|---|

| nalogovoe_pravo_prava_nalogoplatelshchika_.ppt | 381 КБ |

Предварительный просмотр:

Подписи к слайдам:

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления . 3. Решения Конституционного Суда РФ. 4.Нормы международного права и международные договоры Российской Федерации.

Налоги Налоги – законодательно установленные обязательные безвозмездные платежи физических и юридических лиц государству В материальном смысле налог- это определенная сумма денег, подлежащая передаче налогоплательщиком государству в обусловленные срок и в установленном порядке Как экономическая категория - это денежное (имущественное) отношение, опосредующее одностороннее движение стоимости от плательщика к государству

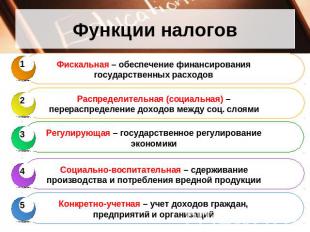

Функции налогов Фискальная – обеспечение финансирования государственных расходов 1 Распределительная (социальная) – перераспределение доходов между соц. слоями 2 Регулирующая – государственное регулирование экономики 3 3 Социально-воспитательная – сдерживание производства и потребления вредной продукции 4 4 Конкретно-учетная – учет доходов граждан, предприятий и организаций 5

Элементы налога Объект налога – имущество или доход, подлежащий обложению 1 Субъект налога – налогоплательщик – физическое или юридической лицо 2 Источник налога – доход, из которого выплачивается налог 3 Ставка налога – величина налога с единицы объекта налога 4 Налоговая льгота – полное или частичное освобождение плательщика от налога 5

Объекты налогообложения Прибыль Стоимость определенных товаров Имущество Операции с ценными бумагами Отдельные виды деятельности Передача собственности Добавленная стоимость Доходы

Налогоплательщики – физические и юридические лица 1 Налоговые органы и налоговые агенты, таможенные органы 2 Внебюджетные фонды 3 Участники налоговых отношений Финансовые органы государства и местного самоуправления 4 Налоговая полиция 5

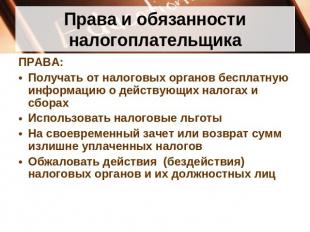

Права и обязанности налогоплательщика ПРАВА: Получать от налоговых органов бесплатную информацию о действующих налогах и сборах Использовать налоговые льготы На своевременный зачет или возврат сумм излишне уплаченных налогов Обжаловать действия (бездействия) налоговых органов и их должностных лиц

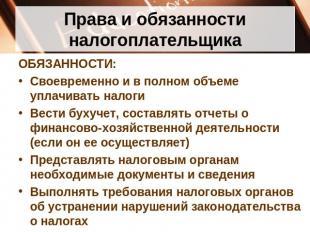

Права и обязанности налогоплательщика ОБЯЗАННОСТИ: Своевременно и в полном объеме уплачивать налоги Вести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет) Представлять налоговым органам необходимые документы и сведения Выполнять требования налоговых органов об устранении нарушений законодательства о налогах

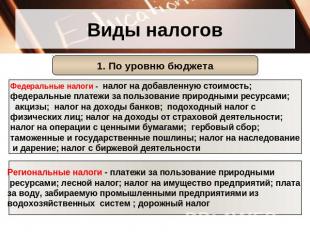

Виды налогов 1. По уровню бюджета Региональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог Федеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельности

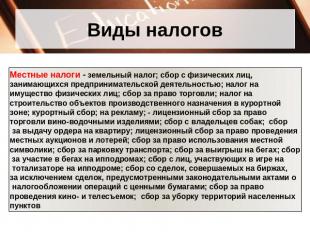

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

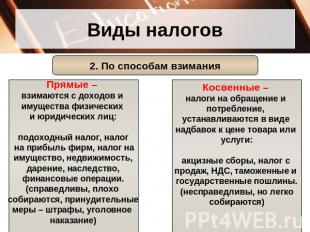

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц: подоходный налог, налог на прибыль фирм, налог на имущество, недвижимость, дарение, наследство, финансовые операции. (справедливы, плохо собираются, принудительные меры – штрафы, уголовное наказание) Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги: акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины. (несправедливы, но легко собираются)

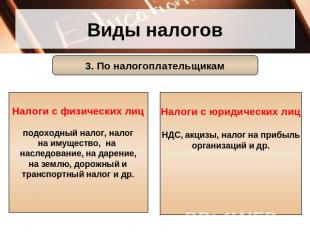

Виды налогов 3. По налогоплательщикам Налоги с физических лиц подоходный налог, налог на имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др. Налоги с юридических лиц НДС, акцизы, налог на прибыль организаций и др.

Системы налогообложения 1 Регрессивный налог налог тем выше, чем ниже доход 2 Пропорциональный налог сумма налога пропорциональна доходам 3 Прогрессивный налог налог тем выше, чем выше доход

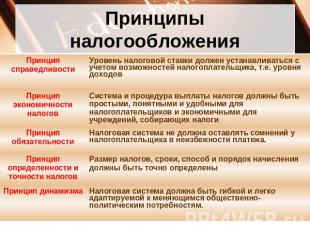

Принципы налогообложения Принцип справедливости Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов Принцип экономичности налогов Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги Принцип обязательности Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа . Принцип определенности и точности налогов Размер налогов, сроки, способ и порядок начисления должны быть точно определены Принцип динамизма Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

Домашнее задание § 40-41, конспект выучить.

По теме: методические разработки, презентации и конспекты

Данный материал позволит закрепить знания учащихся по теме «Налоговое право» в 11 классе, изучающих право. Задания требуют умения преобразовывать информацию, опираться на статьи Нало.

Игровое занятие по теме "Налоги" может быть использовано как внеклассное мероприятие так и для проведения урока обществознания.

Урок Налоговое право

Фото 11 класс Налоговое право.

Открытый урок по теме: "Налоговое право, как отрасль право"

Открытый урок представлен в виде презентации по теме "Налоговое право, как отрасль право" для студентов специальности "Экономики и бухгалтерского учета".

презентация 11 класс право.

Тест "Налоговое право"

Тест по праву по теме "Налоговое право" для 11 класса.

Тест по налоговому праву

Тест позволяет учителю проверить знания учащихся по основным вопросам налогового законодательства.

Описание презентации по отдельным слайдам:

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления. 3. Решения Конституционного Суда РФ. 4.Нормы международного права и международные договоры Российской Федерации.

Налоги сайт Федеральной налоговой службы www.nalog.ru Раздел «Информационные ресурсы для юридических и физических лиц».

Объекты налогообложения Прибыль Стоимость определенных товаров Имущество Операции с ценными бумагами Отдельные виды деятельности Передача собственности Добавленная стоимость Доходы

Участники налоговых отношений

Права и обязанности налогоплательщика ПРАВА: Получать от налоговых органов бесплатную информацию о действующих налогах и сборах Использовать налоговые льготы На своевременный зачет или возврат сумм излишне уплаченных налогов Обжаловать действия (бездействия) налоговых органов и их должностных лиц

Права и обязанности налогоплательщика ОБЯЗАННОСТИ: Своевременно и в полном объеме уплачивать налоги Вести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет) Представлять налоговым органам необходимые документы и сведения Выполнять требования налоговых органов об устранении нарушений законодательства о налогах

Виды налогов 1. По уровню бюджета Региональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог Федеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельности

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц: подоходный налог, налог на прибыль фирм, налог на имущество, недвижимость, дарение, наследство, финансовые операции. (справедливы, плохо собираются, принудительные меры – штрафы, уголовное наказание) Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги: акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины. (несправедливы, но легко собираются)

Виды налогов 3. По налогоплательщикам Налоги с физических лиц подоходный налог, налог на имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др. Налоги с юридических лиц НДС, акцизы, налог на прибыль организаций и др.

- 1

- 2

- 3

- 4

- 5

Рецензии

Аннотация к презентации

Интересует тема "Международно-правовые аспекты налогообложения "? Лучшая презентация на эту тему представлена здесь! Средняя оценка: 4.0 балла из 5. Также представлены другие презентации правоведению для студентов. Скачивайте бесплатно.

Содержание

Тема 4. Международно-правовые аспекты налогообложения

1. Налогообложение в свободных экономических зонах и оффшорных зонах 2. Вопросы устранения двойного налогообложения 3. Гармонизация налогового законодательства в рамках Таможенного союза и ЕврАзЭС

1. Налогообложение в свободных экономических зонах и оффшорных зонах

В оффшорном бизнесе целесообразно придерживаться правила «пяти флагов»:

- вести бизнес в одной стране - регистрировать компанию в другой - открывать счет в третьей - жить в четвертой - управлять компанией из пятой

Свободные экономические зоны (СЭЗ)

Зоны экспортного производства Зоны свободного предпринимательства Оффшорные зоны

Основные признаки оффшора

1) уровень налогообложения 2) необходимость предоставления отчетности 3) наличие соглашений об избежании двойного налогообложения 4) конфиденциальность учреждения компании

Первая группа

Страны с низким налогообложением, не требующие отчетности (Багамские острова, Виргинские острова, Каймановы острова, острова Теркс и Кайкос, Панама). Высокая степень конфиденциальности. Почти полное отсутствие контроля со стороны власти. Не взимаются налоги, платится фиксированный сбор

Вторая группа

Предоставляют значительные налоговые льготы, но требуют финансовую отчетность (Делавэр, Вайоминг (США), Кипр).

Третья группа

Государства, формально не являющиеся оффшорами, но налоговое законодательство которых предполагает низкое (стимулирующее) налогообложение для определенных операций или групп инвесторов (как правило, иностранных). – Великобритания, Бельгия, Австрия, Нидерланды, Швейцария, Люксембург, Лихтенштейн.

2. Вопросы устранения двойного налогообложения

Виды двойного налогообложения

Юридическое один и тот же объект неоднократно попадает под обложение разными налогами под налогообложение одного и того же объекта попадают разные налогоплательщики Двойное налогообложение Экономическое один и тот же доход или собственность попадают под налоговую юрисдикцию более чем одной страны

Причины

Двойное резидентство 1 Двойное обложение всей суммы дохода 2 Обложение двух лиц по одному и тому же доходу 3 Двойное обложение иностранного дохода 4

Формы двойного налогообложения

Две налоговые юрисдикции устанавливают различные, взаимно пересекающиеся критерии налогооблагаемого мирового дохода: это могут быть место инкорпорации компании и место ее управления Две налоговые юрисдикции устанавливают различные, взаимно пересекающиеся критерии права юрисдикции на налогообложения дохода, как правило принцип «источника дохода» или принцип «резиденства».

Налогом у источника облагаются, как правило «пассивные» доходы ( дивиденды, проценты, лицензионные платежи и т.п. Деятельность предприятия является «активной», если оно действует через постоянное представительство. Критерием наличия постоянного представительства является управление организацией.

В соответствии с общепринятыми принципами международного налогообложения прибыль одной иностранной организации может облагаться налогом в другом иностранном государстве в части, относящейся к такому постоянному представительству (за исключением пассивных доходов)

Налоговые соглашения

1) соглашения об оказании административной помощи; 2) ограниченные налоговые соглашения; 3) общие налоговые соглашения; 4) соглашения о налогах на наследство; 5) соглашения о налогах по социальному страхованию

3. Гармонизация налогового законодательства в рамках Таможенного союза и ЕврАзЭС

Сегодня силами Интеграционного комитета ЕврАзЭС и Межпарламентской ассамблеи ЕврАзЭС на основе сравнительно-правового анализа законодательства государств-членов ЕврАзЭС принимаются Рекомендации по гармонизации финансового законодательства государств-членов ЕврАзЭС. Первая волна рекомендаций относится к 2004-2007 годам, когда были изданы Рекомендации: - по гармонизации законодательств государств – членов ЕврАзЭС в сфере регламентации взимания налога на добавленную стоимость и акцизов (Постановление Бюро МПА ЕврАзЭС от 08.10.04 № 10) - по гармонизации основных положений налогового законодательства государств – членов ЕврАзЭС (Постановление Бюро МПА ЕврАзЭС от 14.04.2005 г. №12); - по гармонизации законодательства государств – членов ЕврАзЭС в сфере налогообложения (Постановление Бюро МПА ЕврАзЭС от 17.11.05 № 12)

Новый этап финансовой интеграции в ЕврАзЭС можно отнести к 2008 году. Он продолжается по настоящее время. Эта волна обусловлена созданием Таможенного союза и необходимости интенсификации правотворческой и экспертной работы в сфере гармонизации валютного, налогового, банковского законодательства. В этот период были изданы Рекомендации: - по гармонизации законодательства государств – членов ЕврАзЭС по налогу на прибыль (Постановление Бюро МПА ЕврАзЭС от 02.12.2009 №10); - по гармонизации законодательства государств – членов ЕврАзЭС по подоходному налогу (Постановление Бюро МПА ЕврАзЭС от 02.12.2009 №9);

Важным этапом в развитии Евразийского экономического сообщества является переход от разработки модельных законов, имеющих для стран-членов ЕврАзЭС рекомендательный характер, к разработке Основ законодательства, которые имеют императивных характер. Концепция Основ налогового законодательства (Общая часть) государств - членов ЕврАзЭСбыла одобрена Постановлением Бюро МПА ЕврАзЭС от 30.05.07 № 9).

Целями разработки Основ являются: создание правовых условий для гармонизации налоговых законодательств государств-членов ЕврАзЭС; обеспечение формирования налоговых систем государств-членов ЕврАзЭС на основе единых принципов; содействие экономической интеграции государств-членов ЕврАзЭС путем сближения их налоговых систем.

Тема 4. Финансовый контроль

Финансовый контроль: понятие, цели, задачи, принципы. Значение финансового контроля для развития финансовой системы государства. Виды, формы и методы финансового контроля. Субъекты финансового контроля: виды, компетенция, полномочия. Счетная палата РФ как конституционный орган государственного финансового контроля Российской Федерации. Финансовый контроль органов исполнительной власти. Центральный банк РФ как субъект финансового контроля. Общая характеристика аудита как вида финансового контроля: понятие, виды, субъекты аудиторской деятельности. Темы докладов Проблемы нормативно-правового закрепления правил и процедур финансового контроля. Президентский контроль за публичными финансами. Контрольно-счетные палаты субъектов Российской Федерации. Ревизия как основной метод финансового контроля. Проверка как основной метод финансового контроля. Финансовый контроль за рубежом.

Презентация была опубликована 5 лет назад пользователемАня Гунбина

Похожие презентации

Презентация на тему: " Источники Налогового Права " — Транскрипт:

1 Источники Налогового Права Выполнили: Студенты 3 курса СПО Гунбина Анна Афанасьева Мария

2 Понятие Источники налогового права - это внешние формы выражения права, т.е. правовые акты представительных и исполнительных органов государственной власти и органов местного самоуправления, содержащие нормы налогового права. Это официально признаваемые гос-вом юрид. формы, сод. нормы НП. РПА, 2015

3 Налоговое законодательство - это система источников права, регулирующих общественные отношения по уплате налогов и сборов, а также связанные с ними общественные отношения. РПА, 2015

4 1. Международные договоры по вопросам налогообложения с ч. 4 ст. 15 Конституции РФ: общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются составной частью ее правовой системы. ст. 7 НК РФ – в случае если международным договором установлены иные нормы, чем те, которые установлены актами законодательства о налогах и сборах, подлежат применению нормы международного договора. РПА, 2015

5 Примеры: 1) международные акты, устанавливающие общие принципы налогового права и налогообложения (Европейскую социальную хартию, которая была принята 18 октября 1961 г.) 2) международные межправительственные конвенции по вопросам налогообложения. (Соглашение от 25 ноября 1998 г. о принципах взимания косвенных налогов при экспорте и импорте товаров (работ, услуг) между государствами - участниками СНГ, + международные соглашения, носящие в основном индивидуальный характер и направленные на освобождение от уплаты налогов представительств и штаб- квартир конкретных международных организаций (ООН, ЮНЕСКО, ФИФА, МОК и т.д.) в странах пребывания, и ряд других. + Соглашения, заключающиеся в целях избежания двойного налогообложения (конвенции, соглашения) РПА, 2015

6 2. Конституция Российской Федерации (исходные начала) ст каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют п. "з" ст. 71 – в ведении РФ – федеральный бюджет; федеральные налоги и сборы; федеральные фонды регионального развития; п. "и" ч. 1 ст. 72 – в совместном ведении – установление общих принципов налогообложения и сборов в Российской Федерации; ч. 3 ст. 75 – система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом., ч. 3 ст Законопроекты о введении или отмене налогов, освобождении от их уплаты, о выпуске государственных займов, об изменении финансовых обязательств государства, другие законопроекты, предусматривающие расходы, покрываемые за счет федерального бюджета, могут быть внесены только при наличии заключения Правительства Российской Федерации. ст Обязательному рассмотрению в Совете Федерации подлежат принятые Государственной Думой федеральные законы по вопросам: б)федеральных налогов и сборов; ст Органы местного самоуправления устанавливают местные налоги и сборы, РПА, 2015

7 3. Федеральное законодательство о налогах и сборах 1. ФКЗ 2. ФЗ (Основной – НК РФ) 3. Иные ФЗ («Об общих принципах организации МСУ в РФ», «Об особых экономических зонах в Российской Федерации») 4. Акты ФОИВ (общей и спец компетенции) РПА, 2015

8 Субъекты общей компетенции: 1. Президент (В соответствии со ст. 90 Конституции РФ указы Президента РФ могут приниматься по любому вопросу, входящему в его компетенцию, в том числе по вопросам, составляющим предмет налогового права) 2. Правительство РФ РПА, 2015

9 Субъекты специальной компетенции: 1. ФНС 2. ФТС 3. Минфин РПА, 2015

10 4. Региональное законодательство о налогах и сборах Конституции, Уставы субъектов РФ; Законы субъектов РФ Акты региональных ОИВ РПА, 2015

11 5. Местный уровень Уставы муниципальных образований НПА представительных органов МО РПА, 2015

12 6.* Решения Конституционного Суда РФ КС РФ впервые были сформулированы и затем зафиксированы НК РФ понятие налога (ст. 8), состав законодательства о налогах и сборах (ст. 1), состав нормативных правовых актов органов исполнительной власти о налогах и сборах (ст. 4), основные начала законодательства о налогах и сборах (ст. 3), механизм и момент исполнения обязанности по уплате налога (ст. 45), общие положения об ответственности за совершение налоговых правонарушений (гл. 15), виды налоговых правонарушений (гл. 16) и т.д. РПА, 2015

13 Литература: 1. Налоговое право России / Под ред. Ю.А. Крохиной. М.: НОРМА, С Брызгалин А.В. Законодательство субъектов РФ о налогах и сборах (региональное законодательство о налогах) // Налоги и финансовое право N 10. С Авторы: Грачева Е.Ю., Кучеров, Кучерявенко РПА, 2015

№ слайда 1

Налоговое право Абдрашитова Ю.В., учитель истории и обществознания МОУ СОШ № 17 г. Твери

№ слайда 2

Налоговое право отрасль законодательства РФ, которая регулирует общественные отношения в сфере налогообложения, т. е. в связи с осуществлением сбора налогов и иных обязательных платежей, организацией и функционированием системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

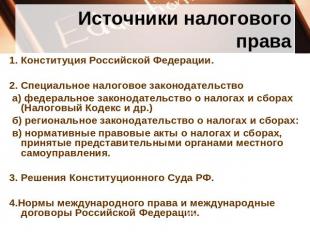

№ слайда 3

Источники налогового права 1. Конституция Российской Федерации. 2. Специальное налоговое законодательство а) федеральное законодательство о налогах и сборах (Налоговый Кодекс и др.) б) региональное законодательство о налогах и сборах: в) нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления.3. Решения Конституционного Суда РФ.4.Нормы международного права и международные договоры Российской Федерации.

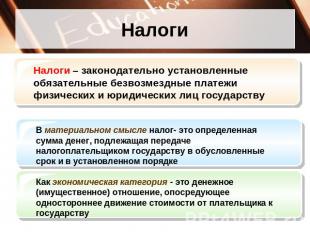

№ слайда 4

НалогиНалоги Налоги – законодательно установленные обязательные безвозмездные платежи физических и юридических лиц государствуВ материальном смысле налог- это определенная сумма денег, подлежащая передаче налогоплательщиком государству в обусловленные срок и в установленном порядкеКак экономическая категория - это денежное (имущественное) отношение, опосредующее одностороннее движение стоимости от плательщика к государству

№ слайда 5

Функции налогов Фискальная – обеспечение финансирования государственных расходовРаспределительная (социальная) – перераспределение доходов между соц. слоямиРегулирующая – государственное регулирование экономикиСоциально-воспитательная – сдерживание производства и потребления вредной продукцииКонкретно-учетная – учет доходов граждан, предприятий и организаций

№ слайда 6

Элементы налога Объект налога – имущество или доход, подлежащий обложениюСубъект налога – налогоплательщик – физическое или юридической лицоИсточник налога – доход, из которого выплачивается налогСтавка налога – величина налога с единицы объекта налогаНалоговая льгота – полное или частичное освобождение плательщика от налога

№ слайда 7

№ слайда 8

Участники налоговых отношений Налогоплательщики – физические и юридические лицаНалоговые органы и налоговые агенты, таможенные органыВнебюджетные фондыФинансовые органы государства и местного самоуправленияНалоговая полиция

№ слайда 9

Права и обязанности налогоплательщика ПРАВА:Получать от налоговых органов бесплатную информацию о действующих налогах и сборахИспользовать налоговые льготыНа своевременный зачет или возврат сумм излишне уплаченных налоговОбжаловать действия (бездействия) налоговых органов и их должностных лиц

№ слайда 10

Права и обязанности налогоплательщика ОБЯЗАННОСТИ:Своевременно и в полном объеме уплачивать налогиВести бухучет, составлять отчеты о финансово-хозяйственной деятельности (если он ее осуществляет)Представлять налоговым органам необходимые документы и сведенияВыполнять требования налоговых органов об устранении нарушений законодательства о налогах

№ слайда 11

Виды налогов 1. По уровню бюджетаФедеральные налоги - налог на добавленную стоимость; федеральные платежи за пользование природными ресурсами; акцизы; налог на доходы банков; подоходный налог с физических лиц; налог на доходы от страховой деятельности; налог на операции с ценными бумагами; гербовый сбор; таможенные и государственные пошлины; налог на наследование и дарение; налог с биржевой деятельностиРегиональные налоги - платежи за пользование природными ресурсами; лесной налог; налог на имущество предприятий; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем ; дорожный налог

№ слайда 12

Виды налогов Местные налоги - земельный налог; сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на имущество физических лиц; сбор за право торговли; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; на рекламу; - лицензионный сбор за право торговли вино-водочными изделиями; сбор с владельцев собак; сбор за выдачу ордера на квартиру; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за право использования местной символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренными законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов

№ слайда 13

Виды налогов 2. По способам взимания Прямые – взимаются с доходов и имущества физических и юридических лиц:подоходный налог, налог на прибыль фирм, налог наимущество, недвижимость,дарение, наследство,финансовые операции.(справедливы, плохо собираются, принудительныемеры – штрафы, уголовное наказание)Косвенные – налоги на обращение и потребление, устанавливаются в виде надбавок к цене товара или услуги:акцизные сборы, налог с продаж, НДС, таможенные и государственные пошлины.(несправедливы, но легкособираются)

№ слайда 14

Виды налогов 3. По налогоплательщикамНалоги с физических лицподоходный налог, налогна имущество, на наследование, на дарение, на землю, дорожный и транспортный налог и др.Налоги с юридических лицНДС, акцизы, налог на прибыльорганизаций и др.

№ слайда 15

Системы налогообложения Регрессивныйналог налог тем выше, чем ниже доходПропорциональный налог сумма налога пропорциональна доходамПрогрессивный налогналог тем выше, чем выше доход

№ слайда 16

№ слайда 17

Домашнее задание § 40-41, конспект выучить.

Читайте также: